Поиск сообщества

Показаны результаты для тегов 'технический анализ'.

Найдено: 103 результата

-

Искусство и наука технического анализа Структура рынка, price action и торговые стратегии АДАМ ГРАЙМС Посвящается моей жене Бетси. Без ее безграничной любви и поддержки я бы ничего не достиг. Предисловие Книга, которую вы держите в руках – продукт моего почти двадцатилетнего опыта в трейдинге и исследованиях, охватывающих полный спектр рынков и таймфреймов. Я многим обязан своим предшественникам – авторам и трейдерам – поскольку никто не может создать нечто значительное в полном вакууме. Хотя я не смог бы добиться успеха без помощи и наставлений своих менторов, многие уроки мне пришлось усвоить на собственных ошибках. Можно сказать, что в определенных аспектах данная работа радикально отличается от многих книг, которые ей предшествовали. Я надеюсь, что она заставит вас подвергнуть сомнению значительную часть традиционных идей технического анализа. В данной книге не приводится ни жестких систем, которым нужно строго следовать, ни сетапов и паттернов, которые трейдер может торговать как пожелает. В ней предлагается комплексный подход к решению проблем технически мотивированной направленной торговли. Хотя ее отдельные разделы и главы являются достаточно самостоятельными, структура книги требует прочтения от начала и до конца. По мере повествования я умышленно возвращаюсь к важным концептам, чтобы помочь читателю сформировать целостную точку зрения на многие проблемы, с которыми можно столкнуться в торговле. И хотя любые инструменты и техники требуют адаптации к характеру трейдера и к его бизнес-ситуации, большинству читателей эта книга поможет выстроить надежный фундамент. Есть несколько основных тем, которые, пусть и не вполне очевидно, пронизывают эту работу, скрепляя ее воедино. Возможно, многих трейдеров они удивят. Трейдинг сложен. Рынки – сфера с высочайшей конкуренцией. Обычно они чрезвычайно близки к эффективности. Большинство наблюдаемых нами ценовых движений имеют случайную природу. Из-за этого создание метода, обладающего выдающейся доходностью (с учетом рисков), становится чрезвычайно сложной задачей. Не менее сложно и применение такого метода в реальной торговле. И, наконец, на рынках критически важно обладать верифицируемым преимуществом – иначе добиться стабильной прибыльности просто невозможно. Данный подход выделяет эту работу на фоне большинства опубликованных книг по трейдингу, в которых утверждается, что простые паттерны и правильный подход к психологии – это все, что нужно для получения впечатляющих прибылей. Не стану заявлять, что подобное невозможно, но на практике я с таким не сталкивался. Данная книга разделена на четыре части: • В первой части мы познакомимся с теорией прибыльности, лежащей в основе концептов успешной торговли. Далее мы изучим метод чтения графиков, отличающийся четкостью и последовательностью. Это позволит нам заложить фундамент для понимания ценовых паттернов. В конце первой части приводится краткий обзор рыночного цикла Вайкоффа, который уже не раз был описан в литературе по техническому анализу. • Во второй части мы детально обсудим тренды, торговые диапазоны и – критически важный концепт – переходы от одного к другому. Это позволит нам добиться глубокого понимания основ ценовых движений. В этом разделе представлена информация, которая, насколько мне известно, нигде ранее не публиковалась. • Третья часть многим читателям может показаться самой главной, поскольку в ней описываются торговые паттерны и примеры того, как их можно применять на реальных рынках. Также в ней приводятся аргументы в пользу индикаторов и других подтверждающих факторов, основывающиеся на глубоком понимании нюансов этих инструментов. Одна из ключевых составляющих любого торгового плана – как трейдер определяет размер своих сделок и сопровождает их; эти элементы торговли тоже подробно описаны в третьей части. Немало внимания в ней уделено и многообразию рисков, с которыми приходится сталкиваться трейдерам – как рыночной природы, так и личной. Хотя большинство читателей испытают соблазн сразу перейти к этому разделу, прошу, не забывайте: описанные мной паттерны – всего лишь острие копья, они бесполезны, если торговать их без учета контекста, который изложен в частях первой и второй. • Четвертая часть написана специально для самостоятельных трейдеров. Она начинается с описания психологических элементов торговли, таких как когнитивные искажения и проблемы, связанные с контролированием эмоций. В 11 главе описываются многие из тех испытаний, с которыми обычно сталкиваются развивающиеся трейдеры. Хотя процесс развития трейдера невозможно выразить с помощью какой-то универсальной формулы, большинство трейдеров испытывают одни и те же проблемы. Многим не удается достичь успеха в торговле потому, что люди не понимают, как много времени на это может уйти. Они просто не готовы по-настоящему посвятить себя трейдингу. Завершается четвертая часть обзором некоторых инструментов для анализа своей торговли, которые пригодятся и развивающимся, и состоявшимся трейдерам. Эти инструменты облегчают отслеживание статистики и помогают выявлять возникающие проблемы до того, как они скажутся на результатах. • Наконец, завершают данную работу три приложения. Первое – нечто вроде небольшого «букваря», который пригодится развивающимся трейдерам и менеджерам. Как и в любой дисциплине, в трейдинге есть свои идиомы и жаргонизмы, понимание которых необходимо для эффективной коммуникации. Во втором приложении описываются нюансы и особенности скользящих средних и MACD – индикаторов, которые часто упоминаются в этой работе. В последнем приложении содержится список данных, которые использовались для анализа торговли в четвертой части. Данная книга написана для двух категорий трейдеров. В первую очередь – для индивидуальных, самостоятельных трейдеров, торгующих либо на свой собственный капитал, либо на капиталы своих инвесторов. Такой самостоятельный трейдер найдет в этой книге немало разделов, посвященных многочисленным трудностям, с которыми ему или ей приходится сталкиваться, и ошибкам, которые он или она могут совершить на своем пути. Не стоит стремиться к поиску и изучению всяких «секретных» концептов и теорий. Вместо этого лучше научиться правильно читать график и, что самое важное, разобраться, как колебания баланса спроса и предложения приводят к формированию рыночных паттернов. Хотя эта книга написана в первую очередь для самостоятельных трейдеров, она содержит в себе немало информации, которая пригодится другой категории трейдеров и управляющих, не использующих в своих подходах техническую точку зрения или принимающих решения в рамках институционального фреймворка. Такие трейдеры могут посчитать определенные отрывки, например, посвященные психологии трейдинга, не особенно важными. Но с ними все же стоит ознакомиться, поскольку они дают важный контекст для понимания рыночных движений. Также таким трейдерам будет полезно узнать новые точки зрения на риск-менеджмент и методы определения размеров позиций, а еще – на подход к анализу паттернов, который может оказаться полезным в других областях их работы. Материал, содержащийся в данной книге, достаточно сложен; во время ее прочтения большинство трейдеров заметят, что им приходится возвращаться и перечитывать определенные отрывки. Кроме того, многих может отпугнуть ее толщина. Повторюсь: структура книги требует ее прочтения от начала и до конца. По мере повествования мы будем возвращаться к уже описанным идеям и концептам для их дальнейшего развития. Повторения необходимы для закрепления важных концептов. Возможно, некоторым читателям пригодится и нечто вроде учебного плана. Учитывая две вышеописанные целевые аудитории, могу предложить следующие варианты: • И индивидуальным, и институциональным трейдерам стоит пролистать всю книгу целиком, внимательно читая то, что привлечет их интерес. Все главы являются самостоятельными, насколько это возможно. Дублирование присутствует, но оно сокращено до абсолютного минимума. • После первого быстрого прочтения индивидуальным трейдерам стоит внимательно ознакомиться с главами 1 и 2, в которых закладывается основа для всех последующих. Затем таким трейдерам стоит прочитать часть четвертую (главы 11 и 12), уделяя особое внимание процессам развития трейдера. Далее – прочесть главы 6 и 10, в которых описываются популярные заблуждения касательно риска и определения размеров позиций. При таком первичном прочтении упускаются два важных аспекта книги: детальный анализ структуры рынка и использование дополнительных подтверждений. Эти темы требуют более глубокого изучения после усвоения начального материала. • Для институциональных трейдеров глава 1 тоже является логичным продолжением первого быстрого прочтения. Глава 2 содержит описание и обоснование дисциплины технического анализа как таковой. Также таких трейдеров могут заинтересовать главы 8 и 9. Управляющие, привыкшие воспринимать риск в контексте портфелей, могут почерпнуть несколько ценных уроков в тактическом/техническом подходе к риск-менеджменту и определению размеров позиций. Наконец, у многих читателей есть профильное образование. Главы с 2 по 5 помогут им дополнить свое понимание структуры рынка. Вслед за этими учебными планами советую прочитать книгу еще раз, с самого начала и до конца – или, возможно, ограничиться главами, которые в этих планах отсутствуют, чтобы закрепить всю информацию, которую вы могли упустить. В интеллектуальном плане предоставленный материал можно усвоить достаточно быстро, но безупречное применение описанных концептов может получиться у вас не сразу. Дополнительные материалы к этой книге, в том числе блог, содержащий актуальные примеры сделок, можно найти на моем сайте www.adamhgrimes.com. Название данной книги – «Искусство и наука технического анализа». Наука по большей части имеет дело с тем, что можно измерить и протестировать. Процесс обучения в науке обычно включает в себя формирование совокупности знаний, процедур и подходов к данным – то есть точное исследование известного и познаваемого. Искусство обычно воспринимается как нечто неточное и субъективное, однако это не совсем так. В действительности одно не может существовать без другого. Науке приходится сталкиваться с философскими и эпистемологическими проблемами, лежащими на рубежах человеческого знания, а научный прогресс зависит от индуктивных умозаключений не меньше, чем от логических шагов. Искусство зиждется на фундаменте инструментов и техник, которые могут – и должны – поддаваться научному измерению. А еще искусство предлагает иной режим понимания, отличающийся от обычных логических процедур. Одно зависит от другого: наука без искусства стерильна; искусство без науки мягко и неполноценно. В контексте изучения современных финансовых рынков это особенно актуально. АДАМ ГРАЙМС Сентябрь 2011 Нью-Йорк, штат Нью-Йорк Благодарности В первую очередь – Линде Рашке. Я в неоплатном долгу перед тобой. Кто бы мог подумать, что твоя доброта, начавшаяся с ответа на простое электронное письмо, отправленное много лет назад, окажет на чужую жизнь такое огромное влияние? Хосе Палау – в кристаллизации идей этой книги ты сыграл основополагающую роль. Бывало, в ходе наших споров мне хотелось тебя ударить. Уверен, это чувство было взаимным. Значительная часть всего хорошего, что есть в этой книге, является следствием наших споров, и, как ты и сказал, «ложки не существует». Немало людей поделились со мной идеями, ставшими настоящим испытанием для моего мышления, и помогли мне избавить свою торговлю от многих неточностей и ошибок. Ларри Вильямс, Марк Фишер, Крис Терри, Ральф Винс, Чак ЛеБо, Виктор Нидерхоффер, Майкл Гюнтер, Луи Хазан, Марк Кук, Дэвид Маккракен, Даг Залески и Эндрю Барбер – спасибо вам. Эндрю Каройи и Ингрид Вернер – вы расширили границы моего мышления и открыли мой разум для новых возможностей. Черновик данной книги был написан за 45 дней, но после этого началась настоящая работа. Генри Карстенс, Дэвид Дайт и доктор Бретт Стинбарджер предоставили мне бесценное руководство на начальных этапах данного проекта и помогли взглянуть на некоторые проблемы с иных точек зрения. Перри Кауфман – спасибо за хорошие количественные инсайты и критику. Трэвис Харбауэр – ты был лучшим стажером, какого только можно представить. Сесть на поезд в пятницу в 10 вечера, чтобы отвезти флешку… Это выходит далеко за границы служебного долга! И Аймин Уэлш – объясни, как (и зачем) можно вычитать рукопись размером в 900 страниц всего за неделю – и это при наличии личной жизни, работы и, предположительно, сна? Также благодарю свою мать, Лайлу Граймс, которой удалось справиться с вычиткой и редактурой ранних версий данной рукописи. Это было сложно, но я был рад получить отзыв от человека, незнакомого с темой. Также спасибо моей небольшой армии стажеров, которые занимались вычиткой и расчетами. Вы внесли в мою работу тысячу небольших улучшений: Бенджамен Шопнек, Итэн Трэн, Остин Трэн и Фред Барнс. Без вашего вклада у меня ушло бы на этот проект гораздо больше времени, а итоговая работа оказалась бы гораздо слабее. Большое спасибо вам всем. Пожалуй, я бы еще долго откладывал написание этой книги, если бы не ободрение со стороны Майка Беллафиоре. Его советом – «напиши книгу, которая станет подарком трейдинговому сообществу» – я руководствовался на каждом шаге своего пути. Последними, но не по важности, хочу поблагодарить Кевина Комминса и Мег Фриборн из издательства John Wiley & Sons. Вы проделали просто фантастическую работу, особенно если учесть, что работать вам приходилось с автором-новичком. Спасибо за вашу терпеливость к моим вопросам и за то, как умело вы ориентировались в этой сложной рукописи. Работать с вами было истинным удовольствием.

- 16 ответов

-

- 14

-

-

-

- адам граймс

- книга

-

(и ещё 1 )

C тегом:

-

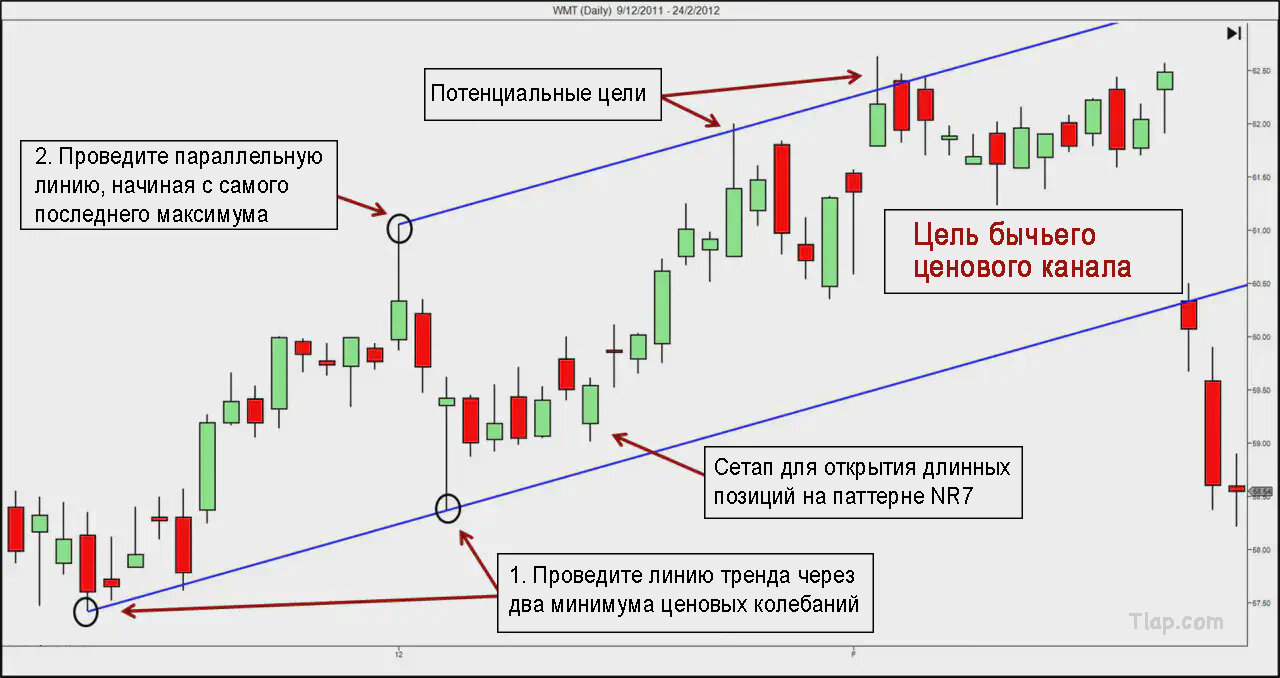

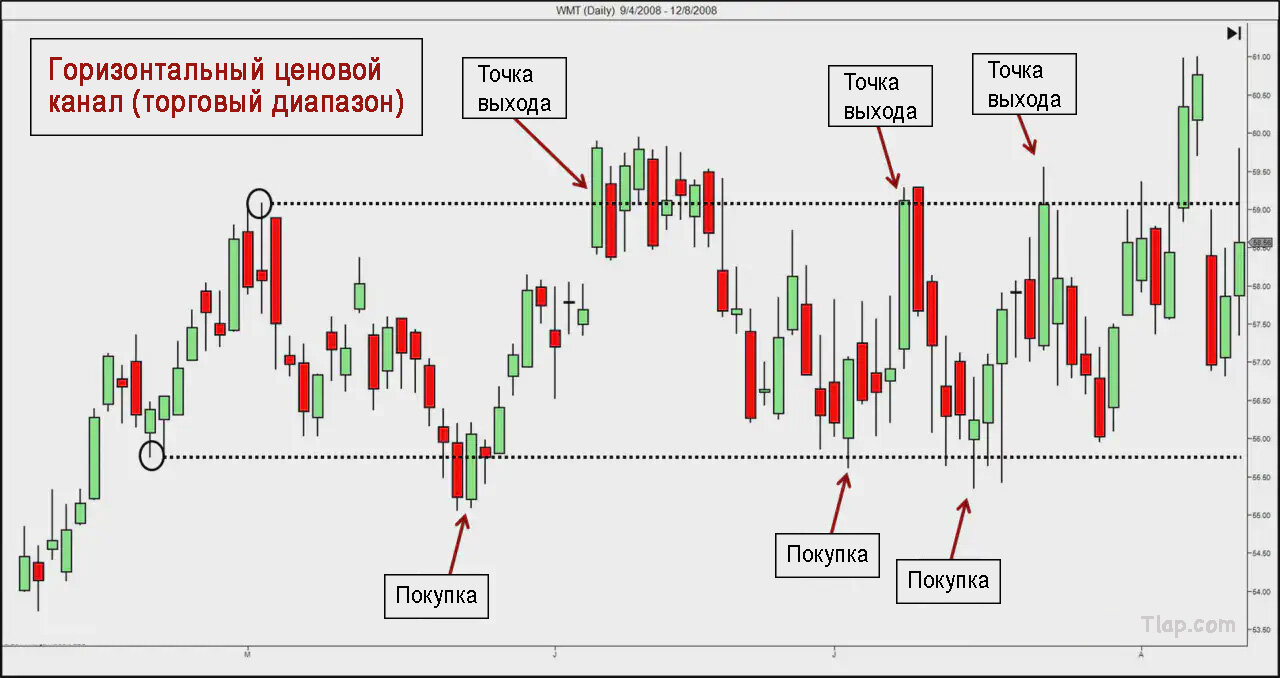

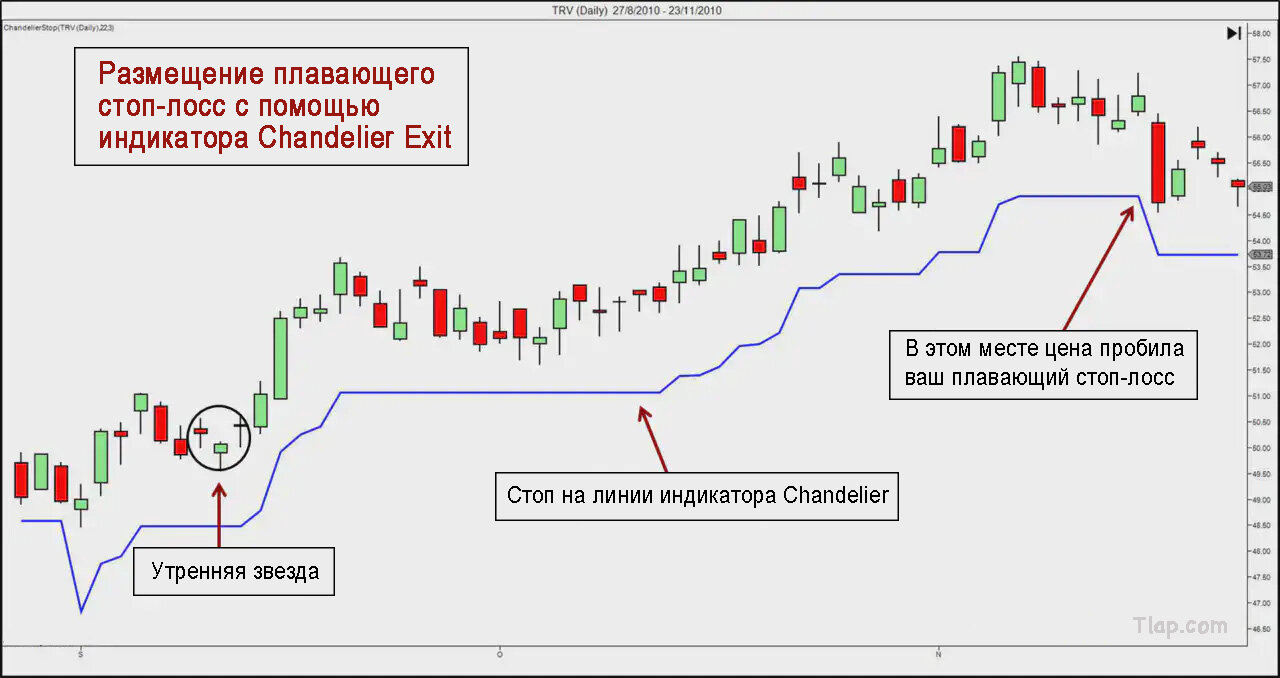

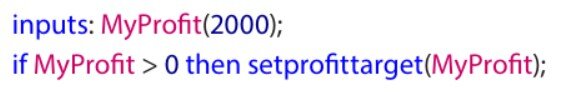

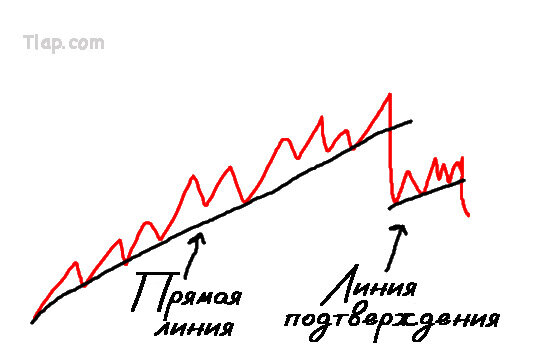

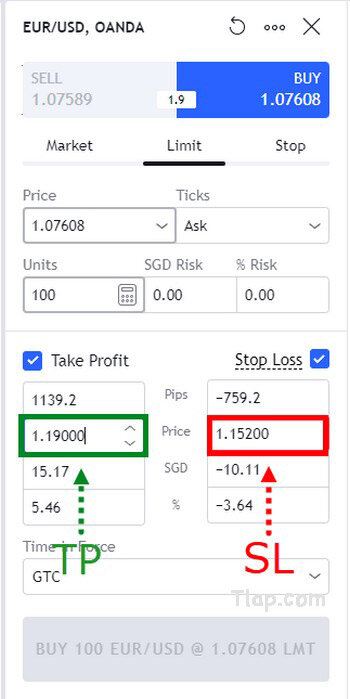

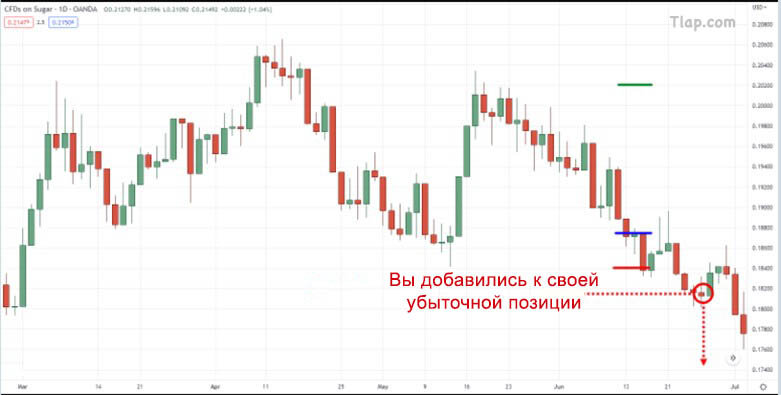

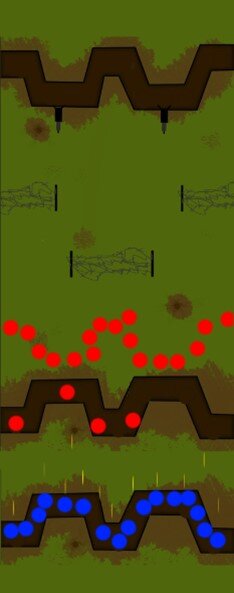

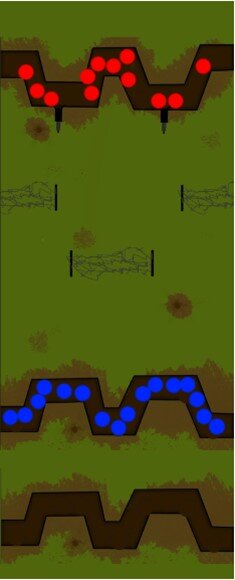

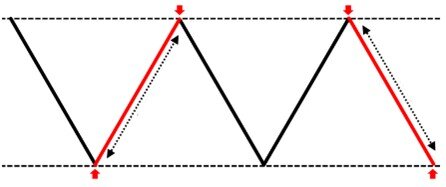

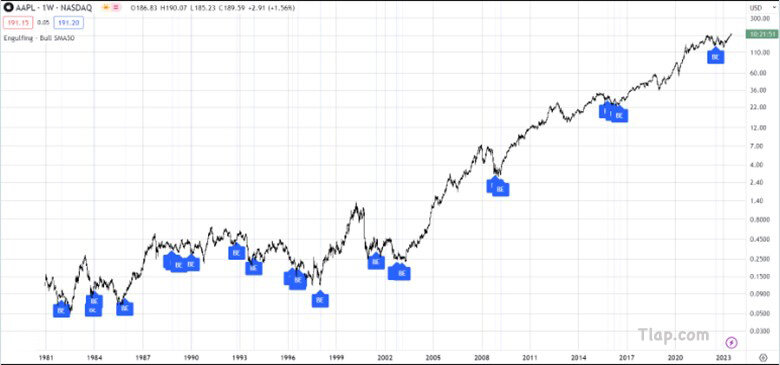

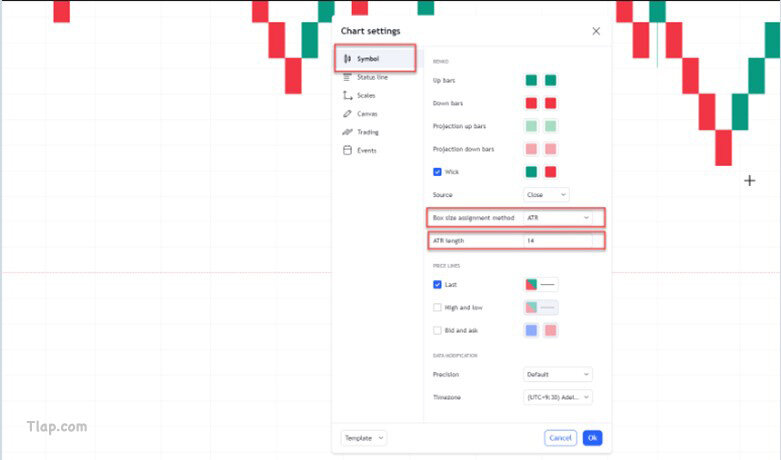

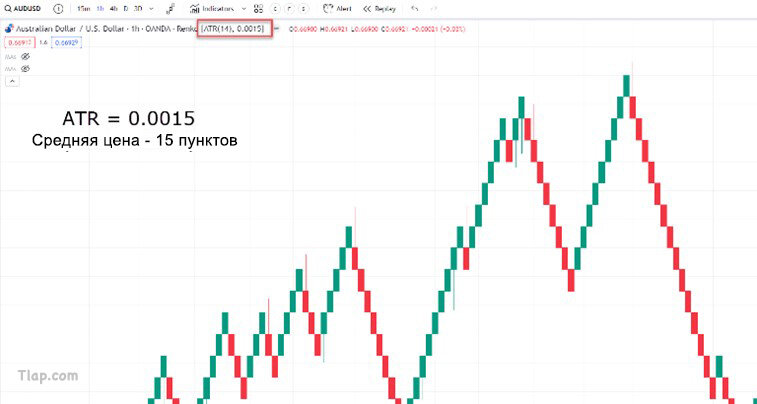

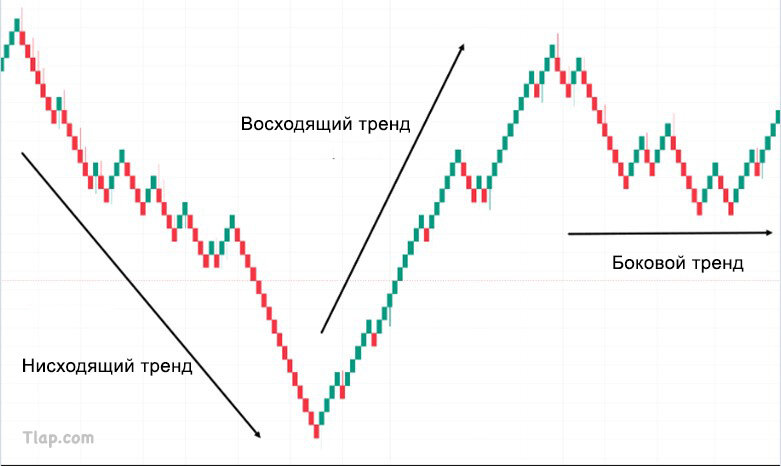

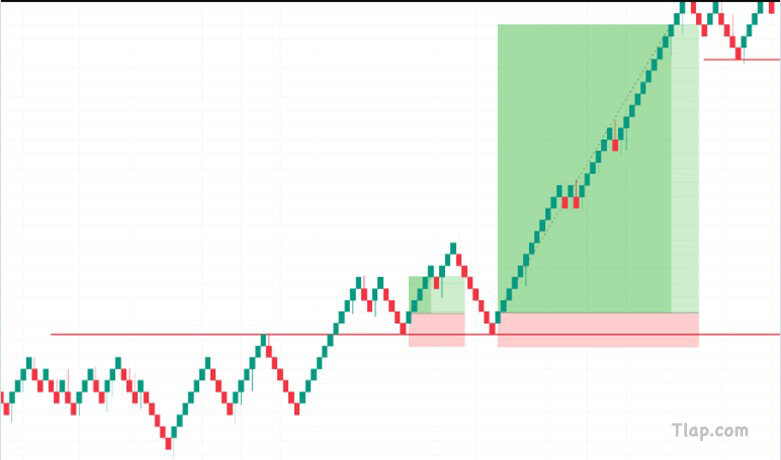

10 способов фиксации прибыли в сделке Фиксация прибыли в сделке является одной из самых игнорируемых тем среди трейдеров. Типичный цикл обучения проходит следующим образом. Трейдер считает, что имеет значение только правильный выбор точки входа. Трейдер истощает свой торговый капитал и понимает, что упустил из виду стоп-лоссы. Время сосредоточиться на стоп-лоссах. Трейдер испытывает разочарование, когда видит, что его открытая прибыль в сделке исчезает снова и снова. Только после этого он понимает, что у него есть план выхода из убыточных сделок, но нет плана выхода из прибыльных сделок. Без знания того, как фиксировать прибыль, трейдер никогда не станет прибыльным. Не игнорируйте этот крайне важный аспект торговли. Предлагаю вашему вниманию 10 техник фиксации открытой прибыли в сделках. Размещение целей по прибыли 1. Проекция цели по прибыли с помощью графического паттерна 2. Расширение Фибоначчи 3. Разворотные точки прошлых ценовых колебаний 4. Ценовой канал 5. Временна́я цель Скользящие стоп-лоссы 6. Parabolic SAR 7. Стоп на линии индикатора Chandelier 8. Новый торговый сигнал Продолжающееся Прайс Экшен 9. Сигнал разворота 10. Кульминационное движение Размещение целей по прибыли Самый распространённый способ зафиксировать прибыль – разместить лимитный ордер на уровне ценовой цели (ордер take profit) при входе в сделку. Как определить целевую цену? Для технического трейдера есть несколько надежных вариантов. 1. Проекция цели по прибыли с помощью графического паттерна Базовый метод проекции целевой цены основан на использовании классических графических паттернов. Это могут быть треугольники, прямоугольники, паттерн «голова и плечи» и многие другие. Если вы используете графические паттерны в своей торговле, почему бы не использовать их и для проецирования целей? Хотя каждый графический паттерн отображается по-разному, метод проецирования целевой цены работает одинаково. Он всегда начинается с определения высоты графического паттерна и проецирования её от точки пробоя вверх или вниз. В приведённом ниже примере показано, как спроецировать бычью цель по графическому паттерну прямоугольник. Чтобы спроецировать целевую цену, как в этом примере: Измерьте высоту прямоугольника, Отложите это расстояние от вершины прямоугольника вверх, и вы получите бычью цель. Точно так же можно рассчитать медвежью цель, если спроецировать высоту прямоугольника от его основания вниз. 2. Расширение Фибоначчи Для проецирования целевой цены трейдеры также используют золотое сечение. Золотое сечение тесно связано с последовательностью Фибоначчи, которая является распространённой торговой концепцией. Трейдеры, торгующие по этой концепции, для проецирования целей используют расширения Фибоначчи. С помощью программного обеспечения для построения графиков вы можете легко отметить потенциальные целевые уровни. Как показано выше, отображение расширений Фибоначчи представляет собой двухэтапный процесс: Определите значимое импульсное движение. В этом примере мы хотим найти бычью цель. Следовательно, мы выбрали бычье импульсное колебание. Проецируйте расширения с использованием коэффициентов Фибоначчи (0,382 и 0,618). Например, умножьте высоту импульсной волны на 0,382. Затем от максимума импульсного колебания нанесите на график расширения Фибоначчи. Выбор импульсной волны имеет решающее значение. Для достижения наилучших результатов выбирайте чёткий и значимый ценовой импульс. 3. Разворотные точки прошлых ценовых колебаний Также можно использовать разворотные точки рынка. Эти разворотные точки являются эффективными уровнями поддержки и сопротивления, особенно на ключевых вершинах и основаниях рынка. Следовательно, проецируя их в будущее, мы получаем надёжные ценовые цели. Как правило, мы ищем медвежьи цели, используя минимумы прошлых колебаний, и бычьи цели, используя максимумы прошлых колебаний. В этом примере показана короткая сделка. Используя прошлые минимумы ценовых колебаний, мы отметили несколько уровней сопротивления, представляющих собой потенциальные цели. Ближайший уровень сопротивления будет самой консервативной целью. Наблюдение за разворотными точками ценовых колебаний – это простой и надёжный способ найти уровень поддержки/сопротивления. 4. Проекция ценового канала Ценовой канал ограничен двумя параллельными линиями. Характер канала зависит от его наклона. Восходящий наклон линий – бычий канал Нисходящий наклон линий – медвежий канал Горизонтальные линии – торговый диапазон Более подробную информацию о торговле в каналах вы можете узнать в этой статье. На графике показан сетап для открытия длинных позиций по паттерну NR7. Мы спроецировали цель, используя ценовой канал. Нарисуйте восходящую линию тренда через два минимума колебаний. Проведите параллельную линию, начиная с самого последнего максимума (линию канала). План состоит в том, чтобы выйти из рынка, как только цена достигнет линии канала. По мере движения рынка линия канала поднимается. Следовательно, наша целевая цена будет динамичной, и нам нужно переносить ордер тейк-профит выше, чтобы не отставать от линии канала. Это резко контрастирует с тактикой, обсуждаемой ранее: там были статические цели, которые не нуждаются в корректировке. Кроме того, как показано ниже, метод канала будет естественным выбором для трейдеров, работающих в торговом диапазоне и стремящихся получить небольшую прибыль. 5. Временна́я цель Давайте посмотрим на цели в другом измерении. Например, во времени. Установка временны́х целей – это метод фиксации прибыли по истечении определённого периода времени. Этот метод актуален и, возможно, имеет решающее значение для трейдеров, торгующих опционы, и внутридневных трейдеров. Трейдеры, торгующие опционы (в том числе покупатели), должны управлять своими потенциальными прибылями и убытками с точки зрения времени. Как правило, потеря временной стоимости ускоряется по мере приближения даты истечения срока опционов. Следовательно, наличие временно́й цели полезно для решения проблемы временно́го распада. Большинство внутридневных трейдеров работают в рамках одной торговой сессии, чтобы получить внутридневную торговую маржу и избежать риска переноса позиции через ночь. Для них существует естественная временна́я цель – конец каждой торговой сессии. Для лучшего целевого ориентира комбинируйте временну́ю цель с ценовой целью. Применение скользящего ордера стоп-лосс Позвольте вашей прибыли расти. Уверен, что вы слышали этот афоризм и раньше. Если вы хотите придерживаться этого торгового совета, лучше всего использовать плавающий стоп-лосс. Плавающий стоп-лосс – это ордер стоп-лосс, который следует за рынком с некоторым опозданием. Он имеет двойную функцию: фиксирует прибыль и позволяет ей расти. Тем не менее, размещение плавающего ордера стоп-лосс требует усилий. Если мы поставим плавающий стоп-лосс слишком близко к цене, мы можем задушить свою сделку. Если разместим его слишком далеко от цены, мы рискуем вернуть в рынок бо́льшую часть нашей прибыли. Систематический подход к установке плавающих стопов использует один из следующих методов. 6. Parabolic SAR Дж. Уэллс Уайлдер изобрёл индикаторы ADX для отслеживания трендов и RSI для определения импульса. Неудивительно, что у него был некий хитрый план на случай срабатывания плавающих стопов. Давайте применим индикатор Уайлдера Parabolic Stop-and-Reverse (SAR). Судя по названию, Уайлдер намеревался использовать Parabolic SAR не только для плавающего стоп-лосса. Он также открывал противоположную торговую позицию после того, как срабатывали стопы. Тем не менее, в данной статье мы фокусируемся на использовании этого индикатора только в качестве инструмента плавающего стоп-лосса для фиксации нашей прибыли. Этот индикатор отображается ниже каждого ценового бара в восходящем тренде и выше каждого ценового бара в нисходящем тренде. Его основная концепция заключается в том, что время – это деньги. Следовательно, с течением времени Parabolic SAR ускоряется, подходя ближе к рыночной цене. В этом примере точкой входа был бычий пин-бар (доджи). Синие точки отображают индикатор Parabolic SAR, который обеспечивает естественный плавающий стоп-лосс для нашей долгосрочной сделки. Справа на графике мы видим, как синие точки не переносят длительного бокового движения и быстро догоняют цену, когда рынок находится во флете. Точный расчёт индикатора Parabolic SAR довольно сложный. Если вы хотите разобраться в его работе, лучшим источником информации будет книга Уайлдера «Новые концепции в технических торговых системах» (“New Concepts in Technical Trading System”). 7. Индикатор Chandelier Exit Идеальный плавающий стоп-лосс должен иметь достаточно места для небольших ценовых откатов. Таким образом, важно знать, насколько волатилен данный актив. Индикатор Chandelier Exit как раз оценивает рыночную волатильность, используя в качестве меры волатильности средний истинный диапазон (ATR). ATR – это ещё одна концепция Уайлдера. (Да, мы в долгу перед ним.) Если кратко, то индикатор ATR измеряет волатильность, используя средний диапазон каждого ценового бара с поправкой на гэпы. Если вас интересует его формула, то вот она: Chandelier Stop (длинная позиция) = наивысший максимум за указанный период - (коэффициент x ATR за данный период) Chandelier Stop (короткая позиция) = наинизший минимум за указанный период - (коэффициент x ATR за данный период) Необходимо ввести 2 входных параметра: период и коэффициент. Общепринятыми параметрами являются период 22 и коэффициент 3. Чтобы узнать, где разместить стоп-лосс, умножьте ATR (с периодом 22) на 3. Затем отнимите полученное значение от самого высокого максимума последних 22 баров, и вы получите бычью цель. В приведённом ниже примере показано применение плавающего стоп-лосса с помощью индикатора Chandelier Exit (синего цвета) после сигнала свечного паттерна «утренняя звезда». 8. Новый торговый сигнал Здесь основная идея состоит в том, чтобы перемещать стоп-лоссы чуть ниже новых торговых сетапов, которые формируются в направлении вашей сделки. Это дискреционная техника. Она может принимать различные формы в зависимости от сетапов. Просто запомните, что если сетап достаточно хорош для открытия новой сделки в том же направлении, это будет достаточным основанием для корректировки стоп-лосса. В приведённом ниже примере для перемещения стоп-лоссов используются пин-бары. Но вы можете использовать любой ценовой паттерн или сигнал индикатора. На представленном выше графике мы выделили пин-бары с помощью нашего индикатора Price Action Pattern Indicator. Продолжающееся Прайс Экшен В приведённых выше примерах мы размещали лимитный ордер на уровне ценовой цели (ордер take profit), а также фиксировали прибыль с помощью ордеров стоп-лосс. Теперь давайте посмотрим, как фиксировать прибыль с помощью рыночных ордеров. Это гибкий подход, позволяющий решить, нужно ли немедленно выйти, чтобы сохранить прибыль. 9. Сигнал разворота Это выход из рынка на основе здравого смысла. Входите в лонг на бычьем сигнале. Фиксируйте свою прибыль на медвежьем сигнале. Входите в шорт на медвежьем сигнале. Фиксируйте свою прибыль на бычьем сигнале. Это ловкая тактика. Однако в трендах такой метод может привести к преждевременным выходам и ограничить нашу прибыль. Это связано с тем, что тренд поддерживает себя, подавая ложные разворотные сигналы, тем самым заманивая в ловушку трейдеров и заставляя их открывать противоположные позиции. В приведённом ниже примере мы вошли в шорт на свече медвежьего поглощения. Затем паттерн бычьего поглощения побудил нас зафиксировать прибыль. 10. Кульминационное движение Кульминационное ценовое движение – это сигнал разворота, который особенно эффективен в качестве сигнала для фиксации прибыли. Обращайте внимание на: Расширение диапазона баров Прайс Экшен с нарастающей скоростью Экстремальный объём На этом графике показан пример выхода по рыночной цене после кульминационного движения. 1. На этом медвежьем разворотном баре мы вошли в шорт. 2. Цена упала по параболической кривой. 3. Одновременно увеличился объём. 4. Вышеуказанные признаки кульминационного движения побудили нас закрыть короткую позицию. После кульминации рынок двигается вяло (как показано выше) или резко разворачивается. 11. Прогнозирование целей на графике «крестики-нолики» (бонус) График «крестики-нолики» – это уникальный вид графика, который фокусируется только на чистом Прайс Экшен и отфильтровывает шум. Он содержит свой набор графических паттернов и уникальные методы проецирования целевой цены, включая подсчёты по горизонтали и вертикали. Поскольку графики «крестики-нолики» используют чистое Прайс Экшен, они могут предложить более надёжную ценовую цель. По крайней мере, это даёт нам второе мнение для определения целевой цены. Если вы хотите получить более детальную информацию, прочтите книгу Джереми дю Плесси о построении графиков «крестики-нолики». Идеальное закрытие сделки В этой статье мы представили десять способов фиксации прибыли в сделках. Какой из этих методов выбрать? Учитывайте следующие факторы: Торговый стиль (трендовая или диапазонная торговля) Позвольте вашему торговому стилю определить, что лучше применять: ордера тейк-профит или плавающие стопы. Если вы торгуете тренды и хотите позволить своей прибыли расти, используйте плавающие стоп-лоссы. (Как черепахи, которые при каждой возможности останавливаются и разворачиваются.) Если вы скальпируете с целью получения небольшой прибыли в пределах торгового диапазона, используйте ордера тейк-профит. Если рынок торгуется в диапазоне, значит, торговый диапазон ограничивает наш потенциал прибыли. Следовательно, применение плавающих стоп-лоссов для получения прибыли не является стандартной методикой. Торговый таймфрейм Ключевым фактором также является ваш торговый таймфрейм. Внутридневным трейдерам целесообразнее применять ордера тейк-профит. Диапазон каждой сессии ограничивает их потенциал прибыли, поэтому, сталкиваясь с такими ограничениями, нет смысла позволять прибыли расти, применяя трейлинг-стопы. В этом случае лучше применять ордера тейк-профит. Если вы можете удерживать позиции без ограничений по времени, то предпочтительнее будут плавающие стоп-лоссы. Ищите конфлюэнтность целей Трейдеры, которые применяют лимитные ордера в качестве целей по прибыли, могут находить лучшие ценовые цели, используя концепцию конфлюэнтности. Это означает, что если вы ставите цель, основываясь на расширениях Фибоначчи, цель, измеренную по графическому паттерну, и цель в точке разворота крупного ценового колебания, и все эти три цели находятся вблизи одного уровня, значит, вам улыбнулась удача. Идеальная цель? Проснитесь! Попытка найти идеальную точку выхода из рынка столь же опасна, как и попытка найти Святой Грааль идеального входа в рынок. Их просто-напросто не существует, и вы никогда не будете удовлетворены, гоняясь за ними. В конечном итоге вы только навредите своим торговым результатам. Независимо от того, какую точку выхода вы будете использовать, вы пожалеете об этом. Помните, что нам не нужно совершенство. Нам просто нужна прибыль. Переведено специально для Tlap.com, Гален Вудс

-

- 7

-

-

-

- статья

- гален вудс

-

(и ещё 2 )

C тегом:

-

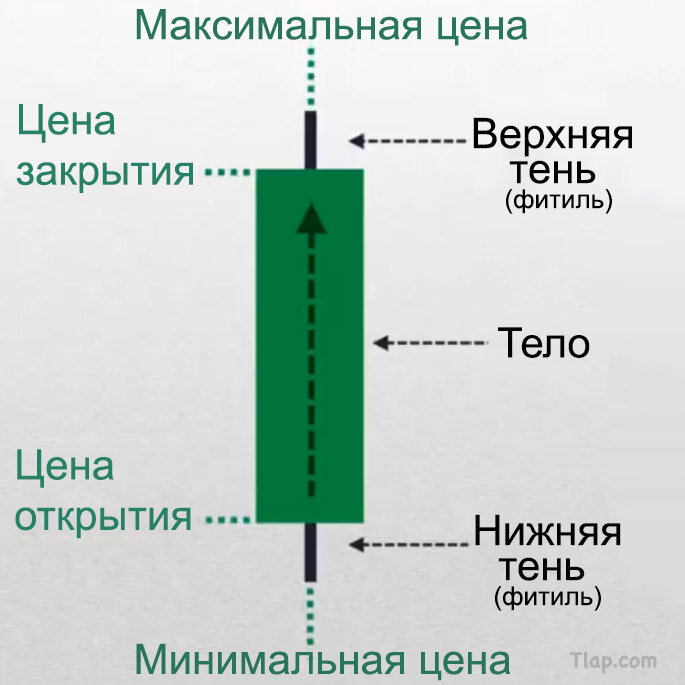

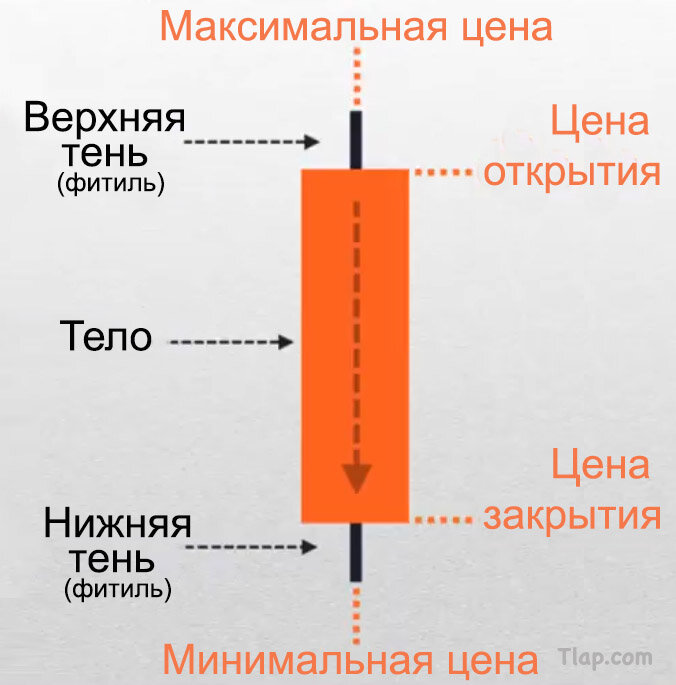

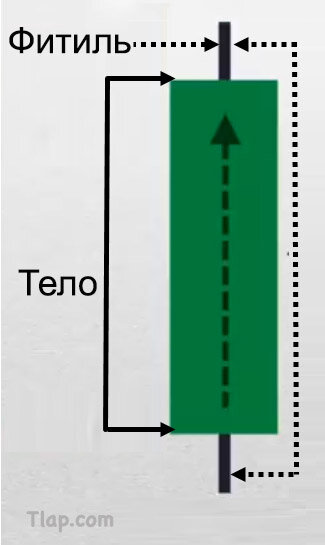

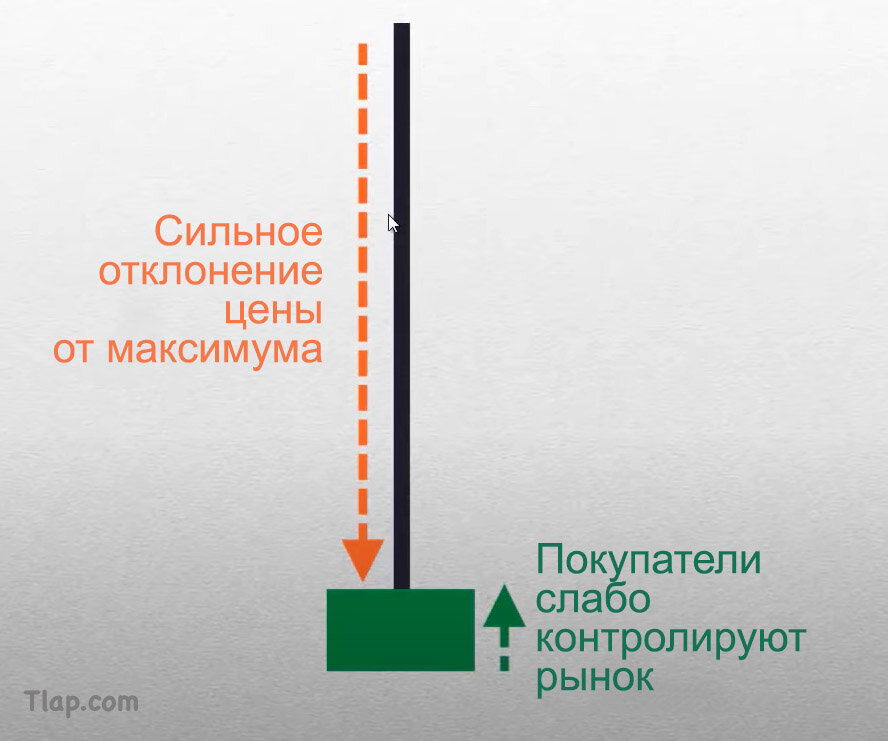

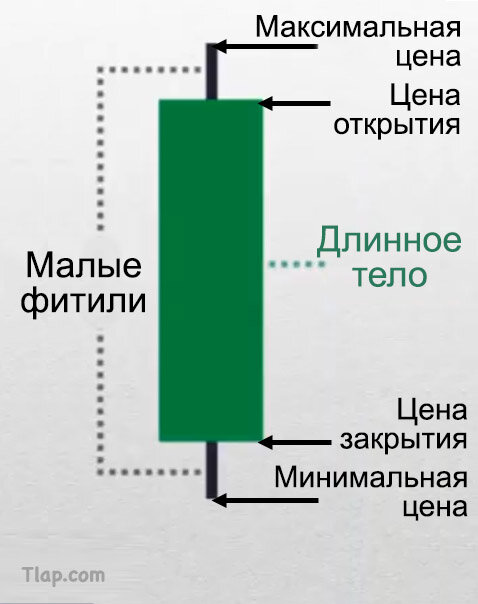

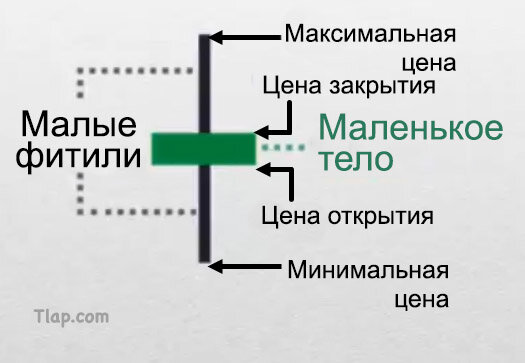

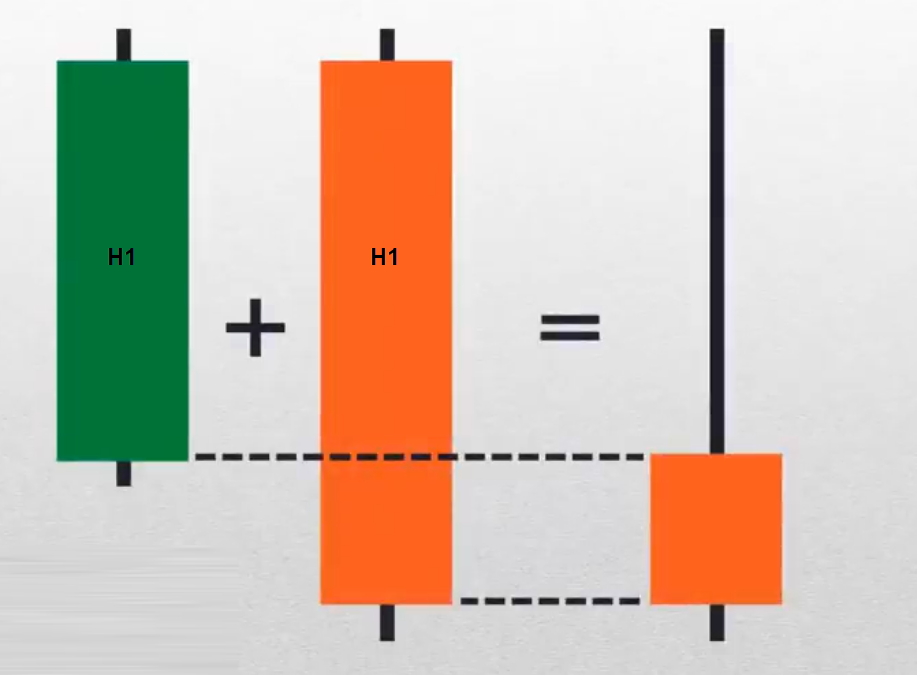

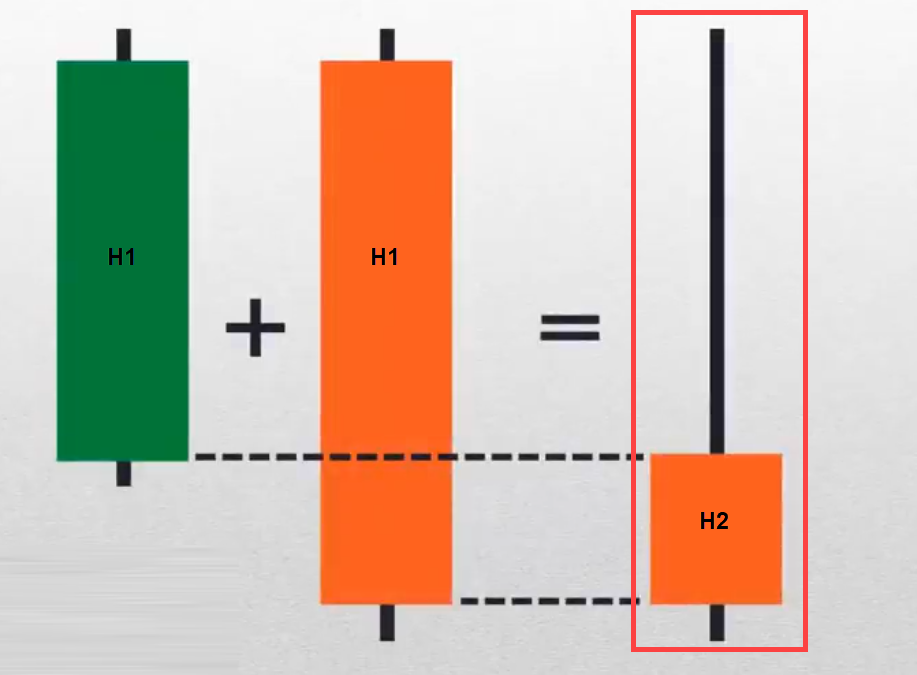

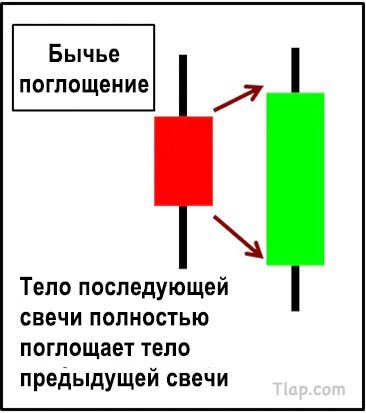

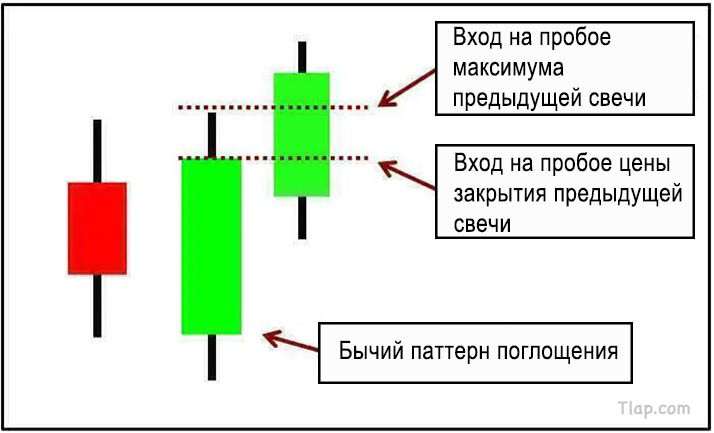

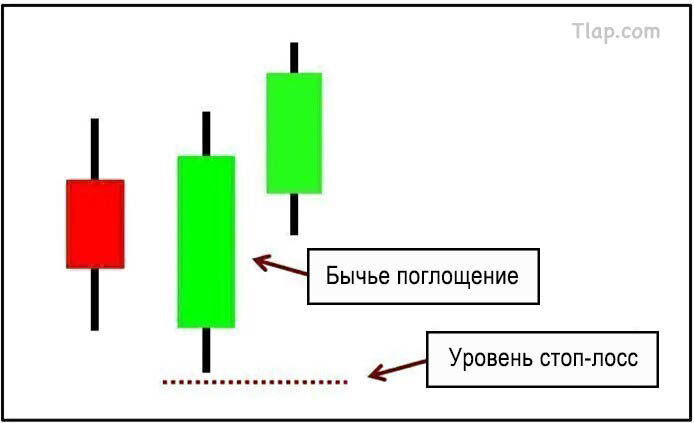

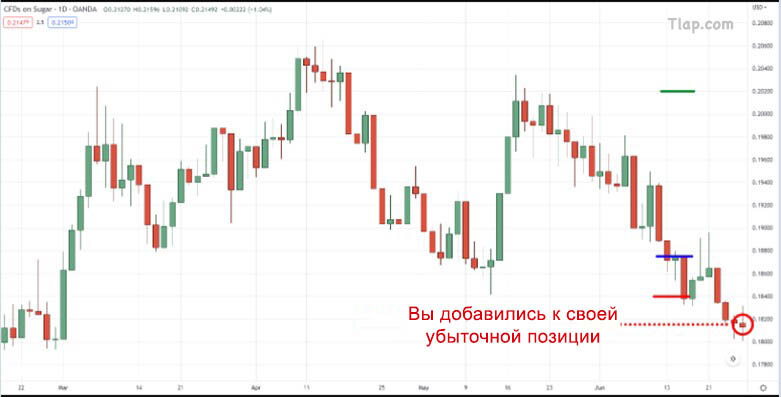

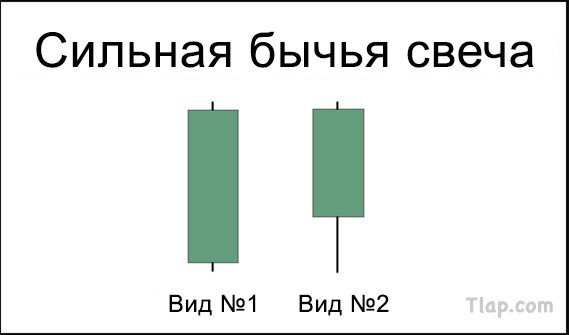

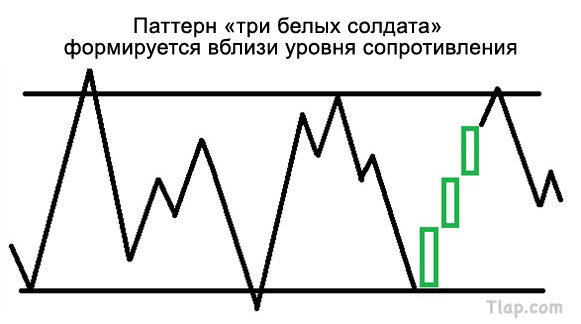

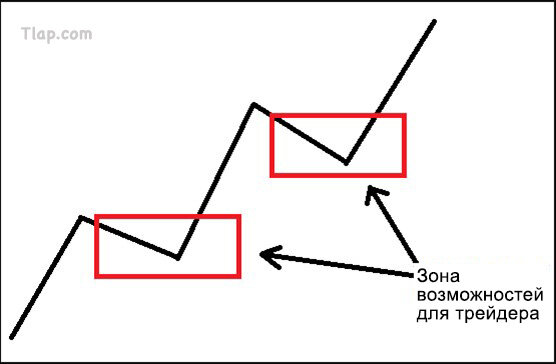

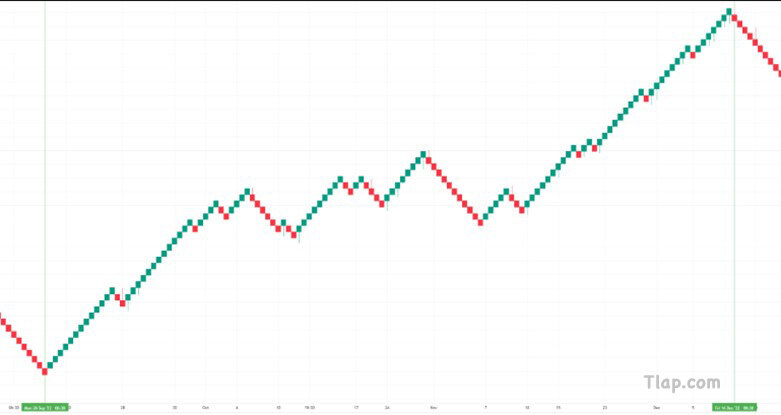

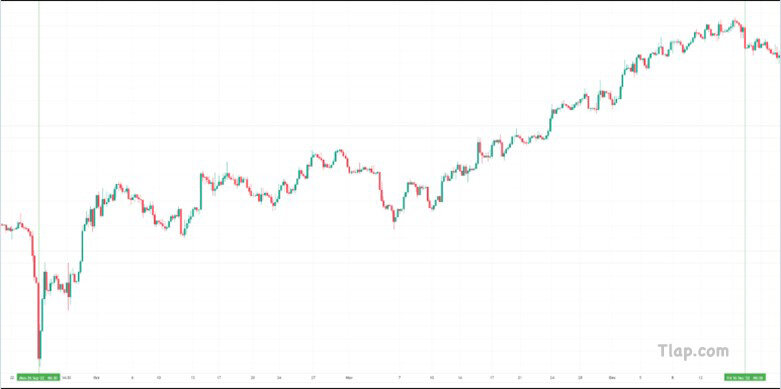

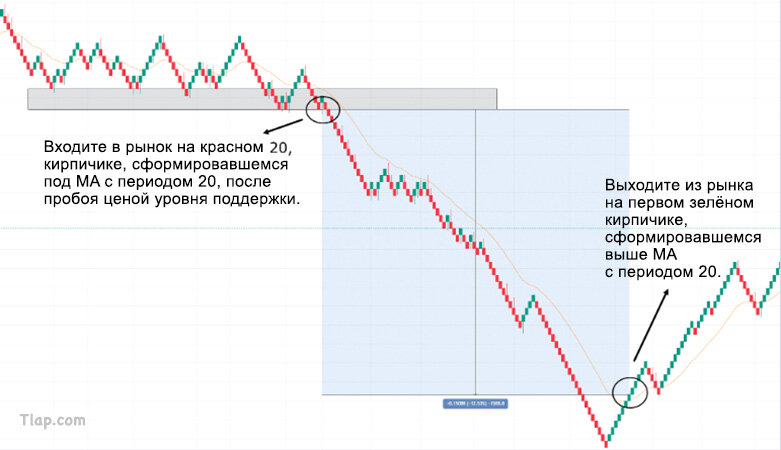

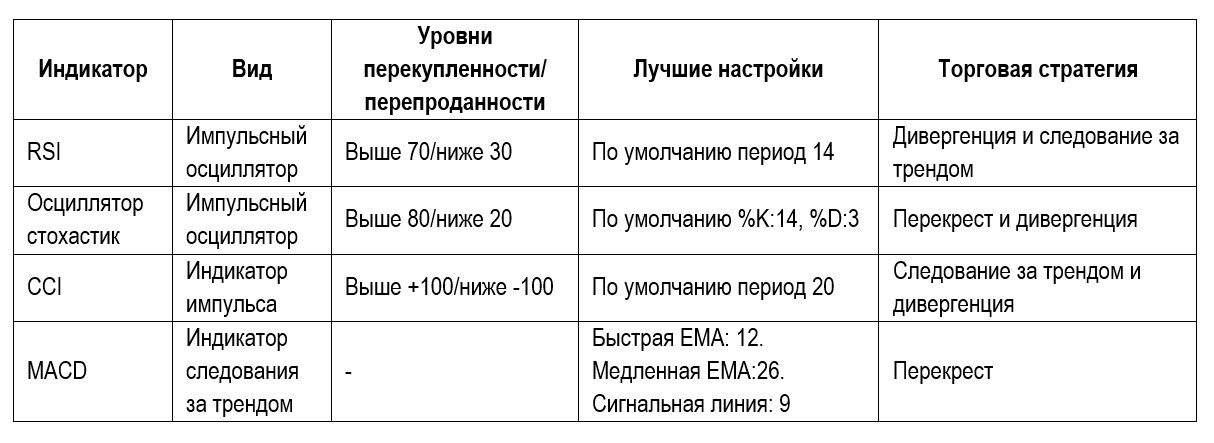

Полный курс по торговле на свечных паттернах В этой статье вы узнаете, как свечные паттерны помогают определять высоковероятные торговые сетапы, благодаря которым вы сможете получать прибыль на бычьем и медвежьем рынках. Добро пожаловать на «Полный курс по торговле на свечных паттернах»! В этом курсе вы узнаете, как определять высоковероятные торговые сетапы. Некоторые из вас, возможно, подумают: «Я новичок в трейдинге, и мне это однозначно помогло бы, но я понятия не имею о свечных паттернах и ничего не знаю о техническом анализе». Не волнуйтесь, потому что в этом курсе я пошагово, от А до Я, расскажу, как торговать на свечных паттернах. Даже если у вас нет опыта торговли, к концу этой статьи вы поймете, что можете торговать на свечных паттернах как профессионал. Интересно? Давайте начнём. Что такое свечной паттерн? Свечной паттерн – это, по сути, метод чтения ценового графика. Свечи зародились в Японии, и ключевым компонентом свечного графика является то, что каждая свеча показывает четыре цены: Цену открытия; Максимальную цену торговой сессии; Минимальную цену торговой сессии; Цену закрытия. Когда я использую термин «сессия», он может подразумевать разные вещи... Если вы смотрите на свечные графики на дневном таймфрейме, «сессия» означает один день. Если вы смотрите на свечные графики на 1-часовом таймфрейме, «сессия» означает один час. Она может означать разные временны́е периоды... Всё зависит от таймфрейма, который вы используете. Более подробно мы обсудим это позже. Как читать свечной паттерн? Помните, что каждая свеча показывает четыре цены: Цену открытия; Максимальную цену в рамках данного таймфрейма; Минимальную цену в рамках данного таймфрейма; Цену закрытия. Посмотрите на этот пример: Максимальная цена Цена закрытия Цена открытия Минимальная цена Верхняя тень (фитиль) Тело Нижняя тень (фитиль) Максимальная цена Цена открытия Цена закрытия Минимальная цена Как видим, свечи обычно бывают двух цветов: зелёного и красного (или можно применять чёрный и белый цвет). Вы можете изменить цвет, если захотите, но, как правило, наиболее распространёнными цветами являются зелёный и красный. Зелёная свеча означает, что в течение сессии цена закрылась выше. Бычья свеча В этом примере можно увидеть цены открытия и закрытия и верхнюю и нижнюю тени свечи: Максимальная цена Цена закрытия Цена открытия Минимальная цена Верхняя тень (фитиль) Тело Нижняя тень (фитиль) Черная тень называется фитилем. Максимальная цена в течение сессии находится на верхнем фитиле, а минимальная цена в течение сессии находится на нижнем фитиле. Медвежья свеча Медвежья свеча окрашена в красный цвет. Цена открытия находится на противоположной стороне – в верхней части свечи. Верхняя тень (фитиль) Тело Нижняя тень (фитиль) Максимальная цена Цена открытия Цена закрытия Минимальная цена Цена закрытия находится внизу. Минимальная цена находится на нижнем фитиле. Максимальная цена находится на верхнем фитиле. Различие между медвежьей и бычьей свечами (барами) Основное различие между медвежьей и бычьей свечами (барами) состоит в том, что цены открытия и закрытия находятся на противоположных сторонах свечи (бара). В медвежьей свече цена закрытия сессии находится ниже цены открытия. Углубленные знания о свечных паттернах Первое, что вы заметите в свече, это два её основных компонента: Тело Фитиль Фитиль Тело Тело – это зелёная или красная часть свечи, а чёрные линии сверху и снизу – это тени (фитили) свечи. Тело говорит вам, кто контролирует рынок (покупатели или продавцы). В данном случае тело зелёное, значит, рынок контролируют покупатели. Покупатели толкают цену вверх, и сессия закрывается вблизи максимума. Вы можете пренебречь тенью, потому что она говорит о том, что имеется отклонение цены от более высоких её значений. Потому что, если подумать, максимум был когда-то самым высоким уровнем сессии. Это просто означает, что в какой-то момент продавцы толкнули цену от этого максимума вниз, и свеча закрылась ниже: Слабое отклонение цены от максимума Покупатели сильно контролируют рынок И третье, что вам нужно знать. Посмотрите на эту свечу. Сильное отклонение цены от максимума Покупатели слабо контролируют рынок Как соотносятся между собой размер тела свечи и длина её фитиля? Как видите, есть фитиль и тело, но на этот раз рынок даёт вам совершенно другую информацию. Если вы посмотрите на этот свечной паттерн, то увидите, что да, цена закрылась выше. Но если посмотрите на фитиль, вы заметите, что цена сильно откатилась от максимума сессии. Цена сильно упала от максимума сессии и закрылась вблизи цены открытия. О чём это говорит? Это говорит о том, что в течение сессии покупатели действительно подтолкнули цену немного вверх. Тем не менее, было огромное давление со стороны продавцов, которое сильно отклонило цену вниз в рамках данной сессии. Это слабая бычья свеча. Она больше медвежья. Это демонстрируется огромным давлением со стороны продавцов. Следовательно, вы должны обращать внимание на эти три вещи: Тело свечи Фитиль Соотношение тела и фитиля. Обычно, если фитиль намного длиннее тела, это признак отклонения цены. Вот так следует читать свечные паттерны. Вариации свечных паттернов Вы, вероятно, уже знаете это. Малые фитили Длинное тело Максимальная цена Цена открытия Цена закрытия Минимальная цена Что это значит? Вы видите, что цена открылась вблизи минимумов, далее она пыталась опуститься ниже, но отклонилась, и, наконец, закрылась вблизи максимумов. Это признак бычьей силы. Далее... Малые фитили Маленькое тело Максимальная цена Цена закрытия Цена открытия Минимальная цена После открытия свечи цена, возможно, упала ниже. Вначале ситуацию контролировали продавцы, затем контроль над рынком взяли покупатели и подтолкнули цену к максимумам. Затем вернулись продавцы, и рынок закрылся практически на том же ценовом уровне. Смысл этого паттерна заключается в том, что на рынках, где присутствуют как покупатели, так и продавцы, наблюдалась нерешительность. Такую ситуацию мы называем паттерном нерешительности. Далее... Следующий свечной паттерн: Длинный нижний фитиль Цена закрытия Маленькое тело Цена открытия Минимальная цена Рынок опустился ниже, поскольку ситуацию контролировали продавцы, затем контроль над рынком взяли покупатели, и цена развернулась, в результате закрывшись вблизи максимумов. Смысл этого паттерна – отказ от более низких цен, покупатели явно контролируют ситуацию. Двигаемся дальше... Малый верхний фитиль Длинное тело Короткие фитили Маленькое тело Длинный фитиль Маленькое тело Этот паттерн является противоположностью тому, что мы сейчас рассмотрели. В этой ситуации явно преобладают продавцы. Свечи на разных таймфреймах Если помните, я говорил вам, что свечи несут в себе информацию о продолжительности таймфрейма. На 60-минутном таймфрейме одна свеча составляет один час. Каждый час на графике будет появляться новая свеча. То же самое относится и к дневному таймфрейму. Каждые 24 часа на графике будет появляться новая свеча. Так будут формироваться свечные паттерны на разных таймфреймах. Комбинирование свечных паттернов Свечные паттерны просто показывают цену различных сессий. Посмотрите на это... Допустим, это 1-часовые зелёная и красная свечи соответственно. Когда вы скомбинируете эти два свечных паттерна, каким будет таймфрейм? Это будет таймфрейм H2. Как возникла эта свеча? 2-часовая свеча просто означает цену открытия первой свечи, цену закрытия второй свечи и максимальную и минимальную цены за последние два часа. Понимаете? Надеюсь, вы поняли, как комбинируются свечные паттерны. Это очень полезно, когда вы смотрите на график цены. Как НЕ следует торговать на свечных паттернах Итак, вы уже умеете читать и комбинировать свечные паттерны. Давайте разберёмся, как не следует торговать на свечных паттернах? Это ошибка, которую совершают многие трейдеры-новички, потому что, как я уже говорил ранее, зелёная свеча – это бычья свеча, а красная – медвежья. Трейдеры смотрят на график, находят серию зелёных свечей и открывают длинную позицию. Они говорят: «Если свеча бычья, значит, я должен покупать». И тут - бам!!! Рынок разворачивается. Потом они видят красные свечи и говорят: «Этот рынок медвежий!!! Райнер же говорил нам, что рынок контролируют продавцы, значит, я должен открывать короткую позицию». И тут - бам!!! Рынок разворачивается. Как такое происходит? Почему? Позвольте мне объяснить... «Вы не должны торговать на свечных паттернах изолированно». Что значит изолированно? Это означает, что вам не следует торговать на свечных паттернах без учёта рыночного контекста. Один лишь факт того, что эта свеча зелёная или красная, не означает, что вы должны покупать или продавать соответственно. Не торгуйте на свечных паттернах в таком ключе. Как торговать на свечных паттернах Я хочу представить вам методологию “T.A.E.”: T – Trend (тренд) A – Area of Value (область ценности) E – Entry Trigger (триггер для входа) Когда вы хотите торговать на свечных паттернах, помните об этих трёх вещах. Прежде чем рассмотреть эту методологию, мне нужно объяснить вам, что такое триггер для входа. Триггер для входа Я бы сказал, что свечные паттерны являются очень полезными и мощными триггерами для входа в сделку. Прежде чем перейти к этой методологии, позвольте мне поделиться с вами пятью мощными свечными паттернами, которые могут служить триггерами для входа. Паттерн поглощения: Если вторая свеча зелёная, то это бычий паттерн поглощения. Почему? Если вы посмотрите на тело зелёной свечи, то увидите, что она поглотила тело предыдущей свечи. Предыдущая свеча красная. Вначале ситуацию контролировали продавцы, а на второй свече эстафету переняли покупатели. Она открылась вблизи минимумов, и в итоге цена значительно поднялась. Очевидно, что это признак силы. Данный паттерн показывает, что покупатели поглотили всё давление со стороны продавцов и даже подняли цену намного выше. Вот почему он называется паттерном бычьего поглощения. Паттерн медвежьего поглощения В нем всё наоборот. Вначале ситуацию контролировали покупатели, но продавцы пересилили их и толкнули цену вниз. Это паттерн медвежьего поглощения, который говорит о том, что рынок контролируют продавцы. Молот и падающая звезда С паттерном «молот» вы, возможно, уже знакомы. Он показывает отклонение цены на рынке. Отказ от более низких цен. В какой-то момент продавцы смогли толкнуть цену вниз, цена дошла до минимума этой сессии, а затем на рынок пришли покупатели и подтолкнули цену вверх. Очевидно, что это признак силы. Отказ от более низких цен. Падающая звезда Этот паттерн означает, что цена отклонилась от более высоких значений. Покупатели взяли контроль над рынком, подняли цену выше, а затем на рынок внезапно пришли продавцы и толкнули цену вниз. Это отказ от более высоких цен. Этот паттерн поможет вам идентифицировать развороты рынка. Доджи-стрекоза и доджи-надгробие Звучит зловеще. Но это очень информативные паттерны. Они очень похожи на «молот» и «падающую звезду». Это признаки отклонения цены. Утренняя и вечерняя звезды Это «утренняя звезда»: Данный паттерн несколько похож на паттерн поглощения, но с небольшим изменением. В первой свече рынок контролировали продавцы, а во второй свече на рынке была нерешительность. Затем открылась третья свеча, в рамках которой цена поднялась и закрылась вблизи максимумов. Это бычий разворотный паттерн. «Вечерняя звезда» является противоположным паттерном. В первой свече рынок контролируют покупатели, вторая свеча – это свеча нерешительности. Затем появилась третья свеча, медвежья, в рамках которой цена проталкивается ниже и закрывается вблизи минимумов. Пинцет дно Это мощный паттерн. Он показывает, что рынок дважды отказывался от более низких цен. Первый и второй отказ. Это признак сильного неприятия более низких цен. Пинцет вершина Цена в какой-то момент дошла до максимума этой сессии, затем продавцы немного сместили цену вниз, и свеча закрылась вблизи середины своего диапазона. Затем открывается следующая свеча, и контроль над рынком берут покупатели, но получают отказ на том же ценовом уровне, далее продавцы проталкивают цену ниже, и свеча закрывается вблизи минимума. Цена дважды отклоняется от более высоких значений. Это медвежий разворотный паттерн. Методология T.A.E. Теперь, когда вы узнали пять мощных свечных паттернов, давайте разберём, как это вписывается в методологию T.A.E. Мы определили часть триггеров для входа, которые являются разворотными паттернами. Вы уже видели их ранее; это триггеры для входа, которые можно использовать для открытия сделки. Но прежде чем торговать, помните, что мы говорили, что не следует торговать изолированно. Это означает, что для поиска точек входа мы должны использовать другие факторы, или другие рыночные условия. Прежде чем искать триггер для входа, мы ищем соответствующие условия – это методология T.A.E. Мы ищем следующее. Если цена выше МА с периодом 200, значит, мы ищем точки входа в лонг. Т.е. в этих рыночных условиях мы ищем возможности входа только в покупки. Если цена ниже MA с периодом 200, мы ищем точки входа в шорт. Это означает, что мы ищем возможности входа только в продажи. Тренд Если цена выше МА-200, ищите точки входа только на покупку Если цена ниже МА-200, ищите точки входа только на продажу Это не означает, что сразу же следует открывать длинную позицию только потому, что цена находится выше скользящей средней с периодом 200. Это просто даёт вам ориентир для направления, т.е. что пришло время покупать. Пришло время искать возможности для покупки. Область ценности Области поддержки и сопротивления Скользящая средняя Линия тренда Канал Триггер для входа Паттерн поглощения «Пинцет вершина» и «пинцет дно» и т. д. С помощью этой методологии мы можем создавать торговые стратегии для получения прибыли на бычьем и медвежьем рынках. Помните, что первое, что мы ищем – это тренд Если тренд восходящий, мы ищем возможности для покупки в области поддержки или скользящей средней, а затем ищем триггер для входа. Триггером для входа будет бычий разворотный паттерн, такой как «молот», паттерн бычьего поглощения, доджи-стрекоза и т.д. Понимаете? Пример: Давайте объединим все эти концепции Уровень сопротивления Падающая звезда Продолжение тренда У меня на графике нет МА-200, но нет необходимости говорить, что тренд нисходящий, потому что вы видите, что рынок движется сверху вниз. Цена вошла в область сопротивления. Цена трижды отбивалась от уровня сопротивления. У вас есть триггер для входа – «падающая звезда». Теперь следует учесть, что вы торгуете свечные паттерны в контексте рынка – это означает, что вы торгуете только те свечные паттерны, которые согласуются со структурой рынка. С учётом направления тренда это увеличивает вероятность того, что ваша сделка будет успешной. «Падающая звезда» появилась на уровне сопротивления в нисходящем тренде, и рынок продолжил движение вниз. Примеры, которые я продемонстрировал вам, показывают прибыльные сделки, но на самом деле не все ваши сделки будут прибыльными. Некоторые ваши сделки будут убыточными. Я демонстрирую вам прибыльные сделки по той причине, что на них легче проиллюстрировать эту концепцию, но, опять же, эти примеры сделок, которые вы сейчас видите, были тщательно подобраны. Пример: Динамический уровень сопротивления Медвежье поглощение Продолжение тренда Какой на рынке тренд? Нисходящий. Где находится область ценности? На этот раз область ценности находится вблизи скользящей средней, а последняя выступает в роли динамического уровня сопротивления. Какой у вас триггер для входа? В области ценности появился паттерн медвежьего поглощения. Итак, у нас есть три вещи: Тренд, область ценности и триггер для входа. Мы можем открывать шорт и устанавливать стоп-лосс вблизи максимума. Заключение Свечные паттерны, безусловно, являются одной из самых популярных тем, когда речь заходит о техническом анализе. Тем не менее, они всегда применяются неправильно. Вот почему в сегодняшнем руководстве я поделился с вами следующим: Свеча имеет цену открытия, максимальную цену, минимальную цену и цену закрытия Разница между медвежьей и бычьей свечой заключается в цвете тела и длине её фитилей Свечные паттерны имеют множество вариаций: большое и маленькое тело, длинные и короткие фитили Различные свечи могут формировать разные свечные паттерны на более высоком таймфрейме Вход без учёта структуры рынка является неправильным способом торговли на свечных паттернах Лучший способ применения свечных паттернов – это использовать их в качестве триггеров для входа Для торговли на свечных паттернах вы можете использовать методологию T.A.E. Теперь я хочу спросить вас. Согласны ли вы с концепциями, которыми я сегодня поделился с вами? Если да, то какую из них вы считаете наиболее важной? Сообщите мне в комментариях ниже! Переведено специально для Tlap.com, Райнер Тео

- 2 ответа

-

- 7

-

-

-

-

- статья

- технический анализ

-

(и ещё 2 )

C тегом:

-

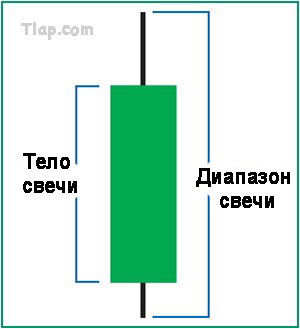

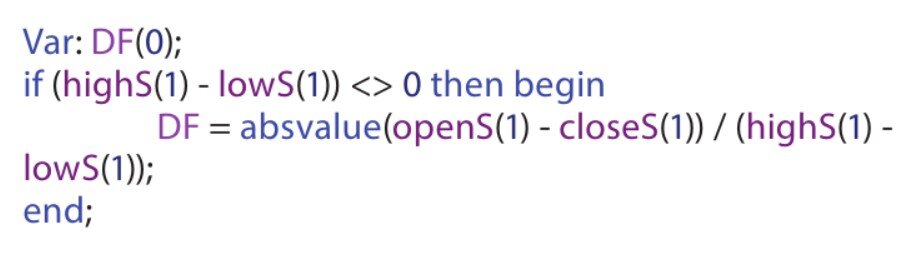

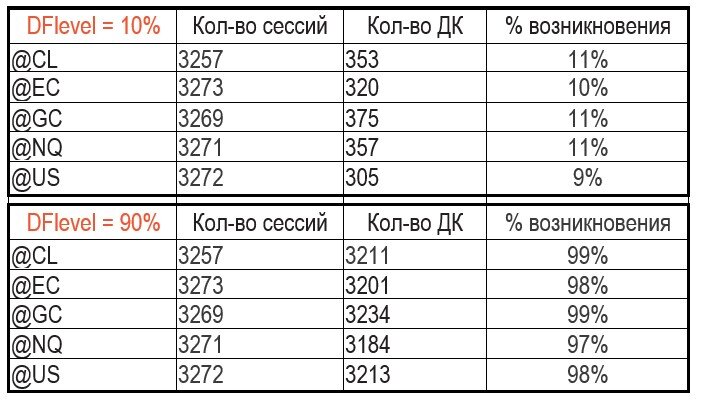

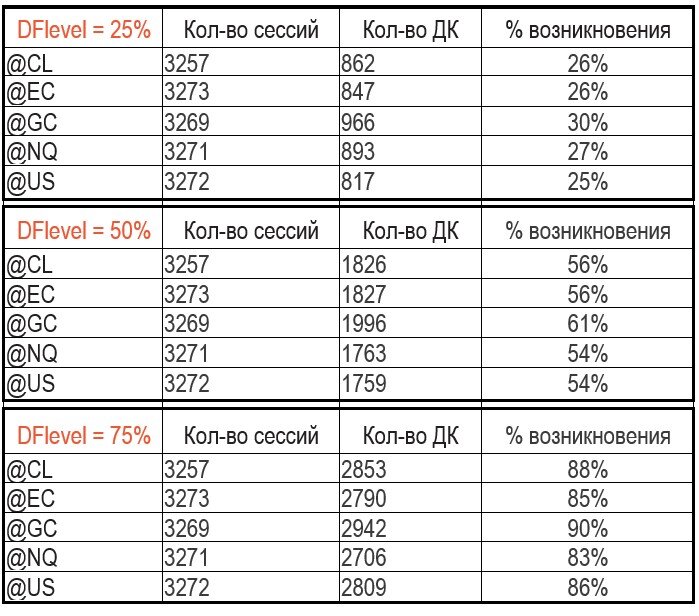

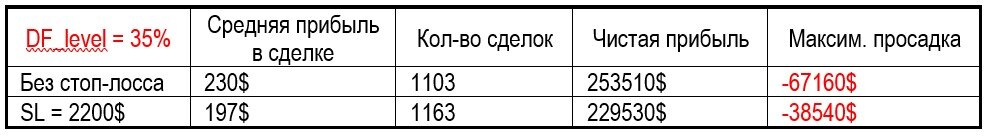

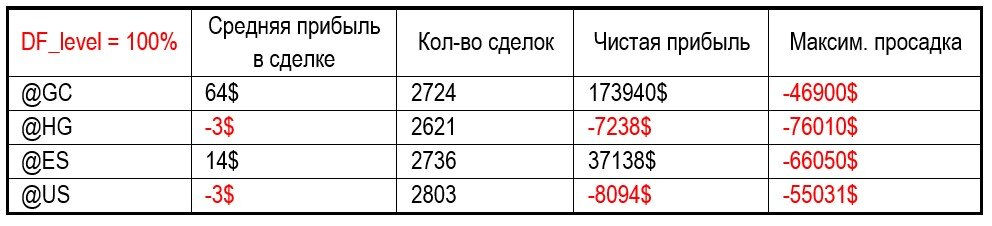

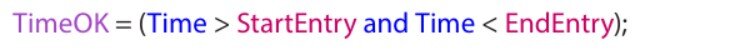

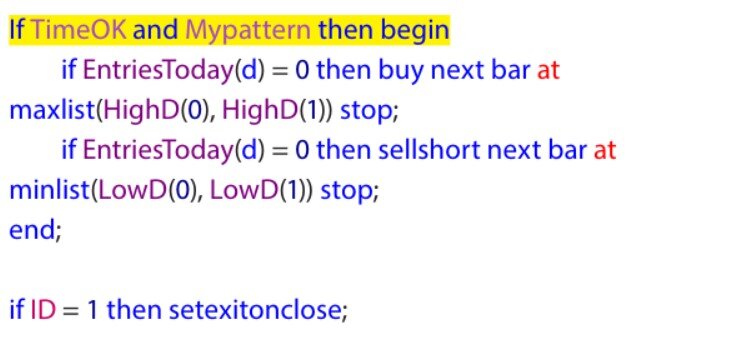

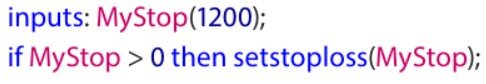

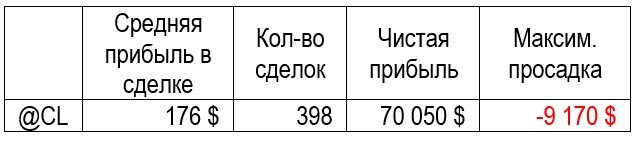

Тело и диапазон Дневной коэффициент: фильтр волатильности Ценовое движение основано на концепции определения сделок в соответствии с конфигурацией цен на рынке. В Академии Ангера мы используем ценовые паттерны в контексте торговых систем, но никогда не используем их в качестве отправной точки. Вместо этого мы изучаем, когда и как их применять. Мы используем ценовые паттерны в качестве фильтров для базовых скриптов и при определённых видах торговли. В этой статье я расскажу о паттерне, который мы называем дневным коэффициентом. Он даёт трейдеру возможность торговать на рыночной волатильности. Я продемонстрирую, как это работает, и покажу его влияние на некоторые инструменты. Рисунок 1. Дневной коэффициент. У дневного бара «тело» измеряется расстоянием между ценами открытия и закрытия рынка, в то время как «диапазон» означает расстояние между минимальной и максимальной ценами, достигнутыми во время торговой сессии. Дневной коэффициент (ДК) связывает эти два параметра, представляя собой отношение тела дневной свечи к ее диапазону. Что такое дневной коэффициент? Чтобы понять, что такое дневной коэффициент, необходимо сначала узнать, что на торговом жаргоне называется «телом» и «диапазоном» ценового бара. На рисунке 1 показан пример дневного бара, представляющего цены в течение данной сессии. «Тело» измеряет расстояние между ценами открытия и закрытия рынка. «Диапазон» измеряет расстояние между минимальной и максимальной ценами, достигнутыми во время торговой сессии. Дневной коэффициент (ДК) связывает эти два параметра, представляя собой отношение тела дневной свечи к ее диапазону. ДК = тело свечи / диапазон свечи В этой статье всегда будет упоминаться ДК для дневного таймфрейма. Другими словами, ДК измеряет, насколько сильно переместились цены предыдущего дня от открытия до закрытия по отношению к их максимальному отклонению. Он может быть представлен в виде числа от 0 до 1 (или от 0 до 100% в пересчёте на проценты). Этот паттерн зависит от волатильности, но не указывает направление рынка. Очень низкий ДК говорит о том, что цены мало изменились относительно их максимального отклонения. И наоборот, очень высокий ДК предполагает, что цены сильно изменились, отмечая ярко выраженный бычий или медвежий день. Если мы хотим вычислить ДК на языке PowerLanguage, то код будет выглядеть следующим образом: После того, как мы получили значение ДК, мы можем сравнить его с пороговым значением, которое установили (DF_level), и проверить, больше он или меньше этого значения; следовательно, значение DF_level тоже может варьироваться от 0 до 1. Рисунок 2. Дневной коэффициент. Каково влияние различных значений DF_level? Мы можем подсчитать все случаи, когда ДК был меньше, чем DF_level (пороговое значение для ДК), и соотнести его с общим количеством сессий. Затем можно рассчитать их частоту возникновения (в процентах) для разных рынков и разных значений DF_level. Рисунок 3. Промежуточные случаи (не очень высокие и не очень низкие значения DF_level). Вы можете видеть, что по мере увеличения значения DF_level растёт число случаев, когда ДК < DF_level. Каково влияние различных значений DF_level? Чтобы ответить на этот вопрос, нужно использовать параметр DF_level и добавить простой код, который вычисляет процент появления ДК на разных рынках с 2010 года по сегодняшний день: Мы подсчитываем все случаи, когда ДК был меньше, чем DF_level, и связываем их с общим количеством сессий. Затем мы можем рассчитать их частоту возникновения (в процентах) для разных рынков и разных значений DF_level (см. рисунок 2). Исходя из результатов, мы видим, что DF_level = 0,1 приводит к меньшему количеству случаев на всех анализируемых рынках. Мы посчитали все дни, когда тело свечи составляло менее 10% от его диапазона, поэтому естественно, что их количество очень низкое, так как это пограничный случай. С другой стороны, мы видим, что DF_level = 0,9 обеспечивает очень большое количество случаев. Мы ищем все торговые сессии, в которых тело было менее 90% диапазона – событие, которое происходит практически всегда. Теперь проанализируем некоторые промежуточные случаи и сравним их с двумя только что показанными случаями (см. рисунок 3). Из трёх случаев, проанализированных на рисунке 3, видно, что по мере увеличения значения DF_level растёт число случаев, когда ДК < DF_level. Также мы видим, что DF_level = 0,5 приводит к частоте приблизительно от 50% до 60% на анализируемых рынках. Если мы используем последнее условие в качестве активного фильтра для входа в рынок (то есть можно торговать только в том случае, если DF_level вчера был менее 50%), то ожидается, что количество сделок сократится на 40-50%. Рисунок 4. Простая торговая система для тестирования. Простая система следования за трендом открывает длинную позицию, когда цены превышают самый высокий уровень за последние n баров, или открывает короткую позицию, если цены падают ниже самого низкого уровня за предыдущие n баров. Для теста используются фьючерсы на фондовые индексы, облигации, металлы и энергетические рынки. Рисунок 5. Выбор наилучшего значения DF_level на фьючерсе @CL. Была проведена оптимизация для тестирования различных параметров DF_level от 0 до 100% с шагом 5% на фьючерсах на сырую нефть (@CL). Выбор значения DF_level в диапазоне в зелёном поле улучшил прибыль, но увеличил максимальную просадку (риск). Выбор промежуточного уровня DF_level = 0,7 смягчает максимальную просадку, улучшая исходную систему (DF_level = 1,0, показанную в синей рамке). Рисунок 6. Применение уровней стоп-лосс. Была проведена оптимизация для тестирования потенциальных уровней стоп-лосс в диапазоне от $ 1000 до $ 3000 с шагом $ 200. Было обнаружено, что стоп-лосс со значениями в пределах от $ 2000 до $ 2500 сохраняет чистую прибыль и среднюю прибыль в сделке на высоком уровне, значительно снижая максимальную просадку (чем выше красная линия, тем ниже максимальная просадка). Таблица на рисунке 7 показывает эти значения в числовом выражении. Простая система тестирования, которая может применяться на разных рынках Теперь рассмотрим эффект ДК при добавлении его в простую торговую стратегию, которая, согласно логике следования за трендом, открывает длинную позицию, когда цены превышают самый высокий уровень последних n баров, или открывает короткую позицию, если цены падают ниже самого низкого уровня за предыдущие n баров. Создадим корзину фьючерсов на фондовые индексы, облигации, металлы и энергетические рынки на Чикагской товарной бирже (CME) и построим 30-минутный график каждого инструмента, начиная с 2010 года. В частности, к фьючерсам @CL, @RB, @HO, @GC, @HG, @ES и @US будет применяться следующий программный код: Этот код будет инициировать ордера, когда цена пересекает самый низкий и самый высокий уровни канала, образованные последними 40 барами. Мы ещё не добавили ДК (сетап DF_level = 1) и стоп-лоссы, поскольку на этой ранней стадии хотим ввести как можно меньше условий, чтобы понаблюдать за тем, какие результаты даст каждый базовый актив. Результаты показаны на рисунке 4. Мы видим, что энергетический сектор, представленный фьючерсами @CL, @RB и @HO, безусловно, показал положительные результаты, которые были лучше, чем у фьючерса @GC. Также можем отметить, что фьючерсы @HG, @ES и @US не продемонстрировали значительных результатов. Рисунок 7. Применение уровней стоп-лосс. Тестирование показало, что стоп-лосс в размере $ 2200 сохраняет чистую прибыль и среднюю прибыль в сделке на высоком уровне, значительно снижая максимальную просадку. Рисунок 8. Результаты тестирования с фильтром ДК и без него. Применение ДК в системе торговли фьючерсами на сырую нефть (@CL) значительно улучшило все результаты тестирования. Рисунок 9. Выбор наилучшего значения DF_level на фьючерсе @RB. Была проведена оптимизация для тестирования различных значений параметра DF_level от 0 до 100% на фьючерсах на бензин (@RB) с использованием той же простой системы. Значение DF_level = 0,35 увеличило среднюю прибыль в сделке со $ 150 (без применения фильтра ДК) до более $ 250, что также снизило максимальную просадку системы. Рисунок 10. Поиск наилучшего значения DF_level на фьючерсе @HO. Была проведена оптимизация для тестирования различных значений DF_level на нефтяных фьючерсах (@HO) с использованием той же простой системы. Значение DF_level = 0,35 снова привело к увеличению средней прибыли в сделке с $ 116 (без использования ДК) до более $ 200 и к снижению максимальной просадки. Как изменяются параметры системы с фильтром ДК и без него? Как показано в предыдущем разделе, активы энергетического рынка хорошо подходят для разработки стратегии следования за трендом. Похоже, что фьючерс @CL демонстрирует самые слабые результаты: самую низкую чистую прибыль и самую низкую среднюю прибыль в сделке. Итак, давайте сосредоточимся только на этом активе, чтобы увидеть, может ли применение фильтра ДК каким-либо образом принести пользу данной системе. На рисунке 5 вы можете видеть оптимизацию параметра DF_level, значение которого варьируется от 0 до 100% с шагом 5%. В синей рамке показаны параметры без ДК. В зелёной рамке показан диапазон значений DF_level, благодаря которому: Чистая прибыль увеличилась с $ 155 тыс. до более $ 250 тыс. Средняя прибыль в сделке значительно выросла с $ 57 до $ 230 Максимальная просадка увеличилась приблизительно с $ 40 тыс. до более $ 90 тыс. Эти результаты позволяют сделать некоторые первоначальные выводы: ДК оказал значительное влияние на систему, изменив её параметры. Выбирая значение DF_level в диапазоне, показанном в зелёной рамке, мы получаем преимущество в плане прибыли, но увеличиваем риск (максимальную просадку) системы. Вероятно, это связано с меньшим количеством сделок, что приводит к тому, что убыточные сделки длятся дольше. Если бы мы оставались в «промежуточном» диапазоне, то есть использовали значение DF_level = 0,7, мы могли бы снизить максимальную просадку, улучшив исходные параметры системы (то есть результаты системы до внедрения ДК). Мы ещё не включили в данную стратегию уровни стоп-лосс, а значит, сделки могут достигать значительных убытков без применения какого-либо варианта для выхода. Применяя уровни стоп-лосс, мы можем ограничить максимальный убыток в каждой сделке указанным значением, тем самым уменьшая максимальную просадку всей системы. Однако мы должны определиться с уровнями стоп-лосс, выраженными в денежном эквиваленте. Мы выбираем сетап DF_level = 0,35 (который максимально увеличивает прибыль и показывает стабильные результаты в своей области) и начинаем оптимизацию уровней стоп-лосс в диапазоне значений от $ 1000 до $ 3000 с шагом $ 200. На графике на рисунке 6 с первого взгляда видно, что размещение уровней стоп-лосс со значениями от $ 2000 до $ 2500 позволяет нам сохранить чистую прибыль и среднюю прибыль в сделке в рамках данной торговой системы на высоком уровне, значительно снизив максимальную просадку (чем выше красная линия, тем ниже максимальная просадка). Таблица на рисунке 7 показывает это в числовом выражении. Таким образом, стоп-лосс в размере $ 2200 является хорошим компромиссом для сохранения чистой прибыли и средней прибыли в сделке на высоком уровне и возврата максимальной просадки к аналогичным значениям в исходной системе (то есть в системе без применения фильтра ДК и без уровней стоп-лосс). Наконец, после введения стоп-лосса можно сравнить полученные результаты с результатами без применения фильтра ДК. Как всегда, мы ищем ответ, сравнивая первичные параметры двух систем (см. рисунок 8). Учитывая эти цифры, можно смело сказать, что у нас больше нет сомнений в эффективности применения ДК на фьючерсе @CL: все параметры системы значительно улучшились. Дневной коэффициент (ДК) измеряет, насколько сильно переместились цены предыдущего дня от открытия до закрытия по отношению к их максимальному отклонению. Эффективность применения ДК в энергетических фьючерсах Учитывая тесную корреляцию между ними, можно ожидать, что другие энергетические фьючерсы @RB и @HO дадут аналогичные результаты при применении фильтра ДК, что увеличит прибыльность данной торговой системы. Оставляя код и стоп-лосс на уровне $ 2200 для фьючерса @RB без изменений, мы получаем результаты оптимизации системы с помощью ДК, показанные на рисунке 9. Область в районе значения DF_level = 0,35 показывает, что средняя прибыль в сделке выросла со $ 150 (без применения ДК) до более $ 250, что также снижает максимальную просадку системы. Повторяя этот же тест на фьючерсе @HO (и используя стоп-лосс $ 2200), мы получаем результаты оптимизации системы с помощью ДК, показанные на рисунке 10. Опять же, область в районе значения DF_level = 0,35 показывает, что средняя прибыль в сделке увеличилась со $ 116 (без применения фильтра ДК) до более $ 200 и снизилась максимальная просадка системы. Мы показали, что для фьючерсов на первичную энергию открытие сделок разрешается только после того, как ДК покажет значительное улучшение параметров системы. Рисунок 11. Другие фьючерсы без применения фильтра ДК. Здесь показаны некоторые фьючерсы, которые были протестированы по торговой системе в начале исследования до добавления фильтра ДК. Сравните эти результаты тестирований (без фильтра ДК) с результатами, представленными на рисунке 12 (после добавления фильтра ДК). Рисунок 12. Другие фьючерсы с применением фильтра ДК. Повторное тестирование на некоторых инструментах после добавления фильтра ДК улучшило результаты. В сравнении с рисунком 11 можно увидеть, как изменяются параметры системы, применяя условие ДК < DF_level со значением DF_level = 0,35. Параметры, как правило, улучшались в большей степени, когда ДК был ниже 40%. Окончательные выводы и дальнейшее применение ДК Мы показали, что для фьючерсов на первичную энергию открытие сделок разрешается только после того, как ДК покажет значительное улучшение параметров системы, увеличивая среднюю прибыль в сделке и уменьшая максимальную просадку. Параметры, как правило, улучшались в большей степени, когда ДК был ниже 40%. Это соответствует сильному сжатию волатильности рынка накануне, перед тем как открыть позицию на пробое значимых уровней нашего инструмента. Чтобы продолжить исследование, мы можем включить базовые активы, которые пропустили в начале, когда они не дали хорошего ответа на первоначальную стратегию без применения ДК (см. рисунок 11). Затем мы могли бы изучить (без применения уровней стоп-лосс), как изменятся эти параметры при условии ДК < DF_level при DF_level = 0,35 (см. рисунок 12). Мы видим, что применение ДК к акциям (@ES) и облигациям (@US) на этом уровне не оказывает положительного влияния на прибыльность торговли на этих активах. С другой стороны, при внедрении ДК в активы металлургического сектора (@GC и @HG) увеличивается средняя прибыль в сделке, хотя в случае с @GC это приводит к увеличению максимальной просадки. Для двух последних можно снизить максимальный убыток путём добавления стоп-лосса и продолжить их оптимизацию, исходя из результатов, полученных с помощью этого сильного паттерна. Андреа Ангер – профессиональный трейдер, работающий полный рабочий день, президент Академии Ангера и автор книги «Метод Ангера». Он является четырёхкратным чемпионом мира по трейдингу (2008, 2009, 2010 и 2012 годов), почётным членом Итальянского общества по техническому анализу (филиала Международной федерации технических аналитиков) и выступает в Европе, Америке, Австралии и Азии. Академия Ангера предоставляет услуги трейдерам, в том числе физическим лицам, по улучшению их подхода к торговле (более подробную информацию можно найти на его сайте). Переведено специально для Tlap.com, Андреа Ангер

- 1 ответ

-

- 5

-

-

-

- статья

- андреа ангер

- (и ещё 2 )

-

Руководство по торговле на свечном паттерне «просвет в облаках» Я уверен, что вы слышали о свечах «молот»: И о свечном паттерне «бычье поглощение»: Верно, они вам хорошо известны, поскольку эти свечные паттерны очень взрывоопасны! Тем не менее... Есть ещё один свечной паттерн, который можно назвать «самым удобным» для применения из всех существующих паттернов. Это, мой друг, паттерн «просвет в облаках»: И в этом руководстве я расскажу, насколько полезным он может быть для вашей торговли! Итак, сегодня вы узнаете следующее: Чем паттерн «просвет в облаках» отличается от других свечных паттернов Как использование паттерна «просвет в облаках» может упростить вашу торговлю Проверенную временем формулу для торговли на паттерне «просвет в облаках» (и других свечных паттернах) Две ключевые вещи, которые НЕ следует делать при торговле паттерна «просвет в облаках» Если вы анализируете свечные паттерны, то вас ждёт приятный сюрприз. Потому что в конце этого руководства... Держу пари, вы узнаете нечто новое, даже если торгуете свечные паттерны много лет. Итак, начнём. Что такое паттерн «просвет в облаках» и чем он отличается от других свечных паттернов? Согласно определению, имеющемуся в литературе… Паттерн «просвет в облаках» возникает, когда после открытия свечи цена падает: А затем растёт и закрывается выше 50%-го уровня тела предыдущей свечи! Продавцы нырнули в ледяные воды и тут же вынырнули из них! Возможно, вы сейчас зададите вопрос: «Минуточку, это похоже на свечной паттерн бычьего поглощения!» Ну, не так быстро, друг мой! Если вы помните, бычье поглощение происходит, когда следующая свеча полностью «перекрывает» предыдущую свечу! Будто продавцы нырнули в холодные воды и тут же выпрыгнули из них в открытый космос, как Супермен! Итак, если он не похож на бычье поглощение… Тогда как насчёт внутреннего бара? Ага, совсем близко! Но, как видите, всё тело последующей свечи находится «внутри» предыдущей свечи! Вероятно, вы сейчас думаете: «Почему мы сравниваем паттерн «просвет в облаках» с другими свечными паттернами?» Ответ таков: В реальном мире трейдинга «книжные» определения рушатся. Поэтому могут быть исключения. Итак, если я спрошу вас... Что это: внутренний бар или паттерн «просвет в облаках»? Учитываете ли вы фитили и тела свечей? Если вы ответили «внутренний бар», то вы правы. Почему? По одному простому правилу: В паттерне «просвет в облаках» цена закрытия свечи должна быть как минимум на 50%-ом уровне тела предыдущей свечи. И да, это без учёта фитилей! Теперь вы видите, насколько важно отличать паттерн «просвет в облаках» от других свечных паттернов? Быстрый тест... Какой из этих паттернов является «просветом в облаках», внутренним баром и поглощением? Если вы ответили так: Бычье поглощение Внутренний бар Паттерн «просвет в облаках» …значит, вы готовы перейти к следующему разделу! Потому что теперь, когда вы научились распознавать паттерн «просвет в облаках»... Я научу вас, как использовать его для точного входа в рынок. Готовы? Тогда пойдём дальше... Почему паттерн «просвет в облаках» является наиболее удобным свечным паттерном для входа в рынок Позвольте мне задать вопрос... Как входить в рынок по сигналам свечных паттернов? Потому что одно дело – уметь их распознавать, а другое дело – уметь торговать на них! Итак, как же нам торговать этот паттерн? Вход рыночным ордером Позвольте мне объяснить... Как только вы заметите действительную бычью свечу, например: Вы должны разместить рыночный ордер вручную или по цене открытия следующей свечи. Всё очень просто! Ждём формирования свечного паттерна и размещаем рыночный ордер! Однако в этом есть один недостаток... Вам придётся ждать, пока не закроется свеча, и открывать сделку вручную. Конечно, ожидание закрытия свечи поможет избежать ложных сигналов, чтобы не войти в рынок преждевременно. Но... Мы не можем всё время сидеть перед экраном компьютера! И этот метод ещё больше усложняется для тех, кто торгует на низких таймфреймах! Как же нам решить эту проблему? Ордер buy stop Паттерн «просвет в облаках» обеспечивает максимальную гибкость. Потому что вместо рыночного ордера мы можем разместить ордер buy stop! Вот что я имею в виду: Всё верно. Вы хотите, чтобы паттерн «просвет в облаках» подтвердил ваш анализ. Итак, как только вы заметили действительный паттерн «просвет в облаках»: Вы размещаете ордер buy stop прямо над предыдущей свечой! Дело вот в чём... Что, если рынок продолжит снижаться, не дойдя до вашего стоп-ордера? Всё просто! Продолжайте двигать вниз ордер buy stop, и вы получите лучшую цену для входа! Пока он не сработает... P.S. Перемещайте ордер buy stop ниже только тогда, когда снова заметите действительный паттерн «просвет в облаках»! Ещё один вопрос, на который важно получить ответ: Как долго будет действительным ордер buy stop? А вот и самое сложное. Ответ таков: Когда паттерн «просвет в облаках» больше не находится в области ценности: Почему? Позвольте рассказать вам в следующем разделе... Пошаговая методика торговли паттерна «просвет в облаках» Входы в рынок – это лишь небольшая часть торгового плана. Согласны? (Думаю, вы согласитесь.) Ok, вы согласны! Одна из ошибок, которую часто допускают трейдеры, заключается в том, что они слишком сильно полагаются на свечные паттерны! Но правда в том, что один-единственный свечной паттерн не может диктовать направление рынка. Важно учитывать структуру рынка! Итак, как использовать структуру рынка в наших интересах, дополнив то, что вы уже знаете, паттерном «просвет в облаках»? Формула M.A.E.E. Эта простая методология спасёт ваш торговый портфель! Что она означает? Она означает четыре вещи... Market structure (структура рынка) Area of value (область ценности) Entries (входы в рынок) Exits (выходы из рынка) Итак, как интегрировать паттерн «просвет в облаках» в эту методологию? Позвольте мне научить вас... Шаг №1. Определите структуру рынка Это довольно важная часть. Почему? Потому что если вы заметите хороший восходящий тренд: Тогда вам стоит поискать бычьи паттерны «просвет в облаках», чтобы запрыгнуть в тренд. Если вы заметили нисходящий тренд: В этом случае вам следует искать паттерн «завеса из тёмных облаков», противоположный паттерну «просвет в облаках»! А если рынок торгуется в диапазоне: Тогда ищите оба сетапа: паттерн «завеса из тёмных облаков» в области максимума диапазона и паттерн «просвет в облаках» в области минимума диапазона. Логично? Далее в качестве примера мы будем использовать восходящий тренд: Затем... Шаг №2. Определите область ценности Для паттерна «просвет в облаках» это очень важное условие. Почему? Потому что любая свеча никогда не должна рассматриваться изолированно от рыночного контекста! Вот почему важно всегда определять область ценности. Теперь, поскольку наш пример находится в восходящем тренде, мы хотели бы найти область поддержки: P.S. Существует несколько видов областей ценности. Контрольный список вопросов: Какова структура рынка? Проверьте. Где находится область ценности? Проверьте. Переходим к следующему шагу. Шаг №3. Определите точку входа (на паттерне «просвет в облаках») На данный момент это не требует дополнительных объяснений. Сетап для входа мы можем найти здесь: Довольно просто, не так ли? Сделка на паттерне «просвет в облаках» всегда должна осуществляться в области ценности! Итак... Войти в рынок легко, но некоторые трейдеры (в основном новички) зададут вопрос: Когда нужно выходить из рынка? Шаг №4. Определите точки выхода Это не только тейк-профиты, но и стоп-лоссы. Верно! Выход подразумевает не только прибыль, но и то, как вы управляете своим риском! Итак, касательно ордеров стоп-лосс... Вычтите значение 1 ATR из минимумов: И зафиксируйте прибыль (самая лучшая часть, которую я знаю) на уровне ближайшего максимума: При торговле в диапазонных рынках применяется тот же принцип. Но да, я знаю... Соотношение риска к прибыли выглядит не очень красиво. Вот почему вы можете частично зафиксировать прибыль, а затем установить плавающий стоп-лосс: Логично? Я не затронул некоторые моменты, такие как управление рисками и управление сделкой. Но не волнуйтесь, более детальную информацию вы можете найти здесь: Как использовать ордер трейлинг-стоп (5 эффективных рабочих методик) Прежде чем отпустить вас в вольное плавание... Узнайте, как не следует использовать паттерн «просвет в облаках». Продолжайте читать! Как НЕ следует торговать паттерн «просвет в облаках» В любой торговой концепции... Крайне важно знать, как использовать эту концепцию и как не следует её использовать. Почему? Просто потому, что сам паттерн «просвет в облаках» – это торговый инструмент! И эффективность данного инструмента зависит от того, насколько хорошо вы им пользуетесь. Итак, когда и как НЕ следует торговать на паттерне «просвет в облаках»? Не торгуйте паттерн «просвет в облаках» на рынках с гэпами Если вы видите такие графики: Тогда вообще забудьте об использовании каких-либо свечных паттернов. Почему? Потому что вы будете получать МАССУ ложных сигналов! Это означает, что линейный график даст лучшую информацию. (обычно такие графики имеют копеечные акции и неликвидные криптомонеты) Далее... Никогда не торгуйте на паттерне «просвет в облаках» изолированно от рыночного контекста Это большая проблема. Напомню вам о ней ещё раз: Всегда используйте паттерн «просвет в облаках» в контексте общего рынка. Если кратко... Не торгуйте на паттерне «просвет в облаках» в этой ситуации: Торгуйте его в следующих условиях: Знание областей ценности имеет решающее значение! В принципе, это всё! Краткое и лаконичное руководство по определению паттерна «просвет в облаках» и торговле на нём! С учётом всего сказанного, давайте подведём итоги, что вы сегодня узнали. Заключение Из множества свечных паттернов, которые нужно запомнить... Паттерн «просвет в облаках» даёт большую гибкость для входа в рынок на ваших условиях. Из сегодняшнего руководства вы узнали следующее: Паттерн «просвет в облаках» формируется, когда свеча закрывается на 50%-ом уровне тела предыдущей свечи (это ключевое правило, которое отличает данный паттерн от других) Для входа в рынок на паттерне «просвет в облаках» можно использовать ордер buy stop Проверенным способом торговли на паттерне «просвет в облаках» является использование формулы M.A.E.E, которая включает в себя пошаговый анализ структуры рынка, области ценности, точки входа и выхода из рынка Паттерн «просвет в облаках» (как и любой свечной паттерн) не предназначен для неликвидных рынков, а также для торговли изолированно без понимания контекста рыночной структуры Теперь я хочу спросить вас... Как вы думаете, можно ли применить упомянутые здесь концепции к другим свечным паттернам? И предпочитаете ли вы входить в рынок вручную по текущим ценам? Или предпочитаете размещать лимитные и стоп-ордера? Сообщите мне в комментариях ниже! Переведено специально для Tlap.com, Джет Тойко

-

- 6

-

-

-

-

- статья

- джет тойко

-

(и ещё 2 )

C тегом:

-