Поиск сообщества

Показаны результаты для тегов 'волатильность'.

Найдено: 9 результатов

-

Когда не нужно бояться торговых рисков? Ссылка на оригинал Всем привет, я – Ланс Брейтштейн, и вы можете подписаться на меня в твиттере – @TheOneLanceB. Сегодня поговорим о том, почему волатильность не равна риску. Это – очень важный торговый концепт. Я понимаю! Волатильность пугает. Позвольте спросить: каким было самое быстрое движение на акциях, которое вы видели? Довелось ли вам столкнуться хотя бы с одним по-настоящему сильным падением? Попадали ли вы в ловушку покупок – прямо перед одним из таких движений? Я помню пару подобных случаев. Помню даже панику на Arena Pharmaceuticals… На YouTube есть одно известное видео, когда ритейл-трейдер теряет голову, видя, как цена этих акций падает быстрее, чем может уследить глаз. Довелось ли вам чувствовать эту пустоту в животе?.. Тошнотворное ощущение того, как вы стремительно теряете деньги? Это чувство страха и паники… Как это ни удивительно, для опытного трейдера оно может означать возможности. Сейчас объясню, почему. Для начала… Если вы мне не верите, позвольте сослаться на одного из моих кумиров – великого дядюшку Уоррена Баффетта. Уж ему-то виднее – всегда! В 2019 году на конференции Berkshire он сказал: «Волатильность не является мерой риска». И поделился одной впечатляющей историей, которой я хотел бы поделиться и с вами. Хотя она затрагивает гораздо более долгосрочный таймфрейм и другой тип инвестирования, она все равно актуальна для нашей трейдерской деятельности. Уоррен рассказал, как покупал в восьмидесятых фермерские участки. В те времена земля стоила 2000 долларов за акр – пока на рынке не случился обвал. Волатильность пробила потолок, и такой стабильный актив, как земля, упал в цене с 2000 до 600 долларов за акр. Многие тогда занесли этот актив в список высокорисковых. Люди гадали – где цена сформирует дно? И вообще, случится ли это? Вернется ли цена когда-нибудь обратно? На самом деле подобные периоды – это самое безопасное время для активных действий. Их Уоррен и предпринял. Когда все участники рынка испытывают страх, в нем появляются возможности с наилучшим соотношением риска к вознаграждению. А теперь вернемся в мир трейдинга. Иногда самый безопасный вариант – пойти на риск. Звучит парадоксально! Это – одно из моих самых любимых выражений. Я услышал его от своего тренера, который в свое время научил меня торговать. Иногда самый безопасный вариант – это пойти на риск… Как такое вообще возможно? Давайте рассмотрим аналогию из покера – я их обожаю! Если вы участвуете в турнире по покеру, ваш проигрыш практически гарантирован, если в какой-то момент времени вы не пойдете ва-банк или не сделаете крупную ставку на хорошую руку. На самом деле, самое безопасное действие, которое вы можете предпринять в покере, чтобы максимизировать свои шансы на победу в турнире – это пойти ва-банк, когда вы собрали натс [наилучшая комбинация карт из возможных]. Когда вам приходит отличная рука, вы должны постараться повысить банк. Вы не можете позволить себе слабо играть хорошие руки. Некоторые трейдеры черпают комфорт в торговле скучными акциями, акциями «не в игре». Им кажется, что там они могут по-настоящему контролировать свои риски. Такие акции не совершают крупных движений. Но на самом деле… Нет ничего опаснее торговли дерьмовыми тикерами. Потому что в этих тикерах нет преимущества! Дело вот в чем… Вы не сможете добиться успеха в этом деле, если торгуете тикеры без преимущества с отрицательным математическим ожиданием. Это невозможно! Позвольте повторить… Если вы торгуете тикеры без преимущества, в долгосрочной перспективе вас ждет провал. Вероятность этого – 100%. Вы должны торговать только акции с преимуществом – те, которые я называю «сломанные игровые автоматы». Это – самое безопасное, что вы можете сделать, потому что, если вы торгуете их правильно, шансы складываются в вашу пользу! В инвестировании самым безопасным временем для покупки акций нередко является время максимальной неопределенности и риска. Например, 2008 и 2020… Часто то же самое можно сказать и про дейтрейдинг. Не забывайте: зона комфорта вам не товарищ. Да, на скучных, ликвидных и медленных акциях можно точно вычислить свои риски. Но самые большие возможности часто появляются в периоды максимальной волатильности и минимального комфорта. Это относится и к долгосрочным трейдерам вроде Баффетта, и к краткосрочным трейдерам вроде нас. Чтобы научиться участвовать в хороших движениях, вам нужно заплывать на глубину – поэтапно и консервативно. Эта тема стала особенно актуальной в марте 2023, когда случился банковский кризис, спровоцировавший огромную волатильность, которая продлилась пару недель. Мне тогда задали отличный вопрос: Ланс, что лучше торговать в ходе банковского кризиса SVB – корзину из банковских акций или какой-то конкретный тикер или два, отскок на которых был наиболее вероятен? Этот отличный вопрос подтолкнул меня к тому, чтобы разослать всем трейдерам фирмы письмо на эту тему. Я ответил на него следующим образом: «Лучшим местом для аллокации рисков в пятницу были тикеры, на которых наблюдались максимальные продажи и максимальная паника (FRC, PACW, WAL). Не потому, что вероятность их роста была максимальна, а потому, что они, на мой взгляд, предоставляли трейдерам наилучшее математическое ожидание (EV). Менее волатильные акции банков с мегакапитализацией и ETF дают ликвидность и комфорт, но матожидание у них ниже. Некоторые трейдеры воздерживаются от лучших тикеров, потому что они кажутся им наиболее «рискованными» в плане волатильности. В этом кроется важный урок. В мире дейтрейдинга волатильность НЕ означает риск. У сделки может быть отрицательное матожидание, но в плане «рисков» у вас может быть возможность ограничить свой убыток 5 или 10 центами. Некоторые трейдеры считают это безопасным вариантом, однако торговля сделок с отрицательным матожиданием – самое рискованное, что вы можете сделать (вероятность провала и убытка здесь гарантирована). На другой стороне спектра – акции, которые двигаются по 5-10 долларов в секунду. Парадоксально, но, несмотря на волатильность, если эти акции обладают высоким положительным матожиданием, это – самая БЕЗОПАСНАЯ ставка, которую вы можете сделать». Как применить все это на практике? Для начала поясню: это НЕ ОЗНАЧАЕТ, что вам нужно вслепую лезть в самые сумасшедшие акции, забыв о своем плейбуке. Я надеюсь, что вы почерпнете следующий урок: нужно объективно оценивать тикеры и стратегии, которые вы торгуете, и не упускать ситуации с максимальным математическим ожиданием. С правильным подходом к определению размеров позиций вы сможете снизить риск участия в таких сделках до приемлемого. Думаю, это – ключевая идея, которую многие упускают. Когда я обсуждаю эту тему с другими трейдерами, меня спрашивают – что насчет рисков холта [временной остановки торговли]? И других опасностей?.. Действительно, у некоторых таких тикеров есть риск холта. Но ключевая идея в том, что вам нужно учесть этот риск в общем уравнении математического ожидания. А дальше вам просто нужно подобрать соответствующий размер позиции! Если розыгрыш обладает положительным математическим ожиданием, причем крупным… Он стоит того, чтобы его провести. У меня есть для вас испытание. Спросите себя: есть ли в торговле какая-то область, которая пугает вас, но в которой, как вам кажется, может скрываться хорошая возможность для пополнения плейбука? Многие боятся торговать рынок за пределами активной торговой сессии. Или выходы отчетов по прибылям. Или панические падения... Я хочу, чтобы вы начали отслеживать эти ситуации. Ведите запись экрана. Пересматривайте видео в замедленном воспроизведении. Некоторые движения кажутся просто безумными. Цена движется так быстро, что вы даже не можете за ней уследить… Но немного практики – и вы поймете, что все не так уж страшно. Разработайте какую-нибудь базовую стратегию и начните торговать эти ситуации. И не забывайте: вы всегда можете сначала «попробовать температуру воды пальцем» – то есть протестировать сетап, используя минимальную позицию. Многие трейдеры сразу начинают с привычных объемов – и получают убытки, которых можно было избежать. Повышение рисков должно проходить медленно и комфортно – и только после того, как вы начнете добиваться успехов! А дальше – продолжайте оттачивать свою новую стратегию! Преодолев свои страхи, вы получите доступ к огромному миру возможностей, многие из которых сможете добавить в свой плейбук. Сделки, которые остальные трейдеры боятся торговать, нередко являются особенно выгодными. Волатильность – это возможности. Это я могу вам гарантировать! Все великие трейдеры в условиях повышенной волатильности процветают. Но что насчет холта, неопределенности, неизвестности? Что насчет резких скачков спреда? Иногда эти страхи совершенно рациональны, и в них есть зерно истины. Но именно эти страхи приводят к снижению конкуренции в подобных розыгрышах. Меньше конкуренции – ниже рыночная эффективность. Ниже рыночная эффективность – больше преимуществ и возможностей. Внутридневная торговля хороша тем, что мы действуем быстро и проворно… А еще мы можем позволить себе в любой момент изменить свое мнение. Хедж-фонды и другие крупные игроки часто используют модели и стратегии, которые не позволяют им действовать так же быстро, как действуем мы. Либо они вынуждены подчиняться субординации и дожидаться одобрения сделок, что тоже замедляет и ограничивает... Бывает и так, что возможность оказывается столь недолговечной, что они просто не успевают набрать достаточный объем. Их неспособность к подобной торговле – это ваша возможность. Но не забывайте… Высокая волатильность сама по себе не означает наличие положительного матожидания. Не проводите между этими концептами знак равенства! Пару недель назад вы могли купить SVB по 140 долларов. Определенно, волатильность этой сделки была высокой, но положительного матожидания у нее не было. Тем не менее, часто волатильность действительно означает возможности. Ваша работа – найти их и структурировать свою сделку таким образом, чтобы получить проверенное преимущество. Есть старая поговорка: испуганные деньги денег не делают. Ее часто употребляют всякие дерзкие трейдеры… Но в ней есть доля правды. Мы должны аккуратно рассчитывать риски и аккуратно идти на них – без этого мы не сможем получать прибыль. Предлагаю вам присоединиться к дискуссии на эту тему – ищите ее в моем твиттере @TheOneLanceB. Смело задавайте вопросы и делитесь своим мнением. Большое спасибо!

-

- 6

-

-

-

- ланс брейтштейн

- smb

-

(и ещё 3 )

C тегом:

-

Тема для баг-репортов и обсуждения сервиса Индикатор волатильности Форекс: http://tlap.com/volatilnost-valyut/

-

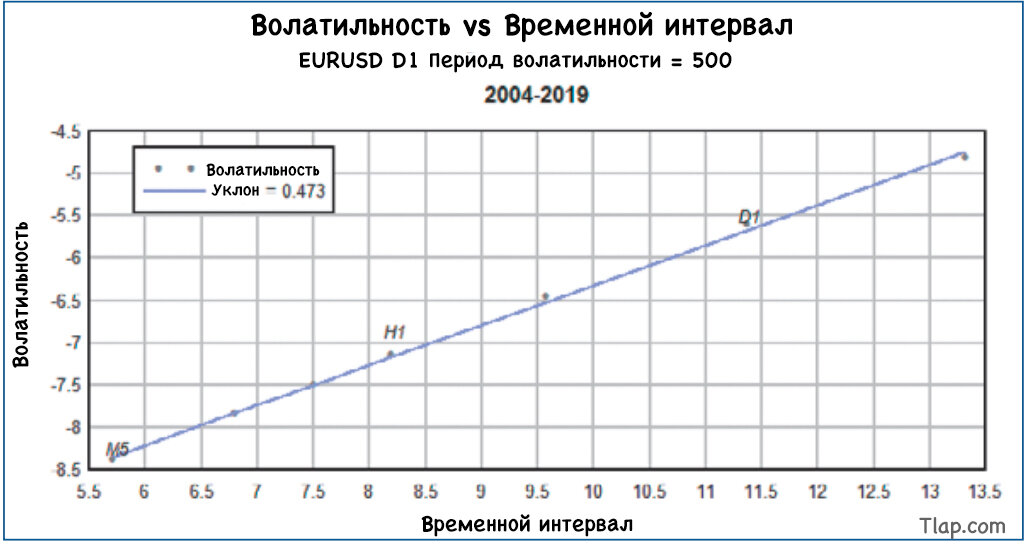

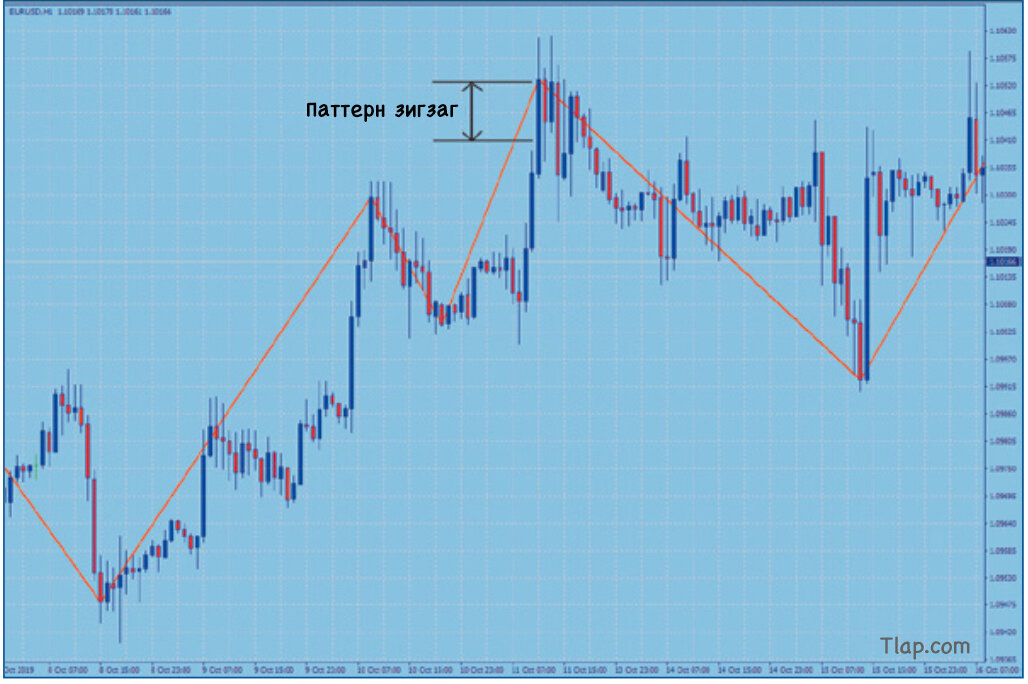

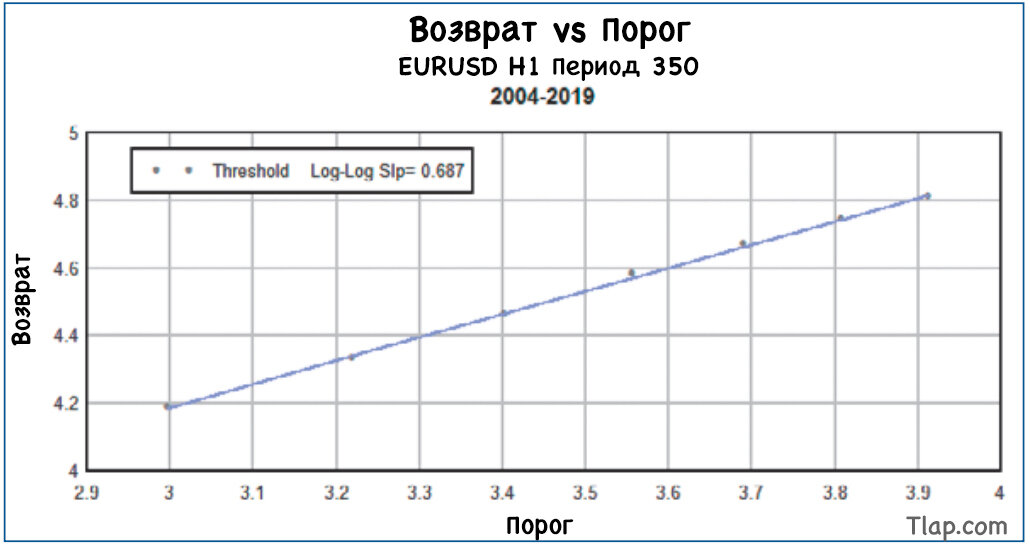

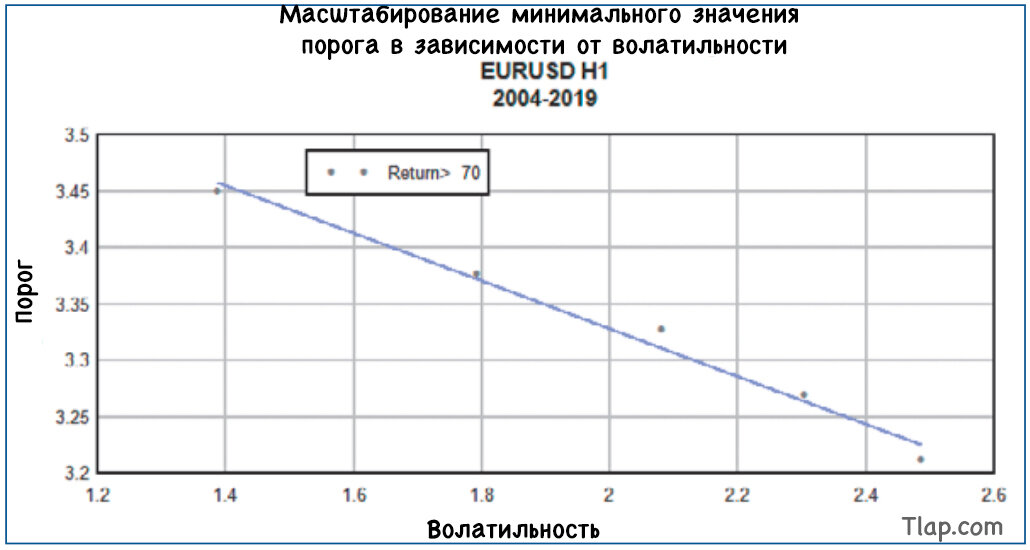

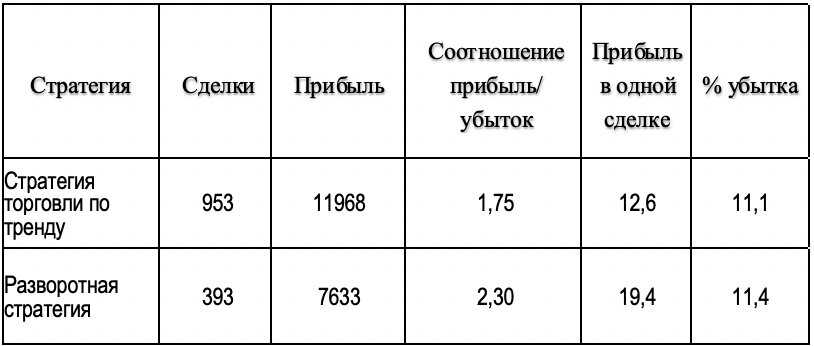

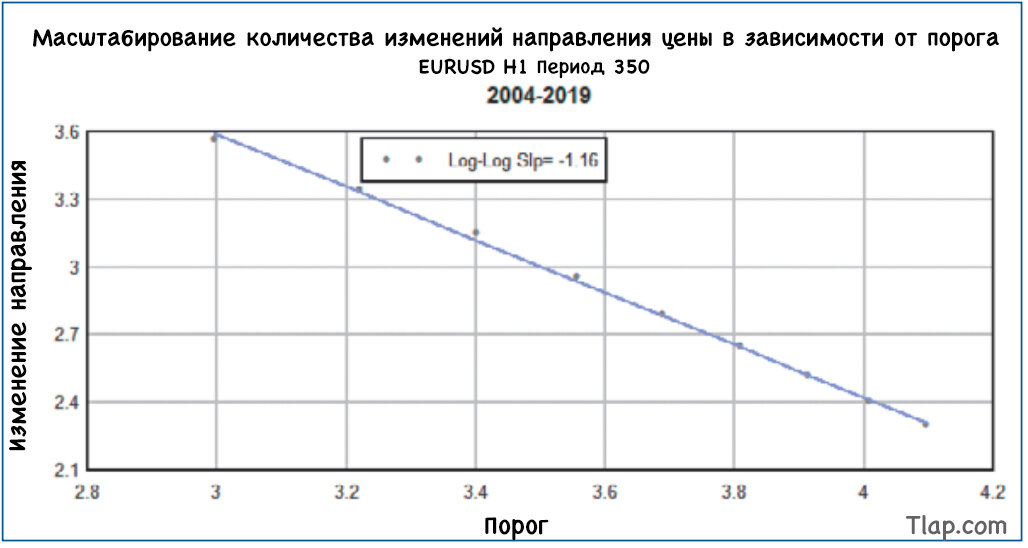

Масштаб в глазах очевидца Использование законов масштабирования для разработки моделей торговли на валютном рынке. Можно ли использовать фрактальные свойства финансовых временны́х данных для разработки эффективных торговых моделей? В данной статье представлена одна из точек зрения на использование законов масштабирования, которые описывают поведение фракталов для разработки торговых моделей на валютном рынке. Законы масштабирования возникают в системах с фрактальной геометрией. Фракталы – это системы, обладающие свойством самоподобия. Что такое «самоподобная» система? Если масштаб – это уровень детализации, когда мы смотрим на какой-то объект, то самоподобный объект по-прежнему выглядит похожим на самого себя в разных масштабах. Если посмотреть на ветку дерева, то на ней имеется множество меньших по размеру веточек, и каждая веточка также будет похожа на дерево, но в меньшем масштабе. Более того, физические законы не зависят от масштаба, таким образом, поведение фрактальных систем не зависит от масштабирования. Распространенными примерами фрактальных систем являются деревья, речные сети, папоротники, молнии, города и береговые линии. Самоподобные системы не имеют предпочтительного масштаба, и законы масштабирования будут возникать при отсутствии предпочтительного масштаба. Общий закон масштабирования имеет следующий вид: y=(x/C)^D(Уравнение 1) где C – константа, а D – наклон графика зависимости log(y) от log(x). Классическим примером фрактального объекта является изрезанная береговая линия. В качестве примера фрактального объекта часто используется береговая линия Норвегии. В следующем масштабирующем уравнении N – это количество сегментов в зигзагообразном паттерне береговой линии, D – фрактальная размерность, а r – масштаб измерения: N∝r^(-D)(Уравнение 2) В 1990 году для данных о курсах иностранных валют впервые были соблюдены законы масштабирования. Эти законы представляют фрактальную структуру валютных курсов и могут использоваться для прогнозирования ожидаемого значения ключевых параметров валютных курсов, таких как средняя доходность восходящего/нисходящего тренда или продолжительность тренда. Эта информация является ключевой для разработки торговых моделей. О чем пойдет речь дальше В последующих разделах я сначала опишу три общепризнанных закона масштабирования для данных на валютном рынке. После демонстрации важности волатильности данных на валютном рынке я представлю три новых закона масштабирования, в которых в качестве шкалы измерения используется волатильность. Затем я опишу использование законов масштабирования волатильности для разработки модели и покажу результаты работы данной торговой модели. Первые три закона масштабирования Давайте посмотрим на три общепризнанных закона масштабирования для данных на валютном рынке. Первый закон масштабирования Для первого закона масштабирования существует взаимосвязь между средним абсолютным изменением логарифмической доходности, выбранной через временны́е интервалы Δt, и размером временно́го интервала. Временно́й интервал Δt может быть продолжительностью графического бара, например, 5-минутным, 15-минутным, часовым, 4-часовым и т. д., и представлен в секундах: 〈|ΔX|〉=(Δt/C)^D(Уравнение 3) где D – это степень направленного ценового движения, и D приблизительно равна 0,5. C – это константа для данной валютной пары. Средняя абсолютная доходность представляет собой волатильность логарифмической доходности и определяется как 〈|ΔX|〉=1/N ∑_(i=1)^N▒|X_i-X_(i-1) | (Уравнение 4) где логарифмическая цена X определяется как X = (log (Pbid) + log (Pask))/2 (Уравнение 5), а Pbid и Pask – это цены покупки и продажи валютной пары. Чтобы показать линейность закона масштабирования, масштабирующее уравнение можно переписать в логарифмической форме следующим образом: log(ΔX) = D log(Δt) + B (Уравнение 6) где D – наклон, а B – константа отсечения для аппроксимированной прямой. На рисунке 1 показана достоверность двойного логарифмического уравнения для данных валютной пары EURUSD в период с 2004 по 2019 год. Время отображается в секундах, а точки данных представляют собой стандартную продолжительность бара от 5 минут до одной недели. Наклон 0,47 измеряется и согласуется с предыдущими измерениями. Закон масштабирования зависимости волатильности от времени дает нам уверенность во фрактальной природе данных, но не играет роли в разработке торговых моделей, описываемых в данной статье. Рисунок 1. Масштабирование волатильности в зависимости от времени. Применяя 5-минутные графики в рамках недельных графиков, мы видим, что волатильность подчиняется закону масштабирования в зависимости от временно́го интервала. Второй закон масштабирования В 1997 году был открыт второй закон масштабирования, который связывает количество изменений направления цены (NDC) в паттерне зигзаг с пороговым значением для признания изменения направления цены. Это идентично масштабированию ранее обсуждаемой изрезанной береговой линии. Паттерн зигзаг аналогичен стандартному индикатору зигзаг, за исключением того, что изменение направления цены (вверх/вниз) признается, когда цена изменяется на пороговое значение по сравнению с самой высокой или самой низкой ценой в сегменте зигзага. Порог, обозначенный буквой Λ в следующем уравнении, представляет собой изменение цены и указывается в пунктах. Для размера лота 1,0 на валютной паре EURUSD один пункт = 10 $. Данный порог определяет шкалу измерения паттерна зигзаг. На рисунке 2 показан паттерн зигзаг и технический индикатор зигзаг, разработанный с применением пороговых критериев. Количество изменений направления цены (NDC) зависит от размера выборки S и порога Λ. Закон масштабирования для (NDC) и порогового значения описывается следующим образом: 〈NDC(S,Λ)〉=(Λ/R)^D(Уравнение 7) где D и R – это константы для данной валютной пары. Как и в предыдущем законе, масштабирующее уравнение можно записать в виде следующей двойной логарифмической формы: log(NDC) = D log(Λ) + B (Уравнение 8) где D – это наклон, а B – константа отсечения для аппроксимированной прямой. На рисунке 3 показано измеренное среднее количество изменений направления цены (NDC) в течение периода тестирования и аппроксимированная прямая, построенная на основании двойного логарифмического масштабирующего уравнения. Закон масштабирования в виде этого двойного логарифмического масштабирующего уравнения точно описывает эти данные. Средняя длина сегмента в паттерне зигзаг определяется как 〈L〉=S / (NDC) (Уравнение 9) где S – это количество выбранных баров. Для этого анализа значение S было установлено на 350, поэтому NDC достаточно велико, чтобы иметь статистическую значимость. Средняя длина сегмента 〈L〉, предсказываемая законом масштабирования для NDC, является ключевым параметром для торговых моделей, которые я опишу позже. Рисунок 2. Паттерн зигзаг. Новый восходящий/нисходящий сегмент признается, когда цена изменяется более чем на величину порогового значения. Рисунок 3. Масштабирование количества изменений направления цены в зависимости от порога. Подобно масштабированию береговой линии, количество сегментов точно описывается масштабированием в зависимости от значения порога, которое обеспечивает шкалу измерения для паттерна зигзаг. Третий закон масштабирования Третий закон масштабирования для данных на валютном рынке был предложен в 2010 году. Этот закон масштабирования, представленный в следующем уравнении, также имеет решающее значение для разработки торговых моделей. Он связывает среднюю доходность на сегмент rs на протяжении того или иного сегмента с пороговым значением Λ. Пороговые значения Λ и (rs) являются изменениями цены и указываются в пунктах. 〈r_s 〉=(Λ/C)^M(Уравнение 10) где M и C – константы для данной валютной пары. Как это было сделано ранее, данное двойное масштабирующее уравнение можно записать в следующей логарифмической форме: log(rs) = M log(Λ) + B (Уравнение 11) На рисунке 4 показана измеренная средняя доходность на сегмент в зависимости от величины порога за период тестирования и аппроксимированная прямая, построенная на основании двойного масштабирующего уравнения. Как и в предыдущем уравнении, закон масштабирования точно описывает эти данные. Зная ожидаемое значение средней доходности, можно провести сравнение ценового движения текущего сегмента в поддержку принятия торговых решений. Мы рассмотрели три закона масштабирования, но не учли одно важное понятие – волатильность. Волатильность представляет собой дополнительную переменную среды, которую необходимо учитывать при разработке торговой модели. Цель разработки нашей торговой модели – определить оптимальный порог на основе измеренной волатильности. Рисунок 4. Масштабирование средней доходности сегмента в зависимости от порога. Учитывая порог Λ, среднюю доходность сегментов можно точно спрогнозировать с помощью закона масштабирования. Роль волатильности в масштабировании Волатильность можно определить по-разному, и ее можно увидеть в поведении общих технических индикаторов, таких как средний истинный диапазон (ATR), спред между полосами Боллинджера и стандартное отклонение (SD). В этом анализе волатильность (V) определяется как среднее абсолютное значение изменения цены закрытия (P) от бара к бару: 〈|ΔP|〉=1/N ∑_(i=1)^N▒|P_i-P_(i-1) | (Уравнение 12) V=〈|ΔP|〉 (Уравнение 13) На рисунке 5 показано широко изменяющееся поведение волатильности V, измеренное на часовом графике за 15 лет, построенное с месячными интервалами. Волатильность указана в пунктах. Мы видим, что волатильность сильно меняется со временем, и ее необходимо учитывать при разработке торговых моделей, основанных на поведении изменения цены. Мы рассмотрим три потенциальных закона масштабирования, каждый из которых использует волатильность в качестве шкалы измерения. Вот эти потенциальные законы масштабирования: Количество изменений направления цены (NDC) в зависимости от волатильности; Средняя доходность на сегмент в зависимости от волатильности; Порог в зависимости от волатильности. Рисунок 5. Зависимость волатильности от времени на исторических данных. На графике представлена часовая волатильность, усредненная по количеству часовых баров в месяце, по состоянию на конец каждого месяца. Очевидна высокая волатильность в период рецессии 2008 года (49–60 мес.)! Первый закон масштабирования волатильности Ранее мы видели, что количество изменений направления цены и средняя доходность сегмента (rs) подчиняются закону масштабирования в зависимости от порога. Мы также обнаружили, что (NDC) подчиняется закону масштабирования в зависимости от волатильности, как показано в следующем уравнении. На рисунке 6 показаны данные (NDC) в зависимости от волатильности для определенного диапазона значений порога в 35-40 пунктов. 〈NDC〉=(V/G)^H(Уравнение 14) где V – это волатильность, H – коэффициент, а G – константа для данной валютной пары. Это масштабирующее уравнение позволяет прогнозировать среднюю длину сегмента ((L) = S / (NDC)) непосредственно на основе измеренной волатильности с учетом выбранного конкретного значения порога. Второй закон масштабирования волатильности Для следующего закона масштабирования средняя доходность на сегмент (rs) в зависимости от волатильности только приблизительно подчиняется закону масштабирования, учитывая выбранное значение порога. Следующее уравнение показывает предлагаемый закон масштабирования для средней доходности на сегмент в зависимости от волатильности, а на рисунке 7 представлены данные для определенного диапазона значений порога в 35-40 пунктов. 〈r_s 〉=(V/C)^M(Уравнение 15) где V – это волатильность, H – коэффициент, а G – константа для данной валютной пары. Средняя доходность на сегмент, показанная на рисунке 7, также может использоваться для оценки выбора оптимального стоп-лосса и скользящего стопа для совершения конкретной сделки и связанной с ней волатильности. Эксперименты показали, что при использовании скользящего стопа, пропорционального прогнозируемой средней доходности, достигается небольшое улучшение производительности торговли, однако при использовании стоп-лосса, пропорционального прогнозируемой средней доходности, никаких улучшений не происходит. Третий закон масштабирования волатильности я опишу в следующем разделе. Рисунок 6. Масштабирование количества изменений направления цены в зависимости от волатильности. Количество изменений направления цены также масштабируется в зависимости от волатильности с учетом выбора порога. Рисунок 7. Масштабирование средней доходности на сегмент в зависимости от волатильности. Средняя доходность лишь приблизительно подчиняется закону масштабирования в зависимости от волатильности. Комбинируем масштабирование и волатильность Любая торговая модель, основанная на паттерне зигзаг, должна иметь четко установленное значение порога. Торговая модель может иметь и фиксированный порог, однако в этом случае производительность модели не будет включать эффекты волатильности. Что необходимо, так это понимание того, как значение порога в паттерне зигзаг зависит от волатильности. Третий закон масштабирования волатильности Наш третий закон масштабирования волатильности, представленный на рисунке 8, обеспечивает это понимание. На рисунке 8 показан график самого низкого порога, который дает среднюю доходность на сегмент более 70 пунктов (например) в зависимости от волатильности. Взаимосвязь значения порога и волатильности подчиняется закону масштабирования с коэффициентом -0,2120. Кривая зависимости значения порога от волатильности, представленная на рисунке 8, позволяет выбрать порог на основе измеренной волатильности для создания паттернов зигзаг, используемых в торговой модели. Из паттерна зигзаг на основе волатильности можно спрогнозировать важную информацию, такую как количество сегментов (NDC) в периоде выборки, средняя длина сегментов и средняя доходность сегментов. Например, можно принимать торговые решения путем сравнения длины текущего незавершенного сегмента со средней длиной сегментов NDC в паттерне. Зная ожидаемое значение средней доходности, можно провести сравнение ценового движения текущего сегмента при принятии торговых решений. Рисунок 8. Масштабирование минимального значения порога в зависимости от волатильности. Значение порога подчиняется закону масштабирования в зависимости от волатильности. Это позволяет торговой модели иметь динамический порог, основанный на волатильности. Торговые стратегии Я разработал два примера торговых стратегий. Эти стратегии были внедрены с помощью советников на языке MetaQuotes language 4 (MQL4) и запускались на платформе MetaTrader 4 с использованием реальных исторических данных тикового уровня. Первая торговая стратегия: стратегия торговли в направлении тренда Первая стратегия – это стратегия торговли в направлении тренда. Восходящий и нисходящий сегмент паттерна зигзаг признается, когда изменение цены закрытия превышает пороговое значение. В этом случае как можно скорее следует совершить «покупку» на восходящем сегменте или «продажу» на нисходящем сегменте. Для принятия торгового решения используется другая информация о средних значениях сегмента и длине текущего сегмента. Вторая торговая стратегия: разворотная стратегия Вторая стратегия – это разворотная стратегия. В этом случае, когда длина и изменение цены текущего (неполного) сегмента превышают средние значения этих параметров, открывается противоположная позиция. Среднее значение изменения цены и длина сегмента прогнозируются с помощью законов масштабирования для NDC и средней доходности на сегмент (при средней длине сегмента (L) = S / (NDC)). Из двух этих стратегий лучше работает разворотная стратегия. Результаты торговли по обеим стратегиям показаны в следующем разделе. Производительность модели Я запускал стратегию следования за трендом и разворотную стратегию на платформе для тестирования стратегий MetaTrader 4, используя исторические тиковые данные. Это обеспечивает очень точное тестирование производительности советников при торговле на валютных парах. Эффективность разворотной стратегии на часовых (H1) графиках валютной пары EURUSD за период с января 2010 года по август 2019 года представлена на рисунке 9. В течение периода тестирования достигнуто отличное соотношение прибыли к убыткам 2,30 и стабильный прирост прибыли. На рисунке 10 представлена таблица эффективности этих двух стратегий для торговли на валютной паре EURUSD с размером лота 0,10 (мини-лот) за период с января 2010 года по август 2019 года. Рисунок 9. Производительность тестирования разворотной стратегии. Показатели прибыли демонстрируют стабильный прирост в течение тестового периода 2010-2019 гг. Рисунок 10. Производительность тестирования при размере торговли в 1 мини-лот на валютной паре EURUSD. В таблице представлена эффективность этих двух стратегий за период с января 2010 года по август 2019 года при размере торговли в 1 мини-лот на валютной паре EURUSD. Законы масштабирования предоставляют мощные инструменты для разработки торговых моделей, поскольку они позволяют прогнозировать ключевые характеристики паттернов. Резюме Законы масштабирования предоставляют мощные инструменты для разработки торговых моделей, поскольку они позволяют предсказывать ключевые характеристики паттернов. С помощью вновь наблюдаемых законов масштабирования в торговую модель можно включить эффекты волатильности и улучшить ее общие характеристики. Поскольку волатильность с течением времени меняется, данная модель оптимизирует торговую производительность с помощью законов масштабирования для изменения ключевых параметров модели, таких как значение порога в паттерне зигзаг. Естественно, с помощью законов масштабирования можно аналогичным образом улучшить и другие распространенные паттерны, а также связанные с ними торговые модели, такие как, например, пересечение скользящих средних. Ричард Постер разрабатывает и внедряет в практику модели торговли на валютном рынке в течение 10 лет и параллельно торгует на валютном рынке. Он имеет докторскую степень по физике и использовал множество методов и методологий из своего опыта в исследованиях физики элементарных частиц, а затем в разработке систем радиоэлектронной борьбы. Интересуется применением нейронных сетей, нечеткой логики, фрактального анализа и квантовой механики к моделям торговли на валютном рынке. Ричард Постер, Переведено специально для Tlap.com Poster-Scaling1.zip Мониторинг в Роботесте (версия trend)

-

Фундаментальные нюансы, которым никто не учит — Кевин Джахода Кевин Джахода – форекс-трейдер из США, подход которого основан на сравнительно малопопулярном фундаментальном анализе. Он торгует в долгосрок, отталкиваясь от процентных ставок и других экономических данных, а также свопов и волатильности. Интересного чтения! Ссылки: YouTube, сайт подкаста *** — Окей, народ, добро пожаловать на подкаст Trading Nut! Сегодня у нас в гостях Кевин Джахода из Майами, Флорида. Кевин – трейдер-ветеран, торгующий уже 11 лет. Добро пожаловать, спасибо, что пришли! Хочу начать с небольшой предыстории к этому выпуску. Я редко проверяю уведомления в Instagram, но недавно кто-то отметил меня в комментариях к вашему посту, и я его прочитал! Вы писали, что хотите рассказать о законах, по которым работает трейдинговая индустрия, и что вам нужен подкаст, на котором вы смогли бы выступить. Я подумал: ладно, если ему есть что рассказать, давайте послушаем! Так что, народ, я сам не знаю, что нас сегодня ждет! И мне не терпится начать. Добро пожаловать на шоу, Кевин! — Спасибо, что пригласили, Кэм! Ценю, что уделили мне время. Да, мне просто захотелось поделиться своей точкой зрения на рынки! Как вы и сказали, я торгую уже более 11 лет, и на протяжении всего этого времени я наблюдал, как людям навязывается одна и та же информация. Так что я подумал, что мог бы принести трейдерам пользу, если бы выступил на каком-нибудь шоу и поделился своей точкой зрения. То, о чем я собираюсь вам рассказать… Многим это придется не по вкусу, потому что это идет вразрез с тем, чему их учили. Но, уверен, будут и те, кто сможет принять эту информацию и извлечь из нее пользу. В этом и состоит моя цель! Помочь людям в долгосрочной перспективе. — Круто! К этому мы и стремимся на Trading Nut! Давайте начнем с вашей истории. Как вы попали в трейдинг? И как складывался ваш путь дальше? — Мне кажется, в целом истории трейдеров похожи друг на друга. Я начал торговать в 2010. Сначала я увлекся акциями! Долгосрочное инвестирование, дивиденды, вот это все… Но интернет в те годы был просто наводнен рекламой бинарных опционов! Уверен, вы тоже ее помните… И я повелся на одно из объявлений. Оно было совершенно типичным, что-то в духе «инвестируй 10 долларов, сделай 17, всего за 30 секунд!». Я попался на крючок! Я действительно думал, что это приведет меня к богатству… Так что в начале пути я потратил немало времени на бинарные опционы. И денег тоже. Первые 4-5 лет я торговал только в убыток. Все пополнял и пополнял свой торговый счет, не понимая, что бинарные опционы – ошибочный путь. Так я и попал на форекс! К нему меня привела убыточная торговля бинарными опционами. — А чем вы тогда занимались? У вас была работа? Хотелось бы лучше понять контекст, ваше образование и так далее. — Я работал ночным сторожем в центре Майами! Да, время было непростым. Мне не хотелось заниматься этой работой, но я не мог позволить себе уволиться. Я понял, что мне нужно учиться. И, как я и сказал, сначала я занялся акциями. Но инвестирование показалось мне слишком долгосрочным подходом, а бросить работу хотелось как можно скорее, так что я начал искать более быстрый способ разбогатеть. Что привело меня к бинарным опционам… И к убыткам. А потом к форекс! Но да, я долгое время работал ночным сторожем. — Любопытно, что за годы ведения подкаста я встретил только одного человека, которому действительно удавалось делать деньги, торгуя бинарными опционами! Он участвовал в моем состязании Trader vs Trader, хорошо себя показал, прошел во второй раунд. В одной из бесед всплыла эта тема, и он рассказал, что у него есть прибыльная стратегия торговли бинарными опционами, которая действительно работает. Он торговал по ней несколько лет, но потом в его стране, Великобритании, запретили бинарные опционы, и он лишился этого источника дохода. — Знакомая история! Я торговал у оффшорного брокера Boss Capital, его сайт вы больше не найдете! Он забрал деньги клиентов и пропал. Пожаловаться было некому [смеется]. — Да уж… Если интересно, трейдера, о котором я говорил, зовут Квон [Qvon], видео с ним можно найти в серии выпусков Trader vs Trader. Кевин, как вы торговали бинарные опционы? У вас была какая-то стратегия? — Вся моя стратегия заключалась в заблуждении, что я могу превратить 10 долларов в 17 за 30 секунд! Так что… Я мечтал построить успех на азартной игре, честно говоря, даже не осознавая, насколько это глупо [смеется]. Еще я тратил деньги на платные трейдинг-румы, пытался найти грааль, но никак не получалось… — И вы решили попробовать форекс? — Да. — Должно быть, вы использовали ту же стратегию? «Разбогатеть, и побыстрее»? — Да! Я перешел на форекс, начал искать информацию и, как и все, наткнулся на технический подход. Ну, знаете, обычные вещи – RSI, MACD, Стохастик, графики, поддержки и сопротивления… В общем, норма! Я многое перепробовал, но все равно терял деньги. До сих пор удивляюсь, как кому-то удается зарабатывать, используя только технический анализ… А ведь только ему все и учат. У меня, например, так и не получилось! Хотя я вроде бы нормально во всем разобрался. — А как долго вы занимались техническим анализом? — Я изучал его очень серьезно в течение года. А потом… Знаете, я из тех, кто доверяет своей интуиции. Если что-то подсказывает мне, что я должен что-то сделать – я это сделаю. В общем, вскоре я понял, что технический анализ – это не единственный путь. На самом деле, в техническом анализе все перевернуто с ног на голову! Но никто этому не учит. Я задался вопросом, почему я теряю деньги, в то время как банки их зарабатывают и зарабатывают? Я занялся фундаментом – и это изменило мою жизнь. Когда я смотрю на фундаментальные данные, когда я понимаю, что движет экономиками… Это совсем не то же самое, что смотреть на график цены. Без фундаментальных данных свечей бы не существовало. График цены, который мы видим – это всего лишь иллюстрация фундаментальных данных и новостей. Так что, как мне кажется, имеет смысл разбить все это на базовые части и «выстроить дело», отталкиваясь от фундаментальных данных. Когда я поближе познакомился с фундаментом… И с секретным словом «волатильность», которое все знают, но мало кто понимает… Мое видение рынков изменилось. И я начал получать прибыли. — Интересно! Если бы мы попробовали провести границу… Скажите, на сколько процентов ваш текущий подход состоит из фундаментального анализа, а на сколько – из технического? — Честно говоря, технического в нем, наверное, всего около 5%! Кто-то скажет – да ну, не может быть! Но это правда. По большей части я торгую сравнительно долгосрочно, я делаю прогнозы на 3-4 месяца вперед… Ладно, давайте я немного приукрашу и скажу, что мой подход – это на 10% техника, на 90% – фундамент и рыночный сентимент. Я считаю, что изучать рынки с точки зрения только технического анализа – это переворачивать все с ног на голову. По-моему, это – главная причина, почему столько трейдеров торгуют в убыток. — Это интересно… Наверное, среди всех моих гостей всего лишь около 2% – фундаментальные трейдеры. Думаю, нашим слушателям будет интересно узнать, как вы освоили эту дисциплину. — Я просто изучал и отслеживал на протяжении нескольких лет ключевые показатели – ВВП, инфляцию, процентные ставки. Когда я разобрался с ними и начал понимать, что они означают, данные типа PMI тоже перестали казаться мне чем-то сложным. Большая часть информации, которая дается в новостях – это запаздывающие индикаторы. К тому времени, как эти новости выходят в календаре, открывать сделки, вероятно, уже слишком поздно. Взять к примеру ВВП… ВВП – прекрасный показатель силы экономики. Но это тоже запаздывающий индикатор! Так что приходится опираться на данные типа PMI. Если мы видим, что PMI растет, можно предположить, что через три, шесть, девять месяцев ВВП тоже вырастет. Но все же ВВП – прекрасный макроэкономический показатель. Как и процентные ставки – они, наверное, важнее всего… Особенно в валютном трейдинге. — У меня есть два вопроса! Во-первых, как вы во всем этом разобрались? А во-вторых, как вам удалось все это проверить? Насколько я могу судить, это должно быть непросто! Обычный бэктест тут не провести. Как вам удалось убедиться в том, что ваш фундаментальный подход действительно работает? — Я начал делать вот что. Я разбирался в экономических данных, оценивал процентные ставки, инфляцию и направление ВВП… Если я понимал, что экономика какой-то страны сейчас находится в бычьем свинге, если можно так выразиться… Я противопоставлял ее другой экономике, которая находилась в медвежьем. А в том, что касается техники… Знаете, многие подходят к рынку с позиции «сколько пунктов я могу сегодня заработать». Но я считаю, что к торговле валютными парами, например, евро против доллара, нужно подходить иначе – со стороны процентных ставок. Потому что… Где выше процентные ставки, туда и будет направлен денежный поток! Это – один из важнейших критериев для прогнозирования вероятного направления. Известно, что в основе движений на валютах лежат процентные ставки… Взгляните, например, на евро. 0%! А у Канады – 0,25%! И это видно на графике! Так что это – хороший критерий. Но я использую и другие данные, например, данные по безработице. Если безработица низкая – значит, экономика здорова. Растущий ВВП – тоже показатель здоровья экономики. Если процентные ставки растут, значит, растет и ценность валюты. Вот что я отслеживаю. Я объединяю эти критерии – и «выстраиваю дело»! — Но как вы во всем этом разобрались? Может, у вас был наставник или тренер? — Нет, мне пришлось следовать путем проб и ошибок. Много проб, много ошибок… Много убытков! Приятного мало. Но с годами мне все-таки удалось во всем разобраться. Что-то я почерпнул у Рэя Далио, что-то у Баффетта. Но в целом… Множество проб и ошибок! Так я и разобрался, как движутся экономики. В основном благодаря процентным ставкам! — Ладно, вот вы определили, что цена на какую-то валюту, вероятно, будет снижаться, а на какую-то другую – повышаться, потому что у первой экономики дела идут плохо, а у второй – хорошо… Вы поняли, что на какой-то паре может случиться бычье движение. Разобравшись с этим, как вы решаете, когда открывать сделку? Вы ждете выхода новостей? — Хороший вопрос! Первое, на что я смотрю, открыв с утра торговую платформу – это волатильность. Это главное! Волатильность позволяет судить о текущей среде. Представим такой пример… Пара EURMXN. У евро сейчас процентная ставка – 0%. А у Мексики, кажется, 4,25%! Представьте, Кэм, вы – инвестор, у вас есть 50 000 долларов, куда вы их вложите: в 0% евро? Или в 4,25% Мексики? — В Мексику. — Верно. Именно туда и будет направлен денежный поток! Определив направление, я смотрю на волатильность и сопоставляю ее со среднегодовой. Если текущая волатильность ниже среднегодовой – значит, мы находимся в среде risk on. Выше – risk off. Что значит «среда risk on»? Это значит, что сейчас мы можем воспользоваться сравнительно долгосрочным подходом, поставив на то, что валюта с высокой процентной ставкой будет расти, а с низкой – падать. Если мы находимся в среде risk on, я могу продать EURMXN. Ведь Мексика предлагает более высокие процентные ставки! Чего я хочу? Получать эти 4,25% годовых, удерживая сделку на протяжении долгого времени! Так что… Важно не то, сколько пунктов я смогу заработать. Важно то, во сколько мне обойдется открытие этой сделки и сколько процентов я смогу сделать, удерживая ее. С каждой позиции можно получить две прибыли – обычную и своп! У Чарли Мангера есть цитата, которая изменила мою жизнь. Он сказал: «Большие деньги делаются не с помощью покупок или продаж. Большие деньги делаются с помощью ожидания». Если вы поймете, что это значит, это навсегда изменит вашу точку зрения на рынки. — Я совершенно забыл о свопах! Потому что не оставляю позиции на ночь. Помню, лет десять назад я торговал по нелепым системам, которые вынуждали меня оставлять на ночь огромные позиции… Свопы меня просто убивали! — Да, многие с этим сталкиваются! Трейдер открывает позицию и видит, как отрицательный своп с каждым днем становится все больше… И не понимает, почему. А все из-за спреда между процентными ставками! Трейдер просто оказался не на той стороне спреда. Так брокеры и отличают «умные деньги» от «глупых». По тому, как они торгуют! Брокеры заинтересованы, чтобы вы входили не в ту сторону, потому что так вам придется платить им своп, чтобы удерживать свою убыточную позицию. — Любопытно, что вы привели в пример пару EURMXN! Ни разу не открывал ее график. — Попробуйте! Взгляните на нее на досуге. И посмотрите, в какую сторону идет цена [смеется]! — Вероятно, на юг! — Верно! — Возвращаясь к нашей теме… Довелось ли вам пережить «ага!»-момент? Было ли такое, что общая картина сложилась для вас внезапно? — Да, так и случилось! Это произошло, когда я понял, что если смогу разобраться в том, как работает волатильность, это приведет меня в землю обетованную! Потому что именно волатильность определяет текущую среду. Многие используют этот термин, например, говорят, что «рынки сегодня были очень волатильны», если цена активно двигалась. Но нужно понимать текущую среду! Всему свое время: и дейтрейдингу, и долгосрочной торговле. Проблема в том, что время для дейтрейдинга наступает не так уж часто, всего несколько раз в год. Но многие занимаются им ежедневно! И теряют деньги. — Насчет ваших входов… Куда вы ставите стопы? Есть ли у вас вообще стоп-лоссы? И как вы определяете момент для выхода? — Мне нравятся ваши вопросы. Честно говоря, я не использую стоп-лоссы. Стоп-лоссы – это ловушки… Еще один момент, который многие не осознают. Мы используем стоп-лоссы в качестве инструмента риск-менеджмента. Но в действительности… Давайте честно! Я сам так делал. Использовать стоп-лоссы – это дискомфортно! Чем ближе цена подходит к стопу, тем сильнее мы нервничаем. Но чем она дальше, тем спокойнее мы относимся к концепту стопов. Так что стопы вызывают чувство дискомфорта, что логично, ведь цена их постоянно выбивает! И приходится начинать все сначала. Я подхожу к этому так. Вернемся к нашему примеру с EURMXN. Я вижу, что процентные ставки в Мексике сейчас гораздо выше. Далее я смотрю на то, где сейчас находится волатильность – выше или ниже среднегодовой. Если она низкая… Я дожидаюсь, когда она опустится на 10% ниже среднегодовой, и начинаю отслеживать на EURMXN появление бычьего импульса. Дождавшись его, я продаю. Я могу удерживать позицию на продажу 60, 90, 120 дней… Для определения момента выхода я тоже использую волатильность. Я выхожу, если она отклонилась от среднегодовой на 25% – либо вверх, либо вниз! Если волатильность доходит до отметки в минус 25% от среднегодовой, а потом начинает разворачиваться обратно вверх – угадайте, что я делаю? Я медленно закрываю свою позицию, потому что растущая волатильность может повести цену против меня. Я предпочитаю торговать, когда тренд идет медленно, но верно. Люблю удерживать сделку по 90-120 дней, получая не только 400-500 пунктов прибыли, но и своп. Мой брокер каждый день платит мне за мою открытую позицию! — Вы открываете только позиции с положительным свопом, это верно? — Верно. Хотя если среда подходит для дейтрейдинга, я вполне могу войти в другую сторону ради сотни пунктов, но это случается редко. В основном… Я предпочитаю долгосрочные позиции, за которые мне приплачивает брокер! Когда банк одалживает деньги, он берет за это свой процент. Если я одалживаю деньги брокеру – пусть платит мне! — Да, у вас очень оригинальная точка зрения! У меня на подкасте такие темы еще не поднимались… Что, конечно, просто прекрасно! Мне нравится. Хочу задать несколько вопросов, касающихся статистики вашей торговли. Обычно я спрашиваю у своих гостей, сколько сделок они открывают в неделю… Но вам задам другой вопрос: сколько сделок вы открываете в год? — Каждые три месяца я ищу возможность для удержания 20-25 сделок… Но это сильно зависит от волатильности! Так что не могу дать вам точного ответа. В начале 2020 я вообще не торговал, потому что covid-19 подбросил волатильность вверх. В таких условиях это была бы не торговля, а азартная игра… Что меня не устраивает. Но в среднем… Наверное, получается около 50 сделок в год. Хотя многие открывают 50 сделок в месяц, даже больше! — Вообще-то 50 сделок в год – не так уж и мало! Я думал, будет меньше. — Бывает и меньше! 50 – это не точно, а плюс-минус… — Это около 1 в неделю! Знаю трейдеров, которые тоже удерживают сделки достаточно долго, пусть и не так долго, как вы… Они открывают по 2-3 сделки в неделю. Так что 1 сделка – это не так уж и мало! Я ожидал меньшего. Думал, вы скажете – 4-5 сделок в год [смеется]! — Зависит от обстоятельств! На этот параметр оказывает влияние не только высокая, но и низкая волатильность. Вспомнить хотя бы 2018 год… EURUSD тогда вошел в нисходящий тренд, который продлился два года! В таких условиях я вполне могу решить – так, продаю пару и держу сделку до конца времен! Так что все зависит от обстоятельств. — Ясно! Далее должен идти вопрос про соотношение риска к прибыли, но с ним будет сложно, ведь вы не используете фиксированные стоп-лоссы… Как много инструментов вы отслеживаете? — Я отслеживаю валюты… Еще я торгую фьючерсный рынок и рынок опционов. На фьючерсном рынке я хеджируюсь против спот-рынка, а насчет опционов… Люблю опционы на акции! Но это уже совсем другая игра. Конечно, я отслеживаю доллар США, это – валюта номер один. Вообще, главные валюты – это евро, доллар и китайский юань. Если разберетесь с этими тремя, сможете составить хорошее представление о том, что происходит в мире, потому что за ними в той или иной степени следуют все остальные валюты. — Какой таймфрейм или таймфреймы вы используете, когда дело доходит до графиков? — Недельный и дневной. Если я захочу определить более точный вход, могу открыть H4, но большую часть времени я провожу на недельном и дневном. — А как вы организуете свою работу в течение торговой недели? — Не понимаю, о чем вы. — Простите, обычно здесь я задаю вопрос о том, как выглядит ваш типичный торговый день! Просто попытался адаптировать его под ваш подход! — А, окей [смеются]! Ну, обычно я не закрываю свои позиции на ночь. Мой типичный день начинается с подъема примерно в шесть часов утра. У меня есть таблица, в которой я собираю воедино все данные, которые отслеживаю. Обычно я проверяю ее по утрам, вношу правки, потом выкладываю апдейт для своей приватной группы. В течение дня я слушаю Squawk Box, мой главный источник информации. Я принимаю решения, основываясь на их данных. В общем, я не сижу целыми днями за экранами… В основном я провожу время за чтением. — Окей, круто! Как думаете, есть ли что-то, что отличает вас от обычных трейдеров? Может, какие-то особые черты характера? Или вы предприняли какие-то конкретные действия, которые могли бы посоветовать и другим? — Вы имеете в виду, в начале пути? — В начале, но и в целом тоже. — Думаю, для меня все изменилось, когда я начал изучать фундаментальные данные. И от большинства трейдеров меня отличает именно мой подход, в котором я использую фундаментальные данные, чтобы «выстроить дело», от которого я потом отталкиваюсь при принятии решений. Хотя все говорят – изучайте только технику, забудьте о фундаменте! Но… На мой взгляд, такой трейдинг мало чем отличается от азартной игры. Думаю, именно фундаментальный подход отличает меня от большинства. — А с практической точки зрения? Делаете ли вы что-нибудь такое, что, как вам кажется, не делает большинство? — Прежде чем открывать график, я смотрю, где сейчас волатильность, где PMI, где процентные ставки, безработица… У меня есть чек-лист, по которому я определяю, растет или сокращается сейчас экономика. Но в конечном счете все сводится к волатильности… Волатильность – это, можно сказать, мой тренер. Она может ввести меня в игру, а может сказать – «нет, сейчас не время». — Что вы можете посоветовать тем, кто заинтересовался вашим подходом? С чего начать? Не считая, конечно, варианта с обучением под вашим началом! Какие шаги нужно сделать, чтобы открыть свою первую сделку по фундаменту, ничего при этом не упустив? — Первый шаг, который я могу посоветовать… Если вы готовы учиться, начните с волатильности, познайте ее силу. Погрузитесь в тему с головой, изучите все, что сможете. Уверен, это изменит вашу точку зрения на рынки. — Окей! Можете посоветовать еще пару вещей из фундаментального анализа, которые тоже стоит освоить? — ВВП и PMI. — Прошу прощения за свою невежественность, но что такое PMI?.. — Purchasing Managers' Index, индекс деловой активности! — Я сам отслеживаю форекс-календарь, так что термин мне знаком, но я понятия не имею, что за ним стоит! Обычно я просто смотрю, какого цвета новость – красная, оранжевая [смеются]… — Ох, если бы вы только знали, насколько это важно! Это – один из главных видов фундаментальных данных. Разобраться в PMI просто необходимо, потому что это – опережающий индикатор для ВВП. А ВВП – это, пожалуй, самый важный индикатор, потому что он показывает, насколько хорошо идут дела у экономики в целом. — Окей! А что насчет мышления? Большую ли роль в вашем подходе играет психология? И есть ли у вас какие-нибудь особые техники, которые могли бы пригодиться нашим слушателям? — Буду честен… Я, конечно, мог бы посоветовать вам что-нибудь вдохновляющее! Например, вставайте в шесть утра, сразу отправляйтесь на пробежку длиной в три мили, завтракайте Wheaties… Но мне кажется, когда человек советует нечто подобное, ставя упор на психологию… В большинстве случаев это обуславливается тем, что он просто упускает из виду что-то важное и пытается таким образом это компенсировать. Простите, но я вынужден снова вернуться к теме волатильности. Подумайте о ней с такой точки зрения… Как еще называют волатильность? «Индекс страха»! Страх мешает нашей торговле. Что это означает? Что для того, чтобы справиться со страхом, имеет смысл хорошенько изучить волатильность! Все говорят «нет ничего важнее психологии», «психология – это ключ»… Но в конечном счете все сводится к волатильности. — Должен признаться… Кажется, я не очень понимаю, что именно вы подразумеваете [смеются]! Что я упускаю? Когда вы говорите «волатильность», мне сразу представляется график. Резкие скачки и падения цены… — Да, нормальная реакция! Но я имею в виду нечто другое… Волатильность определяет текущую среду. Среду текущего торгового дня! Всему свое время. Есть время для дейтрейдинга, а есть время для долгосрочной торговли. Всем знакомы термины risk on и risk off. Если волатильность низкая, то среда risk on! Это значит, что серьезные институциональные фирмы и крупные трейдеры с большей готовностью идут на риск. Но если волатильность выше среднегодовой… Угадайте, что! Среда risk off. Это говорит нам о том, что в рынке растет количество дейтрейдеров, а вот крупные парни начинают садиться себе на руки. — А-а-а, теперь понял! Потребовалось всего-то полчаса [смеются]. Но наконец-то я понял! Народ, если до вас дошло раньше, чем до меня – хорошая работа! Очевидно, голова у вас светлее моей. Окей, вернемся к вопросам! На освоение какого навыка вы посоветовали бы потратить нашим слушателям следующий месяц? И как лучше всего подойти к этому обучению? Что-то подсказывает мне, что ваш ответ будет начинаться на букву «В»! — Да, так и есть. Я собирался подать вам крученый мяч, но в итоге мы все равно пришли бы к волатильности. Я хотел сказать – освойте фундаментальный анализ! Большинство трейдеров предпочитают технический. Им нравится заниматься живописью на графиках! Но все же советую освоить и фундаментальный. Для этого хорошо подойдет сайт tradingeconomics.com. Это – отличный источник фундаментальных данных. А если хотите научиться их расшифровывать… Вы знаете, к кому обратиться! Но… Просто изучайте данные. Постарайтесь привыкнуть к ним. Даже если от них будет болеть голова! А потом вам придется достичь мастерства в волатильности. Это спасет вам жизнь! — Здорово! Ладно, давайте перейдем к очереди коротких вопросов. Сколько времени у вас ушло на выход в стабильную прибыльность? — Я терял деньги первые семь лет! А чтобы выйти на текущий уровень, мне потребовалось еще четыре-пять. Так что получается, всего у меня ушло около одиннадцати лет! — Ничего себе… Ваш любимый сетап для входа? — Сложный вопрос! Все зависит от среды. Если волатильность низкая, я дожидаюсь импульса в противоположную сторону и вхожу в расчете на формирование свинга в сторону валюты с более высокой процентной ставкой. Так что не могу ответить, например, «паттерн флаг»! Все зависит от среды. Но… Мне нравится замечать в рынке медвежий или бычий импульс не в ту сторону, ведь я знаю, что цена, очевидно, в долгосроке будет идти в противоположном направлении. — Какую стратегию вы используете для выходов или сопровождения сделок? — Волатильность. Я использую ее и для входов, и для выходов. Как сказал Джордж Сорос, «волатильность прекрасна в своих разворотных точках». Так что когда волатильность достигает крайне низких значений, растет вероятность того, что она выстрелит вверх. Я отслеживаю это и использую для выхода из позиций. — Можете порекомендовать какой-нибудь ресурс или книгу? — Tradingeconomics.com. Это хорошая отправная точка для путешествия в мир фундамента, там собрано много интересных статей и постоянно обновляются фундаментальные данные. — Какого брокера и торговую платформу вы предпочитаете? — Я пользуюсь услугами трех брокеров: Fidelity, TD Ameritrade и Forex. Forex – для форекс, TD Ameritrade – тоже для форекс, а еще я хеджирую там свои спот-позиции. А Fidelity… Там я торгую в долгосрок, используя опционы, чтобы компенсировать риск убытков. — Можете рассказать о своей худшей сделке? — Худшей сделке… Думаю, хуже всего было тогда, когда я торговал бинарными опционами! Потому что к тому времени, как я стал торговать более-менее профессионально, я уже хеджировал риски убытков. Так что ранние дни моей карьеры – одна огромная худшая сделка. — Можете дать нашим слушателям какой-нибудь совет напоследок? — Изучайте Волатильность [смеется]! Волатильность с большой буквы. Она заслуживает подобного обращения! — Круто! Как с вами проще всего связаться? — Можете написать мне на info@jathensinstitute.com. Еще у меня есть аккаунты в Instagram и Twitter, ники @J.AthensInstitute и @JAthensInst соответственно. — Здорово! Большое спасибо за все, чем вы с нами сегодня поделились, Кевин. Все ссылки можно будет найти на сайте tradingnut.com, просто введите в строке поиска «Kevin». До скорой встречи! Желаю всем своим слушателям счастья и успеха в трейдинге! — Ценю это, Кэм, спасибо большое! Переведено специально для Tlap.com

-

- 16

-

-

-

-

- интервью

- фундаментальный анализ

-

(и ещё 1 )

C тегом:

-

Основываясь на результатах азартных игр, а точнее на методике Мартингейл, стратегия SwissBox направлена на то, чтобы побеждать рынок в каждой сделке и в течение продолжительных периодов времени достигать коэффициента успешных сделок вплоть до 75%. В статистике стратегии Мартингейл описывается явный вероятностный процесс. На фондовом рынке этот процесс более известен как «случайное блуждание». Трейдеры открывают длинную позицию по акции и надеются на получение прибыли. Если цена развернется, они откроют позицию с количеством лотов в два раза большим, чем в предыдущей позиции. И так они будут продолжать делать до тех пор, пока прибыль не компенсирует предыдущие убытки. Это безопасная ставка в долгосрочной перспективе, но только до тех пор, пока она не станет вам слишком дорогой при отсутствии у вас четкой стратегии. Поиск диапазона в равновесии Данный сетап – это классическая стратегия пробоя, которая подходит как опытным трейдерам, так и начинающим. Для этой цели мы определяем диапазон для пробоя на соответствующем рынке. В нашей утренней торговой сессии с помощью стратегии SwissBox мы сделали ставку на 15-пунктовый диапазон на индексе Dax и определили цель по прибыли в 7,5 пункта в обоих направлениях. Если цена пробивает верхний диапазон, срабатывает отложенный ордер на покупку. Если цена пробивает нижний диапазон, срабатывает отложенный ордер на продажу. Если торговля окажется прибыльной, мы фиксируем прибыль. Однако ТС раскрывает весь свой потенциал в так называемых ложных движениях. Цена выходит за пределы диапазона, но, не дойдя до ранее заданной цели по прибыли в 7,5 пункта, тренд разворачивается и пробивает противоположную сторону диапазона. Пробой в противоположном направлении задействует новую, более крупную по размеру (см. формулу ниже) противоположную позицию. Если первая позиция активирует ордер на покупку, то сейчас у нас активируется более крупный по размеру ордер на продажу и наоборот. С помощью стратегии SwissBox вы, прежде всего, определяете желаемую прибыль и приемлемый риск перед каждой сделкой. Данный алгоритм производит расчет необходимого размера позиции. Коэффициент показывает, насколько увеличивается размер нашей позиции в случае открытия нескольких позиций. Коэффициент для 2-й позиции = [риск (%) / прибыль (%)] + 2 Коэффициент для 3-й позиции и далее = [риск (%) / прибыль (%)] + 1 В качестве эмпирического правила для минимального размера диапазона рекомендуется размер, в 15 раз превышающий спред. Фактически диапазон должен составлять от 15 до 60 пунктов. Естественно, стратегия SwissBox достигает лучших результатов при более высокой волатильности, чтобы вам не пришлось долго ждать пробоя. Мы ищем рынки, средняя дневная волатильность которых превышает минимальный размер диапазона примерно в пять раз. Мы фокусируемся на крупнейших и самых волатильных рынках. На валютном рынке мы главным образом применяем эту стратегию на основных валютных парах, а также на парах EURJPY и GBPJPY. На фондовом рынке мы ограничиваемся индексами DAX и FTSE. Рисунок 1: Пример торговли на индексе DAX 30, 30.01.2018 Рисунок 2: Формирование диапазона и активация ордера 1. Во время фазы формирования TC24.BlueBox отображается оранжевым цветом; 2. Как только TC24.BlueBox полностью сформируется, его цвет изменится с оранжевого на синий; 3. Активация ордера сопровождается пробоем уровня. Рынок делает пробой, и цена выходит за пределы TC24.BlueBox. Открытие рынка Dax С помощью стратегии SwissBox мы торгуем ежедневно с 8:54 утра и с нетерпением ожидаем повышения волатильности на рынке Dax вследствие начала торгов на Франкфуртской фондовой бирже. Для нашей стратегии не имеет значения, будет ли цена повышаться или падать. Мы получаем прибыль исключительно от волатильности. Начало торговли во Франкфурте всегда является для нас надежным импульсом. После открытия Dax мы должны быть более гибкими и уметь распознавать новые ситуации, предвещающие пробой. Хорошие новости: на статистически полностью хаотичном финансовом рынке постоянно появляются новые графические паттерны. Для определения диапазона с равновесием в ценовом тренде наш специально разработанный алгоритм, называемый TC24.BlueBox, использует такие статистические данные, как волатильность и подход возврат к среднему. Точнее, мы ищем центр равновесия. Брюс Ли говорил своим ученикам: «Будь водой, мой друг», и мы это же говорим нашими членами клуба. Не следуйте жестким приемам, а приспосабливайтесь к окружающей обстановке – будьте столь же гибкими, как и вода, которая адаптируется к любой среде. Новичкам обычно трудно распознать правильный рыночный сетап. Поэтому мы разработали алгоритм TC24.BlueBox, который ищет такой центр равновесия на графике. TC24.TradeRadar играет роль кабины пилота, помогая вам фильтровать все рынки на предмет соответствия их вашему сетапу. Контролируйте и ограничивайте убытки Статистика говорит сама за себя: обычно для получения прибыли было достаточно двух позиций. Однако после трех последних торгов мы смогли достичь определенной прибыли в 94% своих позиций. Если третья или четвертая позиция не достигает прибыли, мы рекомендуем хеджировать или закрывать позицию. В противном случае, если цена резко изменит направление, то это приведет к экспоненциальному росту убытка за счет маржинального обеспечения. Производительность торговли с помощью стратегии TC24.BlueBox Как только цена пробьет границу диапазона, мы закрываем нашу позицию с заранее заданной прибылью. Уровень тейк профит остается постоянным, независимо от того, закрываем ли мы первую, вторую, третью или четвертую позицию. Наш алгоритм всегда рассчитывает позицию таким образом, чтобы наша позиция была успешно закрыта при первом контакте с точкой безубыточности. Критерии закрытия позиций Как только цена достигнет уровня цели по прибыли, позиция автоматически закроется по заранее заданному уровню тейк профит. Фактическая прибыль может незначительно варьироваться возле ожидаемого значения по причине проскальзывания. Если диапазон не слишком велик, то данная вспышка – это лишь вопрос времени. Применение коэффициента к размеру каждой последующей позиции гарантирует покрытие убыточной части нашей торговли. Недостатком является то, что каждая новая позиция задействует еще больше маржинального обеспечения и, соответственно, денег на нашем счете. Поэтому после четвертой позиции мы применяем механизм хеджирования и прекращаем возлагать на себя такое обременение. Общий убыток от общей позиции при начальном значении риска 0,10% и цели по прибыли 0,05% в этом случае составляет максимум -1,40% и -4,40%, в зависимости от уровня цены, где мы применяем хеджирование. Перед заседаниями центральных банков или выходами важных экономических новостей на рынке обычно присутствует продолжительный боковой тренд. Прибыль лучше брать от последующей волатильности на рынке. Следите за новостями При высокой волатильности BlueBox поднимается к верхнему краю. Даже в продолжительных фазах бокового тренда хеджирование защищает от больших потерь с помощью маржин-колла. Тем не менее, человеческий фактор является неотъемлемой частью торговли в качестве последнего средства управления рисками. Трейдеры не должны торговать на очень спокойных фазах рынка. Перед заседаниями центральных банков или перед выходом важных экономических новостей на рынке обычно присутствует продолжительный боковой тренд. Прибыль лучше брать от последующей волатильности на рынке – после выхода новых цифр или публикаций. По этой причине мы не торгуем приблизительно за 15 минут до и в течение 15 минут после выхода важных экономических новостей. Важно знать эти новости, праздники и события. Новые правила ESMA В частности, в результате «шока швейцарского франка», произошедшего в январе 2015 года, Европейская организация по ценным бумагам и рынкам (ESMA) в будущем ужесточит условия для заключения торговых контрактов с частными лицами. Плечо на индексе Dax будет ограничено до 1:20, а на Форекс – до 1:30 . На практике это остановит нашу стратегию после открытия трех позиций. Поэтому, чтобы частные инвесторы могли в будущем использовать преимущества нашей стратегии TC24.BlueBox, мы разработали сглаженный коэффициент. Но сокращение маржинального обеспечения имеет свои преимущества: оно служит защитой от торговли на слишком большом количестве одновременных диапазонов, а возможный убыток значительно ограничивается меньшими размерами позиций. Рисунок 3: График EURUSD Рисунок 4: Пример торговли Пример торговли с помощью стратегии SwissBox 1. Выбирается диапазон торговли, и с помощью инструмента SwissBox мы размещаем отложенные ордера выше и ниже синего торгового диапазона с одинаковым размером позиции (см. рисунок 4, зеленая зона); 2. В точке 1 открывается позиция на продажу. В это же время мы изменяем размер позиции отложенного ордера на другой стороне диапазона; 3. Позиция на продажу не достигает уровня тейк профит, и исполняется ордер на покупку в точке 4. Позиция №1 остается активной. На противоположной стороне автоматически размещается новый стоп ордер на продажу; 4. Рынок снова меняет свое направление, не дойдя до уровня тейк профит. В точке 3 исполняется новый ордер на продажу. Позиции № 1 и 2 остаются активными. Опять же, на противоположной стороне автоматически размещается новый стоп ордер на покупку; 5. Цена продолжает двигаться вниз. В точке 4 все три открытые позиции закрываются. Из-за разных размеров ордеров торговля в целом закрывается с прибылью. Все еще открытый ордер на покупку аннулируется. Нил Фулле Кристиан Шюрхольц, трейдер и управляющий директор компании “TradersClub24”, Переведено специально для TradeLikeaPro.ru

-

3 индикатора волатильности, которые помогут вам эффективно торговать Естественный ритм рынка – это не просто тренды и консолидации, мы также должны учитывать волатильность. Именно понимание и применение индикаторов волатильности может помочь вам торговать более эффективно и достигать ваших целей по прибыли. В периоды высокой волатильности на рынках можно наблюдать дикие и резкие колебания, которые могут усложнять торговлю. Обычно мы видим высокую волатильность после публикации некоторых новостей и при происшествии значимых мировых событий, которые являются экстремальными по своей природе, и реакция рынка на них легко заметна на графике. Волатильность может быть более сильна, когда рынки находятся в продолжительных периодах тренда, и более приглушена в периоды консолидации рынка. В каждый из этих видов рыночных условий следует использовать различные подходы к торговле. Высокая волатильность • В трендовых рынках вы должны стремиться получать прибыль от минимумов к максимумам (от максимумов к минимумам), или более длительно удерживая свои позиции, пока тренд не изменит свое направление. • В ситуации, когда цена пробивает уровень после консолидации, вам следует пользоваться волатильностью, которая присутствует при истинных пробоях. Низкая волатильность • Вы можете воспользоваться торговым каналом, который можно обозначить трендовыми линиями или полосами, образованными с помощью специальных индикаторов. • Когда рынки достигают зоны поддержки или сопротивления во время консолидации, вы можете рассчитывать на вероятный отскок цены от уровня. Знание того, в какой фазе находится рынок, поможет вам применить «правильный подход» для торговли. Вряд ли, вы бы захотели применить внутри области консолидации с низкой волатильностью принцип удержания позиций, который применяется в трендовом рынке. И вы бы не удерживали позицию, если бы на рынке был вероятен разворот, который бы негативно мог сказаться на вашем торговом счете. Каждая торговая платформа содержит инструменты, называемые индикаторами волатильности, которые помогут вам объективно оценить уровень волатильности, и очень важно, чтобы вы полностью понимали инструмент, который Вы собираетесь использовать. Имейте в виду, что не существует самого лучшего индикатора волатильности, таким образом, не тратьте слишком много времени на его поиск и настройки. Это касается любого рынка, включая валютный forex и фьючерсный рынок. Применяйте к графикам стандартные настройки индикаторов, и это должно помочь вам начать обучаться тому, как распознавать ценовую волатильность. Применение ADX в качестве индикатора волатильности Индикатор ADX измеряет силу тренда на основе максимумов и минимумов ценовых баров в течение определенного количества баров, как правило, 14-ти. Обычно обращают внимание на пересечение уровней ADX 20 или 25 - это считается началом тренда, как восходящего, так и нисходящего. Нисходящее движение индикатора ADX считается сигналом окончания тренда. Во время, когда ADX находится ниже уровня 20 или 25, на рынке, как правило, присутствует консолидация. До тех пор пока ADX продолжает расти, тренд считается сильным, но как только ADX начинает разворачиваться вниз, тренд ослабевает. На графике показан сильный тренд слева, после которого начинается период консолидации – цена показывает периоды консолидации и никаких выраженных ценовых движений; ADX демонстрирует пики и спады со случайными подъемами. Это может объективно показывать вам, что сила движения смягчилась, и любые позиции в направлении ценового тренда должны строго контролироваться. В правой части графика мы видим подъем ADX снизу вверх с пересечением 20 уровня. Это может указывать на то, что на рынок вернулась волатильность, и вы можете использовать соответствующий торговый подход, чтобы получить прибыль согласно текущей ситуации. Подъемы и падения индикатора волатильности ADX ADX имеет два недостатка, которые вы должны знать, прежде чем полагать, что нашли Святой Грааль в трейдинге. 1. Он не указывает направления тренда. Поэтому он часто сочетается с Directional Indicator (+DI и –DI), ибо фактически расчет ADX основан на DI. Для определения тренда визуально достаточно легко использовать простую скользящую среднюю или же обращать внимание на стандартные признаки трендового движения. 2. Как и в случае с большинством торговых индикаторов, ADX является запаздывающим индикатором. Он сигнализирует о начале или завершении тренда постфактум. При правильном управлении рисками, однако, он может позволить нам получать прибыль от основного объема сильного движения. Сравните движение индикатора ADX и состояние цены на графике и посмотрите, что еще вы можете узнать из этого графика, чтобы применить это к вашей торговле. Индикатор Average True Range (ATR) Индикатор ATR измеряет истинный диапазон указанного количества ценовых баров, опять же, как правило, 14. Истинный диапазон отличается от простого диапазона тем, что он включает в свой расчет цену закрытия предшествующего бара. ATR является чистой мерой волатильности и не обязательно указывает на тренд. Вполне возможно, что цена может демонстрировать волатильное движение в пределах порывистого рынка, как это часто бывает во время выхода важной новости. Лучший способ использовать ATR - в качестве показателя изменения характера рынка. Мы можем видеть рост индикатора ATR, когда рынок переходит из явной консолидации в сильный тренд, или же мы можем видеть падение ATR, когда порывистое ценовое движение на рынке переходит в гладкий, сильный тренд. Данный график показывает несколько примеров. Индикатор ATR падает, так как цена начинает двигаться в тренде, а также падает, так как цена входит в некоторую порывистую зону консолидации. Average True Range не является прямым отражением ценового движения Индикатор ATR имеет те же недостатки, что и индикатор ADX. 1. Он не указывает направления ценового движения, поэтому мы часто видим рост (или падение) ATR как в восходящем, так и в нисходящем тренде. 2. Он является запаздывающим индикатором, т.е. он не может поймать самое начало или конец изменения рыночного движения. 3. ATR не будет работать на диапазонном рынке, импульсном рынке и с барами Ренко. Поскольку все они являются барами постоянного диапазона, ATR будет по сути плоским и равным постоянному диапазону. Использование Bollinger Bands в качестве индикатора волатильности Полосы Боллинджера рассчитываются на основе расстояния цены от скользящей средней в течение определенного количества баров, как правило, 20-ти. Полосы Боллинджера представляют собой фиксированное количество стандартных отклонений выше и ниже скользящей средней, как правило, два стандартных отклонения. Если отклонение цены соблюдает нормальное распределение, что означает, что 95% от нормального колебания цен должно содержаться в пределах полос, то пробой полос подразумевает движение за пределами этого диапазона 95% вероятности или увеличение волатильности. Направление и волатильность В отличие от ADX и ATR Полосы Боллинджера указывают как волатильность, так и направление. Во время высокой ценовой волатильности полосы расширяются, во время низкой – сужаются. Поскольку высокая волатильность возможна и в процессе консолидации, то, как правило, в периоды неустойчивого ценового движения полосы будут расширяться и перемещаться вбок, как показано в выделенном диапазоне под буквой «A». Полосы Боллинджера показывают волатильность и направление Когда цена переходит в тренд, полосы будут увеличиваться и наклоняться вверх или вниз, как показано на участке, обозначенном буквой «B». До тех пор пока цена продолжает прижиматься к верхней или нижней полосе, тренд остается сильным, но, как только цена отходит от полос, рынок, как правило, вступает в фазу консолидации или, возможно, разворачивается. Вы можете четко наблюдать эти переходы на графике, но я также выделил небольшие откаты цены к скользящей средней внутри полос. Простые торговые подходы при торговле с использованием полос Боллинджера: 1. Если цена пробивает одну из полос, это указывает о выраженном отклонении от нормальной цены, т.е. о волатильности. 2. Цена часто откатывается к области возле скользящей средней с периодом 20 (в этом нет никакого волшебства). 3. Ищите ценовой паттерн, чтобы определить разворот цены. Полосы Боллинджера являются отличным индикатором волатильности и тренда, но, как и все индикаторы, они неидеальны. Они также запаздывают от ценового движения, т.е. они не ловят самое начало или окончание тренда. Справедливости ради, вам вовсе необязательно ловить точный момент разворота, но вы бы также не хотели открывать позиции, когда это движение уже совершило значительный пробег. Данный индикатор также может ложно сигнализировать о смене характера движения, как показано в зоне, обозначенной буквой «А», где цена отбивается то от одной, то от другой полосы. Оглядываясь назад, вполне очевидно, что моменты, когда цена касается полосы, еще не означают, если это сигнал о начале тренда или его затухании и развороте. Индикатор сжатия волатильности Это не единственный индикатор волатильности, но он сочетает в себе Канал Кельтнера и Полосы Боллинджера. Он хорошо сочетает то, как оба индикатора по-разному оценивают и реагируют на изменения волатильности, что может помочь вам в определении истинных пробоев, а также завершения трендового движения. Это отдельная методика, и вы можете ознакомиться при желании с большим количеством информации на эту тему, чтобы лучше понять и воспользоваться данным подходом, который называется сжатие Полос Боллинджера. Применение этих индикаторов в торговле Это всего лишь несколько индикаторов волатильности, которые обычно доступны во всех платформах, отображающих графики. Я предлагаю вам поэкспериментировать с ними и понаблюдать их на практике. Они могут быть отличными инструментами для выявления изменения состояния рынка, а также в сочетании с другими трендовыми индикаторами или осцилляторами могут стать основой для устойчивой торговой системы. Имейте в виду, что ничто не является совершенным, и оптимизация индикаторов, например, используемых для определения волатильности, может лишь подогнать торговые настройки, которые, возможно, окажутся не актуальными при торговле. Это опасная практика, и вы должны избегать ее любой ценой. Вам следует прочитать статью о тестировании на истории, которая предоставит вам конкретные шаги, которые вы можете предпринять для обеспечения жизнеспособности своей торговой системы. Переведено специально для TradeLikeaPro.ru

-