Поиск сообщества

Показаны результаты для тегов 'книга'.

Найдено: 26 результатов

-

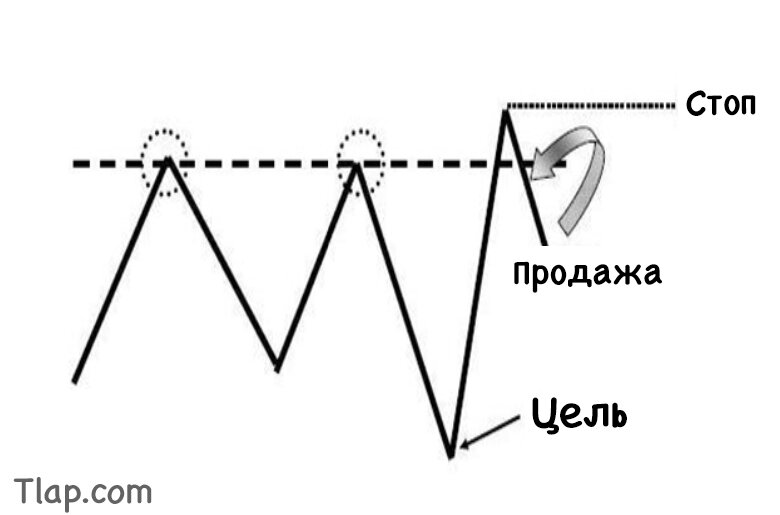

Введение Джим испытывает трудности. Он владелец супермаркетов JCB, и его конкурент на другом конце города обходится с ним со зверской жестокостью – вся бухгалтерская книга Джима кишит убытками. Пришло время проявить решительность: компания JCB выходит на открытый рынок. Он направляет свои финансовые потоки на первичное публичное размещение акций, преследуя цель купить своего конкурента и открыть в городе ещё несколько магазинов. Благодаря растущей базе продаж влияние Джима позволяет ему договариваться о более низких ценах на продаваемые им канцелярские принадлежности. Он передаёт часть сбережений своим клиентам, что обеспечивает рост его маржи, и инвестирует свою прибыль в строительство новых магазинов и расширение существующих. Джим звонит своему другу Тому и рассказывает ему о планах расширить деятельность по всему штату. Они некоторое время беседуют и обмениваются бизнес-тактиками о том, как лучше управлять развитием своего бизнеса. По завершении телефонного разговора Том решает провести собственное исследование компании JCB. Он посещает несколько магазинов и везде видит одну и ту же картину: переполненные парковки, люди везут полные тележки товаров и очереди у касс. Он опрашивает нескольких клиентов, пытаясь получить представление о демографической статистике. В нескольких магазинах он даже беседует с поставщиками, пока те разгружают свои товары. По возвращении в офис он тщательно анализирует финансовые показатели и смотрит на конкурентов. После тщательной проверки он даёт указание своим торговым партнёрам покупать акции по цене не выше 10 $ за акцию. Как только начинают распространяться новости о планируемом расширении, улица впадает в панику. Глупо расширяться в рамках вяло развивающейся экономики, когда вокруг маячит рецессия, а по мнению некоторых новостных агентств, это даже преступно. Акции падают ниже 10, и команда Тома делает ход. Они покупают максимально возможное количество акций, не возбуждая подозрений. Цена на акции растёт до 11, затем до 12 и округляется до 13, после чего начинает падать. Проходит несколько месяцев, а экономические перспективы столь же мрачны, как и всегда. Акции падают ниже 10. После того, как Том связывается с Джимом, чтобы узнать последние новости, команда Тома покупает ещё. Это лёгкая победа, поскольку инвесторы готовы избавиться от акций, особенно по мере приближения продаж ценных бумаг для уменьшения налогового бремени в конце года. Шесть недель спустя компания публикует показатели продаж JCB: они оказались выше ожидаемых. За считанные минуты акции выросли на 15% и закрылись по цене 10,75. И это только начало. Шесть месяцев спустя становится ясно, что экономике никогда и не грозила рецессия, и все видят впереди период бурного роста. Цена акции достигает 20. Проходят годы, акция несколько раз испытывает дробление, приближается сезон отпусков. Том беседует с несколькими покупателями, покидающими супермаркеты JCB, и обнаруживает, что все они жалуются на одно и то же: на полках отсутствуют рекламируемые товары. Том продолжает исследование и обнаруживает серьёзную проблему с дистрибуцией прямо в разгар сезона продаж. Компания JCB перегружена работой, и у неё просто-напросто отсутствует инфраструктура, которая поддерживала бы добавление одного нового магазина каждую неделю. Том понимает, что пора продавать. Он даёт указание своему торговому отделу немедленно продавать акции JCB, но не менее, чем по 28,25. Они ликвидируют около трети своих активов, прежде чем акции падают ниже минимума. Поскольку это период отпусков, по всей видимости, все находятся в покупательском настроении. Начинающие инвесторы запрыгивают в рынок по выгодной, по их мнению, цене. В игру вступают крупные брокерские дома и расхваливают акции, но Тому виднее. Когда акции восстанавливаются до своего прежнего максимума, его торговые партнёры продают оставшуюся часть своих активов. Акция достигает максимума, и её цена округляется. В течение следующих полутора месяцев акции медленно дрейфуют вниз. Нет никакого наплыва для выхода из рынка – просто медленное течение, пока умные деньги тихонько сворачиваются и идут дальше. Затем просачиваются новости о плохих продажах в период отпусков. Начинают ходить слухи о проблемах с дистрибуцией, ошибках в мерчандайзинге и проблемах с денежными потоками. Брокерские фирмы, которые всего несколько недель назад расхваливали данные акции, теперь советуют своим клиентам продавать их. За ночь акции упали на 39%. Один или два аналитика говорят, что акции перепроданы, что это ситуация временного снижения цены и инвесторы должны добавиться к своим позициям. Многие любители покупать на низах следуют советам своих брокеров и покупают данные акции. Но это большая ошибка. Энтузиазм покупателей ненадолго толкает цену вверх, а затем начинается новый раунд продаж. Каждый день акции падают немного ниже, поглощая их, как волны, омывающие замок из песка. За 2 месяца акции падают ещё на 30%. По результатам следующего квартала супермаркеты JCB объявляют, что их прибыль, по всей видимости, окажется значительно ниже согласованных прогнозов. Акции падают ещё на 15%. Компания пытается исправить проблему с дистрибуцией, но это оказывается не так-то просто. Она решает прекратить расширение и сосредоточиться на прибыльности существующей сети магазинов. Спустя два года Том открывает биржевой график. Акции JCB упали так сильно, словно компания прекратила свою деятельность. Он звонит Джиму и обсуждает перспективы супермаркетов JCB. Джим с энтузиазмом рассказывает о новой концепции розничной торговли под названием «торговля через Интернет». Он в восторге от возможности продавать канцелярские принадлежности через Интернет, не прибегая к постройке физических магазинов. Имеется некий риск, поскольку Интернет-сообщество находится в зачаточном состоянии, но Джим прогнозирует, что спрос будет быстро расти. Том впечатлён, он проделывает домашнее задание по исследованию рынка и вскоре снова покупает акции JCB. Инвестиционные следы Если вы представляете себе ценовое движение акций супермаркетов JCB, вы можете распознать в них три графических паттерна: двойное дно, двойная вершина и прыжок дохлой кошки. Для компетентных инвесторов графические паттерны – это не волнистые линии на ценовом графике, а следы, оставленные умными деньгами. Следы – это всё, за чем им нужно следовать, пока они набивают свои карманы всё бо́льшими и бо́льшими богатствами. Другим же, таким как Том, требуется проделать тяжелую работу и изрядно побегать, прежде чем они отважатся открыть позицию по тем или иным акциям. Именно они и оставляют эти следы. Это умные деньги, которые устанавливают правила игры – игры, в которую может играть каждый. Это называется инвестирование. Независимо от того, решите вы использовать в своей торговле технический или фундаментальный анализ, полезно знать, что думает на этот счёт рынок. Стоит поискать следы. Эти следы вполне могут отвести вас от обрыва и помогут вовремя избавиться от той или иной акции. Те же ноги, которые оставляют эти следы, могут дать вам пинок под зад, побуждая вас воспользоваться многообещающей инвестиционной возможностью. Эта книга даёт вам инструменты для обнаружения следов: куда, согласно их прогнозам, может пойти данная акция, как далеко она пойдет и насколько надёжным является этот след. Инструменты не сделают вас богатым – инструменты редко делают такие вещи. Но они являются инструментами для получения бо́льшего богатства. Используйте их с умом. База данных Позвольте мне рассказать вам об акциях, которые я использовал для составления статистики в этой книге. Было использовано 1396 акций, большинство из них анализировались в интервале с июля 1991 года и до 2020 года. Не все акции охватывали весь этот период. Некоторые акции уже больше не торгуются. Важно включить информацию о том, что происходит, когда компания становится банкротом или сливается с другими компаниями. По всем акциям использовались данные о ценовом движении на дневных графиках (внутридневные графики не использовались), но некоторые главы используют данные недельных или месячных графиков. Большинство графических паттернов добавлялись в режиме реального времени, ежедневно, по мере поступления новых данных. Это позволяет избежать упреждающей систематической ошибки (где я могу видеть только те паттерны из каталогов, которые хорошо себя отработали). Добавление данных в режиме реального времени осуществлялось в течение более 20 лет. Все акции корректировались на дроблении до тех пор, пока я активно следил за ними. По мере добавления в базу данных новой акции, она, вероятнее всего, корректировалась поставщиком данных по выплатам дивидендов. Тем не менее, я не корректирую акции, которые использую в своей базе данных для получения дивидендов. Акции становятся частью базы данных при условии, что они торгуются выше 5 $ за акцию (обычно), не торгуются слабо (мне нравится видеть ежедневный объем свыше 100 000 акций) и имеют сердцебиение (иными словами, у них разумный годовой торговый диапазон от максимума до минимума). Рыночная капитализация варьирует в зависимости от представленности всех трёх категорий компаний (малых, средних и крупных). Большинство выбранных акций являются акциями американских компаний, которые торгуются на биржах NYSE или NASDAQ. Тестирование графических паттернов Как протестировать графические паттерны? Ответить на этот вопрос нелегко. Если вы используете общедоступное программное обеспечение, которое тестирует торговые стратегии, вы будете вводить правила для моделирования паттерна «двойное дно», например. Когда цена закрывается выше вершины паттерна, это даёт сигнал для входа, поэтому программное обеспечение имитирует покупку. А что по поводу сигнала для выхода? Когда следует продавать? Должны ли вы использовать ордер стоп-лосс, или сигнал от MACD, или даже простое пересечение со скользящей средней? Нет. Почему нет? Потому что в этом случае вы тестируете не графический паттерн, а то, насколько хорошо работает ордер стоп-лосс, MACD или система пересечения цены со скользящей средней. Итак, для решения задачи тестирования я изобрёл два инструмента, которые называю «абсолютный максимум» и «абсолютный минимум». Давайте посмотрим на график, чтобы я мог объяснить, как работает данный статистический показатель, применяемый в этой книге. На рисунке В.1. показаны два графических паттерна: «двойное дно» и «голова и плечи, вершина». Сначала давайте рассмотрим «двойное дно». Торговля на «двойном дне» Этот паттерн формируется в точках A и B, двух долинах, которые опускаются вблизи уровня одной и той же цены. Сигнал для покупки появляется, когда цена закрывается выше верхней части паттерна. Верхняя часть паттерна находится в точке C, а сигнал для входа (на пробой) происходит в точке D, когда цена закрывается выше верхней части двойного дна. Вход в рынок осуществляется на следующий день по цене открытия, которая составляет 17,06. Допустим, вы используете традиционное программное обеспечение и размещаете ордер стоп-лосс на цент ниже минимальной цены в точке B, которая составляет 15,70. Рисунок В.1. Паттерн «двойное дно» даёт сигнал о входе в рынок на уровне точки D и сигнал о выходе на уровне абсолютного максимума. Паттерн «голова и плечи, вершина» даёт сигнал о входе в рынок на уровне точки I и сигнал о выходе на уровне абсолютного минимума. Видно, как цена акции поднимается до точки E, а затем падает. Когда она касается ордера стоп-лосс, установленного по цене 15,70 (точка F), сделка закрывается. Таким образом, данная сделка на покупку была бы открыта по цене 17,06 и закрылась бы по цене 15,70, принеся убыток в 1,36 $ за акцию. Означает ли это, что паттерн «двойное дно» принёс убыток в 1,36 $ за акцию? Нет. Это означает, что данный убыток принёс нам ордер стоп-лосс. Иными словами, вы протестировали ордер стоп-лосс, а не «двойное дно». Что я хочу этим сказать? Представьте, что когда цена поднялась до точки E, вы переместили вверх ордер стоп-лосс до цены 17,43 (точка максимума G). И когда цена упала до 17,43, акции были бы проданы, это принесло бы вам прибыль в 37 центов за акцию. Означает ли это, что паттерн «двойное дно» принёс прибыль? Нет. Эту прибыль вам принёс ордер стоп-лосс. Когда вы перемещаете ордер стоп-лосс, вы получаете разные цены на продажу. И в этом случае вы уже тестируете не паттерн «двойное дно», а то, насколько хорошо работает ордер стоп-лосс при разных его значениях. Итак, мы не ответили на один основной вопрос: «Как же нам протестировать графический паттерн?» Учитывая тот же сигнал для входа (по цене 17,06), следует сказать, что вы идеально торговали на этой акции. Где бы вам следовало продавать? Когда цена падает ниже точки F, то в случае продажи вы принимаете убыток, поэтому попытка выстрелить с целью в 19 $ в правом верхнем углу графика не является оптимальной. Данная сделка на некоторое время зайдёт в отрицательную зону, прежде чем принесёт прибыль. Абсолютный максимум Как насчёт того, чтобы продать по цене в точке E, когда цена достигает пика? Это даст вам максимальную прибыль до того, как акции упадут, перейдя в убыточную зону. Этот пик я называю абсолютным максимумом. Если бы вы торговали этой акцией идеально, вы бы купили её по цене 17,06, используя цену открытия следующего дня после пробоя вверх, и продали по цене максимума в точке E. Я не проверяю, насколько хорошо работает ордер стоп-лосс, потому что я не использую стоп, MACD или систему пересечения цены со скользящей средней для нахождения точки выхода из рынка. Я продаю по максимально возможной цене, прежде чем что-то пойдёт не так. Я продаю на самом высоком уровне. Идеальная торговля на паттерне «двойное дно». Как я автоматизирую её? Для нахождения абсолютного максимума я использую в своём программном обеспечении два правила (на ценовом графике на истории, а не в режиме реального времени): Найдите наивысший максимум, после которого цена падает на 20%, измеряемый от максимума до цены закрытия; Если цена закрывается ниже нижней части графического паттерна, то поиск абсолютного максимума прекращается, и мы используем самый высокий максимум, найденный после входа в сделку. В данном примере акции падают до точки F и закрываются на уровне 15,70. Минимум в точке B составляет 15,71, поэтому цена закрылась ниже нижней части паттерна в точке F. Таким образом, для нахождения абсолютного максимума мы используем правило 2: самый высокий максимум между начальной ценой (17,06) и точкой F (нижней частью паттерна) – это точка E. Точка E является абсолютным максимумом. Давайте представим, что «двойное дно» находится гораздо ниже, чтобы я мог рассказать вам, как работает правило 1. Давайте также предположим, что цена закрытия в точке J равна 13. Правило 1 гласит: следует искать наивысший максимум до того, как цена упадёт на 20%, измеряемый от максимума до цены закрытия. Максимум между ценой покупки и ценой в точке J находится в точке Е (на 17,80). Следовательно, мы ожидаем, что цена закроется на 20% ниже него (т.е. по цене 14,24). Когда цена закрывается на уровне или ниже 14,24 (опять же, если предположить, что это происходит в точке J, т.е. по цене 13), мы обнаружили, что абсолютный максимум, который равен точке E, составляет 17,80. Итак, мы купили по цене 17,06, продали по цене 17,80 и получили прибыль в 74 цента за акцию. Мы не использовали ордер стоп-лосс. Мы не использовали MACD или пересечение цены со скользящей средней. Мы совершили идеальную сделку, купив именно в то время, когда мы должны были купить, и продав на абсолютном максимуме. Мы проверили, насколько хорошо работает паттерн «двойное дно», если вы торгуете им идеально. Именно так я выполнял измерения того, как работают бычьи графические паттерны. Несколько лет назад кто-то спросил меня, было ли это аналогично размещению ордера трейлинг-стоп на 20% ниже максимальной цены. Нет. Если бы вы разместили плавающий стоп, то он бы сработал в точке J (по нашим предположениям, по цене 13), а не в точке E. Кстати, значение 20% в правиле 1 происходит от идеи бычьих и медвежьих рынков. Снижение на 20% от максимума на рынке означает, что рынок переходит в медвежью фазу. Подъем на 20% от минимума на рынке означает, что рынок переходит в бычью фазу. Я применил эту идею к отдельным акциям при поиске абсолютных максимумов и минимумов. Абсолютный минимум Аналогичным образом работает поиск абсолютного минимума для медвежьих графических паттернов. Возьмём пример паттерна «голова и плечи, вершина», сформировавшегося в точках G, E и H. Мы видим левое плечо в точке G, голову в точке E и правое плечо в точке H. Цена подтверждает данный паттерн, когда закрывается ниже линии шеи. Поскольку линия шеи в этом примере наклоняется вниз (не показана на графике), я рекомендую входить в рынок, когда цена закрывается ниже правой подмышки, которую я показываю горизонтальной линией в точке I. Вам следует продавать по цене открытия следующего дня. Если вы можете запрограммировать свой компьютер, чтобы найти паттерны «голова и плечи, вершина», то это поможет вам открыть сделку. Здесь нет ничего волшебного. А что по поводу сигнала для выхода? Опять же, мы могли бы использовать ордер стоп-лосс, но из нашего предыдущего примера мы уже знаем, что это не сработает. Ибо в этом случае мы будем тестировать различные места размещения стоп-лосса, а не графический паттерн. Итак, давайте определимся с абсолютным минимумом. Два правила: Найдите наинизший минимум, после которого цена растет на 20%, измеряемый от минимума до цены закрытия; Если цена закрывается над верхней частью графического паттерна, то поиск абсолютного минимума прекращается, и мы используем самый низкий минимум, найденный после входа в сделку. В данном случае цена пробивает вниз паттерн «голова и плечи, вершина», падает до точки J, а затем повышается. Минимум в точке J составляет 14,60, таким образом, 20%-ный рост составляет 17,52. Цена закрытия на 17,52 или выше завершит поиск абсолютного минимума. Когда цена закрывается в точке K (на уровне или выше 17,52), поиск абсолютного минимума завершается. Мы нашли абсолютный минимум – это точка J. Если бы точка К была немного выше, то вступило бы в силу правило №2, потому что цена закрылась бы над паттерном «голова и плечи, вершина», тем самым прекращая поиск абсолютного минимума. В данном примере мы идеально торгуем на паттерне «голова и плечи». Мы входим в рынок по цене открытия следующего дня после пробоя вниз и закрываем сделку на абсолютном минимуме, самом низком минимуме до того, как цена повысится. Идеальная сделка. Мы тестируем, насколько хорошо работает данный графический паттерн, а не размещение ордеров стоп-лосс, MACD или систему пересечения цены со скользящей средней. Производительность большинства графических паттернов в данной книге следует этим двум идеям: абсолютному максимуму и абсолютному минимуму. В бычьих паттернах я ищу абсолютный максимум. В медвежьих паттернах я ищу абсолютный минимум. Несрабатывания графических паттернов Как только вы поймёте, что означает идеальная сделка, вы сможете искать несрабатывания паттернов. Что означает несрабатывание графических паттернов? Чтобы ответить на этот вопрос, мне пришлось придумать новую концепцию, которую я называю процентом паттернов, не достигающих уровня безубыточности, или процентом паттернов, которые не смогли обеспечить рост или снижение цены более чем на 5%. Эти две фразы являются синонимами. Всё, что я сделал, это посчитал, сколько графических паттернов не смогли обеспечить рост или снижение цены более чем на 5%. Например, на бычьем рынке я обнаружил, что 18,8% паттернов «голова и плечи, вершина» не смогли обеспечить падение цены более чем на 5%. Иными словами, если расходы вашей торговли составляют 5%, то вы будете знать, что почти 20% торгуемых вами паттернов «голова и плечи», даже если вы торгуете ими идеально и достаточно часто, не покроют ваших расходов. Реалистичны ли эти результаты? Вот вкратце и всё. Как только вы поймёте, что я измеряю производительность от цены пробоя до абсолютного максимума или минимума, вы поймёте большинство статистических показателей, упоминаемых в этой книге. Вы поймёте, что показатели эффективности основаны на идеальных сделках, совершаемых сотни или даже тысячи раз, благодаря которым были получены показатели среднего роста или падения цены, которые я привожу в таблице x.2 (где x – это номер главы). Являются ли эти результаты реалистичными? Не совсем. Скорее всего, вы не сможете продублировать их в реальной жизни. Вы можете достигать лучших или худших результатов в зависимости от ваших навыков и удачи. В примере с двойным дном я вошёл в сделку на следующий день после пробоя. Если бы вы разместили ордер buy stop на один цент выше вершины двойного дна, вы вошли бы по лучшей цене (в большинстве случаев основываясь на моих тестах), чем цена открытия следующего после пробоя дня. Таким образом, вы могли бы достичь лучших показателей результативности, чем представленные в этой книге. Всё, что вам нужно сделать, это найти цену абсолютного максимума независимо от того, происходит ли после него падение цены на 20%, подождать отката и продавать по цене выше абсолютного максимума. Люди, стратегия которых основана на покупке и удержании своих позиций, делают это постоянно. Тем не менее, для трейдеров этот подход является более сложным. Найти абсолютный максимум в режиме реального времени (как оказывается) является сложной задачей. Вот почему подобные книги пишут такие люди, как я. Томас Булковски, Переведено специально для Tlap.com

- 53 ответа

-

- 12

-

-

-

- томас булковски

- книга

-

(и ещё 2 )

C тегом:

-

36 стратегий китайцев для трейдеров финансового рынка Дэрил Гуппи Стратегии успеха Летя в самолёте где-то между Шанхаем и Пекином, я понял, что успешно реализовал классическую китайскую стратегию создания чего-то из ничего, закрыв параболическую трендовую сделку с существенной прибылью. Это был новый подход к рынку, который дал более широкий стратегический контекст для понимания рыночной активности. Во время этого рейса сошлись воедино мои мысли и впечатления, которые развивались в течение долгих лет. Моё недавнее сотрудничество с китайскими трейдерами финансовых рынков в Шанхае и Нанкине стало катализатором для объединения традиционных концепций с торговлей на финансовых рынках. Вопросы, задаваемые опытными трейдерами и трейдерами-новичками из аудитории в Пекине и Шэньчжэне, выявили различные представления о структуре рынка и его деятельности. Эта книга является подробным исследованием, как древние стратегии интегрировались в современную торговлю на финансовых рынках. Одна из моих китайских подруг негативно отзывается о книге «36 стратегий китайцев». Она говорит, что эта книга сложная, неправдоподобная и предназначена для хитроумных бизнесменов. Во многом она права. Некоторые из 36 стратегий основаны на обмане. Но если мы заглянем по ту сторону обмана, то обнаружим, что эти стратегии на самом деле заключаются в понимании того, как извлечь прибыль из ситуаций, которые на первый взгляд кажутся неблагоприятными для нас. Эта книга о создании и использовании возможностей. Проницательные зрители китайского фильма «Герой» увидели действие и применение многих из этих стратегий в персонажах данной драмы. В основе художественной привлекательности сюжета и взаимоотношений персонажей лежат эти 36 стратегий. Они являются ключевыми для создания драматического напряжения. Это не причудливая китайская реликвия. Это живая философия, ежедневно изучаемая и применяемая с мастерством и решимостью. Некоторые из моих китайских друзей автоматически применяют эти стратегии каждый день, чтобы защитить себя, помочь своим друзьям, включая меня, и не дать другим воспользоваться их преимуществами. Я могу разумно предположить, что все китайские бизнесмены, с которыми я веду этот бизнес, сознательно или подсознательно применяют эти стратегии. Сами по себе эти стратегии не всегда этичны. Они предназначены для обеспечения морального и этического контента. Эти стратегии применяются, когда вы подвергаетесь нападению или хотите защитить себя путем наступательных действий. На рынке мы всегда подвергаемся нападению и стараемся перейти в наступление, чтобы вырвать прибыль у рынка, который удерживает её. «36 стратегий китайцев» содержат древний классический текст, у которого нет какого-то одного автора. Это сборник политических и военных стратегий, которым более 1800 лет. Стратегии взяты из классической китайской поэзии, истории, философии, биографий и романов, таких как «Романтика трёх королевств», и, по-видимому, были собраны воедино около 400 лет назад. Традиционно сборник состоит из 36 глав, разделённых на группы по шесть глав в каждой. Часто говорят, что эти 36 стратегий лежат в основе делового поведения китайцев. Они, безусловно, дают основу для ведения бизнеса и являются основой для других отношений. Эти стратегии имеют мало общего с материалом в «Искусстве войны» Сунь Цзы, который содержит 13 глав с подробным описанием военной тактики и подходит для военных или боевых ситуаций. Ему не хватает более широкой философской и политической основы, на которой базируются «36 стратегий китайцев». Деятельность двух поэтов династии Тан, которая лежит в основе 17-ой стратегии «Выбрось кирпич, чтобы получить нефрит», не имеет аналогов в военных сценариях в «Искусстве войны». Некоторые трейдеры рассматривают рынок как игру с нулевой суммой, в которой есть только победители или проигравшие. Такое мышление легко поддаётся военным метафорам. Финансовый рынок является более сложным, с различными концепциями победы, прибыльными и убыточными. Даже когда по своей сути это игра с нулевой суммой, как на рынках фьючерсов и деривативов, в ней остаётся значительное пространство для более сложного стратегического мышления. «36 стратегий китайцев» охватывают сферу, необходимую для лучшего понимания отношений на финансовых рынках. Как и в бизнесе, эти стратегии сами по себе не гарантируют успеха. Умение трейдера анализировать и оценивать ситуации определяет, насколько он эффективен в выборе и применении правильной стратегии. 36 стратегий китайцев подходят для торговли на финансовых рынках, потому что в трейдинге редко бывает один ответ на любую торговую ситуацию. Лучший ответ и его эффективное применение зависит от трейдера. На финансовом рынке мы торгуем против двух мощных факторов. Первый – это сам рынок. Это самый опытный и дерзкий вор-карманник в мире. В мгновение ока на экране компьютера рынок может снять тысячи долларов с вашего торгового счёта, если вы недостаточно квалифицированы, чтобы тщательно выбирать обстоятельства для входа и выхода из рынка. В этом смысле рынок является непримиримым и неумолимым врагом, способным уничтожить наш торговый счёт. Мы должны разработать стратегии, чтобы перехитрить рынок, защитить себя от его грабежей и использовать такие стратегии, которые приведут нас к союзу с рынком и доходами. 36 стратегий китайцев предлагают решения для различных рыночных условий. Мы изучаем их и предоставляем тематические исследования, чтобы проиллюстрировать эти стратегии. Второй мощный фактор, против которого мы торгуем на финансовом рынке – это другие трейдеры. Большинство из нас являются частными трейдерами. Не заблуждайтесь: мы торгуем против одних из лучших и самых эрудированных умов в мире. Мы не можем знать, кто находится на другой стороне сделки, когда покупаем небольшую сингапурскую компанию, горнодобывающую компанию с арендуемым жильем в отдалённой австралийской глубинке, технологическую компанию, главный офис которой находится где-то в Калифорнии, или производителя-гиганта в одном из китайских городов. Человек, у которого мы покупаем акции, может быть инвестором-новичком, профессиональным институциональным трейдером, маркетмейкером или частным трейдером. Мы не можем предполагать, что человек, находящийся на другой стороне сделки, менее умён, чем мы, даже если считаем, что приняли разумное решение о покупке. Безопаснее предположить, что он, наоборот, знает гораздо больше, чем мы, и что он более квалифицирован и опытен, чем мы. Избегая недооценки нашего противника, мы даём себе лучшую возможность выжить. В этом смысле человек на другой стороне сделки всегда является нашим врагом. Мы побеждаем его, получая прибыль в нашей сделке. Это книга о методах торговли. Она включает в себя конкретные методы торговли на рынке, в том числе чтение информации в книге ордеров, понимание поведения маркетмейкеров и интеграцию новостных событий в ценовую активность. Это книга не о построении графиков или техническом анализе, хотя многие стратегии основаны на этих торговых подходах. Мы предполагаем, что вы знакомы с основами технического анализа и основными индикаторами, поэтому здесь не углубляемся в их изучение. Это не книга по инвестированию, хотя многие примеры стратегий могут использоваться для улучшения точек входа и выхода. Некоторые хаотичные, вводящие в заблуждение и отчаянные стратегии актуальны для инвесторов, потому что рынок применяет эти стратегии в своих интересах. Важно иметь защиту от этих стратегий, если инвесторы и трейдеры хотят внедрить эффективные контрмеры. Оригинальные 36 стратегий делятся на две группы по три категории в каждой. Каждая категория содержит шесть стратегий. Первые 18 стратегий применяются, когда у вас есть преимущество. Вторые 18 стратегий применяются, когда у вас отсутствует преимущество. В данной книге мы сохраняем эту классическую структуру. Каждая из стратегий обсуждается отдельно, но фактически все они объединяются, чтобы обеспечить наиболее эффективные результаты в любой ситуации. Важность заключается не в деталях стратегий, а в более широком мышлении, которое помогает понять стратегический контекст действий на финансовых рынках. Стратегии при наличии преимущества Стратегии с 1-й по 6-ю применяются при наличии преимущества, т. е. когда у вас есть такая роскошь, как время и ресурсы. В их рамках можно выполнять детальное планирование, поэтому вы ждёте лучшего момента, чтобы открыть или закрыть сделку. Обычно оно применяется, когда трейдеры ждут окончания нисходящего тренда и подтверждения начала нового восходящего тренда. Здесь нет никакой спешки. Эта способность ждать лучшей возможности является самым важным преимуществом, которым пользуется частный, или независимый, трейдер. Данное преимущество в планировании и времени отличает эти ситуации от тех, которые подходят для других стратегий. Стратегии с 7-й по 12-ю предназначены для распознавания возможностей и использования их с выгодой для себя. Это подразумевает детальное изучение возможностей, когда мы сидим в засаде, готовые захватить короткие и чётко определённые торговые возможности. Некоторые из них представляют собой краткосрочный метод торговли «хватай и беги», или метод засады. Сюда же входят неожиданные возможности, возникающие, когда цены внезапно взрываются и летят вверх в виде пузыря или движутся в параболическом тренде. Это приводит к ценовому движению значительно выше линии тренда, предлагая значительную прибыль. Мы изучаем методы распознавания и максимизации отдачи от этих возможностей. Стратегии с 13-й по 18-ю являются наступательными (агрессивными) подходами к рынку. У нас есть и время, и ресурсы, но вместо того, чтобы ждать развития возможности, мы агрессивно создаём обстоятельства, необходимые для фиксации прибыли. Понимание книги ордеров и обязательств маркетмейкеров помогает разрабатывать успешные наступательные торговые стратегии. Это прямая атака на те силы, которые мешают нам получать прибыль. Наступление приносит прибыль. Стратегии при отсутствии преимущества Другая категория стратегий не может использоваться трейдерами для одержания победы на рынке. Это стратегии, которые используются против нас и препятствуют нашему успеху. Рынок не применяет эти стратегии сознательно, но влияние рыночной активности одинаково. Польза от этих стратегий заключается в признании того, что реализация одной из них сводит на нет наш успех. И эта осведомлённость даёт нам возможность разработать соответствующие защитные меры. В 31-й стратегии «Отвлечение красотой» речь идёт не о некой уродливой акции, замаскированной под красивую сделку. Она описывает ситуацию, когда наше суждение об управлении сделкой находится под влиянием нашего эмоционального влечения к большой прибыли. Эта стратегия используется против нас, поэтому мы принимаем соответствующие меры защиты, распознавая эту стратегию и создавая торговые процессы, чтобы уменьшить влияние эмоций на наши решения. Стратегии с 19-й по 24-ю применяются, когда у нас нет преимущества во времени или ресурсах. Наша прибыль находится под постоянной атакой рыночных сил, поэтому нам нужно быстро спасаться от них. Наша победа зависит от того, как мы закрываем свою сделку, забирая прибыль. Тщательное понимание поведения книги ордеров и реакций наших противников, находящихся на другой стороне сделки, обеспечивает закрытие сделки на вялых рынках. Цель состоит в том, чтобы запутать противника и совершить побег на наших условиях без ущерба для себя. Это включает защиту прибыли или быстрое сокращение убытка в неблагоприятных рыночных условиях. Стратегии с 25-й по 30-ю – это стратегии обмана. Они чаще всего используются против трейдеров, поэтому мы должны научиться выявлять их. Рынок успешно применяет эти стратегии, в результате чего многие трейдеры несут убытки. Мы также непреднамеренно применяем эти стратегии к самим себе, и наш успех уменьшается из-за психологических факторов. Иногда мы не хотим стать жертвой – в других же случаях активное участие в разворачивающихся рыночных событиях приносит существенную прибыль. Сделки на рыночных пузырях и импульсные сделки – это некий вид обмана, создаваемый рыночными силами. Цены быстро движутся выше разумного значения. Если мы признаем этот обман, мы сможем применить лучшую тактику для торговли на таких событиях, не становясь жертвой этого обмана. Те, кто это знает, могут получить быструю и мощную прибыль. А тем, кто будет обманут этой рыночной активностью, достанутся быстрые и существенные убытки. Стратегии с 31-й по 36-ю – это стратегии отчаяния. Применяйте их, когда кажется, что всё движется против вас. Рынок всегда идёт против трейдера. Каждая сделка имеет три возможных результата, но только один из них приносит прибыль. После открытия сделки цена может двигаться вниз, вверх или вбок. Только восходящее движение приносит прибыль, потому что даже боковое движение является убыточной сделкой из-за комиссионных и транзакционных издержек. Следовательно, шансы складываются против трейдера в соотношении 2:1. Несмотря на это, финансовый трейдинг не погрязает в отчаянии. Шесть стратегий отчаяния применяются только тогда, когда это уместно. Они включают в себя преднамеренную стратегию входа в рынок после того, как на нем зародился тренд, и выхода из рынка после того, как тренд завершился. Эта очевидная схема самоистязания является важным способом управления жадностью, которая представляет постоянную опасность для нашего успеха в трейдинге. Цель в войне – полная победа. На рынке это невозможно. Здесь никогда не бывает полного поражения и покорения врага. Торговые вызовы продолжаются каждый день в непрерывной битве. Наша цель – оставаться стабильно прибыльными, и в данной книге мы заменяем цель полной победы этой целью. Применение 36 стратегий помогает нам выживать, процветать и побеждать перед лицом непрекращающихся невзгод. Некоторые торговые ситуации поддаются единому стратегическому решению. Многие торговые ситуации успешно разрешаются с помощью различных стратегий. Некоторые торговые ситуации требуют применения комбинации стратегий. В этой книге мы сосредоточились на торговых событиях, где чётко проиллюстрирована одна торговая стратегия. В книгах, посвящённых бизнес-исследованиям обанкротившихся и успешных компаний, сложно найти конкретные примеры торговой тактики. Торговая тактика является личной, и лучшие книги написаны теми, кто торгует и знает вкус страха. Это не может быть кабинетным анализом, основанным на тщательно построенных предположениях. Реальная торговля сводит на нет академические теории, поскольку рынок создаёт условия, которые бросают вызов теории и практике. Я усвоил эти стратегии трудным путём – непосредственно на самом рынке. Я стал жертвой некоторых из этих стратегий. Я успешно применял другие стратегии для управления выходами из сделок на вяло торгуемых акциях или для повышения успеха в сделке. Мы углубились в наши архивы, чтобы найти торговые примеры, соответствующие классическим китайским стратегиям. Эти примеры взяты из личных сделок и из тематических исследований портфельных сделок, включённых в наш еженедельный торговый бюллетень, регулярно публикуемый с 1996 года. Некоторые примеры этих стратегий в действии взяты из материалов, опубликованных в моих книгах и статьях в журналах «Ваш успех в трейдинге» (“Your Trading Edge”), «Успех Малайзии» (“The Edge in Malaysia”), «Акции» (“Shares”) и «Технический анализ акций и сырьевых товаров» (“Technical Analysis of Stocks and Commodities”). Они извлекаются и модифицируются, чтобы продемонстрировать проблемы и актуальность каждой стратегии. Они были переработаны с целью выявить стратегические отношения. Это практические методы торговли, основанные на опыте. Для многих стратегий использовались деривативы. Деривативы могут быть лучшим другом или злейшим врагом трейдера. Производные инструменты, такие как варранты и CFD, не являются обыкновенными акциями. Трейдеры, которые не смогли успешно торговать обыкновенными акциями, вряд ли внезапно станут успешными при торговле деривативами. Сопоставление этих 36 стратегий с конкретными торговыми ситуациями на финансовом рынке не всегда будет простой задачей. Необходима некоторая гибкость, поскольку природа нашего противника меняется. В отличие от полей сражений в сельской местности или политических интриг Императорского двора древнего Китая, где разрабатывались эти стратегии, наше поле битвы представляет собой иную среду с множеством врагов, как внешних, так и внутренних. Примеры реализации стратегий, обсуждаемые здесь в тематических исследованиях, не являются исчерпывающими. Рассматривайте их как примеры тактик для реализации этих стратегий. Многие из них могут применяться к связанным рынкам, таким как CFD, опционы, форекс и сырьевые товары. Принципы справедливы для всех рынков и инструментов, потому что мы обычно участвуем в рынке с позиции относительно невыгодного положения. Чтобы выигрывать последовательно, требуется мастерство. Некоторые методы успешно применяются к нескольким различным стратегиям. Методы могут быть по существу одинаковыми, но способы их применения для достижения конкретных результатов стратегии отличаются. Торговля на выпуске новых акций – это способ реализации 1-й стратегии «Обмани небеса, чтобы переплыть море», а также пример 7-й стратегии «Создай что-то из ничего». В 1-й стратегии у нас есть время для тщательного планирования, и мы развиваем эту возможность. В 7-й стратегии мы признаём возможность, созданную внешними обстоятельствами. Вход в рынок или выход из рынка на низких объёмах – это тактика, применяемая в 6-й стратегии «Сделай ложный маневр на востоке, чтобы атаковать на западе», а также используемая в 21-й стратегии «Золотая цикада сбрасывает кожу». 6-я стратегия применяется с позиции преимущества, тщательно планируя тайминг на каждом движении. В 21-й стратегии мы используем те же методы с позиции отсутствия преимущества, поэтому их применение немного отличается и предназначено для того, чтобы скрыть нашу слабость. Мы выбрали тематические исследования, чтобы подчеркнуть эти различия в применении. Эта коллекция примеров торговой техники далеко не исчерпывающая. При выборе примеров тематических исследований мы выделили самые необычные реализации. Обсуждая тактики торговли на слиянии компаний, мы рассматриваем краткосрочные арбитражные возможности, а не традиционный подход «покупай и жди лучшего предложения». Опытные трейдеры быстро распознают другие торговые методы и ситуации, которые легко попадают в рамки этих 36 стратегий. Пробуждение этого понимания является одной из целей данной книги. Она призвана помочь трейдерам думать более структурно и стратегически о своих взаимодействиях с рынком. В прошлом я прочитал несколько книг, иллюстрирующих применение этих стратегий в бизнесе. Они были написаны на английском языке, поэтому их было легко читать и понимать. Эта лёгкость также означала, что истинное значение многих стратегий осталось нераскрытым. Лёгкость чтения иногда приводит к поверхностному пониманию. Работа в Китае и с китайскими друзьями вывела эти стратегии из сферы комфортной теории. Я видел, как они каждый день укрепляли дружеские отношения и открывали для меня новые возможности понимания. Основа этой книги – не моя работа. Она опирается на многовековую китайскую традицию и научную интерпретацию. Моё понимание опирается на работы таких учёных, как Уи Чоу Хоу (Wee Chow Hou) и Лан Лу Лу (Lan Luh Luh), которые успешно перевели эти стратегии на современный рынок. Она опирается на интерпретационную работу таких разных авторов, как Стефан Ферстаппен (Stephan Verstappen), Харро фон Зенгер (Harro Von Senger), Ван Сюаньмин (Wang Xuanming) и Чин-Нинг Чу (Chin-Ning Chu). Моё понимание также опирается на учебники, используемые в китайских средних школах. Эта философия и принципы живы и прекрасно применяются в сингапурской и китайской системах образования. Медленное чтение этих учебников на китайском языке при содействии моего друга Вейли Чена (Weili Chen) подразумевает более тщательное изучение стратегий просто потому, что понимание китайских иероглифов требует дополнительных усилий. Обсуждение и критика Чэнь Цзин (Chen Jing), генерального директора пекинского офиса компании Guppy Traders, укрепили понимание интерпретации 36 стратегий. Она продолжает тренировать меня своим умелым практическим применением этих культурно-философских основ. Лихун Чонг (Leehoon Chong) проделал образцовую работу по вычитке оригинальных рукописей, привнеся в них своё мастерство, энтузиазм и преданность делу. Моя мать Патрисия добавила последние штрихи к этой рукописи, удалив неясные выражения и предложив альтернативы. Она работала преподавателем английского языка и обучила несколько поколений студентов, чем принесла огромную помощь и мне в редактуре этой книги. Благодаря эффективной организации работы Эми Чуи Чу Калдер (Amy Chui Choo Calder) и Деспиной Калтурмндис (Despina Kaltourmndis) я находил время для написания и переписывания этой книги в загруженном офисе, имея напряжённый график поездок и торговли. Когда ранним утром я работал над своим первым проектом, моя жена Манон любезно согласилась подольше поспать во время своего заслуженного отпуска. В мире, который кишит избытком информации и недостатком времени, слишком легко игнорировать контекст нашей деятельности. Финансовый рынок является одновременно опасным и полезным местом. Последовательный успех требует овладения техникой и торговой дисциплиной и постоянного самообразования, поскольку мы работаем в сфере, где жадность и эмоции не ограничены. Может показаться, что борьба за выживание основана на молниеносных реакциях на каждое событие, но это неверно. «36 стратегий китайцев для трейдеров финансового рынка» дают возможность подняться над суетой, присущей каждой сделке, и сосредоточиться на более широком контексте взаимоотношений с финансовыми рынками. «36 стратегий китайцев для трейдеров финансового рынка» являются стратегиями успеха на финансовых рынках, и я призываю вас использовать эти наблюдения для улучшения вашей торговой деятельности. Желаю, чтобы вы торговали исключительно хорошо. Переведено специально для Tlap.com, Дэрил Гуппи Дарвин, Австралия 2006г.

- 20 ответов

-

- 10

-

-

-

Искусство и наука технического анализа Структура рынка, price action и торговые стратегии АДАМ ГРАЙМС Посвящается моей жене Бетси. Без ее безграничной любви и поддержки я бы ничего не достиг. Предисловие Книга, которую вы держите в руках – продукт моего почти двадцатилетнего опыта в трейдинге и исследованиях, охватывающих полный спектр рынков и таймфреймов. Я многим обязан своим предшественникам – авторам и трейдерам – поскольку никто не может создать нечто значительное в полном вакууме. Хотя я не смог бы добиться успеха без помощи и наставлений своих менторов, многие уроки мне пришлось усвоить на собственных ошибках. Можно сказать, что в определенных аспектах данная работа радикально отличается от многих книг, которые ей предшествовали. Я надеюсь, что она заставит вас подвергнуть сомнению значительную часть традиционных идей технического анализа. В данной книге не приводится ни жестких систем, которым нужно строго следовать, ни сетапов и паттернов, которые трейдер может торговать как пожелает. В ней предлагается комплексный подход к решению проблем технически мотивированной направленной торговли. Хотя ее отдельные разделы и главы являются достаточно самостоятельными, структура книги требует прочтения от начала и до конца. По мере повествования я умышленно возвращаюсь к важным концептам, чтобы помочь читателю сформировать целостную точку зрения на многие проблемы, с которыми можно столкнуться в торговле. И хотя любые инструменты и техники требуют адаптации к характеру трейдера и к его бизнес-ситуации, большинству читателей эта книга поможет выстроить надежный фундамент. Есть несколько основных тем, которые, пусть и не вполне очевидно, пронизывают эту работу, скрепляя ее воедино. Возможно, многих трейдеров они удивят. Трейдинг сложен. Рынки – сфера с высочайшей конкуренцией. Обычно они чрезвычайно близки к эффективности. Большинство наблюдаемых нами ценовых движений имеют случайную природу. Из-за этого создание метода, обладающего выдающейся доходностью (с учетом рисков), становится чрезвычайно сложной задачей. Не менее сложно и применение такого метода в реальной торговле. И, наконец, на рынках критически важно обладать верифицируемым преимуществом – иначе добиться стабильной прибыльности просто невозможно. Данный подход выделяет эту работу на фоне большинства опубликованных книг по трейдингу, в которых утверждается, что простые паттерны и правильный подход к психологии – это все, что нужно для получения впечатляющих прибылей. Не стану заявлять, что подобное невозможно, но на практике я с таким не сталкивался. Данная книга разделена на четыре части: • В первой части мы познакомимся с теорией прибыльности, лежащей в основе концептов успешной торговли. Далее мы изучим метод чтения графиков, отличающийся четкостью и последовательностью. Это позволит нам заложить фундамент для понимания ценовых паттернов. В конце первой части приводится краткий обзор рыночного цикла Вайкоффа, который уже не раз был описан в литературе по техническому анализу. • Во второй части мы детально обсудим тренды, торговые диапазоны и – критически важный концепт – переходы от одного к другому. Это позволит нам добиться глубокого понимания основ ценовых движений. В этом разделе представлена информация, которая, насколько мне известно, нигде ранее не публиковалась. • Третья часть многим читателям может показаться самой главной, поскольку в ней описываются торговые паттерны и примеры того, как их можно применять на реальных рынках. Также в ней приводятся аргументы в пользу индикаторов и других подтверждающих факторов, основывающиеся на глубоком понимании нюансов этих инструментов. Одна из ключевых составляющих любого торгового плана – как трейдер определяет размер своих сделок и сопровождает их; эти элементы торговли тоже подробно описаны в третьей части. Немало внимания в ней уделено и многообразию рисков, с которыми приходится сталкиваться трейдерам – как рыночной природы, так и личной. Хотя большинство читателей испытают соблазн сразу перейти к этому разделу, прошу, не забывайте: описанные мной паттерны – всего лишь острие копья, они бесполезны, если торговать их без учета контекста, который изложен в частях первой и второй. • Четвертая часть написана специально для самостоятельных трейдеров. Она начинается с описания психологических элементов торговли, таких как когнитивные искажения и проблемы, связанные с контролированием эмоций. В 11 главе описываются многие из тех испытаний, с которыми обычно сталкиваются развивающиеся трейдеры. Хотя процесс развития трейдера невозможно выразить с помощью какой-то универсальной формулы, большинство трейдеров испытывают одни и те же проблемы. Многим не удается достичь успеха в торговле потому, что люди не понимают, как много времени на это может уйти. Они просто не готовы по-настоящему посвятить себя трейдингу. Завершается четвертая часть обзором некоторых инструментов для анализа своей торговли, которые пригодятся и развивающимся, и состоявшимся трейдерам. Эти инструменты облегчают отслеживание статистики и помогают выявлять возникающие проблемы до того, как они скажутся на результатах. • Наконец, завершают данную работу три приложения. Первое – нечто вроде небольшого «букваря», который пригодится развивающимся трейдерам и менеджерам. Как и в любой дисциплине, в трейдинге есть свои идиомы и жаргонизмы, понимание которых необходимо для эффективной коммуникации. Во втором приложении описываются нюансы и особенности скользящих средних и MACD – индикаторов, которые часто упоминаются в этой работе. В последнем приложении содержится список данных, которые использовались для анализа торговли в четвертой части. Данная книга написана для двух категорий трейдеров. В первую очередь – для индивидуальных, самостоятельных трейдеров, торгующих либо на свой собственный капитал, либо на капиталы своих инвесторов. Такой самостоятельный трейдер найдет в этой книге немало разделов, посвященных многочисленным трудностям, с которыми ему или ей приходится сталкиваться, и ошибкам, которые он или она могут совершить на своем пути. Не стоит стремиться к поиску и изучению всяких «секретных» концептов и теорий. Вместо этого лучше научиться правильно читать график и, что самое важное, разобраться, как колебания баланса спроса и предложения приводят к формированию рыночных паттернов. Хотя эта книга написана в первую очередь для самостоятельных трейдеров, она содержит в себе немало информации, которая пригодится другой категории трейдеров и управляющих, не использующих в своих подходах техническую точку зрения или принимающих решения в рамках институционального фреймворка. Такие трейдеры могут посчитать определенные отрывки, например, посвященные психологии трейдинга, не особенно важными. Но с ними все же стоит ознакомиться, поскольку они дают важный контекст для понимания рыночных движений. Также таким трейдерам будет полезно узнать новые точки зрения на риск-менеджмент и методы определения размеров позиций, а еще – на подход к анализу паттернов, который может оказаться полезным в других областях их работы. Материал, содержащийся в данной книге, достаточно сложен; во время ее прочтения большинство трейдеров заметят, что им приходится возвращаться и перечитывать определенные отрывки. Кроме того, многих может отпугнуть ее толщина. Повторюсь: структура книги требует ее прочтения от начала и до конца. По мере повествования мы будем возвращаться к уже описанным идеям и концептам для их дальнейшего развития. Повторения необходимы для закрепления важных концептов. Возможно, некоторым читателям пригодится и нечто вроде учебного плана. Учитывая две вышеописанные целевые аудитории, могу предложить следующие варианты: • И индивидуальным, и институциональным трейдерам стоит пролистать всю книгу целиком, внимательно читая то, что привлечет их интерес. Все главы являются самостоятельными, насколько это возможно. Дублирование присутствует, но оно сокращено до абсолютного минимума. • После первого быстрого прочтения индивидуальным трейдерам стоит внимательно ознакомиться с главами 1 и 2, в которых закладывается основа для всех последующих. Затем таким трейдерам стоит прочитать часть четвертую (главы 11 и 12), уделяя особое внимание процессам развития трейдера. Далее – прочесть главы 6 и 10, в которых описываются популярные заблуждения касательно риска и определения размеров позиций. При таком первичном прочтении упускаются два важных аспекта книги: детальный анализ структуры рынка и использование дополнительных подтверждений. Эти темы требуют более глубокого изучения после усвоения начального материала. • Для институциональных трейдеров глава 1 тоже является логичным продолжением первого быстрого прочтения. Глава 2 содержит описание и обоснование дисциплины технического анализа как таковой. Также таких трейдеров могут заинтересовать главы 8 и 9. Управляющие, привыкшие воспринимать риск в контексте портфелей, могут почерпнуть несколько ценных уроков в тактическом/техническом подходе к риск-менеджменту и определению размеров позиций. Наконец, у многих читателей есть профильное образование. Главы с 2 по 5 помогут им дополнить свое понимание структуры рынка. Вслед за этими учебными планами советую прочитать книгу еще раз, с самого начала и до конца – или, возможно, ограничиться главами, которые в этих планах отсутствуют, чтобы закрепить всю информацию, которую вы могли упустить. В интеллектуальном плане предоставленный материал можно усвоить достаточно быстро, но безупречное применение описанных концептов может получиться у вас не сразу. Дополнительные материалы к этой книге, в том числе блог, содержащий актуальные примеры сделок, можно найти на моем сайте www.adamhgrimes.com. Название данной книги – «Искусство и наука технического анализа». Наука по большей части имеет дело с тем, что можно измерить и протестировать. Процесс обучения в науке обычно включает в себя формирование совокупности знаний, процедур и подходов к данным – то есть точное исследование известного и познаваемого. Искусство обычно воспринимается как нечто неточное и субъективное, однако это не совсем так. В действительности одно не может существовать без другого. Науке приходится сталкиваться с философскими и эпистемологическими проблемами, лежащими на рубежах человеческого знания, а научный прогресс зависит от индуктивных умозаключений не меньше, чем от логических шагов. Искусство зиждется на фундаменте инструментов и техник, которые могут – и должны – поддаваться научному измерению. А еще искусство предлагает иной режим понимания, отличающийся от обычных логических процедур. Одно зависит от другого: наука без искусства стерильна; искусство без науки мягко и неполноценно. В контексте изучения современных финансовых рынков это особенно актуально. АДАМ ГРАЙМС Сентябрь 2011 Нью-Йорк, штат Нью-Йорк Благодарности В первую очередь – Линде Рашке. Я в неоплатном долгу перед тобой. Кто бы мог подумать, что твоя доброта, начавшаяся с ответа на простое электронное письмо, отправленное много лет назад, окажет на чужую жизнь такое огромное влияние? Хосе Палау – в кристаллизации идей этой книги ты сыграл основополагающую роль. Бывало, в ходе наших споров мне хотелось тебя ударить. Уверен, это чувство было взаимным. Значительная часть всего хорошего, что есть в этой книге, является следствием наших споров, и, как ты и сказал, «ложки не существует». Немало людей поделились со мной идеями, ставшими настоящим испытанием для моего мышления, и помогли мне избавить свою торговлю от многих неточностей и ошибок. Ларри Вильямс, Марк Фишер, Крис Терри, Ральф Винс, Чак ЛеБо, Виктор Нидерхоффер, Майкл Гюнтер, Луи Хазан, Марк Кук, Дэвид Маккракен, Даг Залески и Эндрю Барбер – спасибо вам. Эндрю Каройи и Ингрид Вернер – вы расширили границы моего мышления и открыли мой разум для новых возможностей. Черновик данной книги был написан за 45 дней, но после этого началась настоящая работа. Генри Карстенс, Дэвид Дайт и доктор Бретт Стинбарджер предоставили мне бесценное руководство на начальных этапах данного проекта и помогли взглянуть на некоторые проблемы с иных точек зрения. Перри Кауфман – спасибо за хорошие количественные инсайты и критику. Трэвис Харбауэр – ты был лучшим стажером, какого только можно представить. Сесть на поезд в пятницу в 10 вечера, чтобы отвезти флешку… Это выходит далеко за границы служебного долга! И Аймин Уэлш – объясни, как (и зачем) можно вычитать рукопись размером в 900 страниц всего за неделю – и это при наличии личной жизни, работы и, предположительно, сна? Также благодарю свою мать, Лайлу Граймс, которой удалось справиться с вычиткой и редактурой ранних версий данной рукописи. Это было сложно, но я был рад получить отзыв от человека, незнакомого с темой. Также спасибо моей небольшой армии стажеров, которые занимались вычиткой и расчетами. Вы внесли в мою работу тысячу небольших улучшений: Бенджамен Шопнек, Итэн Трэн, Остин Трэн и Фред Барнс. Без вашего вклада у меня ушло бы на этот проект гораздо больше времени, а итоговая работа оказалась бы гораздо слабее. Большое спасибо вам всем. Пожалуй, я бы еще долго откладывал написание этой книги, если бы не ободрение со стороны Майка Беллафиоре. Его советом – «напиши книгу, которая станет подарком трейдинговому сообществу» – я руководствовался на каждом шаге своего пути. Последними, но не по важности, хочу поблагодарить Кевина Комминса и Мег Фриборн из издательства John Wiley & Sons. Вы проделали просто фантастическую работу, особенно если учесть, что работать вам приходилось с автором-новичком. Спасибо за вашу терпеливость к моим вопросам и за то, как умело вы ориентировались в этой сложной рукописи. Работать с вами было истинным удовольствием.

- 16 ответов

-

- 14

-

-

-

- адам граймс

- книга

-

(и ещё 1 )

C тегом:

-

Кристофер Ли - Positive Expectancy - Книга на русском языке

!!NIKA!! опубликовал тема в В помощь трейдеру

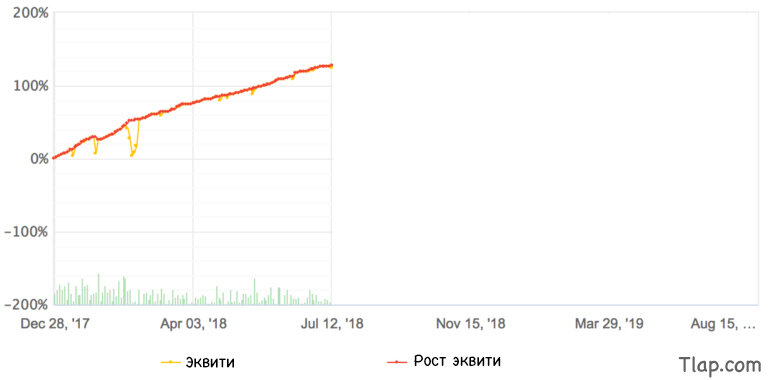

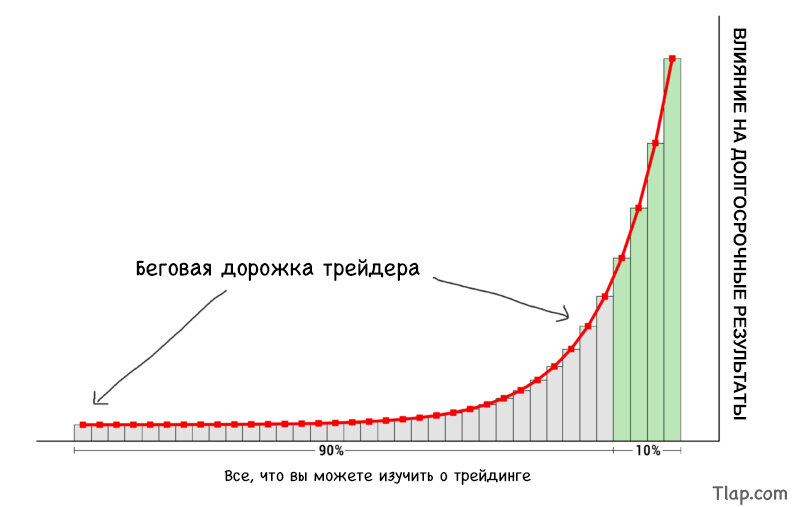

1. Введение 2. Бесконечная игра 3. Новая концепция 4. Ожидание 5. Путь к положительному ожиданию 6. Развивайте свое торговое преимущество 7. Увидеть реальность 8. Бизнес-деятельность 9. Разработка стратегии 10. Придерживайтесь концепции 11. Краткое содержание курса 1. Введение ДОБРО ПОЖАЛОВАТЬ В Положительное ожидание Может быть, вы ищете среди ветвей то, что есть только в корнях. Руми Вероятно, вы видели статистику, согласно которой только 5% трейдеров являются прибыльными. По моему опыту, это преувеличение. Возможно, 5% трейдеров действительно получают прибыль по результатам 100 сделок... но само по себе это мало что значит. Большое количество трейдеров зарабатывают деньги на протяжении нескольких месяцев, но вскоре после этого они теряют всё (и даже больше). Взгляните на пример, взятый из реальной жизни: На первый взгляд этот трейдер выглядит очень прибыльным. После 12 июля он сталкивается с некоторыми трудностями, и его кривая капитала падает. Через несколько месяцев она восстанавливается и снова демонстрирует хорошую производительность. Однако в конце концов происходит неизбежное, и правда всплывает на поверхность. Такой подход к торговле, вроде как даже и «прибыльный» в течение первых 20 месяцев, не является стабильным. И следует отметить, что это не единичный случай. Это вполне обычное явление среди трейдеров среднего уровня. Итак, дело вот в чем... Между временным успехом и долгосрочным (стабильным) успехом имеется большая разница. Первый путь сильно отличается от второго. Проблема в том, что большинство трейдеров не понимают, что это два совершенно разных пути. Они думают, что если они зарабатывают деньги прямо сейчас, это должно означать, что они на правильном пути. Но, к сожалению, зачастую это не так. Давайте взглянем на этот пост, опубликованный на популярном торговом форуме: Потерял всю прибыль + еще некоторое количество денег Я довольно успешно торгую на небольшом счете около 2 месяцев, поэтому решил открыть более крупный счет. Всё шло хорошо: я заработал 25% за неделю, совершив примерно 50-60 сделок, и у меня было всего лишь 4 или 5 убыточных сделок. Однако на этой неделе я решил совершить продажу (вздох) по валютной паре GBPUSD, и, как видим, цена по ней взлетела до небес. Я потерял всю свою прибыль и приличную долю своего первоначального депозита. Я немного потрясен этим, поэтому возьму паузу на некоторое время. Не уверен, говорит ли мой предыдущий рекорд о том, что я торгую правильно, или мне просто повезло на этой неделе? Была ли это просто сумасшедшая неделя для доллара США или такое может происходить сплошь и рядом? Вот что происходит, когда трейдеры идут по пути временной прибыльности: они какое-то время получают прибыль, но в конечном итоге возвращают рынку всё и даже больше. И это счастливчики. Они многие ГОДЫ борются, так и не видя результатов. Прекращаю борьбу Торгую на рынке уже 3 года, так и не достигнув никаких результатов. К данному времени потерял слишком много денег, так что я прекращаю это дело. Я прошел отличное обучение, но трейдинг просто не для меня: он вовсе не делает меня счастливым, и, несмотря на весь проделанный мной самоанализ, я понял, что торгую только лишь с целью получить дополнительный доход. И, очевидно, это не приносит результатов, поэтому я смирился с поражением. Желаю вам удачи в этой безжалостной индустрии. Таким образом, если даже 5% трейдеров в конечном итоге зарабатывают деньги в течение нескольких месяцев, количество тех, кто достиг долгосрочной прибыльности (то есть в течение более чем пары лет), вероятно, стремится к 1%. И самая большая причина такого высокого процента неудач трейдеров состоит в феномене «белки в колесе». Феномен «белки в колесе» Феномен «белки в колесе» – это состояние, когда человек вкладывает много времени и усилий в трейдинг, но не достигает никакого прогресса в плане достижения долгосрочной прибыльности. Эту динамику можно описать с помощью кривой продуктивности. Серые столбцы составляют 90% направлений в трейдинге, которые оказывают слабое влияние на долгосрочные торговые результаты трейдера. К этим темам относятся: · Графические паттерны Паттерны продолжения тренда Паттерны разворота · Технические индикаторы Линии Фибоначчи Индикаторы тренда Индикаторы импульса Осцилляторы Полосы Боллинджера Точки разворота Дивергенции и т. д. · Технический анализ Графики Хейкен Аши Волновая теория Эллиота Гармонические паттерны и т. д. · Соотношение риска к прибыли · Торговая психология/дисциплина · Этот список можно продолжать до бесконечности... Типичный пример беличьих бегов – это когда трейдер ищет прибыльную стратегию путем нагромождения на графики целой комбинации технических индикаторов. Сначала он торгует, скажем, с помощью скользящих средних и MACD. Какое-то время это приносит ему прибыль, но рано или поздно он сталкивается с серией убытков, после которых не может восстановиться. Затем он пробует другую комбинацию индикаторов, таких как полосы Боллинджера и осциллятор стохастик, и этот цикл повторяется. Многие трейдеры борются таким образом в течение ДОЛГИХ ЛЕТ, так и не достигнув никаких результатов. Чего они не понимают, так это того, что по прошествии года своей торговой деятельности они перестали совершенствоваться. Они думают, что у них имеется 3-летний опыт, тогда как на самом деле у них имеется 1 год опыта, повторенный трижды. Правда в том, что они давно перестали развиваться. Большинство вещей в трейдинге не оказывают влияния на долгосрочные результаты. Неприятная правда в том, что подавляющее большинство трейдеров бегают как белка в колесе, вовсе не осознавая этого. Они тратят огромное количество времени и энергии на трейдинг, но не получают никаких результатов. И как бы они ни старались, они не сдвинутся с мертвой точки, потому что большое количество сделок с низким кредитным плечом не приводит к существенно разным результатам. Суть в следующем: если вы хотите попасть в правую часть кривой продуктивности, вам нужно прекратить бежать как белка в колесе и сосредоточиться на 10% тех тем, которые оказывают большое влияние на ваши долгосрочные результаты. Всё остальное – это просто шум. 10% тем, которые оказывают большое влияние Суть трейдинга в том, что аспекты большого кредитного плеча также являются наименее заметными. Именно поэтому столь большое количество трейдеров бегают как белка в колесе. Они чувствуют, что им чего-то не хватает, но не могут понять, чего именно... поэтому никогда не разрывают разочаровывающий цикл получения краткосрочной прибыли и со временем терпят убытки. Большую часть последнего десятилетия я очень серьезно размышлял над этой проблемой, и материал этого курса является кратким изложением всего, что я знаю о том, как трейдерам порвать с феноменом «белки в колесе» и построить прибыльную и стабильную торговую стратегию. Первые 5 лет своей торговой карьеры я потратил на беличьи бега, фокусируя свое внимание на неправильных вещах. Позвольте мне помочь вам сэкономить время и энергию, предостерегая вас от данного феномена и направляя на путь к долгосрочной прибыльности. Резюме На собственном горьком опыте я убедился, что упорный труд не обязательно приводит к долгосрочным результатам. На самом же деле часто бывает наоборот: чем больше я отслеживаю графики цен, тем хуже торгую. И чем больше сделок я совершаю, тем хуже моя производительность. Это как зыбучий песок: чем упорнее я борюсь, тем глубже погружаюсь и тем сложнее мне восполнить убытки. Чего я не осознавал в течение многих лет, так это того, что я сплошь и рядом сосредотачивался на неправильных вещах... Так что не повторяйте моей ошибки. В этом курсе я научу вас, на что нужно обращать внимание и самое главное – почему. Ключевые тезисы: · Большинство трейдеров тратят свои усилия на сделки с низким кредитным плечом, которые не оказывают влияния на их долгосрочные результаты; · Вы можете потратить много времени и усилий, но если вы не работаете над правильной частью кривой производительности, то не добьетесь большого прогресса; · Этот курс покажет вам, как прекратить бега белки в колесе и улучшить ваши представления о трейдинге. Думайте об этом, как о настройке вашего компаса в правильном направлении – это нарастит ваши усилия и приведет к БОЛЬШИМ результатам; · Вы узнаете не только, что нужно делать, но и почему. Ваш самый большой прорыв произойдет, когда вы поймете природу рынков. И тогда вам станет ясен путь к торговому преимуществу. Давайте начнем с понимания природы торговой игры. Кристофер Ли, Переведено специально для Tlap.com -

Секреты торговли на сигналах Прайс Экшен Торговые стратегии, инструменты и методы, которые помогут вам стать последовательно прибыльным трейдером Введение Когда мне было 20 лет, я прочитал книгу по инвестированию под названием «Баффетология». Она объясняла, как самый богатый инвестор в мире Уоррен Баффет выбирал компании для своих инвестиций. Я был очарован тем, как человек может стать таким богатым, просто выбрав правильные акции и удерживая их в долгосрочной перспективе. Кто бы не хотел так? Прочитав «Баффетологию», я заинтересовался инвестированием. Я начал искать всё, что только мог найти, чтобы стать великим инвестором. Я читал книги по оценочному инвестированию и фундаментальному анализу. Через некоторое время я заметил, что авторы повторяют одни и те же три элемента: Убедитесь, что у компании больше активов, чем пассивов. Убедитесь, что выручка, чистый доход и денежный поток компании с каждым годом увеличиваются. Убедитесь, что у компании есть потенциал роста. И, о чудо: в этом весь секрет успешного инвестирования! Теперь, вооружившись своими новыми знаниями, я был готов наброситься на любые возможности, которые появлялись на рынках. Первой акцией, которую я купил, была акция компании Sembcorp Marine в 2009 году, потому что у неё были веские фундаментальные факторы, и в то время рынки восстанавливались после финансового кризиса. Я открыл длинную позицию по цене 3,28 $ и дал себе установку держать эту акцию, пока её цена не удвоится! Спустя пять дней я закрыл позицию с убытком по цене 3,08 $. Каким же я был наивным. Затем после некоторых размышлений я понял, что это действие было спровоцировано моими эмоциями. Таким образом, не желая сдаваться и видя бычье движение на рынках, я знал, что должен вернуться в игру. Будучи наивным и амбициозным, я проводил больше исследований и покупал много акций компаний, используя маржу. Я открыл длинные позиции по акциям компаний Noble Group, Keppel Land и Sembcorp Marine – мои первоначальные затраты составили 20 000 $. За два месяца у меня набежала прибыль около 10 000 $. Но будучи фундаменталистом и пытаясь подражать Уоррену Баффету, я продолжал удерживать свои длинные позиции. В тот момент я чувствовал себя чемпионом, обладающим талантом выбирать нужные акции. Даже мой брокер как-то прокомментировал, что всё, к чему я прикасался, превращалось в золото. Спустя две недели мои 10 000 $ незафиксированной прибыли испарились. Долговой кризис еврозоны ударил по рынкам. Теперь мне нечего было показать, кроме горечи. В конце концов я закрыл все свои позиции, потому что не мог вынести боль от наблюдения за тем, как моя прибыль превращается в убытки. После неудачной попытки стать инвестором я подумал, что лучше быть трейдером, и после этого начал торговать на рынке Форекс (валютном рынке). Поскольку я был новичком в трейдинге на рынке Форекс, я обратился за помощью в Интернет. Я просматривал форумы, книги и всё, что мог раздобыть. Я впервые ощутил вкус трейдинга, когда учился у «гуру» (на онлайн-форуме). У него было огромное количество подписчиков, и многие трейдеры поклонялись ему, как богу. Я подумал, что не могут же все они ошибаться, не так ли? Так что я тоже многому научился у него. Он научил нас использовать полосы Боллинджера, покупать на минимумах и продавать на максимумах. Некоторое время я использовал эту торговую стратегию и в самом начале даже зарабатывал на ней деньги, а позже всё потерял. Затем я наткнулся на цитату, в которой говорилось следующее: «Индикаторы бесполезны, потому что они запаздывают. Лучше сосредоточьтесь на цене». Это привело меня в мир торговли на сигналах Прайс Экшен. Я узнал об уровнях поддержки и сопротивления, трендовых линиях, свечных паттернах и многом другом. Опять же, вначале у меня было несколько прибыльных сделок, но мало-помалу пришли убытки и уничтожили всю мою прибыль. В этот момент я задался вопросом: «Возможно, используемые мною стратегии слишком просты, и мне нужно найти нечто более сложное, чтобы шансы на то, что это будет работать, были выше?» Это привело меня в мир гармонических паттернов, где я узнал о таких вещах, как гартли, краб, акула, шифр и т.д. (Я не шучу. Это реальные названия паттернов.) Но мои результаты были такими же, и этот цикл повторялся в течение четырёх с лишним лет. В тот момент я был разочарован и растерян. Я спросил себя: «Что прибыльные трейдеры делают такого, чего не делаю я?» После многих лет проб и ошибок я наконец понял, что я делал не так. Дело было не в стратегиях, не в системах и даже не в паттернах. Мои ошибки были вызваны непониманием естественных законов трейдинга. Я боролся с этими законами и платил за это. Но когда я наконец принял их, моя торговля изменилась навсегда. Сегодня я управляю миллионным портфелем, торгую на рынке Форекс, фондовом рынке и торгуемом индексном фонде (ETF), и ежемесячно более 100 000 трейдеров читают мой блог TradingwithRayner. Какой успех! Возможно, вы зададитесь вопросом: «Если вы так хороши, зачем же вам писать книгу и раскрывать в ней все свои секреты?» Хороший вопрос. Вот почему: когда дело доходит до торговли, нет никаких секретов. Если вы говорите о торговле на сигналах Прайс Экшен (или дискреционной торговле), то здесь нет секретов, так как бо́льшую часть информации можно найти в книгах, курсах и онлайн-источниках. Торговля на сигналах Прайс Экшен также является субъективной. То, как вы интерпретируете график, естественно, будет отличаться от того, как его видит другой трейдер. Например, если вы попросите пять трейдеров нарисовать на одном и том же графике линии поддержки и сопротивления, вы, скорее всего, получите пять различных ответов. Это означает, что даже если что-то и является секретом, субъективный характер торговли на сигналах Прайс Экшен окажет своё влияние на то, как люди интерпретируют этот секрет. И это подводит меня к вопросу: если в торговле на сигналах Прайс Экшен нет секретов, то зачем же писать об этом книгу? На то есть три причины. Первая причина: Это принесёт мне больше денег. Суть в следующем. Написание книги принесёт мне больше денег и диверсифицирует мои источники дохода. Кроме того, если вы решите, что моя книга является хорошей, то есть отличный шанс, что в будущем вы подпишетесь на мои премиальные обучающие программы (и это принесёт мне ещё больше денег). Вторая причина: Это вдохновит моих детей. Я хочу, чтобы мои дети знали, что они могут достичь всего, чего захотят. Если папа может написать книгу, то и я могу. Если папа может быть трейдером, то и я могу! И третья причина: Я смогу оставить после себя наследие. В конце концов, я хочу оставить что-то в этом мире. Называйте это наследием, сущим эго или чем угодно. Я просто хочу, чтобы обо мне помнили даже после того, как меня не станет. И чтобы достичь этого, я должен написать хорошую книгу, чтобы меня запомнили, и надеюсь, что «Секреты торговли на сигналах Прайс Экшен» будет как раз той самой книгой, которую запомнят. Вот и всё. Вот те причины, по которым я написал «Секреты торговли на сигналах Прайс Экшен», и надеюсь, что вы получите столько же пользы от прочтения этой книги, сколько я получаю от её написания. Итак, давайте начнём! В этой книге вы узнаете следующие секреты торговли на сигналах Прайс Экшен: Как торговать на рынках, не полагаясь на фундаментальные новости, торговые индикаторы или службы, публикующие сигналы. Как выбрать лучшее время для своих входов и выходов, чтобы сократить убытки и максимально увеличить свою прибыль. Как торговать по пути наименьшего сопротивления, чтобы улучшить процент своих прибыльных позиций и увеличить потенциал своей прибыли. Как определять прибыльные торговые возможности на разных рынках и разных таймфреймах. Как управлять риском, как это делает профессиональный трейдер, и никогда не сливать свой торговый счёт. Как сохранять спокойствие в трейдинге, даже если рынок «преподносит вам сюрпризы». Проверенная структура, которую вы можете использовать, чтобы стать последовательно прибыльным трейдером (даже если у вас нет опыта торговли). Передовые методы торговли на сигналах Прайс Экшен, о которых вам никто не расскажет. Также предоставлю вам дополнительные ресурсы, которые я включил в эту книгу, чтобы облегчить ваш путь к прибыльной торговле. Наконец, если вы хотите преуспеть в этом бизнесе, никогда никому не доверяйте и всегда всё проверяйте, потому что никто не сделает эту работу за вас. Верно? Тогда поехали! Райнер Тео, Переведено специально для Tlap.com

- 26 ответов

-

- 24

-

-

-

- райнер тео

- price action

-

(и ещё 2 )

C тегом:

-

Майк Беллафиоре - The PlayBook - книга на русском языке

!!NIKA!! опубликовал тема в В помощь трейдеру