Всегда ищите дурака при заключении сделки. Если не находите – значит, это вы.

Марк Кьюбан

Искать на сайте

Ссылки

Всегда ищите дурака при заключении сделки. Если не находите – значит, это вы.

Марк Кьюбан

Вы уверены, что понимаете, чем являются индикаторы на самом деле? Даже некоторые «опытные» форекс-трейдеры не совсем это понимают. В этом легко убедиться, увидев их истеричные комментарии к индикаторным стратегиям. Да и тот факт, что индикаторы до сих пор продают (и покупают), тоже говорит о тотальном невежестве…

В сегодняшнем материале мы разберемся, что такое технические индикаторы, какие типы индикаторов существуют и можно ли современному трейдеру вообще отказаться от них.

Несмотря на значительный период применения индикаторов, полного понимания их смысла нет даже у некоторых профессиональных трейдеров. Многие новички возлагают на индикаторы завышенные надежды или попросту боятся их использовать. Эта статья поможет прояснить цель, смысл и способы использования этих инструментов.

Индикатор – это график цены, пропущенный через формулу, либо дополнительная торговая информация, от размера спреда до отображения грядущих новостей .

Полученная кривая или гистограмма значительно упрощает «хаос» движений котировок.

Преобразование цены помогает в поисках торговых сигналов, но иногда трейдеры используют неторговые индикаторы, дающие дополнительную информацию: размер спреда, свопа, время до окончания сессии, закрытия свечи, выхода фундаментальных новостей и т. д.

Цель торговых индикаторов – это обобщение исторических данных цены на графике, чтобы трейдеру было легче интерпретировать поведение рынков.

Результат применения индикатора можно сравнить с очками. Колебания котировок похожи для новичка на размытую картинку смутных очертаний предметов, наблюдаемую невооруженным взглядом близорукого или дальнозоркого человека. Только надев очки, он сможет прочитать текст или увидеть вдалеке препятствие.

В зависимости от вида индикатора трейдер без труда определит тренд, отложит сделку из-за близости зоны перекупленности/перепроданности, выждав коррекцию или подтверждение дальнейшего роста. Вид и назначение каждого конкретного инструмента определяет заложенная в него формула.

Все вычисления проводятся с помощью простых операций сложения, вычитания и/или деления четырех параметров: цены закрытия, открытия, максимума и минимума на определенном временном интервале. Он задан стандартным рядом значений времени от 1 минуты до месяца и отображается в торговом терминале в виде свечи.

Мы имеем дело с ограниченным числом переменных: цена, время, иногда объемы.

То есть любой индикатор, если он не информационный, получающий данные из внешних источников, никакой «новой» информации в себе не несет, а только лишь пропускает все те же данные через другую формулу.

Так каким же образом индикатор вам покажет что-то, чего нет на графике?

На рынке принято делить индикаторы на три условные группы:

Самый распространенный трендовый индикатор – скользящая средняя (Moving Average), которая преобразует колебания котировок в среднее значение цен закрытия свечей на заданном временном интервале.

Трейдер самостоятельно задает эти настройки при добавлении инструмента на график. Это можно сделать в торговом терминале Metatrader через меню «Вставка», выбрав раздел «Индикаторы», где содержатся более 50 инструментов. Moving Average находится в разделе Трендовые индикаторы.

Окно настроек открывается автоматически после выбора индикатора и содержит оптимальные параметры, уже установленные по умолчанию.

Равный 14 период означает, что каждая точка кривой на графике – это среднее значений 14 цен закрытия (Close) предшествующих свечей. Точка автоматически пересчитывается всякий раз при появлении новой котировки. Трейдер будет наблюдать постоянно «плавающий» конец кривой до завершения формирования свечи.

Не все формулы индикаторов такие простые, как описанная скользящая средняя, но трейдеру важно понимать, что они оперируют только в рамках четырех ценовых значений свечи. Иногда к ним прибавляются объемы торгов – самый распространенный вид анализа VSA.

Объемы отображаются на графике Metatrader в виде гистограммы через меню правой кнопки мыши. В выпавшем списке выберите «Свойства», в открывшемся окне перейдите на вкладку «Общие» и поставьте галочку в пункте «Показывать объемы».

На Форекс рассчитываются отображающие частоту сделок тиковые объемы, в отличие от акций или фьючерсов, где учитывается количество проторгованных бумаг или контрактов. Подсчет тиков адекватно заменяет показатели оборота.

Трейдер может в этом убедиться самостоятельно, используя информационные индикаторы, которые переносят в Metatrader объемы торгов по валютным фьючерсам чикагской биржи CME.

Обороты этой площадки равны примерно 30% объемов торгов на Форекс. Трейдеры часто используют данные этой биржи как внешний источник данных для принятия торговых решений, перенося уровни скоплений отложенных ордеров или горизонтальные объемы торгов на определенных ценовых уровнях.

Ряд информационных индикаторов может показывать вспомогательную, но важную информацию. Цифры, звуковые или цветовые сигналы могут обозначать:

Осцилляторы позволяют определить текущее положение цены относительно какого-либо диапазона, как правило, минимума и максимума периода индикатора. Кривая инструмента располагается в подвале графика, обычно не выходя за пределы значений 0 и 1 или 0 и 100.

Осцилляторы имеют зоны перекупленности и перепроданности, где наиболее вероятны коррекция цены или разворот тренда. Индикатор отлично работает при боковом движении рынка, но дает много ложных сигналов на сильных и продолжительных трендах.

Осцилляторы используются в торговых стратегиях вместе с трендовыми индикаторами для поиска точек входа на откатах или моментов выхода на тестировании максимумов рынка. Любители «сеточных» стратегий применяют осцилляторы для усреднения позиции, чтобы заработать на моменте отката валютной пары к среднему значению.

Расхождение максимумов/минимумов этих индикаторов с графиками котировок считается «золотым сигналом». Подобные дивергенции с высоким процентом точности предсказывают временное затухание силы тренда, которое иногда превращается в начало противоположного движения.

Графики валютных пар или других активов дают те же ценовые данные, что используются в формулах индикаторов. Это позволяет опытному глазу трейдера визуально определять сигналы входа или выхода без дополнительных инструментов.

Такую торговлю можно сравнить с предсказанием погоды по народным приметам жителем сельской глубинки или диагностикой «на слух» работы двигателя опытным автомехаником. Однако никто из профессионалов не полагается полностью на «чувства», подкрепляя свои прогнозы показаниями метеоприборов или компьютерной диагностикой автомобиля.

Даже профессиональный трейдер может пропустить сигнал на «чистом графике». Применение формул позволяет автоматизировать технический анализ, увеличить количество одновременно торгуемых инструментов, снизив количество ошибок, и уменьшить убытки.

Созданная на основе индикаторов система может быть запрограммирована в виде торгового робота, который выведет трейдинг на совершенно другой уровень. Сигналы пересечения Moving Average или зон осцилляторов может понять даже новичок. Они помогут ему найти однозначные точки входа/выхода и не дадут пропустить сделку профессионалу.

Некоторые сигналы, например, дивергенцию, невозможно увидеть невооруженным взглядом. Нельзя отказаться и от наблюдения за долгосрочным индикатором – скользящей с периодом 200 дней, ставшей «шаблоном» для институциональных инвесторов.

Современные торговые терминалы позволяют любому желающему с навыками программирования написать собственный торговый индикатор. На просторах интернета выложены тысячи таких инструментов в платном и бесплатном доступе.

Проблему выбора при таком большом количестве инструментов может решить Metatrader. Воспользуйтесь для начала базовым пакетом индикаторов, которые стали классическими из-за удобства и широкого использования их формул.

Пакет индикаторов в Metatrader представляет собой оптимальный вариант использования 4 видов ценовых данных свечи. Большинство других индикаторов – это производные классических формул. Трейдер сможет оценить удобства их вариаций после того, как наберется опыта работы с инструментами теханализа в Metatrader.

Каждый торговый индикатор на графике должен работать на общую задачу – создание торговой системы. На рынке нет систем, работающих только на одном инструменте. Однако не стоит увлекаться применением большого количества индикаторов.

Каждый индикатор на графике должен иметь цель. Одна цель – один индикатор.

Пример классической трендовой торговой системы:

Трейдеру нет никакого смысла использовать два осциллятора, показывающих лишь слегка разные уровни перекупленности, или инструменты, отображающие на графике два стоп-лосса, которые приведут к путанице.

Применение скользящей средней может быть исключением из правил. В классическом варианте теханализа применяются две кривых MA разных периодов и сигнал их пересечения для входа.

Индикаторы можно представить как измерительные приборы рыночных колебаний на торговой панели трейдера. Они помогают прогнозировать будущее движение рынка или распознавать скрытые сигналы типа ценовых дивергенций. Информационные индикаторы делают торговый процесс более удобным для трейдера, либо добавляют вспомогательные данные из внешних источников.

Некоторые индикаторы, такие как MACD, RSI или Moving Average больших периодов, широко распространены в торговых терминалах крупных игроков и аналитиков. Наблюдение за ними может дать трейдеру понимание шаблонов действий институциональных инвесторов.

Новичкам крайне сложно начинать торговать без индикаторов. Вопрос степени использования этих инструментов профессионалами зависит от личного опыта. Следует понимать, что индикаторы – это не машина для добывания денег из рынка, а простой сервисный измерительный инструмент.

P.S. Также не забывайте, что у нас на форуме в разделе «Классические индикаторы» представлено несколько тысяч модификаций всех самых известных и популярных индикаторов/осцилляторов и большинство из них с открытым кодом.

С уважением Павел Власов

Tlap.com

Здравствуйте, коллеги форекс-программисты!

Наш сегодняшний урок мы посвятим структурам данных и тому, как с их помощью можно повысить эффективность разработки программ на MQL4. Эффективность кода определяется многими факторами. Наряду с уменьшением сложности вычислений (оптимизация алгоритмов) необходимо уделять внимание грамотному проектированию данных, что позволит обеспечить быстрый доступ к информации и экономному распределению под неё оперативной памяти компьютера.

Немаловажным аспектом является и хорошая читаемость кода. Использование структур в какой-то мере может помочь в решении подобных вопросов, так как правильно организованные данные, легко воспринимаемые программистом, повышают эффективность разработки.

Структуры в MQL4 представляют собой наборы данных, которые называют элементами структуры или полями. В отличие от массивов, которые содержат элементы только одного типа, структуры могут состоять из элементов разных типов. Таким образом, первым и основным назначением структур является возможность группировать переменные по какому-то признаку. Структура – это пользовательский тип данных, а значит, можно объявлять переменные этого типа. Такую переменную-структуру можно копировать в другую того же типа с помощью оператора присваивания, передавать в функцию в качестве аргумента, возвращать значение из функции, объявлять массивы таких переменных. К каждому элементу структуры можно обращаться и изменять его напрямую, как и обычную переменную. Однако на все эти действия распространяются и определённые ограничения, которые мы рассмотрим далее.

Структурный тип данных в общем виде определяется так:

struct <имя_структуры>

{

<тип> <элемент_1>;

<тип> <элемент_2>;

<тип> <элемент_3>;

…

<тип> <элемент_n>;

};

Рассмотрим конкретный пример. Определим структурный тип данных, описывающих некий объект. Пусть этим объектом будет бар на графике финансового инструмента (или свеча). С помощью средств языка MQL4 мы можем получить следующие характеристики конкретной свечи:

Другие характеристики, такие как тип свечи («медвежья» или «бычья»), высота тела свечи, размер верхней тени, размер нижней тени и прочие предполагается вычислять в реальном времени. Это не всегда удобно, особенно если надо часто обрабатывать такие параметры для целого массива свечей. Можно все расчёты делать в момент формирования новой свечи, а результаты хранить в переменных. Тогда для хранения указанных характеристик свечи нам понадобится 11 переменных разного типа:

double open; // цена открытия

double close; // цена закрытия

double high; // максимум

double low; // минимум

long volume; // тиковый объём

datetime time; // время открытия

uchar type; // тип свечи (0-"дожи", 1-бычья, 2-медвежья)

int height_full; // общая высота свечи

int height_body; // размер тела свечи

int height_top_shadow; // размер верхней тени

int height_bottom_shadow; // размер нижней тени

Если же мы захотим оперировать набором, скажем, в 100 свечей, нам придётся объявить 11 массивов по 100 элементов. Допустим, нам понадобилось передать все эти данные в функцию – получится весьма громоздкая конструкция, которая усложнит код и его восприятие программистом, что потенциально может привести к ошибкам. Однако все эти данные можно объединить в структуру:

struct Candle

{

double open; // цена открытия

double close; // цена закрытия

double high; // максимум

double low; // минимум

long volume; // тиковый объём

datetime time; // время открытия

uchar type; // тип свечи (0-"дожи", 1-бычья, 2-медвежья)

int height_full; // общая высота свечи

int height_body; // размер тела свечи

int height_top_shadow; // размер верхней тени

int height_bottom_shadow; // размер нижней тени

};

На этом этапе память под структуру не выделяется, так как мы только определили тип. Чтобы получить в распоряжение сам объект структуры, достаточно объявить переменную этого типа:

Candle Bar;

Для доступа к элементам структуры применяется операция принадлежности «точка» (.). Например:

Bar.volume=iVolume(_Symbol,_Period,1)

Здесь мы присваиваем элементу volume переменной-структуры Bar значение тикового объёма бара с индексом 1 на текущем графике.

Необходимо заметить, что по умолчанию элементы структуры не инициализируются в момент объявления, как и обычные переменные. Поэтому необходимо следить, чтобы в момент обращения к структуре её элементы были проинициализированы.

Структуру можно проинициализировать во время объявления с помощью списков инициализаторов. Например:

Candle Bar = {0,0,0,0,100,D'2018.03.10 15:08:02',0,0,0,0,12};

Здесь мы объявили переменную Bar и проинициализировали все элементы структуры с первый по одиннадцатый некими значениями.

А так

Candle Bar = {0.1012,0.6321,0.2194,0.1784,100};

мы инициализировали ненулевыми значениями только первые пять элементов, а остальным автоматически были присвоены нулевые значения. Если надо все элементы структуры проинициализировать нулевыми значениями, то достаточно написать

Candle Bar = {};

Так как все элементы нашей структуры являются числовыми, то аналогично можно проинициализировать их каким-либо одним значением:

Candle Bar = {100};

Строго говоря, в нашем случае такая инициализация некорректна, так как элемент time имеет тип datetime, а значение 100 – это сто секунд с первого января 1970 года. Поэтому при подобной инициализации структур необходимо учитывать особенности неявного приведения типов.

Элементы структуры могут быть не только простых типов, но и сложных: строками, статическими и динамическими массивами и структурами. Вложенные структуры определяются отдельно. Покажем на конкретном примере, как можно организовать данные таким образом. В нашей структуре Candle последние четыре элемента содержат размеры как всей свечи, так и её отдельных частей. Можно по этому признаку объединить эти элементы в отдельную структуру:

struct Height

{

int full; // общая высота свечи

int body; // размер тела свечи

int top_shadow; // размер верхней тени

int bottom_shadow; // размер нижней тени

};

Тогда в структуре Candle достаточно будет объявить одну переменную типа Height:

struct Candle

{

double open; // цена открытия

double close; // цена закрытия

double high; // максимум

double low; // минимум

long volume; // тиковый объём

datetime time; // время открытия

uchar type; // тип свечи (0-"дожи", 1-бычья, 2-медвежья)

Height height; // высоты частей свечи

};

Список инициализаторов также должен содержать вложенный список:

Candle Bar=

{

0.0,

0.0,

0.0,

0.0,

100,

D'2018.03.10 15:08:02',

1,

{

0,

0,

0,

0

}

};

Теперь, чтобы обратиться к размеру тела свечи, точку необходимо использовать дважды:

Bar.height.body = MathAbs(iOpen(_Symbol,_Period,1) - iClose(_Symbol,_Period,1));

Всё же усложнять структуры без необходимости не стоит. В нашем примере выделение высот в отдельную структуру избыточно и сделано лишь для демонстрации вложенных структур. Но в случае сложной организации данных, например, иерархической, использование вложенных структур идёт только на пользу.

Переменной-структуре можно присвоить значение другой переменной этого же типа, используя оператор присваивания (=). Однако это можно сделать только в отношении структур, у которых все элементы имеют простой тип. В наших примерах структура Height имеет только целочисленные поля, значит, следующий код вполне корректен:

Heigh h1, h2={1,4,1,8};

h1=h2;

В результате значения всех полей переменной h2 скопируются в поля переменной h1.

Переменным-структурам, содержащим поля сложных типов: строки, массивы, структуры, нельзя присваивать значения других переменных-структур этого типа. В таком случае придётся копировать данные поэлементно:

Candle Bar1, Bar2= {0.0,0.0,0.0,0.0,100,D'2018.03.10 15:08:02',1,{0,0,0,0}};

Bar1.open = Bar2.open; // цена открытия

Bar1.close = Bar2.close; // цена закрытия

Bar1.high = Bar2.high; // максимум

Bar1.low = Bar2.low; // минимум

Bar1.volume = Bar2.volume; // тиковый объём

Bar1.time = Bar2.time; // время открытия

Bar1.type = Bar2.type; // тип свечи (0-"дожи", 1-бычья, 2-медвежья)

Bar1.height.full = Bar2.height.full; // общая высота свечи

Bar1.height.body = Bar2.height.body; // размер тела свечи

Bar1.height.top_shadow = Bar2.height.top_shadow; // размер верхней тени

Bar1.height.bottom_shadow = Bar2.height.bottom_shadow; // размер нижней тени

Структуры можно передавать в функции в качестве аргументов, как и обычные переменные. При этом передача структуры в функцию возможна только по ссылке. Следовательно, все изменения параметра внутри функции повлекут за собой изменения переданного аргумента.

// структура, содержащая координаты точки на плоскости

struct Coordinates

{

int x;

int y;

};

// зададим точку с координатами (x=120,y=35)

Coordinates P={120,35};

//+------------------------------------------------------------------+

//| Смещает координаты точки на: |

//| shift_x по горизонтали |

//| shift_y по вертикали |

//+------------------------------------------------------------------+

void MovePoint(Coordinates &point, int shift_x=0, int shift_y=0)

{

point.x+=shift_x;

point.y+=shift_y;

}

//+------------------------------------------------------------------+

//| Expert initialization function |

//+------------------------------------------------------------------+

int OnInit()

{

Print("x=",P.x,"; y=",P.y);

MovePoint(P,2,15);

Print("x=",P.x,"; y=",P.y);

return(INIT_PARAMETERS_INCORRECT);

}

Результат:

P.x=122; P.y=50

P.x=120; P.y=35

В приведённом примере мы передаём инициализированную переменную-структуру P и смещения координат по горизонтали и вертикали в функцию MovePoint(). В результате функция изменила оба элемента структуры, что можно увидеть, распечатав в журнал эти значения до и после вызова функции.

Однако функция может возвращать структуру, а значит, можно избежать изменения переданного в функцию аргумента. Рассмотрим следующий пример: изменим нашу функцию MovePoint() таким образом, чтобы она возвращала переменную-структуру:

//+------------------------------------------------------------------+

//| Смещает координаты точки на: |

//| shift_x по горизонтали |

//| shift_y по вертикали |

//| и возвращает структуру с новыми координатами |

//+------------------------------------------------------------------+

Coordinates MovePoint(Coordinates &point, int shift_x=0, int shift_y=0)

{

Coordinates p;

p.x=point.x+shift_x;

p.y=point.y+shift_y;

return(p);

}

//+------------------------------------------------------------------+

//| Expert initialization function |

//+------------------------------------------------------------------+

int OnInit()

{

Print("P.x=",P.x,"; P.y=",P.y);

Coordinates MovedPoint=MovePoint(P,2,15);

Print("MovedPoint.x=",MovedPoint.x,"; MovedPoint.y=",MovedPoint.y);

Print("P.x=",P.x,"; P.y=",P.y);

return(INIT_PARAMETERS_INCORRECT);

}

Результат:

P.x=120; P.y=35

MovedPoint.x=122; MovedPoint.y=50

P.x=120; P.y=35

Мы видим, что функция возвратила в переменную MovedPoint рассчитанные значения, но при этом переменная P, переданная в функцию в качестве аргумента, не изменилась. Надо заметить, что возвращать можно только простые структуры, не содержащие массивы или вложенные структуры.

Можно сгруппировать по какому-то критерию не только определённые данные, но и действия над этими данными. Такие функции называются методами.

Давайте в нашей структуре Candle определим метод, который будет получать время открытия свечи, искать её в массиве-таймсерии и заполнять поля структуры данными о найденной свече.

struct Height

{

int full; // общая высота свечи

int body; // размер тела свечи

int top_shadow; // размер верхней тени

int bottom_shadow; // размер нижней тени

};

struct Candle

{

double open; // цена открытия

double close; // цена закрытия

double high; // максимум

double low; // минимум

long volume; // тиковый объём

datetime time; // время открытия

uchar type; // тип свечи (0-"дожи", 1-бычья, 2-медвежья)

Height height; // высоты частей свечи

void GetCandleParam(datetime open_time)

{

// получаем индекс свечи по времени или индекс ближайшей свечи

int index=iBarShift(_Symbol,_Period,open_time);

// рассчитываем поля структуры

open = iOpen(_Symbol,_Period,index); // цена открытия

close = iClose(_Symbol,_Period,index); // цена закрытия

high = iHigh(_Symbol,_Period,index); // максимум

low = iLow(_Symbol,_Period,index); // минимум

volume = iVolume(_Symbol,_Period,index); // тиковый объём

time = iTime(_Symbol,_Period,index); // время открытия

height.full = int((high-low)/_Point); // общая высота свечи

height.body = int((close-open)/_Point); // размер тела свечи

type = height.body>0?1:(height.body<0?2:0); // тип свечи (0-"дожи", 1-бычья, 2-медвежья)

height.top_shadow = int((high-((type<2)?close:open))/_Point); // размер верхней тени

height.bottom_shadow = int((((type<2)?open:close)-low)/_Point); // размер нижней тени

height.body = MathAbs(height.body);

}

} Bar; // сразу объявим переменную-структуру

//+------------------------------------------------------------------+

//| Expert initialization function |

//+------------------------------------------------------------------+

int OnInit()

{

Bar.GetCandleParam(D'2020.10.02 10:00');

Print("Цена открытия свечи: ",DoubleToStr(Bar.open,_Digits));

Print("Цена закрытия свечи: ",DoubleToStr(Bar.close,_Digits));

Print("Тип свечи: ",Bar.type==0?"дожи":(Bar.type==1?"бычья":"медвежья"));

Print("Высота свечи: ", IntegerToString(Bar.height.full));

Print("Время: ", Bar.time); return(INIT_PARAMETERS_INCORRECT);

}

Для того, чтобы ограничить доступ к полям и методам структуры, применяются спецификаторы доступа: private, protected и public. По умолчанию все поля и методы структуры имеют модификатор public, то есть к ним можно обращаться извне. Если не используется наследование, то спецификаторы protected и private равнозначны.

Все поля и методы, объявленные после private: и до public:, доступны только методам структуры.

struct Candle

{

private:

double open; // цена открытия

double close; // цена закрытия

double high; // максимум

double low; // минимум

long volume; // тиковый объём

datetime time; // время открытия

public:

uchar type; // тип свечи (0-"дожи", 1-бычья, 2-медвежья)

Height height; // высоты частей свечи

void GetCandleParam(datetime open_time)

{

// получаем индекс свечи по времени или индекс ближайшей свечи

int index=iBarShift(_Symbol,_Period,open_time);

// рассчитываем поля структуры

open = iOpen(_Symbol,_Period,index); // цена открытия

close = iClose(_Symbol,_Period,index); // цена закрытия

high = iHigh(_Symbol,_Period,index); // максимум

low = iLow(_Symbol,_Period,index); // минимум

volume = iVolume(_Symbol,_Period,index); // тиковый объём

time = iTime(_Symbol,_Period,index); // время открытия

height.full = int((high-low)/_Point); // общая высота свечи

height.body = int((close-open)/_Point); // размер тела свечи

type = height.body>0?1:(height.body<0?2:0); // тип свечи (0-"дожи", 1-бычья, 2-медвежья)

height.top_shadow = int((high-((type<2)?close:open))/_Point); // размер верхней тени

height.bottom_shadow = int((((type<2)?open:close)-low)/_Point); // размер нижней тени

height.body = MathAbs(height.body);

}

}

В этом примере поля структуры open, close, high, volume, time доступны только из метода GetCandleParam().

Рассмотрим пример того, как можно оптимизировать код советника, используя структуры. Напишем две версии простейшего сеточника: без структур и с использованием структуры для сбора информации о текущем состоянии счёта.

Алгоритм нашего советника в общем виде будет выглядеть так:

Исходя из алгоритма, входные параметры нашего советника будут такими:

input double Lots = 0.01; // Фиксированный лот

input double Multiplier = 2.0; // Множитель

input int MaxLegs = 10; // Максимальное количество колен

input int MinProfit = 1.0; // Минимальная прибыль

input int MinStep = 100; // Минимальное расстояние между ордерами(шаг)

input int Magic = 1100; // Magic Number (идентификатор ордеров)

input int Slippage = 30; // Максимально допустимое проскальзывание

Первым делом нам понадобится функция, сигнализирующая о формировании нового бара:

//+------------------------------------------------------------------+

//| Новый бар на текущем таймфрейме |

//+------------------------------------------------------------------+

bool IsNewBar()

{

static datetime last_bar=0;

datetime null_bar=iTime(_Symbol,_Period,0);

if(last_bar!=null_bar)

{

last_bar=null_bar;

return(true);

}

return(false);

}

Далее напишем функцию, генерирующую торговый сигнал:

//+------------------------------------------------------------------+

//| Возвращает OP_BUY, если сформирован сигнал на покупку, |

//| OP_SELL, если сформирован сигнал на продажу и |

//| EMPTY, если сигнала на закрытом баре нет |

//+------------------------------------------------------------------+

int GetSignal()

{

if(iClose(_Symbol,_Period,1)<iLow(_Symbol,_Period,2))

return(OP_BUY);

if(iHigh(_Symbol,_Period,2)<iClose(_Symbol,_Period,1))

return(OP_SELL);

return(EMPTY);

}

Следующая функция определяет направление текущей сетки ордеров. Как только встретится первый ордер, открытый советником, его тип и будем считать направлением сетки. Мы пишем демонстрационный вариант, поэтому не будем обрабатывать возможные исключения, когда что-то пошло не так и на счёте оказались открыты встречные ордера. Предположим, что в каждый момент времени у нас на счёте открыты ордера только одного направления или нет открытых вовсе.

//+------------------------------------------------------------------+

//| Возвращает тип первого найденного ордера, который был открыт |

//| советником по текущему символу |

//+------------------------------------------------------------------+

int GetOpenedOrdersType()

{

for(int i=OrdersTotal()-1; i>=0; i--)

if(OrderSelect(i,SELECT_BY_POS,MODE_TRADES))

if(OrderSymbol()==_Symbol && OrderMagicNumber()==Magic)

return(OrderType());

return(EMPTY);

}

Следующие две функции возвращают общее количество открытых советником ордеров и прибыль по этим ордерам соответственно:

//+------------------------------------------------------------------+

//| Возвращает общее количество открытых советником |

//| ордеров указанного типа по текущему символу |

//+------------------------------------------------------------------+

int GetOrdersCount(int type)

{

int count=0;

for(int i=OrdersTotal()-1; i>=0; i--)

if(OrderSelect(i,SELECT_BY_POS,MODE_TRADES))

if(OrderSymbol()==_Symbol && OrderMagicNumber()==Magic && OrderType()==type)

count++;

return(count);

}

//+------------------------------------------------------------------+

//| Возвращает прибыль по всем ордерам, открытым советником |

//+------------------------------------------------------------------+

double GetProfit()

{

double profit=0;

for(int i=OrdersTotal()-1; i>=0; i--)

if(OrderSelect(i,SELECT_BY_POS,MODE_TRADES))

if(OrderSymbol()==_Symbol && OrderMagicNumber()==Magic)

profit+=OrderProfit()+OrderCommission()+OrderSwap();

return(profit);

}

Так как ордер на продажу мы усредняем, если цена ушла выше от цены его открытия, то нам нужно найти расстояние от текущей цены до самого верхнего ордера Sell, чтобы проверить, будет ли находиться новый усредняющий ордер на разрешенном расстоянии:

//+------------------------------------------------------------------+

//| Возвращает цену открытия самого верхнего из |

//| открытых ордеров Sell в сетке |

//+------------------------------------------------------------------+

double GetTopSellPrice()

{

double price=0;

for(int i=OrdersTotal()-1; i>=0; i--)

if(OrderSelect(i,SELECT_BY_POS,MODE_TRADES))

if(OrderSymbol()==_Symbol && OrderMagicNumber()==Magic && OrderType()==OP_SELL)

if(price<OrderOpenPrice())

price=OrderOpenPrice();

return(price);

}

Аналогичную функцию напишем и для ордеров на покупку, только в этом случае будем проверять расстояние от текущей цены до самого нижнего ордера Buy:

//+------------------------------------------------------------------+

//| Возвращает цену открытия самого нижнего из |

//| открытых ордеров Buy в сетке |

//+------------------------------------------------------------------+

double GetBottomBuyPrice()

{

double price=0;

for(int i=OrdersTotal()-1; i>=0; i--)

if(OrderSelect(i,SELECT_BY_POS,MODE_TRADES))

if(OrderSymbol()==_Symbol && OrderMagicNumber()==Magic && OrderType()==OP_BUY)

if(OrderOpenPrice()<price || price==0)

price=OrderOpenPrice();

return(price);

}

Лот очередного ордера сетки будем вычислять с помощью следующей функции:

//+------------------------------------------------------------------+

//| Возвращает размер лота, рассчитанный как n-ый член |

//| геометрической прогрессии |

//+------------------------------------------------------------------+

double GetLot(int n)

{

return(NormalizeDouble(Lots*MathPow(MathMax(1,Multiplier),n),2));

}

Также в советнике нам не обойтись без торговых функций. Первая будет открывать ордер указанным объёмом по текущей рыночной цене в указанном направлении.

//+------------------------------------------------------------------+

//| Открывает сделку лотом lot |

//| в направлении com |

//+------------------------------------------------------------------+

bool SetOrder(double lot, int com)

{

MqlTick tick;

if(SymbolInfoTick(_Symbol,tick))

{

for(int i=0; i<5; i++)

{

if(OrderSend(_Symbol,com,lot,((com==OP_BUY)?tick.ask:tick.bid),Slippage,0,0,NULL,Magic,0,((com==OP_BUY)?clrBlue:clrRed))>EMPTY)

return(true);

Sleep(1000);

}

}

return(false);

}

Вторая – закрывать все открытые советником ордера:

//+------------------------------------------------------------------+

//| Закрывает все рыночные ордера, открытые советником |

//| по текущему символу |

//+------------------------------------------------------------------+

void CloseOrders()

{

for(int i=OrdersTotal()-1; i>=0; i--)

if(OrderSelect(i,SELECT_BY_POS,MODE_TRADES))

if(OrderSymbol()==_Symbol && OrderMagicNumber()==Magic)

{

MqlTick tick;

if(SymbolInfoTick(_Symbol,tick))

{

for(int j=0; j<5; j++)

{

if(OrderClose(OrderTicket(),OrderLots(),((OrderType()==OP_BUY)?tick.bid:tick.ask),Slippage,((OrderType()==OP_BUY)?clrBlue:clrRed)))

break;

Sleep(1000);

}

}

}

}

Теперь, когда все необходимые функции созданы, осталось закодировать нехитрую торговую логику нашего советника и поместить целиком этот код в обработчик OnTick():

//+------------------------------------------------------------------+

//| Expert tick function |

//+------------------------------------------------------------------+

void OnTick()

{

// открываем новые ордера и фиксируем прибыль только на открытии нового бара

if(IsNewBar())

{

// получаем новый сигнал

int Signal=GetSignal();

// сразу выходим из функции, если на закрытом баре не был сформирован сигнал

if(Signal<0)

return;

// есть ли открытые советником ордера

int OpenedOrderType=GetOpenedOrdersType();// (!!!)

// есть открытые ордера и их не равен сигналу

if(OpenedOrderType!=EMPTY && Signal!=OpenedOrderType)

{

// если есть прибыль закрываем ордера

if(GetProfit()>MinProfit)// (!!!)

{

CloseOrders();

OpenedOrderType=GetOpenedOrdersType();// (!!!)

}

}

// нет открытых ордеров

if(OpenedOrderType==EMPTY)

{

//открываем первый ордер сетки

SetOrder(Lots,Signal);

return;

}

// открываем усредняющие ордера по сигналу

if(Signal==OpenedOrderType)

{

// рассчитываем количество открытых ордеров для расчёта следующего лота

int Count=GetOrdersCount(OpenedOrderType);// (!!!)

double Price;

switch(OpenedOrderType)

{

case OP_BUY:

Price=GetBottomBuyPrice();// (!!!)

// проверка на минимальный шаг до самого верхнего ордера BUY

if(int((Price-Ask)/_Point)>MinStep)

{

SetOrder(GetLot(Count),OP_BUY);

}

break;

// проверка на минимальный шаг до самого нижнего ордера SELL

case OP_SELL:

Price=GetTopSellPrice();// (!!!)

if(int((Bid-Price)/_Point)>MinStep)

{

SetOrder(GetLot(Count),OP_SELL);

}

break;

}

}

}

}

Как вы могли заметить, советник принимает торговые решения на основе текущей ситуации на счёте: размер прибыли, наличие открытых ордеров того или иного типа, расстояние от рыночной цены до крайнего ордера сетки. Все эти параметры рассчитываются при помощи функций:

Вызовы этих функций для наглядности помечены комментарием (!!!). Все эти функции для расчётов перебирают в цикле открытые ордера, отбирая те, что открыты советником и соответствуют тем или иным условиям. В итоге мы многократно сканируем рыночную ситуацию, начиная перебор ордеров сначала с вызовом каждой функции. И это не искусственный пример – подобная архитектура советников встречается довольно часто. Больше всего времени мы тратим именно на обращение к серверу, поэтому возникает вопрос – что, если мы будем получать всю необходимую информацию за один проход? Ответом на этот вопрос будет использование структуры с набором элементов, в которые мы поместим все необходимые данные, перебрав все ордера в цикле только один раз:

struct state

{

int buy_count; // количество ордеров buy

int sell_count; // количество ордеров sell

double buy_bottom_price; // цена открытия самого нижнего ордера buy

double sell_top_price; // цена открытия самого верхнего ордера sell

double profit; // прибыль всех ордеров

// метод для сбора информации о состоянии счёта

// и обновления элементов структуры

void Refresh();

} State;

В структуре присутствует метод Refresh(), который рассчитывает и присваивает значения элементам структуры. Определим тело метода вне структуры. Для этого используем операцию разрешения контекста (::). Контекст – это дескриптор (имя) структуры:

//+------------------------------------------------------------------+

//| Метод собирает информацию о текущем состоянии счёта |

//| и обновляет соответствующие поля структуры |

//+------------------------------------------------------------------+

void state::Refresh(void)

{

// обнуляем числовые поля структуры

ZeroMemory(this);

for(int i=OrdersTotal()-1; i>=0; i--)

if(OrderSelect(i,SELECT_BY_POS,MODE_TRADES))

if(OrderSymbol()==_Symbol && OrderMagicNumber()==Magic)

{

double OpenPrice=OrderOpenPrice();

profit+=OrderProfit()+OrderCommission()+OrderSwap();

switch(OrderType())

{

case OP_BUY:

buy_count++;

if(OpenPrice<buy_bottom_price || buy_bottom_price==0)

buy_bottom_price=OpenPrice;

break;

case OP_SELL:

sell_count++;

if(OpenPrice>sell_top_price || sell_top_price==0)

sell_top_price=OpenPrice;

break;

}

}

}

Обратите внимание, что в теле метода мы обращаемся к элементам структуры, не используя точку, так как мы использовали операцию разрешения контекста. Числовые поля перед их обновлением в самом начале тела метода обнуляются функцией ZeroMemory() с ключевым словом this, таким образом, структура передаёт ссылку на саму себя.

Основной код советника внутри обработчика OnTick() теперь будет выглядеть так:

//+------------------------------------------------------------------+

//| Expert tick function |

//+------------------------------------------------------------------+

void OnTick()

{

for(int i=0; i<2000; i++)

{

double b=MathSqrt(i);

}

// открываем новые ордера и фиксируем прибыль только на открытии нового бара

if(IsNewBar())

{

// получаем новый сигнал

int Signal=GetSignal();

// сразу выходим из функции, если на закрытом баре не был сформирован сигнал

if(Signal<0)

return;

// обновляем структуру

State.Refresh(); // (!!!)

// если текущая прибыль больше минимальной и поступил обратный сигнал

if(State.profit>MinProfit)

if((Signal==OP_BUY && State.sell_count>0) ||

(Signal==OP_SELL && State.buy_count>0))

{

// закрываем все ордера

CloseOrders();

// обновляем структуру

State.Refresh(); // (!!!)

}

// открыты ордера Buy

if(State.buy_count>0)

{

// усредняемся по сигналу, если расстояние до самого нижнего Buy больше минимального шага

if(Signal==OP_BUY && int((State.buy_bottom_price-Ask)/_Point)>MinStep)

SetOrder(GetLot(State.buy_count),Signal);

}

else

// открыты ордера Sell

if(State.sell_count>0)

{

// усредняемся по сигналу, если расстояние до самого верхнего Sell больше минимального шага

if(Signal==OP_SELL && int((Bid-State.sell_top_price)/_Point)>MinStep)

SetOrder(GetLot(State.sell_count),Signal);

}

else

// нет ордеров, открываем новый по сигналу

SetOrder(Lots,Signal);

}

}

Вызов метода State.Refresh() заменил вызовы пяти функций: GetOpenedOrdersType(), GetOrdersCount(), GetProfit(), GetTopSellPrice(), GetBottomBuyPrice(). Следовательно, сократилось и число обращений к серверу, что не могло не сказаться на быстродействии. Вдобавок код стал компактнее.

В ходе данного занятия мы познакомились со структурным типом данных и его реализацией на языке MQL4. Основной же целью урока было показать, как использование структур может помочь программисту повысить эффективность кода. Очень хочется надеяться, что цель была достигнута. Впрочем, структуры, представляя собой объекты, объединяющие данные и действия над ними, служат своеобразным «мостиком» между процедурным и объектно-ориентированным программированием. Поэтому привычка использовать в своём коде структурный тип данных послужит хорошей тренировкой для тех, кто планирует освоить ООП.

С уважением, Юрий Лосев aka lsv107

Tlap.com

Этот пост – для самых зеленых новичков, которые еще не понимают, как можно зарабатывать на Форекс.

Вы наверняка уже узнали, что Forex – это международный валютный рынок с триллионными оборотами, посмотрели на непонятные графики с разноцветными кривыми, прочитали, что есть какие-то валютные пары… и поняли, что это все сложно)

Когда я только начинал и читал все эти «умные» статьи о заработке на Forex с фотографиями мужчин в костюмах, мне было непонятно от слова совсем. Даже было немного стыдно: почему я не могу во всем этом разобраться?

В этом материале я попробую передать самую СУТЬ заработка на валютах так, чтобы даже «я из прошлого» понял.

ДалееЗдравствуйте, уважаемые форекс-программисты!

Сегодняшний урок по MQL4 мы посвятим созданию торгового эксперта, в котором реализуем построение пирамиды отложенных ордеров и последующее её сопровождение. Давайте сначала разберёмся, что представляет собой стратегия «Пирамидинг», насколько она эффективна и какие подводные камни таит в себе. А затем перейдем к написанию советника с пирамидингом в основе.

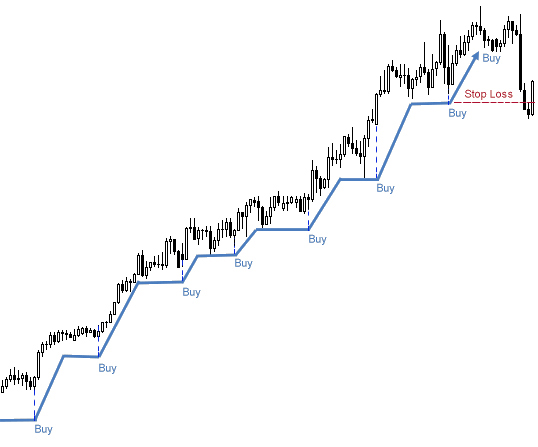

Надо сразу отметить, что пирамидинг не является самостоятельной торговой системой. Правильнее назвать его методом увеличения прибыли при торговле по тренду. Основная идея пирамидинга заключается в так называемых «доливках», когда при наличии ярко выраженного тренда открываются новые позиции на откатах или в момент выхода из очередной консолидации. При этом растёт совокупный объём, следовательно, и прибыль. Схема подобных действий напоминает ступенчатую пирамиду, отсюда и название – «пирамидинг».

На приведённом выше рисунке мы можем наблюдать работу пирамиды. Было открыто восемь позиций на покупку по тренду, в итоге все закрылись по общему Stop Loss: последняя сделка с убытком, предпоследняя – в безубытке, а шесть остальных – с прибылью. Может возникнуть вопрос: нельзя ли было открыть самую первую позицию сразу большим лотом, а закрыть по трейлинг-стопу? Дело в том, что мы не могли знать наверняка, пойдет ли цена в нужном нам направлении, и в таком случае рисковали бы всем объёмом. Пирамида же позволяет наращивать совокупный объём постепенно, так как очередная позиция открывается только после того, как предыдущая выйдет в прибыль.

Есть мнение, что пирамидинг является единственным методом для грамотного и относительно безопасного разгона депозита. На одном удачном тренде продолжительностью в несколько дней вполне реально удвоить-утроить депозит, рискуя при этом всего двумя процентами имеющихся средств.

Как уже отмечалось ранее, пирамидинг – это метод увеличения прибыли при торговле по тренду. Очевидно, что для диапазонной (флетовой) торговли такой подход не годится и может обернуться полной потерей депозита. Поэтому перед построением пирамиды трейдеру важно определить начало тренда. Решение этой задачи мы оставим за рамками сегодняшнего урока. Отметим лишь, что искать подобные точки входа лучше всего на старших таймфреймах от H1 и выше.

После того, как была совершена первая сделка, и мы убедились, что цена идёт в нужном нам направлении, встаёт другой вопрос: в каких точках следует совершать повторные входы? Самый очевидный способ – входить по основному сигналу, но на меньшем таймфрейме. Можно доливаться при касании скользящей средней, входу или выходу осцилляторов в/из зон перекупленности или перепроданности, при появлении свечных моделей продолжения тренда, на больших объёмах, прорывах консолидации, пробитии или тестировании сильных уровней. Но можно поступить проще и входить в новые сделки с фиксированным шагом в пунктах. Такой шаг можно сделать расширяющимся или сужающимся в зависимости от выбранной тактики. Подобный чисто математический подход к построению пирамиды мы будем использовать в нашем торговом эксперте.

Наиболее консервативным и самым распространённым способом наращивания совокупного объёма является открытие каждой новой позиции фиксированным лотом.

При наличии сильного устойчивого тренда допустимо использовать и более агрессивную методику, когда объем каждой новой позиции будет больше предыдущего. Например, 1; 2; 3; 4 или 1; 2; 4; 8; 16. В этом случае важно вовремя зафиксировать прибыль, иначе если последняя позиция закроется по Stop Loss, образовавшийся убыток может перекрыть всю накопленную до этого прибыль.

Существует и обратный предыдущему способ, при котором объём каждой новой позиции меньше предыдущего. Например, 4; 3; 2; 1. Такой подход вполне обоснован, поскольку каждый тренд имеет тенденцию к затуханию, и с каждой новой ступенькой пирамиды вероятность разворота или сильного отката становится выше. Следовательно, убыток по последним позициям с меньшим лотом будет перекрыт прибылью первых. Недостатком такого способа является недополучение возможной прибыли, хотя риски, конечно же, становятся ниже. В нашем будущем советнике мы реализуем обе методики.

В случае классической пирамиды для фиксации прибыли используется общий Stop Loss. Иными словами, при открытии новой позиции Stop Loss всех имеющихся позиций переносится на уровень безубытка последней открытой. Именно этот механизм мы будем использовать при создании советника и позже разберём более подробно.

Другой распространённый способ – закрытие пирамиды при достижении определённого уровня прибыли. В этом случае трейдер сам определяет величину прибыли, достаточную для закрытия пирамиды.

И, наконец, решение о закрытии пирамиды можно принимать на основе технического анализа при первых признаках разворота или затухании текущей тенденции.

Приступим к созданию торгового эксперта. Следуя поговорке «лучше один раз увидеть, чем сто раз услышать», посмотрим, как на реальном графике может выглядеть пирамида отложенных ордеров, которую будет строить наш советник.

Здесь мы видим пирамиду на продажу из Sell Stop ордеров. Объём каждого последующего ордера возрастает в арифметической прогрессии с шагом 0.01.

Так выглядит эта же пирамида, когда первые четыре Sell Stop ордера были активированы при движении цены вниз. Теперь у нас открыты четыре рыночных ордера и шесть отложенных. Не хватает только общего Stop Loss у открытых позиций. Но об этом позже.

Алгоритм советника можно записать в общем виде с помощью следующей блок-схемы:

Определимся с полным функционалом будущего советника и опишем его входные параметры.

Данная секция содержит параметры, относящиеся к управлению капиталом:

Lots – фиксированный/стартовый лот;

LotsMultMode – режим увеличения/уменьшения лота каждой новой позиции пирамиды, может принимать одно из трёх значений: отключено (все позиции будут иметь одинаковый объём, равный параметру Lots); арифметическая (объём будет возрастать в арифметической прогрессии); геометрическая (объём будет возрастать в геометрической прогрессии);

LotsMultiplicatorAr – разность арифметической прогрессии, каждый новый лот увеличивается на данное значение; если параметр равен 0 (нулю), то в качестве разности прогрессии выступает лот первого ордера серии. Используя отрицательные значения данного параметра, лот можно уменьшать;

LotsMultiplicatorGm – знаменатель геометрической прогрессии, каждый новый лот увеличивается в указанное число раз. Если значение меньше единицы, то лот будет уменьшаться. Например, при 1.5 каждый новый лот будет увеличиваться в полтора раза. А чтобы лот в полтора раза уменьшался, потребуется значение 1/1.5=0.67.

Как уже отмечалось, для успешной торговли нам необходимо построить пирамиду как можно ближе к возможному началу трендового движения. Воспользуемся следующей схемой: строить пирамиду из отложенных ордеров мы будем, когда линия стохастика войдёт в зону перекупленности (для пирамиды на продажу) или в зону перепроданности (для пирамиды на покупку). Если использовать классический сигнал не со входом, а с выходом линии стохастика из зон перекупленности/перепроданности, то из-за запаздывания индикатора ложных входов будет значительно больше. Мы же стараемся действовать на опережение. Если цена не развернётся в нашу сторону, нам нужно только удалить пирамиду (все отложенные ордера) и ждать нового сигнала.

StochasticPeriod – период стохастика;

StochasticSlowing – замедление;

StochasticLevelDn – уровень перепроданности/уровень перекупленности автоматически (например, для StochasticLevelDn = 20 верхний уровень 100 – StochasticLevelDn = 80).

DistanceToGrid – на каком расстоянии от цены строить сетку после получения сигнала от стохастика;

AfterSignaBarsCount – сколько баров ждать активации сетки. Так как мы строим сетку в момент входа стохастика в зону перекупленности или перепроданности, мы только предполагаем разворот, который может и не произойти. Поэтому если пирамида не была активирована, её надо удалить спустя какое-то время. С помощью данного параметра можно задать этот контрольный период в барах текущего таймфрейма. Очевидно, что удаление пирамиды также происходит и при поступлении обратного сигнала. Если параметр AfterSignaBarsCount равен нулю, то пирамида удаляется исключительно после формирования обратного сигнала;

Magic – «магический номер», идентификатор ордеров, открытых советником;

Slippage – максимально допустимое проскальзывание.

В нашем советнике пирамида будет строиться в виде сетки отложенных ордеров, которая представляет собой установленные на определённом расстоянии друг от друга ордера Buy Stop или Sell Stop. Отложенные ордера такого типа активируются в направлении движения цены, а значит, именно они подходят для трендовой торговли. В данной секции устанавливаются параметры ордеров и всей сетки в целом.

OrdersAmount – количество отложенных ордеров в сетке;

GridStep – шаг сетки, то есть расстояние между отложенными ордерами сетки. Это расстояние может быть как фиксированным, так и увеличивающимся (уменьшающимся) в зависимости от параметра StepMultMode. В случае динамического шага здесь задаётся его стартовое значение;

StepMultMode – режим расширения/уменьшения расстояния между ордерами в сетке по мере удаления от точки входа. Шаг по аналогии с объёмом позиции может изменяться в арифметической или геометрической прогрессии;

StepMultiplicatorAr – разность арифметической прогрессии, каждый ордер будет размещён на расстоянии от предыдущего, которое увеличивается на данное значение; если параметр равен нулю, то в качестве разности прогрессии выступает значение параметра GridStep. Отрицательное значение параметра уменьшает шаг на эту величину;

StepMultiplicatorGm – знаменатель геометрической прогрессии, шаг увеличивается в указанное число раз. Если значение меньше единицы, то шаг будет уменьшаться. Например, при 1.5 шаг будет увеличиваться в полтора раза. Чтобы шаг в полтора раза уменьшался, потребуется значение 1/1.5=0.67;

StopLossRatio – отношение Stop Loss к шагу. Классическая пирамида строится таким образом, что Stop Loss каждого следующего ордера равен цене открытия предыдущего. Однако с помощью этого параметра можно увязать размер Stop Loss с величиной шага;

TakeProfit – общий тейк-профит. Для фиксации прибыли в нашем советнике используется общий Stop Loss, но может случиться так, что будут активированы все ордера пирамиды и цена уйдёт дальше по тренду. Чтобы не терять в таких редких случаях прибыль, используется страховочный Take Profit, иначе нам придётся ждать возвращения цены и срабатывания общего Stop Loss. При этом лучше всё-таки использовать больше ордеров в пирамиде.

Начнём реализацию алгоритма, опираясь на размещённую выше блок-схему. Каждый элемент этой схемы (блок) выполним в виде функции. При этом блок «Новый тик» соответствует обработчику OnTick(), внутри которого мы будем производить вызов прочих функций.

Начнём с функции, которая не представлена отдельным блоком в нашей схеме, так как относится к категории служебных, однако ей стоит уделить особое внимание. Функция RefreshState() собирает информацию об открытых советником ордерах и помещает её в переданную структуру state:

// структура для хранения информации об открытых советником ордерах

struct state

{

double BuyTopPrice; // цена открытия самого верхнего ордера Buy

double SellBottomPrice; // цена открытия самого нижнего ордера Sell

double BuyTopSL; // стоплосс самого верхнего ордера Buy

double BuyBottomSL; // стоплосс самого нижнего ордера Buy

double SellTopSL; // стоплосс самого верхнего ордера Sell

double SellBottomSL; // стоплосс самого нижнего ордера Sell

datetime BuyStopStart; // время установки пирамиды (открытия самого первого ордера Buy Stop в сетке)

datetime SellStopStart; // время установки пирамиды (открытия самого первого ордера Sell Stop в сетке)

int BuyCount; // количество ордеров Buy

int SellCount; // количество ордеров Sell

int BuyStopCount; // количество ордеров Buy Stop

int SellStopCount; // количество ордеров Sell Stop

};

Опираясь именно на собранную функцией RefreshState() статистику, советник отслеживает текущую обстановку на торговом счёте и определяет, на каком именно шаге алгоритма он находится.

Например, следующий код определяет, что все рыночные ордера пирамиды закрылись по Stop Loss и теперь требуется удалить несработавшие отложенные:

// сетка ордеров закрылась по общему стоп-лоссу, удаляем оставшиеся отложки

if((State.BuyStopCount>0 && State.BuyStopCount<OrdersAmount && State.BuyCount==0) ||

(State.SellStopCount>0 && State.SellStopCount<OrdersAmount && State.SellCount==0))

{

// удаляем отложенные ордера

DeletePendingOrders();

}

Здесь мы сначала проверяем, есть ли вообще отложенные ордера; если есть, то смотрим, меньше ли их количество первоначального значения, то есть получается, что какие-то из них сработали с момента построения сетки. Теперь, если нет открытых рыночных ордеров, можно сделать вывод, что они закрылись по Stop Loss. Следовательно, оставшиеся отложенные ордера являются несработавшими и их надо удалить.

В следующем участке кода решение о построении новой сетки мы принимаем только в случае, если нет ни рыночных, ни отложенных ордеров, открытых нашим советником:

// если сформирован новый бар, опрашиваем индикаторы с помощью вызова функции GetSignal()

// и записываем результат в переменную TradeSignal

int TradeSignal=GetSignal();

// на открытии нового бара нет ни отложенных ни рыночных ордеров

if(State.BuyCount==0 && State.SellCount==0 && State.BuyStopCount==0 && State.SellStopCount==0)

{

// если при этом сформирован торговый сигнал, строим пирамиду указанного типа

if(TradeSignal!=EMPTY)

BuildPyramid(TradeSignal);

// выходим, так как дальнейшая обработка не имеет смысла, так как

// либо никаких ордеров нет вовсе, либо мы только что построили пирамиду

return;

}

Используя информацию об открытых ордерах, можно конструировать и более сложные условия. Следующий код удаляет сетку, если с момента её построения было сформировано больше AfterSignaBarsCount баров или был сформирован противоположный сигнал:

// если с момента построения сетки было сформировано больше AfterSignaBarsCount баров,

// или был сформирован противоположный сигнал, удаляем сетку

if((State.BuyStopCount>0 && State.BuyCount==0 &&

((AfterSignaBarsCount>0 && State.BuyStopStart>0 && iTime(_Symbol,_Period,0)-State.BuyStopStart>=BarsInSeconds) || TradeSignal==OP_SELL))

||

(State.SellStopStart>0 && State.SellCount==0 &&

((AfterSignaBarsCount>0 && State.SellStopStart>0 && iTime(_Symbol,_Period,0)-State.SellStopStart>=BarsInSeconds) || TradeSignal==OP_BUY)))

{

// удаляем отложенные ордера

DeletePendingOrders();

return;

}

Эта функция опрашивает индикатор и возвращает: OP_BUY (0 – сигнал на покупку), если стохастик входит в зону перепроданности (пересекает нижний сигнальный уровень сверху вниз); OP_SELL (1 – сигнал на продажу), если стохастик входит в зону перекупленности (пересекает верхний сигнальный уровень снизу вверх). Если сигнал не сформирован, функция возвратит EMPTY (-1):

//+------------------------------------------------------------------+

//| Функция возвращает: |

//| OP_BUY (сигнал на покупку), если стохастик входит в зону |

//| перепроданности (пересекает нижний сигнальный уровень |

//| сверху вниз) |

//| OP_SELL (сигнал на продажу), если стохастик входит в зону |

//| перекупленности (пересекает верхний сигнальный уровень |

//| снизу вверх) |

//| EMPTY - сигнала нет |

//+------------------------------------------------------------------+

int GetSignal()

{

// получаем значение стохастика на баре с индексом 1

double StochasticOnFirstBar=iStochastic(_Symbol,_Period,StochasticPeriod,1,StochasticSlowing,MODE_SMA,0,MODE_MAIN,1);

// стохастик пересекает нижний сигнальный уровень сверху вниз

if(StochasticOnFirstBar<StochasticLevelDn)

{

// для экономии ресурсов получаем значение стохастика на баре с индексом 2 только после того,

// как убедились, что первая часть условия выполняется

if(iStochastic(_Symbol,_Period,StochasticPeriod,1,StochasticSlowing,MODE_SMA,0,MODE_MAIN,2)>StochasticLevelDn)

return(OP_BUY);

}

// стохастик пересекает верхний сигнальный уровень снизу вверх

if(StochasticOnFirstBar>100-StochasticLevelDn)

{

// для экономии ресурсов получаем значение стохастика на баре с индексом 2 только после того,

// как убедились, что первая часть условия выполняется

if(iStochastic(_Symbol,_Period,StochasticPeriod,1,StochasticSlowing,MODE_SMA,0,MODE_MAIN,2)<100-StochasticLevelDn)

return(OP_SELL);

}

// в любом другом случае возвращаем EMPTY

return(EMPTY);

}

Данная функция строит пирамиду отложенных ордеров Buy Stop, если переданный в неё параметр signal равен OP_BUY, и пирамиду ордеров Sell Stop, если signal имеет значение OP_SELL.

Сетка строится на расстоянии, равном значению входного параметра DistanceToGrid от цены Ask для ордеров Buy Stop и Bid для сетки Sell Stop. В случае, если это значение меньше минимально разрешённого, сетка строится на расстоянии Sell Stop для данного символа.

Если предполагается, что лот каждого нового ордера или шаг, на котором он выставляется от предыдущего, изменяется в прогрессии, происходит вызов служебной функции GetProgressionMember(). Эта функция возвращает n-ый член арифметической или геометрической прогрессии.

//+------------------------------------------------------------------+

//| Строит пирамиду из отложенных ордеров |

//| Buy Stop, если параметр signal равен OP_BUY |

//| Sell Stop, если параметр signal равен OP_SELL |

//| на расстоянии DistanceToGrid от текущей цены |

//+------------------------------------------------------------------+

void BuildPyramid(int signal)

{

// определяем корректную величину Stop Level

int StopLevel=GetTrueStopLevel();

// если расстояние, на котором предполагается строить пирамиду меньше Stop Level,

// то устанавливаем его значение, равным Stop Level

int Distance=(DistanceToGrid<StopLevel)?StopLevel:DistanceToGrid;

int Com;//тип отложенного ордера

// проверим корректность лотов перед установкой сетки

if((Lots<SymbolInfoDouble(_Symbol,SYMBOL_VOLUME_MIN)) ||

(Lots>SymbolInfoDouble(_Symbol,SYMBOL_VOLUME_MAX)))

{

Print("Некорректное значение стартового торгового объёма, пирамида не будет построена");

return;

}

if(LotsMultMode>mlNone)

{

double LastOrderLots=NormalizeDouble(GetProgressionMember(LotsMultMode,OrdersAmount-1,((LotsMultMode==mlArithmetical)?LotsMultiplicatorAr:LotsMultiplicatorGm),Lots),2);

if((LastOrderLots<SymbolInfoDouble(_Symbol,SYMBOL_VOLUME_MIN)) ||

(LastOrderLots>SymbolInfoDouble(_Symbol,SYMBOL_VOLUME_MAX)))

{

Print("Обнаружены некорректные значения торгового объёма, пирамида не будет построена");

return;

}

}

// проверим корректность шага перед выставлением последнего ордера пирамиды

if((GridStep<StopLevel) ||

(StepMultMode>mlNone &&

(int)GetProgressionMember(StepMultMode,OrdersAmount-1,((StepMultMode==mlArithmetical)?StepMultiplicatorAr:StepMultiplicatorGm),GridStep)<StopLevel))

{

Print("Обнаружены некорректные значения шага, пирамида не будет построена");

return;

}

// проверим корректность Stop Loss

if((int(StopLossRatio*GridStep)<StopLevel) ||

(StepMultMode>mlNone &&

int(StopLossRatio*GetProgressionMember(StepMultMode,OrdersAmount-1,((StepMultMode==mlArithmetical)?StepMultiplicatorAr:StepMultiplicatorGm),GridStep))<StopLevel))

{

Print("Обнаружены некорректные значения Stop Loss, пирамида не будет построена");

return;

}

// проверим корректность Take Profit

if(TakeProfit>0 && TakeProfit<StopLevel)

{

Print("Общий Take Profit ",TakeProfit," меньше минимально допустимого значения ", StopLevel,", пирамида не будет построена");

return;

}

double Price, Sign, Step=GridStep;

MqlTick tick;

if(!SymbolInfoTick(_Symbol,tick))

return;

// определяем стартовую цену и тип отложенных ордеров

if(signal==OP_BUY)

{

Price=tick.ask;

Sign=1.0;

Com=OP_BUYSTOP;

}

else

if(signal==OP_SELL)

{

Price=tick.bid;

Sign=-1.0;

Com=OP_SELLSTOP;

}

else

return;

// ордера Buy Stop выставляются выше от цены, а Sell Stop - ниже

Price+=Sign*Distance*_Point;

for(int i=0; i<OrdersAmount; i++)

{

// вычисляем лот для очередного ордера сетки

double TradeLots;

// увеличиваем или уменьшаем текущий лот в зависимости от типа прогрессии

if(LotsMultMode>mlNone)

TradeLots=GetProgressionMember(LotsMultMode,i,((LotsMultMode==mlArithmetical)?LotsMultiplicatorAr:LotsMultiplicatorGm),Lots);

else

TradeLots=Lots;

double StopLoss,StopLossInPoints;

// вычисляем StopLoss пропорционально шагу Step

StopLossInPoints=StopLossRatio*Step;

// Stop Loss для ордеров Buy Stop располагается ниже цены открытия, для Sell Stop - выше

StopLoss=Price+EMPTY*Sign*StopLossInPoints*_Point;

// пять попыток выставить очередной ордер пирамиды

for(int j=0; j<5; j++)

{

if(OrderSend(_Symbol,Com,NormalizeDouble(TradeLots,2),NormalizeDouble(Price,_Digits),Slippage,NormalizeDouble(StopLoss,_Digits),0,NULL,Magic,0,OrderColor(Com))!=EMPTY)

break;

else

Sleep(1000);

}

// увеличиваем или уменьшаем текущий шаг в зависимости от типа прогрессии

if(StepMultMode>mlNone)

Step=GetProgressionMember(StepMultMode,i,((StepMultMode==mlArithmetical)?StepMultiplicatorAr:StepMultiplicatorGm),GridStep);

// ордера Buy Stop выставляются выше от цены, а Sell Stop - ниже

Price+=Sign*Step*_Point;

}

// устанавливаем общий тейкпрофит только что выставленным отложенным ордерам

if(TakeProfit>0)

{

double tp=NormalizeDouble(Price+Sign*(TakeProfit<StopLevel?StopLevel:TakeProfit)*_Point,_Digits);

for(int i=OrdersTotal()-1; i>=0; i--)

if(OrderSelect(i,SELECT_BY_POS,MODE_TRADES) && OrderMagicNumber()==Magic && OrderSymbol()==_Symbol && OrderType()>OP_SELL)

{

if(NormalizeDouble(OrderTakeProfit(),_Digits)!=tp)

{

for(int j=0; j<5; j++)

if(OrderModify(OrderTicket(),OrderOpenPrice(),OrderStopLoss(),tp,0))

break;

else

Sleep(1000);

}

}

}

}

Ключевая функция, которая отслеживает активацию отложенных ордеров и модифицирует Stop Loss рыночных ордеров. Каждый новый активированный рыночный ордер является самым дальним по отношению к стартовой цене пирамиды. Поэтому при его появлении Stop Loss всех предыдущих рыночных ордеров устанавливается на уровень Stop Loss нового ордера:

//+------------------------------------------------------------------+

//| Обновляет общий стоплосс рыночных ордеров пирамиды, то есть |

//| устанавливает стоплоссы всех рыночных ордеров на один уровень |

//+------------------------------------------------------------------+

void CommonStopLoss(state &Orders)

{

int type;

bool refresh;

double sl;

// из рыночных ордеров имеются только Buy, значит изначально была выставлена пирамида отложенных Buy Stop ордеров

if(Orders.BuyCount>0 && Orders.SellCount==0)

{

type=OP_BUY;

// стоплосс самого верхнего ордера Buy не совпадает со стоплосс самого нижнего, значит необходимо

// установить всем ордерам стоплосс самого верхнего, иными словами, "подтянуть" в безубыток

refresh=(NormalizeDouble(Orders.BuyTopSL,_Digits)!=NormalizeDouble(Orders.BuyBottomSL,_Digits));

sl=NormalizeDouble(Orders.BuyTopSL,_Digits);

}

else

// из рыночных ордеров имеются только Sell, значит изначально была выставлена пирамида отложенных Sell Stop ордеров

if(Orders.BuyCount==0 && Orders.SellCount>0)

{

type=OP_SELL;

// стоплосс самого верхнего ордера Sell не совпадает со стоплосс самого нижнего, значит необходимо

// установить всем ордерам стоплосс самого нижнего, иными словами, "подтянуть" в безубыток

refresh=(NormalizeDouble(Orders.SellTopSL,_Digits)!=NormalizeDouble(Orders.SellBottomSL,_Digits));

sl=NormalizeDouble(Orders.SellBottomSL,_Digits);

}

else

return;

if(refresh)

for(int i=OrdersTotal()-1; i>=0; i--)

if(OrderSelect(i,SELECT_BY_POS,MODE_TRADES) && OrderMagicNumber()==Magic && OrderSymbol()==_Symbol && OrderType()==type)

{

if(NormalizeDouble(OrderStopLoss(),_Digits)!=sl)

{

for(int j=0; j<5; j++)

if(OrderModify(OrderTicket(),OrderOpenPrice(),sl,OrderTakeProfit(),0))

break;

else

Sleep(1000);

}

}

}

Более наглядно механизм работы функции можно наблюдать в следующей анимации:

Завершая создание торгового эксперта, закодируем алгоритм вызова описанных блоков в соответствии с блок-схемой. Полученный код поместим внутрь обработчика OnTick():

//+------------------------------------------------------------------+

//| Expert tick function |

//+------------------------------------------------------------------+

void OnTick()

{

state State;

// получаем информацию об открытых советником ордерах и помещаем её в структуру State

RefreshState(State);

// проверяем, сформировался ли новый бар

if(IsNewBar())

{

// если сформирован новый бар, опрашиваем индикаторы с помощью вызова функции GetSignal()

// и записываем результат в переменную TradeSignal

int TradeSignal=GetSignal();

// на открытии нового бара нет ни отложенных ни рыночных ордеров

if(State.BuyCount==0 && State.SellCount==0 && State.BuyStopCount==0 && State.SellStopCount==0)

{

// если при этом сформирован торговый сигнал, строим пирамиду указанного типа

if(TradeSignal!=EMPTY)

BuildPyramid(TradeSignal);

// выходим, так как дальнейшая обработка не имеет смысла, так как

// либо никаких ордеров нет вовсе, либо мы только что построили пирамиду

return;

}

// если с момента построения сетки было сформировано больше AfterSignaBarsCount баров,

// или был сформирован противоположный сигнал, удаляем сетку

if((State.BuyStopCount>0 && State.BuyCount==0 &&

((AfterSignaBarsCount>0 && State.BuyStopStart>0 && iTime(_Symbol,_Period,0)-State.BuyStopStart>=BarsInSeconds) || TradeSignal==OP_SELL))

||

(State.SellStopStart>0 && State.SellCount==0 &&

((AfterSignaBarsCount>0 && State.SellStopStart>0 && iTime(_Symbol,_Period,0)-State.SellStopStart>=BarsInSeconds) || TradeSignal==OP_BUY)))

{

// удаляем отложенные ордера

DeletePendingOrders();

return;

}

}

// есть открытые ордера BUY или SELL, значит построена пирамида,

// и какие-то отложенные ордера сработали

if(State.BuyCount>0 || State.SellCount>0)

{

// обновляем общий Stop Loss рыночных ордеров пирамиды, если требуется

CommonStopLoss(State);

return;

}

// сетка ордеров закрылась по общему стоп-лоссу, удаляем оставшиеся отложки

if((State.BuyStopCount>0 && State.BuyStopCount<OrdersAmount && State.BuyCount==0) ||

(State.SellStopCount>0 && State.SellStopCount<OrdersAmount && State.SellCount==0))

{

// удаляем отложенные ордера

DeletePendingOrders();

}

}

Чтобы проверить работоспособность нашего советника и дать оценку его торговому алгоритму, сделаем несколько тестов на исторических данных. Тестировать будем на паре EURUSD с качеством 99.9%. Период тестирования 01.01.2017 – 01.01.2020. Таймфрейм H1 (один час). Начальный депозит 10000 единиц.

Параметры по умолчанию: фиксированный лот 0.01, расстояние до сетки 100 п., шаг фиксированный 300 п., в сетке 15 ордеров, настройки стохастика стандартные, уровень перепроданности 20, отношение Stop Loss к шагу 1.0, ждать срабатывания сетки будем до появления обратного сигнала.

Cо значениями по умолчанию советник не блещет результатами, впрочем, и не сливает. Давайте немного «отодвинем» уровни перепроданности и перекупленности в настройках индикатора, установим параметр StochasticLevelDn на 10 вместо 20. Входы будут реже, но, возможно, точнее. Другие настройки трогать не будем.

На этот раз результаты заметно лучше, а ведь мы изменили только один параметр.

Посмотрим, как советник поведёт себя при увеличении лота в арифметической прогрессии. Для этого выберем в настройках режим «Арифметическая», параметру LotsMultiplicatorAr (разность арифметической прогрессии) присвоим значение 0.01. Можно оставить и ноль, в таком случае параметр автоматически приравнивается к начальному лоту, а он у нас равен 0.01. В итоге первый ордер пирамиды будет иметь объём 0.01, а последний откроется лотом 0.15. Получим следующую картину:

Теперь будем уменьшать лот в арифметической прогрессии от 0.15 до 0.01. Для этого параметру LotsMultiplicatorAr присвоим отрицательное значение -0.01, а размер стартового лота сделаем 0.15:

Исходя из особенностей трендовой торговли, вариант с уменьшением лота выглядит предпочтительнее, поскольку по мере затухания тренда мы уменьшаем и объём наших «доливок». Конечно, в этом случае прибыль ожидаемо больше, но пропорционально растёт и просадка.

Тесты, сделанные в первом приближении, показали работоспособность метода в целом и конкретного советника в частности. Однако окончательные выводы можно делать только по результатам торговли на реальном счёте. В любом случае грамотная оптимизация параметров советнику не повредит.

Созданный нами советник реализует математический вариант стратегии «Пирамидинг». Впрочем, более сложные разновидности данного метода слабо поддаются формализации. Всё дело в цене вопроса: стоит ли затраченных усилий учёт многочисленных нюансов построения пирамид, например, по торговым уровням или по фигурам технического анализа, которые надо ещё суметь идентифицировать, или же для советника достаточно сетки с оптимизируемым шагом?

Пирамидинг наряду с достоинствами имеет и серьёзные недостатки. Сильные тренды, на которых можно хорошо заработать с пирамидой ордеров, случаются не так часто, а во флете данная стратегия ведёт к потере денег. Поэтому задача идентификации трендового движения остаётся главной в пирамидинге как при ручной, так и при автоматической торговле.

Сам же механизм построения пирамид по тренду, сопровождения рыночных ордеров и фиксации прибыли достаточно полно раскрыт в нашем советнике. На основе такого инструмента можно создавать собственные вариации на тему пирамидинга, поработав над сигнальной частью советника или над расчётом параметров сетки, например, учитывая текущую волатильность.

Исходный код советника снабжён подробными, практически построчными комментариями, так что его можно рассматривать как самостоятельный учебный материал.

С уважением, Юрий Лосев aka lsv107

Tlap.com

Вы наверняка заметили, что в последние несколько лет на рынке стало слишком много роботов-сеточников. Их легко продавать, высокая доходность привлекает трейдеров (на риски они не обращают внимания), да и низковолатильный рынок способствовал росту популярности подобных роботов.

Но меня всегда привлекали более стабильные алгоритмы, без сетки и мартингейла, основанные именно на правилах входа в позицию, а не на банальной кучке ордеров, раскиданной в надежде на возврат к среднему. Сегодня мы поговорим как раз о таком советнике под названием «Золотой червонец». Он предназначен, как легко догадаться, для торговли золотом.

Обзор советникаЗдравствуйте, уважаемые коллеги форекс-программисты!

В сегодняшнем уроке, по вашим просьбам, мы подробно разберём работу с массивами и циклами посредством языка MQL4.

Циклы служат для многократного повторения какого-то участка кода, а массивы – для хранения неограниченного количества структур данных с их последующей обработкой в цикле.

Начнём с циклов. Поскольку обращение к элементам массива, как правило, осуществляется с использованием циклов, то научимся сначала работать с ними, а потом перейдем к массивам.

Синтаксис цикла while в MQL4 имеет следующий вид:

while (<условие>)

{

<тело цикла>;

}

Тело цикла в данном случае будет выполняться, пока истинно условие в круглых скобках. Если это условие на момент выполнения цикла окажется ложным, то тело цикла не выполнится ни одного раза. В качестве примера выведем в журнал терминала целые числа от 1 до 5, каждое с новой строки. Код будет выглядеть так:

int i = 1;

while (i <= 5)

{

Print( i );

i++;

}

Исходя из условий задачи, мы сначала определили целочисленную переменную i и присвоили ей значение 1. В операторе цикла while проверяем, меньше или равно 5 значение переменной i. Если да, то выполняется тело цикла: значение печатается в журнал и увеличивается на единицу. После первой итерации в журнал выведено число «1», а значение переменной i равно двум. Спустя несколько итераций переменная i стала равна шести, условие i<=5 ложно. Следовательно, тело цикла выполняться больше не будет.

Этот вид цикла работает аналогично уже рассмотренному while. Здесь тело цикла выполняется, пока некое условие истинно. Однако в самом операторе можно задать действия, которые совершаются до начала цикла (например, инициализировать переменную-счётчик), а также после выполнения каждой итерации (увеличение или уменьшение счётчика). Такой вид цикла предназначен прежде всего для ситуаций, когда нам заранее известно число итераций. Синтаксис цикла for в языке MQL4 таков:

for(выражение1; выражение2; выражение3)

{

<тело цикла>;

}

Рассмотрим цикл for на следующем примере: найдём сумму целых чисел от 1 до 1000.

int sum=0; // переменная для суммы чисел

for(int i=1; i<=1000; i++)

sum+=i; // прибавляем к текущему значению суммы очередное число

Print("Сумма чисел от 1 до 100: ",i);

Мы объявили переменную sum для записи в неё текущей суммы чисел и проинициализировали её нулевым значением.

В операторе for переменная i выступает в качестве счётчика итераций. Мы объявили и проинициализировали её начальным значением «1». Нам требуется, чтобы цикл выполнялся 1000 раз, то есть пока переменная i меньше или равна 1000. Условие продолжения цикла примет вид i<=1000. После каждой итерации нам надо увеличить счётчик на единицу. Запишем через точку с запятой i++.

Тело цикла представляет всего один оператор sum+=i, что эквивалентно записи sum=sum+i. Поэтому операторные скобки «{ }» здесь не нужны. В теле цикла значение переменной sum увеличивается на значение переменной i, в которой на текущей итерации содержится очередное число от 1 до 1000. В итоге после тысячи выполнений тела цикла переменная sum будет содержать сумму всех целых чисел от 1 до 1000.

Любое из трех или все выражения в операторе for(выражение1; выражение2; выражение3) могут отсутствовать. Нельзя опускать только разделяющие выражения точки с запятыми, то есть в записи всегда должны быть оба символа «;». Например, запись for(;;) представляет собой бесконечный цикл. Выражение1 и выражение3 могут состоять из нескольких выражений, объединенных оператором запятая «,».

Решим такую задачу. Напечатаем в журнал числа от 1 до 5 и от 5 до 1 одновременно в одном цикле. При этом тело цикла должно состоять только из одного вызова функции Print().

for(int i=1, j=5; i<=5; i++, j--)

Print(i," ",j);

Как видите, тело цикла выполняется 5 раз, при этом переменная i изменяется от 1 до 5, а переменная j от 5 до 1. Результат выполнения выглядит следующим образом:

5 1 4 2 3 3 2 4 1 5

Заметьте, что наряду с инкрементом, то есть увеличением переменной i на единицу, здесь мы использовали и декремент, то есть уменьшали на единицу переменную j.

Запишем вывод в цикле пяти целых чисел от 1 до 5 в журнал следующим образом:

int n=1;

for(;n<=5;)

{

Print(n);

n++;

}

Здесь мы объявили переменную-счётчик до оператора цикла, а её инкрементацию поместили в тело цикла.