Приветствую вас, дамы и господа трейдеры!

Приветствую вас, дамы и господа трейдеры!

Сегодня мы продолжим тему управления капиталом ваших счетов и поговорим о самом распространенном и наиболее часто рекомендуемом методе управления капиталом для инструментов, использующих действие рычага, то есть торгуемых с маржей – фиксировано-фракционном методе. Дело в том, что небольшие усовершенствования классического метода позволят вам практически никогда не сливать ваши счета.

На самом деле это, вероятно, единственный метод управления капиталом, известный нам из различных книг и ресурсов в сети. При этом в большинстве книг о торговле, как правило, менеджменту денежными ресурсами уделяется всего одна глава с рекомендациями, что следует использовать. И при этом не дается никаких разъяснений по поводу возможных последствий, плюсов и минусов того или иного подхода.

А между тем не существует какого-то идеального метода мани менеджмента, который отлично подходил бы для использования с широким кругом торговых систем. Сегодня мы продолжим беседовать о методах мани менеджмента и познакомимся с самым распространенным из них, а также рассмотрим достоинства, недостатки и различные вариации фиксировано-фракционного метода управления капиталом.

Классический вариант фиксировано-фракционного метода

Классический вариант говорит нам о том, что по каждой сделке можно рисковать суммой, не превышающей Х % от баланса или от эквити счета. Это наиболее широко распространенная техника управления капиталом, как среди профессиональных финансовых менеджеров, так и среди обычных частных трейдеров. Также этот метод часто называют методом фиксированной доли, так как используется именно процентная доля капитала.

В соответствии с этим методом, вы просто рискуете Х % от ваших денег в каждой сделке. Например, вы торгуете фиксировано-фракционным методом, используя в каждой сделке 2% от вашего депозита. Ваш депозит равен 1 200$, а стоп-лосс (максимальный убыток) составляет 100 пунктов или 1000 пипсов. Для простоты предположим, что цена пункта у нас равна 1$ при лоте 1. Тогда наш лот, которым мы будем входить в сделку, составит 1200*2%/(1000*1) = 0,024 или 0,02 лота.

Также часто встречается модификация, где вместо величины стоп-лосса в расчет берется максимальный убыток. Дело в том, что многие торговые системы имеют правила для выхода из сделок в убыточной зоне и часто бывает так, что получение полного стоп-лосса крайне маловероятно. Поэтому, чтобы не занижать сильно риски и не ограничивать искусственно рост капитала по системе, берут максимальный по результатам тестирования убыток (например, по результатам 1000 сделок максимальный убыток по сделке составил 80 пунктов) и используют в расчетах именно его. А реальный стоп-лосс либо вообще не используют, либо ставят его с приличным запасом.

Стоит всегда помнить, что рынок есть рынок и даже когда что-то кажется крайне маловероятным, оно все равно обязательно рано или поздно произойдет. Поэтому, даже если вы и решили использовать подобный вариант расчета лота, не увеличивайте искусственно размер стопов и уж тем более не убирайте их совсем. В критический момент, пусть и с большим проскальзыванием, но ваша сделка будет закрыта и при адекватных уровнях риска вы не потеряете много.

Правила округления лота для фиксировано-фракционного метода

В разобранном выше случае в результате округления мы не смогли выставить риск ровно в 2% и используем риск (0,02*1000/1200)*100% = 1,67%. Когда счет увеличится до 1500$ при нашем заданном риске в 2% — мы сможем входить в рынок уже лотом 0,03. В этом случае риск будет составлять уже ровно 2%. Но с уровня депозита в 1300$ мы могли бы округлять получающийся лот по стандартным правилам округления (то есть при 0,025 мы округлили бы до 0,03), но в этом случае фактический риск был бы уже 2,31%, что прилично больше заданных 2%. Поэтому правильнее, на мой взгляд, все-таки всегда округлять в меньшую сторону, чтобы не рисковать лишними деньгами.

Классический фиксировано-фракционный метод и торговая статистика

Как вы прекрасно понимаете, расчет риска для следующей сделки в данном подходе строится совершенно без привязки к статистике счета. Каким бы ни был рынок в текущий момент, как бы эффективно или неэффективно ни работала ваша стратегия, риски по следующей сделке остаются неизменными. В этом вся сущность этого метода и, несмотря на то, что чуть ли не каждый трейдер использует в своей торговле именно его, эффективным такой подход назвать довольно сложно.

Один лот на каждые X единиц валюты на счете

Этот метод – просто немного измененная вариация классического метода. Именно его и называют чистой фиксированной фракцией. Суть тут в том, что на каждые, например, сто долларов на балансе, вы прибавляете минимальную единицу лотности. К примеру, ваш баланс равен 1 200 долларов, и вы прибавляете 0,01 лота на каждые 500$ на счете. Тогда вы будете входить в каждую сделку лотом 0,02, пока счет не вырастет до 1 500 $. Далее вы будете работать с 0,03 лота вплоть до отметки 2 000 $ баланса.

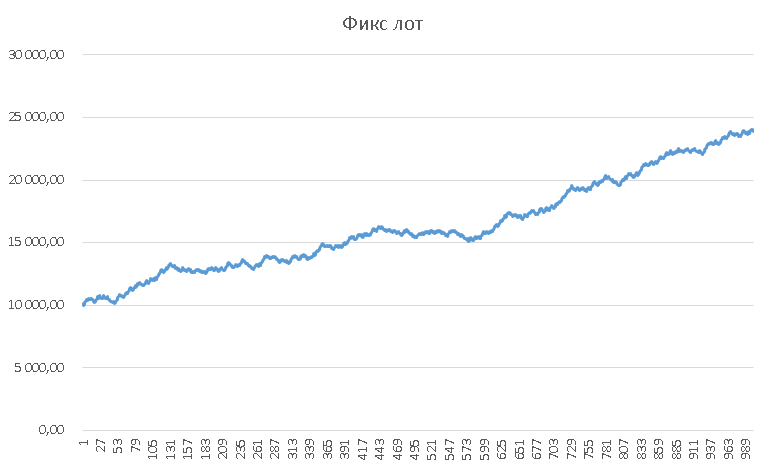

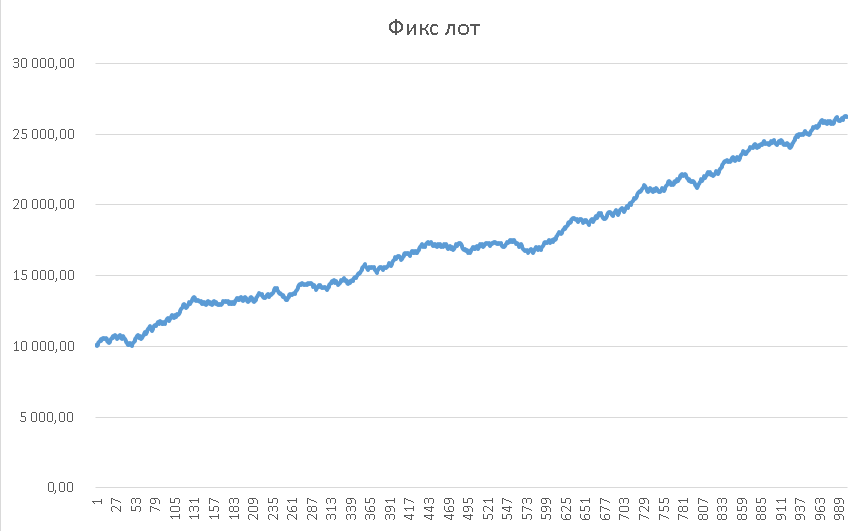

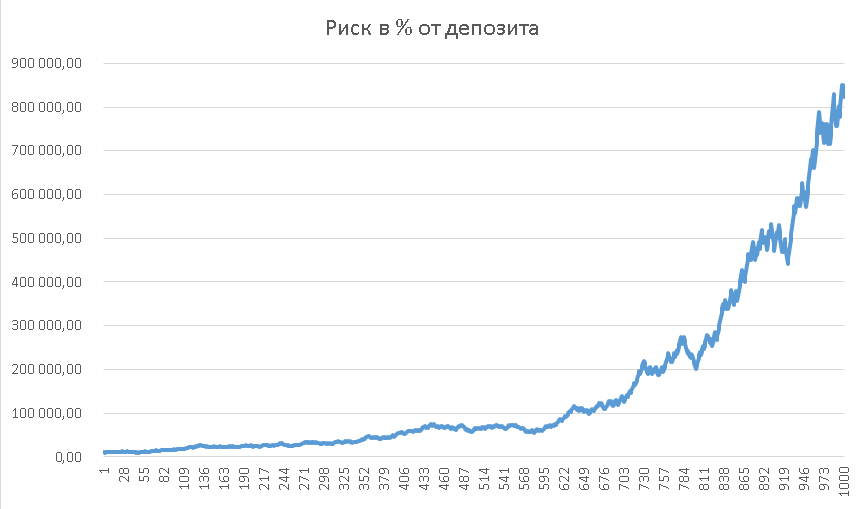

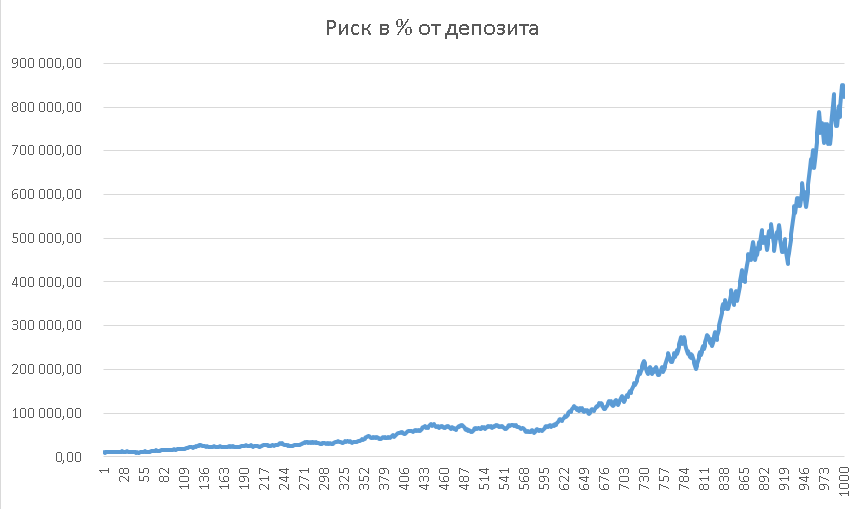

Ниже вы можете увидеть график торговой системы с 58% прибыльных сделок и отношением профита к убытку 1 к 1 (без учета торговых издержек):

Та же система с риском 3% от депозита на сделку:

Та же система с риском 3% от депозита на сделку:

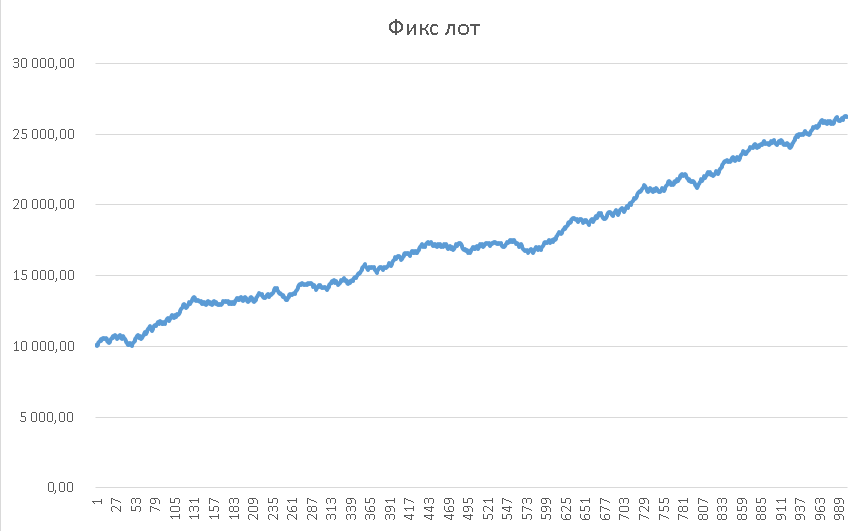

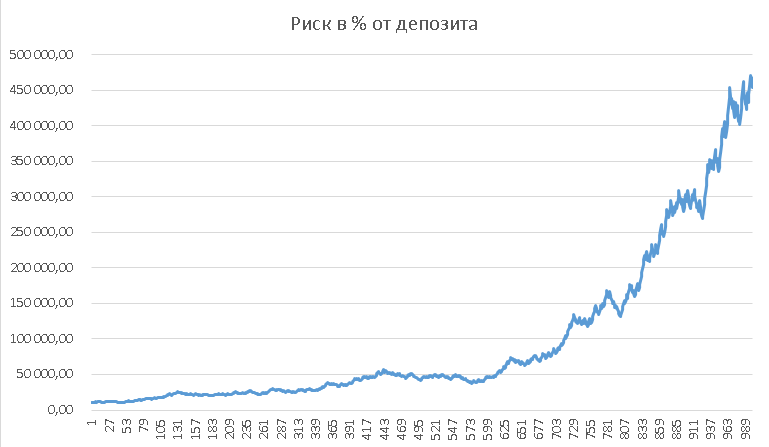

Та же система, но с риском один минимальный лот на каждые 200 долларов депозита:

Та же система, но с риском один минимальный лот на каждые 200 долларов депозита:

Несмотря на немного более скромные показатели прибыли у последнего варианта, максимальная просадка у него существенно ниже, а кривая доходности более гладкая.

Несмотря на немного более скромные показатели прибыли у последнего варианта, максимальная просадка у него существенно ниже, а кривая доходности более гладкая.

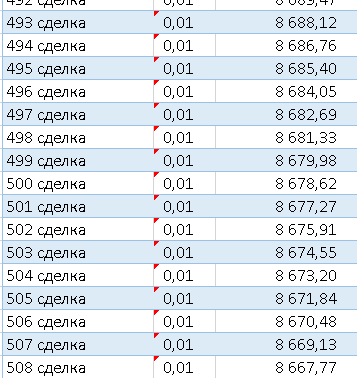

Более отчетливо это можно оценить, когда сделки приносят различное количество прибыли или убытка:

Если вы более внимательно изучите эти два графика, вы увидите преимущества второго метода. Особенно это видно по просадке в районе сделок 900-950 – она действительно прилично меньше, чем при классическом фиксировано-фракционном методе.

Если вы более внимательно изучите эти два графика, вы увидите преимущества второго метода. Особенно это видно по просадке в районе сделок 900-950 – она действительно прилично меньше, чем при классическом фиксировано-фракционном методе.

Тем не менее, метод один лот на каждые X единиц валюты на счете также имеет ряд недостатков. Он также совершенно не учитывает торговую статистику и предписывает всегда рассчитывать лот исходя только от величины счета. Также такой способ совсем не учитывает тот факт, что величина прибылей и убытков может быть различной от сделки к сделке.

Также этот способ расчета лота не учитывает реальную величину возможного максимального убытка. То есть если при подборе лотности по результатам теста в него не вошли случаи закрытия по стоп-лоссу, у вас все равно есть шанс в будущем получить этот самый стоп-лосс и будет печально, если он будет раза в четыре превышать средний убыток.

Вполне реальна такая ситуация, когда у вас в среднем убыток составляет, например, 2%, потому, что вы закрываетесь обычно по сигналу системы, не дожидаясь полного стопа, но наступает такой момент, когда из-за, например, чересчур быстрой реакции рынка на фундамент, сделка закрывается именно по полному стопу и вы получаете убыток в 10%.

Ну и последний, но очень важный недостаток состоит в том, что вам нужно получить 100% прибыли, чтобы на начальном этапе переключиться с одного до двух минимальных лотов. Например, вам нужно иметь 500$ для торговли лотом 0,01 чтобы держать максимальную просадку в районе 20%. Тогда для торговли лотом 0,02 вам нужно сделать 500$ или 100% от начального депозита. Следующий переход произойдет уже на 50% прибыли. Затем на 33%. В итоге после каждой сделки вам придется увеличивать лотность на несколько минимальных единиц лота. Но самый первый переход требует 100% профита.

Большая проблема возникнет, если вы попытаетесь уменьшить тот огромный период времени, который требуется для перехода с торговли лотом 0,01 на лот 0,02. Единственный способ увеличить здесь скорость — это увеличить процент риска (что особенно опасно при небольшом размере счета).

Недостатки обоих методов

Основной недостаток – необходимость очень долгое время работать одним и тем же лотом до перехода «на следующий уровень». Этот недостаток касается обоих методов, но более явно он виден именно в последнем. Например, при торговле 0,01 лота на каждые 500$ на депозите, вы можете торговать лотом 0,01 целый год, пока депозит не станет равен 1 000$. Весь этот период между переходами на новые уровни вы по сути работаете фиксированным лотом и лишаете свой счет эффекта «геометрического роста», ну, или по крайней мере, сильно растягиваете этот эффект.

При увеличении уровня риска этот недостаток можно немного смягчить, но тут вылезает наружу еще один существенный недостаток. Если вы думаете, что темпы роста счета при геометрической модели соответствуют темпам снижения, то вы заблуждаетесь. Как это ни прискорбно, но темп снижения превосходит темп роста.

Например, чтобы максимально быстро нарастить ваш счет, вы решили использовать метод оптимальной f, которая предполагает торговлю с высоким процентом риска, обычно от 10 до 20% на сделку. Предположим, что ваша система будет всегда давать либо прибыль 10% от депозита, либо такой же убыток. Тогда при депозите 1000 долларов и риске 10% вы выиграете в первой сделке 100$ и получите 1 100$ на депозите. В случае, если следующая сделка будет убыточная, вы рискнете уже 110$ и получите в результате 990$ на счете.

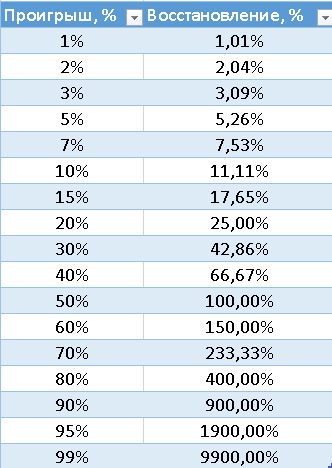

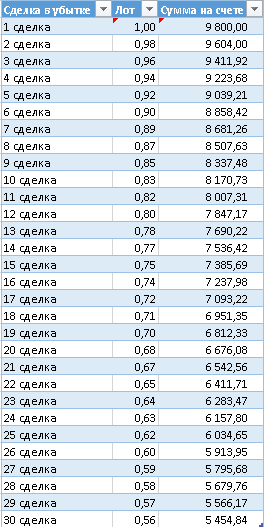

Таким образом, в обоих сделках вы рисковали десятью процентами от счета и получили убыток в 10$, но никак не 0$. При этом, чем выше риск, тем сильнее этот эффект. Это называется асимметричностью рычага, которая свойственна всем инструментам, торгуемым с маржей. Всю эту печаль наглядно можно продемонстрировать вот такой таблицей:

Как видите, уже при риске 5% действие данного эффекта начинает сказываться на ваш счет. Именно поэтому вам нужно сразу решить, что вам важнее – усилить действие эффекта геометрического роста (и при этом прилично возрастут просадки по счету), или сохранить и максимально обезопасить ваш начальный капитал.

Как видите, уже при риске 5% действие данного эффекта начинает сказываться на ваш счет. Именно поэтому вам нужно сразу решить, что вам важнее – усилить действие эффекта геометрического роста (и при этом прилично возрастут просадки по счету), или сохранить и максимально обезопасить ваш начальный капитал.

К сожалению, нет пока такого способа, который позволил бы надежно реализовать обе этих цели, но есть некоторые приемы, которые все же позволят вам откусить по небольшому куску от двух этих пирогов. Но о них немного ниже, а сейчас разберем эти два базовых подхода – увеличение эффекта геометрического роста и защита прибыли.

Защита прибылей

Возможность уменьшать риск быстрее, чем он возрастает, позволяет защитить достигнутые прибыли в период убытков. Что такое ставка снижения? Это довольно просто – чем большее количество убыточных сделок мы получаем по системе в данный момент, тем сильнее мы снижаем лотность. Самый простой пример – после каждой убыточной сделки уменьшаем лот на 20%, то есть умножаем лот на коэффициент, например, 0,8. Предположим, что у нас прибыль равна убытку и мы торгуем фиксированный 1 лот на счете в 10 000$. Тогда после 9 убыточной сделки нам уже нечем будет торговать:

Теперь давайте попробуем рисковать 10% от счета:

Теперь давайте попробуем рисковать 10% от счета:

После 10 убыточной подряд сделки мы лишились практически 65% от нашего капитала и исходя из таблицы сверху нам нужна прибыль около 200% для восстановления счета.

После 10 убыточной подряд сделки мы лишились практически 65% от нашего капитала и исходя из таблицы сверху нам нужна прибыль около 200% для восстановления счета.

Теперь после первой убыточной сделки мы будем уменьшать каждый раз лот на 30%:

Как видно, мы в просадке на 33% и для восстановления нам потребуется около 45% прибыли.

Как видно, мы в просадке на 33% и для восстановления нам потребуется около 45% прибыли.

Трейдер заинтересован в том, чтобы снижение риска опережало рост, по нескольким причинам.

Во-первых, трейдер может ограничить объем убытков. Если используемая им стратегия или торговая система приносят большие убытки, то возможность более быстрого снижения риска обеспечит следующий эффект: чем больше будут возможные убытки, тем меньшей величиной капитала придется рисковать, что в итоге серьезно уменьшит глубину максимальной просадки.

Во-вторых, это позволяет консервативному трейдеру поступить более агрессивно при увеличении объема реинвестирования. Трейдеры не применяют агрессивное управление капиталом, поскольку опасаются, что это повлияет на величину потенциальных убытков. Более быстрое по сравнению с прежними темпами снижение риска приводит к менее значительным издержкам.

Давайте сравним результаты одной и той же системы с применением ставки снижения и без:

Один лот на каждые X единиц валюты на счете:

Один лот на каждые X единиц валюты на счете:

Просадки, хоть и не слишком значительно, но все же уменьшились. К тому же теперь мы защищены от большого количества убыточных сделок подряд.

Просадки, хоть и не слишком значительно, но все же уменьшились. К тому же теперь мы защищены от большого количества убыточных сделок подряд.

Модификации метода ставки снижения

Но, опять же, нужно понимать, что подобный подход лучше всего показывает себя при большом количестве убыточных сделок подряд, иначе эффект применения этого метода практически незаметен. Поэтому довольно часто применяют его модификации.

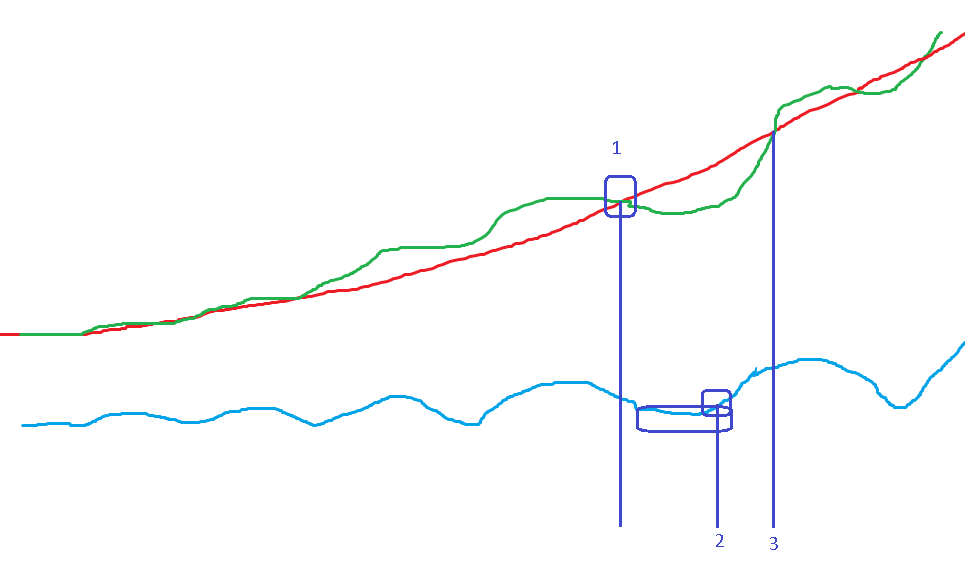

Одна из таких модификаций – кривая баланса системы. Строится скользящая средняя по балансу депозита и при текущем балансе, находящемся ниже скользящей средней, применяется ставка снижения до тех пор, пока баланс не будет находится выше кривой. При пересечении балансом своей скользящей средней можно снова переходить на стандартный расчет лотности. Тут тоже есть один недостаток – чем дальше мы успели отклониться от скользящей, тем сложнее будет при условии уменьшающегося лота вернуться обратно. Поэтому стоит к скользящей средней по балансу добавить и осциллятор по балансу, получив таким образом трендовую систему:

В точке 1 при пересечении линией баланса (зеленая линия) линии скользящей средней (красная линия) мы начинаем применять ставку снижения до тех пор, пока не окажемся в точке 2. В точке 2 осциллятор, рассчитанный по показаниям линии баланса, выходит из перепроданности, и мы постепенно начинаем наращивать лот, пока не оказываемся в точке 3. В точке 3 график баланса оказывается снова выше скользящей средней и мы снова рассчитываем лот исходя из обычной логики, принятой в системе.

В точке 1 при пересечении линией баланса (зеленая линия) линии скользящей средней (красная линия) мы начинаем применять ставку снижения до тех пор, пока не окажемся в точке 2. В точке 2 осциллятор, рассчитанный по показаниям линии баланса, выходит из перепроданности, и мы постепенно начинаем наращивать лот, пока не оказываемся в точке 3. В точке 3 график баланса оказывается снова выше скользящей средней и мы снова рассчитываем лот исходя из обычной логики, принятой в системе.

Такой подход уже позволяет уменьшить просадки в периоды снижения баланса (неблагоприятные рыночные условия для нашей системы), а также быстрее вернуться к начальному лоту. При таком подходе высокая ставка снижения не только не вредна для выхода к начальному лоту, но даже оказывается полезной – мы можем назначить ставку снижения, например, 0,7, а ставку повышения (увеличение лотности при росте осциллятора) установить в районе 1,5.

Таким образом, мы довольно стремительно будем сокращать потери по балансу и еще более стремительно выходить из просадок. Это верно в случае, когда осциллятор продолжает рост от уровня перепроданности, но если пробой уровня был ложным и следующая сделка окажется убыточной, мы окажемся в еще большей просадке, так как вошли увеличенным лотом. Поэтому стоит с осторожностью применять метод ставок и тщательно тестировать систему на истории.

Ускорение роста геометрической прогрессии

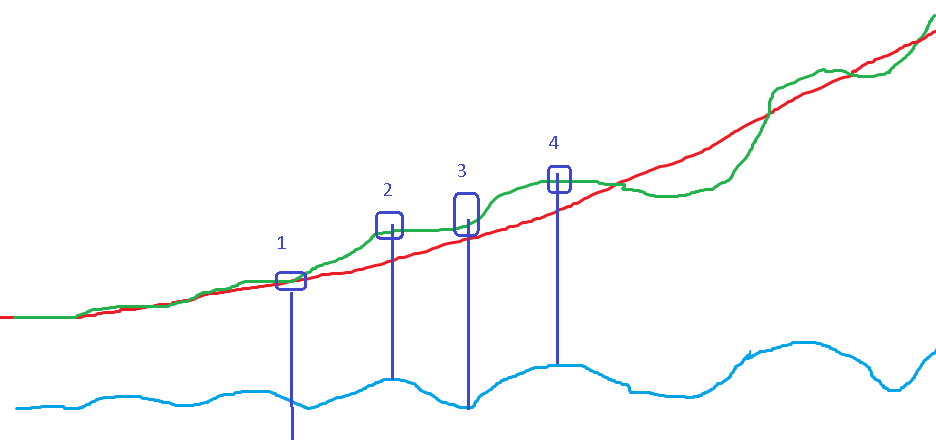

В предыдущем примере мы уменьшали лотность быстрее, чем это было бы при обычном способе управления капиталом, например, при использовании 2% от депозита в каждой сделке. Но кто помешает нам увеличивать лотность при нахождении линии баланса над своей скользящей средней и росте осциллятора? То есть, например, по нашей системе мы должны рисковать 2% в каждой сделке. При этом при подходящих условиях (росте скользящей средней и осциллятора, например), мы можем сказать, что на данный момент наша система находится в «хорошей форме» и работает в согласии с рыночными условиями. Тогда почему бы не увеличивать лот после каждой прибыльной сделки в подобных условиях? Все это увеличит эффект геометрической прогрессии на счете без существенного увеличения просадок, ведь мы будем действовать подобным образом только на благоприятных для торговой системы фазах рынка:

То есть пока линия баланса находится над своей скользящей средней и осциллятор растет (отрезки 1-2 и 3-4) мы можем увеличивать лотность сверх заложенного в системе. В периоды спада осциллятора можно торговать базовым лотом, тем, что заложен в классических правилах системы. Таким образом в самые благоприятные периоды мы будем рисковать немного большим.

То есть пока линия баланса находится над своей скользящей средней и осциллятор растет (отрезки 1-2 и 3-4) мы можем увеличивать лотность сверх заложенного в системе. В периоды спада осциллятора можно торговать базовым лотом, тем, что заложен в классических правилах системы. Таким образом в самые благоприятные периоды мы будем рисковать немного большим.

Торговля на прибыль

Как известно, самой первой задачей правильного мани менеджмента является защита начального капитала. Торговля – это не спринт, а марафон, и самое важное тут не сойти с дистанции.

Я прекрасно понимаю людей, которые сначала стараются разогнать депозит, а потом уже торговать более спокойно. Не каждый трейдер способен позволить себе депозит, торговля на котором полностью бы покрывала его расходы на жизнь. Поэтому многие хотят как можно быстрее достигнуть этого уровня и стараются в самом начале принимать большие риски. Это кажется правильным решением, ведь так можно действительно быстрее начать полностью зарабатывать только с рынка, а маленький депозит не так жалко потерять. Но, к сожалению, далеко не каждому удается выдержать этот спринт с повышенными рисками и такое решение, как правило, приводит к открытию нового счета. Особенно такая методика опасна, когда трейдер открывает счет под новую стратегию, статистики по которой у него нет или её очень мало.

Отсюда следует правило – чтобы не открывать новый счет каждый новый месяц, когда на карточку вам капает аванс, на новых счетах какое-то время стоит торговать минимальным лотом. Причем неважно, сколько нулей содержит ваш баланс – всегда стоит один-три месяца поторговать именно минимальным лотом. Во-первых, это даст понять, насколько хороша ваша система и не вогнать вас сходу в большую просадку. Во-вторых, если система способна приносить прибыль в принципе, это будет понятно по истечении этого срока, так как создаст некоторый прирост, который вам еще может пригодиться в случае, если после повышения рисков ваша ТС вдруг попадет в период просадки. Так вы будете просаживать накопленную прибыль, а не начальный депозит, что психологически будет немного легче – вы уже видели, как работает система и знаете, что это просто просадка и система работает.

Вторая задача мани менеджмента – это получение прибыли. С этого момента начинается самое интересное. Если вы правильно защитили начальный капитал, вы имеете очень хороший шанс оставаться в игре достаточно долго, чтобы, наконец, извлечь некоторый доход из вашей торговли. Я предполагаю, что вы читали все, что было написано выше и поняли, как правильно увеличивать свой риск. Если увеличение риска производится правильно, есть шанс, что размер дохода, который будет получен в благоприятный период торговли, сможет вас удивить. Тем не менее, вы должны защищать этот доход, поскольку всегда есть вероятность просадки, которая может загнать вас в угол.

Вторая задача мани менеджмента – это получение прибыли. С этого момента начинается самое интересное. Если вы правильно защитили начальный капитал, вы имеете очень хороший шанс оставаться в игре достаточно долго, чтобы, наконец, извлечь некоторый доход из вашей торговли. Я предполагаю, что вы читали все, что было написано выше и поняли, как правильно увеличивать свой риск. Если увеличение риска производится правильно, есть шанс, что размер дохода, который будет получен в благоприятный период торговли, сможет вас удивить. Тем не менее, вы должны защищать этот доход, поскольку всегда есть вероятность просадки, которая может загнать вас в угол.

Поэтому, если защита полученной прибыли более важна для вас, чем продолжение наращивания счета в максимально быстром темпе, тогда наиболее важным шагом, в момент наступления просадки, будет уменьшение вашего риска на сделку более быстрыми темпами, чем показатель, с которым шло нарастание риска в благоприятный период. А эту методику мы уже с вами детально разобрали выше, когда использовали скользящую среднюю по балансу.

Существует такое понятие, как критическая точка. Это такое значение баланса, достижение которого практически гарантирует, что что бы ни случилось, вы уже не сможете потерять начальный депозит. Естественно, эта точка достигается только при условии применения ставки снижения лотности. Как вы помните, в одном из примеров, применяя ставку снижения 0,7 за 10 убыточных сделок, мы с 1 лота опустились до 0,04. Допустим, для нашей торговли 1 лот соответствует уровню риска в 2% и у нас на счете 10 000$:

Даже с таким довольно консервативным уровнем риска в 2% при 30 убыточных сделках подряд мы потеряем почти половину счета. Что будет, если то же самое случится с системой, которая использует ставку снижения 0,7:

Даже с таким довольно консервативным уровнем риска в 2% при 30 убыточных сделках подряд мы потеряем почти половину счета. Что будет, если то же самое случится с системой, которая использует ставку снижения 0,7:

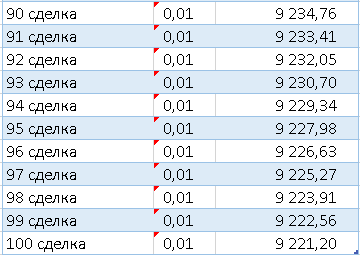

Мы будем терять буквально центы и получим просадку в 7% спустя целых 30 убытков. То есть при таком риске в 2%, при такой величине депозита в 10 000$ и при такой ставке снижения в 0,7, нам достаточно получить 10% прибыли, чтобы считать, что мы уже практически гарантированно не сольем наш депозит. Давайте продлим табличку результатов системы со ставкой снижения до ста убыточных сделок подряд:

Мы будем терять буквально центы и получим просадку в 7% спустя целых 30 убытков. То есть при таком риске в 2%, при такой величине депозита в 10 000$ и при такой ставке снижения в 0,7, нам достаточно получить 10% прибыли, чтобы считать, что мы уже практически гарантированно не сольем наш депозит. Давайте продлим табличку результатов системы со ставкой снижения до ста убыточных сделок подряд:

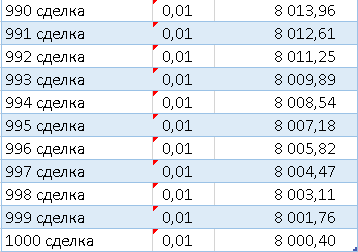

Согласитесь, маловероятно, но все же. Ну хорошо, для тех, кто еще не прочувствовал всю мощь этого подхода:

Согласитесь, маловероятно, но все же. Ну хорошо, для тех, кто еще не прочувствовал всю мощь этого подхода:

Тысяча убыточных сделок подряд и просадка 20%.

Тысяча убыточных сделок подряд и просадка 20%.

После какого уровня прибыли считать ваш депозит неубиваемым – решайте сами. Конечно, можно воспроизвести и 10 000 убыточных сделок подряд, и они действительно сольют-таки ваш депозит. Но станете ли вы в реальности годами смотреть на то, как ваша система потихоньку теряет деньги? Скорее всего, максимум спустя 500 сделок вы одумаетесь и уберете систему со счета:

И потеряете на этом около 13%, что не слишком уж и печально. Конечно, реальные системы не сливают таким образом и у вас на размышления будет гораздо больше времени. Но я не знаю ни одного более мощного метода для защиты начального депозита, чем этот.

И потеряете на этом около 13%, что не слишком уж и печально. Конечно, реальные системы не сливают таким образом и у вас на размышления будет гораздо больше времени. Но я не знаю ни одного более мощного метода для защиты начального депозита, чем этот.

Но, как я уже говорил, для успешного его применения важно найти момент для возврата к начальному лоту и тут может быть множество различных стратегий – после первой прибыльной сделки, после выхода счета на уровень, после которого баланс начал снижаться (считай после выхода из просадки), руководствуясь целой системой поверх графика баланса. Вариантов очень много, как много и различных торговых систем, и их графиков баланса. Некоторые системы дают плавные графики почти без существенных отклонений и в этом случае скользящая средняя с осциллятором будет не особенно эффективна. Некоторые системы предполагают серьезные и длительные отклонения линии баланса от скользящей средней. В каждом конкретном случае необходим индивидуальный подход, подтвержденный результатами тестирования.

Заключение

Сегодня мы наиболее подробно разобрали такой популярный метод управления капиталом, как фиксировано-фракционный. Надеюсь, знание достоинств и узких мест в применении фиксированной фракции помогут вам избежать многих ошибок при управлении вашим капиталом. Такие инструменты, как ставка снижения и ставка понижения позволяют нивелировать недостатки фиксировано-фракционного метода, а также, как вы убедились, надежно защитить ваш начальный капитал и полученную в процессе торговли прибыль.

Сегодня мы наиболее подробно разобрали такой популярный метод управления капиталом, как фиксировано-фракционный. Надеюсь, знание достоинств и узких мест в применении фиксированной фракции помогут вам избежать многих ошибок при управлении вашим капиталом. Такие инструменты, как ставка снижения и ставка понижения позволяют нивелировать недостатки фиксировано-фракционного метода, а также, как вы убедились, надежно защитить ваш начальный капитал и полученную в процессе торговли прибыль.

Тем не менее, стоит помнить, что не существует идеального метода мани менеджмента и не торговая система подбирается под «идеальный», на ваш взгляд, метод управления капиталом, а наоборот — под конкретную торговую систему подбирается такой метод, который максимально эффективно скроет все недостатки стратегии и наилучшим образом выделит ее достоинства. Система управления капиталом является прежде всего именно системой и вполне нормально, что система мани менеджмента будет ничуть не проще, чем сама торговая стратегия.

Удачи и до новых встреч!

С уважением, Дмитрий аkа Silentspec

TradeLikeaPro.ru