Индекс S&P500 можно найти в списке инструментов любого форекс-брокера, но многие трейдеры обходят этот актив стороной. Возможно, срабатывает стереотип, что рынок акций и валютные спекуляции – это несовместимые вещи, требующие разного подхода и стратегий.

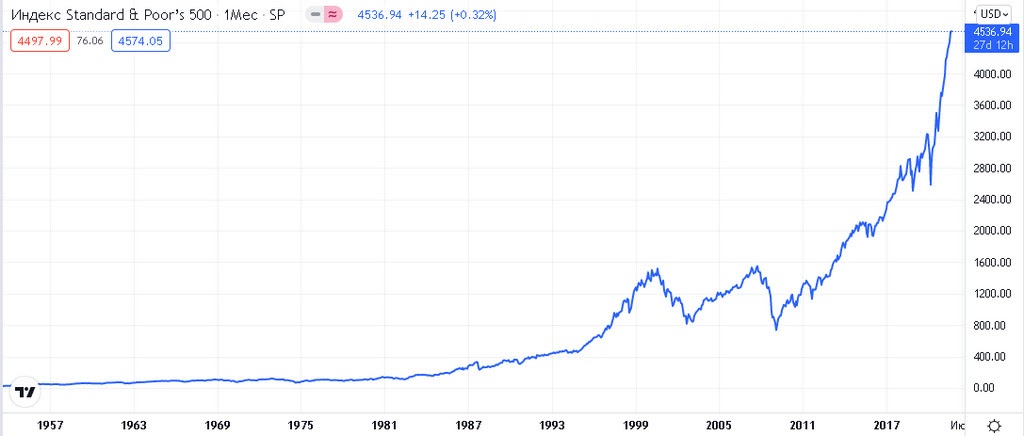

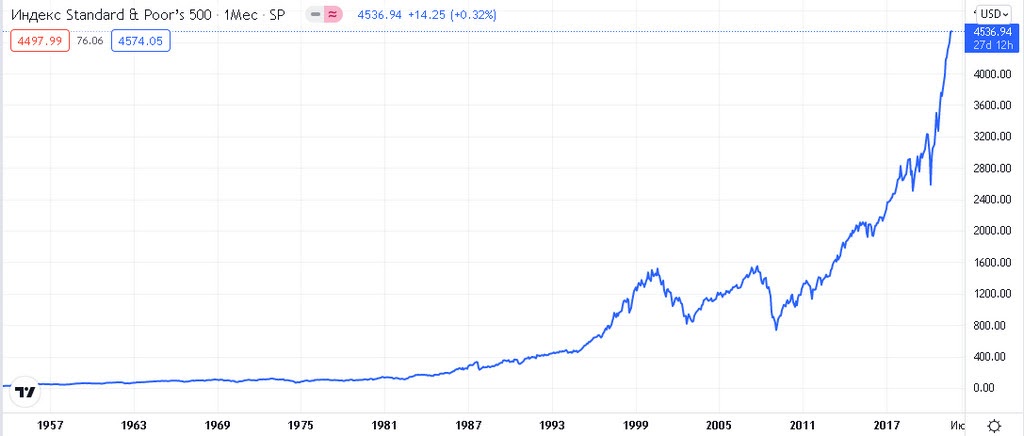

Отчасти в этом есть своя правда: S&P500 имеет ярко выраженный растущий исторический тренд, очевидный даже для новичка, в отличие от основных валют, движения которых похожи на широкий флэт. Индекс акций дает возможности как для долгосрочного инвестирования, так и для краткосрочного трейдинга.

Сегодня мы разберемся с тем, что такое S&P500, какие компании в него входят, важные особенности инструмента, и рассмотрим стратегии инвестирования и трейдинга, подходящие для этого индекса.

Что такое фондовый индекс S&P500

Индекс S&P500 – это математический индикатор, отображающий общее положение дел на фондовом рынке и основанный на ценах 505 акций крупнейших компаний США.

Формула индекса была выведена совместными усилиями издательства Poor’s Publishing и рейтинговой компании Standard Statistics Company.

Обе фирмы в начале XX века занимались выпуском рекомендаций по перспективным акциям и составлением портфелей для инвесторов. В 1941 году произошло слияние компаний, так появилось агентство Standard & Poor’s, специалисты которого начали работать над идеей создания универсального индикатора, наиболее полно описывающего рынок фондовых акций США.

Первый вариант индекса S&P содержал 500 акций американских компаний, торгуемых на фондовых биржах США, отобранных по размеру их капитализации в 1943 году. Индикатор был опубликован в 1957 году, но за отправную точку был взят уровень 10 от 1941 года. На момент написания статьи курс S&P500 превысил уровень 4536.

Формула созданного 64 года назад индикатора, как и критерии отбора акций, не претерпела особых изменений в наши дни.

В состав индекса попадают бумаги только американских компаний, выпущенные на биржах NYSE или NASDAQ с капитализацией более $13,1 млрд. Дополнительное условие – торговый оборот не менее 250 тысяч акций в месяц за наблюдаемый полугодовой период.

Формула индикатора в 2006 году получила поправку. Компания S&P Global теперь умножает курс акций не на все количество выпущенных бумаг, а только на те, что находятся в свободном обращении на бирже (free float).

Список акций в составе SP500 содержит только компании, которые находятся в собственности акционерных обществ, исключая различные инвестфонды, трасты и т. д., не занимающиеся реальной деятельностью. Решение о включении той или иной акции в список принимается комитетом, учитывающим следующие критерии:

- Значимость отрасли, которую представляет компания, в экономике США;

- Ликвидность активов на балансе;

- Уровень получения доходов в США.

Состав индекса пересматривается и корректируется раз в квартал. S&P500 необязательно содержит строго 500 акций, количество бумаг может быть выше или ниже в пределах десятка позиций.

Роль индекса S&P500

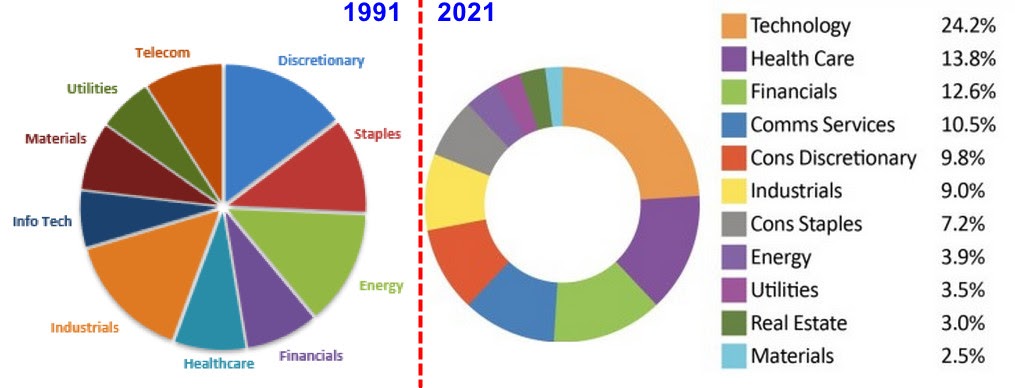

Несмотря на кажущуюся простоту вычислений, данные S&P500 реально отражают текущие рыночные тенденции: настроение инвесторов в виде тренда и вклад конкретных отраслей в виде доли капитализации.

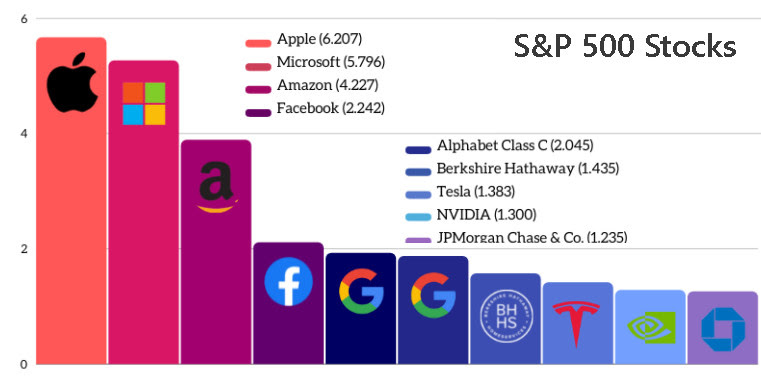

Например, на сегодняшний день в рейтинге топ-10 компаний наибольший вес по капитализации занимают IT-технологии, которые 30 лет назад занимали 7 место.

По итогам 2021 года ожидается, что финансы будут окончательно смещены на третье место отраслью медицины.

Представленная выше диаграмма может выступить руководством для составления портфеля акций. Дивергенция индекса позволяет трейдеру найти недооцененные падающие акции, которые могут «выстрелить» после очередного обновления локальных максимумов S&P500.

Позитивный тренд американского фондового рынка влияет не только на отдельные акции, но и на суверенные рынки. Как говорят инвесторы: «Прилив поднимает все лодки».

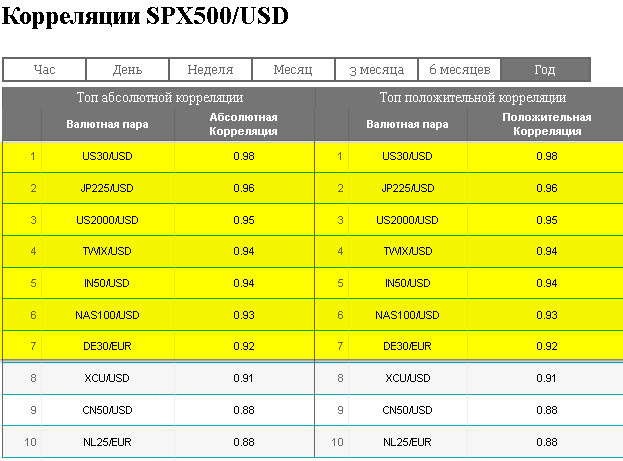

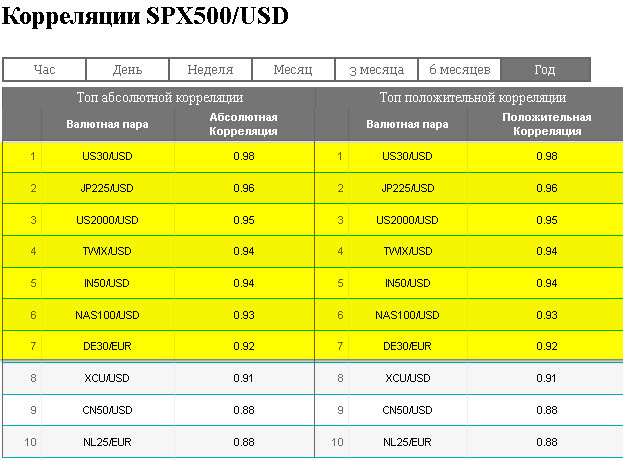

Новые максимумы S&P500 – повод как минимум для краткосрочного роста на любом фондовом рынке страны, несмотря на внутренний негатив. Большинство биржевых индикаторов развитых стран повторяют тренды S&P500 достаточно высоким коэффициентом корреляции, который можно посмотреть в сервисе на сайте TLAP.

Как правильно следовать за индексом S&P500

Трейдер может повторить список акций в составе S&P500 в своем портфеле, купив 500 наименований ценных бумаг в процентном соотношении по капитализации, но это не самый разумный вариант. Индекс представляет собой в большей степени индикатор, особенно после изменений формулы в 2006 году (см. раздел выше). Корректно повторить его доходность в реальных бумагах не всегда представляется возможным.

К тому же купленные акции могут не совсем точно совпадать с итоговыми значениями S&P500. Трейдер будет опаздывать с ребалансировкой позиций и нести высокие расходы по торговым комиссиям для такого внушительного пакета акций.

ETF

Выходом из ситуации может стать приобретение бумаг паевых, индексных или биржевых фондов, инвестирующих полученные средства в набор акций S&P500. В этом случае у трейдера будет на счете один вид ценной бумаги и сохранены все дивиденды. Законодательство США гарантирует, что приобретенный на фондовом рынке пай или ETF реально обеспечен индексными акциями или их депозитарными расписками.

Фонды, инвестирующие в пакет ценных бумаг, эквивалентный составу S&P500:

- State Street Corporation (тикер акции: SPY);

- The Vanguard Group (тикер акции: VOO);

- iShares (тикер акции: IVV).

Весь состав акции индекса S&P500 можно приобрести в виде пая у крупнейших международных и отечественных брокеров и банков. Единственный недостаток таких инвестиций состоит в том, что они не торгуются открыто на фондовых биржах, как вышеперечисленные три акции. Инвесторам придется оценивать эти вложения по надежности эмитента.

На российском рынке инвестировать в паи акций S&P500 предлагают:

- Банк Тинькофф ($TSPX);

- Сбербанк ($SBSP);

- ВТБ ($VTBA);

- Управляющая компания Альфа-Капитал (AKSP).

Бумаги перечисленных эмитентов можно приобрести на Московской бирже. Стоит еще раз обратить внимание, что реальные пакеты акций отличаются от расчетного индекса, и результаты годовой доходности у этих бумаг будут различными.

Перечисленные банки и ряд российских брокеров также предлагают трейдерам покупку акций американских S&P-фондов при условии наличия статуса квалифицированного инвестора и определенной суммы средств на счете.

На фондовой бирже США NYSE доступны Leverage ETF, трехкратно умножающие позицию по S&P500. Компания выпускает акции:

- Трехкратного лонга SPXL– прибыль от роста курса S&P500;

- Трехкратного шорта SPXS – прибыль от падения курса S&P500.

Деривативы

Деривативы – самый простой и менее затратный (по уровню комиссий) способ следования за индикатором широкого рынка.

На рынке США набор фьючерсов на S&P500 предлагает Чикагская биржа CME в виде:

- #SP – полноразмерный контракт, равный $250, умноженным на курс индекса;

- #ES – самый популярный мини-контракт, равный $25, умноженным на курс индекса;

- #MES – микро-контракт, равный $5, умноженным на курс индекса.

Замыкают список инструментов следования за курсом индикатора широкого рынка опционы биржи CBOE. Эти контракты выпускаются как для индекса S&P500, так и для биржевых фондов (кроме Leverage ETF).

CFD

Трейдерам рынка Форекс брокеров доступны CFD-контракты на популярный американский биржевой индекс. Они присутствуют практически у каждого брокера, позволяя торговать S&P500 с плечом гораздо выше фьючерсов CME или опционов CBOE.

При трейдинге CFD трейдер несет намного более низкие комиссионные расходы из всех рассмотренных форм инвестирования. При среднесрочном и долгосрочном удержании брокер перечисляет на счет клиента дивидендные доходы от пакета 500 акций.

Исторический тренд

На общем историческом периоде графика S&P500 четко просматривается растущий тренд, который характеризуется следующими интересными показателями:

- Инвесторы, следующие за индикатором в позиции лонг на всем протяжении торгов, в среднем зарабатывали 9,8% годовых в валюте (профит + дивиденды);

- Ежегодная прибыль фиксировалась в 70% случаев за наблюдаемый 80-летний период;

- Максимальная просадка инвестиций составила 30%.

Создатели индекса настолько удачно вывели формулу индикатора, что SP&500 гарантированно обгоняет доходность любого хедж-фонда в долгосроке, согласно наблюдениям Уоррена Баффетта.

Компания этого знаменитого инвестора Berkshire Hathaway занимает 6 место в составе индекса, доказывая состоятельность его инвестиционных взглядов. К тому же Баффетт на деле доказал превосходство S&P500 над работой хедж-фондов.

Оракул из Омахи поспорил на миллион долларов с управляющим инвестиционной компании Protégé Partners Тедом Сейдсом. Последний собрал портфель из бумаг 100 хедж-фондов с целью превзойти индекс широкого рынка с 2007 по 2017 год. Баффетт легко выиграл это пари, отдав полученные деньги на благотворительность.

При всех вышеперечисленных аспектах индекс S&P500 имеет один существенный недостаток. В ходе экономических кризисов рынок акций способен находиться в 7-летней просадке.

Первая подобная катастрофа настигла инвесторов в 1973 году, который отметился нефтяным кризисом, возникшим после войны Судного Дня. Именно в этот момент возник картель ОПЕК, а США создали знаменитый стратегический резерв нефти.

Рынок акций вернулся к максимумам только в 1980 году и торговался без подобных длительных падений до 2000 года.

Начиная с середины 1990-х годов, S&P500 увеличил доходность за счет взрывного развития IT-индустрии. Ажиотаж инвесторов «надул пузырь доткомов» на акциях компаний, чей бизнес был полностью связан с Интернетом.

На том этапе развития технологий IT-сектор не имел шансов на получение достаточной прибыли, что привело к череде банкротств, обрушивших акции на 7 лет.

Впрочем, инвесторам в начале XXI века не повезло дважды. Как только S&P500 достиг отметок 2001 года, в 2008 году разразился «ипотечный кризис». После этого падения акции шли к максимумам 2007 года целых 6 лет.

Прошедший кризис 2020 года нельзя считать таковым, исходя из принципов цикличности. Рынок акций был выкуплен за 4 месяца. Видимо, 7-летний период «провала» S&P500 еще впереди.

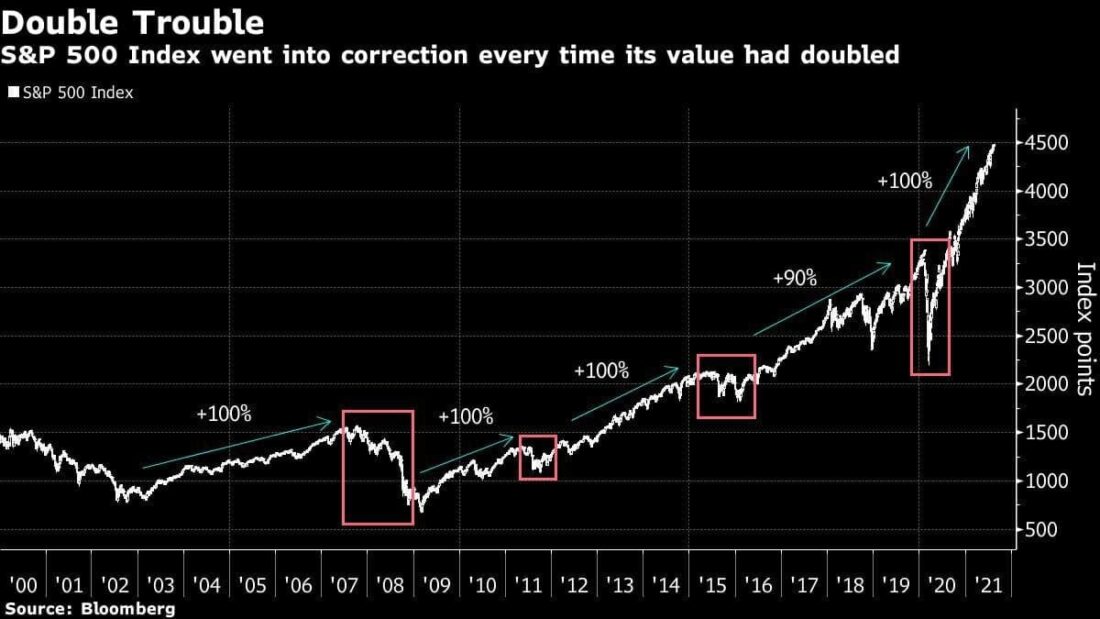

Интересное наблюдение – S&P входил каждый раз в коррекцию после роста на 100%.

Также на основе исследования Fidelity Investments (американская холдинговая компания, оказывающая финансовые услуги, одна из крупнейших компаний по управлению активами в мире) было выявлено, что с 1920 года индекс S&P500 демонстрировал в среднем: откат на 5% три раза в год, 10% коррекции каждые 16 месяцев и 20% просадки каждые 7 лет. Средняя продолжительность коррекции – 43 дня.

Особенности торгового инструмента

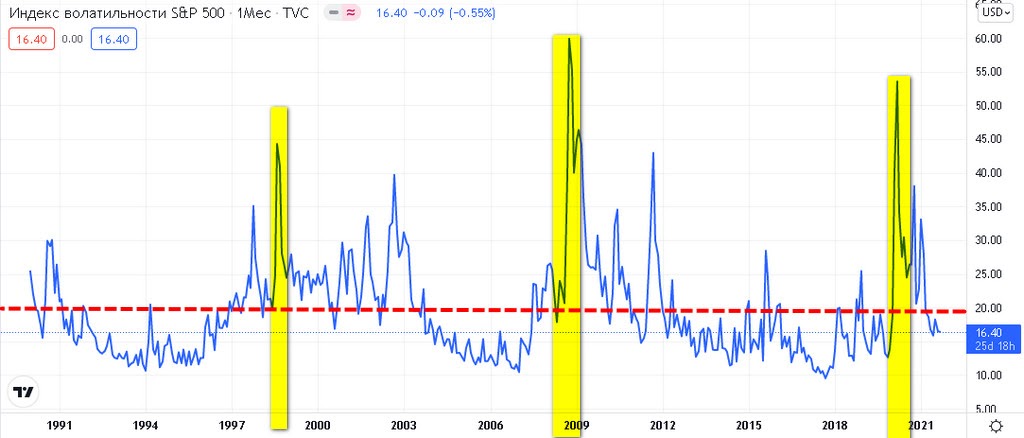

Основная особенность индикатора S&P500 состоит в том, что он стал базой для определения настроений инвесторов, прогнозирующей будущие экономические кризисы и моменты «безопасного» входа в рынок. Речь идет о знаменитом индексе волатильности VIX и стоимости опционов на фьючерсы биржевого индикатора, торгуемые площадкой CBOE.

Цена любого опционного контракта может быть рассчитана заранее по формуле Блэка-Шоулза, удостоенной Нобелевской премии по экономике. Профессор Менахем Бренер в 1989 году предложил на основе этих данных и реальных значений опционов рассчитать ожидаемую (в будущем) волатильность рынка.

Позже биржа CBOE математически реализовала эту идею, выпустив индекс VIX. Смысл этого индикатора можно увидеть невооруженным взглядом, даже не обладая особыми знаниями в теханализе фондового рынка. Всплески VIX предупредили заранее или совпали с моментами кризиса доткомов, ипотечного краха и Covid-последствий.

Считается, что значение выше 40 пунктов является «зоной страха» инвесторов, предупреждая о близости кризиса. В этом случае для возобновления покупок активов следует ждать падения в «зону жадности» ниже 20 пунктов.

Индекс VIX можно найти на TradingView.

Сезонность

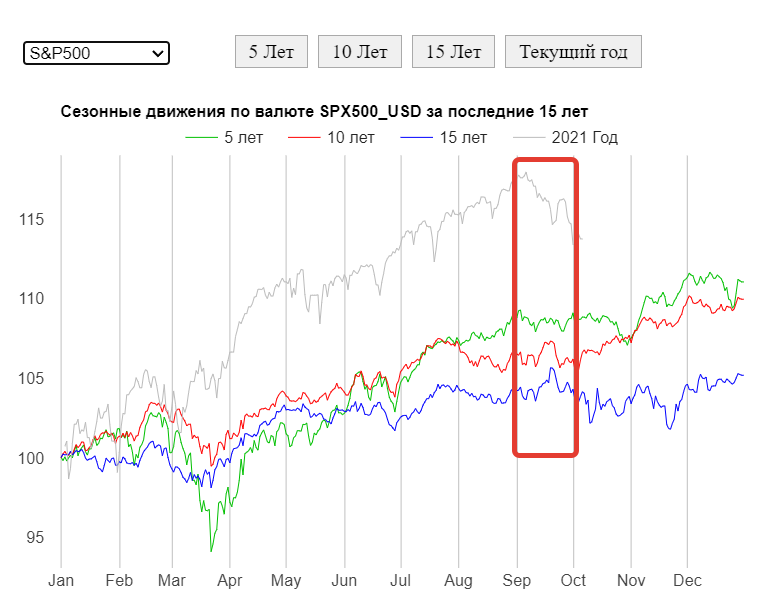

Сезонность – еще одна особенность индекса S&P500, которая заключается в закономерности роста или падения акций в определенные периоды года. Рождественское ралли – наиболее известный и любимый инвесторами сезон взлета акций. Волна покупок ценных бумаг проходит в конце года и/или сразу после новогодних праздников.

Как видно из графика сезонных движений инструментов на нашем сайте TLAP, в последние 10 и 5 лет сезонные ралли S&P500 стали охватывать длительный период с ноября по январь.

Апрель часто называют лучшим месяцем для инвестирования – за последние 10 лет еще ни разу не было негативного закрытия индекса по итогам месяца:

А вот знаменитая пословица «Sell in May and go away» уже не работает для предлагаемых продаж акций в мае. Три статистических кривых дружно показывают наиболее вероятный мартовский провал фондовых рынков.

Впрочем, май и июнь – это сезон флэта на рынке акций. Более длительный период бокового движения, по статистике, наступает с июля до конца сентября.

Далее можно выделить сентябрь. С 1950 года в среднем SP&500 падал на 0,5% в сентябре.

Волатильность

Торговля внутри дня тоже имеет свои особенности, отличительные от рынка Форекс. Это связано с расписанием работы американских бирж, которые открыты с 9-30 до 16-30 по EST (+7 МСК), но фьючерсы S&P500 торгуются на протяжении всего дня.

По московскому времени фондовая биржа США работает летом с 16:30 до 23:00, зимой – с 17:30 до 00:00 МСК.

Несмотря на 24-часовый график сделок по деривативам, до 16-30 MСК торги идут на пониженной волатильности, что связано с резким ростом гарантийного обеспечения на фьючерсные контракты. Плечо резко снижается на основных торгах, плюс к тому моменту часто выходит статистика США.

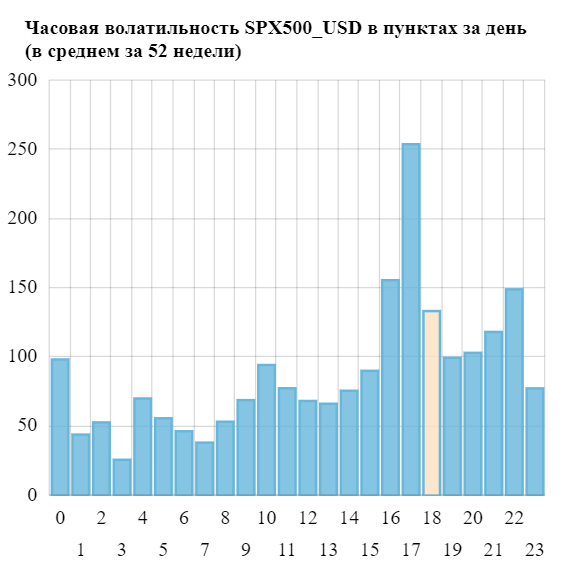

Стандартная картина распределения волатильности представлена на картинке ниже. Интенсивность сделок возрастает в течение дня до конца сессии в 23-00 МСК.

Уход европейских трейдеров с рынка в 18-00 вызывает провал волатильности после открытия торгов. Образованная этим оттоком ликвидности коррекция становится поводом для вала новых сделок, чье давление приводит к обновлению максимумов волатильности около 22:00.

Наш онлайн Индикатор волатильности подтверждает описанное выше:

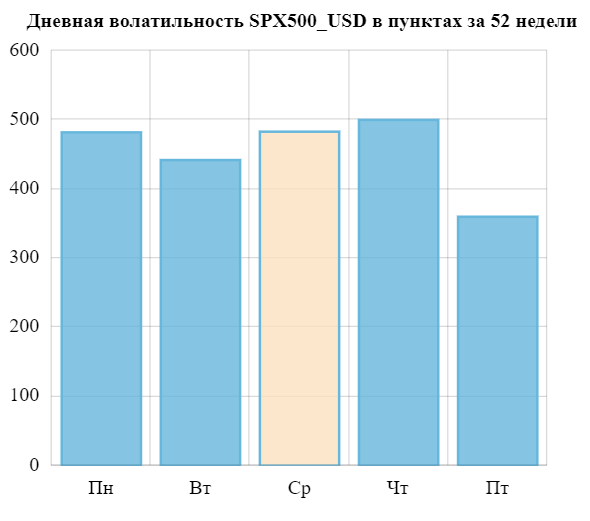

Что касается дней недели – выделяется пятница пониженной волатильностью.

Корреляции

Завершая тему особенностей индекса S&P500, стоит остановиться на корреляциях. Сейчас для многих трейдеров кажется очевидным факт почти безусловного движения индексов развитых стран с трендами американского фондового рынка. Меру их корреляции можно посмотреть в сервисе нашего сайта TLAP.

Так было далеко не всегда: до середины 90-х годов S&P500 никак не был связан с индексами акций развитых рынков MSCI (EAFE) и акциями развивающихся рынков (EM). Начиная с 1964 года до самого конца XX века, корреляция бирж на разных сторонах Атлантики составляла 0,4 пункта.

Эра глобализации рынков, стартовавшая в 1995 году, изменила эту картину до неузнаваемости.

С появлением транснациональных корпораций акции EAFE и EM синхронизировались в движениях до 0,8 пунктов, и эта связь будет только расти. Как показывает статистика, прибыль 500 компаний состава S&P на 44% сформирована за границами США. Попытка Белого Дома изменить этот расклад во времена президентства Дональда Трампа только усугубила ситуацию. До начала 2018 года компании зарабатывали за границей 30% доходов и 70% доходов внутри Штатов.

Потеря корреляции с золотом – еще один необычный факт. Причины этого явления были описаны в ранее вышедшей статье на нашем сайте.

Стратегии торговли индексом S&P500

Ярко выраженный многолетний растущий тренд S&P500 дает повод для создания долгосрочной стратегии, где будут отсутствовать шорты. Как показывает статистика, банальная покупка фьючерса в любой периодичности приведет к 70% прибыльных закрытий года. Единственная проблема – экономические кризисы, раз в 10-20 лет сбивающие курс S&P500.

Избежать подобных моментов помогут данные по индикатору LEI, описанному в статье на нашем сайте TLAP. Расчет этого показателя ведет The Conference Board. Агентство известно своим индексом потребительского доверия США (от CB), который имеет самую высокую оценку по уровню значимости индикатора в экономическом календаре.

Индикатор можно отслеживать через пресс-релизы, публикуемые на сайте CB. Два месяца падения LEI подряд достаточно надежно прогнозируют будущие экономические кризисы. Падение рынков происходит через три месяца (на четвертый) после выхода сигнала. Квартала вполне достаточно, чтобы подготовиться к этому событию, закрыть все сделки и не торговать.

Индикаторы LEI публикуются в конце месяца, поэтому вход в лонг S&P500 можно привязать к началу следующего месяца, закрывая, продлевая или наращивая сделку после 25-26-го числа в момент обновления данных CB. Позицию стоит защитить безубытком после 18-го числа, чтобы не стать жертвой волатильности, часто возникающей после экспирации опционов.

Мани-менеджмент стратегии прост. Согласно статистике, индекс S&P500 не падал ниже 30%. Этого стопа хватит для защиты стартовой сделки, которая потом может быть увеличена последующими входами. Трейдер может таким образом увеличить позицию и уменьшить стоп за счет образованного бумажного профита и усреднения общей позиции.

Индекс S&P500 является простым, но эффективным индикатором для среднесрочной стратегии в роли «коррелятора». В течение рабочего месяца трейдер может покупать фондовые индексы развитых стран, курс которых упал ниже уровня 1,5% от открытия месяца при обязательном условии нахождения S&P500 выше этого условного нуля.

Открытые таким образом сделки закрываются после пересечения уровня открытия месяца. Все позиции формируются «с оглядкой» на LEI.

Как и в первой стратегии, торговать стоит только в лонг. Превалирование долгосрочного исторического позитивного тренда «спасет» зависшую покупку, а вот шорт может принести разрушительные убытки, если не выйти вовремя.

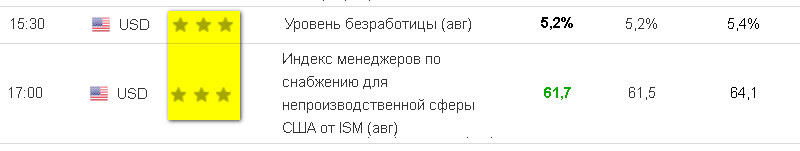

Краткосрочная стратегия заключается в торговле на новостях. Они должны относиться к США и быть отмечены знаком высокого влияния на рынок в экономическом календаре.

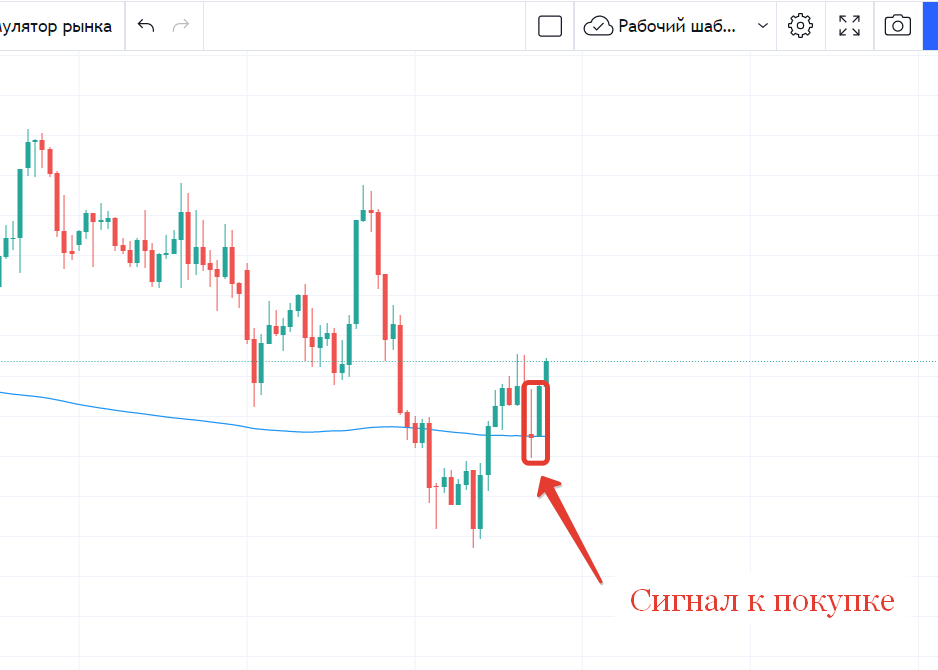

Обычно на новостях трейдеры «ловят» валютную пару во всех направлениях, выставляя отложенные ордера Buy Stop и Sell Stop, но в случае торговли индекса стоит ограничиться только Buy stop, установленным на 0,1% выше цены закрытия свечи М15 перед выходом новостей.

После срабатывания ордера (в нашем примере сработал только второй ордер) выставляем SL на 0,1% ниже уровня открытия свечи и TP на 0,1% выше уровня входа.

Сделка закрывается по тейк-профиту или в конце сессии. Допускается использование трейлинг-стопа после роста курса на 0,05%.

Линда Рашке в книге «Сардины для трейдинга» пишет:

«Я учитываю трендовые дни и дни консолидации, как учил Тейлор. В идеальный трендовый день нужно входить в покупки и оставаться в них до конца дня, скальпируя каждый паттерн продолжения тренда. Выход – на закрытии дня. Трендовые дни случаются примерно раз в месяц, и это как Рождество.

Дни консолидации торгуются прямо противоположным образом. Любой выпад рынка вверх или вниз – мы входим в противоположном направлении. Рынок «шумит», ожидая завтрашнего выхода FOMC или другого важного экономического отчета – входим в противоположном направлении. Тестирование в день низких объемов – входим в противоположном направлении… Но реальные деньги все же делаются в трендовые дни и в дни с крупными объемами.»

Как поймать трендовый день?

Как правило, SP&500 продолжает движение последних часа-двух торгов в конце дня.

В 19:00 МСК смотрим на последние две свечи и открываемся в сторону движения (если движение непонятное, лучше не входить).

И удерживаем позицию до полуночи. В ряде случаев вы получите небольшую прибыль, реже – небольшой убыток, а иногда – тот самый очень прибыльный трендовый день.

Как вариант, можно брать только сигналы на покупку. Вы пропустите часть прибыльных «медвежьих» дней, но повысите общий винрейт.

Заключение

Фондовый рынок США торгуется на протяжении двух веков. За это время было написано множество книг, где можно без труда найти широкое разнообразие стратегий. Трейдер может выбрать любую из этих торговых систем, но цель данной статьи – донести простую мысль.

В отличие от товаров, валют и любых других инструментов, акции априори должны расти. В этом основное предназначение этих бумаг, которое они и выполняют, как показывает исторический тренд S&P500, «впитавший» в себя 80% фондового рынка США.

Это значит, что успех торговой стратегии принесет система, избегающая системных кризисов. Все остальные провалы рынка будут выкуплены инвесторами с поразительной скоростью, на которую только способны торговые приложения смартфонов.

Особенно высокий спрос на акции формируется в период роста инфляции. Сегодня она бьет все рекорды, заставляя инвесторов бежать из защитных инструментов в рынок акций. Инфляционный фактор во многом объясняет текущий мега-рост, конца которому не предвидится на протяжении нескольких лет.

С уважением, Иван Петров и Павел Власов

Tlap.com