Поиск сообщества

Показаны результаты для тегов 'райнер тео'.

Найдено: 37 результатов

-

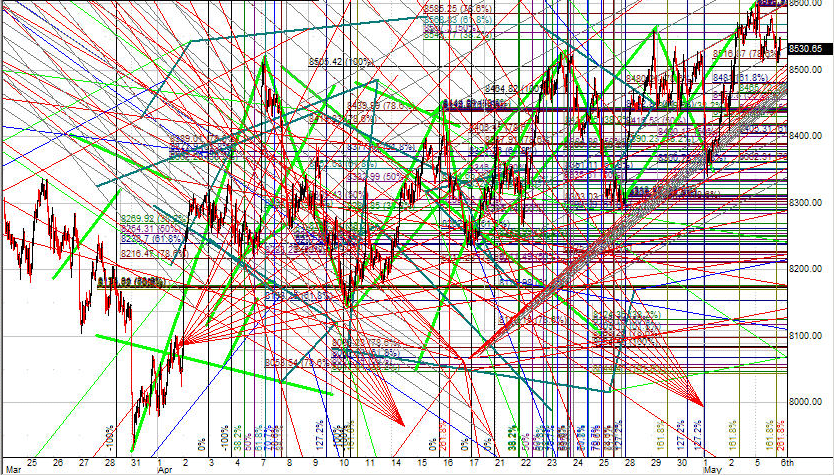

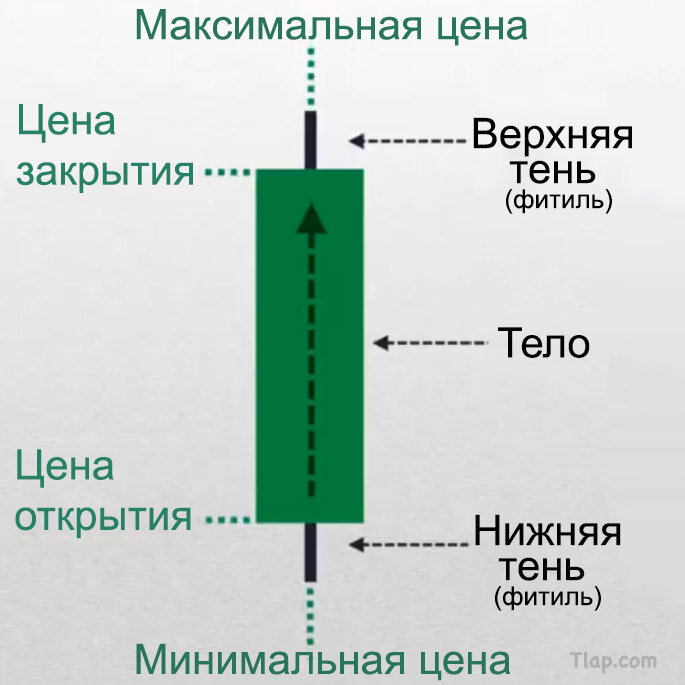

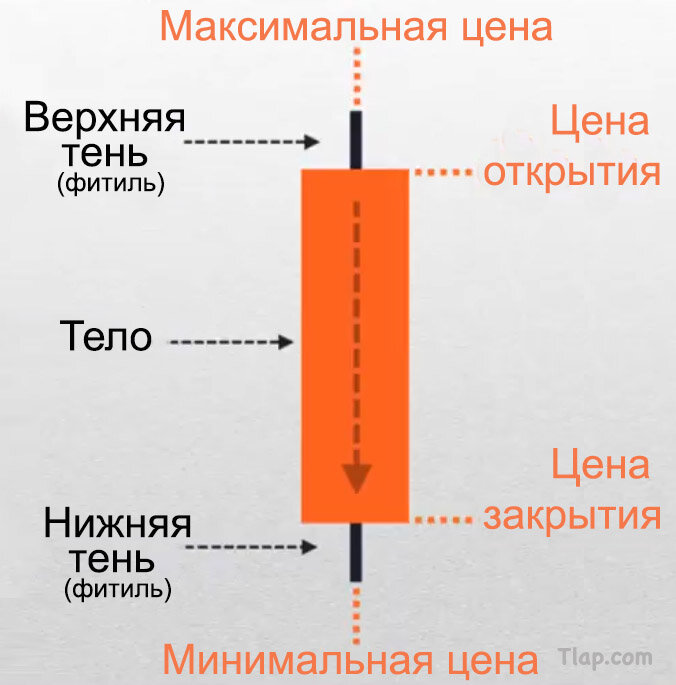

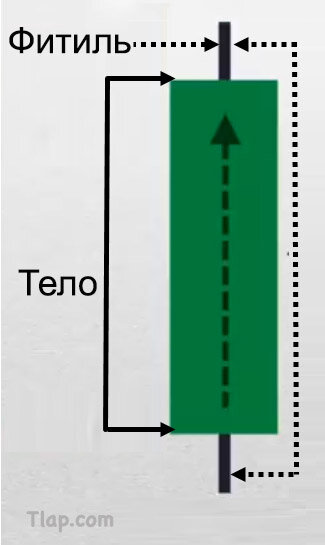

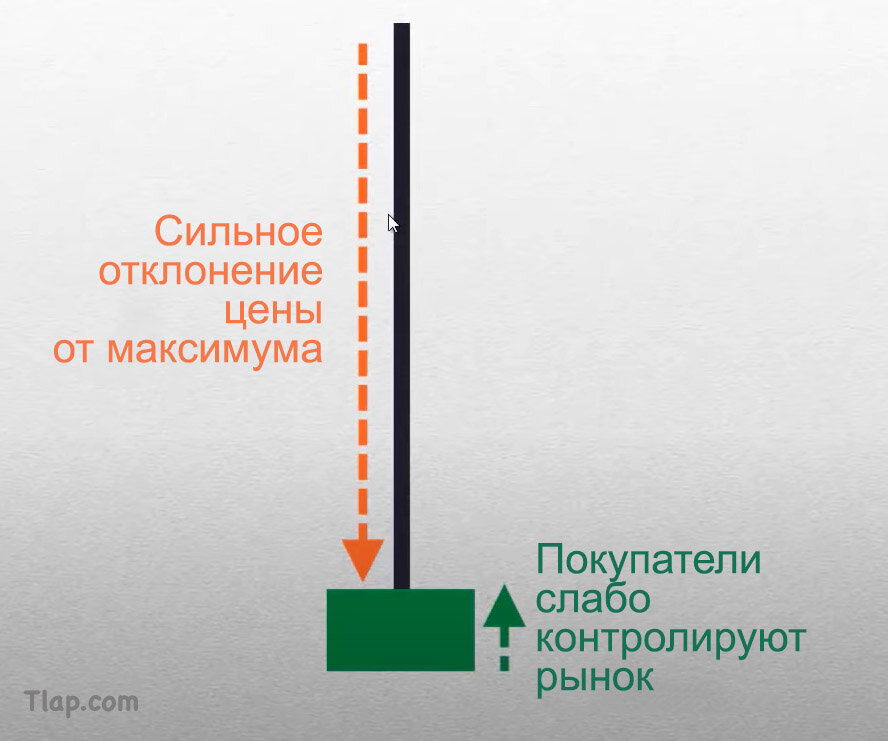

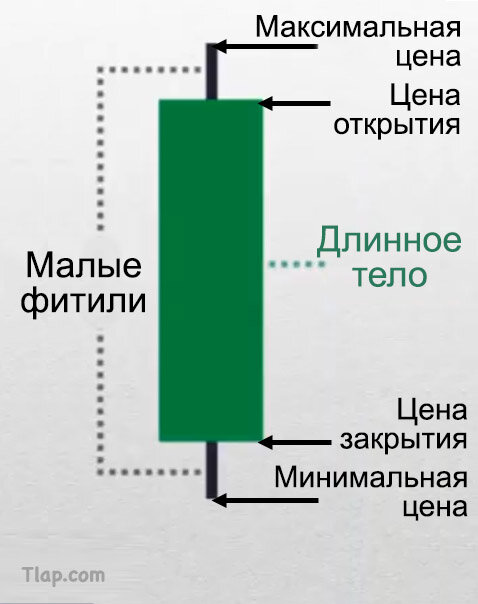

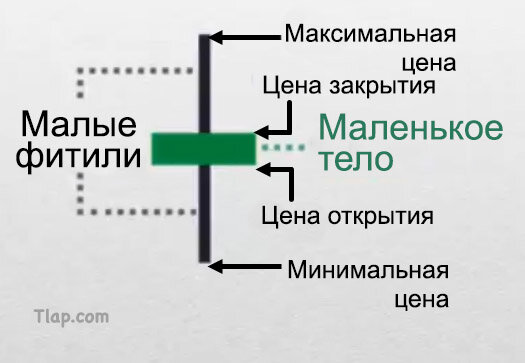

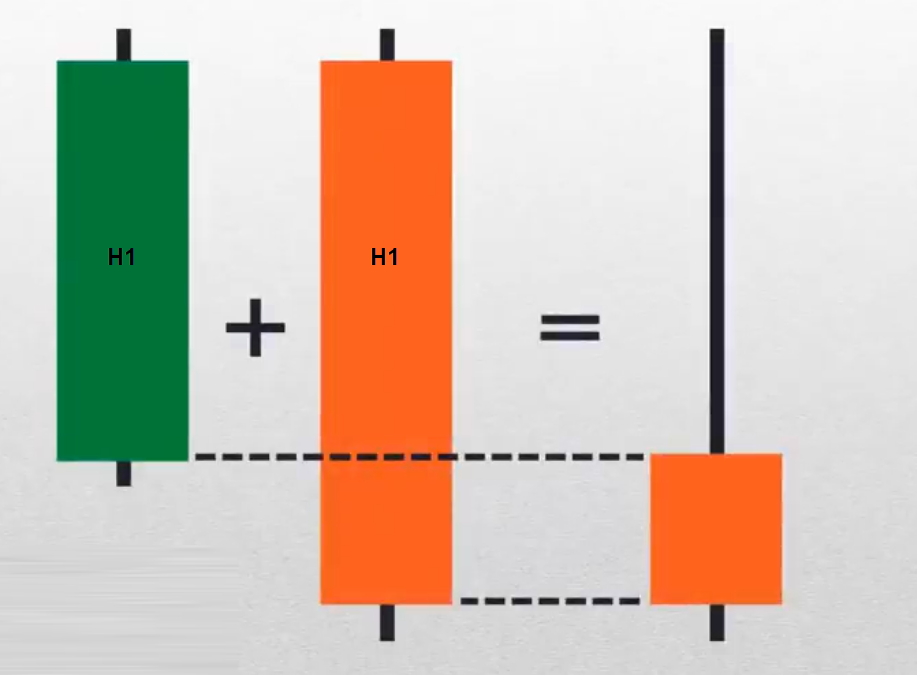

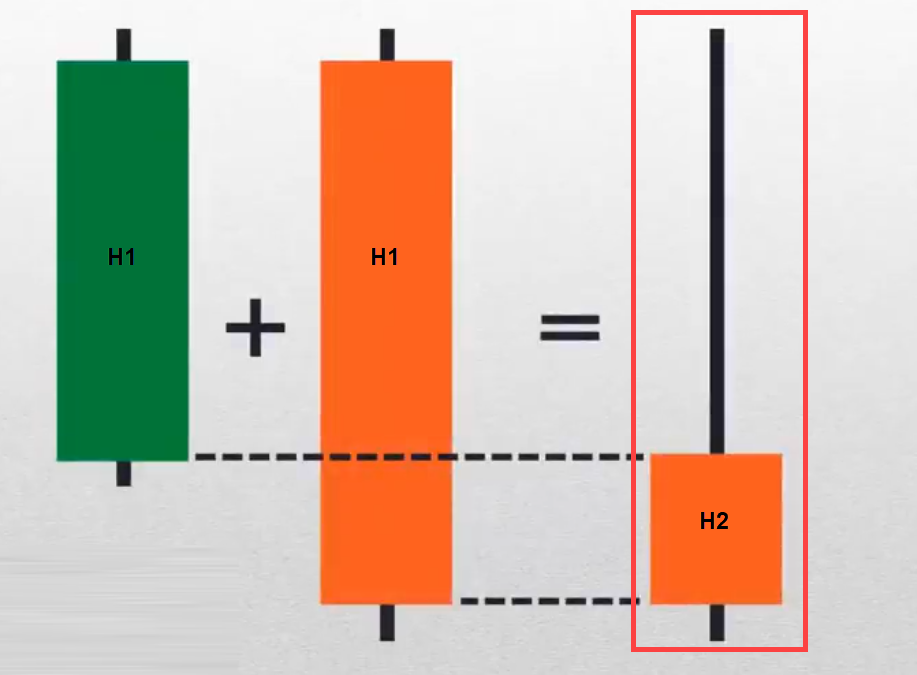

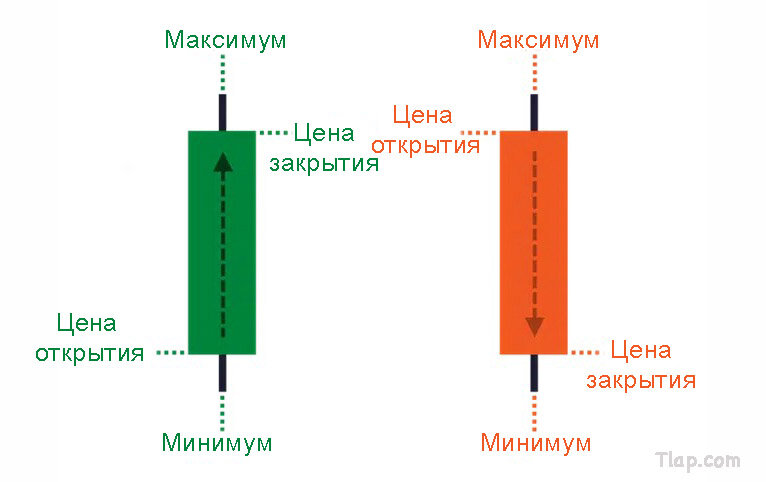

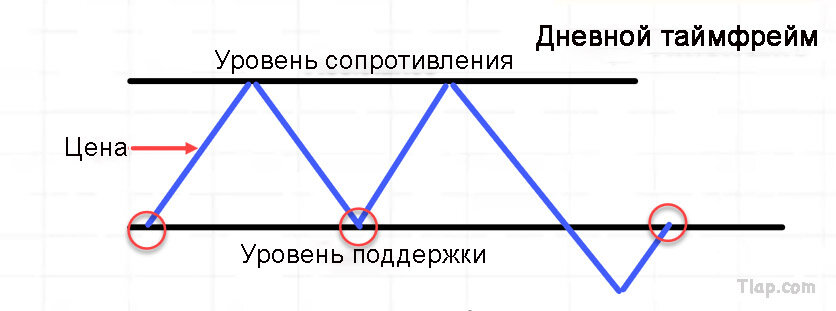

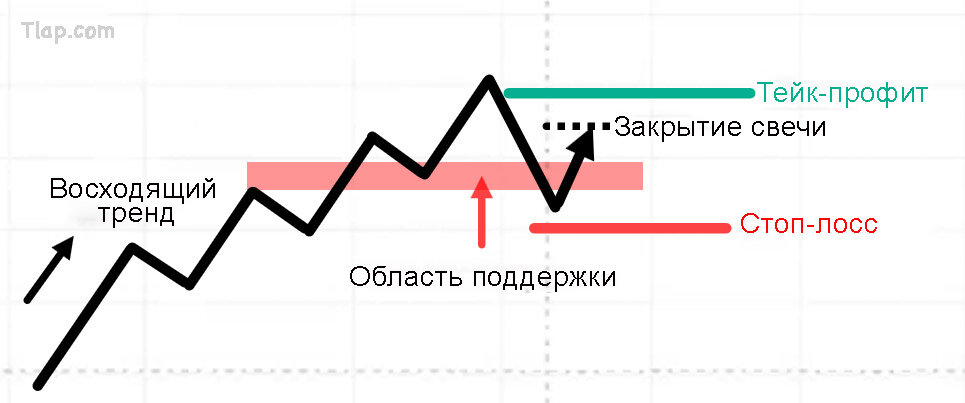

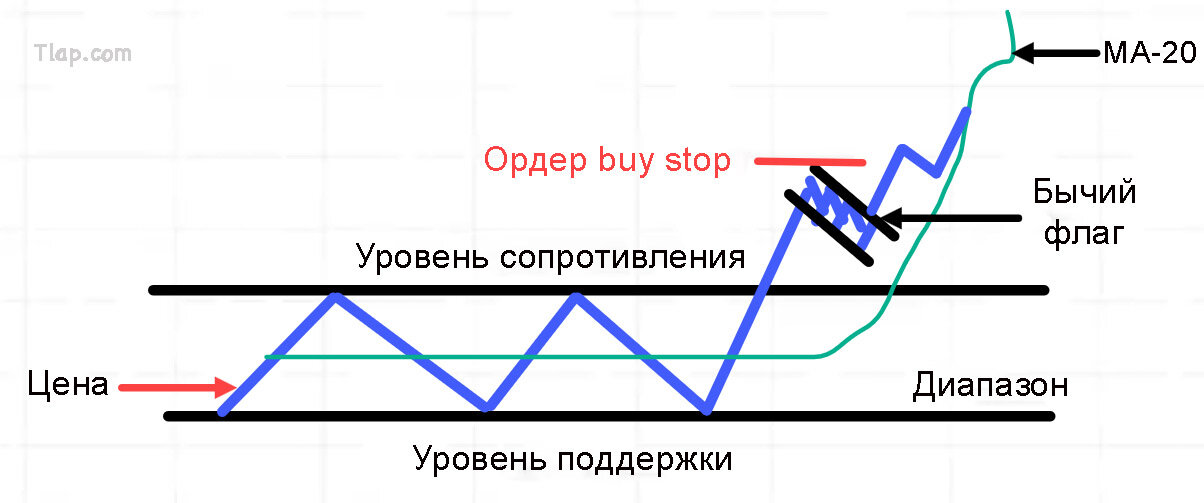

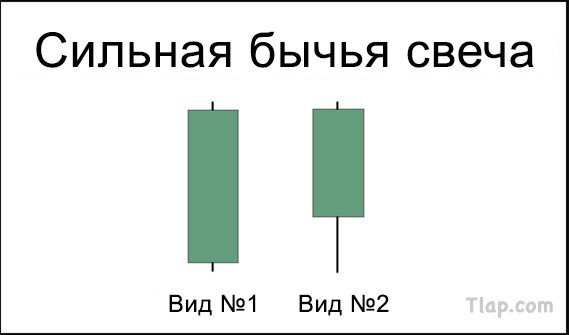

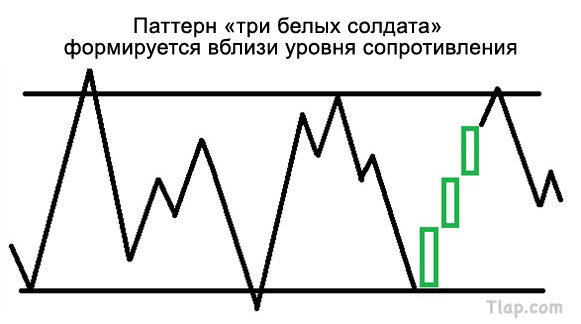

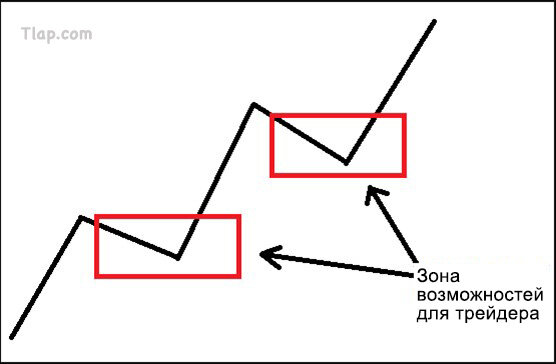

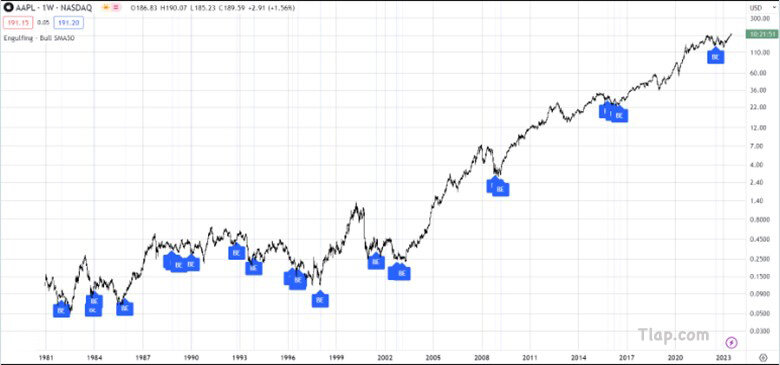

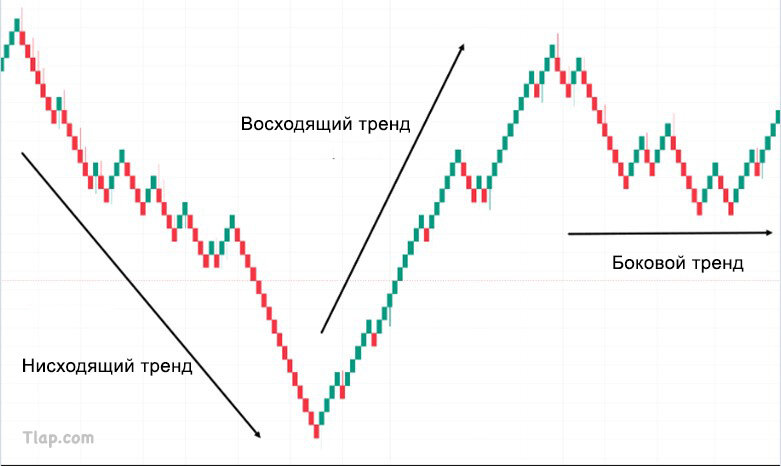

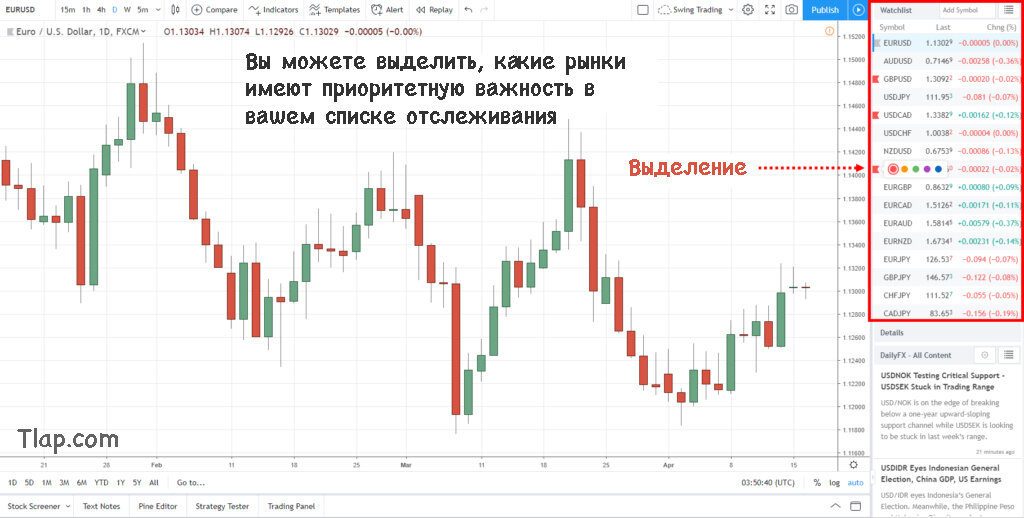

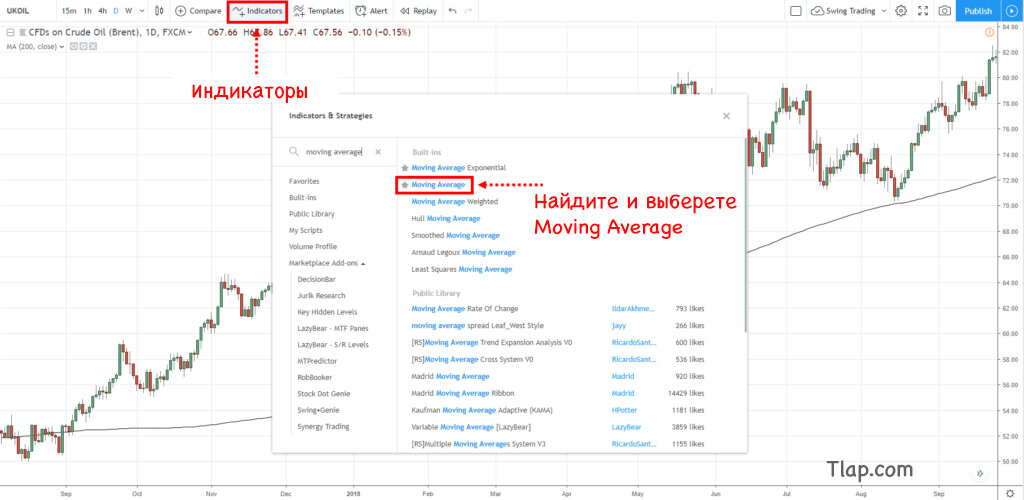

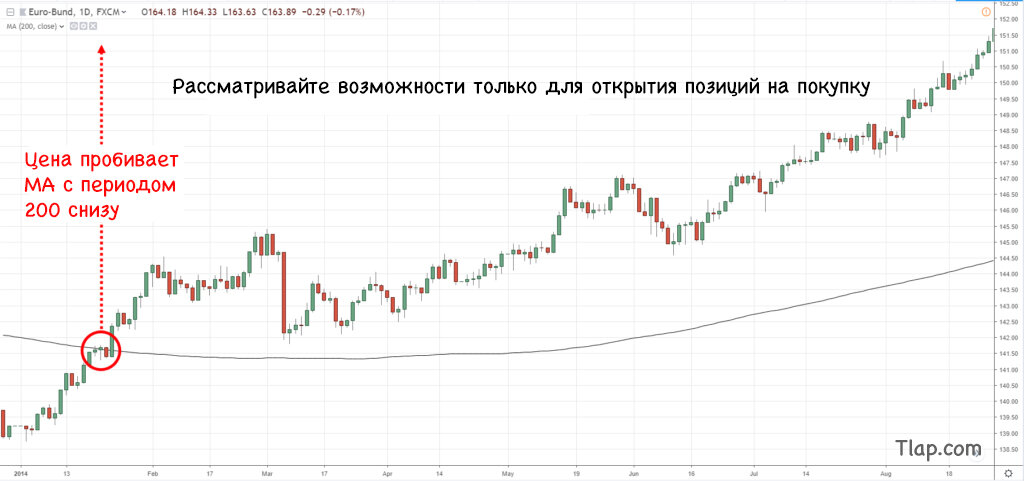

Полный курс по торговле на свечных паттернах В этой статье вы узнаете, как свечные паттерны помогают определять высоковероятные торговые сетапы, благодаря которым вы сможете получать прибыль на бычьем и медвежьем рынках. Добро пожаловать на «Полный курс по торговле на свечных паттернах»! В этом курсе вы узнаете, как определять высоковероятные торговые сетапы. Некоторые из вас, возможно, подумают: «Я новичок в трейдинге, и мне это однозначно помогло бы, но я понятия не имею о свечных паттернах и ничего не знаю о техническом анализе». Не волнуйтесь, потому что в этом курсе я пошагово, от А до Я, расскажу, как торговать на свечных паттернах. Даже если у вас нет опыта торговли, к концу этой статьи вы поймете, что можете торговать на свечных паттернах как профессионал. Интересно? Давайте начнём. Что такое свечной паттерн? Свечной паттерн – это, по сути, метод чтения ценового графика. Свечи зародились в Японии, и ключевым компонентом свечного графика является то, что каждая свеча показывает четыре цены: Цену открытия; Максимальную цену торговой сессии; Минимальную цену торговой сессии; Цену закрытия. Когда я использую термин «сессия», он может подразумевать разные вещи... Если вы смотрите на свечные графики на дневном таймфрейме, «сессия» означает один день. Если вы смотрите на свечные графики на 1-часовом таймфрейме, «сессия» означает один час. Она может означать разные временны́е периоды... Всё зависит от таймфрейма, который вы используете. Более подробно мы обсудим это позже. Как читать свечной паттерн? Помните, что каждая свеча показывает четыре цены: Цену открытия; Максимальную цену в рамках данного таймфрейма; Минимальную цену в рамках данного таймфрейма; Цену закрытия. Посмотрите на этот пример: Максимальная цена Цена закрытия Цена открытия Минимальная цена Верхняя тень (фитиль) Тело Нижняя тень (фитиль) Максимальная цена Цена открытия Цена закрытия Минимальная цена Как видим, свечи обычно бывают двух цветов: зелёного и красного (или можно применять чёрный и белый цвет). Вы можете изменить цвет, если захотите, но, как правило, наиболее распространёнными цветами являются зелёный и красный. Зелёная свеча означает, что в течение сессии цена закрылась выше. Бычья свеча В этом примере можно увидеть цены открытия и закрытия и верхнюю и нижнюю тени свечи: Максимальная цена Цена закрытия Цена открытия Минимальная цена Верхняя тень (фитиль) Тело Нижняя тень (фитиль) Черная тень называется фитилем. Максимальная цена в течение сессии находится на верхнем фитиле, а минимальная цена в течение сессии находится на нижнем фитиле. Медвежья свеча Медвежья свеча окрашена в красный цвет. Цена открытия находится на противоположной стороне – в верхней части свечи. Верхняя тень (фитиль) Тело Нижняя тень (фитиль) Максимальная цена Цена открытия Цена закрытия Минимальная цена Цена закрытия находится внизу. Минимальная цена находится на нижнем фитиле. Максимальная цена находится на верхнем фитиле. Различие между медвежьей и бычьей свечами (барами) Основное различие между медвежьей и бычьей свечами (барами) состоит в том, что цены открытия и закрытия находятся на противоположных сторонах свечи (бара). В медвежьей свече цена закрытия сессии находится ниже цены открытия. Углубленные знания о свечных паттернах Первое, что вы заметите в свече, это два её основных компонента: Тело Фитиль Фитиль Тело Тело – это зелёная или красная часть свечи, а чёрные линии сверху и снизу – это тени (фитили) свечи. Тело говорит вам, кто контролирует рынок (покупатели или продавцы). В данном случае тело зелёное, значит, рынок контролируют покупатели. Покупатели толкают цену вверх, и сессия закрывается вблизи максимума. Вы можете пренебречь тенью, потому что она говорит о том, что имеется отклонение цены от более высоких её значений. Потому что, если подумать, максимум был когда-то самым высоким уровнем сессии. Это просто означает, что в какой-то момент продавцы толкнули цену от этого максимума вниз, и свеча закрылась ниже: Слабое отклонение цены от максимума Покупатели сильно контролируют рынок И третье, что вам нужно знать. Посмотрите на эту свечу. Сильное отклонение цены от максимума Покупатели слабо контролируют рынок Как соотносятся между собой размер тела свечи и длина её фитиля? Как видите, есть фитиль и тело, но на этот раз рынок даёт вам совершенно другую информацию. Если вы посмотрите на этот свечной паттерн, то увидите, что да, цена закрылась выше. Но если посмотрите на фитиль, вы заметите, что цена сильно откатилась от максимума сессии. Цена сильно упала от максимума сессии и закрылась вблизи цены открытия. О чём это говорит? Это говорит о том, что в течение сессии покупатели действительно подтолкнули цену немного вверх. Тем не менее, было огромное давление со стороны продавцов, которое сильно отклонило цену вниз в рамках данной сессии. Это слабая бычья свеча. Она больше медвежья. Это демонстрируется огромным давлением со стороны продавцов. Следовательно, вы должны обращать внимание на эти три вещи: Тело свечи Фитиль Соотношение тела и фитиля. Обычно, если фитиль намного длиннее тела, это признак отклонения цены. Вот так следует читать свечные паттерны. Вариации свечных паттернов Вы, вероятно, уже знаете это. Малые фитили Длинное тело Максимальная цена Цена открытия Цена закрытия Минимальная цена Что это значит? Вы видите, что цена открылась вблизи минимумов, далее она пыталась опуститься ниже, но отклонилась, и, наконец, закрылась вблизи максимумов. Это признак бычьей силы. Далее... Малые фитили Маленькое тело Максимальная цена Цена закрытия Цена открытия Минимальная цена После открытия свечи цена, возможно, упала ниже. Вначале ситуацию контролировали продавцы, затем контроль над рынком взяли покупатели и подтолкнули цену к максимумам. Затем вернулись продавцы, и рынок закрылся практически на том же ценовом уровне. Смысл этого паттерна заключается в том, что на рынках, где присутствуют как покупатели, так и продавцы, наблюдалась нерешительность. Такую ситуацию мы называем паттерном нерешительности. Далее... Следующий свечной паттерн: Длинный нижний фитиль Цена закрытия Маленькое тело Цена открытия Минимальная цена Рынок опустился ниже, поскольку ситуацию контролировали продавцы, затем контроль над рынком взяли покупатели, и цена развернулась, в результате закрывшись вблизи максимумов. Смысл этого паттерна – отказ от более низких цен, покупатели явно контролируют ситуацию. Двигаемся дальше... Малый верхний фитиль Длинное тело Короткие фитили Маленькое тело Длинный фитиль Маленькое тело Этот паттерн является противоположностью тому, что мы сейчас рассмотрели. В этой ситуации явно преобладают продавцы. Свечи на разных таймфреймах Если помните, я говорил вам, что свечи несут в себе информацию о продолжительности таймфрейма. На 60-минутном таймфрейме одна свеча составляет один час. Каждый час на графике будет появляться новая свеча. То же самое относится и к дневному таймфрейму. Каждые 24 часа на графике будет появляться новая свеча. Так будут формироваться свечные паттерны на разных таймфреймах. Комбинирование свечных паттернов Свечные паттерны просто показывают цену различных сессий. Посмотрите на это... Допустим, это 1-часовые зелёная и красная свечи соответственно. Когда вы скомбинируете эти два свечных паттерна, каким будет таймфрейм? Это будет таймфрейм H2. Как возникла эта свеча? 2-часовая свеча просто означает цену открытия первой свечи, цену закрытия второй свечи и максимальную и минимальную цены за последние два часа. Понимаете? Надеюсь, вы поняли, как комбинируются свечные паттерны. Это очень полезно, когда вы смотрите на график цены. Как НЕ следует торговать на свечных паттернах Итак, вы уже умеете читать и комбинировать свечные паттерны. Давайте разберёмся, как не следует торговать на свечных паттернах? Это ошибка, которую совершают многие трейдеры-новички, потому что, как я уже говорил ранее, зелёная свеча – это бычья свеча, а красная – медвежья. Трейдеры смотрят на график, находят серию зелёных свечей и открывают длинную позицию. Они говорят: «Если свеча бычья, значит, я должен покупать». И тут - бам!!! Рынок разворачивается. Потом они видят красные свечи и говорят: «Этот рынок медвежий!!! Райнер же говорил нам, что рынок контролируют продавцы, значит, я должен открывать короткую позицию». И тут - бам!!! Рынок разворачивается. Как такое происходит? Почему? Позвольте мне объяснить... «Вы не должны торговать на свечных паттернах изолированно». Что значит изолированно? Это означает, что вам не следует торговать на свечных паттернах без учёта рыночного контекста. Один лишь факт того, что эта свеча зелёная или красная, не означает, что вы должны покупать или продавать соответственно. Не торгуйте на свечных паттернах в таком ключе. Как торговать на свечных паттернах Я хочу представить вам методологию “T.A.E.”: T – Trend (тренд) A – Area of Value (область ценности) E – Entry Trigger (триггер для входа) Когда вы хотите торговать на свечных паттернах, помните об этих трёх вещах. Прежде чем рассмотреть эту методологию, мне нужно объяснить вам, что такое триггер для входа. Триггер для входа Я бы сказал, что свечные паттерны являются очень полезными и мощными триггерами для входа в сделку. Прежде чем перейти к этой методологии, позвольте мне поделиться с вами пятью мощными свечными паттернами, которые могут служить триггерами для входа. Паттерн поглощения: Если вторая свеча зелёная, то это бычий паттерн поглощения. Почему? Если вы посмотрите на тело зелёной свечи, то увидите, что она поглотила тело предыдущей свечи. Предыдущая свеча красная. Вначале ситуацию контролировали продавцы, а на второй свече эстафету переняли покупатели. Она открылась вблизи минимумов, и в итоге цена значительно поднялась. Очевидно, что это признак силы. Данный паттерн показывает, что покупатели поглотили всё давление со стороны продавцов и даже подняли цену намного выше. Вот почему он называется паттерном бычьего поглощения. Паттерн медвежьего поглощения В нем всё наоборот. Вначале ситуацию контролировали покупатели, но продавцы пересилили их и толкнули цену вниз. Это паттерн медвежьего поглощения, который говорит о том, что рынок контролируют продавцы. Молот и падающая звезда С паттерном «молот» вы, возможно, уже знакомы. Он показывает отклонение цены на рынке. Отказ от более низких цен. В какой-то момент продавцы смогли толкнуть цену вниз, цена дошла до минимума этой сессии, а затем на рынок пришли покупатели и подтолкнули цену вверх. Очевидно, что это признак силы. Отказ от более низких цен. Падающая звезда Этот паттерн означает, что цена отклонилась от более высоких значений. Покупатели взяли контроль над рынком, подняли цену выше, а затем на рынок внезапно пришли продавцы и толкнули цену вниз. Это отказ от более высоких цен. Этот паттерн поможет вам идентифицировать развороты рынка. Доджи-стрекоза и доджи-надгробие Звучит зловеще. Но это очень информативные паттерны. Они очень похожи на «молот» и «падающую звезду». Это признаки отклонения цены. Утренняя и вечерняя звезды Это «утренняя звезда»: Данный паттерн несколько похож на паттерн поглощения, но с небольшим изменением. В первой свече рынок контролировали продавцы, а во второй свече на рынке была нерешительность. Затем открылась третья свеча, в рамках которой цена поднялась и закрылась вблизи максимумов. Это бычий разворотный паттерн. «Вечерняя звезда» является противоположным паттерном. В первой свече рынок контролируют покупатели, вторая свеча – это свеча нерешительности. Затем появилась третья свеча, медвежья, в рамках которой цена проталкивается ниже и закрывается вблизи минимумов. Пинцет дно Это мощный паттерн. Он показывает, что рынок дважды отказывался от более низких цен. Первый и второй отказ. Это признак сильного неприятия более низких цен. Пинцет вершина Цена в какой-то момент дошла до максимума этой сессии, затем продавцы немного сместили цену вниз, и свеча закрылась вблизи середины своего диапазона. Затем открывается следующая свеча, и контроль над рынком берут покупатели, но получают отказ на том же ценовом уровне, далее продавцы проталкивают цену ниже, и свеча закрывается вблизи минимума. Цена дважды отклоняется от более высоких значений. Это медвежий разворотный паттерн. Методология T.A.E. Теперь, когда вы узнали пять мощных свечных паттернов, давайте разберём, как это вписывается в методологию T.A.E. Мы определили часть триггеров для входа, которые являются разворотными паттернами. Вы уже видели их ранее; это триггеры для входа, которые можно использовать для открытия сделки. Но прежде чем торговать, помните, что мы говорили, что не следует торговать изолированно. Это означает, что для поиска точек входа мы должны использовать другие факторы, или другие рыночные условия. Прежде чем искать триггер для входа, мы ищем соответствующие условия – это методология T.A.E. Мы ищем следующее. Если цена выше МА с периодом 200, значит, мы ищем точки входа в лонг. Т.е. в этих рыночных условиях мы ищем возможности входа только в покупки. Если цена ниже MA с периодом 200, мы ищем точки входа в шорт. Это означает, что мы ищем возможности входа только в продажи. Тренд Если цена выше МА-200, ищите точки входа только на покупку Если цена ниже МА-200, ищите точки входа только на продажу Это не означает, что сразу же следует открывать длинную позицию только потому, что цена находится выше скользящей средней с периодом 200. Это просто даёт вам ориентир для направления, т.е. что пришло время покупать. Пришло время искать возможности для покупки. Область ценности Области поддержки и сопротивления Скользящая средняя Линия тренда Канал Триггер для входа Паттерн поглощения «Пинцет вершина» и «пинцет дно» и т. д. С помощью этой методологии мы можем создавать торговые стратегии для получения прибыли на бычьем и медвежьем рынках. Помните, что первое, что мы ищем – это тренд Если тренд восходящий, мы ищем возможности для покупки в области поддержки или скользящей средней, а затем ищем триггер для входа. Триггером для входа будет бычий разворотный паттерн, такой как «молот», паттерн бычьего поглощения, доджи-стрекоза и т.д. Понимаете? Пример: Давайте объединим все эти концепции Уровень сопротивления Падающая звезда Продолжение тренда У меня на графике нет МА-200, но нет необходимости говорить, что тренд нисходящий, потому что вы видите, что рынок движется сверху вниз. Цена вошла в область сопротивления. Цена трижды отбивалась от уровня сопротивления. У вас есть триггер для входа – «падающая звезда». Теперь следует учесть, что вы торгуете свечные паттерны в контексте рынка – это означает, что вы торгуете только те свечные паттерны, которые согласуются со структурой рынка. С учётом направления тренда это увеличивает вероятность того, что ваша сделка будет успешной. «Падающая звезда» появилась на уровне сопротивления в нисходящем тренде, и рынок продолжил движение вниз. Примеры, которые я продемонстрировал вам, показывают прибыльные сделки, но на самом деле не все ваши сделки будут прибыльными. Некоторые ваши сделки будут убыточными. Я демонстрирую вам прибыльные сделки по той причине, что на них легче проиллюстрировать эту концепцию, но, опять же, эти примеры сделок, которые вы сейчас видите, были тщательно подобраны. Пример: Динамический уровень сопротивления Медвежье поглощение Продолжение тренда Какой на рынке тренд? Нисходящий. Где находится область ценности? На этот раз область ценности находится вблизи скользящей средней, а последняя выступает в роли динамического уровня сопротивления. Какой у вас триггер для входа? В области ценности появился паттерн медвежьего поглощения. Итак, у нас есть три вещи: Тренд, область ценности и триггер для входа. Мы можем открывать шорт и устанавливать стоп-лосс вблизи максимума. Заключение Свечные паттерны, безусловно, являются одной из самых популярных тем, когда речь заходит о техническом анализе. Тем не менее, они всегда применяются неправильно. Вот почему в сегодняшнем руководстве я поделился с вами следующим: Свеча имеет цену открытия, максимальную цену, минимальную цену и цену закрытия Разница между медвежьей и бычьей свечой заключается в цвете тела и длине её фитилей Свечные паттерны имеют множество вариаций: большое и маленькое тело, длинные и короткие фитили Различные свечи могут формировать разные свечные паттерны на более высоком таймфрейме Вход без учёта структуры рынка является неправильным способом торговли на свечных паттернах Лучший способ применения свечных паттернов – это использовать их в качестве триггеров для входа Для торговли на свечных паттернах вы можете использовать методологию T.A.E. Теперь я хочу спросить вас. Согласны ли вы с концепциями, которыми я сегодня поделился с вами? Если да, то какую из них вы считаете наиболее важной? Сообщите мне в комментариях ниже! Переведено специально для Tlap.com, Райнер Тео

- 2 ответа

-

- 7

-

-

-

-

- статья

- технический анализ

-

(и ещё 2 )

C тегом:

-

Полное руководство по свечному паттерну «завеса из тёмных облаков» Свечные паттерны являются одной из самых обсуждаемых тем в торговых сообществах... Почему? Потому что они могут дать понимание того, какую историю пытается рассказать вам рынок! Хотели бы вы увидеть некий свечной паттерн, который предупреждает о рыночных разворотах? Или, например, такой, который указывал бы вам, когда медведи получили контроль над быками? Если ваш ответ «да», то сегодня у вас счастливый день! В этом вам может помочь свечной паттерн «завеса из тёмных облаков». В этой статье вы: Узнаете, что такое свечной паттерн «завеса из тёмных облаков» и какие формы и размеры он может иметь. Проанализируете рынки, где можно найти свечной паттерн «завеса из тёмных облаков», и узнаете, как торговать его в различных рыночных условиях. Изу́чите стратегии для активной торговли на реальных примерах. Узнаете о недостатках свечного паттерна «завеса из тёмных облаков» и ситуациях, в которых его лучше не торговать. Интересно? Тогда перейдём к делу! Что представляет собой паттерн «завеса из тёмных облаков»? Паттерн «завеса из тёмных облаков» состоит из двух свечей – он является противоположностью паттерна «просвет в облаках». Первая свеча паттерна является бычьей и может иметь различные формы и размеры... ...но важнее всего вторая свеча! Она должна открыться выше цены закрытия предыдущей свечи, а затем закрыться ниже половины тела предыдущей свечи. Возможно, это звучит немного запутанно, но примеры на графиках помогут прояснить ситуацию. Давайте рассмотрим некоторые из них, чтобы было проще понять... Внешний вид паттерна «завеса из тёмных облаков»: В этом примере цена изначально растёт на бычьем импульсе, и появляется следующая свеча с гэпом вверх. Эта свеча должна закрыться ниже 50%-го уровня тела предыдущей свечи. На графике показаны различные сценарии, в которых может сформироваться этот паттерн. Примеры свечного паттерна «завеса из тёмных облаков»: Важность этого свечного паттерна заключается в том, как на него реагирует рынок. Обратите внимание: первая свеча сигнализирует о бычьей силе, задавая положительный тон на следующий день. Бычий импульс является настолько сильным, что следующая свеча открывается с гэпом вверх, выше цены закрытия предыдущей свечи – явный индикатор доминирования быков! Однако затем цена постепенно опускается ниже 50%-го уровня тела бычьей свечи и закрывается в этой области… Этот сдвиг демонстрирует, что несмотря на первоначальный бычий импульс, медведям удалось одолеть быков, нивелируя все их успехи в предыдущий день, даже с учётом дополнительного подъёма цены на открытии. В этот момент бычьи инвесторы могут начать сомневаться в своих позициях, поскольку импульс склоняется в пользу медведей... …я бы, например, засомневался! Однако стоит отметить, что чем больше гэп вверх с последующим падением цены ниже 50%-го уровня, тем сильнее становится этот сигнал. Это говорит о том, что цена имеет дополнительный бычий импульс, который в течение той же сессии сходит на нет, склоняясь в пользу медведей! Различие между паттернами поглощения и «завеса из тёмных облаков» Важно понимать, что если вторая свеча полностью поглощает всю предыдущую бычью свечу, то это уже не «завеса из тёмных облаков», а медвежий паттерн поглощения. Посмотрите на следующие примеры... Паттерн «завеса из тёмных облаков» в сравнении с медвежьим поглощением: Слева представлена иллюстрация свечного паттерна «завеса из тёмных облаков», а справа – медвежьего паттерна поглощения. Медвежий паттерн поглощения даёт сильный медвежий сигнал, но в отличие от паттерна «завеса из тёмных облаков» не требует гэпа вверх, определяется и торгуется по другим правилам. На каких рынках можно торговать паттерн «завеса из тёмных облаков»? Свечной паттерн «завеса из тёмных облаков» можно торговать на всех рынках, но чаще всего он встречается на фондовом рынке. Причина в том, что акции, как правило, демонстрируют больше ценовых гэпов из-за ежедневного открытия и закрытия фондового рынка. На валютных рынках гэпы обычно происходят только на очень низких таймфреймах или после выходных дней. Лично я использую паттерн «завеса из тёмных облаков» при торговле акциями, так как он чаще встречается именно на фондовом рынке – следовательно, здесь его проще найти. Диапазонные рынки Часто свечной паттерн «завеса из тёмных облаков» ассоциируется с разворотом тренда, и хотя это верно, мне нравится рассматривать паттерн как признак отклонения цены. Он может применяться ко всем рыночным условиям, включая тренды и диапазоны. Например, когда цена тестирует максимум диапазона, паттерн «завеса из тёмных облаков» может быть ценным индикатором возможного разворота на верхней границе диапазона. Это говорит о том, что несмотря на бычий импульс, цена не смогла пробиться выше максимума диапазона. Учитывая, что максимум диапазона представляет собой область ценности, при появлении в этой области паттерна «завеса из тёмных облаков» разумно предположить, что цена может сделать краткосрочный откат, дающий благоприятную возможность для совершения сделки... А это именно то, что мы ищем, верно? Трендовые рынки На трендовых рынках паттерн «завеса из тёмных облаков» предлагает массу торговых возможностей. Наиболее очевидна его роль в качестве разворотного паттерна на экстремальных максимумах. Это часто происходит, когда на высоком таймфрейме после длительного восходящего тренда цена сталкивается со значимым уровнем сопротивления. Как и в примере с диапазоном, если цена демонстрирует отклонение на значимом уровне сопротивления, разумно предположить, что это будет сопровождаться некоторым давлением со стороны продавцов. Кроме того, цена уже может находиться в сильном нисходящем тренде и совершить кратковременный откат. Паттерн «завеса из тёмных облаков» в данном случае может помочь вам рассчитать время для входа, чтобы получить торговую возможность, которая ранее могла быть упущена. Паттерн «завеса из тёмных облаков» может применяться и в контртрендовых сделках. Хотя этот подход требует практики, он может быть полезен для поиска незначительных разворотов в трендах, помогая вам планировать выходы из лонгов или открывать шорты́ по определенным активам. Руководство по торговле на паттерне Итак, с этим разобрались! Теперь давайте посмотрим, как следует торговать на этом паттерне. Прежде чем начать говорить об этом, следует принять к сведению несколько важных вещей. Во-первых, вы всегда должны торговать на паттерне «завеса из тёмных облаков» в контексте общего рынка. Вы не должны слепо открывать сделку на каждом паттерне без понимания того, что делает рынок и каково его положение в рамках общей картины! Вместо этого вы должны спросить себя: Приближается ли цена к уровню сопротивления? Движется ли цена в тренде и достигает ключевой области ценности? Совершает ли цена откат в рамках нисходящего тренда? При принятии решения о том, как использовать паттерн «завеса из тёмных облаков» в вашей торговой стратегии, следует учитывать все эти вопросы. Понимание рыночного контекста поможет вам принять более обоснованные решения и увеличит ваши шансы на успешную сделку. Использование других инструментов технического анализа Свечной паттерн «завеса из тёмных облаков» не следует использовать изолированно: его лучше комбинировать с другими триггерами и инструментами технического анализа. Это может быть пересечение ценой скользящей средней или ключевой уровень сопротивления. Например, вы можете наблюдать паттерн «завеса из тёмных облаков» на уровне коррекции Фибоначчи. Независимо от технического индикатора или триггера, который вы используете, не нужно полагаться только на один этот паттерн! Используя его с другими инструментами технического анализа, вы получаете гораздо лучший обзор происходящего на рынке – это делает ваши торговые решения более эффективными. Подтверждение Ещё одной важной концепцией, которую следует учитывать, является ожидание дополнительного подтверждения. Самым простым подтверждением может быть наблюдение за следующей свечой после формирования паттерна. Пример свечи подтверждения: Например, если следующая свеча демонстрирует медвежий настрой, цена, скорее всего, продолжит снижаться. Хотя ожидание подтверждения может означать пропуск входа сразу же после появления паттерна, оно обеспечит вам дополнительное спокойствие – повысит вашу уверенность в торговых решениях. Этот метод гарантирует, что вы откроете сделку с бо́льшей уверенностью, и снижает риск преждевременного входа в рынок. Подтверждение со стороны объёма Наконец, ещё одним подтверждением для совершения сделки на паттерне «завеса из тёмных облаков» является некоторый рост объёма. Увеличение объёма как на бычьих, так и на медвежьих свечах в этом паттерне усиливает вероятность успешного разворота. Более высокий объём означает повышенную активность, указывающую на то, что быки и медведи борются за контроль в этой области рынка! Хотя высокий объём не является обязательным требованием для совершения сделки на этом паттерне, он дополнительно подтверждает разворот. И это ещё больше добавляет вам уверенности и укрепляет обоснованность торгового сетапа. Ok, теперь, когда вы знаете, как распознать данный паттерн, давайте рассмотрим несколько реальных примеров, которые помогут вам успешно торговать на рынке! Стратегия торговли на диапазонных рынках Ценовой диапазон на дневном графике акции PayPal Holdings: На дневном графике акции PayPal Holdings цена находится в диапазоне после значительного восходящего тренда. Цена дошла до значимого уровня максимума, после чего несколько раз возвращалась к нему. Поскольку цена возвращается к максимуму диапазона, это говорит о том, что данная область ценности потенциально может выступать в качестве уровня сопротивления. Давайте посмотрим... Тестирование уровня сопротивления на дневном графике акции PayPal Holdings: На уровне сопротивления цена формирует свечной паттерн «перевёрнутый молот», давая сигнал отклонения. Тем не менее, впоследствии цена снова возвращается в эту зону. На данный момент сложно определить, кто контролирует рынок: быки или медведи! Поэтому лучше подождать дополнительной информации... Формирование паттерна «завеса из тёмных облаков» на дневном графике акции PayPal Holdings: Итак, на следующий день цена выросла, но затем закрылась вблизи 50%-го уровня тела предыдущей свечи. Это произошло на уровне сопротивления, от которого уже было несколько отскоков цены... Итак... чего же я жду? «Нажми на курок, Райнер! Входи в рынок!» Конечно, очень заманчиво просто взять и запрыгнуть в рынок... …Однако важно помнить о наличии подтверждения! Цена быстро вернулась к этому уровню, и следовало подождать дополнительного подтверждения, показывающего, что этот уровень по-прежнему останется сильным уровнем сопротивления. Давайте подробнее рассмотрим, что будет дальше... Подтверждение паттерна «завеса из тёмных облаков» на дневном графике акции PayPal Holdings: Ok, появилась сильная медвежья свеча подтверждения, и у нас стало больше уверенности в том, что этот уровень сопротивления, скорее всего, удержится. Настало время войти в рынок и установить тейк-профит на минимуме диапазона! Установка тейк-профита на дневном графике акции PayPal Holdings: Мои поздравления! Вы только что совершили успешную сделку на свечном паттерне «завеса из тёмных облаков» на диапазонном рынке! Однако давайте посмотрим правде в глаза: рынки не всегда колеблются в таком диапазоне, не так ли? Теперь рассмотрим, как использовать этот паттерн на трендовом рынке! Пример сделки на трендовом рынке Нисходящий тренд на дневном графике акции CleanSpark: На дневном графике акция CleanSpark Inc. явно находится в сильном нисходящем тренде. Линия тренда служит ориентиром, где цена может столкнуться с зоной сопротивления в будущем. Давайте посмотрим, что будет дальше! Формирование паттерна «завеса из тёмных облаков» на дневном графике акции CleanSpark: Цена выросла, но не смогла удержаться на более высоком уровне, закрывшись ниже 50%-го уровня тела предыдущей свечи. Как и в прошлом примере, проявим терпение и дождёмся подтверждения... Подтверждение паттерна «завеса из тёмных облаков» на дневном графике акции CleanSpark: Хотя цена не сразу подтвердила разворот и вместо этого повторно протестировала линию тренда, она в конечном итоге упала ниже паттерна. Теперь у вас есть несколько факторов в вашу пользу: Цена отходит от линии тренда на дневном графике. На этом уровне сформировался паттерн «завеса из тёмных облаков». Цена начала отходить от линии тренда. Цена подтвердила чёткий нисходящий тренд! Воспользуемся моментом и откроем сделку! Вход в рынок на паттерне «завеса из тёмных облаков» на дневном графике акции CleanSpark: Ордер стоп-лосс размещаем чуть выше линии тренда, оставляя немного места на случай, если цена продолжит тестировать линию тренда. Если цена пробьёт линию тренда снизу вверх, сделка потеряет актуальность, и будет разумным закрыть её. Что касается ордера тейк-профит, полагаю, что вполне логично установить его на уровне предыдущего минимума. Идея ясна? Отлично! Давайте посмотрим, что будет дальше... Вход в рынок на паттерне «завеса из тёмных облаков» на дневном графике акции CleanSpark: Вау! Поздравляю вас с очередной успешной сделкой! Вы видите, что с помощью этого метода можно эффективно воспользоваться преимуществами нисходящих трендов на высоких таймфреймах и получить хорошую прибыль от шорто́в. Ok, давайте рассмотрим последний пример... Дневной график акции JP Morgan Chase & Co.: Снова формируется паттерн «завеса из тёмных облаков». Прежде чем рассматривать возможность совершения сделки, как обычно, желательно дождаться дополнительной свечи подтверждения... Вход в рынок на дневном графике акции JP Morgan Chase & Co.: Теперь, когда у нас есть подтверждение, пришло время открыть сделку. Как и в других наших примерах, ордер тейк-профит размещаем на уровне предыдущих минимумов, а стоп-лосс – чуть выше паттерна… Управление сделкой на дневном графике акции JP Morgan Chase & Co.: Заметили ли вы здесь нечто необычное? Цена ведёт себя не так, как ожидалось. Поскольку медведи изо всех сил пытаются сохранить контроль, это может быть поводом для беспокойства. Тем не менее, давайте доведём дело до конца: будем придерживаться нашей стратегии в этой сделке и посмотрим, как ситуация будет развиваться дальше... Срабатывание стопа в сделке на дневном графике акции JP Morgan Chase & Co.: О нет! Вас выкинуло из рынка! Но не все новости плохие: из этой ситуации можно извлечь ценный урок. Возможно, вы уже поняли, в чём тут дело, но давайте проанализируем, действительно ли это была хорошая сделка... Анализ сделки на дневном графике акции JP Morgan Chase & Co.: После некоторого размышления стало ясно, что перед входом в рынок было упущено несколько важных моментов... В начале этой статьи вы узнали, что появление паттерна «завеса из тёмных облаков» на графике вовсе не означает, что нужно всякий раз торговать на нём. Нужны другие технические индикаторы, которые помогут вам в этой сделке. Однако есть ещё более очевидные причины, по которым эта сделка не сработала. Во-первых, недавно был пробит сильный уровень сопротивления, и данный паттерн сформировался не на этом уровне сопротивления… ... он сформировался уже после того, как цена пробила этот уровень сопротивления на бычьем импульсе. Это говорит о том, что в данном случае рынок находился под сильным контролем быков, о чём свидетельствует их способность пробить уровень сопротивления и с силой продолжать идти далее. Кроме того, при анализе рынка в целом, вероятно, безопаснее было считать, что цена на этом графике находится в восходящем, а не в нисходящем тренде. Другими словами, против этой сделки было больше факторов, чем в её пользу. Важно смотреть на более широкую картину. В данном случае паттерн «завеса из тёмных облаков» не смог преодолеть импульс, сформированный другими ключевыми факторами на рынке. При обнаружении паттерна «завеса из тёмных облаков» и принятии решения о том, следует ли открывать сделку, всегда учитывайте другие факторы! Недостатки паттерна Его нельзя использовать изолированно от рыночного контекста Как упоминалось ранее, свечной паттерн «завеса из тёмных облаков» нельзя использовать изолированно. Если вы будете совершать сделки на этом паттерне каждый раз, как только он появится на графике, это принесёт очень мало успеха. Торговля на нём становится намного надёжнее в комбинации с другими индикаторами и инструментами технического анализа! Расположение паттерна Важное значение имеет то, где формируется этот паттерн. Контекст общего рынка и его поведение имеют решающее значение при совершении сделок на этом паттерне. Глубокое понимание инструментов технического анализа При торговле на паттерне «завеса из тёмных облаков» необходимо глубокое понимание работы других индикаторов, которые помогают в принятии решений об открытии сделок. Поскольку этот паттерн требует контекста и применения других инструментов технического анализа, одним из его недостатков является то, что для эффективной торговли вам необходимо понимать работу других индикаторов и инструментов технического анализа. Редко встречается на определённых рынках Как указано в статье, для этого паттерна важное значение имеют гэпы, что делает его редким паттерном в таких активах, как валютный рынок. Однако на фондовом рынке, где гэпы очень распространены, эти паттерны могут встречаться довольно часто на дневном таймфрейме. Заключение Давайте подведём итог. Паттерн «завеса из тёмных облаков» становится бесценным инструментом при анализе акций. Этот паттерн служит надёжным триггером для входа, проливая свет на борьбу между быками и медведями в ключевых областях графика. Комбинируя свечной паттерн «завеса из тёмных облаков» с другими инструментами технического анализа, трейдеры могут точно определять точки входа и повысить свои шансы на получение прибыли в различных рыночных условиях. Это стратегическое преимущество даёт трейдерам возможность эффективно идентифицировать рыночный импульс и принять обоснованное решение о входе. Резюмируя вышесказанное, вы: Получили полезные знания о том, как может выглядеть паттерн «завеса из тёмных облаков» в разных сценариях. Изучили различные рыночные условия, в которых может появиться паттерн «завеса из тёмных облаков». Изучили стратегии торговли на паттерне «завеса из тёмных облаков» на реальных примерах. Узнали о недостатках свечных паттернов и о важности контекстного анализа рынка. Напоследок примите мои поздравления! С этим новым дополнением к вашему арсеналу свечных паттернов найдите реальные примеры на графиках, добавив инструменты технического анализа для уточнения своих стратегий. Хотелось бы услышать ваши мысли о паттерне «завеса из тёмных облаков». Использовали ли вы его раньше или предпочитаете другие разворотные паттерны? Какие свечные паттерны вы предпочитаете? Поделитесь своими мыслями в комментариях! Переведено специально для Tlap.com, Райнер Тео

- 5 ответов

-

- 5

-

-

-

-

- статья

- райнер тео

-

(и ещё 2 )

C тегом:

-

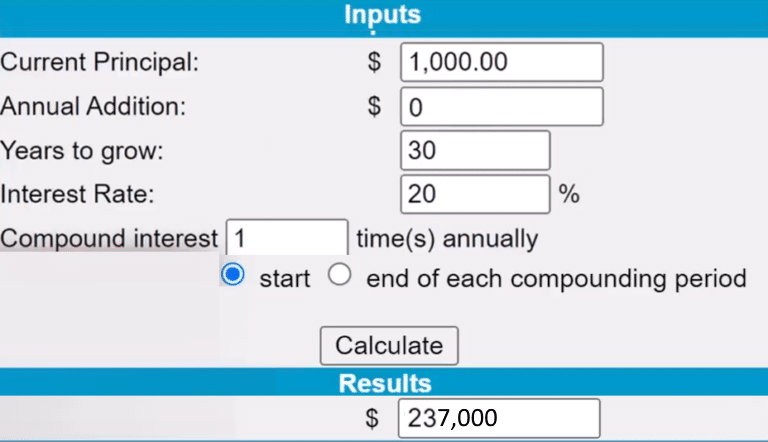

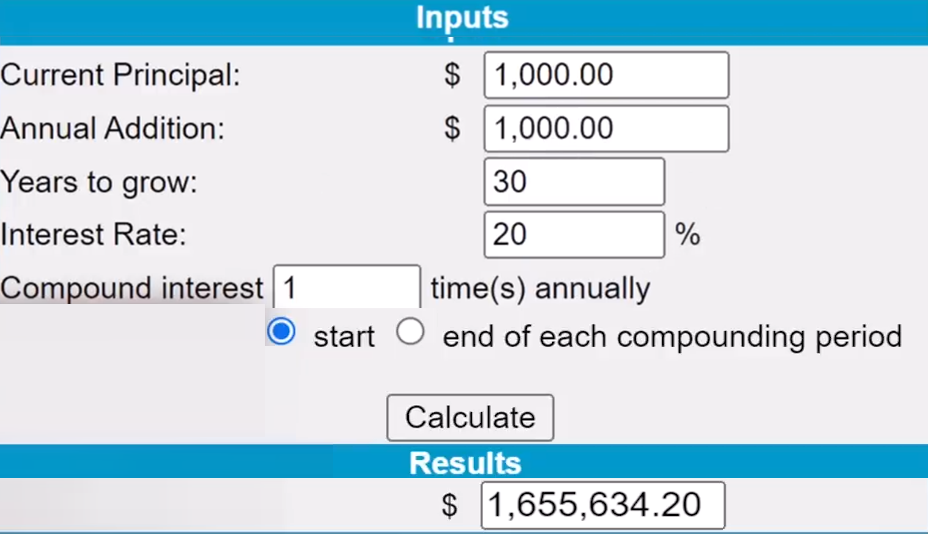

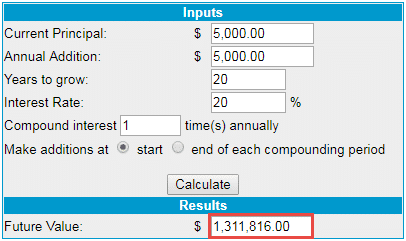

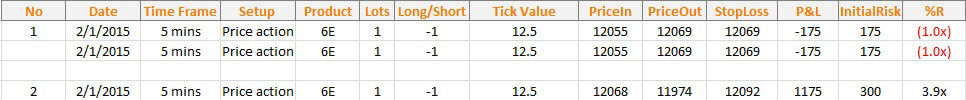

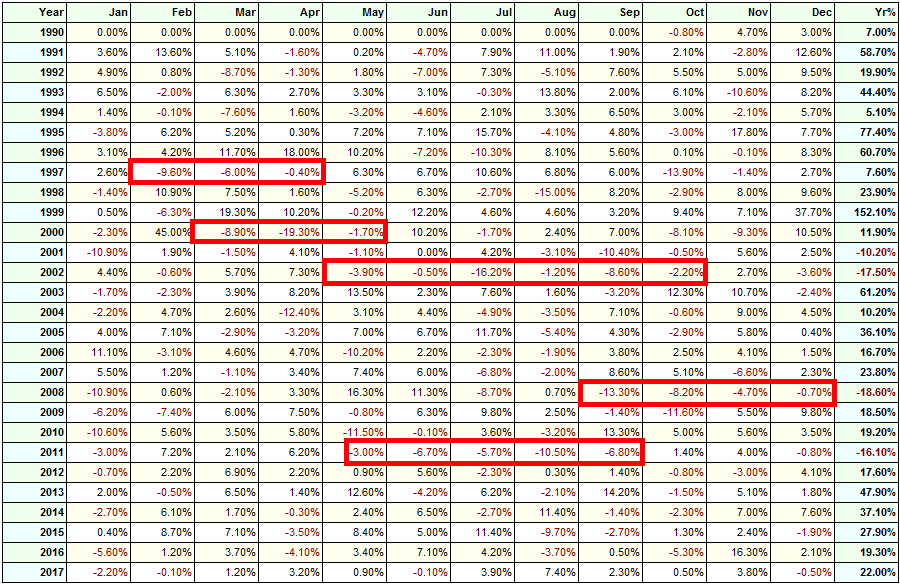

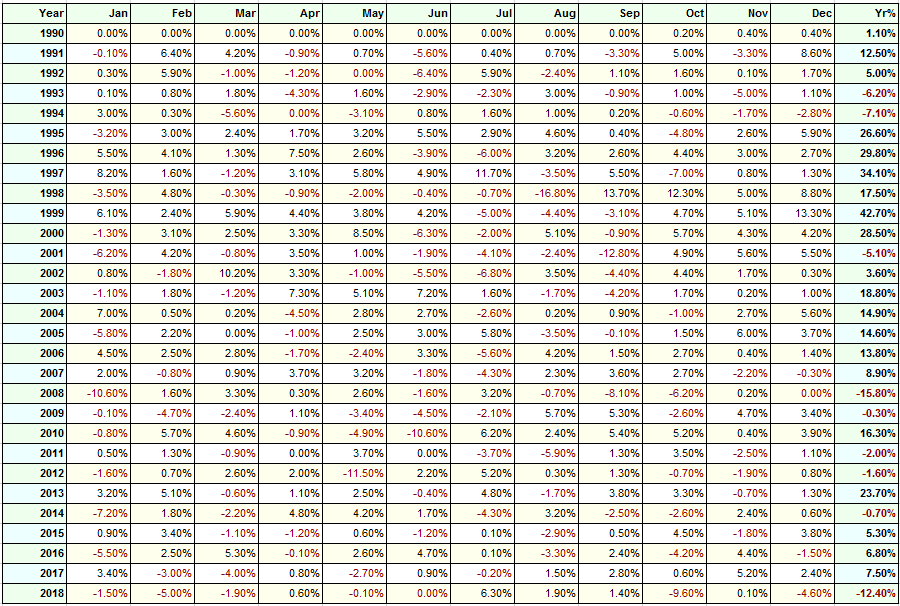

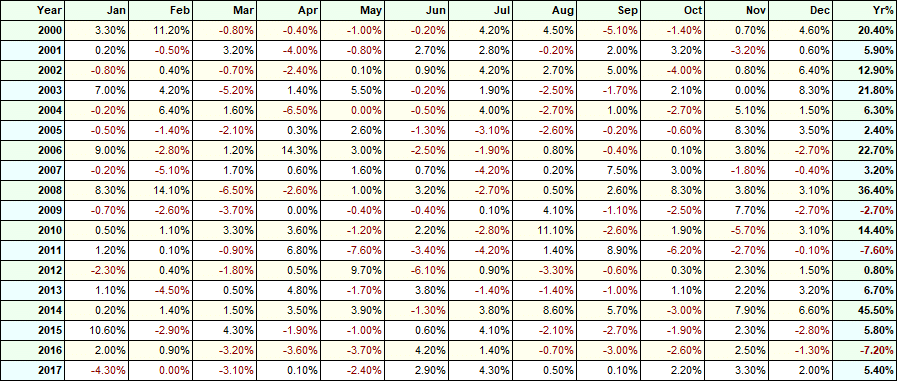

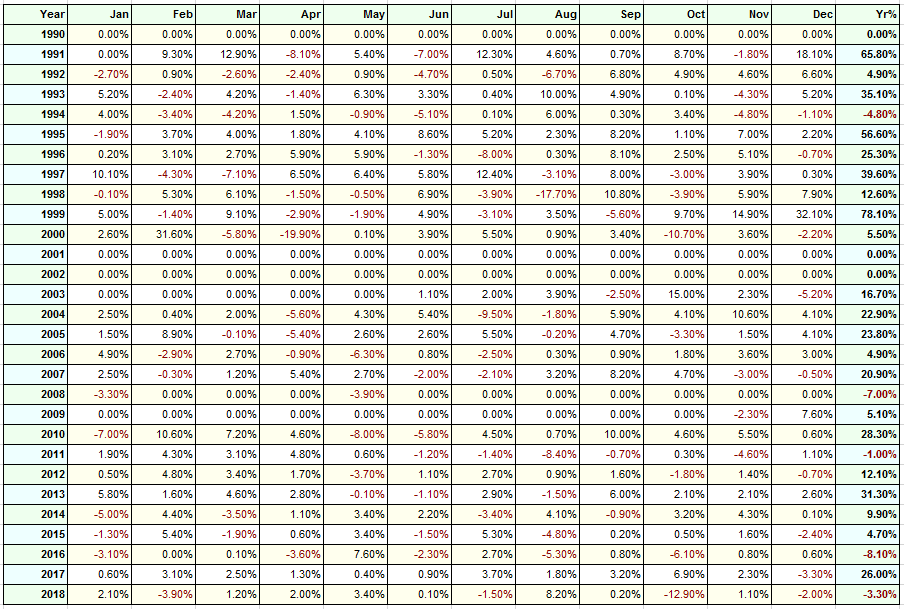

Как увеличить маленький торговый счёт В сегодняшней статье я расскажу, как увеличить свой торговый счёт до шестизначных, семизначных и более цифр даже при наличии небольшого стартового капитала. Звучит впечатляюще, не так ли? Давайте начнём. Вы читаете эту статью, потому что у вас небольшой торговый счёт, и вы изо всех сил пытаетесь его увеличить. Или, возможно, вы уже слили несколько торговых счетов в попытке увеличить их. Или прибыль, которую вы получаете на своем торговом счёте, настолько мала и незначительна, что вы поневоле начинаете задумываться: «Послушай, Райнер, а нужно ли мне это вообще?» Если что-то из этого знакомо вам, то вы находитесь в правильном месте, потому что в сегодняшней статье я поделюсь с вами тем, как вы можете увеличить свой торговый счёт до шестизначных, семизначных и более цифр, даже если у вас небольшой стартовый капитал. Тут я сделаю одну оговорку: если на вашем торговом счёте всего-навсего $ 500 и вы хотите превратить эту цифру в шестизначную, то, пожалуйста, прекратите чтение этой статьи, ибо в таком случае я ничем не смогу вам помочь. Тем не менее, если вы хотите изучить стратегии и методы, которые профессиональные трейдеры используют для безопасного и последовательного увеличения своего счёта до шестизначных, семизначных и более цифр, то эта статья для вас. Интересно? Тогда начнём! Итак, если у вас небольшой торговый счёт, вы должны воспользоваться девятым чудом света. Но сначала сделаем небольшое отступление. Что представляет собой девятое чудо света? Скорее... Что представляет собой восьмое чудо света? Девятое чудо света Восьмое чудо света – это то, о чём сказал Альберт Эйнштейн: «Сложный процент – это восьмое чудо света. Кто понимает, тот зарабатывает, а кто не понимает, тот платит», – Альберт Эйнштейн. Девятым чудом света я называю переход на следующий уровень. Я придумал это сам. Позвольте мне привести пример. Допустим, у вас есть торговый счёт со стартовым капиталом $ 1 000, и вы намерены увеличить его в течение следующих 30 лет со средней годовой доходностью около 20%. Т.е. ваша стратегия приносит в среднем около 20% прибыли в год. Через 30 лет ваш счёт будет составлять около $ 237 000. Как известно, инфляция довольно высока. С учетом инфляции эта сумма выглядит уже не очень большой. Что можно сделать ещё? Вы можете сделать несколько вещей. Вы увеличиваете продолжительность эффекта компаундирования: вместо применения сложного процента в течение следующих 30 лет вы увеличите период до 200 лет. Ну, это всё замечательно, не так ли? Проблема лишь в том, что вам придётся тратить эти деньги в раю, пока вы будете петь «Аллилуйя»!!! Такой вариант явно нереален. Как насчёт увеличения доходности каждый год? Вдруг вместо 20% ваша годовая доходность составит 400%? Такое возможно. Но проблема в том, что высокая доходность, вероятно, будет связана с повышенным риском, и в этом случае вы можете слить весь свой торговый счёт. А именно этого мы и не хотим. Что же тогда остается? Ежегодно пополнять свой счёт. Что, если мы будем ежегодно пополнять свой счёт на $ 1 000? Например: Каждый месяц вы будете дополнительно экономить от $ 80 до $ 90. И каждый год вы можете пополнять свой торговый счёт на сумму $ 1 000. Как это повлияет на счёт? Итак, ваш стартовый капитал составляет $ 1 000, и ежегодно вы дополнительно пополняете свой счёт на $ 1 000 для его роста в течение следующих тридцати лет при той же годовой доходности 20%. И через тридцать лет на вашем счёте уже будет… $ 1,6 млн. Теперь видите, насколько это мощно? И это при том, что вы не вносили изменений в свою торговую стратегию, не использовали другие стратегии, не увеличивали период компаундирования ваших доходов и не завышали торговые риски на своём счёте. Всё, что вы сделали – ежегодно пополняли счёт на $ 1 000, и это позволило вам увеличить доходность более чем в 7 раз. $ 1 655 634,20 Это очень мощная концепция, независимо от размера счёта, на котором вы торгуете. Подведём итог: чтобы воспользоваться девятым чудом света, вы должны регулярно пополнять счёт, чтобы быстрее наращивать свой доход. Теперь я хочу поделиться с вами еще кое-чем. Китайский бамбук То, что вы сейчас видите – это китайский бамбук. Чтобы вырастить китайский бамбук, нужно посадить семена в землю, поливать их, удобрять и давать им солнечный свет для роста. Представьте, что вы занимаетесь этим целый год. Угадайте, насколько вырос ваш бамбук за это время? По истечении одного года, когда вы посадили семена, регулярно поливали и удобряли их, давали им солнечный свет и т. д., над землёй ещё ничего не проросло, ваши семена ещё в земле. В течение второго года вы проделываете всё то же самое; в конце концов, вы знаете, что это хорошая физическая тренировка. На третий год из земли тоже не появляется никаких ростков. К тому времени вы уже развили в себе привычку ухаживать за бамбуком. Вы продолжаете делать всё то же самое в четвёртый год, и после четырех изнурительных лет полива семян бамбука так и не появляется никаких ростков. Вы, вероятно, начинаете думать: «Не погибли ли мои семена?» Вероятно, вас терзают сомнения по этому поводу. Наступает пятый год… И внезапно, в течение шести недель, бамбук вырастает до 30 метров (около 80 футов за шесть недель). Вопрос: Вырос ли бамбук на 80 футов за шесть недель? Или это маленькое деревце на самом деле росло под землей, развивая мощную корневую систему, чтобы прорасти наружу на пятый год? Думаю, вы знаете ответ. Причина, по которой я делюсь с вами этой историей, заключается в том, что это относится и к трейдингу на его ранних этапах. Это означает, что вы должны построить фундамент, совершить все ошибки, которые только можно совершить, чтобы укрепить дисциплину и найти торговую стратегию, которая подходит именно вам. Таким образом, как только вы создадите прочный фундамент, вы будете пожинать плоды в течение всех последующих лет. Есть ли в этом смысл? Мыслите в процентном выражении Следующий совет, который я вам дам: мыслите в процентном выражении. Представьте, что у вас есть торговый счёт размером в $ 1000, и вы увеличиваете его на 20% за год, что составляет около $ 200 в год. Я знаю, многие из вас подумают: «Райнер, так много работать всего за $ 200 в год, чтобы в результате я даже не смог купить молочную смесь для своих детей? Райнер, я заработаю гораздо больше денег, работая в McDonald’s!» И знаете что? Вы абсолютно правы. Работа в McDonald’s, вероятно, принесёт вам более $ 200 в год. Но дело вот в чём... Работа в McDonald’s не масштабируема. Что я имею в виду? В трейдинге вы увеличиваете размер своего счёта до $ 10 000, и 20% от $ 10 000 составят около $ 2 000 прибыли. Что, если вы пойдёте ещё дальше и доведёте размер счёта, скажем, до $ 1 000 000? Доходность 20% от $ 1 000 000 составляет $ 200 000 прибыли в год. Сколько хэппи-милз вы сможете купить на $ 200 000? Дело вот в чём. Я хочу, чтобы вы мыслили в процентах. Не в долларах. Потому что это даёт объективное представление о вашей производительности. Более того, это поможет вам чувствовать себя лучше, особенно когда вы имеете небольшой торговый счёт. Звучит хорошо. Уважайте стоп-лосс Следующее, что необходимо сделать – уважать стоп-лосс. Это важно, потому что на небольшом торговом счёте ваши потери в долларах могут показаться незначительными. Пример: Допустим, у вас есть торговый счёт на $ 500, и вы рискуете 2% в каждой сделке. Теоретически каждый убыток не будет стоить вам больше $ 10. Представьте, что цена доходит до вашего уровня стоп-лосс, и вы получаете просадку $ 10. В этот момент вы подумаете: «Надо добавиться к этой сделке. Я не могу позволить себе потерять эти деньги». И вы убираете стоп-лосс и продолжаете удерживать убыток. И, что ещё хуже, вы усредняете свой убыток. Убыток в $ 10 теперь становится убытком в $ 20. Вы продолжаете удерживать сделку далее. И усредняете убытки ещё больше, убыток в $ 20 теперь становится убытком в $ 50. Рынок продолжает идти против вас. И ваш убыток $ 50 превратился в убыток $ 300. Вы потеряли 60% своего капитала всего в одной сделке. И всё потому, что отказывались уважать свой стоп-лосс; вы отказывались сокращать убытки, которые изначально были очень незначительными. Дело в том, что если ваши убытки станут слишком большими, вы можете достичь точки невозврата. Это то, что мы называем «риском разорения». Позвольте мне объяснить. Риск разорения Посмотрите на эту таблицу: Если вы потеряете 10% своего счёта, вам потребуется доходность около 11,11%, чтобы вернуться на уровень безубыточности. Если вы потеряете 50% своего счёта, вам потребуется доходность 100%, чтобы вернуться на уровень безубыточности. А если вы достигли просадки в 70%, 80% или 90%... Именно тут доходность становится действительно смехотворной, чтобы вернуться на уровень безубыточности. Именно это мы называем «риском разорения». Точкой невозврата. Если вы хотите избежать риска разорения, вы должны уважать свой стоп-лосс. Да, я знаю, что убыток может показаться маленьким и незначительным, но всё равно необходимо отдать ему должное. Ваши хорошие привычки начинаются сейчас, когда у вас маленький торговый счёт, не так ли? Не позже, когда вы будете торговать на шестизначном или семизначном счёте, где подобные ошибки будут стоить намного дороже. Последовательные действия = последовательные результаты Я знаю, что это звучит несколько расплывчато. Позвольте мне привести пример, чтобы вы поняли, как это работает. Представьте свои сделки. Результат ваших нескольких сделок выглядит примерно так: Убыток - убыток - убыток - прибыль - прибыль - прибыль Допустим, вы торгуете по проверенной системе и следуете своим правилам торговли. Ваши первые три сделки убыточные. Вы испытываете досаду и разочарование. «Три убыточных сделки подряд! Это полный отстой!» Когда приходит четвёртая сделка, вы решаете пропустить её из-за недавной серии понесённых убытков. Вы думаете: «Эй, Райнер, ты же знаешь, что следующая сделка, вероятно, будет тоже убыточной! Я пропущу её». И что вы думаете? На самом деле она оказывается прибыльной. Затем появляется пятая сделка, и вы снова решаете пропустить её из-за недавней серии убытков. Вы всё еще испытываете очень сильную боль. «Я пропущу эту сделку». А она оказывается прибыльной. «Что? Что? Что это!!!» Затем появляется следующая торговая возможность, и теперь вы озадачены. Я знаю, знаю, о чём вы сейчас подумали... «Что я должен сделать: следовать своим правилам торговли или пропустить эту сделку?» Но поскольку недавние убытки всё еще слишком велики, вы позволяете своим эмоциям взять верх и снова пропускаете эту сделку. И угадайте, каким был её исход? Это была ещё одна прибыльная сделка, которую вы пропустили... «О нет! Господи, помоги! Нет, нет...» Вы больше не можете вынести этого... «Проклятье!» Вы принимаете решение следовать своей торговой стратегии, потому что в противном случае можете упустить дальнейшую прибыль. И вы решаете совершить следующую сделку. Наконец, вы открываете сделку, и она оказывается прибыльной. Убыток - убыток - убыток - прибыль - прибыль – прибыль Однако, если вы оглянетесь назад, одной прибыльной сделки недостаточно, чтобы перекрыть ранее совершённые убыточные сделки. С точки зрения общей картины, если бы вы следовали своим правилам, вы не были бы в плюсе, потому что в данном случае у вас были четыре прибыльные сделки по сравнению с предыдущими убыточными. Четыре прибыльные сделки по сравнению с тремя убыточными – в этой серии сделок вы бы заработали деньги. Но поскольку вы не следовали своим правилам из-за эмоций, ваши действия были непоследовательными. Вот почему вы не получили последовательных результатов. Как видите, если вы хотите быть последовательно прибыльным трейдером, у вас должен быть «последовательный порядок действий». Всякий раз, когда появляется сетап, вы должны принимать его. Вы не можете угадать, будет ли данная сделка прибыльной или убыточной. Если вы в конечном итоге пропустите сделки, ваши результаты не будут последовательными, потому что действия тоже не были последовательными. Теперь вы понимаете, насколько важно быть последовательным в своих действиях. Но прежде всего у вас должна быть прибыльная торговая стратегия. Представьте себе... Вы последовательны в своих действиях, но используете торговую стратегию, которая не является прибыльной. Угадайте, что получится? Ваши результаты всё равно будут последовательными. Но вы будете постоянно нести убытки. Важно иметь эффективную торговую стратегию. Заключение Суть в следующем: Увеличить небольшой торговый счёт сложно. Почему? Потому что в попытке увеличить свой стартовый капитал вы будете относиться к нему как к «азартным», или «игровым», деньгам. Однако, воплощая концепции, которыми я поделился с вами сегодня... Вы сможете выработать в себе те же качества, что и профессиональный трейдер, управляющий счетами на миллиарды долларов. Из сегодняшнего руководства вы узнали следующее: Используя «9-е чудо света», вы увеличиваете доходность в четыре раза, не меняя своей стратегии, путем последовательного добавления средств на торговый счёт. Мышление в процентном выражении помогает отделить торговлю от результата и уделять больше внимания процессу. Всегда стоит помнить о риске разорения, поэтому уважайте стоп-лосс, так как это решающий фактор для увеличения небольшого торгового счёта. Итак... Как вы поступите? Начнёте торговать на небольшом торговом счёте? Или подождёте, пока у вас не появится больше средств для стартового капитала? Поделитесь, пожалуйста, своими мыслями в комментариях ниже! Переведено специально для Tlap.com, Райнер Тео

-

- 8

-

-

-

-

- статья

- райнер тео

-

(и ещё 2 )

C тегом:

-

Секреты торговли на сигналах Прайс Экшен Торговые стратегии, инструменты и методы, которые помогут вам стать последовательно прибыльным трейдером Введение Когда мне было 20 лет, я прочитал книгу по инвестированию под названием «Баффетология». Она объясняла, как самый богатый инвестор в мире Уоррен Баффет выбирал компании для своих инвестиций. Я был очарован тем, как человек может стать таким богатым, просто выбрав правильные акции и удерживая их в долгосрочной перспективе. Кто бы не хотел так? Прочитав «Баффетологию», я заинтересовался инвестированием. Я начал искать всё, что только мог найти, чтобы стать великим инвестором. Я читал книги по оценочному инвестированию и фундаментальному анализу. Через некоторое время я заметил, что авторы повторяют одни и те же три элемента: Убедитесь, что у компании больше активов, чем пассивов. Убедитесь, что выручка, чистый доход и денежный поток компании с каждым годом увеличиваются. Убедитесь, что у компании есть потенциал роста. И, о чудо: в этом весь секрет успешного инвестирования! Теперь, вооружившись своими новыми знаниями, я был готов наброситься на любые возможности, которые появлялись на рынках. Первой акцией, которую я купил, была акция компании Sembcorp Marine в 2009 году, потому что у неё были веские фундаментальные факторы, и в то время рынки восстанавливались после финансового кризиса. Я открыл длинную позицию по цене 3,28 $ и дал себе установку держать эту акцию, пока её цена не удвоится! Спустя пять дней я закрыл позицию с убытком по цене 3,08 $. Каким же я был наивным. Затем после некоторых размышлений я понял, что это действие было спровоцировано моими эмоциями. Таким образом, не желая сдаваться и видя бычье движение на рынках, я знал, что должен вернуться в игру. Будучи наивным и амбициозным, я проводил больше исследований и покупал много акций компаний, используя маржу. Я открыл длинные позиции по акциям компаний Noble Group, Keppel Land и Sembcorp Marine – мои первоначальные затраты составили 20 000 $. За два месяца у меня набежала прибыль около 10 000 $. Но будучи фундаменталистом и пытаясь подражать Уоррену Баффету, я продолжал удерживать свои длинные позиции. В тот момент я чувствовал себя чемпионом, обладающим талантом выбирать нужные акции. Даже мой брокер как-то прокомментировал, что всё, к чему я прикасался, превращалось в золото. Спустя две недели мои 10 000 $ незафиксированной прибыли испарились. Долговой кризис еврозоны ударил по рынкам. Теперь мне нечего было показать, кроме горечи. В конце концов я закрыл все свои позиции, потому что не мог вынести боль от наблюдения за тем, как моя прибыль превращается в убытки. После неудачной попытки стать инвестором я подумал, что лучше быть трейдером, и после этого начал торговать на рынке Форекс (валютном рынке). Поскольку я был новичком в трейдинге на рынке Форекс, я обратился за помощью в Интернет. Я просматривал форумы, книги и всё, что мог раздобыть. Я впервые ощутил вкус трейдинга, когда учился у «гуру» (на онлайн-форуме). У него было огромное количество подписчиков, и многие трейдеры поклонялись ему, как богу. Я подумал, что не могут же все они ошибаться, не так ли? Так что я тоже многому научился у него. Он научил нас использовать полосы Боллинджера, покупать на минимумах и продавать на максимумах. Некоторое время я использовал эту торговую стратегию и в самом начале даже зарабатывал на ней деньги, а позже всё потерял. Затем я наткнулся на цитату, в которой говорилось следующее: «Индикаторы бесполезны, потому что они запаздывают. Лучше сосредоточьтесь на цене». Это привело меня в мир торговли на сигналах Прайс Экшен. Я узнал об уровнях поддержки и сопротивления, трендовых линиях, свечных паттернах и многом другом. Опять же, вначале у меня было несколько прибыльных сделок, но мало-помалу пришли убытки и уничтожили всю мою прибыль. В этот момент я задался вопросом: «Возможно, используемые мною стратегии слишком просты, и мне нужно найти нечто более сложное, чтобы шансы на то, что это будет работать, были выше?» Это привело меня в мир гармонических паттернов, где я узнал о таких вещах, как гартли, краб, акула, шифр и т.д. (Я не шучу. Это реальные названия паттернов.) Но мои результаты были такими же, и этот цикл повторялся в течение четырёх с лишним лет. В тот момент я был разочарован и растерян. Я спросил себя: «Что прибыльные трейдеры делают такого, чего не делаю я?» После многих лет проб и ошибок я наконец понял, что я делал не так. Дело было не в стратегиях, не в системах и даже не в паттернах. Мои ошибки были вызваны непониманием естественных законов трейдинга. Я боролся с этими законами и платил за это. Но когда я наконец принял их, моя торговля изменилась навсегда. Сегодня я управляю миллионным портфелем, торгую на рынке Форекс, фондовом рынке и торгуемом индексном фонде (ETF), и ежемесячно более 100 000 трейдеров читают мой блог TradingwithRayner. Какой успех! Возможно, вы зададитесь вопросом: «Если вы так хороши, зачем же вам писать книгу и раскрывать в ней все свои секреты?» Хороший вопрос. Вот почему: когда дело доходит до торговли, нет никаких секретов. Если вы говорите о торговле на сигналах Прайс Экшен (или дискреционной торговле), то здесь нет секретов, так как бо́льшую часть информации можно найти в книгах, курсах и онлайн-источниках. Торговля на сигналах Прайс Экшен также является субъективной. То, как вы интерпретируете график, естественно, будет отличаться от того, как его видит другой трейдер. Например, если вы попросите пять трейдеров нарисовать на одном и том же графике линии поддержки и сопротивления, вы, скорее всего, получите пять различных ответов. Это означает, что даже если что-то и является секретом, субъективный характер торговли на сигналах Прайс Экшен окажет своё влияние на то, как люди интерпретируют этот секрет. И это подводит меня к вопросу: если в торговле на сигналах Прайс Экшен нет секретов, то зачем же писать об этом книгу? На то есть три причины. Первая причина: Это принесёт мне больше денег. Суть в следующем. Написание книги принесёт мне больше денег и диверсифицирует мои источники дохода. Кроме того, если вы решите, что моя книга является хорошей, то есть отличный шанс, что в будущем вы подпишетесь на мои премиальные обучающие программы (и это принесёт мне ещё больше денег). Вторая причина: Это вдохновит моих детей. Я хочу, чтобы мои дети знали, что они могут достичь всего, чего захотят. Если папа может написать книгу, то и я могу. Если папа может быть трейдером, то и я могу! И третья причина: Я смогу оставить после себя наследие. В конце концов, я хочу оставить что-то в этом мире. Называйте это наследием, сущим эго или чем угодно. Я просто хочу, чтобы обо мне помнили даже после того, как меня не станет. И чтобы достичь этого, я должен написать хорошую книгу, чтобы меня запомнили, и надеюсь, что «Секреты торговли на сигналах Прайс Экшен» будет как раз той самой книгой, которую запомнят. Вот и всё. Вот те причины, по которым я написал «Секреты торговли на сигналах Прайс Экшен», и надеюсь, что вы получите столько же пользы от прочтения этой книги, сколько я получаю от её написания. Итак, давайте начнём! В этой книге вы узнаете следующие секреты торговли на сигналах Прайс Экшен: Как торговать на рынках, не полагаясь на фундаментальные новости, торговые индикаторы или службы, публикующие сигналы. Как выбрать лучшее время для своих входов и выходов, чтобы сократить убытки и максимально увеличить свою прибыль. Как торговать по пути наименьшего сопротивления, чтобы улучшить процент своих прибыльных позиций и увеличить потенциал своей прибыли. Как определять прибыльные торговые возможности на разных рынках и разных таймфреймах. Как управлять риском, как это делает профессиональный трейдер, и никогда не сливать свой торговый счёт. Как сохранять спокойствие в трейдинге, даже если рынок «преподносит вам сюрпризы». Проверенная структура, которую вы можете использовать, чтобы стать последовательно прибыльным трейдером (даже если у вас нет опыта торговли). Передовые методы торговли на сигналах Прайс Экшен, о которых вам никто не расскажет. Также предоставлю вам дополнительные ресурсы, которые я включил в эту книгу, чтобы облегчить ваш путь к прибыльной торговле. Наконец, если вы хотите преуспеть в этом бизнесе, никогда никому не доверяйте и всегда всё проверяйте, потому что никто не сделает эту работу за вас. Верно? Тогда поехали! Райнер Тео, Переведено специально для Tlap.com

- 26 ответов

-

- 24

-

-

-

- райнер тео

- price action

-

(и ещё 2 )

C тегом:

-

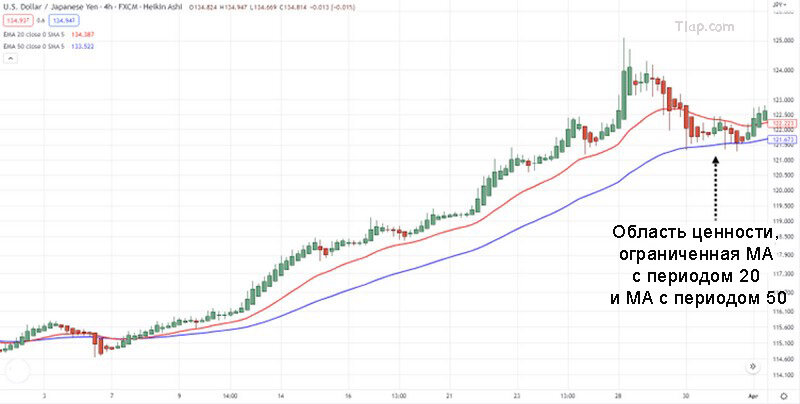

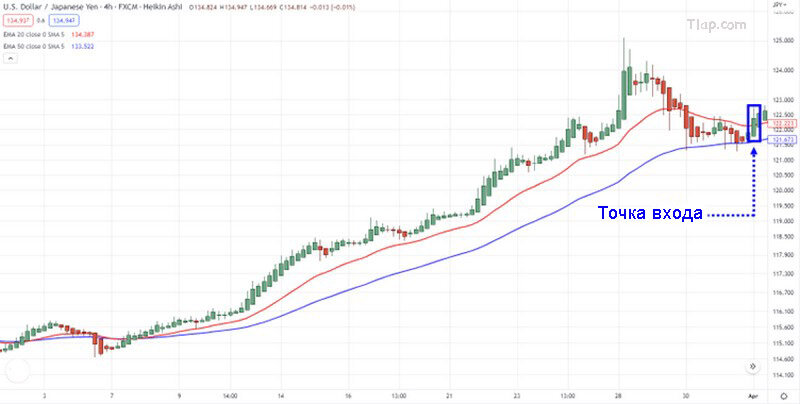

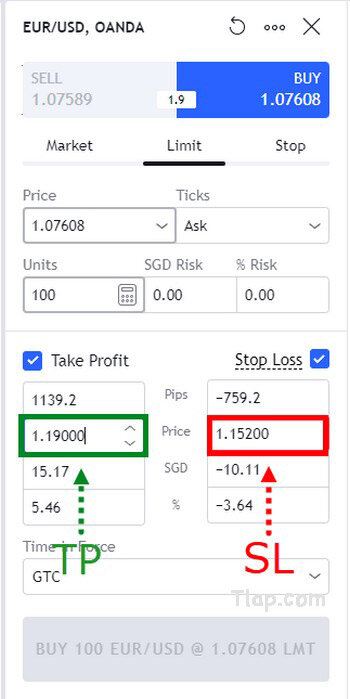

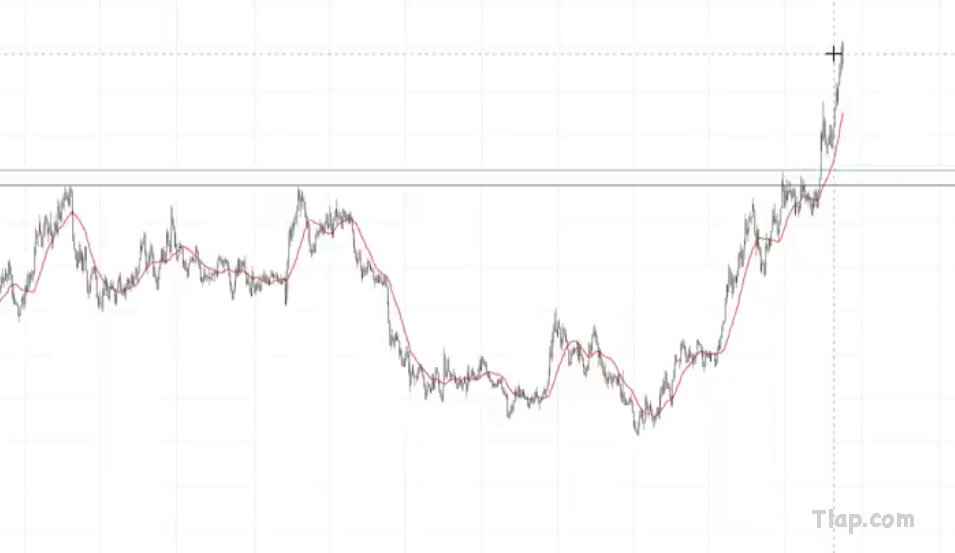

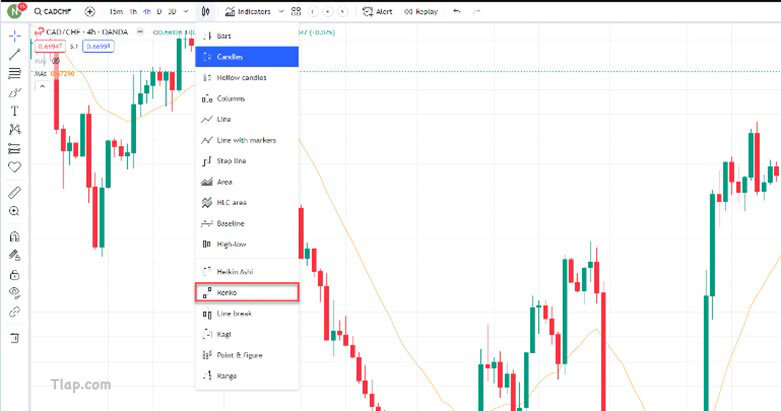

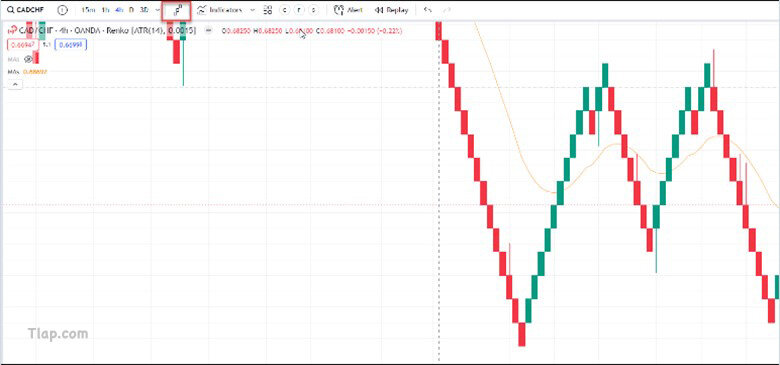

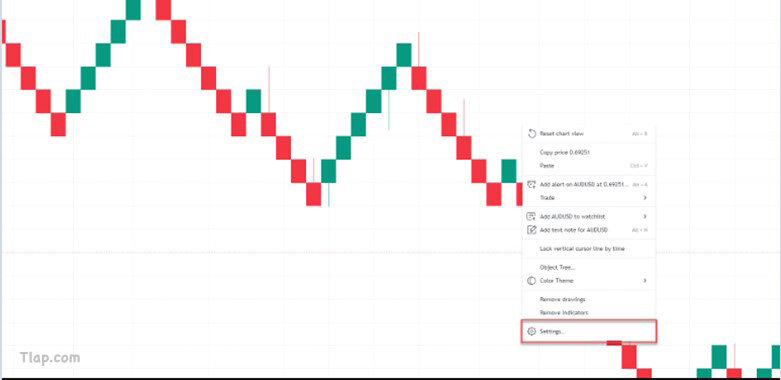

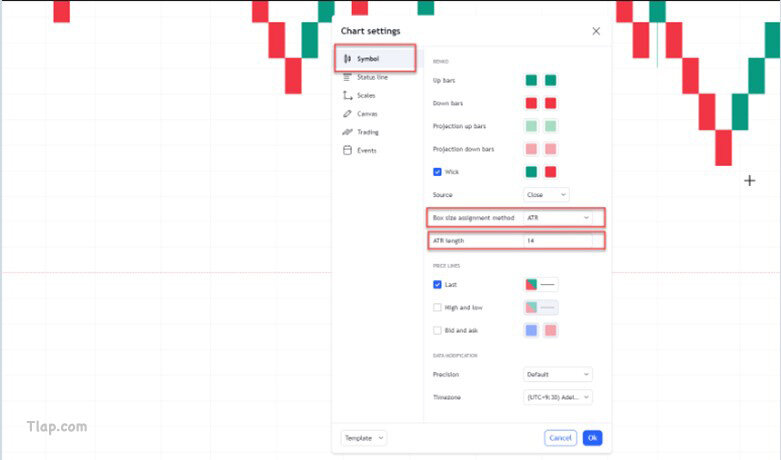

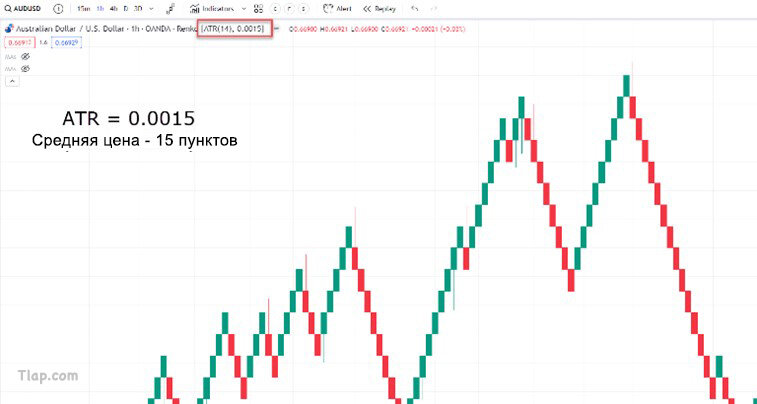

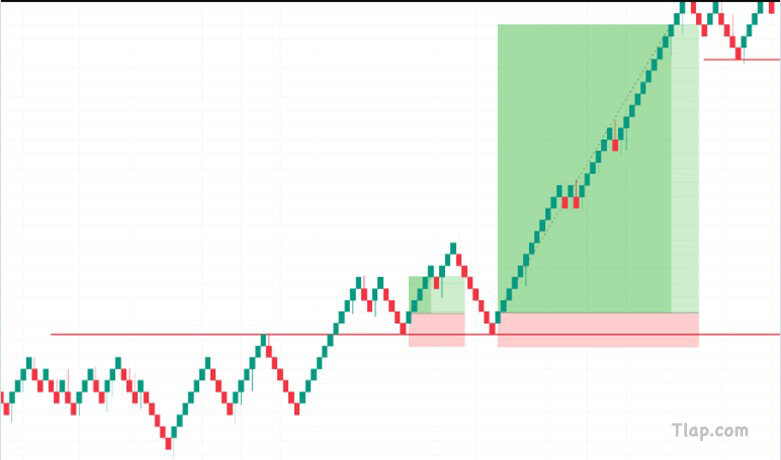

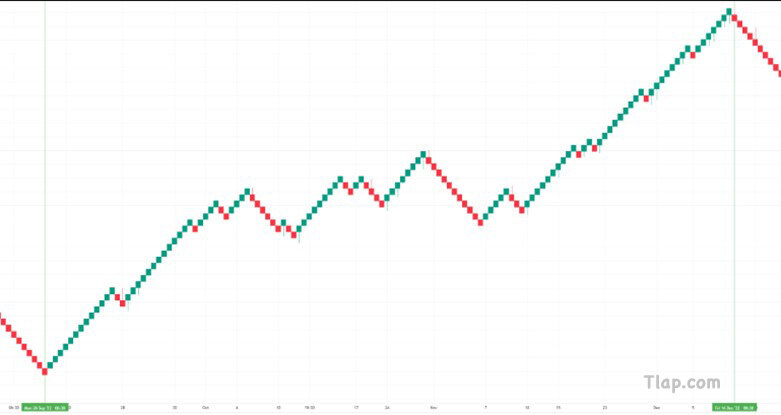

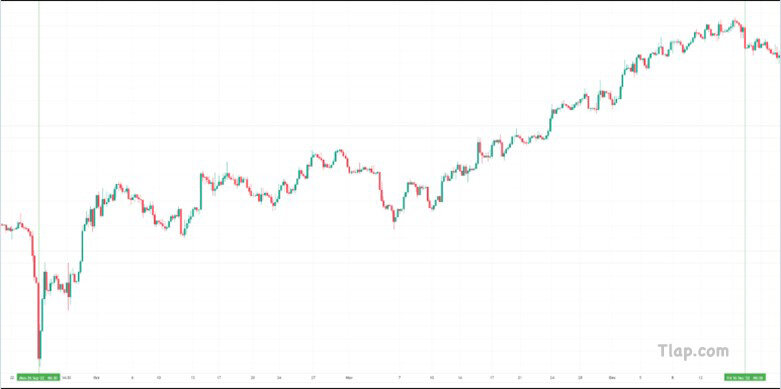

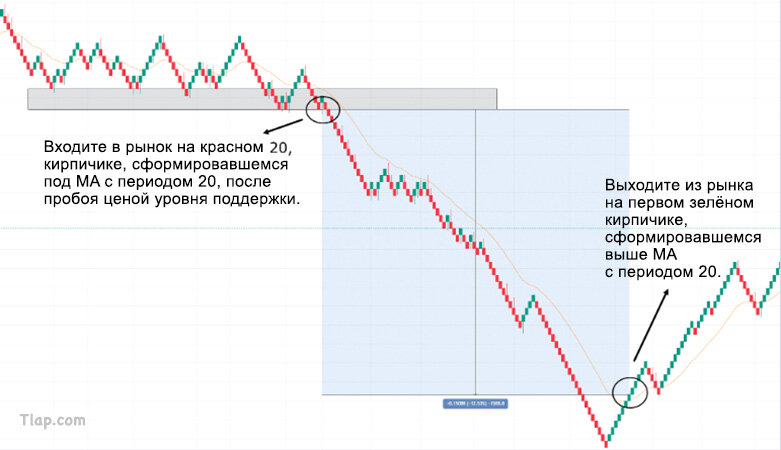

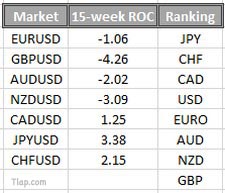

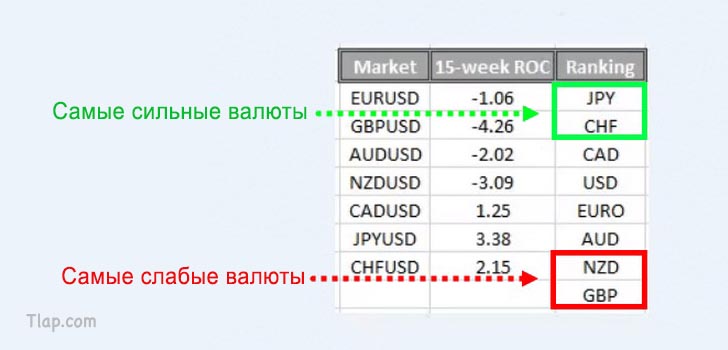

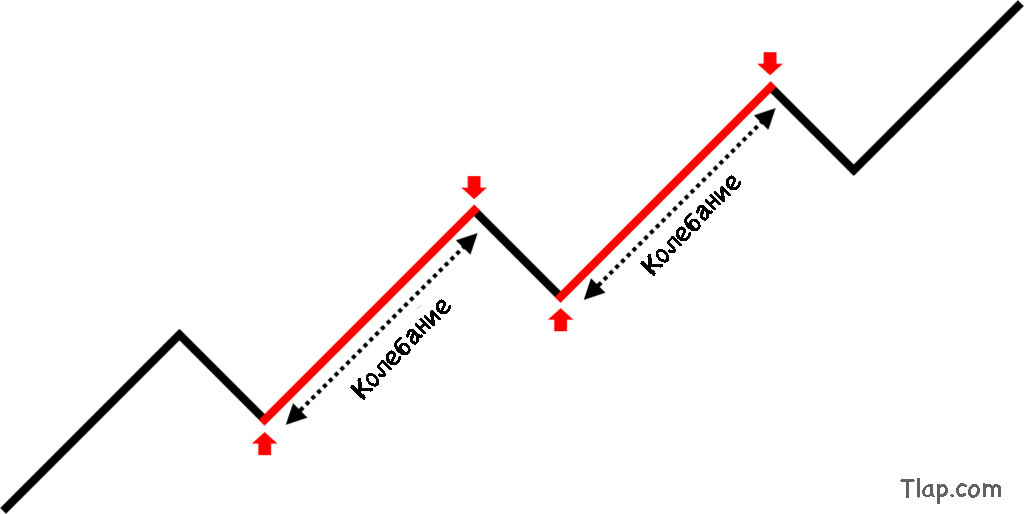

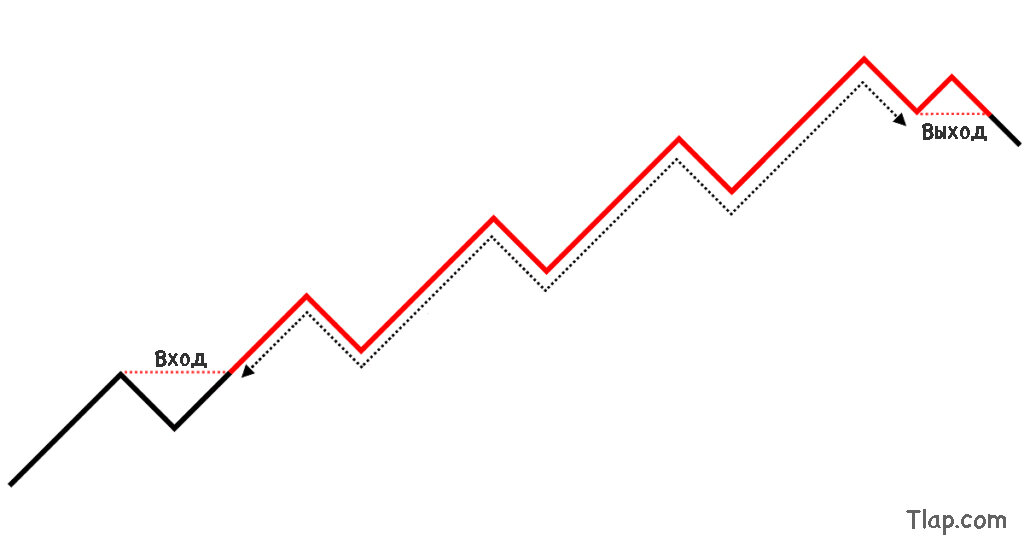

Подробное руководство по свечам Хейкен Аши Позвольте мне спросить вас... Испытывали ли вы когда-нибудь трудности при торговле по графикам японских свечей? На графике слишком много зелёных и красных свечей, и вы просто не можете решить, покупать или продавать! Именно поэтому в сегодняшнем посте... Я хочу облегчить вам работу, представив графики свечей Хейкен Аши. Вот что вы узнаете: Что такое свечи Хейкен Аши Почему следует применять свечи Хейкен Аши в своей торговле Как не надо использовать свечи Хейкен Аши (и что делать вместо этого) Методы торговли по свечам Хейкен Аши для получения прибыли на бычьих и медвежьих рынках Круто? Итак, давайте начнём с азов. Что такое свечи Хейкен Аши Хейкен Аши – это вид свечей, который применяется в техническом анализе. Они очень похожи на японские свечи, которые вы, должно быть, уже видели раньше. Однако! Есть небольшие различия, о которых следует знать. Вот так выглядят японские свечи: Каждая свеча не зависит от другой, и вы просто смотрите на фактические цены открытия (O), максимума (H), минимума (L) и закрытия (C) за определённый временно́й период. Вот что я имею в виду: Вы можете смотреть на дневной график, 1-часовой или 1-минутный график. Но ни одна из свечей не влияет на другую! Для свечей Хейкен Аши каждая новая свеча рассчитывается на основе предыдущей свечи. Вот что я имею в виду: Цена закрытия свечи Хейкен Аши – это среднее значение фактических 4 цен (O + H + L + C) текущей свечи! Причём... Максимальная цена – это H, или O, или C текущей свечи. Минимальная цена – это L, или O, или C текущей свечи. Цена открытия составляет половину суммы цены открытия (O) предыдущей свечи и цены закрытия (C) предыдущей свечи. Это означает, что бычьи и медвежьи свечи немного отличаются в свечах Хейкен Аши. Подводя итоги... Вот краткое объяснение, чем отличаются свечи Хейкен Аши от японских свечей: Японские свечи: Бычья свеча имеет цену закрытия выше цены открытия Медвежья свеча имеет цену закрытия ниже цены открытия Свечи Хейкен Аши: Цена закрытия бычьей свечи выше середины предыдущей свечи Цена закрытия медвежьей свечи ниже середины предыдущей свечи Логично? Теперь, когда вы знаете разницу между японскими свечами и свечами Хейкен Аши... Позвольте мне объяснить, «почему» следует рассмотреть возможность торговли по графикам свечей Хейкен Аши. Хорошо? Тогда продолжайте читать дальше! Почему нужно применять свечи Хейкен Аши в своей торговле Если вы новичок в трендовой торговле и ещё не умеете определять рыночный тренд... Тогда в этом вам помогут свечи Хейкен Аши. Вот краткий пример! Посмотрите на этот график валютной пары USD/JPY, построенный с помощью японских свечей: И сравните его с тем же графиком валютной пары USD/JPY, построенным с помощью свечей Хейкен Аши: Теперь скажите мне: Какой из них позволяет увидеть тренд с первого взгляда? Без догадок... На графике валютной пары USD/JPY, построенном с помощью свечей Хейкен Аши, вы можете чётко видеть тренды. У вас еще есть сомнения? Тогда позвольте показать больше примеров, как они работают в различных торговых условиях... Восходящий тренд Вы можете увидеть восходящий тренд по следующим характеристикам зелёных свечей: Большие тела свечей Отсутствие нижних теней Чаще всего они имеют более длинную верхнюю тень Нисходящий тренд Здесь вы можете видеть незначительные откаты или нисходящие тренды по следующим характеристикам красных свечей: Большие тела свечей Отсутствие верхних теней Обычно они имеют более длинную нижнюю тень Разворот ценового тренда Ok, но как определить, что рынок вот-вот развернётся? Посмотрите на эти свечи: Супердлинные верхние и нижние тени Очень маленькие тела Они выглядят точно так же, как разворотная свеча доджи. Всё очень просто, не так ли? Вы получаете график, содержащий меньше шума и меньшее количество незначительных откатов в тренде, который предотвращает аналитический ступор. Это означает, что вы можете использовать свечи Хейкен Аши для определения рыночного тренда, что поможет вам решить, какую позицию открывать: длинную или короткую! Но, как любой другой инструмент и концепция, свечи Хейкен Аши не являются Святым Граалем. Во всём есть свои преимущества и недостатки. Выше я поделился с вами преимуществами свечей Хейкен Аши, а теперь поделюсь их недостатками. Интересно? Тогда пойдём дальше... Как не следует использовать графики свечей Хейкен Аши (и что делать вместо этого) Напомню... Цена закрытия свечи Хейкен Аши – это среднее значение фактических 4 цен (O + H + L + C) текущей свечи. Цена открытия составляет половину суммы цены открытия (O) предыдущей свечи и цены закрытия (C) предыдущей свечи. Это означает, что если вы являетесь скальпером и торгуете на 1-минутном таймфрейме... То вам не следует использовать свечи Хейкен Аши. Почему? Потому что цены открытия и закрытия рассчитываются на основе средних цен, и для их формирования требуется время! Таким образом, вы не сможете принять быстрые решения, которые так необходимы в скальпинге! Если вы являетесь скальпером, которому для торговли нужна самая свежая цена... То вам лучше придерживаться графика японских свечей. Итак, чтобы раскрыть весь потенциал свечей Хейкен Аши, выполняйте следующее... Торгуйте на графиках, построенных с помощью свечей Хейкен Аши, на более высоких таймфреймах: на 1-часовом таймфрейме и выше. Вы также можете использовать их для лёгкого определения тренда и входа в рынок (о чём я расскажу позже). Двигаемся дальше... Методы торговли в направлении тренда на графиках свечей Хейкен Аши на бычьих и медвежьих рынках В данном разделе... Я хочу поделиться с вами методами торговли в направлении тренда на графиках свечей Хейкен Аши с примерами сделок. Это будет вам полезно, даже если вы новичок в трейдинге! Итак, перейдём к делу. Как использовать графики свечей Хейкен Аши для торговли в направлении бычьего тренда Этот метод торговли в направлении бычьего тренда состоит из 4 частей: Определите тренд на графике свечей Хейкен Аши на более высоком таймфрейме Дождитесь отката в область ценности, ограниченную EMA с периодом 20 и EMA с периодом 50, на более низком таймфрейме Открывайте длинную позицию на действительном триггере для входа Установите ордер стоп-лосс на 1 ATR ниже минимума недавнего колебания, а ордер тейк-профит ниже максимума предыдущего колебания Позвольте мне объяснить... 1. Определите тренд на графике свечей Хейкен Аши на более высоком таймфрейме Справа на графике вы можете видеть, что цена валютной пары USD/JPY явно находится в восходящем тренде, поскольку свечи Хейкен Аши зелёные, с большими телами и практически без нижних теней. Тем не менее, вы не хотите входить в рынок прямо сейчас, поскольку цена может сильно обвалиться. Поэтому нужно сделать следующее... 2. Дождитесь отката в область ценности, ограниченную EMA с периодом 20 и EMA с периодом 50, на более низком таймфрейме На этом этапе... Цена совершила откат к EMA и находится непосредственно над EMA с периодом 50. Здесь рынок «берёт паузу», а область между EMA с периодом 20 и EMA с периодом 50 служит областью ценности, в рамках которой следует искать триггер для входа. 3. Открывайте длинную позицию на действительном триггере для входа Вашим триггером для входа будет зелёная свеча с большим телом и практически без нижней тени, после того как цена отобьётся от EMA с периодом 50. Открывайте длинную позицию на следующей свече после того, как вы увидите свечу такой формы. Почему эта большая зелёная свеча является хорошим триггером для входа? Напомню, что цена закрытия свечи Хейкен Аши – это среднее значение фактических 4 цен (O + H + L + C) текущей свечи. И несмотря на то, что это среднее значение (на которое могли повлиять максимумы и минимумы дня), она всё равно закрывается выше максимума предыдущей свечи Хейкен Аши. Это означает, что за данным движением стоит восходящий импульс, поэтому оно служит действительным триггером для входа в направлении бычьего тренда. 4. Установите ордер стоп-лосс на 1 ATR ниже минимума недавнего колебания, а ордер тейк-профит ниже максимума предыдущего колебания Ваш стоп-лосс будет на 1 ATR ниже самого последнего минимума колебания (ниже EMA с периодом 50). Если вы хотите узнать больше о секретах ордеров стоп-лосс, можете посмотреть это видео. В данном посте я не буду вдаваться в эти подробности. Вам также следует зафиксировать прибыль до того, как цена поднимется до уровня предыдущего максимума колебаний. Не будьте слишком жадными, если вы только начинаете применять этот простой метод торговли в направлении тренда. Далее... Как использовать графики свечей Хейкен Аши для торговли в направлении медвежьего тренда Для торговли в направлении медвежьего тренда делаем всё наоборот: Определите тренд на графике свечей Хейкен Аши на более высоком таймфрейме Дождитесь отката в область ценности, ограниченную EMA с периодом 20 и EMA с периодом 50, на более низком таймфрейме Открывайте короткую позицию на действительном триггере для входа Установите ордер стоп-лосс на 1 ATR выше максимума недавнего колебания, а ордер тейк-профит выше минимума предыдущего колебания 1. Определите тренд на графике свечей Хейкен Аши на более высоком таймфрейме С помощью графика свечей Хейкен Аши на дневном таймфрейме вы можете увидеть, что в настоящее время цена движется в медвежьем тренде, формируя красные свечи с большими телами и практически без верхних теней. Далее... 2. Дождитесь отката в область ценности, ограниченную EMA с периодом 20 и EMA с периодом 50, на более низком таймфрейме Позвольте цене войти в область ценности между EMA с периодом 20 и EMA с периодом 50. Как вы видите, в области ценности, ограниченной EMA с периодом 20 и EMA с периодом 50, сформировались доджи. Это означает, что краткосрочные бычьи свечи вот-вот потеряют свой импульс, и рынок станет медвежьим. 3. Открывайте короткую позицию на действительном триггере для входа Эта последняя красная свеча Хейкен Аши без верхней тени, но с длинным телом, цена закрытия которой намного ниже предыдущей свечи, является вашим триггером для входа. Открывайте короткую позицию на открытии следующей свечи. 4. Установите ордер стоп-лосс на 1 ATR выше максимума недавнего колебания, а ордер тейк-профит выше минимума предыдущего колебания Размещая ордер стоп-лосс на 1 ATR выше максимума предыдущего колебания, вы даёте сделке некоторое пространство для «дыхания», и это предотвратит слишком раннее её закрытие. Вам также следует зафиксировать прибыль до того, как цена упадёт до уровня предыдущего минимума колебаний. Однако... Вам не следует ставить цель по прибыли за пределами минимума колебаний, потому что рынок, скорее всего, развернётся на этом уровне, не коснувшись его. Логично? Вот и всё. Вот так следует торговать на графиках свечей Хейкен Аши в разных рыночных сценариях! Давайте сделаем краткий обзор того, что вы сегодня узнали. Заключение Обобщим информацию, полученную в этом учебном пособии... Итак, сегодня вы узнали следующее: Цены (O, H, L и C) в свечах Хейкен Аши рассчитываются иначе, чем цены в японских свечах Используйте графики свечей Хейкен Аши для определения тренда, чтобы знать, покупать или продавать Не используйте графики свечей Хейкен Аши для скальпинга, так как для формирования этих свечей требуется время, и они не показывают точных цен открытия или закрытия данного временно́го периода Методы торговли в направлении тренда с помощью свечей Хейкен Аши для получения прибыли как на бычьем, так и на медвежьем рынке Теперь я хочу спросить вас... Использовали ли вы ранее свечи Хейкен Аши в своей торговле? Если нет, начнёте ли вы применять свечи Хейкен Аши в своей торговле? Переведено специально для Tlap.com, Райнер Тео

-

- 6

-

-

-

-

- райнер тео

- статья

-

(и ещё 1 )

C тегом:

-

Как устанавливать ордера Take Profit (основное руководство)

!!NIKA!! опубликовал тема в В помощь трейдеру