Поиск сообщества

Показаны результаты для тегов 'фондовый рынок'.

Найдено: 71 результат

-

Название (англ/русс): Tickmill Futures & Options / Tickmill Фючерсы и Опционы Официальный сайт: https://www.tickmill.co.uk/ru/futures Год основания: 2015 Типы счетов: Фючерсный счет / Опционный счет Торговые терминалы: CQG, Подключение через мост CQG на Tradingview, Multicharts, ATAS, Sierra Chart, Bookmap, Volumetrica, AgenaTrader и др. Минимальный депозит / валюта депозита: 1000 $ Минимальный лот / минимальный шаг: В соответствии с биржевой спецификацией торгуемого инструмента. Кредитное плечо: Торговые площадки: CME, CBOT, COMEX, NYMEX, EUREX, The Small Exchange Время серверов брокера GMT: Регулятор ДЦ/брокера: FCA Великобритания

-

S&P500 - Инвестирование и трейдинг, что нужно знать Тема для обсуждения инвестирования и торговли фондового индекса SP500.

- 84 ответа

-

- 8

-

-

- cfd

- фондовый рынок

-

(и ещё 2 )

C тегом:

-

IT-гигант Google не нуждается в представлении. Реорганизованная в холдинг Alphabet компания занимает 4 место в списке крупнейших корпораций, фирменный интернет-поисковик обрабатывает 77% запросов в мире, подавляющее большинство смартфонов работает на ОС Android. После реорганизации на бирже NASDAQ торгуются два вида акций с правом голоса # GOOGL и без него с тикетом # GOOG. Выход Google на фондовый рынок состоялся после кризиса доткомов в 2004 году, сделав многих сотрудников компании миллионерами. Alphabet предлагает лучшие условия труда и вознаграждения и по сей день, занимая первое место среди работодателей по версии Forbes. Правильное отношение к сотрудникам, доминирующее место на рекламном интернет-рынке и диверсификация, сделала рост прибыли компании и как следствие, акций # GOOGL самым плавно растущим в IT-отрасли. Учитывая запущенные программы спутникового охвата интернетом всех поверхности Земли и развитие технологий, доходы Google будут только увеличиваться. Компании по-прежнему нет равных конкурентов, что служит веским доводом иметь бумаги # GOOGL в своем портфеле. Курс акций Alphabet (Google) - https://www.investing.com/equities/google-inc

-

По статистике 92% жителей планеты узнают бренд Coca-Cola, поэтому компания не нуждается в особом представлении. Занимая 40 место по уровню капитализации, компания исправно платит дивиденды акционерам, повышая их в течение 57 лет. Примерная годовая доходность инвестиций, не считая роста курса акции, составляет 3,6%. Первоначальные акционеры, что приобретали одну акцию #KO на IPO в 1920 году за пару долларов, были бы сейчас владельцами состояния в $10 млн, с учетом инфляции. Размещение акций в начале XX века принесло владельцам $25 млн, самую крупную капитализацию в пищевой отрасли на тот момент. XXI век ничего не изменил для акционеров, компания по-прежнему занимает лидирующее положение, владея пятью из шести мировых марок самых продаваемых напитков. Вероятно, по мере легализации марихуаны, в напиток вернется наркотическая составляющая, исчезнувшее в 1905 году. Правда, тогда в состав Coca-Cola входили листья коки, а теперь появятся листья конопли. Курс Coca-Cola (KO) - https://www.investing.com/equities/coca-cola-co

-

Стратегия торговли на пробоях индексов Dax и Dow Jones

!!NIKA!! опубликовал тема в В помощь трейдеру

Стратегия торговли на пробоях индексов Dax и Dow Jones В настоящем документе обсуждается стратегия торговли на пробоях, которая показывает позитивные результаты до сих пор как в демотрейдинге, так и в реальной торговле. Данная стратегия применяется к индексу DAX на открытии торговой сессии (в 09:00 по европейскому времени) и к индексу Dow Jones на открытии торговой сессии (в 09:30 по нью-йоркскому времени). Стратегии торговли на пробое можно, естественно, использовать в любое время дня. Эта стратегия фокусируется на открытии европейских и американских рынков. Недавно со мной связался новый трейдер. Он хотел, чтобы я оценил приобретённую им торговую стратегию. Это была стратегия торговли на пробоях. Он предоставил мне параметры этой стратегии, а затем спросил, считаю ли я эту стратегию жизнеспособной. Изначально я подумал, что это куча дерьма. Тем не менее, эта стратегия дала мне идею использовать волатильность на открытии сессий при торговле на индексах Dax и Dow в мою пользу. Я разработал похожую, но более прибыльную стратегию. Я понимаю, что некоторые люди любят простую стратегию, которая работает по принципу «установить и забыть». Эта стратегия будет работать хорошо. Прежде чем я поделюсь с вами её параметрами, я должен объяснить пару моментов. Проскальзывание Что такое проскальзывание? Предположим, у вас имеется длинная позиция, и вы разместили в ней стоп-лосс на уровне 14 980. И представьте, что ваш стоп-лосс сработал на уровне 14 977. Это и есть пример проскальзывания. Проскальзывание – это злободневный вопрос в индустрии торговли на CFD (контрактах на разницу). У некоторых брокеров проскальзывание бывает значительным. Согласен, что проскальзывание является одной из важных характеристик торговой платформы брокера. Тем не менее, я ожидаю, что «проскальзывание» у моего брокера будет осуществляться в обоих направлениях. Позвольте мне быстро объяснить, что я имею в виду. Впервые я услышал об асимметричном проскальзывании, когда компания FXCM (Forex Capital Markets) была оштрафована на 16,9 млн $ за систематический обман своих клиентов на проскальзывании. Если вы загуглите “asymmetric slippage fine” («штраф за асимметричное проскальзывание»), то увидите, что далеко не один брокер испортил свою репутацию и был разоблачён регуляторами по поводу злоупотребления проскальзываниями в своих интересах. Пример Позвольте мне привести короткий пример того, как попались некоторые из этих наглых брокеров. Трейдер покупает DAX по цене 15 000 и устанавливает ордер стоп-лосс на цене 14 980. На быстром нисходящем движении цена проходит через уровень 14 980, при этом на уровне 14 980 не происходит каких-либо транзакций. Первой торговой ценой ниже этого уровня является 14 977. Следовательно, ордер стоп-лосс нашего друга-трейдера должен исполниться по цене 14 977. Он пострадал на проскальзывании в 3 пункта. Одновременно с ним другой трейдер продаёт DAX по цене 15 000 и размещает ордер тейк-профит на 14 980. Если брокер исполняет ордер тейк-профит этого клиента по 14 980, значит, этот брокер нечестный, потому что должен исполнить ордер тейк-профит этого трейдера по цене 14 977 (за вычетом спреда). CFD (контракты на разницу) в сравнении с фьючерсами Стратегия, которой я хочу обучить вас – как и все стратегии торговли на пробоях – является довольно простой. Обычно она не имеет огромного коэффициента успеха, если только вы не используете её умно. Это подводит меня к ещё одному важному моменту, который, как я считаю, нужно обсудить в первую очередь. Речь идёт о CFD и торговле на CFD по сравнению с торговлей на фьючерсах. Что такое CFD? CFD (контракт на разницу), по сути, является контрактом, на котором можно торговать, как на фьючерсном контракте, но здесь вы не торгуете с биржей – вы торгуете непосредственно с брокером. В этом есть некоторые преимущества. Вы можете торговать размером позиции, который подходит лично вам. В фьючерсных же контрактах указаны конкретные размеры контрактов. Таким образом, новички могут торговать маленькими и даже реально очень маленькими размерами позиций, а профессионалы вроде меня могут торговать большими и даже реально очень большими размерами позиций, не обязательно получая проскальзывание при исполнении своих ордеров. Брокер будет добавлять ликвидность – это означает, что, к примеру, один пункт на индексе FTSE будет равен 300 £, а спред – 0,4, даже если на базовом рынке спред составляет как минимум 0,5, а один пункт, естественно, не равен 300 £ (что равно 30 фьючерсным контрактам FTSE). CFD-брокеры также предлагают гораздо бо́льшее кредитное плечо, чем традиционный фьючерсный брокер. Обычно, и простите меня, если я ошибаюсь, я думаю, что фьючерсы торгуются с использованием кредитного плеча 10:1 или 20:1, в то время как CFD могут торговаться с использованием кредитного плеча 200:1. Ещё одним хорошим преимуществом для CFD-счетов является защита от отрицательного баланса – это означает, что вы не можете потерять больше средств, чем вносите на свой торговый счёт. Для меня ключевым фактором здесь является то, что вы торгуете с брокером, а не на бирже. Итак, помните об этом и задумайтесь: «Почему брокер предлагает вам такое посредничество?» Ответ прост. Он делает это потому, что думает, что он может заработать на этом. Несмотря на то, что брокеры, по сути, передают данные с финансовых рынков непосредственно вам и выступают в роли посредника, что означает, что вы можете торговать по рыночным ценам в режиме реального времени, но с брокером в качестве посредника (то есть ваши покупки и продажи не будут отображаться в общем объёме рынка), они считают, что могут заработать на вас. Стратегии торговли на пробоях Какова взаимосвязь между этим длинным абзацем о CFD-брокерах и стратегиями торговли на пробоях, о которых мы сейчас говорим? Сейчас мы вернёмся к этому. Допустим, максимум дня по индексу DAX на настоящий момент составляет 40. Если мы проводим различие между «реальным рынком» и «рынком CFD», то мы должны понимать, что CFD-брокер, как и брокер реального рынка, покажет рыночную цену на уровне «40». Однако брокер реального рынка может показать только 10 контрактов на продажу по цене «40», в то время как у CFD-брокера теоретически могут быть клиенты, покупающие миллион контрактов по цене 40. Очевидно, что это нереалистичное предложение. CFD-брокер сам хеджировал бы этот риск, и любое проскальзывание, которое бы он понёс, он переложил бы на своего клиента. CFD-брокер будет добавлять некоторую ликвидность, но только в некоторой степени. Это риск, которому подвергается CFD-брокер. По сути, это означает, что стратегия торговли на пробоях может быть прибыльной для CFD-брокера, но не будет прибыльной для фьючерсного брокера. Повторяю: Стратегия торговли на пробоях может быть прибыльной для CFD-брокера, но не будет прибыльной для фьючерсного брокера. Как же так происходит, спросите вы? Ответ: по причине проскальзывания. Скажем, вы хотите купить 10 контрактов по индексу DAX по цене 40. Это эквивалентно риску в 250 € за каждый пункт. Если вы являетесь фьючерсным трейдером, торгующим на фьючерсах DAX на EUREX через фьючерсного брокера, то ваш ордер можете частично исполниться по 40, бо́льшая его часть – по 41 и оставшаяся – по 42. Если же вы являетесь трейдером, торгующим на CFD, ваш ордер может полностью исполниться по 40, в зависимости от вашего торгового размера. Вы также можете обнаружить, что CFD-брокер будет применять проскальзывание самостоятельно. К примеру, ваш ордер размещён по цене 40, а первый тик на открытии сессии происходит по цене 44. И независимо от того, торгуете ли вы с CFD-брокером или с фьючерсным брокером, вы получите цену исполнения 44. В этом суть того, что я пытаюсь до вас донести. Теперь позвольте мне перейти к самой стратегии. Асимметричный профиль риска к прибыли Асимметричный профиль риска к прибыли означает, что я буду рисковать бо́льшим количеством средств, чем хочу заработать. Поэтому, чтобы заработать 5 пунктов, я, вероятно, буду рисковать 10-ю пунктами. Это нормально, но тогда мой процент прибыльных позиций должен быть лучше, чем 50/50. Если я буду прав в 7-ми раз из 10, то я заработаю 35 пунктов, а потеряю 30. Возможно, это не относится к любителям мозговых штурмов по той или иной стратегии, но данная стратегия является прибыльной. Стратегии торговли на пробоях, как правило, имеют только 40% шансов на реальный пробой. Помните, что рынки страдают от инерции. Иными словами, рынок будет продолжать делать то, что он уже сделал. Однако есть одно важное исключение из этого правила. Исключением из этого правила является момент открытия торговой сессии. Рассмотрим торговую стратегию, в рамках которой вы будете следить за рынком до открытия сессий. Он называется «предсессионным рынком». Торговля по индексу DAX открывается в 09:00 во Франкфурте, но фьючерсный рынок, основанный на фондовом индексе DAX, торгуется перед этим уже в течение 8 часов. Фьючерсный рынок влияет на новостные и азиатские настроения и настроения, оставшиеся от американского рынка вечером накануне. Этот плавильный котёл пытается показать, где откроется индекс DAX в 09:00 по европейскому времени. Тем не менее, «предсессионный рынок» часто делает это ужасно неправильно, и именно здесь может пригодиться стратегия торговли на пробоях (бычьих или медвежьих). Параметры стратегии Для удобства «временно́й симметрии» предположим, что фондовый индекс DAX открывается в 08:00 по Гринвичу. Если вы живёте в Европе, например, где торгуется индекс DAX, то у вас в это время будет 09:00. Это местное немецкое время для открытия фондового рынка. На моих графиках вы увидите, что я обвёл в кружок временну́ю точку 08:00, как время открытия торговой сессии. Это означает, что период с 07:00 до 07:59, в течение которого вы будете наблюдать за индексом DAX, я называю «предсессионным». Можно ли использовать эту стратегию для других индексов, кроме DAX? Я также протестировал её на индексе FTSE. Боюсь, что на нём она не работает. Итак, данная стратегия работает на индексах DAX и Dow. И, согласно моим исследованиям, данная стратегия торговли на пробоях не работает на индексе FTSE. Позвольте мне привести пример данной стратегии торговли на пробоях. На нижепредставленном графике показан 15-минутный график DAX в период с 07:00 до 07:59. С 07:00 до 07:59 цена достигла максимума в 40. Минимум в течение того же 59-минутного периода составил 20. Данная стратегия торговли на пробоях сейчас делает ставку на то, что как только откроется торговая сессия, цена очень быстро пробьёт один из этих двух уровней. Она либо поднимется выше 40, либо опустится ниже 20. Она может продолжить расти выше 40 или может снова вернуться в этот предсессионный диапазон. Она может опуститься ниже 20 и продолжить нисходящее движение или может снова вернуться в этот диапазон. Я хочу сказать, что может произойти всё что угодно. Ваша работа – не пытаться прогнозировать, что произойдёт. Ваша работа состоит в том, чтобы быть готовым к открытию торговой сессии в 08:00 с установленными ордерами на покупку на уровне 40 или на продажу на уровне 20. Самым интересным здесь является то, какие размеры устанавливать для ордеров тейк-профит и стоп-лосс. Для индекса DAX ваш риск должен составлять не более 9 пунктов, а ваша цель по прибыли – всего 6 пунктов. Для индекса Dow я изменил параметры для риска на 9 пунктов, а тейк-профит оставил на тех же 9 пунктах. Давайте сначала изучим торговлю на индексе Dax, а затем более подробно рассмотрим торговлю на индексе Dow. Список параметров данной стратегии для индекса DAX Правила при торговле на индексе DAX являются следующими: Наблюдайте за предсессионным ценовым движением на индексе DAX с 07:00 до 07:59. Отметьте уровни максимума и минимума этого 59-минутного интервала. Разместите ордер на покупку на уровне максимума данного 59-минутного периода наблюдения. Разместите ордер на продажу на уровне минимума данного 59-минутного периода наблюдения. Очевидно, что это необходимо сделать за минуту до открытия сессии. Вам нужно поторопиться. Ваш риск составляет 9 пунктов. Ваша цель по прибыли составляет 6 пунктов. При исполнении одного из ордеров второй ордер отменяется. Некоторые этого не делают. Но я это делаю. Примечания, добавленные к версии 2 1) Для своих сделок, включая сделки, совершённые в рамках стратегии торговли на пробоях, я использую брокера TD365.com. С момента публикации «версии 1» этого документа брокер добавил в свои графики инструмент, который позволяет вам перемещать ордера прямо на графике. Предположим, что ценовой диапазон для индекса DAX в период с 07:00 до 07:59 (GMT) составляет от 15 740 до 15 780,1, теперь я буду размещать свои ордера на безопасном расстоянии – до открытия сессии в 08:00. Я могу установить свои ордера на покупку на 15 900 и свои ордера на продажу на 15 600. Таким образом, к моменту открытия сессии у меня уже есть готовые ордера, но я знаю, что нет никаких шансов, что они исполнятся в промежутке между этим моментом и открытием сессии. Затем незадолго до открытия – обычно за 30 секунд до открытия или менее – я перемещаю эти ордера до соответствующих уровней, перетаскивая их на графике. Этот процесс осуществляется намного быстрее, чем ручная корректировка торговых тикетов. На графике я могу откорректировать свои начальные уровни за несколько секунд – для внесения же корректировок вручную мне потребовалось бы 10-15 секунд. Эти сэкономленные секунды являются большой ценностью. Надеюсь, это поможет вам лучше понять данный процесс. 2) Меня спросили, как долго я удерживаю свои ордера в рамках данной торговой стратегии, если они не исполняются сразу. Ответ прост. Эта стратегия «волатильности»: она предназначена для того, чтобы делать автоматически то, что мои глаза и руки не могут делать вручную. Чем дольше рынок ждёт, прежде чем протестировать «предсессионный» диапазон, тем меньше вероятность того, что волатильность выведет его за пределы данного диапазона и мои ордера успешно исполнятся. Если мои торговые ордера не исполняются в течение первых 1-2 баров (1-2 мин), то по истечении этого времени я предпочитаю удалить их. Почему? Потому что тогда я мог бы просто разместить их вручную. Примечания, добавленные к «Доказательствам для данных о пробоях» Ниже представлен стандартный документ: Для иллюстрации своей точки зрения я использую торговый тикет на TD365.com. Вы можете использовать этот метод на любой платформе CFD-брокеров. Тем не менее, я не знаю, как другие брокеры будут относиться к проскальзыванию при исполнении ваших ордеров. Ниже приводится пример исполнения торгового тикета – опять же, на примере платформы TD365.com, но ваша платформа, на которой вы решите торговать, должна быть идентична этой. В данном случае точка входа на уровне «40», стоп-лосс – на уровне «31», а тейк-профит – на уровне «46». Ниже приведён тикет ордера на ПРОДАЖУ. Продажа в данном тикете осуществляется по цене «20», ордер стоп-лосс устанавливается на «29», а ордер тейк-профит – на «14». Эта стратегия на самом деле работает хорошо, хотя вы должны помнить, что не все брокеры исполнят ваш ордер одинаково. Вы можете получить исполнение по цене «40» (или «20»), но ваш ордер может исполниться и с проскальзыванием, что означает, что вы можете получить худшую цену входа в рынок. Вы даже можете получить худшую цену для исполнения вашего ордера стоп-лосс. Ниже представляю вам документальное подтверждение жизнеспособности данной торговой стратегии за последние 14 дней. Обычно я показываю документальное подтверждение своих стратегий в течение нескольких месяцев. Тем не менее, 1-минутный график на платформе TD365.com показывает данные только за последние 14 дней. 19 июля 2021 г. Максимум в предсессионном периоде составляет 15 449,3, а минимум – 15 417,8. В 08:00 (09:00 в Европе – время, когда индекс DAX открывается на фондовом рынке) рынок совершает кратковременный скачок до 15 550. Ваш ордер исполнился бы, и вы понесли бы убыток в 9 пунктов. Обратите внимание, что происходит, когда рынок движется ниже минимума предсессионного периода. Ваш ордер исполнился бы по цене 15 417,8, и вы получили бы прибыль в 6 пунктов. По правде говоря, вы бы заработали больше, если бы удерживали свою позицию. 20 июля 2021 г. Минимум в предсессионном периоде составляет 15 163. Имеется привлекательный и более убедительный второй минимум на уровне 15 174,5. Ни один из этих уровней не стал востребованным, но я предоставляю вам эти данные, поскольку думаю, что можно оптимизировать точку входа в рынок, если есть более убедительная область поддержки или сопротивления, чем уровень максимума или минимума 59-минутного временно́го интервала до открытия торговой сессии. Именно такая ситуация и произошла 20 июля. Минимум в предсессионном периоде составляет 15 217. Это устанавливается как раз по мере открытия рынка. Первый бар в 08:00 немного ниже предыдущего, то есть ваш ордер не был задействован. В противном случае вы понесли бы убыток в 9 пунктов. Через 1 минуту рынок штурмует ваш ордер, и вы становитесь на 6 пунктов богаче. Почему именно 6 пунктов? Ну, потому что, просмотрев данные за последние 3 месяца (63 выборки – слишком мало, на мой взгляд, но вывод поддерживает данный аргумент), когда цена индекса DAX пробивает максимум или минимум предсессионного диапазона, она делает это 9 раз из 10 и проходит по меньшей мере 6 пунктов. Вы, возможно, подумаете: «Отлично! Это прибыльная стратегия. В 9 случаях из 10 я буду получать прибыль в 6 пунктов и только в одном случае понесу убыток в 9 пунктов. Любой, кто имеет базовые знания по математике, может увидеть, что данная стратегия является прибыльной». Стоп. Не всё так просто. Здесь не учитывается, как ваш брокер будет обрабатывать ордера. Помните об этом. Вы также должны помнить, что для того, чтобы эта стратегия работала, рынок должен быть волатильным. И вам нужно торговать с брокером, который имеет приличный спред по индексу DAX. 21 июля 2021 г. Минимум в предсессионном периоде составляет 15 236,7. Максимум в предсессионном периоде составляет 15 280,2. Два ордера размещаются в последнюю минуту перед открытием торговой сессии: ордер на покупку – по цене 15 280,2, а ордер на продажу – по цене 15 236,7. В 08:00 открывается торговля по индексу DAX. Рынок быстро движется до уровня 15 296,65, и вы получили бы прибыль в 6 пунктов. 22 июля 2021 г. В этом графике не указано вот что. Цена индекса DAX немного продвинулась выше уровня 15 495,1, затем опустилась ниже, а потом выше. Видите ли, если вы полагаетесь на график как на доказательство, вы можете прийти к заключению, что этот сетап был прибыльным для стратегии торговли на пробоях. На самом деле индекс DAX легко пробил уровень 15 496 снизу вверх, затем пробил уровень 15 478 сверху вниз, а потом снова поднялся выше – и всё это в рамках одного 1-минутного бара. Таким образом, вы бы получили убыток в 9 пунктов. В данном случае произошло совсем не так, но мой аргумент здесь заключается в том, что вы не можете полагаться только на один график. 23 июля 2021 г. В течение 59-минутного интервала у меня есть целая серия уровней поддержки, но ни один из них не был задействован. На открытии сессии в 08:00 цена индекса DAX выросла. И вы получили бы 6 пунктов прибыли. 26 июля 2021 г. Минимум в предсессионном периоде составляет 15 566,9, а максимум – 15 604,9. На открытии сессии у вас исполнился ордер на продажу по цене 15 566,9. Таким образом, вы бы понесли убыток в 9 пунктов. Если бы у вас сработал ордер на покупку по цене 15 604,9, вы тоже понесли бы убыток. 27 июля 2021 г. Одна вещь, которую я до сих пор не обсудил – это преимущество цели по прибыли в 6 пунктов. Есть ли у вас идеи на этот счёт? Я не хочу постоянно говорить всё за вас. Как бы вы отнеслись к тому, если бы получали прибыль только в 6 пунктов, а рынок давал вам возможность заработать 15? Ну, вы никогда не узнали бы об этом, потому что всегда получали бы свои 6 пунктов. А если бы вы не получали прибыль, то у вас всегда есть риск потерять 9 пунктов. Это зависит от того, чего вы хотите достичь. Теоретически, если вы торгуете с использованием данной стратегии и зарабатываете, скажем, 100 € за пункт, вы можете быть счастливы, получая прибыль по 600 € приблизительно 4 раза в неделю, а затем раз в неделю получая убыток в 900 €. Здесь сработал бы ордер на продажу по цене 15 550,6, и вы гарантированно получили бы 6 пунктов прибыли. В данном случае у вас была возможность заработать 21 пункт за вычетом спреда и проскальзывания. 28 июля 2021 г. На этом графике имеется два уровня, на которых можно было активировать ордер на покупку. В любом случае вы получили бы прибыль в 6 пунктов. 29 июля 2021 г. Вы бы получили 6 пунктов прибыли. Прекрасная работа. Как всегда, вы можете увидеть, сколько прибыли вы оставляете на рынке. Возможно, вы захотите использовать ордера трейлинг-стоп или, возможно, разместить один ордер с целью по прибыли в 6 пунктов, а один с бо́льшей целью, основываясь на ваших эмпирических данных. Просто всегда помните о двух вещах: 1) Проскальзывание; 2) Более крупная цель по прибыли означает более низкую частоту её достижения. 30 июля 2021 г. Вы бы получили 6 пунктов прибыли, но чтобы узнать об этом, вы должны были быть в рынке. График не говорит вам, каким образом развивалось данное ценовое движение: цена индекса DAX упала ниже 15 496,8, затронув ваш ордер на продажу, затем изменила своё направление и поднялась выше, но не дошла до вашего ордера тейк-профит и не превысила исходную точку входа на 6 пунктов плюс проскальзывание и величина спреда, а развернулась, и у вас сработал ордер стоп-лосс. 2 августа 2021 г. Вы бы понесли убыток в 9 пунктов. Да, к сожалению. Да, этот случай стоит проанализировать подробнее. Здесь было бы уместно разместить вашу точку входа в рынок на 1 пункт выше максимума и на 1 пункт ниже минимума 59-минутного предсессионного интервала. 3 августа 2021 г. Вы бы получили прибыль в 6 пунктов. 4 августа 2021 г. Этот скриншот в голубой рамке чётко показывает, что можно было получить прибыль гораздо больше, чем 6 пунктов. Рынок сдвинулся вверх по прямой линии до 15 650,0. 5 августа 2021 г. Это интересный график. Минимум в предсессионном периоде составляет 15 661,3, а максимум – 15 701,3. На открытии торговой сессии индекс DAX штурмом резко пробивает уровень максимума. В точке 15 687,3 вы бы заработали прибыль в 6 пунктов. При такой большой разнице между максимумом и минимумом возникает вопрос, может ли быть оправдан «более ранний вход в рынок». В противном случае это, вероятно, приведёт к убытку в 9 пунктов. Информация для размышления. 6 августа 2021 г. Вы бы получили 6 пунктов прибыли. Если бы цена индекса DAX двигалась вначале вверх, то в вашем ордере на покупку вы понесли бы убыток в 9 пунктов. Это отличный график, напоминающий нам, что если возникнет соблазн глубже изучить эту стратегию, то вам следует быстро удалить второй ордер, если вы не желаете рисковать 9 пунктами. 9 августа 2021 г. Здесь показана точка входа сегодняшнего утра. Редактируя этот документ, я подумал, что в эту документацию стоит добавить еще один день. Обращаю на это ваше внимание, потому что здесь есть урок, который нужно усвоить. Индекс DAX продолжал делать новые максимумы вплоть до последнего момента 59-минутного периода наблюдения. Таким образом, в данной ситуации было сложно разместить ордер на покупку. Почему? Потому что для размещения отложенного ордера на платформе TD365.com между ценой входа в рынок и текущей рыночной ценой должно быть расстояние как минимум в 2 пункта. В данном случае я просто купил по рыночной цене в 08:00, разместил ордер стоп-лосс размером в 9 пунктов и за считанные секунды получил прибыль в 6 пунктов. На этом я завершаю обзор данных по индексу DAX. Теперь давайте перейдём к данным индекса Dow. Параметры стратегии торговли на пробое на индексе Dow на открытии сессии Полагаю, что индекс Dow – совсем другое чудовище, которое отличается от индекса Dax. Да, можно использовать те же параметры: 9 пунктов для ордера стоп-лосс и 6 пунктов для ордера тейк-профит, но по мере просмотра данной документации вы увидите, насколько бо́льший потенциал для получения прибыли присутствует в индексе Dow. Правила при торговле на индексе Dow являются следующими: Наблюдайте за предсессионным ценовым движением на индексе Dow с 13:30 до 14:29. Отметьте уровни максимума и минимума этого 59-минутного интервала. Разместите ордер на покупку на уровне максимума данного 59-минутного периода наблюдения. Разместите ордер на продажу на уровне минимума данного 59-минутного периода наблюдения. Очевидно, что это необходимо сделать за минуту до открытия сессии. Вам нужно поторопиться. Ваш риск составляет 9 пунктов. Ваша цель по прибыли составляет 6 пунктов, но я всегда стараюсь получить больше. Ознакомьтесь с данным документальным подтверждением и решайте сами. При исполнении одного из ордеров второй ордер отменяется. 19 июля 2021 г. Уровни максимума и минимума на индексе Dow в интервале за час до открытия торговой сессии в 14:30 (это время открытия сессии везде обведено красными кружками) отмечены красными линиями. Сессия открывается в 14:30 по Гринвичу (09:30 по нью-йоркскому времени). В этот день в общей сложности можно было заработать 35 пунктов прибыли за вычетом проскальзывания и спреда. 20 июля 2021 г. Уровни максимума и минимума на индексе Dow в интервале за час до открытия торговой сессии в 14:30 (это время открытия сессии обведено красным кружком) отмечены красными линиями. Минимум в предсессионном периоде составляет 34 003. Цена индекса Dow опускается до 33 983. Вы бы получили 6 пунктов прибыли. Тем не менее, вы заметите, что первый бар в 14:31 чуть не запустил ордер на продажу. Если бы ордер на продажу был исполнен, вы бы наверняка понесли убыток в 9 пунктов. 21 июля 2021 г. Сработал ордер на продажу по цене 34 649, но затем у вас очень быстро сработал бы ордер стоп-лосс. 22 июля 2021 г. Здесь перед нами опасная ситуация. Вы с трудом получили бы 6 пунктов прибыли, не больше. А вот если бы сработал второй ордер, то вы могли бы хорошо заработать на продаже. 23 июля 2021 г. Вы бы получили 6 пунктов прибыли. 26 июля 2021 г. Думаю, этому графику стоит уделить чуть больше внимания. Возможно, будет более уместным сформулировать моё замечание как вопрос. Как бы вы отнеслись к тому, чтобы получить прибыль в 6 пунктов, а затем видеть, как в течение следующих 6 минут цена продолжает движение в вашем направлении, но уже без вас? В этом и весь недостаток такой торговой стратегии, как эта. 27 июля 2021 г. Вы бы получили 6 пунктов прибыли. В тот самый момент, когда наступает 14:30 (открытие торговой сессии), индекс Dow находится на уровне минимума предсессионного интервала. Эта же ситуация обсуждалась в примере с индексом DAX 9 августа. 28 июля 2021 г. Вы почти наверняка понесли бы убыток в 9 пунктов (плюс проскальзывание при его наличии)!!! 29 июля 2021 г. Вы получили бы 6 пунктов прибыли. 30 июля 2021 г. Уровни максимума и минимума на индексе Dow в интервале за час до открытия торговой сессии в 14:30 (это время открытия сессии обведено красным кружком) отмечены красными линиями. Минимум в предсессионном периоде составляет 34 003. Цена индекса Dow опускается до 33 983. Вы получили бы 6 пунктов прибыли. Тем не менее, вы заметите, что первый бар в 14:31 чуть не запустил ордер на продажу. Если бы ордер на продажу был исполнен, вы наверняка понесли бы убыток в 9 пунктов. 2 августа 2021 г. Вы бы получили 6 пунктов прибыли. 3 августа 2021 г. Вы бы понесли убыток в 9 пунктов. Видите, как цена индекса Dow буквально еле зацепила уровень максимума 59-минутного предсессионного интервала, а затем развернулась? 4 августа 2021 г. Вы получили бы 6 пунктов прибыли. 5 августа 2021 г. Я не торговал в этот день, и не знаю, каким был бы его результат. Мои извинения! График тоже не говорит мне об исходе. 6 августа 2021 г. Вы бы с лёгкостью получили 6 пунктов прибыли. Хотя в общей сложности вы могли заработать 38 пунктов за вычетом проскальзывания и спреда. 9 августа 2021 г. Сегодня я задокументировал скриншотами свою торговлю, используя стратегию торговли на пробоях, и сделал несколько интересных выводов. Я установил ордер на покупку индекса Dow по цене 35 160. Однако из-за быстрого ценового движения мой ордер исполнился по 35 161,7. Проскальзывание составило 1,7 пункта. На быстром рынке этого следует ожидать. Открытие торговой сессии всегда будет быстрым. Мой ордер был установлен на цене 35 160, но был исполнен по 35 161,7. Ордер тейк-профит составлял 10 пунктов. Обычно я использую более высокую цель по прибыли. Проведённое мною исследование подсказывает это. Я позволю вам самостоятельно решить для себя, какие цели размещать при торговле по данной стратегии. Возможно, ваш ордер тейк-профит будет составлять 11 пунктов, а, может быть, 9 или 15. Какое бы решение вы ни приняли, помните, что чем шире ваша цель по прибыли, тем больше будет ваша прибыль, но тем меньше шансов, что она будет достигнута. Сегодня я использовал размер тейк-профита в 10 пунктов, ибо был относительно уверен в том, что если мой ордер исполнится, я получу на нём хорошую прибыль. Мой лимит по прибыли был на 35 169. Но фактически он исполнился по 35 171,2. Это означает, что положительное проскальзывание составило 2,1 пункта. Моя позиция, как видите, была открытой всего 3 секунды. Удачной торговли! Том Хугаард, Переведено специально для Tlap.com-

- 9

-

-

-

- том хугаард

- стратегия

-

(и ещё 2 )

C тегом:

-

Иллюзия пассивного инвестирования Пассивное инвестирование – это иллюзия, навязанная долгосрочными графиками в ретроспективном анализе. Дело в том, что есть 2 категории пассивных инвесторов: счастливчики и неудачники. Обе категории пассивных инвесторов, как счастливчики, так и неудачники, определяются сроками их инвестирования в индексный фонд. Приведённый ниже график не требует пояснений. Он не включает в себя совокупную доходность, однако последняя зависит только от продолжительности периодов, обозначенных одним или двумя годами. Пассивные инвесторы не сталкиваются с меньшим риском по сравнению с теми инвесторами, которые пытаются рассчитать время входа и выхода из рынков. График показывает, что тем, кто купил в середине 1949 года, в начале 1990-х годов или на дне после мирового финансового кризиса, повезло, в то время как тем, кто купил вблизи вершин 1956 и 2000 годов, не повезло. Те, кто купили в начале 1980-х годов, столкнулись с событием «хвостового» риска, произошедшим в октябре 1987 года. Никто не знает, как инвесторы реагировали в разные периоды: продавали ли они свои инвестиции, выходя из них с убытком, или же добавлялись к своим позициям. Утверждение о славном пассивном инвестировании основано на ретроспективном подходе и многих нереалистичных предположениях типа «если бы вы купили в ____ году, вы бы заработали +__% годовых». Успех пассивного инвестирования – это иллюзия, основанная на ретроспективном подходе. Чтобы быть успешным пассивным инвестором, требуется приложить столько же усилий, сколько и для простой стратегии следования за трендом. Эти два элемента являются в некотором смысле эквивалентными. Майкл Харрис, Переведено специально для Tlap.com

-

- 10

-

-

-

- инвестирование

- статья

-

(и ещё 1 )

C тегом:

-

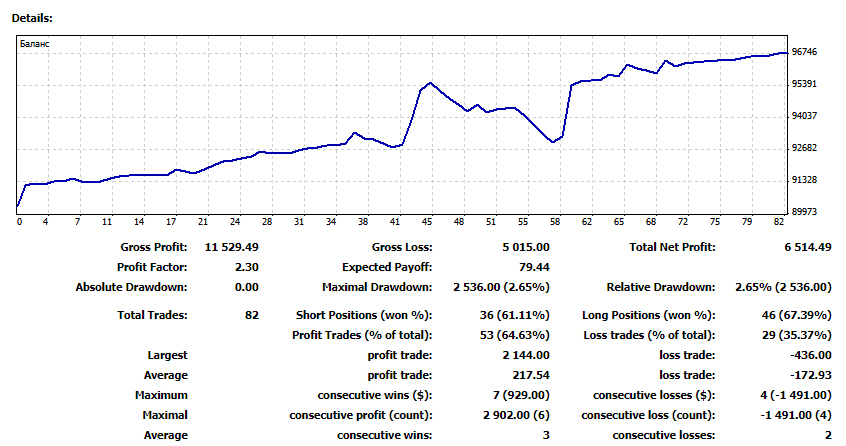

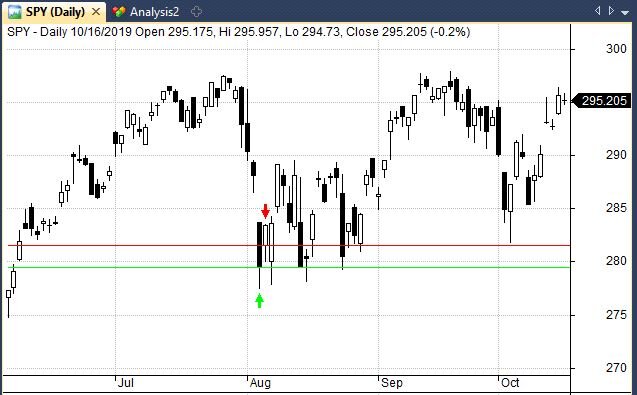

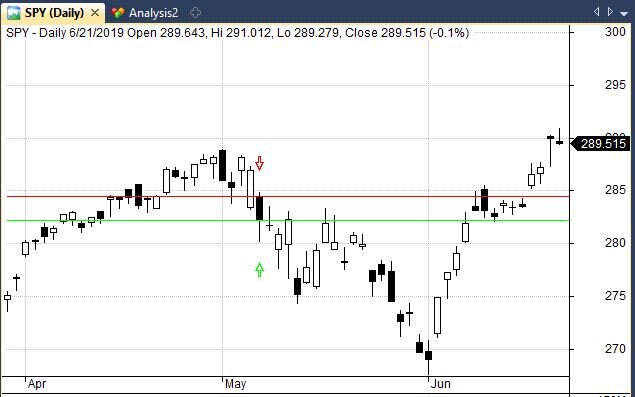

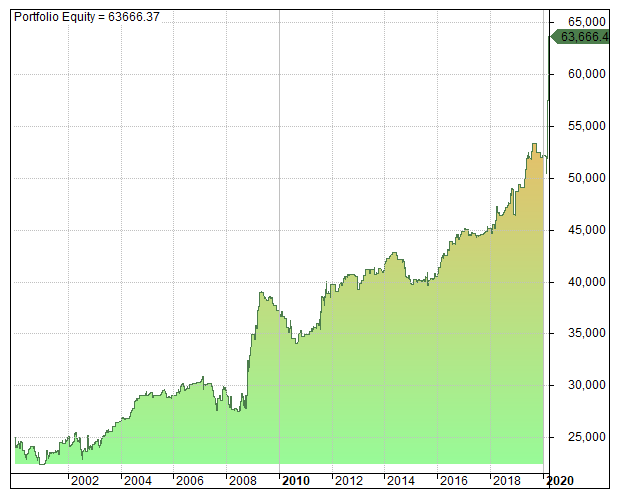

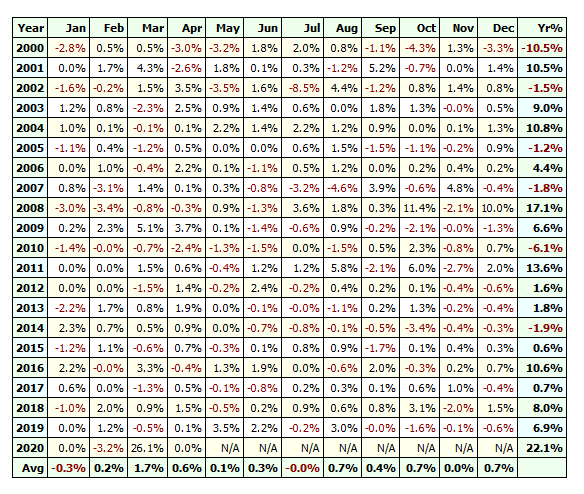

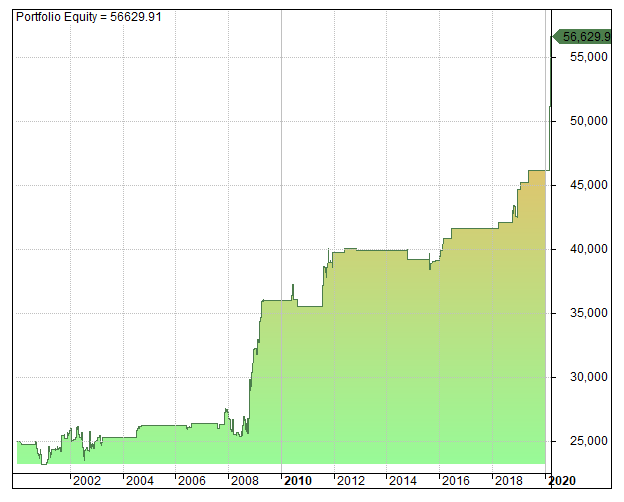

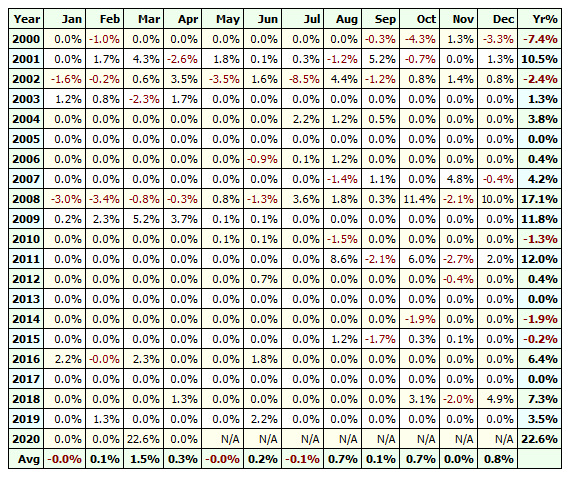

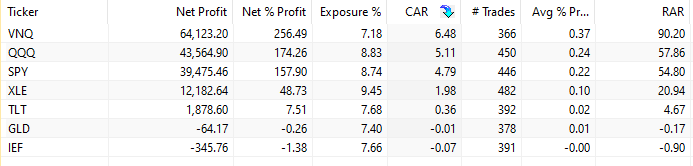

Название стратегии: "Ловля ножей"Год выпуска: 2017.Сайт продажи: https://www.youtube.com/channel/UCnx8kyQ3ep6YWbGrDGxCckQ/videos ролик называется "Try This Simple Pullback Trading Strategy - 75% Win Rate"Торговые инструменты: Любой. Главное умеренная волатильность без пилы. Трендовые инструменты. Автор рекомендует индекс SP500. Таймфрейм: Дневной.Время торговли: на открытии следующей торговой сессии.Описание: Открытие на пересечении цены мувингов. Правила стратегии: Только лонги. Вход в покупку, цена закрытия дневного бара должна быть больше медленной скользящей и ниже быстрой. Входим на открытии следующего дня. Стоплосс либо 10%, либо если цена уходит ниже медленной скользящей. Тейкпрофит - цена должная быть выше быстрой скользящей, закрываем при закрытии свечи ниже лоу предыдущей свечи.Скриншоты: пример сделки Бектест в трейдинг вью:

- 19 ответов

-

- фондовый рынок

- стратегия

-

(и ещё 1 )

C тегом:

-

Обсуждаем различные вопросы по фондовому/срочному рынку в этой теме.

-

Название: Interactivebrokers Официальный сайт: Interactivebrokers.com Год основания: 1978 Типы счетов: Margin/Cash Торговые терминалы: TWC Минимальный депозит / валюта депозита: от 10$ Рекомендуется от 10000$(или эквивалентная сумма в другой валюте) Торговые площадки: World wide Время серверов брокера GMT: World Wide Регулятор ДЦ/брокера: NFA, СFTC, FSA

- 8 ответов

-

- interactivebrokers

- брокер

-

(и ещё 1 )

C тегом:

-

Название стратегии: "Pump & Dump"Год выпуска: 2021Сайт продажи: Roboforex прислалиТорговые инструменты: Акции ценой менее 20 $Таймфрейм: D1Время торговли: в часы работы биржиОписание: Этот торговый стиль основан на психологии рыночной толпы. Когда акция вырастает на несколько сотен процентов и при этом катализатором роста служит только жадность инвесторов, то это неизбежно приводит к падению цены до тех же уровней, с которых начался их рост. В последующем, в падении акции участвуют не только шортисты, заинтересованные получить быструю и лёгкую прибыль, но и покупатели, которые до этого купили акцию и возможно даже по высоким ценам. Закрывая свои позиции, они провоцируют снижение цены и именно они являются основными драйверами снижения. Стоимость акций является определяющим фактом. Цена на акцию до начала её роста не должна превышать 10$. У таких компаний обычно плохие фундаментальные данные (большой долг, негативные квартальные отчёты, низкие продажи, слабое руководство и так далее). Профессиональные инвесторы и хедж-фонды с огромными суммами денег не обращают внимания на такие компании. Следовательно, они не поддерживают дальнейший рост акций, а если в них нет крупных инвесторов, значит там по большей части находятся спекулянты с небольшими суммами, желающие быстро обогатиться. В итоге, те, кто покупал в самом начале роста, могут уже на следующий день начать фиксировать прибыль. Паника перебрасывается на остальных спекулянтов, и цена начинает падать. Правила стратегии:

- 1 ответ

-

- 11

-

-

- фондовый рынок

- стратегия

- (и ещё 2 )

-

Определение компаний с высокой, средней и низкой капитализацией Читая описание компании, паевого инвестиционного фонда или биржевого инвестиционного фонда, вы видите термины «высокая капитализация», «средняя капитализация» и «низкая капитализация». Что они означают? Как они влияют на инвестиционную стратегию? Слово «капитализация» означает рыночную капитализацию, т.е. общую рыночную стоимость компании. Математически она вычисляется путём умножения цены акции на общее количество акций компании в обращении. Что означает «компания с высокой капитализацией»? Под понятием «компания с высокой капитализацией» понимаются крупнейшие компании, торгуемые на фондовом рынке, с рыночной капитализацией в 10 миллиардов $ и более. Аналитики и инвесторы отслеживают их чаще всего. Исторически сложилось так, что компании с высокой капитализацией демонстрируют более медленные темпы роста и имеют меньший риск по причине своего размера и стабильности. Вследствие этого многим компаниям с высокой капитализацией присвоено обозначение “Blue-Chip” (высоконадёжная компания, имеющая устойчивый курс и стабильно выплачивающая дивиденды). К категории компаний с высокой капитализацией относятся такие известные компании, как “Microsoft”, “Walmart”, “Amazon” и “Nike”. Паевой инвестиционный фонд или биржевой инвестиционный фонд, относящиеся к категории фондов с высокой капитализацией, будут инвестировать большую часть денег своего фонда в компании с высокой капитализацией. Поступая таким образом, фонд стремится к медленному, стабильному и уверенному росту. Эти фонды стараются избегать ежедневных беспорядочных колебаний на фондовом рынке. Хотя фонды с высокой капитализацией по-прежнему несут определённый риск инвестиций, они считаются менее рискованными, чем фонды со средней или низкой капитализацией. Что означает «компания со средней капитализацией»? К категории компаний со средней капитализацией относится любая компания, находящаяся в середине списка, и её рыночная капитализация колеблется от 2 до 10 миллиардов $. Большинство компаний со средней капитализацией демонстрируют более высокий рост, чем компании с высокой капитализацией. Из-за этого они имеют и связанный с этим более высокий риск. К категории компаний со средней капитализацией относятся такие известные компании, как “Goodyear Tire and Rubber”, “Tupperware”, “Southwest Airlines” и “Whirlpool”. Паевой инвестиционный фонд или биржевой инвестиционный фонд, относящиеся к категории фондов со средней капитализацией, будут инвестировать большую часть средств своего фонда в компании со средней капитализацией. Эти фонды ищут более высокие темпы роста и берут на себя бо́льший риск, чем берёт на себя фонд с высокой капитализацией. Фонды со средней капитализацией являются одними из самых популярных по доступности средств, поскольку соответствуют риску и потенциалу роста среднестатистического инвестора. Что означает «компания с низкой капитализацией»? Под компанией с низкой капитализацией понимается относительно новая компания с рыночной капитализацией от 250 миллионов до 2 миллиардов $. Из всех этих трёх категорий компании с низкой капитализацией несут наибольший инвестиционный риск, но при этом выплачивают и наибольшее вознаграждение. Все хорошо известные компании с высокой капитализацией (“Microsoft”, “Walmart”, “Amazon” и “Nike”) много лет назад были компаниями с низкой капитализацией. В то время у них был очень высокий инвестиционный риск, но потенциал их роста смог превратить скудные инвестиции в миллионы. Естественно, большинство компанией с низкой капитализацией никогда не достигнут высот компании “Walmart”. Большинству из них даже не удаётся перейти в категорию компаний со средней капитализацией. К категории компаний с низкой капитализацией относятся такие известные компании, как “Buffalo Wild Wings”, “Pappa John’s Pizza”, “Revlon” и “Boston Beer Co”. Паевой инвестиционный фонд или биржевой инвестиционный фонд, относящиеся к категории фондов с низкой капитализацией, будут инвестировать большую часть средств своего фонда в компании с низкой капитализацией. Эти фонды будут стремиться к очень высоким темпам роста и при этом будут склонны брать на себя гораздо бо́льший риск, чем берёт на себя фонд с высокой капитализацией. Эти фонды могут быть довольно нестабильными и иметь тенденцию чрезмерно преувеличивать движения фондовых рынков. Фонды с низкой капитализацией, как правило, работают намного эффективнее, когда фондовый рынок пребывает в стабильном и спокойном состоянии. Когда же на фондовом рынке дела идут плохо, фонды с низкой капитализацией, как правило, демонстрируют намного более низкую эффективность. Резюме В следующий раз, когда вы будете вносить изменения в свой портфель, заранее проведите небольшое исследование у своего онлайн-брокера или на другом исследовательском сайте. Один только параметр рыночной капитализации даст вам хорошее представление о сумме риска, связанного с каждой инвестицией. Джон, Переведено специально для Tlap.com

-

- 5

-

-

-

- инвестирование

- фондовый рынок

- (и ещё 3 )

-

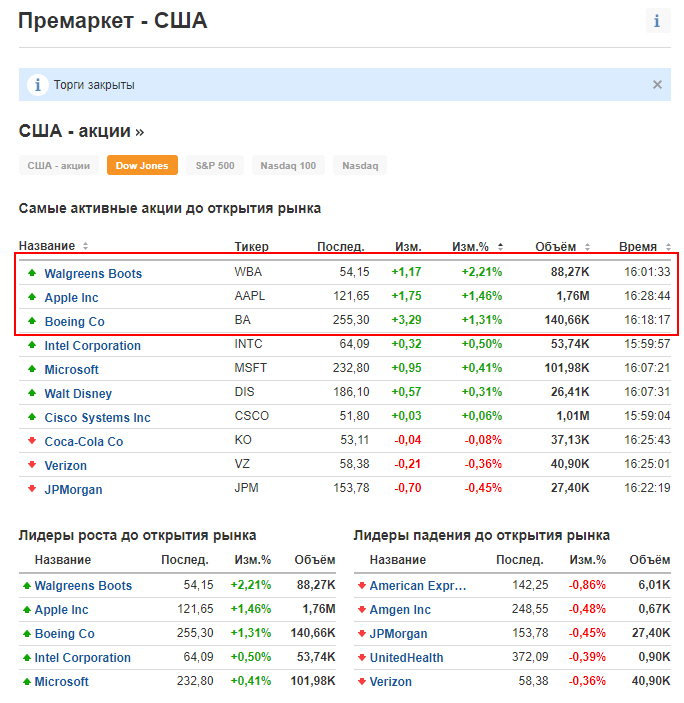

Название стратегии: GAP Pre-MarketГод выпуска: 2012Торговые инструменты: АкцииТаймфрейм: м1-м5-м15Время торговли: Открытие американской биржи. Описание: Торговля на продолжение движения в сторону открытия гэпа. Правила стратегии: За 15 минут перед открытием биржи отбираем акции для торгов на премаркете. Правила отбора: 1-Цена изменилась на 1 и выше % 2-Объём не меньше 50 000 3-Не торгуем в противоположность важных новостей/событий. Открываем позиции при старте рынка. Лонги при гэпе вверх, а Шорт при гэпе вниз: Время удержания 5 минут ( до 15 без сети ордеров). Можно закрывать по ТП, или после первых минут. Более сложный подход использует сеть ордеров при движении не в нашу сторону. Как вариации большего профита используется сеть ордеров: 1-открытие на гэпе 2-второй ордер на закрытии гэпа 3-на хае/лоу прошлого дня Вот пример моих торгов за месяц: Классический метод: 1) Акции открывшиеся гэпом более чем на 4%2) Новостной драйвер(корпоративная новость, прибыль компании итд)3) Наличие Паттерна (Пробой Консолидации либо Buy on dips выше уровня VWAP, или наличие сильных покупок Momentum trade)Очень важно анализировать Float акций, если например он составляет около 5 миллионов акций и на пре-маркете торговалось около 300тысяч то высока вероятность того что акция сможет двигаться на 30-70% в течении дня так как основной объём сделок еще впереди ближе к открытию Американской сессии.

- 124 ответа

-

- 17

-

-

-

-

- фондовый рынок

- торговля гэпов

- (и ещё 2 )

-

Основы фондового рынка: знайте рейтинговую игру аналитиков

!!NIKA!! опубликовал тема в В помощь трейдеру

Основы фондового рынка: знайте рейтинговую игру аналитиков Ежегодно компании проводят четыре квартальные телеконференцсвязи для обсуждения результатов деятельности с последующей публикацией отчетов о прибылях и убытках, которые оказывают сильное влияние на фондовый рынок. Эти события совпадают с так называемым сезоном корпоративной отчётности – периодом, когда компании публикуют данные о своей квартальной прибыли. Прибыль компании может приводить к повышению или понижению курса её акций. Но как мы узнаем, насколько достоверным на самом деле является отчёт о прибылях и убытках компании? Прибыль компаний является настолько важным фактором, что была создана целая подотрасль только для изучения будущего потенциального дохода компании. Аналитики, участвующие в обсуждении посредством телеконференцсвязи, публикуют прогноз или оценку прибыли компании на предстоящий период, что может оказывать большое влияние на курс её акций. Я использую термин «прогноз» в широком смысле этого слова – аналитики, как и синоптики, часто могут ошибаться в своих прогнозах. При этом цена акций зависит от того, насколько близко реальная прибыль компании соотносится со средней оценкой аналитиков. Если реальные показатели компании превосходят оценки аналитиков, её акции обычно растут в цене. И наоборот – они падают, если её реальные показатели не соответствует оценкам аналитиков. Оценка аналитиков На аналитика возлагается ответственность за изучение отрасли и деятельности компании, акции которой котируются на фондовой бирже. Компании в рамках одной отрасли ведут бизнес аналогичным образом, имеют похожие продукты и услуги и склонны одинаково реагировать на возникающие в экономике изменения. Изучая эти вещи, аналитик может сделать обоснованное предположение о будущих доходах компании, предоставить рейтинговую оценку акций и потенциальную целевую цену акций, если их оценки будут достигнуты. Если вы владеете акциями или имеете брокерский счёт, вы будете замечать, что оценки аналитиков периодически пересматриваются, обновляются, инициируются, переходят в ранг более высокой или более низкой категории, и цена акций будет всецело пересматриваться в зависимости от этих изменений. Это происходит потому, что рынок жаждет информации. В зависимости от той или иной конкретно взятой компании варьирует и количество аналитиков, акции которых они освещают. Компании, которые попадают в заголовки газет, обычно привлекают бо́льшее количество аналитиков. Чем больше аналитиков исследуют ту или иную акцию, тем выше вероятность того, что их средние оценки будут точными. Это также дает вам лучшее сравнение для ваших собственных исследований. Рейтинговая игра Когда аналитики оценивают прибыль компании, они пишут свои рекомендации или оценки акции этой компании исходя из того, как эта акция будет работать в сравнении с другими компаниями в той же отрасли. Таким образом, если акции присвоен наивысший рейтинг, это не означает, что она должна работать лучше, чем любая другая акция – просто, вероятно, она покажет лучшую эффективность, чем акции аналогичных предприятий. А это на самом деле мало о чём говорит. Скажем, акции компании XYZ получили наивысший рейтинг и завершили год падением на 10%. Если все остальные акции в отрасли компании XYZ на конец года упали также более чем на 10%, то аналитик был прав. Однако рейтинговая оценка не раскрывает всей истории. Почему-то люди считают, что каждая инвестиционная и брокерская фирма, предлагающая рейтинговую оценку, имеет свою собственную систему. Наивысшая рейтинговая оценка одной фирмы может быть «покупать», а другой «активно покупать» или «рекомендуется для покупки». Относитесь к каждой такой оценке скептически. Ниже приведены некоторые часто используемые рейтинговые оценки и их эквиваленты. Активно покупать: рекомендуется для покупки; Покупать: лучше рынка, умеренно покупать, накапливать, выше индикативного уровня; Удерживать: нейтральная, на уровне рынка, на уровне акций аналогичных предприятий; Ниже уровня рынка: рост ниже среднего, умеренно продавать, слабо удерживать, ниже индикативного уровня; Продавать: активно продавать. Остерегайтесь инвестировать, основываясь исключительно на рекомендациях аналитиков. Многие аналитики работают в инвестиционных или брокерских фирмах. И этот аналитик или фирма могут сами владеть теми акциями, рейтинговую оценку которым они дают. Или фирма может просто вести с компанией какую-то другую деятельность и, соответственно, может желать получить более высокую рейтинговую оценку. Гораздо лучше использовать рекомендации и оценки в сравнении с вашим собственным инвестиционным исследованием. Джон,Переведено специально для Tlap.com-

- 7

-

-

-

- фондовый рынок

- статья

-

(и ещё 2 )

C тегом:

-

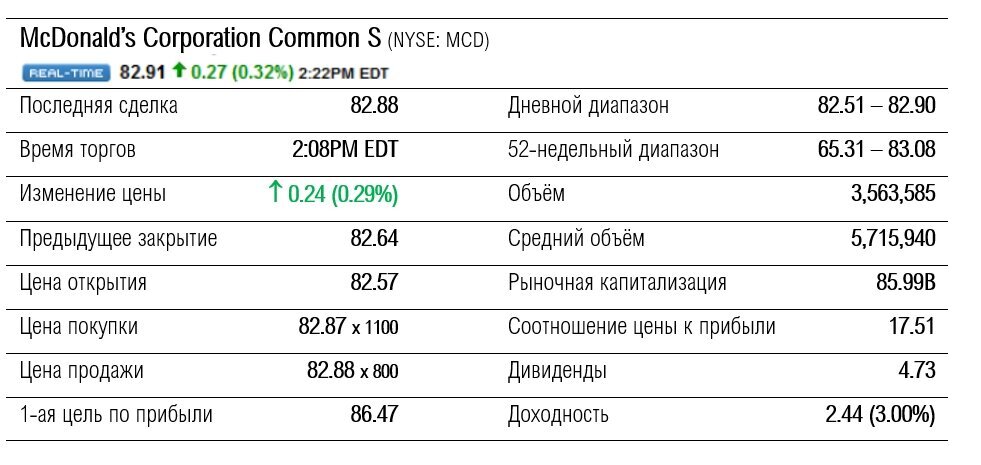

Основы фондового рынка: обзор котировок акций Обзор котировок акций – это первая информация, которую вы видите при исследовании и анализе акций. Независимо от того, используете ли вы бесплатный сайт, такой как Yahoo Finance, исследовательский сайт премиум-класса или просто сайт своего онлайн-брокера, эта информация определяет ежедневную котировку акций. Именно с этого мы и начнём нашу серию статей «Основы фондового рынка», чтобы показать, как просеивать важную информацию при проведении собственного исследования и анализа акций. Обзор котировок – это просто краткий обзор динамики акций. Он сообщает нам о том, где в настоящее находится данная акция, как изменилась её цена за день до настоящего времени и за последний год. Цель этого первоначального исследования в конечном итоге заключается в поиске акции, которая принесёт нам какое-то количество прибыли либо за счёт повышения её котировки, либо за счёт дивидендов, либо за счёт того и другого. В качестве примера мы возьмём акцию корпорации McDonald’s (NYSE: MCD), поскольку это хорошо известная компания. Вот несколько вопросов, на которые мы, возможно, хотели бы получить ответы. Где находится цена акции в настоящее время? Насколько близка её цена к годовому максимуму? Выплачиваются ли по ней дивиденды? И какова её доходность? Обзор терминов «Последняя сделка» (Last Trade) показывает последнюю цену, по которой торгуется акция (обычно с задержкой в 15 минут). Как видно из нашего примера, цена последней сделки в 14:08 по летнему североамериканскому восточному времени составляет 82,88. «Изменение цены» (Change) показывает разницу цен между последней сделкой и предыдущей ценой закрытия дня. Параметр «изменение цены» обычно имеет цветовую кодировку: зелёный цвет означает повышение цены, а красный – её понижение. Изменение цены акций компании McDonald’s показывает рост на 0,24 (на 0,29%). «Цена открытия» (Open) показывает цену первой сделки после открытия рынка. «Цена покупки» (Bid) показывает цену, которую самый последний покупатель готов заплатить за эти акции (цена спроса), и количество этих акций. «Цена продажи» (Ask) показывает цену, по которой самый последний продавец пытается продать эти акции (цена предложения), и количество этих акций. «Дневной диапазон» (Day’s Range) показывает максимальную (82,90) и минимальную (82,51) цену, по которой акция торговалась в течение дня. Чем больше диапазон, тем более волатильной является данная акция. Наблюдение за этим в течение нескольких дней даст вам представление о том, насколько волатильной (или рискованной) может быть та или иная акция. «52-недельный диапазон» (52-Week Range) показывает максимальную (83,08) и минимальную (65,31) торговую цену на акции за последние 52 недели. Мы видим, что акции компании McDonald’s торгуются очень близко к своему 52-недельному максимуму. «Объём» (Volume) показывает общее количество акций, которые были проданы на данный момент в течение этого торгового дня. «Средний объём» (Average Volume) показывает средний объём в день за последние 3 месяца. «Рыночная капитализация» (Market Cap) показывает текущую рыночную стоимость компании, в данном случае это 85,99 млрд $. Рыночная капитализация рассчитывается путём умножения текущей цены акции на общее количество акций в обращении. «Соотношение цены к прибыли» (P/E) показывает соотношение цены к прибыли, которое измеряет цену акции по отношению к прибыли данной компании и является одним из нескольких способов оценки акции. Соотношение P/E у компании McDonald’s составляет 17,51. «Дивиденды» (Dividend) показывает текущие дивиденды (при наличии таковых), которые компания ежегодно выплачивает на акцию. Большинство компаний будут выплачивать четверть дивидендов каждые три месяца. В настоящее время компания McDonald’s выплачивает дивиденды в размере 2,44 $ на акцию. «Доходность» (Yield) показывает процентную доходность дивидендов. Доходность определяется путём деления дивиденда на текущую рыночную цену акций. Таким образом, дивидендная доходность одной акции компании McDonald’s составляет примерно 3%. О чём это нам говорит Основываясь на этой информации, обзор котировок акций сообщает нам несколько важных вещей. В качестве примера возьмём акции компании McDonald’s. Сразу же видно, что это компания с высокой рыночной капитализацией. Соотношение цены к прибыли (P/E) говорит нам о том, что покупатели акций считают, что компания растёт, но на сколько – мы ещё не знаем. Относительно высокий объём говорит о том, что акции легко продаются и покупаются. Низкая величина дневного диапазона говорит нам, что данная акция, вероятно, не подходит для внутридневной торговли, а больше для среднесрочных и долгосрочных инвестиций. И, наконец, высокая дивидендная доходность, как правило, подтверждает данное предположение. Если мы ищем более безопасные акции с высокой рыночной капитализацией для долгосрочных инвестиций, акции McDonald’s, безусловно, будут для этого хорошим кандидатом. Поскольку цена акций приближается к их 52-недельному максимуму, вероятно, стоит подождать, а не стремглав запрыгивать в рынок и покупать акции по текущей цене. Ну и, конечно же, мы должны немного углубиться в исследования. Для получения более детальной информации мы должны научиться читать между строк. Немного практики, и вы сможете анализировать акции как профессионал. Каждый исследовательский сайт несколько отличается от другого своей предоставляемой информацией, но в комплексе всё это даст вам хорошее представление о том, чего ожидать, в обзоре котировок акций. Джон,Переведено специально для Tlap.com

-

- 7

-

-

-

- фондовый рынок

- статья

-

(и ещё 2 )

C тегом:

-

Торговля на импульсе Последний час Кен Калхун Как уже не раз говорилось, рынки открывают любители, а закрывают профессионалы. На волатильных рынках вы можете найти отличные торговые возможности в последний час перед закрытием торговой сессии в 16:00. В отличие от первого получаса, ближе к закрытию дня цены обычно движутся медленнее и на них легче торговать. Наиболее важным техническим подтверждающим сигналом, на который следует обращать внимание, является значительно высокий объем во время пробоя в конце дня по сравнению с пробоем в середине торгового дня, который происходит медленнее. Торговля на закрытии сессии Ключом к нахождению сильных технических сетапов в течение последнего часа торговой сессии является поиск комбинации большого объема и сильного ценового движения в сочетании с классическим паттерном пробоев, таким как бычий паттерн «чашка с ручкой», показанный на рисунке 1 (NUGT). Когда после относительно спокойной полуденной консолидации вы видите, что ценовое движение начинает двигаться к новым максимумам, зачастую стоит войти в рынок, чтобы получить прибыль в новом формирующемся тренде. В этом примере можно видеть, что к концу дня цена колебалась от 64 $ до чуть менее 70 $, демонстрируя движение в шесть пунктов. Стоит отметить, что в данном примере имеется бычий разворотный паттерн; та же стратегия была бы справедливой, если бы этот график весь день находился в восходящем тренде. Рисунок 1. Формирование бычьего паттерна «чашка с ручкой» и пробой его снизу вверх в конце дня (NUGT). Цена демонстрирует сильное восходящее движение после пробоя паттерна «чашка с ручкой» в конце торгового дня. Пошаговый план действий Эту стратегию можно использовать следующим образом: Шаг 1. Внимательно просмотрите графики в 15:00 по восточному времени, когда цена резко движется вверх в сочетании с более высоким объемом, как показано на рисунке 1. Лучше всего увидеть пробой в таких классических бычьих паттернах, как «чашка с ручкой» или «восходящий треугольник». Шаг 2. Открывайте позицию, как только цена переместится как минимум на 0,50 $ выше уровня сопротивления. Шаг 3. Начальный стоп-лосс установите на минимуме дня и полностью закрывайте позицию до наступления 16:00. Информация о том, почему работает эта методика Институциональные трейдеры и трейдеры-профессионалы обычно принимают торговые решения в последний час торгового дня. Поскольку время для приобретения акций до закрытия рынка ограничено, возникает ощущение срочности, что часто приводит к росту цены. Это также является тем самым временем, в течение которого распродающаяся акция может столкнуться с «коротким давлением», когда трейдеры, которые весь день открывали короткие позиции по данному инструменту, должны их закрывать, что приводит к увеличению цены. Советы по управлению позициями Этот конкретный паттерн хорошо поддается масштабированию во время устойчивого восходящего движения. В течение последнего часа, пока продолжается восходящий тренд, вы можете открывать новые позиции. Очень важно полностью закрыть свою позицию незадолго до 16:00 и не поддаться соблазну оставить ее на ночь. Это связано с тем, что очень часто на следующий день вы можете увидеть медвежий гэп с возвратом к среднему. Вы также можете поэкспериментировать с применением комбинации скользящих и жестких стопов. Самым большим преимуществом использования скользящего стопа является то, что он фиксирует прибыль в случае, если цена поднимется, а затем снова упадет прямо перед закрытием торговой сессии. Кен Калхун является модератором биржевого зала, работающего в режиме реального времени и предназначенного для активных трейдеров. Он является основателем интерактивного сайта, предназначенного для проведения вебинаров для активных трейдеров. Выпускник Калифорнийского университета в Лос-Анджелесе. Кен Калхун, Переведено специально для Tlap.com

-

- 10

-

-

-

- пробой

- price action

-

(и ещё 2 )

C тегом:

-

Торговля на импульсе Торговля на паттернах Кен Калхун Один из наиболее ценных методов, который вы можете использовать во время внутридневной торговли – это поиск повторяющихся паттернов, поэтому его еще называют «внутридневной торговлей на паттернах». В этой статье вы увидите, насколько полезна такая стратегия для акций, торговый диапазон которых составлял всего 10 пунктов и регулярно повторялся изо дня в день. Следует внимательно изучить торговый диапазон предыдущего дня и уровни поддержки и сопротивления, а затем использовать эти данные для разработки торгового плана на текущую торговую сессию. Ценовое движение и его проецирование Первый шаг состоит в том, чтобы найти акции с исключительно сильным ценовым движением, как, например, это можно увидеть на графике акций компании 3D Systems Corp. 7 января на рисунке 1. Затем вы можете визуально спроецировать аналогичный диапазон на ценовое движение следующего дня, как показано желтыми стрелками. Этот метод может быть особенно ценным тем, что он помогает вам определить, как стоит торговать в текущей торговой сессии до ее открытия, а также для управления скользящими стопами для фиксации части прибыли во время пробоя. Основные периоды разворота рынка – это 10 часов утра и затем в обед около 12 часов дня. Рисунок 1. Паттерны проекции цены. Обратите внимание на то, насколько схоже поведение цены в течение каждого дня. Пошаговый план действий Эту стратегию можно использовать следующим образом: Шаг 1. Найдите график с минимальным торговым диапазоном в 2 пункта, который имел подтвержденный пробой в последний торговый день, как показано на рисунке 1. Шаг 2. Как только акция откроется, используйте диапазон предыдущего дня, чтобы спроецировать ожидаемый максимальный диапазон для текущей торговой сессии. Шаг 3. Входите в рынок на 0,40 (40 центов) выше цены открытия текущего дня. Установите начальный стоп-лосс сразу же под ценой открытия. Шаг 4. Как только ценовое движение переместится как минимум на 1 доллар в вашу пользу, сдвигайте вверх стоп-лосс по мере продолжения роста цены. Конкретные значения будут зависеть от цены торгуемого инструмента. Этот метод может быть особенно ценным тем, что он помогает вам определить, как стоит торговать в текущей торговой сессии до ее открытия. Информация о том, почему работает эта методика Как и во многих современных торговых стратегиях, для автоматизации торговых решений алгоритмы высокочастотной торговли используют общие значения, такие как диапазон максимума и минимума предыдущего дня. Это приводит к многократному повторению стратегий проецирования цены, которые мы можем использовать как розничные трейдеры. Ценовые паттерны повторяются по-разному; диапазон предыдущего дня является наиболее ценным, и об этом следует помнить при принятии торговых решений. Советы по управлению позициями Если ваш опыт в трейдинге такой же, как у меня, то было бы слишком легко закрывать внутридневные сделки, используя очень узкие стопы и большой размер позиции, что также известно как скальпинг. Я считаю, что гораздо эффективнее просто купить на пробое диапазона на открытии торговой сессии, установить начальный стоп под дневным минимумом и проявить чуточку терпения. Основные периоды разворота рынка – это 10 часов утра и затем в обед около 12 часов дня. Именно в это время вы должны уделять пристальное внимание своим графикам и подтягивать скользящие стопы на случай, если цена снова опустится, как показано на графике данной акции 8 января на рисунке 1. Другой ценный совет – как всегда, сосредоточьтесь на чистых и четко определяемых графиках, как в данном примере, и избегайте графиков с консолидацией ценового движения или крупными откатами. Кен Калхун, Переведено специально для Tlap.com

- 2 ответа

-

- 6

-

-

-

- price action

- скальпинг

- (и ещё 3 )

-

Robinhood – инновационный брокер, сумевший за 7 лет работы набрать 31 млн трейдеров, привлеченных возможностью покупки акций, ETF-фондов и криптовалюты в одном приложении. Удобный интерфейс и безкомиссионная торговля, сделали бренд популярным среди милленианалов на которых Robinhood зарабатывал продажей информации по сделкам и отложенным ордерам клиентов, высокочастотным скальперам. Популярность модели бизнеса и растущий доход позволили компании выйти на IPO в июне 2021 года, которое закончилось крахом из-за противостояния с Wallstreetbets. Счета большинства трейдеров этого сообщества были открыты в Robinhood. Брокер опрометчиво закрыл возможность покупки криптовалюты DOGE, акций GameStop и еще ряда бумаг, рекламируемых этим сообществом соцсети Reddit. Протесты трейдеров привели к разбирательствам в Конгрессе США и штрафам со стороны Регулятора. В результате на IPO акции #HOOD дотянули лишь до $32 млрд капитализации. Низкая стартовая оценка открыла возможность выгодного инвестирования в инновационного брокера. Курс Robinhood Markets (HOOD) - https://www.investing.com/equities/robinhood-markets

-

Долгосрочная стратегия для инвесторов

Rever27 опубликовал тема в Стратегии для фондового и срочного рынка

Название стратегии: Инвестиции - это наше будущееГод выпуска: с момента разрешения частным инвесторам торговать на Московской биржеСайт продажи: нету, молва просто ходитТорговые инструменты: ПИФ, ETF.Таймфрейм: 10-20 летВремя торговли: вложился и ждиОписание: Решил внести свою лепту в молодую ветку на форуме. 1) Берем четыре ETF от Тинькофф - Тинькофф Вечный портфель EUR (TEUR) - 31% - Тинькофф Вечный портфель USD (TUSD) - 31% - Тинькофф Вечный портфель RUB (TRUR) - 31% - Тинькофф Золото (TGLD) - 7% Стратегия: Инвестируем раз в месяц, как только появились свободные деньги. Процент распределения всегда должен составлять одинаковую пропорцию. Т.е. какой то из ETF просел - доливаем только в него так, чтобы вернусь соотношение вложенных средств в указанное выше значение процентов. Преимущества: Можно начать с тысячи рублей. ETF используют также облигации, что уменьшает риск. Золото нивелирует риски, но составляет минимальную часть портфеля. Данные ETF доступны не только через брокера Тинькофф и есть на Московской бирже, поэтому у большинства других компаний они тоже есть (но не у всех). Недостатки: Существенный доход придется ждать очень долго, потому что это максимально консервативный портфель, который теоретически даст рублевую прибыль выше, чем обычный накопительный счет в банке, плюс ваши кровные будут храниться в трех разных валютах, что диверсифицирует риски на случай упадка одной из них. -