Поиск сообщества

Показаны результаты для тегов 'джо марвуд'.

Найдено: 16 результатов

-

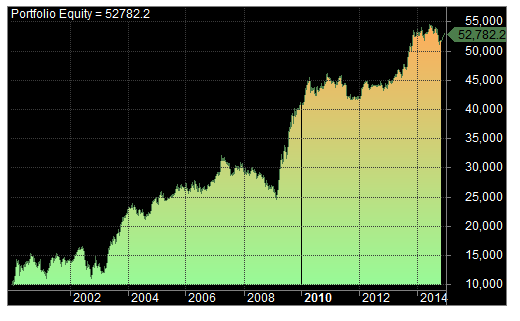

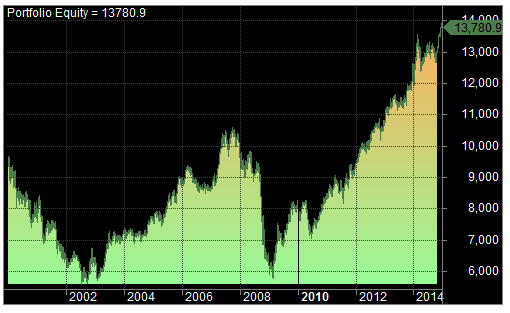

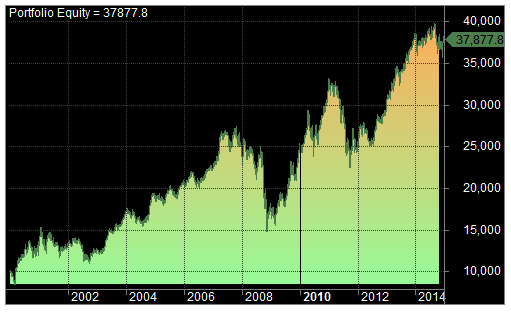

5 экономических показателей, имеющих значение для инвесторов Вид архитектуры Гонконга Недавно я взял с полки книгу, которая стояла в моей библиотеке последние 10 лет. Она называется «Руководство по 50 экономическим показателям, которые имеют большое значение». Это одна из немногих книг, описывающих конкретные торговые стратегии, которые являются актуальными по сей день. Чтение этой книги также является отличной возможностью освежить свои знания об экономических показателях. Давайте поговорим о некоторых из них. Показатели, которые имеют значение На уроках макроэкономики нас учат, что валовой внутренний продукт (ВВП) состоит из четырёх компонентов: потребление капитальные товары/инвестиции государственные расходы чистый экспорт Большинство показателей используются для прогнозирования одного компонента ВВП заблаговременно, например, продажи автомобилей могут дать нам некоторую информацию о потреблении, заказы на товары длительного пользования об инвестициях и т. д. Некоторые показатели являются опережающими, некоторые – совпадающими, а некоторые – запаздывающими. Разумеется, будучи инвесторами и трейдерами, мы должны сосредоточить наш основной интерес на опережающих показателях. Нам нужны экономические сигналы, предшествующие резкому падению или росту рынка. Ещё одним критерием, который делает тот или иной экономический показатель хорошим, является высокое отношение сигнала к шуму. Показатели, которые имеют слишком много случайности, несут в себе мало смысла. Важная хитрость (если это возможно) заключается в использовании версии показателей, скорректированных на сезонные колебания. Также лучше наблюдать за трендом в течение нескольких отчётных периодов, а не просто в рамках одного из них. Я выбрал пять индикаторов из книги и выполнил бэктестирование по предлагаемым торговым стратегиям (или их небольшим вариациям). Начнем с... 1. Продажи автомобилей Автомобильная промышленность связывает многие секторы экономики, поэтому показатели продаж автомобилей многое говорят о здоровье экономики в целом. Для большинства людей покупка транспортного средства является крупным расходом, требующим заимствования денег. Поэтому, глядя на количество проданных автомобилей, вы получаете некоторое представление о доверии людей к экономике и их готовности тратить деньги. Общие цифры продаж транспортных средств публикуются в первую пятницу месяца за предыдущий месяц. Нам нужно взглянуть на цифру, скорректированную на сезонные колебания, поскольку продажи автомобилей имеют закономерный годовой цикл, и к концу года их продажи увеличиваются. Стратегия, которую нужно протестировать, является довольно простой: до тех пор, пока тенденция продаж автомобилей за последние 6 месяцев положительна, продолжайте инвестировать в акции потребительского сектора, представленного тикером XLY на ETF (или покупайте акции AAPL, HD, NKE и т. п.). Когда тренд продаж транспортных средств станет отрицательным, инвестируйте в долгосрочные долговые казначейские обязательства США (тикер TLT). Продажи транспортных средств, как оказалось, являются сильным сигналом для избегания просадок при торговле на акциях потребительского сектора. Следуя этой стратегии, можно было заработать дополнительно 3% в год, принимая на себя при этом меньший риск (коэффициент Шарпа для данной стратегии составляет 0,96 по сравнению с 0,59 для стратегии на XLY при тестировании на исторических данных с 2002 года). 2. Розничные продажи Как и продажи автомобилей, розничные продажи могут давать намёк на доверие потребителей. Потребители тратят больше, когда полагают, что имеют стабильную работу и смогут оплачивать свои кредитные счета. Предварительные розничные продажи представляют собой оценку, основанную на данных выборки розничных продавцов. Они называются предварительными, потому что публикуются перед выходом более крупного ежемесячного опроса по розничным продажам: обычно примерно 15-го числа следующего месяца. Ниже приведён график изменения предварительных розничных продаж одежды и аксессуаров. Продажи одежды интересны тем, что они в некоторой степени представляют собой импульсивные розничные покупки. В начале 2020 года очевидно огромное падение продаж одежды, за которым следует значительное увеличение продаж во время пандемии COVID. Опять же, очень важно использовать цифры, скорректированные на сезонные колебания, ибо покупка в период праздников полностью исказит данный сигнал. Предлагаемая стратегия заключается в покупке акций ретейлеров (тикер XRT на ETF, но можно выбрать отдельные акции, например, JNW, DLTR и т.д.), когда розничные продажи за последний месяц растут, и акций сектора здравоохранения (тикер XLV на ETF), когда они падают. Это следует простой логике компромисса: когда продажи одежды растут, розничная торговля будет процветать, но когда розничные продажи падают, люди всё равно будут тратить деньги на поддержание своего здоровья. Исходя из изменения цифр розничных продаж одежды, данная стратегия показала явную высокую производительность по обеим отраслям (коэффициент Шарпа в данной стратегии составляет 0,68). 3. Слабая, или неполная, занятость Ежемесячно публикуемый уровень безработицы является одним из наиболее широко используемых и обсуждаемых эффективных экономических показателей. Тем не менее, предварительные данные по безработице являются очень грубой мерой в том смысле, что когда она растёт, экономический спад уже значительно продвинулся вперёд, и фондовые рынки уже предвидели его и учли в цене актива. Одна из причин заключается в том, что эта информация уже публикуется в еженедельных заявках на пособия по безработице. Гораздо более интересным показателем является уровень неполной занятости, также именуемой «слабой». Это говорит нам о том, сколько людей работают в условиях неполного рабочего дня по причине сложившихся экономических условий. Рост уровня неполной занятости в основном связан с тем, что работодатели сокращают затраты на рабочую силу, фактически не увольняя своих работников. Причина, по которой работодатели сокращают рабочее время, не разрывая контрактов полностью, заключается в том, что последняя процедура будет для них более затратной, когда наступит время для повторного найма или бизнес пострадает в меньшей степени, чем ожидалось. Почему? Потому что большинство рабочих мест требуют некоторой подготовки и адаптации, а также потому что процедура найма сотрудников может быть дорогостоящей. В результате уровень неполной занятости, как правило, реагирует раньше уровня безработицы и раньше восстанавливается. Для трейдера это может быть сигналом о том, что пришло время вернуться к инвестициям в цикличные активы. Ниже приведены графики слабой занятости и уровня безработицы в США. Разница между ними крайне незначительная, но имеется. Стратегия торговли снова является простой: если 6-месячный тренд неполной занятости снижается, тогда открывайте длинные позиции по акциям потребительского сектора (XLY на ETF). С другой стороны, если этот тренд является положительным, то есть компаниям требуется в большей степени сократить рабочие графики своих сотрудников, тогда открывайте длинные позиции по акциям компаний-производителей медицинских препаратов (тикер IHE). Почему по акциям компаний-производителей медицинских препаратов? Это один из антицикличных секторов, к которому люди возвращаются, когда меньше работают. Как вариант, люди также могут запасаться пивом (тикеры DEO, CCU и т.д.) или могут вырасти покупки различных домашних развлечений (тикеры DIS, NFLX и т.д.). Стратегия ротации между IHE и XLY на основе 6-месячного тренда неполной занятости показала лучшие результаты как с точки зрения абсолютной производительности, так и с поправкой на риск (коэффициент Шарпа в ней составил 0,71 в сравнении с 0,59 для стратегии торговли на XLY и 0,54 для стратегии торговли на IHE). 4. Заказы на товары длительного пользования Расходы предприятий на технику и оборудование могут помочь нам понять предстоящее состояние экономики. В конце каждого месяца Бюро переписи США публикует новые заказы компаний-производителей на товары длительного пользования за предыдущий месяц. Конкретно мы рассматриваем заказы на товары длительного пользования без заказов на оборонный комплекс, чтобы избежать шума от крупных государственных расходов. Стратегия торговли здесь снова является простой: до тех пор, пока 3-месячный тренд заказов на товары длительного пользования является положительным, инвестируйте в промышленный сектор (тикер XLI или в отдельные акции компаний промышленного сектора, такие как HON, GE и т. д.). Когда тренд станет отрицательным, возвращайтесь к широкому фондовому рынку (тикер SPY). По сравнению с инвестициями в промышленный сектор (по принципу «покупай и удерживай») данная стратегия не имеет существенных преимуществ до 2020 года. Во время краха фондового рынка, связанного с пандемией COVID, сигнал указывал на своевременный выход на широкий рынок, что привело к улучшению общей производительности (коэффициент Шарпа в этой стратегии составил 0,46 по сравнению с 0,40 для стратегии торговли на XLI и 0,42 для стратегии торговли на SPY). 5. Спред доходности Наконец, пожалуй, одним из самых сильных показателей того, куда движется экономика, является спред доходности, или кредитный спред. Он измеряет разницу между доходностью долгосрочных и краткосрочных казначейских облигаций. Короче говоря, если долгосрочная доходность намного выше краткосрочной доходности, экономическое будущее выглядит светлым и инвесторы будут иметь бычьи настроения. Однако, если долгосрочная и краткосрочная доходности примерно равны или долгосрочная доходность падает ниже краткосрочной (это называется инверсия кривой доходности), значит, к экономике мало доверия. Такой сценарий почти наверняка приведёт к некоторому замедлению экономического роста. Вопреки предыдущим показателям, спред доходности доступен сразу, поскольку он непосредственно является производным от доходности торгуемых казначейских облигаций. В этом и есть его главное преимущество, и здесь можно найти пересчитанные данные. Ниже приведён график распределения доходности по времени. Несмотря на то, что существует множество способов торговли на спреде доходности, таких как ротация между акциями и облигациями, между цикличным сектором и оборонительным комплексом или между компаниями с большой и малой капитализацией, здесь должна быть представлена чистая стратегия с фиксированным доходом. Стратегия торговли заключается в том, чтобы инвестировать в долгосрочные казначейские облигации США (тикер TLT) до тех пор, пока спред доходности будет превышать 150 базисных пунктов (1,5%), и переключаться на инвестиции в краткосрочные казначейские облигации США (тикер SHY), когда он опустится ниже этого порогового значения. Следуя этой стратегии, можно было избежать значительных колебаний цен долгосрочных казначейских облигаций. Это наиболее заметно в период с 2005 по 2008 год и с 2017 по 2021 год. Коэффициент Шарпа в этой стратегии составил 0,64 (по сравнению с 0,45 для стратегии торговли на TLT). Заключительные мысли Это всего лишь несколько экономических показателей. Желательно быть внимательными в отношении опережающих сигналов, о которых другие могут даже и не думать. Например, отслеживание показателя неполной занятости вместо предварительных данных по безработице или розничных продаж одежды вместо розничных продаж в целом может принести ценные сигналы. Представленные стратегии просты и основаны на правилах. После сигнала происходит ротация между рисковым и безрисковым активами. В реальной торговле предпочтение может отдаваться более дискреционному подходу. Вы можете разработать более сложные способы торговли на экономических показателях. Например, динамически взвешивать рост или падение акций компаний определённых секторов экономики в зависимости от того, насколько серьёзным кажется сигнал. Для создания более надежной модели можно также комбинировать несколько экономических показателей. Джо Марвуд,Переведено специально для Tlap.com

- 1 ответ

-

- 7

-

-

-

- джо марвуд

- анализ

- (и ещё 2 )

-

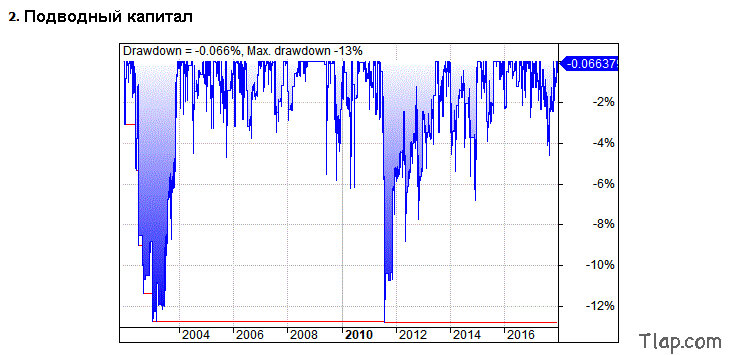

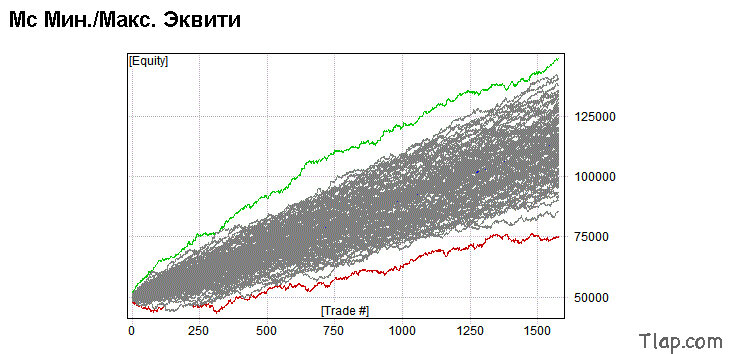

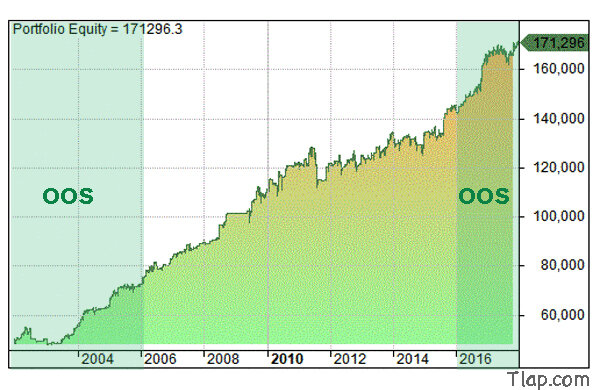

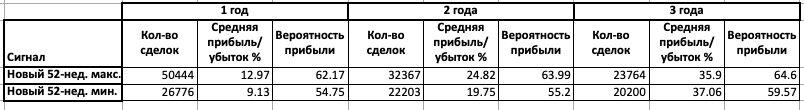

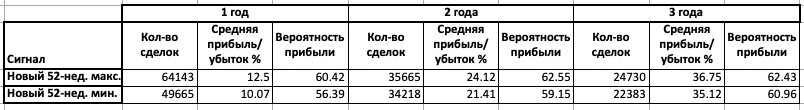

Каким бы ни был ваш стиль инвестирования, полезно иметь способ сократить тысячи доступных на рынке акций до более контролируемого их количества. На протяжении многих лет я слышал, как многие инвесторы объясняют, как они это делают. Обычно первым шагом является поиск акций, цена которых находится вблизи 52-недельных минимумов или 52-недельных максимумов, в журнале «Уолл-Стрит». Но что лучше? В этой статье я проанализирую 11 000 акций США за 30 лет, чтобы увидеть, что лучше: покупать акции, торгующиеся вблизи 52-недельных минимумов, или же акции, торгующиеся вблизи 52-недельных максимумов. Акции с 52-недельным максимумом цены в сравнении с акциями с 52-недельным минимумом цены Используя исторические данные, предоставляемые компанией Norgate, и программное обеспечение для тестирования на исторических данных Amibroker, я провел простой эксперимент, чтобы увидеть, что лучше: покупать акции, достигающие новых 52-недельных максимумов или 52-недельных минимумов? На представленном ниже рисунке 1 показана средняя прибыль в сделке и процент прибыльных позиций от покупки акций на новых 52-недельных минимумах в сравнении с покупкой акций на новых 52-недельных максимумах с периодами удержания позиций от 1 года до 3 лет. Эти результаты основаны на анализе 11 168 акций США в период с января 1990 года по июль 2020 года. Эти данные не включают крайне неликвидные акции и транзакционные издержки и не содержат систематической ошибки выживших компаний: Как видно из таблицы, в большинстве периодов удержания покупка акций, достигших 52-недельного максимума, была более прибыльной стратегией по сравнению с покупкой акций, достигших 52-недельного минимума. При периоде удержания в 1 год акции, купленные на 52-недельных максимумах, принесли среднюю прибыль в сделке 12,97%, а процент прибыльных позиций составил 62,17%; общее количество сделок составило 50444. В то же время акции, купленные на 52-недельных минимумах, принесли среднюю прибыль в сделке всего 9,13%, а процент прибыльных позиций составил 54,75%; общее количество сделок составило 26776. Торговля на акциях, достигших 52-недельных максимумов, была лучше и при двухлетнем периоде удержания позиций. Торговля на акциях, достигших 52-недельных минимумов, показала несколько лучшую среднюю прибыль за 3-летний период удержания сделок (хотя и с более низким процентом прибыльных позиций). Акции с 20-недельным максимумом цены в сравнении с акциями с 20-недельным минимумом цены Мы также можем протестировать и более короткий временной период пробоя, чтобы увидеть, какие лучше покупать акции: достигшие 20-недельных максимумов или 20-недельных минимумов. Это отражено на представленном ниже рисунке 2. Как мы увидели при анализе акций с 52-недельными минимумами, очевидно, что лучшей стратегией является покупка акций на новых максимумах, нежели на новых минимумах. Фактически покупка на новых максимумах давала лучшие результаты в течение каждого периода удержания позиции. Всестороннее превосходство Таким образом, анализируя широкий диапазон значений на фондовом рынке США, становится очевидным, что доходность при покупке на новых максимумах в целом превосходит доходность при покупке на новых минимумах. Используя в качестве объективного показателя соотношение риска к доходности (отношение суммарного годового дохода к максимальной просадке), мы можем запустить оптимизацию и увидеть, как новые максимумы стабильно приносят лучшую доходность, чем новые минимумы. На представленных ниже графиках показано соотношение риска к доходности в зависимости от периода удержания позиции и продолжительности пробоя с шагом в 20 недель. Другими словами, мы тестируем продолжительность пробоя от 20 до 160 недель и период удержания позиций от 20 до 160 недель. На рисунке 3 показаны результаты оптимизации для покупки на новых максимумах, а на рисунке 4 показаны результаты оптимизации для покупки на новых минимумах. Рисунок 3 Рисунок 4 Данные графики показывают результаты нашей оптимизации в трех измерениях, чтобы мы могли видеть, как изменяется доходность в зависимости от различных параметров. Достаточно увидеть, что покупка на новых максимумах дает лучшее соотношение доходности к риску (соотношение суммарного годового дохода к максимальной просадке) во всех аспектах, чем покупка на новых минимумах. В то время как покупка на новых максимумах (см. рисунок 3) генерирует значения соотношения доходности к риску в диапазоне 0,3-0,5, покупка на новых минимумах (см. рисунок 4) генерирует эти значения в диапазоне 0,05-0,25. Таким образом, очевидно, что покупка на новых максимумах является более доходной стратегией во всех отношениях. Интересно отметить тот факт, что «золотой серединой» на фондовом рынке, вероятнее всего, является 60-недельный максимум с 40-недельным периодом удержания позиции. Для новых минимумов производительность начинается с низкого значения и, похоже, улучшается с увеличением продолжительности периода удержания позиции. Но доходность никогда не бывает достаточно большой, чтобы отдать предпочтение покупке на новых минимумах по сравнению с покупкой на новых максимумах. Покупка акций на исторических минимумах демонстрирует похожую ситуацию. Инвестиции в акции, находящиеся в нисходящем тренде, показывают не лучшие результаты, чем в акции в восходящем тренде, даже если они считаются «более дешевыми» или более ценными. Какой вывод можно сделать из этого? Эти результаты помогают нам ответить, что лучше: покупать акции на новых максимумах или на 52-недельных минимумах? Что эффективнее: покупать растущие акции или падающие в цене акции? Это важно, потому что инвесторы часто склоняются к одному или к другому. Психологически легче покупать акции, торгующиеся вблизи новых минимумов, чем новых максимумов. Это потому, что акция, которая откатилась до нового минимума, имеет систему критериев (предыдущий максимум), благодаря которой легче поверить в то, что эта акция дешевая (или дешевле, чем была). Это вполне может быть своего рода зацикленностью на прошлом или рамочной предубежденностью. Человеческий разум привязывается к предыдущему максимуму. И наоборот: акция на совершенно новом максимуме не имеет такого эталона для сравнения. Она плывет по неизведанным водам, поэтому трудно поверить, что у нее хорошая цена. Данные очевидны: избегайте акций, торгующихся вблизи 52-недельных минимумов Тем не менее, данные четко показывают, что работает лучше всего. За прошедшие годы я прочитал много книг и статей по трейдингу, в которых инвесторы высказывают разные мнения относительно того, что лучше: 52-недельный максимум или 52-недельный минимум. Я видел инвесторов, использующих стратегию стоимости, которые начинали свой поиск с просматривания списков акций, торгующихся вблизи 52-недельных минимумов, в журнале «Уолл-Стрит», поскольку они ищут акции, которые считаются «дешевыми». Я также читал академические журналы, в которых утверждается, что растущие в цене акции приносят лучшую прибыль в краткосрочной перспективе, а падающие в цене акции приносят лучшую прибыль в долгосрочной перспективе. Наш анализ доказал, что обе эти идеи являются ложными Очевидно, что для целого ряда различных значений покупка акций, достигших новых максимумов, является лучшей стратегией, чем покупка акций на новых минимумах. Акция, которая находится на новых минимумах, с большей вероятностью потерпела крах под действием фундаментальных факторов, чем акции, находящиеся вблизи своих новых максимумов. Труднее нажать на спусковой крючок, когда акции демонстрируют новые максимумы, тем не менее, как ни парадоксально, именно они дают лучшие возможности и представляют интерес для инвесторов. Джо Марвуд, Переведено специально для Tlap.com

-

- 7

-

-

-

- джо марвуд

- стратегия

- (и ещё 3 )

-

Я заинтересовался количественной торговлей после того, как обнаружил книгу Перри Кауфмана «Системы и методы биржевой торговли». Как внутридневной трейдер я изо всех сил пытался контролировать свои эмоции, и мне нужен был способ торговать более разумно. Вводная книга Кауфмана открыла мне глаза на перспективу превращения моих торговых идей в конкретные правила. Вместо торговли без подготовки и навыков я мог превратить свои идеи в правила и дожидаться, когда на рынке будут происходить нужные мне сетапы. Вместо занятий торговлей я потратил время на исследование и построение эффективных торговых систем. Прилив адреналина от выяснения того, является ли та или иная торговая система прибыльной, сменил шум от заключения сделки с высоким риском. Однако всё шло не так гладко. Для быстрого освоения новых прибыльных торговых стратегий нужно было многому научиться, и я сильно недооценивал усилия, которые требовались для создания только одной системы. Спустя много лет я в результате ощущаю, что у меня есть твердое понимание того, как создавать профессиональные торговые стратегии. Недостаточно просто следовать инструкциям: собирать данные, программировать те или иные правила, проводить стресс-тестирование, выполнять проверку и т. д. Все эти шаги являются крайне важными, но сами по себе они не обеспечивают успеха. Успех приходит от глубокого познания того, как работает рынок, а также от понимания правильной конструкции системы. Опыт построения множества неудачных систем и размещения огромного количества сделок означает, что я лучше понимаю, какие стратегии могут сработать, а какие нет. Возможность сконцентрироваться на идеях, которые, как мне кажется, будут работать, – это и есть великое преимущество. Предлагаю вашему вниманию три урока по самостоятельному построению профессиональных торговых стратегий. Надеюсь, они помогут вам стать успешным трейдером. 1) Погрузитесь в трейдинг Глубокое понимание рынка имеет решающее значение для вашего успеха как системного трейдера. Лучший способ обрести такое понимание – это погрузиться в трейдинг. Вам необходимо размещать сделки. Вам нужно придумывать идеи. Вам нужно разрабатывать множество стратегий. Большинство ваших торговых стратегий потерпят неудачу, и это нормально (если, конечно, вы не потратите все свои деньги). Каждая неудача говорит вам что-то о рынке и приближает вас на шаг к тому уровню понимания, который необходим для достижения успеха. Некоторые трейдеры, занимающиеся количественным анализом, погружаются в академическую теорию и сложную математику. Но многие из этих трейдеров сливают свои счета, потому что они не разбираются в рынке. Рынок как вирус. Он всегда видоизменяется, вытесняя менее приспособленных участников, даже специалистов по количественному анализу. Вы можете прочитать столько книг и провести столько тестов на исторических данных, сколько захотите. Но интуиция и торговое чутье могут появиться только в результате применения ваших профессиональных торговых стратегий на реальном рынке. Через некоторое время вы поймете, на каких торговых стратегиях вам следует сосредоточить свое внимание, а от каких следует быстро отказаться. Это высвобождает время для охоты за серьезной суперприбылью. 2) Найдите свой секретный соус В наши дни легко читать об известных инвестиционных стратегиях, таких как импульсная стратегия или стратегия возврата к среднему. В открытом доступе имеется масса хороших работ, и масса хороших трейдеров успешно применяют эти методы на практике. Обучение никогда не было таким простым. Однако я заметил, что лучшие трейдеры привносят в свои стратегии нечто уникальное и новое. Возможно, они сочетают стратегию возврата к среднему с их личной интуицией. Возможно, они включают в свои системы неожиданные источники данных. С другой стороны, я заметил, что есть большое количество трейдеров, которые не вносят в торговую игру ничего нового. Многим системным трейдерам не хватает креативности, что является одной из основных причин их неудач. Джим Саймонс однажды сказал, что многие из старых преимуществ ушли в небытие, но тут же добавил, что на рынке постоянно появляются всё новые и новые преимущества. Именно так и должно быть. Меняются экономические условия, меняются политические режимы, меняются сами участники рынка. По мере развития событий некоторые области рынка становятся более эффективными, в то время как на свет появляются всё новые и новые. Тем не менее, многие трейдеры, вероятнее всего, цепляются за старые рыночные стереотипы. Ваша цель как системного трейдера заключается в поиске новых возможностей. Если вы достаточно хорошо изучите данные и динамику рынка, вы найдете эти преимущества. Эти преимущества могут стать основой для совершенно новой торговой системы. Или же они могут просто привнести нечто дополнительное в вашу исходную торговую стратегию. На мой взгляд, ключ к успеху состоит в том, чтобы начать с простой стратегии, которая последовательно приносит прибыль. Затем используйте свой личный опыт и навыки, чтобы вывести эту систему на новый уровень. Это и будет вашим секретным соусом, который принесет успех только вам. 3) Рискуйте в разумных пределах Это может показаться нелогичным, но системные трейдеры могут быть весьма склонны к риску. В конце концов, мы используем системы, потому что хотим иметь больше уверенности в том, что мы будем зарабатывать деньги. Мы хотим видеть доказательства прибыли, прежде чем пожертвовать своими с трудом заработанными деньгами. Я тоже отнес бы себя к этой категории. В прошлом я упустил много прибыльных сделок, потому что результаты тестирования на исторических данных выглядели недостаточно идеальными. Но наступает момент, когда вам нужно принять некоторый риск. Тот факт, что система имеет небольшой размер выборки или нестабильную кривую капитала, не означает, что вы должны ее игнорировать. Комбинируя другие факторы или преимущества, можно превратить не очень хорошую торговую стратегию в хорошую. Точно так же самые прибыльные торговые идеи по своей природе имеют небольшой размер выборки. Почему? Потому что большинство крупных торговых преимуществ являются новыми, и большинство трейдеров еще не открыли их для себя. Жизненно важно использовать надежные методы для исследования, тестирования и верификации профессиональных торговых стратегий. Только не бойтесь снова и снова рисковать. Не каждая сделка, которую вы совершаете, должна подкрепляться огромной массой данных. Джо Марвуд, Переведено специально для Tlap.com

- 6 ответов

-

- 10

-

-

-

-

- джо марвуд

- стратегия

-

(и ещё 2 )

C тегом:

-

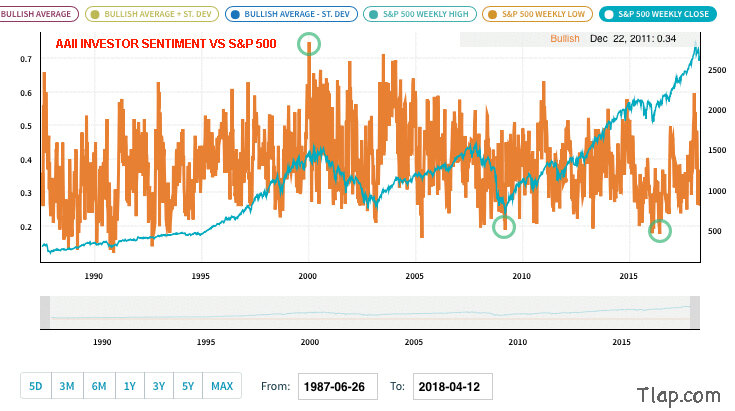

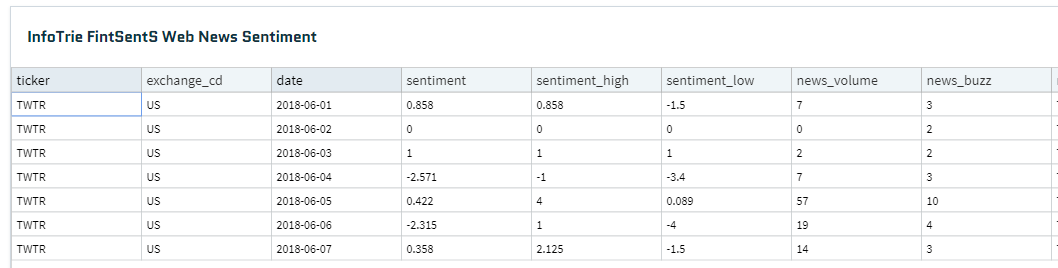

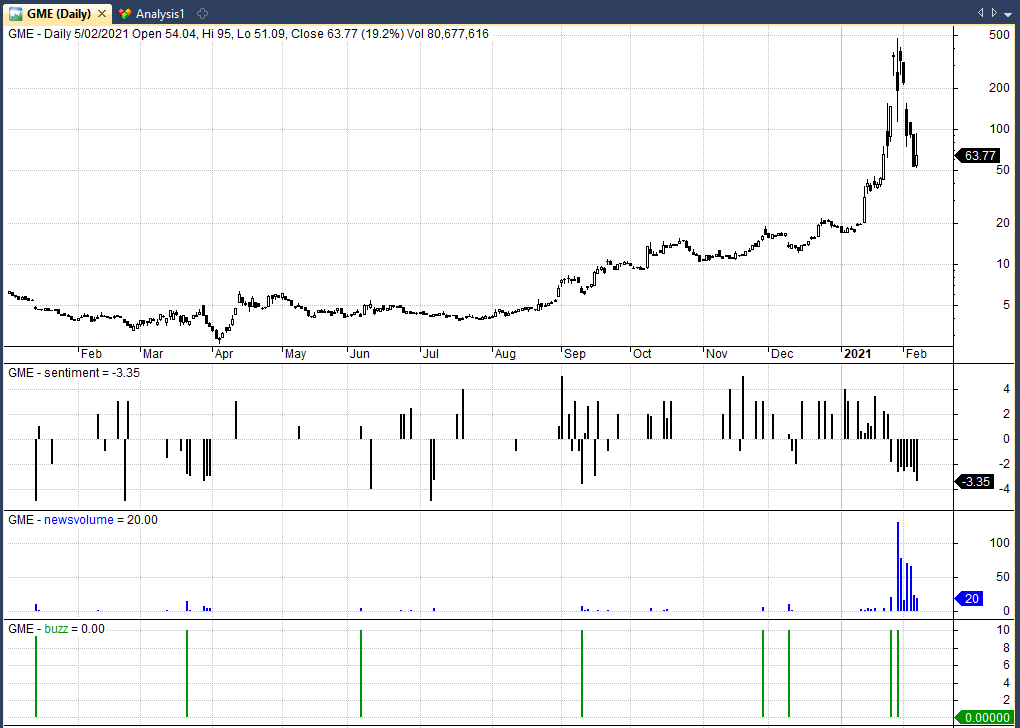

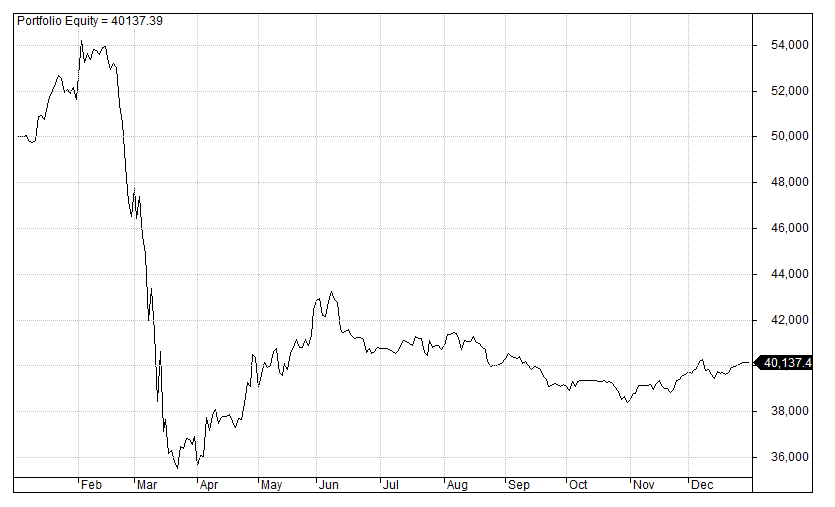

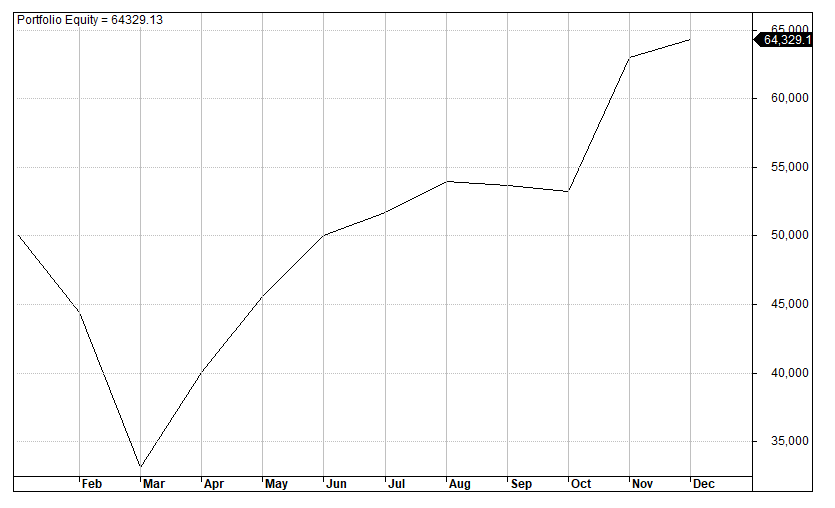

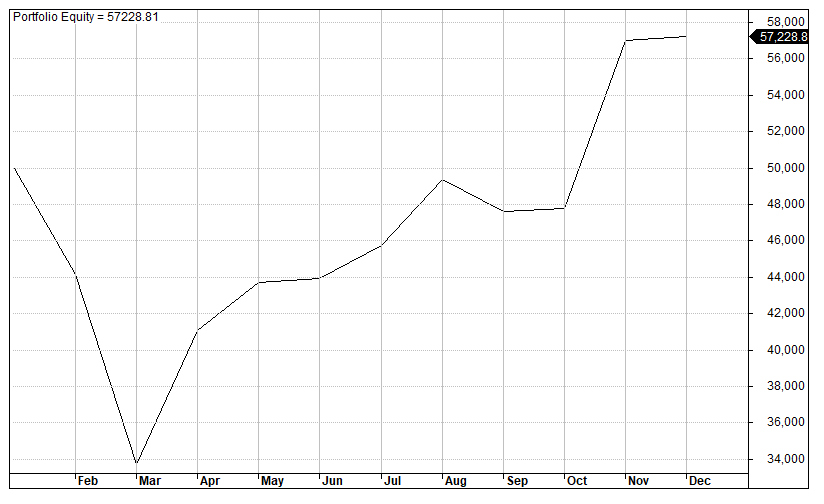

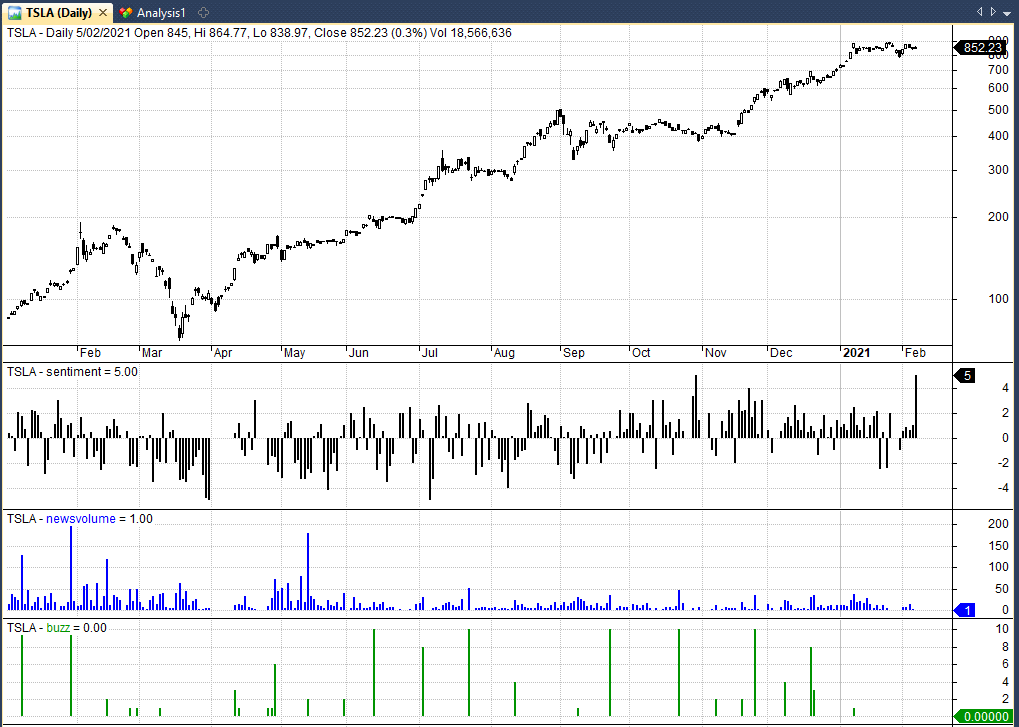

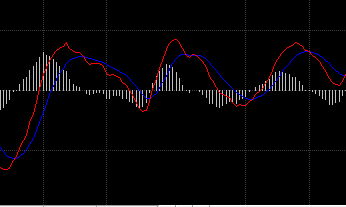

Анализ настроений для торговли: работает ли он? В последние несколько месяцев мы наблюдаем всплеск активности трейдеров, просматривающих такие форумы, как Wall Street Bets, пытающихся определить акции-мемы, типа акции сети GameStop. Этот вид торговли можно отнести к торговле на основе анализа настроений. Инвесторы пытаются заработать на акциях путем оценки того, о чем говорят другие инвесторы. Торговля на настроениях участников рынка не является новостью. В былые времена инвесторы изучали инвестиционные обзоры, газетные статьи или обложки журналов. Однако в эпоху Интернета и социальных сетей стратегии торговли на настроениях участников рынка переходят на новый уровень. Социальные веб-сайты не только позволяют инвесторам проникнуться чувствами и переживаниями миллионов трейдеров, но даже в настоящее время имеет место сбор и продажа данных трейдерам, ищущим преимущества. Тестирование данных анализа настроений, предоставляемых компанией InfoTrie Некоторое время я интересовался торговлей на настроениях, поэтому решил загрузить исторические данные о настроениях от компании InfoTrie. Этот пакет данных называется FinSentS Web News Sentiment и содержит ежедневные индикаторы настроений для более чем 49 000 мировых акций с 2013 года из различных общедоступных интернет-источников. По данным сайта: «InfoTrie является компанией, занимающейся новостной аналитикой, финансовой инженерией и анализом больших данных. Штаб-квартира компании находится в Сингапуре, а офисы расположены в Индии и Европе. Канал данных FinSentS News Sentiment (NS1) предлагает ежедневные индикаторы настроений СМИ для более чем 49 000 мировых акций, рассчитываемые путем применения сложных алгоритмов машинного обучения в режиме реального времени к контенту тысяч новостных веб-сайтов и медиа-источников со всего мира. Тестирование осуществляется на исторических данных вплоть до 2013 года». Сразу следует сказать одну вещь. Данные о настроениях от компании InfoTrie не являются дешевыми. Получение доступа к данным о настроениях на год стоит 40 $ в месяц, а загрузка полной истории стоит 1150 $ в год. Имеют ли эти данные преимущества, которые оправдывают такие затраты? Давайте проведем некоторый анализ, чтобы выяснить это. Индикаторы анализа настроений Данные, предоставляемые компанией InfoTrie, состоят из четырех показателей: • Балльная оценка настроений – числовой показатель бычьего/медвежьего настроения при освещении новостей по конкретной акции. Диапазон значений от -5 (крайне негативное настроение) до +5 (крайне позитивное настроение); • Максимум/минимум настроений – самые высокие и самые низкие оценки внутридневных настроений. Опрос происходит с 5-минутными интервалами; • Объем новостей – абсолютное количество новостных статей, посвященных конкретной акции; • Новостной шум – числовая мера изменения объема покрытия акций. Изменение измеряется стандартным отклонением и нормализуется по шкале от 1 до 10 (1 означает низкий уровень новостей, а 10 означает высокий уровень). Другими словами, InfoTrie просматривает миллионы элементов данных в Интернете и оценивает акции на основе настроений и потока новостей. В следующей таблице показаны типичные результаты настроений в отношении акций компании Twitter, Inc. (TWTR): Если мы посмотрим на нижепредставленный график, то увидим, как в течение года сообщаются данные по настроениям в отношении акций GameStop. В верхнем окне показан график цены, ниже – оценка настроения (черный цвет), еще ниже – оценка объема новостей (синий цвет), и еще ниже – оценка популярности новостей (зеленый цвет): На основании этих данных я делаю следующие наблюдения: • Данные о настроениях в отношении акций GameStop в течение года колеблются от положительных до отрицательных. В целом они являются положительными с октября 2020 года и станут отрицательными к концу января. Поскольку оценка настроения довольно изменчива, имеет смысл наложить на эти данные скользящую среднюю; • За исключением нескольких всплесков, объем новостей в течение года обычно невелик и не увеличивается до 26 января, когда рост акций GameStop идет полным ходом. Таким образом, объем новостей может являться запаздывающим индикатором и быть более полезным в качестве индикатора продаж; • Новостной шум набирает 10 баллов в восьми разных случаях. Новостной шум представляет собой скорость изменения потока новостей, поэтому есть смысл, что он будет равен 10 одновременно с ростом количества новостей. Однако в новостях в период с 12 декабря по 26 января не было изменений. Это было бы идеальным временем для открытия сделки по акциям GME; • В целом данные на первый взгляд выглядят довольно зашумленными. Я не очень уверен, что эти данные могли бы точно указать подходящее время для открытия сделки. Тест первый: логический тест Принимая во внимание доступные индикаторы, логичной торговой стратегией может быть покупка акций с высоким рейтингом настроений, большим объемом новостей и большим количеством новостей. Можно сказать, что такие акции испытывают значительные позитивные настроения и ненормальное освещение новостей. Чтобы проверить это, я загрузил данные о настроениях для 4512 акций США в период с января 2020 года по январь 2021 года и протестировал простую стратегию, которая основывается на покупке акций с положительной оценкой настроения (более 1 балла), большим объемом новостей (более 10 баллов) и высоким новостным шумом (более 5 баллов). При 10-дневном периоде удержания позиции и стартовом капитале в 50 000 $ эта стратегия привела к убытку -19,73%, максимальной просадке -34,53% и проценту прибыльных позиций 50,43%; общее количество сделок составило 154. Даже с учетом последствий обвала, произошедшего в марте вследствие коронавируса, этот результат тестирования нашей первой стратегии торговли на настроениях был особенно плохим. Ниже представлена кривая капитала: После этого я протестировал несколько других вариантов, но не смог добиться каких-либо значительных улучшений представленной выше производительности. Тест второй: репликация торгуемого индексного фонда BUZZ В качестве альтернативного варианта можно рассмотреть стратегию ранжирования, которая всегда инвестируется в рынок. Это похоже на методологию недавно выпущенного торгуемого индексного фонда BUZZ (BUZZ ETF) от Дэйва Портного. С помощью данных, предоставляемых компанией InfoTrie, мы можем попытаться воспроизвести BUZZ ETF, ранжируя акции по настроениям. В BUZZ ETF есть некоторые вещи, которые мне не нравятся. Фонд инвестирует только в акции с рыночной капитализацией более 5 млрд. $ и имеет портфель из 75 позиций. Это слишком много. В ходе данного теста будут открываться сделки на покупку среди 25 лучших акций из всей генеральной совокупности с наивысшими оценками настроений по данным InfoTrie за предыдущий месяц. Мы не будем проводить различия на основе рыночной капитализации и будем придавать одинаковый вес каждой позиции (размер позиции составляет 4%). Каждый месяц мы будем выполнять перераспределение, чтобы в портфеле постоянно находились 25 тикеров с самыми высокими настроениями. При стартовом капитале в 50 000 $ этот портфель принес гораздо лучшую доходность в 31,59% в 2020 году, максимальную просадку -33,82% и процент прибыльных позиций 58,40%. Тест третий: обратная логика В нашем финальном тесте я изменил логику BUZZ ETF на ежемесячную покупку 25 акций с самым низким индексом настроений. С помощью тех же настроек портфеля этот тест дал прибыль 15,85% в 2020 году, максимальную просадку -32,61% и процент прибыльных позиций 49,23%. Обратите внимание, что когда я выполнил комбинацию низкой балльной оценки настроения с высоким объемом новостей, производительность значительно улучшилась до +31,62%, максимальная просадка стала -22,57%, а процент прибыльных позиций 54,23%. Заключение В этой статье я загрузил исторические данные о настроениях, взятые из компании InfoTrie, по 4 512 акциям США и протестировал различные торговые стратегии, основанные на настроениях. Мы обнаружили, что покупка акций с самыми высокими настроениями действительно принесла положительную доходность в 2020 году, которая почти удвоила доходность S&P500, составив 16%. Тем не менее, следует отметить, что 2020 был исключительным годом для акций, торгующихся на настроениях, поэтому, чтобы сделать твердые выводы, необходимо располагать бо́льшим количеством данных. Мне также не удалось найти каких-либо индивидуальных торговых стратегий (кроме стиля ранжирования), которые демонстрировали бы лучшую производительность в отношении принципа «покупай и удерживай». После нескольких часов работы с данными я не обнаружил какой-либо особенно сильной корреляции между настроениями и ценовой доходностью. Я обнаружил, что иногда высокие настроения создают хорошие точки входа, а в других случаях очень низкие настроения создают хорошие точки входа. Просматривая представленный ниже график акций компании Tesla (который является классическим примером акций, движимых настроениями участников рынка), можно увидеть, что данные о настроениях содержат очень много шума. В течение года настроения колеблются от максимума к минимуму: Я ожидал, что акции Tesla покажут гораздо более сильные тренды настроений, чем на данном графике; аналогичную картину я обнаружил и в других акциях с высокими оценками настроений. Несмотря на положительные результаты стратегии ранжирования, я не уверен, что данные о настроениях обеспечивают достаточную доходность, чтобы на них стоило подписаться. Если вы хотите начать свое собственное отслеживание настроений в отношении ETF, то это один из возможных вариантов. Но за стоимость этих исторических данных 1150 $ в год я ожидал увидеть большее. Примечания: данные, представленные в этой статье, взяты из компании InfoTrie. Симуляция выполнена на платформе Amibroker. Джо Марвуд, Переведено специально для Tlap.com

-

- 5

-

-

-

-

- джо марвуд

- теханализ

-

(и ещё 2 )

C тегом:

-

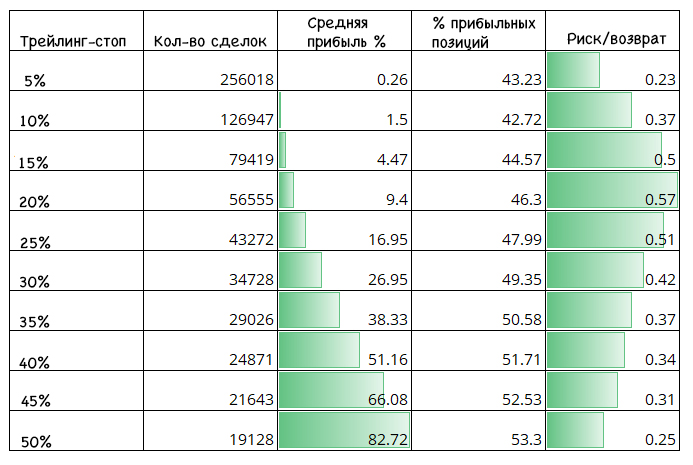

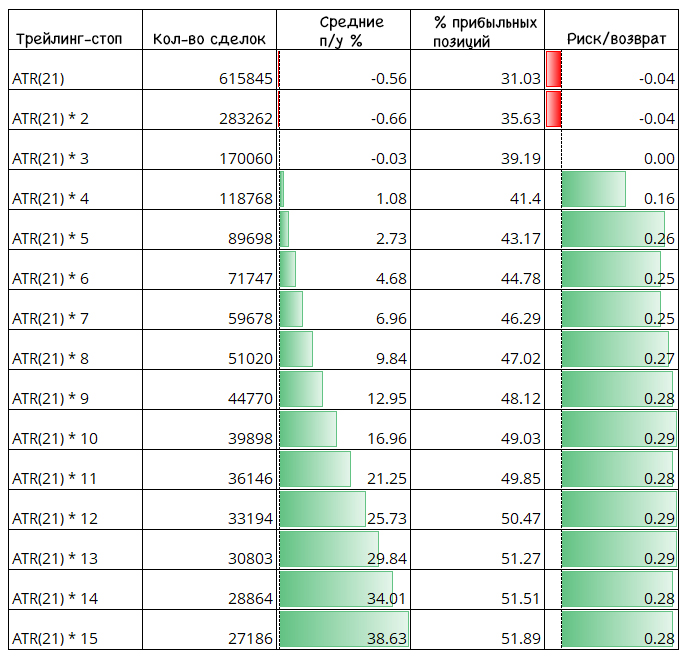

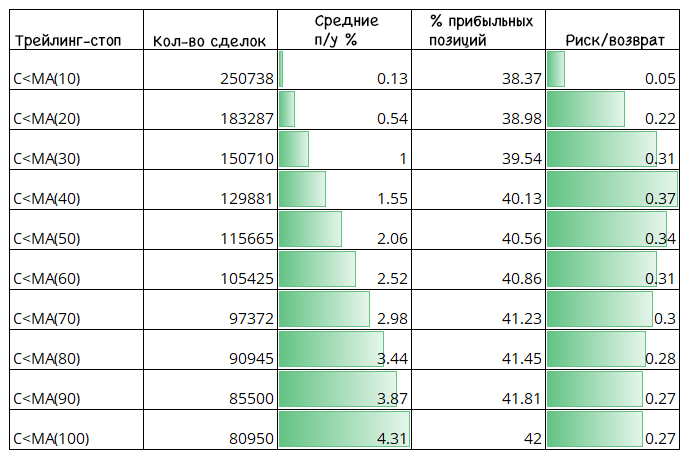

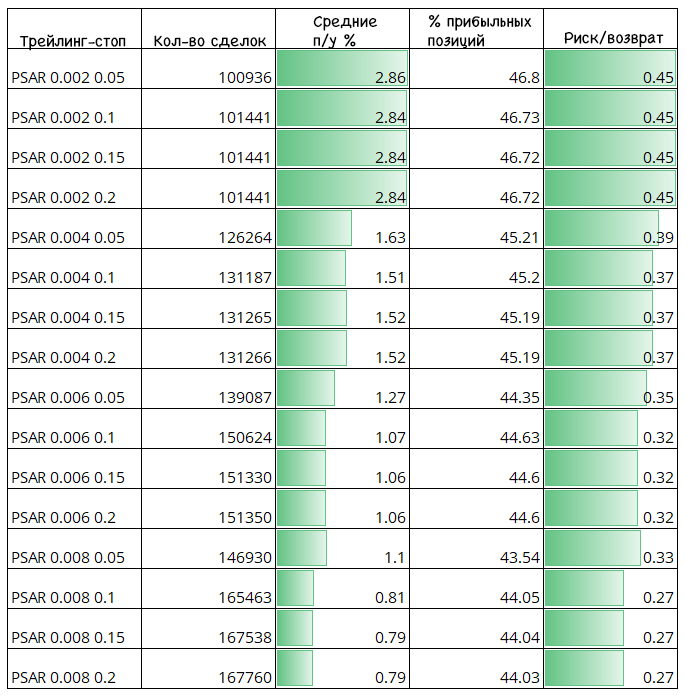

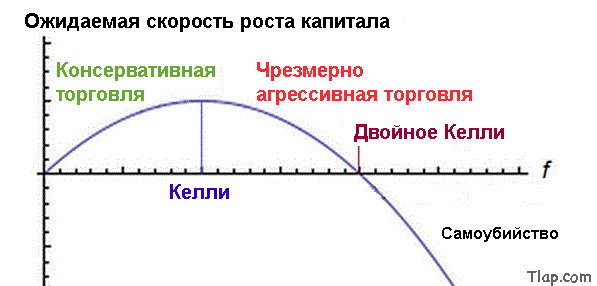

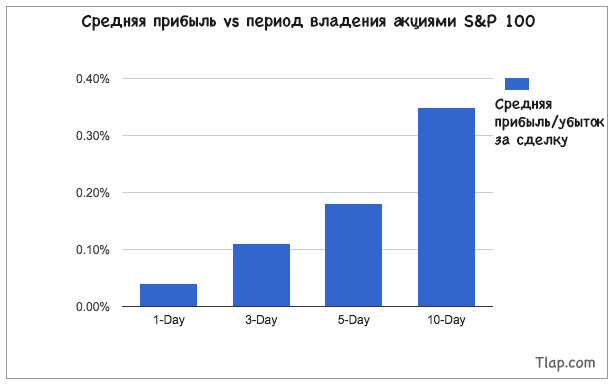

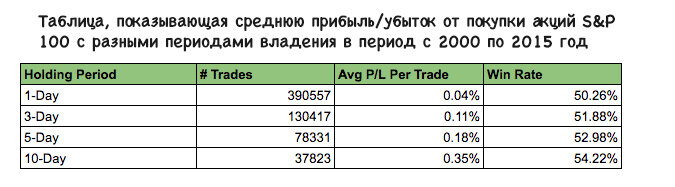

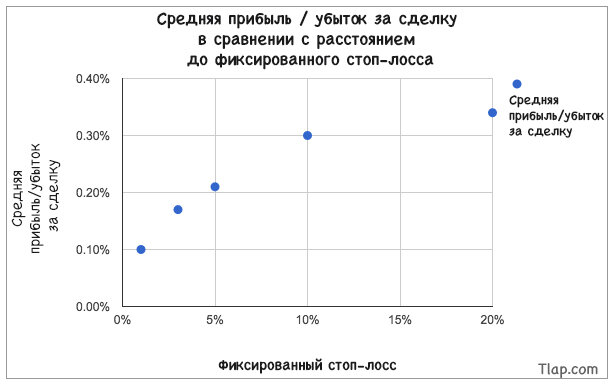

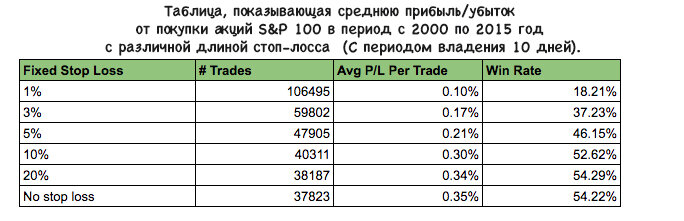

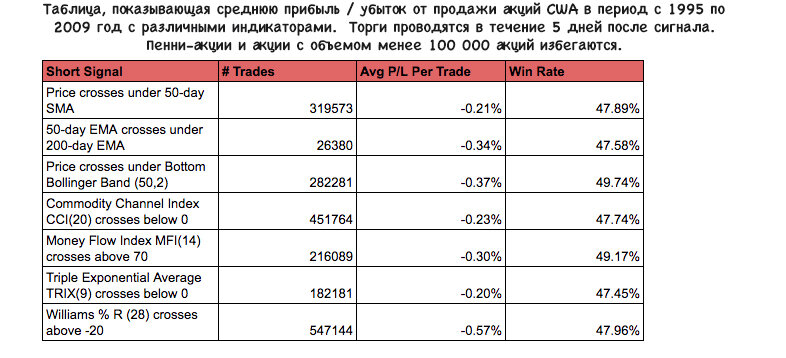

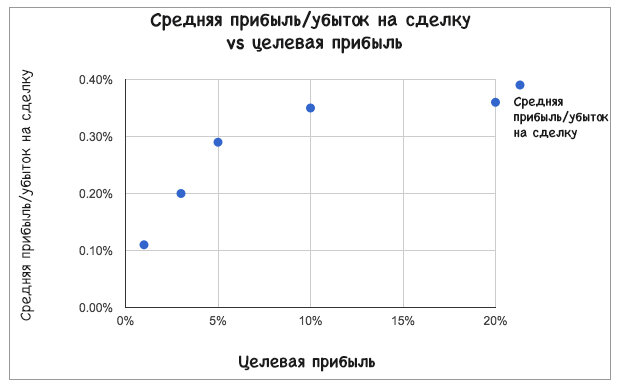

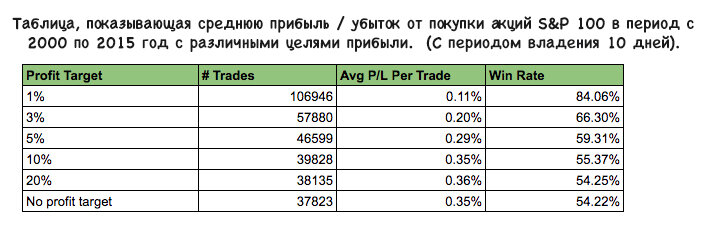

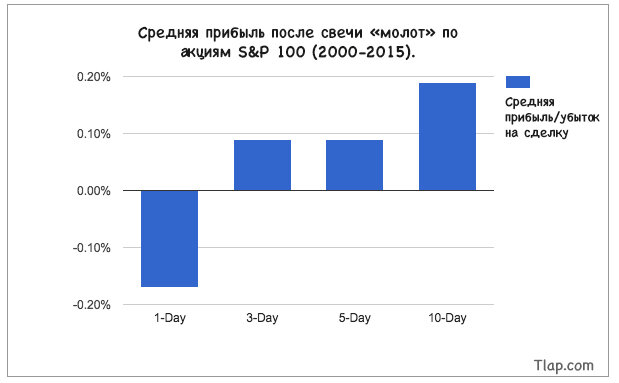

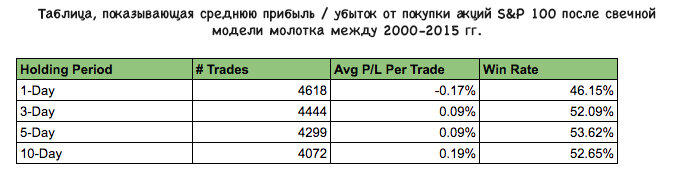

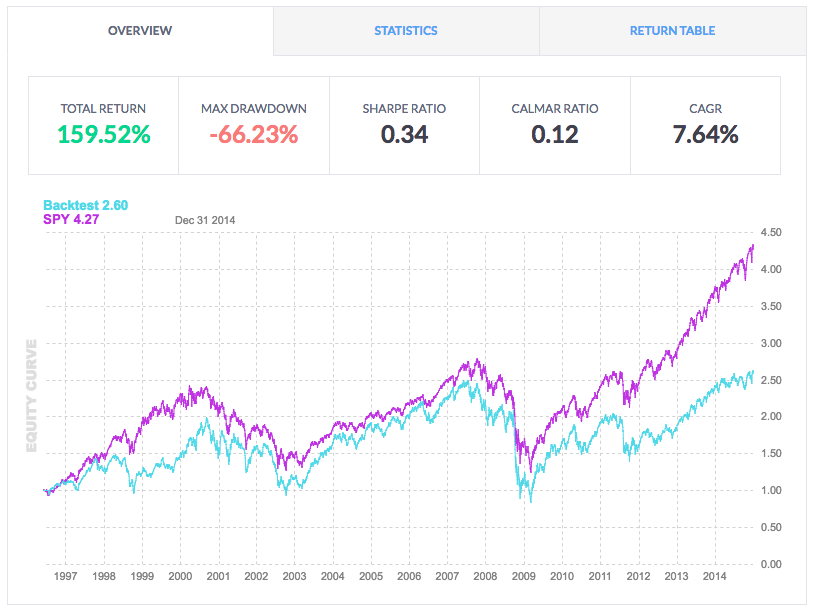

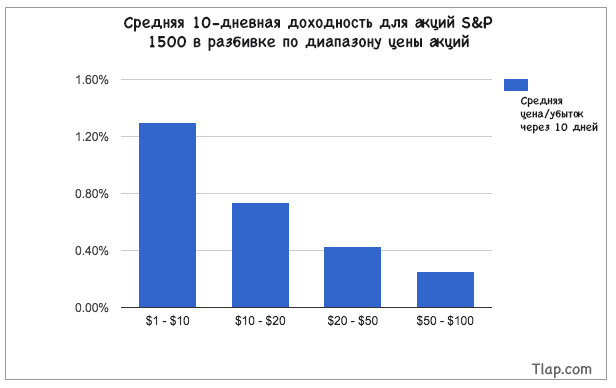

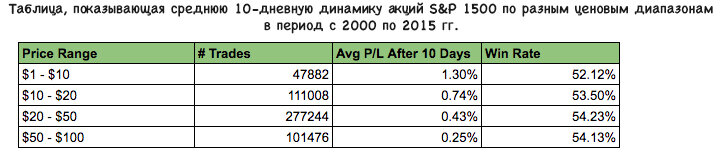

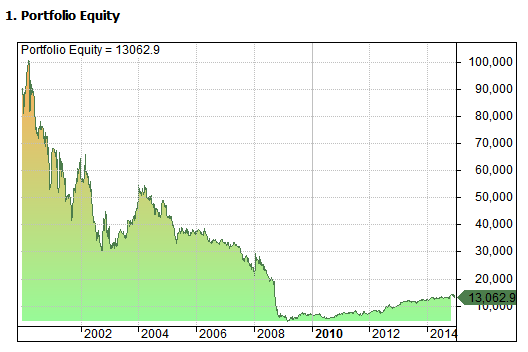

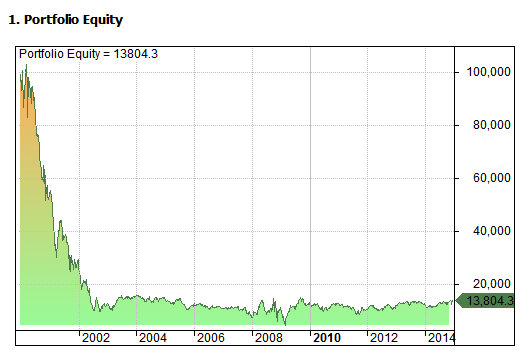

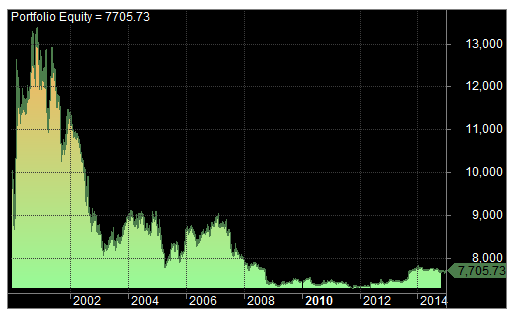

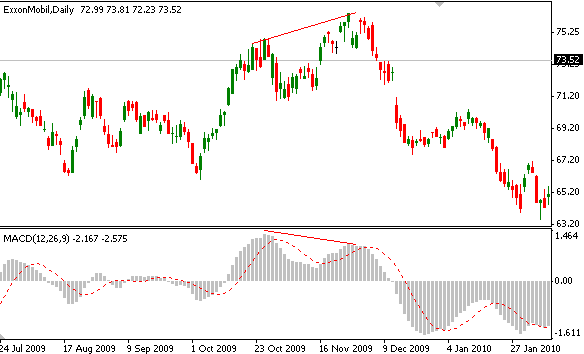

Часто проще и полезнее что-то опровергнуть, чем доказывать, что данное утверждение является абсолютно верным. Проводя эксперименты, мы можем узнать столь же много информации для понимания того, что не работает, сколько мы можем узнать, глядя на то, что предположительно работает. Я решил провести несколько простых тестов на исторических данных на фондовом рынке и пришел к некоторым конкретным выводам. Ниже приводится список вещей, которые, по всей видимости, не работают при торговле на фондовом рынке. 10 вещей, которые не работают при торговле на фондовом рынке 1. Длинные позиции не удерживаются в течение достаточно длительного периода времени По большому счету, реже зарабатывать деньги легче. Если вы не сможете использовать такие же транзакционные издержки, как маркет-мейкеры и высокочастотные трейдеры, то маловероятно, что вы сможете справиться с транзакционными издержками, которые накапливаются при исполнении сделок на коротких таймфреймах. Это наглядно показывает анализ исторических данных. На следующей диаграмме показана средняя прибыль/убыток в сделке при покупке акций S&P 100 с разными периодами удержания сделок в интервале времени с 2000 по 2015 год. (Эти данные были смоделированы с помощью платформы Amibroker и использованием данных, предоставленных компанией Norgate. В данном тесте не были учтены комиссии, но были учтены исторические участники индексов.) Очевидно, что по мере увеличения периода удержания позиций увеличивается потенциальная прибыль. В следующей таблице показаны дополнительные сведения. По мере увеличения периода удержания количество сделок уменьшается, а средняя прибыль и процент прибыльных позиций увеличиваются; при этом следует отметить, что при 1-дневном периоде удержания позиций прибыль настолько мала, что она вряд ли покроет транзакционные издержки. Смысл очевиден: чтобы получить бо́льшую прибыль, следует дольше удерживать длинные позиции. С другой стороны, короткие позиции можно удерживать в течение более короткого периода времени. (Чтобы убедиться в этом, смените числовые параметры.) 2. Использование жестких стоп-лоссов При использовании кредитного плеча важно минимизировать риск, и один из способов сделать это состоит в применении стоп-лоссов – фиксированных или скользящих. Но даже если не используется кредитное плечо, стоп-лоссы всё равно нужно размещать достаточно широкими, чтобы дать сделке возможность отработать себя. В противном случае вы рискуете тем, что ваши стопы сработают до того, как ваша сделка принесет приличную прибыль. На следующем графике можно увидеть, как фиксированный стоп-лосс влияет на производительность сделок по акциям S&P 100: Как видите, средняя прибыль увеличивается по мере размещения более широкого стоп-лосса. (Опять же, данный тест предполагает отсутствие маржи и комиссий.) В представленной ниже таблице приведены некоторые дополнительные сведения об этом анализе: Аналогичная история происходит и со скользящими стоп-лоссами. В целом, очень важно давать сделкам достаточно места для движения. Это также влияет и на размер позиции. Несмотря на эти результаты, трейдерам рекомендуется учитывать стоп-лоссы в своей торговле (особенно в маржинальной). 3. Подвергать риску все имеющиеся средства Достаточно подключить лишь немного здравого смысла, чтобы понять, что рисковать всем своим капиталом в одной сделке – это опасное занятие. Вот почему часто дается совет – рисковать не более чем 1-2% капитала в сделке и распределять свой риск более чем на одну позицию. Всё сводится к основам математики. Чем бо́льшими средствами вы рискуете в сделке, тем более аккуратными вам нужно быть. В следующей таблице показан риск разорения при использовании теоретической торговой системы с небольшим преимуществом. Эта система имеет коэффициент выплат 1 и процент прибыльных позиций 55%. В трейдинге всегда есть риск разорения, но если вы делаете небольшие ставки, ваш риск сохраняется на низком уровне: В таблице представлена торговая система с коэффициентом выплат 1 и процентом прибыльных позиций 55%. Сделка, в которой вы рискуете 50% своего капитала (при использовании данной конкретной системы), несет 67% риска разорения. Такая агрессивная торговля является быстрым способом слить свой счет. 4. Погоня за крупными пробоями Ранее было показано, что некоторые стратегии следования за трендом действительно работают на фондовом рынке. Однако акции также имеют тенденцию возвращаться к среднему значению. Это означает, что ряд потенциальных возможностей пробоя на самом деле является ложным пробоем, и этот факт может привести неопытного трейдера к убыткам. Анализ данных показывает, что погоня за крупными пробоями на фондовом рынке не обязательно является прибыльной стратегией, и стратегии возврата к среднему часто работают лучше. Например, в представленной ниже таблице показана средняя динамика акций S&P 500 через 10 дней после нового дневного максимума или нового дневного минимума в период с 2000 по 2015 год. (В тесте не учтены комиссии.) Вопреки распространенному мнению, покупка на новых минимумах кажется более прибыльной, чем покупка на новых максимумах. Кроме того, долгосрочные пробои отрабатывают себя хуже, чем краткосрочные пробои. (По крайней мере, это справедливо для периода удержания позиции 10 дней.) Лучший рост, как показано в таблице, был достигнут при покупке акций S&P 100 после нового 5-дневного минимума. Средняя прибыль в сделке составила 0,66%. 5. Продажа акций с использованием запаздывающих индикаторов Учитывая склонность акций к росту в течение длительных периодов времени, трудно найти стратегии для короткой продажи акций, которые выдержали бы тестирование на исторических данных. Я считаю, что это особенно верно, когда анализ ограничивается использованием популярных технических индикаторов, которые, по всей видимости, не обладают большой прогнозирующей способностью, за исключением некоторых уникальных обстоятельств. Чтобы доказать это, я провел несколько тестов с помощью тестировщика на исторических данных от компании Finviz Elite. Я задал тестировщику условия открывать короткую позицию по акции всякий раз, когда определенный индикатор соответствует правилам. Тестирования проводились на более чем 16 000 американских акций на исторических данных в интервале времени с 1996 по 2009 год, при этом не учитывалась систематическая ошибка выживших компаний. Результаты для каждого технического короткого сигнала представлены ниже: Обратите внимание, что ни одна из протестированных коротких стратегий не смогла принести положительную среднюю доходность за период тестирования на исторических данных. Это говорит о трудностях торговли с использованием коротких продаж на фондовом рынке. Большое количество технических индикаторов, которые я протестировал, не показывают никаких преимуществ по сравнению с рандомной торговлей. Это же верно и для длинных позиций. Возможными исключениями могут быть индикатор RSI, полосы Боллинджера с более долгосрочными настройками и определенные свечные паттерны. 6. Применение целей по прибыли Точно так же, как неразумно слишком быстро фиксировать убытки (что происходит, когда вы используете очень тесные стоп-лоссы), неразумно и слишком рано фиксировать прибыль. Это правило является чем-то вроде избитой фразы в трейдинге, но факты подтверждают его. На нижепредставленном графике показана средняя прибыль/убыток в сделке от покупки акций S&P 100 в период с 2000 по 2015 год, где используются различные цели по прибыли. В таблице ниже представлены дополнительные сведения, которые можно сопоставить с приведенной выше таблицей. Помните, что в этих первоначальных тестах не учитываются маржа и транзакционные издержки: Средняя прибыль от покупки акций S&P 100 с 10-дневным периодом удержания позиций без размещения цели по прибыли составляет 0,35% в сделке. Когда ставится цель по прибыли в 1%, средняя прибыль падает до 0,11%. Этого дохода, вероятно, недостаточно для покрытия связанных с торговлей транзакционных издержек. Хотя жесткие уровни целей по прибыли кажутся нелогичными (они ухудшают среднюю производительность), на самом деле они приводят к увеличению процента прибыльных позиций, и, вероятно, размещение целей по прибыли на уровне 20% несет в себе некоторые преимущества (например, для акций S&P 100), поскольку это дает более высокое среднее значение прибыли в сделке на уровне 0,36%. 7. Покупка на свечных паттернах «молот» и «доджи» Молот является очень популярным свечным паттерном, который, согласно предположению, должен прогнозировать развороты. Раньше он был одним из моих любимых свечных паттернов, но как только я провел собственное исследование на исторических данных, мои взгляды поменялись. Как я уже ранее показывал в своем торговом курсе по свечным паттернам, «молот» не продемонстрировал прибыльного преимущества на фондовом рынке (как, собственно, и на фьючерсном, и на валютном рынках) за последние 15 лет; низкая эффективность работы этого паттерна показана на представленной ниже диаграмме. Диаграмма показывает среднюю прибыль/убыток от покупки на паттерне «молот» по акциям S&P 100 (по цене закрытия молота) с различными периодами удержания позиций. Следующая таблица дает дополнительные сведения по этим результатам: Очевидно, что покупка акций после появления свечи «молот» привела к убытку -0,17% в сделке при условии удержания позиции в течение 1 дня; этот паттерн также плохо отрабатывал себя и на других таймфреймах. Если сравнить эти результаты с таблицей, представленной в первом пункте этого списка, то вы увидите, что свечной паттерн «молот» не смог превзойти даже ранее зафиксированной нами средней доходности (которая составляла 0,35% в течение 10-дневного периода удержания позиций). Мы также зафиксировали плохие результаты и для целого ряда свечей доджи, таких как «доджи-надгробие» (или «могильный камень доджи»). 8. Пересечение линий MACD Я знаю некоторых трейдеров, которым нравится индикатор схождения-расхождения скользящих средних (MACD), но я никогда не был его поклонником. Если скользящие средние сами по себе являются запаздывающими индикаторами, то мне кажется, что MACD может только привнести еще больше запаздывания. Возможно, есть некая волшебная комбинация, которая работает для MACD, но я так и не нашел ее, и лишь некоторые из моих экспериментов показали положительный результат. Представленная ниже кривая капитала показывает торговую систему, созданную с помощью тестировщика на исторических данных от компании Finviz Elite. Принцип этой системы основан на покупке акций, входящих в индекс Russell 3000, всякий раз, когда MACD с настройками 12,26,9 пересекает нулевую линию снизу вверх, и их продаже всякий раз, когда MACD пересекает нулевую линию сверху вниз. Система работает с 1996 по 2015 год и включает исторических участников, а также учитывает транзакционные издержки в размере 0,05% в сделке: Как видно из кривой капитала, данная система (голубая линия) действительно приносит прибыль. Но при совокупной годовой доходности в 7,64% и максимальной просадке в -66,23% она работает намного хуже, чем простая стратегия покупки и удержания позиций на индексе SPY ETF. 9. Покупка прибыльных на прошлой неделе акций Существует достаточно доказательств, подтверждающих импульсную теорию акций, согласно которой прибыльные на предыдущей неделе акции продолжают приносить прибыль, а убыточные на предыдущей неделе акции продолжают приносить убыток. Однако, как всегда, суть прячется в деталях. При слишком большой частоте (например, на недельном графике) эффект импульса может исчезнуть. Чтобы убедиться в этом, рассмотрим следующую торговую систему, созданную на платформе Amibroker. Эта система отбирает для покупки 10 наиболее прибыльных (в процентном отношении) в течение предыдущей недели акций S&P 500. Покупка каждой из таких акций осуществляется по цене открытия следующей недели с последующей продажей в конце недели по цене ее закрытия. Далее процесс повторяется неделя за неделей. Система работала как равновзвешенный портфель по акциям S&P 500 в период с 2000 по 2015 год с учетом транзакционных издержек в размере 0,01 $ на акцию и в результате показала следующую кривую капитала на платформе Amibroker: Как видно из кривой капитала, имеющей обратный вид, стратегия покупки 10 наиболее продуктивных на предыдущей неделе акций является убыточной. За период тестирования было потеряно 87% стартового капитала, что доказывает, что краткосрочный импульс не всегда является эффективным. К сожалению, покупка 10 худших на прошлой неделе акций демонстрирует не лучшие результаты: 10. Торговля на дорогостоящих акциях Вполне очевидно, что акции с меньшей капитализацией в долгосрочной перспективе приносят бо́льший доход, чем акции компаний с более крупной капитализацией. Причина в том, что инвесторы в акции с малой капитализацией получают компенсацию за дополнительный риск, связанный с этими компаниями. То же самое можно сказать и о дорогостоящих акциях в сравнении с дешевыми, и это подтверждается следующим анализом: На диаграмме показано, как ухудшаются показатели по мере роста цены акций в долларовом выражении. В представленной ниже таблице содержатся некоторые необработанные данные: Таблица показывает, что акции, цена которых находится в диапазоне от 1 до 10 $, принесли наибольшую прибыль при удержании позиции в течение 10 дней (в среднем 1,30% в сделке) по сравнению с прибылью всего лишь в 0,25% для акций, цена которых находится в диапазоне от 50 до 100 $. Конечно, это не вся информация, так как мы не видим просадки этих результатов в торговле и не учитываем комиссии. Акции с более высокой капитализацией могут демонстрировать меньшую волатильность, что означает, что по ним можно открывать позиции бо́льшего размера. Тем не менее, кажется вероятным, что мелкий розничный трейдер добьется бо́льшего успеха от торговли на более дешевых акциях по сравнению с более дорогими. Благодарю за внимание Полезно прорабатывать то, что не работает, потому что это помогает нам сосредоточиться на областях, которые могут предложить возможности. Итак, благодарю вас за прочтение этого списка вещей, которые не работают при торговле на акциях. Это также является резюме в отношении того, что нельзя делать на фондовом рынке. Составление данного списка заняло довольно много времени, поэтому не принимайте всё написанное за истину. В любое исследование могут легко закрасться ошибки, и всегда полезно провести собственное исследование. Тем не менее, я считаю, что основные положения являются верными и полезными. Симуляции на исторических данных в этой статье проводились с помощью платформы Amibroker и использованием данных, предоставленных компанией Norgate Premium без применения систематической ошибки выживших компаний, за исключением пунктов 5 и 8, где я использовал тестировщик на исторических данных от компании Finviz Elite. Джо Марвуд, Переведено специально для Tlap.com

- 2 ответа

-

- 12

-

-

-

- джо марвуд

- статья

-

(и ещё 1 )

C тегом:

-

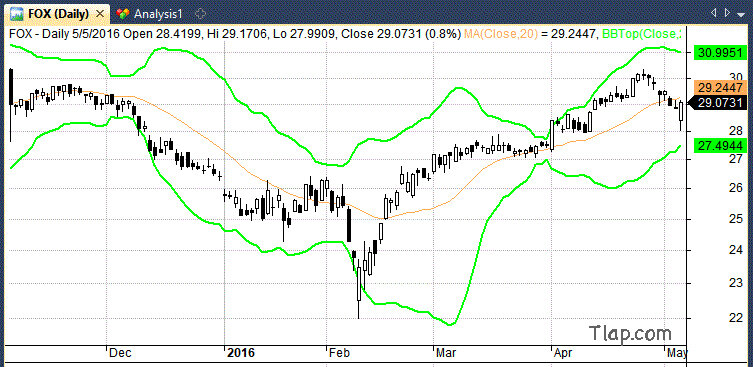

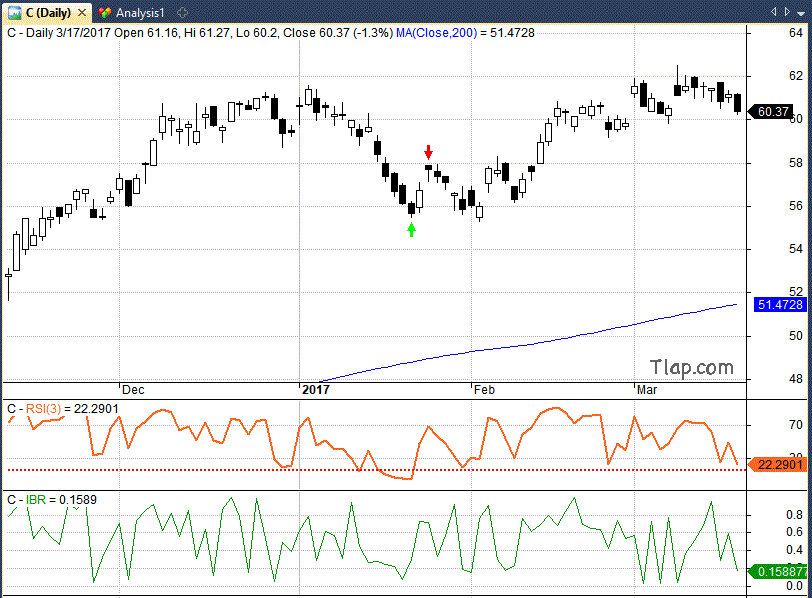

Скользящая средняя с периодом 200 дней является очень популярным индикатором среди трейдеров, торгующих в направлении тренда. Когда цена акции располагается выше скользящей средней с периодом 200 дней, то говорят, что она находится в восходящем тренде, а когда ниже нее – в нисходящем тренде. В этой статье я рассмотрю стратегию покупки акций в восходящем тренде, когда они откатываются к линии скользящей средней с периодом 200 дней. Я тестирую сигнал на акциях S&P 500 на исторических данных вплоть до 2000 года, но я не нахожу реального преимущества для одного только этого сигнала в чистом виде. Скользящая средняя с периодом 200 дней Скользящая средняя с периодом 200 дней была популярно изложена Полом Тюдором Джонсом, который успешно использовал ее в целях избегания краха фондового рынка в 1987 году. Говорят, что Джонс закрыл большинство своих длинных позиций в преддверии краха, когда они опустились ниже скользящей средней с периодом 200 дней. Это спасло Джонса от огромных потерь во время одного из крупнейших обвалов фондового рынка в истории. С тех пор скользящая средняя с периодом 200 дней считается быстрым и простым способом определения того, движется ли рынок вверх или вниз. Стратегия торговли на откате цены от скользящей средней с периодом 200 дней Другой популярной стратегией среди трейдеров является использование скользящей средней с периодом 200 дней в качестве точки входа в рынок, который уже находится в восходящем тренде. Таким образом, период 200 дней выступает в качестве важной области поддержки для трейдеров, желающих присоединиться к восходящему движению. Следующий график представляет собой наглядный пример. Как видите, цена акций компании Verisign Inc. (VRSN) находится в восходящем тренде. В феврале 2016 года она откатывается к скользящей средней с периодом 200 дней. Скользящая средняя с периодом 200 дней выступает в роли области поддержки: цена акции отбивается от этого уровня и возобновляет свое восходящее движение. Преимущества использования скользящей средней с периодом 200 дней для определения точки входа заключаются в том, что она дает трейдерам возможность повторно войти в тренд, который они, вероятно, пропустили. Это также означает, что трейдер может снова присоединиться к тренду, и предотвращает покупку на новых максимумах, что зачастую может привести к резким разворотам. Однако не все акции, которые откатываются к скользящей средней с периодом 200 дней, будут продолжать восходящий тренд – некоторые пересекут данный индикатор и продолжат нисходящее движение. В этом случае цена акции упадет ниже цены входа, и сделка будет убыточной. Является ли эта стратегия рабочей? Этот вид торгового сигнала стал довольно популярным среди некоторых трейдеров, торгующих в направлении тренда. На практике я видел, как многие известные трейдеры продвигали такие простые стратегии. В оставшейся части этой статьи мы увидим, насколько эффективно данный сигнал использовал исторические данные для подтверждения наших выводов. Тестирование отката (или отскока) цены от скользящей средней с периодом 200 дней Чтобы протестировать эффективность сигнала отката (или отскока) от скользящей средней с периодом 200 дней, я создал некоторый код на платформе Amibroker и протестировал этот сигнал на исторических данных для акций S&P 500 в период с января 2000 года по январь 2017 года, применяя различные периоды удержания позиции. Данный сигнал отслеживает акции, которые находились выше скользящей средней с периодом 200 дней в течение более 100 дней подряд, а затем падали обратно к скользящей средней и пробивали линию индикатора. После того как акция пробивала скользящую среднюю с периодом 200 дней сверху вниз, мы открываем длинную позицию по цене открытия следующей свечи и через некоторое время продаем ее. Предыдущий график, который был представлен выше, является типичным примером сделки, которую мы ищем. Обратите внимание: чтобы получить наш сигнал, дневной максимум должен находиться выше скользящей средней с периодом 200 дней, а дневной минимум должен быть ниже этой скользящей средней. Чтобы получить сигнал, цена должна пробить линию скользящей средней. Код для Amibroker Код для Amibroker для этого ценового сигнала представлен следующим образом: ConBarsOver = BarsSince(C <= MA(C,200)); BarsOver = ConBarsOver > 100; TradeThrough = H>MA(C,200) AND L<MA(C,200); MA200Pullback = BarsOver AND TradeThrough; Buy = MA200Pullback; Результаты стратегии торговли на откате от скользящей средней с периодом 200 дней Я протестировал этот сигнал на исторических данных для акций S&P 500 в период с января 2000 года по январь 2017 года, применяя различные периоды удержания позиции. (Данные не включают тикеры, исключенные из реестра фондовой биржи, а также корректировки на корпоративные действия, разбивки акций на несколько бумаг с меньшими номиналами и дивиденды. Я также избегал любых акций со средним оборотом менее 250 000 $.) Результаты представлены ниже: Как видно из таблицы, в течение 17 лет было 3894 случая, когда акция демонстрировала коррекцию в восходящем тренде, а затем пробивала свою скользящую среднюю с периодом 200 дней сверху вниз. Можно видеть, что исходя из периода удержания позиции в 1 день, средняя прибыль в сделке от покупки на данном сигнале по цене открытия следующей свечи составила -0,13%, а процент прибыльных позиций составил 47%. Это было не лучше, чем результат нашего теста. Средняя прибыль при 1-дневном периоде удержания позиции по всем акциям S&P 500 за период оцениваемых данных составила 0,02%. Наш сигнал был хуже этого, поэтому очевидно, что данная стратегия не имела преимущества. При более длительных периодах удержания позиции средняя прибыль в сделке и средний процент прибыльных позиций были выше. При 5-дневном периоде удержания мы получили среднюю прибыль в сделке 0,19%, а при 50-дневном периоде удержания мы получили среднюю прибыль в сделке 2,2%. Однако в каждом случае производительность была лишь незначительно выше, чем в нашем тесте. Это продолжает указывать на то, что данный сигнал не дает большого преимущества в данных обстоятельствах. Что это значит? Другими словами, когда вы покупаете акцию, которая движется в тренде и возвращается к своей скользящей средней с периодом 200 дней, вам далеко не всегда гарантируется прибыльная сделка. Если вы планируете удерживать позицию в течение 10 дней, ваши шансы на то, что она будет прибыльной, составят всего лишь 53%. К тому же средняя прибыль в сделке будет небольшой, и это без учета комиссий. Вы можете удерживать свою сделку дольше и, вероятно, получить бо́льшую прибыль. Но делая это, ваши сделки просто перейдут в категорию «покупай и удерживай». Дело в том, что паттерн отката работает какое-то время, но не всегда, и сам по себе не всегда является прибыльным графическим паттерном. На представленных ниже графиках показаны некоторые примеры различных прибыльных и убыточных позиций: Цена акций CLX неплохо отбилась от скользящей средней с периодом 200 дней. Цена акций DOV пробила скользящую среднюю с периодом 200 дней и не смогла восстановиться. Цена акций NFLX пробила скользящую среднюю с периодом 200 дней и продолжила нисходящее движение. Цена акций NVDA превосходно отбилась от скользящей средней с периодом 200 дней. Еще один прибыльный сигнал на графике акций VRSN. Цена акций VZ вернулась к скользящей средней с периодом 200 дней, но продолжила нисходящее движение. Обратный сигнал Всякий раз, когда вы тестируете конкретный торговый сигнал на исторических данных, всегда полезно протестировать и торговую идею с обратным сигналом. Много раз я обнаруживал, что реальные данные доказывают непригодность общепринятого мнения о техническом индикаторе или паттерне и что на самом деле лучше делать в корне противоположное тому, что рекомендуют учебники. (Я обнаружил это в своем анализе свечного паттерна «перевернутый молот», который оказался бычьим, а не медвежьим индикатором). Поэтому следующий тест показывает результаты для противоположного сигнала. Другими словами, этот сигнал отслеживает акции, цена которых находилась ниже своей скользящей средней с периодом 200 дней в течение более 100 дней подряд, а затем поднялась к ней и пересекла скользящую среднюю снизу вверх. Ниже приводится наглядный пример графика акций NTAP с периодом удержания 50 дней. Акция длительное время торгуется под МА 200, после чего пробивает линию индикатора: Как видно из следующей таблицы результатов, этот паттерн также плохо себя отрабатывает. Например, при 50-дневном периоде удержания мы получили среднюю прибыль в сделке всего 0,64% и процент прибыльных позиций 54,22%. Это худший результат, чем можно было бы ожидать от рандомного, на что указывает производительность теста: Код для Amibroker Код для Amibroker для этого сигнала представлен следующим образом: ConBarsUnder = BarsSince(C >= MA(C,200)); BarsUnder = ConBarsUnder > 100; ReversePullback = BarsUnder AND TradeThrough; Buy = ReversePullback; Улучшение сигналов Сложность тестирования любого технического или торгового сигнала ценового движения заключается в разработке объективного и реалистичного набора правил для проверки данных на истории. Очевидно, что в реальном рынке трейдер вряд ли будет основываться на сигнале какого-то одного индикатора. Обычно, когда трейдер смотрит на график, он оперирует самой разной информацией. Таким образом, будет вполне разумным попытаться улучшить наш исходный сигнал с помощью дополнительных правил. Это имеет свое преимущество, поскольку мы отфильтровываем более реалистичный торговый сигнал, но также несет в себе и недостаток: меньшее количество сделок и риск аппроксимации данных, если мы хотим протестировать слишком большое количество параметров. Временны́е рыночные фильтры Один простой способ улучшить обсуждаемые сигналы заключается во внедрении некоего вида временны́х рыночных фильтров. Как известно, во время медвежьего рынка акции падают сообща, поэтому имеет смысл по возможности попытаться избежать этих периодов. В этой связи представленные ниже тесты содержат те же правила, что и раньше, но ограничены только временны́ми рамками, когда более широкий рынок (индекс S&P 500) также находится выше своей MA с периодом 200. Торговля на откате цены только на бычьих рынках В следующей таблице представлены результаты для сигнала отката цены только в периоды бычьего рынка. Бычий рынок определяется пребыванием индекса S&P 500 выше своей скользящей средней с периодом 200 дней. Преимущество этого сигнала состоит в том, что мы собираемся избегать покупки акций, когда рынок в целом движется вниз. Как видно из этих результатов, они не сильно отличаются от тех, что мы получили без применения временны́х рыночных фильтров. Таким образом, отсутствует реальное преимущество от покупки возле скользящей средней с периодом 200 дней во время бычьих рынков по сравнению с медвежьими рынками. Торговля на обратном сигнале отката цены только на бычьих рынках В следующей таблице представлены результаты для обратного сигнала отката цены только в периоды бычьего рынка. Этот сигнал требует, чтобы цена торговалась ниже скользящей средней с периодом 200 дней в течение более 100 дней подряд, а затем поднималась обратно к скользящей средней и пробивала линию индикатора снизу вверх. Как видно из таблицы, эти результаты выглядят получше. Средняя прибыль в сделке составила 0,78% в течение 10 дней, 3,5% в течение 50 дней, 5,67% в течение 100 дней и 12,07% в течение 200 дней. Процент прибыльных позиций и средняя прибыль в сделке были выше контрольных показателей почти в каждом тесте, хотя мы также наблюдаем и меньшее количество сделок. Этот результат выглядит намного лучше, чем наши предыдущие тесты, и показывает, что общепринятое мнение касательно скользящей средней с периодом 200 дней может быть и неверным. Тем не менее, если мы не сможем улучшить эти цифры в дальнейшем, то, по всей видимости, это не тот паттерн, на котором стоит торговать. Подведем итоги На основе этого торгового сигнала также возможно составить портфельную стратегию. Представленная ниже кривая капитала показывает портфель с 10 позициями, протестированный на исторических данных по всем акциям, входящим в индекс S&P 500. Этот портфель, как и раньше, использует обратный сигнал отката цены и применяется только для торговли в периоды бычьего рынка. На этот раз выход из рынка осуществляется только по трейлинг-стопу со значением 25%. Как видите, данная кривая капитала выглядит неплохо, мы зафиксировали годовую доходность 7,47% при максимальной просадке -26,29%. Это дает нам отношение суммарного годового дохода к максимальной просадке 0,28. Вероятно, данный показатель можно было бы улучшить. Заключение Я слышал, как ранее говорили, что рынок не реагирует на сигналы скользящих средних, а реагирует только на фундаментальные данные и поведение инвесторов. Думаю, это утверждение в некоторой степени является верным и подтверждается результатами, представленными в этой статье, которые в целом являются менее захватывающими. Как правило, эффективная природа фондового рынка означает, что сложно найти преимущество с помощью простых скользящих средних. Когда эксперты заявляют, что они получают хорошую прибыль с помощью таких простых стратегий, то, похоже, они не учитывают всех шансов и их результаты несколько преувеличены. Более того, мы обнаружили, что общепринятое мнение относительно этих паттернов обычно в корне противоположно тому, что работает на самом деле. В данном случае стратегия торговли на откате к МА с периодом 200 в рамках восходящего тренда не работает столь же хорошо, как стратегия торговли на откате к МА и ее пробой снизу вверх в рамках нисходящего тренда. Тем не менее, простые скользящие средние по-прежнему могут быть полезны для определения трендов, а также для принятия решения, оставаться ли дальше в рынке или выходить из него. Я тестировал на истории системы, использующие скользящие средние для торговли в направлении трендов, и они работали как при тестировании на истории, так и в форвардной торговле на реальном рынке. Ценовые сигналы, которые мы сегодня исследовали, не были особенно впечатляющими и не продемонстрировали какого-либо преимущества в краткосрочной перспективе. Но они по-прежнему могут быть полезны для более долгосрочных периодов времени в сочетании с другими сигналами. Если у вас есть какие-либо ценовые сигналы, на которые вы хотите обратить внимание, укажите их, пожалуйста, в комментариях. Моделирование выполнено с помощью платформы Amibroker с использованием данных Norgate. Джо Марвуд, Переведено специально для Tlap.com

-

- 7

-

-

-

-

- джо марвуд

- скользящие средние

-

(и ещё 2 )

C тегом:

-