Поиск сообщества

Показаны результаты для тегов 'андреа ангер'.

Найдено: 4 результата

-

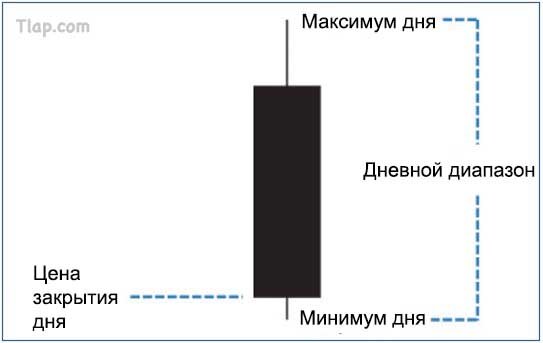

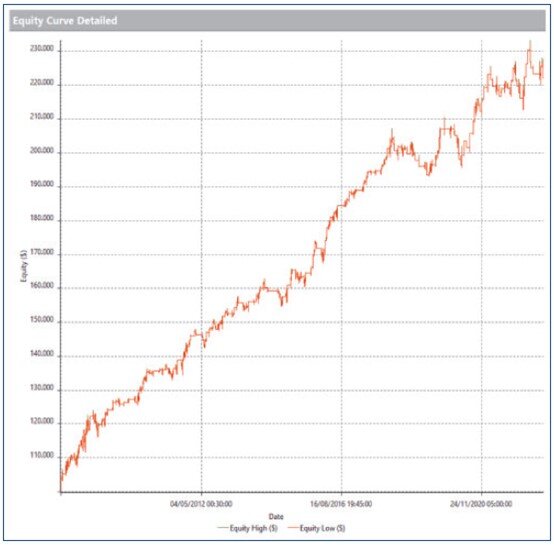

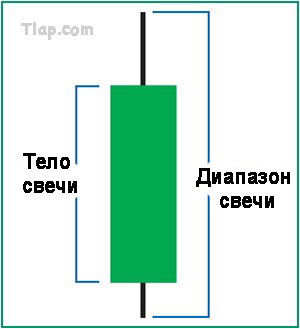

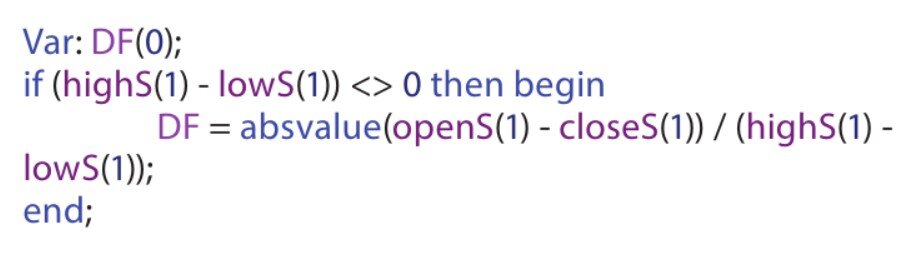

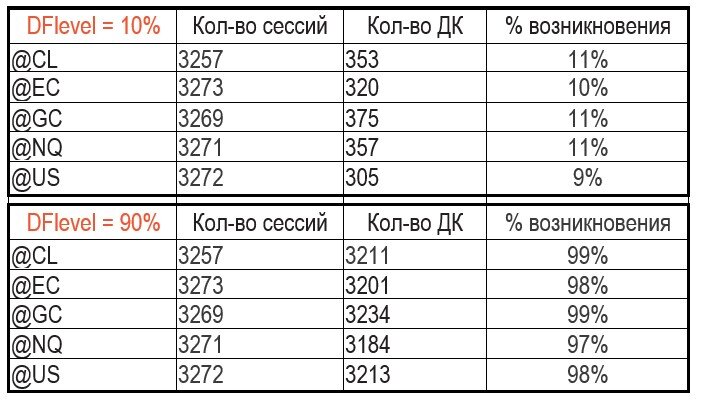

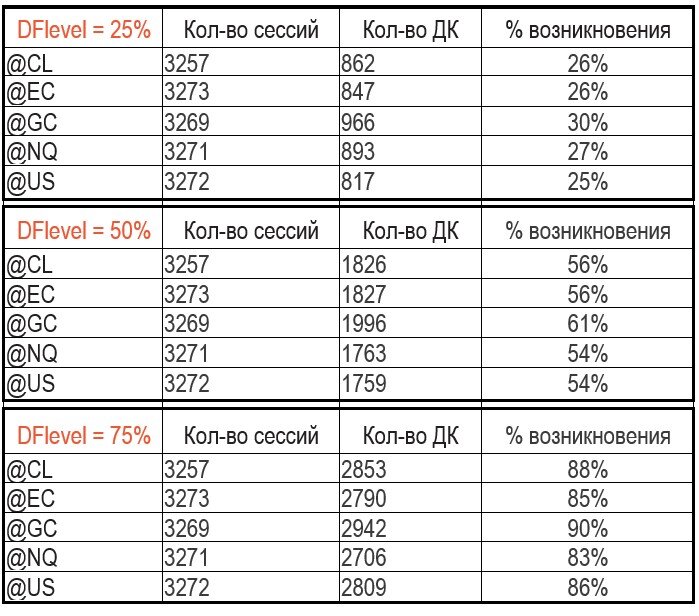

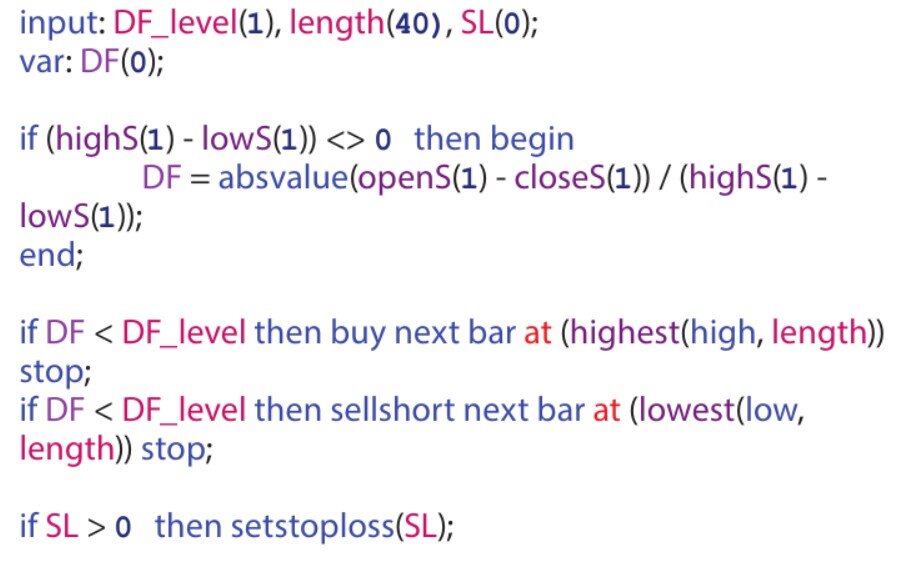

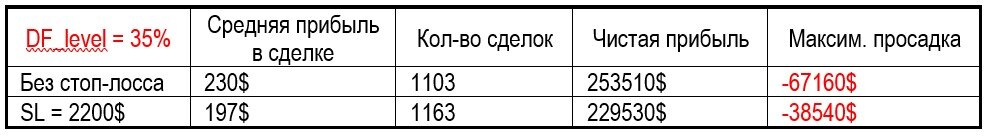

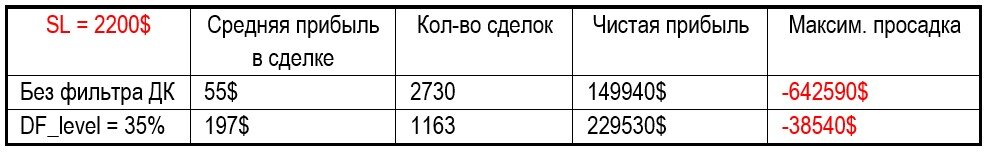

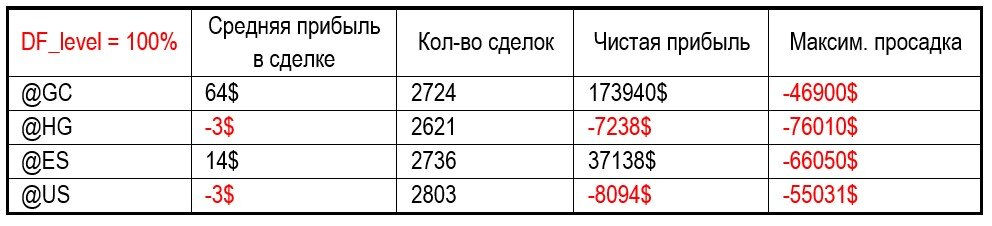

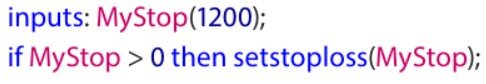

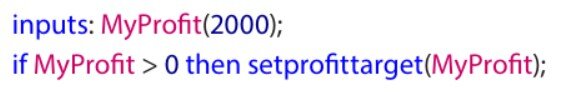

Тело и диапазон Дневной коэффициент: фильтр волатильности Ценовое движение основано на концепции определения сделок в соответствии с конфигурацией цен на рынке. В Академии Ангера мы используем ценовые паттерны в контексте торговых систем, но никогда не используем их в качестве отправной точки. Вместо этого мы изучаем, когда и как их применять. Мы используем ценовые паттерны в качестве фильтров для базовых скриптов и при определённых видах торговли. В этой статье я расскажу о паттерне, который мы называем дневным коэффициентом. Он даёт трейдеру возможность торговать на рыночной волатильности. Я продемонстрирую, как это работает, и покажу его влияние на некоторые инструменты. Рисунок 1. Дневной коэффициент. У дневного бара «тело» измеряется расстоянием между ценами открытия и закрытия рынка, в то время как «диапазон» означает расстояние между минимальной и максимальной ценами, достигнутыми во время торговой сессии. Дневной коэффициент (ДК) связывает эти два параметра, представляя собой отношение тела дневной свечи к ее диапазону. Что такое дневной коэффициент? Чтобы понять, что такое дневной коэффициент, необходимо сначала узнать, что на торговом жаргоне называется «телом» и «диапазоном» ценового бара. На рисунке 1 показан пример дневного бара, представляющего цены в течение данной сессии. «Тело» измеряет расстояние между ценами открытия и закрытия рынка. «Диапазон» измеряет расстояние между минимальной и максимальной ценами, достигнутыми во время торговой сессии. Дневной коэффициент (ДК) связывает эти два параметра, представляя собой отношение тела дневной свечи к ее диапазону. ДК = тело свечи / диапазон свечи В этой статье всегда будет упоминаться ДК для дневного таймфрейма. Другими словами, ДК измеряет, насколько сильно переместились цены предыдущего дня от открытия до закрытия по отношению к их максимальному отклонению. Он может быть представлен в виде числа от 0 до 1 (или от 0 до 100% в пересчёте на проценты). Этот паттерн зависит от волатильности, но не указывает направление рынка. Очень низкий ДК говорит о том, что цены мало изменились относительно их максимального отклонения. И наоборот, очень высокий ДК предполагает, что цены сильно изменились, отмечая ярко выраженный бычий или медвежий день. Если мы хотим вычислить ДК на языке PowerLanguage, то код будет выглядеть следующим образом: После того, как мы получили значение ДК, мы можем сравнить его с пороговым значением, которое установили (DF_level), и проверить, больше он или меньше этого значения; следовательно, значение DF_level тоже может варьироваться от 0 до 1. Рисунок 2. Дневной коэффициент. Каково влияние различных значений DF_level? Мы можем подсчитать все случаи, когда ДК был меньше, чем DF_level (пороговое значение для ДК), и соотнести его с общим количеством сессий. Затем можно рассчитать их частоту возникновения (в процентах) для разных рынков и разных значений DF_level. Рисунок 3. Промежуточные случаи (не очень высокие и не очень низкие значения DF_level). Вы можете видеть, что по мере увеличения значения DF_level растёт число случаев, когда ДК < DF_level. Каково влияние различных значений DF_level? Чтобы ответить на этот вопрос, нужно использовать параметр DF_level и добавить простой код, который вычисляет процент появления ДК на разных рынках с 2010 года по сегодняшний день: Мы подсчитываем все случаи, когда ДК был меньше, чем DF_level, и связываем их с общим количеством сессий. Затем мы можем рассчитать их частоту возникновения (в процентах) для разных рынков и разных значений DF_level (см. рисунок 2). Исходя из результатов, мы видим, что DF_level = 0,1 приводит к меньшему количеству случаев на всех анализируемых рынках. Мы посчитали все дни, когда тело свечи составляло менее 10% от его диапазона, поэтому естественно, что их количество очень низкое, так как это пограничный случай. С другой стороны, мы видим, что DF_level = 0,9 обеспечивает очень большое количество случаев. Мы ищем все торговые сессии, в которых тело было менее 90% диапазона – событие, которое происходит практически всегда. Теперь проанализируем некоторые промежуточные случаи и сравним их с двумя только что показанными случаями (см. рисунок 3). Из трёх случаев, проанализированных на рисунке 3, видно, что по мере увеличения значения DF_level растёт число случаев, когда ДК < DF_level. Также мы видим, что DF_level = 0,5 приводит к частоте приблизительно от 50% до 60% на анализируемых рынках. Если мы используем последнее условие в качестве активного фильтра для входа в рынок (то есть можно торговать только в том случае, если DF_level вчера был менее 50%), то ожидается, что количество сделок сократится на 40-50%. Рисунок 4. Простая торговая система для тестирования. Простая система следования за трендом открывает длинную позицию, когда цены превышают самый высокий уровень за последние n баров, или открывает короткую позицию, если цены падают ниже самого низкого уровня за предыдущие n баров. Для теста используются фьючерсы на фондовые индексы, облигации, металлы и энергетические рынки. Рисунок 5. Выбор наилучшего значения DF_level на фьючерсе @CL. Была проведена оптимизация для тестирования различных параметров DF_level от 0 до 100% с шагом 5% на фьючерсах на сырую нефть (@CL). Выбор значения DF_level в диапазоне в зелёном поле улучшил прибыль, но увеличил максимальную просадку (риск). Выбор промежуточного уровня DF_level = 0,7 смягчает максимальную просадку, улучшая исходную систему (DF_level = 1,0, показанную в синей рамке). Рисунок 6. Применение уровней стоп-лосс. Была проведена оптимизация для тестирования потенциальных уровней стоп-лосс в диапазоне от $ 1000 до $ 3000 с шагом $ 200. Было обнаружено, что стоп-лосс со значениями в пределах от $ 2000 до $ 2500 сохраняет чистую прибыль и среднюю прибыль в сделке на высоком уровне, значительно снижая максимальную просадку (чем выше красная линия, тем ниже максимальная просадка). Таблица на рисунке 7 показывает эти значения в числовом выражении. Простая система тестирования, которая может применяться на разных рынках Теперь рассмотрим эффект ДК при добавлении его в простую торговую стратегию, которая, согласно логике следования за трендом, открывает длинную позицию, когда цены превышают самый высокий уровень последних n баров, или открывает короткую позицию, если цены падают ниже самого низкого уровня за предыдущие n баров. Создадим корзину фьючерсов на фондовые индексы, облигации, металлы и энергетические рынки на Чикагской товарной бирже (CME) и построим 30-минутный график каждого инструмента, начиная с 2010 года. В частности, к фьючерсам @CL, @RB, @HO, @GC, @HG, @ES и @US будет применяться следующий программный код: Этот код будет инициировать ордера, когда цена пересекает самый низкий и самый высокий уровни канала, образованные последними 40 барами. Мы ещё не добавили ДК (сетап DF_level = 1) и стоп-лоссы, поскольку на этой ранней стадии хотим ввести как можно меньше условий, чтобы понаблюдать за тем, какие результаты даст каждый базовый актив. Результаты показаны на рисунке 4. Мы видим, что энергетический сектор, представленный фьючерсами @CL, @RB и @HO, безусловно, показал положительные результаты, которые были лучше, чем у фьючерса @GC. Также можем отметить, что фьючерсы @HG, @ES и @US не продемонстрировали значительных результатов. Рисунок 7. Применение уровней стоп-лосс. Тестирование показало, что стоп-лосс в размере $ 2200 сохраняет чистую прибыль и среднюю прибыль в сделке на высоком уровне, значительно снижая максимальную просадку. Рисунок 8. Результаты тестирования с фильтром ДК и без него. Применение ДК в системе торговли фьючерсами на сырую нефть (@CL) значительно улучшило все результаты тестирования. Рисунок 9. Выбор наилучшего значения DF_level на фьючерсе @RB. Была проведена оптимизация для тестирования различных значений параметра DF_level от 0 до 100% на фьючерсах на бензин (@RB) с использованием той же простой системы. Значение DF_level = 0,35 увеличило среднюю прибыль в сделке со $ 150 (без применения фильтра ДК) до более $ 250, что также снизило максимальную просадку системы. Рисунок 10. Поиск наилучшего значения DF_level на фьючерсе @HO. Была проведена оптимизация для тестирования различных значений DF_level на нефтяных фьючерсах (@HO) с использованием той же простой системы. Значение DF_level = 0,35 снова привело к увеличению средней прибыли в сделке с $ 116 (без использования ДК) до более $ 200 и к снижению максимальной просадки. Как изменяются параметры системы с фильтром ДК и без него? Как показано в предыдущем разделе, активы энергетического рынка хорошо подходят для разработки стратегии следования за трендом. Похоже, что фьючерс @CL демонстрирует самые слабые результаты: самую низкую чистую прибыль и самую низкую среднюю прибыль в сделке. Итак, давайте сосредоточимся только на этом активе, чтобы увидеть, может ли применение фильтра ДК каким-либо образом принести пользу данной системе. На рисунке 5 вы можете видеть оптимизацию параметра DF_level, значение которого варьируется от 0 до 100% с шагом 5%. В синей рамке показаны параметры без ДК. В зелёной рамке показан диапазон значений DF_level, благодаря которому: Чистая прибыль увеличилась с $ 155 тыс. до более $ 250 тыс. Средняя прибыль в сделке значительно выросла с $ 57 до $ 230 Максимальная просадка увеличилась приблизительно с $ 40 тыс. до более $ 90 тыс. Эти результаты позволяют сделать некоторые первоначальные выводы: ДК оказал значительное влияние на систему, изменив её параметры. Выбирая значение DF_level в диапазоне, показанном в зелёной рамке, мы получаем преимущество в плане прибыли, но увеличиваем риск (максимальную просадку) системы. Вероятно, это связано с меньшим количеством сделок, что приводит к тому, что убыточные сделки длятся дольше. Если бы мы оставались в «промежуточном» диапазоне, то есть использовали значение DF_level = 0,7, мы могли бы снизить максимальную просадку, улучшив исходные параметры системы (то есть результаты системы до внедрения ДК). Мы ещё не включили в данную стратегию уровни стоп-лосс, а значит, сделки могут достигать значительных убытков без применения какого-либо варианта для выхода. Применяя уровни стоп-лосс, мы можем ограничить максимальный убыток в каждой сделке указанным значением, тем самым уменьшая максимальную просадку всей системы. Однако мы должны определиться с уровнями стоп-лосс, выраженными в денежном эквиваленте. Мы выбираем сетап DF_level = 0,35 (который максимально увеличивает прибыль и показывает стабильные результаты в своей области) и начинаем оптимизацию уровней стоп-лосс в диапазоне значений от $ 1000 до $ 3000 с шагом $ 200. На графике на рисунке 6 с первого взгляда видно, что размещение уровней стоп-лосс со значениями от $ 2000 до $ 2500 позволяет нам сохранить чистую прибыль и среднюю прибыль в сделке в рамках данной торговой системы на высоком уровне, значительно снизив максимальную просадку (чем выше красная линия, тем ниже максимальная просадка). Таблица на рисунке 7 показывает это в числовом выражении. Таким образом, стоп-лосс в размере $ 2200 является хорошим компромиссом для сохранения чистой прибыли и средней прибыли в сделке на высоком уровне и возврата максимальной просадки к аналогичным значениям в исходной системе (то есть в системе без применения фильтра ДК и без уровней стоп-лосс). Наконец, после введения стоп-лосса можно сравнить полученные результаты с результатами без применения фильтра ДК. Как всегда, мы ищем ответ, сравнивая первичные параметры двух систем (см. рисунок 8). Учитывая эти цифры, можно смело сказать, что у нас больше нет сомнений в эффективности применения ДК на фьючерсе @CL: все параметры системы значительно улучшились. Дневной коэффициент (ДК) измеряет, насколько сильно переместились цены предыдущего дня от открытия до закрытия по отношению к их максимальному отклонению. Эффективность применения ДК в энергетических фьючерсах Учитывая тесную корреляцию между ними, можно ожидать, что другие энергетические фьючерсы @RB и @HO дадут аналогичные результаты при применении фильтра ДК, что увеличит прибыльность данной торговой системы. Оставляя код и стоп-лосс на уровне $ 2200 для фьючерса @RB без изменений, мы получаем результаты оптимизации системы с помощью ДК, показанные на рисунке 9. Область в районе значения DF_level = 0,35 показывает, что средняя прибыль в сделке выросла со $ 150 (без применения ДК) до более $ 250, что также снижает максимальную просадку системы. Повторяя этот же тест на фьючерсе @HO (и используя стоп-лосс $ 2200), мы получаем результаты оптимизации системы с помощью ДК, показанные на рисунке 10. Опять же, область в районе значения DF_level = 0,35 показывает, что средняя прибыль в сделке увеличилась со $ 116 (без применения фильтра ДК) до более $ 200 и снизилась максимальная просадка системы. Мы показали, что для фьючерсов на первичную энергию открытие сделок разрешается только после того, как ДК покажет значительное улучшение параметров системы. Рисунок 11. Другие фьючерсы без применения фильтра ДК. Здесь показаны некоторые фьючерсы, которые были протестированы по торговой системе в начале исследования до добавления фильтра ДК. Сравните эти результаты тестирований (без фильтра ДК) с результатами, представленными на рисунке 12 (после добавления фильтра ДК). Рисунок 12. Другие фьючерсы с применением фильтра ДК. Повторное тестирование на некоторых инструментах после добавления фильтра ДК улучшило результаты. В сравнении с рисунком 11 можно увидеть, как изменяются параметры системы, применяя условие ДК < DF_level со значением DF_level = 0,35. Параметры, как правило, улучшались в большей степени, когда ДК был ниже 40%. Окончательные выводы и дальнейшее применение ДК Мы показали, что для фьючерсов на первичную энергию открытие сделок разрешается только после того, как ДК покажет значительное улучшение параметров системы, увеличивая среднюю прибыль в сделке и уменьшая максимальную просадку. Параметры, как правило, улучшались в большей степени, когда ДК был ниже 40%. Это соответствует сильному сжатию волатильности рынка накануне, перед тем как открыть позицию на пробое значимых уровней нашего инструмента. Чтобы продолжить исследование, мы можем включить базовые активы, которые пропустили в начале, когда они не дали хорошего ответа на первоначальную стратегию без применения ДК (см. рисунок 11). Затем мы могли бы изучить (без применения уровней стоп-лосс), как изменятся эти параметры при условии ДК < DF_level при DF_level = 0,35 (см. рисунок 12). Мы видим, что применение ДК к акциям (@ES) и облигациям (@US) на этом уровне не оказывает положительного влияния на прибыльность торговли на этих активах. С другой стороны, при внедрении ДК в активы металлургического сектора (@GC и @HG) увеличивается средняя прибыль в сделке, хотя в случае с @GC это приводит к увеличению максимальной просадки. Для двух последних можно снизить максимальный убыток путём добавления стоп-лосса и продолжить их оптимизацию, исходя из результатов, полученных с помощью этого сильного паттерна. Андреа Ангер – профессиональный трейдер, работающий полный рабочий день, президент Академии Ангера и автор книги «Метод Ангера». Он является четырёхкратным чемпионом мира по трейдингу (2008, 2009, 2010 и 2012 годов), почётным членом Итальянского общества по техническому анализу (филиала Международной федерации технических аналитиков) и выступает в Европе, Америке, Австралии и Азии. Академия Ангера предоставляет услуги трейдерам, в том числе физическим лицам, по улучшению их подхода к торговле (более подробную информацию можно найти на его сайте). Переведено специально для Tlap.com, Андреа Ангер

- 1 ответ

-

- 5

-

-

-

- статья

- андреа ангер

- (и ещё 2 )

-

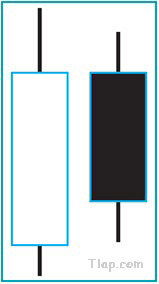

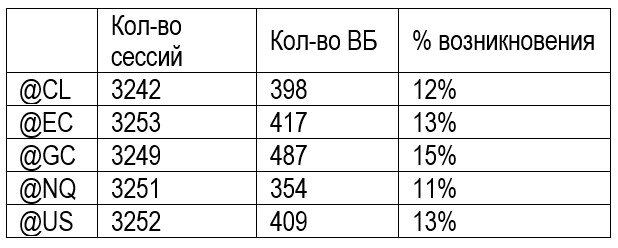

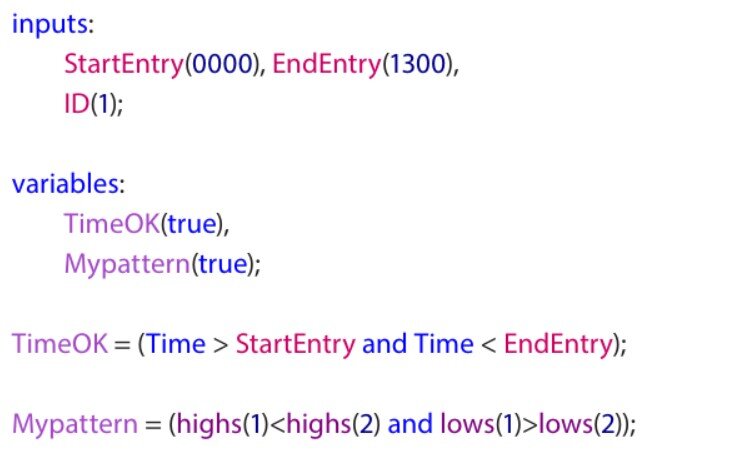

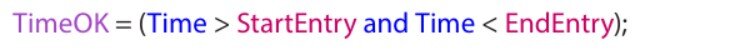

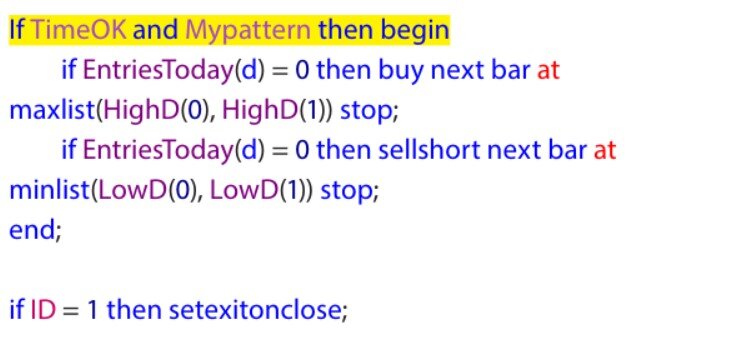

Фильтрация сделок Внутренний бар: затишье перед бурей В февральском выпуске журнала за 2023 год в статье о ценовом паттерне «внешний бар» я писал, что он является редким паттерном и мощным фильтром, с помощью которого можно выполнять отбор сделок. В этой статье я расскажу о ценовом паттерне «внутренний бар». Данный паттерн может представлять собой «затишье перед бурей» на рынках. Я покажу, почему это так и какое влияние он оказывает на некоторые стратегии следования за трендом. Что такое внутренний бар? Бар называется внутренним баром (ВБ), когда его максимум ниже максимума предыдущего бара, а его минимум выше минимума предыдущего бара. В этой статье я буду ссылаться на ВБ на дневном таймфрейме. Рисунок 1 демонстрирует этот паттерн. Справа вы видите дневной бар с ценами вчерашней торговой сессии, диапазон которой находится в пределах диапазона предыдущей торговой сессии, то есть той, что была два дня назад. Таким образом, данный паттерн показывает снижение волатильности и не обязательно указывает направление движения рынка. Другими словами, ВБ говорит нам, что покупатели и продавцы поочерёдно демонстрировали преимущество во время вчерашней торговой сессии без каких-либо значительных максимумов или минимумов в ценовом тренде. Рисунок 1. Внутренний бар на дневном таймфрейме. Справа находится дневной ценовой бар вчерашней торговой сессии, диапазон которого находится в пределах диапазона предыдущей торговой сессии. Рисунок 2. Как часто возникает паттерн внутренний бар? Для подсчёта всех генерируемых рынком ВБ и связи их с общим количеством сессий мы можем использовать простую программу. В этой таблице показана частота возникновения ВБ в процентах на разных рынках с 2010 года по сегодняшний день. Часто ли встречается этот паттерн? Как часто этот ценовой паттерн встречается на рынках? Чтобы ответить на этот вопрос, можно использовать простой программный код (написанный на языке PowerLanguage, разработанном компанией MultiCharts) для расчёта процентной частоты возникновения ВБ на разных рынках с 2010 года по сегодняшний день: Мы можем подсчитать все сформированные рынком ВБ и связать их с общим количеством сессий (см. рисунок 2). Если мы используем этот паттерн в качестве сигнала для входа в рынок (например, торговать только в том случае, если ВБ сформировался вчера), то количество сделок, совершаемых нашей системой, значительно сократится – на целых 85%. Простая система тестирования, которую можно применять на разных рынках Перейдём к анализу влияния данного паттерна на активы, имеющие разные характеристики. Мы создадим корзину, содержащую фьючерсы Чикагской товарной биржи (CME) на фондовые индексы, облигации, металлы и энергетические фьючерсы, и проанализируем каждый актив на 15-минутном таймфрейме. В частности, мы будем использовать фьючерсы @CL, @RB, @HO, @GC, @HG, @ES и @US. Теперь нам нужен код для запуска первоначального тестирования всех базовых активов: Этот код содержит зеркальные ордера, как длинные, так и короткие, размещаемые в канале, состоящем из максимума и минимума последних двух дней. Обратите внимание, что функции HighD(n) и LowD(n) рассчитывают максимум и минимум соответственно n дней назад с учётом календарного дня, а не рыночной сессии. Продолжительность канала соответствует продолжительности сделок, которые закрываются здесь в конце сессии. Мы применяем торговый временно́й интервал, то есть допускаем открытие сделок только в том случае, если находимся во временно́м диапазоне с 00:00 до 13:00 по биржевому времени. Торговая сессия анализируемых рынков закрывается в 16:00 или 17:00. Таким образом, конец временно́го интервала даёт сделкам несколько часов для отработки после их открытия. Временно́й интервал ассоциировался с булевой переменной TimeOK, которая рассчитывается следующим образом: В нашем коде мы использовали другую булевую переменную, Mypattern, которая имеет значение true, если ВБ возник во время вчерашней торговой сессии; в противном случае её значение false. Из этой части кода мы видим, что система открывает как длинные, так и короткие позиции на уровнях максимума и минимума канала соответственно, с ордерами стоп-лосс, но только если: а) мы находимся в торговом временно́м интервале б) во время вчерашней торговой сессии сформировался ВБ в) мы ещё не открыли ни одной сделки Обратите внимание, что мы не применяем стоп-лосс, потому что на этом этапе мы хотим понять, как рынки реагируют на ВБ без добавления дополнительных условий, которые затруднят чтение результатов. Тем не менее, мы применяем временно́й стоп-лосс, закрывая позицию в конце сессии. Как меняются параметры системы при наличии ВБ и при его отсутствии? Благодаря нашему коду мы можем использовать фильтр Mypattern, чтобы увидеть, как меняются результаты системы в следующих трёх случаях: Случай A: «всегда работает, как при наличии, так и при отсутствии ВБ» – для этого мы используем следующее условие: Случай B: «отсутствие ВБ» – при следующем условии: Случай C: «наличие ВБ» – при следующем условии: Рассмотрим наиболее важные четыре параметра системы: средняя прибыль в сделке, количество сделок, чистая прибыль и максимальная просадка. На рисунке 3 можно увидеть результаты, учитывая данные с 1 января 2010 года по сегодняшний день. Из анализа результатов мы получили следующую информацию: Если мы применим фильтр Mypattern – то есть будем торговать только в том случае, если ВБ образовался в предыдущий день, – то количество сделок, как и чистая прибыль, значительно сократится, но мы уже знаем это из теста, проведённого при наличии ВБ. С другой стороны, если мы установим условие Mypattern = false, то сохраним большинство сделок, совершаемых оригинальной системой. Сравнивая параметры систем B и C с параметрами системы A, отметим, что система A не показывает самой высокой средней прибыли в сделке (в $) для любого из семи проанализированных активов. В одних случаях преимуществом является отсутствие ВБ (@RB, @ HO, @ HG, @ES) – в других случаях преимуществом будет наличие ВБ (@CL, @GC, @US). Из результатов системы C видно, что фьючерс @CL лучше всего реагирует на нашу систему. И наоборот, фьючерс @ES демонстрирует худшую производительность как по средней прибыли в сделке, так и по максимальной просадке. Система А (система работает в любых условиях) Система B (сделки открываются только при отсутствии ВБ) Система C (сделки открываются только при наличии ВБ) Рисунок 3. Как изменяются параметры системы, когда для фильтрации сделок используется внутренний бар? Чтобы узнать, как меняются результаты системы при наличии или отсутствии ценового паттерна ВБ в качестве торгового фильтра, можно использовать кодирование и фильтр Mypattern. Рисунок 4. Добавление ордера стоп-лосс. Здесь показаны обновлённые результаты системы после добавления ордера стоп-лосс размером в $ 1200, что является разумным значением для внутридневной стратегии по данному активу. Стоп-лосс можно добавить в систему с помощью всего двух строк кода. Рисунок 5. Максимальное благоприятное отклонение (МБО). С помощью параметра максимальное благоприятное отклонение (МБО), показанного на данном графике, вы можете оценить, насколько прибыльным будет введение ордера тейк-профит. Область, выделенная синим пунктирным прямоугольником, показывает сделки, в которых был откат и потеря части накопленной прибыли. Красные точки показывают сделки, которые вернули в рынок всю свою прибыль. Можно ли использовать ВБ в стратегиях следования за трендом? В предыдущем разделе мы увидели, что фьючерс @CL хорошо подходит для создания стратегий следования за трендом после появления ВБ. Другими словами, мы ждём, когда рынок сгенерирует ВБ во время сессии, и размещаем два стоп-ордера на уровнях минимума и максимума канала, как описано выше. Когда цена пробьёт эти уровни, мы войдём в рынок в направлении тренда: откроем длинную позицию, когда цена выйдет за верхний уровень канала, или короткую позицию, когда цена упадёт ниже нижнего уровня. Таким образом, наша стратегия заключается в том, чтобы подождать, пока рынок не продемонстрирует некоторую стабильность – можно назвать это «кажущимся спокойствием» – и прокатиться на предстоящем тренде, как только рынок даст чёткий сигнал о том, в каком направлении он намерен двигаться. Можем ли мы добавить какие-либо другие условия для улучшения нашей стартовой системы? Помните, что мы использовали фильтр ВБ с условием Mypattern, поэтому значительно сократилось количество сделок. Не стоит усердствовать, чтобы не снизить чистую прибыль данной системы. Более того, статистическая значимость наших параметров тоже снизится, и все результаты потеряют смысл. Однако нам всё равно нужно размещать ордер стоп-лосс, и хотя выход в конце сессии завершает все активные сделки, нам всё равно нужно установить лимит на денежные убытки, которые могут возникнуть. Следовательно, установим стоп-лосс размером в $ 1200, что является подходящим значением для внутридневной стратегии по данному активу. Мы можем сделать это, добавив в код следующие две строки: На рисунке 4 показаны новые параметры. Мы также можем оценить, насколько прибыльным будет введение ордера тейк-профит. Для этого используем параметр МБО (максимальное благоприятное отклонение), представленный на графике на рисунке 5. В пунктирной области мы находим все сделки, которые, получив прибыль более $ 2000, потеряли часть накопленной прибыли на откате. Некоторые из них – представленные красными точками – вернули в рынок всю прибыль и даже закрылись с максимальным убытком в $ 1200, что соответствует установленному нами ордеру стоп-лосс. Это побуждает нас протестировать введение ордера тейк-профит. На графике, представленном на рисунке 6, показана эволюция чистой прибыли и максимальной просадки по мере изменения значения ордера тейк-профит (среднее значение не меняется, следовательно, тренд чистой прибыли и торговли не показан, поскольку общее количество сделок в среднем является одинаковым). Рисунок 6. Добавление уровня тейк-профит в систему. Чтобы протестировать различные уровни тейк-профит, вы можете построить графики чистой прибыли и максимальной просадки по мере изменения значений тейк-профита. Рисунок 7. Добавление ордера тейк-профит. Таблица показывает обновлённые результаты после добавления в систему ордера тейк-профит в размере $ 2000. Данное значение выбрано потому, что в исследовании на рисунке 6 было показано, что такой уровень тейк-профит максимально увеличивает чистую прибыль, сводит к минимуму просадку и обеспечивает стабильные результаты. Тейк-профит (цель по прибыли) можно добавить в систему с помощью всего двух строк кода. Рисунок 8. Образец кривой капитала. Здесь представлена кривая капитала для этой системы на данном этапе её разработки. Хотя для торговой системы всегда можно протестировать большее количество условий или факторов, тем не менее, кривая капитала для данной тестируемой системы показывает стабильный рост с 2010 года по сегодняшний день, что считается удовлетворительным результатом и предполагает, что дальнейшая оптимизация или дополнения к системе не обязательно улучшат ее результаты. Затем мы устанавливаем тейк-профит в размере $ 2000 – это значение максимально увеличивает чистую прибыль, сводит к минимуму просадку и обеспечивает стабильные результаты. Для этого в код необходимо добавить следующие две строки: Обновленные параметры показаны на рисунке 7. Что ещё мы можем исследовать? Можно поиграть с временны́м периодом, оптимизировав его начальные и конечные значения, или немного увеличить продолжительность сделок, или даже закрывать их в определённый день недели или месяц. Существует множество способов дальнейшего улучшения нашей системы. Однако следует проявлять осторожность, чтобы не добавить слишком много условий, поскольку чрезмерная оптимизация системы на исторических данных сделает её менее надёжной. В среднем сделка покрывает торговые издержки в режиме реального времени, а кривая капитала, представленная на рисунке 8, неуклонно растёт, начиная с 2010 года и по сегодняшний день. Таким образом, на этом мы можем завершить нашу разработку. Заключительные ремарки и дальнейшее использование паттерна внутренний бар Для всех рассмотренных здесь рынков мы показали, что торговля только при наличии или отсутствии ВБ всегда оказывала решающее влияние на параметры исходной системы. Некоторые активы демонстрировали лучшую производительность при наличии ВБ, в то время как другие показывали лучшие результаты при его отсутствии. Также мы проанализировали простую стратегию торговли на фьючерсе @CL, когда его цена подскакивала в тренде после падения волатильности. Эта стратегия показывает многообещающие результаты с 2010 года. Было бы целесообразно продолжить исследование и протестировать другую логику входа на ещё более разнообразной корзине активов для получения прибыли с помощью этого фильтра, который часто указывает на затишье перед бурей на рынках. Переведено специально для Tlap.com, Андреа Ангер

- 5 ответов

-

- 7

-

-

-

-

- статья

- андреа ангер

-

(и ещё 1 )

C тегом:

-

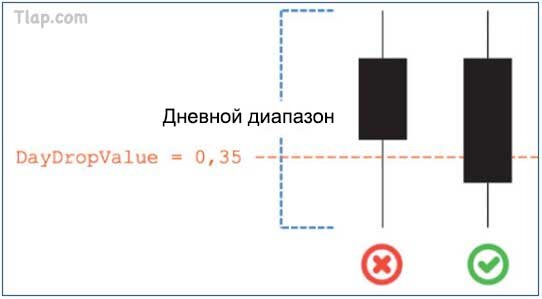

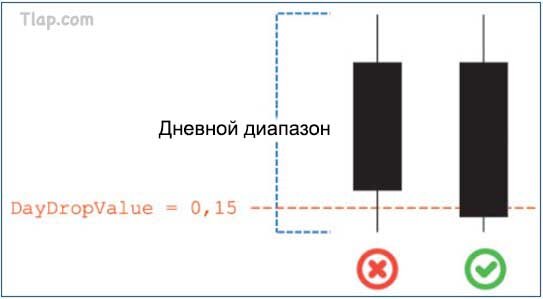

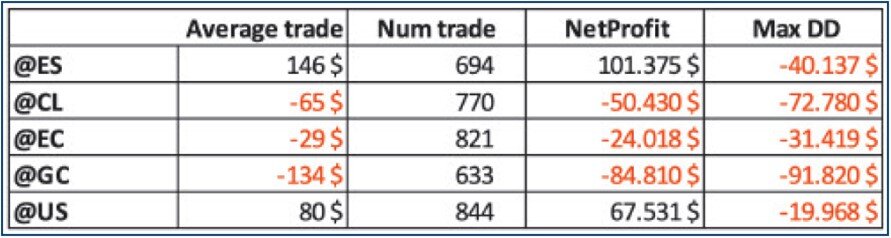

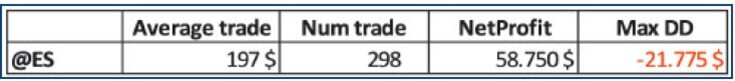

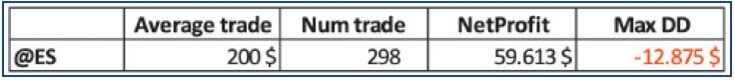

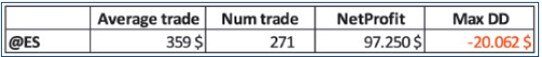

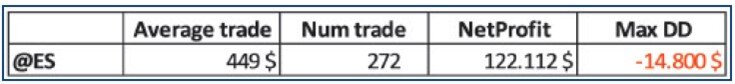

Фильтрация сделок с помощью паттерна нисходящего тренда Паттерн «Day Drop» Стоит ли использовать ценовые паттерны в торговой системе? Да, но никогда не используйте их в качестве отправной точки. В Unger Academy мы учим, когда и как применять ценовые паттерны при различных подходах к торговле. В этой статье мы обсудим “day drop” – фильтр нисходящего тренда, который мы применим к хорошо диверсифицированной корзине инструментов, а затем протестируем его с помощью реальной стратегии торговли на самом ликвидном рынке в мире – фьючерсе на S&P 500. Что такое “day drop”? Дневной бар называется “day drop” (DDr), когда его цена закрытия находится в нижней части торгового диапазона. Чем ближе цена закрытия к минимумам торговой сессии, тем более устойчивой является конфигурация нисходящего тренда. Рисунок 1 помогает объяснить эту концепцию. Эта диаграмма показывает, что цена закрытия дня находится очень близко к минимуму дня, и вчерашняя торговая сессия закрылась очень низким значением по сравнению с дневным диапазоном. Другими словами, DDr говорит нам о том, что сила продавцов подтолкнула рынок вниз, чтобы закрыть торговую сессию вблизи достигнутых минимумов. Чтобы проверить, была ли цена закрытия вчерашнего дня вблизи минимума торговой сессии, воспользуемся следующим кодом: (closeS(1)-lowS(1)) < DayDropValue*(highS(1)-lowS(1)) где параметр DayDropValue может принимать значение от 0 до 1 и говорит нам о степени силы нашего DDr: чем меньше DayDropValue, тем сильнее нисходящий тренд в рамках последней торговой сессии. Если эта строка кода связана с булевой переменной, она может принимать значение «истина» или «ложь» в зависимости от того, имело место неравенство в строке кода выше или нет. Другими словами, переменная будет истинной или ложной в зависимости от того, был ли DDr вчера или нет. Чтобы лучше проиллюстрировать данную концепцию, давайте рассмотрим два примера (рисунки 2 и 3). В первом примере (рисунок 2) мы устанавливаем значение DayDropValue = 0,35, которое при подстановке в нашу формулу даёт контрольное значение 35% диапазона, поэтому оно не слишком строгое. Как видно на рисунке 2, DDr будет иметь место только в том случае, если цена закрытия вчерашнего дня была ниже этого значения. Во втором примере (рисунок 3) мы установили значение DayDropValue = 0,15, которое даёт контрольный уровень 15% от диапазона и, следовательно, является гораздо более строгим. Как и прежде, DDr будет иметь место только в том случае, если вчерашняя цена закрытия окажется ниже этого уровня. Цена закрытия дня Максимум дня Минимум дня Дневной диапазон Рисунок 1. Ценовой паттерн «day drop». Дневной бар называется «day drop» (DDr), когда его цена закрытия находится в нижней части торгового диапазона. В данном случае цена закрытия дня очень близко к дневному минимуму, а вчерашняя сессия закрылась очень низким значением по сравнению с дневным диапазоном. Дневной диапазон DayDropValue = 0,35 Рисунок 2. Значение «day drop» установлено на 35% от дневного диапазона. В этом примере значение DayDropValue установлено на 0,35, что обеспечивает контрольное значение 35% диапазона. Как видно на рисунке 2, DDr будет иметь место только в том случае, если цена закрытия вчерашнего дня была ниже этого значения. Дневной диапазон DayDropValue = 0,15 Рисунок 3. Значение «day drop» установлено на 15% от дневного диапазона. В этом примере значение DayDropValue установлено на 0,15, что обеспечивает контрольный уровень 15% диапазона. Таким образом, этот параметр является гораздо более строгим, чем на рисунке 2. Опять же, DDr будет иметь место только в том случае, если вчерашняя цена закрытия окажется ниже этого уровня. Дневной бар называется “day drop” (DDr), когда его цена закрытия находится в нижней части торгового диапазона. Насколько хорошим фильтром он является? Мы установили, что чем ниже значение DayDropValue, тем более избирательной будет наша фильтрация. Давайте теперь посмотрим, насколько хорошим фильтром может являться DDr, используя простой код (написанный на языке PowerLanguage, разработанном компанией MultiCharts), который вычисляет на дневных барах процент вхождений на разных рынках, начиная с 2008 года: input: DayDropValue(0); var: countDDr(0), countsession(0), dateInDateTimeFormat(0), datereadable(""); dateInDateTimeFormat = ELDateToDateTime(date); datereadable = FormatDate("dd-MM-yyyy", dateInDate-TimeFormat); if (closeS(1)-lowS(1)) < DayDropValue*(highS(1)-lowS(1)) then begin countDDr = countDDr+1; end; countsession=countsession+1; print(File("C:\test.txt"),datereadable," ",countDDr," ",countsession); По сути, мы подсчитываем все DDr, созданные рынком, и соотносим их с общим количеством сессий, при этом оценивая различные значения DayDropValues. Как мы знаем, по мере снижения значения DayDropValue у нас будет генерироваться меньше DDr; если мы будем использовать этот паттерн для фильтрации наших входов в рынок, количество сделок будет пропорционально значению DayDropValue. Рисунок 4. Фильтрация сделок по паттерну day drop. В этой таблице мы видим, что использование DayDropValue от 15% до 25% приводит к значительной фильтрации сделок. Средняя прибыль в сделке Количество сделок Чистая прибыль Максим. просадка Рисунок 5. Тестирование фильтра на корзине инструментов. Для корзины инструментов хорошие результаты показало значение DayDropValue 20%. Первое тестирование на нескольких инструментах В таблице на рисунке 4 мы видим, что значение DayDropValue от 15% до 25% уже приводит к значительной фильтрации; поэтому для тестирования DDr на корзине инструментов мы решили использовать значение DayDropValue 20%. Для первого теста мы рассмотрим корзину, состоящую из фьючерсов на @ES, @CL, @EC, @GC и @US, и к каждому инструменту применим представленную ниже простую стратегию торговли на 15-минутном таймфрейме, используя данные с 2008 года по сегодняшний день. Данная система открывает только длинные позиции каждый раз, когда в предыдущей торговой сессии был DDr, и закрывает их в конце торговой сессии или при достижении стоп-лосса $ 1750, который я выбрал в качестве промежуточного значения между $ 1500 и $ 2000. input: DayDropValue(0.2), stoploss(1750); var: daydrop(false), slb(false), MP(0), oktrade(false); slb=sessionlastbar; MP=marketposition; if slb[1] then begin daydrop = (closeS(1)-lowS(1))<DayDropValue*(highS(1)-lowS(1)); oktrade = true; end; if oktrade and daydrop then buy next bar market; if MP<>MP[1] and MP=1 then oktrade=false; setexitonclose; if stoploss>0 then setstoploss(stoploss); Глядя на рисунок 5, мы можем с уверенностью сказать, что лучшие результаты продемонстрировал фьючерс @ES. Поэтому мы решили создать специальную стратегию для этого базового актива. Паттерн «day drop» говорит нам о том, что сила продавцов подтолкнула рынок вниз, чтобы закрыть торговую сессию вблизи минимумов. Давайте разработаем простую стратегию для фьючерсов e-mini S&P 500 Возьмём код, приведённый в предыдущем разделе, и проверим, улучшит ли производительность системы добавление временно́го фильтра для входов. Для этого мы добавим два параметра входа myday1 и myday2 для выбора только двух торговых сессий в неделю. Программный код для этой стратегии был первоначально написан в 2017 году, и на основе данных, доступных на тот момент, я решил установить myday1 = 2 и myday2 = 4, позволяя входить в рынок только во вторую и в четвёртую сессию в течение недели. Мы добавляем в наш код это новое временно́е условие, внеся в него представленные ниже изменения: input: DayDropValue(0.2), stoploss(1750), myday1(2), myday2(4); var: daydrop(false), slb(false), MP(0), oktrade(false), mydow(0); slb=sessionlastbar; MP=marketposition; if slb[1] then begin mydow = dayofweek(d)+1; daydrop = (closeS(1)-lowS(1))<DayDropValue*(highS(1)-lowS(1)); oktrade = true; end; if oktrade and daydrop and (mydow = myday1 or mydow = myday2) then buy next bar market; if MP<>MP[1] and MP=1 then oktrade=false; setexitonclose; if stoploss>0 then setstoploss(stoploss); И получаем новые результаты, показанные в таблице на рисунке 6. Чистая прибыль системы значительно снизилась, но это связано с тем, что мы торгуем только в течение 2-х из 5-ти дней в неделю; тем не менее, максимальная просадка сократилась вдвое, а средняя прибыль в сделке увеличилась со $ 146 до $ 197. Поэтому мы решили сохранить выбранный фильтр времени. Торговая сессия по фьючерсам на S&P 500 начинается в 17:00 (биржевое время) и заканчивается в 16:00 на следующий день, и учитывая сетап кода, мы будем входить в рынок в начале торговых сессий во вторник и четверг. Однако во время тестирования в 2017 году мне пришло в голову, что начало торговли в полночь (биржевое время) будет выгодно для системы, поэтому давайте заменим выделенную жёлтым строку в приведённом выше коде следующей инструкцией: if daydrop and Time<1500 and (mydow = myday1 or mydow = myday2) and oktrade then buy next bar market; Мы добавили дополнительное условие (Time<1500), которое позволит нам торговать во вторник и четверг, начиная с 0:00 (биржевое время) – другими словами, мы войдём на первом баре после полуночи. С введением этого нового временно́го интервала мы получим следующие показатели (рисунок 7). Количество сделок не изменилось, так как мы сместились вперёд только на несколько часов. Чистая прибыль осталась практически такой же (как и средняя прибыль в сделке), но мы значительно снизили максимальную просадку нашей стратегии. Средняя прибыль в сделке Количество сделок Чистая прибыль Максим. просадка Рисунок 6. Использование дня недели в качестве временно́го фильтра. Улучшает ли добавление временно́го фильтра для входа производительность системы? Этот тест позволил системе входить в рынок только во вторую и четвёртую торговую сессию в течение недели. Здесь представлены результаты. Чистая прибыль снизилась, просадка уменьшилась, а средняя прибыль в сделке увеличилась. Средняя прибыль в сделке Количество сделок Чистая прибыль Максим. просадка Рисунок 7. Использование времени входа в качестве временно́го фильтра. В качестве времени входа было протестировано дополнительное условие для входа в рынок: сразу же после полуночи. Здесь представлены результаты. Хотя большинство показателей не изменилось по сравнению с предыдущим улучшением системы, представленным на рисунке 6, следует отметить, что уменьшилась просадка. Средняя прибыль в сделке Количество сделок Чистая прибыль Максим. просадка Рисунок 8. Увеличение продолжительности сделки. Можно ли улучшить производительность системы, предоставив сделкам больше времени для отработки? В этом тесте открытые сделки удерживались в течение 4 торговых сессий. Мы видим, что переход от внутридневной к многодневной торговле привёл к увеличению просадки, но чистая прибыль увеличилась более чем на 60%, а средняя прибыль в сделке выросла примерно на 80%. Средняя прибыль в сделке Количество сделок Чистая прибыль Максим. просадка Рисунок 9. Добавление ордера тейк-профит. Уменьшит ли просадку добавление ордера тейк-профит? Здесь представлены результаты тестирования. Максимальная просадка действительно снизилась. При этом увеличилась средняя прибыль в сделке, что делает ордер тейк-профит хорошим дополнением к торговой стратегии. Рисунок 10. Кривая капитала для итогового примера торговой системы. Здесь показана гипотетическая кривая капитала для торговой стратегии, полученной в результате добавления правил, обсуждаемых в этой статье, при условии совершения только длинных позиций по фьючерсу E-mini S&P 500 (ES). Кривая капитала построена на данных с 2008 года по настоящее время, которые включают в себя более чем пятилетние данные вне выборки. Давайте теперь посмотрим, насколько хорошим фильтром может быть DDr, используя простой код, который вычисляет на дневных барах процент вхождений на разных рынках, начиная с 2008 года. Можем ли мы ещё улучшить нашу систему? Мы торгуем внутри дня, поэтому закрываем каждую сделку в конце торговой сессии. Что произойдёт, если мы дадим сделкам больше времени для отработки? Чтобы ответить на этот вопрос, введите новый входной параметр MaxDays, новую переменную DaysInTrade и замените команду для выхода setexitonclose последними 4 строками следующего кода: input: MaxDays(0); var: DaysInTrade(0), if MP<>MP[1] and MP<>0 then DaysInTrade=1; if marketposition<>0 and DaysInTrade>=MaxDays and MaxDays>0 then begin if Time>=1530 and Time<1600 then sell next bar market; end; Оптимизируя параметр MaxDays данными, доступными во время первоначальной разработки, я обнаружил, что выгодно оставлять сделки открытыми в течение максимум 4 торговых сессий. Итак, давайте установим MaxDays=4 и проанализируем новые результаты, показанные на рисунке 8. Изменение стратегии с внутридневной на многодневную оказало существенное влияние на систему: мы действительно наблюдаем рост максимальной просадки, но чистая прибыль увеличилась более чем на 60%, а средняя прибыль в сделке выросла примерно на 80%, достигнув отличного уровня для актива, которым мы торгуем. Можем ли мы пойти ещё дальше в плане совершенствования этой торговой системы? Данная стратегия является очень простой и уже даёт нам отличные результаты; тем не менее, добавление специальных условий может улучшить её ещё больше, но увеличит риск чрезмерной подгонки результатов. Поэтому мы решили не вводить никаких дополнительных правил для входа, а только понаблюдать, поможет ли нам использование ордера тейк-профит сдержать максимальную просадку системы. На рисунке 9 представлены результаты после введения ордера тейк-профит в размере $ 4000. Как видно, мы снизили максимальную просадку, увеличив чистую прибыль и среднюю прибыль в сделке, поэтому мы были удовлетворены этим выбором. Мы использовали DDr в качестве торгового фильтра для совершения только длинных позиций по фьючерсу @ES, и этот паттерн оказался очень эффективным. Заключительные ремарки и выводы Мы использовали DDr в качестве торгового фильтра для совершения только длинных позиций по фьючерсу @ES, и этот паттерн оказался очень эффективным. Первоначальная система уже показала хорошие результаты, что привело нас к разработке комплексной стратегии для нашего портфеля. Финальная система содержит несколько условий, что убеждает нас в надёжности стратегии. Представленная на рисунке 10 кривая капитала за период с 2008 года по сегодняшний день, которая содержит более пяти лет данных вне выборки, показывает, что когда важнейший фондовый индекс в мире подвергался серьёзным потрясениям, наша стратегия продолжала работать очень гладко. Андреа Ангер – профессиональный трейдер, президент Академии Ангера и автор книги «Метод Ангера». Он является четырёхкратным чемпионом мира по трейдингу (2008, 2009, 2010 и 2012 годов), почётным членом Итальянского общества по техническому анализу (филиала Международной федерации технических аналитиков) и выступает в Европе, Америке, Австралии и Азии. Академия Ангера предоставляет услуги трейдерам, в том числе физическим лицам, помогая им улучшать подходы к торговле. Переведено специально для Tlap.com, Андреа Ангер

-

- 6

-

-

-

- андреа ангер

- статья

- (и ещё 4 )

-