После прочтения этой статьи внимательному читателю станет понятно, когда покупать минимум и продавать максимум, а когда – покупать максимум и продавать минимум. Сегодня пойдет речь о Фазах рынка и понятии Рыночного аукциона.

Существует мнение, что биржевая торговля – это аукцион, где покупатели и продавцы работают по определённым правилам. Это мнение исходит из теории игр, основано на многочисленных и достаточно сложных формулах и принято ad factum в инвестиционном сообществе. Как все обстоит на самом деле, давайте разбираться!

Тем, что для нас теория аукциона – это темный лес. Даже еще хуже – за деревьями (котировками) мы не видим леса (аукциона).

Задача данной статьи – превратить в вашем сознании деревья в лес, т.е. я хочу, чтобы вы сначала научились видеть аукцион (вернее, его фазу), затем текущее положение котировки в этом аукционе, и лишь после этого начали подготовительные мероприятия по открытию сделки. Это в идеале.

Но даже если ваша цель на форекс – получать адреналин, как в казино (красное-черное, Buy-Sell), то понимание фазы аукциона увеличит шансы сорвать большой куш или же поможет не слить депозит за один прием, что тоже немаловажно, так как затягивание процесса слива увеличивает шансы сорвать большой куш.

Поэтому знания, которые вы получите во время прочтения этой статьи, – на вес золота. А если знания на вес золота, то и примеры будут только по инструменту GC (фьючерс на золото на COMEX).

Я буду оперировать биржевыми данными по объемам торгов. О том, где украсть бесплатно взять объемную котировку в терминале Ninja Trader, – написано здесь. Платные индикаторы для Metatrader 4 описаны в этой статье. Если у вас нет возможности (не хочу в это верить) или желания (что тоже странно) покупать объемные котировки, то всегда пригодится индикатор рыночного профиля, построенный на основании тикового графика. Это не совсем биржевой объем, но для анализа дневных таймфреймов более-менее сгодится.

Я же буду использовать терминал SBProX. Несмотря на то, что я торгую в MT, данный терминал позволяет анализировать то, что не позволяет обычный MT4. О том, как настроить терминал, я расскажу в следующем материале на эту тему, в котором покажу, как работать с вертикальными и горизонтальными объемами в разных фазах рынка. Задачей этого материала является объяснение структуры рынка и общих принципов его функционирования.

Теория аукциона – основа понимания рыночных процессов

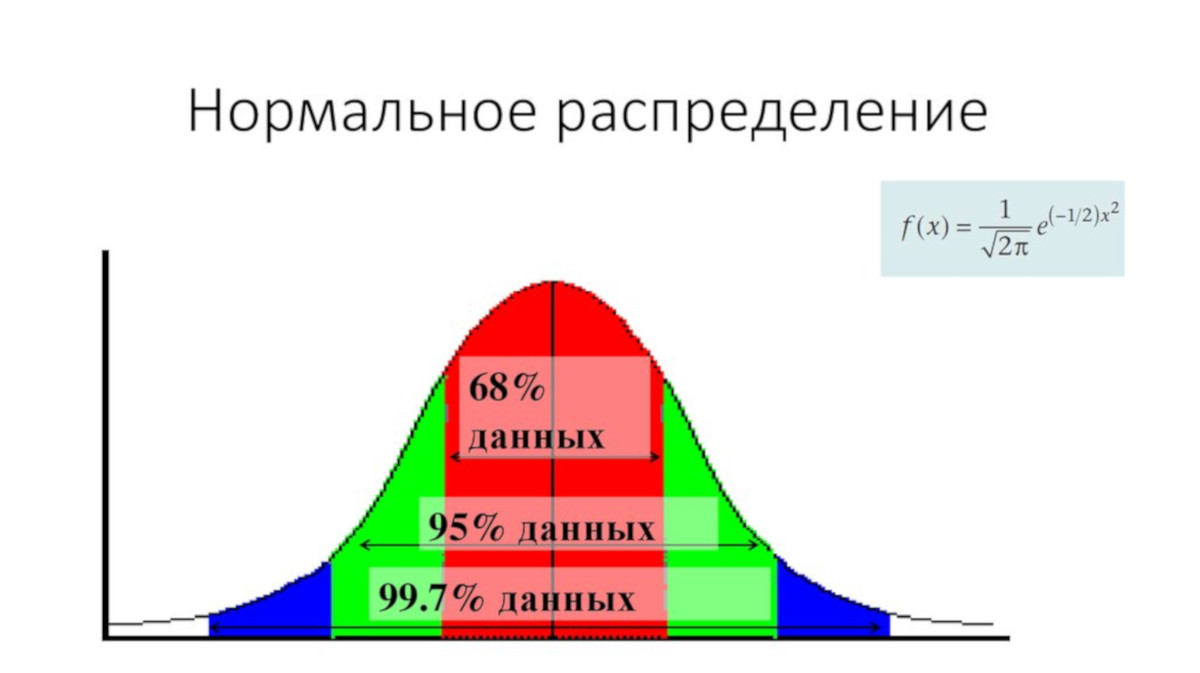

Историю про баланс спроса и предложения мы все учили еще в школе. Так вот, это – начальная аксиома. Сделки заключаются только тогда, когда есть две стороны: покупатели и продавцы. И обе стороны предпочитают работать в комфортных ценах. Поэтому нормальный аукцион имеет вид распределения Гаусса, т.е. вид колоколообразной кривой (рис. 1).

Рис. 1. Кривая Гаусса.

А теперь немного магии. Развернем картинку в вертикальной плоскости, добавим данные по количеству сделок и получим обычный биржевой профиль. Это недельный кластерный график золота (рис. 2). Думаю, каждый увидит, что есть много общего между кривой Гаусса и распределением ликвидности. Некоторые кластеры (выделенные синими прямоугольниками) совпадают практически на 100%. Другие отличаются, но почти в каждом недельном кластере можно выделить зоны нормального распределения, т.е. зону баланса, где проходит основное количество сделок.

Рис. 2. Примеры классического нормального распределения на недельном кластерном графике золота.

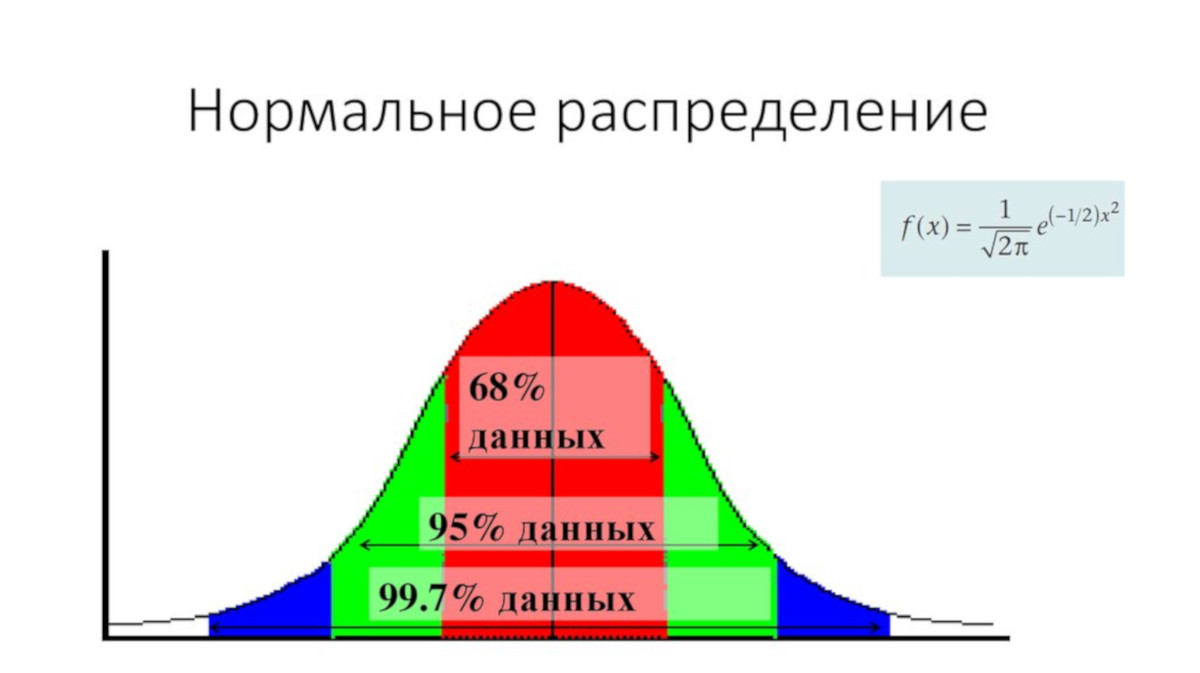

Нормальное распределение подразумевает, что 68% данных (сделок, в нашем случае) находятся между серединой, т.е. наиболее часто встречающимися данными, и +/-1 стандартным отклонением. А 95% данных (сделок) находятся в зоне +/-2 стандартных отклонения от середины (рис.3).

Рис. 3. Нормальное распределение

данных.

Возвращаясь к графику золота (рис. 2), мы видим, что наибольшее количество сделок проходит как раз в районе между -2 и +2 отклонением в тех кластерах, где идет полное соответствие с теоретическим распределением.

Другими словами, аукцион какого-то периода формируется из среднего (РОС, точка контроля, наиболее проторгованная цена) и отклонений от среднего. Когда мы видим такой профиль на старших таймфреймах, на младших мы видим флет, т.е. баланс.

Понятие

баланса – одно из главных в теории аукциона. В рамках баланса (если брать шире,

то зоны стоимости, т.е. 95% ликвидности) цена ходит от самой дорогой покупки к

самой дешевой продаже. Да-да. Именно так.

Стоимость падает до того момента,

как закончатся желающие продавать, и растет до того момента, как закончатся

желающие покупать. Это и есть главный закон аукциона.

Исходя из этого, становится понятным, почему в балансе продажи по дельте* собираются внизу диапазона, а покупки – вверху. Это общий принцип. Если где-то на дне нет продавцов, то тогда покупатель начинает искать продавца по более высоким ценам. Ведь, как мы помним, любая сделка имеет две стороны, т.е. без одной из сторон не будет сделок. Если же где-то на дне появляется продавец, а покупателя нет, то продавцы продавливают дно, и начинается дисбаланс (импульс), т.е. поиск покупателя в виде лавинообразного обвала стоимости актива. И обратная ситуация: если у верхней границы баланса появляются желающие покупать, а желающих продавать больше не становится, то происходит взрывообразный рост стоимости актива, т.е. импульс (дисбаланс).

* Дельта – это разница между покупателями и продавцами. Существует два способа определить инициатора сделки. Первый способ самый правильный, т.к. биржа просто выдает, что одна сделка инициирована покупателем, а другая – продавцом. Чикагская товарная биржа (CME) дает данные по инициаторам сделки. А вот Нью-Йоркская фондовая биржа (NYSE) не дает таких данных, поэтому дельта считается по направлению тика. Помним, что покупки дороже, а продажи дешевле по закону аукциона. Значит, тик наверх – дельта в бай, тик вниз – дельта в селл. Все просто.

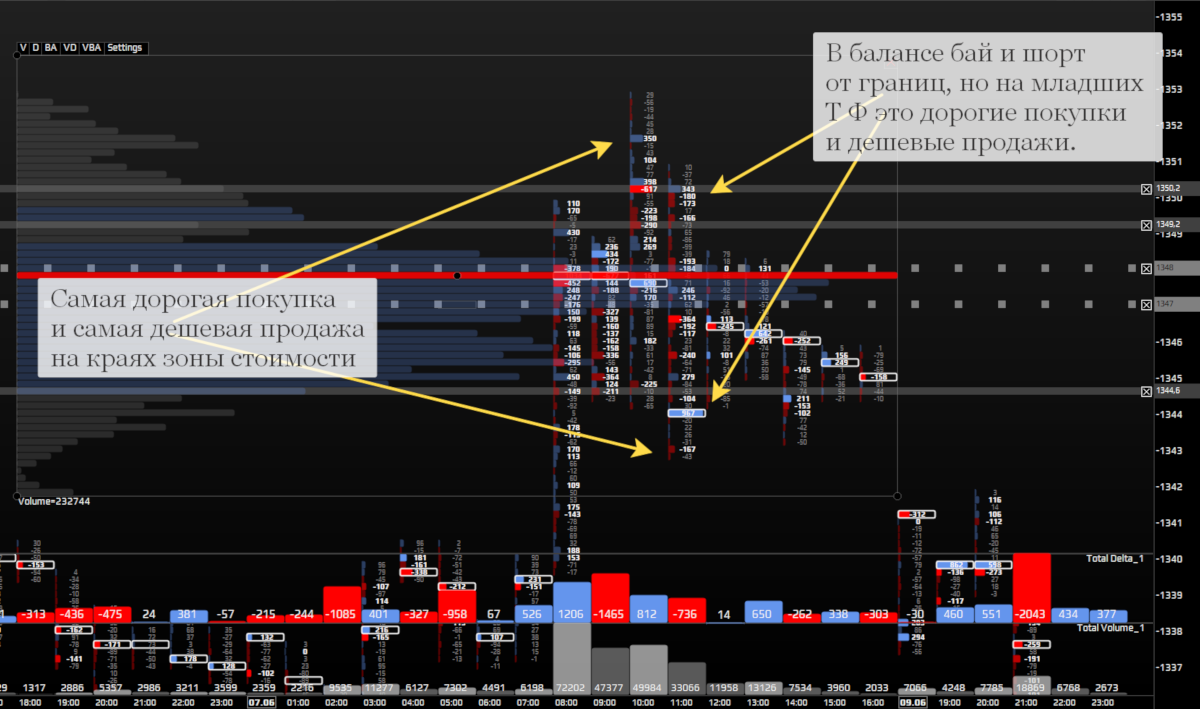

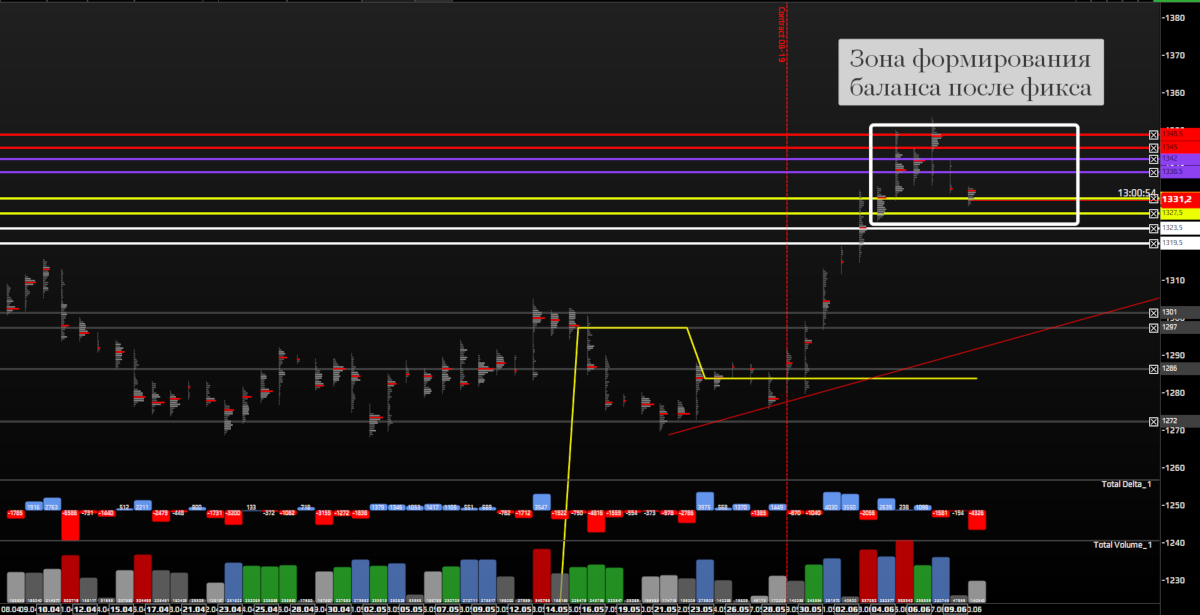

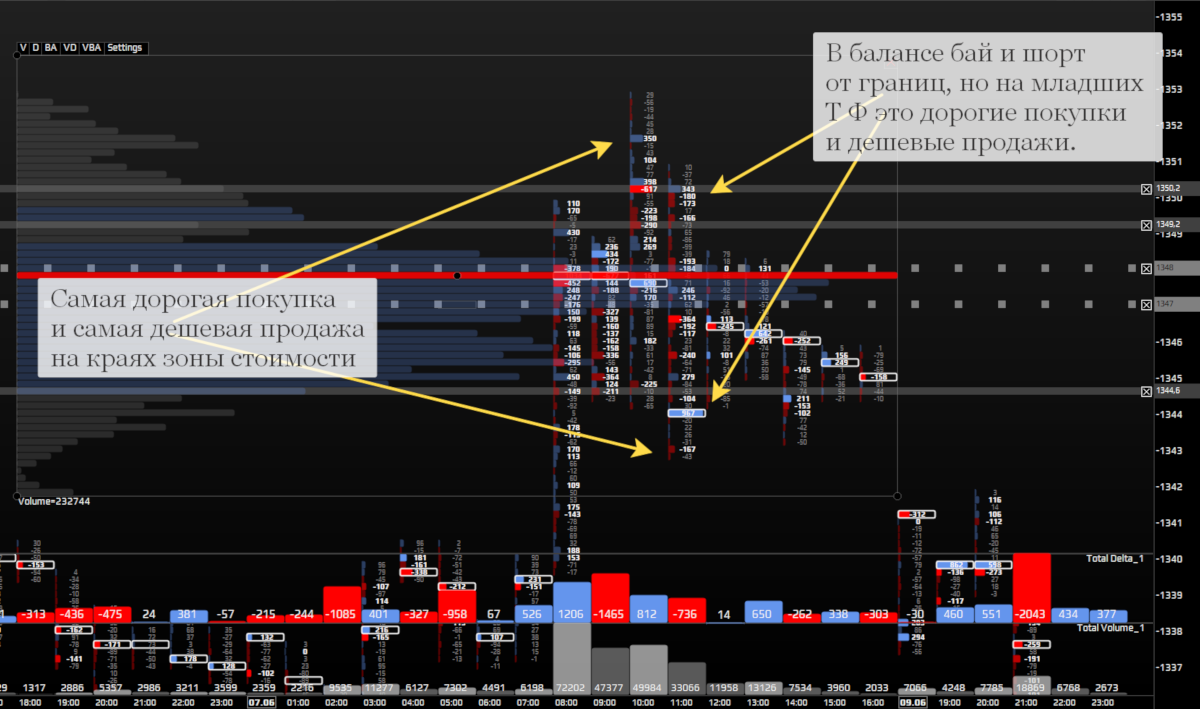

Вот часовой дельта график золота с профилем объема в пятницу 7 июня 2019 года (рис. 4) после выхода провальных Nonfarm payrolls. Я принципиально выделил только баланс после импульса на малом таймфрейме. Профиль цены и дельта график цены. Хорошо видно, что у нижней границы новой зоны стоимости дня (1344,6-1350,2 на Globex), которую мы определяем по распределению ликвидности, похожего на нормальное, и включающего около 90% ликвидности, больше продавцов (нам не важно, продавцы это или фиксы/стопы покупателей). В лоу каждого кластера перевес продавцов. И то же у верхней границы баланса – там больше покупателей.

Рис. 4. Закон аукциона: рынок

ходит от самой дорогой покупки к самой дешевой продаже на примере Н1 дельта

графика GC

7/06/2019. Дельта в бай – положительные значения синего цвета; дельта в селл – отрицательные

значения красного цвета.

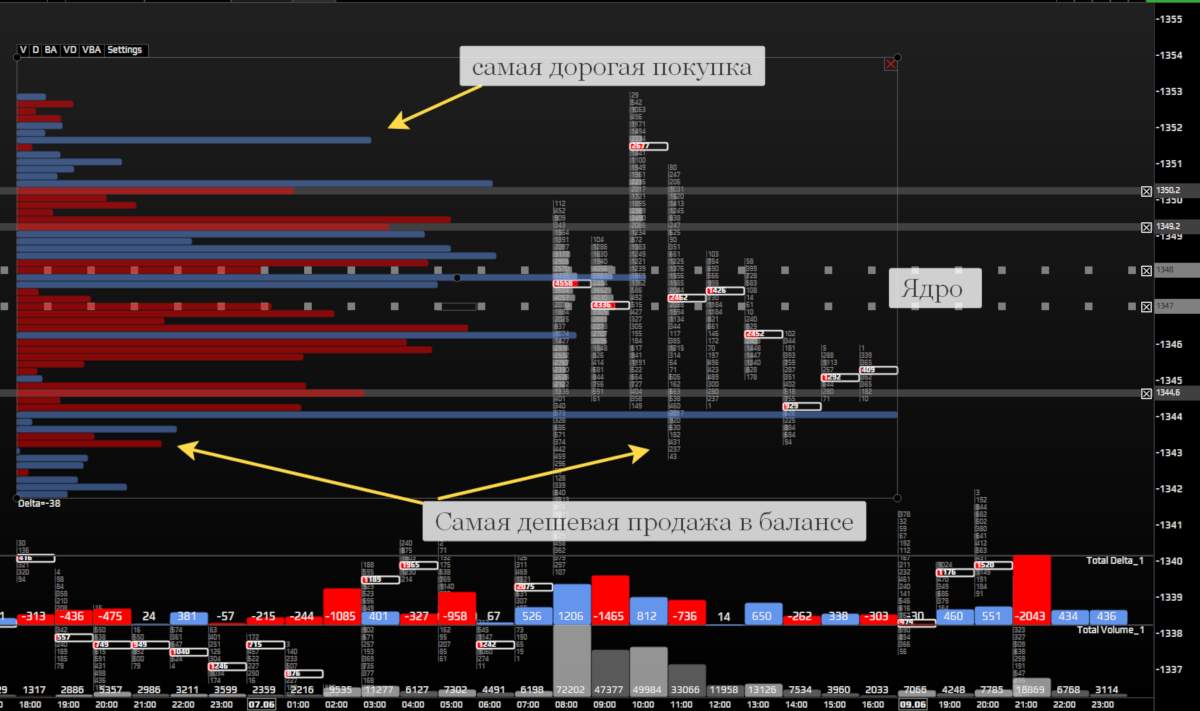

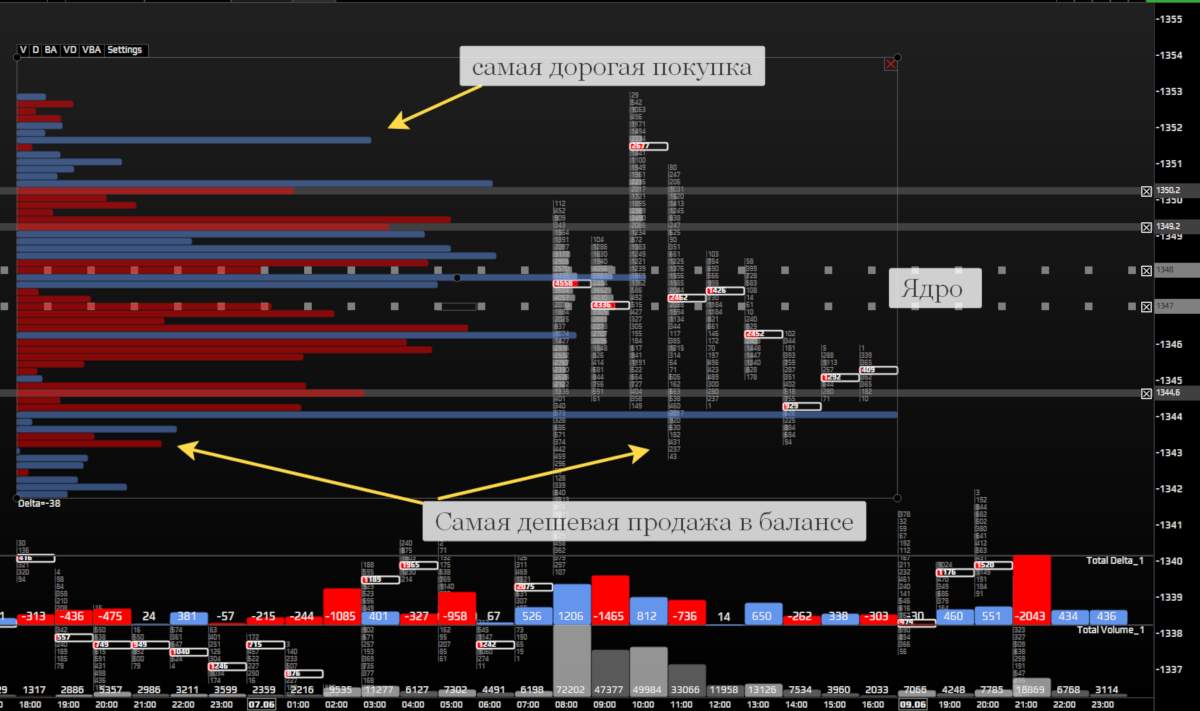

Рисунок

5 абсолютно идентичен рисунку 4, только вместо профиля объема я включил профиль

дельты, а вместо кластерного дельта графика включил кластерный объемный график.

Все аналогично: общий профиль баланса показывает накопление шортов внизу, а

покупок – вверху. Но помним о самоподобии рынка, т.е. его фрактальности.

Рис. 5. Закон аукциона: рынок

ходит от самой дорогой покупки к самой дешевой продаже на примере Н1 дельта

графика GC

7/06/2019.

С дорогими покупками и дешевым продажами в балансе разобрались, но что делать с тем, что на рис. 4 хорошо видна агрессивная покупка (1344), а выраженные продавцы – в диапазоне 1349,2-1350,2? И на рис. 5 в дельта профиле эти товарищи тоже оставили след, нарушая гармонию распределения продавцов внизу, а покупателей вверху.

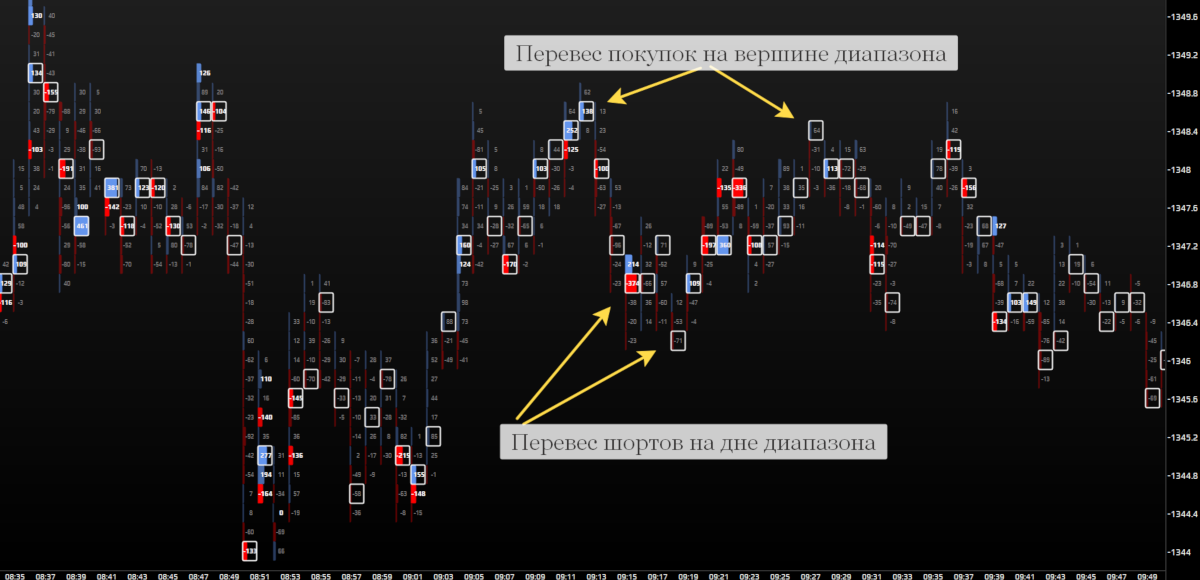

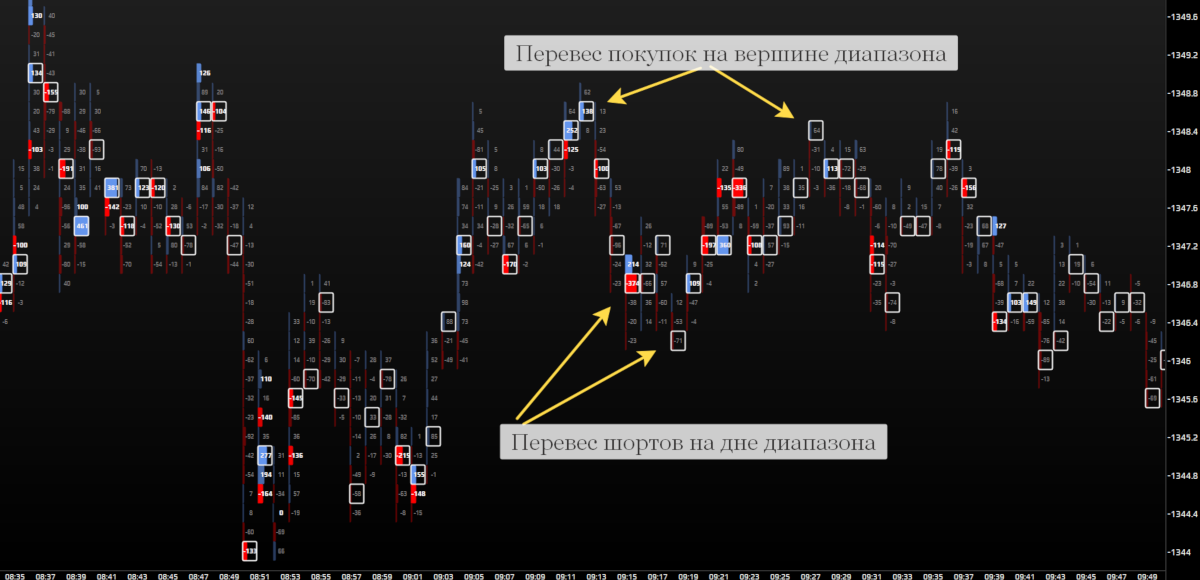

На самом деле, все очень просто. Вот график М5 этого же фрагмента, где видно, что покупка идет на вершинах микробаланса, а продажа – на низах (рис. 6). Таким образом, принцип соблюден. Просто мы не должны забывать о самоподобии рынка на разных ТФ.

Рис. 6. Закон аукциона. Gc M5. Дельта график.

А теперь каверзный вопрос: вы часто продавали на самом дне и покупали на самом хае, т.е. пробовали работать на пробой? Знаю, что часто, очень часто. А все потому, что не знали аукционной структуры рынка и попадали на продолжение баланса, тогда как хотели импульса.

Многие из таких сделок вы так или иначе выводили в 0, если торговали без стопа и ждали возврат. Иногда, уже после того, как вы скурили три пачки сигарет, выпили весь кофе, разбили клавиатуру и отправили окружающих вас людей подальше, цена шла, куда надо, т.е. переходила в импульс. Но ведь были еще и сделки, когда вы продавали хай / покупали лоу (как вам казалось), а возврата уже не было. И сгорали депозиты, как тополиный пух. То есть очень быстро. И ни кофе, ни сигареты не помогали дождаться возврата: сквозь сизый дым на экране таяли кровные доллары, а потом наступал margin call. Потому, что не знали аукционной структуры рынка и попадали на дисбаланс (рис.7).

Рис. 7. Эмоциональное состояние трейдера после наступления margin call.

Расстроил? Напомнил неприятные моменты? Тогда перейдем к следующему разделу. Но перед этим ответьте на вопросы:

- Что

такое аукцион и какой его главный закон?

- Почему

в балансе хорошо работают веерные стратегии?

Ответили? Тогда поехали дальше,

ведь начинается самое главное.

Структура аукциона

Я думаю, вы уже поняли, что баланс – это торговля во флете, а хочется дисбаланса, когда распределение становится ненормальным, и происходит его смещение в какую-то сторону.

Уверен, что вы уже нутром чувствуете, что рынок можно разделить на две части: баланс (флет) и дисбаланс (импульс, тренд). На истории хорошо видно, как одно переходит в другое. Но как найти переходы? Для этого необходимо усложнить схему, что мы сейчас и сделаем. Но перед этим еще раз о балансе.

В любой фазе рынка можно выделить баланс или импульс на младшем таймфрейме. Даже если стоимость меняется очень быстро, и именно сейчас – самая агрессивная часть импульса (как сказали бы волновики: «третья волна в третьей волне»), то на секундном графике можно выделить баланс на 10-15 секунд. Баланс – это наиболее проторгованная часть рыночного профиля. Поэтому анализ котировки необходимо начинать со старших ТФ и спускаться к младшим. А анализ необходим для того, чтобы принять решение о входе (или не входе) в сделку, а также о ее потенциале. Понимание того, что на дневном графике баланс, а на часовом графике начинается дисбаланс в рамках дневного баланса, очень помогает в торговле от границ. А теперь поехали.

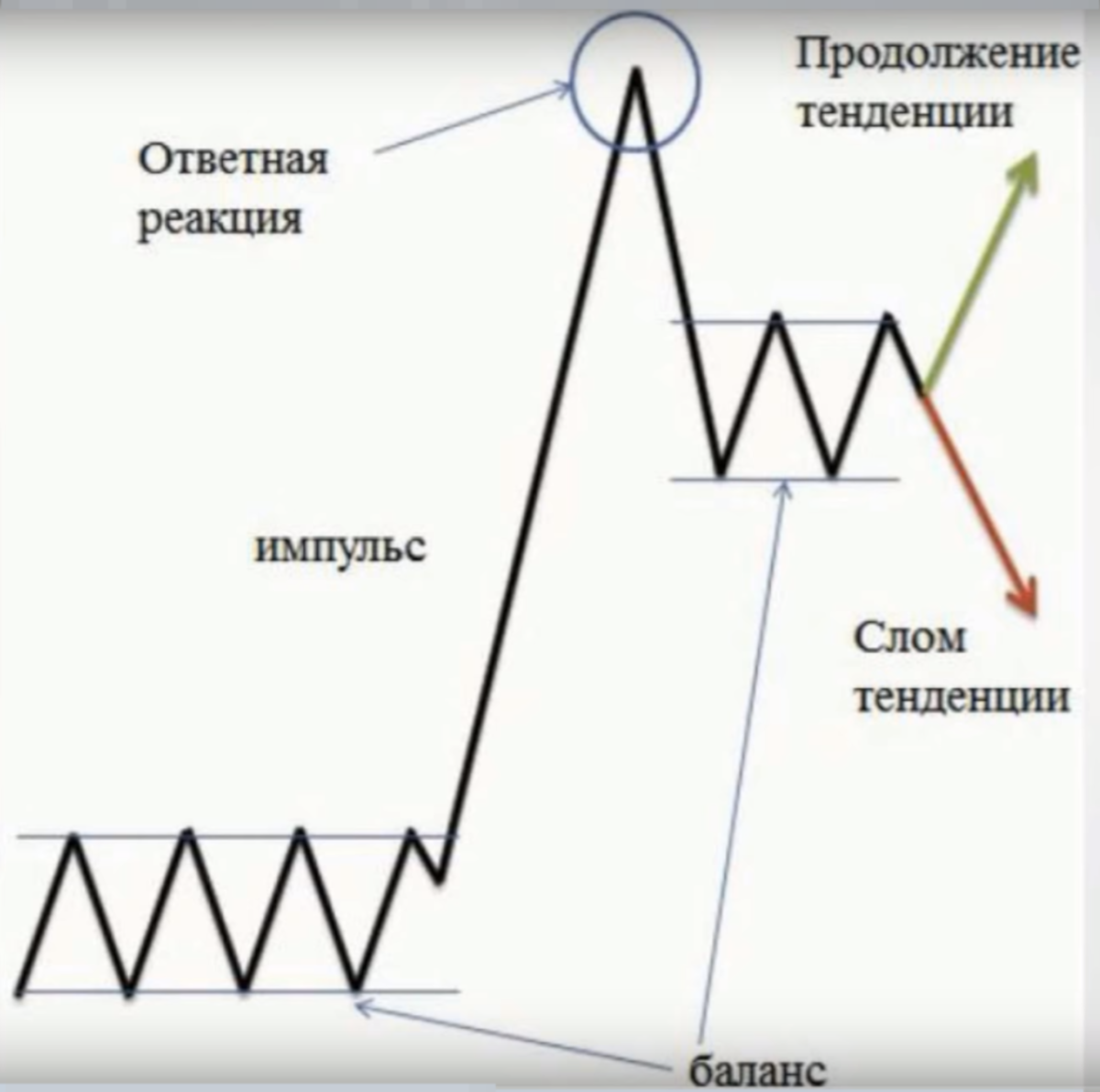

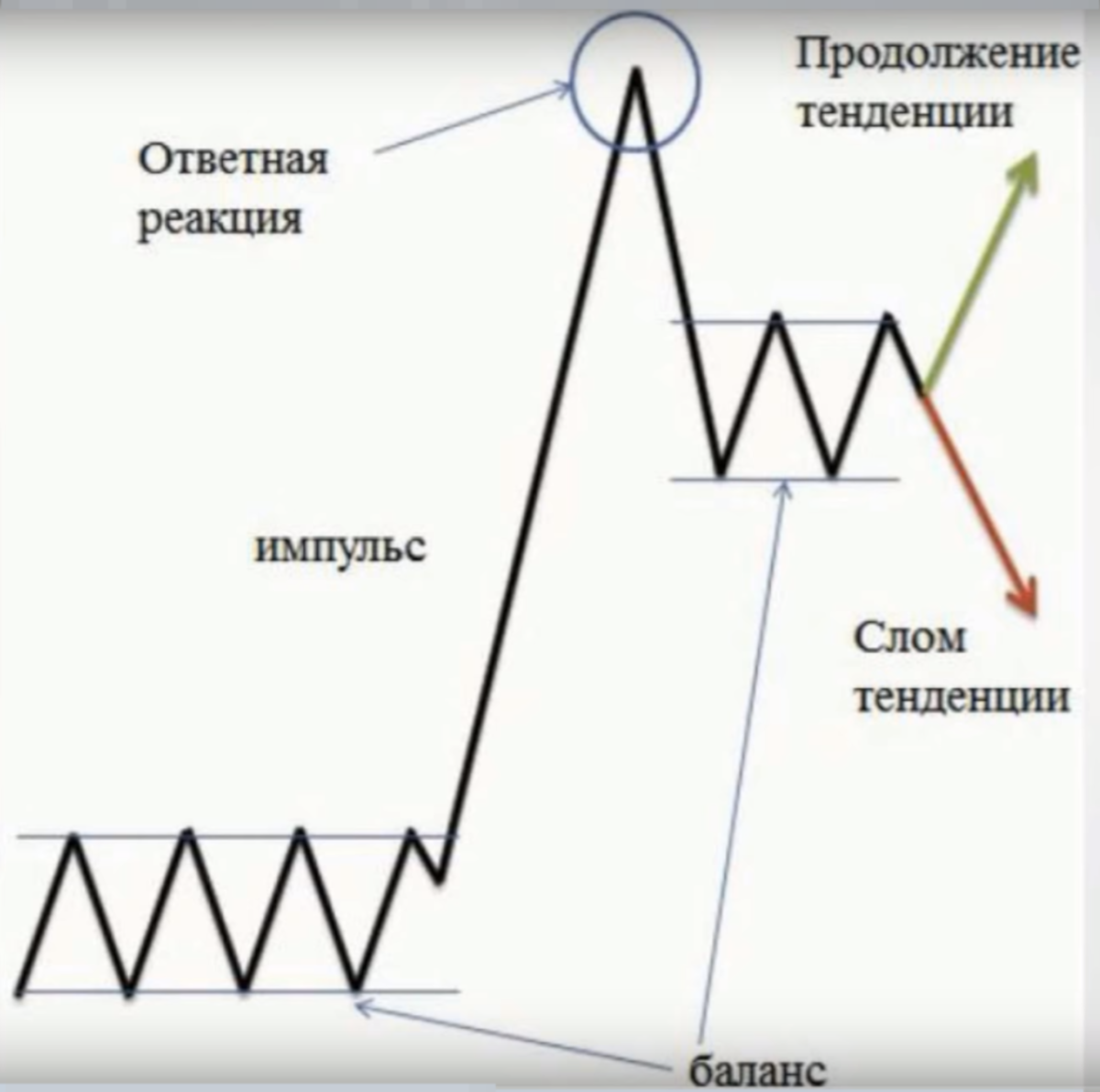

Рынок – это аукцион, имеющий 4-х

фазную структуру: импульс – фикс (ответная реакция, кульминация) – баланс –

импульс (слом или продолжение предыдущей тенденции) (рис.8).

Рис. 8. 4-х фазная структура рыночного аукциона.

Запомните это. Импульс – фикс (ответная реакция) – баланс – импульс. И еще раз: импульс – фикс – баланс – импульс. Достаточно? Не думаю. Но если повторять как мантру, то буквально через пару недель все встанет на свои места, и мир (т.е. рынок) уже не будет прежним.

Алгоритм определения рыночной фазы

Описываемая мною концепция означает, что начальная и конечная точки расчета – это импульс. Поэтому для анализа текущей активности находим последний импульс на старшем таймфрейме. Обычно это дневной ТФ. Для полного понимания фаз рыночного аукциона необходимо умение анализировать вертикальные и горизонтальные накопления объемов, т.е. анализ статистических закономерностей. Детально об этом я расскажу в следующем материале. Здесь же основной упор я делаю на саму логику рассмотрения рыночного аукциона через импульс, фикс, баланс и импульс.

1.

Импульс

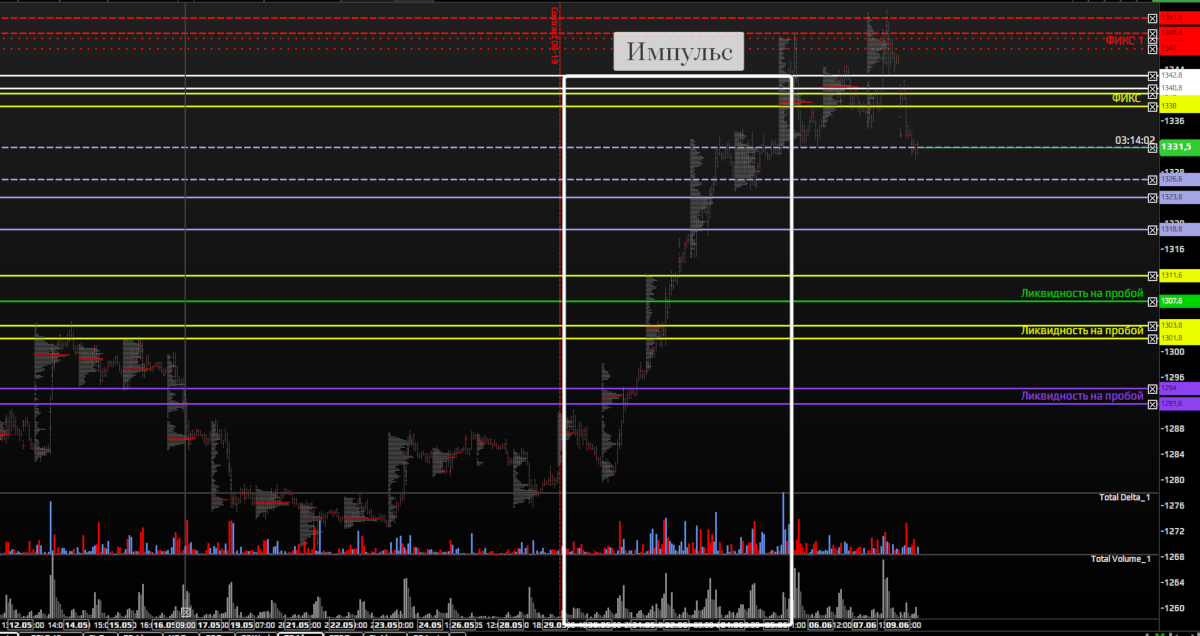

Импульс характеризуется ступенчатым накоплением ликвидности, быстрой однонаправленной сменой цены, а также повышенными на 25-40% часовыми и дневными оборотами относительно таковых в балансе. Т.е. импульс – это изменение зоны стоимости на соответствующем таймфрейме.

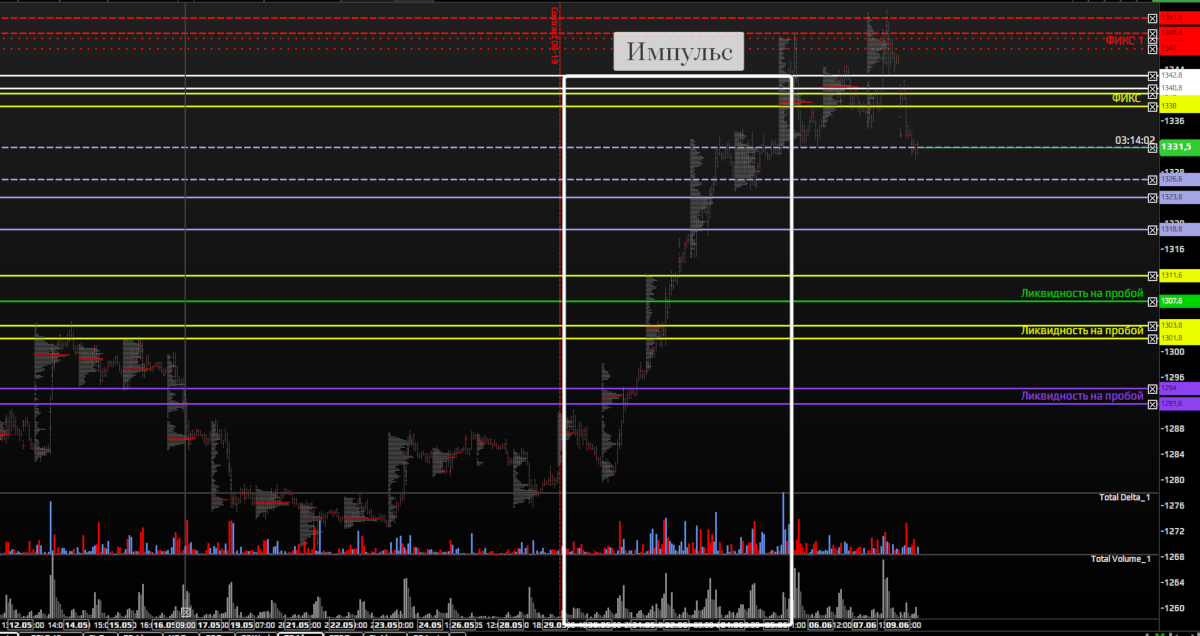

Прямо сейчас золото находится в фазе импульса. Вот часовой кластерный график золота (рис. 9) с дневными профилями в середине июня 2019 года. Распределение ликвидности каждый день не нормальное (смотрим на дневные кластеры), т.е. в диапазоне дня ликвидность (ядра, балансы) размещена неравномерно. Каждый новый баланс дня выше предыдущего. Ликвидность размещается быстро (несколько часов) в плоскости. Нормальное распределение нарушено на старшем таймфрейме и наблюдается только несколько часов в моменте.

Текущий импульс начался 30 мая. Я сейчас не разбираю того факта, что это открытие нового двухмесячного фьючерсного контракта, просто укажу, что в моменты смены контрактов или почти сразу после смены контрактов вероятность новой тенденции наивысшая. До 1291,6-1294 можно было предполагать, что это удар по балансу. Но закрытие дня (а это был четверг) выше 1291,6-1294 (предыдущего диапазона сопротивления), а также работа в пятницу на новых уровнях 1301,8-1303,8 уже намекала на то, что пора присоединяться. Выход в 1307,6-1311,6 на ВЫСОКИХ оборотах, подтверждённых покупками по дельте, окончательно ознаменовал импульс для самых осторожных. Последние диапазоны чистых покупок: 1318,8-1223,8 (можно разделять на две зоны, но это не критично здесь) и 1326,6-1331,6. Первый дневной баланс случился выше 1324 уже во вторник. Таким образом, за 5 сессий золото подорожало на 80 долларов, после чего начался фикс.

Рис. 9. Фаза импульса на золоте. Часовой

график с дневными кластерами.

2.

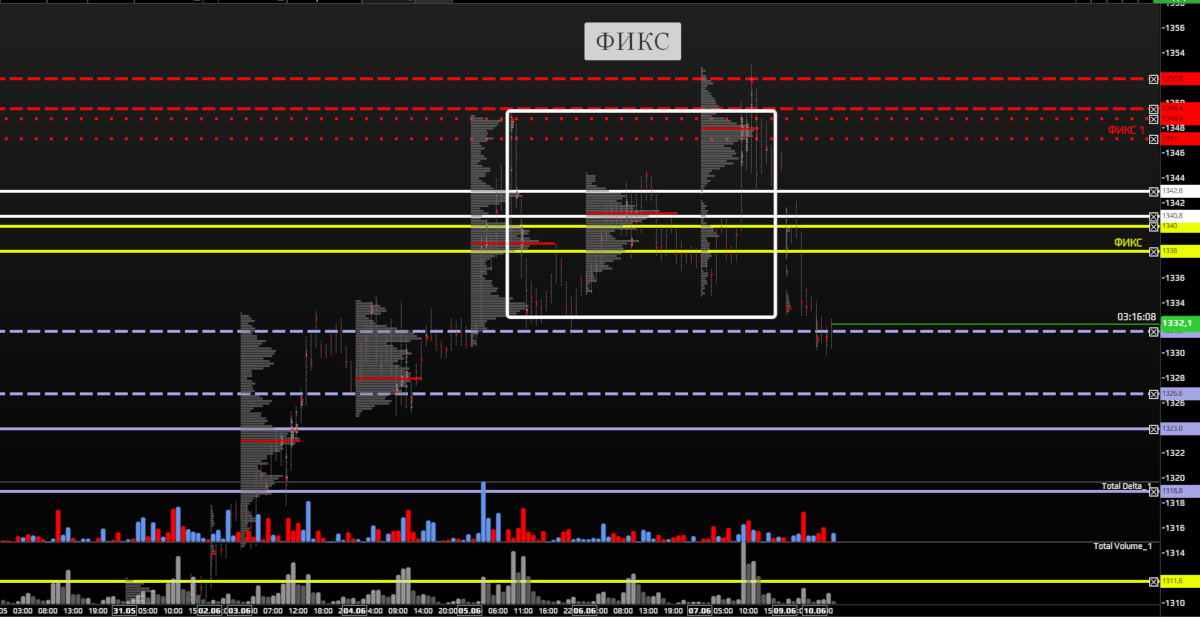

Фикс (кульминация)

Фикс – это выброс объема против импульса. В классическом анализе это та самая коррекция, ожидаемая многими.

Как

определить фикс?

В фазе импульса любой горизонтальный объем (т.е. любое накопление, любой баланс на младшем ТФ) направлен строго в одну сторону: в нашем случае – это четкий аптренд.

Первый горизонтальный объем на анализируемом таймфрейме (ТФ), позиционированный в обратную сторону с пробоем первых поддержек в импульсе, – это фикс. Горизонтальные объемы (кластеры) могут быть несущественными, но вертикальный объем возрастает относительно импульса. Если в импульсной фазе каждое расширение котировки идет на 50-60 тыс. оборота в час, то на фикс в час могут кинуть 70-90 тыс. Ну и рядом еще по 50 тыс.

Другими

словами, любая реакция на выброшенный объем в рынке ПРОТИВ основной тенденции –

это фикс на соответствующем ТФ (или на младших ТФ).

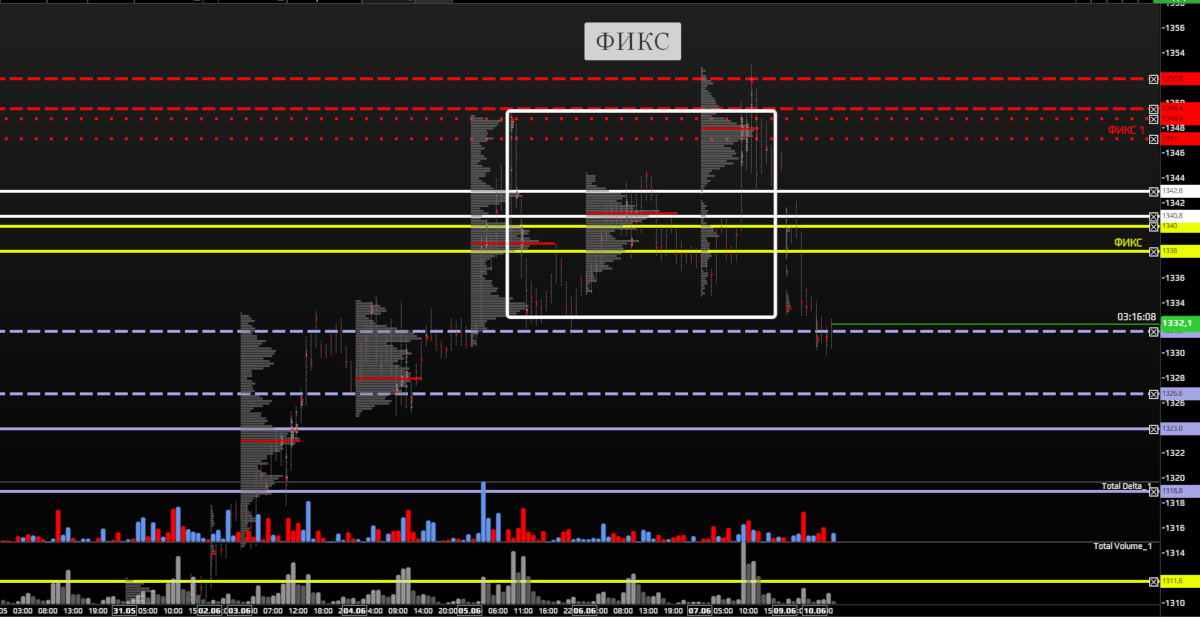

В нашем случае мы видим целый день баланса в 1326,6-1331,6. На следующий день происходит расширение котировки в северном направлении, но в диапазоне 1347-1348,6 (рис. 10), куда пришли без особой борьбы (т.е. очень резко), выкинули небольшие объемы и случился первый явный фикс, который вернул котировку сразу к 1326,6-1331,6. Через сессию фикс подтвердили, слегка расширив цену, но набрав объемы ровно в том же диапазоне 1347-1348,6. Объемы в эти моменты были максимальны. Самые умные вышли в 1349,4-1351,8. Также стоит отметить, что в среду пробили две локальные часовые поддержки 1338-1340 и 1340,8-1342,8, которые в рамках импульса должны были бы удерживать. Второй диапазон оказал сопротивление в балансе четверга. В понедельник 10 июня уже можно не только часовую, но и дневную ликвидность позиционировать как фикс, так как пятницу закрыли выше 1340, а открылись фактически в районе 1330.

Рис. 10. Общий вид фикса. Часовой

график с дневными кластерами.

После фикса всегда наступает баланс. Он имеет более или менее продолжительный вид в зависимости от фазы рынка на аукционе старшего таймфрейма.

3.

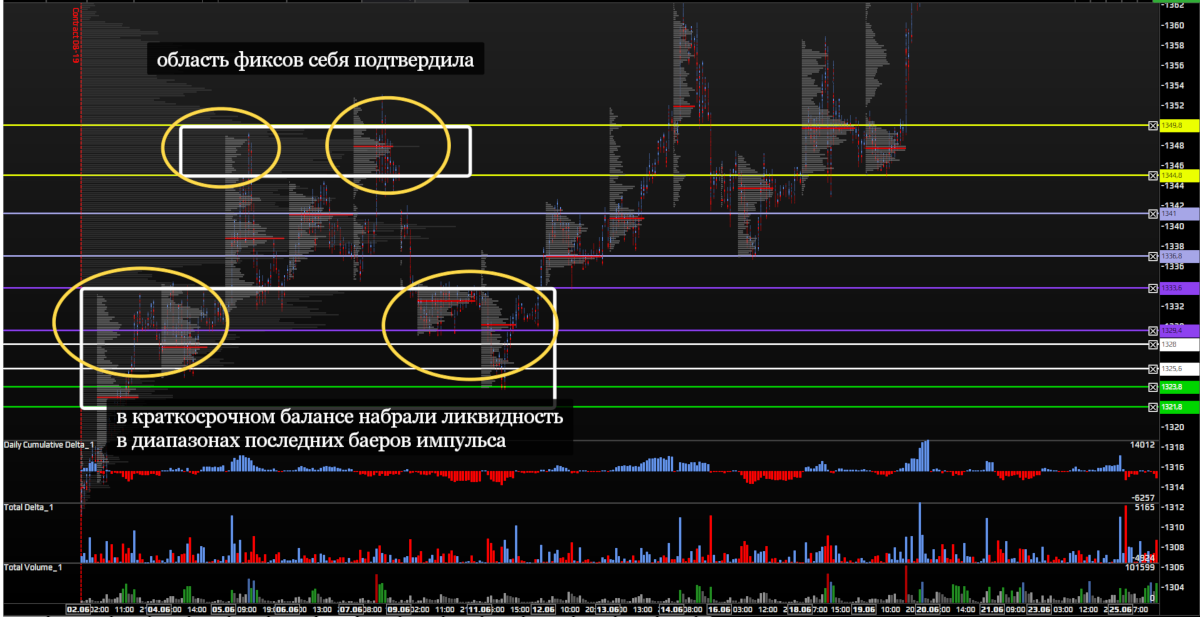

Баланс

После

фикса наступает баланс на рассматриваемом ТФ. В нашем случае мы можем легко

определить границы среднесрочного баланса. Баланс – это накопление объема в

определенных границах после фикса.

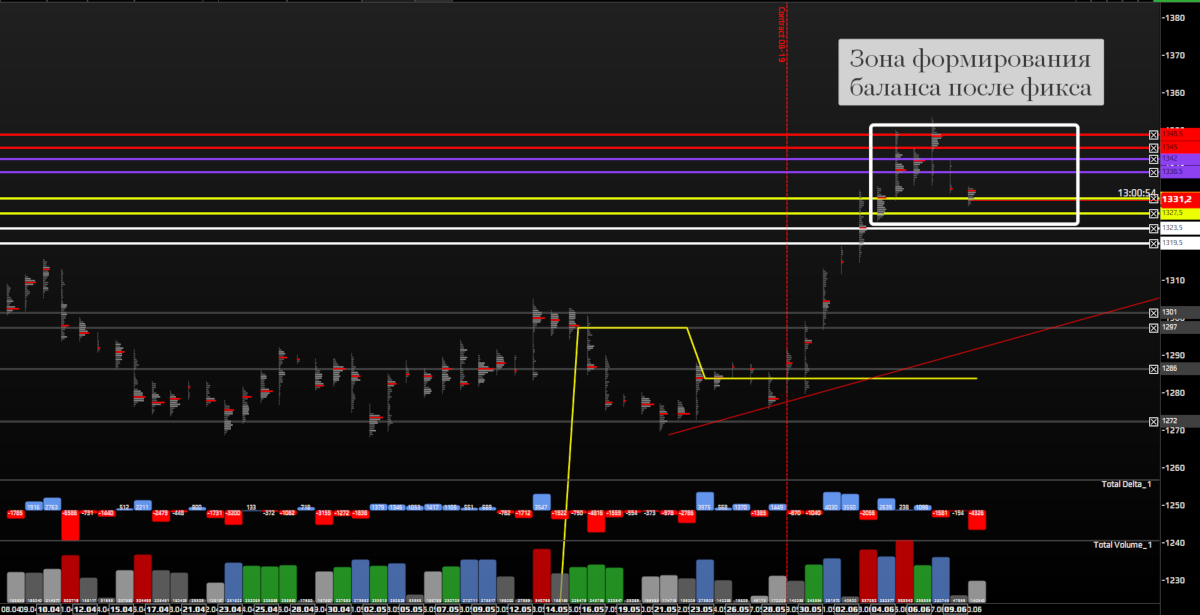

Верхний диапазон баланса – это ликвидность фиксов, а нижний – последние покупки, толкнувшие котировку к фиксам. Т.е. вероятнее ожидать формирование баланса в диапазоне 1316-1347 с заходами не ниже 1318 и не выше 1352 (рис. 11).

Рис. 11. Начало формирования

баланса после фикса. Часовой график с дневными кластерами.

Повторю

мысль, озвученную в самом начале раздела: анализ котировки необходимо начинать

со старших ТФ и спускаться к младшим. Срок анализа для старших ТФ (день) – 1-2

года.

Большинство котировок на старших ТФ находятся в фазе баланса по несколько месяцев или даже лет, поэтому анализ старшего ТФ можно начинать с баланса, т.к. работать придется именно в балансе. Но на младших ТФ анализ только 4-х фаз, где первая из них – импульс. Просто нужно помнить, что рынок фрактален. И тогда вход на пробой экстремума, что кажется хорошей идеей на графике М30, оказывается на самом деле отличной идеей для сделки в противоположную сторону, т.к. на дневном графике котировка находится у края баланса.

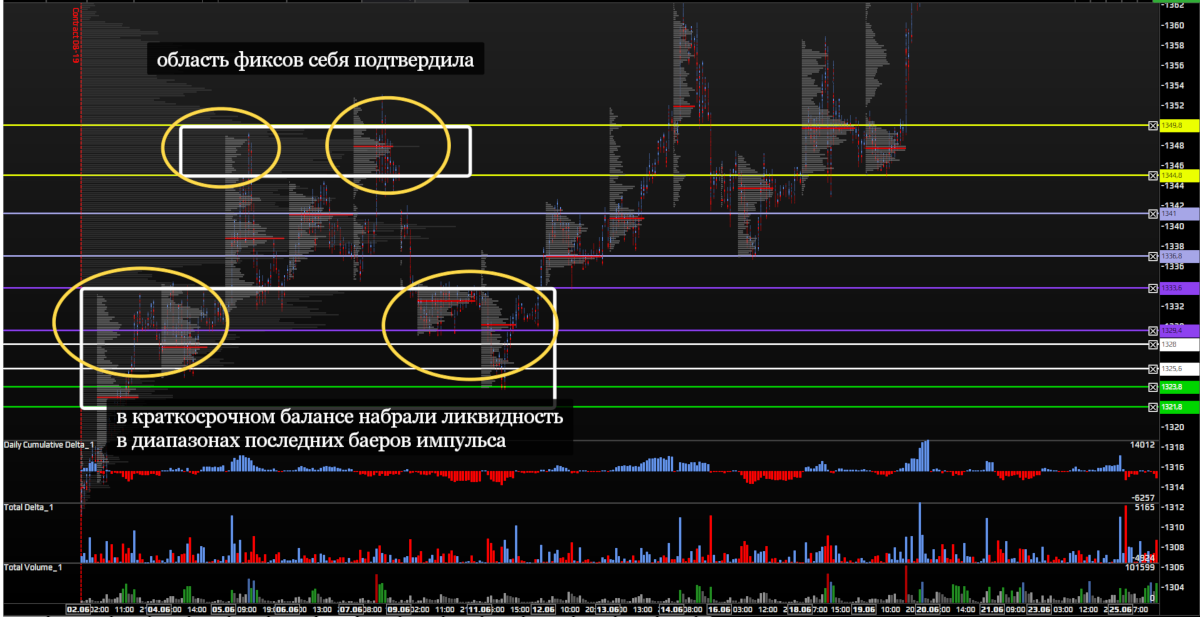

Накопление ликвидности в балансе чаще всего имеет ротационный вид: внутри общего баланса после фикса на младших ТФ можно выделить зоны поддержки и сопротивления, где внутридневные игроки проявляют повышенную активность (рис.12). После баланса всегда происходит импульс в ту или иную сторону.

Рис. 12. Сформированный ротационный баланс после фикса. Часовой график с

дневными кластерами.

Фактическое размещение ликвидности в рассматриваемом балансе выглядит следующим образом:

1321,8-1323,8 – самые агрессивные покупатели, ниже которых она не опускалась.

1325,6-1328 – зона агрессивных покупок на самом дне баланса, а также стопы основных покупателей.

1329,4-1333,6

– основные покупатели в балансе.

1336,6-1341 – зона неопределенности, где ликвидности много, и она позиционирована в обе стороны.

1344,8-1349,8

– зона фиксов и продаж в балансах.

Тут хорошо видно, что по всем законам аукциона вверху баланса преобладают покупатели, а снизу – продавцы по дельте. Борьба между покупателями и продавцами создает ротации, т.е. смены объемных массивов. Пробой зоны фиксов 14 июня дал первый намек на новый бай импульс. Самым главным аргументом покупок должно было стать удержание котировки в диапазоне фиксов, т.е. продаж предыдущей недели 1344,8-1349,8. Данное позиционирование четко указывало на то, каким будет следующий импульс.

4.1. Импульс как продолжение предыдущей тенденции

Как я

уже указал, в 1344,8-1349,8 набрали последних покупателей и ушли в следующий

импульс (рис.13). Теперь поддержка была в районе 1384, а накопление покупателей

в 1393-1401. Зона 1417-1428 и по 1440 выступала зоной фиксов. После ротаций

объема покупки были набраны ровно в зоне сопротивления внутри баланса, т.е. в

зоне начальных фиксов 1417-1428. Сегодня (5 августа 2019 года) котировка

штурмует 1470, т.е. вышла в новый импульс на часовом ТФ.

4.2. Импульс как слом предыдущей тенденции

Как вы уже догадались, самым важным аргументом перед продолжением динамики является расширение коридора в сторону предыдущей динамики (в нашем случае – в бай) с последующим набором ликвидности в бывшей зоне фиксов.

А как

происходит слом? Как его увидеть в моменте баланса на соответствующем ТФ?

Во-первых, после 2 (реже 3) касаний зоны фиксов и зоны последних агрессоров на проталкивание (в нашем случае покупателей) котировка должна остаться в балансе. Должен быть возврат под диапазон фиксов.

Во-вторых, накопление ликвидности на младших ТФ должно резко пойти ПОД объемными массивами на соответствующем ТФ.

В-третьих,

должно случиться расширение коридора ниже поддержки последних бай агрессоров,

пусть и с возвратом в баланс.

В-четвертых, после возврата в баланс котировка обычно не идет выше РОС (точки контроля), т.е. наиболее проторгованной зоны. Крайняя зона, куда котировка может дойти, – это зона фиксов.

В-пятых, после невозможности закрепления выше РОС накопление ликвидности идет в зоне бывшей поддержки ИЛИ (что надежнее) слегка под зоной поддержки. Вот тут-то мы и продаем в расчете на слом тенденции.

Вот снова график золота 30 июля 2017 года (рис. 13). На этот раз 20-ти минутный. После определенной восходящей динамики выше 1440 начинаются фиксы, но поддержку оформляют в 1437,6-1438,8. Реальный фикс устроили в 1444-1444,8. Обратите внимание, что первый подход к диапазону дал обратную реакцию, хотя денег там не было. Когда в самом диапазоне набрали ликвидность, то реакция оказалась вполне однозначная. После второго захода начинается набор ликвидности в 1442-1442,6. После этого третий заход, снова 1442-1442,6 и расширение в бай. Но вместо закрепления мы видим слом динамики. Если бы мы покупали в расчете на расширение на север, то самое время выходить. Затем мы видим набор ликвидности в 1440-1440,8, которая позиционирована на шорт, пробив 1437,6-1438,8. Под этим диапазоном появляется покупатель, который возвращает котировку в баланс с тестом фиксов 1444-1444,8 без захода. Последняя попытка покупателей – тест снизу уже 1442-1442,6, где еще недавно они смело покупали. После этого котировка уходит в 1429,8-1433.

Рис. 13. Слом тенденции. 20-ти минутный график золота.

Аккуратно искать продажи можно было начинать после пробоя 1437,6-1438,8 с общим стопом за зону фиксов. Консервативные продажи в этой схеме – 1429,8-1433. Да-да, ведь это ликвидность на продолжение. У нас есть начало импульса, и это первая ликвидность, поэтому смело можно было продавать. Там рынок именно это и сделал.

От старшего к младшему ТФ: пример правильного анализа котировки

Итак, рассмотрим тикер GC на COMEX, которая является частью NYMEX, которая, в свою очередь, входит в CME Group. Анализ был проведен в середине июня. Анализ консервативен, т.к. на момент подготовки золото переходило в баланс на часовом ТФ. Автор успел присоединиться к новому бай импульсу, который уже был виден в момент написания.

Анализ недельного ТФ:

Сначала проанализируем котировку с 1 января 2015 года, т.е. 4,5 года назад (рис. 14). В 1 делении цены (кластере) у меня 1 доллар вместо стандартных 10 центов. Преимущество профессиональных терминалов в том числе и в том, что можно сжимать котировку. Отмечу, что происходит не только суммирование цен, но и суммирование объемов. Как видим, все 4,5 года котировка находится в фазе баланса после обвала. График недельный, на нем есть разделители контрактов (на золоте 2-х месячные фьючерсы), и добавлен индикатор dPOC (dynamic point of control, динамическая точка контроля, под которой понимается зона максимального количества сделок, динамически изменяемая во времени).

Напомним, что анализ начинать надо с импульса и фикса, но для этого нужно загрузить котировку более, чем за 5 лет, а это не наш горизонт планирования, верно? Предыдущий импульс далеко за горизонтом, поэтому исходим из того, что на золоте многолетний баланс: котировка спокойно ходит от нижней границы к верхней, т.е. от 1201 по 1342, а выходы за границы расцениваются игроками как повод открыть позиции в обратном направлении.

Как выделить границы зоны стоимости и баланса, мы уже знаем. Просто смотрим, где размещено 90%, 70%, а также 50% и 30% ликвидности. В данном случае зона стоимости выделена по крайним значениям в 1 млн. контрактов в кластере, а 1274-1297 – это ядро, т.е. самая проторгованная часть баланса, судя по наличию более 1,4 млн. контрактов в кластере. Другими словами, ядро – это наиболее проторгованный участок, где компактно собрано 20-30% всего объема.

Рис. 14. Анализ недельного ТФ.

«Стоп» – скажете вы. «Какие еще 1,4 млн.?». Ядро – наиболее проторгованная зона, которая находится как раз в районе того самого +/- 1 стандартного отклонения. Но теория теорией, а практика подсказывает, что надо искать статистические закономерности. Подробнее об этом в следующей статье. Сейчас просто поймите, что важна статистика, а не только общий вид профиля.

Определив общий настрой, нам необходимо выделить зоны интереса участников. Вот две зоны покупателей. В первой зоне диапазон 1189-1210, а во второй – 1244-1253. Ядро контракта уже можно позиционировать как поддержку.

Зоны

шортов в 5-летнем балансе следующие: 1342-1355 и 1314-1327, которая прямо

сейчас стала поддержкой.

Выводы по анализу недельного ТФ:

- Золото находится в многолетнем балансе;

- Сейчас золото достигло верхней границы многолетнего баланса;

- Реакция на границу присутствует на младших ТФ;

- Граница достигнута импульсно за 1 недельный период на самых высоких оборотах с октября (об этом в следующей статье);

- Если котировка перейдет в фазу импульса на недельном ТФ, то бывшая зона продаж 1314-1327 станет поддержкой;

- Если котировка останется в 6-летнем балансе, то в течение июня-июля высока вероятность балансирования в районе 1315-1345, либо возврата в ядро 1274-1297.

Анализ дневного ТФ:

На дневном таймфрейме наблюдаем импульс в балансе, который может перерасти в импульс на недельном ТФ, а может закончиться, учитывая анализ многолетнего баланса и происходящих фиксов. Разгружали два диапазона 1338,5-1342 и 1345-1348,5. Поддержка 1327,5-1331,5 – день баланса (вторник, 4 мая). Не можем пробиться ниже, при этом идет набор шортов на небольшом обороте. По закону аукциона это может свидетельствовать о том, что потенциальное дно формирующегося баланса найдено.

Рис. 15. Анализ дневного ТФ.

При этом понедельник (вернее, воскресенье в США; если вы не знали, то в США торги начинаются в воскресенье, когда у нас полночь с воскресенья на понедельник) ушел из ядра прошлой недели 1338,5-1348,5. Для того, чтобы ожидать продолжения бай импульса после консолидации, котировка не должна уходить ниже 1327,5-1331,5, хотя 1319,5-1323,5 допустимы, но открывают новые вероятности.

Выводы по анализу дневного ТФ:

Бай импульс не отменен, первичный фикс в наличии. Бай приоритет сохраняется, но после формирования надежной платформы. Поэтому сейчас ориентир – баланс на 3-5 дней. Будем наблюдать.

Анализ часового ТФ:

А вот

его я проводить не буду. Просто перечитайте предыдущий раздел. Там как раз

проводился анализ, основанный на часовом ТФ. Поэтому сразу перейду к выводам.

Выводы по анализу часового ТФ:

Часовые

фиксы прошли в зоне многолетних фиксов. Верхняя граница учтена. Котировка

работает по правилам аукциона.

Выдели фазу аукциона: вместо домашнего задания

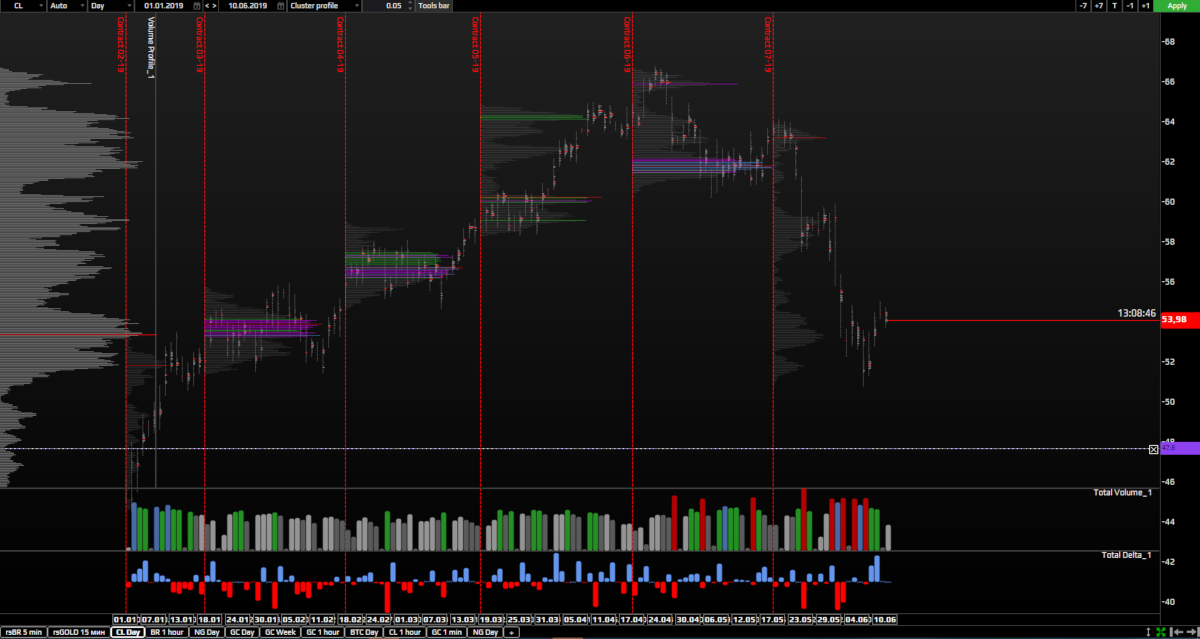

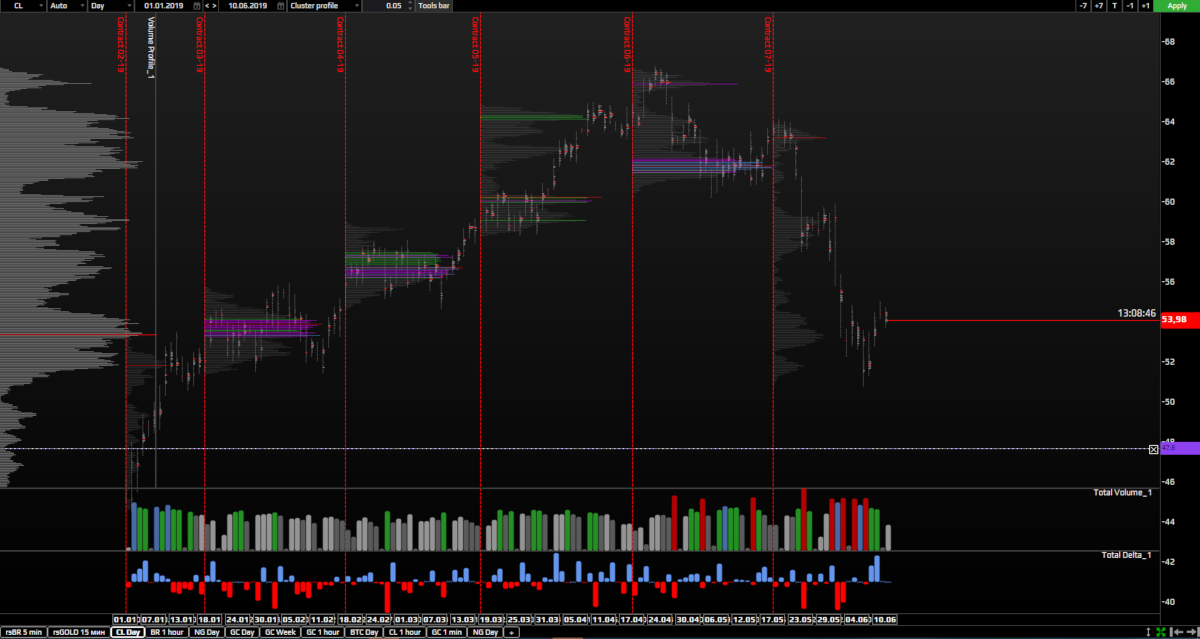

Вот график техасской нефти с 1 января до середины июня 2019 года (рис. 16).

- Выделите фазы рынка на самом старшем ТФ;

- Найдите локальные фиксы и консолидации;

- Найдите значения баланса 2019 года;

- Исходя из положения котировки в балансе года, определите потенциальное направление (и не смотрите на график нефти, тут и так все понятно, если помнить про аукцион).

Рис. 16. Нефть. Дневной ТФ с 1

января 2019 года.

Жду

ответы под статьей.

Заключение. Как применять на практике знание аукционной структуры?

Очень

просто. Сначала повторите мантру: «импульс-фикс-баланс-импульс». Потом

выполните следующие действия:

- Проведите анализ от старших таймфреймов к младшим: определите фазу рынка на старшем ТФ, среднем ТФ, младшем ТФ (день за год, час за месяц, 15 минут за 2 недели). Сопоставьте результаты;

- Оцените перспективы входа в рынок, исходя из фазы рынка. В примере по золоту я показал в середине июня, что тогда было КРАЙНЕ ИНТЕРЕСНОЕ место для входа в средне- и долгосрочном плане, т.к. совпадают фазы на всех таймфреймах;

- Определите точку входа, стопа и профита и ждите момент. Или запускайте свои стратегии. Но только после оценки перспектив.

В общем-то, все просто.

И еще раз главная мысль. Выход из баланса, т.е. импульс, подразумевает быстрый и агрессивный набор ликвидности в плоскости за границами баланса, желательно достаточно далеко от границы. Самый надёжный вход – после точного позиционирования ликвидности: на продолжение или на возврат. И тогда на тесте именно этой ликвидности можно входить, т.е. покупать хай / продавать лоу, если ликвидность позиционирована как ликвидность на продолжение; или продавать хай / покупать лоу, если ликвидность, набранная за границами баланса, показывает возврат.

В следующей статье мы дополним знания объективными параметрами, т.е. значениями вертикальных и горизонтальных объемов, которые позволяют входить в рынок вместе с крупным игроком, ведь полноценный анализ структуры аукциона невозможен без изучения биржевых объемов.

С уважением, Иван Русин

Tlap.com