Вы когда-нибудь задумывались, в чем отличие Форекс от других рынков?

У валют, конечно же, присутствуют тренды, но большую часть времени это все-таки зигзагообразные движения, подверженные возврату к среднему. Именно на этой идее строится точная внутридневная стратегия Beat The Market, о которой сегодня пойдёт речь.

Это комбинация торговли в канале и по тренду, которая берет лучшее от двух методик.

Платформа: Metatrader 4

Валютные пары: любые

Таймфрейм: M15 (H4)

Время торговли: круглосуточно

Рекомендуемые брокеры: Admiral Markets, Alpari, RoboForex

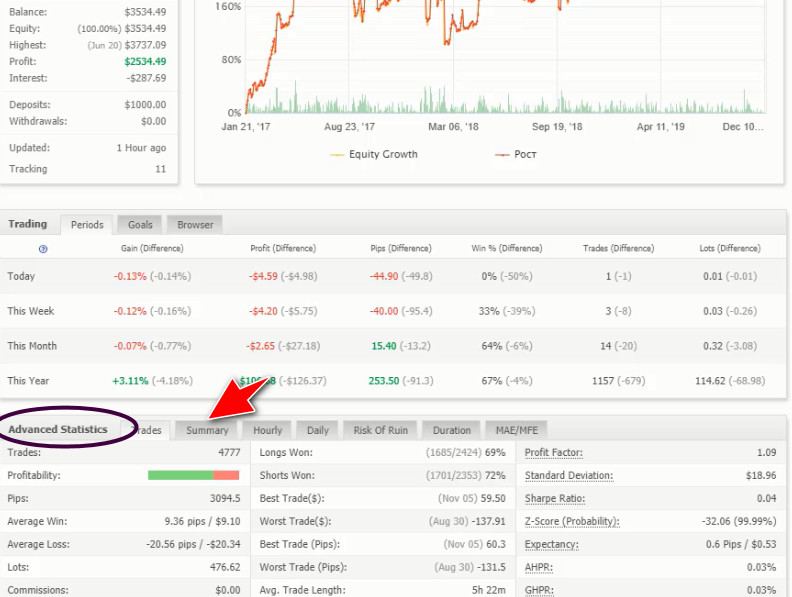

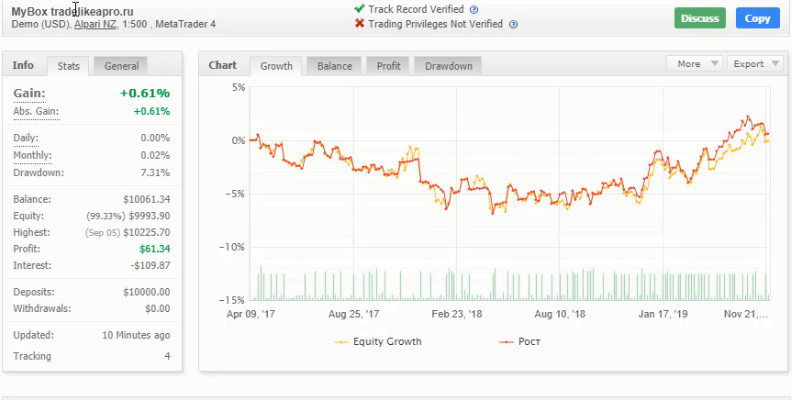

Beat The Market strategy (BTM) – авторская стратегия с форума Forex Factory. Тема просуществовала там недолго, ветка с индикаторами и обсуждением была удалена. Но стратегия успела оставить след – трейдеры продолжили ее изучение и распространение собственными силами, восстановив код индикаторов и разработав правила торговли.

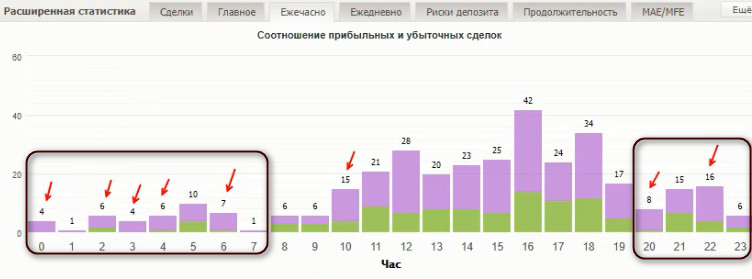

Индикаторы BTM активно обсуждались также на нашем форуме, торговая система трансформировалась, в результате чего возникла готовая версия, которая и будет описана в этой статье. Пользователям и кодерам нашего сайта совместными усилиями с Forex Factory удалось написать «облегченную версию» авторского варианта BTM, сохранив уровень профитных сделок и не потеряв точности входов.

Хочется поблагодарить за полученный результат всех причастных к работе над представленной ниже эффективной торговой системой Beat The Market strategy.

Индикаторы стратегии выложены на нашем форуме с открытым кодом, что позволяет адаптировать их под любую другую торговую платформу. Торговая система работает на таймфрейме М15, но направление трендов определяет старший временной период H4.

Идея в основе стратегии

Инвесторы предпочитают торговать на рынке акций, постоянно растущем в долгосрочном периоде. Валютные пары развитых стран не имеют таких четко выраженных длительных трендов. Миноры тоже не исключение, несмотря на постоянное ослабление региональных валют относительно евро и доллара, участки сильного падения нацвалют краткосрочны.

Большую часть времени валюты торгуются в широких коридорах флэта. Это привлекает спекулянтов, способных работать в обоих направлениях рынка, в отличие от инвесторов, больше предпочитающих стратегии Buy&Hold.

Продолжительные отрезки колебаний в канале часто позволяют успешно торговать по сеточным стратегиям или Мартингейлу, особо не выбирая направление и эксплуатируя частые возвраты валютных пар к среднесрочному курсу.

В основе Beat The Market strategy также лежит принцип возврата к среднему значению, но торговая система использует краткосрочные тренды, совпадающие по направлению со среднесрочной тенденцией, «подсмотренной» на старшем таймфрейме.

Подготовка к работе

Файлы торговой системы копируются в папки через опцию «Каталог данных», что находится в меню Metatrader 4. Те, кому не знаком этот алгоритм, могут прочесть подробную инструкцию по установке торговых стратегий, она находится в меню на главной странице сайта.

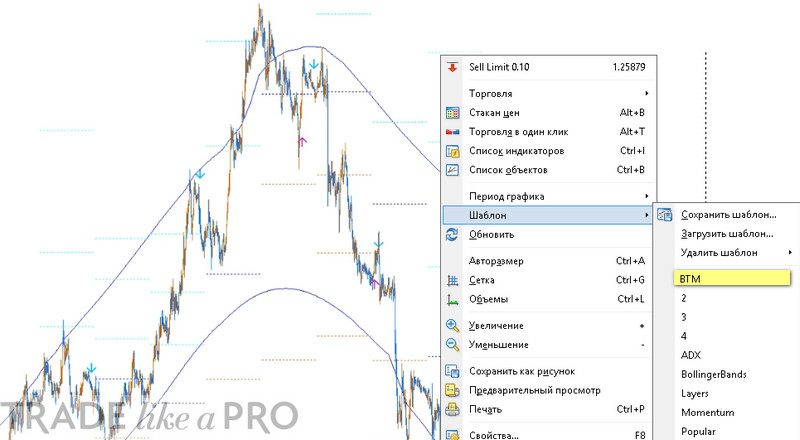

После перезагрузки терминала Metatrader 4 торговая система устанавливается на график через меню, открываемое правой клавишей мыши, используя опцию «Шаблон» -> BTM.

Альтернативный вариант – добавить индикаторы на график самостоятельно из окна «Навигатора» или меню «Пользовательские». После установки трейдер должен увидеть: индикатор TMA (Triangular Moving Average) в виде канала, pivot-уровни и направленные вверх и вниз стрелочки.

С индикатором TMA связана важная особенность стратегии – его трендовый канал строится по таймфрейму Н4 на рабочем интервале графика М15. Последние значения границ иногда перерисовываются, но это не влияет на сигналы торговой системы, построенные по пятнадцатиминутным свечам. Индикатор TMA используется как справочное значение для торговли в направлении тренда на старшем таймфрейме.

Pivot-уровни показывают зоны остановки, отскока или возможного разворота валютного курса, они же служат трейдеру ориентирами для установки стоп-лосса или тейк-профита.

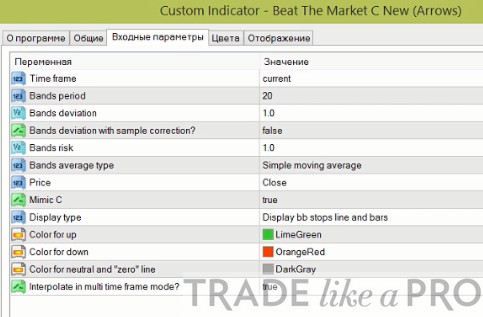

Места конкретных входов по стратегии указаны стрелками в соответствии с индикатором Bollinger Bands, который не перерисовывает сигналы. Настройки индикатора по умолчанию можно посмотреть на вкладке «Входные параметры» при установке торговой системы BTM на график.

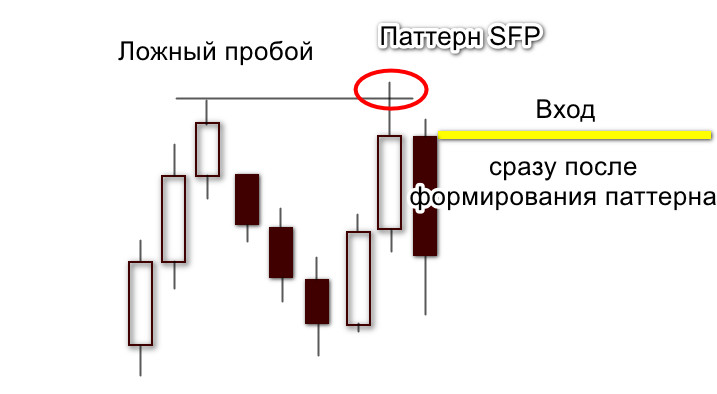

Правила входа

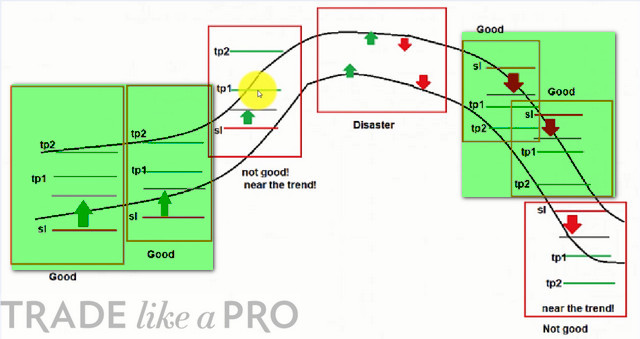

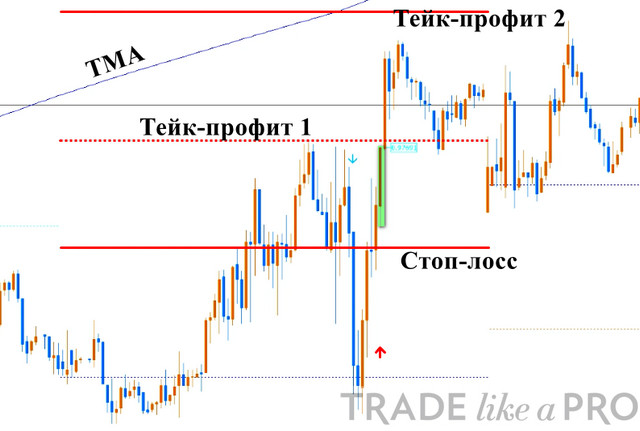

Все сделки совершаются по стрелкам только в направлении тренда старшего таймфрейма, если котировки находятся на достаточном расстоянии от пивот-уровней и противоположных сигналу границ TMA. Закрытие позиций проходит в два приема – на первом и втором пивот-уровнях, ближайших ко входу.

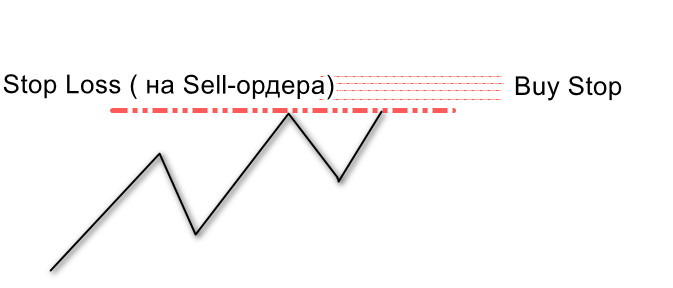

Ордер SELL открывается после закрытия свечи, над которой возникла стрелка, при соблюдении следующих условий:

- Кривая TMA направлена вниз под углом не менее 30 градусов (по касательной);

- Сигнал находится близко к верхней границе или посередине канала.

Стрелки, расположенные близко к нижней границе или в обратном направлении, должны быть проигнорированы трейдером. Сделки не открываются, если ближайший пивот-уровень попадает на нижнюю границу TMA или находится ниже ее.

Ордер BUY открывается по набору противоположных условий:

- Кривая TMA направлена вверх под углом касательной не менее 30 градусов;

- Сигнал находится близко к нижней границе или посередине канала.

Трейдер игнорирует стрелки, возникшие близко к верхней границе, или сигналы на SELL. Сделки не открываются, если первый пивот-уровень находится на верхней границе или выше TMA.

Автор стратегии не рекомендует торговать флэтовые участки, когда наклон линий TMA менее 30 градусов, но в особых случаях, например, применительно к «ночной торговле», трейдинг в обе стороны может быть оправдан.

Схематически правила торговли автор изобразил в графической памятке: лучшие сигналы BUY – на нижней границе TMA, SELL – на верхней границе.

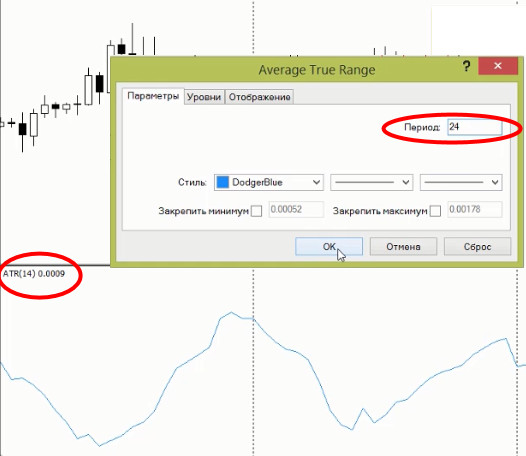

Мани менеджмент, ТП и СЛ

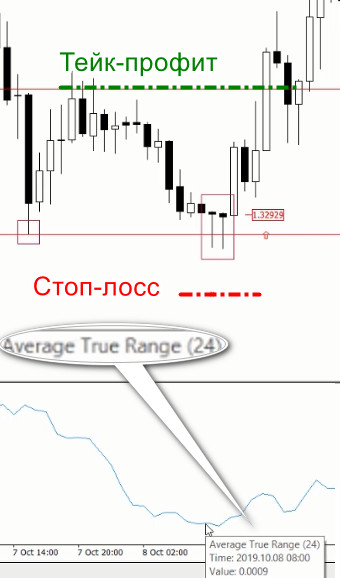

Ближайшие к открытой сделке пивот-уровни индикаторов Beat The Market strategy выступают в роли тейк-профитов и стоп-лоссов. Они же выступают как дополнительный фильтр сделок.

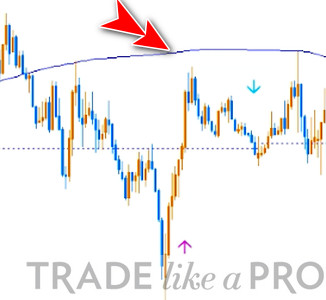

На примере ниже показано, как цена закрытия свечи входа закрылась на один пункт ниже тейк-профита 1. Второй уровень тейка находится на верхней границе TMA, оба эти обстоятельства отменяют сигнал BUY.

Смысл применения двух тейк-профитов объясняется тем, что первый уровень фиксации прибыли срабатывает намного чаще, чем второй, поэтому тактика мани менеджмента предусматривает ограничения потерь.

Зафиксировав первую прибыль, трейдер должен переставить стоп-лосс в безубыток. Далее позиция сопровождается трейлинг-стопом, размещаемым на каждом пивот-уровне, расположенном выше точки входа.

Учитывая специфику редкого срабатывания тейк-профита 2, трейдер может закрывать позицию полностью на тейк-профите 1, чтобы увеличить винрейт.

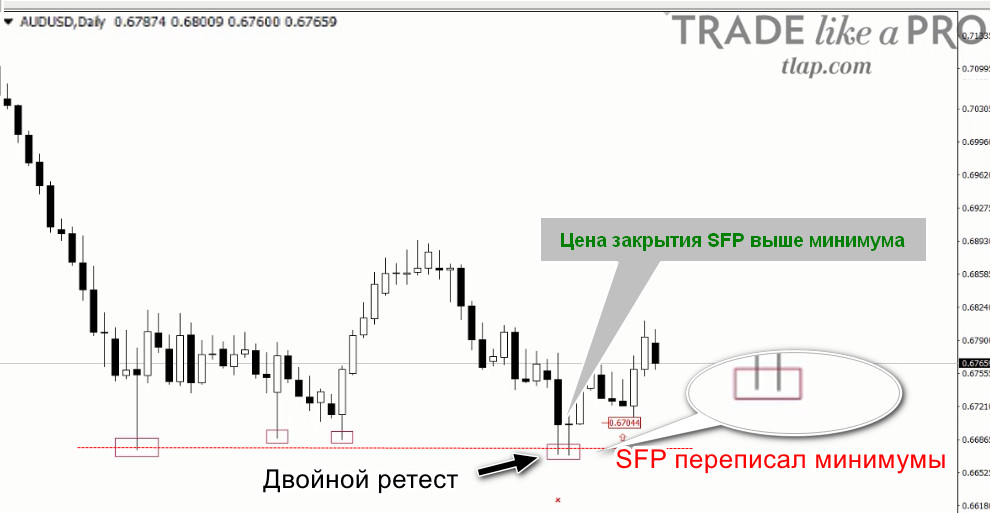

Может получиться, что трейдер не обнаружит уровень пивота на графике для установки стоп-лосса – такое бывает при появлении стрелки прямо на границе TMA, как в ситуации, показанной на рисунке ниже. В этом случае можно использовать ближайшие к сделке экстремумы котировок, в частности локальные максимумы.

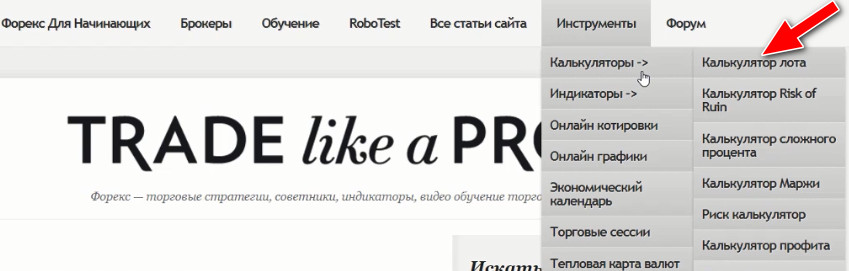

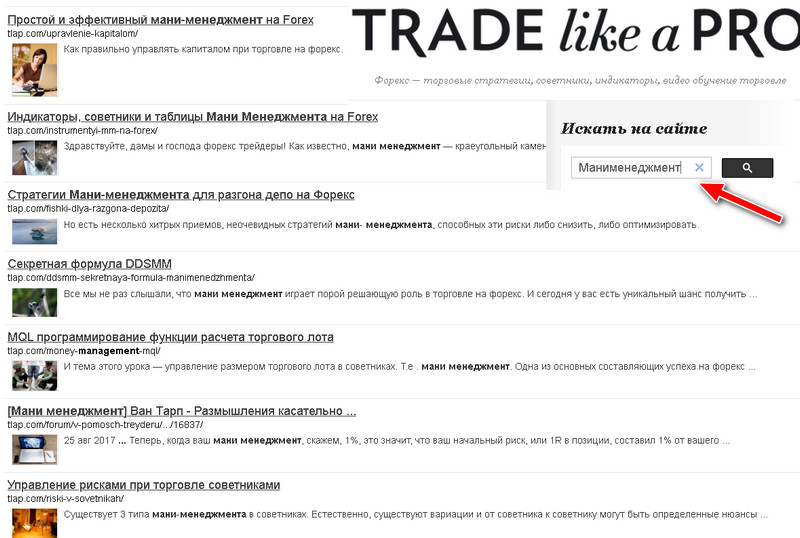

При торговле не рекомендуется превышать классические параметры мани менеджмента, выделяя 1% депозита на сделку. Размер лота для конкретного значения баланса счета можно рассчитать на нашем сайте с помощью «Калькулятора лота».

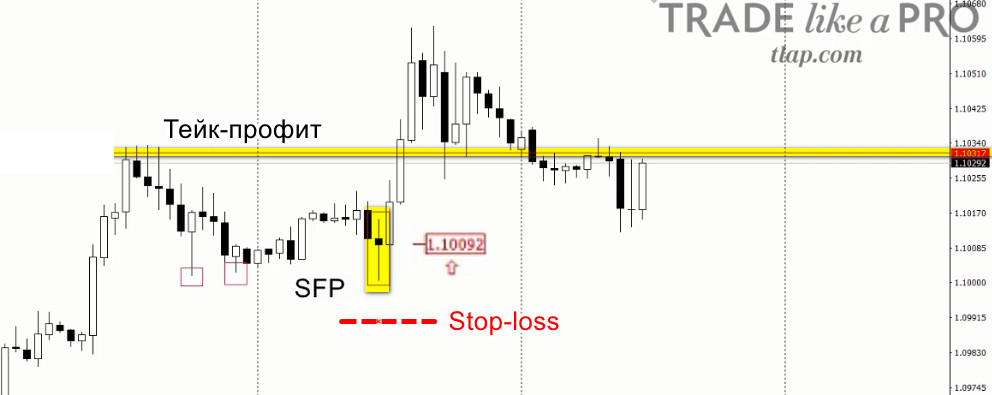

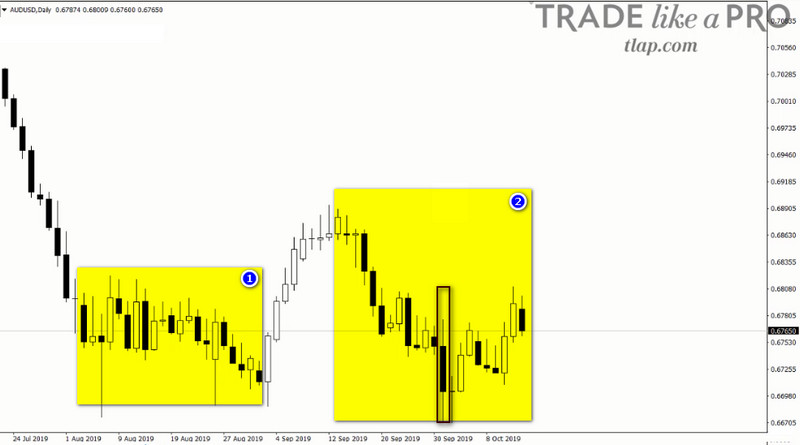

Примеры сделок BTM

На графике EURJPY линия TMA показывает сильный тренд вниз, что открывает возможность для сделок SELL. Возникший сигнал в виде стрелки указывает на свечу, цена закрытия которой упирается в нижнюю границу линии скользящей средней.

Трейдер должен воздержаться от продаж по причине близости сигнала к нижней линии TMA и выходу первого уровня тейк-профит ниже этой границы.

Аналогичная ситуация отказа от сделки возникает на сигнале покупки недалеко от уровня тейк-профита 1. Основная причина отказа – непропорциональный прибыли размер стоп-лосса. На графике видно, что расстояние до тейк-профита 1 в четыре раза меньше, чем до пивот-уровня стопа.

Еще один аргумент отказа от сделки – тейк-профит 2 пересекается с линией ТМА; старайтесь искать сделки, где оба уровня находятся внутри канала.

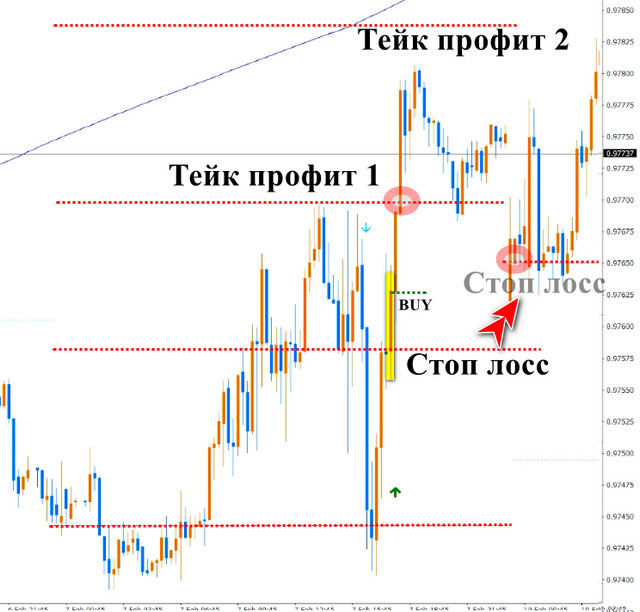

На рисунке ниже видно, что стрелочка вниз возникла на пологом флэтовом участке TMA. Сделку стоит открыть из-за времени появления сигнала – 7-30, которое еще можно отнести к «ночной торговле».

Цена закрытия свечи, на которой возникла стрелка, расположена очень близко к пивоту, где должен разместиться стоп-лосс, поэтому защитный ордер передвигается выше линии TMA на следующий уровень.

После срабатывания тейк-профита 1 появляется противоположный сигнал на вход в лонг, но к этому моменту ТМА показывает однозначный наклон вниз, что заставляет по правилам стратегии обращать внимание только на SELL-входы. Они не возникают до срабатывания тейк-профита 2, закрывающего полностью первоначальную позицию.

Трейдер удерживал сделку около суток, поймав среднесрочный тренд благодаря скользящей средней TMA, построенной по сигналам с H4.

Ниже приведен пример краткосрочной покупки: сильный рост закрыл сделку по тейк-профиту 1 за 15 минут. На рисунке ниже видно, что вход был оправдан тем, что потенциальная прибыль была больше, чем выставленный стоп.

После тейк-профита 1 второй уровень прибыли можно было не брать в расчет из-за его расположения прямо на линии ТМА. Трейдер должен был подстраховаться трейлинг-стопом, который сработал через 24 свечи в момент разворота тренда.

Как уже было сказано выше, сигнальные свечи не перерисовываются, но образование сигнала имеет нюанс опережения – стрелка возникает раньше закрытия свечи и может исчезнуть в процессе ее формирования. Если трейдер не дождался появления цены закрытия и совершил вход, а сигнал исчез, то такую позицию нужно закрыть по рынку.

Заключение

Стратегия BTM проста в использовании, протестирована в реальных торгах трейдерами Forex Factory и нашими форумчанами. Стрелочные индикаторы помогут новичкам не пропустить сигналы, низкая частота которых позволяет торговать сразу несколько инструментов.

Если решите использовать ее в трейдинге, не забывайте о фильтрах-нюансах: тейк-профитах, совпадающих с вершинами зон флэта, разумном подходе в выборе размера стоп-лосса, обязательном соблюдении правил мани менеджмента.

Скачать файлы стратегии

С уважением, Власов Павел

Tlap.com