Всегда ищите дурака при заключении сделки. Если не находите – значит, это вы.

Марк Кьюбан

Характеристики ТС

Платформа: Metatrader 4/5

Валютные пары: EURUSD, AUDUSD

Таймфрейм: H1

Время торговли: несколько раз в сутки

Рекомендуемые брокеры: Alpari, RoboForex, Amarkets

Проблемы крупных игроков

Чем масштабнее разводка, чем она древнее, тем её проще провернуть.

Из фильма «Револьвер»

Давайте поговорим о проблемах крупных игроков. Представьте, что вы менеджер крупного хедж-фонда и у вас открыта большая покупка. Вам нужно закрыть ее с прибылью, при этом не сильно сдвинув рынок и не сильно потеряв профит.

Чтобы закрыть покупки, вам нужно продать.

Если вы будете продавать просто «по рынку», то это приведет к движению вниз, к исполнению многих других ордеров вследствие закрытия вашей позиции по более низкой цене. И вы можете потерять заметную часть своей прибыли из-за желания побыстрее избавиться от своей огромной позиции, хорошенько не продумав свой план выхода.

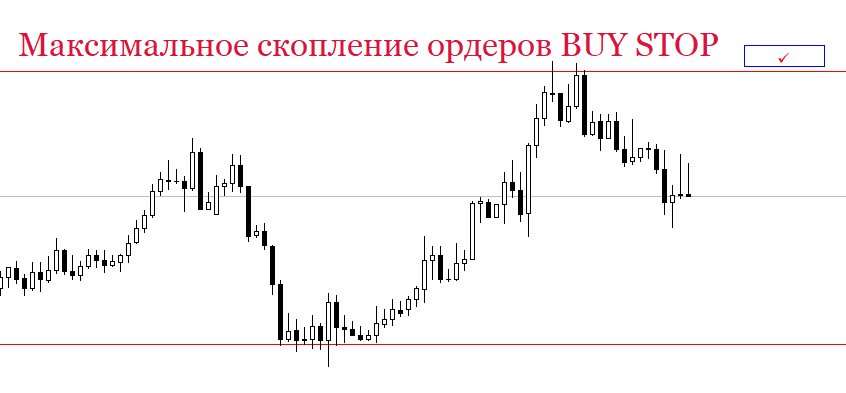

А как можно поступить иначе? У вас есть покупка – чтобы ее закрыть, вам нужно продать. То есть вам нужен кто-то, кто у вас купит. То есть вам нужны ордера Buy Stop.

Допустим, цена сейчас находится где-то посередине горизонтального канала. Есть уровень снизу, есть уровень выше.

Где мы сможем с максимальной выгодой выйти из покупок?

Максимально выгодно выйти из покупок мы сможем, если цена пробьет верхний уровень.

Чуть выше уровня будет максимальное количество ордеров на покупку Buy Stop. Почему бы нам не помочь цене дойти туда?

В нашем случае это только даст дополнительную прибыль от роста цены, ведь у нас открыты покупки. Если ли у вас есть доступ к глубине рынка, вы видите, сколько вам примерно придется затратить усилий, сколько примерно произвести покупок, чтобы поглотить продавцов, довести цену до уровня сопротивления и его пробить. Вы можете заранее просчитать риски и решить, стоит ли игра свеч.

Почему выше уровня сопротивления будет много ордеров Buy Stop?

- Стопы продавцов, которые рассчитывают на отскок от уровня;

- Ордера Buy Stop тех, кто торгует на пробой уровня.

Таким образом, выше уровня сопротивления мы получаем скопление ордеров на покупку, достаточное для того, чтобы нам закрыть нашу позицию на покупку без сильных движений цены вниз.

После пробоя мы поглотим всю эту ликвидность, и если никто не будет покупать, то образуется то, что мы называем ложным пробоем, и цена вернется ниже уровня.

Но нам уже все равно, мы вышли со своей прибылью.

Проблемы поставщиков ликвидности

Я должен скармливать тебе маленькие кусочки, заставляя поверить, что ты сам их выиграл. Потому что ты умён, а я, стало быть, глуп. В каждой игре всегда есть тот, кто ведёт партию, и тот, кого разводят. Чем больше жертве кажется, что она ведёт игру, тем меньше она её в действительности контролирует. Так жертва затягивает на своей шее петлю, а я как ведущий игру ей помогаю.

Из фильма «Револьвер»

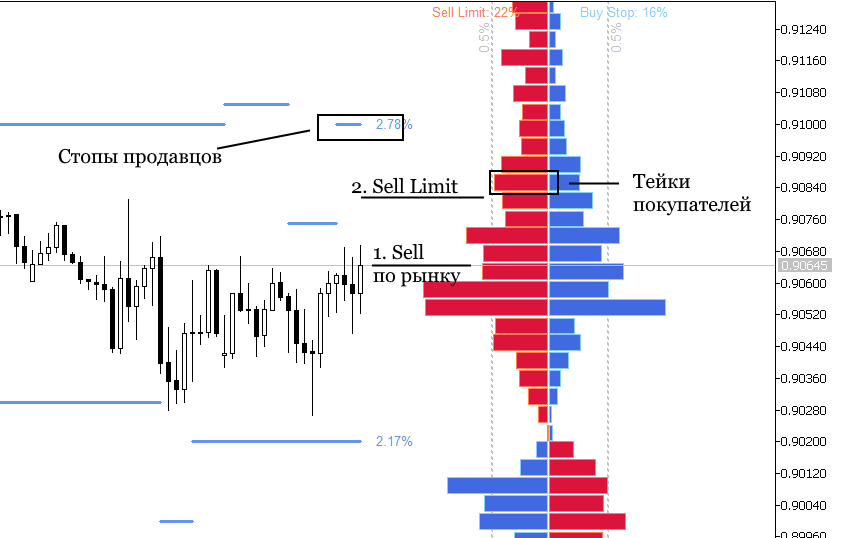

Предположим, вы менеджер поставщика ликвидности. Ваша задача – снижать риски вашей компании.

Вы зарабатываете на комиссии, вам не интересно, чтобы трейдеры зарабатывали. Вам интересно, чтобы они закрывались либо с убытком, либо с небольшой прибылью. В идеале вообще «по спреду» чтобы закрывались)

Допустим, в рынке есть 200 ордеров на покупку и 100 на продажу (числа взяты исключительно для наглядности примера).

Ваша задача – чтобы все закрылись с убытком или с минимальной прибылью, чтобы как можно меньше трейдеров осталось в плюсе.

Как вам максимально снизить свои риски?

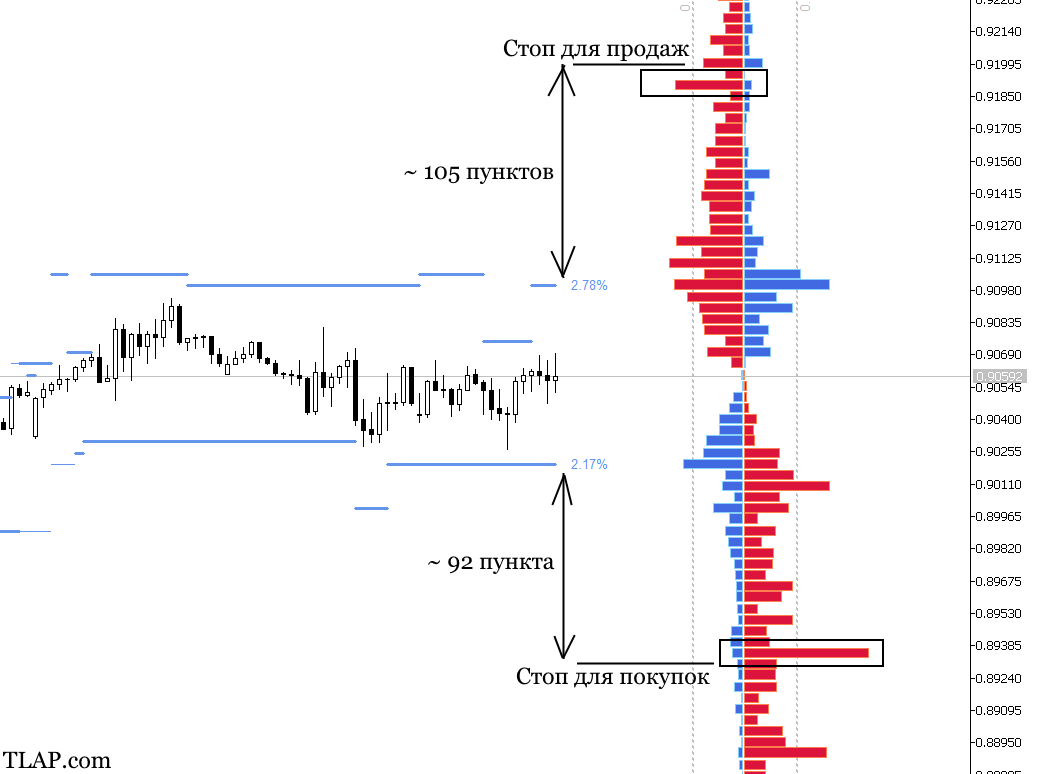

Ответ на графике выше. Вначале вынести стопы продавцов, затем с минимальным числом выживших продавцов двинуться вниз за стопами покупателей. Ну а потом уже можно позволить цене расти с минимальным числом покупателей на борту.

Мышление толпы и трейдеров

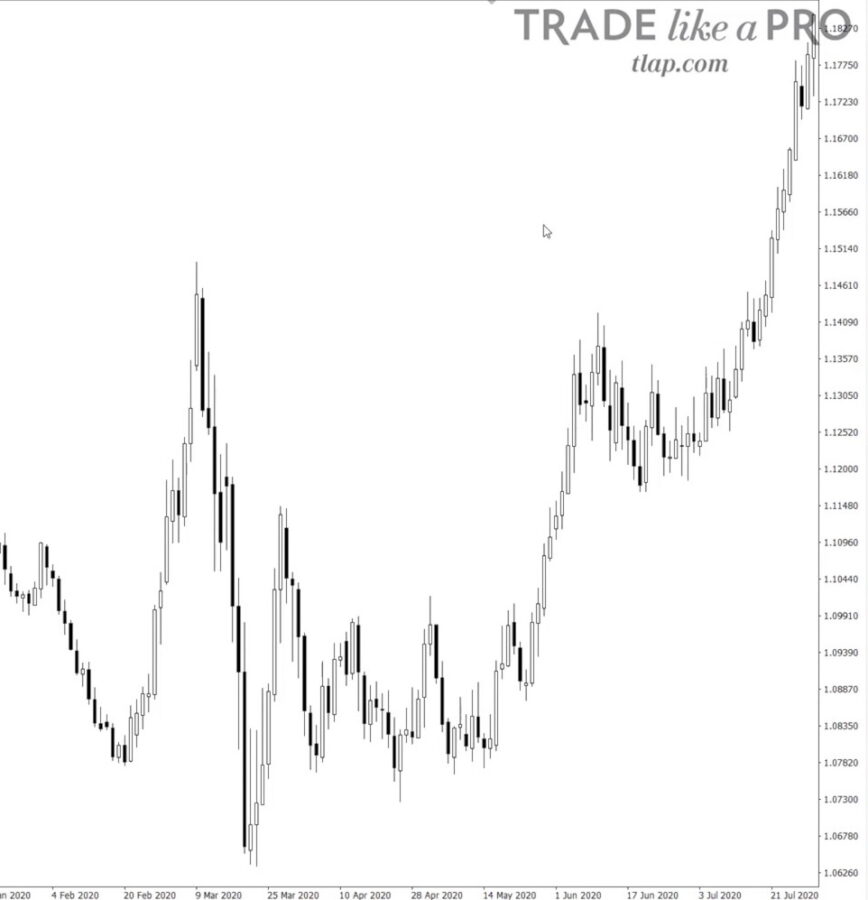

Взгляните на график ниже. Представим, что это текущая ситуация на рынке, какие у вас мысли по поводу возможной позиции?

Наверняка вам кажется, что цена уже сильно выросла, сейчас будет отскок вниз от уровня. И вы продаете.

Тем временем цена растет.

Возможно, вас выбило по стопу, возможно, нет, тем временем график выглядит вот так:

Был долгий рост, какая-то штука наверху, ну сейчас уж точно вниз. И вы либо снова продаете, либо продолжаете держать убыточную позицию.

Иии….

Ну вы поняли)

Если вы мыслите так же, как основная масса трейдеров, то на вас действует «эффект супермаркета». Когда хочется купить со скидкой, даже если скидка небольшая, ну или продать подороже, ведь цена уже так высока!

Людям кажется, что любое движение вниз на восходящем тренде – это начало нового тренда.

На деле же поймать вершину или дно тренда очень и очень сложно. Но трейдеры постоянно пытаются это сделать!

Наша психология устроена таким образом, что даже если нам удастся поймать дно/вершину рынка всего в 2 случаях из 10, мы будем помнить именно эти 2 случая успеха (а про 8 неудач забудем), гордиться ими и пытаться повторить эти точные входы на развороте.

Итак, мы подходим к выводу:

Мелкие трейдеры торгуют против тренда.

Да, звучит неожиданно, ведь в каждой книге пишут, что «тренд – твой друг»… Но наша психология сильнее каких-то там книжек)

На практике этот феномен можно наблюдать с помощью инструмента Индикатор открытых позиций.

Инструменты стратегии

Веб-версии используемых индикаторов:

- Соотношение покупателей/продавцов

- Стакан ордеров Oanda

- Индикатор стоп-лоссов толпы

- Отчеты Commitments of Traders

Более подробную информацию о каждом отдельном инструменте вы можете найти по ссылкам выше.

Если максимально коротко, то:

- Соотношение открытых позиций – показывает… верно, какой процент ритейл-трейдеров (т. е. мелких спекулянтов, таких как мы с вами) сейчас продает, а сколько покупает (важное дополнение – не обращайте внимания на Instaforex, у них «своя атмосфера»…);

- Стакан ордеров от брокера Oanda – помогает увидеть уровни скопления лимитных ордеров, стоп-ордеров и уже открытых позиций трейдеров данного брокера. Учитывая одинаковую психологию людей в целом, мы можем использовать это как некий «срез рынка»;

- Индикатор стоп-лоссов толпы – приводит данные именно по скоплениям стоп-лоссов ритейл-трейдеров из стакана ордеров в более наглядный вид;

- Отчеты COT – помогают, пусть и с задержкой, пусть очень примерно, но узнать, в какую сторону торгуют крупные игроки.

В конце этого поста вы найдете архив с индикаторами для MT4 и MT5, а также шаблонами. В архиве нет индикатора COT, т. к. я считаю, что его удобнее смотреть в веб-версии. Но если хочется, можете загрузить версию для MT4/MT5 на странице этого инструмента. Учтите, что вешать ее нужно на график W1 (недельный), так как данные обновляются раз в неделю.

Идея нижеописанной тактики в том, чтобы взять лучшее от каждого индикатора. А именно:

- Перекос в 70% и более по нескольким источникам из индикатора открытых позиций;

- Уровни скопления лимиток из стакана ордеров;

- Главную идею индикатора скоплений стоп-лоссов – цена к ним стремится;

- Ну а из отчетов COT – направление позиций крупных игроков, чтобы оно не противоречило нашим позициям.

Ключевые предпосылки, модель рассуждений

Теперь на основе информации выше давайте перейдем к тому, как мы можем все это объединить на практике?

Первым делом смотрим на соотношение покупок/продаж. Нам нужен перекос в 70% и более по минимум двум источникам (перекос в одну сторону).

На скрине выше перекос в сторону продаж – значит, мы можем рассматривать покупки.

Как сделать трейдерам в рынке максимально больно?

Вначале собрать ликвидность стопов меньшинства, а затем с минимальным числом трейдеров на борту отправиться за стопами большинства.

Конкретно в нашем примере с перекосом в сторону продаж – вынести остатки покупателей, а затем рост против продавцов. То есть сначала вниз, потом вверх.

До какого уровня вниз? Минимум до ближайшего скопления стопов.

Но у нас много продавцов, разве мы дадим им заработать? Конечно же, нет. Поэтому в идеале будет собрать стопы покупателей, но не задеть тейк-профиты продавцов. А затем пойти против большинства.

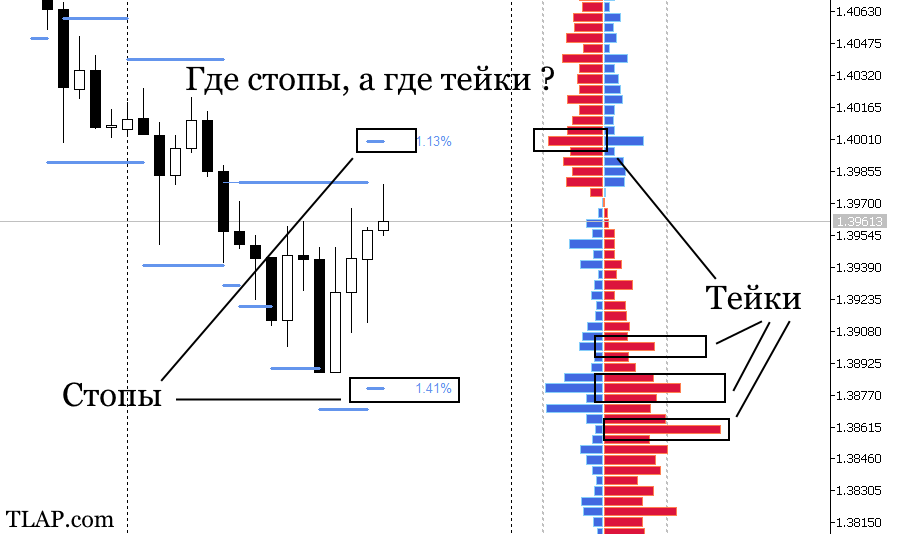

Где стоят стопы, мы видим, а где же стоят тейки?

Тейк-профит для покупок – это ордер Sell Limit. Тейк-профит для продаж – это ордер Buy Limit. Поэтому мы можем найти скопления тейков в стакане ордеров Order Book.

К слову говоря, трейдеры обычно располагают стопы и тейки на уровнях поддержки/сопротивления, круглых и «красивых» ценах. Например: 1.3300, 0.7070, 1.2150 и т. п.

Поэтому в случае с торговлей против продаж мы можем выставить наш Buy Limit в районе стопов покупателей ниже цены, но чуть выше тейков продавцов.

Итак, мы входим до тейков от стопов.

Но мы не знаем – нужна ли эта ликвидность меньшинства сейчас рынку? Может быть, собрано уже достаточно ликвидности и цена сразу пойдет против большинства. Поэтому имеет смысл заходить просто по рынку, а также выставлять лимитный ордер до тейков от стопов меньшинства.

Любой тренд не движется по прямой линии. Всегда есть откаты и коррекции. На коррекциях мы можем наращивать нашу позицию доливочными ордерами.

Когда же выходить из позиции?

Вполне логично, что тогда, когда соотношение покупок/продаж будет вновь вблизи уровня 50%, то есть перекос исчезнет.

Тактика торговли

Изначальная идея данной тактики принадлежит нашему форумчанину Sbonch, я лишь ее немного доработал.

Стоит признать, что жестких алгоритмических правил тут нет, можете смело изменять и дополнять тактику.

- Ждем перекос 70% и более в одну сторону по двум и более источникам в инструменте Соотношение покупок/продаж.

Если перекос в продажи, то рассматриваем покупки, если перекос в покупки – рассматриваем продажи.

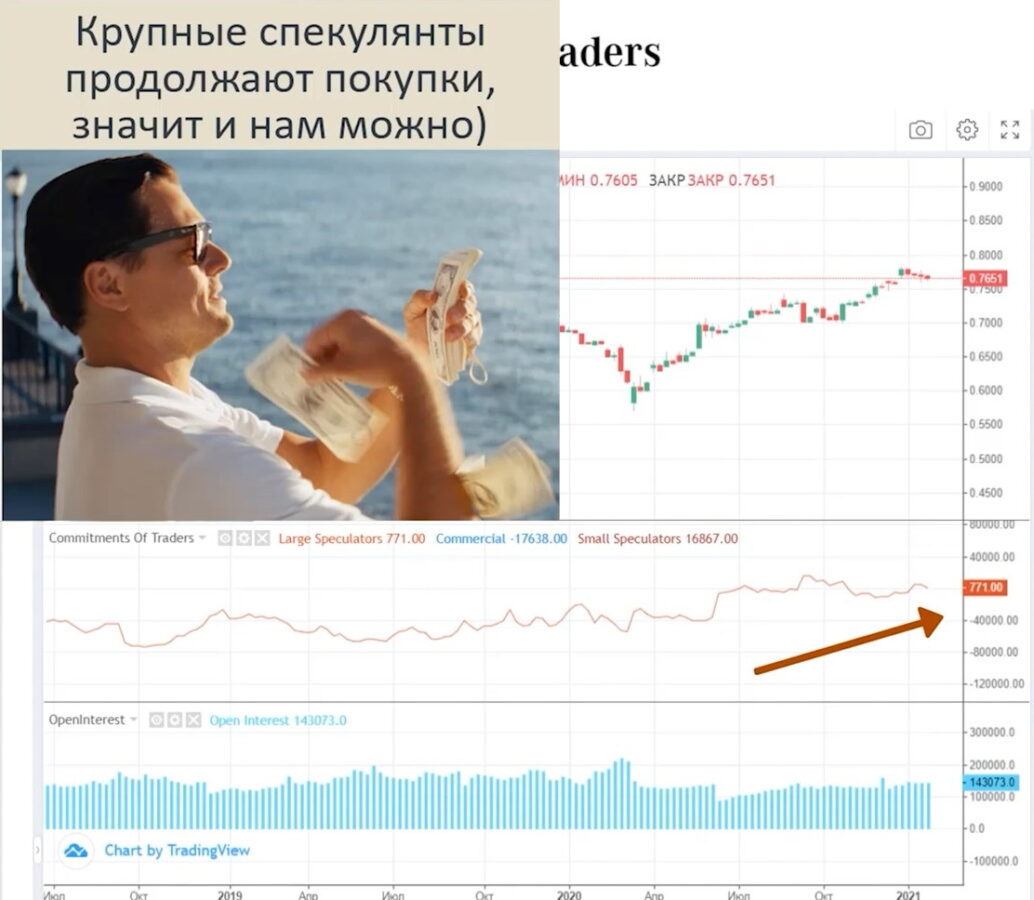

2. Проверяем, согласны ли с нами крупные игроки. Смотрим отчеты COT.

Нас интересуют в первую очередь крупные игроки (large speculators), а также хеджеры (commercials). Крупные игроки торгуют по тренду, хеджеры – против.

Так вот, наша потенциальная позиция не должна противоречить позициям крупных игроков. Отчеты COT – это очень примерный инструмент, выходит он с запозданием почти в неделю, но это один из немногих способов узнать позиции крупных трейдеров. Лучше, чем ничего.

Мы обращаем внимание на общее направление позиций крупных игроков и хеджеров, а также на ЗАМЕТНЫЕ изменения. На мелкие изменения внимания обращать не стоит.

3. Входим. Один ордер Buy Limit/Sell Limit от стопов меньшинства до тейков большинства против большинства. И еще один ордер просто по рынку против большинства.

Покупки

Продажи

4. По мере продвижения цены в нашу сторону выставляем новые лимитные доливочные ордера вблизи скоплений стопов меньшинства.

Стоп-лосс и тейк-профит

А сейчас будет больно) Готовы?

Чтобы заставить трейдеров выйти из рынка перед истинным движением, нужно причинить им боль. Боль настолько сильную, чтобы они не выдержали и закрыли позиции.

На каких уровнях это происходит?

(Будем говорить о парах EURUSD/AUDUSD)

- Самые «слабенькие» трейдеры закроются при движении цены против них на 30-50 пунктов;

- Более крепкие ребята убегут с рынка при потерях 50-70 пунктов;

- И на уровне чуть более 100 пунктов убытка закроют позиции в слезах даже особо упертые пересиживатели.

Рынок всегда идет против вас ровно до тех пор, пока вы не сдадитесь.

Из основ трейдинга мы помним, что стоп нужно ставить в то место, где станет ясно, что мы неправы.

Так как же выставить стоп, учитывая суть данной стратегии и информацию выше?

Нам нужно поставить стоп за то место (примерно), где сдадут нервы у тех, кто пытается пересидеть убыток.

Поэтому ставим стоп-лосс за выделяющееся скопление лимиток на расстоянии не менее 100 пунктов от ближайшего к крайнему входу скопления стопов.

По мере движения цены в нашу сторону можно подтягивать стоп, следуя тем же принципам, как при изначальном выставлении стопа.

Выход из позиции

Пожалуй, самый сложный аспект в этой методике.

Как и прочие нюансы – остается на ваше усмотрение, я лишь поделюсь своими предложениями.

- Если вы вошли в рынок и цена идет против вас – имеет смысл выходить либо по стопу, либо вручную, если есть перекос по двум и более источникам против вас;

- Можно выходить в прибыли, когда соотношение открытых позиций возвращается к 50/50 в целом по большинству источников;

- Можно выходить, если есть заметные изменения против вашей позиции по отчетам COT;

- Можно выходить при смене фундаментальных настроений;

- Можно выходить в конце недели/месяца/квартала.

- Ваш вариант)

Дополнительно

В дни смены настроений рынка, например, фундаментальных, будут убытки. Толпа тоже иногда бывает права. Можно упорно кричать «Но толпа же покупает, надо продавать, я прав!». И входить снова и снова…. Но правы не вы, прав рынок. Важно не пытаться отыграться, а просто принять убыток и ждать следующего дня.

Новости – либо выходите, либо убедитесь, что ваш стоп выдержит, например, Non Farm Payrolls.

Что касается торговли GBPUSD – на мой взгляд, выносы стопов по ней происходят слишком часто. Но если вы опытный трейдер, то можете попробовать подобрать оптимальные значения стоп-лосса.

USDJPY – на ней зависимости от настроений трейдеров не столь сильно выражены. Периодически все работает, а периодически ведет себя абсолютно непредсказуемо по данной методике.

Мани-менеджмент

Сколько открывать ордеров, на каких уровнях выходить – это предстоит решить вам. Если дать максимально обобщенную рекомендацию по «безопасному» мани-менеджменту, я бы советовал использовать лот 0.01 на 1000 единиц валюты депозита.

То есть на классическом счете это будет 0.01 на каждую 1000 долларов.

На центовом счете – 0.01 на каждые 10 (1000 центов) долларов депозита.

На центовом счете со стартовым лотом 0.1 (как, например, у Roboforex) – лот 0.1 на каждые 100 (10000 центов) долларов депозита.

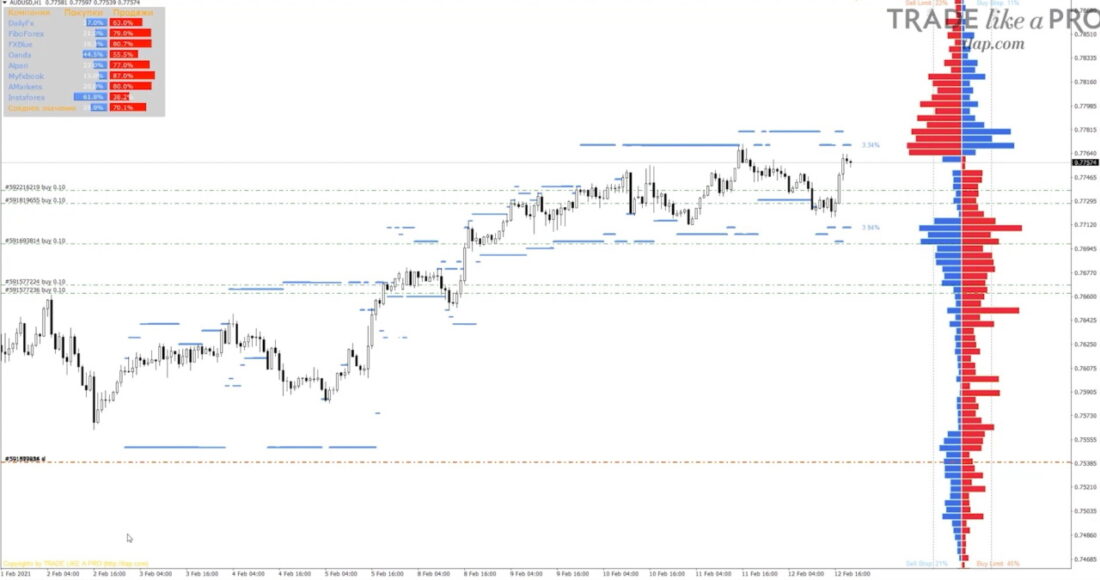

Пример сделки

Пара AUDUSD.

Есть перекос по нескольким источникам в продажи – значит, рассматриваем покупки.

Проверяем отчеты COT.

Покупаем по рынку и выставляем Buy Limit у нижнего скопления стопов.

Стоп обоих ордеров ставим за скопление лимиток на уровне 0.7500.

Прошло несколько дней, цена ушла выше, по пути мы докупались на откатах к скоплениям стоп-лоссов с помощью лимитных ордеров. Итого в рынке у нас 3 ордера на покупку.

Цена уходит еще выше, и мы подтягиваем стопы ближе к цене, пряча их за скопление лимиток на 0.7550.

Прошло еще два дня:

И я решил закрыть позицию, чтобы слишком не затягивать с выпуском этого видео….

Всего сделка заняла 1,5 недели, но бывают тренды и на несколько месяцев.

Думаю, суть открытия и модификации ордеров по этой методике понятна.

Заключение

Торговля против толпы – это торговля по тренду на дневных графиках.

Стратегия в целом очень дискреционная, что является как минусом, так и плюсом – вы можете использовать ее множеством способов, подобрать свой метод, сочетать с методиками Price Action, VSA, использовать как фильтр для других систем.

Эти техники и инструменты ни в коем случае не панацея, но в отличие от обычных индикаторов – это не производное от цены, а дополнительная информация о позициях других участников. Что, как минимум, может быть интересно.

Попробуйте понаблюдать за реакцией рынка на скопления ордеров в стакане. И наоборот – за реакцией трейдеров на рыночные движения. Возможно, вам откроется то, о чем я не упомянул, кто знает?

Справочный раздел:

- Инструкция по установке индикаторов в MT4

- Инструкция по установке индикаторов в MT5

- Как выставить GMT offset в настройках

P.S. Более подробно методика разобрана в видео в начале поста.

С уважением, Власов Павел

Tlap.com

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|