Всем привет!

Сегодня мы разберёмся, как и, самое главное, зачем совмещать несколько таймфреймов в трейдинге. Рассмотрим классический подход и более современный, позволяющий уменьшить стоп.

Зачем совмещать таймфреймы?

Обычно трейдер работает по стратегии, строго привязанной к одному таймфрейму. На этом временном отрезке определяется направление тренда и ведется поиск сигналов стратегии. Александр Элдер предложил проводить дополнительный анализ и подтверждать трендовое движение еще на двух таймфреймах высшего порядка.

Эта техника была впервые описана в книге «Как играть и выигрывать на бирже» и стала классикой, получив название «Три экрана Элдера». Cовмещение таймфреймов было призвано:

- Повысить процент прибыльных сделок (winrate)

- Улучшить точность входов

Техника «Три экрана Элдера» представляет собой лишь один из способов сочетания различных таймфреймов на рынке Форекс. В данном материале проводится сравнение классического и современного подходов к одновременной работе с разными временными интервалами графика.

Недостатки стратегии «Три экрана Элдера»

Классическая стратегия «Три экрана Элдера» подробно описана в отдельной статье на нашем сайте. Книгу автора с описанием метода совмещения таймфреймов можно найти в разделе рекомендуемой литературы для трейдера.

Александр Элдер предложил добавить к «рабочему» таймфрейму еще один график – экран со старшим таймфреймом, чтобы получить общую картину тренда и определить его направление. А искать точки входа в сделки на третьем экране с самым меньшим таймфреймом.

Теоретически совпадение тренда на двух старших таймфреймах повышает процент прибыльных сделок. Перенос алгоритма стратегии на более малый таймфрейм уменьшает размер стоп-лосса и зафиксированных убытков.

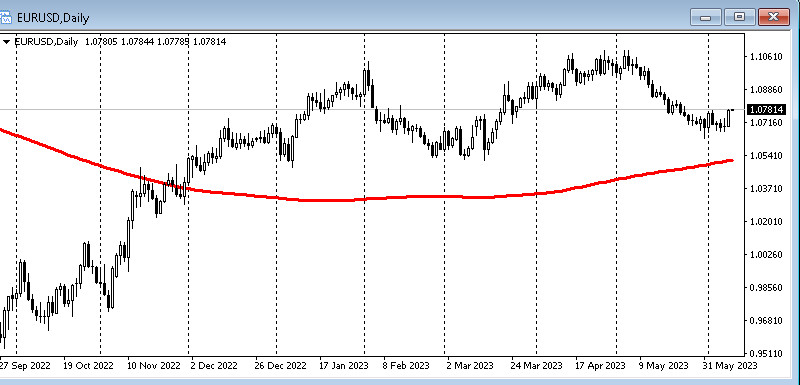

Например, трейдер анализирует общий тренд на дневном графике и определяет его направление. Допустим, это рост валютной пары – котировки находятся выше скользящей средней МА (200).

По правилам стратегии надо перейти на 4-часовой график и ждать подтверждения тренда на этом таймфрейме. Котировки валютной пары тоже должны подняться выше МА (200).

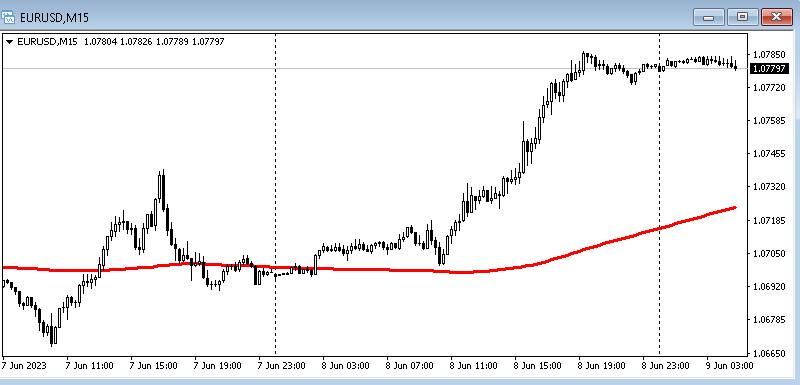

После совпадения трендов на D1 и H4 необходимо дождаться аналогичного сигнала на М15 или М5. Тогда можно будет искать точку входа в сделку на покупку по алгоритму собственной торговой стратегии.

Практические результаты совмещения таймфреймов по стратегии Элдера не имеют значительной ценности. Даже если общий тренд на дневном графике восходящий, на более низком таймфрейме, например, на 15-минутном или 5-минутном графике, могут произойти различные движения цены.

К такому же выводу приходит Том Хугаард, на нашем форуме переведено немало трудов этого трейдера. Для доказательства он провел исследование индекса Dow Jones, известного своим более чем вековым ростом.

Несмотря на глобальный тренд старейшего американского фондового индекса, только 50% дней за последние 30 лет закрылось выше цены закрытия предыдущего дня. Получается, что постоянно растущий индекс Dow имеет равномерное распределение плюсовых и минусовых дней.

На рынке Форекс, в целом, тоже можно ожидать примерно равномерного распределения, особенно если учитывать диапазонную природу валютного рынка, т. е. точность фильтра Элдера со старших таймфреймов работает 50/50. Поэтому полагаться только на тренд старшего таймфрейма не рекомендуется для трейдеров, торгующих внутри дня (дейтрейдеров).

Однако, если подобная фильтрация сигналов дает вам психологическую уверенность, то можно применять эту тактику. Психология и эмоциональный комфорт – важная составляющая трейдинга.

Как уменьшить стоп-лосс и увеличить эффективность ТС путем совмещения таймфреймов

Существует еще один подход совмещения таймфреймов в трейдинге, который встречается в работах Тома Данте. На нашем форуме тоже можно найти множество полезных статей этого трейдера.

Эта тактика разработана на основе работ Данте и позволяет совмещать несколько таймфреймов с использованием структурного анализа ценового движения. Вместо того, чтобы просто фильтровать сигналы, трейдер ищет совпадающие паттерны на разных таймфреймах, что может указывать на более надежные точки входа в сделку.

Повышения winrate и уменьшения стоп-лоссов можно добиться за счет применения стратегии, одинаково хорошо работающей на разных временных интервалах. Например, Price Action идеально подходит под эти требования.

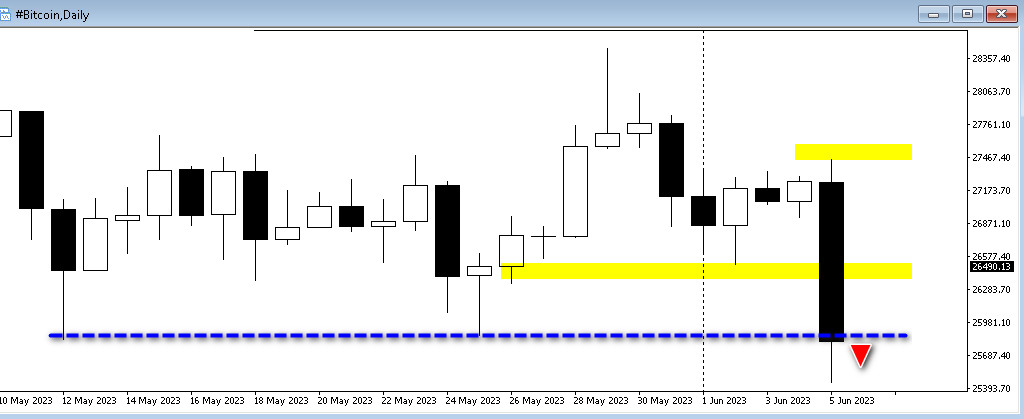

Как и в классической стратегии Элдера, все начинается с анализа общего тренда на графике D1. Только трейдер занят поиском уровней поддержки/сопротивления, ключевых свечных формаций и других сигналов Price Action.

В приведенном ниже примере на графике D1 наблюдается пробой уровня. Если трейдер примет решение открыть шорт, то стоп-лосс должен быть за максимумом свечи или на ближайшем уровне сопротивления от пробитой линии.

Затем можно перейти на 4-часовой график и заняться поиском структурных уровней поддержки или сопротивления, которые могут подтвердить общий тренд.

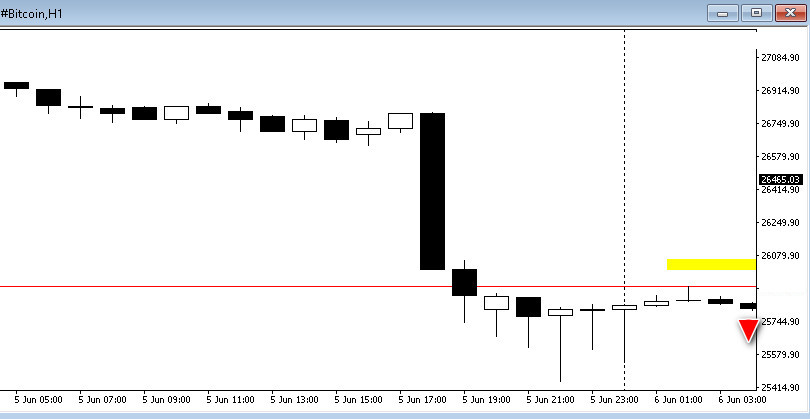

А на графике H1 можно искать подтверждения для входа в сделку в виде формаций свечей или других технических индикаторов.

Таким образом, вы комбинируете информацию с нескольких таймфреймов для более точного определения момента входа в рынок. Не рекомендуется спускаться ниже часового графика, если D1 стал отправной точкой совмещения таймфреймов. Трейдер также может упростить стратегию совмещения до двух таймфреймов, например, D1 и H1.

В рассматриваемом примере на графике H1 наблюдается отскок от пробитого уровня, который можно использовать как сигнал для открытия шорта. В этом случае стоп-лосс будет чуть выше локального максимума часовых свечей, что гораздо меньше размера стоп-лосса на D1.

Совмещение таймфрейма D1 с H1 объективно позволяет трейдеру:

- Уменьшить стоп-лосс и увеличить лот ордера;

- Увеличить прибыль с помощью использования тейк-профита для закрытия позиции, который установлен по графику D1.

Стоп-лосс на H1 позволяет в разы увеличить соотношение прибыль/риск при торговле на D1. Без совмещения таймфреймов риск и прибыль были бы 1 к 1 или как минимум 2 к 1.

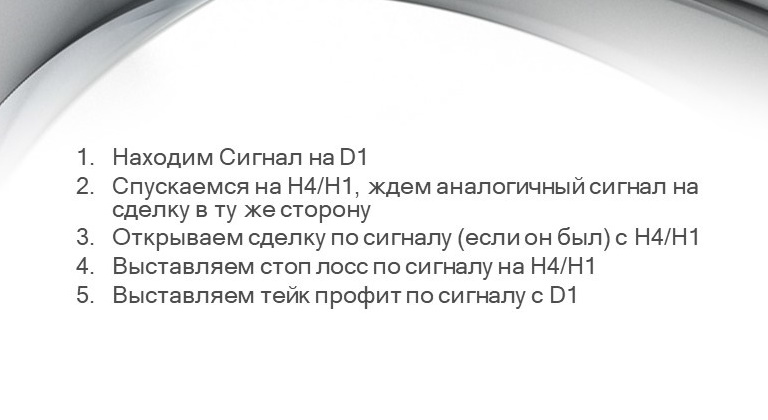

Подведем итоги простых правил структурного анализа стратегии совмещенных таймфреймов:

- Находим паттерн на временном интервале D1

- Переходим на H4/H1 и ждем сигнала по этой же стратегии

- Открываем сделку по правилам стратегии на H4/H1

- Выставляем стоп-лосс по H4/H1

- Устанавливаем тейк-профит по D1

Заключение

Стоит отметить, что предложенная стратегия потребует дополнительных навыков владения Price Action. Поиск паттернов требует большой внимательности и терпения для ожидания подтверждающих сигналов на каждом таймфрейме. Однако этот подход может повысить точность входов и снизить вероятность ложных сигналов.

Управление рисками – самый важный аспект совмещения таймфреймов. При использовании мелких таймфреймов вы можете определить более точные уровни стоп-лосса и тейк-профита, исходя из более высоких таймфреймов. Это помогает снизить риск и увеличить потенциальную прибыль.

Как и каждая новая стратегия, идея совмещения структурного анализа рынка требует практики на демо-счете, чтобы подобрать более подходящие торговые системы и отработать сопоставление сигналов.

С уважением, Власов Павел

Tlap.com