Ровно 10 лет назад, 11 марта 2011 года начал свою работу сайт TradeLikeaPro.ru (ныне tlap.com). Много воды с тех пор утекло, но мы по-прежнему с вами.

В честь юбилея прошел стрим (вебинар), на котором я поделился с вами интересными и подчас неожиданными наблюдениями о трейдинге и трейдерах, которые мне особенно запомнились за эти 10 лет.

Шокирующие наблюдения о трейдинге

Десять лет

Здравствуйте, коллеги трейдеры!

Нашему проекту по трейдингу на рынке Форекс исполнилось 10 лет! TradeLikeaPro состоялся благодаря вашей активной поддержке сайта и работе на форуме, участию в создании материала, его обсуждениях, в разработке и тестировании торговых систем.

Прошедшие 10 лет – это повод сравнить теорию торговли на Форекс с практикой, поделиться своими неожиданными наблюдениями на тему, какие вещи работают, а какие догмы приносят сомнительные выгоды при их использовании.

Торговля против тренда

Один из основных принципов рыночной теории призывает трейдеров торговать по тренду. Десять лет наблюдений за рынком Форекс показывают, что основная масса участников торгует в обратном, контртрендовом направлении.

Более подробно этот вопрос рассмотрен в недавней статье на сайте, где описана стратегия торговли «против толпы». Длительный рост или падение валюты вызывает у большинства трейдеров уверенность в скором развороте тренда. Вместо опасения получить убыток ими движет желание войти на вершине или дне рынка.

Любая минимальная коррекция сильного тренда приводит к валу сделок толпы, движимой боязнью опоздать к развороту. В реале их выбивает из рынка следующая волна покупок или продаж в направлении основной и очевидной тенденции.

Наблюдения за описанными в статье индикаторами американского брокера OANDA, отражающими открытые позиции трейдеров, доказали постоянство и систематичность этой ошибки. Не будьте толпой, следуйте за основным трендом. Не оперируйте понятиями высокий / низкий курс валют.

Лучше постройте на этом знании стратегию или найдите профитную торговую систему, следующую за крупными трендами. В этом случае высокий таймфрейм и правильный мани-менеджмент гарантируют трейдеру долгосрочную прибыль.

Bitcoin – яркий пример бесполезности спора с очевидным трендом. Можно по-разному относиться к криптовалютам, но за 12 лет стоимость BTC выросла до $59 тысяч. Увеличение стоимости сопровождалось постоянным ожиданием падения цифрового актива, обвинениями в пузыре и несостоятельности. Теперь объем Bitcoin дорос до 10% мировых запасов золота, превысив денежную массу рубля и корейской воны.

Мартингейл и сетки рулят на Forex

Стратегии сеток – усреднение убыточной позиции или мартингейл, предусматривающий увеличение объема таких сделок – многими считаются неприемлемыми методами работы на рынке Форекс. На сайте TradeLikeaPro такими предупреждениями были снабжены практически все первые статьи по советникам.

Талантливые программисты и трейдеры нашего форума смогли за эти 10 лет доказать, что при правильном отношении к таким стратегиям можно получить устойчивые прибыльные системы. Например, вот список лучших советников Форекс в 2021 году с результатами работы, куда вошли роботы, применяющие мартингейл. В разделе сайта Robotest есть сетки с продолжительностью прибыльной работы более пяти лет.

Тактика усреднений работает только на валютном рынке Форекс, который в отличие от акций и криптовалют склонен к возврату к среднему, к торговле в больших диапазонах. Это дает возможность трейдерам выводить сделки в ноль на откатах благодаря увеличению и усреднению общей позиции.

Насколько элемент усреднения можно вводить в свою стратегию – каждый решает самостоятельно для себя. Если кто-то планирует полностью перейти на автоматизированный мартингейл, на нашем сайте и форуме есть множество статей по этой теме, где бесплатно выложены как простые, так и очень сложные советники.

Что же касается уровня распространения сеток и мартингейла на рынке Форекс, то эти стратегии можно увидеть у большинства управляющих сервиса ПАММ-счетов, в том числе занимающих первые места в рейтинге. Усреднение также используют трейдеры крупных проп-компаний, судя по свидетельству талантливого Тома Данте.

Профессиональные маркет-мейкеры на фондовых рынках входят только с помощью сеток ордеров. Это стандартная тактика набора позиции, отлично и красочно описанная в книге «Воспоминания биржевого спекулянта».

Стратегии, бывшие прибыльными ранее, могут снова стать прибыльными через 2-5 лет

Ночной скальпинг – одна из самых популярных стратегий, позволяющая зарабатывать в боковике, возникающем по причине отсутствия в это время на рынке Форекс крупных игроков. Десятилетние наблюдения за советниками, поддерживающими такую тактику, показывают периодические провалы и взлеты этой стратегии.

В качестве яркого примера можно привести наблюдения за двумя разными стратегиями – пробоя, основанного на отложенных ордерах выше/ниже направления тренда, и торговли в зонах перекупленности/перепроданности с целью поймать откат.

В начале года, как и после любого локального кризиса, «пробойные» стратегии приносят приличную прибыль из-за увеличения волатильности и количества импульсных движений. Прямо сейчас, когда кризис начинает сходить на нет, заработала стратегия «Ва-банк», хотя некоторое время назад она была бесполезна.

Не стоит отказываться от советника, приносившего трейдеру среднесрочную стабильную прибыль. При ухудшении результатов работы стратегии ее можно перевести на центовый или демо-счет. Наблюдая за статистикой торговли, изменения можно увидеть через год, два или три и после этого перевести робота на основной счет.

Психология трейдинга – это не то, о чем вы думаете

Десятилетнее наблюдение за форумом показало, что пользователи меньше всего обращают внимание на публикуемые статьи по психологии трейдинга. Впрочем, содержание материала на эту тему затрагивает только эмоциональную составляющую (страх, жадность и т. д.) и дисциплину.

В реальности работе на Форекс и даже развитию собственного бизнеса могут мешать «детские» психологические установки. С ранних лет тема денег и заработка связывается с чем-то плохим, что в конечном итоге приводит к возникновению подсознательных барьеров.

Подобные «детские установки» могут заставить трейдера стесняться прибыли. По его мнению, заработок «причиняет боль» лишившимся денег торговым оппонентам, еще вариант – трейдер не верит в стратегии с высоким профитом. Это общий пример, каждый из нас воспитывался по-разному и имеет собственные фобии, способные помешать прибыльной торговле на рынке Форекс.

Конечно же, они не могут быть описаны и учтены в книгах по психологии трейдинга, более того, трейдер не всегда способен их выявить самостоятельно по причине того, что многие из этих установок составляют основу его мировоззрения. Однако они влияют на то, как он совершает сделки, берет профит, пересиживает в позиции, игнорируя стоп и т. д.

Настроиться на позитивную работу и избавиться от мешающих трейдингу «вредных» психологических аспектов поможет пошаговая методика доктора Кэролайн Лиф. Она описана в книге, которая в русскоязычном варианте называется «Включите свой мозг».

Авторские «пять шагов» заключаются в следующих этапах:

- Научиться диагностировать проблемы, мешающие мыслить позитивно, которые можно вычислить если не эмоционально, то физически.

Трейдер может ожидать при каждой сделке, что она закроется по стопу, эмоционально вымотавшись после каждого входа. Он может не осознавать негативных ожиданий, но тело будет напряжено, а движения скованны;

- Осознание и анализ выявленных проблем.

Трейдер должен с помощью вопросов, задаваемых самому себе, разобраться в причинах напряженного состояния. Например, если стратегия прибыльна, необходимо осознать малую вероятность негативного исхода каждой сделки. Если трейдер находится в состоянии эйфории, допустим, получив три профита подряд, ему нужно напомнить про возможность получить убыток, чтобы сработавший стоп-лосс не вывел его из себя;

- Описание в виде текста выявленных фобий и решений – своеобразный дневник предыдущих шагов;

- Ревизия – дополнительная диагностика себя после прочтения собственных наблюдений и решений;

- Реализация – ежедневная отработка позитивной реакции на негатив.

В приведенном примере трейдер должен добиться отсутствия беспокойства, что сработает стоп.

Более подробно упражнение разбирается в любой из книг Кэролайн Лиф.

Также можете посмотреть очень интересное интервью с ней, где тоже рассказывается про это упражнение:

Все, что когда-либо происходило с рынками, произойдет снова

Талантливый журналист Эдвин Лефевр, имя которого стало широко известно благодаря его труду «Воспоминания Биржевого Спекулянта».

Однако у него есть другая, менее известная, но тоже очень интересная книга «Истории Уолл-Стрит», в которой он подробно описал фондовую биржу конца XIX – начала XX века. При прочтении этого труда, даже через более чем сто лет, легко обнаруживаются параллели с сегодняшним днем не только на Форекс, но и на рынке криптовалют, который было трудно представить в те годы.

Подобный труд интересно почитать, когда трейдер попадает в незнакомую ситуацию на рынке. Новичку эти знания помогут сравнить теорию и практику. Действия рынка в период глобального экономического кризиса можно понять, изучив предыдущие спады.

В принципе, само наличие свечного анализа, графических фигур, различных паттернов доказывает, что все, происходящее с рынком сейчас, повторится в будущем много раз.

Фундамент стоит внимания

Крайне сильный фундаментальный фактор «выключает» торговые стратегии.

Например, неожиданное решение Германии не помогать Кипру с долгом в 2013 году, принятое в воскресенье, уронило курс евро на 200 пунктов на гэпе в понедельник. В январе 2015 года Национальный Банк Швейцарии «отвязал» франк от евро, что привело не только к росту курса этой валюты, но и образованию волатильности на основных валютах, «повыбивавшей» немало стопов.

Фундаментальные новости обязательно нужно учитывать при торговле на рынке Форекс. К ним относятся периодические данные типа процентных ставок, ВВП, безработицы и т. д, а также важные политические события, например, референдум Брексит, выборы в развитых странах и др.

Эти события закладывают среднесрочные или долгосрочные тренды, которые может отменить только не менее глобальная смена ориентиров. Трейдеру эти знания помогут построить прибыльную стратегию, способную приносить постоянный доход длительное время.

В фундаментальном анализе нет необходимости глубоко разбираться, движущий фактор будет описан во всех новостях. Пока он не исчезнет, рынок не сменит направление. На момент написания статьи главной темой каждого дня становится рост доходности краткосрочных трежерис. Они выросли выше кризисных уровней, обеспечив среднесрочный тренд на укрепление доллара.

Ни один робот не может торговать фундамент и настроение рынка

Возможности торговых роботов ограничены языком mql, использующим простой математический аппарат булевой логики. Если в описании к советнику для Metatrader попадаются слова «нейросеть», «искусственный интеллект», то это в лучшем случае – маркетинговый ход, в худшем – попытка продать систему с несуществующими характеристиками.

На языке mql невозможно запрограммировать функции, которые нельзя повторить при ручной торговле с помощью технических индикаторов, и уж точно невозможно научить советник «видеть» настроения рынка или «понимать» фундамент.

Прибыльный трейдинг противоречит нашим чувствам

Многолетняя статистика рынка Форекс показывает, что трейдеры в среднем в два раза дольше пересиживают убыток, чем удерживают текущий профит. Они предпочитают быстро зафиксировать прибыль, не давая цене достигнуть поставленных целей.

Смена этой философии – ключ к успеху. Быстро режьте стопы и давайте прибыли вырасти до заранее определенного стратегией уровня. Мелкие игроки не умеют держать прибыль, что доказывает статистика рынка криптовалют.

На протяжении декабря 2020 года трейдеры, обладающие кошельками от одного года до двух лет, активно продавали Bitcoin, уменьшая депозит. За это время криптовалюта выросла от $30 тыс. до $59 тыс. Теперь обратите внимание на балансы кошельков возрастом от пяти лет. Они интенсивно растут вместе со стоимостью BTC.

Все стратегии в том или ином виде уже придуманы

Вероятность найти новую стратегию слишком мала, за второй век существования биржевой торговли трейдеры перебрали и перепробовали значительное количество вариантов торговых систем. Кстати, среди них нет грааля со 100% положительных входов, но это не значит, что его не найдете именно Вы.

В большинстве случаев все сводится к «изобретению велосипеда». Не проще ли воспользоваться существующими наработками, не тратя время на поиск? Второй вариант – торговать без индикаторов на основе рыночной информации.

На сайте есть данные по открытым позициям и стоп-лоссам трейдеров от брокера OANDA, на основе которых можно открывать сделки против толпы.

При попадании в паблик стратегии действительно работают хуже

Десятилетние наблюдения за сайтом показывают, что автоматизированные торговые системы (советники) после выхода статьи с описанием и дистрибутивом на главной странице снижают прибыльность стратегии.

Этому сложно дать точное объяснение, причина далеко не в массовом использовании алгоритма. Выложенного робота на сайте TLAP устанавливает не такое большое количество людей. Возможно, в этом «виноваты» алгоритмы маркет-мейкеров, подстраивающиеся под стопы новой стратегии.

Единственный совет, как избавиться от «эффекта паблика» – сосредоточиться на оценке работы советника в течение длительного отрезка времени. Многие трейдеры, наоборот, судят по результативности работы робота за период от одного до трех дней.

Сделки нужно ждать, а не искать

Любая стратегия генерирует неравномерную плотность сделок. В период их отсутствия трейдер начинает интенсивно искать входы, нарушая правила или придумывая сигналы. Иногда они закрываются в прибыль, но это исключение, в среднесрочном периоде такие поиски только увеличивают убыточность стратегии.

Самые прибыльные сделки – как правило, самые очевидные, требующие терпеливого ожидания вместо активного поиска. Трейдер просто не сможет пройти мимо, не открыв такую позицию.

Доход не зависит от количества усилий

Доходность трейдинга зависит от правильно выбранной и протестированной стратегии и мани-менеджмента, которые можно найти, потратив не так много времени на изучение теории. Рабочая стратегия может в дальнейшем приносить прибыль достаточно длительное время, при этом трейдеру не придется прикладывать больших усилий.

Это нарушает привычные постулаты пропорциональности усилий и вознаграждения за работу. На финансовом рынке это не так. Вспомните братьев Уинклвосс, сумевших развести Марка Цукерберга на компенсацию, вложив эти миллионы сначала в акции Facebook, а потом купив Bitcoin много лет назад.

Покупка перспективных активов сделала их миллиардерами, но они заработали эти деньги, просто удерживая позицию в растущем Bitcoin.

У вас должен быть доход, не зависящий от трейдинга

Ставка на то, что доход от трейдинга покроет повседневные нужды – ошибочна. Большинство ведущих и талантливых трейдеров имели побочный постоянный доход. Ларри Уильямс рассылал платные прогнозы в бюллетенях, чем он занят и сейчас, Джесси Ливермор открыл депозит и получал проценты как рантье.

Приходя на рынок Форекс или спекулируя на других инструментах, новичок должен удовлетворить как можно больше потребностей из пирамиды Маслоу. В идеале удовлетворение всех уровней позволит вам вкладывать деньги в долгосрочные проекты.

В примере выше Уинклвоссы отказались от денежной компенсации, взяв акции Facebook, которые нельзя было достать, пока компания не вышла на IPO. Братья были миллионерами и могли себе позволить дождаться момента выхода первой соцсети на биржу, заработав на этом более $200 млн. Точно так же они поступили с Bitcoin, но эта инвестиция удерживается близнецами по сей день.

Забудьте о том, что вы умный

Трейдеры часто забывают, что прогноз рынка – это вероятность, а не догма. Некоторые настолько верят в собственный анализ, что отказываются замечать развороты и очевидную смену тренда. Такой спор с рынком всегда решается не в пользу трейдера. Любой уровень полученных знаний и умений снизит, но не отменит процент ошибочных сделок и прогнозов.

Гораздо хуже ситуация удержания убыточной сделки по принципиальным соображениям. Распространенная причина такой тактики – ошибка написанного в комментарии прогноза. Трейдер пытается «сохранить лицо» путем слива депозита, хотя всегда можно сослаться на ошибку.

Рынками правят эмоции

Рынки иррациональны, курс активов зависит больше от настроений участников торгов, чем от экономических показателей. Например, нефть часто попадает под распродажи или, наоборот, взлетает до стоимости, останавливающей экономический рост нефтезависимых стран, золото выходит на уровень четырехзначного курса и т. д.

Если в XX веке за иррациональными движениями стояли профессиональные трейдеры, то в XXI веке появился эффект соцсетей. Сообщество Wallstreetbets на Reddit периодически объединяется, чтобы противостоять хедж-фондам, продающим слабые акции. Символом их борьбы стала атака на бумаги GameStop, которая разбиралась Регулятором SEC и Конгрессом США.

Трейдеры из этой соцсети проводили атаку на серебро, чьи котировки выросли на 10% в момент падения остальных металлов, покупали криптовалюту DOGE, выросшую на тысячи процентов, проводили атаки на акции BlackBerry и AMC.

Несмотря на активно продвигаемую легенду победы розничных трейдеров над хедж-фондами, в реальности за саббредитом стоят профессиональные трейдеры, маскирующие за активностью в соцсетях манипулирование рынком. Это вынужденная стратегия после ужесточения законов и методов выявления инсайдерской торговли.

Регуляторы не закончили расследование, возможно, среди пострадавших реально окажутся те, кто искренне верил в борьбу против хедж-фондов. Курс акций названных компаний вырос, но в их стоимости больше эмоциональной составляющей, чем реальной оценки.

Тем не менее, не стоит пытаться шортить такие акции в надежде заработать на лопнувшем пузыре. Вспомните про Bitcoin, который по прошествии 12 лет продолжает устанавливать ценовые рекорды.

Закономерности и статистика стоят внимания

Сезонность, отчетность, дивиденды, периоды налоговых выплат и прочие периодически происходящие вещи вызывают предсказуемую реакцию рынков. Многие трейдеры знают про Рождественское ралли, про рост нацвалют в момент уплаты налогов, сезонные колебания, но не строят на этом стратегии.

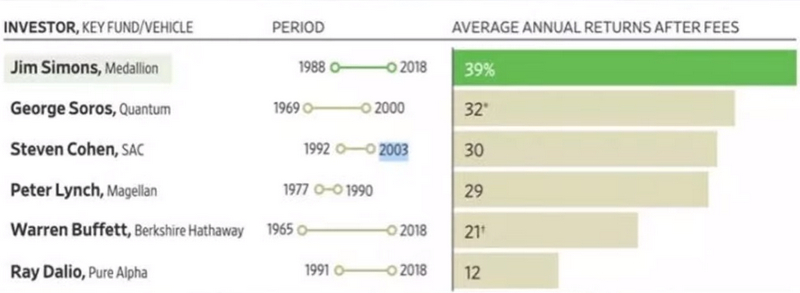

Ниже приведена доходность самых известных инвестфондов. На первом месте фонд Medallion Джима Саймонса, торгующий только по периодическим закономерностям. При этом у них не самые высокие показатели правильности прогнозов – чуть больше 50% прибыльных сделок, но большое число активов и правильное использование плеча делают его самым доходным фондом в мире.

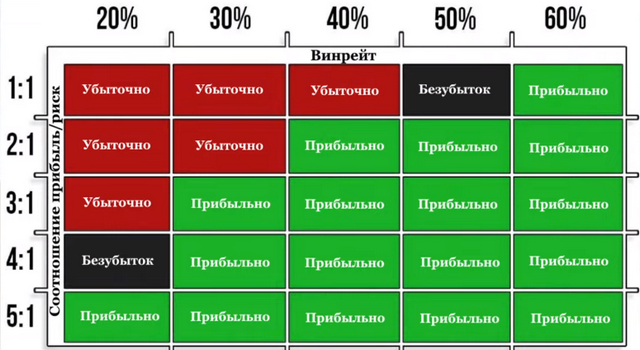

Матожидание – наше все

Трейдеры стремятся найти стратегию с большим количеством сделок, закрывшихся в плюс (winrate). В идеале – это грааль, где 100% ордеров закрыты в плюс. Приведенная ниже таблица матожидания – соотношения мани-менеджмента и винрейта – показывает, что реально важно для стратегии.

Трейдер с высоким соотношением прибыли к риску будет зарабатывать, начиная с 20% прибыльных сделок. При соотношении 1 к 1 необходимо закрывать в плюс больше 60% позиций. Найти такую стратегию гораздо сложнее, чем настроить должным образом мани-менеджмент.

Заключение

Итог десятилетних наблюдений состоит в том, что трейдеры совершают систематические ошибки и продолжают искать грааль с верой в существование чудо-роботов или уникальных стратегий. В реальности на рынке надежно работают простые правила: торговля по тренду, направление которого подскажет ошибка толпы, статистические или фундаментальные факторы.

Главное – следить за уровнем риска и правильно настроить параметры мани-менеджмента. В этом случае трейдер сможет получать прибыль от стратегии при минимальном количестве успешных входов.

С уважением, Власов Павел

Tlap.com

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|