Здравствуйте, коллеги трейдеры, холдеры и криптоэнтузиасты!

Рынок криптовалюты предоставляет отличную возможность приумножить собственный капитал. По наблюдениям портала Holdcalc.com, почти 98% сессий Bitcoin на промежутке всей истории заканчивали дневные торги в плюс.

Это фантастический результат, которым не может похвастаться ни один финансовый или товарный инструмент, однако по негласной статистике бирж криптовалют 90% трейдеров обнулили собственные счета в течение криптозимы – падения Bitcoin на 80% на протяжении 2018-го года.

В сегодняшнем материале мы познакомимся с нестандартными индикаторами для прогноза курса Биткоина, посмотрим, насколько они эффективны и точны, и смогут ли они дополнить (или заменить) классический технический анализ.

В отличие от основной криптовалюты, альткоины и токены потеряли более 90% стоимости, многие спекулянты держали большинство средств именно в этих цифровых активах из-за высокого потенциала роста криптовалют по сравнению с Bitcoin на ралли 2017-го года.

Сейчас криптозима окончена, десятилетняя история рыночных торгов цифровыми активами дает надежду на восстановление стоимости Bitcoin и альткоинов и достижения новых максимумов. Кроме надежды, инвесторам и спекулянтам не помешало бы иметь индикаторы, предсказывающие:

- Приход криптозимы;

- Точки разворота падения;

- Вероятность возникновения глубокой коррекции.

В качестве таких индикаторов можно использовать некоторые аномалии рынка криптовалют, обнаруженные аналитиками, а также адаптацию инструментов теханализа фондовых индексов и рынка Форекс к данным цены и объема торгов Bitcoin.

Кимчи-премия Bitcoin

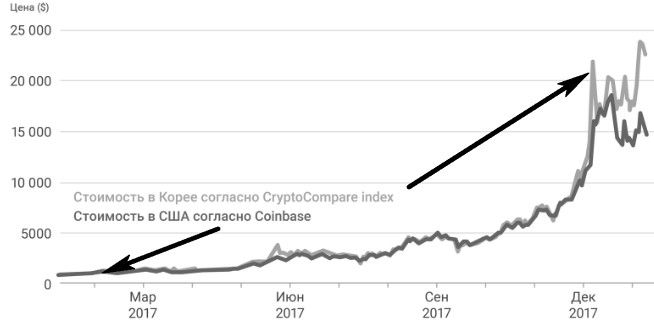

В конце 2017-го года аналитики неожиданно обнаружили расхождение стоимости Bitcoin на биржах криптовалют Южной Кореи с остальными площадками, например, в США, где на рынке возникла компания Coinbase – мировой лидер по количеству счетов трейдеров.

Это устойчивое явление, наблюдаемое три месяца подряд, получило название «кимчи-премии».

Расхождение в цене Bitcoin сформировали последовательные обстоятельства:

1. Изгнание бирж криптовалют и запрет на оборот цифровых валют в КНР;

2. Расцвет криптоторговли в Южной Корее, занявшей долю 25% от объема мировой торговли Bitcoin;

3. Кампания правительства Республики Корея, направленная на «национализацию» бирж криптовалют.

Под национализацией имеется в виду требование властей к местным площадкам по тотальной верификации аккаунтов. Вместо проверки документов, предоставленных клиентами, биржи заставили открывать счета только клиентам, которые обслуживаются в банках Южной Кореи. Так правительство гарантировало для себя прохождение аккаунтами верификации по всем правилам (KYC и AML), но фактически закрыло площадки для иностранных трейдеров.

Образовавшийся своеобразный «внутренний рынок» породил премию кимчи, которая «сошла на нет» в начале марта 2018-го года и была забыта.

В июне 2019 года премия кимчи восстановилась, что заставило экспертов представить этот показатель спреда в виде индикатора криптозимы. Самое большое расхождение с общемировой средней ценой, дошедшее до спреда в $1000, зарегистрировано на корейской бирже Gopax.

Как видно из графика выше, этого недостаточно для установления устойчивого ралли на рынке Bitcoin, в прошлом году во время резкого подъема Bitcoin разница начиналась от $2000 и неуклонно росла. Июньская ситуация напоминает точно такой же случай, возникший два года назад. Кимчи премия впервые возникла в мае 2017-го года и сразу сошла на нет.

Подобная картина наблюдается в настоящий момент: стоимость Bitcoin сравнялась на мировых площадках и биржах Кореи, после чего произошло падение курса BTCUSD на 40%. В июне 2017 года после снижения до нуля премии кимчи рынок криптовалют также скорректировался на 50%.

Как пользоваться индикатором кимчи для прогноза падения курса Bitcoin

Основная проблема использования индикатора – отсутствие готовой графической модели. Трейдеру придется самостоятельно фиксировать наличие/отсутствие разницы в котировках BTC на биржах Южной Кореи.

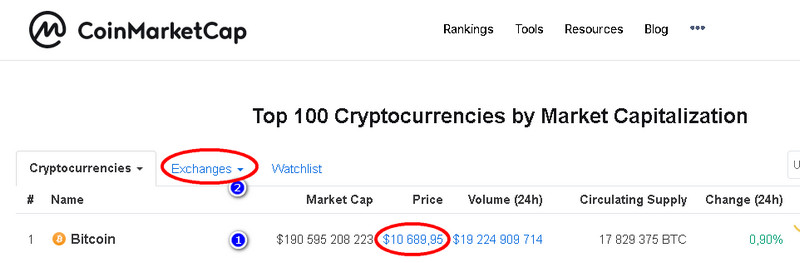

Воспользуйтесь данными аналитического ресурса CoinMarketCap, где ежедневно можно фиксировать и наблюдать:

1. Среднерыночную стоимость BTC, открыв первую страницу сайта;

2. Найти стоимость пары BTCKRW, переведенную автоматически в доллары США на крупных биржах Кореи: Bithumb, Coinone, UPbit, Corbit.

Сигналы индикатора кимчи лучше оценивать в числовых значениях спреда (тысячах долларов США), чтобы иметь возможность сравнения с историческими данными. Порогом роста может служить превышение уровня $2000 при наличии устойчивого (пять дневных значений) тренда на увеличение этого показателя.

- Двукратное дневное падение индикатора – сигнал к возможно скорой коррекции;

- Исчезновение спреда после роста выше $2000 за неделю – признак криптозимы.

В этом случае трейдеру следует прекратить инвестировать в рынок, закрыть часть недавно открытых позиций, принять меры к хеджированию остальной части Bitcoin.

Индикатор доктора Doom

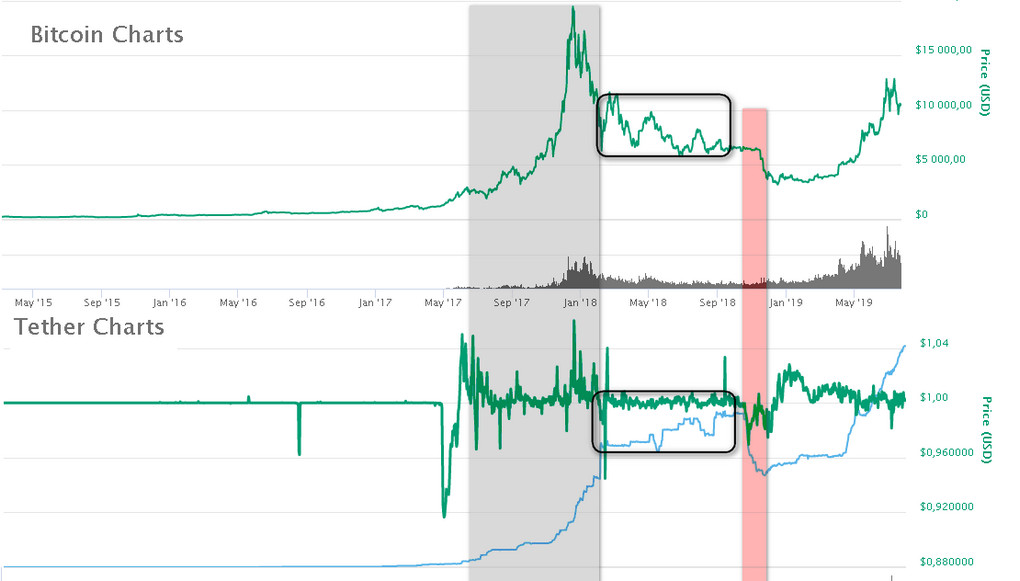

Профессор экономики Нуриэль Рубини, получивший широкую известность за предсказание кризиса 2008-го года и прозвище «Dr. Doom», является последовательным критиком рынка криптовалют. В 2018 году ученый обстоятельно исследовал эмиссию токена USDT и пришел к выводу, что именно выпуск этого цифрового актива спасал на протяжении полугода Bitcoin от крупного обвала.

Многие эксперты тогда критически отнеслись к заявлениям Нуриэля Рубини, но вторая половина прошлого года в полной мере доказала правоту самого влиятельного экономиста по версии Forbes.

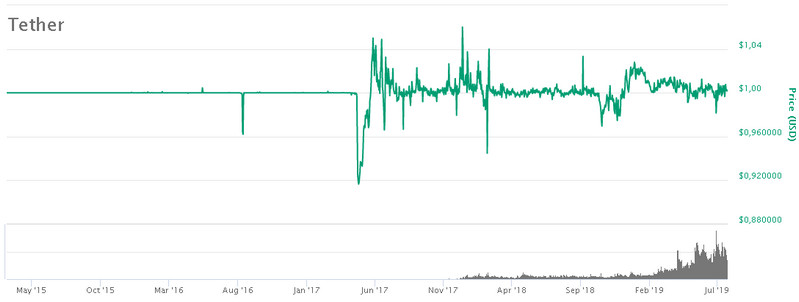

Tether USD – это первый в мире стейблкоин, придуманный Bitfinex, биржа криптовалют долго скрывала свое авторство, открыв в офшоре компанию Tether Ltd, скрыв ее бенефициаров. Выпущенный токен приравняли к курсу доллара США, пообещав клиентам постоянный прямой и обратный обмен.

Он проходил за счет принятой фиатной валюты, на сумму которой запускалась эмиссия USDT. Ее количество можно было проверить на блокчейне, фиатные доллары США проверял аудит. Жесткая привязка к доллару позволяла торговать токеном на других биржах, которые выдерживали курс криптовалюты близко 1 к 1 с USD.

Доказательства – на графике CoinmarketCap, сайта криптостатистики, собирающего информацию по 20 000 площадок. Начиная с весны 2015 года, USDT выдерживал привязку к доллару США.

Если открыть график капитализации Tether USD, можно увидеть, как непрекращающийся рост эмиссии токенов отразился на падении рынка криптовалют, “наводнение из криптодолларов” смогло остановить панические продажи и даже организовать отскоки.

Осенью у компаний Tether Ltd и Bitfinex начались проблемы с обслуживающим банком, что заставило резко снизить капитализацию, изымая фиат и уничтожая токены. В это же время курс BTC рухнул к минимальным годовым значениям, доказывая правоту Рубини.

Благодаря его наблюдениям, трейдеры могут отслеживать выпуск токенов USDT, используя кривую капитализации для среднесрочного прогноза, а факт выпуска – для краткосрочного входа в рынок.

В обоих случаях следует учитывать рост или падение капитализации от $100 млн., при среднесрочном отслеживании подойдет ежедневный анализ графика. После выхода эмиссии USDT распределяются по биржам в течение трех дней, далее рынок следует собственным трендам.

Эмиссия не гарантирует обязательного среднесрочного роста, но в течение трех сессий попытки продавить курс Bitcoin вниз будут выкупаться маркет мейкерами.

Можно мгновенно отследить эмиссию токенов, постоянно наблюдая за блокчейном и адресами смарт-контрактов. Это несколько проблематично, учитывая факт наращивания Tether количества платформ и стандартов для выпуска стейблкоина, сейчас компания использует блокчейны Bitcoin, Ethereum и Tron.

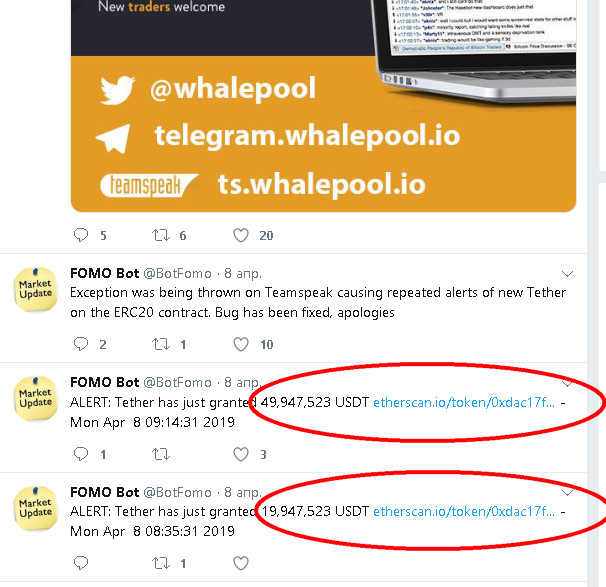

Чтобы не просиживать в обозревателях блоков трех платформ, воспользуйтесь сервисом Whalepool, рассылающим в мессенджерах с помощью ботов важную криптостатистику о крупных переводах, в том числе эмиссии Tether на любом блокчейне. Сообщения имеют ссылку, чтобы подробно узнать о произошедшем событии.

Индекс страха Bitcoin–инвесторов

Рыночная статистика показывает, что с ростом рынка акций инвесторы начинают испытывать жадность. В попытке максимизировать прибыль они пренебрегают хеджированием, защитой позиции.

На рынке акций стоп-лоссы не используются напрямую, так как трейдеры открывают позиции в опционах. Отсутствие стопов приводит к пониженной волатильности их цен, которые учитываются с помощью VIX, называемого индексом страха.

Во время сильного роста фондового рынка жадность заставляет инвесторов забывать о страхе (VIX принимает низкие значения) и стопах. Как следствие, глубокая коррекция превращается в паниксейл. Фондовые индексы ждет обвал, который срабатывает как эффект домино, сильно снижая стоимость остальных активов.

Bitcoin, как и акция, востребован инвесторами для холда с целью получить прибыль от постоянного увеличения стоимости. Считается, что технология блокчейна и широкая децентрализация позволяют отнести BTC к разряду «цифрового золота», цена которого будет со временем только расти.

Вера в постоянное повышение стоимости криптовалют получила отдельное название – «туземун» (взлет курса до Луны). Она порождает фобию FOMO – покупок, вызванных боязнью недополучить прибыль, что обеспечивает высокую волатильность, устойчивый многодневный спрос на Bitcoin.

Низкая волатильность, определяемая по относительным показаниям индикатора VIX, указывает на грядущую коррекцию. Считается, что при значениях 40 и ниже трейдерам стоит опасаться обвала, который однозначно наступает после падения индикатора к отметке 20.

Как только возникают первые серьезные убытки, инвесторы вспоминают о хеджировании, и выросший спрос на опционы отражается в показателях выше 60, сигнализирующих про дно рынка.

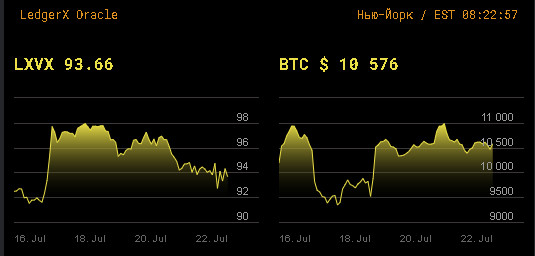

Индекс страха для Bitcoin называется LXVX, он рассчитывается по ценам опционов на криптовалюту биржей для институциональных инвесторов Ledger X. На площадке нет «случайных трейдеров», что указывает на достоверность данных, по которым пока нет большого архива исторических котировок.

Текущие значения LXVX обнадеживают, показывая, что Bitcoin находится в самом начале роста, но криптозима еще не прошла, инвесторы по-прежнему излишне осторожны, активно хеджируя удерживаемые монеты BTC.

Прошедшая криптозима прошла при значениях индекса 40-45, восстановление курса Bitcoin стартовало, когда LXVX достиг 75 пунктов.

Индикатор уровней сопротивления и поддержки Bitcoin

Биржа криптовалют Ledger X предоставляет возможность получить еще один индикатор определения уровней поддержки и сопротивлений Bitcoin. Это условные ценовые зоны, где существует высокая вероятность разворота курса.

Если котировки растут, заранее определенные уровни сопротивления служат для частичной или полной фиксации прибыли. Если зона поддержки определена правильно, при падении можно попробовать совершить покупку в надежде на разворот для роста или отскока, что позволит трейдеру перевести позицию в безубыток, поставив отложенный ордер стоп-лосс по цене входа.

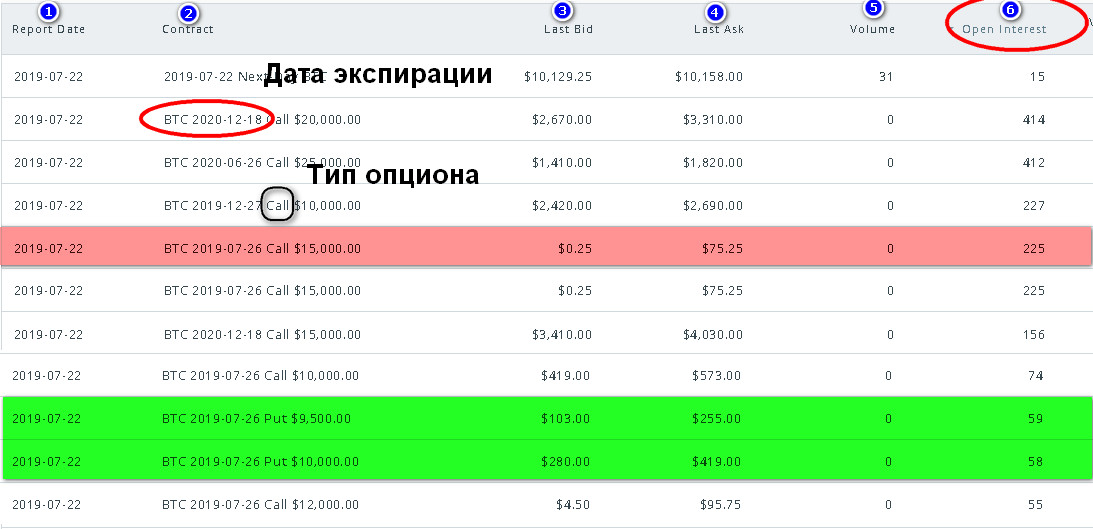

Уровни сопротивления и поддержки определяют по наибольшему Открытому Интересу (ОИ) – количеству опционных контрактов, открытых по определенной цене Bitcoin. Его значения вместе с количеством опционов записаны в специальной таблице.

После столбца текущей даты (1) идет обозначение серии опционов с датой экспирации (сгорания/исполнения) контрактов (2). Следует брать контракты ближайшей серии, – в рассматриваемом примере это 26 июля.

Срок действия контрактов – месяц, в течение которого данные об Открытом Интересе могут меняться, значения по ним отражает 6-й столбик таблицы, на который устанавливаем фильтр, сортируя количество контрактов по убыванию.

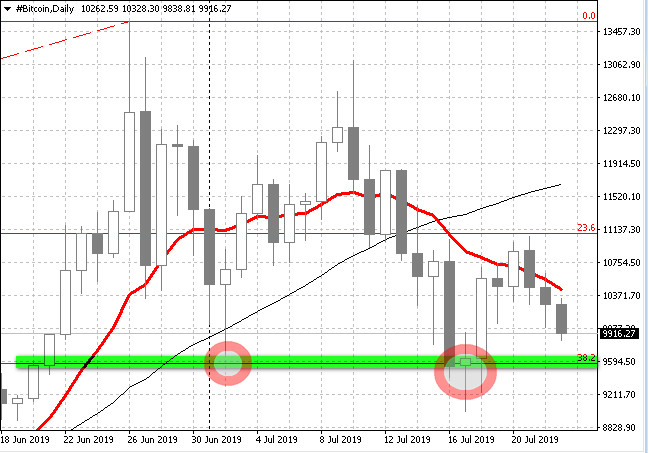

Уровни сопротивления Bitcoin определяют контракты типа Call, поддержки – Put. Как видно из таблицы, ближайшее сопротивление находилось на $15000, а поддержку при падении в июле оказывал уровень $9500.

Насколько показания правдивы, – видно на графике BTCUSD, в июле котировки разворачивались именно от этой ценовой зоны. Чтобы уточнить, на какую глубину ниже поддержки или выше сопротивления может опуститься или подняться цена, надо прибавить или отнять от цены ОИ текущие значения столбика Bid (3) или Ask (4).

Заключение

Ценность описанных индикаторов состоит в том, что они не используют «отвлеченные формулы», в основе их показаний лежат реальные переменные, напрямую связанные с рынком криптовалют или Bitcoin. Это дает возможность трейдеру получать своевременные незапаздывающие сигналы, заранее знать про готовящийся памп, надежно определять точки возможной остановки паниксейла.

С уважением, Алексей Вергунов

Tlap.com

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|