Поиск сообщества

Показаны результаты для тегов 'price action'.

Найдено: 227 результатов

-

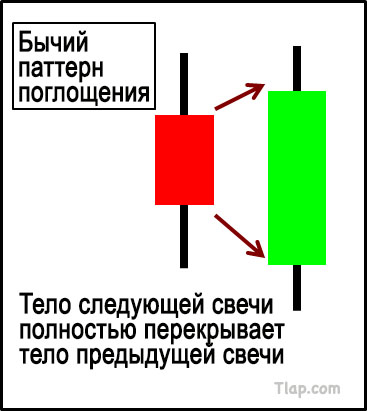

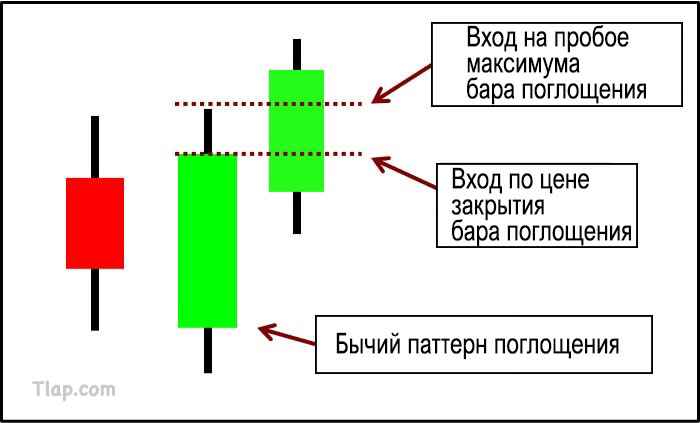

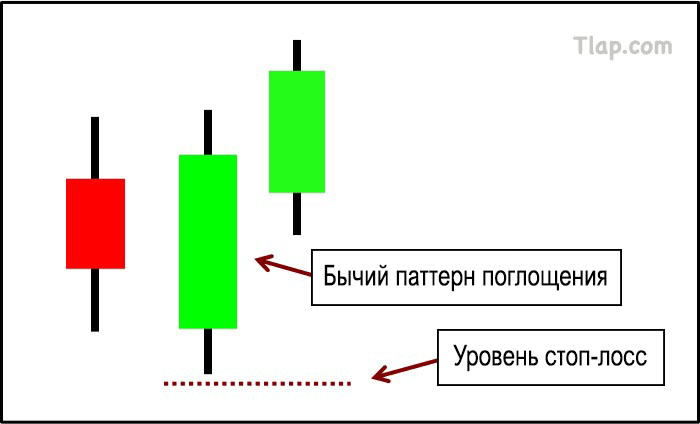

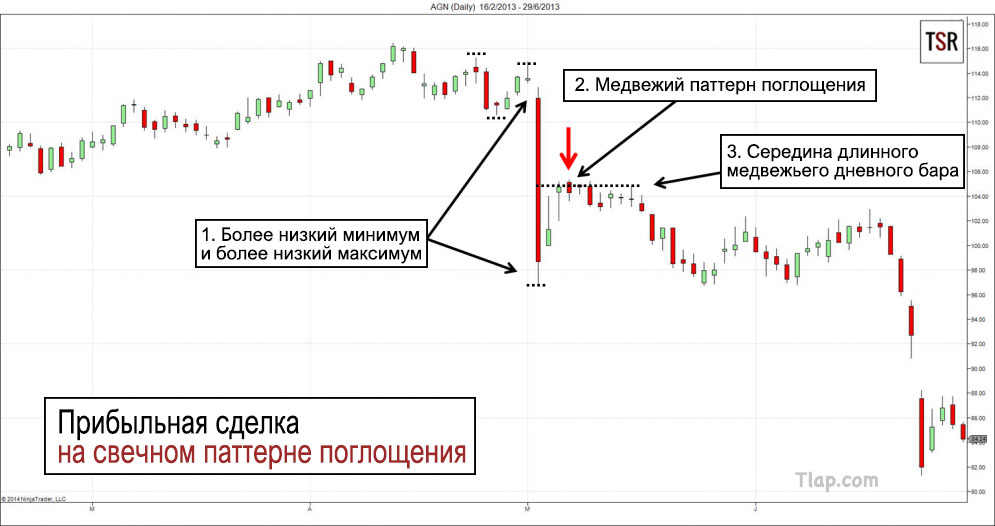

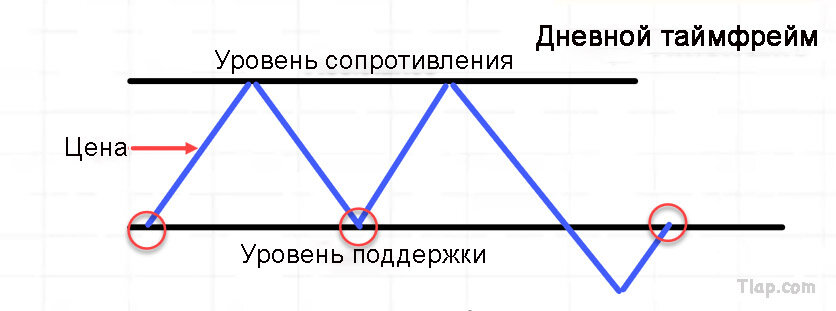

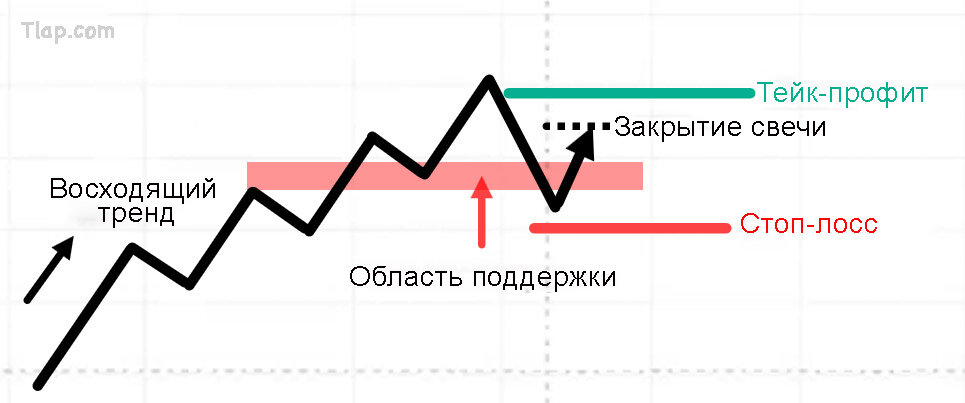

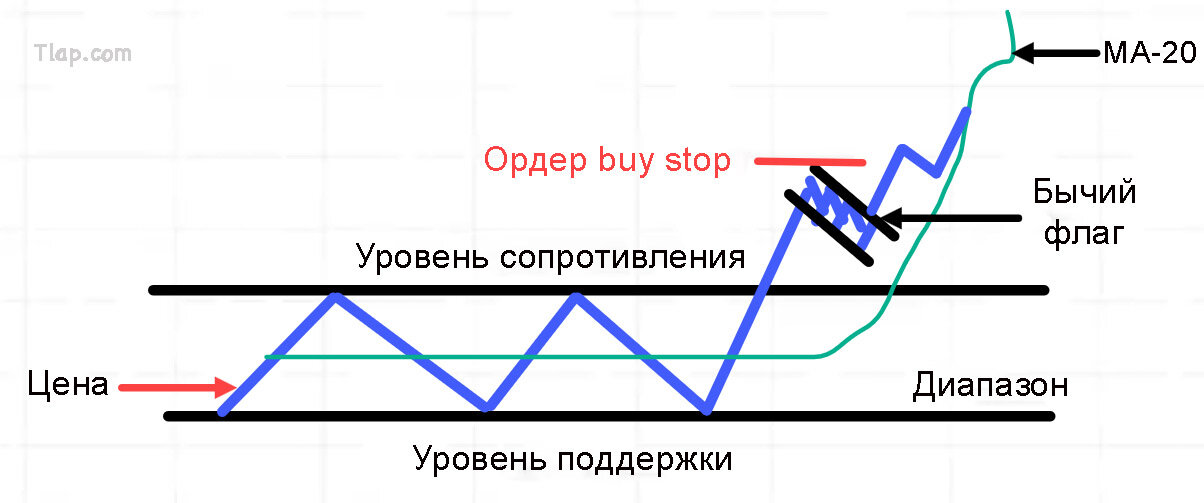

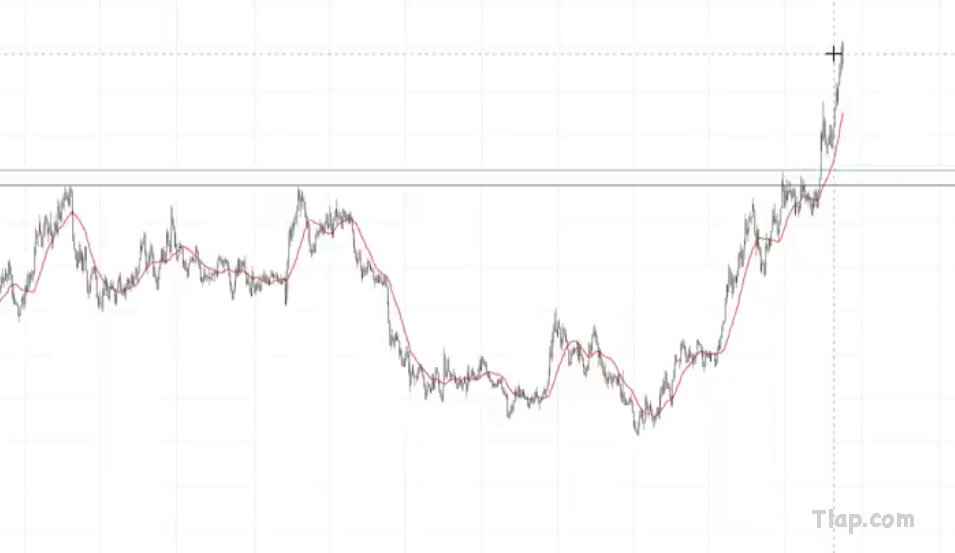

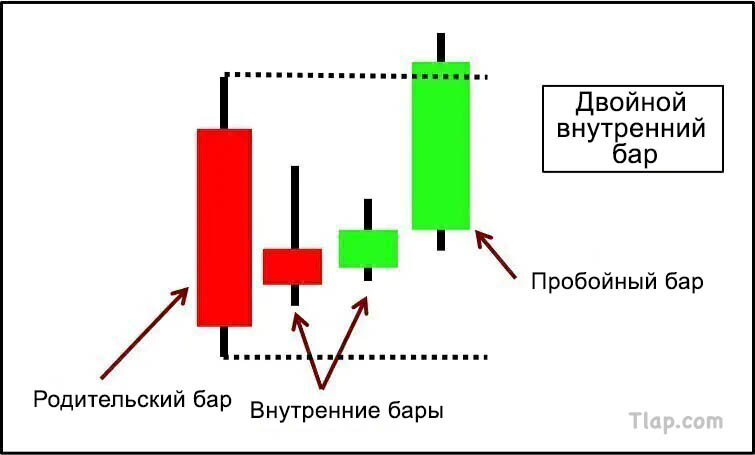

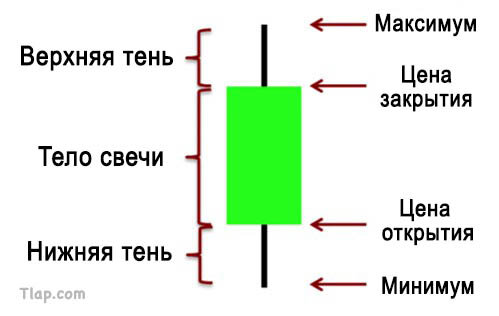

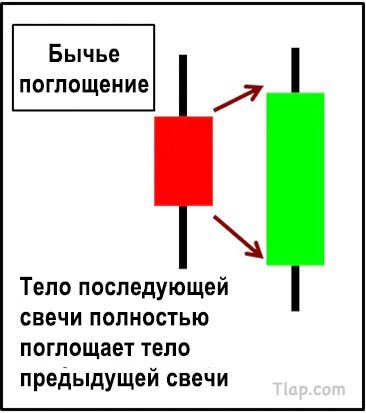

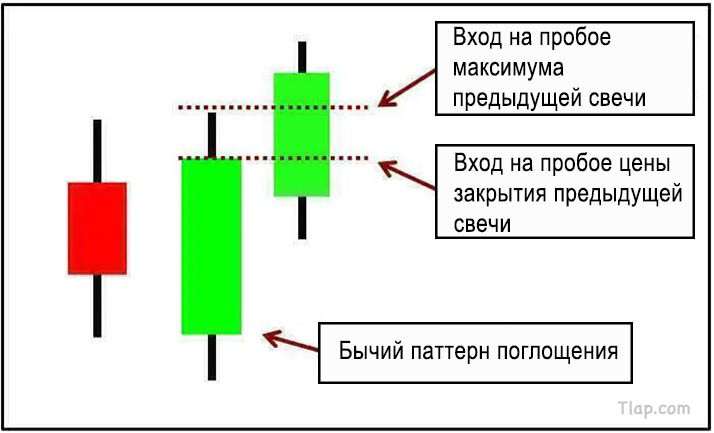

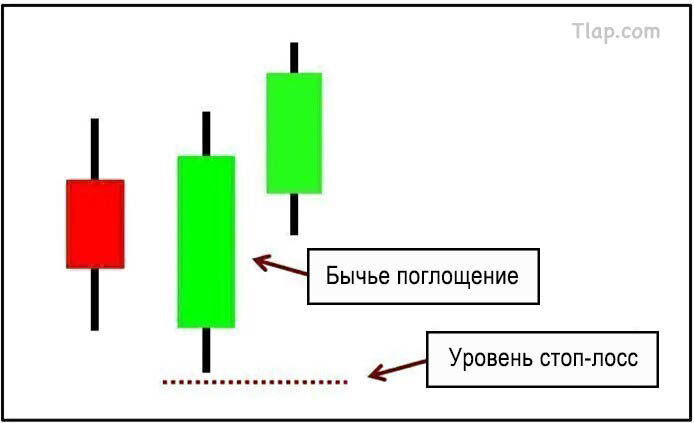

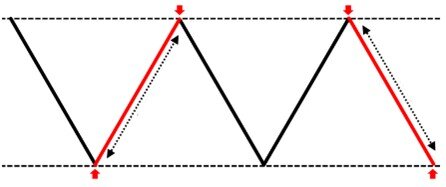

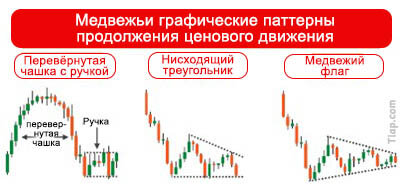

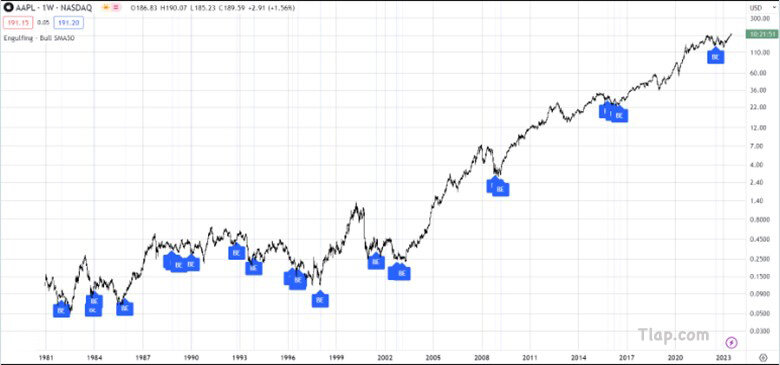

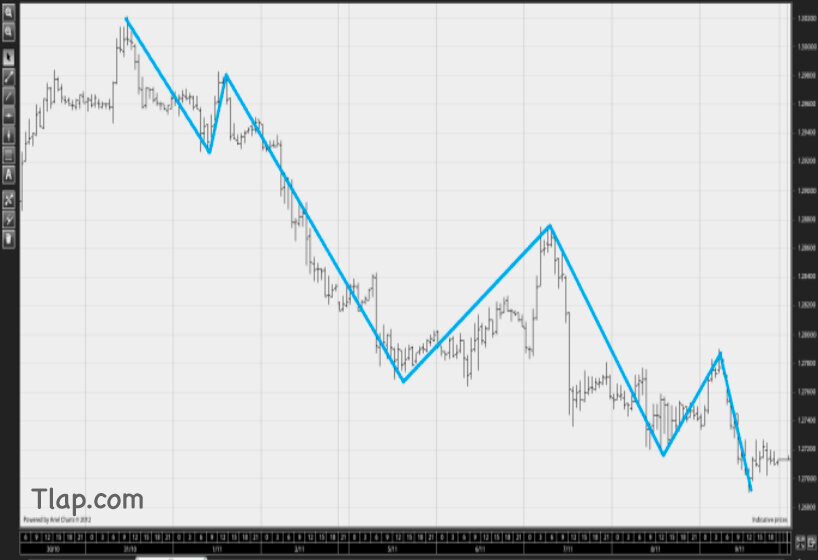

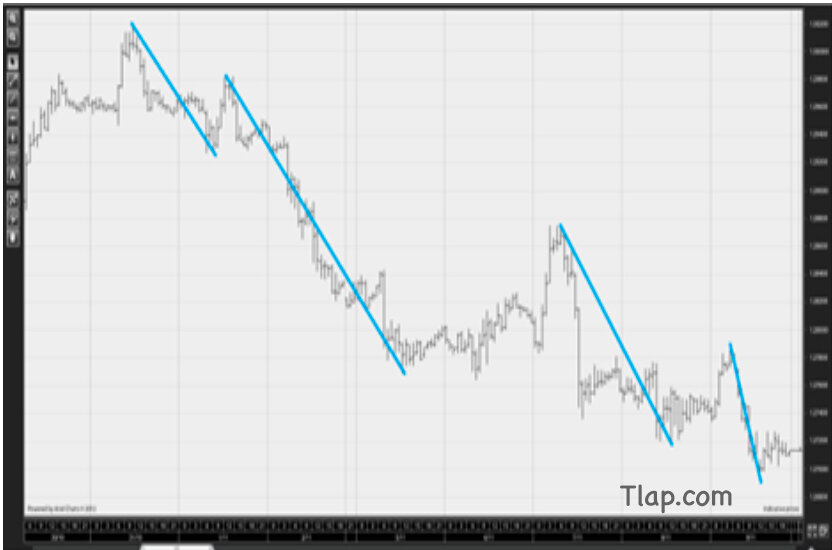

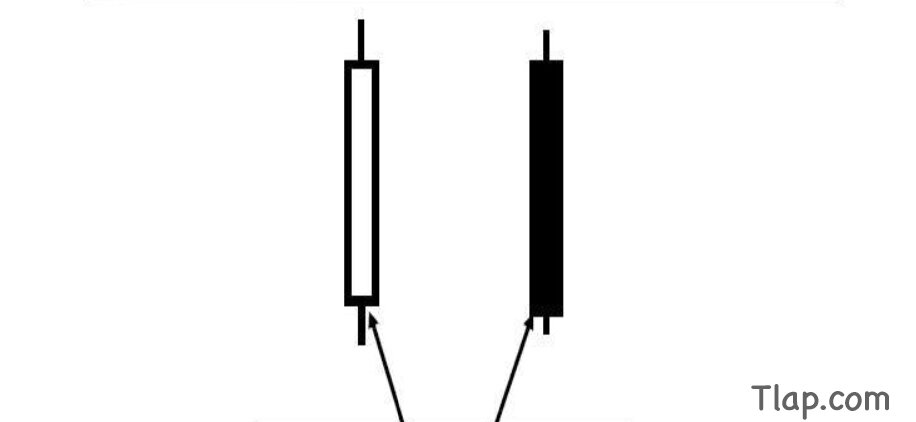

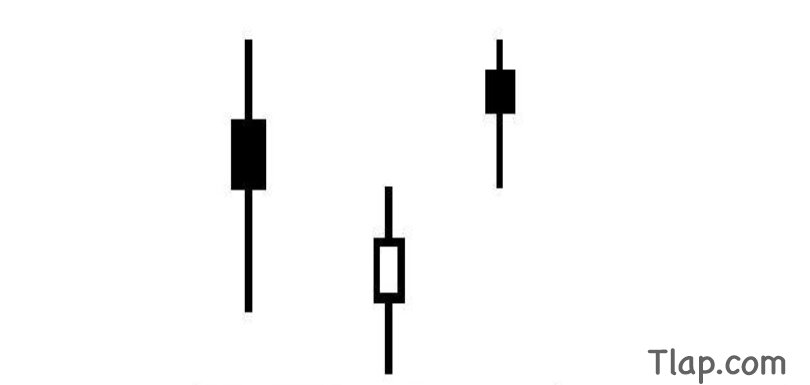

Торговля на свечном паттерне поглощения с учётом рыночной структуры Если вы знакомы с торговлей на свечных паттернах, то, должно быть, знаете свечной паттерн поглощения. Его уникальное визуальное и драматичное название делает его одним из самых популярных ценовых паттернов. В этом руководстве мы рассмотрим, как сформировать стратегию, отыскивая этот паттерн в идеальной рыночной структуре. Что собой представляет свечной паттерн поглощения? Прежде всего давайте рассмотрим несколько ключевых моментов в свечном паттерне поглощения: Он состоит из двух свечей. Тело второй свечи полностью перекрывает тело первой свечи. Вторая свеча определяет, является ли модель бычьей или медвежьей. Он представляет собой полное изменение рыночного настроения. Вот так выглядит бычий свечной паттерн поглощения: Что собой представляет лучший паттерн? Техническое определение свечного паттерна поглощения требует, чтобы тело второй свечи поглощало тело первой свечи. Но лучшие паттерны поглощения, как правило, имеют следующие характеристики: Вторая свеча поглощает всю первую свечу, а не только её тело. Тени второй свечи незначительны, что указывает на актуальность разворота. Вторая свеча не является внутренним баром. (Эта необычная форма возможна, поскольку паттерн поглощения фокусируется на теле свечи.) Как следует торговать на паттерне поглощения? Свеча поглощения в надлежащем контексте предлагает надёжный торговый сетап. Стандартные методы анализа рыночного контекста включают использование скользящих средних или осцилляторов. Но в этом руководстве мы рассмотрим метод обзора максимумов и минимумов ценовых колебаний. Для расшифровки и применения рыночной структуры, которая укажет нам правильное направление, мы будем наблюдать за максимумами и минимумами ценовых колебаний. Рыночная структура говорит об отношениях между разворотами колебаний (как максимумами, так и минимумами), которые помогают нам определять рыночные тренды и диапазоны. Руководство по торговле на свечном паттерне поглощения Данные правила торговли нацелены на вход на коррекции с использованием свечного паттерна поглощения после определения рыночного тренда с помощью анализа точек разворота. Бычий свечной паттерн поглощения Более высокий максимум колебания и более высокий минимум колебания. Бычий свечной паттерн поглощения – это сигнал на покупку. Максимум паттерна должен оставаться ниже уровня максимума предыдущего колебания (чтобы рынок ещё находился в фазе отката). Медвежий свечной паттерн поглощения Более низкий максимум колебания и более низкий минимум колебания. Медвежий свечной паттерн поглощения – это сигнал на продажу. Минимум паттерна должен оставаться выше уровня минимума предыдущего колебания. Точка входа и размещение стоп-лосса Давайте подробнее рассмотрим варианты для входа в рынок и для размещения стоп-лосса. На представленных ниже графиках иллюстрируется размещение точек входа и уровня стоп-лосс для бычьего паттерна. Во-первых, давайте взглянем на наши варианты входа в рынок. Возможны два варианта входа: Входите, как только закроется свеча поглощения, используя рыночный ордер – более агрессивный вход. Входите всякий раз, когда рынок пробивает максимум свечи поглощения, используя ордер buy stop – более консервативный вход. В варианте №2 мы можем вообще не войти в убыточную сделку, если рынок упадёт настолько, чтобы нивелировать бычий сетап, прежде чем сработает наш стоп-ордер на покупку. Естественно, что это обернется более низким соотношением прибыли к риску при том же размере торгового риска. На приведённом ниже графике показано правило размещения ордера стоп-лосс для бычьего свечного паттерна поглощения. Уровнем стоп-лосс для этого паттерна по умолчанию является минимум свечи поглощения. Естественно, в качестве разумного варианта вы можете использовать и методику размещения стоп-лосса с учётом волатильности. Точку входа и уровень стоп-лосс мы можем привязать к самому свечному паттерну – цель же по прибыли больше полагается на общий рыночный контекст. Что особенно важно, цель по прибыли зависит от окружающих уровней поддержки и сопротивления, а также от любого свечного паттерна, подходящего для проецирования цели по прибыли. Для получения дополнительной информации прочтите наше руководство по размещению целей по прибыли. Примеры сделок на свечном паттерне поглощения Для сбалансированного обсуждения этот раздел содержит случайные примеры торговли на различных таймфреймах и рынках, включая как прибыльные, так и убыточные сетапы. Пример №1. Прибыльная сделка Перед нами дневной график акций компании “Allergan” (тикер AGN на бирже NYSE). Он показывает падение рынка, которое нивелировало предыдущий рост в течение месяца. Прибыльная сделка на свечном паттерне поглощения 1. Более низкий минимум и более низкий максимум. 2. Медвежий паттерн поглощения. 3. Середина длинного медвежьего дневного бара. Более низкий минимум и более низкий максимум колебаний послужили сигналом для начала нисходящего тренда. Длинный медвежий бар подтвердил смену направления движения. Сразу же после резкого падения цены откатились. Но бычье движение остановилось, когда появился медвежий паттерн поглощения. В этом месте средняя точка (50%-й уровень коррекции) сильного медвежьего бара выступила в роли зоны сопротивления. Медвежий свечной паттерн поглощения, сформировавшийся на этом уровне, предлагал сигнал конфлюентности для короткого сетапа. Решающим медвежьим баром был якорь – ценовой бар огромного диапазона и объёма. Следовательно, такие бары имеют тенденцию оказывать влияние на последующее ценовое движение. Например, максимум и минимум якорного бара могут выступать в качестве уровня поддержки и сопротивления. На вышепредставленном графике обратите внимание, как рынок дважды отскакивал от уровня минимума этого якорного бара, прежде чем продолжить нисходящее движение. Пример №2. Внутридневной паттерн поглощения Вы также можете определять паттерны поглощения и торговать на них на внутридневных таймфреймах. Этот пример взят с 3-минутного графика фьючерсов DAX, котирующихся на бирже EUREX. Первый бар на нижепредставленном графике соответствует первым трём минутам торговой сессии. Пример бычьего паттерна поглощения на внутридневном графике 1. Серьёзная (неудачная) попытка переломить преобладающий бычий тренд. 2. Более высокий минимум колебания, который привёл к... 3. Более высокие максимумы с большим импульсом. 4. Бычий паттерн поглощения. Это падение было серьёзной попыткой переломить восходящий тренд сессии. Следовательно, его провал был значимым и обнадёживающим сигналом для быков. Вслед за ним последовала серия более высоких минимумов колебаний. Этот толчок выше первого максимума колебания содержал серию из шести бычьих свечей, каждая из которых закрывалась выше максимума предыдущей свечи. Бычий импульс здесь был впечатляющим и подтвердил восходящий тренд. Здесь сформировался бычий свечной паттерн поглощения, который отлично сработал. Хотя медвежий пин-бар за несколько баров до него выглядел устрашающе, мы не должны игнорировать очевидный твёрдый бычий импульс. Пример № 3. Убыточная сделка Дневной график акций компании “Cardinal Health” (тикер CAH на бирже NYSE) показывает медвежий паттерн поглощения, который не сработал. Убыточная сделка на медвежьем паттерне поглощения 1. Более низкий минимум и более низкий максимум. 2. Мощная консолидация. 3. Медвежий паттерн поглощения. С технической точки зрения здесь имел место комплекс колебаний с более низкими максимумами и более низкими минимумами. Однако, в отличие от примера № 1, мы не наблюдали мощного медвежьего импульса, подтверждающего нисходящий тренд. Более того, в этом случае рынок находился в консолидации перед нисходящими импульсами, которые сформировали минимумы колебания. Важно отметить, что нисходящие колебания не вытеснили рынок далеко за пределы этой зоны консолидации. Следовательно, наблюдаемые нами более низкие максимумы и более низкие минимумы колебаний были менее надёжным индикатором нисходящего тренда. В конце концов сформировался медвежий свечной паттерн поглощения. Но он привёл к убыточной сделке. Если присмотреться, данный паттерн имел неполноценную форму. Свеча поглощения едва поглотила предыдущую, показав слабость данного паттерна. Бар поглощения находился в диапазоне каждого из трёх предшествующих ему баров. Следовательно, хотя он соответствует техническому определению медвежьего паттерна поглощения, по своей сути он был ближе к части паттерна плотной консолидации. Пример №4. Решающее значение имеет импульс Для определения медвежьих трендов мы ищем более низкие максимумы и более низкие минимумы колебаний. Для бычьих трендов мы ищем более высокие максимумы и более высокие минимумы колебаний. Тем не менее, эти характеристики представляют собой картину рыночного состояния. Поэтому очень полезно изучить то, как рынок очутился в нём. В данном примере дневного графика цены акций компании “Altria Group” (тикер MO на бирже NYSE) мы не только сосредоточимся на рыночной структуре, но и обратим внимание на то, как рынок оказался в ней. Пример, показывающий, насколько важна динамика в рыночной структуре 1. Более низкие максимумы колебаний. 2. Более низкий минимум колебания, сформированный силой нисходящего гэпа. 3. Медвежий паттерн поглощения, сформировавшийся на уровне верхней границы гэпа, который выступил в качестве уровня сопротивления. Как обычно, мы искали набор более низких максимумов колебаний, чтобы начать наше отслеживание. Этот более низкий минимум колебания соответствовал нашему торговому правилу по установлению медвежьего тренда. Обратите внимание, что этот более низкий минимум колебания образовался в результате сильного гэпа вниз. Эта демонстрация медвежьего импульса укрепила наши медвежьи ожидания. Верхняя граница гэпа выступила в качестве возможного уровня сопротивления. Это усилило качество медвежьего свечного паттерна поглощения как сетапа для открытия короткой позиции. Импульс имеет большое значение. Это один из ключевых факторов выбора лучших сделок. Просмотрите ещё раз представленные выше примеры. Помимо соответствующей рыночной структуры, успешные сделки подкреплялись явным и сильным импульсом. Обзор торговли на свечном паттерне поглощения с учётом рыночной структуры Многие торговые стратегии используют свечные паттерны поглощения как значимый сигнал разворота тренда. Однако торговля на разворотах обычно предполагает более низкую вероятность и более высокую прибыль. Некоторым трейдерам нравится именно такой профиль риска – другие, наоборот, чувствуют себя в большей безопасности, двигаясь в направлении тренда. Применяя паттерны поглощения для открытия сделок в направлении тренда, как обсуждалось выше, вы можете ограничить свой риск и получить лучшие шансы. В торговле на свечных паттернах привычным понятием является подтверждение сигнала. В данном случае это означает ожидание закрытия ещё одной свечи после паттерна поглощения. (Бычья свеча подтверждает бычий паттерн, и наоборот.) Однако это ухудшает отношение прибыли к риску. Кроме того, если вы дождётесь подтверждения, торговый сетап, вероятнее всего, станет недействительным из-за третьего правила, приведённого выше. Это руководство удерживает нас от заключения сделок с низким соотношением прибыли к риску. Как мы уже ранее обсудили, хорошим компромиссом является использование для входа стоп-ордеров. Например, размещайте ордер sell stop ниже медвежьей свечи поглощения. Он предлагает определённую степень подтверждения со стороны падающего рынка, не слишком искажая наше отношение прибыли к риску. Наблюдение за максимумами и минимумами колебаний является самым простым способом отслеживать рыночную структуру. В то время как вы можете сделать это без применения каких-либо торговых индикаторов, трейдеры-новички, работающие на сигналах Прайс Экшен, чтобы помочь себе в достижении согласованности, возможно, захотят использовать скользящие средние. Этот подход действительно даёт сбивающие с толку сигналы во время глубоких множественных откатов, но его простота по-прежнему привлекательна. Независимо от вашей торговой стратегии сосредоточение внимания на рыночной структуре поможет вам отфильтровать плохие сделки. Отрабатывайте свои навыки анализа рыночной структуры, и вы обнаружите, что это бесценно для любого метода торговли. Наконец, следует отметить, что рынки, находящиеся в консолидации, могут содержать множество свечных паттернов поглощения без успешного продолжения. Будьте осторожны и избегайте сигналов, возникающих в боковом рынке. Ищите явные колебания – они сохранят вас от открытия сделки в зоне консолидации. Гален Вудс, Переведено специально для Tlap.com

- 19 ответов

-

- 7

-

-

-

-

- гален вудс

- прайс экшен

- (и ещё 3 )

-

Road to million part 2 [price action, философия, мысли]

Bulldoser опубликовал тема в Дневники трейдеров

Совершенство - сила привычки. Новое начало. Всем большой привет, дорогие друзья трейдеры. Я официально решаю начать новый дневник. Весь мой торговый путь трейдера от новичка до профессионала вы можете посмотреть в другом дневнике, который называется Road to Million (кликабельно). Почему я начинаю ещё один дневник? Всё очень просто, я хочу сепарироваться от старого и с абсолютным профессионализмом подойти к новому. Довести свой трейдинг до совершенства. За пару лет самостоятельного трейдинга, появилась возможность и желание делиться своими мыслями, наработками и просто быть проводником для некоторых. Если я вдохновлю хоть одного человека, то это уже будет большое достижение. За это спасибо форуму, за то, что могу это делать здесь. В дополнение к этому анонсирую то, что я торгую только в крипте. Крипта является абсолютным будущим денег и трейдинга. Избегать критики и негатива не собираюсь, просто сохраняю абсолютный нейтралитет. Если кто-то захочет разыгрывать свои драмы в моём дневнике - улетите в бан за 1 пост. Это предупреждение. Что рассматриваешь? Помимо трейдинга рассматриваю инвестиции, иногда щиткоины и сбор инвестиционных криптопортфелей. Трейдинг, конечно в приоритете. Сейчас рассматриваю на торговлю, крипту, и фору. Крипта потому что: единственным и самым лучшим преимуществом крипты является абсолютная прозрачность и скорость исполнения сделок. Ах да, и комиссии тоже. Они тут 10 центов на тысячу долларов. Фора потому что: можно открыть ПАММ даже в рамках разгона и даже там собрать средства. Ибо эксперимент тратит время, за которое никто мне не заплатит. О трейдинге расскажешь? Обыкновенный, просто катимся вместе с рынком в его направлений и зарабатываем больше чем теряем. Тут законы не изменились. ТФ: 15m-1h-4h-1d. Вряд ли будет что то меньше 15 минутки и больше 1d. Персонально комфортно именно на этих таймфреймах. Зачем тебе выставлять всё это напоказ? Хочу делиться знаниями, практическими по большей части. Так как из голой теории вы здесь вряд ли что-то найдете существенное. Как говорил Эйнштейн, зачем помнить все факты если их можно посмотреть в книге. Если перевести в 2023: зачем все помнить, если гугл всегда под рукой? Так же буду слушать своих подписчиков, и если вы захотите увидеть определенные интересные вещи, то абсолютно честно поделюсь своим мнением. Если я чего-то не буду знать, то так и скажу что не знаю. Моя цель здесь просто делиться информацией, в которой я лично имею опыт. Если я к чему-то не прикасался, то это освещено тут и не будет. Расскажу свою историю ещё раз. В 2017 в августе я пришел на рынок Форекс. Всё это довольно быстро заинтересовало меня, да и вообще было стойкое внутреннее ощущение праздника, именно когда я был на рынке. Поэтому сейчас я являюсь фулл-тайм трейдером и обычно ничем кроме него и не занимаюсь. Далее мой путь пролегает через мой первый дневник, где я с перерывами от травм, нанесенных мне рынком пытался пробиться в трейдинг. Усваивая болезненные уроки один за одним я выкристаллизовал в себе правильный склад ума и подобрал легкую и приятную стратегию торговли. Разумеется от рынка к рынку она немного видоизменяется, но это не так критично. Дневник пишу в любое свободное время, когда есть хорошее настроение и пропадает интерес читать очередную книжку. Так что посты конечно будут, но может немного реже чем я ожидал. Вы уж извиняйте меня Какая у тебя стратегия? о, поверьте, она не изменилась. Сделки в направлении тренда, по зеркальным уровням. Всё очень очень очень просто. В прошлом дневнике куча таких простых сделок на отбой уровня и на зеркалки тоже. Очень было интересно перечитывать свой дневник и слегка подсмеиваться над своими ошибками, и приятно было смотреть на упорство, системность и веру в результат. Скажем так если бы я не делал те записи, то этого дневника бы тоже не было. Остальное позже, по мере пополнения. Пока что живу жизнь и торгую рынок. В перерыве почти не отрываюсь от книг или пеших прогулок. Рад что сейчас тепло и есть сезон прогуляться и понежиться под теплым солнышком. -

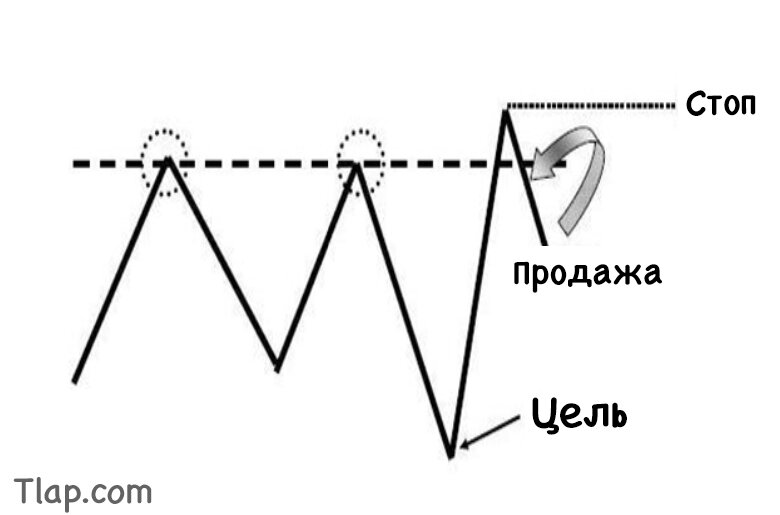

Название стратегии: ICTГод выпуска: 2022Сайт продажи: https://www.youtube.com/c/InnerCircleTraderВалютные пары: любыеТаймфрейм: M1-D1Время торговли: европа и америкаОписание: Стратегия основана на выносе стопов и последующем развороте трендаПравила стратегии: см. видео-обзор ниже

- 162 ответа

-

- 25

-

-

-

-

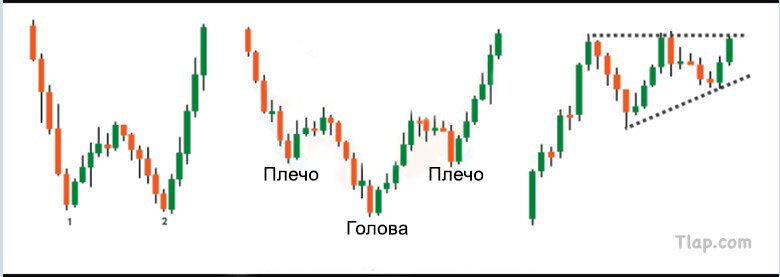

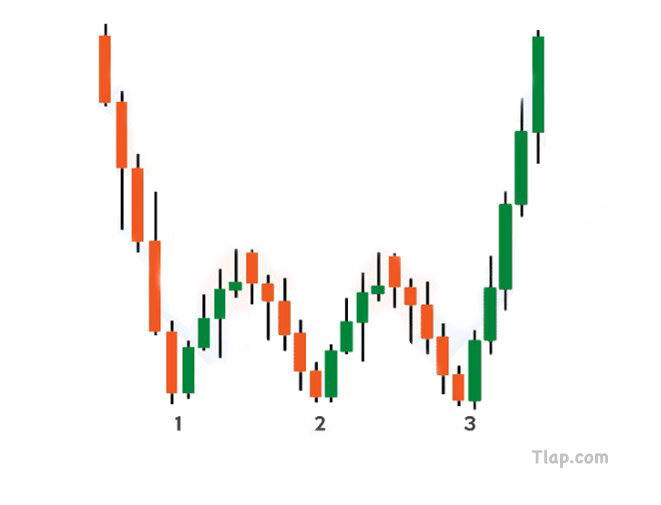

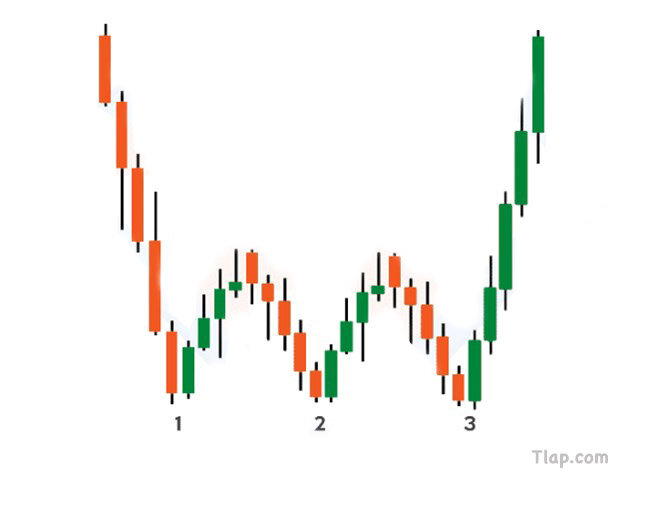

Введение Джим испытывает трудности. Он владелец супермаркетов JCB, и его конкурент на другом конце города обходится с ним со зверской жестокостью – вся бухгалтерская книга Джима кишит убытками. Пришло время проявить решительность: компания JCB выходит на открытый рынок. Он направляет свои финансовые потоки на первичное публичное размещение акций, преследуя цель купить своего конкурента и открыть в городе ещё несколько магазинов. Благодаря растущей базе продаж влияние Джима позволяет ему договариваться о более низких ценах на продаваемые им канцелярские принадлежности. Он передаёт часть сбережений своим клиентам, что обеспечивает рост его маржи, и инвестирует свою прибыль в строительство новых магазинов и расширение существующих. Джим звонит своему другу Тому и рассказывает ему о планах расширить деятельность по всему штату. Они некоторое время беседуют и обмениваются бизнес-тактиками о том, как лучше управлять развитием своего бизнеса. По завершении телефонного разговора Том решает провести собственное исследование компании JCB. Он посещает несколько магазинов и везде видит одну и ту же картину: переполненные парковки, люди везут полные тележки товаров и очереди у касс. Он опрашивает нескольких клиентов, пытаясь получить представление о демографической статистике. В нескольких магазинах он даже беседует с поставщиками, пока те разгружают свои товары. По возвращении в офис он тщательно анализирует финансовые показатели и смотрит на конкурентов. После тщательной проверки он даёт указание своим торговым партнёрам покупать акции по цене не выше 10 $ за акцию. Как только начинают распространяться новости о планируемом расширении, улица впадает в панику. Глупо расширяться в рамках вяло развивающейся экономики, когда вокруг маячит рецессия, а по мнению некоторых новостных агентств, это даже преступно. Акции падают ниже 10, и команда Тома делает ход. Они покупают максимально возможное количество акций, не возбуждая подозрений. Цена на акции растёт до 11, затем до 12 и округляется до 13, после чего начинает падать. Проходит несколько месяцев, а экономические перспективы столь же мрачны, как и всегда. Акции падают ниже 10. После того, как Том связывается с Джимом, чтобы узнать последние новости, команда Тома покупает ещё. Это лёгкая победа, поскольку инвесторы готовы избавиться от акций, особенно по мере приближения продаж ценных бумаг для уменьшения налогового бремени в конце года. Шесть недель спустя компания публикует показатели продаж JCB: они оказались выше ожидаемых. За считанные минуты акции выросли на 15% и закрылись по цене 10,75. И это только начало. Шесть месяцев спустя становится ясно, что экономике никогда и не грозила рецессия, и все видят впереди период бурного роста. Цена акции достигает 20. Проходят годы, акция несколько раз испытывает дробление, приближается сезон отпусков. Том беседует с несколькими покупателями, покидающими супермаркеты JCB, и обнаруживает, что все они жалуются на одно и то же: на полках отсутствуют рекламируемые товары. Том продолжает исследование и обнаруживает серьёзную проблему с дистрибуцией прямо в разгар сезона продаж. Компания JCB перегружена работой, и у неё просто-напросто отсутствует инфраструктура, которая поддерживала бы добавление одного нового магазина каждую неделю. Том понимает, что пора продавать. Он даёт указание своему торговому отделу немедленно продавать акции JCB, но не менее, чем по 28,25. Они ликвидируют около трети своих активов, прежде чем акции падают ниже минимума. Поскольку это период отпусков, по всей видимости, все находятся в покупательском настроении. Начинающие инвесторы запрыгивают в рынок по выгодной, по их мнению, цене. В игру вступают крупные брокерские дома и расхваливают акции, но Тому виднее. Когда акции восстанавливаются до своего прежнего максимума, его торговые партнёры продают оставшуюся часть своих активов. Акция достигает максимума, и её цена округляется. В течение следующих полутора месяцев акции медленно дрейфуют вниз. Нет никакого наплыва для выхода из рынка – просто медленное течение, пока умные деньги тихонько сворачиваются и идут дальше. Затем просачиваются новости о плохих продажах в период отпусков. Начинают ходить слухи о проблемах с дистрибуцией, ошибках в мерчандайзинге и проблемах с денежными потоками. Брокерские фирмы, которые всего несколько недель назад расхваливали данные акции, теперь советуют своим клиентам продавать их. За ночь акции упали на 39%. Один или два аналитика говорят, что акции перепроданы, что это ситуация временного снижения цены и инвесторы должны добавиться к своим позициям. Многие любители покупать на низах следуют советам своих брокеров и покупают данные акции. Но это большая ошибка. Энтузиазм покупателей ненадолго толкает цену вверх, а затем начинается новый раунд продаж. Каждый день акции падают немного ниже, поглощая их, как волны, омывающие замок из песка. За 2 месяца акции падают ещё на 30%. По результатам следующего квартала супермаркеты JCB объявляют, что их прибыль, по всей видимости, окажется значительно ниже согласованных прогнозов. Акции падают ещё на 15%. Компания пытается исправить проблему с дистрибуцией, но это оказывается не так-то просто. Она решает прекратить расширение и сосредоточиться на прибыльности существующей сети магазинов. Спустя два года Том открывает биржевой график. Акции JCB упали так сильно, словно компания прекратила свою деятельность. Он звонит Джиму и обсуждает перспективы супермаркетов JCB. Джим с энтузиазмом рассказывает о новой концепции розничной торговли под названием «торговля через Интернет». Он в восторге от возможности продавать канцелярские принадлежности через Интернет, не прибегая к постройке физических магазинов. Имеется некий риск, поскольку Интернет-сообщество находится в зачаточном состоянии, но Джим прогнозирует, что спрос будет быстро расти. Том впечатлён, он проделывает домашнее задание по исследованию рынка и вскоре снова покупает акции JCB. Инвестиционные следы Если вы представляете себе ценовое движение акций супермаркетов JCB, вы можете распознать в них три графических паттерна: двойное дно, двойная вершина и прыжок дохлой кошки. Для компетентных инвесторов графические паттерны – это не волнистые линии на ценовом графике, а следы, оставленные умными деньгами. Следы – это всё, за чем им нужно следовать, пока они набивают свои карманы всё бо́льшими и бо́льшими богатствами. Другим же, таким как Том, требуется проделать тяжелую работу и изрядно побегать, прежде чем они отважатся открыть позицию по тем или иным акциям. Именно они и оставляют эти следы. Это умные деньги, которые устанавливают правила игры – игры, в которую может играть каждый. Это называется инвестирование. Независимо от того, решите вы использовать в своей торговле технический или фундаментальный анализ, полезно знать, что думает на этот счёт рынок. Стоит поискать следы. Эти следы вполне могут отвести вас от обрыва и помогут вовремя избавиться от той или иной акции. Те же ноги, которые оставляют эти следы, могут дать вам пинок под зад, побуждая вас воспользоваться многообещающей инвестиционной возможностью. Эта книга даёт вам инструменты для обнаружения следов: куда, согласно их прогнозам, может пойти данная акция, как далеко она пойдет и насколько надёжным является этот след. Инструменты не сделают вас богатым – инструменты редко делают такие вещи. Но они являются инструментами для получения бо́льшего богатства. Используйте их с умом. База данных Позвольте мне рассказать вам об акциях, которые я использовал для составления статистики в этой книге. Было использовано 1396 акций, большинство из них анализировались в интервале с июля 1991 года и до 2020 года. Не все акции охватывали весь этот период. Некоторые акции уже больше не торгуются. Важно включить информацию о том, что происходит, когда компания становится банкротом или сливается с другими компаниями. По всем акциям использовались данные о ценовом движении на дневных графиках (внутридневные графики не использовались), но некоторые главы используют данные недельных или месячных графиков. Большинство графических паттернов добавлялись в режиме реального времени, ежедневно, по мере поступления новых данных. Это позволяет избежать упреждающей систематической ошибки (где я могу видеть только те паттерны из каталогов, которые хорошо себя отработали). Добавление данных в режиме реального времени осуществлялось в течение более 20 лет. Все акции корректировались на дроблении до тех пор, пока я активно следил за ними. По мере добавления в базу данных новой акции, она, вероятнее всего, корректировалась поставщиком данных по выплатам дивидендов. Тем не менее, я не корректирую акции, которые использую в своей базе данных для получения дивидендов. Акции становятся частью базы данных при условии, что они торгуются выше 5 $ за акцию (обычно), не торгуются слабо (мне нравится видеть ежедневный объем свыше 100 000 акций) и имеют сердцебиение (иными словами, у них разумный годовой торговый диапазон от максимума до минимума). Рыночная капитализация варьирует в зависимости от представленности всех трёх категорий компаний (малых, средних и крупных). Большинство выбранных акций являются акциями американских компаний, которые торгуются на биржах NYSE или NASDAQ. Тестирование графических паттернов Как протестировать графические паттерны? Ответить на этот вопрос нелегко. Если вы используете общедоступное программное обеспечение, которое тестирует торговые стратегии, вы будете вводить правила для моделирования паттерна «двойное дно», например. Когда цена закрывается выше вершины паттерна, это даёт сигнал для входа, поэтому программное обеспечение имитирует покупку. А что по поводу сигнала для выхода? Когда следует продавать? Должны ли вы использовать ордер стоп-лосс, или сигнал от MACD, или даже простое пересечение со скользящей средней? Нет. Почему нет? Потому что в этом случае вы тестируете не графический паттерн, а то, насколько хорошо работает ордер стоп-лосс, MACD или система пересечения цены со скользящей средней. Итак, для решения задачи тестирования я изобрёл два инструмента, которые называю «абсолютный максимум» и «абсолютный минимум». Давайте посмотрим на график, чтобы я мог объяснить, как работает данный статистический показатель, применяемый в этой книге. На рисунке В.1. показаны два графических паттерна: «двойное дно» и «голова и плечи, вершина». Сначала давайте рассмотрим «двойное дно». Торговля на «двойном дне» Этот паттерн формируется в точках A и B, двух долинах, которые опускаются вблизи уровня одной и той же цены. Сигнал для покупки появляется, когда цена закрывается выше верхней части паттерна. Верхняя часть паттерна находится в точке C, а сигнал для входа (на пробой) происходит в точке D, когда цена закрывается выше верхней части двойного дна. Вход в рынок осуществляется на следующий день по цене открытия, которая составляет 17,06. Допустим, вы используете традиционное программное обеспечение и размещаете ордер стоп-лосс на цент ниже минимальной цены в точке B, которая составляет 15,70. Рисунок В.1. Паттерн «двойное дно» даёт сигнал о входе в рынок на уровне точки D и сигнал о выходе на уровне абсолютного максимума. Паттерн «голова и плечи, вершина» даёт сигнал о входе в рынок на уровне точки I и сигнал о выходе на уровне абсолютного минимума. Видно, как цена акции поднимается до точки E, а затем падает. Когда она касается ордера стоп-лосс, установленного по цене 15,70 (точка F), сделка закрывается. Таким образом, данная сделка на покупку была бы открыта по цене 17,06 и закрылась бы по цене 15,70, принеся убыток в 1,36 $ за акцию. Означает ли это, что паттерн «двойное дно» принёс убыток в 1,36 $ за акцию? Нет. Это означает, что данный убыток принёс нам ордер стоп-лосс. Иными словами, вы протестировали ордер стоп-лосс, а не «двойное дно». Что я хочу этим сказать? Представьте, что когда цена поднялась до точки E, вы переместили вверх ордер стоп-лосс до цены 17,43 (точка максимума G). И когда цена упала до 17,43, акции были бы проданы, это принесло бы вам прибыль в 37 центов за акцию. Означает ли это, что паттерн «двойное дно» принёс прибыль? Нет. Эту прибыль вам принёс ордер стоп-лосс. Когда вы перемещаете ордер стоп-лосс, вы получаете разные цены на продажу. И в этом случае вы уже тестируете не паттерн «двойное дно», а то, насколько хорошо работает ордер стоп-лосс при разных его значениях. Итак, мы не ответили на один основной вопрос: «Как же нам протестировать графический паттерн?» Учитывая тот же сигнал для входа (по цене 17,06), следует сказать, что вы идеально торговали на этой акции. Где бы вам следовало продавать? Когда цена падает ниже точки F, то в случае продажи вы принимаете убыток, поэтому попытка выстрелить с целью в 19 $ в правом верхнем углу графика не является оптимальной. Данная сделка на некоторое время зайдёт в отрицательную зону, прежде чем принесёт прибыль. Абсолютный максимум Как насчёт того, чтобы продать по цене в точке E, когда цена достигает пика? Это даст вам максимальную прибыль до того, как акции упадут, перейдя в убыточную зону. Этот пик я называю абсолютным максимумом. Если бы вы торговали этой акцией идеально, вы бы купили её по цене 17,06, используя цену открытия следующего дня после пробоя вверх, и продали по цене максимума в точке E. Я не проверяю, насколько хорошо работает ордер стоп-лосс, потому что я не использую стоп, MACD или систему пересечения цены со скользящей средней для нахождения точки выхода из рынка. Я продаю по максимально возможной цене, прежде чем что-то пойдёт не так. Я продаю на самом высоком уровне. Идеальная торговля на паттерне «двойное дно». Как я автоматизирую её? Для нахождения абсолютного максимума я использую в своём программном обеспечении два правила (на ценовом графике на истории, а не в режиме реального времени): Найдите наивысший максимум, после которого цена падает на 20%, измеряемый от максимума до цены закрытия; Если цена закрывается ниже нижней части графического паттерна, то поиск абсолютного максимума прекращается, и мы используем самый высокий максимум, найденный после входа в сделку. В данном примере акции падают до точки F и закрываются на уровне 15,70. Минимум в точке B составляет 15,71, поэтому цена закрылась ниже нижней части паттерна в точке F. Таким образом, для нахождения абсолютного максимума мы используем правило 2: самый высокий максимум между начальной ценой (17,06) и точкой F (нижней частью паттерна) – это точка E. Точка E является абсолютным максимумом. Давайте представим, что «двойное дно» находится гораздо ниже, чтобы я мог рассказать вам, как работает правило 1. Давайте также предположим, что цена закрытия в точке J равна 13. Правило 1 гласит: следует искать наивысший максимум до того, как цена упадёт на 20%, измеряемый от максимума до цены закрытия. Максимум между ценой покупки и ценой в точке J находится в точке Е (на 17,80). Следовательно, мы ожидаем, что цена закроется на 20% ниже него (т.е. по цене 14,24). Когда цена закрывается на уровне или ниже 14,24 (опять же, если предположить, что это происходит в точке J, т.е. по цене 13), мы обнаружили, что абсолютный максимум, который равен точке E, составляет 17,80. Итак, мы купили по цене 17,06, продали по цене 17,80 и получили прибыль в 74 цента за акцию. Мы не использовали ордер стоп-лосс. Мы не использовали MACD или пересечение цены со скользящей средней. Мы совершили идеальную сделку, купив именно в то время, когда мы должны были купить, и продав на абсолютном максимуме. Мы проверили, насколько хорошо работает паттерн «двойное дно», если вы торгуете им идеально. Именно так я выполнял измерения того, как работают бычьи графические паттерны. Несколько лет назад кто-то спросил меня, было ли это аналогично размещению ордера трейлинг-стоп на 20% ниже максимальной цены. Нет. Если бы вы разместили плавающий стоп, то он бы сработал в точке J (по нашим предположениям, по цене 13), а не в точке E. Кстати, значение 20% в правиле 1 происходит от идеи бычьих и медвежьих рынков. Снижение на 20% от максимума на рынке означает, что рынок переходит в медвежью фазу. Подъем на 20% от минимума на рынке означает, что рынок переходит в бычью фазу. Я применил эту идею к отдельным акциям при поиске абсолютных максимумов и минимумов. Абсолютный минимум Аналогичным образом работает поиск абсолютного минимума для медвежьих графических паттернов. Возьмём пример паттерна «голова и плечи, вершина», сформировавшегося в точках G, E и H. Мы видим левое плечо в точке G, голову в точке E и правое плечо в точке H. Цена подтверждает данный паттерн, когда закрывается ниже линии шеи. Поскольку линия шеи в этом примере наклоняется вниз (не показана на графике), я рекомендую входить в рынок, когда цена закрывается ниже правой подмышки, которую я показываю горизонтальной линией в точке I. Вам следует продавать по цене открытия следующего дня. Если вы можете запрограммировать свой компьютер, чтобы найти паттерны «голова и плечи, вершина», то это поможет вам открыть сделку. Здесь нет ничего волшебного. А что по поводу сигнала для выхода? Опять же, мы могли бы использовать ордер стоп-лосс, но из нашего предыдущего примера мы уже знаем, что это не сработает. Ибо в этом случае мы будем тестировать различные места размещения стоп-лосса, а не графический паттерн. Итак, давайте определимся с абсолютным минимумом. Два правила: Найдите наинизший минимум, после которого цена растет на 20%, измеряемый от минимума до цены закрытия; Если цена закрывается над верхней частью графического паттерна, то поиск абсолютного минимума прекращается, и мы используем самый низкий минимум, найденный после входа в сделку. В данном случае цена пробивает вниз паттерн «голова и плечи, вершина», падает до точки J, а затем повышается. Минимум в точке J составляет 14,60, таким образом, 20%-ный рост составляет 17,52. Цена закрытия на 17,52 или выше завершит поиск абсолютного минимума. Когда цена закрывается в точке K (на уровне или выше 17,52), поиск абсолютного минимума завершается. Мы нашли абсолютный минимум – это точка J. Если бы точка К была немного выше, то вступило бы в силу правило №2, потому что цена закрылась бы над паттерном «голова и плечи, вершина», тем самым прекращая поиск абсолютного минимума. В данном примере мы идеально торгуем на паттерне «голова и плечи». Мы входим в рынок по цене открытия следующего дня после пробоя вниз и закрываем сделку на абсолютном минимуме, самом низком минимуме до того, как цена повысится. Идеальная сделка. Мы тестируем, насколько хорошо работает данный графический паттерн, а не размещение ордеров стоп-лосс, MACD или систему пересечения цены со скользящей средней. Производительность большинства графических паттернов в данной книге следует этим двум идеям: абсолютному максимуму и абсолютному минимуму. В бычьих паттернах я ищу абсолютный максимум. В медвежьих паттернах я ищу абсолютный минимум. Несрабатывания графических паттернов Как только вы поймёте, что означает идеальная сделка, вы сможете искать несрабатывания паттернов. Что означает несрабатывание графических паттернов? Чтобы ответить на этот вопрос, мне пришлось придумать новую концепцию, которую я называю процентом паттернов, не достигающих уровня безубыточности, или процентом паттернов, которые не смогли обеспечить рост или снижение цены более чем на 5%. Эти две фразы являются синонимами. Всё, что я сделал, это посчитал, сколько графических паттернов не смогли обеспечить рост или снижение цены более чем на 5%. Например, на бычьем рынке я обнаружил, что 18,8% паттернов «голова и плечи, вершина» не смогли обеспечить падение цены более чем на 5%. Иными словами, если расходы вашей торговли составляют 5%, то вы будете знать, что почти 20% торгуемых вами паттернов «голова и плечи», даже если вы торгуете ими идеально и достаточно часто, не покроют ваших расходов. Реалистичны ли эти результаты? Вот вкратце и всё. Как только вы поймёте, что я измеряю производительность от цены пробоя до абсолютного максимума или минимума, вы поймёте большинство статистических показателей, упоминаемых в этой книге. Вы поймёте, что показатели эффективности основаны на идеальных сделках, совершаемых сотни или даже тысячи раз, благодаря которым были получены показатели среднего роста или падения цены, которые я привожу в таблице x.2 (где x – это номер главы). Являются ли эти результаты реалистичными? Не совсем. Скорее всего, вы не сможете продублировать их в реальной жизни. Вы можете достигать лучших или худших результатов в зависимости от ваших навыков и удачи. В примере с двойным дном я вошёл в сделку на следующий день после пробоя. Если бы вы разместили ордер buy stop на один цент выше вершины двойного дна, вы вошли бы по лучшей цене (в большинстве случаев основываясь на моих тестах), чем цена открытия следующего после пробоя дня. Таким образом, вы могли бы достичь лучших показателей результативности, чем представленные в этой книге. Всё, что вам нужно сделать, это найти цену абсолютного максимума независимо от того, происходит ли после него падение цены на 20%, подождать отката и продавать по цене выше абсолютного максимума. Люди, стратегия которых основана на покупке и удержании своих позиций, делают это постоянно. Тем не менее, для трейдеров этот подход является более сложным. Найти абсолютный максимум в режиме реального времени (как оказывается) является сложной задачей. Вот почему подобные книги пишут такие люди, как я. Томас Булковски, Переведено специально для Tlap.com

- 53 ответа

-

- 12

-

-

-

- томас булковски

- книга

-

(и ещё 2 )

C тегом:

-

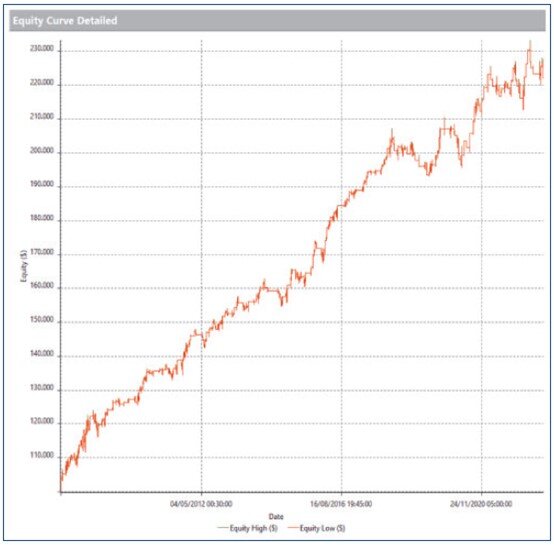

Название: UnHappy Monday Год выпуска: 2020-2021 Версия: 1.32 Цена: $249 Маркет: mql5.com/ru/market/product/38828 Сигнал: mql5.com/ru/signals/606606 + mql5.com/ru/signals/657948 Рекомендуемая пара: EURUSD Рекомендуемый таймфрейм: M15 Стратегия: Поведение цены в понедельник при сезонных недельных паттернах и функцией быстрого восстановления при просадках Лечение: tlap.com/forum/files/file/3-biblioteka-dlja-market-fajlov/ Мониторинг в Роботесте(старый) Мониторинг новый Happy Monday_1.32_fix.ex4

-

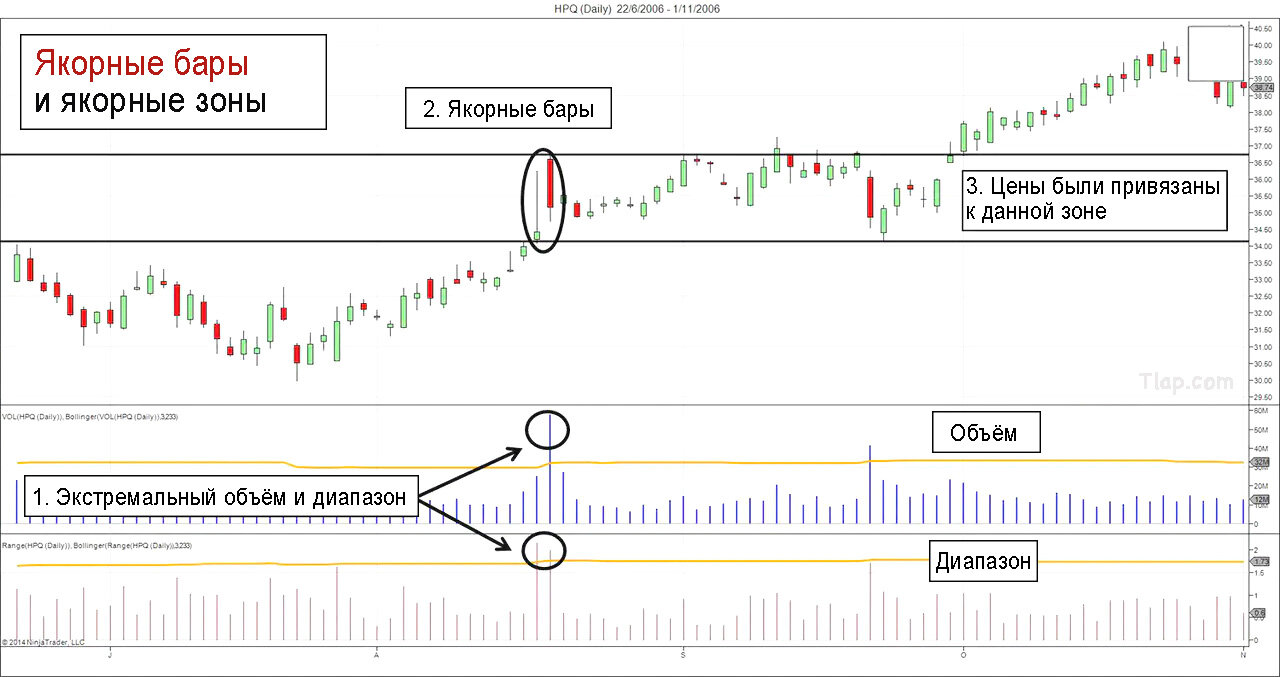

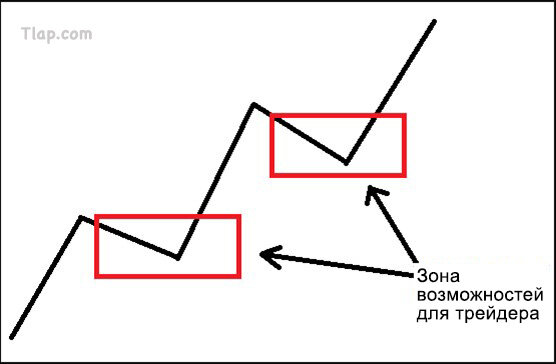

Стратегия торговли в якорных зонах Находите надёжные области поддержки и сопротивления с помощью якорных зон на экстремальных участках Прайс Экшен. Л. А. Литтл написал две отличные книги о трендовой торговле: «Трендовые торговые сетапы: как входить и выходить из трендов, чтобы получать максимальную прибыль» (“Trend Trading Set-Ups: Entering and Exiting Trends for Maximum Profit”) «Классификация трендов и трейдинг: техники для выявления лучших трендов для торговли» (“Trend Qualification and Trading: Techniques To Identify the Best Trends to Trade”) В своих книгах он объяснил ключевую концепцию тайминга, называемую якорными зонами, которая может быть очень полезным инструментом для трейдеров, торгующих Прайс Экшен. В нашем обзоре мы рассмотрим якорные зоны и основанную на них торговую стратегию. Однако имейте в виду, что якорные зоны – это лишь часть торговой структуры Л. А. Литтла. Чтобы применять якорные зоны в рамках трендовой системы Л. А. Литтла, обратитесь к его книгам. Что такое якорные зоны? Чтобы разметить якорные зоны, мы должны сначала найти якорные бары. Якорные бары имеют один или несколько признаков экстремальной ценовой активности: Широкой диапазон Гэпы Высокий объём Как только вы найдёте якорные бары, вы сможете нарисовать якорные зоны, отметив границы этих баров. В приведённом ниже графике показано, как это делается. Шаги просты: 1. Найдите бары с экстремальным объёмом, диапазоном или гэпом. На средней панели показан объём каждого бара. Оранжевая линия – это верхняя полоса индикатора полосы Боллинджера, применённая к объёму, которая используется для идентификации пиков объёма. На нижней панели показан диапазон каждого бара. Оранжевая линия – это верхняя полоса индикатора полосы Боллинджера, применённая к диапазону, которая используется для идентификации баров с широкими диапазонами. 2. Это якорные бары. 3. Отметьте на графике зоны по границам якорных баров и посмотрите, как цена будет торговаться в пределах данной зоны. Для приведённых ниже примеров мы выделили якорные зоны, используя этот метод. Для пользователей TradingView Если вы используете платформу TradingView, то для изучения якорных зон можете скопировать этот шаблон графика. Чтобы шаблон графика могли использовать трейдеры с бесплатным аккаунтом на TradingView, нам пришлось изменить реализацию, чтобы график на платформе TradingView отличался от графиков в этой статье. Тем не менее, все графики показывают те же якорные бары. Якорные бары на TradingView На верхней панели график отображает пики объёма, выделяя бары с экстремально высоким объёмом. На нижней панели представлена столбчатая диаграмма среднего дневного диапазона (ADR) – на ней выделяются бары с широким диапазоном. Правила торговли по якорным зонам Торговый подход прост и, по сути, подразумевает наблюдение за Прайс Экшен по мере того, как рынок тестирует якорную зону. Сетап для длинной позиции Бычий разворотный бар, который тестирует область поддержки в якорной зоне Покупайте на пробое максимума разворотного бара Сетап для короткой позиции Медвежий разворотный бар, который тестирует область сопротивления в якорной зоне Продавайте на пробое минимума разворотного бара Примеры сделок в якорной зоне Пример прибыльной длинной сделки Примеры, приведённые в книгах Л. А. Литтла, в основном относятся к фондовому рынку и дневному таймфрейму. Однако в этой сделке мы торговали якорные зоны на 20-минутном графике фьючерсов 6J, торгуемых на Чикагской товарной бирже (CME). Экстремальный диапазон и объём помогли нам выделить якорные бары, по границам которых мы обозначили зоны поддержки и сопротивления. Нашим торговым сигналом стал бычий разворотный бар, который немного пробил область поддержки в якорной зоне. На его максимуме мы разместили ордер buy stop. Цена выросла и остановилась чуть ниже области сопротивления в якорной зоне, что дало нам достаточно места для получения прибыли. Эта якорная зона успешно сдерживала ценовое движение. Красный и зелёный круги выделяют другие потенциальные сделки в якорной зоне. Пример убыточной длинной сделки Перед нами дневной график акции EBAY. Он показывает якорные зоны, которые обеспечили цене поддержку и сопротивление, но не привели к прибыльной сделке. Ориентируясь на диаграммы объёма и диапазонов, мы обозначили якорные зоны. Цена быстро упала в область поддержки якорной зоны, ограниченной бычьим внешним баром и внутренним баром. Однако ни один бычий паттерн не имел продолжения. Наконец, в области поддержки якорной зоны сформировался бычий разворотный бар, и мы купили, когда цена пробила его снизу вверх. Но сделка принесла убыток, поскольку цена пробила якорную зону сверху вниз, чтобы протестировать уровень более раннего минимума колебаний. Резюме Прайс Экшен часто исчерпывается кульминационными движениями. Якорные бары включают в себя гэпы, широкий диапазон баров и высокий объём торгов. Они также являются признаками кульминационных движений. Следовательно, якорные бары означают исчерпывающие движения. Разметка областей поддержки и сопротивления с помощью якорных баров может быть превосходным методом торговли. Он объединяет в себе цену и объём при поиске ключевых диапазонов, которые эффективно сдерживают цену. Эта концепция привязки цен к исчерпывающим движениям работает и во внутридневной торговле. Максимум и/или минимум каждой торговой сессии часто формируется в течение первого торгового часа. Первый час торгового дня обычно имеет широкий диапазон и большой объём. Следовательно, он служит якорем для остальной части торговой сессии. Утренние сделки на развороте и сделки на пробое диапазона, сформировавшегося на открытии дня, работают по одному принципу. Чтобы упростить процесс, наши торговые правила сосредоточены на разворотных барах, которые служат сигналами для входа. Но вы можете применить любой свечной паттерн для совершения сделок. Более опытные трейдеры могут входить лимитными ордерами, устанавливая их недалеко от пределов якорных зон. Использование лимитных ордеров сводит к минимуму неблагоприятное ценовое движение в успешных сделках. Стоп-лосс получается очень узкий, а соотношение прибыли к риску отличное. Тем не менее, вы должны иметь железную дисциплину, чтобы закрыть сделку без колебаний. Если вы находите данную концепцию якорных зон эффективной, вам стоит посмотреть, как она работает в торговой системе Л. А. Литтла, описанной в его книгах, получивших высокую оценку. Переведено специально для Tlap.com, Гален Вудс

- 2 ответа

-

- 7

-

-

-

- гален вудс

- стратегия

-

(и ещё 2 )

C тегом:

-

Руководство по торговле паттерна «двухбаровый разворот»

!!NIKA!! опубликовал тема в В помощь трейдеру

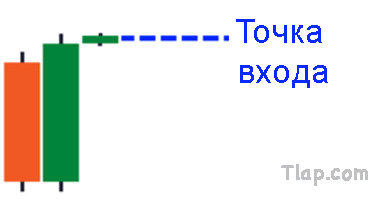

Руководство по торговле паттерна «двухбаровый разворот» «Двухбаровый разворот» может быть очень эффективным паттерном, если его применять в правильном контексте. С помощью нескольких технических рекомендаций вы научитесь находить лучшие «двухбаровые развороты». «Двухбаровый разворот» – это простой, но полезный ценовой паттерн. Однако некоторые трейдеры упускают из виду этот паттерн именно из-за его простоты. Они считают, что прибыльно торговать можно только с помощью сложных паттернов. Насколько это верно? Как и во всех ценовых паттернах, важен контекст. Поэтому не зацикливайтесь на сложных паттернах. В правильном контексте простой паттерн тоже может быть полезным. Ценовые паттерны содержат торговые концепции. Эти идеи являются результатом накопленного опыта многочисленных трейдеров. Следовательно, даже для одного свечного паттерна вы найдете разные определения. По этой причине некоторые трейдеры скрывают точные описания паттернов. Но в этом мало пользы для трейдеров-новичков, торгующих по сигналам Прайс Экшен. Итак, прежде чем рассматривать примеры, мы дадим определение ценовому паттерну «двухбаровый разворот». Что такое паттерн «двухбаровый разворот»? Базовая форма данного паттерна – это два последовательных ценовых бара, которые закрываются в противоположных направлениях. · Медвежий «двухбаровый разворот» – один бычий бар, за которым следует медвежий бар · Бычий «двухбаровый разворот» – это один медвежий бар, за которым следует бычий бар Бычьим называется бар, цена закрытия которого выше, чем цена открытия. Медвежьим называется бар, цена закрытия которого ниже цены открытия. Характеристики классических паттернов «двухбаровый разворот» Поиск базовой формы приводит к появлению слишком большого количества паттернов. Следовательно, нужно сосредоточиться на лучших «двухбаровых разворотах». · Лучшие паттерны «двухбаровый разворот» заметно выделяются на фоне Прайс Экшен. Они не прячутся в зоне консолидации. · Два бара представляют собой сильные импульсы, каждый в своем направлении. · Эти два бара значительно перекрываются. Когда я впервые столкнулся с торговлей по сигналам Прайс Экшен, я обнаружил, что фразы «значительно перекрываются» и «выделяются» бесполезны. Эти расплывчатые описания создают у трейдеров-новичков ощущение, что ценовое движение сложно для понимания. Поэтому я всегда ищу способы системного представления Прайс Экшен начинающим трейдерам. В этой статье я предлагаю рекомендации, чтобы прояснить эти термины и помочь в поиске паттернов «двухбаровый разворот». Давайте перейдем к техническим аспектам Для ясности: это всего лишь рекомендации. Они помогают выявить специфические характеристики ценовых паттернов. Но они ни в коем случае не являются единственным способом определения паттернов «двухбаровый разворот». Для начала я хотел бы представить концепцию типичной цены. Типичная цена = (H + L + C) / 3 Чтобы найти типичную цену бара (или свечи), вы берете среднее значение его максимума, минимума и цены закрытия. Для поиска лучших паттернов «двухбаровый разворот» в приведенных ниже рекомендациях мы будем использовать типичную цену. Примечания к графикам: · Синяя линия на каждом баре показывает типичную цену этого бара. · Затенение фона указывает, является ли данный бар трендовым. На представленном ниже графике показаны технические аспекты бычьего паттерна «двухбаровый разворот». (Для медвежьего паттерна применяйте те же принципы.) Технические рекомендации для паттерна «двухбаровый разворот» На представленном графике бары B и C образуют бычий паттерн «двухбаровый разворот». Чтобы определить паттерны «двухбаровый разворот», которые заметно выделяются на фоне Прайс Экшен: Типичная цена бара B должна быть ниже минимума бара A. Чтобы определить силу баров в обоих направлениях: Бар B и бар C должны быть трендовыми барами. Чтобы определить, достаточно ли перекрываются эти два бара: Типичная цена бара B должна находиться в пределах диапазона бара C. Типичная цена бара C должна находиться в пределах диапазона бара B. Прежде чем перейти к примерам, запомните эти рекомендации. В следующих примерах мы покажем паттерны, которые соответствуют рекомендациям. И обсудим, почему паттерны, не соответствующие им, тоже могут предлагать разумные сделки. Как входить в рынок на паттерне «двухбаровый разворот» Существует два распространенных способа входа в рынок на паттерне «двухбаровый разворот»: · Входите, как только паттерн сформируется (т. е. по цене закрытия бара C) · Входите, когда рынок пробивает бар данного сетапа (бар C) В примерах ниже мы будем использовать консервативный вариант – метод пробоя. Примеры сделок Для визуализации показана типичная цена каждого бара (синие линии). На графиках ниже все ссылки на «двухбаровые развороты» указывают на второй (финальный) бар паттерна. Пример №1. Дневной график акций Ford На графике ниже показан рынок в бычьем тренде. 1. Паттерн «двухбаровый разворот» отскочил от линии бычьего тренда. Это также было второе тестирование дна обведенной области гэпа. Конфлюэнтность двух зон поддержки дала нам надежный сетап. 2. Посмотрите на более ранний ценовой паттерн «двухбаровый разворот». 3. Его форма уступает паттерну, указанному в пункте №1. Это потому, что он не так сильно выделяется на фоне Прайс Экшен. (Обратите внимание, что типичная цена его бара не была ниже минимума предыдущего бара.) Тем не менее, это была разумная сделка, поскольку она нашла поддержку в зоне консолидации. Пример №2. 3-минутный график фьючерсов FDAX Паттерн «двухбаровый разворот» можно найти практически на всех таймфреймах. Рассмотрим пример на внутридневном графике фьючерсов FDAX. 1. Посмотрите на этот паттерн «двухбаровый разворот». Учитывая, что на тот момент рынок двигался во флэте, этот сетап не был идеальным. Однако успешный толчок рынка вниз подтвердил начало нового медвежьего тренда. 2. Мы соединили самый высокий разворот на графике с новой точкой разворота на ценовом колебании и получили линию медвежьего тренда. 3. Этот паттерн «двухбаровый разворот» был исключительным. Он нашел сопротивление на линии медвежьего тренда и завершился нисходящим внешним баром, который подтвердил силу медведей. Пример №3. Дневной график валютной пары EUR/USD Техническое определение паттерна «двухбаровый разворот» дает нам хорошую отправную точку. Но не стоит слишком зацикливаться на точной форме паттерна. В этом примере показаны два паттерна. Первый соответствует нашему определению, а второй – пограничный случай. В конце примера вы обнаружите, что выбор превосходного сетапа не так прост. 1. Этот паттерн «двухбаровый разворот» хорошо вписывается в наше определение. 2. А этот случай был пограничным. 3. Согласно нашим правилам, типичная цена первого бара паттерна «двухбаровый разворот» должна быть выше максимума предыдущего бара. В данном случае типичная цена была просто на максимуме предыдущего бара. Следовательно, вы можете сделать вывод, что первый паттерн должен отработать лучше. Но вспомним обоснование этого правила. Это делается для того, чтобы убедиться, что паттерн не находится в зоне консолидации и заметно выделяется на фоне более раннего ценового движения. Первый паттерн в данном примере проталкивает цену выше двух предыдущих баров. Второй паттерн толкнул цену выше предыдущих пяти баров. С этой точки зрения второй паттерн проделал отличную работу по «выделению» на фоне окружающего Прайс Экшен. Кроме того, трейдеры, недавно начавшие торговать по сигналам Прайс Экшен, склонны считать, что определения являются жесткими и четко ограниченными. Накопив некоторый опыт, вы узнаете, что ценовые паттерны всегда имеют оттенки серого. Перекрытия – обычное явление. Например, второй паттерн «двухбаровый разворот» в данном случае также является пробоем внешнего бара. Пример №4. Дневной график акции MCD Структура рынка, поддерживающая паттерн «двухбаровый разворот», имеет решающее значение. Комбинация «двухбарового разворота» и поддерживающей структуры дает отличный торговый сетап. 1. Особенностью графика является проверенная зона поддержки/сопротивления. Как видно, на этом уровне сформировалось несколько ключевых разворотов. 2. Гэп на отрыв от уровня поддержки также представлял собой потенциальную зону поддержки. 3. Этот паттерн «двухбаровый разворот» имел отличные характеристики. Он соответствовал всем изложенным выше техническим рекомендациям. И это положило конец резкому падению цены от вершины тренда. Агрессивный трейдер мог разместить лимитный ордер на покупку вблизи уровня поддержки. Для консервативного трейдера идеальной точкой входа был паттерн «двухбаровый разворот». Пример №5. Убыточная сделка на 4-часовом графике валютной пары GBP/USD Чтобы сбалансировать свой обзор, я покажу пример убыточной сделки. Помните, что прибыльным сделкам сопутствуют убыточные. Работа трейдера заключается не в избавлении от убыточных сделок, а в достижении благоприятного баланса между прибыльными и убыточными сделками. 1. Бычий «двухбаровый разворот» на линии тренда, выступающей в роли линии поддержки. 2. Тем не менее, вскоре после входа цена достигла уровня стоп-лосс. 3. Пятибаровое нисходящее движение было признаком медвежьего импульса. Разумный трейдер, возможно, ждал бы повторного входа, который был успешным. Когда сделка оказывается убыточной, спросите себя, связано ли это с таймингом рынка, сменой рыночного настроения или вы изначально допустили ошибку. Если это связано с таймингом рынка, подумайте о повторном входе. Заключение Паттерн «двухбаровый разворот» – это классический торговый паттерн. Комбинируя его с зонами поддержки и сопротивления, вы получите прочную основу для стратегии на сигналах Прайс Экшен. Используя типичную цену бара, мы дали определение лучшим паттернам «двухбаровый разворот». (Подобные рекомендации можно разработать и для других ценовых паттернов. Используйте типичную цену в нечетких концепциях Прайс Экшен.) В примерах мы также показали паттерны, которые не соответствуют нашему описанию. Некоторые из них были действительными и прибыльными. Что же дальше? Технические рекомендации дают отправную точку трейдерам-новичкам, торгующим по сигналам Прайс Экшен. По мере накопления опыта вам не нужно будет строго следовать этим рекомендациям. Точное определение паттерна всегда вторично. Вашей основной задачей является рыночный контекст, который включает в себя ключевые уровни поддержки и сопротивления. Это важнейший урок, который вы должны извлечь из приведенных выше примеров. Независимо от вида ценового паттерна, лучше всего начинать с объективного определения. Затем, по мере накопления опыта, вы можете отклоняться от первоначальных рекомендаций. Такой торговый подход гарантирует, что вы столь же систематичны, сколь и гибки. Переведено специально для Tlap.com, Гален Вудс- 5 ответов

-

- 3

-

-

-

- гален вудс

- прайс экшен

-

(и ещё 1 )

C тегом:

-

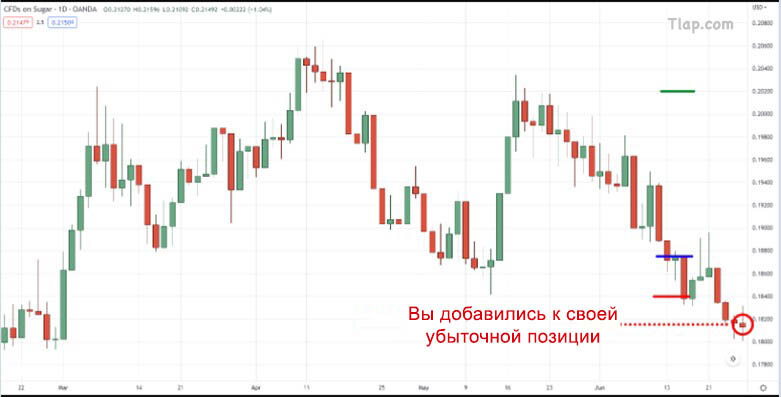

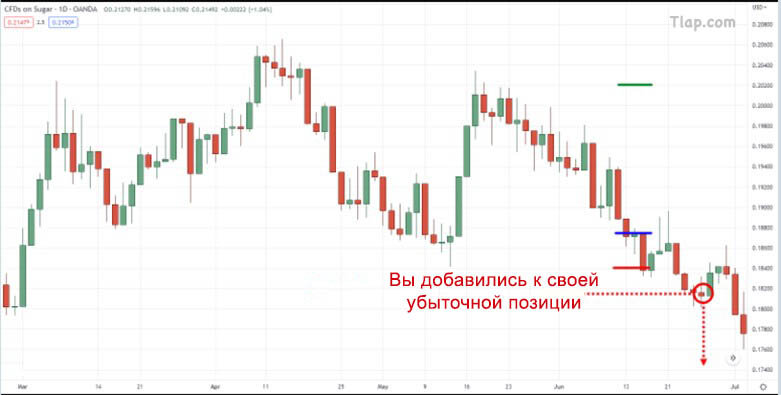

Торговый метод: ручная дискреционная торговля price action. Моя цель — брать одно-два хороших свинговых движения в неделю в рамках часового графика. Входы в сделку ищу внутри дня, опираясь при этом на дневные графики. Мои основные принципы: - Один торговый подход, одна стратегия; - Определение преимущества на дневном графике. Поиск точек входа на часовом графике; - Нельзя торговать без предварительного плана; - Для каждой сделки должен быть установлен стоп-лосс; - Убытки фиксируются. Мартингейл, усреднения и замки не применяются; - Хорошая сделка после открытия идёт в нужном направлении практически сразу. Плохая сделка заставляет нервничать практически сразу; - Жертвовать краткосрочной выгодой ради долгосрочного результата.

-

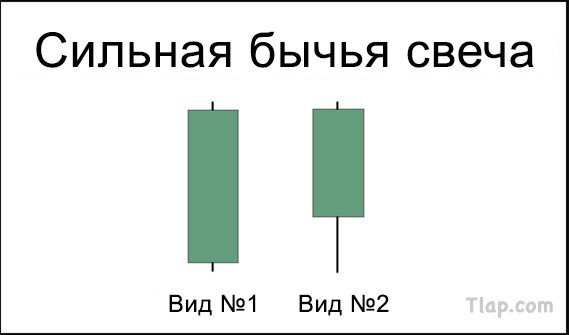

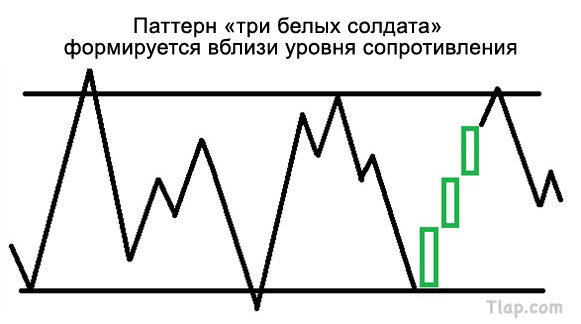

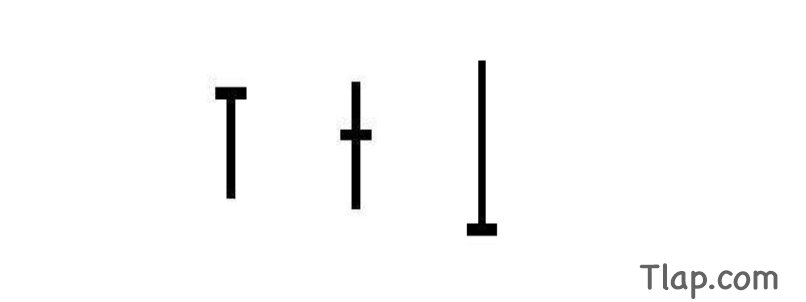

Руководство по торговле на свечном паттерне «просвет в облаках» Я уверен, что вы слышали о свечах «молот»: И о свечном паттерне «бычье поглощение»: Верно, они вам хорошо известны, поскольку эти свечные паттерны очень взрывоопасны! Тем не менее... Есть ещё один свечной паттерн, который можно назвать «самым удобным» для применения из всех существующих паттернов. Это, мой друг, паттерн «просвет в облаках»: И в этом руководстве я расскажу, насколько полезным он может быть для вашей торговли! Итак, сегодня вы узнаете следующее: Чем паттерн «просвет в облаках» отличается от других свечных паттернов Как использование паттерна «просвет в облаках» может упростить вашу торговлю Проверенную временем формулу для торговли на паттерне «просвет в облаках» (и других свечных паттернах) Две ключевые вещи, которые НЕ следует делать при торговле паттерна «просвет в облаках» Если вы анализируете свечные паттерны, то вас ждёт приятный сюрприз. Потому что в конце этого руководства... Держу пари, вы узнаете нечто новое, даже если торгуете свечные паттерны много лет. Итак, начнём. Что такое паттерн «просвет в облаках» и чем он отличается от других свечных паттернов? Согласно определению, имеющемуся в литературе… Паттерн «просвет в облаках» возникает, когда после открытия свечи цена падает: А затем растёт и закрывается выше 50%-го уровня тела предыдущей свечи! Продавцы нырнули в ледяные воды и тут же вынырнули из них! Возможно, вы сейчас зададите вопрос: «Минуточку, это похоже на свечной паттерн бычьего поглощения!» Ну, не так быстро, друг мой! Если вы помните, бычье поглощение происходит, когда следующая свеча полностью «перекрывает» предыдущую свечу! Будто продавцы нырнули в холодные воды и тут же выпрыгнули из них в открытый космос, как Супермен! Итак, если он не похож на бычье поглощение… Тогда как насчёт внутреннего бара? Ага, совсем близко! Но, как видите, всё тело последующей свечи находится «внутри» предыдущей свечи! Вероятно, вы сейчас думаете: «Почему мы сравниваем паттерн «просвет в облаках» с другими свечными паттернами?» Ответ таков: В реальном мире трейдинга «книжные» определения рушатся. Поэтому могут быть исключения. Итак, если я спрошу вас... Что это: внутренний бар или паттерн «просвет в облаках»? Учитываете ли вы фитили и тела свечей? Если вы ответили «внутренний бар», то вы правы. Почему? По одному простому правилу: В паттерне «просвет в облаках» цена закрытия свечи должна быть как минимум на 50%-ом уровне тела предыдущей свечи. И да, это без учёта фитилей! Теперь вы видите, насколько важно отличать паттерн «просвет в облаках» от других свечных паттернов? Быстрый тест... Какой из этих паттернов является «просветом в облаках», внутренним баром и поглощением? Если вы ответили так: Бычье поглощение Внутренний бар Паттерн «просвет в облаках» …значит, вы готовы перейти к следующему разделу! Потому что теперь, когда вы научились распознавать паттерн «просвет в облаках»... Я научу вас, как использовать его для точного входа в рынок. Готовы? Тогда пойдём дальше... Почему паттерн «просвет в облаках» является наиболее удобным свечным паттерном для входа в рынок Позвольте мне задать вопрос... Как входить в рынок по сигналам свечных паттернов? Потому что одно дело – уметь их распознавать, а другое дело – уметь торговать на них! Итак, как же нам торговать этот паттерн? Вход рыночным ордером Позвольте мне объяснить... Как только вы заметите действительную бычью свечу, например: Вы должны разместить рыночный ордер вручную или по цене открытия следующей свечи. Всё очень просто! Ждём формирования свечного паттерна и размещаем рыночный ордер! Однако в этом есть один недостаток... Вам придётся ждать, пока не закроется свеча, и открывать сделку вручную. Конечно, ожидание закрытия свечи поможет избежать ложных сигналов, чтобы не войти в рынок преждевременно. Но... Мы не можем всё время сидеть перед экраном компьютера! И этот метод ещё больше усложняется для тех, кто торгует на низких таймфреймах! Как же нам решить эту проблему? Ордер buy stop Паттерн «просвет в облаках» обеспечивает максимальную гибкость. Потому что вместо рыночного ордера мы можем разместить ордер buy stop! Вот что я имею в виду: Всё верно. Вы хотите, чтобы паттерн «просвет в облаках» подтвердил ваш анализ. Итак, как только вы заметили действительный паттерн «просвет в облаках»: Вы размещаете ордер buy stop прямо над предыдущей свечой! Дело вот в чём... Что, если рынок продолжит снижаться, не дойдя до вашего стоп-ордера? Всё просто! Продолжайте двигать вниз ордер buy stop, и вы получите лучшую цену для входа! Пока он не сработает... P.S. Перемещайте ордер buy stop ниже только тогда, когда снова заметите действительный паттерн «просвет в облаках»! Ещё один вопрос, на который важно получить ответ: Как долго будет действительным ордер buy stop? А вот и самое сложное. Ответ таков: Когда паттерн «просвет в облаках» больше не находится в области ценности: Почему? Позвольте рассказать вам в следующем разделе... Пошаговая методика торговли паттерна «просвет в облаках» Входы в рынок – это лишь небольшая часть торгового плана. Согласны? (Думаю, вы согласитесь.) Ok, вы согласны! Одна из ошибок, которую часто допускают трейдеры, заключается в том, что они слишком сильно полагаются на свечные паттерны! Но правда в том, что один-единственный свечной паттерн не может диктовать направление рынка. Важно учитывать структуру рынка! Итак, как использовать структуру рынка в наших интересах, дополнив то, что вы уже знаете, паттерном «просвет в облаках»? Формула M.A.E.E. Эта простая методология спасёт ваш торговый портфель! Что она означает? Она означает четыре вещи... Market structure (структура рынка) Area of value (область ценности) Entries (входы в рынок) Exits (выходы из рынка) Итак, как интегрировать паттерн «просвет в облаках» в эту методологию? Позвольте мне научить вас... Шаг №1. Определите структуру рынка Это довольно важная часть. Почему? Потому что если вы заметите хороший восходящий тренд: Тогда вам стоит поискать бычьи паттерны «просвет в облаках», чтобы запрыгнуть в тренд. Если вы заметили нисходящий тренд: В этом случае вам следует искать паттерн «завеса из тёмных облаков», противоположный паттерну «просвет в облаках»! А если рынок торгуется в диапазоне: Тогда ищите оба сетапа: паттерн «завеса из тёмных облаков» в области максимума диапазона и паттерн «просвет в облаках» в области минимума диапазона. Логично? Далее в качестве примера мы будем использовать восходящий тренд: Затем... Шаг №2. Определите область ценности Для паттерна «просвет в облаках» это очень важное условие. Почему? Потому что любая свеча никогда не должна рассматриваться изолированно от рыночного контекста! Вот почему важно всегда определять область ценности. Теперь, поскольку наш пример находится в восходящем тренде, мы хотели бы найти область поддержки: P.S. Существует несколько видов областей ценности. Контрольный список вопросов: Какова структура рынка? Проверьте. Где находится область ценности? Проверьте. Переходим к следующему шагу. Шаг №3. Определите точку входа (на паттерне «просвет в облаках») На данный момент это не требует дополнительных объяснений. Сетап для входа мы можем найти здесь: Довольно просто, не так ли? Сделка на паттерне «просвет в облаках» всегда должна осуществляться в области ценности! Итак... Войти в рынок легко, но некоторые трейдеры (в основном новички) зададут вопрос: Когда нужно выходить из рынка? Шаг №4. Определите точки выхода Это не только тейк-профиты, но и стоп-лоссы. Верно! Выход подразумевает не только прибыль, но и то, как вы управляете своим риском! Итак, касательно ордеров стоп-лосс... Вычтите значение 1 ATR из минимумов: И зафиксируйте прибыль (самая лучшая часть, которую я знаю) на уровне ближайшего максимума: При торговле в диапазонных рынках применяется тот же принцип. Но да, я знаю... Соотношение риска к прибыли выглядит не очень красиво. Вот почему вы можете частично зафиксировать прибыль, а затем установить плавающий стоп-лосс: Логично? Я не затронул некоторые моменты, такие как управление рисками и управление сделкой. Но не волнуйтесь, более детальную информацию вы можете найти здесь: Как использовать ордер трейлинг-стоп (5 эффективных рабочих методик) Прежде чем отпустить вас в вольное плавание... Узнайте, как не следует использовать паттерн «просвет в облаках». Продолжайте читать! Как НЕ следует торговать паттерн «просвет в облаках» В любой торговой концепции... Крайне важно знать, как использовать эту концепцию и как не следует её использовать. Почему? Просто потому, что сам паттерн «просвет в облаках» – это торговый инструмент! И эффективность данного инструмента зависит от того, насколько хорошо вы им пользуетесь. Итак, когда и как НЕ следует торговать на паттерне «просвет в облаках»? Не торгуйте паттерн «просвет в облаках» на рынках с гэпами Если вы видите такие графики: Тогда вообще забудьте об использовании каких-либо свечных паттернов. Почему? Потому что вы будете получать МАССУ ложных сигналов! Это означает, что линейный график даст лучшую информацию. (обычно такие графики имеют копеечные акции и неликвидные криптомонеты) Далее... Никогда не торгуйте на паттерне «просвет в облаках» изолированно от рыночного контекста Это большая проблема. Напомню вам о ней ещё раз: Всегда используйте паттерн «просвет в облаках» в контексте общего рынка. Если кратко... Не торгуйте на паттерне «просвет в облаках» в этой ситуации: Торгуйте его в следующих условиях: Знание областей ценности имеет решающее значение! В принципе, это всё! Краткое и лаконичное руководство по определению паттерна «просвет в облаках» и торговле на нём! С учётом всего сказанного, давайте подведём итоги, что вы сегодня узнали. Заключение Из множества свечных паттернов, которые нужно запомнить... Паттерн «просвет в облаках» даёт большую гибкость для входа в рынок на ваших условиях. Из сегодняшнего руководства вы узнали следующее: Паттерн «просвет в облаках» формируется, когда свеча закрывается на 50%-ом уровне тела предыдущей свечи (это ключевое правило, которое отличает данный паттерн от других) Для входа в рынок на паттерне «просвет в облаках» можно использовать ордер buy stop Проверенным способом торговли на паттерне «просвет в облаках» является использование формулы M.A.E.E, которая включает в себя пошаговый анализ структуры рынка, области ценности, точки входа и выхода из рынка Паттерн «просвет в облаках» (как и любой свечной паттерн) не предназначен для неликвидных рынков, а также для торговли изолированно без понимания контекста рыночной структуры Теперь я хочу спросить вас... Как вы думаете, можно ли применить упомянутые здесь концепции к другим свечным паттернам? И предпочитаете ли вы входить в рынок вручную по текущим ценам? Или предпочитаете размещать лимитные и стоп-ордера? Сообщите мне в комментариях ниже! Переведено специально для Tlap.com, Джет Тойко

-

- 6

-

-

-

-

- статья

- джет тойко

-

(и ещё 2 )

C тегом:

-

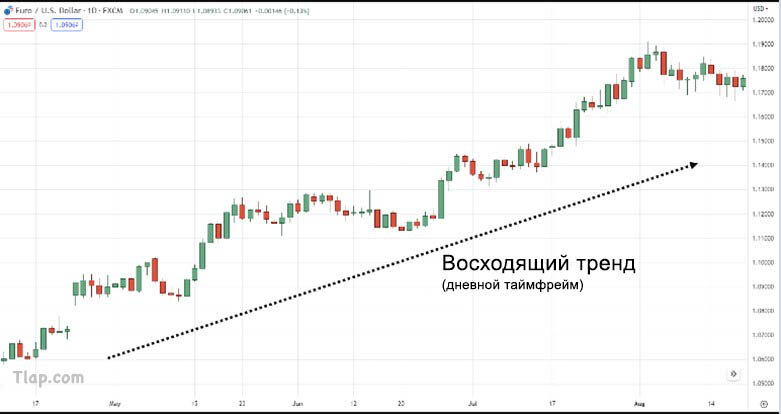

Секреты торговли на сигналах Прайс Экшен Торговые стратегии, инструменты и методы, которые помогут вам стать последовательно прибыльным трейдером Введение Когда мне было 20 лет, я прочитал книгу по инвестированию под названием «Баффетология». Она объясняла, как самый богатый инвестор в мире Уоррен Баффет выбирал компании для своих инвестиций. Я был очарован тем, как человек может стать таким богатым, просто выбрав правильные акции и удерживая их в долгосрочной перспективе. Кто бы не хотел так? Прочитав «Баффетологию», я заинтересовался инвестированием. Я начал искать всё, что только мог найти, чтобы стать великим инвестором. Я читал книги по оценочному инвестированию и фундаментальному анализу. Через некоторое время я заметил, что авторы повторяют одни и те же три элемента: Убедитесь, что у компании больше активов, чем пассивов. Убедитесь, что выручка, чистый доход и денежный поток компании с каждым годом увеличиваются. Убедитесь, что у компании есть потенциал роста. И, о чудо: в этом весь секрет успешного инвестирования! Теперь, вооружившись своими новыми знаниями, я был готов наброситься на любые возможности, которые появлялись на рынках. Первой акцией, которую я купил, была акция компании Sembcorp Marine в 2009 году, потому что у неё были веские фундаментальные факторы, и в то время рынки восстанавливались после финансового кризиса. Я открыл длинную позицию по цене 3,28 $ и дал себе установку держать эту акцию, пока её цена не удвоится! Спустя пять дней я закрыл позицию с убытком по цене 3,08 $. Каким же я был наивным. Затем после некоторых размышлений я понял, что это действие было спровоцировано моими эмоциями. Таким образом, не желая сдаваться и видя бычье движение на рынках, я знал, что должен вернуться в игру. Будучи наивным и амбициозным, я проводил больше исследований и покупал много акций компаний, используя маржу. Я открыл длинные позиции по акциям компаний Noble Group, Keppel Land и Sembcorp Marine – мои первоначальные затраты составили 20 000 $. За два месяца у меня набежала прибыль около 10 000 $. Но будучи фундаменталистом и пытаясь подражать Уоррену Баффету, я продолжал удерживать свои длинные позиции. В тот момент я чувствовал себя чемпионом, обладающим талантом выбирать нужные акции. Даже мой брокер как-то прокомментировал, что всё, к чему я прикасался, превращалось в золото. Спустя две недели мои 10 000 $ незафиксированной прибыли испарились. Долговой кризис еврозоны ударил по рынкам. Теперь мне нечего было показать, кроме горечи. В конце концов я закрыл все свои позиции, потому что не мог вынести боль от наблюдения за тем, как моя прибыль превращается в убытки. После неудачной попытки стать инвестором я подумал, что лучше быть трейдером, и после этого начал торговать на рынке Форекс (валютном рынке). Поскольку я был новичком в трейдинге на рынке Форекс, я обратился за помощью в Интернет. Я просматривал форумы, книги и всё, что мог раздобыть. Я впервые ощутил вкус трейдинга, когда учился у «гуру» (на онлайн-форуме). У него было огромное количество подписчиков, и многие трейдеры поклонялись ему, как богу. Я подумал, что не могут же все они ошибаться, не так ли? Так что я тоже многому научился у него. Он научил нас использовать полосы Боллинджера, покупать на минимумах и продавать на максимумах. Некоторое время я использовал эту торговую стратегию и в самом начале даже зарабатывал на ней деньги, а позже всё потерял. Затем я наткнулся на цитату, в которой говорилось следующее: «Индикаторы бесполезны, потому что они запаздывают. Лучше сосредоточьтесь на цене». Это привело меня в мир торговли на сигналах Прайс Экшен. Я узнал об уровнях поддержки и сопротивления, трендовых линиях, свечных паттернах и многом другом. Опять же, вначале у меня было несколько прибыльных сделок, но мало-помалу пришли убытки и уничтожили всю мою прибыль. В этот момент я задался вопросом: «Возможно, используемые мною стратегии слишком просты, и мне нужно найти нечто более сложное, чтобы шансы на то, что это будет работать, были выше?» Это привело меня в мир гармонических паттернов, где я узнал о таких вещах, как гартли, краб, акула, шифр и т.д. (Я не шучу. Это реальные названия паттернов.) Но мои результаты были такими же, и этот цикл повторялся в течение четырёх с лишним лет. В тот момент я был разочарован и растерян. Я спросил себя: «Что прибыльные трейдеры делают такого, чего не делаю я?» После многих лет проб и ошибок я наконец понял, что я делал не так. Дело было не в стратегиях, не в системах и даже не в паттернах. Мои ошибки были вызваны непониманием естественных законов трейдинга. Я боролся с этими законами и платил за это. Но когда я наконец принял их, моя торговля изменилась навсегда. Сегодня я управляю миллионным портфелем, торгую на рынке Форекс, фондовом рынке и торгуемом индексном фонде (ETF), и ежемесячно более 100 000 трейдеров читают мой блог TradingwithRayner. Какой успех! Возможно, вы зададитесь вопросом: «Если вы так хороши, зачем же вам писать книгу и раскрывать в ней все свои секреты?» Хороший вопрос. Вот почему: когда дело доходит до торговли, нет никаких секретов. Если вы говорите о торговле на сигналах Прайс Экшен (или дискреционной торговле), то здесь нет секретов, так как бо́льшую часть информации можно найти в книгах, курсах и онлайн-источниках. Торговля на сигналах Прайс Экшен также является субъективной. То, как вы интерпретируете график, естественно, будет отличаться от того, как его видит другой трейдер. Например, если вы попросите пять трейдеров нарисовать на одном и том же графике линии поддержки и сопротивления, вы, скорее всего, получите пять различных ответов. Это означает, что даже если что-то и является секретом, субъективный характер торговли на сигналах Прайс Экшен окажет своё влияние на то, как люди интерпретируют этот секрет. И это подводит меня к вопросу: если в торговле на сигналах Прайс Экшен нет секретов, то зачем же писать об этом книгу? На то есть три причины. Первая причина: Это принесёт мне больше денег. Суть в следующем. Написание книги принесёт мне больше денег и диверсифицирует мои источники дохода. Кроме того, если вы решите, что моя книга является хорошей, то есть отличный шанс, что в будущем вы подпишетесь на мои премиальные обучающие программы (и это принесёт мне ещё больше денег). Вторая причина: Это вдохновит моих детей. Я хочу, чтобы мои дети знали, что они могут достичь всего, чего захотят. Если папа может написать книгу, то и я могу. Если папа может быть трейдером, то и я могу! И третья причина: Я смогу оставить после себя наследие. В конце концов, я хочу оставить что-то в этом мире. Называйте это наследием, сущим эго или чем угодно. Я просто хочу, чтобы обо мне помнили даже после того, как меня не станет. И чтобы достичь этого, я должен написать хорошую книгу, чтобы меня запомнили, и надеюсь, что «Секреты торговли на сигналах Прайс Экшен» будет как раз той самой книгой, которую запомнят. Вот и всё. Вот те причины, по которым я написал «Секреты торговли на сигналах Прайс Экшен», и надеюсь, что вы получите столько же пользы от прочтения этой книги, сколько я получаю от её написания. Итак, давайте начнём! В этой книге вы узнаете следующие секреты торговли на сигналах Прайс Экшен: Как торговать на рынках, не полагаясь на фундаментальные новости, торговые индикаторы или службы, публикующие сигналы. Как выбрать лучшее время для своих входов и выходов, чтобы сократить убытки и максимально увеличить свою прибыль. Как торговать по пути наименьшего сопротивления, чтобы улучшить процент своих прибыльных позиций и увеличить потенциал своей прибыли. Как определять прибыльные торговые возможности на разных рынках и разных таймфреймах. Как управлять риском, как это делает профессиональный трейдер, и никогда не сливать свой торговый счёт. Как сохранять спокойствие в трейдинге, даже если рынок «преподносит вам сюрпризы». Проверенная структура, которую вы можете использовать, чтобы стать последовательно прибыльным трейдером (даже если у вас нет опыта торговли). Передовые методы торговли на сигналах Прайс Экшен, о которых вам никто не расскажет. Также предоставлю вам дополнительные ресурсы, которые я включил в эту книгу, чтобы облегчить ваш путь к прибыльной торговле. Наконец, если вы хотите преуспеть в этом бизнесе, никогда никому не доверяйте и всегда всё проверяйте, потому что никто не сделает эту работу за вас. Верно? Тогда поехали! Райнер Тео, Переведено специально для Tlap.com

- 26 ответов

-

- 24

-

-

-

- райнер тео

- price action

-

(и ещё 2 )

C тегом:

-

Руководство по трейдингу в условиях неполного рабочего дня

!!NIKA!! опубликовал тема в В помощь трейдеру