Поиск сообщества

Показаны результаты для тегов 'macd'.

Найдено: 22 результата

-

РУССКИЙ ЯЗЫК/Russian language. Вступление. НАБОР посвящается одному из самых популярных осцилляторов - MACD - Moving Average Convergence Divergence (в переводе - Схождение Расхождение Скользящих Средних). Большинство индикаторов - с открытым кодом (файл mql в наличии). Однако для работы индикатора требуется только файл с разрешением EX. Так как индикаторов и мануалов с описанием/применением их в работе очень много - поделил основной блок со скриншотами - на четыре части - четыре спойлера (для удобства). Даже в таком случае скриншотов/материалов очень много. Ну и для изучения всего так же времени потребуется немало - однако, MACD того стоит. Так как физически дать описания всех осцилляторов невозможно - было принято решение делать скриншоты с менюшками - там есть ответы на многие вопросы по функционалу индикаторов. Вложения. В постах за номерами №№ 0 и 1 есть следующие вложения: MACD НАБОР MACD (2017.01.16) OVER 500 INDICATORS MACD OPEN SOURCE (2017.01.16) 498 INDICATORS MACD МАНУАЛЫ ЧАСТЬ 01 (2017.01.16) Далее про каждое вложение подробно. MACD НАБОР MACD (2017.01.16) OVER 500 INDICATORS - НАБОР MACD - финальный вариант на 16 января 2017 года. Такой фундаментальной и основательной подборки по этому индикатору тут ещё не было. Да и в сети ни на одном форуме форекс тематики её нет. А у нас она есть. ВПЕРВЫЕ! Все индикаторы есть в скомпилированном варианте - файлы с разрешением EX, которые и нужны для работы в терминале МТ4 (файлы mql для работы индикатора НЕ ТРЕБУЮТСЯ). Если вам нужен осциллятор MACD с его многочисленными модификациями - то качаем эту папку. Тут более 500 (пяти сотен) индикаторов. MACD OPEN SOURCE (2017.01.16) 498 INDICATORS - ПАК из индикаторов MACD с открытым кодом - файлы mql - исключительно для программистов и любителей открытого кода - open source (на жаргоне - опен сорс). Некоторые из этих файлов не поддались компиляции ни в одном из компиляторов MetaEditor - ни в старом, ни в новом. Но при наличии исходного кода программисты всегда могут исправить ошибки и починить индикатор. Этот ПАК с исходниками представляется публике и вводится в оборот ВПЕРВЫЕ - ранее ничего подобного в этом НАБОРЕ не было. Да и вообще ничего подобного в сети на форекс форумах так же нет. ПАК состоит (на 16 января 2017 года) из более чем 400 (четырёх сотен) индикаторов. Если вы не знаете, не понимаете, не умеете компилировать индикаторы - то вам этот ПАК скачивать не стоит. MACD МАНУАЛЫ ЧАСТЬ 01 (2017.01.16) - МАНУАЛЫ по осциллятору MACD - описание индикатора, книга разработчика-автора Джеральда Аппеля с предисловием Александра Элдера, описание работы индикатора в различных ТС и т.д., - все текстовые материалы собраны тут. Специально для тех, кто любит почитать. Материалы на русском и английском языках, принадлежность каждого указана (ENG) или (RUS). Файлы в формате pdf. Скачать можно по ссылке: ПОСТ1. Техническая информация. - Индикаторы компилировались в билдах терминала за номерами 509 и 840. На момент формирования НАБОРА все индикаторы прошли через билд 1031 терминала MetaTrader 4; - Может потребоваться некоторое время вашему браузеру для загрузки и обработки всей информации - очень большое количество скриншотов в этом (нулевом, темообразующем) посте; - Если указано, что нет скриншота - значит индикатор выглядит, как вышеозначенный. Если нужно - даны текстовые пояснения; - В списке и комплектации всех индикаторов всё расположено по алфавитному порядку; - Все индикаторы, что выложены в этой теме в отдельных постах - поглощены в наборе - MACD НАБОР MACD (2017.01.16) OVER 500 INDICATORS; - Для работы индикаторов из серии Dynamic zone требуется библиотечный файл DynamicZone.DLL. Без него эти индикаторы работать не будут. Прилагается в папке Libraries. Заключение. Подборка по индикатору фундаментальная и основательная. Таковой нет нигде и ни у кого в сети, а у нас есть! Тут представлены результаты четырёх лет (2014-2017) по собиранию MACD. Успехов НАМ в работе !!!!! УРА TradeLikeaPro.ru !!!!! Мы - лучшие !!!!! АНГЛИЙСКИЙ ЯЗЫК/English language. Introduction. This PACK is dedicated to the one of the most popular oscillators - MACD - Moving Average Convergence Divergence. Most of indicators here are open source (".mql" file is included). But for correct performance you will need an ".ex" file. There are lots of indicators and their manuals/descriptions so the main block with screenshots is divided into 4 parts - 4 spoilers for your convenience. Even so it is still a huge pile of material here but MACD is worth it, trust me. You know, it is quite hard to give each indicator a detailed description/manual so a decision was made - each case contains screenshot there you can find answers to all of your questions. Attachments. Posts #0 and #1 contain next attachments: MACD PACK (2017.01.16) OVER 500 INDICATORS MACD OPEN SOURCE (2017.01.16) 498 INDICATORS MACD MANUALS PART 01 (2017.01.16) Detailed description for each attachment. MACD PACK (2017.01.16) OVER 500 INDICATORS - final set on 16th January , 2017. It's a unique and fundamental set of indicator - you wont find it on any other forum. Each indicator has already been compiled (".ex" files) wich will be needed for MT4 terminal (".mql" files wont be needed here). If you need MACD oscillator or any of it's modifications - download this pack. It contains 500+ indicators. MACD OPEN SOURCE (2017.01.16) 498 INDICATORS - a set of ".mql" files solely for programmers and other people who know how to cope with open source. Some of these files couldn't be compiled in MetaEditor (both old and new versions) but a knowing programmer can definitely fix it. This pack is absolutely new here and absolutely unique on the Internet. And, trust me, you wont find it anywhere but here. The Pack contains more than 400 indicators. If you do not know how to compile indicators - just DON'T download this archive, it will be completely useless for you. MACD MANUALS PART 01 (2017.01.16) - indicator description, MACD creator's book, usage description for different kinds of Trade Systems etc. - all text material is gathered here. Everything is in English (ENG) and Russian (RUS). Format - PDF. Can be downloaded here: POST #1. Technical Info. - This whole lot of indicators was compiled in MT4 builds #509 and #840. Moreover, they passed #1031 build on the Kit release date; - Main Part is heavy on screenshots - don't be surprised of lagging browser and give it some time; - Textual explanations are added to the screenshot if needed; - Everything is in alphabetical order; - Each single indicator you see in separated posts is included into MACD PACK (2017.01.16) OVER 500 INDICATORS. - 'Dynamic Zone' series of MACD will need DynamicZone.DLL that can be found in the 'Libraries' folder. Conclusion. This Pack is unique and profound, you wont find it anywhere else on the Internet but here. I've been collecting this material for 4 years (2014-2017). Enjoy & Good luck! С уважением, Павел aka Pavel888. ОПИСАНИЕ ИНДИКАТОРА СПИСОК И КОМПЛЕКТАЦИЯ ВСЕХ ИНДИКАТОРОВ =================================================================== ОПИСАНИЯ И СКРИНЫ ИНДИКАТОРОВ ЧАСТЬ 1 (!_Macd - Good_Macd dark screen) ЧАСТЬ 2 (iMACD_ATR - MACD_AllcoloredMM2_4) ЧАСТЬ 3 (macd_alpha - MACD_OsMA_Color) ЧАСТЬ 4 (macd_osma_color__hull - Три Элдера в экране) =================================================================== ПОЛЕЗНЫЕ ССЫЛКИ ИСТОРИЯ ОБНОВЛЕНИЙ MACD_OPEN_SOURCE_2017.01.16_498_INDICATORS.zip MACD_НАБОР_MACD_2017.01.16_OVER_500_INDICATORS.zip

- 35 ответов

-

- 124

-

-

- macd

- осциллятор

- (и ещё 4 )

-

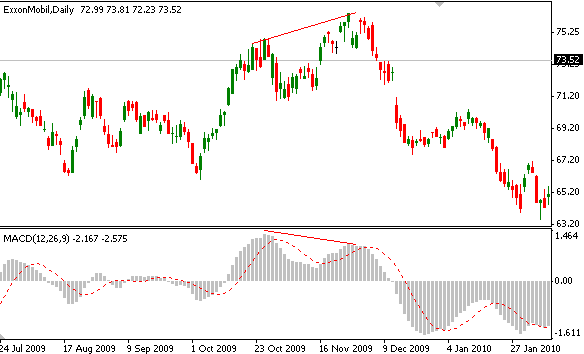

MACD пользуется среди трейдеров очень большой популярностью. Это универсальный индикатор, который определяет рыночный тренд и подчеркивает импульс. Неудивительно, что многие трейдеры разработали торговые стратегии с использованием индикатора MACD. Торговая стратегия с использованием MACD, которую мы рассмотрим сегодня, была разработана Сунилом Мангвани; она сочетает в себе индикатор MACD и паттерн «внутренний бар». Данная стратегия основана на простом подходе с применением MACD в качестве индикатора тренда и внутреннего бара в качестве сигнала для открытия позиции с низким уровнем риска. Правила торговли на внутреннем баре с использованием MACD Настройка для открытия длинной позиции: 1. MACD находится выше нулевой линии; 2. Покупайте на один тик выше внутреннего бара. Настройка для открытия короткой позиции: 1. MACD находится ниже нулевой линии; 2. Продавайте на один тик ниже внутреннего бара. Примеры торговли на внутреннем баре с использованием MACD Прибыльная позиция на бычьем внутреннем баре: 1. Разворотный внешний бар с хорошим бычьим продолжением движения; 2. MACD пересек нулевую линию снизу вверх; 3. Бычий внутренний бар на уровне поддержки. Перед нами 4-часовой график фьючерсного контракта 6E. Он показывает сделку на внутреннем баре с отличным соотношением прибыли к риску. 1. Несмотря на семь последовательных медвежьих баров, внешний бар, который изменил направление импульса, имел сильное бычье продолжение. 2. Сильное давление привело к пересечению MACD нулевой линии снизу вверх. 3. Цены пошли вниз и остановились на уровне поддержки. (Предыдущая область консолидации и 50% уровень коррекции от более раннего бычьего движения.) Сформировался сильный внутренний бар, и мы вошли в рынок на один тик выше него. Убыточная позиция на бычьем внутреннем баре: 1. MACD пересек нулевой уровень снизу вверх; 2. Тестирование нового максимума было отклонено медвежьим внешним баром; 3. Внутренний бар открылся гэпом вниз и закрылся по более высокой цене. Бычий сигнал. Перед нами дневной график акций корпорации Xerox. Он демонстрирует неэффективность данной торговой стратегии в боковом рынке. 1. MACD пересек нулевой уровень снизу вверх, что указывает на восходящий тренд. 2. Однако цена не смогла преодолеть максимум предыдущего колебания, о чем свидетельствует медвежий внешний бар. Тем не менее, после этого медвежьего внешнего бара появился сильный бычий бар. Эти противоречивые признаки могут вызвать у трейдеров неуверенность. Когда трейдеры не уверены, пробои обычно терпят неудачу. 3. Данный внутренний бар открылся гэпом вниз и закрылся по более высокой цене. По идее, это бычий сигнал. Однако в контексте бокового рынка эта сделка по внутреннему бару не удалась в течение нескольких дней после нашего входа в рынок. Обзор стратегии торговли на внутреннем баре с использованием MACD В этой простой торговой стратегии MACD используется в качестве индикатора тренда. Помните: MACD всего лишь предполагает наличие тренда на рынке. Для подтверждения посмотрите на ценовое движение. Прежде чем совершать сделку, всегда ищите признаки силы в пользу MACD. Внутренние бары дают стандартные сигналы для входа в рынок с низким уровнем риска. Однако не следует открывать позицию всякий раз, когда вы видите внутренний бар, только потому, что он представляет собой сигнал для входа в рынок с низким риском. Принимать низкие, но ненужные риски в долгосрочной перспективе невыгодно. Не будьте пищей для трейдеров. Когда мы используем внутренние бары в качестве торговых сигналов, мы предполагаем, что внутренний бар является разворотным сигналом по отношению к предыдущему. Следовательно, чтобы подтвердить это предположение, вам нужно обращать внимание только на те внутренние бары, которые закрываются в направлении тренда. (В этой статье вы можете узнать, какие внутренние бары работают лучше всех.) Как и во всех торговых стратегиях продолжения тренда, наиболее эффективными будут те сделки, которые открываются на ранней стадии тренда. Самый первый торговый сетап после того, как MACD пересечет нулевую линию, будет иметь наибольшие шансы на успех. Если вы являетесь поклонником MACD, вам следует обратить внимание на следующие торговые стратегии: • Базовый торговый сетап с использованием MACD, разработанный изобретателем MACD Джеральдом Аппелем; • Система для торговли на импульсе, разработанная Александром Элдером; • Простая стратегия внутридневной торговли, разработанная Маркусом Хайткуттером. ==> НАБОР ИНДИКАТОРОВ MACD для MetaTrader 4 Гален Вудс, Переведено специально для Tlap.com

-

- 11

-

-

-

- гален вудс

- macd

-

(и ещё 3 )

C тегом:

-

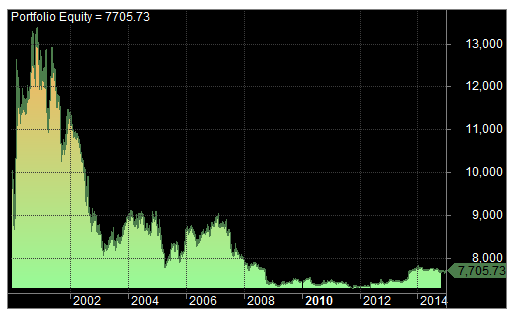

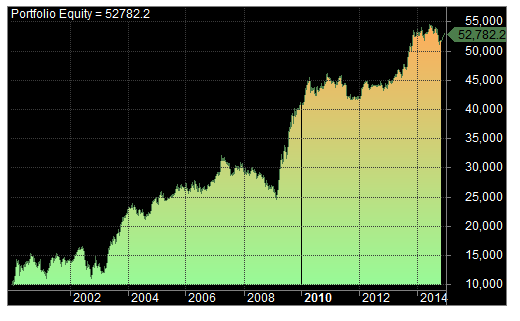

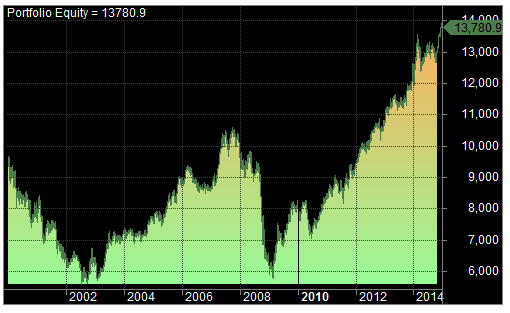

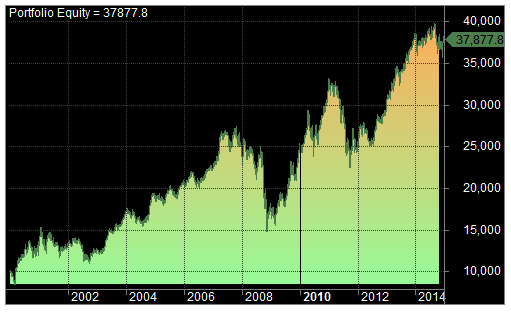

Индикатор MACD был разработан в 1970-х годах Джеральдом Аппелем. Он был очень популярным импульсным индикатором для многих трейдеров и используется по сей день. В этой статье я рассмотрю, как работает индикатор MACD и насколько он эффективен для рынка акций. Что такое MACD? MACD означает схождение/расхождение скользящих средних. Индикатор объединяет две скользящие средние и формирует осциллятор путем вычитания долгосрочной скользящей средней из краткосрочной. MACD отображается в виде гистограммы, на которую наложены две линии скользящих средних. Он колеблется вверх и вниз от нулевой линии, позволяя трейдерам совершать сделки при возникновении сигналов пересечения или дивергенции. MACD является безграничным индикатором – это означает, что теоретически у него нет верхней или нижней границы. По этой причине индикатор лучше использовать для торговли по тренду, а не в качестве осциллятора для определения зон перекупленности/перепроданности. Расчет индикатора MACD MACD рассчитывается путем вычитания EMA с периодом 26 дней из EMA с периодом 12 дней. Затем для сглаживания поверх MACD накладывается EMA с периодом 9 дней – она называется сигнальной линией. Далее сигнальную линию можно использовать для поиска точек входа и выхода из рынка. Бесполезен ли индикатор MACD? Одни трейдеры любят MACD – другие же его не приемлют. Давайте разберемся, насколько он эффективен на самом деле? Есть три популярных способа использования индикатора MACD. Подробнее рассмотрим каждый из них. 1. Пересечения линий Вероятнее всего, наиболее распространенным способом применения MACD является наблюдение за пересечением его линий. Когда MACD пересекает сигнальную линию снизу вверх – это бычий сигнал и время покупать. А когда MACD пересекает сигнальную линию сверху вниз – это медвежий знак и время продавать или закрывать позицию. Как фактически реализуется эта стратегия? Чтобы протестировать пересечение MACD, я загрузил исторические данные по всем акциям из совокупности акций S&P 500 и применил стратегию пересечения только для открытия длинных позиций по каждой из них в интервале с 01.01.2000 года по 01.01.2015 года. Я использовал типичные параметры 12, 16, 9. Тестирование проходило на дневных графиках, а комиссия составляла 0,2% за сделку – она соответствует той, которую я плачу на IG Index. Полученные результаты Использование стратегии пересечения MACD для каждой отдельной акции в совокупности акций S&P 500 в период с 2000 по 2015 год показало, что процент прибыльных позиций в среднем составил 37%. В целом, этот метод дал среднее соотношение прибыли к убытку в сделке 0,29%. После превращения этой стратегии в портфельную систему из 10 позиций можно увидеть, что этот метод не слишком хорош. Данная стратегия плохо работала в качестве портфеля и давала годовую доходность 1,72% при максимальной просадке 45% в течение тестируемого периода времени. Так что эти результаты являются далеко не лучшими. Однако при тестировании данной стратегии на недельных таймфреймах результаты будут намного лучше. Как показано ниже, использование недельных таймфреймов принесло годовой доход в 11,73% при максимальной просадке 34%. Результаты, конечно, не впечатляют, но они намного лучше, чем торговать по принципу «покупать и удерживать». 2. Пересечение центральной линии Вторым способом применения индикатора MACD является отслеживание пересечения центральной линии. Другими словами: покупать, когда MACD пересекает нулевую линию снизу вверх, и продавать, когда он пересекает ее сверху вниз. Тестирование этой стратегии на акциях из совокупности акций S&P 500 в период с 01.01.2000 года по 01.01.2015 года также не увенчалось успехом. При отработке этой стратегии на портфельной системе из 10 позиций результаты были плохими: годовая доходность составила 2,16%, а максимальная просадка за тестируемый период составила 45%. 3. Дивергенция Последний способ использовать индикатор MACD заключается в поиске дивергенции. В этом случае дивергенции указывают на потенциальные изменения тренда до того, как они произойдут. Бычья дивергенция возникает, когда на ценовом графике акции формируется новый минимум, а на MACD – нет. Здесь падение цены указывает на продолжение нисходящего тренда, но более высокий MACD означает, что импульс уменьшается и, следовательно, тренд замедляется. И наоборот: медвежья дивергенция возникает, когда на ценовом графике акции формируется новый максимум, а на MACD – нет. Даже если акция, возможно, достигла нового максимума, более низкий MACD предполагает, что импульс снижается и акция может упасть. Загрузив данные еще раз, я использовал типичные настройки индикатора MACD (12,26) и запрограммировал Amibroker покупать каждый раз, когда акция достигает нового 26-дневного минимума, а индикатор MACD (12,26) НЕ демонстрирует нового минимума. Позиции закрывались на новом 26-дневном максимуме (ордера выставлялись по цене открытия следующей свечи). После превращения этой стратегии в портфельную систему из 10 позиций можно увидеть, что этот метод дает среднюю доходность. На дневных таймфреймах данная система давала годовую доходность 9,28% при максимальной просадке 44% за тестируемый период. И наоборот, повторный запуск данной стратегии, но с использованием недельных таймфреймов, показал очень похожие результаты. Вывод Судя по всему, существует довольно большая группа трейдеров, влюбленных в индикатор MACD. Большинство из них, как правило, торгуют на колебаниях и рассматривают MACD как осциллятор, способный прогнозировать краткосрочные тренды. Однако данный технический индикатор очень легко склонен к аппроксимации данных и ошибке, связанной с интеллектуальным анализом данных, поскольку он содержит целый ряд параметров, которые можно оптимизировать. И именно по этой причине MACD никогда не был одним из моих любимых индикаторов. Кроме того, результаты тестирования показывают, что индикатор MACD (как и многие другие технические индикаторы) дает только среднюю доходность на долгосрочных таймфреймах. Эти результаты, естественно, могут отличаться в зависимости от настроек и рынков. Но в целом я не понимаю, почему MACD является столь популярным, и удивляюсь, почему он прельщает столь многих трейдеров. Заключение, посвященное Эду Сейкоте Если вы все еще не знаете, полезен ли индикатор MACD, возможно, вам стоит прислушаться к словам легендарного трейдера, торговавшего в направлении тренда – Эда Сейкоты. Это отрывок из статьи, которую он написал много лет назад, в которой Эд говорит о MACD: «MACD представляет собой хороший пример противоречивой природы системного дизайна. Дельта в виде скользящей средней с периодом 9, предназначенная для преодоления запаздывания между пиками цены и сигналами, фактически увеличивает запаздывание фазы для среднесрочных и краткосрочных циклов. Это подтверждает вывод о том, что долгосрочные торговые результаты с использованием MACD уступают простым системам, в то время как краткосрочная торговля на индикаторе MACD демонстрирует результаты еще хуже. Сторонники MACD в целом признают эти выводы, а затем уточняют, что данный индикатор следует использовать совместно с другими индикаторами, секретным соусом и здравым смыслом. До сих пор не было известно таких торговых систем, которые включали бы MACD и были достаточно точными, чтобы их можно было протестировать на исторических данных». ==> НАБОР ИНДИКАТОРОВ MACD для MetaTrader 4 (over 500 indicators) Джо Марвуд, Переведено специально для Tlap.com

-

Здравствуйте, Пару месяцев назад, изучая индикаторы на другом форуме и пытаясь программировать, сделал гибриды известного индикатора Waddah Attar Explosion, который создал Ahmad Waddah Attar. От оригинала взял расчёт (MACD) разницы между быстрой и медленной скользящей средней, от полученной разницы на каждой свече вычитается разница с прошлой свечой. Положительное значение, окрашивает индикаторы по умолчанию в зеленый цвет, отрицательное в красный. Сегодня посетил tlap и местный форум, вспомнил про индикаторы, решил здесь тоже ими поделиться. Если вы не знакомы с Waddah Attar Explosion,waddah attar explosion averages nmc alerts 2_2.mq4 , лучше сначала посмотрите оригинальный индикатор, так вы лучше поймете эти гибриды. Можете вместе с оригиналом использовать. Ну или как вам угодно. п.с. MA просто, отличается от MA_2, тем что первая это скользящая средняя из терминала на графике, которая меняет цвет в зависимости от расчета разницы между быстрой и медленной средней по выбору, среднюю на графике тоже можно выбрать. MA_2, это медиана от суммы быстрой и медленной , меняет цвет в зависимости от их разницы. Большой выбор средних и вообще сама основа на которой я сделал эти индикаторы, это работа mrtools и ребят с другого форума. п.п.с. Большое спасибо tlap.com и всем местным, за их работу ! Развития вам! п.п.п.с. Всем успехов, и доброй торговли!!! =) Искренне, Сергей Waddah_RSI.mq4 Waddah_MA_2.mq4 Waddah_MA.mq4 Waddah_ATR.mq4 Waddah_MACD.mq4 Waddah_OsMA.mq4 Waddah_STOCH.mq4

-

Название стратегии: Метод Пуриа Год выпуска: 2010 Сайт продажи: https://tlap.com/ Валютные пары: основные и их кросс-пары Таймфрейм: М30 или Н1 (зависит от инструмента) Время торговли: ежедневно/круглосуточно Описание: см. статью в блоге Обзор стратегии на сайте

- 4 ответа

-

- 10

-

-

-

- индикаторная стратегия

- стратегия

- (и ещё 4 )

-

По некоторым оценкам более 40% профессионалов так или иначе пользуются данной системой. Более того, это самая простая и известная из общедоступных систем, и новичкам мы советуем начать именно с нее. ТС создана Александром Элдером в 1985 году и с тех пор, она фактически не претерпела изменений, что говорит о ее надежности и широкой применимости, как на фондовом рынке, так и на рынке Форекс. Не секрет, что главная проблема трейдинга состоит в том, что один и тот же индикатор может давать противоречивые сигналы в различных масштабах времени. Например, он может указывать на восходящий тренд на дневном графике и нисходящий тренд на часовом графике. Другими словами, показания индикаторов становятся противоречивыми, а торговые сигналы зависящими от временного периода графика. И этой проблеме есть только одно решение: Разбить принятие решений на несколько этапов, анализируя различные таймфреймы с помощью различных инструментов. Вне сомнения, лучший способ четко подойти к такому разделению дает метод трех экранов. Вы строите 3 графика и последовательно их анализируете. Первым выбирается "средний" экран - этот тот масштаб времени, которому наиболее соответствует длительность сохранения открываемой позиции (обычно, четырехчасовой или часовой график). Далее выбираются долгосрочный и краткосрочный масштабы, которые на порядок отличаются от среднего, для среднего экрана дневок это, соответственно, дневной (четырех часовой) и часовой (15- или 5- минутные) графики. Анализ в системе "тройного экрана" начинается с долгосрочного графика. Система относится к трендовым, и первая задача, которая здесь стоит - определение основного долгосрочного тренда, в направлении которого стоит играть, и его состояния - начало, середина или окончание. Соответственно, на этом графике необходимо применять трендовые индикаторы, основным из которых является MACD-гистограмма. Направление тренда определяется соотношением двух последних штрихов или точек гистограммы: восходящая гистограмма, когда последняя точка выше предыдущей, указывает на повышательный тренд, нисходящая гистограмма указывает на необходимость играть на продажу. Следует учитывать, что: поворот или спад гистограммы говорит об окончании и развороте тенденции. повороты вверх, происходящие ниже нулевой линии, подают более сильные сигналы на покупку, чем повороты выше этой линии. повороты вниз, происходящие выше нулевой линии, подают более сильные сигналы на продажу, чем повороты ниже нулевой линии. Рекомендуется использовать сразу несколько индикаторов тенденций для исключения ложных сигналов. Базовое правило: играть только в направлении тенденции, выявленной на первом долгосрочном "экране". К примеру, в определенный момент времени, мы видим на графике Н4 яркий бычий тренд: Гистограмма МАКД находится в положительной области и повышается. На втором среднем экране необходимо выявить движение против основного тренда - "волну, которая бежит против течения". Это, как желтый цвет светофора - необходимо начать готовится к сделке, разворот коррекции по тренду укажет на возможность покупки или продажи. При основной тенденции к повышению на первом экране, например, четырех часовом графике, часовые спады указывают на возможность покупки, при недельной тенденции к понижению дневные подъемы указывают на потенциальную возможность продажи в конце выявленной коррекции. На втором экране необходимо использовать сигнальщики, такие как RSI, Stochastic и др. При этом : сигнал на покупку подается, если на первом экране тренд восходящий, а сигнальщик на втором экране, например RSI, упал ниже линии перепроданности 20% и начинает восстанавливаться; сигнал на продажу подается, если на первом экране тренд нисходящий, а RSI на втором экране поднялся выше линии перекупленности 80% и начинает падать. Предположим. На рисунке мы видим идеальным момент: стохастик развернулся после коррекции и дал приказ на покупку. "Третий экран" даже не является графиком - это метод размещения ордера на покупку или продажу в зависимости расположения индикаторов на двух предыдущих графиках. Элдер называет его "скользящим приказом". Итак: если основная тенденция идет вверх, а коррекция - вниз, то скользящие сигналы на покупку улавливают момент верхних прорывов уровня сопротивления. Метод скользящего приказа о купле срабатывает, когда, например, для долгосрочного экрана недельная тенденция идет наверх, а сигнальщик на втором дневном экране падает. Разместите приказ о купле чуть выше максимума предыдущего дня. При подъеме цен позиция на покупку должна быть открыта, как только цена поднимется выше гребня предыдущего дня до выставленного уровня. Если же спад цен продолжится, он не затронет приказ о купле. Тогда опустите приказ на следующий день на один тик выше последнего максимума котировок. «Продолжайте ежедневно опускать приказ о купле, пока он не окажется затронут, или пока недельный индикатор, развернувшись вниз, не отменит сигнал о купле». если основная тенденция идет вниз, а коррекция - вверх, то скользящие сигналы на продажу улавливают момент нижних прорывов уровня поддержки. При недельной тенденции к понижению подождите, пока подъем дневного сигнальщика не задействует метод скользящего приказа о продаже. Разместите приказ на продажу немного ниже минимума последнего дня. Как только рынок повернет вниз, вы автоматически откроете позицию на понижение. Если рост цен продолжится, ежедневно сдвигайте уровень приказа о продаже на несколько тиков ниже минимума последней свечки. Цель метода скользящего приказа о продаже — уловить момент внутридневного нижнего прорыла. Приказ вступает к силу, когда дневная тенденция к повышению обрывается, и недельная тенденция к понижению опять вступает в свои права. Как размещают защитные ордера в системе тройного экрана Стоп-ордер на фиксацию убытка при позиции на повышение следует ставить немного ниже минимума данного или предыдущего игрового дня - у наименьшего из двух. Стоп-ордер на фиксацию убытка при позиции на понижение следует ставить немного выше максимума данного или предыдущего игрового дня - у наибольшего из двух. Далее ордера можно сдвигать по ходу рынка. Теперь посмотрим, насколько верно мы спрогнозировали рынок. Как видите, прогноз оказался точным. И взяв такое движение, можно увеличить свой депозит . Это поистине мощная система. В добавок сигнальный советник по системе: "Три экрана", А. Элдерa. _http://narod.ru/disk/21856757001/Triple_screen_v1.0.zip.html После появления сигнала выставляем отложенный ордер по системе. Обзор стратегии на сайте Triple_screen_v1.0.zip

- 56 ответов

-

- 11

-

-

- стратегия

- индикаторная стратегия

-

(и ещё 3 )

C тегом:

-

Название стратегии: MACD Год выпуска: 2019 Сайт продажи: https://www.forexfactory.com/showthread.php?t=952162 Валютные пары: Все Таймфрейм: 1 час, 4 часа, День Время торговли: круглосуточно Описание: --Когда сигнальная линия пересекает основную гистограмму выше 0 уровня, это противоположный крест , --Когда сигнальная линия пересекает основную гистограмму ниже уровня 0, это противоположный крест, Система торговли: мы рассчитываем на количество пересечений, когда оно достигает 3 или выше, мы занимаем позицию в противоположном направлении. Правила стратегии: Первый вход на третьем пересечении. При следующих пересечениях усредняемся (0,01 далее 0,02 потом 0,03 и так далее) Стоп-лосс не ставим (или ставьте где хотите) Выходим при пересечении нулевой линии или при пересечении сигнальной линии и основной гистограммы с противоположной стороны (смотри на рисунке).

- 7 ответов

-

- 2

-

-

-

- стратегия

- индикаторная стратегия

- (и ещё 5 )

-

Название стратегии Стратегия для тех кто хочет подорвать свое здоровье, сидя круглые сутки за монитором или более просто, но непонятно MACD+MA. Год выпуска Возможно такие правила существовали еще 70 лет назад. Валютные пары Волатильные пары с низким спредом, т.е. чем ниже спред и тем выше волатильность тем лучше. На мой взгляд оптимальный вариант GBPJPY. Это справедливо для таймфрейма M1. Время торговли Круглосуточно для пар с йеной или ауди. Таймфрейм Основной таймфрейм М1, можно также использовать М5 и М15, чем выше таймфрейм тем меньше сигналов. Так на тайме М1 количество сигналов в день будет измеряться двузначным числом, на М5 не больше 10, на М15 от одного до трех. Правила системы Система имеет два варианта правил - консервативный и агрессивный. Начнем с консервативный подход На график M1 набрасываем стандартный MACD (с отмеченными уровнями 0.025 и -0.025) из терминала и простую MA c периодом 75, получаем картинку ниже На покупку ждем когда 1. Гистограмма MACD пересечет нулевую отметку снизу вверх 2. Пробьет отмеченный нами уровень 0.025 вверх 3 Сделает первый максимум. 4. Не достигая нулевой линии вновь начнет подниматься вверх. (т.е. мы полагаем, что начинается новый тренд и пытаемся войти на первом откате) При этом закрытия свечей все это время должны находится над MA. Идеальный пример показан ниже Красная вертикальная линия показывает точку входа. Дополнение - желательно чтобы коррекция на MACD происходила как можно ближе к нулевой линии, хотя бы под отмеченным уровнем 0.025. Выход: выходить можно двумя способами или после закрытия свечи под МА (синяя вертикальная линия на предыдущем рисунке прибыль бы составила 62 пункта на М1!) или после появления сигнала дивергенции на MACD или после того как появилась дивергения - цена сделала новый максимум - выходим на максимуме. Стоп лосс - обязателен 15 пунктов На продажу - все зеркально. Лоссы будут обязательно, но за день 1-3 сделки с профитом от 30 до 70 пунктов их перебьют. В таком варианте (т.е. консервативный подход) стратегию лучше использовать на таймфреймах М5 и М15, на М1 лучше работает агрессивный подход, о котором расскажу позже.

- 14 ответов

-

- 18

-

-

- стратегия

- индикаторная стратегия

-

(и ещё 5 )

C тегом:

-

Валютные пары: Любые Таймфрейм: M5-M15 Время торговли: начинаю за 2 часа до открытия Лондона и до закрытия Лондона Индикаторы: 1. Stochastic_DivergenceMTF; 2. FX5_Divergence_V2.1; 3. FX5 Macd_Divergence V1.1; 4. Divergence Petr; 5. TmaTrue with Distances; 6. ExtremeTMAInfo; 7. Alert (звонилка). Правила стратегии: Определяю наличие тренда или флета на М15 по показаниям индикатора ExtremeTMAInfo: тренд если TMA Slope 0.25; флет если -0,25 Торговля по тренду на примере покупки 1) На M15 начинает образовываться дивергенция по тренду; 2) На М5 цена касается нижней границы TMA канала; 3) На М5 нарисовалась дивергенция на покупку; 4) Вхожу в покупку на М5 после появления стрелки звонилки. Торговля во флете на примере продажи 1) На M15 цена касается верхней границы ТМА канала; 2) На M15 начинает образовываться дивергенция на продажу; 3) На М5 цена касается верхней границы TMA канала; 4) На М5 нарисовалась дивергенция на продажу; 5) Вхожу в продажи на М5 после появления стрелки звонилки. TP ставлю примерно 20-30п, но закрываю позицию по достижению заданного эквити (http://tlap.com/forum/hardwaresoftware-dlya-treydera/27/vspomogatelnyy-sovetnik-e-closebyequity-zakrytie-po-ekviti/2220/), в основном сделки закрываются по +15п; SL равен 2*ATR(с периодом 14), в основном 10-15п. Скриншоты: M5 M15 Мониторинг будет позже, возможно ) Примеры сделок ниже Скачать: Diver.zip

- 7 ответов

-

- 11

-

-

- stochastic

- macd

-

(и ещё 4 )

C тегом:

-

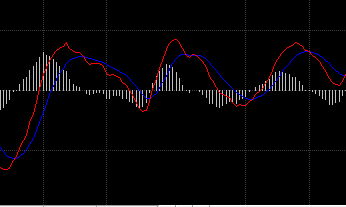

Нюансы торговли Критические уровни MACD MACD является популярным индикатором, следующим за трендом, благодаря которому вы можете задействовать простые правила торговли. Данная статья представляет результаты некоторых углубленных исследований, позволяющих выявить некоторые интересные моменты, которые помогут вам эффективно применять данный индикатор. Трейдерам, торгующим в направлении тренда, хорошо знаком индикатор «схождение/расхождение скользящих средних» (MACD), первоначально разработанный Джеральдом Аппелем в 1977 году. Он отлично подходит для выявления тенденций, но иногда, особенно во время длительных нисходящих или часто меняющих свое направление ценовых движений, MACD не столь эффективен. Тем не менее, этот индикатор имеет высокую ценность, чтобы отказаться от него. Можно ли как-то оптимизировать данный индикатор и повысить его общую эффективность? Назад к основам MACD, как правило, отображается на графике линией MACD и сигнальной линией. Значения линии вычисляются с помощью экспоненциальных скользящих средних (EMA) по ценам закрытия. На рисунке 1 вы видите график цены и график MACD для акций Apple Inc. (AAPL). Как показывает график MACD, линия MACD движется вверх и вниз быстрее, чем сигнальная линия. Линия MACD постоянно пересекает сигнальную линию. Когда линия MACD пересекает сигнальную линию снизу вверх, это называется восходящим (бычьим) пересечением. А когда линия MACD пересекает сигнальную линию сверху вниз, это называется нисходящим (медвежьим) пересечением. На графике MACD, представленном на рисунке 1, можно увидеть бычьи и медвежьи пересечения, которые обозначены на графике соответственно вертикальными светло-голубыми и темно-синими линиями. Аналогичным цветом обозначены и даты на ценовом графике, когда происходили эти пересечения. Настройки параметров по умолчанию для периодов EMA в расчетах значений MACD – 12-26-9. Как пересечения MACD, так и параметры MACD играют важную роль в стратегии использования MACD. Пересечения MACD несут бычье и медвежье последствия. Бычье пересечение считается признаком дальнейшего роста цен, а медвежье пересечение считается признаком дальнейшего снижения цен. Таким образом, эти пересечения MACD обычно используются в качестве торговых сигналов приверженцами MACD. Основная торговая стратегия применения MACD проста: покупать, когда происходит бычье пересечение, и продавать, когда происходит медвежье пересечение. Давайте проведем несколько тестов Чтобы определить, достоверны ли заявленные утверждения и работает ли данная стратегия, я провел серию тестов. Я проанализировал 500 американских акций и биржевых индексных инструментов, волатильность которых была выше средней, которые торговались в среднем выше 27 $ и которые зарегистрированы на основных биржах США в среднем в течение 16,6 лет. Информация включала данные дневных графиков (цены открытия, максимумы, минимумы и цены закрытия) за последние 20 лет, вплоть по 31 декабря 2015 года. Для выполнения данного тестирования я использовал автоматизированное программное обеспечение, которое я для удобства далее буду называть «программа». Среди набора данных из 500 выбранных акций программа определила 84 034 бычьих пересечений MACD. Было установлено, что цена среднестатистической акции между бычьим пересечением и следующим вслед за ним медвежьим пересечением поднимается в среднем в 8,39% случаев. Это говорит о том, что после бычьего пересечения можно ожидать, что в 8,39% случаев цена на акции будет идти вверх, прежде чем она развернется в медвежьем направлении на следующем медвежьем пересечении. Эта цифра является прочной основой для стратегий пересечения MACD. Чтобы выяснить, работает ли базовая стратегия MACD, я провел бэк-тестирование (тест 1). Бэк-тестирование является широко используемым методом проверки любой торговой системы. Оно имитирует стратегию и генерирует открытие тестовых торговых операций на исторических данных. Таким образом, для оценки стратегии вы можете протестировать любые акции для любого заданного промежутка времени. Я считаю, что бэк-тестирование также гораздо более эффективно, чем тестирование в реальном времени. Я использовал следующие правила бэк-тестирования: 1. Покупал по цене открытия дня, следующего после бычьего пересечения. 2. Продавал по цене открытия дня, следующего после медвежьего пересечения. 3. Использовал настройки MACD 12-26-9. В данном тесте программа записывала цены покупки и продажи во всех 84 034 тестовых торговых операциях, а затем резюмировала итоги, которые я впоследствии анализировал. На рисунке 2 вы видите три графика: тестовые торговые операции, соответствующие пересечения MACD и общую доходность по акциям компании AAPL. На верхнем графике каждая зеленая линия следует от цены покупки к цене продажи согласно графическому интервалу времени. Синяя линия на нижнем графике показывает значения общей доходности, которые меняются каждый раз по завершению тестовой торговой операции. В общей сложности было выполнено 194 торговых операций по акциям компании AAPL, совокупная прибыль составила 417,64%, а среднегодовая – 20,88%. Средняя доходность одной торговой операции составила 2,15% (417,64 ÷ 194). К сожалению, не все акции хорошо отреагировали на данную стратегию в тестировании. Из 500 акций 90 были убыточными. В моей предыдущей статье S&C, посвященной MACD, под названием «Акции, пригодные для торговли с использованием индикатора MACD» мое исследование привело к решительному выводу, что между производительностью стратегии торговли с использованием MACD и рыночными трендами существуют экстраординарные отношения, которые измеряются, по меньшей мере, 20%-ми. В данном исследовании статистика тестирования еще раз демонстрируют существование таких отношений. Общая доходность 100 самых лучших акций с более крупными трендами составила 184,22% и превзошла 100 самых последних в рейтинге акций, общая доходность которых составила 56,50%. При бэк-тестировании среднестатистическая акция генерирует в среднем 127,91% общей доходности, или 7,71% среднегодовой доходности за 16,6-лет исторических данных. С точки зрения средней доходности одной тестовой торговой операции это всего лишь 0,76%. Для некоторых трейдеров, доходность от акций компании AAPL в 2,15% является приемлемой; однако цифра 0,76%, как мы уже понимаем, является очень малой. Она может разуверить даже трейдеров, торгующих на опционах, так как этого недостаточно для совершения ценового движения по фондовым опционам. Рисунок 1: График цены с индикатором MACD. На графике MACD видны бычьи и медвежьи пересечения, которые обозначены светло-голубыми и темно-синими вертикальными линиями соответственно. Используются параметры MACD по умолчанию 12-26-9. Рисунок 2: Тестовые торговые операции, пересечения и общая доходность. На верхнем графике зеленые линии следуют от цен покупок к ценам продаж согласно графическому интервалу времени. На нижнем графике синяя линия показывает значения общей доходности, которая меняется после завершения каждой торговой операции. Улучшите результаты тестирования Как можно увеличить среднюю доходность одной тестовой торговой операции? Я начну с изучения проблемы, связанной с исполнением. Любая торговая стратегия будет генерировать некоторое количество убыточных позиций. Если эти плохие торговые операции могут быть связаны с поддающимся корректировке элементом стратегии, то такую проблему можно исправить. Как я уже говорил ранее, MACD – это индикатор следования за трендом, и его стратегия пересечения лучше работает на акциях, демонстрирующих крупные тренды. Так что, с одной стороны, можно совершить ряд весьма прибыльных торговых операций в направлении крупных восходящих трендов. А, с другой стороны, те же акции также могут иметь и крупные нисходящие тренды, в которых вы будете иметь убыточные сделки, а ваша производительность будет страдать. В примере с акциями AAPL (верхний график на рисунке 3) имеется пять тестовых торговых операций, совершенных в нисходящем тренде (серые ценовые бары), которые открывались, начиная с цены 94,19 $, и завершились по цене 51,98 $. Статистические данные тестирования показывают, что доходность по данным тестовым позициям составляет -6,96%, -10,69%, -1,81%, -9,75% и -0,97%, соответственно. Общая сумма убытка в нисходящем тренде почти нивелировала всю прибыль, полученную в предыдущем крупном восходящем тренде (для более детальной информации см. график доходности на рис. 2). Как такое могло произойти? Каждое значение MACD рассчитывается на основании предыдущего значения MACD и текущей цены закрытия. Есть фиксированные взвешенные значения для расчета текущих цен в формулах MACD. Эти взвешенные значения делают линию MACD более чувствительной к текущим ценам, чем сигнальную линию. Продолжительный нисходящий тренд, подобный представленному в примере с акциями AAPL, может длиться в течение нескольких месяцев. Если сравнить линию MACD с длиной нисходящего тренда, вы поймете, что линия MACD быстрее реагирует на «краткосрочные» движения. Зачастую цена акции склонна немного подпрыгивать вверх в нисходящем тренде. Подскок цены не может повлиять на тренд и обратить его вспять, но «краткосрочная» линия MACD, скорее всего, выскочит и пересечет сигнальную линию. Такое пересечение, в свою очередь, запускает сигнал на покупку, который, вероятно, приведет к убыточной торговой операции. Это говорит о том, что если вы в некоторой степени сможете уменьшить количество тестовых торговых операций в нисходящем тренде, ваша торговая эффективность должна улучшиться. Второе препятствие, присутствующее в стратегии с MACD, заключается в его быстрых многократных разворотах, которые хорошо знакомы техническим трейдерам. Быстрые развороты MACD являются результатом часто меняющего направления ценового движения, что может произойти в любой фазе тренда на фондовом рынке. Несмотря на то, что плохая торговля на быстрых разворотах может в меньшей степени сказаться на ее эффективности, чем плохая торговля во время нисходящего тренда, количество убыточных торговых операций на быстрых разворотах может более чем в пять раз превышать количество подобных операций, совершаемых в нисходящих трендах. Такое соотношение является ошеломляющим. Коррекция стратегии Есть ли какой-то простой способ избежать этих нежелательных торговых операций, вызываемых нисходящими трендами и быстрыми разворотами? Поскольку MACD – это индикатор следования за трендом, его значения, как правило, следуют за восходящими и нисходящими трендами на рынке. С одной стороны, уровни значений MACD несут некоторую техническую значимость, сравнимую с пересечениями линий MACD. Фактически же, многие трейдеры, применяющие MACD в качестве индикатора тренда, используют уровни MACD, такие как перекупленность и перепроданность. Вероятно, глядя на эти уровни, можно найти некоторые радикальные решения для разработки стратегии торговли, основанной на сигналах MACD. В моем исследовании программа установила, что многие продолжительные нисходящие тренды ассоциировались со значениями MACD -1,5 и ниже. Исходя из этого, можно просто установить фильтр, который принимает или отклоняет торговый сигнал пересечения, основанный на соответствующем значении MACD. Другими словами, вы можете принять сигнал на покупку, когда значение MACD выше -1,5 и отклонить сигнал на покупку, когда значение MACD ниже -1,5. В примере с акциями компании AAPL имеется пять тестовых операций (отмеченных красными линиями) в рамках нисходящего тренда (см. верхний график на рис. 3). В четырех из пяти операций значение MACD было ниже -1,5 (см. график MACD на рис. 3). Если бы я поставил фильтр с пороговым значением -1,5, эти позиции могли быть отклонены. Связать проблему быстрых разворотов с уровнями MACD непросто. Тем не менее, программа предоставила некоторые статистические данные, которые позволяют предположить, что значительное число нежелательных торговых операций можно отклонить путем отказа от всех сигналов на покупку со значением MACD выше нуля. Это может показаться невозможным. Такое решение может быть палкой о двух концах: отбрасывая убыточные торговые операции, вы также отбрасываете и большое количество прибыльных операций. Это может помочь увеличить доходность одной торговой операции, но в то же время может и привести к снижению общей доходности вследствие сокращения прибыльных операций. Чтобы убедиться, насколько хорошо сработают данные поправки, я провел еще одно бэк-тестирование (тест 2), используя следующие новые правила: 1. Покупал по цене открытия торгового дня, следующего после бычьего пересечения, при значении MACD в диапазоне от 0 до -1,5. 2. Продавал по цене открытия торгового дня, следующего после медвежьего пересечения. 3. Использовал настройки MACD 12-26-9. В пересмотренном бэк-тестировании 116 из 194 первоначальных тестовых операций по акциям AAPL были отфильтрованы. Общая доходность снизилась до 340,47% по сравнению с 417,64%, однако средняя доходность одной торговой операции выросла с 2,15% до 4,37%. Данный рост составил 103%. На рисунке 4 представлены основные статистические данные в разделе «тест 2» для акций AAPL (зеленые столбики). Среди 500 других акций (синие столбики) были отклонены 41 862 первоначальных торговых операции. Средняя доходность по каждой акций упала с 127,91% до 117,32%, а средняя доходность одной торговой операции повысилась на 0,63% (с 0,76% до 1,39%). Что если бы я в качестве фильтра использовал только уровень MACD -1,5, вместо того чтобы использовать оба уровня -1,5 и 0? Было отклонено лишь небольшое количество торговых операций, так что улучшение было незначительным. На рисунке 4 я отметил результаты по этому сценарию, отметив его как тест 3. В случае с акциями AAPL были отклонены только 8 из 194 первоначальных торговых операций. 7 из них, включая 4 операции, отображенные на рисунке 3, были убыточными, и их размер убытка составлял 42,72%. В результате, общая доходность для акций AAPL выросла с 417,64% (или 20,88% среднегодовой доходности) до 460,36% (или 23,01% среднегодовой доходности), а средняя доходность одной торговой операции выросла с 2,15% до 2,48%. Среди 500 отобранных акций были отклонены 3 111 первоначальных торговых операций. Общая доходность повысилась с 127,91% до 140,31%, а средняя доходность одной торговой операции изменилась незначительно, с 0,76% до 0,87%. Эти цифры отображены на рисунке 4. Рисунок 3: Значения индикатора MACD во время нисходящего тренда. Нисходящий тренд был достаточно продолжительным, в результате общая сумма потерь в нисходящем тренде практически полностью нивелировала всю прибыль, полученную от предыдущего крупного восходящего тренда. Рисунок 4: Сравнение результатов тестирования. На рисунке представлены результаты применения базовой стратегии, основанной на пересечении линий индикатора MACD, а также два других тестирования, в которых применялся фильтр для отклонения убыточных торговых операций. Результаты свидетельствуют о том, что стратегию, основанную на применении MACD, действительно можно оптимизировать. Результаты, отображенные на рисунке 4, были получены из ряда крупномасштабных тестирований. Данные результаты предлагают достаточные и точные статистические данные для оценки стратегии пересечения линий MACD и ее оптимизации. Это предполагает уровень уверенности в отношении того, что стратегия, основанная на сигналах MACD, отлично работает для группы акций, а не для конкретных акций в отдельности. Как уже упоминалось, в первоначальном бэк-тестировании 90 из 500 акций не показали положительной доходности. С точки зрения развития торговой стратегии, значение уровня MACD представляет собой элемент, который можно учитывать в стратегии, основанной на сигналах MACD. Всё хорошо заканчивается Таким образом, я увидел результаты теста 2 и теста 3, благодаря которым я обнаружил, что определение соотношений между уровнями MACD и трендами на фондовом рынке может привести к успешной оптимизации базовой стратегии MACD. Тем не менее, следует иметь в виду, что оптимизация в какой-то степени является палкой о двух концах. С одной стороны, она помогает улучшить стратегию для группы акций в целом, а, с другой стороны, она не может гарантировать, что эта стратегия будет одинаково хорошо работать на отдельных акциях в группе. Тем не менее, когда речь идет об инвестировании в группу акций, у вас есть выбор, например, просто подумайте о том, какое количество биржевых инструментов доступно для торговли. Кевин Луо является независимым исследователем технического анализа, который уделяет большое внимание автоматизированному трендовому анализу и генерации торговых стратегий. Вместе со своими партнерами по проекту он разработал системы автоматизированного трендового анализа и бэк-тестирования для высоко- и низкочастотной торговли. Кевин Луо, Переведено специально для TradeLikeaPro.ru

-

Название стратегии: MACD System Валютные пары: Универсальна Таймфрейм: D1 Время торговли: В конце дня Введение Правила системы

- 68 ответов

-

- 21

-

-

- стратегия

- индикаторная стратегия

-

(и ещё 2 )

C тегом:

-

Название: Всё новое - это забытое старое. Год выпуска: - Сайт продажи: http://tradelikeapro.ru/ Валютные пары: GBPUSD Таймфрейм: От Н1 и выше Время торговли: КруглосуточноНе самая лучшая торговая система, но одна из самых простейших. Поехали: 1. Осциллятор MACD параметры по умолчанию [12 26 9] - Уровни +0,0002 и -0,0002. В этом промежутке все сигналы пропускаем. 2. Стратегия тестировалась на Н1 ДЦ Альпари. 3. Открываем 5-7 ордеров (сетка). - умножение лота на 2 4. Для данной пары, размер свечи не должен превышать 40п (30). - Размер (первой) сигнальной свечи - меньше 30п. 5. Расстояние между сигналами (текущего движения) от 30п. Покупка: Продажа: Зеркально покупке. Скромные тесы: Недостаток - высокая просадка для разгона депо. - Желательно смотреть дневной график, и от него отталкиваться на принятие решения. Имеется советник, подбирайте параметры под свое текущее депо. Индикаторы Советник 1.6 http://tlap.com/forum/torgovye-sistemy/2/h1-up-ostorozhno-martingeyl/5762/?do=findComment&comment=115399 Описание: Советник 1.13 http://tlap.com/forum/torgovye-sistemy/2/h1-up-ostorozhno-martingeyl/5762/?do=findComment&comment=120573 Описание: Советник 1.14_mod_v2 http://tlap.com/forum/torgovye-sistemy/2/h1-up-ostorozhno-martingeyl/5762/?do=findComment&comment=405132 Описание: FAQ http://tradelikeapro.ru/kak-ustanovit-foreks-sovetnik-universalnaya-instruktsiya-mini-f-a-q/ http://tradelikeapro.ru/kak-testirovat-sovetnik/MACD_TC.rar

- 173 ответа

-

- 58

-

-

- стратегия

- индикаторная стратегия

-

(и ещё 4 )

C тегом:

-

Freebie 1 min trading method Оригинал системы _http://www.forexfactory.com/showthread.php?t=339257 Тема создана трейдером с огромной самооценкой и, по его словам, 9летним опытом. Система индикаторная. в основе лежит Heiken Ashi Smoothed. (В конце сообщения одним архивом с шаблоном) Валютные пары: средний дневной размер которых 100 пунктов и более. (Про золото я так ничего там и не нашел). Любимые пары автора - AudUsd, AudJpy, EurUsd, EurJpy, GpbUsd, UsdCad. Таймфрейм: возрастающий (от m1 и выше). Может торговаться на любом, но все таки название стратегии 1min. Время торговли: Любое время. Но, например, в азиатскую сессию приятнее торговать Aud. •Дальше используется индикатор Daily Open Price, настроенный на открытия разных сессий (а так же NY и L) •EМА 8. •3_Level_ZZ_Semafor •#MTFStochastic_mj_v2.0 (настроить надо на 1,2 таймфрейма выше используемого) •MACD_Complete Правила: Для покупок (на m1): -Цена пересекает трендовую линию (хотя на скрине этого нет >:d-Цена перескла ЕМА 8 -ЕМА 8 окрашена в голубой цвет -Есть 3 Ball на дне -15min Stochastic РАЗВЕРНУЛСЯ вверх -MACD Completed пересеклись -MTF HA окрашен в голубой цвет -StopLoss зa 3 Ball Для продаж аналогично Немного о тактиках торговли: 1. Дивергенции - сильные сигналы разворота тренда. 2. Можно заходить в сделку не сразу, а, например, на откате к фибо 38 или 62. Так же фибо можно использовать как цели 1.382 и 1.618. 3. Если мы уберем все индикаторы, оставив только HA Smoothed, будем рисовать трендовые линии и торговать на их пересечении ценой, то мы все равно будем в плюсе. Вообще, трендовые линии играю в системе очень большую роль. 4. Проверьте, пожалуйста, индикаторы дейли опен прайс с этим сообщением :| Make them different colors, I use red for 5 pm open, Blue for 7PM open, Green for 2 am open, Lime for London 3 am open, and yellow for 8 am NY open or choose any colors that fit you. 5. Профит 5 и более пунктов. При достижении 20-30 пунктов прибыли, можно перейти на 5мин таймфрейм, перевести стоп в безубыток и следить за позицие уже на нем. И так далее. Всех призываю к обсуждению и тестированию. особенно Пашу :] Добавлено: 19-06-2012 14:06:16 Сейчас выложу шаблоны и индикаторы. Проверьте все ли работает. (у меня например сбои с хейкен аши происходят) Кто заинтересуется, помогите перевести (уж очень мозгоемко): If you had a line marking the London Open this morning, I had a trade long on the 1 min going long, which turned into a 5 min trade, and then on the 5 min reversed back to the open. Everyone be aware of these setups, many many time when price takes off from the open line in either direction for 40 or 50 pips we get a pullback to the open for equal pips...2 easy trades to spot if you watch it for a while This is a typical move of the big boys to set the high or low of the day, then its easy to trade in the direction of the 15 or 1 hr charts. I will put a pending order 10 pips below the London open if this trades around the open for a while, or look for the reversal back long again. When 2 or 3 open lines all get together we are in for a big move in 1 direction EUR/USDFreebie.rar

- 11 ответов

-

- 8

-

-

- macd

- stochastic

- (и ещё 5 )

-

[UNI] МТС (основа-старый добрый MACD) Год выпуска: 2014 Сайт продажи: Безвозмездно Валютные пары: Мажоры Таймфрейм: [UNI] Время торговли: круглосуточно Описание: За основу взят индиктор MACD с многократной фильтрацией сигналов. Собственно, взято за основу просто пересечение в MACD, нужно было только отфильтровать ложные сигналы. Изначально старался разработать чисто индикаторную стратегию, но как ни старался, наличие головы при торговле обязательный параметр, в данной стратегии голова особо нужна именно при выходе из позиции. индикаторы: MACD, i_Alex_Activity_v0ll_2, Laguerre, ELR1, Elder_Impulse_System Правила стратегии: Покупка: столбики гистограммы MACD пересекают MACD SMA(красная линия), значение Laguerre выше предыдущего (движется вверх), столбик i_Alex_Activity_v0ll_2 пробил уровень и стал синим, столбик ELR1 выше предыдущего (выделяется цветом если выше), Elder_Impulse_System зеленый. Вход возможен в течение трех свечей после пересечения, так же параметры индикаторов нужно подбирать для разных пар и ТФ индивидуально. Продажи зеркально Входы осуществляются рыночными ордерами, но можно и стоповые ставить, на Ваше усмотрение. Усиление сигнала: дивергенции, уровни, светлая голова. Скриншоты: специально взял для демонстрации пару EURUSD с нынешней ситуацией чтобы показать что и лоси будут и профит. Вертикальными линиями указаны возможные входы. Суть в том, что по данной стратегии можно ловить тренды в самом начале и частично фильтровать флет. Торговал по ней на дневках с весьма хорошими результатами, к сожалению мониторинг не делал. Так же прилагается БОТ написанный товарищем PavelG по этой стратегии. Бот и индикаторы в архиве. Собственно, призываю заинтересовавшихся данной тс и ботом принят участие в доработке и оптимизации, к сожалению, у меня на все это нет времени и ресурсов. Еще хочу сказать, что на разных парах и разных ТФ стратегия работает где-то лучше, где-то хуже. настройки бота: все настройки можно посмотреть в коде советника, все они откомментированы, настроек ооочень много. Хочу только обратить Ваше внимание на параметр typein, если стоит -1 то входы осуществляются по данной стратегии, если стоит -2 то входы осуществляются без участия MACD, все остальные параметры по стратегии должны совпадать. Я пока что провел быструю оптимизацию без форвардов и по контрольным точкам (на большее не было времени) и запустил на демо. Мониторинг того что бот наторговал с декабря, выкладываю. (просадка в самом начале была в связи с тем что бот был запущен без сетов и с мартином с настройками по умолчанию и на малениких тф) https://www.myfxbook.com/members/SHRIKE74/mybot/1449454 Если потребуется, данные сеты выложу, но не рекомендую их использовать для торговли на реале, для реала нужна нормальная оптимизация, чем и предлагаю заняться совместными усилиями. При появлении новых нормально оптимизированных сетов, буду их ставить на тест, мониторинг работы бота будет постоянно висеть здесь. Так же в боте есть возможность включения мартина, несколько вариантов трала, стопы как фиксированные, так и по атр, частичное закрытие по атр, добавлен фильтр по машке, несколько вариантов ММ. Короче бот насыщенный. МTC.rar

- 2 ответа

-

- 4

-

-

- стратегия

- индикаторная стратегия

-

(и ещё 2 )

C тегом:

-

Название стратегии: "Heiken Ashi+NonLagDot" Год выпуска: неизвестен. Нашел в 2014 году. Валютные пары: универсальная. Таймфрейм: Н1. На других не знаю (не пробовал). Возможно, будет работать и выше. Время торговли: круглосуточно, но лучше в активные часы. Описание: стратегия основана на пробое хай/лоу закрывшейся свечи на основе показаний двух индикаторов (Heiken Ashi и NonLagDot). От себя добавил два фильтра (MACD и Trend Magic) Всем привет! Нашел на одном сайте систему и решил доработать. Итак, правила: Покупка 1. Trend Magic (ТМ) синий. 2. Свеча открылась и закрылась над ТМ. 3. На этой свече Haiken Ashi (НА) синий и точка NonLagDot (НЛД) тоже синяя. 4. Столбик MACD выше 0 и сигнальной линии. 5. Отложка на 50 пп выше High свечи. Продажа 1. Trend Magic (ТМ) красный. 2. Свеча открылась и закрылась под ТМ. 3. На этой свече Haiken Ashi (НА) красный и точка NonLagDot (НЛД) тоже красная. 4. Столбик MACD ниже 0 и сигнальной линии. 5. Отложка на 50 пп ниже Low свечи. При смене цвета хотя бы одного индикатора после закрытия второй свечи отложенный ордер нужно закрыть и ждать появления повторного сигнала. Стоп не нужен, так как беру короткий тейк лотом из расчета 10 пп – 1%. Но для подстраховки можно ставить за ТМ. Также сопровождать можно по-разному, благо советник (в комплекте) позволяет. Мне же достаточно брать 10% в день одной сделкой. На йеновых кроссах тейк 150, на золоте 200. Иногда можно и больше. Но не обязательно ждать закрытия именно такого количества пунктов. Возможно, кто-то не такой жадный и его устроит и 1-2% (10-20 пунктов) в день :d Кстати, все пункты в описании – новые. В комплекте индикатор новостей и сигнальшик закрытия свчи. Таким образом, можно просто проверять ситуацию раз в час и заниматься своими делами. Тестирую на EURUSD, GBPUSD, EURJPY, GBPJPY, XAUUSD. По мере тестирования буду писать дополнения и уточнения. Еще бы знать, как картинки в текст вставлять... :-/ В-общем, все описание и инструментарий в архиве. Если есть желающие протестировать - милости прошу! :d Да, для полного удобства не хватает индикатора, который ставит метки (с отступом) на последней закрывшейся свече. Может, кто нибудь поделится или сможет написать?.jpg .jpg Heiken-Ashi+5.rar

- 40 ответов

-

- 8

-

-

- стратегия

- индикаторная стратегия

- (и ещё 4 )

-

Название стратегии: Golden Boy Год выпуска: 2013 Сайт продажи: http://tradelikeapro.ru/ Валютные пары: XAUUSD (золото) Таймфрейм: не используется Время торговли: Американская и европейские сесиии Описание: Внутридневная стратегия для торговли золотом. Основана на графиках ренко и характере движения инструмента XAUUSD. Правила стратегии: см. видео Скачать индикаторы и шаблон ТС

- 492 ответа

-

- 14

-

-

- стратегия

- индикаторная стратегия

- (и ещё 4 )

-

Название стратегии: Easy Mac Год выпуска: 2015 Сайт продажи: Бесплатно Валютные пары: Любые Таймфрейм: Н1 - Н2 - Н4 рекомендовано Н2 Время торговли: Круглосуточно Описание: Давайте рассмотрим следующие темы: • восстановления во время сильных трендов как торговая возможность; • входа в рынок с помощью Скользящих средних; • использование MACD и скользящих стоп-ордеров для управления сделкой. Идентификация торговой установки «Easy Mac» - это стратегия торговли на восстановлениях. Поэтому очень важно быть знакомым с концепцией идентификации ценового тренда и восстановления. Чтобы помочь идентифицировать направление рынка и рыночные откаты, эта стратегия использует четыре отдельных экспоненциальных Скользящих средних (200, 30, 25 и 3 EMA). Каждая из этих Скользящих средних будет иметь определенную цель для данной стратегии, когда они добавляются на 2-часовой ценовой график. Обратите внимание: рекомендуется выбрать цвета для Скользящих средних таким образом, чтобы вы могли легко запомнить их значения. Ниже приведен пример всех наших Скользящих средних за работой. Первая концепция: идентификация тренда. Тренд, как полагается, снижается, потому что цена находится ниже 200EMA. Это очень важно, потому что, если бы цена вместо этого была выше 200-дневной EMA, то валютная пара рассматривалась бы как развивающая восходящий тренд. Вторая концепция: ценовое восстановление. Чтобы определить местонахождение этого движения, трейдер будет наблюдать 3- и 30-периодные Скользящие средние. Если 3EMA перемещается выше 30EMA, как отмечено на скриншоте ниже, то это будет рассматриваться как восстановление или откат против тренда. Правила стратегии: Вход в рынок Итак, теперь, когда мы идентифицировали тренд, следующий вопрос состоит в выборе момента входа в рынок. Прежде всего, так как мы будем снова использовать наши Скользящие средние, то оставляем их на нашем графике! Идея заключается в том, что мы хотим войти в рынок после того, как восстановление завершится. Также помните, что цена развивает нисходящий тренд, поэтому мы будем рассматривать только сделки в короткую сторону, когда тренд возобновится! Вход осуществляется, когда 3-периодная Скользящая средняя опускается обратно под 30-периодную EMA. Это обычно делается с помощью рыночного ордера, и для стратегии «Easy Mac» используется ордер на вход двойным лотом. Как только ордер входа в рынок размещен, заключительным шагом стратегии является определение, где и как выйти из рынка. Управление сделкой: В качестве заключительного шага трейдеры должны знать, где выйти из рынка и как управлять риском. Для стратегии «Easy Mac» этот процесс использует два индикатора. Сначала на ваш ценовой график нужно добавить индикатор MACD (12, 26, 9). Первую половину позиции (один лот) нужно закрыть на следующем пересечении MACD. Это происходит, когда линия MACD двигается обратно выше сигнальной линии во время нисходящего тренда. Для второй половины позиции (один лот) при этой стратегии используется скользящий стоп-ордер. Этот стоп-ордер должен быть привязан к 25-периодной Скользящей средней. Данный стоп-ордер будет продолжать перемещаться за рынком, пока валютная пара продолжает двигаться в вашу пользу. Как только цена достигает линии EMA, оставшаяся часть позиции должна быть немедленно закрыта. Как выставить нестандартный таймфрейм в MT4: - _http://tradelikeapro.ru/kak-vyistavit-nestandartnyiy-taymfreym-v-mt4/ Скриншоты: _https://yadi.sk/i/mBZBb7Dwh7WYs Скачать: _https://yadi.sk/d/IWGmB9Vxh7WrMEasy_Mac.rar

-

- 6

-

-

- macd

- скользящие средние

-

(и ещё 5 )

C тегом:

-

Название стратегии: DivУр Год выпуска: 2005 Валютные пары: универсальна, но лучше использовать некоррелированные, т.к. сигналы будут повторяться. Таймфрейм: H4 Время торговли: на открытии каждой новой четырехчасовой свечи Описание: Стратегия основана на отскоках от уровней, по сути это более расширенный вариант данной стратегии _http://tlap.com/forum/torgovye-sistemy/2/m30-w1-torgovlya-ot-urovnya/7573/ c другими правилами. Правила стратегии: 1. Открываем график валютно пары на Н4, смотрим где находится цена и строим 2 уровня над и под ценой, проводя их по значимым максимумам и минимумам. Особая точность не важна. Плюс добавляем на график стандартный MACD. Входы 1 вариант На продажу 1. Ждем когда цена подойдет к уровню. 2. Смотрим на MACD. Если на растущей гистограмме MACD появился следующий столбик, который меньше предыдущего и в наличии начала образовываться медвежья дивергенция на MACD, как на скрине то входим рыночным ордером на открытии новой свечи. 3. Стоп лосс устанавливаем за уровнем, так чтобы он был выше максимумов теней ближайших свечей вблизи уровня. ДополнениеВозможен также более ранний вход на уровне по паттерну PA, - пин бар, если он хорош (имеет длинный нос, высовывающийся за уровень и тени ближайших свечей) или медвежье поглощение. 4. Тейк профит устанавливаем на следующий ближайший уровень. 5. Если цена идет в нашу сторону некоторое количество пунктов, например доходит до более мелкой поддержки, которую можно увидеть на предыдущем скрине - делаем сейф (по снайперу) - закрываем половину позиции, а стоп переносим на расстояние равное расстоянию от текущей цены до цены открытия. Таким образом, позиция уже в безубытке На покупку все зеркально. 2-й вариант 1. Наблюдаем пробитие уровня ценой. 2. Видим, что цена возвращается к уровню (сопротивление становится поддержкой) 3. Наблюдаем первый повышающийся столбик гистограммы MACD после понижения. 4. На открытии следующей свечи входим. Дополнение Вход возможен и по сетапам PA (более ранний), как в первом варианте 5. Стоп, тейк и сейф, как в первом варианте. На продажу условия обратные. Замечания 1.В случае если видим явный тренд на графике, можно оставлять небольшую часть позиции после того как взят стандартный тейк системы. 2. Если уровень вроде бы пробит, но следующая свеча мощно возвращает цену обратно, при этом на MACD мы наблюдаем сигнал, то считаем пробой ложным и входим (именно поэтому точность построения уровней не важна) 3. То же самое с дивергенцией, что и в пункте 2 4. Необязательно использовать в системе MACD, можно использовать тот осциллятор, который больше нравится. 5. Более ранний вход будет если использовать таймфрейм H1 (т.е. уровни строим на H4, а входим на них на H1), однако торговля будет гораздо более интенсивная, графики придется просматривать каждый час.

- 14 ответов

-

- 15

-

-

Тестируя одновременно несколько систем я заметил, что вход у них приблизительно в одном и том-же месте. Ну и тут своего рода озарение: соединить положительные стороны трёх систем в одну и посмотреть что получится. Наблюдаю за получившейся тс несколько дней и пока вроде работает в плюс. Решил выложить на обозрение всем, дабы подкорректировать работу тс! Обсуждение и предложение ниже. Тип системы: Трендовая система. Сложность: Средняя Количество индикаторов: 6 Таймфрейм: M15 Валютные пары: Основные Время работы: Европейская и Американская сессия. Правила: МА89 под ценой. МА7 и МА21 пересекли друг друга и расходятся , так что МА7 под ценой а МА21 под МА7. MACD: в плюсовой зоне ( или активно поднимается из минусовой зоны и при этом индикатор ForexGrowthBot нарисовал зелёную стрелку вверх). VF Trend: этот и предыдущий столбик цельно зелёный. Так же если пересечение МА7 и МА21 пропущено, то совершаем покупки : МА89 под ценой. МА7 под ценой а МА21 под МА7. MACD: в плюсовой зоне. VF Trend: этот и предыдущий столбик цельно зелёный. Stochastic Oscillator: двигается снизу вверх и пересёк сигнальную линию, или индикатор ForexGrowthBot нарисовал зелёную стрелку в верх. Р.С. : Если цена с момента пересечения МА7 и МА21 прошла более 50 пунктов, то лучше подождать отката.! Стоп выставляется по зелёным точкам индикатора Pro Fx 09 и передвигается за ним. Тейк профит в зависимости от волатильности пары ( 40 - 70 пунктов) Закрытие ордера на покупку : МА7 и МА21 пересекли друг друга, или MACD перешёл в минусовую зону, или индикатор ForexGrowthBot нарисовал красную стрелку в низ. Продажа: Все правила на оборот! Обновлён 08.07.2011 Скачать архив с тс KROOL M15ts. _http://narod.ru/disk/18380865001/KROOL%20MT15ts.rar.html Торговая стратегия: KROOL M15ts Update до версии 2 (KROOL M15ts V2) 09.07.2011 В тс произошли небольшие изменения и добавления! 1 индикатор Pro Fx 09 вызывал много разногласий и теперь заменён на ZigZag stairs ( красные и зелёные точки) http://tlap.com/forum/klassicheskie-indikatory/35/zigzag-nabor-zig-zagov/15049 В результате этого стопу стали немного короче. Устанавливаем стоп приказ на 3-5 кунктов выше ZigZag stairs при продаже. 2 МА89 заменена на индикатор: #MTF_MovingAverage http://tlap.com/forum/klassicheskie-indikatory/35/moving-average-nabor-mashek-over-600-indicators/7716/ Он альтернатива скользящей средней, на графике он хорошо отрабатывает тренд, настройки: TimeFrame = 60 MAPeriod = 23. 3 Бледно зелёной и красной стрелкой отмечается пересечение МА7 и МА21, также раздаётся звуковой сигнал! Будьте внимательны, не все стрелки надо отрабатывать, обязательно проверяйте остальные правила тс! 4 Добавлен индикатор Parabolic SAR для удобства передвижения стоп приказа за ценой. 5 Добавлен советник SAR_trail_v.6 http://tlap.com/forum/hardwaresoftware-dlya-treydera/27/vspomogatelnyy-sovetnik-trailing-stop-po-parabolic-sar/230/ Он самостоятельно передвигает стоплос по Parabolic SAR. AllowLoss - если установить его в TRUE, то будет тралить независимо от того, находится ли SAR в безубытке или нет. DistancePoints - расстояние от параболика до стоп-ордера, задается в пунктах. Правила для входа остались без изменений!!! Только замена МА89 на #MTF_MovingAverage. Покупки: #MTF_MovingAverage под ценой. МА7 и МА21 пересекли друг друга и расходятся , так что МА7 под ценой а МА21 под МА7. MACD: в плюсовой зоне ( или активно поднимается из минусовой зоны и при этом индикатор ForexGrowthBot нарисовал зелёную стрелку вверх). VF Trend: этот и предыдущий столбик цельно зелёный. Все остальные добавления служат для облегчения вашей работы. Использовать или нет индикатор Parabolic SAR и советник SAR_trail_v.6 на ваше усмотрение! При хорошем и резком движении лучше использовать, а когда тренд вялый, то не использовать. Также, я сейчас задумываюсь, нужен ли в тс тейкпрофит? При хорошем тренде нет, а если на рынке флэт? И какой фильтр для определения флэта использовать? Скачать архив с тс KROOL M15ts V2: http://narod.ru/disk/18544851001/KROOL%20M15ts%20V2.rar.html Особая благодарность в доработки тс : Garfik ! ___________________________________________ 16.10.2011 1 )Вернул обратно МА89. 2 )Убрал SAR_trail и поставил e-MoveSLTPbyMouse удобно и быстро можно менять тейк и стоп спомощью мыши. 3) поставил индикатор сессий. ТС KROOL M15ts V2+ http://narod.ru/disk/28548694001/KROOL%20M15ts%20V2%2B.zip.html Сейчас тс у меня выглядит вот так !

- 269 ответов

-

- 9

-

-

- индикаторная стратегия

- m15

- (и ещё 3 )

-

Год выпуска: 2013 Валютные пары: любые Таймфрейм: Н4 - основной, D1 - вспомогательный Время торговли: раз в 4 часа, круглосуточно Описание: Спокойная торговля на Н4 по динамическим каналам (TMA, GannHiLoActivator), MACD и RSI, чаще всего без стопов с усреднением убыточных сделок . Оценочная средняя прибыль: 15-30% в разные месяцы. Задача системы - брать внутринедельные колебания цены на более-менее прогнозируемом таймфрейме, где хорошо работает логика и теханализ. В сумме внутринедельные движения кратно превышают движения, взятые по дневному графику. Внимание: Я больше не использую данную торговую систему ввиду ее большой сложности и опасности. Новая система сильно отличается, поэтому во избежание путаницы она описана в отдельной ветке: [Н4-D1] Стохастики без стопов. По решению модератора этот топик можно отправить в архив. О стиле торговли: Предупреждение: Важные условия, которые нужно иметь ввиду: Основные правила входа: 1. МАКД не около нуля, цвет его сменился. Либо МАКД дает сигнал на продолжение сильного тренда при отскоке от нулевой линии индикатора - учитывайте ситуацию на дневном графике. 2. РСИ далеко от противоположно границы, желательно истощение или дивергенция. 3. Имеем стрелочку от RSI-EMA, но не обязательно. Лучше ориентироваться на Price Action. 4. Цена находится у границы канала ТМА на Н4. 5. Желательно работать от уровня. Правила для дополнительных входов: Частенько от Ганна или средней линии ТМА происходит отбой, особенно когда цена двигается неуверенно или при затухании тренда, наличии ощутитмых внутритрендовых колебаний цены. В отбой от этих линий встаем со стопом, т.к. может быть пробой и понеслась в другую сторону, а нам этого не надо. Money management: Рабочий размер ордера 0,02 при балансе 1000. При балансе 1500 - 0,03 и так далее. Всего девять пар, одновременно около 20 сделок. Брокер Альпари, стоп-аут 20%, плечо 1:500. Такие условия дают много свободной маржи для работы внутри минуса. А чтобы слиться, нужно многократно превысить ММ без стопа или делать другие критичные глупости. Скриншот: Для примера взял USDCHF, так как пара спокойная и хорошо видно стиль торговли. На скрине выложено несколько вариантов возможных сделок, как они могли бы быть заключены по данной системе. Желтыми линиям показаны возможные продажи, синими - покупки. Горизонтальными желтыми и синими линиями показаны возможные входы с помощью отложенных ордеров от "хвостатых" свечей. Разбор возможных сделок: Чего нельзя делать: Маленькие хитрости: Список и назначение основных индикаторов: Рекомендую почитать. Список и назначение дополнительных индикаторов: P.S. 1. Выложил чтобы поделиться с форумчанами исходя из лучших искренних побуждений. Поэтому не хотелось бы слушать кучу критики и предложений, основанной на других стилях торговли.Буду благодарен замечаниям и дополнениям, близким к логике этой ТС. Отдельное спасибо форумчанину Smusmumrik за рецензирование статьи перед публикацией. 2. Стейт не покажу, т.к. на имеющемся счете я пробовал много разных пакостей, которые сильно портили картину. Так что во избежание ложных выводов извините. 3. Некоторые индикаторы модифицированы, иногда не полностью корректно, но меня устраивает. Оригиналы лежат в бескрайних просторах Интернет. Скачать: Индикаторы + шаблоны для Н4 и D1:TMA.rar

-

Название стратегии: Magic Год выпуска: 2014 Сайт продажи: - Валютные пары: EURUSD, GBPUSD. Таймфрейм: H1 Время торговли: Круглосуточно Описание: Простая трендовая система. Правила стратегии: Используем индикатор MACD, Линии мюррея, трендовые линии. Покупка: Гистограмма MACD пробивает сигнальную линию. Медленная скользящая средняя выходит из гистограммы. Продажа: Зеркально покупке. Торгуем только в сторону тренда, используем локальные минимумы/максимумы как SL. Торгуем в торговом коридоре ( на ваше усмотрение ). Выходы: Отскок от линии тренда на ТФ [D1-W1], если у нас продажа то используем отскок от восходящего тренда, Если у нас покупка то используем отскоки от нисходящей линии тренда. Сильные уровни на [D1-W1] с дивергенцией MACD ( использую линии мюррея, вы можете выставлять сами ). SL: на 10-15 выше/ниже максимума/минимума Открываем график H1, выставляем индикатор MACD, открываем Таймфрейм D1 или W1, выставляем сильные уровни, далее опять переходим на H1 и начинаем торговать по ТС. Скриншоты: Я не торговал против тренда, галочки - входы, крестики - входы против тренда ( не входим ), лоси за максимум ( постепенно передвигаем ), При выходе использовал бы дивергенцию MACD и сильный уровень. Если бы у нас было 1000$, то за 10 дней мы бы подняли 1000+1298= 2298, 100% от своего депо. Галочки - Входы, крестики - Выходы, первый крестик - отскок от трендовой линии на D1, Второй крестик - уровень сопротивления, красные линии - Стоплосси, в общем за 15 дней мы бы заработали около 1000 пунктов. Скачать: Под спойлер. Murrey_Math_MTF.zip

- 9 ответов

-

- 6

-

-

- индикаторная стратегия

- h1

- (и ещё 3 )

-

Название стратегии: Big Boss Method Год выпуска: 2012 Валютные пары: audusd, eurjpy, gbpusd, usdchf, nzdusd Таймфрейм: D1 Время торговли: Раз в сутки Описание: - Торговля рассчитана на на дневные графики - Для нахождения условий [сетапа] требуется всего пара минут, необходимо дождаться закрытия дневной свечи. - Используются только стандартные МТ4 индикаторы, такие как EMA с периодами 50 и 100, а также индикатор MACD. - Получается не так много сделок в течение недели или месяца, но это не главное, главное, что вы получаете редкие сделки с хорошей прибылью. - Соотношение риска на уровне 1:3 (1 тейк профит = 3 стоп лоссам). Правила стратегии: НАСТРОЙКА СИСТЕМЫ: - Открываем график D1 - Устанавливаем индикаторы ЕМА 50 (Желтого цвета) ЕМА 100 (Красного цвета) MACD (12, 26, 9). УСЛОВИЯ НА ВХОД: Buy Первое, что нужно искать, когда MACD гистограмма на 0 уровне и начинает идти вверх. Ожидая, что гистограмма пойдёт от уровня 0 вверх, мы смотрим на свечу, в случае если свеча бычья и пересекает обе EMA снизу вверх или уже находится около них, открываем сделку на покупку, но только тогда, когда свеча закрылась! Устанавливаем SL = 150pips TP = 450pips. Скриншоты: big_boss_method.rar

- 80 ответов

-

- 6

-

-

- индикаторная стратегия

- d1

- (и ещё 3 )

EA.thumb.jpg.60312ba5db857cc65ffef00716ab3ed3.jpg)

.thumb.png.4d13919a309b7a953a9117bfb7dd9ffc.png)

.thumb.png.7cd74b2fc2f01dac3a80a21fa608e5d2.png)