Поиск сообщества

Показаны результаты для тегов 'циклический анализ'.

Найдено: 2 результата

-

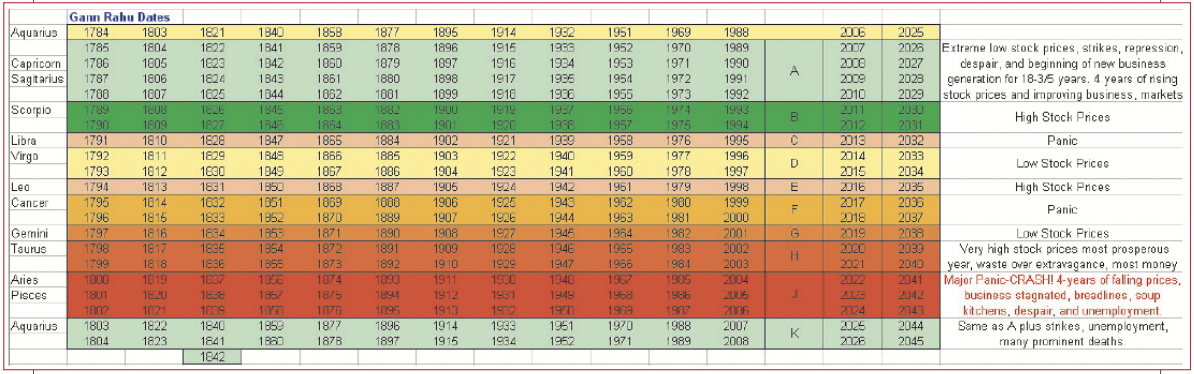

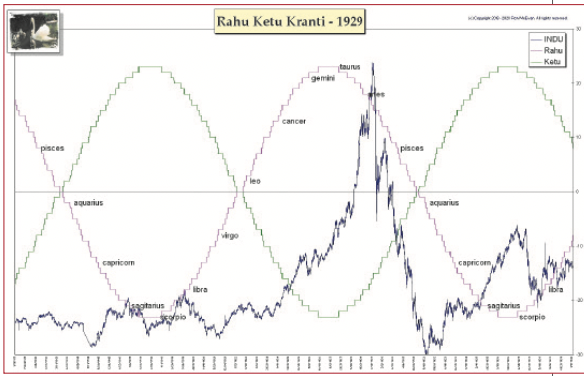

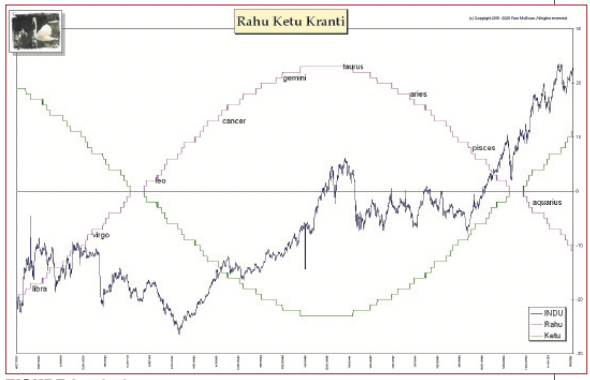

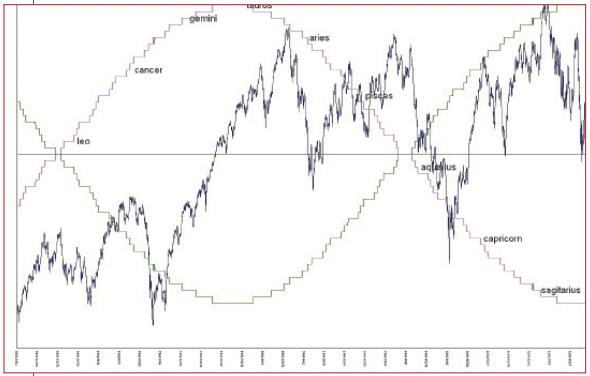

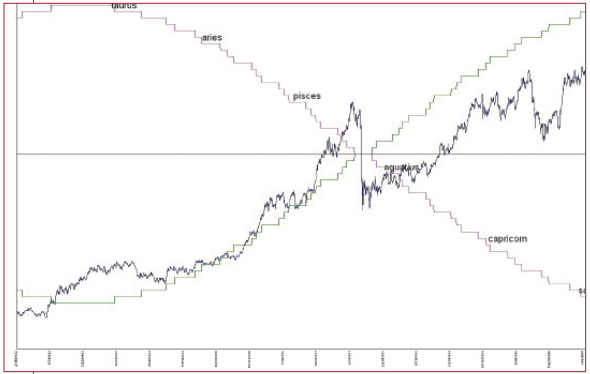

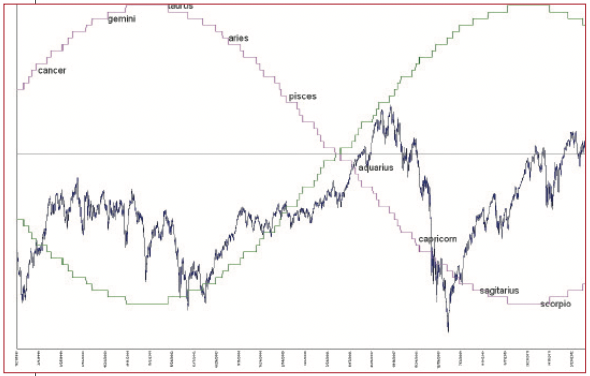

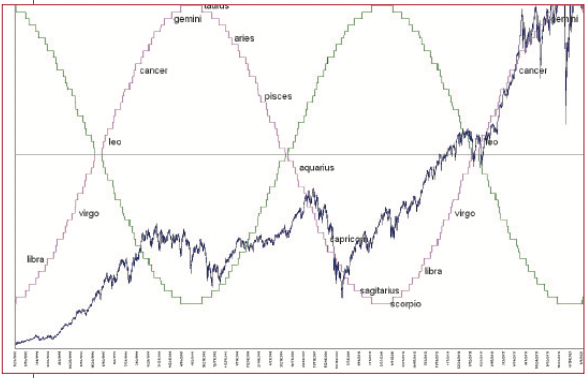

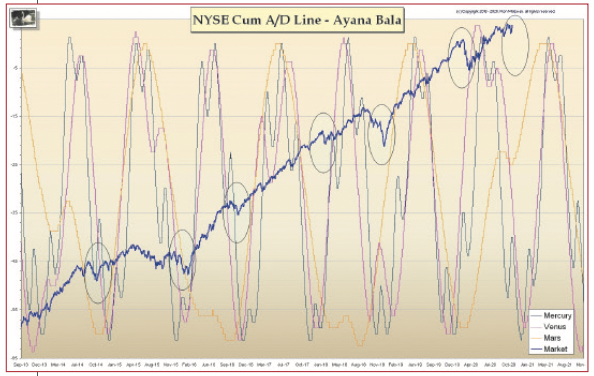

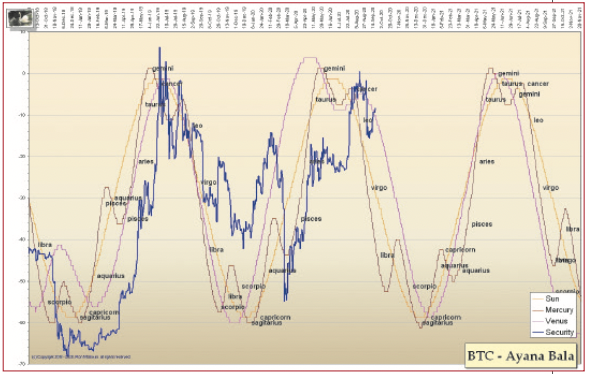

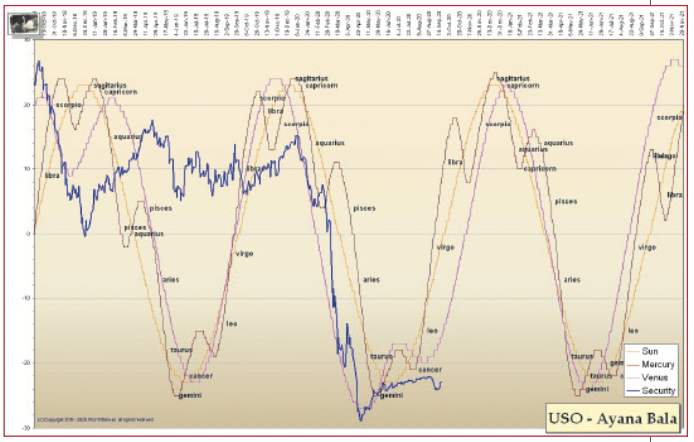

Астрофизические циклы 18 1/2-летний экономический цикл В звездах ли правда? Некоторые считают, что У. Д. Ганн смог сделать точные экономические прогнозы на основе 18 1/2-летнего лунного цикла. Предлагаем вашему вниманию данную концепцию с исследованием, которое отображает лунные циклы в сравнении с фондовым рынком. Рональд Макьюэн Среди огромного количества исследований, опубликованных У. Д. Ганном в то время, когда он был одним из величайших технических аналитиков рынка, была диаграмма его прогнозов на годы (периоды), в которых будут преобладать различные экономические условия. В то время было мало что известно в отношении того, как Ганн мог делать такие точные прогнозы. Я потратил время на изучение данной концепции Ганна и в этой статье поделюсь своими мыслями. У. Д. Ганн был известен как член масонской ложи самой высокой 33-й степени. Он также был выдающимся астрологом и включил астрологию в свои методы определения рыночного времени. Думаю, что большая часть тайны великих способностей Ганна заключается в его использовании астрологии. Я считаю, что некоторые недоразумения относительно его систем вызваны отказом от принятия принципов астрологии, вследствие чего упускается из виду важный компонент его работы. Астрология – это то, на чем Ганн не акцентировал внимание в своих учениях и что в основном держал в секрете, посвящая в свои тайны лишь ограниченное количество своих учеников. Таким образом, этот материал был предназначен для того, чтобы будущие ученики, изучающие методы Ганна, могли самостоятельно разобраться в этом. При жизни Ганн отправился в Индию, предположительно, с целью изучить методы определения правильного выбора момента сделки у индийских торговцев чаем. Торговцы чаем в Индии были хорошо осведомлены в применении древних методов Джйотиш (астрология, основанная на древних ведических текстах). Одной из концепций, с которыми, вероятнее всего, познакомился Ганн в своих исследованиях, был 18,5-летний цикл северных и южных лунных узлов. На астрологическом языке торговцев чаем данная концепция включала два астрономических тела: Раху и Кету. Хотя в ведических текстах по астрологии Раху и Кету на самом деле не являются астрономическими телами, тем не менее, они считаются таковыми. Рисунок 1. Циклы с периодом в 18,5 лет. Периоды в 18,5 лет являются основой для прогнозов преобладающих экономических условий в различные периоды истории, изложенных У. Д. Ганном. A Крайне низкие цены на фондовом рынке, забастовки, репрессии, отчаяние и начало нового поколения бизнеса на последующие 18 3/5 лет. 4 года роста цен на акции и налаживание бизнеса и рынков B Высокие цены на фондовом рынке C Паника D Низкие цены на фондовом рынке E Высокие цены на фондовом рынке F Паника G Низкие цены на фондовом рынке H Очень высокие цены на фондовом рынке, самый успешный год, расточительная трата денег J Несдерживаемая паника – КРАХ! 4 года падения цен, стагнация бизнеса, очереди за хлебом, бесплатные столовые для нуждающихся, отчаяние и безработица K То же, что и A, плюс забастовки, безработица, масса смертей выдающихся личностей При воспроизведении диаграммы, представленной на рисунке 1, который я обновил, включив в него следующие 25 лет, быстрый математический расчет покажет 18 1/2-летние периоды, которые являются основой для прогнозов преобладающих экономических условий в различные периоды в истории, изложенных Ганном. Астрономически Раху и Кету обозначают точки пересечения путей Солнца и Луны при их движении по небесной сфере. Следовательно, Раху и Кету соответственно называются северным и южным лунными узлами, и считается, что они обуславливают солнечные затмения. Исходя из теории, что 18 1/2-летний цикл лунных узлов (Раху и Кету) был основой для сделанных Ганном экономических прогнозов, я приступил к построению этих циклов в отношении данных Dow Jones Industrial Average (DJIA) в качестве индикатора преобладающих экономических условий в прогнозируемые периоды времени. Я использовал DJIA в качестве базового индекса, так как пишу для тех, кто заинтересован в принятии долгосрочных инвестиционных решений в рамках текущих рыночных трендов. Чтобы еще больше улучшить исследование, я применил другое астрологическое приложение Джйотиш, Кранти (астрономическое склонение), а также восточные (сидерические) знаки зодиака на благо тех жителей Востока, которые могут иметь большее понимание их значимости. В этой статье мы не будем углубляться в подробности. Рисунок 2. 1929 год. В этом году произошел крах фондового рынка. Очевиден значительный рост промышленного индекса Доу-Джонса от нижней части цикла Раху до момента, когда он достигает максимального склонения и начинает разворачивать свое направление вниз. Рисунок 3. 1949 г. Очевиден рост и падение индекса DJIA вместе с подъемом и падением Раху аналогично представленному на графике на рисунке 2. Обвал на рынке происходит в точке, где имеет место разворот соответствующих склонений Раху и Кету. Впоследствии рынок продолжал расти. 18 1/2-летние экономические циклы У. Д. Ганна (Раху и Кету) Я сравнил данные фондового рынка с датами на графике Ганна. И воспроизвел некоторые результаты в следующих графиках. График на рисунке 2 охватывает период биржевого краха 1929 года. На графике очевиден значительный рост промышленного индекса Доу-Джонса от нижней части цикла Раху до момента, когда он достигает максимального склонения и начинает разворачивать свое направление вниз. Рисунок 4. 1968 г. Здесь вы видите аналогичную модель: подъем рынка совпадает с подъемом Раху, вслед за которым происходит обвал при развороте склонений Раху и Кету. Рисунок 5. 1987 год. Очевидно, что крах фондового рынка 1987 года произошел в результате разворота склонений Раху и Кету. DJIA в этот период четко следовал за циклом Кету. Рисунок 6. 2005 год. Коррекция разворота цикла Раху и Кету произошла позже четкой точки разворота, поэтому это следовало бы интерпретировать как ложный сигнал, хотя она и произошла позже. Периоды в 18 1/2 лет являются основой для прогнозов преобладающих экономических условий в различные периоды истории, изложенных Ганном. На рисунке 3 представлен график 1949 года, мы видим аналогичные взлеты и падения индекса DJIA, которые шли в унисон со взлетами и падениями Раху. Обвал на рынке происходит в точке, где наблюдается разворот соответствующих склонений Раху и Кету. Впоследствии рынок продолжил рост. На рисунке 4 представлен график, охватывающий период с 1968 года. Здесь очевидно еще одно повторение модели: подъем рынка, совпадающий с подъемом Раху, вслед за которым происходит крах при развороте склонений Раху и Кету. Впоследствии произошло еще одно ралли DJIA на подъеме склонения Кету, еще одно падение при его развороте, вслед за которым произошло еще одно ралли при развороте склонения Раху. В печально известном крахе 1987 года, который произошел при смене склонений Раху и Кету, DJIA в этот период четко следовал за траекторией цикла Кету (рисунок 5). Причины, лежащие в основе этих разворотов в моделях, требуют более глубокого изучения астрологических заповедей Джйотиша, вдаваться в подробности которых в рамках данной статьи мы не будем. Дело здесь в том, чтобы попытаться определить, имеют ли место экономические (рыночные) модели, демонстрируемые в течение 18 1/2-летнего цикла. В примере с 2005 годом коррекция разворота цикла Раху и Кету произошла позже точной точки разворота, поэтому понятно, что это следовало бы интерпретировать как ложный сигнал, хотя впоследствии она действительно произошла. Крупная коррекция произошла на пике цикла Раху. Рисунок 7. 1993-2020 годы. Коррекции появлялись в точках разворота. Крупная коррекция в 2008 году произошла на пике цикла Раху. Рисунок 8. Линия роста/падения и планетарные участки Аяна Бала. Кумулятивная линия роста/падения NYSE дает общее представление о периодах силы и слабости рынка. Очевидна общая картина слабости в циклах, когда планетарные участки Аяна Бала находятся в нижних точках, хотя это и не всегда верно. Рисунок 9. График биткойна и планетарная Аяна Бала. В данном случае концепция Аяна Бала из мудрости Джйотиш, которая указывает на «силу» Кранти (склонения), применяется к биткойну (BTC). Рисунок 10. Нефтяной фонд Соединенных Штатов и планетарная Аяна Бала. В данном случае концепция Аяна Бала из мудрости Джйотиш, которая указывает на «силу» Кранти (склонения), применяется к Нефтяному фонду Соединенных Штатов. Это подводит нас к графику на рисунке 7, который охватывает данные DJIA с 1993 по 2020 годы. Коррекции снова появляются в точках разворота. Крупная коррекция в 2008 году произошла на пике цикла Раху. Я продолжил это исследование, включив в него еще одну концепцию мудрости Джйотиш, концепцию Аяна Бала. Аяна Бала – это показатель «силы» Кранти (склонения). В этом исследовании я использовал кумулятивную линию роста/падения NYSE в качестве общего представления о периодах силы и слабости рынка. Общая модель слабости (хоть и не в 100% случаев) в циклах падает на моменты, когда планетарная Аяна Бала находится в нижних точках (см. рисунок 8). Я применил эту методологию к нескольким сотням ценных бумаг. Приведу два примера своих результатов. Первый пример – с биткойном (BTC) (см. рисунок 9). Второй пример – с Нефтяным фондом США (торгуемым индексным фондом) (см. рисунок 10). Хотя представленные здесь результаты являются краткими, надеюсь, что данные примеры разбудят у читателей некий интерес к более глубокому изучению мудрости наших восточных друзей, чья история насчитывает тысячи лет, что значительно опережает мое скромное понимание данного учения. Заключение Итак, что же согласно предсказаниям Ганна нас ждет впереди: величайший панический крах, четырехлетнее падение цен, стагнации бизнеса, очереди за хлебом, раздача бесплатных блюд для нуждающихся, отчаяние и безработица? Если вы принимаете подробности 18 1/2-летнего цикла Раху и Кету, первоначально изложенного Ганном, то перед нами мигает оранжевый предупреждающий свет. Рональд Макьюэн – независимый исследователь/инвестор, торгующий на своем счете. Рональд Макьюэн,Переведено специально для Tlap.com

-

Взгляд ракетостроителя Аналитический обзор рыночных данных с Джоном Элерсом Я трачу большое количество времени на изучение самих данных и их структуры. Рыночные данные не являются ни полностью случайными, ни хаотичными. В них присутствуют циклические компоненты. Джон Ф. Элерс является техническим специалистом рынка, он изучает рыночные данные и циклы, а также более эффективное использование этих данных для разработки торговых стратегий. В начале 1980-х годов, он начал разрабатывать новые способы точного измерения рыночных циклов, используя инженерные методы, которые применял во время своей работы в качестве старшего научного сотрудника в компании Raytheon и во время работы над различными специальными проектами, включая SkyLab. В своей текущей работе он продолжает исследовать и совершенствовать способы просмотра рыночных данных и использования рыночных циклов для торговли. Элерс является президентом компании MESA Software и соучредителем StockSpotter.com и BeYourOwnHedgeFund.com. MESA Software предлагает алгоритмические торговые стратегии, которые адаптируются к различным рынкам и рыночным условиям путем динамической настройки стратегии с использованием циклических измерений. Являясь редактором этого журнала, он опубликовал более 80 статей в журналах «Stocks and Commodities» с 1983 года. В рамках этой обширной работы он представил прорывные исследования, новые индикаторы, фильтры и методы анализа, а также способы получения более ранних торговых сигналов. Элерс является автором книг «Ракетостроение для трейдера», «MESA и рыночные торговые циклы» и недавно опубликованной книги «Аналитика циклов для трейдеров». Является докладчиком на многих конференциях и семинарах по темам, связанным с рыночными циклами и развитием торговой стратегии, и предлагает свой собственный ежегодный семинар, в рамках которого он делится с другими трейдерами некоторыми своими работами по анализу рынков. Карл Монтевирген провел интервью с Джоном Элерсом на тему обсуждения некоторых технических концепций, лежащих в его работе, с целью выяснения, почему эти концепции важны для разработки торговой стратегии. - Джон, как долго вы работаете с рыночными циклами и формами волн? И что вдохновило вас сосредоточиться на этом особом подходе к анализу рынка? - Мы начали в середине 1970-х. Причина, по которой я начал торговать, заключалась в том, что я получил бонус и должен был сделать свой выбор: либо инвестировать в недвижимость, либо заняться торговлей товарами. И я не хотел быть домовладельцем и ремонтировать туалеты среди ночи! Мое внимание привлекла возможность использовать кредитное плечо в торговле товарами. Поэтому я решил начать торговать. Я думал, что мои технические знания и опыт моей инженерной подготовки помогут мне в новом деле. Вот так я и начал. - Учитывая работу, которую вы проделали с середины 1970-х годов, вы разработали очень специфический подход с циклами и формами волн. Что вы видели в преобладающих на то время теориях, которые, возможно, нуждались в модификации или совершенствовании? - С самого начала я знал, что традиционные методы просто не подходят для анализа ценовых данных. Например, я знал, что преобразования Фурье не будут работать, потому что они требуют слишком много данных. В ходе моей инженерной работы я столкнулся с методикой, называемой анализом спектра максимальной энтропии (MESA), где вы можете получить хороший ответ в пределах данных одного цикла. Так что потребовалось только небольшое количество данных. Рыночные данные не являются стабильными – они всё время меняются. И поэтому, взяв очень короткую выборку, вы можете получить хорошую оценку циклов в этих данных. Полное название анализ спектра максимальной энтропии, а аббревиатура MESA. Я использовал эту аббревиатуру как свою торговую марку. Я начал писать статьи для этого журнала, когда он впервые начал публиковать эту тему. После того, как в журнале «Акции и сырьевые товары» были опубликованы несколько моих статей, интерес возрос, и я стал поставщиком индикаторов. Так что этот вид деятельности зародился случайно, потому что сам по себе я трейдер, и я просто пытался поделиться своим инженерным опытом с другими трейдерами. - Похоже, что ваши технические знания позволили вам лучше понять определенные сложности, которые, как правило, ускользают от других трейдеров, которые не разделяют уровень математического понимания. - Да, это была главная тема. Я перешел от циклов к цифровой обработке сигналов в целом и обработке рыночных данных. Я трачу большое количество времени на изучение самих данных и их структуры. Рыночные данные определяются как «розовый шум», то есть они не полностью случайны и не хаотичны. В нем присутствуют циклические компоненты. Хитрость заключается в том, чтобы идентифицировать торговые циклы, когда они происходят на рынке. - Не могли бы вы немного рассказать об этом? Почему это называется «розовый шум», а не белый или коричневый? И поскольку вы часто пишете о синусоидальных волнах, почему именно синусоидальные волны, а не какие-либо другие виды волн? - Я думаю, что способ описания рыночных данных должен быть аналогичен такому, который люди в состоянии понимать. Например, когда мы говорим о белом шуме, это звучит так же, как если бы вы настроили радио на пустую волну и слышали бы этот шипящий звук. - Да, вы получаете практически все частоты одновременно с одинаковой интенсивностью. - Верно, все частоты. Этот цвет называется «белым». В спектре нет цвета. И спектр, о котором я говорю, похож на радугу. Белый состоит из разных цветов. Розовый же шум подчеркивает нижнюю часть спектра – низкочастотную его сторону. Вид шума, который знаком людям как «розовый шум», – это звук капель дождя. Вы можете слышать его вплоть до отдельных ударов, но он все еще имеет шумоподобную структуру из-за множества дождевых капель. Дело в том, что вы можете услышать всё, вплоть до отдельных компонентов – именно это и является рыночными данными. Рыночные данные – это розовый шум. Иногда имеется множество низкочастотных данных, и я думаю о них как о тенденциях рыночных данных. Все они цикличны, просто одни циклы длиннее других. И когда вы находитесь в тренде, то вы находитесь только в части длинного цикла. - Спасибо вам за разработку этой концепции, поскольку многим она незнакома. Далее я хочу перейти к вопросу о циклах и предсказуемости. Рыночный шум и случайные события в целом имеют тенденцию перечеркивать прогнозы. Как ваши циклические модели могут учитывать факторы неопределенности? - Полагаю, что такой вещи, как правильный прогноз, не существует. Самое близкое, к чему вы сможете прийти, – это то, что я представлю в своей статье в августе 2019 года под названием «Взгляд в будущее», говоря о методе, который я разработал с помощью прогностического фильтра Восса. Это настоящий прогностический фильтр. И когда вы пытаетесь заставить прогноз работать более чем на два-три бара в будущем, он довольно быстро утрачивает свою способность. Следовательно, по моему мнению, нестационарные данные в действительности невозможно предсказать. Таким образом, прогноз не является подходящей основой для разговоров о трейдинге. Я думаю, что когда дело доходит до трейдинга, он сводится к двум простым вещам: проценту прибыльных позиций и коэффициенту прибыли. Коэффициент прибыли – это отношение валовой прибыли к валовому убытку, который аналогичен «выплате» в играх. Так что если у вас есть процент прибыльных позиций и выплата, то это всё, что имеет значение. Вы имеете дело со статистикой. То есть вам нужна модель рынка. И эта модель должна учитывать изменения в данных и избавляться от лишних данных. Лишние данные могут включать в себя высокочастотную вибрацию или даже информацию о тренде, если мы торгуем на колебаниях. Идея модели заключается в том, чтобы обеспечить разумный прогноз ценовых движений с относительно высоким процентом прибыльных позиций и высокой выплатой. Так что всё дело в создании хорошей модели рынка. Многие люди используют RSI. Я не думаю, что это лучшая модель, которую следует применять. Я думаю, что когда вы ищете, как меняется рынок, то даже самый случайный наблюдатель может увидеть, что в рыночных данных присутствуют циклы. Циклы внедрены в шум и являются частью большого разнообразия вариантов спектра. Идея состоит в том, чтобы устранить шум, обычно с помощью простейшего элемента – синусоидальных волн. Это потому, что если вы знаете, где находитесь в пределах синусоидальной волны, и это является частью вашей модели, то вы можете знать, куда пойдет эта синусоидальная волна в будущем – на вероятностной, а не на абсолютной основе. Когда же мы говорим о прямоугольных или треугольных волнах, или других формах паттернов, или даже волнах Эллиотта, если уж на то пошло, то все они могут быть построены из простейших элементов синусоидальной волны. Таким образом, это гораздо более простой путь, который можно изучить. При обзоре рынков всё должно выглядеть просто, а работа с простейшими элементами вроде синусоидальных волн является самым простым подходом. Чем больше данных вы имеете при оценке торговой стратегии, тем лучше. Она должна быть прибыльной при анализе от нескольких сотен до нескольких тысяч сделок. - Синусоидальные волны являются строительными блоками для различных других форм волн, поэтому я вижу, куда ведет эта концепция. Вы только что упомянули о «коэффициенте прибыли» и «соотношении прибыльных позиций к убыточным». Существуют ли другие измерения, которые вы порекомендовали бы для оценки системы или ее производительности? - Нет. Некоторое время назад я написал статью, в которой демонстрирую, что ряд показателей, таких как отношение среднего значения прибыли к среднему значению убытков, может быть получен из коэффициента прибыли и процента прибыльных позиций. Таким образом, многие из этих статистических факторов получены непосредственно из основ – коэффициента прибыли и процента прибыльных позиций. И снова я предпочел бы в своем статистическом подходе иметь дело с простейшими элементами. В частности – и это важный момент – последнее, на что должны обращать внимание трейдеры в той или иной стратегии, – это кривая прироста капитала. Поскольку, учитывая коэффициент прибыли и сценарий процента прибыльных позиций, вы можете получить совершенно разные кривые прироста капитала, если будете использовать эти два показателя в случайной комбинации друг с другом. Иногда, имея одинаковый коэффициент прибыли и процент прибыльных позиций, вы будете получать разные кривые прироста капитала. Вот почему кривые прироста капитала являются плохим методом оценки эффективности торговой стратегии. - То есть вы говорите, что у трейдера могут возникнуть расхождения при использовании кривой прироста капитала в качестве показателя оценки на фоне других показателей эффективности? - Да. Та же самая система на другом наборе данных может выглядеть как впечатляющая торговая система, или наоборот. Вам может показаться, что вы видите фантастическую торговую систему с точки зрения производительности, но в будущем она может вообще не работать. Это не вина торговой системы – это происходит просто потому, что в качестве основного критерия эффективности была выбрана кривая прироста капитала, и она может вводить в заблуждение. - Это поднимает следующий ряд вопросов. Какой размер выборки данных и какой диапазон рынков потребуются для проверки потенциальной надежности системы? - На эти вопросы у меня есть несколько ответов. Прежде всего, чем больше данных вы имеете при оценке торговой стратегии, тем лучше. Она должна быть прибыльной при анализе от нескольких сотен до нескольких тысяч сделок. Это легко сделать, если вы имеете дело с внутридневными данными. Но если вы имеете дело с дневными данными и смотрите на 10-летнюю историю, то это только 2500 точек данных. И если вы торгуете раз в месяц, то это 12 сделок в год и, соответственно, только 120 сделок за 10 лет, при условии, что вы находитесь на рынке 100% всего времени. Поэтому крайне сложно иметь возможность протестировать большое количество сделок с использованием дневных данных. Когда я торгую внутри дня, то предпочитаю использовать 15-минутные бары, потому что этот таймфрейм сдерживает меня от чрезмерного трейдинга, в результате чего я совершаю одну или две сделки в день. При тестировании на истории я получаю более тысячи сделок за последние 5 лет. Производительность за это количество сделок говорит мне, работает ли стратегия на статистической основе. Между прочим, мне нравится использовать 15-минутные или 45-минутные бары, даже когда я оставляю открытые позиции на ночь, потому что они обеспечивают более точные входы и выходы из рынка, чем если бы я просто использовал дневные данные. Но когда дело доходит до трейдинга, я знаю, что данные постоянно меняются. Средние данные не соответствуют тому, что работает в правой части графика. Так что теперь мы входим в другой режим, и это проспективная оптимизация. Если вы выполняете проспективную оптимизацию, вам необходимо иметь достаточное количество сделок, чтобы сделать настройки параметров статистически значимыми. Мое эмпирическое правило заключается в том, что для установки своих проспективных параметров я должен проанализировать не менее 20 сделок на исторических данных. Это значит, что любая сделка обычно приносит только 5% результата. - В прошлых интервью вы затрагивали различные стили торговли: торговлю в направлении тренда, возврат к среднему, внутридневную торговлю, Прайс Экшен и так далее. Есть ли какой-либо стиль торговли, который вы рекомендуете, исходя из вашего личного опыта? - Это просто зависит от вашего собственного стиля. Если вы торгуете в направлении тренда, то будете время от времени делать ставки на большой тренд. Но для этого вам придется несколько раз попробовать войти в рынок и выйти из него, когда тренд не развивается. В результате вы получите относительно высокий коэффициент прибыли и сравнительно низкий процент прибыльных позиций. С другой стороны, если вы торгуете на колебаниях или ваша торговая стратегия основана на возврате к среднему, то у вас будет довольно высокий процент прибыльных позиций, но ваш коэффициент прибыли будет ниже, потому что вы будете торговать только в течение короткого промежутка времени, и у вас просто не будет возможности развивать свои позиции так, как это происходит в тренде. Лично я предпочитаю торговлю на колебаниях из-за более высокого процента прибыльных позиций. - Да, многим трейдерам, особенно новичкам, трудно согласовывать представление о частоте прибыльных позиций и коэффициенте прибыли и оценивать, в какой момент один из них оказывает влияние на другой. - Если у вас довольно хорошая система, и у нее, скажем, 60% прибыльных позиций, значит, у нее 40% убыточных позиций. Это означает, что любая отдельно взятая сделка имеет 40% вероятности закрыться с убытком. Вероятность наличия двух убыточных сделок подряд составляет 40% в первый раз плюс 40% в следующий раз, или 16%. Какова вероятность получить шесть убыточных позиций подряд? Она будет равна 40% (0,4) в шестой степени, что составляет 0,004... или 0,4%. Вероятность того, что это произойдет, имеет низкий процент, поэтому вряд ли будут иметь место шесть убыточных позиций подряд. Но если вы используете внутридневную торговлю и открываете одну сделку в день, и в течение года у вас будет 250 сделок, то 250 сделок с вероятностью 0,004 дадут вам значение 1.0, то есть в течение года вы почти наверняка будете иметь по крайней мере шесть убыточных сделок подряд. Это открывает глаза большинству начинающих трейдеров. Кроме того, есть возможность иметь три убыточных позиции, небольшую прибыльную позицию и еще две убыточные. Такая модель может дать ощущение, подобное шести убыточным позициям, и она происходит с гораздо большей регулярностью. Это указывает на необходимость понести убытки. Вы должны уметь признавать, что у вас будут убытки, и иногда их будет много. Это не заслуга системы – это чистая статистика. Несмотря на то, что я знаю, что это интеллектуально, в практическом же смысле это еще и сложно, когда это действительно происходит с вами. Это просто человеческая природа. Вы должны научиться смиряться с тем, что у вас будут убытки, и иногда их будет много. Это не заслуга системы – это чистая статистика. - Могли бы вы немного рассказать о своих индикаторах MESA? Могут ли они применяться по всем направлениям, от внутридневных до позиционных сделок? - Моим текущим продуктом является торговая стратегия MESA Phasor. Идея заключается в том, что вам нужно использовать как можно больше данных, чтобы в результате уменьшить соотношение сигнал/шум. Стратегия MESA Phasor использует как данные о цене, так и скорость изменения цены. С точки зрения синусоидальных волн это синус и косинус. Я использую их в комбинации для измерения угла с помощью данных и скорости их изменения. Идея системы заключается в том, чтобы покупать на минимумах синусоидальных волн, когда вектор проходит через нижний угол, и продавать на максимумах синусоидальных волн, когда вектор проходит через верхний угол. Точки входа и выхода определяются с точки зрения углов. И в этом суть MESA Phasor. Я обнаружил, что это очень точная и надежная торговая стратегия. Я применил эту стратегию к широкому кругу фьючерсных рынков, а не только к индексам, включая золото, облигации и многие другие инструменты. Таким образом, вы можете использовать эту стратегию не только для индексов и фьючерсов на облигации, но также и для живого скота, сои и других товаров. Причина его надежности состоит в том, что он работает с широким спектром инструментов. - Порекомендовали бы вы применять принцип диверсификации на нескольких товарах тем, кто использует стратегию MESA Phasor? - Если у вас есть капитал, я настоятельно призываю вас использовать диверсификацию портфеля, например, торговать золотом, облигациями и индексами. Или, для простоты, вы можете торговать на ES и NQ. Вы можете подумать, что эти фьючерсы на индексы находятся в сильной корреляции, чтобы обеспечить диверсификацию. Однако, чтобы исследовать корреляцию, вы должны посмотреть, что лежит в ее основе. Если вы посмотрите на торговые результаты, то они могут и не демонстрировать корреляцию. Поэтому торговля на ES и NQ одновременно в рамках портфеля может иметь большой смысл. - Вы говорите, что, несмотря на корреляцию этих рынков, торговля на обоих контрактах с использованием одной и той же системы может не дать результатов в плане корреляции? - Именно так. Когда вы используете одну и ту же торговую стратегию, сделки, как правило, не коррелируют между собой. - Всегда ли стратегия MESA Phasor работает на рынке? - Да, она всегда работает на рынке, как для длинных, так и для коротких позиций. Естественно, если вы хотите торговать определенной акцией и хотите открывать только длинные позиции, то вы просто можете использовать сигнал открытия короткой позиции для выхода из длинной позиции. - Есть ли еще какие-либо другие продукты или услуги, которые вы разрабатываете, и о которых вы хотели бы нам рассказать? - Да. Моя цель – привнести технологии в это искусство торговли. Я частный трейдер, и я инженер на пенсии. Большую часть своего времени я провожу в исследованиях по цифровой обработке сигналов. Я делюсь своими исследованиями в статьях, которые публикуются в данном журнале, а также раз в год провожу трехдневный семинар в Сан-Симеоне, Калифорния. На нем я рассказываю всё, что знаю. Если у посетителя возникнет какой-то конкретный вопрос, мы можем сразу же рассмотреть его, полностью изучив все детали! На семинаре я делюсь своими наблюдениями о данных, о том, как они структурированы, почему этот шум является розовым, и как их моделировать с помощью индикаторов. Я не использую обычные индикаторы – применяю свои собственные, некоторыми я уже поделился с вами выше. А затем я показываю, как применять их для внутридневной и дневной торговли на широком спектре рыночных инструментов. Я делюсь всем этим, наряду с некоторыми методами оптимизации и другими ключевыми частями моей методологии. На семинаре я занимаюсь не только теорией, но и практическими аспектами трейдинга. - Вы говорите, что уделяете много времени исследованиям цифровой обработки сигналов. Можете ли вы вкратце объяснить, что такое «цифровая обработка сигналов» для тех из нас, кто плохо понимает суть этого термина? - Я смотрю на индикаторы как на фильтры. Представьте, что у вас есть некий черный ящик, который будет обрабатывать данные, слева от него вы помещаете некоторые данные, а справа из этого ящика будут выходить данные, которые являются отфильтрованными. «Цифровая обработка сигналов» – это способ организации того, что находится внутри этого черного ящика. Это может быть нечто вроде RSI, или это может быть простая средняя. По сути, все сводится к вопросу: насколько сложным будет этот черный ящик? Другими словами, насколько сложным будет ваш фильтр данных? Проблема в том, что чем сложнее сделать этот черный ящик, тем больше данных вам понадобится, как в случае с преобразованиями Фурье, о которых мы говорили ранее. Кроме того, чем больше данных должен обрабатывать ваш черный ящик, тем больше времени потребуется для получения выходных данных. Цель состоит в том, чтобы сделать этот черный ящик как можно более простым фильтром или использовать минимальный объем данных, ведь вы хотите свести к минимуму задержку между данными и получением ответа. Вы всегда можете сделать эти фильтры даже очень причудливыми, однако проблема в том, что вы получите ответ спустя много времени после того, как проблема уже разрешится! Так что это своего рода компромисс между совершенствованием данного фильтра и быстрым ответом, который можно использовать. Компромисс между сложностью и получением быстрого ответа. Когда вы приступаете к этому, технический анализ сводится к обработке сигналов, а также к некоторым аспектам оценки недостатков. Вы имеете дело со статистикой, поэтому вам нужна модель рынка. И эта модель учитывает изменения данных и избавляется от лишних данных. - Последний вопрос. Какой совет вы могли бы дать начинающим трейдерам? - Лучший совет для начинающего трейдера – изучить все минусы вашего подхода. Возьмите свои ожидания, а затем скорректируйте их, взглянув на историческую просадку вашей стратегии. Ваша начальная капитализация должна покрывать максимальную историческую просадку плюс вашу начальную маржу. Есть также другие полезные параметры для изучения. Учитывая тот факт, что крайне маловероятно, что вы будете получать 10 убыточных сделок подряд, вам следует посмотреть на среднее значение убыточной сделки, умножить ее на 10 и добавить этот результат к исходной марже. Это покажет вам, какой размер первоначального капитала вам понадобится. Таким образом, вы узнаете, какой объем капитала вам потребуется с точки зрения обратной стороны вашего подхода. Поэтому, когда вы столкнетесь с этими потерями, вы будете знать, насколько далеко вы можете зайти, прежде чем дойдете до маржин-колла. Важно установить ваши ожидания на основе ваших возможных потерь. Слишком много людей выходят на рынок, а затем испытывают несколько потерь подряд и получают маржин-колл. Но если вы устанавливаете свои ожидания, основываясь на просадке, то этот вопрос решается сам собой. И еще одна заключительная мысль. Как показывает опыт, сфера трейдинга и технического анализа полна людей, которые заявляют, что они торгуют, следуя за своим гуру, или утверждают, что обладают неким секретом успеха или имеют безупречную систему, о которой никто не знает. Но трейдерам-новичкам я бы сказал, что в техническом анализе нет никаких секретов. Всё на самом деле довольно просто. Приступая к техническому анализу, вы выполняете обработку сигналов, а также используете некоторые аспекты оценки недостатков. То есть он представляет собой комбинацию математики, статистики и психологии, но никаких секретов в реальности не существует. Так что не верьте людям, которые обещают вам огромное богатство практически за одну ночь – трейдинг так не работает. Не поддавайтесь на ложные обещания. - Давайте завершим на этой доброй ноте. Спасибо, Джон, что уделили нам свое время. Карл Монтевирген является автором статей, специализируется на финансовых рынках и искусстве. ==> ИНДИКАТОРЫ ДЖОНА ЭЛЕРСА для MetaTrader 4 Карл Монтевирген, Переведено специально для Tlap.com

.thumb.png.de8114871cd34822dd9dd124bfa3c9dd.png)