Поиск сообщества

Показаны результаты для тегов 'флет'.

Найдено: 2 результата

-

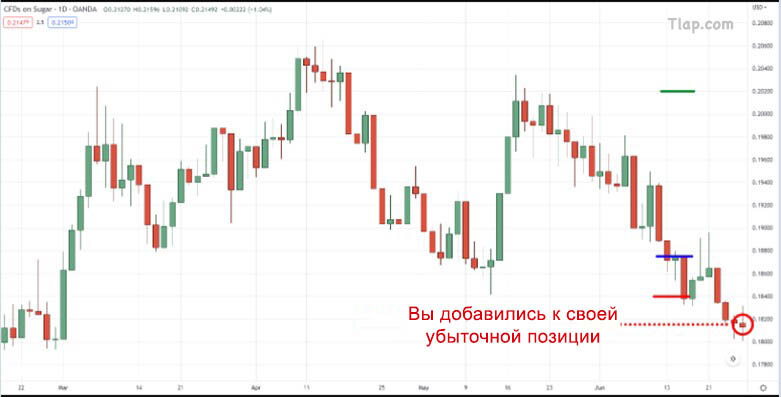

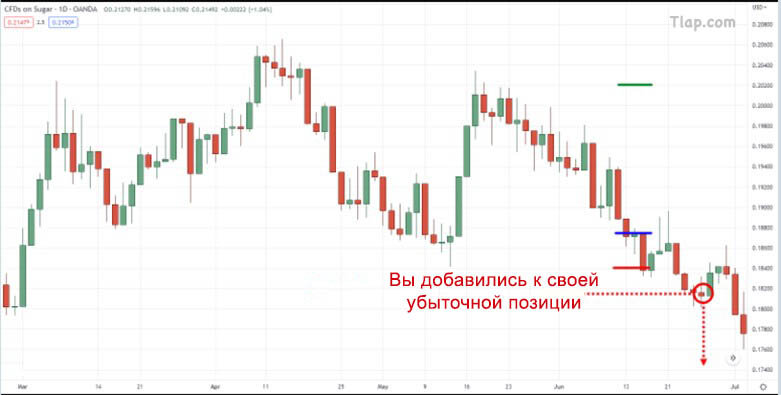

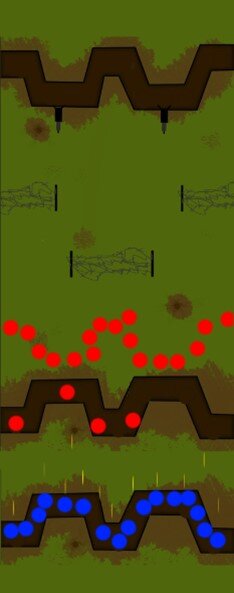

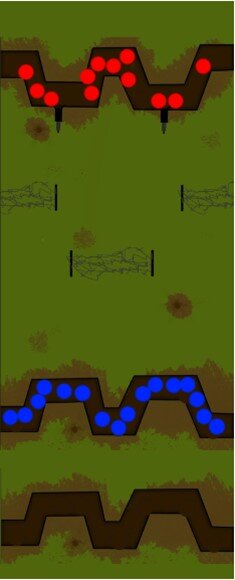

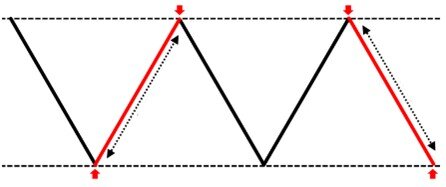

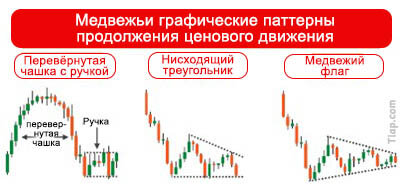

Полное руководство по торговле на боковых рынках Представьте себе следующую ситуацию. У вас хороший торговый день, вы получили серию прибыльных позиций. Вы даже утроили свой капитал! Следовательно, с большой уверенностью... Вы решили совершить сделку с высоким риском и высоким потенциалом прибыли. Ордер тейк-профит Точка входа Ордер стоп-лосс Но цена продолжала снижаться... Ордер тейк-профит Точка входа Сработал ордер стоп-лосс (но вы продолжали удерживать сделку) А цена продолжала снижаться... Ордер тейк-профит Точка входа Сработал ордер стоп-лосс (но вы продолжали удерживать сделку) Теперь вы, наверное, думаете: «Что это такое?!» «Должен ли я выйти из этой сделки?» Но вы зашли слишком далеко! Слушая свое эго, вы добавляетесь к убыточной позиции. Вы добавились к своей убыточной позиции И что происходит потом? Правильно, цена опускается всё ниже и ниже... Вы добавились к своей убыточной позиции На этом этапе... Вы принимаете поражение, поскольку не хотите в одной сделке потерять всю ранее полученную прибыль. Таким образом, вы закрываете сделку... Ордер тейк-профит Точка входа Сработавший ордер стоп-лосс Фактическая точка выхода И что происходит, когда вы закрываете свою сделку? Правильно, цена обычно разворачивается и идёт в вашу сторону, но уже без вас! Фактическая точка выхода Цена развернулась и пошла вверх Случалось ли с вами такое когда-нибудь? Если да, то в чем проблема? Ну, скорее всего, в том, что вы торгуете в боковом рынке. Поверьте мне, это периодически случается и со мной! Именно поэтому в данном подробном руководстве мы рассмотрим: Горькую правду о торговле на боковых рынках и как точно определить, что вы торгуете именно на них Один трюк, с помощью которого можно мгновенно исправить большинство ошибок при торговле на боковых рынках Правильный и простой способ торговли на боковых рынках Интересно? В этом руководстве мы обсудим все эти вопросы! Что ж, давайте приступим к делу! Что такое боковые рынки (и почему на них трудно торговать) Я, конечно же, не сомневаюсь в ваших знаниях о боковых рынках. Но давайте всё же вспомним азы. Итак, как следует из названия... Диапазонные, или боковые, рынки – это рыночные условия с низкой волатильностью: Боковой рынок (низкая волатильность) Трендовый рынок (высокая волатильность) Это вид рыночных условий, когда покупатели и продавцы сражаются друг с другом! Боковые рынки похожи на окопные сражения в период Первой мировой войны. Где обе противоборствующие стороны зашли в тупик! Время от времени одна нападающая армия атаковала другую сторону, завоёвывая несколько дюймов земли! Но когда защитники совершали контратаку, они возвращались на прежние рубежи. Это же происходит и в боковых рынках. Покупатели и продавцы постоянно атакуют друг друга И нет чёткого указания на то, кто из них выигрывает! Покупатели и продавцы постоянно сражаются друг с другом! Вот почему диапазонные рынки зачастую являются самым сложным условием для торговли... Возможно, вы сейчас удивитесь... Когда диапазонные рынки являются действительными? В этой части... Вы должны сосредоточиться на том, где находится цена сейчас, а не на том, где она была ранее! Торгуйте по той цене, которую вы видите, а не по той, которую предполагаете увидеть! Как же нам точно определить, что рынок торгуется в диапазоне? Очень просто. Он начинается с чёткой структуры предыдущего рыночного максимума и минимума, например: Предыдущий максимум Предыдущий минимум Но это ещё не диапазонный рынок! В тот момент, когда цена совершает чёткий разворот на уровне предыдущего минимума (или наоборот, если цена касается уровня предыдущего максимума и разворачивается на нём): Предыдущий максимум Предыдущий минимум Теперь у вас есть действительный боковой рынок! Почему? Потому что текущая цена сейчас находится в середине диапазона! Сейчас текущая цена находится между максимумами и минимумами Предыдущий максимум Текущая цена Предыдущий минимум Логично? С учётом сказанного... Вот одна важная вещь, которую вы должны знать о боковых рынках. Правда о боковых рынках, которую вы должны знать На боковых рынках трудно торговать не только из-за рыночных условий... Но также из-за возможности того, что боковые рынки могут: Расширить свой диапазон Сузить свой диапазон Позвольте мне объяснить... Расширение диапазона Диапазон может расшириться Когда вы читаете учебники по трейдингу, что вы обычно видите? Верно! Идеальный боковой рынок Конечно, такие простые схемы важны для понимания его концепции. Но на реальных рынках… Первоначальный диапазон Расширенный диапазон Это как новый зверь! Это рынок, нечасто бывающий в диапазоне, но диапазон его может расшириться! В следующих разделах я научу вас, как приручать такие рынки. В то же время боковые рынки могут... Сужение диапазона Диапазон может сузиться Это очень похоже на графические паттерны, которые вы, возможно, видели раньше. Бычьи разворотные графические паттерны: Двойное дно Перевёрнутые голова и плечи Тройное дно Медвежьи разворотные графические паттерны: Двойная вершина Голова и плечи Тройная вершина Бычьи графические паттерны продолжения ценового движения: Чашка с ручкой Восходящий треугольник Бычий флаг Медвежьи графические паттерны продолжения ценового движения: Перевёрнутая чашка с ручкой Нисходящий треугольник Медвежий флаг Это просто разные формы сужения диапазона! За исключением того, что… Иногда они могут длиться от нескольких месяцев до нескольких лет: Восходящий треугольник, формирующийся в течение 26 недель И сегодня мы сосредоточимся на этих боковых рынках-монстрах! Логично? А тем временем... Позвольте мне показать вам, как именно торговать на боковом рынке. Потому что какая польза знать всё это, если вы не можете применить эту информацию для зарабатывания денег на рынках, верно? Итак, перейдём к следующему разделу... Один трюк, с помощью которого можно мгновенно исправить большинство ошибок при торговле на боковых рынках Если вы хотите торговать на боковых рынках, вы должны действовать как командир. Позвольте мне объяснить... Будучи командиром, вы отдаёте тактические приказы своим батальонам! Вы можете использовать танки! И даже наносить авиаудары! Пока вы командир… Вы остаётесь в стороне, чтобы командовать своей армией. Возможно, это вы Используйте этот же трюк для торговли в боковых рынках! Будьте командиром на боковых рынках и оставайтесь в стороне, пока сражаются покупатели и продавцы. Командир противника Вы Избегайте торговли в середине диапазона – торгуйте только в верхней и нижней части диапазона! А когда цена достигает вершины или дна диапазона... Что вам следует делать? Да, ждать подтверждения! Что я подразумеваю под подтверждением? В следующем разделе позвольте мне показать вам это... Простая стратегия торговли на боковых рынках Давайте составим краткий контрольный список наших действий... Проверьте, торгуется ли рынок в диапазоне? Да. Проверьте, находится ли рынок в области поддержки или сопротивления, а не в середине диапазона? Да. Ждать сигнал подтверждения и входить? Один из способов сделать это... Ложные пробои Ложный пробой Помните, я говорил, что диапазоны могут расширяться? Хорошо. Потому что с помощью ложных пробоев можно воспользоваться этим феноменом! Итак, выше я показал вам, как выглядит ложный пробой при торговле на боковых рынках. Теперь внимательно послушайте, как можно ловко торговать на ложном пробое! Предположим, что цена находится в области поддержки (естественно, при условии, что данный диапазон является действительным). Чтобы это произошло, необходимы две вещи. Во-первых, вам нужно подождать, пока цена не закроется в зоне поддержки или за её пределами. Область сопротивления Область поддержки Закрытие свечи внутри диапазона Верно! Вы хотите, чтобы цена была в пределах диапазона или ниже него и пока ничего не совершала! Не гонитесь за ценой! Итак, на этом этапе... Если цена продолжит двигаться вниз, мы пропустим сделку. А если она вернётся в диапазон? Область сопротивления Область поддержки Ложный пробой Затем бум! На ваших глазах произошёл действительный ложный пробой! Конечно, вы можете рассмотреть возможность входа в рынок по цене открытия следующей свечи и установить ордер стоп-лосс всего на один пункт ниже минимума... Область сопротивления Область поддержки Точка входа Ордер стоп-лосс Поскольку вы совершаете сделку на боковом рынке, вы хотите забрать свою прибыль до того, как на рынок выйдет давление покупателей: Область сопротивления Область для размещения ордера тейк-профит Точка входа Область поддержки Ордер стоп-лосс Никогда не будьте слишком жадными: не размещайте ордер тейк-профит непосредственно под уровнем сопротивления! Потому что... Диапазон может сузиться. Итак, вот краткий обзор, как торговать в боковом рынке на сетапе ложного пробоя: Подождите, пока цена не закроется в зоне поддержки/сопротивления или за её пределами Затем подождите, когда цена вернётся в диапазон и закроется в нём, и входите по цене открытия следующей свечи Зафиксируйте прибыль до того, как на рынке возникнет давление противоположных игроков. Торговля на ложных пробоях в боковых рынках обеспечивает хороший баланс между риском и консервативностью. Вот почему это может быть очень гибким сетапом для торговли, поскольку он работает на большинстве таймфреймов. Хорошо? С учётом всего сказанного давайте кратко подведём итоги того, что вы сегодня узнали... Заключение Торговля в боковых рынках иногда может быть сложной. Но как только вы поймете, когда следует «атаковать» рыночную возможность, а когда нет... Такие рыночные условия могут приносить вам хорошую прибыль. Итак, сегодня вы узнали следующее: Диапазонные рынки – это сложные рыночные условия, когда покупатели и продавцы находятся в равновесии, и они действительны, когда цена застревает между максимумами и минимумами Торговля в боковых рынках означает, что вы должны иметь в виду, что диапазоны могут как расширяться, так и сужаться Использование универсального сетапа, такого как ложный пробой (расширение диапазона), поможет вам получить прибыль на диапазонных рынках Вот так выглядит простое руководство по торговле на боковых рынках! Теперь я хочу услышать от вас... Часто ли вам бывает очень сложно торговать на боковых рынках? Срабатывали ли у вас когда-нибудь стопы на диапазонном рынке, а затем цена разворачивалась и снова двигалась в вашу сторону? Переведено специально для Tlap.com, Джет Тойко

-

- 7

-

-

-

-

-

- статья

- джет тойко

- (и ещё 5 )

-

Как все знают, рынок находится в тренде только 30% времени. Но, имея стратегию торговли во флэте, я могу получать хорошую прибыль в течение других 70% времени. Торговать во флэте несложно, однако для этого необходимо выработать дисциплину и научиться определять флэт. Что такое флэт Когда рынок находится в тренде, вы будете видеть ступенчатое движение с более высокими максимумами и более высокими минимумами в случае восходящего тренда. Это дисбаланс покупателей и продавцов, вы можете видеть разницу между импульсными и коррекционными движениями. Импульсы сильнее и больше по объему, чем коррекции. После того, как выше указанное условие перестает соблюдаться, цена, как правило, застревает между максимумами и минимумами и начинает колебаться между ними. Покупатели и продавцы сравняли силы, придя к точке равновесия, и вы можете оказаться в очень нестабильной среде, если будете пытаться торговать на пробой уровней. Это те точки, где трейдеры будут размещать свои позиции на отскок от максимумов/минимумов, и так будет продолжаться до тех пор, пока цена не пробьет один из уровней. Итак, мы подошли к первому вопросу о флэте – как найти два уровня, которые будут выступать в качестве потенциальных уровней поддержки и сопротивления для торговли на отскок от них. Я отобразил на графике частично уровни поддержки и сопротивления и произвольно отобразил некоторые горизонтальные линии. При возврате цены к этим линиям и уровням цена нашла поддержку и сопротивление в каждой из них. Естественно, это не исключает действительности уровней поддержки/сопротивления, но это наглядно демонстрирует тот факт, что цена может и даже будет отбиваться, казалось бы, от случайных уровней на графике. Убедитесь, что вы используете уровень, который действительно важен – который является хорошим местом для образования торговых сигналов и потенциальной торговли. Цена на данном инструменте движется в нисходящем тренде и ударяется об явный уровень сопротивления в точке № 1. На продолжение нисходящего тренда указывал бы пробой этого уровня с формированием более низких максимумов и более низких минимумов. Цена сначала шла вверх, затем начала падать, у нас отобразился максимум в точке № 2. В точке № 3 у нас отобразился потенциальный разворот, и он подтвердился, когда цена в точке № 4 вышла за уровень максимума в точке № 2. Пошел ли этот рынок из нисходящего тренда непосредственно в восходящий? Нет. Позже вы увидите, что цена снова упала к минимуму в точке № 3, пробив его, очевидно, это не продолжение восходящего тренда. У нас есть крайние уровни, отмеченные № 1 и № 2, но уровень № 4 указывает на еще один важный факт. Уровень – это не строго определенная цена. Разворотные уровни следует считать зонами, визуально захватывая область снаружи и внутри них. При флэтовой торговле стоит учитывать обе крайние зоны, и трейдеру следует отслеживать торговлю на отбитие от потенциальных зон поддержки и сопротивления, образующих данный диапазон. Почему уровни поддержки/сопротивления считаются потенциальными? Вы не знаете, что произойдет, когда цена возвратится к этим экстремальным зонам. • Она может остановиться; • Она может развернуться; • Она может пробить этот уровень. Эти зоны потенциально могут повлиять на цену, помните это слово, поскольку от этого зависят ваши ожидания, когда цена входит в данную зону. Оно остановит вас от простого нажатия кнопки для открытия позиции и заставит вас искать признаки того, каким может быть дальнейшее движение. Флэт = консолидация Торгуя в тренде, большинство людей используют импульсные и корректирующие движения на рынке. Эти стремительные движения и откаты являются признаками продолжения общего тренда. То же самое можно сказать и о флэте. Как правило, флэт представляет собой консолидацию цены в рамках движения общего тренда. Флэт, конечно, может быть окончанием текущего тренда с неизбежным разворотом, но наличие разворота должно быть очевидно и доказано, а не предположено. Четыре фазы рынка включают накопление, восходящее движение, распределение и нисходящее движение. Вполне возможно, что консолидация, которую вы рассматриваете, является накоплением или распределением. Позвольте ей убедить вас в смене тенденции или предоставить подсказку, например, дивергенцию на более высоком таймфрейме, но продолжайте торговлю, если вы торгуете на более маленьком таймфрейме. Флэт может также наблюдаться, когда на более высоком таймфрейме происходит накопление или распределение. Первый график показывает флэт на дневном таймфрейме, произошедший после нисходящего тренда протяженностью в 148 дней, из них импульсное движение составило 27 дней, завершившись на минимуме в точке № 1. Следующий же график – это недельный таймфрейм того же отрезка времени. Видно, что цена падала в течение двухнедельного импульсного движения, а наш индикатор был в состоянии перепроданности. На дневном графике флэт продолжался 63 дня, но на более высоком таймфрейме рынок был перепродан, формировались более низкие максимумы/минимумы, дивергенции не было, а также не было никаких признаков разворота, что указывало на продолжение тренда, а не на разворот. Риски трейдинга во флэте Торговля во флэте таит в себе некоторые подводные камни, но многие из которых можно избежать, если трейдер дисциплинирован и знает, на что обращать внимание. Умение правильно читать ценовое движение также будет играть важную роль, помогая вам воспользоваться возможностями, которые предоставляет флэт. Ралли между крайними уровнями Вы уже, наверное, слышали, что чем большее количество раз тестируется тот или иной уровень, тем сильнее он становится. «Отслеживайте несколько касаний, чтобы подтвердить силу уровня». На самом деле нет. Я придерживаюсь противоположного мнения - чем больше цена тестирует уровень, тем больше она ослабляет его, а не усиливает. Если ценовой уровень является достаточно важным, чтобы отбить цену, почему же цена продолжает возвращаться к этой области так много раз? Если цена возвращается к уровню несколько раз, я предполагаю больший интерес других игроков к этому уровню и ожидаю следующий возврат более сильным. Я также отслеживаю, сколько позиций открывают трейдеры от крайних уровней, размещая свои стопы сразу на другой стороне. Если уровень пробивается, особенно в направлении тренда на более высоком таймфрейме, каскад защитных стопов может жестко и быстро продвинуть цену дальше. Когда эти защитные стоп ордера выбиваются, превращаясь в рыночные, какого размера будет проскальзывание? Дело не в том, чтобы слепо открыть позицию, просто потому что цена переместилась в зону того или иного уровня, особенно после нескольких ударов об него. Помните, что рыночные циклы состоят из флэтов и трендов, т.е., в конце концов, один из крайних уровней будет пробит. Если вы ожидаете несостоятельности продолжения движения за пределы уровня, то ищите соответствующие признаки или сигнал разворота возле этих экстремальных уровней. Но, не стоит спешить с предположением о пробое, только потому что цена быстро движется в сторону уровня. Этот график показывает флэт, и в точке № 1 вы можете увидеть сильное движение – цена движется в направлении к потенциальной области сопротивления. Вы знаете, что люди покупали в этом месте, а небольшая верхняя тень показывает присутствие очень небольшого количества продавцов. Затем цена обвалилась так же сильно, как и выросла, и стало очевидным, что пробоя диапазона не произойдет: появилась большая импульсная свеча, что может указывать на то, что покупатели закрывают свои позиции. Это также может означать, что те, кто купили во время небольшой консолидации или на уровне поддержки, фиксируют свои прибыли. Несмотря на это, ожидание пробоя кормит огромное количество неудачников. Цена вновь растет, двигаясь к потенциальной зоне сопротивления, и ценовое движение в точке № 2 показывает дисбаланс продавцов и покупателей на крайнем уровне, что можно было использовать для входа в позицию. Это картина идеального разворота, хотя после и не последовал сильный откат. Естественно, вам это неизвестно, и именно поэтому вам следует соблюдать свой торговый план при торговле любой флэтовой/трендовой стратегией . Если вы настроены на пробой, то следующий график демонстрирует тип такого движения. Это не идеальный пример, но важно именно понимать то, что происходит. Сформировался уровень сопротивления в месте, где произошло несколько откатов. Последний из них несколько отличается. В откате, который мы видим слева, имеются признаки нерешительности, перед тем как продавцы захватили власть. В последнем восходящем импульсе (справа) возле уровня сопротивления произошла консолидация и, очевидно, крупной борьбы между быками и медведями нет. Также можно увидеть частичные признаки восходящего тренда – образование более высоких минимумов. Нам нужно, чтобы возле уровня сопротивления не было более высоких минимумов, а возле уровня поддержки не было более низких максимумов. Также нам нужно, чтобы возле крайних уровней не происходило накопление. В то время как разворот всё еще возможен, ценовое движение и его структура на уровне сопротивления не дают большого доверия для открытия коротких (длинных) позиций. Во всяком случае, некоторые трейдеры могут войти в рынок внутри консолидации, если тестирующая уровень свеча, отмеченная стрелкой, не пробьет его. Расширение торгового диапазона Когда вы видите, как цена пробивает оба экстремальных уровня, но не продолжает тренд, и при этом каждое колебание становится больше предыдущего, вы имеете расширяющийся диапазон. Это не то, в чем бы я хотел принять участие, ибо рынок не имеет четкого намерения о том, что он хочет сделать. Кроме того, если открывать позицию при таких обстоятельствах, где бы вы установили свой стоп? Невозможность правильно разместить стоп лосс может сказаться на увеличенных рисках. Помните, что простое пробитие уровня не отменяет флэт – диапазон может просто расшириться до большего размера. Расширяющийся диапазон довольно отличается от неустойчивых колебаний в разные направления, но в то же время он может перейти в беспорядочно расширяющийся диапазон. Сужающийся диапазон Каждый графический паттерн имеет различные названия, но я придерживаюсь простоты, и, если рынок не находится в тренде, я считаю, что он находится просто в сужающемся диапазоне. Это противоположно расширяющемуся диапазону и здесь цена, вероятно, стремится к «нулю» в конкретной ценовой области. В целом происходит сжатие, трейдер будет искать открытия позиции на пробое, когда он произойдет. Следует отметить, что сужение важно, потому что его пробитие может породить сильное ценовое движение. Учитывая это, логично было бы искать пробои таких видов сужающихся диапазонов. Почему работает торговля во флэте Мы рассмотрели несколько признаков того, что торговый диапазон будет удерживаться или же ожидается пробой. Также диапазон может принимать различные формы и некоторые из них легче торговать, чем другие. Обнаружив расширяющийся диапазон, я, скорее всего, не стану его торговать. От сужающегося диапазон я буду ожидать пробой, в то время как торговля внутри него не входит в мой торговый план. На самом деле я не знаю никого, кто бы торговал внутри суживающегося диапазона. Наиболее распространенной стратегией в суживающемся диапазоне является торговля на пробой уровня. Давайте рассмотрим, почему торговля во флэте является жизнеспособной. После того, как сформировался флэт и вы определили его крайние зоны, теперь вы точно знаете, где искать возможности для торговли. Отбросьте все предположения. Цена либо пробьет крайние уровни, либо отобьется от них, либо расширит диапазон. Не следует торговать в середине диапазона. Уровни поддержки и сопротивления (помните, что вы ищете только очевидные уровни) составляют крайние границы диапазона, зоны поддержки и сопротивления прельщают многих трейдеров. Вы будете видеть самые разные виды ценового движения возле этих уровней: они могут варьировать от чистого тестирования уровней вплоть до пробития этой зоны. Ключ в том, какой торговой стратегии вы придерживаетесь, что именно вы отслеживаете и как вы собираетесь торговать. • Какой вид отбоя вы отслеживаете? • Где вы будете размещать свой стоп? • Будете ли вы использовать другие инструменты, которые могли бы помочь в принятии вашего решения? Просто помните, что флэт закончится и начнется тренд. Прежде чем это произойдет, торговля во флэте является дополнительной возможностью для заработка на рынках. Использование флэтовых индикаторов Торговые индикаторы могут помочь вам в принятии решений во время флэта на рынке, поэтому стоит использовать осцилляторы как часть торговли. Давайте посмотрим, как торговый индикатор Stochastic может помочь вам в поиске крайних уровней торгового диапазона. Экстремальные значения отмечены кругами, вы можете заметить, что цена иногда заходит за пределы верхнего уровня, но пробои заканчиваются неудачей. В точке А цена доходит до экстремального уровня и формирует разворотную свечу. Индикатор входит в зону перекупленности (само по себе это не является сигналом), а линии индикатора пересекаются. Именно различные комбинации этих параметров могут/не могут служить сигналами к торговле. Цена падает к нижнему уровню B, и вы видите свечу поглощения, индикатор заходит в зону перепроданности плюс пересекается импульсная линия. Достаточно ли данных для отображения нового уровня в точке C ниже А? Является ли данная модель разворотной? Наблюдается ли замедление импульса? Кроме вышеуказанных сигналов индикатора я не вижу особо заманчивых сигналов для открытия позиции, особенно, если ценовое движение не демонстрирует никаких признаков возможности разворота. Наконец, в точке D цена доходит к новому экстремальному уровню, демонстрируя слабость, а индикатор находится в зоне перекупленности, линии пересекаются. Индикатор является частью стратегии торговли во флэте и не должен являться единственным параметром, который вы используется для принятия торгового решения. Краткие советы для торговли во флэте Простота все еще работает в трейдинге. Ключ к торговле – это дисциплина и последовательность. Без них любой вид успеха будет непродолжительным, независимо от сильных сторон вашей торговой системы. Помните и используйте полученную вами в этой статье информацию в вашей торговой стратегии. Поиск флэта на графике Флэт формируется между зонами поддержки и сопротивления. Вы можете отыскивать уже сформировавшиеся флэты или же трендовые рынки, которые начинают замедляться. Флэты переходят в тренды, а тренды – во флэт. В целом к флэту я также отношу и откаты, но здесь мы не будет освещать эту тему. На представленном графике имеется восходящий тренд, затем цена начала откатываться. Формируется максимум и явный разворот. Для продолжения тренда необходимо увидеть более высокий максимум. Если этого не произойдет, вы можете начинать думать о торговле во флэте. График отображает, что цена не показала восходящего движения после достижения минимума, как вы видим по более низкому максимуму, отмеченному “X”, но и не сделала более низкий минимум. Я специально выбираю не настолько идеальный пример флэта, потому что показать идеальный пример всегда слишком просто. Местоположение цены После того, как вы отметили границы диапазона, у вас появятся области, в пределах которых вы можете отслеживать то, что делает цена, и есть ли у вас возможности для торговли. В нашем примере на графике желтым обозначены области, представляющие для нас интерес. 1. Цена демонстрирует минимум. Индикатор в зоне перепроданности, пересечение импульсной линии. Паттерн внутренний бар. 2. Тестируется максимум. Следует обратить внимание на консолидацию ниже уровня. Свечи начинают отображать отсутствие импульса и внутренней бар. Индикатор в зоне перепроданности, линии стохастика пересеклись. 3. Цена не дошла до крайнего уровня. Индикатор не находится в зоне перекупленности. Хороший разворотный паттерн, но другие сигналы отсутствуют. 4. Индикатор находится в середине. Медвежье пересечение импульсной линии. Отсутствует разворотный паттерн. Цена пробивает уровень. Краткое описание стратегии Цена должна подойти к крайнему уровню. После выполнения этого условия необходимо, чтобы индикатор был в зоне перепроданности/перекупленности. Бычье/медвежье пересечение импульсных линий дает сигнал для открытия соответствующих позиций. И, наконец, мы должны увидеть ценовой паттерн разворота. Размещение защитного стопа Логично можно было бы подумать, что размещать уровень стоп лосс необходимо с внешней стороны от крайнего уровня. В конце концов, вы часто читали, что вы должны разместить защитный стоп там, где вы однозначно будете неправы. Проблема в том, что цена может пробить экстремальный уровень, но диапазон все еще будет актуальным. Вспомните о графиках с расширяющимся торговым диапазоном, где торговля в диапазоне потенциально может принести прибыль. Диапазон по-прежнему будет существовать, но он будет ограничиваться другими крайними уровнями. «Неудачным тестированием уровня» называется ситуация, при которой цена стремится пробить уровень и даже может выкинуть вас из рынка, а затем вернуться обратно и пойти в нужную сторону. На каком расстоянии от экстремального уровня следует размещать защитный стоп? Какое расстояние считается достаточным? Учитывая, что большинство людей основывают размер своей позиции на размере стопа – это может привести к открытию очень маленьких позиций или, в зависимости от рынка и вашего капитала, вообще к отсутствию торговли. Внутри диапазона? Подумайте о том, где большинство людей размещают свои стопы (согласно книгам), где в действительности, как правило, срабатывают эти стопы? Если вы знаете, что большинство трейдеров используют для стопов либо сам экстремальный уровень, либо место, немного находящееся за его пределами, то другие, прекрасно владея этой информацией, могут с легкостью пробивать их стопы. В зависимости от рыночного и торгового объема защитный стоп может срабатывать из-за проскальзывания. Срабатывание стоп ордеров приводит к продвижению противоположных рыночных ордеров по лучшей цене. Если бы вы открывали короткую позицию от экстремального уровня и размещали бы свой стоп в непосредственной близости от него, вас бы выкидывало из рынка, прежде чем торговля могла созреть. Если ваш стоп сработал, то, возможно, имело место проскальзывание, увеличив ваши риски больше планируемых. Если цена будет приближаться к экстремальному уровню, она, вероятно, будет тестировать его, слегка заходя за его пределы. При размещении же стоп лосса внутри диапазона перед крайним уровнем вас будет выбрасывать из рынка перед началом движения. Это не идеальное место для размещения стопа, несмотря на более меньший размер стоп лосса. Если вы будете думать, как риск менеджер, это поможет вам правильно устанавливать защитный стоп. Концепция флэта Как вы будете работать со флэтом, будет во многом зависеть от того, каким трейдером вы хотите быть. Следует обратить внимание на несколько важных параметров, однако все их можно подытожить следующим образом. Определите крайние уровни флэта. Отыщите признаки разворота. Откройте позицию и управляйте ею. Независимо от того, работаете ли вы в торговом диапазоне на Форекс, фьючерсах или на любом другом рынке, вы должны применять все принципы, которые мы осветили в этой статье. Потратьте время на разработку и тестирование своего торгового метода и будьте последовательными в его соблюдении. Переведено специально для TradeLikeaPro.ru

.thumb.png.c30ef9ff33bb6e91c9eb70d60c557c03.png)