Поиск сообщества

Показаны результаты для тегов 'торговая система'.

Найдено: 3 результата

-

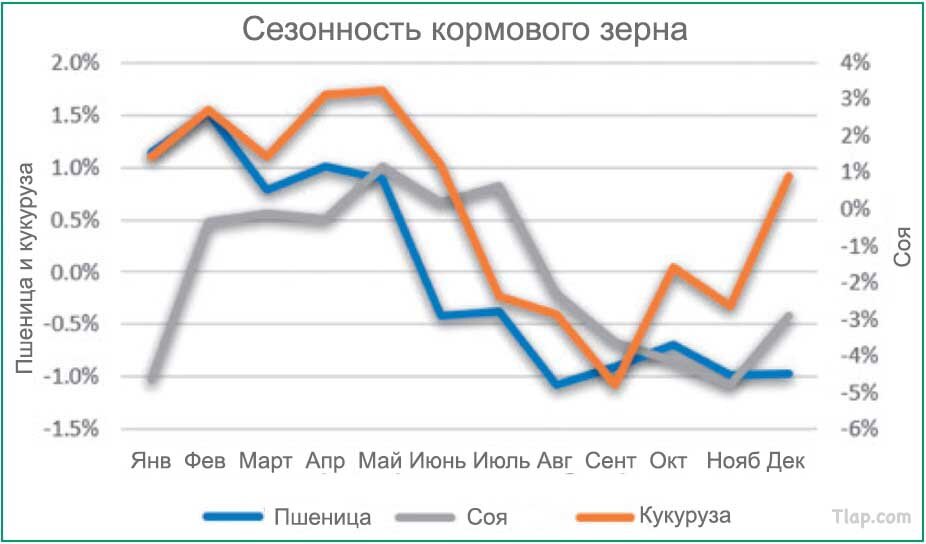

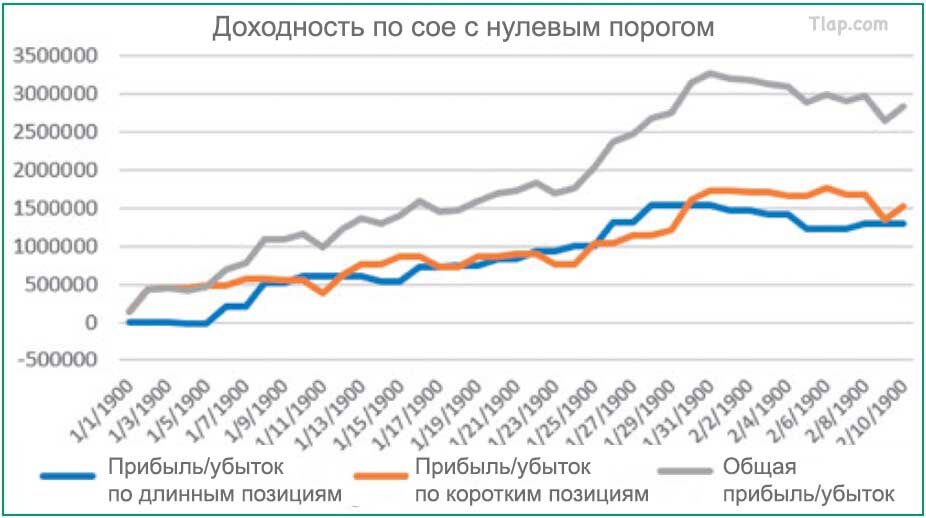

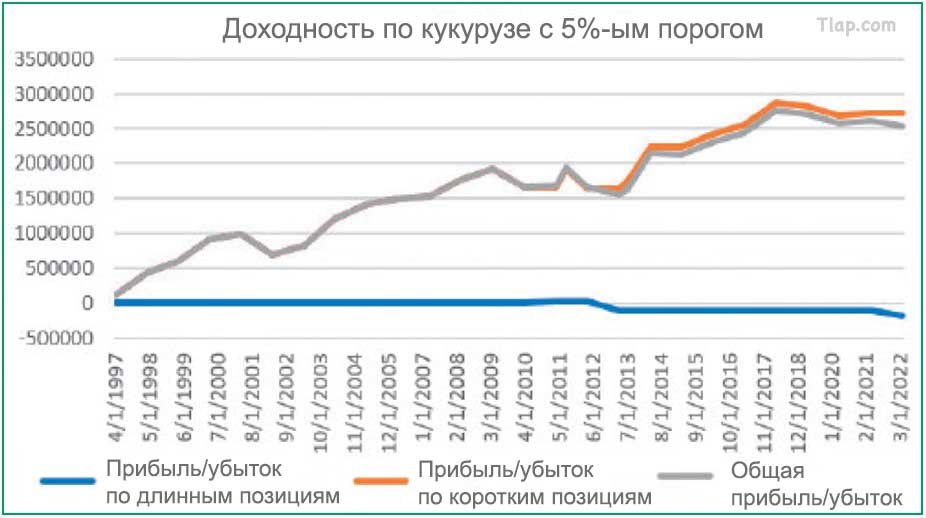

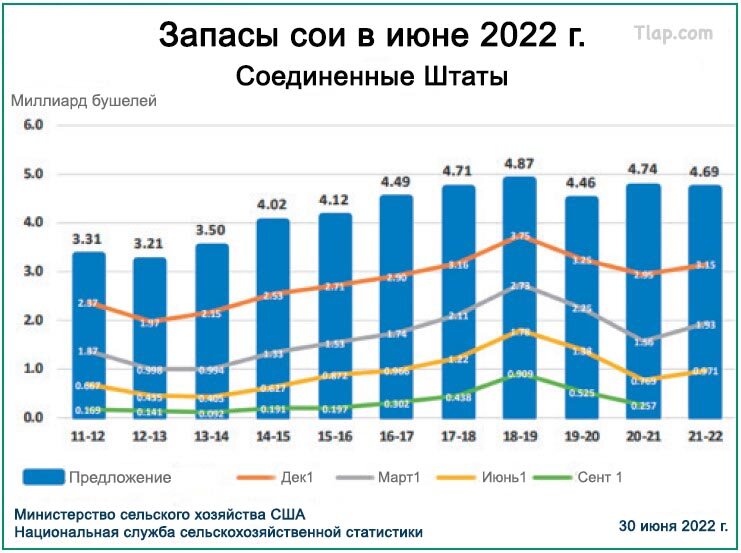

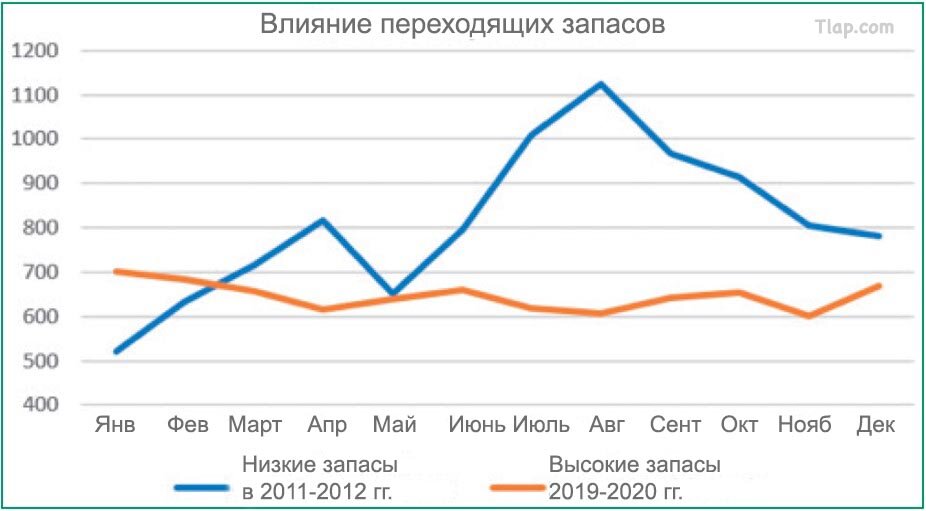

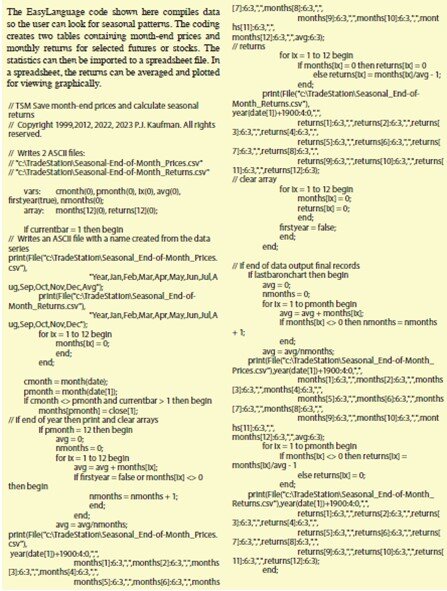

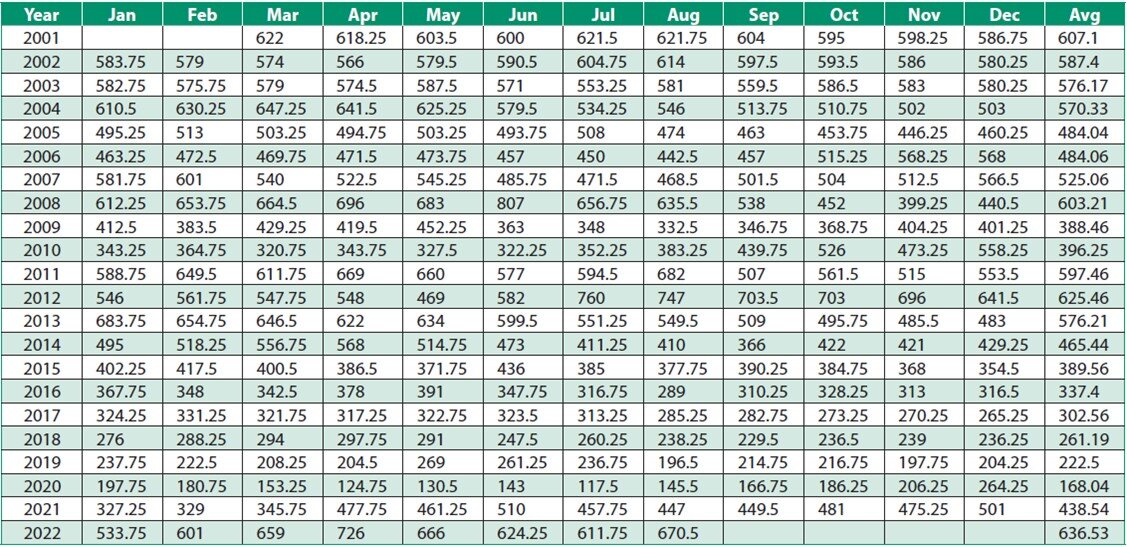

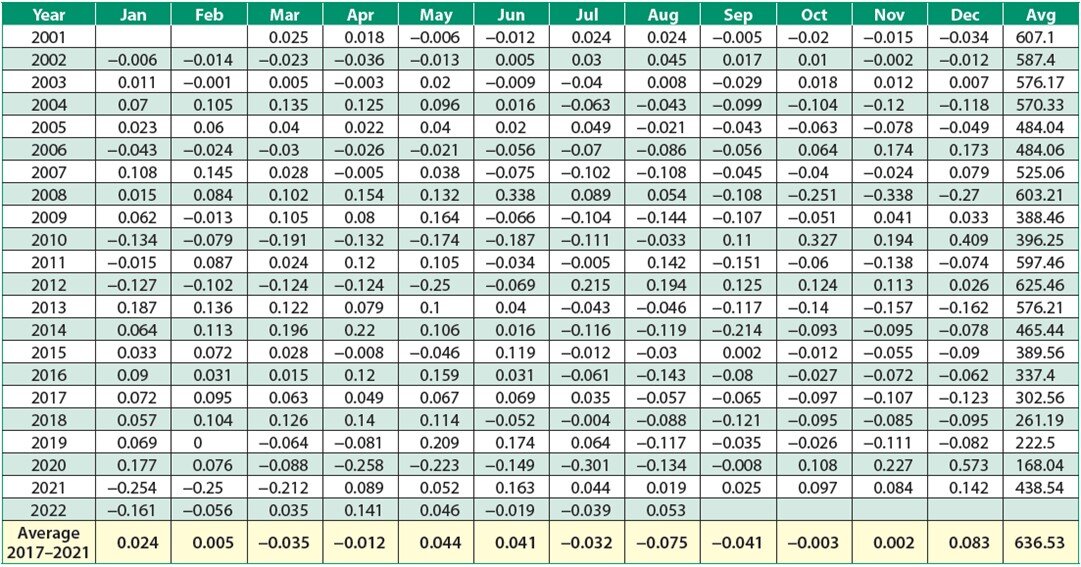

Последовательность и диверсификация Стратегия торговли на сезонных и несезонных рынках Сезонные паттерны привлекательны, потому что реальны и не подвержены манипуляциям, они естественным образом формировались веками в результате выращивания сельскохозяйственных культур и модификаций агробизнеса и технологий. Они предлагают трейдерам последовательность и диверсификацию. Несколько лет назад я был партнёром в крупном фермерском хозяйстве, находящемся в центре штата Иллинойс. У меня сложилось мнение, что цены на зерно вырастали в середине лета из-за опасений по поводу предстоящего плохого урожая, связанных с отсутствием дождей, слишком большим количеством осадков, нашествием насекомых и множеством других неприятных вещей. С тех пор я внимательно отслеживал ценовые паттерны и обратил внимание, что они стали сильно отличаться от тех, какими были ранее. Экскурс в историю Фермеры в Северной Америке обычно сажают свои летние сельскохозяйственные культуры в апреле и собирают урожай в октябре. Вы не можете изменить сезон, однако вы можете изменить устойчивость культур к экстремальным погодным условиям – жаре, засухе и дождю – и возможность хранения бо́льшего количества урожая, чтобы избежать избыточных продаж. Фермеры также стали хитрее: они умышленно сеют культуры, которые могут дать более высокие цены, но сообщают иные данные, а не те, которые публикует Министерство сельского хозяйства США. С другой стороны, Министерство сельского хозяйства США может оценить масштабы такого искажения данных, и это становится игрой в кошки-мышки. В данной статье мы рассмотрим сезонные и несезонные паттерны. Эти паттерны находятся под влиянием погодных условий, экспортных соглашений и технологических факторов. Технологии неуклонно улучшают урожайность (благодаря выведению гибридов и внесению удобрений), поэтому доходность с поправкой на инфляцию фактически снизилась. Мы уже давно не видели плохих урожаев. Представленную в этой статье сезонную стратегию я ограничу тремя основными северными культурами: кукурузой, пшеницей и соей. Они имеют одинаковую сезонность. Ещё одной традиционной культурой США является хлопок, но он выращивается на юге и имеет несколько иную сезонность. Вы должны уметь применять эту стратегию к хлопку и более мелким культурам, даже к энергии, но эту задачу я оставлю вам. Сезонность пшеницы, кукурузы и сои Вы видели сезонные графики, поэтому я не буду обсуждать их здесь – нам нужно уметь распознавать эти паттерны, чтобы прибыльно торговать на них. На рисунке 1 показана сезонность фьючерсов на кормовое зерно, пшеницу, кукурузу и соевые бобы с использованием ближайших фьючерсных данных за последние 20 лет, до июля 2022 года включительно. Для тех из вас, кто не занят в сельском хозяйстве, следует отметить, что пшеница, продаваемая на бирже, является кормовым товаром, она не предназначена для выпекания хлеба. Например, твёрдая краснозерновая озимая пшеница из Канзаса. Я использовал метод среднегодовых значений, который усредняет цены товара на конец месяца каждого года, а затем подсчитывает ежемесячный доход относительно его среднегодового значения путём деления цены товара на конец месяца на среднегодовое значение этих цен на конец месяца. Так как некоторые методы используют среднюю цену за месяц, цена на конец месяца является более практичной и позволяет избежать задержки. В разделе «Программный код сезонных цен и ежемесячной доходности на конец месяца на языке EasyLanguage» генерируются две таблицы: цены и ежемесячная доходность на конец месяца. Вы можете импортировать их в файл Excel и каждый месяц усреднять доходность, а затем построить график сезонной картины из среднемесячных цен. Он будет работать для любого фьючерса или фондового рынка. Сезонные паттерны цен на зерно Три зерновых культуры имеют сходство, начиная с максимумов при их посеве и заканчивая минимумами при сборе урожая, который, как правило, происходит в сентябре и октябре. Соевые бобы демонстрируют рост цен в середине лета, перед сбором урожая. Тем не менее, цены на все три зерновые культуры могут взлетать летом, даже несмотря на то, что средние их значения сглаживают данное ценовое движение. Соевые бобы имеют несколько другую динамику, поскольку их можно посадить позже и собрать раньше. Если погода задерживает посев кукурузы, фермеры могут переключиться с кукурузы на сою. Даже в 2022 году, когда цены взлетели, сезонный паттерн, похоже, сохранялся. Сезонность кормового зерна Пшеница и кукуруза Пшеница Соя Кукуруза Рисунок 1. Сезонность фьючерсов на пшеницу, кукурузу и сою. На этом графике показана сезонность кормового зерна, ближайшие фьючерсы в течение 20 лет до августа 2022 года. Сезонные паттерны привлекательны, потому что они реальны. Торговая система Теперь, когда мы видим сезонный паттерн, можем ли мы воспользоваться им для получения прибыли? На первый взгляд всё выглядит просто, но это не так. Мы увидим, что обычно цены на зерно снижаются с весны и до сбора урожая. Ценового всплеска в середине лета в некоторые годы достаточно, чтобы его можно было увидеть на графике, но он происходит гораздо реже, чем ожидается. Превращение сезонных паттернов в правила Паттерн определяется как «сезонный», если его цена начинается с низкого уровня зимой, увеличивается летом, а затем снижается к периоду сбора урожая. К нему можно применить следующие правила: Средняя ежемесячная доходность за предыдущие пять лет. Если цена на конец апреля (месяц для высаживания с/х культур) ниже средней за последние 5 лет, значит, мы имеем дело с «сезонным» паттерном. Если цена на конец апреля выше средней за последние 5 лет, значит, мы имеем дело с «несезонным» паттерном. После того, как мы определили вид паттерна, мы применяем правила: Если имеется «сезонный» паттерн, то покупайте по цене закрытия на конец апреля. Если цена в июле этого года выше средней, то в конце июля мы закрываем длинную позицию и открываем короткую. Если мы не выходим в июле, мы всегда выходим в конце августа и открываем короткую позицию. В конце сентября мы закрываем все свои позиции. Если имеется «несезонный» паттерн, мы продаём по цене закрытия на конец апреля. Закрываем короткую позицию в конце сентября. Используя эти правила, мы получаем результаты, представленные на рисунках 2, 3 и 4. Доходность по пшенице с нулевым порогом Прибыль/убыток по длинным позициям Прибыль/убыток по коротким позициям Общая прибыль/убыток Рисунок 2. Результаты торговли фьючерсами на пшеницу. Здесь показана доходность после применения этой торговой стратегии к фьючерсам на пшеницу. Доходность по кукурузе с нулевым порогом Прибыль/убыток по длинным позициям Прибыль/убыток по коротким позициям Общая прибыль/убыток Рисунок 3. Результаты торговли фьючерсами на кукурузу. Здесь показана доходность после применения этой торговой стратегии к фьючерсам на кукурузу. Доходность по сое с нулевым порогом Прибыль/убыток по длинным позициям Прибыль/убыток по коротким позициям Общая прибыль/убыток Рисунок 4. Результаты торговли фьючерсами на сою. Здесь показана доходность после применения этой торговой стратегии к фьючерсам на сою. Доходность по кукурузе с 5%-ым порогом Прибыль/убыток по длинным позициям Прибыль/убыток по коротким позициям Общая прибыль/убыток Рисунок 5. Сделаем более строгое условие для входа. Здесь представлены результаты торговли на кукурузе с использованием 5%-го порога для входа (то есть мы открываем длинную позицию, если текущая месячная цена на 5% ниже средней, и короткую, если она на 5% выше средней). Эта стратегия предлагает способ диверсификации на основе естественного явления сезонности. Применим более строгое условие для входа В приведённом выше примере мы открывали длинную позицию, когда ежемесячная доходность была ниже средней, и короткую позицию, когда она была выше средней. Теперь можно видеть, являются ли результаты более надёжными, если мы открываем длинную позицию, когда текущая месячная цена на 5% ниже средней, и короткую позицию, когда она на 5% выше средней. На рисунке 5 представлены результаты по кукурузе. Другие зерновые культуры показали не такие хорошие результаты при использовании порогового значения 5%. Тем не менее, вы можете протестировать другие пороговые уровни. Отсутствие сезонного паттерна – нормальное явление Когда мы смотрим на все результаты, мы можем сделать вывод, что торговля на несезонном паттерне, когда цены этого года стартуют выше, чем в среднем за последние 5 лет, является нормой. Но это противоречило бы идее технологии, потому что более высокая доходность привела бы к снижению цен. Причиной может быть инфляция, но это не приведёт к увеличению переходящих запасов. У нас имеются более высокие цены и бо́льшее количество зерна – необычное сочетание. Единственным объяснением будет более высокий спрос. Даже при более высоких запасах зерно, находящееся на хранении, исчезает до сбора нового урожая. Вы можете убедиться в этом, взглянув на декабрьские цены акций и цены акций следующего августа, как показано на рисунке 6. Улучшение тайминга Недостатком месячных данных является то, что они допускают большие колебания цен без возможности как-либо отреагировать на них. Амбициозный разработчик должен рассмотреть возможность использования дневных данных наряду с месячными сигналами. Если позиция длинная (сезонный паттерн), то её закрытие в середине лета будет обосновано индикатором дневного импульса. Я бы предложил RSI с фильтром Элерса, который сглаживает эти значения. Эта стратегия предлагает способ диверсификации на основе естественного явления сезонности. Запасы сои в июне 2022 г. Соединенные Штаты Миллиард бушелей Предложение 1 Дек 1 Марта 1 Июня 1 Сент Министерство сельского хозяйства США Национальная служба сельскохозяйственной статистики 30 июня 2022 г. Рисунок 6. Переходящие запасы соевых бобов. Низкое или высокое предложение в этом сельскохозяйственном продукте? Об этом вам расскажут переходящие запасы. На графике показаны переходящие запасы соевых бобов по состоянию на июль каждого года. Мы видим, что запасы в 2011-2012 годах были низкими, а запасы в 2019-2020 годах были высокими. Влияние переходящих запасов Низкие запасы в 2011-2012 гг. Высокие запасы в 2019-2020 гг. Рисунок 7. Влияние переходящих запасов соевых бобов. Здесь показана динамика цен на сою за два года: 2012 год (низкое количество переходящих запасов) и 2020 год (высокое количество переходящих запасов). Переходящие запасы Переходящие запасы сообщают нам, является ли предложение зерна низким или достаточным для того, чтобы пережить зиму до сбора нового урожая. Если переходящие запасы низкие, рынок будет нервничать и, вероятно, поднимется выше в середине лета при первом же опасении по поводу погодных условий. Большие запасы ослабят эти опасения. На рисунке 6 показаны запасы сои по состоянию на июнь каждого года. Вам нужно найти аналогичный график за декабрь. Раньше его было легко найти в Интернете, но, похоже, он исчез, поэтому вам нужно найти график, аналогичный показанному на этом рисунке. Мы видим, что запасы в 2011-2012 годах были низкими, а запасы в 2019-2020 годах были высокими. На рисунке 7 показаны ценовые паттерны в течение 2012 и 2020 гг. Низкие запасы в 2012 году вызвали всплеск цен летом, которые затем упали со сбором нового урожая. Высокие запасы в 2020 году привели к очень спокойным и снижающимся ценам. Что касается стратегии торговли, то низкие запасы изменят несезонный год (в котором происходят продажи) на сезонный год (в котором происходят покупки) в ожидании летнего всплеска цены. Продолжающееся увеличение переходящих запасов также должно быть связано с технологией. Программный код сезонных цен и ежемесячной доходности на конец месяца на языке EasyLanguage Представленный здесь код на языке EasyLanguage компилирует данные, которые помогают пользователю искать сезонные паттерны. Данный код создаёт две таблицы, содержащие цены и ежемесячную доходность на конец месяца для выбранных фьючерсов или акций. Затем статистику можно импортировать в файл электронной таблицы. В электронной таблице доходность может быть усреднена и отображена в графическом виде. Как рассчитать среднее значение за 5 лет Я запрограммировал её на компьютерном языке, который позволяет оперировать массивами данных. Это можно сделать в большинстве торговых платформ, но это будет сложно. Вместо этого вы можете создать таблицы сезонных цен и ежемесячной доходности, а затем усреднить ежемесячную доходность за последние пять лет, не включая текущий год. Это нужно делать только раз в год. В таблице на рисунке 8 показаны цены на конец месяца, сгенерированные в разделе «Программный код сезонных цен и ежемесячной доходности на конец месяца на языке EasyLanguage». В последнем столбце таблицы также отображена среднегодовая цена. В таблице на рисунке 9 показана ежемесячная доходность, сгенерированная тем же кодом. Рисунок 8. Цены на кукурузу на конец месяца. В таблице показаны цены на конец месяца, полученные из сопутствующего листинга кода. В последнем столбце указана среднегодовая цена. Рисунок 9. Доходность кукурузы на конец месяца. Данная таблица является результатом деления цены на конец месяца на среднегодовую цену минус 1, что даёт нам доходность на конец месяца. Резюме Хотя доходность данной стратегии не так хороша, как доходность оптимизированной системы торговли в направлении тренда, эта стратегия предлагает способ диверсификации на основе естественного явления сезонности. Результаты можно улучшить путём включения переходящих запасов и ежедневных данных. Причем эту концепцию можно применить к любому аграрному рынку. Предположения о том, что при сборе урожая цены как в сезонном, так и в несезонном паттернах (почти) всегда снижаются в конце, по всей видимости, являются верными. Природа играет свою роль. Переведено специально для Tlap.com, Перри Дж. Кауфман

-

- 7

-

-

-

-

- статья

- сезонность

- (и ещё 3 )

-

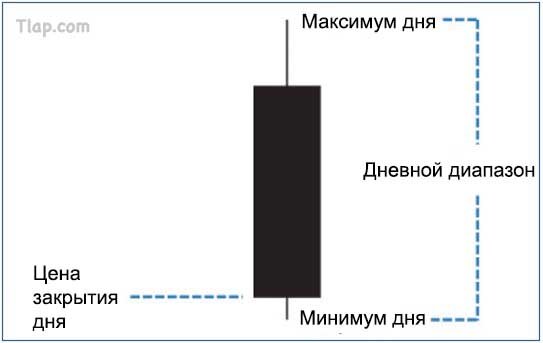

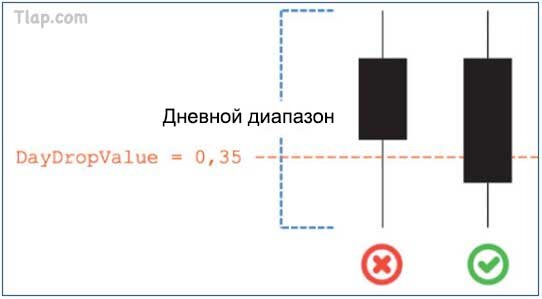

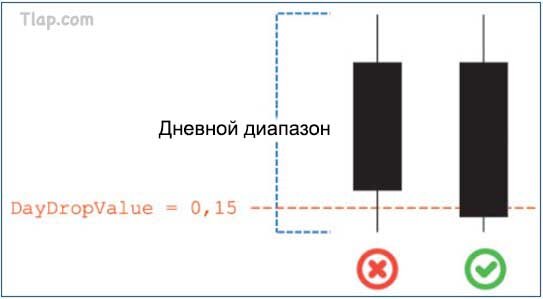

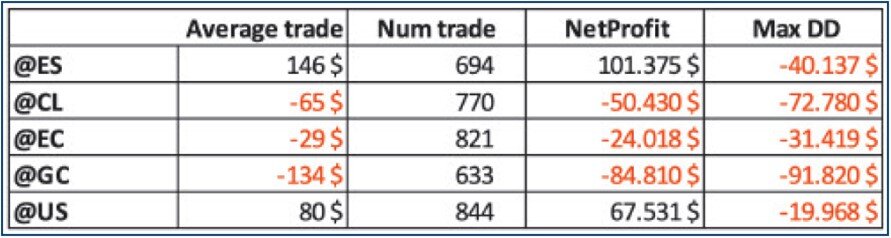

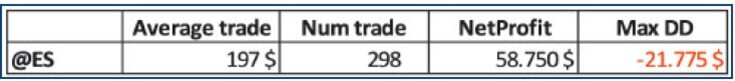

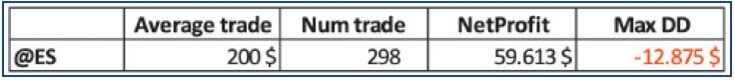

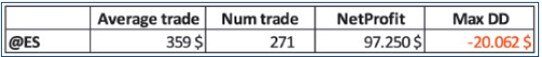

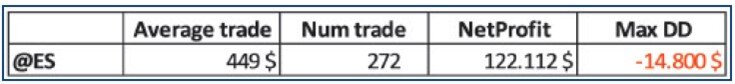

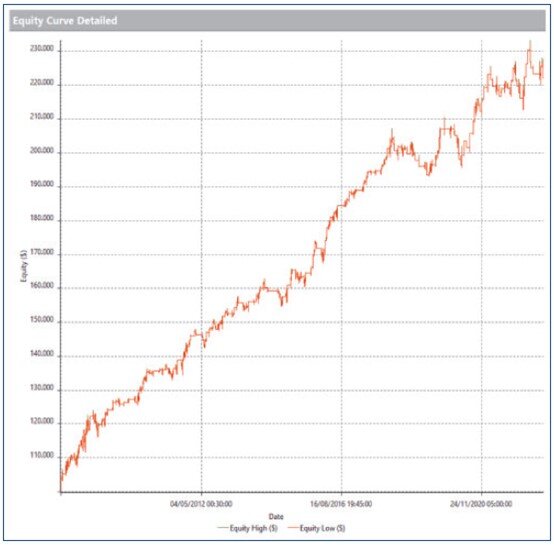

Фильтрация сделок с помощью паттерна нисходящего тренда Паттерн «Day Drop» Стоит ли использовать ценовые паттерны в торговой системе? Да, но никогда не используйте их в качестве отправной точки. В Unger Academy мы учим, когда и как применять ценовые паттерны при различных подходах к торговле. В этой статье мы обсудим “day drop” – фильтр нисходящего тренда, который мы применим к хорошо диверсифицированной корзине инструментов, а затем протестируем его с помощью реальной стратегии торговли на самом ликвидном рынке в мире – фьючерсе на S&P 500. Что такое “day drop”? Дневной бар называется “day drop” (DDr), когда его цена закрытия находится в нижней части торгового диапазона. Чем ближе цена закрытия к минимумам торговой сессии, тем более устойчивой является конфигурация нисходящего тренда. Рисунок 1 помогает объяснить эту концепцию. Эта диаграмма показывает, что цена закрытия дня находится очень близко к минимуму дня, и вчерашняя торговая сессия закрылась очень низким значением по сравнению с дневным диапазоном. Другими словами, DDr говорит нам о том, что сила продавцов подтолкнула рынок вниз, чтобы закрыть торговую сессию вблизи достигнутых минимумов. Чтобы проверить, была ли цена закрытия вчерашнего дня вблизи минимума торговой сессии, воспользуемся следующим кодом: (closeS(1)-lowS(1)) < DayDropValue*(highS(1)-lowS(1)) где параметр DayDropValue может принимать значение от 0 до 1 и говорит нам о степени силы нашего DDr: чем меньше DayDropValue, тем сильнее нисходящий тренд в рамках последней торговой сессии. Если эта строка кода связана с булевой переменной, она может принимать значение «истина» или «ложь» в зависимости от того, имело место неравенство в строке кода выше или нет. Другими словами, переменная будет истинной или ложной в зависимости от того, был ли DDr вчера или нет. Чтобы лучше проиллюстрировать данную концепцию, давайте рассмотрим два примера (рисунки 2 и 3). В первом примере (рисунок 2) мы устанавливаем значение DayDropValue = 0,35, которое при подстановке в нашу формулу даёт контрольное значение 35% диапазона, поэтому оно не слишком строгое. Как видно на рисунке 2, DDr будет иметь место только в том случае, если цена закрытия вчерашнего дня была ниже этого значения. Во втором примере (рисунок 3) мы установили значение DayDropValue = 0,15, которое даёт контрольный уровень 15% от диапазона и, следовательно, является гораздо более строгим. Как и прежде, DDr будет иметь место только в том случае, если вчерашняя цена закрытия окажется ниже этого уровня. Цена закрытия дня Максимум дня Минимум дня Дневной диапазон Рисунок 1. Ценовой паттерн «day drop». Дневной бар называется «day drop» (DDr), когда его цена закрытия находится в нижней части торгового диапазона. В данном случае цена закрытия дня очень близко к дневному минимуму, а вчерашняя сессия закрылась очень низким значением по сравнению с дневным диапазоном. Дневной диапазон DayDropValue = 0,35 Рисунок 2. Значение «day drop» установлено на 35% от дневного диапазона. В этом примере значение DayDropValue установлено на 0,35, что обеспечивает контрольное значение 35% диапазона. Как видно на рисунке 2, DDr будет иметь место только в том случае, если цена закрытия вчерашнего дня была ниже этого значения. Дневной диапазон DayDropValue = 0,15 Рисунок 3. Значение «day drop» установлено на 15% от дневного диапазона. В этом примере значение DayDropValue установлено на 0,15, что обеспечивает контрольный уровень 15% диапазона. Таким образом, этот параметр является гораздо более строгим, чем на рисунке 2. Опять же, DDr будет иметь место только в том случае, если вчерашняя цена закрытия окажется ниже этого уровня. Дневной бар называется “day drop” (DDr), когда его цена закрытия находится в нижней части торгового диапазона. Насколько хорошим фильтром он является? Мы установили, что чем ниже значение DayDropValue, тем более избирательной будет наша фильтрация. Давайте теперь посмотрим, насколько хорошим фильтром может являться DDr, используя простой код (написанный на языке PowerLanguage, разработанном компанией MultiCharts), который вычисляет на дневных барах процент вхождений на разных рынках, начиная с 2008 года: input: DayDropValue(0); var: countDDr(0), countsession(0), dateInDateTimeFormat(0), datereadable(""); dateInDateTimeFormat = ELDateToDateTime(date); datereadable = FormatDate("dd-MM-yyyy", dateInDate-TimeFormat); if (closeS(1)-lowS(1)) < DayDropValue*(highS(1)-lowS(1)) then begin countDDr = countDDr+1; end; countsession=countsession+1; print(File("C:\test.txt"),datereadable," ",countDDr," ",countsession); По сути, мы подсчитываем все DDr, созданные рынком, и соотносим их с общим количеством сессий, при этом оценивая различные значения DayDropValues. Как мы знаем, по мере снижения значения DayDropValue у нас будет генерироваться меньше DDr; если мы будем использовать этот паттерн для фильтрации наших входов в рынок, количество сделок будет пропорционально значению DayDropValue. Рисунок 4. Фильтрация сделок по паттерну day drop. В этой таблице мы видим, что использование DayDropValue от 15% до 25% приводит к значительной фильтрации сделок. Средняя прибыль в сделке Количество сделок Чистая прибыль Максим. просадка Рисунок 5. Тестирование фильтра на корзине инструментов. Для корзины инструментов хорошие результаты показало значение DayDropValue 20%. Первое тестирование на нескольких инструментах В таблице на рисунке 4 мы видим, что значение DayDropValue от 15% до 25% уже приводит к значительной фильтрации; поэтому для тестирования DDr на корзине инструментов мы решили использовать значение DayDropValue 20%. Для первого теста мы рассмотрим корзину, состоящую из фьючерсов на @ES, @CL, @EC, @GC и @US, и к каждому инструменту применим представленную ниже простую стратегию торговли на 15-минутном таймфрейме, используя данные с 2008 года по сегодняшний день. Данная система открывает только длинные позиции каждый раз, когда в предыдущей торговой сессии был DDr, и закрывает их в конце торговой сессии или при достижении стоп-лосса $ 1750, который я выбрал в качестве промежуточного значения между $ 1500 и $ 2000. input: DayDropValue(0.2), stoploss(1750); var: daydrop(false), slb(false), MP(0), oktrade(false); slb=sessionlastbar; MP=marketposition; if slb[1] then begin daydrop = (closeS(1)-lowS(1))<DayDropValue*(highS(1)-lowS(1)); oktrade = true; end; if oktrade and daydrop then buy next bar market; if MP<>MP[1] and MP=1 then oktrade=false; setexitonclose; if stoploss>0 then setstoploss(stoploss); Глядя на рисунок 5, мы можем с уверенностью сказать, что лучшие результаты продемонстрировал фьючерс @ES. Поэтому мы решили создать специальную стратегию для этого базового актива. Паттерн «day drop» говорит нам о том, что сила продавцов подтолкнула рынок вниз, чтобы закрыть торговую сессию вблизи минимумов. Давайте разработаем простую стратегию для фьючерсов e-mini S&P 500 Возьмём код, приведённый в предыдущем разделе, и проверим, улучшит ли производительность системы добавление временно́го фильтра для входов. Для этого мы добавим два параметра входа myday1 и myday2 для выбора только двух торговых сессий в неделю. Программный код для этой стратегии был первоначально написан в 2017 году, и на основе данных, доступных на тот момент, я решил установить myday1 = 2 и myday2 = 4, позволяя входить в рынок только во вторую и в четвёртую сессию в течение недели. Мы добавляем в наш код это новое временно́е условие, внеся в него представленные ниже изменения: input: DayDropValue(0.2), stoploss(1750), myday1(2), myday2(4); var: daydrop(false), slb(false), MP(0), oktrade(false), mydow(0); slb=sessionlastbar; MP=marketposition; if slb[1] then begin mydow = dayofweek(d)+1; daydrop = (closeS(1)-lowS(1))<DayDropValue*(highS(1)-lowS(1)); oktrade = true; end; if oktrade and daydrop and (mydow = myday1 or mydow = myday2) then buy next bar market; if MP<>MP[1] and MP=1 then oktrade=false; setexitonclose; if stoploss>0 then setstoploss(stoploss); И получаем новые результаты, показанные в таблице на рисунке 6. Чистая прибыль системы значительно снизилась, но это связано с тем, что мы торгуем только в течение 2-х из 5-ти дней в неделю; тем не менее, максимальная просадка сократилась вдвое, а средняя прибыль в сделке увеличилась со $ 146 до $ 197. Поэтому мы решили сохранить выбранный фильтр времени. Торговая сессия по фьючерсам на S&P 500 начинается в 17:00 (биржевое время) и заканчивается в 16:00 на следующий день, и учитывая сетап кода, мы будем входить в рынок в начале торговых сессий во вторник и четверг. Однако во время тестирования в 2017 году мне пришло в голову, что начало торговли в полночь (биржевое время) будет выгодно для системы, поэтому давайте заменим выделенную жёлтым строку в приведённом выше коде следующей инструкцией: if daydrop and Time<1500 and (mydow = myday1 or mydow = myday2) and oktrade then buy next bar market; Мы добавили дополнительное условие (Time<1500), которое позволит нам торговать во вторник и четверг, начиная с 0:00 (биржевое время) – другими словами, мы войдём на первом баре после полуночи. С введением этого нового временно́го интервала мы получим следующие показатели (рисунок 7). Количество сделок не изменилось, так как мы сместились вперёд только на несколько часов. Чистая прибыль осталась практически такой же (как и средняя прибыль в сделке), но мы значительно снизили максимальную просадку нашей стратегии. Средняя прибыль в сделке Количество сделок Чистая прибыль Максим. просадка Рисунок 6. Использование дня недели в качестве временно́го фильтра. Улучшает ли добавление временно́го фильтра для входа производительность системы? Этот тест позволил системе входить в рынок только во вторую и четвёртую торговую сессию в течение недели. Здесь представлены результаты. Чистая прибыль снизилась, просадка уменьшилась, а средняя прибыль в сделке увеличилась. Средняя прибыль в сделке Количество сделок Чистая прибыль Максим. просадка Рисунок 7. Использование времени входа в качестве временно́го фильтра. В качестве времени входа было протестировано дополнительное условие для входа в рынок: сразу же после полуночи. Здесь представлены результаты. Хотя большинство показателей не изменилось по сравнению с предыдущим улучшением системы, представленным на рисунке 6, следует отметить, что уменьшилась просадка. Средняя прибыль в сделке Количество сделок Чистая прибыль Максим. просадка Рисунок 8. Увеличение продолжительности сделки. Можно ли улучшить производительность системы, предоставив сделкам больше времени для отработки? В этом тесте открытые сделки удерживались в течение 4 торговых сессий. Мы видим, что переход от внутридневной к многодневной торговле привёл к увеличению просадки, но чистая прибыль увеличилась более чем на 60%, а средняя прибыль в сделке выросла примерно на 80%. Средняя прибыль в сделке Количество сделок Чистая прибыль Максим. просадка Рисунок 9. Добавление ордера тейк-профит. Уменьшит ли просадку добавление ордера тейк-профит? Здесь представлены результаты тестирования. Максимальная просадка действительно снизилась. При этом увеличилась средняя прибыль в сделке, что делает ордер тейк-профит хорошим дополнением к торговой стратегии. Рисунок 10. Кривая капитала для итогового примера торговой системы. Здесь показана гипотетическая кривая капитала для торговой стратегии, полученной в результате добавления правил, обсуждаемых в этой статье, при условии совершения только длинных позиций по фьючерсу E-mini S&P 500 (ES). Кривая капитала построена на данных с 2008 года по настоящее время, которые включают в себя более чем пятилетние данные вне выборки. Давайте теперь посмотрим, насколько хорошим фильтром может быть DDr, используя простой код, который вычисляет на дневных барах процент вхождений на разных рынках, начиная с 2008 года. Можем ли мы ещё улучшить нашу систему? Мы торгуем внутри дня, поэтому закрываем каждую сделку в конце торговой сессии. Что произойдёт, если мы дадим сделкам больше времени для отработки? Чтобы ответить на этот вопрос, введите новый входной параметр MaxDays, новую переменную DaysInTrade и замените команду для выхода setexitonclose последними 4 строками следующего кода: input: MaxDays(0); var: DaysInTrade(0), if MP<>MP[1] and MP<>0 then DaysInTrade=1; if marketposition<>0 and DaysInTrade>=MaxDays and MaxDays>0 then begin if Time>=1530 and Time<1600 then sell next bar market; end; Оптимизируя параметр MaxDays данными, доступными во время первоначальной разработки, я обнаружил, что выгодно оставлять сделки открытыми в течение максимум 4 торговых сессий. Итак, давайте установим MaxDays=4 и проанализируем новые результаты, показанные на рисунке 8. Изменение стратегии с внутридневной на многодневную оказало существенное влияние на систему: мы действительно наблюдаем рост максимальной просадки, но чистая прибыль увеличилась более чем на 60%, а средняя прибыль в сделке выросла примерно на 80%, достигнув отличного уровня для актива, которым мы торгуем. Можем ли мы пойти ещё дальше в плане совершенствования этой торговой системы? Данная стратегия является очень простой и уже даёт нам отличные результаты; тем не менее, добавление специальных условий может улучшить её ещё больше, но увеличит риск чрезмерной подгонки результатов. Поэтому мы решили не вводить никаких дополнительных правил для входа, а только понаблюдать, поможет ли нам использование ордера тейк-профит сдержать максимальную просадку системы. На рисунке 9 представлены результаты после введения ордера тейк-профит в размере $ 4000. Как видно, мы снизили максимальную просадку, увеличив чистую прибыль и среднюю прибыль в сделке, поэтому мы были удовлетворены этим выбором. Мы использовали DDr в качестве торгового фильтра для совершения только длинных позиций по фьючерсу @ES, и этот паттерн оказался очень эффективным. Заключительные ремарки и выводы Мы использовали DDr в качестве торгового фильтра для совершения только длинных позиций по фьючерсу @ES, и этот паттерн оказался очень эффективным. Первоначальная система уже показала хорошие результаты, что привело нас к разработке комплексной стратегии для нашего портфеля. Финальная система содержит несколько условий, что убеждает нас в надёжности стратегии. Представленная на рисунке 10 кривая капитала за период с 2008 года по сегодняшний день, которая содержит более пяти лет данных вне выборки, показывает, что когда важнейший фондовый индекс в мире подвергался серьёзным потрясениям, наша стратегия продолжала работать очень гладко. Андреа Ангер – профессиональный трейдер, президент Академии Ангера и автор книги «Метод Ангера». Он является четырёхкратным чемпионом мира по трейдингу (2008, 2009, 2010 и 2012 годов), почётным членом Итальянского общества по техническому анализу (филиала Международной федерации технических аналитиков) и выступает в Европе, Америке, Австралии и Азии. Академия Ангера предоставляет услуги трейдерам, в том числе физическим лицам, помогая им улучшать подходы к торговле. Переведено специально для Tlap.com, Андреа Ангер

-

- 6

-

-

-

- андреа ангер

- статья

- (и ещё 4 )

-

Торговая система "Triangle 8th" — это продвинутая система, которая использует уникальное колебание между валютами. Исторически результаты показывают, что подобранные пары, используемые в каждой корзине, всегда возвращаются назад первой передвинутой парой после быстрого движения в одном направлении. Это наблюдение может позволить включить сетку-мартингейл, которая может получить максимальное количество пунктов в этих уникальных ситуациях. Система "Triangle 8th" использует 8 корзин. Каждая корзина имеет 3 пары. Каждая пара торгует самостоятельно по заданному алгоритму, но зависимо от других 2-ух пар, которые находяться в её корзине. В конце каждой недели буду делать отчёт о торговли. P.S. Желающие инвестировать в систему, пишите в личку.

- 6 ответов

-

- инвестиции

- сигналы forex

-

(и ещё 1 )

C тегом:

.thumb.png.9cd84d8f61ce0a4cc58842a1ea2aba94.png)

.thumb.png.2cbf3980890a6d257c7d311f85d20bbc.png)