Поиск сообщества

Показаны результаты для тегов 'томас булковски'.

Найдено: 3 результата

-

Введение Джим испытывает трудности. Он владелец супермаркетов JCB, и его конкурент на другом конце города обходится с ним со зверской жестокостью – вся бухгалтерская книга Джима кишит убытками. Пришло время проявить решительность: компания JCB выходит на открытый рынок. Он направляет свои финансовые потоки на первичное публичное размещение акций, преследуя цель купить своего конкурента и открыть в городе ещё несколько магазинов. Благодаря растущей базе продаж влияние Джима позволяет ему договариваться о более низких ценах на продаваемые им канцелярские принадлежности. Он передаёт часть сбережений своим клиентам, что обеспечивает рост его маржи, и инвестирует свою прибыль в строительство новых магазинов и расширение существующих. Джим звонит своему другу Тому и рассказывает ему о планах расширить деятельность по всему штату. Они некоторое время беседуют и обмениваются бизнес-тактиками о том, как лучше управлять развитием своего бизнеса. По завершении телефонного разговора Том решает провести собственное исследование компании JCB. Он посещает несколько магазинов и везде видит одну и ту же картину: переполненные парковки, люди везут полные тележки товаров и очереди у касс. Он опрашивает нескольких клиентов, пытаясь получить представление о демографической статистике. В нескольких магазинах он даже беседует с поставщиками, пока те разгружают свои товары. По возвращении в офис он тщательно анализирует финансовые показатели и смотрит на конкурентов. После тщательной проверки он даёт указание своим торговым партнёрам покупать акции по цене не выше 10 $ за акцию. Как только начинают распространяться новости о планируемом расширении, улица впадает в панику. Глупо расширяться в рамках вяло развивающейся экономики, когда вокруг маячит рецессия, а по мнению некоторых новостных агентств, это даже преступно. Акции падают ниже 10, и команда Тома делает ход. Они покупают максимально возможное количество акций, не возбуждая подозрений. Цена на акции растёт до 11, затем до 12 и округляется до 13, после чего начинает падать. Проходит несколько месяцев, а экономические перспективы столь же мрачны, как и всегда. Акции падают ниже 10. После того, как Том связывается с Джимом, чтобы узнать последние новости, команда Тома покупает ещё. Это лёгкая победа, поскольку инвесторы готовы избавиться от акций, особенно по мере приближения продаж ценных бумаг для уменьшения налогового бремени в конце года. Шесть недель спустя компания публикует показатели продаж JCB: они оказались выше ожидаемых. За считанные минуты акции выросли на 15% и закрылись по цене 10,75. И это только начало. Шесть месяцев спустя становится ясно, что экономике никогда и не грозила рецессия, и все видят впереди период бурного роста. Цена акции достигает 20. Проходят годы, акция несколько раз испытывает дробление, приближается сезон отпусков. Том беседует с несколькими покупателями, покидающими супермаркеты JCB, и обнаруживает, что все они жалуются на одно и то же: на полках отсутствуют рекламируемые товары. Том продолжает исследование и обнаруживает серьёзную проблему с дистрибуцией прямо в разгар сезона продаж. Компания JCB перегружена работой, и у неё просто-напросто отсутствует инфраструктура, которая поддерживала бы добавление одного нового магазина каждую неделю. Том понимает, что пора продавать. Он даёт указание своему торговому отделу немедленно продавать акции JCB, но не менее, чем по 28,25. Они ликвидируют около трети своих активов, прежде чем акции падают ниже минимума. Поскольку это период отпусков, по всей видимости, все находятся в покупательском настроении. Начинающие инвесторы запрыгивают в рынок по выгодной, по их мнению, цене. В игру вступают крупные брокерские дома и расхваливают акции, но Тому виднее. Когда акции восстанавливаются до своего прежнего максимума, его торговые партнёры продают оставшуюся часть своих активов. Акция достигает максимума, и её цена округляется. В течение следующих полутора месяцев акции медленно дрейфуют вниз. Нет никакого наплыва для выхода из рынка – просто медленное течение, пока умные деньги тихонько сворачиваются и идут дальше. Затем просачиваются новости о плохих продажах в период отпусков. Начинают ходить слухи о проблемах с дистрибуцией, ошибках в мерчандайзинге и проблемах с денежными потоками. Брокерские фирмы, которые всего несколько недель назад расхваливали данные акции, теперь советуют своим клиентам продавать их. За ночь акции упали на 39%. Один или два аналитика говорят, что акции перепроданы, что это ситуация временного снижения цены и инвесторы должны добавиться к своим позициям. Многие любители покупать на низах следуют советам своих брокеров и покупают данные акции. Но это большая ошибка. Энтузиазм покупателей ненадолго толкает цену вверх, а затем начинается новый раунд продаж. Каждый день акции падают немного ниже, поглощая их, как волны, омывающие замок из песка. За 2 месяца акции падают ещё на 30%. По результатам следующего квартала супермаркеты JCB объявляют, что их прибыль, по всей видимости, окажется значительно ниже согласованных прогнозов. Акции падают ещё на 15%. Компания пытается исправить проблему с дистрибуцией, но это оказывается не так-то просто. Она решает прекратить расширение и сосредоточиться на прибыльности существующей сети магазинов. Спустя два года Том открывает биржевой график. Акции JCB упали так сильно, словно компания прекратила свою деятельность. Он звонит Джиму и обсуждает перспективы супермаркетов JCB. Джим с энтузиазмом рассказывает о новой концепции розничной торговли под названием «торговля через Интернет». Он в восторге от возможности продавать канцелярские принадлежности через Интернет, не прибегая к постройке физических магазинов. Имеется некий риск, поскольку Интернет-сообщество находится в зачаточном состоянии, но Джим прогнозирует, что спрос будет быстро расти. Том впечатлён, он проделывает домашнее задание по исследованию рынка и вскоре снова покупает акции JCB. Инвестиционные следы Если вы представляете себе ценовое движение акций супермаркетов JCB, вы можете распознать в них три графических паттерна: двойное дно, двойная вершина и прыжок дохлой кошки. Для компетентных инвесторов графические паттерны – это не волнистые линии на ценовом графике, а следы, оставленные умными деньгами. Следы – это всё, за чем им нужно следовать, пока они набивают свои карманы всё бо́льшими и бо́льшими богатствами. Другим же, таким как Том, требуется проделать тяжелую работу и изрядно побегать, прежде чем они отважатся открыть позицию по тем или иным акциям. Именно они и оставляют эти следы. Это умные деньги, которые устанавливают правила игры – игры, в которую может играть каждый. Это называется инвестирование. Независимо от того, решите вы использовать в своей торговле технический или фундаментальный анализ, полезно знать, что думает на этот счёт рынок. Стоит поискать следы. Эти следы вполне могут отвести вас от обрыва и помогут вовремя избавиться от той или иной акции. Те же ноги, которые оставляют эти следы, могут дать вам пинок под зад, побуждая вас воспользоваться многообещающей инвестиционной возможностью. Эта книга даёт вам инструменты для обнаружения следов: куда, согласно их прогнозам, может пойти данная акция, как далеко она пойдет и насколько надёжным является этот след. Инструменты не сделают вас богатым – инструменты редко делают такие вещи. Но они являются инструментами для получения бо́льшего богатства. Используйте их с умом. База данных Позвольте мне рассказать вам об акциях, которые я использовал для составления статистики в этой книге. Было использовано 1396 акций, большинство из них анализировались в интервале с июля 1991 года и до 2020 года. Не все акции охватывали весь этот период. Некоторые акции уже больше не торгуются. Важно включить информацию о том, что происходит, когда компания становится банкротом или сливается с другими компаниями. По всем акциям использовались данные о ценовом движении на дневных графиках (внутридневные графики не использовались), но некоторые главы используют данные недельных или месячных графиков. Большинство графических паттернов добавлялись в режиме реального времени, ежедневно, по мере поступления новых данных. Это позволяет избежать упреждающей систематической ошибки (где я могу видеть только те паттерны из каталогов, которые хорошо себя отработали). Добавление данных в режиме реального времени осуществлялось в течение более 20 лет. Все акции корректировались на дроблении до тех пор, пока я активно следил за ними. По мере добавления в базу данных новой акции, она, вероятнее всего, корректировалась поставщиком данных по выплатам дивидендов. Тем не менее, я не корректирую акции, которые использую в своей базе данных для получения дивидендов. Акции становятся частью базы данных при условии, что они торгуются выше 5 $ за акцию (обычно), не торгуются слабо (мне нравится видеть ежедневный объем свыше 100 000 акций) и имеют сердцебиение (иными словами, у них разумный годовой торговый диапазон от максимума до минимума). Рыночная капитализация варьирует в зависимости от представленности всех трёх категорий компаний (малых, средних и крупных). Большинство выбранных акций являются акциями американских компаний, которые торгуются на биржах NYSE или NASDAQ. Тестирование графических паттернов Как протестировать графические паттерны? Ответить на этот вопрос нелегко. Если вы используете общедоступное программное обеспечение, которое тестирует торговые стратегии, вы будете вводить правила для моделирования паттерна «двойное дно», например. Когда цена закрывается выше вершины паттерна, это даёт сигнал для входа, поэтому программное обеспечение имитирует покупку. А что по поводу сигнала для выхода? Когда следует продавать? Должны ли вы использовать ордер стоп-лосс, или сигнал от MACD, или даже простое пересечение со скользящей средней? Нет. Почему нет? Потому что в этом случае вы тестируете не графический паттерн, а то, насколько хорошо работает ордер стоп-лосс, MACD или система пересечения цены со скользящей средней. Итак, для решения задачи тестирования я изобрёл два инструмента, которые называю «абсолютный максимум» и «абсолютный минимум». Давайте посмотрим на график, чтобы я мог объяснить, как работает данный статистический показатель, применяемый в этой книге. На рисунке В.1. показаны два графических паттерна: «двойное дно» и «голова и плечи, вершина». Сначала давайте рассмотрим «двойное дно». Торговля на «двойном дне» Этот паттерн формируется в точках A и B, двух долинах, которые опускаются вблизи уровня одной и той же цены. Сигнал для покупки появляется, когда цена закрывается выше верхней части паттерна. Верхняя часть паттерна находится в точке C, а сигнал для входа (на пробой) происходит в точке D, когда цена закрывается выше верхней части двойного дна. Вход в рынок осуществляется на следующий день по цене открытия, которая составляет 17,06. Допустим, вы используете традиционное программное обеспечение и размещаете ордер стоп-лосс на цент ниже минимальной цены в точке B, которая составляет 15,70. Рисунок В.1. Паттерн «двойное дно» даёт сигнал о входе в рынок на уровне точки D и сигнал о выходе на уровне абсолютного максимума. Паттерн «голова и плечи, вершина» даёт сигнал о входе в рынок на уровне точки I и сигнал о выходе на уровне абсолютного минимума. Видно, как цена акции поднимается до точки E, а затем падает. Когда она касается ордера стоп-лосс, установленного по цене 15,70 (точка F), сделка закрывается. Таким образом, данная сделка на покупку была бы открыта по цене 17,06 и закрылась бы по цене 15,70, принеся убыток в 1,36 $ за акцию. Означает ли это, что паттерн «двойное дно» принёс убыток в 1,36 $ за акцию? Нет. Это означает, что данный убыток принёс нам ордер стоп-лосс. Иными словами, вы протестировали ордер стоп-лосс, а не «двойное дно». Что я хочу этим сказать? Представьте, что когда цена поднялась до точки E, вы переместили вверх ордер стоп-лосс до цены 17,43 (точка максимума G). И когда цена упала до 17,43, акции были бы проданы, это принесло бы вам прибыль в 37 центов за акцию. Означает ли это, что паттерн «двойное дно» принёс прибыль? Нет. Эту прибыль вам принёс ордер стоп-лосс. Когда вы перемещаете ордер стоп-лосс, вы получаете разные цены на продажу. И в этом случае вы уже тестируете не паттерн «двойное дно», а то, насколько хорошо работает ордер стоп-лосс при разных его значениях. Итак, мы не ответили на один основной вопрос: «Как же нам протестировать графический паттерн?» Учитывая тот же сигнал для входа (по цене 17,06), следует сказать, что вы идеально торговали на этой акции. Где бы вам следовало продавать? Когда цена падает ниже точки F, то в случае продажи вы принимаете убыток, поэтому попытка выстрелить с целью в 19 $ в правом верхнем углу графика не является оптимальной. Данная сделка на некоторое время зайдёт в отрицательную зону, прежде чем принесёт прибыль. Абсолютный максимум Как насчёт того, чтобы продать по цене в точке E, когда цена достигает пика? Это даст вам максимальную прибыль до того, как акции упадут, перейдя в убыточную зону. Этот пик я называю абсолютным максимумом. Если бы вы торговали этой акцией идеально, вы бы купили её по цене 17,06, используя цену открытия следующего дня после пробоя вверх, и продали по цене максимума в точке E. Я не проверяю, насколько хорошо работает ордер стоп-лосс, потому что я не использую стоп, MACD или систему пересечения цены со скользящей средней для нахождения точки выхода из рынка. Я продаю по максимально возможной цене, прежде чем что-то пойдёт не так. Я продаю на самом высоком уровне. Идеальная торговля на паттерне «двойное дно». Как я автоматизирую её? Для нахождения абсолютного максимума я использую в своём программном обеспечении два правила (на ценовом графике на истории, а не в режиме реального времени): Найдите наивысший максимум, после которого цена падает на 20%, измеряемый от максимума до цены закрытия; Если цена закрывается ниже нижней части графического паттерна, то поиск абсолютного максимума прекращается, и мы используем самый высокий максимум, найденный после входа в сделку. В данном примере акции падают до точки F и закрываются на уровне 15,70. Минимум в точке B составляет 15,71, поэтому цена закрылась ниже нижней части паттерна в точке F. Таким образом, для нахождения абсолютного максимума мы используем правило 2: самый высокий максимум между начальной ценой (17,06) и точкой F (нижней частью паттерна) – это точка E. Точка E является абсолютным максимумом. Давайте представим, что «двойное дно» находится гораздо ниже, чтобы я мог рассказать вам, как работает правило 1. Давайте также предположим, что цена закрытия в точке J равна 13. Правило 1 гласит: следует искать наивысший максимум до того, как цена упадёт на 20%, измеряемый от максимума до цены закрытия. Максимум между ценой покупки и ценой в точке J находится в точке Е (на 17,80). Следовательно, мы ожидаем, что цена закроется на 20% ниже него (т.е. по цене 14,24). Когда цена закрывается на уровне или ниже 14,24 (опять же, если предположить, что это происходит в точке J, т.е. по цене 13), мы обнаружили, что абсолютный максимум, который равен точке E, составляет 17,80. Итак, мы купили по цене 17,06, продали по цене 17,80 и получили прибыль в 74 цента за акцию. Мы не использовали ордер стоп-лосс. Мы не использовали MACD или пересечение цены со скользящей средней. Мы совершили идеальную сделку, купив именно в то время, когда мы должны были купить, и продав на абсолютном максимуме. Мы проверили, насколько хорошо работает паттерн «двойное дно», если вы торгуете им идеально. Именно так я выполнял измерения того, как работают бычьи графические паттерны. Несколько лет назад кто-то спросил меня, было ли это аналогично размещению ордера трейлинг-стоп на 20% ниже максимальной цены. Нет. Если бы вы разместили плавающий стоп, то он бы сработал в точке J (по нашим предположениям, по цене 13), а не в точке E. Кстати, значение 20% в правиле 1 происходит от идеи бычьих и медвежьих рынков. Снижение на 20% от максимума на рынке означает, что рынок переходит в медвежью фазу. Подъем на 20% от минимума на рынке означает, что рынок переходит в бычью фазу. Я применил эту идею к отдельным акциям при поиске абсолютных максимумов и минимумов. Абсолютный минимум Аналогичным образом работает поиск абсолютного минимума для медвежьих графических паттернов. Возьмём пример паттерна «голова и плечи, вершина», сформировавшегося в точках G, E и H. Мы видим левое плечо в точке G, голову в точке E и правое плечо в точке H. Цена подтверждает данный паттерн, когда закрывается ниже линии шеи. Поскольку линия шеи в этом примере наклоняется вниз (не показана на графике), я рекомендую входить в рынок, когда цена закрывается ниже правой подмышки, которую я показываю горизонтальной линией в точке I. Вам следует продавать по цене открытия следующего дня. Если вы можете запрограммировать свой компьютер, чтобы найти паттерны «голова и плечи, вершина», то это поможет вам открыть сделку. Здесь нет ничего волшебного. А что по поводу сигнала для выхода? Опять же, мы могли бы использовать ордер стоп-лосс, но из нашего предыдущего примера мы уже знаем, что это не сработает. Ибо в этом случае мы будем тестировать различные места размещения стоп-лосса, а не графический паттерн. Итак, давайте определимся с абсолютным минимумом. Два правила: Найдите наинизший минимум, после которого цена растет на 20%, измеряемый от минимума до цены закрытия; Если цена закрывается над верхней частью графического паттерна, то поиск абсолютного минимума прекращается, и мы используем самый низкий минимум, найденный после входа в сделку. В данном случае цена пробивает вниз паттерн «голова и плечи, вершина», падает до точки J, а затем повышается. Минимум в точке J составляет 14,60, таким образом, 20%-ный рост составляет 17,52. Цена закрытия на 17,52 или выше завершит поиск абсолютного минимума. Когда цена закрывается в точке K (на уровне или выше 17,52), поиск абсолютного минимума завершается. Мы нашли абсолютный минимум – это точка J. Если бы точка К была немного выше, то вступило бы в силу правило №2, потому что цена закрылась бы над паттерном «голова и плечи, вершина», тем самым прекращая поиск абсолютного минимума. В данном примере мы идеально торгуем на паттерне «голова и плечи». Мы входим в рынок по цене открытия следующего дня после пробоя вниз и закрываем сделку на абсолютном минимуме, самом низком минимуме до того, как цена повысится. Идеальная сделка. Мы тестируем, насколько хорошо работает данный графический паттерн, а не размещение ордеров стоп-лосс, MACD или систему пересечения цены со скользящей средней. Производительность большинства графических паттернов в данной книге следует этим двум идеям: абсолютному максимуму и абсолютному минимуму. В бычьих паттернах я ищу абсолютный максимум. В медвежьих паттернах я ищу абсолютный минимум. Несрабатывания графических паттернов Как только вы поймёте, что означает идеальная сделка, вы сможете искать несрабатывания паттернов. Что означает несрабатывание графических паттернов? Чтобы ответить на этот вопрос, мне пришлось придумать новую концепцию, которую я называю процентом паттернов, не достигающих уровня безубыточности, или процентом паттернов, которые не смогли обеспечить рост или снижение цены более чем на 5%. Эти две фразы являются синонимами. Всё, что я сделал, это посчитал, сколько графических паттернов не смогли обеспечить рост или снижение цены более чем на 5%. Например, на бычьем рынке я обнаружил, что 18,8% паттернов «голова и плечи, вершина» не смогли обеспечить падение цены более чем на 5%. Иными словами, если расходы вашей торговли составляют 5%, то вы будете знать, что почти 20% торгуемых вами паттернов «голова и плечи», даже если вы торгуете ими идеально и достаточно часто, не покроют ваших расходов. Реалистичны ли эти результаты? Вот вкратце и всё. Как только вы поймёте, что я измеряю производительность от цены пробоя до абсолютного максимума или минимума, вы поймёте большинство статистических показателей, упоминаемых в этой книге. Вы поймёте, что показатели эффективности основаны на идеальных сделках, совершаемых сотни или даже тысячи раз, благодаря которым были получены показатели среднего роста или падения цены, которые я привожу в таблице x.2 (где x – это номер главы). Являются ли эти результаты реалистичными? Не совсем. Скорее всего, вы не сможете продублировать их в реальной жизни. Вы можете достигать лучших или худших результатов в зависимости от ваших навыков и удачи. В примере с двойным дном я вошёл в сделку на следующий день после пробоя. Если бы вы разместили ордер buy stop на один цент выше вершины двойного дна, вы вошли бы по лучшей цене (в большинстве случаев основываясь на моих тестах), чем цена открытия следующего после пробоя дня. Таким образом, вы могли бы достичь лучших показателей результативности, чем представленные в этой книге. Всё, что вам нужно сделать, это найти цену абсолютного максимума независимо от того, происходит ли после него падение цены на 20%, подождать отката и продавать по цене выше абсолютного максимума. Люди, стратегия которых основана на покупке и удержании своих позиций, делают это постоянно. Тем не менее, для трейдеров этот подход является более сложным. Найти абсолютный максимум в режиме реального времени (как оказывается) является сложной задачей. Вот почему подобные книги пишут такие люди, как я. Томас Булковски, Переведено специально для Tlap.com

- 53 ответа

-

- 12

-

-

-

- томас булковски

- книга

-

(и ещё 2 )

C тегом:

-

Получение прибыли на несостоявшихся технических паттернах

!!NIKA!! опубликовал тема в В помощь трейдеру

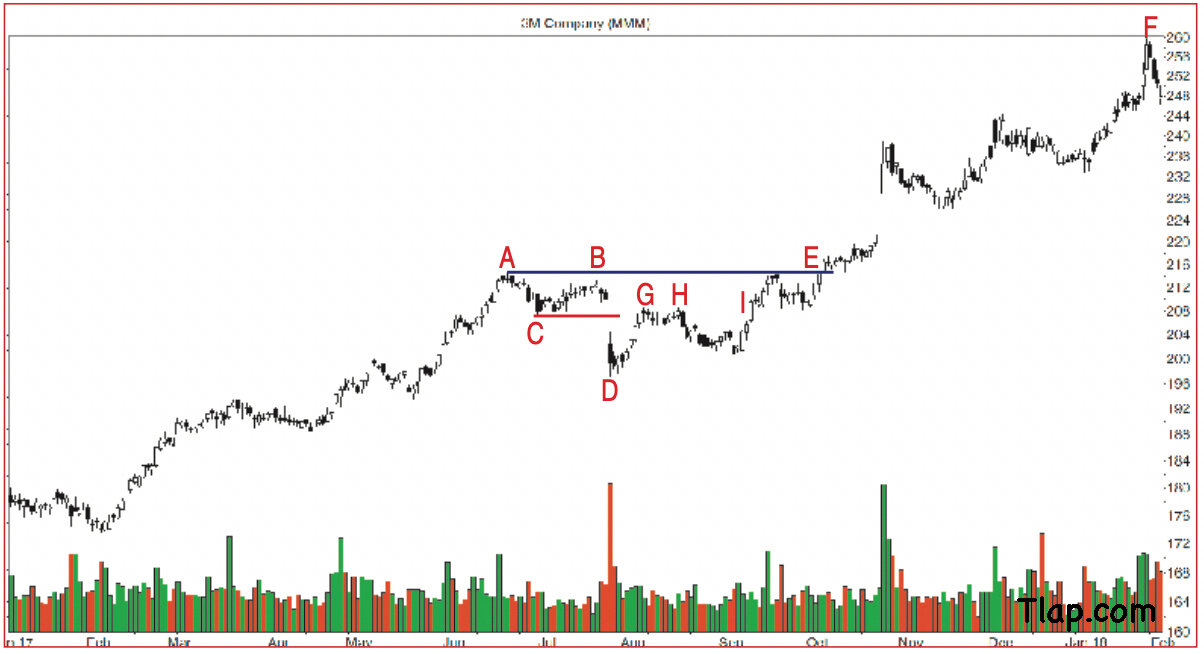

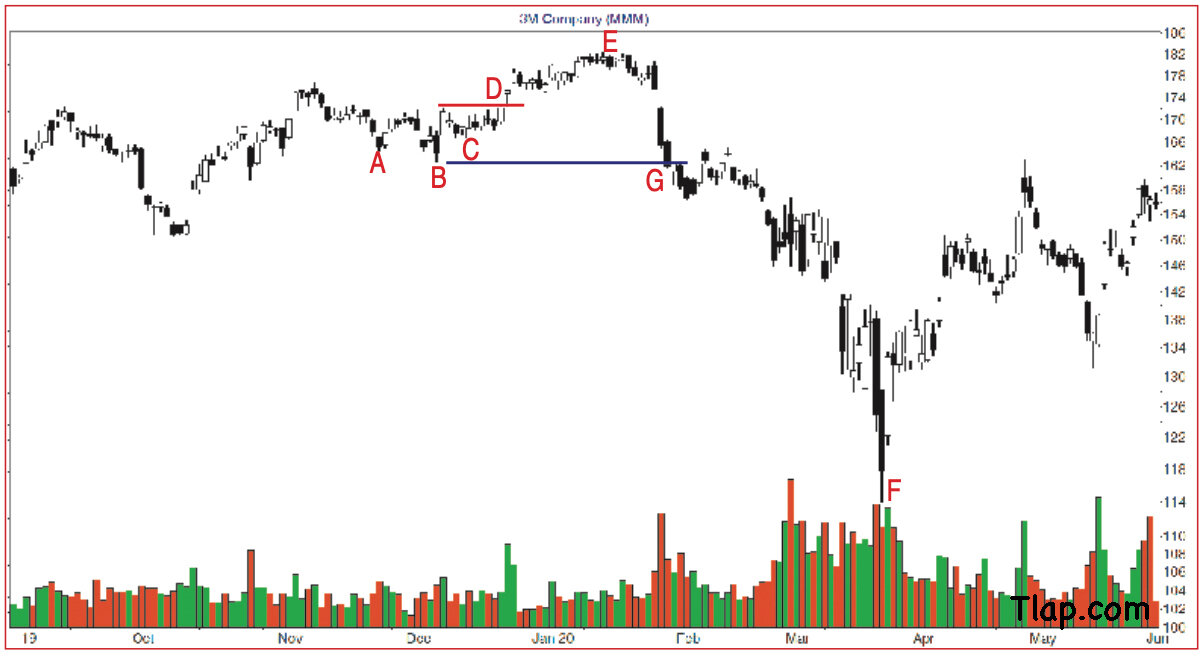

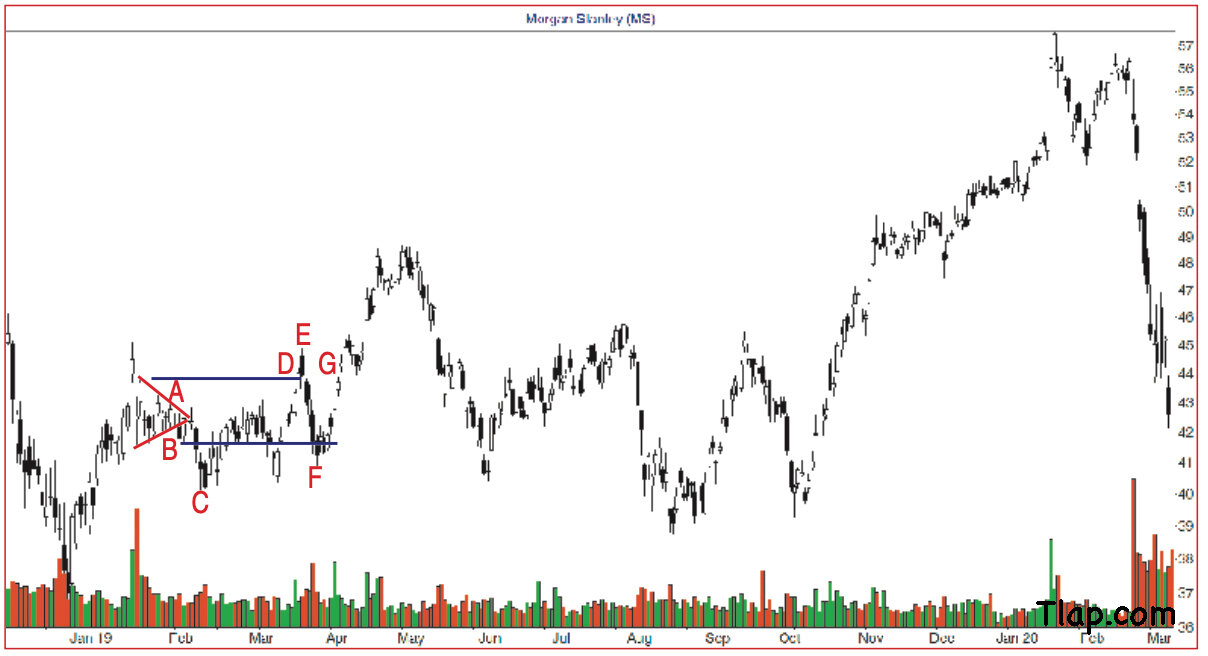

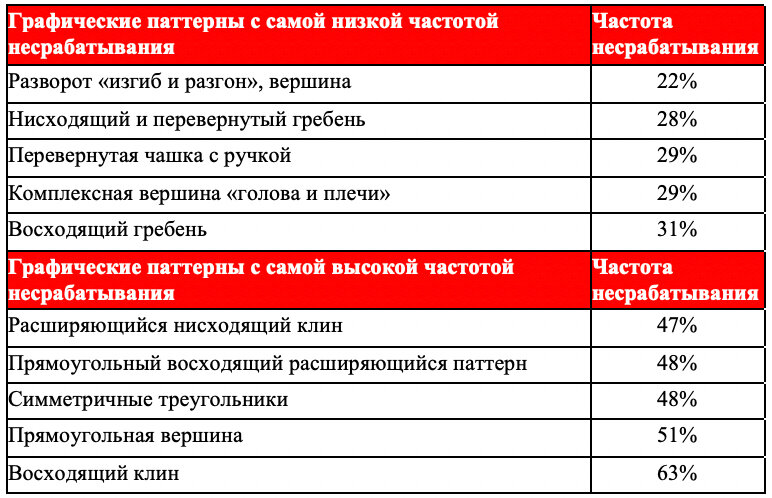

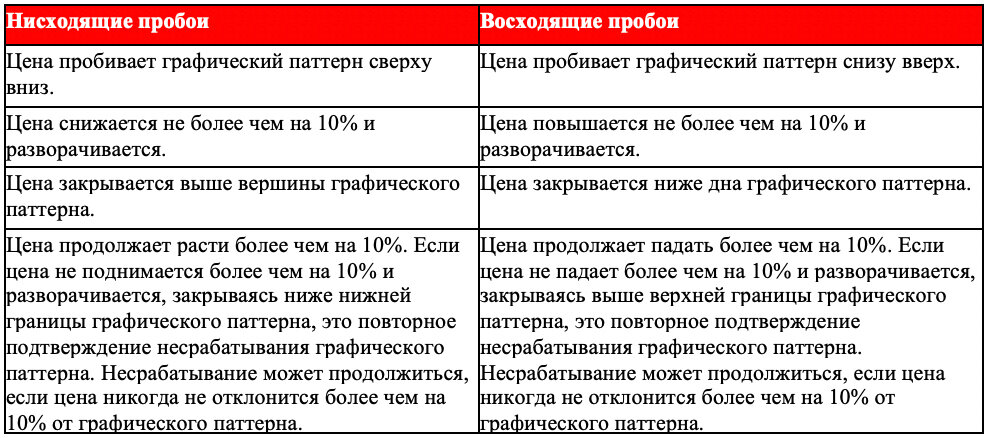

Когда не срабатывают паттерны Томас Булковски Если у вас постоянно возникают проблемы с получением прибыли при торговле на графических паттернах, предлагаю вашему вниманию отличную идею: попробуйте торговать на их неудачах. Что такое несработавший паттерн? Мне сложно было ответить на этот вопрос, когда я впервые начал исследовать графические паттерны. Несработавшим называется паттерн, который отрабатывает себя не так, как ожидалось. Позже я внесу ясность в это определение. Но сначала позвольте мне привести несколько примеров. На рисунке 1 представлен паттерн двойная вершина (точки A и B). Эти два пика формируются почти по одной и той же цене. Между вершинами имеется впадина (С). Некоторые считают, что впадина должна быть не менее 10% или более, но в моей интерпретации этого паттерна такой характеристики нет. Я счастлив, когда вижу равные по цене вершины и впадину между ними. Паттерн подтверждается как действительный, когда цена закрывается ниже его дна. Я показываю цену подтверждения линией C. В данном примере произошел ценовой гэп, и цена в течение дня резко упала до точки D. Если вы разместили ордер на продажу акций всего лишь на пенни ниже минимума в точке C (типичный сигнал для входа), то вы оказались в трудной ситуации, чтобы открыть короткую позицию и заработать деньги. От минимума в точке C (207,08) цена падает до точки D (197,17) – происходит снижение цены на 5% ниже точки C. Что же происходит в дальнейшем? Цена начинает восстанавливаться. В точке E свеча закрывается выше вершины графического паттерна. На данном графике очень важной является точка E, потому что именно вследствие пробоя цены в этой точке я называю эту двойную вершину несработавшим паттерном. Это сигнал входа в рынок для открытия длинной позиции и покупки данной акции. Если бы вы разместили ордер buy stop на пенни выше верхнего из двух пиков паттерна двойная вершина (точки A), то этот ордер сработал бы в точке E. И если бы вам повезло, вы могли бы подняться вместе с ценой до точки F, и ваша сделка была бы идеальной, принеся вам прибыль в 21%. Более ясные сигналы несработавшей двойной вершины появляются уже на уровнях G и H. Эти два пика вершины достигают одной и той же цены, и между ними формируется впадина. После пробоя сверху вниз цена падает менее чем на 10%, затем разворачивается и закрывается выше вершины графического паттерна в точке I. Далее цена претерпевает значительное падение до 218 (не показано на графике) и впоследствии поднимается до точки F. Рисунок 1. Несработавший паттерн «двойная вершина». На неудаче данного паттерна «двойная вершина» можно заработать хорошую прибыль. Рисунок 2. Несработавший паттерн «перевернутая голова и плечи». Паттерн «перевернутая голова и плечи» не срабатывает на пробое вверх – в связи с пандемией COVID-19 в 2020 году акции падают в цене. Объяснение несработавшим паттернам Когда я впервые начал составлять каталоги графических паттернов, я взял за условие, что несработавшим считается паттерн, если цена упадет не более чем на 5%, а затем развернется и закроется выше вершины графического паттерна. Но с таким значением параметра я обнаружил лишь несколько случаев, когда подобное действительно происходило, поэтому я увеличил это условие до значения 10%. Паттерн считается неудачным, если цена падает не более чем на 10%, а затем разворачивается и закрывается выше вершины паттерна. Рассмотрим другой пример. На рисунке 2 показан паттерн, который я считал двойным дном в точках A и B. Две нижние точки находятся вблизи одной и той же цены, а между ними поднимается пик. Однако можно возразить и сказать, что это паттерн «перевернутая голова и плечи». Левое плечо находится в точке A, голова – в точке B, а правое плечо – в точке C. Сигнал на вход возникает, когда цена закрывается выше линии шеи. Традиционно линия шеи представляет собой трендовую линию, соединяющую подмышки паттерна «голова и плечи». Это будет линия, соединяющая пики между точками A и B с пиками между точками B и C. В данном примере линия шеи наклонена вверх, задерживая сигнал для входа. Когда линия шеи наклоняется вверх, то в качестве ее я использую горизонтальную линию, которую я отобразил на графике красным. В этом случае сигнал на покупку возникает, когда цена закрывается выше линии шеи в точке D. От точки D до точки E цена повышается на 6%, после чего акция подхватывает COVID-19 и падает до точки F. Восходящий пробой прекращается, когда цена закрывается ниже нижней границы паттерна (ниже уровня точки B, что происходит в точке G). На рисунке 3 перечислены правила поиска несрабатывающих паттернов для пробоев в обоих направлениях. На первых двух рисунках показаны примеры несработавших паттернов с возможностью заработать на этом приличную прибыль. В случае, представленном на рисунке 1, это рост цены от точки E до точки F. На рисунке 2 вы открываете короткую позицию по акции в точке G и фиксируете прибыль в точке F. К сожалению, торговать на несработавших паттернах не всегда так просто. Рисунок 3. Определение несработавшего паттерна. В таблице перечислены правила поиска несрабатывающих паттернов для пробоев в обоих направлениях. Рисунок 4. Несработавший паттерн «симметричный треугольник». В данном случае имеет место многократное несрабатывание симметричного треугольника. Рисунок 5. Частота несрабатывания паттернов. Здесь представлены пять графических паттернов с самыми высокими и самыми низкими частотами несрабатывания на бычьих рынках после нисходящих пробоев. Паттерн считается неудачным, если цена падает не более чем на 10%, а затем разворачивается и закрывается выше вершины паттерна. Многократное несрабатывание паттернов. Рассмотрим пример на рисунке 4. В точке A изображен графический паттерн, называемый симметричным треугольником. Цена колеблется между двумя сходящимися трендовыми линиями. Верхняя трендовая линия наклонена вниз, а нижняя – вверх. Они соединяются в вершине треугольника. Торгуйте в направлении пробоя, то есть в зависимости от того, какую трендовую линию пробьет цена, закрывшись за ее пределами. В этом примере цена закрывается ниже нижней трендовой линии треугольника в точке B, совершая нисходящий пробой. Акция падает до точки C, совершая движение в 4%, а затем разворачивается. Цена продвигается вверх до точки E, закрываясь выше вершины треугольника в точке D. В точке D трейдер может запрыгнуть в рынок и совершить покупку на фоне неудачного нисходящего пробоя, надеясь на продолжение восходящего ценового тренда. Вместо этого цена разворачивается и падает до F. Точка F находится ниже основания треугольника – таким образом, это движение во второй раз подтверждает неудачную отработку паттерна треугольник. Цена тотчас же разворачивается (проходит несколько дней, прежде чем цена действительно начинает двигаться вверх) и поднимается, закрываясь выше верхней границы основания треугольника в точке G. Это движение уже в третий раз подтверждает неудачную отработку паттерна треугольник. После трех неудач я уже просто перестаю считать дальше. Я также прекращаю считать неудачи отработки паттерна, если цена проходит в тренде более 10% в новом направлении. Ни один из описанных мною на рисунке 4 разворотов не показывает, что цена движется более чем на 10%. Этот рисунок иллюстрирует то, что паттерны могут не срабатывать не только один, но и несколько раз подряд. К счастью, двойные и тройные (и более) неудачи являются редкостью. Я решил продемонстрировать симметричный треугольник, потому что именно этот паттерн печально известен своими многократными неудачными отработками. Это как если бы трейдеры не могли определиться, в каком направлении должна двигаться цена. Рисунок 6. Частота неудач для широко распространенных графических паттернов. Как часто происходят однократные, двухкратные, трех- и более кратные неудачи? Здесь показаны распространенные графические паттерны и их «несрабатывания» на бычьих рынках после нисходящих пробоев. Покажите мне цифры Давайте поговорим о цифрах. На рисунке 5 представлены графические паттерны с самой низкой и самой высокой средней частотой несрабатывания при нисходящем пробое из 33 исследуемых. Например, разворот «изгиб и разгон», вершина (bump-and-run reversal top) будет неудачным в 22% случаев. Этот графический паттерн имеет низкую частоту несрабатывания по сравнению с другими графическими паттернами – в основном из-за его высоты. Напомню: прежде чем паттерн будет считаться неудачным, цена должна пройти всю высоту графического паттерна. Для длинного паттерна это менее вероятно. Худшая результативность у восходящего клина. Он не срабатывает в 63% случаев. Другими словами, если бы вы открыли короткую позицию по паттерну «восходящий клин» в ожидании пробоя вниз и этот паттерн не сработал, то вы заработали бы менее 10%, после чего рынок перережет вам глотку и цена поднимется. Перед совершением нисходящего пробоя в восходящем клине цена будет находиться вблизи вершины графического паттерна, поэтому цене намного легче подняться выше вершины паттерна, чем продолжить движение вниз, чтобы закрыться ниже его основания. Возвращаясь к рисунку 5, обратите внимание, что симметричные треугольники занимают третье место снизу в списке. Что касается пробоев вверх (информация о которых не приведена в таблице), то они не срабатывают в 32% случаев, что является четвертым снизу среди наиболее часто несрабатывающих паттернов. Оба рейтинга предполагают, что трейдерам следует избегать торговли на симметричных треугольниках по причине сравнительно высокой частоты их несрабатываний. Допустим, вам нравится азарт в вашей торговле, и вы решили открыть позицию на симметричном треугольнике на нисходящем пробое. Как часто происходят однократные, двухкратные, трех- и более кратные неудачи? Рисунок 6 дает ответ для треугольника, а также для некоторых других хорошо известных графических паттернов. Давайте посмотрим на симметричный треугольник. Однократное несрабатывание симметричных треугольников происходит в 67% случаев. Это означает, что если вы ожидаете нисходящего пробоя и паттерн не срабатывает (закрываясь выше вершины графического паттерна), то с 67%-ной вероятностью цена продолжит расти как минимум на 10%. Чуть более четверти (28%) симметричных треугольников испытают трехкратное несрабатывание. Это означает, что цена будет отскакивать от вершины паттерна вниз (и обратно), сбивая трейдеров при принятии решения о направлении тренда. Помните, что на третьем несрабатывании я прекращаю вести счет, то есть у треугольников этот счет мог бы продолжаться и дальше. Также обратите внимание, что статистика неудач паттернов похожа. Однократное несрабатывание происходит примерно в двух третях случаев, а большая часть остальных – трех- или более кратное несрабатывание. В этой статье основное внимание уделяется двум правым столбцам в таблице. Допустим, вы нашли расширяющуюся вершину с нисходящим пробоем. И вам не нравится открывать короткие позиции из-за высокого риска, поэтому вы просто следите за дальнейшим движением акции. Когда цена разворачивается и закрывается выше вершины графического паттерна, вы покупаете эту акцию. Согласно таблице, вероятность однократного несрабатывания составляет 66%. Так что у вас есть хорошие шансы на рост цены. Насколько она вырастет по сравнению с аналогичными сработавшими паттернами? Для расширяющихся вершин с однократным несрабатыванием рост цены в среднем составит 55%. Для сравнения: у нормально отрабатывающих расширяющихся вершин с пробоем вверх наблюдается рост цен в среднем на 42%. Для паттернов, которые не имеют возможных пробоев в обоих направлениях (например, двойная вершина), я использовал для сравнения их смежные паттерны (двойное дно). Например, двойная вершина при однократном несрабатывании показывает рост цены в среднем на 54%. Для сравнения: производительность (срабатывающего) паттерна «двойное дно» составляет 50%. Не ожидайте, что ваш паттерн покажет среднюю производительность в 50% или 54%. Данные цифры приведены для тысяч совершенных сделок, и их следует использовать только для сравнения производительности одного паттерна с другим. Просмотрите полностью два правых столбца, и вы увидите, что производительность паттернов при однократном несрабатывании превосходит производительность сработавших этих же паттернов. Помните, что любой графический паттерн может потерпеть неудачу многократно. Таким образом, даже несмотря на то, что расширяющаяся вершина в 66% случаев не срабатывает однократно, тот паттерн, на котором вы решите торговать, может потерпеть двух- или трехкратную неудачу. Кроме того, расширяющаяся вершина с восходящим пробоем (столбец производительности сработавших паттернов) тоже может не состояться, но этот факт не учитывается (поскольку мы смотрим на успешно отработавшие паттерны). Наконец, на частоту несрабатывания также оказывают влияние высота паттерна и место осуществления пробоя. Высокие паттерны, такие как «чашка с ручкой», редко не срабатывают в отношении своих восходящих пробоев (только в 10% случаев). Паттерн «перевернутая крыша» (inverted roof, похожий на букву V) терпит неудачу в 35% случаев, потому что это, как правило, паттерны просадки цены, формирующиеся на фоне рыночной нерешительности. Только у двух графических паттернов производительность срабатывающих паттернов была выше, чем их производительность в случае однократного несрабатывания. Подведем итоги Среди 31 графического паттерна только в двух («три падающих пика» и «двойные вершины по типу Адам-Адам») производительность срабатывающих паттернов была выше, чем их производительность в случае однократного несрабатывания. Данное исследование не является окончательным, потому что трейдеры не могут заранее знать, успешно отработает себя их паттерн или же окажется несостоятельным. Однако результаты показывают, что у вас может быть больше возможностей получить прибыль от торговли на неудачах графических паттернов, чем на успешной их отработке. В третьем издании моей книги «Энциклопедия графических паттернов» (новинка 2021 года, мы начали работу над переводом) предлагается более обширный список несрабатывающих графических паттернов, и эта тема рассматривается более тщательно. Томас Булковски – частный инвестор и трейдер с почти 40-летним опытом работы на рынке, которого некоторые люди считают ведущим экспертом по графическим паттернам. Автор отдельных книг-бестселлеров, входящих в третье издание «Энциклопедии графических паттернов» (2021 г.). Его веб-сайт и блог содержат более 900 статей с бесплатной информацией, посвященных исследованию ценовых паттернов. Томас Булковски, Переведено специально для Tlap.com Булковски Т. Полная энциклопедия графических моделей (2-е издание) (2009).pdf-

- 6

-

-

-

- технический анализ

- стратегия

- (и ещё 2 )

-

За счёт компании Сделка на акциях Beazer Томас Булковски Я начал продавать акции компании Beazer Homes (BZH) после довольно невинного вопроса, который задал мне мой брат Джим, также владевший этими акциями. «Через 8 дней выходит отчет о прибыли этой компании. Стоит ли мне продать акции до этого момента?» Позвольте рассказать вам о моей покупке этих акций, обсудить продажу и затем ответить на его вопрос. Вот некоторая информации о покупке данной акции, которую я записал в своем торговом журнале. «29.10.20. На сегодняшнем открытии рынка докупи еще этих акций. Причина: холдинг Fidelity Investments дает очень оптимистичную оценку покупке акций BZH – 9,9 баллов из 10. Здесь нет графических паттернов, но на ней вы можете заработать больше, чем на чем-либо другом». Fidelity.com – веб-сайт брокерской компании Fidelity Investments. Он содержит массу полезной информации, доступной трейдерам и инвесторам, включая систему оценок. Как сообщает Fidelity: «Сводная оценка активов – это взвешенное по точности мнение, полученное на основе рейтинга независимых поставщиков аналитических услуг на сайте Fidelity.com. Она использует относительную точность прошлых данных, полученных от поставщиков аналитических услуг с целью определения того, какое внимание уделяется любому индивидуальному мнению». Данная оценка находится в интервале от 0 до 10 баллов, где 10 – это наивысший балл. Акции компании Beazer находятся в топе этого списка. Я не использовал эту систему достаточно долго, чтобы высказать свое мнение о ее полезности; тем не менее, высокий балл обнадеживает. Я знаю, что эти цифры часто меняются. Когда я начинаю поиски акции для покупки, я проверяю свой портфель, чтобы увидеть, сто́ит ли совершать дополнительные инвестиции в какие-либо акции или сектор, которыми я уже владею. Я не хочу перегружать свой портфель какой-то одной акцией или сектором (ETF). Я хочу поддерживать диверсифицированный портфель, большинство позиций в котором имело бы размер около 5% каждая и лишь несколько позиций размером до 10% (в основном ETF), а также иметь несколько рискованных акций, размер позиций которых составлял бы всего несколько процентов от моего портфеля. Я считал акцию Beazer рискованной, поэтому размер позиции по ней был небольшой. Если я не вижу какого-либо холдинга, достойного для добавления дополнительных акций, то я поищу другие акции в хорошо функционирующих отраслях или секторах, которыми я еще не владею (диверсификация). Давайте вернемся к моему торговому журналу. «Не думаю, что это будет многообещающе. Возможно, цена вырастет до 16 с нынешних 13 или даже до 19. Эти две прогнозируемые цифры [16 и 19] основаны на трендовых линиях, которые пересекаются там, куда, согласно моим ожиданиям, дойдет акция – на месячном графике я соединил пики с середины 2010 года до конца 2017 года. Следует обратить внимание, что в обоих случаях имеется нисходящий тренд. Предположим, что когда-нибудь он развернется [вверх]». На рисунке 1 показан месячный график акций компании Beazer. Я провел красную линию A от пика 2010 года до пика 2017 года. Это трендовая линия с двумя касаниями, и мои исследования показывают, что она является менее значимой, чем трендовые линии, имеющие более двух касаний (я считаю, что для большинства трендовых линий должно быть минимум три касания). Эта линия, сколь бы слабой она ни была, действительно подчеркивает некий расположенный практически над ценой потенциал сопротивления, поэтому она полезна. Я увидел, как акции поднимаются до нисходящих трендовых линий (например, линий A и B) или близко к ним и тут же убегают от них прочь, словно напуганные кролики. Синяя линия – это тоже трендовая линия с двумя касаниями, только более короткая. Длинные трендовые линии являются более значимыми, чем короткие, но имея всего два касания на незначительных максимумах, эта линия слабее красной. Тем не менее, в своем торговом журнале я подчеркнул эту деталь, поскольку это были потенциальные уровни сопротивления. При наличии этих двух нисходящих трендовых линий и заметного наклона вниз по отношению к ценовому тренду я не ожидал от этой акции большого роста. Если я совершу покупку и акция дойдет до точки B, то цена акции составит 16, а если акция дойдет до точки А, то цена акции составит 19. Эти цифры приблизительны, но они подчеркивают скудные шансы на получение прибыли. Рисунок 1. Месячный график акции компании Beazer Homes (BZH). Линия сопротивления, находящаяся практически над головой, может создавать проблему для движения акции вверх. Рисунок 2. Предыдущий день перед покупкой. Акция демонстрировала тренд в канале, но упадет ли она до нижней красной трендовой линии? Мои дальнейшие записи «Но я недооцениваю эту акцию. Более того, сегодня, когда Dow упал на 943 пункта, или на 3,4%, она практически не упала в цене (падение на 15 центов составило всего лишь 1,1%), МНЕ НРАВИТСЯ это контртрендовое движение. Кроме того, в данное время она находится на уровне поддержки по цене чуть ниже 13, небольшой горизонтальной области консолидации, которая показана синим цветом. Думаю, она будет расти, но отчет о прибыли следует ожидать в любой день, так что это риск». Я провел исследование контртрендовых движений и напомнил себе, что, если оно произойдет в достаточной степени, это будет хорошим сигналом для долгосрочного восходящего движения. Это всё равно что сказать, что если на падающем рынке акция поднимается достаточно много раз, то она будет расти. Звучит очевидно, не так ли? Обратите внимание на то, что в этом случае и рынок, и акции падают, так что это не совсем контртрендовое движение, как утверждает моя запись в торговом журнале. Однако рынок падает быстрее, поэтому данная акция опережает рынок, и это хорошо. На рисунке 2 показано, как выглядела данная акция за день до того, как я купил ее. BC – это паттерн «двойное дно», который подтверждается как состоявшийся, когда акция закрывается выше максимума между двумя основаниями (закрывается выше зеленой линии). Через три дня после того, как цена достигла дна C, я добавился к своей позиции. Я купил на открытии бара А и наблюдал за падением акции в течение почти 2 недель, прежде чем она начала восстанавливаться. Я не буду обсуждать эту покупку, поскольку она не является частью данной сделки. Я нарисовал две красные линии тренда, чтобы показать восходящий канал, внутри которого перемещалась цена. Я не уверен, что нарисовал этот канал, думая о покупке этой акции еще в октябре. Если это действительно так, то я сделал это, даже не заметив. Канал предлагает дождаться, чтобы акция коснулась нижней линии тренда, что послужит сигналом для покупки, предполагая, что акция отобьется от нее и пойдет вверх. Я провел исследование контртрендовых движений и напомнил себе, что если оно произойдет в достаточной степени, это будет хорошим сигналом для долгосрочного восходящего движения. Рисунок 3. Совершение покупки. Автор купил акции на день раньше срока. Помощь брату Вернемся к моему брату. 20 января Джим спросил: «Через 8 дней выходит отчет о прибыли этой компании. Стоит ли мне продать акцию до этого момента?» На рисунке 3 показан дневной график акции, а точка A (крайняя правая точка) подчеркивает тот момент, который напугал его. Цена в тот день выросла почти на 17%. На графике я показываю, где купил акции в третий раз (первый раз в 2016 году, второй раз – в апреле 2020 года). Я нарисовал синюю линию тренда, аналогичную нижней красной линии на рисунке 2. Она показывает, что я зашел в рынок на день раньше, но это всё еще был отличный момент по сравнению с тем, где сейчас находилась акция. Апрельская покупка, естественно, была даже лучше. Благодаря этой последней покупке я почти вдвое увеличил размер своей позиции. Но даже и в этом случае размер позиции после дополнительных покупок данной акции составил около 3% моего портфеля. Это была небольшая позиция, потому что в прошлом я потерял деньги, торгуя на акциях из сектора жилищного строительства. «Я собираюсь действовать по обстановке», – написал я Джиму по электронной почте. «Я ожидаю отката от вчерашнего большого роста, но прямо перед нами по цене 20 находится линия сопротивления. Год назад отчет о прибыли компании вышел очень плохим, и ее акции резко упали в цене. Это было 30 января, так что смотри на график и решай сам». Цена 20 была моей целью, основанной на близко расположенной линии сопротивления, проведенной по предыдущим пикам и впадинам на месячном графике (чуть позже я расскажу об этом). Я получил ответ от него на свое электронное письмо менее чем через час после начала рыночной сессии 21 января. «Сегодня эта акция выросла еще на 5%, поэтому я думаю, что цена непременно пойдет вниз». Я провел небольшое исследование и отправил ему еще одно электронное письмо. «BZH. Прилагаю 2 исследовательских отчета. Оба дают положительную оценку данной акции. Однако в последние несколько дней весь сектор стремительно растет. Похоже, что в цену заложены хорошие новости. Если отчет о прибыли не оправдает ожиданий, акции могут сильно упасть в цене (от нуля до 66%, а иногда и больше). Пока буду удерживать эту акцию, но утром перепроверю. Предполагаю, что рост прекратится на уровне 20 или около того, но, как мне известно, восходящие тренды могут длиться дольше ожидаемого. Когда восходящий тренд заканчивается, может произойти резкое падение, так что здесь сложно выбрать правильную игру». «Хочешь взглянуть на горячий сектор? Посмотри на DDD (3D системы). Такой же профиль демонстрируют и другие акции электронной промышленности. Безумие. Но BZH могла бы так же взлететь в цене. Говорят, что ставки по ипотечным кредитам упали до исторического минимума, и именно это движет рынки вверх. Если это так, то данную акцию стоит удерживать». В новостях по телефону говорилось, что в декабре акции компаний жилищного строительства подскочили в цене на 5,8% до 14-летнего максимума. И это были хорошие новости для акции Beazer. Рисунок 4. Месячный график, вершины и впадины. На графике показаны уровни поддержки и сопротивления (красные линии) вместе с повторяющимся циклом (зеленые линии). Рисунок 5. Сделки и стопы. Можно увидеть транзакции, совершенные по акции Beazer, включая использование трейлинг-стопа во вставке. График с уровнями поддержки и сопротивления На рисунке 4 показан месячный график акции Beazer. В своем электронном письме я написал Джиму следующее. «Сегодня утром я взглянул на акцию BZH. Прилагаю графики. Горизонтальные красные линии, которые я нарисовал, соединяют значимые вершины и впадины. Считается, что на пиках/впадинах цена будет останавливаться и разворачиваться. Чем толще красная линия, тем больше пиков/впадин приходится на эту цену. Обрати внимание, что выше цены 20 красные линии становятся перегруженными. Я показываю эту область синим кружком. И есть одна толстая красная линия около цены 20 [маленький зеленый кружок]. Я также заметил, как каждые несколько лет данная акция достигает своего пика. Я показываю это вертикальными зелеными линиями на графике. Хотя я думаю, что у данной акции хорошие перспективы будущего роста, она может немного откатиться перед выходом отчета о прибыли, а затем войти во флет. Исходя из того, что мы узнали о цифрах жилищного строительства, я ожидаю, что отчет о прибыли будет хорошим. Но эта акция всё равно может упасть на новостях («покупайте на слухах, продавайте на новостях»). Если верить циклу [зеленые вертикальные линии], значит, акция уже прошла свой пик или проходит его прямо сейчас. Сегодня утром я могу продать дорогие акции, а по остальным продолжать удерживать позиции. Похоже, рынки откроются с понижением. Глядя на спред (разницу между спросом и предложением), похоже, что акция BZH откроется с понижением, если верить значениям спроса/предложения на Yahoo». Когда я смотрю на вертикальные зеленые полосы, кажется, что правая находится ближе, чем три другие, что дает возможность предположить, что пик на самом деле произойдет примерно через 10 месяцев. Это всего лишь предположение – временные рамки редко бывают точными. Если вы торгуете на колебаниях, то иногда можете получить подсказку со стороны других акций той же отрасли. Посмотрите на исторические данные, и вы увидите, была ли данная акция слабой или сильной в предыдущие годы в течение того же квартала. Время для выхода 22 января на открытии рынка я продал свои самые дорогие акции. На рисунке 5 показано, что произошло с акцией и какие у меня были точки покупки и продажи. Вот что я написал своему брату: «Сегодня я продал эту акцию на открытии рынка и упустил сегодняшнюю прибыль. Сегодняшние новости сообщают о продажах жилья на вторичном рынке. Похоже, рынок жилья оказался сильнее, чем я думал, и вполне очевидно, что я совершил ошибку, продав эту акцию. На сильном восходящем тренде (3 дня более высоких максимумов и более высоких минимумов, как мы сейчас уже это видим) я разместил стоп-лосс немного ниже минимума предыдущего дня и перемещал его вверх по мере ежедневного подъема цены. В таких сильных восходящих трендах акции могут развернуться в мгновение ока, и ваша позиция тут же закроется по стопу вблизи максимума данного движения. Но зачастую на полпути перед возобновлением дальнейшего роста цены возникает пауза, и в этот момент, скорее всего, сработает ваш стоп-лосс. Другими словами, ты можешь переместить свой стоп вверх. В любом случае, если отчет о прибыли разочарует, я повторно куплю эти акции (возможно, не сразу) и снова проедусь на них по тренду. У меня все еще есть акции, некоторые из них стоят 6,24 $. Я даже подумал о повторной покупке этих акций. Я знаю, что в этом году эти акции выросли на 32,5%, что намного превышает показатели индексов. Таким образом, ты захочешь использовать эту превосходную производительность, чтобы превзойти рынок». Давайте проанализируем мои письма по электронной почте. Если бы я удерживал эту акцию несколько часов дольше, то, вероятно, заработал бы больше денег. В более долгосрочной перспективе, обычно на сильных фундаментальных данных (надежных показателях нового строительства и низких процентных ставках), такие новости могут способствовать росту акций данного сектора. Напомню, что я ожидал разворота акций на цене 20. Это была моя цена выхода, и акция посодействовала мне в этом. Она поднялась до 20 и развернулась. На вставке к рисунку 5 показан лучший способ выхода из сильного восходящего тренда. Я использовал его раньше, но не думал использовать его в этой сделке. При сильном восходящем тренде, который я показываю свечами 1, 2 и 3, переместите стоп-лосс немного ниже свечи 3. Сильный восходящий тренд – это такой тренд, при котором цена достигает более высоких максимумов и более высоких минимумов в течение трех дней подряд, зачастую с небольшим перекрытием или даже без него. После появления свечи 4 поднимите стоп-лосс до уровня ниже минимума свечи 4. И снова поднимайте его после закрытия свечи 5 и так далее. На следующий день (свеча 6) цена падает и достигает стоп-лосса, закрывая нашу позицию по акции через день после ее пика в данном случае. Я продал на открытии свечи 4, т.е. я не упустил много прибыли. Тем не менее, это была неосторожная торговая ошибка. На сделке я заработал 46% (купил по 13,05 и продал по 19,10). Мой брат продал половину своих активов 26 января по цене 18,91 – это место я отметил точкой А на рисунке 5. Он продал за два дня до публикации отчета о прибыли, что, собственно, и было ответом на его вопрос о том, когда следует продавать эту акцию. Мой ответ, который я ему так и не дал, может показаться очень сложным. «Если это позиция «купи и удерживай» (долгосрочная инвестиция), игнорируй отчет о прибыли. Если этот отчет покажет плохую прибыль компании, то акции упадут, но восстановятся в долгосрочной перспективе (если только он не будет действительно плохим и акция не продемонстрирует прыжок дохлой кошки). Если ты будешь достаточно долго удерживать длинную позицию, то ты, скорее всего, отыграешь свои деньги, а затем и еще какую-то часть. Если этот отчет покажет хорошую прибыль, акция всё равно может упасть, но достигнет дна и примерно через 10 дней начнет расти. Если ты торгуешь на колебаниях, то иногда можешь получить подсказку со стороны других акций в той же отрасли. В этом случае найди компанию из сектора жилищного строительства, отчет о доходах которой выходит ранее, чем у Beazer, и посмотри, как рынок отреагирует на него. Помню, я удерживал позицию по акциям компании Home Depot, и когда вышел плохой отчет по прибыли компании Lowes, это также привело к падению акций Home Depot, предполагая, что такой же плохой отчет будет и у HD (что затем и произошло в действительности). Посмотри на исторические данные, и ты увидишь, была ли данная акция слабой или сильной в предыдущие годы в течение того же квартала. Если же цена склонна падать на публикации отчета о прибыли или сразу после его выхода, то продавай заблаговременно. В противном случае удерживай ее до публикации отчета». Есть один факт, который я не обсудил в этой статье. Я продал эту акцию по цене выше, чем мой младший брат, и не травил ему душу по этому поводу. Томас Булковски Переведено специально для Tlap.com

-

- 6

-

-

-

- статья

- фундаментальный анализ

- (и ещё 3 )

.thumb.png.bdd85888feaf26c97ad9570dd8434834.png)

.thumb.png.8d6688768275a524ba987794b78b9cb3.png)

.thumb.png.6aea799f4c1cf22c77ac3001277bcdc7.png)