Поиск сообщества

Показаны результаты для тегов 'стратегия'.

Найдено: 485 результатов

-

Название стратегии: ICTГод выпуска: 2022Сайт продажи: https://www.youtube.com/c/InnerCircleTraderВалютные пары: любыеТаймфрейм: M1-D1Время торговли: европа и америкаОписание: Стратегия основана на выносе стопов и последующем развороте трендаПравила стратегии: см. видео-обзор ниже

- 162 ответа

-

- 25

-

-

-

-

36 стратегий китайцев для трейдеров финансового рынка Дэрил Гуппи Стратегии успеха Летя в самолёте где-то между Шанхаем и Пекином, я понял, что успешно реализовал классическую китайскую стратегию создания чего-то из ничего, закрыв параболическую трендовую сделку с существенной прибылью. Это был новый подход к рынку, который дал более широкий стратегический контекст для понимания рыночной активности. Во время этого рейса сошлись воедино мои мысли и впечатления, которые развивались в течение долгих лет. Моё недавнее сотрудничество с китайскими трейдерами финансовых рынков в Шанхае и Нанкине стало катализатором для объединения традиционных концепций с торговлей на финансовых рынках. Вопросы, задаваемые опытными трейдерами и трейдерами-новичками из аудитории в Пекине и Шэньчжэне, выявили различные представления о структуре рынка и его деятельности. Эта книга является подробным исследованием, как древние стратегии интегрировались в современную торговлю на финансовых рынках. Одна из моих китайских подруг негативно отзывается о книге «36 стратегий китайцев». Она говорит, что эта книга сложная, неправдоподобная и предназначена для хитроумных бизнесменов. Во многом она права. Некоторые из 36 стратегий основаны на обмане. Но если мы заглянем по ту сторону обмана, то обнаружим, что эти стратегии на самом деле заключаются в понимании того, как извлечь прибыль из ситуаций, которые на первый взгляд кажутся неблагоприятными для нас. Эта книга о создании и использовании возможностей. Проницательные зрители китайского фильма «Герой» увидели действие и применение многих из этих стратегий в персонажах данной драмы. В основе художественной привлекательности сюжета и взаимоотношений персонажей лежат эти 36 стратегий. Они являются ключевыми для создания драматического напряжения. Это не причудливая китайская реликвия. Это живая философия, ежедневно изучаемая и применяемая с мастерством и решимостью. Некоторые из моих китайских друзей автоматически применяют эти стратегии каждый день, чтобы защитить себя, помочь своим друзьям, включая меня, и не дать другим воспользоваться их преимуществами. Я могу разумно предположить, что все китайские бизнесмены, с которыми я веду этот бизнес, сознательно или подсознательно применяют эти стратегии. Сами по себе эти стратегии не всегда этичны. Они предназначены для обеспечения морального и этического контента. Эти стратегии применяются, когда вы подвергаетесь нападению или хотите защитить себя путем наступательных действий. На рынке мы всегда подвергаемся нападению и стараемся перейти в наступление, чтобы вырвать прибыль у рынка, который удерживает её. «36 стратегий китайцев» содержат древний классический текст, у которого нет какого-то одного автора. Это сборник политических и военных стратегий, которым более 1800 лет. Стратегии взяты из классической китайской поэзии, истории, философии, биографий и романов, таких как «Романтика трёх королевств», и, по-видимому, были собраны воедино около 400 лет назад. Традиционно сборник состоит из 36 глав, разделённых на группы по шесть глав в каждой. Часто говорят, что эти 36 стратегий лежат в основе делового поведения китайцев. Они, безусловно, дают основу для ведения бизнеса и являются основой для других отношений. Эти стратегии имеют мало общего с материалом в «Искусстве войны» Сунь Цзы, который содержит 13 глав с подробным описанием военной тактики и подходит для военных или боевых ситуаций. Ему не хватает более широкой философской и политической основы, на которой базируются «36 стратегий китайцев». Деятельность двух поэтов династии Тан, которая лежит в основе 17-ой стратегии «Выбрось кирпич, чтобы получить нефрит», не имеет аналогов в военных сценариях в «Искусстве войны». Некоторые трейдеры рассматривают рынок как игру с нулевой суммой, в которой есть только победители или проигравшие. Такое мышление легко поддаётся военным метафорам. Финансовый рынок является более сложным, с различными концепциями победы, прибыльными и убыточными. Даже когда по своей сути это игра с нулевой суммой, как на рынках фьючерсов и деривативов, в ней остаётся значительное пространство для более сложного стратегического мышления. «36 стратегий китайцев» охватывают сферу, необходимую для лучшего понимания отношений на финансовых рынках. Как и в бизнесе, эти стратегии сами по себе не гарантируют успеха. Умение трейдера анализировать и оценивать ситуации определяет, насколько он эффективен в выборе и применении правильной стратегии. 36 стратегий китайцев подходят для торговли на финансовых рынках, потому что в трейдинге редко бывает один ответ на любую торговую ситуацию. Лучший ответ и его эффективное применение зависит от трейдера. На финансовом рынке мы торгуем против двух мощных факторов. Первый – это сам рынок. Это самый опытный и дерзкий вор-карманник в мире. В мгновение ока на экране компьютера рынок может снять тысячи долларов с вашего торгового счёта, если вы недостаточно квалифицированы, чтобы тщательно выбирать обстоятельства для входа и выхода из рынка. В этом смысле рынок является непримиримым и неумолимым врагом, способным уничтожить наш торговый счёт. Мы должны разработать стратегии, чтобы перехитрить рынок, защитить себя от его грабежей и использовать такие стратегии, которые приведут нас к союзу с рынком и доходами. 36 стратегий китайцев предлагают решения для различных рыночных условий. Мы изучаем их и предоставляем тематические исследования, чтобы проиллюстрировать эти стратегии. Второй мощный фактор, против которого мы торгуем на финансовом рынке – это другие трейдеры. Большинство из нас являются частными трейдерами. Не заблуждайтесь: мы торгуем против одних из лучших и самых эрудированных умов в мире. Мы не можем знать, кто находится на другой стороне сделки, когда покупаем небольшую сингапурскую компанию, горнодобывающую компанию с арендуемым жильем в отдалённой австралийской глубинке, технологическую компанию, главный офис которой находится где-то в Калифорнии, или производителя-гиганта в одном из китайских городов. Человек, у которого мы покупаем акции, может быть инвестором-новичком, профессиональным институциональным трейдером, маркетмейкером или частным трейдером. Мы не можем предполагать, что человек, находящийся на другой стороне сделки, менее умён, чем мы, даже если считаем, что приняли разумное решение о покупке. Безопаснее предположить, что он, наоборот, знает гораздо больше, чем мы, и что он более квалифицирован и опытен, чем мы. Избегая недооценки нашего противника, мы даём себе лучшую возможность выжить. В этом смысле человек на другой стороне сделки всегда является нашим врагом. Мы побеждаем его, получая прибыль в нашей сделке. Это книга о методах торговли. Она включает в себя конкретные методы торговли на рынке, в том числе чтение информации в книге ордеров, понимание поведения маркетмейкеров и интеграцию новостных событий в ценовую активность. Это книга не о построении графиков или техническом анализе, хотя многие стратегии основаны на этих торговых подходах. Мы предполагаем, что вы знакомы с основами технического анализа и основными индикаторами, поэтому здесь не углубляемся в их изучение. Это не книга по инвестированию, хотя многие примеры стратегий могут использоваться для улучшения точек входа и выхода. Некоторые хаотичные, вводящие в заблуждение и отчаянные стратегии актуальны для инвесторов, потому что рынок применяет эти стратегии в своих интересах. Важно иметь защиту от этих стратегий, если инвесторы и трейдеры хотят внедрить эффективные контрмеры. Оригинальные 36 стратегий делятся на две группы по три категории в каждой. Каждая категория содержит шесть стратегий. Первые 18 стратегий применяются, когда у вас есть преимущество. Вторые 18 стратегий применяются, когда у вас отсутствует преимущество. В данной книге мы сохраняем эту классическую структуру. Каждая из стратегий обсуждается отдельно, но фактически все они объединяются, чтобы обеспечить наиболее эффективные результаты в любой ситуации. Важность заключается не в деталях стратегий, а в более широком мышлении, которое помогает понять стратегический контекст действий на финансовых рынках. Стратегии при наличии преимущества Стратегии с 1-й по 6-ю применяются при наличии преимущества, т. е. когда у вас есть такая роскошь, как время и ресурсы. В их рамках можно выполнять детальное планирование, поэтому вы ждёте лучшего момента, чтобы открыть или закрыть сделку. Обычно оно применяется, когда трейдеры ждут окончания нисходящего тренда и подтверждения начала нового восходящего тренда. Здесь нет никакой спешки. Эта способность ждать лучшей возможности является самым важным преимуществом, которым пользуется частный, или независимый, трейдер. Данное преимущество в планировании и времени отличает эти ситуации от тех, которые подходят для других стратегий. Стратегии с 7-й по 12-ю предназначены для распознавания возможностей и использования их с выгодой для себя. Это подразумевает детальное изучение возможностей, когда мы сидим в засаде, готовые захватить короткие и чётко определённые торговые возможности. Некоторые из них представляют собой краткосрочный метод торговли «хватай и беги», или метод засады. Сюда же входят неожиданные возможности, возникающие, когда цены внезапно взрываются и летят вверх в виде пузыря или движутся в параболическом тренде. Это приводит к ценовому движению значительно выше линии тренда, предлагая значительную прибыль. Мы изучаем методы распознавания и максимизации отдачи от этих возможностей. Стратегии с 13-й по 18-ю являются наступательными (агрессивными) подходами к рынку. У нас есть и время, и ресурсы, но вместо того, чтобы ждать развития возможности, мы агрессивно создаём обстоятельства, необходимые для фиксации прибыли. Понимание книги ордеров и обязательств маркетмейкеров помогает разрабатывать успешные наступательные торговые стратегии. Это прямая атака на те силы, которые мешают нам получать прибыль. Наступление приносит прибыль. Стратегии при отсутствии преимущества Другая категория стратегий не может использоваться трейдерами для одержания победы на рынке. Это стратегии, которые используются против нас и препятствуют нашему успеху. Рынок не применяет эти стратегии сознательно, но влияние рыночной активности одинаково. Польза от этих стратегий заключается в признании того, что реализация одной из них сводит на нет наш успех. И эта осведомлённость даёт нам возможность разработать соответствующие защитные меры. В 31-й стратегии «Отвлечение красотой» речь идёт не о некой уродливой акции, замаскированной под красивую сделку. Она описывает ситуацию, когда наше суждение об управлении сделкой находится под влиянием нашего эмоционального влечения к большой прибыли. Эта стратегия используется против нас, поэтому мы принимаем соответствующие меры защиты, распознавая эту стратегию и создавая торговые процессы, чтобы уменьшить влияние эмоций на наши решения. Стратегии с 19-й по 24-ю применяются, когда у нас нет преимущества во времени или ресурсах. Наша прибыль находится под постоянной атакой рыночных сил, поэтому нам нужно быстро спасаться от них. Наша победа зависит от того, как мы закрываем свою сделку, забирая прибыль. Тщательное понимание поведения книги ордеров и реакций наших противников, находящихся на другой стороне сделки, обеспечивает закрытие сделки на вялых рынках. Цель состоит в том, чтобы запутать противника и совершить побег на наших условиях без ущерба для себя. Это включает защиту прибыли или быстрое сокращение убытка в неблагоприятных рыночных условиях. Стратегии с 25-й по 30-ю – это стратегии обмана. Они чаще всего используются против трейдеров, поэтому мы должны научиться выявлять их. Рынок успешно применяет эти стратегии, в результате чего многие трейдеры несут убытки. Мы также непреднамеренно применяем эти стратегии к самим себе, и наш успех уменьшается из-за психологических факторов. Иногда мы не хотим стать жертвой – в других же случаях активное участие в разворачивающихся рыночных событиях приносит существенную прибыль. Сделки на рыночных пузырях и импульсные сделки – это некий вид обмана, создаваемый рыночными силами. Цены быстро движутся выше разумного значения. Если мы признаем этот обман, мы сможем применить лучшую тактику для торговли на таких событиях, не становясь жертвой этого обмана. Те, кто это знает, могут получить быструю и мощную прибыль. А тем, кто будет обманут этой рыночной активностью, достанутся быстрые и существенные убытки. Стратегии с 31-й по 36-ю – это стратегии отчаяния. Применяйте их, когда кажется, что всё движется против вас. Рынок всегда идёт против трейдера. Каждая сделка имеет три возможных результата, но только один из них приносит прибыль. После открытия сделки цена может двигаться вниз, вверх или вбок. Только восходящее движение приносит прибыль, потому что даже боковое движение является убыточной сделкой из-за комиссионных и транзакционных издержек. Следовательно, шансы складываются против трейдера в соотношении 2:1. Несмотря на это, финансовый трейдинг не погрязает в отчаянии. Шесть стратегий отчаяния применяются только тогда, когда это уместно. Они включают в себя преднамеренную стратегию входа в рынок после того, как на нем зародился тренд, и выхода из рынка после того, как тренд завершился. Эта очевидная схема самоистязания является важным способом управления жадностью, которая представляет постоянную опасность для нашего успеха в трейдинге. Цель в войне – полная победа. На рынке это невозможно. Здесь никогда не бывает полного поражения и покорения врага. Торговые вызовы продолжаются каждый день в непрерывной битве. Наша цель – оставаться стабильно прибыльными, и в данной книге мы заменяем цель полной победы этой целью. Применение 36 стратегий помогает нам выживать, процветать и побеждать перед лицом непрекращающихся невзгод. Некоторые торговые ситуации поддаются единому стратегическому решению. Многие торговые ситуации успешно разрешаются с помощью различных стратегий. Некоторые торговые ситуации требуют применения комбинации стратегий. В этой книге мы сосредоточились на торговых событиях, где чётко проиллюстрирована одна торговая стратегия. В книгах, посвящённых бизнес-исследованиям обанкротившихся и успешных компаний, сложно найти конкретные примеры торговой тактики. Торговая тактика является личной, и лучшие книги написаны теми, кто торгует и знает вкус страха. Это не может быть кабинетным анализом, основанным на тщательно построенных предположениях. Реальная торговля сводит на нет академические теории, поскольку рынок создаёт условия, которые бросают вызов теории и практике. Я усвоил эти стратегии трудным путём – непосредственно на самом рынке. Я стал жертвой некоторых из этих стратегий. Я успешно применял другие стратегии для управления выходами из сделок на вяло торгуемых акциях или для повышения успеха в сделке. Мы углубились в наши архивы, чтобы найти торговые примеры, соответствующие классическим китайским стратегиям. Эти примеры взяты из личных сделок и из тематических исследований портфельных сделок, включённых в наш еженедельный торговый бюллетень, регулярно публикуемый с 1996 года. Некоторые примеры этих стратегий в действии взяты из материалов, опубликованных в моих книгах и статьях в журналах «Ваш успех в трейдинге» (“Your Trading Edge”), «Успех Малайзии» (“The Edge in Malaysia”), «Акции» (“Shares”) и «Технический анализ акций и сырьевых товаров» (“Technical Analysis of Stocks and Commodities”). Они извлекаются и модифицируются, чтобы продемонстрировать проблемы и актуальность каждой стратегии. Они были переработаны с целью выявить стратегические отношения. Это практические методы торговли, основанные на опыте. Для многих стратегий использовались деривативы. Деривативы могут быть лучшим другом или злейшим врагом трейдера. Производные инструменты, такие как варранты и CFD, не являются обыкновенными акциями. Трейдеры, которые не смогли успешно торговать обыкновенными акциями, вряд ли внезапно станут успешными при торговле деривативами. Сопоставление этих 36 стратегий с конкретными торговыми ситуациями на финансовом рынке не всегда будет простой задачей. Необходима некоторая гибкость, поскольку природа нашего противника меняется. В отличие от полей сражений в сельской местности или политических интриг Императорского двора древнего Китая, где разрабатывались эти стратегии, наше поле битвы представляет собой иную среду с множеством врагов, как внешних, так и внутренних. Примеры реализации стратегий, обсуждаемые здесь в тематических исследованиях, не являются исчерпывающими. Рассматривайте их как примеры тактик для реализации этих стратегий. Многие из них могут применяться к связанным рынкам, таким как CFD, опционы, форекс и сырьевые товары. Принципы справедливы для всех рынков и инструментов, потому что мы обычно участвуем в рынке с позиции относительно невыгодного положения. Чтобы выигрывать последовательно, требуется мастерство. Некоторые методы успешно применяются к нескольким различным стратегиям. Методы могут быть по существу одинаковыми, но способы их применения для достижения конкретных результатов стратегии отличаются. Торговля на выпуске новых акций – это способ реализации 1-й стратегии «Обмани небеса, чтобы переплыть море», а также пример 7-й стратегии «Создай что-то из ничего». В 1-й стратегии у нас есть время для тщательного планирования, и мы развиваем эту возможность. В 7-й стратегии мы признаём возможность, созданную внешними обстоятельствами. Вход в рынок или выход из рынка на низких объёмах – это тактика, применяемая в 6-й стратегии «Сделай ложный маневр на востоке, чтобы атаковать на западе», а также используемая в 21-й стратегии «Золотая цикада сбрасывает кожу». 6-я стратегия применяется с позиции преимущества, тщательно планируя тайминг на каждом движении. В 21-й стратегии мы используем те же методы с позиции отсутствия преимущества, поэтому их применение немного отличается и предназначено для того, чтобы скрыть нашу слабость. Мы выбрали тематические исследования, чтобы подчеркнуть эти различия в применении. Эта коллекция примеров торговой техники далеко не исчерпывающая. При выборе примеров тематических исследований мы выделили самые необычные реализации. Обсуждая тактики торговли на слиянии компаний, мы рассматриваем краткосрочные арбитражные возможности, а не традиционный подход «покупай и жди лучшего предложения». Опытные трейдеры быстро распознают другие торговые методы и ситуации, которые легко попадают в рамки этих 36 стратегий. Пробуждение этого понимания является одной из целей данной книги. Она призвана помочь трейдерам думать более структурно и стратегически о своих взаимодействиях с рынком. В прошлом я прочитал несколько книг, иллюстрирующих применение этих стратегий в бизнесе. Они были написаны на английском языке, поэтому их было легко читать и понимать. Эта лёгкость также означала, что истинное значение многих стратегий осталось нераскрытым. Лёгкость чтения иногда приводит к поверхностному пониманию. Работа в Китае и с китайскими друзьями вывела эти стратегии из сферы комфортной теории. Я видел, как они каждый день укрепляли дружеские отношения и открывали для меня новые возможности понимания. Основа этой книги – не моя работа. Она опирается на многовековую китайскую традицию и научную интерпретацию. Моё понимание опирается на работы таких учёных, как Уи Чоу Хоу (Wee Chow Hou) и Лан Лу Лу (Lan Luh Luh), которые успешно перевели эти стратегии на современный рынок. Она опирается на интерпретационную работу таких разных авторов, как Стефан Ферстаппен (Stephan Verstappen), Харро фон Зенгер (Harro Von Senger), Ван Сюаньмин (Wang Xuanming) и Чин-Нинг Чу (Chin-Ning Chu). Моё понимание также опирается на учебники, используемые в китайских средних школах. Эта философия и принципы живы и прекрасно применяются в сингапурской и китайской системах образования. Медленное чтение этих учебников на китайском языке при содействии моего друга Вейли Чена (Weili Chen) подразумевает более тщательное изучение стратегий просто потому, что понимание китайских иероглифов требует дополнительных усилий. Обсуждение и критика Чэнь Цзин (Chen Jing), генерального директора пекинского офиса компании Guppy Traders, укрепили понимание интерпретации 36 стратегий. Она продолжает тренировать меня своим умелым практическим применением этих культурно-философских основ. Лихун Чонг (Leehoon Chong) проделал образцовую работу по вычитке оригинальных рукописей, привнеся в них своё мастерство, энтузиазм и преданность делу. Моя мать Патрисия добавила последние штрихи к этой рукописи, удалив неясные выражения и предложив альтернативы. Она работала преподавателем английского языка и обучила несколько поколений студентов, чем принесла огромную помощь и мне в редактуре этой книги. Благодаря эффективной организации работы Эми Чуи Чу Калдер (Amy Chui Choo Calder) и Деспиной Калтурмндис (Despina Kaltourmndis) я находил время для написания и переписывания этой книги в загруженном офисе, имея напряжённый график поездок и торговли. Когда ранним утром я работал над своим первым проектом, моя жена Манон любезно согласилась подольше поспать во время своего заслуженного отпуска. В мире, который кишит избытком информации и недостатком времени, слишком легко игнорировать контекст нашей деятельности. Финансовый рынок является одновременно опасным и полезным местом. Последовательный успех требует овладения техникой и торговой дисциплиной и постоянного самообразования, поскольку мы работаем в сфере, где жадность и эмоции не ограничены. Может показаться, что борьба за выживание основана на молниеносных реакциях на каждое событие, но это неверно. «36 стратегий китайцев для трейдеров финансового рынка» дают возможность подняться над суетой, присущей каждой сделке, и сосредоточиться на более широком контексте взаимоотношений с финансовыми рынками. «36 стратегий китайцев для трейдеров финансового рынка» являются стратегиями успеха на финансовых рынках, и я призываю вас использовать эти наблюдения для улучшения вашей торговой деятельности. Желаю, чтобы вы торговали исключительно хорошо. Переведено специально для Tlap.com, Дэрил Гуппи Дарвин, Австралия 2006г.

- 20 ответов

-

- 10

-

-

-

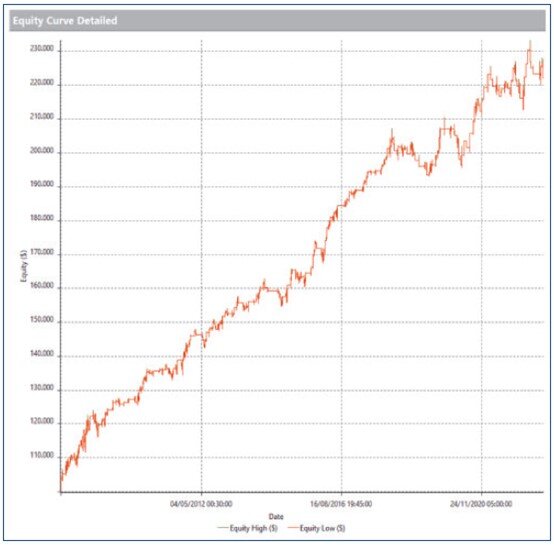

Название советника: Tripler Год выпуска: 2020 Версия: 1.6, стратегия 1.0 Терминал: MT4 Сайт продажи: эта версия некоммерческая, не содержит никаких ограничений Валютные пары: все пары Таймфрейм: М15-Н1 Время торговли: Круглосуточно (поддерживает расписание) Описание: Советник определяет краткосрочные отклонения цены инструмента от зоны баланса спроса и предложения и входит на возврат в эту зону. Используется алгоритм расчета баланса и нарастающего сопротивления дальнейшего движения цены (TRI - Trading Resistance Index), величина TRI нормирована и колеблется в пределах от 0 до 100. Советник усредняет значение на коротком промежутки для определения потенциальных точек входа и фильтрует сигнал по двум более длинным промежуткам, чтобы избежать рискованных входов в отсутствии устойчиво нарастающего сопротивления. Выходы: по смене сентимента на рынке (краткосрочный TRI пересек определенный уровень) тейк стоп волатильность на последних К барах (после открытия сделки) превысила пороговое значение таймаут (удержание не дольше заданного количества баров) Советник поддерживает конфигурацию, когда в рынке одновременно находится не более одной позиции, в соответствии стандарту FIFO. Можно, однако, разрешить ему повторные входы. При этом не предусмотрено контроля дистанции, общих сборок и трейлингов, каждая сделка открывается и закрывается независимо. Советник хорошо оптимизируется и при правильной оптимизации показывает отличные результаты на форвард тестах. Внимание! Результаты тестов показали, что оптимальные условия входа, фильтрации и выхода, а также оптимальное расписание могут различаться для коротких и длинных позиций Поэтому советник поддерживает раздельные параметры для покупок и продаж и переключение между режимами торговли: только покупки, только продажи, или оба направления. Рекомендуется оптить раздельно покупки и продажи, результирующий сет прогонять в режиме "оба направления" - им можно торговать инструмент с одного графика. Советник может тестироваться и оптимизироваться по ценам открытия, все торговые операции совершаются на открытии баров и расхождения с тестом по тикам минимальны. Советник не требует ТДС для оптимизации и тестирования. Разумеется, оценка влияния спреда и проскальзывания может быть сделана только в ТДС, поэтому все сеты желательно прогонять через стресс-тест в ТДС. Требования к депозиту: $100 на начальные 0.01 лота при торговле 5 пар. По мере набора статистики тестов я планирую составить таблицу максимальных просадок по каждой паре с 2010 года и исходя из этой таблицы определить оптимальное соотношение рисков. Параметры: Пример прогона EURUSD M30 2010-2019, Short only Мониторинг в Роботесте: будет добавлен позже, по мере накопления сетов История изменений: 1.6 Планировщик времени перенесен на GMT, чтобы поддерживать один и тот же сет на любом брокере и правильно обходить ролловер Добавлено разделение летнего и зимнего расписания Реализован обход ролловера по открытию и закрытию раздельно Добавлена фильтрация по текущему и среднему за несколько тиков значению спреда Добавлена отключаемая фильтрация по скользящей средней - выше средней только покупки, ниже средней только продажи Мониторинг в Роботесте: Tripler_v.1.5.ex4 Tripler_v.1.6.ex4 Tripler 1.6 Sets GBPUSD EURUSD USDJPY.rar Стратегия для Коржика TriplerStrategyTester.ex4

- 140 ответов

-

- 49

-

-

-

-

Стратегия «Против толпы» - все то, что осталось за кадром

pavlus777 опубликовал тема в Торговые системы

Название стратегии: «Против толпы» Год выпуска: 2021 Сайт продажи: https://tlap.com/ Валютные пары: AUDUSD, EURUSD Таймфрейм: D1 Время торговли: несколько раз в сутки Описание: см. статью в блоге Подробнее: https://tlap.com/strategiya-protiv-tolpy/ -

Год выпуска: апрель 2016 Период времени: W (недельные свечи) Время торговли: С открытия рынка в понедельник до закрытия сделок Валютные пары: Любые Описание: По сути это ещё одна модернизации торговой стратегии "Ва-Банк", только не для разгона депозита, а для стабильного дохода с жёстким соблюдением Мани Менеджмента и выведением всех открытых сделок в прибыль. Сколько Пружину ни растягивай, она обязательно сожмётся, а рынок обязательно скорректируется. Удобна для людей с ограниченным временем для торговли. Индикатор: candle_body_size Вспомогательный советник: ArgoAverager 3.0 Правила стратегии: 1) В выходные ищем тело недельной свечи более 200п (4х знак) (индикатор candle_body_size) 2) Сразу на открытии рынка, в понедельник, входим против недельной свечи на ожидании коррекции 3) Тейк 50п (4х знак), стопов нет. 4) Усреднение тем же лотом через 100п с помощью советника ArgoAverager3.0, тейк в советнике устанавливаем бу+50п (4х знак) 5) ГЕП в сторону открытия позиции более 15п (4х знак)отменяет вход. 6) Мани Менеджмент - лот 0,10 на 10 000 единиц депозита. (при открытии нескольких пар лот 0,10 на каждую, т.е. общий лот будет 0,10*количество пар) 7) Ожидание тейка 48 часов, далее закрываем сделку при выходе в без убыток. 8) Не торгуем последние 2 недели декабря и первые 2 недели января, а так же в преддверии очень значимых новостей. Статистика с 25.04.2016 по 05.09.2016 Открыто 101 сделка 63% закрыто с первого ордера 19% с одним дополнительным ордером 11% с 2-мя доп ордерами 4% с 3-мя 3% с 4-мя 3% с 5-ю 62% сделок закрылось в понедельник 23% во вторник 6% в среду 3% в четверг 3% в пятницу 4% в следующий понедельник Все 100% сделок отработали с прибылью Открывалось одновременно до 9ти валютных пар, самая быстрая отработка 20 минут. Заработано 8 315п (4х знак) _https://prntscr.com/cgj0id Советник от usver73: Spring V8.12.1 - https://tlap.com/forum/torgovye-sistemy/2/w1-torgovaya-strategiya-spring/14617/?do=findComment&comment=366322 Spring V8.16 - https://tlap.com/forum/torgovye-sistemy/2/w1-torgovaya-strategiya-spring/14617/?do=findComment&comment=370251 Spring V8.22 - https://tlap.com/forum/torgovye-sistemy/2/w1-torgovaya-strategiya-spring/14617/?do=findComment&comment=374090 Spring V8.24 - https://tlap.com/forum/torgovye-sistemy/2/w1-torgovaya-strategiya-spring/14617/?do=findComment&comment=376174 Spring V8.25 - https://tlap.com/forum/torgovye-sistemy/2/w1-torgovaya-strategiya-spring/14617/?do=findComment&comment=377076 Spring V8.26 - https://tlap.com/forum/torgovye-sistemy/2/w1-torgovaya-strategiya-spring/14617/?do=findComment&comment=377702 Сеты от NickolaG: https://tlap.com/forum/torgovye-sistemy/2/w1-torgovaya-strategiya-spring/14617/?do=findComment&comment=376029 Рабочий индикатор VaBank_v3 - https://tlap.com/forum/torgovye-sistemy/2/w1-torgovaya-strategiya-spring/14617/?do=findComment&comment=363449 Обзор стратегии на сайте Советник под стратегию и сеты к нему Мониторинг в Роботесте: Старт: 11.05.2017 На мониторинге стоит советник Spring V7_7.3 и сеты от NickolaG с 12.12.2018 Spring V8.26 с сетами от 8.23 Screenshot_1.png Argo+Averager+EA.zip candle_body_size.ex4 candle_body_size.mq4

- 2 184 ответа

-

- 244

-

-

- стратегия

- стратегия без индикаторов

-

(и ещё 1 )

C тегом:

-

Название стратегии: Правитель Год выпуска: 2012 Валютные пары: любые Таймфрейм: D1 Время торговли: раз в сутки Описание: Торговая форекс система для дневных графиков. Что-то вроде упрощенной версии методики Price Action. Используются отскоки от уровней поддержки/сопротивления с подтверждением через пересечение 10 sma. Ну и, конечно же, есть еще ряд условий для входов и выходов. Правила стратегии: см. видео Скачать шаблон стратегии "Правитель" Pravitel_bild_600+.zip

- 2 085 ответов

-

- 102

-

-

- стратегия

- стратегия без индикаторов

-

(и ещё 2 )

C тегом:

-

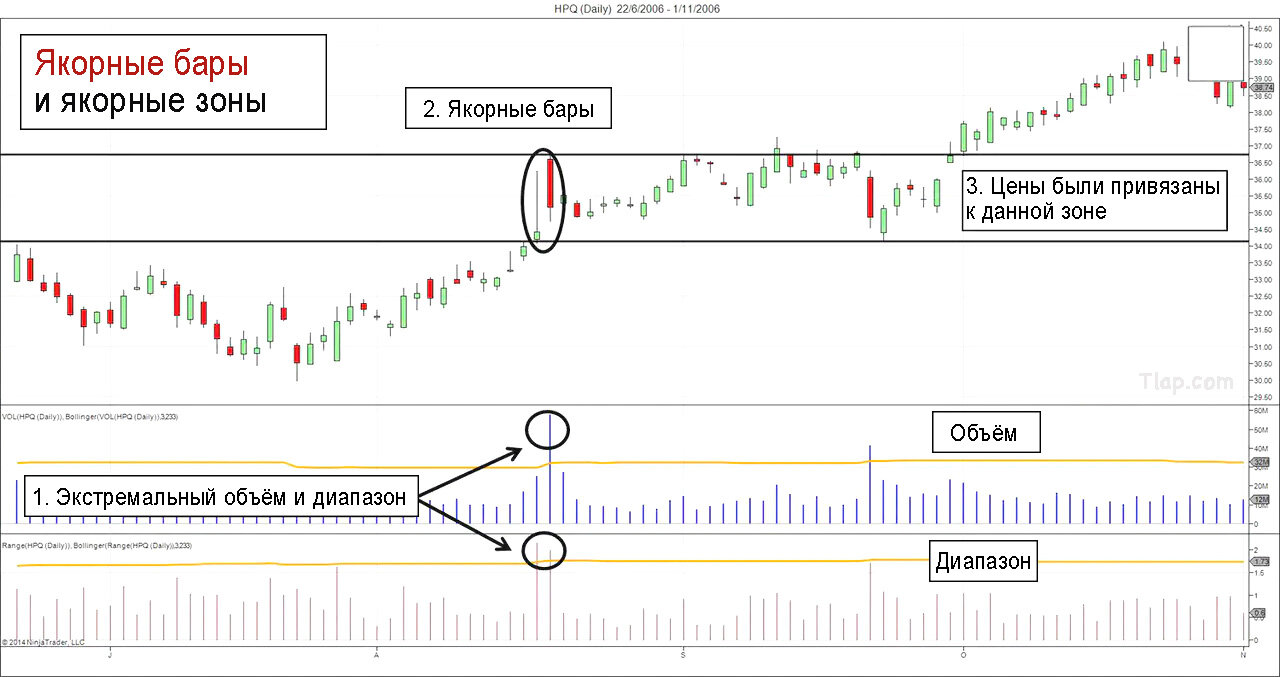

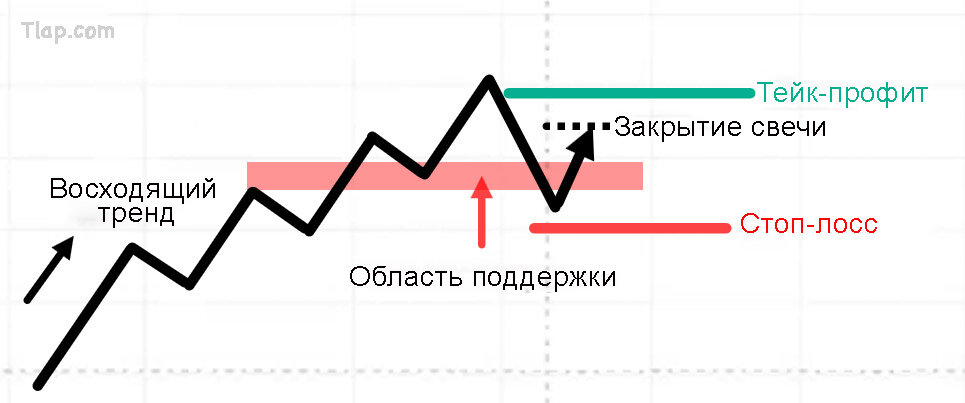

Стратегия торговли в якорных зонах Находите надёжные области поддержки и сопротивления с помощью якорных зон на экстремальных участках Прайс Экшен. Л. А. Литтл написал две отличные книги о трендовой торговле: «Трендовые торговые сетапы: как входить и выходить из трендов, чтобы получать максимальную прибыль» (“Trend Trading Set-Ups: Entering and Exiting Trends for Maximum Profit”) «Классификация трендов и трейдинг: техники для выявления лучших трендов для торговли» (“Trend Qualification and Trading: Techniques To Identify the Best Trends to Trade”) В своих книгах он объяснил ключевую концепцию тайминга, называемую якорными зонами, которая может быть очень полезным инструментом для трейдеров, торгующих Прайс Экшен. В нашем обзоре мы рассмотрим якорные зоны и основанную на них торговую стратегию. Однако имейте в виду, что якорные зоны – это лишь часть торговой структуры Л. А. Литтла. Чтобы применять якорные зоны в рамках трендовой системы Л. А. Литтла, обратитесь к его книгам. Что такое якорные зоны? Чтобы разметить якорные зоны, мы должны сначала найти якорные бары. Якорные бары имеют один или несколько признаков экстремальной ценовой активности: Широкой диапазон Гэпы Высокий объём Как только вы найдёте якорные бары, вы сможете нарисовать якорные зоны, отметив границы этих баров. В приведённом ниже графике показано, как это делается. Шаги просты: 1. Найдите бары с экстремальным объёмом, диапазоном или гэпом. На средней панели показан объём каждого бара. Оранжевая линия – это верхняя полоса индикатора полосы Боллинджера, применённая к объёму, которая используется для идентификации пиков объёма. На нижней панели показан диапазон каждого бара. Оранжевая линия – это верхняя полоса индикатора полосы Боллинджера, применённая к диапазону, которая используется для идентификации баров с широкими диапазонами. 2. Это якорные бары. 3. Отметьте на графике зоны по границам якорных баров и посмотрите, как цена будет торговаться в пределах данной зоны. Для приведённых ниже примеров мы выделили якорные зоны, используя этот метод. Для пользователей TradingView Если вы используете платформу TradingView, то для изучения якорных зон можете скопировать этот шаблон графика. Чтобы шаблон графика могли использовать трейдеры с бесплатным аккаунтом на TradingView, нам пришлось изменить реализацию, чтобы график на платформе TradingView отличался от графиков в этой статье. Тем не менее, все графики показывают те же якорные бары. Якорные бары на TradingView На верхней панели график отображает пики объёма, выделяя бары с экстремально высоким объёмом. На нижней панели представлена столбчатая диаграмма среднего дневного диапазона (ADR) – на ней выделяются бары с широким диапазоном. Правила торговли по якорным зонам Торговый подход прост и, по сути, подразумевает наблюдение за Прайс Экшен по мере того, как рынок тестирует якорную зону. Сетап для длинной позиции Бычий разворотный бар, который тестирует область поддержки в якорной зоне Покупайте на пробое максимума разворотного бара Сетап для короткой позиции Медвежий разворотный бар, который тестирует область сопротивления в якорной зоне Продавайте на пробое минимума разворотного бара Примеры сделок в якорной зоне Пример прибыльной длинной сделки Примеры, приведённые в книгах Л. А. Литтла, в основном относятся к фондовому рынку и дневному таймфрейму. Однако в этой сделке мы торговали якорные зоны на 20-минутном графике фьючерсов 6J, торгуемых на Чикагской товарной бирже (CME). Экстремальный диапазон и объём помогли нам выделить якорные бары, по границам которых мы обозначили зоны поддержки и сопротивления. Нашим торговым сигналом стал бычий разворотный бар, который немного пробил область поддержки в якорной зоне. На его максимуме мы разместили ордер buy stop. Цена выросла и остановилась чуть ниже области сопротивления в якорной зоне, что дало нам достаточно места для получения прибыли. Эта якорная зона успешно сдерживала ценовое движение. Красный и зелёный круги выделяют другие потенциальные сделки в якорной зоне. Пример убыточной длинной сделки Перед нами дневной график акции EBAY. Он показывает якорные зоны, которые обеспечили цене поддержку и сопротивление, но не привели к прибыльной сделке. Ориентируясь на диаграммы объёма и диапазонов, мы обозначили якорные зоны. Цена быстро упала в область поддержки якорной зоны, ограниченной бычьим внешним баром и внутренним баром. Однако ни один бычий паттерн не имел продолжения. Наконец, в области поддержки якорной зоны сформировался бычий разворотный бар, и мы купили, когда цена пробила его снизу вверх. Но сделка принесла убыток, поскольку цена пробила якорную зону сверху вниз, чтобы протестировать уровень более раннего минимума колебаний. Резюме Прайс Экшен часто исчерпывается кульминационными движениями. Якорные бары включают в себя гэпы, широкий диапазон баров и высокий объём торгов. Они также являются признаками кульминационных движений. Следовательно, якорные бары означают исчерпывающие движения. Разметка областей поддержки и сопротивления с помощью якорных баров может быть превосходным методом торговли. Он объединяет в себе цену и объём при поиске ключевых диапазонов, которые эффективно сдерживают цену. Эта концепция привязки цен к исчерпывающим движениям работает и во внутридневной торговле. Максимум и/или минимум каждой торговой сессии часто формируется в течение первого торгового часа. Первый час торгового дня обычно имеет широкий диапазон и большой объём. Следовательно, он служит якорем для остальной части торговой сессии. Утренние сделки на развороте и сделки на пробое диапазона, сформировавшегося на открытии дня, работают по одному принципу. Чтобы упростить процесс, наши торговые правила сосредоточены на разворотных барах, которые служат сигналами для входа. Но вы можете применить любой свечной паттерн для совершения сделок. Более опытные трейдеры могут входить лимитными ордерами, устанавливая их недалеко от пределов якорных зон. Использование лимитных ордеров сводит к минимуму неблагоприятное ценовое движение в успешных сделках. Стоп-лосс получается очень узкий, а соотношение прибыли к риску отличное. Тем не менее, вы должны иметь железную дисциплину, чтобы закрыть сделку без колебаний. Если вы находите данную концепцию якорных зон эффективной, вам стоит посмотреть, как она работает в торговой системе Л. А. Литтла, описанной в его книгах, получивших высокую оценку. Переведено специально для Tlap.com, Гален Вудс

- 2 ответа

-

- 7

-

-

-

- гален вудс

- стратегия

-

(и ещё 2 )

C тегом:

-

Название стратегии: Genesis Matrix Trading Год выпуска: 2012 Валютные пары: предпочтительнее EUR/USD, EUR/GBP, EUR/JPY, AUD/USD. Таймфрейм: М1, М5, M15 Время торговли: 9:00-18:00 (европейская сессия) Описание: Одна из самых горячо обсуждаемых ТС на ForexFactory. ВАЖНО Описание ТС в работе Описание работы ТС с двумя Стохастиками М5 и М15 [MOD] Обсуждение: Genesis Matrix Trading _http://www.forexfactory.com/showthread.php?t=373796 Мануал на русском _https://mail.yandex.ru/disk/public/?hash=xNp3Px79WkmfqU3ZJNqGqI0o9kb78cVNk6dhULXWOV8%3D Полезное: Правило 80% VA VAH VAL - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=39548 Genesis + Стохастик - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=39643 Genesis + Стохастик [MOD] - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=40825 Genesis + PowerbarsFX - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=40705 Genesis + Ichimoku + PowerbarsFX - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=49983 Genesis + StepMA - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=56113 Genesis + Fibo - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=62844 Индикаторы: #MTF Stochastic v2.0.mq4 - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=39643 #MTF Stochastic v2.1.mq4 - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=39643 SupDem - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=39233 GenesisArrowMatrix 1.00_2 - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=40190 ASCTrend - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=40825 ASCTrend1i - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=45878 Stoch-MTF - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=42164 GMTS-Tape - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=42164 MTF Arrow 3.00 и GenesisArrowMatrix 1.20 - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=45878 Matrix Signal v1.01 - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=47314 Индикатор круглых уровней - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=50784 GenesisMatrix 2.21_1 [Small] - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=56073 Пара индикаторов Ишимоку - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=56746 Stoch-Tape - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=58664 GMTS-Dash - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=60684 Обновление - http://tlap.com/forum/torgovye-sistemy/2/m1-m15-genesis-matrix-trading/2773/?do=findComment&comment=125285 Видео-обзор базовой версии Genesis Matrix в блоге genesis_ind_templ_build_600+.zip

- 849 ответов

-

- 110

-

-

- стратегия

- индикаторная стратегия

-

(и ещё 3 )

C тегом:

-

Валютные пары: любые (в описании - EURUSD) Рабочий таймфрейм: М1 Время торговли: преимущественно европейская и американская сессии Описание: После поисков, неудач и раздумий, а также накануне Дня Победы, хочу предложить Вашему вниманию мою скальперскую стратегию с одноимённым названием "Победа" (надеюсь победить с ней череду поисков и неудач на пути познания секретов торговли на Форексе). Посвящаю эту стратегию также ещё одной дате - ровно год назад я начал заниматься форексом! Идея не нова, - скальпинг с малым ТР и увеличеным лотом (наличие SL обязательно). Для реализации поставленной задачи необходимо правильно выбрать точку входа в сделку. До сегодняшнего дня никак не удавалось успешно реализовать данные цели. Сегодня (отработав ночную смену :) ) мне вдруг довольно быстро и легко удалось "собрать" то, что хотел - мою ТС из подручных средств. Пол-дня тестирования на М1 убедили меня в её жизнеспособности, о чём я и хочу поделиться с Вами! И так ... рабочий ТФ - М1, вспомогательный (для обзора) - М5. Основные рабочие индикаторы: ТМА и SSRC. Остальные индикаторы - вспомогательные. В качестве автоматического ограничения ордеров SL и ТР использовал советника VE_AIMS, в котором задал SL 150 пипсов и ТР 50 пипсов (5-знак). На вспомогательном графике (М5) использую советник для работы с ордерами DDSMM. ММ выставляем в настройках по своему желанию. Маждик в советнике выставлен на"0" - для работы с любыми ордерами. Лот на сделку - согласно Вашего ММ (настраиваем прилагаемый индикатор ММ). По индикатору HP_DIFF можно определить начало разворота, для принятия решения о входе/выходе из сделки (индикатор очень чувствителен). Добавлен индикатор для определения ширины канала ТМА - при ширине ТМА менее 10 пунктов входить в сделку не стоит. При принятии решения на открытие сделки я использую показания индикатора силы валюты (CurrencyPowerMeter) - "против силы не попрёшь"! :d Перед установкой стратегии в терминал готовим два графика. Далее: содержимое папки "Pobeda v.18102012" копируем, как обычно, в корневую папку подготовленного терминала МТ4, соглашаясь на замену (интеграцию). Запускаем терминал, и загружаем шаблоны: для М1 - шаблон pobeda 18102012 eurusd m1.tpl, для М5 - pobeda 18102012 eurusd m5.tpl. Описание данной стратегии - в блоге tradelikeapro.ru При растущем тренде (ТМА идёт на подъём) преимущественны покупки, при снижающемся канале ТМА - продажи, при консолидации - оба варианта. Желаю всем удачи и профитных сделок! Как установить ТС "ПОБЕДА" P.S. Архив с последней версией - в конце первого поста, рядом с первой версией ТС. Скриншоты по первоначальной версии ТС: Версия стратегии v.3 находится здесь. Вспомогательные советники: Sekunden Trader лежит здесь Trade Manager v 6.9 - здесь Версия стратегии 2015 года - тут. Вариант стратегии на 2019 год - тут. Небольшой FAQ по наиболее частым вопросам: Skype-группа по торговле ТС "Победа" ( ссылка - тут). Pobeda_29.06.14.rar Pobeda_v2_18102012_600+.rar

- 6 869 ответов

-

- 348

-

-

-

Название стратегии: QUANTUM LONDON.INC Год выпуска: 2015.08.20, актуальная сборка QUANTUM-LONDON.INC v0.02 (2015.08.21) тут: http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=227192 актуальный советник по стратегии QUANTUM-LONDON.INC тут: http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=232816 http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=233664 Quantum London Trading EA v1.6.1 m09[staxis][20150914] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=247463 Quantum London Trading EA v1.6.1 m09-1[staxis][20150914] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=247846 Quantum London Trading EA v1.6.1 m09-2[staxis][20150914] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=248456 Quantum London Trading EA v1.6.1 m09-4[staxis][20150914] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=248584 Quantum London Trading EA v1.6.1 m13-4[staxis] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=253697 Quantum London Trading EA v1.6.1 m13-5[staxis][2016.01.13] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=255984 Quantum London Trading EA v1.6.1 m13-6-15[staxis][2016.02.12] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=262987 Quantum London Trading EA v1.6.1 m13-6-18[staxis][2016.03.01] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=267232 Quantum London Trading EA v1.6.1 m13-6-41[staxis][2016.03.23] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=273027 Quantum London Trading EA v1.6.1 m13-6-70[staxis][2016.04.06] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=276687 Quantum London Trading EA v1.6.1 m13-6-90[staxis][2016.04.11] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=277946 Quantum London Trading EA v1.6.1 m13-7-00[staxis][2016.04.16] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=279230 Расшифровка настроек: http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=279282 Quantum London Trading EA v1.6.1 m13-7-20[staxis][2016.04.26] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=281214 Quantum London Trading EA v1.6.1 m13-7-24[staxis][2016.06.01] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=287804 Quantum London Trading EA v1.6.1 m13-7-29[staxis][2016.06.27] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=292308 Quantum London Trading EA v1.6.1 m13-7-51[staxis][2016.09.11] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=307215 Quantum London Trading EA v1.6.1 m13-8-10[staxis][2016.10.12] http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=313478 СООБЩЕНИЯ ОБ ОШИБКАХ СОВЕТНИКА ОФОРМЛЯТЬ ТАК: [move][glow=red,2,300]NEW!!!!![/glow][/move]РАЦИЯ ZELLO для общения по стратегии (2016.04.12) Скачать тут: Валютные пары: GBPUSD, под наблюдением EURUSD, EURJPY. Таймфрейм: M1 Время торговли: Лучшее время: 08:00-11:00МСК или 5:00-08:00GMT. В АВТО версии или при наличии свободного времени на торговлю 00:00-23:59GMT. Описание: Простейшая для понимания стратегия, в основе лежит алгоритм индикаторной сеточной торговли с элементами усреднения. Отличительной особенностью ТС от других является: а)высокая точность входов, за счет сигналов индикатора, времени торгов, ММ. б)большой профит фактор, мат ожидание выигрыша. Правила стратегии: в описании ниже. Первоисточник: [move][glow=red,2,300]NEW!!!!![/glow][/move] Описание в блоге TRADE like a PRO: http://tradelikeapro.ru/strategiya-quantum-london/ Всем любителям простых и понятных вещей, уверенных что чем проще механизм, тем он надежнее. Всем считающим что краткость – сестра таланта, и любые действующие секретные формулы богатства (в том числе и на форексе) должны быть простыми до безобразия …. но и тем, кто привык проверить действенность механизма, прежде чем ему довериться, а так же всем тем, кто любит максимально рационально использовать свои собственные средства посвящается. Итак, бродя по просторам специализированных форумов по торговле на ФОРЕКС мне попалась одна молодая стратегия, родившаяся 01.08.2015г, но буквально взорвавшая умы многих трейдеров своей простотой, логичностью и удобным методом торговли. В настоящее время данная стратегия не слезает с 1-го 2-го мест в ТОП ХОТ стратегий. В отличии от моих предыдущих стратегий, известных своей КРАЙНЕЙ навороченностью и сложностью, данная стратегия проста как 2 копейки! Для начала необходимо рассказать, что большинство стратегий построены на использовании синдрома Лондонской сессии - «Лондонского взрыва», с открытия которой и начинается высокая волатильность на рынке. Но большинство трейдеров забывает про открытие европейской торговой сессии, открытие Франкфурта, с открытия которой так же присутствует повышенная волатильность, в большинстве своем имеющая направление движение отличное от направления движения на Лондонской сессии. Эти знания мы и будем использовать. В основе ТС лежит алгоритм индикаторной сеточной торговли с элементами усреднения. Индикатор по данной стратегии всего лишь … один, да да .. ОДИН индикатор! Индикатор появления новых локальных максимумов/минимумов или ZigZag, только он использует определенный алгоритм (в него вшит фильтр перекупленности/перепроданности по валютной паре). Данный индикатор выводит на график синие/красные квадратики с каждой новой свечой, если был перехай/перелоу предыдущей свечи с квадратиком. Для повышения качества входов, выходов и матожидания выигрыша мы будем использовать следующие приемы: 1.Эффективное использование времени торгов, особенностей торговых сессий. 2.Использование индикатора, позволяющего совершить вход на хае/лоу. 3.Использование сетки при повторном появлении сигнала. 4.Использование усреднителя, с определенного количестве открытых ордеров. 5.Умный выход на появлении обратного сигнала. 6.Использование самой техничной пары, которая показывает лучший пример хождения зигзагом - пары GBPUSD. Франкфурт открывается в 9:00МСК (6:00GMT), соответственно мы начинаем подготовку к данному открытию за 1 час, то есть в 8:00МСК (5:00GMT). Все сигналы индикатора ТС ДО данного времени мы игнорируем. Во время конца американской сессии, Австралийской сессии на рынке присутствует малая волатильность, первая активность как правило происходит с открытия Токио, но она кратковременна и после такого всплеска опять наступает время затишья. Первые проявления активности на рынке происходят как правило в период с 7:00 до 9:00МСК (4:00 до 6:00GMT), именно поэтому мы начинаем мониторить рынок в 8:00МСК (5:00GMT). Итак, точность появления первого квадратика достаточно высока. Но если цена немного побыв в плюсе пошла не в нашу сторону, то при появлении нового квадратика мы открываем новую сделку, тем самым строя сетку. Построение сетки в данном случае весьма оправдано, так как цена уже находится в перекупленности/перепроданности и на хаях/лоу. Это первая отличительная особенность ТС от класической безиндикаторной сетки. После построения сетки очень важно определить МОМЕНТ ВЫХОДА. И тут нам в помощь приходит индикатор, который помогает нам выйти на самом пике движения, то есть с появлением обратного сигнала. ПРАВИЛА РУЧНОЙ ТОРГОВЛИ: МАНЕЙМЕНЕДЖМЕНТ: 1.Автором рекомендуется к использованию сетка со следующим размером лотов: Ордера #1-12=.01 Lots Ордера #13-21=.02 Lots Ордера #22-29=.05 Lots Ордера #30-36=.13 Lots Ордера #37-39=.34 Lots Ордера #40 =.89 Lots 2.Рекомендуемый автором размер депозита 10000$/0.01lot. МОЯ ПРОВЕРКА РАСЧЕТОВ ММ: ВРЕМЯ ТОРГОВ: 1.Лучшее время: 08:00-11:00МСК или 5:00-08:00GMT. В зимнее время (с 26.10.2015) с 9:00МСК по 12:00МСК или 6:00-09:00GMT, причины тут: http://tlap.com/forum/torgovye-sistemy/2/m1-quantum-london-inc-indikatornaya-setka-usrednitel-gbpusd-m1/10633/?do=findComment&comment=243442 2.В день с сильной красной новостью по USD или GBP рекомендуется закрыть сетку ДО выхода новостей. 3.Рекомендуется закрыть сетку до закрытия Нью-Йоркской сессии, даже сетку с убытком. (из-за свопов, низкой волатильности на азии и изменении направления движения на азии) ПРАВИЛА НА ВХОД: (На примере BUY. Для SELL - противоположность). 1.Как появился 1-й синий квадратик открываем ордер бай (на открытии новой свечки после появления синего квадратика). 2.При появлении следующих синих квадратиков открываем ордера сетки (на открытии новой свечки). 3.Периодически увеличиваем размер лота в соответствии с правилами манименеджмента. ПРАВИЛА НА ВЫХОД: 1.При появлении обратного сигнала, то есть красного квадратика, закрываем все ордера скриптом CloseAllTradesCurrent.ex4 ПРИ РУЧНОЙ ТОРГОВЛЕ: 1.Если используйте торговлю только на открытии Франкфурта, то ТП по появлению обратного сигнала. 2.Если используйте несколько торговых сессий, то: АЗИАТСКАЯ СЕССИЯ: а)В Азиатскую сессию рекомендовано закрыть по появлении обратного сигнала, далее взять паузу перед Франкфуртом и не торговать. б)Если Азиатские ордера не закрываются в связи с отсутствием обратного сигнала, то рекомендовано за 1 час ДО открытия Франкфурта искать возможность для закрытия сетки. Возможен БУ и ТП в плюсе. в)Если плюса и ТП не наблюдается, то сетка переходит во Франкфурт и разруливается там. ЕВРОПЕЙСКАЯ СЕССИЯ: а)В Европейскую сессию рекомендовано закрыть только по появлении обратного сигнала. АМЕРИКАНСКАЯ СЕССИЯ: а)В Американскую сессию рекомендовано закрыть по появлении обратного сигнала, далее взять паузу перед Азиатской сессией и не торговать. б)Если Американские ордера не закрываются в связи с отсутствием обратного сигнала, то рекомендовано за 30 минут ДО закрытия дня искать возможность для закрытия сетки. Возможен БУ, ТП в плюсе и также минус. ПРАВИЛА АВТО ТОРГОВЛИ: Так как алгоритм ТС прост как 2 копейки, то помимо ручной версии ТС появился советник с [open source] кодом. МАНЕЙМЕНЕДЖМЕНТ: 1.Автором рекомендуется к использованию сетка со следующим размером лотов: Ордера #1-12=.01 Lots Ордера #13-21=.02 Lots Ордера #22-29=.05 Lots Ордера #30-36=.13 Lots Ордера #37-39=.34 Lots Ордера #40 =.89 Lots 2.Рекомендуемый автором размер депозита 10000$/0.01lot. ВРЕМЯ ТОРГОВ: 1.Тесты показали эффективность круглосуточной торговли. Но лучше исключить торговлю с 23:30-03:00МСК из-за спредов и малой волатильности. 2.В день с сильной красной новостью по USD или GBP рекомендуется закрыть сетку ДО выхода новостей. 3.Рекомендуется закрыть сетку до закрытия Нью-Йоркской сессии, даже сетку с убытком. (из-за свопов, низкой волатильности на азии и изменении направления движения на азии) РЕКОМЕНДАЦИИ: 1.Оптимизация показала эффективность установки параметра xCandles=2. Разрешение на открытие новых ордеров не меньше 2-х свечей с предыдущего ордера. 2.Профит фактор выше, если делать сетку с усреднителем. 3.Рекомендуются счета CENT 4.Рекомендую на одном счете настроить советника на работу по 3-м валютным парам. GBPUSD EURUSD EURJPY, для нивелирования рисков. РАЗРАБОТАННЫЕ СЕТЫ: 1.[QLT1.4.2][GBPUSDM1][24-7][xCandles2][qd420].set Сет для круглосуточной торговли, подбирался по результатам оптимизации за 01.01.2015-14.08.2015год. С баланса 5000 Профит=34000, ПрофитФактор=3.34, Матожидание=6.92, Просадка=33% 2.[QLT1.4.2][EURUSDM1][all2015][24-7][xCandles2][qd290].set Сет для круглосуточной торговли, подбирался по результатам оптимизации за 01.01.2015-14.08.2015год. С баланса 5000 Профит=22500, ПрофитФактор=2.99, Матожидание=3.76, Просадка=25% 3.[QLT1.4.2][USDJPYM1][all2015][24-7][xCandles2][qd250].set Сет для круглосуточной торговли, подбирался по результатам оптимизации за 01.01.2015-14.08.2015год. С баланса 5000 Профит=26300, ПрофитФактор=3.15, Матожидание=3.99, Просадка=24% МОНИТОРИНГ: СТОРОННИЕ МОНИТОРИНГИ: F.A.Q.: ИДЕИ, ОПРОСЫ, ТЕСТЫ: УСТАНОВКА: ССЫЛКИ НА СМЕЖНЫЕ ТЕМЫ: SCALP.INC ROBOT.INC DASHBOARD.INC BASKET.INC SLOTS.INC QUANTUM-LONDON.INC SCALP.INC MULTI ЧТО НОВОГО. CHANGELOG БЛАГОДАРНОСТЬ: WebMoney: R259741286417 Z275073933229 QL1.png QL_GBPUSDcM1.png QLv0.02-1.png QLv0.02-2.png QLv0.02-3.png

- 5 506 ответов

-

- 190

-

-

- стратегия

- мартингейл

-

(и ещё 3 )

C тегом:

-

Название системы База05ЛарриВильямса Год выпуска 2015 Валютные пары Любые Таймфрейм D1 Время торговли Два раза в сутки - в конце дня и с утра. Описание+примеры со скриншотами Итак наносим на дневной график валютной пары две скользящие средние EMA с периодом 5, применить к максимумам и к минимумам со сдвигом 1. Получаем следующий график Далее последовательность действий такова. 1. Смотрим куда у нас развернуты MA если вверх, то рассматриваем сигналы на покупку, если вниз то на продажу, если горизонтально, то можно туда или сюда. 2. Смотрим где у нас находится цена. Допустим МА направлены вверх, цена находится над МА. 3 В этом случае в конце дня устанавливаем отложенный ордер на покупку по цене открытия пятибарной МА построенной по максимумам Стоп лосс устанавливаем приблизительно на середину диапазона между двумя МА (хотя с ним в этом случае не все однозначно) Размер лота такой, чтобы возможная потеря не превышала 0.5% от депозита. Тейк профит не ставим. 4. На следующий день утром корректируем положение ордера вследствие того что положение мувингов меняется. 5. Ждем окончания дня. Если в конце дня ордер в плюсе - переводим его в безубыток. Если нет - ничего не делаем. 6. После того как цена прошла удвоенный стоплосс в прибыль - закрываем половину позиции. 7. Стполосс оставшейся позиции двигаем по МА, построенной но минимумам. В том случае если цена находится между скользящими средними лимитный ордер устанавливаем на МА по минимумам в восходящем тренде или на МА по максимумам в нисходящем тренде и закрываем первую половину позиции после того как цена достигает противоположной МА. Ниже точками показаны 1- вход 2 - закрытие первой половины ордера 3 - закрытие второй половины ордера В этом случае стоп может быть весьма маленьким для дневных графиков даже около 30 пунктов. В случае когда линии расположены горизонтально сами выбираем куда устанавливать отложенник, но как и в предыдущем случае тейк первого ордера на противоположную МА и в конце дня переводим в безубыток вторую половину. Линиями показаны точки возможные точки входа

- 19 ответов

-

- 12

-

-

- d1

- индикаторная стратегия

- (и ещё 2 )

-

Вы этого ждали. Наконец-то появилась ТС, способная разорить любой ДЦ Смотреть видео и скачать "Форекс Спидометр"

- 86 ответов

-

- 6

-

-

- стратегия

- индикаторная стратегия

-

(и ещё 2 )

C тегом:

-

Название стратегии: Стратегия торговли по маржинальным уровням Год выпуска: 2019 Сайт продажи: http://tlap.com/ Валютные пары: EURUSD, GBPUSD, USDCHF, USDJPY, AUDUSD, NZDUSD, USDCAD Таймфрейм: H1 и D1 Время торговли: среднесрочный вариант - любое; краткосрочный - американская сессия Описание: см. статью в блоге Обзор стратегии на сайте

- 112 ответа

-

- 10

-

-

-

Торговля на импульсе Паттерн внутридневного разворота в 10:00 Внимательно посмотрите на графики основных индексов (S&P, NASDAQ, Dow, Russell) за последний год. Вы увидите, что часто в 10:00 утра, плюс-минус несколько минут, рынки меняют своё направление. В этой статье я опишу стратегию внутридневной торговли на разворотном паттерне в 10:00. Стратегия торговли на разворотном паттерне в 10:00 Стратегия предполагает торговлю на индексных фондах (ETF), связанных с индексами S&P и QQQ, или на индексных фондах (ETF) SQQQ и TQQQ с привлечением заёмных средств. Трейдер просто размещает ордер на покупку ETF для получения прибыли на предстоящем движении. На рисунке 1 (график SQQQ, ProShares UltraPro Short QQQ) можно увидеть, что в 10:00 утра на рынок пришли покупатели, нисходящее ценовое движение развернулось и пошло вверх. Пошаговый план действий Эту стратегию можно использовать следующим образом: Шаг 1. Определите, вверх или вниз движутся рынки в период с 09:30 до 10:00. Обратите внимание, что если на открытии сессии ценовое движение было беспорядочным, данная стратегия применяться не может. Шаг 2. Если в период с 09:30 до 10:00 на рынках есть восходящий тренд, установите ордер sell stop [U1] в ожидании того, что цена ETF развернётся: например, на индексе SQQQ установите этот ордер на $ 0,50 ниже текущей цены. Шаг 3. В качестве альтернативного варианта, если в период с 09:30 до 10:00 на рынках нисходящий тренд, установите ордер buy stop в ожидании того, что цена ETF развернётся и начнёт расти: например, на индексе TQQQ установите этот ордер на $ 0,50 выше текущей цены. Шаг 4. Перемещайте стоп-лосс на $ 0,50 по мере движения цены вверх. Рисунок 1. Торговля на развороте в 10:00 на индексе SQQQ. На графике показан пример покупки на развороте и движение цены вверх. Внутридневной 1-минутный свечной график индекса ProShares UltraPro Short QQQ (SQQQ) Нисходящий ценовой тренд до 10:00 Разворот цены в 10:00 Это просто доказанный паттерн, который используют крупные учреждения, а также алгоритмы высокочастотного трейдинга (HFT). Почему работает эта методика Как и многие рыночные паттерны, это просто доказанный паттерн, используемый крупными учреждениями и алгоритмами высокочастотного трейдинга (HFT). Я отношусь к ней так же, как к эффективности SMA с периодом 200: она работает, потому что многие другие тоже торгуют по ней. Обратите внимание, что этот паттерн не появляется ровно в 10:00 утра: я торгую на нём в интервале между 09:55 и 10:05 – он часто возникает именно в этот период. Советы по управлению позициями Помните, что продолжительность этой сделки при входе около 10:00 обычно не превышает 20 минут. Этих 20 минут достаточно, чтобы захватить бо́льшую часть ценового движения. Я диверсифицирую такие сделки. Например, после ралли на открытии рынка я буду открывать контртрендовые сделки в 10:00 по нескольким ETF, таким как индексы SQQQ, SOXS и UVXY. Цель для выхода – ценовая проекция более раннего торгового диапазона в период с 09:30 до 10:00. Например, на рисунке 1 начальный диапазон нисходящего тренда составлял ($ 50 - $ 48,5) = 1,5 пункта, поэтому при входе на уровне $ 48,8 цель для выхода из рынка равна ($ 48,8 + $ 1,5) = $ 50,3, которая и была достигнута. Кен Калхун – модератор биржевого зала для активных трейдеров и основатель интерактивного сайта TradeMastery, предназначенного для проведения вебинаров по трейдингу. Выпускник Калифорнийского университета в Лос-Анджелесе. Переведено специально для Tlap.com, Кен Калхун

- 2 ответа

-

- 8

-

-

-

- статья

- кен калхун

-

(и ещё 1 )

C тегом:

-

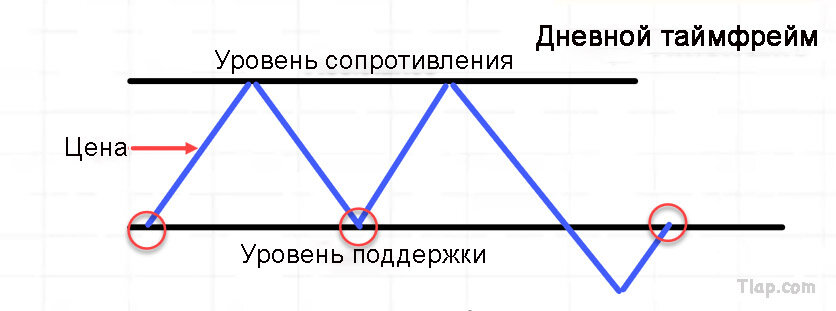

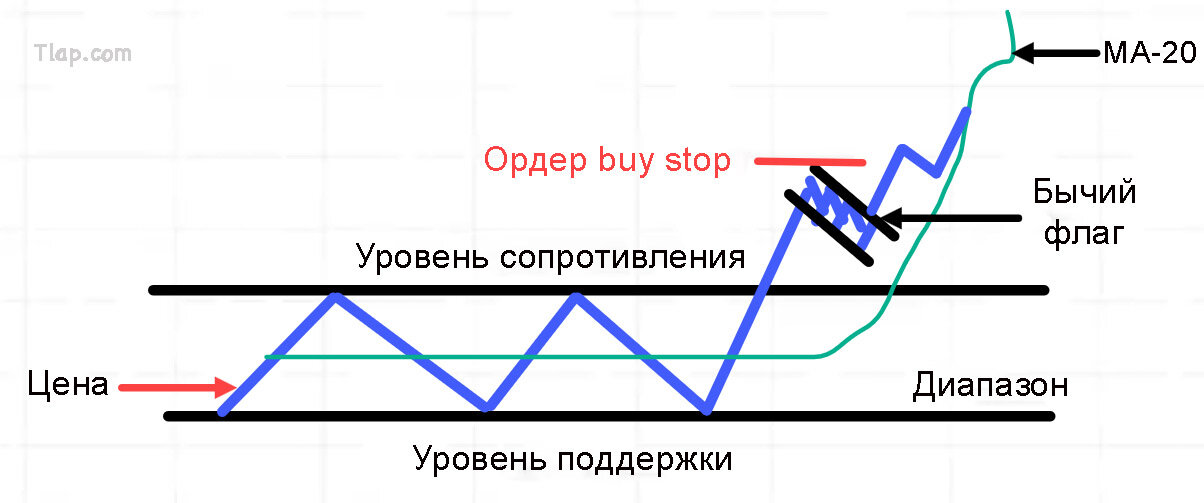

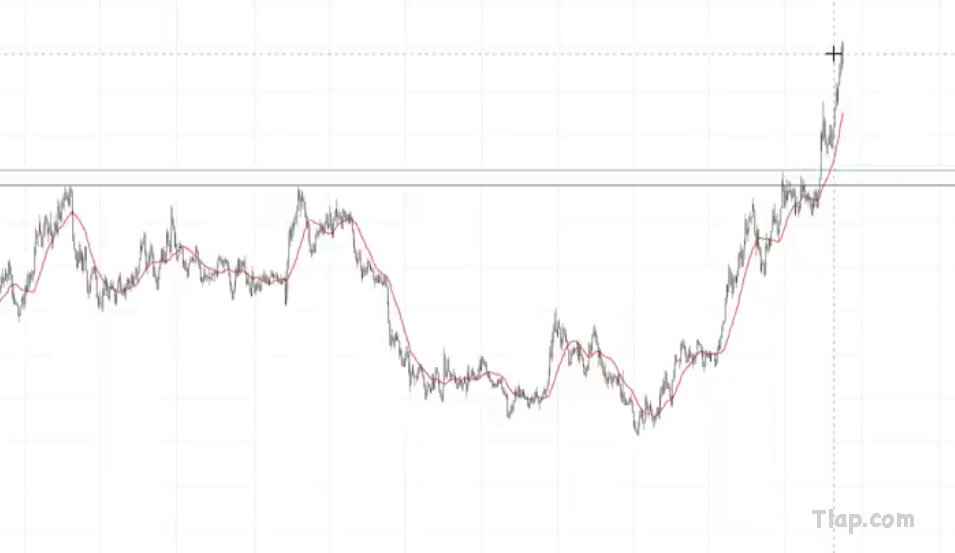

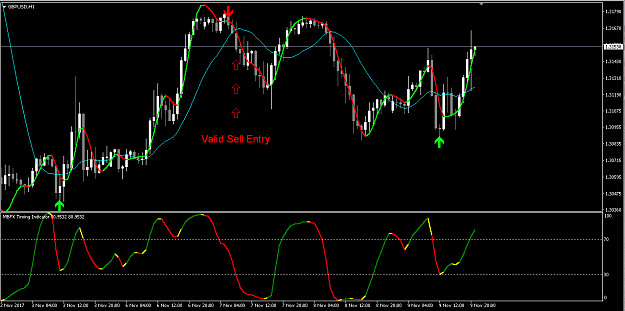

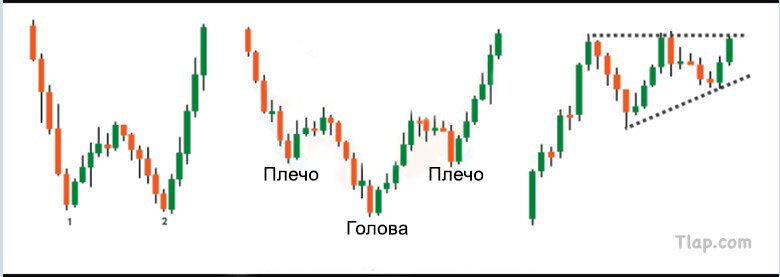

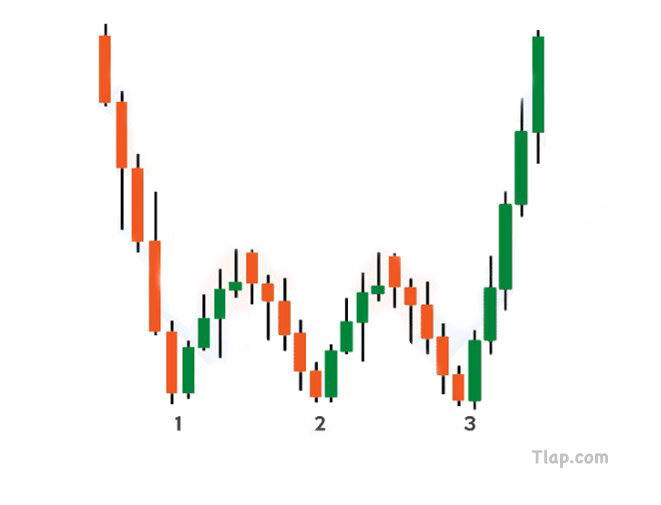

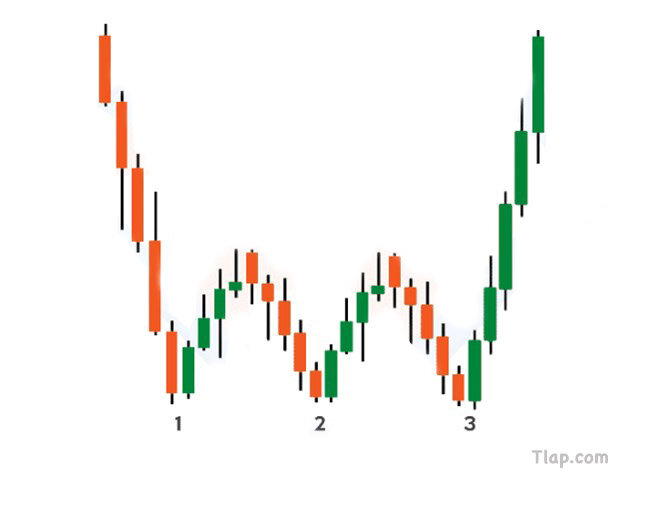

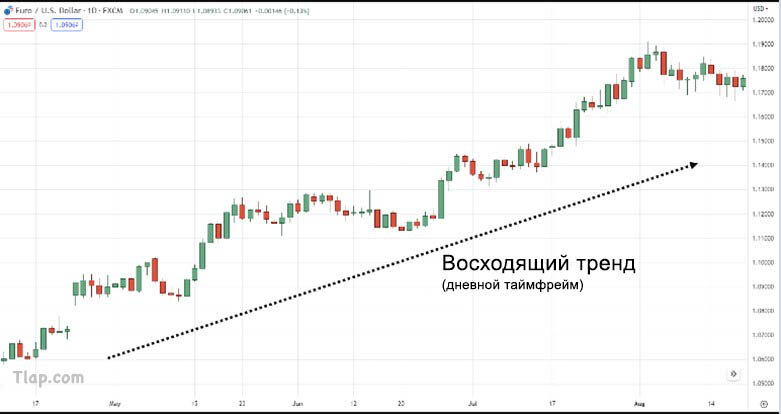

3 стратегии успешной торговли на сигналах Прайс Экшен В этой статье... Вы узнаете три стратегии торговли на сигналах Прайс Экшен, которые помогут вам лучше планировать точки входа и выхода и даже «прогнозировать» разворотные моменты рынка. Первая торговая стратегия... Пробой рыночной структуры Эта стратегия предназначена для трейдеров, которые слишком рано открывают сделки, и у них постоянно срабатывают стопы. Позвольте мне привести пример. В данном случае на дневном таймфрейме рынок находится в диапазоне, происходит нисходящий пробой уровня поддержки, и цена приближается к области сопротивления. Предыдущий уровень поддержки может стать уровнем сопротивления. На 4-часовом таймфрейме вы ищете следующее: Вы видите, что цена формирует серию более высоких максимумов и более высоких минимумов – иными словами, рынок находится в восходящем тренде. Вам нужно, чтобы цена сформировала более низкий максимум и более низкий минимум. Цена совершает откат и поднимается. В этой критической точке мы размещаем ордер sell stop. Потому что, если цена пробьет этот уровень минимума, у нас будет более низкий максимум и более низкий минимум. Стоп-лосс можно установить чуть выше максимума. Тейк-профит можно установить чуть выше экстремального минимума ценового колебания. Примеры: Как видим, цена совершила нисходящий пробой данной области поддержки, которая в дальнейшем может стать областью сопротивления. Многие трейдеры делают распространённую ошибку: всякий раз, когда они видят, что рынок демонстрирует признаки разворота или более низкие цены закрытия, они быстро входят в шорт прямо на этой свече... Вот что я имею в виду: ...думая, что рынок вот-вот развернётся и пойдёт вниз. Но прежде чем развернуться, цена, как правило, совершит ещё одно восходящее движение. Как не попасться на этом движении? Вы можете использовать более низкий (в данном случае 4-часовой) таймфрейм, который поможет вам лучше рассчитать тайминг сделки. Давайте спустимся на 4-часовой таймфрейм и посмотрим, что на нём происходит. Красная рамка – это область сопротивления, которую я выделил ранее. Рыночная структура: на этом таймфрейме цена всё ещё находится в восходящем тренде, формируя серию более высоких максимумов и более высоких минимумов. Это говорит о том, что в данный момент ситуацию контролируют покупатели. Прежде чем открывать короткую позицию на этом рынке, сначала нужно увидеть признаки разворота. На данный момент рынок всё еще находится в восходящем тренде, поэтому проявляйте терпение. Давайте посмотрим, что будет дальше... А происходит нечто интересное: цена совершила нисходящий пробой уровня минимума колебания. Сейчас цена демонстрирует более низкий максимум. На этом графике мы видим, что появился более низкий максимум, и если цена совершит нисходящий пробой данного уровня минимума, у нас будет более низкий максимум и более низкий минимум. Он как раз и служит триггером для входа в шорт. Можно нарисовать линию тренда, и мы увидим, что в этот момент она будет пробита. У нас уже есть несколько факторов, которые говорят о том, что усиливается давление со стороны продавцов, и мы можем открыть короткую позицию. Итак, если цена совершает нисходящий пробой уровня минимума, мы открываем шорт. Давайте посмотрим, что будет дальше... Где поставить стоп-лосс? Мы отступаем вверх на некоторое расстояние от максимума, чтобы стоп не сработал преждевременно. Тейк можно поставить перед этим недавним минимумом; я не хочу устанавливать его на самом экстремуме, потому что цена может немного не дойти до него и развернуться. Этот пример был тщательно подобран. Вы видите, что цена достигла тейка. Управление сделками Теперь поговорим об управлении сделками, потому что не все сделки будут двигаться в вашу пользу. Будут моменты, когда это вызовет у вас негативные чувства. Как вы будете управлять своей сделкой? Поделюсь с вами методикой. Вы можете использовать скользящий стоп-лосс на основе структуры цены. Методика №1 Когда цена пробивает уровень минимума, у вас появляется новый максимум ценового колебания, на который вы можете ориентироваться. Можно установить стоп-лосс чуть выше уровня максимума. Вот так это выглядит на графике: Мы постепенно перемещаем стоп-лосс, следуя за ценовой структурой рынка, пока цена не пересечёт его и тем самым не зафиксирует открытую прибыль. Это один из методов, который вы можете использовать для защиты своей прибыли. В то же время вам нужен буфер, чтобы достичь своей цели. Методика №2 Это ещё одна методика фиксации прибыли в стратегии пробоя рыночной структуры. Она немного сложнее, но дает возможность войти в существующий тренд с низким уровнем риска. Этот рынок находится в нисходящем тренде, и цена подошла к предыдущему пробитому уровню поддержки, который может стать уровнем сопротивления. Как найти точку входа в рынок с низким уровнем риска? Мы переходим на 4-часовой таймфрейм. Но вместо того, чтобы искать пробой рыночной структуры, мы видим, как цена реагирует на этот уровень. Почему этот уровень важен? Это максимум ценового колебания, который совпадает с рыночной структурой на более высоком таймфрейме, как вы уже ранее увидели. Мы хотим, чтобы цена поднялась выше уровня повторного тестирования, а затем отбилась от него и закрылась ниже. Вот что я имею в виду: Это может выглядеть как паттерн «падающая звезда», если вы знакомы со свечными паттернами, что говорит нам о том, что цена отбивается от уровня максимума. Это даёт нам сигнал для входа в шорт. Данный тренд является восходящим только на 4-часовом таймфрейме. Потому что, как вы видели ранее на дневном таймфрейме, рынок находится в нисходящем тренде. Мы ищем точку входа на 4-часовом таймфрейме, но торгуем в направлении тренда на дневном таймфрейме. Понимаете? Давайте посмотрим, что происходит на 4-часовом таймфрейме далее: Мы ждем, когда цена повторно протестирует уровень этих максимумов и даст нам медвежий сигнал. В этом случае рынок действительно вырос. Как мы видим, у нас есть медвежий сигнал: цена повторно тестирует уровень максимумов, отбивается от него и на следующей свече закрывается ниже. Мы можем попытаться войти в шорт по цене открытия следующей свечи. Стоп-лосс устанавливаем выше уровня максимумов. А что по поводу тейк-профита? Поскольку вы входите в сделку раньше, чем на пробое рыночной структуры, о котором я рассказывал выше... Вы можете установить два тейка. Давайте посмотрим, что будет дальше... Цена достигла обоих наших тейков. Опять же, этот график тщательно подобран для иллюстрации. Вы можете протестировать эту методику самостоятельно. Если цена закрывается выше уровня максимумов, то сделка закроется с убытком. Существуют различные способы управления сделками. В качестве плавающего стоп-лосса вы можете использовать скользящую среднюю с периодом 50. Стратегия торговли на ложном пробое Эта стратегия подойдёт вам, если вы относитесь к категории трейдеров, которые торгуют по тренду. «Райнер, я должен торговать в направлении тренда, ведь тренд – твой друг, но я не знаю, когда входить в рынок». Если вы относитесь к такой категории трейдеров, то эта торговая стратегия для вас! И сейчас я поделюсь с вами тем, как мы можем запрыгнуть на борт тренда и прокатиться на нём. Иллюстрация: Рынок находится в восходящем тренде, и вы не знаете, где покупать – в этом случае следует подождать, пока цена повторно не протестирует область поддержки, совершит нисходящий пробой этой области, а затем быстро вернется и закроется выше данной области поддержки. Когда это произойдёт, вы можете входить в рынок по цене открытия следующей свечи. Стоп-лосс устанавливаем ниже ценового минимума. А тейк-профит размещаем перед недавним максимумом колебания. Почему мы не устанавливаем его выше максимумов? Ну, проблема в том, что иногда рынок может дойти до этих максимумов, а затем развернуться и пойти вниз. Иногда рынок может просто не достичь их, а развернуться, пойти вниз и пробить ваши стопы, чего вы, естественно, не хотите. Давайте будем консервативными. Пример: Я хочу поделиться с вами тем, что данные стратегии и методы можно применить и к фондовому рынку. Если вы помните, эта стратегия довольно проста. Мы ищем рынок в восходящем тренде, а затем повторное тестирование области ценности. Как мы видим, рынок находится в восходящем тренде и повторно тестирует данную область поддержки. Рынок совершил нисходящий пробой области поддержки. Многие трейдеры подумают: «О, приятель, самое время шортить на этом пробое». Но теперь вы знаете, что если рынок находится в восходящем тренде и совершает нисходящий пробой уровня минимумов, есть хорошая вероятность, что он может развернуться и пойти вверх. Видите эту зелёную свечу? Но на данный момент этот рынок меня не интересовал бы ещё довольно долго. Потому что у этой зелёной свечи длинный верхний фитиль: Я лучше придержу лошадей и посмотрю, как поведёт себя цена на следующий день. Следующая дневная свеча показала более высокую цену закрытия. Итак, мы видим ложный пробой. Этот ложный пробой немного отличается от предыдущего ложного пробоя. Для этого ложного пробоя потребовались две свечи. Но, тем не менее, это ложный пробой, потому что цена пыталась пробить уровень минимума сверху вниз, после чего снова пробила его снизу вверх и закрылась над этим уровнем поддержки. Некоторые из вас, возможно, подумают: «Райнер, я не хочу покупать на этих максимумах, это довольно высоко». Что можно сделать в этом случае? Есть одна техника, которой я могу поделиться с вами. Если вы такой же скупердяй, как и я (а я не люблю покупать по высоким ценам), то вы можете разместить ордер buy limit ниже цены закрытия предыдущего дня: Допустим, в предыдущий день цена закрылась на уровне $ 20; вы можете поставить свой ордер на $ 19. Это даст вам лучшую цену входа и повысит соотношение риска к прибыли в этой сделке. Давайте посмотрим, что произошло на следующий день... Рынок открылся гэпом вверх и поднялся выше. Вот что я имею в виду: Если рынок открывается гэпом вверх, ваш ордер не исполнится. Вы можете оставить ордер buy limit или удалить его. Это выглядело бы так: Это длинная позиция. Мы разместили ордер buy limit на уровне $ 19,07. Стоп-лосс вы бы разместили чуть ниже минимумов, чтобы он не сработал преждевременно. Тейк-профит устанавливаем чуть ниже недавнего максимума колебаний. Рынок демонстрирует признаки разворота, но ордер ещё не исполнился; следовательно, у нас есть ордер buy limit, и сейчас рынок, похоже, движется против нас. Но помните: мы торгуем в направлении тренда. Чтобы достичь нашего ордера стоп-лосс, цена должна сначала пробить сверху вниз данную область поддержки, которая является барьером, чтобы удержать эту более высокую цену. Так что рынок должен приложить много усилий, чтобы достичь нашего стоп-лосса. Давайте посмотрим, что будет дальше... Наш лимитный ордер на покупку исполнился, и сейчас рынок идёт против нас, но помните, что у нас есть стоп-лосс. Позвольте рынку делать то, что он должен делать, и помните, что мы торгуем в направлении тренда. Чтобы достичь нашего ордера стоп-лосс, цена должна сначала пробить сверху вниз данную область поддержки, которая является барьером, чтобы удержать эту более высокую цену. Так что рынок должен приложить много усилий, чтобы достичь нашего стоп-лосса. Давайте посмотрим, что будет дальше... В данном случае цена упала вниз до уровня минимумов. Теперь вы понимаете, почему я всегда устанавливаю стоп-лосс на некотором расстоянии ниже минимумов. Потому что, если бы я установил его на минимумах, он уже сработал бы на этой свече. Но поскольку стоп-лосс находится ниже, на данный момент моя сделка в безопасности, независимо от того, прибыльная она или убыточная, верно? В этом случае рынок медленно консолидируется, затем появляются признаки разворота, и в конце концов рынок достигает нашей конечной цели. Это очень полезная техника! Стратегия торговли на первом откате Данная стратегия предназначена для трейдеров, которые покупают на пробое, но проблема в том, что вы видите свечу и огромный пробой, затем покупаете, а рынок разворачивается, и у вас срабатывают стопы. Почему так происходит? Потому, что вы гоняетесь за пробоями. Эта стратегия поможет вам избежать погони за пробоями и ненужных убытков. И вот тут самое время применить стратегию торговли на первом откате. Выглядит это следующим образом: Рынок торгуется в диапазоне, происходит пробой, затем откат, и формируется паттерн «бычий флаг». Если вы добавите на график скользящую среднюю с периодом 20, то увидите, что цена использует МА-20 как динамическую линию поддержки. Вы ждете, пока минимум этой консолидации не коснётся МА-20. Как только произойдёт касание, цена начнёт расти. Вы можете разместить ордер buy stop выше этих максимумов, и если цена пробьёт его снизу вверх, вы войдёте в лонг, а затем используйте трейлинг-стоп, чтобы прокатиться вверх по тренду. Пример Как мы видим, недавно цена совершила пробой на этой свече. Многие трейдеры скажут: «Райнер, это бычий сигнал: самое время покупать!» Но проблема в том, где поставить стоп-лосс. Вы можете установить его под минимумами, но этот стоп-лосс будет очень широким: Есть ли некий лучший способ размещения стопа? Да... Именно это я называю стратегией торговли на первом откате, и сейчас поделюсь ею с вами. В этом случае вы видите, что рынок начинает разворачиваться, и трейдеры, покупающие на откате, вероятно, начинают нервничать. Их выкинуло из рынка, особенно тех, у кого были жёсткие стопы. Вы видите, что рынок начинает консолидироваться... Помните, что в этот момент мы также используем скользящую среднюю с периодом 20. Вы видите, что цена уже повторно протестировала МА-20; это говорит о том, что рынок отработал недавнее пробойное движение и накопил достаточно энергии для следующего восходящего пробоя. Трейдеры, которые предпочитают, чтобы свеча пробила MA и закрылась выше максимумов, могут разместить ордер buy stop выше этих максимумов. Рынок в конечном итоге пробил уровень максимумов и продолжил расти. Я не устанавливаю здесь фиксированный тейк-профит, поскольку, как вы видите, цена торгуется в пустой области графика. Поблизости нет ни ценовой структуры, ни уровня сопротивления – вы можете установить плавающий стоп-лосс и прокатиться по восходящему тренду. В качестве плавающего стоп-лосса вы можете использовать скользящую среднюю с периодом 20. Как только цена совершит нисходящий пробой МА-20, ваша сделка закроется. Заключение Все стратегии, которыми я поделился с вами сегодня, помогли мне на протяжении многих лет избегать крупных убытков и получать отличную прибыль. Итак, сегодня вы узнали следующее: Ожидание пробоя структуры является идеальным способом тайминга рынка на разворотах тренда: вы ждете, когда цена достигнет двух новых более низких минимумов в восходящем тренде (или двух новых более высоких максимумов в нисходящем тренде). Навыки управления сделкой позволяют управлять торговыми идеями, предоставляя вам больше гибкости, например, применение нескольких уровней тейк-профит и плавающего стоп-лосса. Если вы ищете универсальный триггер для входа, то можете использовать сетап ложного пробоя, то есть дождаться отклонения цены от области ценности. Первый откат после пробоя даст вам дополнительное подтверждение, поскольку помогает совершать сделки с более жёстким стопом. Вот так! В завершение я бы хотел спросить вас... Какие ещё стратегии вы могли бы добавить в этот список? Сообщите мне в комментариях ниже! Переведено специально для Tlap.com, Райнер Тео

-

- 8

-

-

-

- статья

- райнер тео

-

(и ещё 2 )

C тегом:

-

Сайт продажи: Вконтакте Таймфрейм: М5-Н1 Валютные пары: универсальна Время торговли: круглосуточно Описание: ТС Снайпер представляет собой метод внутридневной торговли на 5-минутках. Ииспользуются уровни поддержки/сопротивления (в тексте автор придумал им идиотские названия) построенные на старшем таймфрейме М30-Н1, с последующим поиском точки входа на этих уровнях на М5. В общем в основе лежит кусок из теханализа. Скачать: Снайпер 1.0 База + дополнения(VIP) в .pdf Скачать. отдельное спасибо alex29001. ЗЕРКАЛО на базу. (отредактировано mrDS) "Гипнотическая аудиосессия", которая упоминается в "дополнении". Ссылка на этот хлам Снайпер 2.0 — Скачать "Закрытые секреты и правильный психологический подход к торговле" — Скачать Снайпер 3.0 — Скачать Советник "Sniper": Скачать Ручной помощник для открытия двух ордеров (делит рабочий лот на 2-а ордера) с одним sl, но разными tp, для так называемого "сейфа". Сам ордера не открывает - не дождетесь. (в архиве есть мануал, что к чему, читайте) Видео по ТС "Sniper": Видео1 Видео2 Видео3 Разгон Разгон(продолжение) RM и RD1 RM и RD2 Обзор стратегии Снайпер на сайте

-