Поиск сообщества

Показаны результаты для тегов 'скользящие средние'.

Найдено: 82 результата

-

Название системы База05ЛарриВильямса Год выпуска 2015 Валютные пары Любые Таймфрейм D1 Время торговли Два раза в сутки - в конце дня и с утра. Описание+примеры со скриншотами Итак наносим на дневной график валютной пары две скользящие средние EMA с периодом 5, применить к максимумам и к минимумам со сдвигом 1. Получаем следующий график Далее последовательность действий такова. 1. Смотрим куда у нас развернуты MA если вверх, то рассматриваем сигналы на покупку, если вниз то на продажу, если горизонтально, то можно туда или сюда. 2. Смотрим где у нас находится цена. Допустим МА направлены вверх, цена находится над МА. 3 В этом случае в конце дня устанавливаем отложенный ордер на покупку по цене открытия пятибарной МА построенной по максимумам Стоп лосс устанавливаем приблизительно на середину диапазона между двумя МА (хотя с ним в этом случае не все однозначно) Размер лота такой, чтобы возможная потеря не превышала 0.5% от депозита. Тейк профит не ставим. 4. На следующий день утром корректируем положение ордера вследствие того что положение мувингов меняется. 5. Ждем окончания дня. Если в конце дня ордер в плюсе - переводим его в безубыток. Если нет - ничего не делаем. 6. После того как цена прошла удвоенный стоплосс в прибыль - закрываем половину позиции. 7. Стполосс оставшейся позиции двигаем по МА, построенной но минимумам. В том случае если цена находится между скользящими средними лимитный ордер устанавливаем на МА по минимумам в восходящем тренде или на МА по максимумам в нисходящем тренде и закрываем первую половину позиции после того как цена достигает противоположной МА. Ниже точками показаны 1- вход 2 - закрытие первой половины ордера 3 - закрытие второй половины ордера В этом случае стоп может быть весьма маленьким для дневных графиков даже около 30 пунктов. В случае когда линии расположены горизонтально сами выбираем куда устанавливать отложенник, но как и в предыдущем случае тейк первого ордера на противоположную МА и в конце дня переводим в безубыток вторую половину. Линиями показаны точки возможные точки входа

- 19 ответов

-

- 12

-

-

- d1

- индикаторная стратегия

- (и ещё 2 )

-

Название стратегии: MALevel Год выпуска: 2023 Валютные пары: all Таймфрейм: D1-m30 Время торговли: круглосуточно Описание: Тригером послужил диалог с одним "старым" трейдером, который до сих пор использует в своей торговле: простой, можно сказать забытый многими в его первозданном виде инструмент - moving average. Не выудив никакой информации у трейдера, как истинного волка с уол стрит, который не раскрывает своих секретов))Ради интереса, вновь, как несколько лет назад, открыл чистый терминал и накинул свой первый индикатор EMA на график. Собственно как и тогда, ничего особенного в этом инструменте я не увидел, кроме одного, реакции цены на уровни пересечения мувингов. Не исключаю факт, что это давно используют, поэтому заранее прошу прощения за "открытие америки" Меня давно поглотили другие инструменты анализа, а простота этого меня очень удивило, при этом, выстраивание стратегии показало хорошее мат.ожидание. Правила стратегии: 1: На график D1 наносим 4 EMA 22;66;132;264 (по логике месяц/квартал/пол года/год) 2: Отмечаем уровни по цене пересечении мувинга, снизу вверх это будет служить поддержкой, сверху вниз сопротивлением (рис.1) 3: Далее мы ожидаем возврата цены к отмеченному уровню для поиска точки входа. В идеале, уровень мувинга, на момент соприкосновения с ценой, не должен быть старше 2 месяцев. Более старые уровни тоже можно рассматривать, но их точность может "рассеиваться" (рис. 2) 4: Точка входа (рис.3,4,5): Вход рассматриваем на графике м30, цена должна "погулять" за уровнем и хотя-бы одной свечей там закрепиться, после, как только свеча закрепляется в обратном направлении касательно нашего уровня - открываем сделку (проекция ложного пробоя) SL: стоп ставится за экстремум текущего дня, если визуально стоп слишком большой от 50п и более - такую сделку лучше пропустить (пробой уровня не должен быть сильным) TP: тейк профит не ставим, мы ожидаем максимальный всплеск от нашего уровня и возможности увеличить соотношение риск/прибыль. В конце торговой сессии, на экстремум дня выставляем полное или частичное закрытие сделки - это основная цель. Без убыток: Если реакция цены на уровень слабая, и на следующий день не может преодолеть ценовой экстремум - сделку стоит перевести в бу. Собственно и все, довольно просто и на мой взгляд действенно. Всем профита!

- 1 ответ

-

- 9

-

-

- стратегия

- индикаторная стратегия

- (и ещё 3 )

-

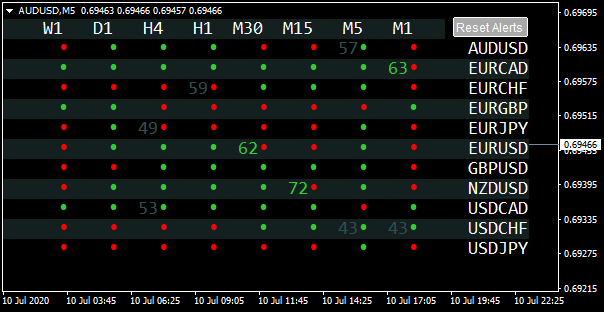

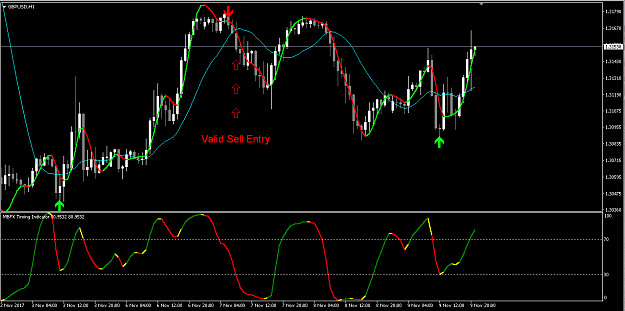

Название стратегии: Простая ежедневная торговая система разворота тренда Год выпуска: 2017 Сайт продажи: https://www.forexfactory.com/showthread.php?t=713593 Валютные пары: любые Таймфрейм: H4, пробуют и H1 Время торговли: круглосуточно Описание: Автор использует стратегию с начала года. При четком следовании правилам торговой стратегии можно достичь 80% успешных сделок. Торговля ведется главным образом на графике H4, хотя более низкие временные рамки могут быть использованы, но с более низкой точностью, и более высоким риском, поэтому рекомендуется делать это с осторожностью. Установка уровней TP & SL-это личный выбор. Можно ставить стоп лосс на предыдущий максимум или минимум. ТП может быть фиксированной целью (50-100 пипсов) или с помощью отката Фибоначчи, либо при следующем подтвержденном сигнале, чтобы получить максимальный выигрыш. Правила стратегии: Правила покупки: Появится зеленая стрелка Zig Zag. Индикатор MBFX Timing находится в зоне перепроданности (ниже 30%) и указывает на зеленый тренд. Индикатор Trend Line показывает зеленый восходящий тренд. Свеча пересекает снизу вверх и закрывается выше 15 SMA и только в том случае, если торговля по-прежнему подтверждена 3-мя индикаторами. Правила продажи: Появится красная стрелка Zig Zag. Индикатор MBFX Timing находится в зоне перекупленности (выше 70%) и указывает на красный тренд. Индикатор Trend Line показывает красный нисходящий тренд. Свеча пересекает сверху вниз и закрывается ниже 15 SMA и только в том случае, если торговля по-прежнему подтверждена 3-мя индикаторами. Когда все 3 индикатора подтвердили действительную торговлю, и все находятся в согласии на покупку или продажу по правилам, а свеча пересекается и закрывается выше или ниже 15 SMA, торговля открывается. Также во вложении имеется советник для автоматической торговли который показывает сигналы на 28 парах валют. Попробовал поторговать несколько дней результаты впечатлили. Мониторинг: Обзор стратегии в блоге Valid_Buy_Entry.png Valid_Sell_Entry.png SimpleDailyTrendReversal.ex4 SDTR_EA_H4.set STDR_EA_D1.set SDTR_1.25_ex4_+_source_code+_Updated_Set_Files.rar

- 360 ответов

-

- 73

-

-

- стратегия

- индикаторная стратегия

- (и ещё 3 )

-

Торговля на свечных паттернах в комбинации с RSI Комбинация свечных паттернов с индексом относительной силы (RSI) увеличивает шансы на успешный разворотный сетап. В этой статье вы узнаете, как определить дивергенцию на RSI. В известной книге Стива Нисона «Японские свечи: графический анализ финансовых рынков» (“Japanese Candlestick Charting Techniques”) есть раздел о комбинации свечного анализа с осцилляторами, включая стохастики, RSI и осциллятор скользящей средней. Важно отметить, что осцилляторы являются объективными индикаторами и усиливают более субъективные свечные паттерны. Данный обзор посвящён торговле на свечных паттернах в комбинации с индексом относительной силы (RSI), разработанным Уэллсом Уайлдером. Этот популярный индикатор измеряет импульс прибылей и убытков. Что означает индекс относительной силы? В формулировке Уайлдера индекс относительной силы – это отношение средней прибыли к среднему убытку. Эти средние рассчитываются аналогично экспоненциальной скользящей средней. Последующие расчёты преобразуют относительную силу в ограниченный индекс, значение которого колеблется от 0 до 100. В представленных ниже торговых сетапах мы рассмотрим две характеристики: Свечные паттерны Дивергенции RSI Если вы не знакомы с концепцией дивергенций осциллятора, не беспокойтесь, я вкратце расскажу вам о ней. Дивергенции возникают, когда RSI не поддерживает ценовое движение. Представленный ниже рисунок иллюстрирует медвежью дивергенцию RSI. Медвежья дивергенция RSI Цена формирует более высокие максимумы RSI формирует более низкие максимумы Когда Прайс Экшен формирует более высокие максимумы, мы ожидаем, что то же самое будет делать RSI. И если при этом RSI формирует более низкие максимумы, мы наблюдаем медвежью дивергенцию. Эта ситуация показана выше. В противоположной ситуации, когда Прайс Экшен формирует более низкие минимумы, мы ожидаем, что то же самое будет делать RSI. Если же RSI формирует более высокие максимумы, мы наблюдаем бычью дивергенцию. Правила торговли на дивергенции RSI в комбинации со свечными паттернами Правила просты. По сути, мы отслеживаем появление дивергенции RSI, чтобы иметь контекст, и определяем точку входа с помощью свечных паттернов. Сетап для открытия лонгов Бычья дивергенция между RSI с периодом 14 и Прайс Экшен Входим в лонг на бычьем свечном паттерне Сетап для открытия шорто́в Медвежья дивергенция между RSI с периодом 14 и Прайс Экшен Входим в шорт на медвежьем свечном паттерне Полезная рекомендация для выявления дивергенций RSI: Для выявления бычьих и медвежьих дивергенций начинайте свой анализ с уровней перепроданности или перекупленности RSI. Они добавляют ещё один уровень поддержки для разворотных сетапов, которые мы ищем. Примеры сделок на сигналах RSI В каждом примере мы выделили дивергенцию и свечной паттерн. Пример №1. Трехточечная дивергенция Этот дневной график акции International Business Machines (тикер IBM на NYSE) показывает две последовательные медвежьи дивергенции (также называемые трёхточечной дивергенцией). Прибыльная сделка на свечном паттерне в комбинации с RSI Первая медвежья дивергенция Вторая медвежья дивергенция с «вечерней звездой» Уровень предыдущего гэпа был хорошей целью по прибыли По мере роста цены RSI достиг более низкого максимума, который завершил первую медвежью дивергенцию. Но никакого примечательного свечного разворотного паттерна не было, поэтому мы не входили в рынок. После некоторого бокового движения рынок сформировал ещё один максимум. Однако RSI не показал более высокого максимума, и мы получили ещё одну медвежью дивергенцию. Хотя цена протестировала новый уровень максимума, рынок не смог закрыться выше предыдущего трендового экстремума. Эта неудача была медвежьим сигналом. После закрытия следующего дня на ценовом графике появился свечной паттерн «вечерняя звезда», и мы вошли в шорт. Идеальной ценовой целью была зона более раннего гэпа. Благодаря тому, что цена не смогла подняться выше экстремума тренда и сформировался свечной паттерн «вечерняя звезда», у нас появилась возможность для открытия шорта (на красной стрелке), что обеспечило нам быструю прибыль в сделке с консервативным тейком. Полноценный медвежий тренд так и не осуществился, и охотящиеся за ним трейдеры были разочарованы. Пример №2. Убыточная сделка В этом примере представлен 10-минутный график фьючерса на индекс крупнейших акций Германии (FDAX на бирже EUREX). Благодаря своей ликвидности и волатильности он является хорошим инструментом для активной торговли. Давайте подробнее рассмотрим этот несработавший торговый сетап. Убыточная сделка на свечном паттерне в комбинации с RSI Бычья дивергенция Бычий свечной паттерн поглощения Дивергенция сохранилась, и паттерн молот подтвердил восходящее ценовое движение Цена сформировала более низкий минимум, а RSI сформировал более высокий минимум, показав бычью дивергенцию. На фоне бычьей дивергенции сформировался бычий свечной паттерн поглощения, т.е. появился сетап для длинной позиции (показан зелёной стрелкой). Тем не менее, после открытия сделки цена около часа шла в боковом направлении, и у нас сработал стоп, установленный чуть ниже бара этого сетапа. Однако после нашей убыточной сделки бычья дивергенция продолжилась. После появления свечного паттерна молот длинная сделка могла стать прибыльной. Убыточные сделки обычно бывают по одной из двух причин. Мы либо неправильно распознали рыночный контекст, либо неправильно выбрали время для входа в рынок. В данном случае имело место последнее. В таких ситуациях важно обеспечить надлежащий контроль за рисками и иметь план для повторного входа, если это возможно. Свечной паттерн предлагал аккуратный уровень стопа, который помогал контролировать риск. Пример №3. Две дивергенции (или одна?) Ниже представлен дневной график акции компании Southwestern Energy (тикер SWN на NYSE). Здесь отмечены две бычьи дивергенции RSI. Пример сделки на дивергенции RSI в комбинации со свечными паттернами Первая бычья дивергенция, более слабая Бычий паттерн харами Вторая бычья дивергенция Множественные бычьи свечи поглощения; нестабильное поведение цены, разрешающееся в пользу быков Это первая бычья дивергенция. Она была слабее, так как второй минимум, сформированный Прайс Экшен, не сильно снизился. Следовательно, дивергенция была слабовыраженной. Появившийся бычий паттерн харами предлагал очевидную возможность для лонга. Однако после этого рынок блуждал в боковом направлении и даже спустя пару дней не развернулся вверх. Мы видим вторую бычью дивергенцию. Поскольку вторая дивергенция появилась вскоре после первой, она выглядела многообещающе. Вторая дивергенция сформировалась в комбинации с несколькими бычьими свечами поглощения. Цена открылась гэпом вниз, но закрылась выше, демонстрируя очевидное давление со стороны покупателей. В конце концов нестабильное поведение цены разрешилось в пользу быков. Крайне важно понимать, что выявление дивергенций может быть больше искусством, чем наукой. Покажем это на примере. На приведённом ниже графике то же поведение цены, что и на графике выше, но только с одной отмеченной дивергенцией. Была ли здесь одна дивергенция? Давайте проанализируем данную формацию как единичную дивергенцию Точки входа мы будем искать в этой области Если мы сделаем небольшое отступление, то сможем проанализировать данный рыночный контекст как длительную бычью дивергенцию. Это наблюдение даст мощный контекст для бычьих разворотных сделок. (Аналогичным образом можно было определить и трёхточечную дивергенцию в примере №1.) Мы будем искать точки входа в этой области для лучших результатов. Резюме по торговле на свечных паттернах в комбинации с индексом относительной силы (RSI) Такой торговый подход, сочетающий в себе свечные паттерны и дивергенцию RSI, обычно даёт разворотные торговые сетапы. По сравнению с другими сетапами развороты имеют меньше шансов на успешное исполнение и более высокое соотношение прибыли к риску. Использование дивергенций RSI для поиска истощённых трендов помогает повысить шансы на успешную разворотную сделку. Однако проблема с дивергенциями состоит в том, что они просто намекают на приближающийся разворот. Подсказки могут продолжать приходить и дальше, пока фактически не произойдёт этот разворот. Поиск свечных паттернов помогает точнее определить момент входа, однако невозможно избежать качелей Прайс Экшен и последующих убытков. Поэтому полезно быть гибкими и при возможности отменять затянувшиеся сделки. Обратите внимание на Прайс Экшен после входа. В идеале развороты происходят быстро, и вы должны увидеть на графике появление сильных баров в своем направлении в пределах двух-трёх баров от вашей точки входа. Если быстрого разворота не происходит, выходите из рынка с небольшим убытком или небольшой прибылью и ждите лучших возможностей. Чтобы эффективно находить торговые возможности, можно использовать сканер акций для поиска дивергенций RSI, а затем детальнее рассматривать подходящие торговые сетапы. Для получения более подробной информации о свечных паттернах и о том, как их комбинировать с другими осцилляторами, прочтите книгу Стива Нисона «Японские свечи: графический анализ финансовых рынков» (“Japanese Candlestick Charting Techniques”). Переведено специально для Tlap.com, Гален Вудс

-

- 4

-

-

-

- статья

- гален вудс

- (и ещё 4 )

-

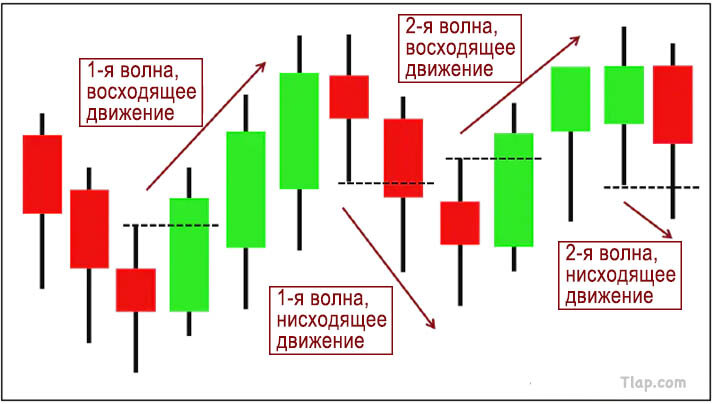

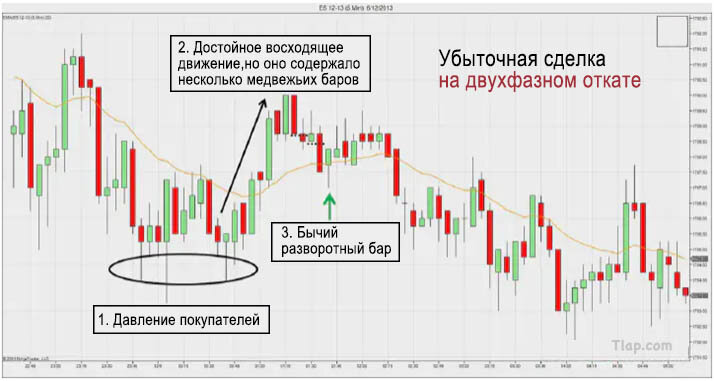

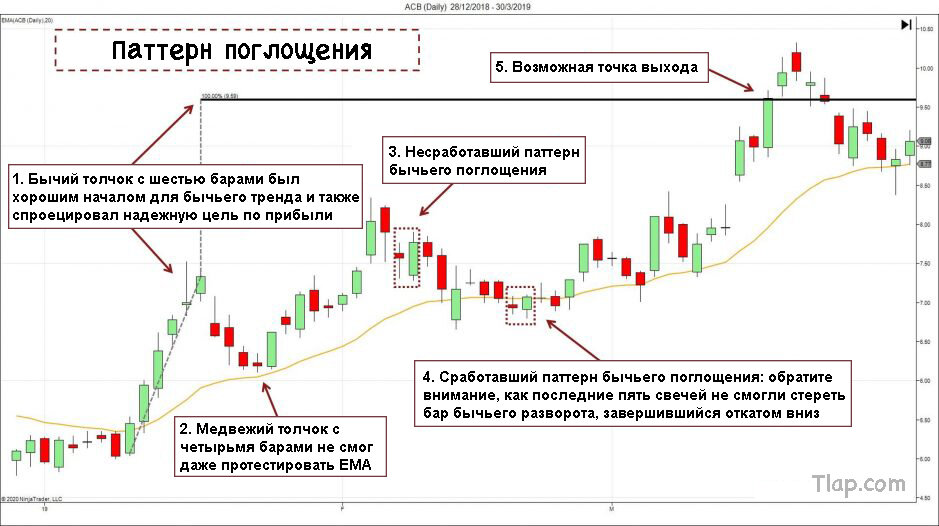

Двухфазный откат к скользящей средней (M2B, M2S) Двухфазный откат является одним из самых надёжных торговых сетапов Прайс Экшен. Узнайте, как использовать его в комбинации со скользящей средней для получения торгового сетапа с высокой вероятностью отработки. Многие трейдеры, торгующие на сигналах Прайс Экшен, утверждают, что двухфазные откаты являются наиболее надёжными торговыми сетапами. В этой статье мы рассмотрим вариант, предложенный Элом Бруксом, который написал три тома о торговле на сигналах Прайс Экшен. Эти три книги не являются легким чтением, но они содержат очень ценную информацию для трейдеров, торгующих на сигналах Прайс Экшен. В своих книгах он определил двухфазный откат к скользящей средней как один из лучших торговых сетапов при наличии сильного тренда. Прежде чем мы начнём, давайте дадим простое объяснение подсчёту волн. Любой бар, который поднимается выше предыдущего бара, начинает новое восходящее движение. А любой бар, который опускается ниже предыдущего бара, начинает новое нисходящее движение. Пример волн Прайс Экшен 1-я волна, восходящее движение 1-я волна, нисходящее движение 2-я волна, восходящее движение 2-я волна, нисходящее движение Правила торговли на двухфазном откате к MA Сетап для длинной позиции (M2B) Сильный восходящий тренд Двухфазный откат вниз к EMA с периодом 20 Входите на один тик выше бара, который протестировал EMA с периодом 20 Сетап для короткой позиции (M2S) Сильный нисходящий тренд Двухфазный откат вверх к EMA с периодом 20 Входите на один тик ниже бара, который протестировал EMA с периодом 20 Примеры сделок на двухфазном откате к MA Пример прибыльной короткой сделки (M2S) Прибыльная сделка на двухфазном откате Признаки отбития цены от МА Сильное давление продавцов подтвердило нисходящий тренд Двухфазный откат от MA Выше представлен 5-минутный график фьючерсного контракта ES, который является основным инструментом торговли Эла Брукса. Эта сделка является прекрасным примером продажи на двухфазном откате. После того, как цена пересекла EMA сверху вниз, она попыталась пересечь её обратно, но не смогла и чётко отбилась от неё. Сильное давление продавцов подтвердило нисходящий тренд. Две короткие пунктирные линии подчёркивают начало каждой восходящей волны. Этот двухфазный откат выглядел хорошо, а длинные верхние хвосты по мере приближения к EMA демонстрировали давление со стороны продавцов. Пример убыточной длинной сделки (M2B) Убыточная сделка на двухфазном откате Давление покупателей Достойное восходящее движение, но оно содержало несколько медвежьих баров Бычий разворотный бар Ниже представлен 5-минутный график фьючерсов S&P E-mini. День начался с ценовых колебаний то вверх, то вниз без чёткого направленного движения. Однако по мере того, как цены достигали новых минимумов, появлялись длинные нижние хвосты, что демонстрировало давление со стороны покупателей. Цена пробила EMA снизу вверх на сильном восходящем движении, содержащем восемь последовательных баров с более высокими минимумами. Тем не менее, в пределах этого движения было три медвежьих трендовых бара, что давало намёк на стойкость медведей. После двухфазного отката к EMA на рынке появился бычий разворотный бар, который послужил сигнальным баром. Мы вошли в рынок на тик выше него, но после некоторого бокового движения у нас сработал стоп-лосс. Ключевое отличие между убыточной и прибыльной сделкой заключается в том, насколько мы были уверены, что рынок находится в тренде. В примере с прибыльной сделкой мы увидели явное отбитие цены от EMA – в примере же с убыточной сделкой этого не произошло. Резюме торговли на двухфазном откате к MA Сделки, рассчитанные на продолжение тренда, срабатывают, потому что контртрендовые трейдеры попадают в ловушку. Двухфазные откаты заманивают трейдеров, торгующих против тренда, играя для них роль мышеловки. Следовательно, двухфазный откат к скользящей средней является простым и надёжным торговым сетапом на трендовом рынке. Суть заключается в поиске трендовых рынков. Обратите внимание на признаки трендового рынка, и торговые возможности найдутся. Чтобы увидеть импульс, можно понаблюдать за пространством между ценой и скользящей средней. Двухфазные откаты, которые следуют за сильным импульсом, являются более качественными сетапами. Тем не менее, очень сильные тренды, как правило, имеют однофазные откаты. Если же вы с нетерпением отслеживаете двухфазные откаты, то вы должны быть готовы к тому, что будете пропускать некоторые сделки в сильных трендах. Что касается подсчёта волн Прайс Экшен, здесь есть и другие нюансы, которые мы не затронули в этой статье. Для получения дополнительной информации прочтите, пожалуйста, книгу Эла Брукса «Торговля на ценовом движении по тренду: пошаговый свечной технический анализ ценовых графиков для серьезного трейдера» (“Trading Price Action Trends: Technical Analysis of Price Charts Bar by Bar for the Serious Trader”) (издательство “Wiley Trading”). Переведено специально для Tlap.com, Гален Вудс

-

- 6

-

-

-

- статья

- гален вудс

- (и ещё 2 )

-

Название стратегии: Шелест Утренних Звезд Год выпуска: год создания точно неизвестен, но в открытых темах обсуждается с 2007 г. Автор: Alex Wilson Сайт автора: _http://marketbreath.com/index.php Рабочие инструменты: Валютные фьючерсы: - 6Е (евро); - 6А (австралийский доллар); - 6N (новозеландский доллар); - 6S (франк); - 6В (фунт); - 6С (канадский доллар) - с осторожностью, так как последнее время как-то не очень. - 6J (иена) - автором не рекомендована. Эквивалентные валютные пары: - EUR/USD; - AUD/USD; - NZD/USD; - USD/CHF; - GBP/USD; - USD/CAD; - USD/JPY. Таймфрейм: от H1 и выше Время торговли: круглосуточно, в пятницу сделки не открываются Описание: Стратегия разработана достаточно давно человеком, который успешно по ней торгует и по сей день. Т.к. стратегия разработана под биржу то торговые инструменты только те, на которые есть реальные фьючерсы. Система следования за ценой. Используется один индикатор (Awesome Oscillator) и линии Фибо, при желании МАшка для сопровождения. Правила стратегии: ММ: 5% от депо на сделку, при открытии нескольких сделок максимальная нагрузка 10%. Выставление стоп-ордера: АО(Awesome Oscillator) - пересекает нулевую линию и образовывает два столбца в противоположном направлении, только при закрытии второй свечи и соответственно окончании формирования второго столбца, на образованный экстремум выставляем отложку на пробой т.е Стоп ордер. Удаление стоп-ордера: Если отложенный ордер не сработал и АО пересек ноль-линию. Стоп: выставляется на противоположный экстремум старшего таймфрейма. Профит: 1. если есть возможность зайти двойным лотом то профит берется по фибо на уровнях 162 и 200, при достижении первого профита вторая половина ордера переносится в БУ. 2. Если депо позволяет зайти только одним лотом то профит берется по фибо 162. Пример входа в сделку, для лонгов (Спасибо за разъяснение товарищу Паше): АО пересекает нулевую линию снизу вверх и начинает расти, теперь ждём когда на АО нарисуется два столбика противоположного цвета (в нашем случае это обозначает коррекцию к импульсу). Как только два столбика появились (противоположного цвета при растущем АО) ставим отложку на образовавщийся экстремум. Лично я ставлю с запасом (2-3 пункта + величина спреда - пункты 4-х значные). Стоп ставим на противоположный экстремум импульса. Для его определения лучше подходят фракталы старшего ТФ (т.е. Н4). Далее определяем цели - для этого берём фибо и растягиваем её наоборот (не как обычно принято). Уровень 100 на уровне отложки, уровень 0 на уровне стопа. Уровень 162 - первая цель. Уровень 200 - вторая цель. Продажи наоборот (кроме фибы). ---------------------------------------------------------------------------------------------------------------- FAQ: 1.Что будет если будет флет и как его определить? Если вы видите на рынке флет - а в подавляющем большинстве случаев его видно глазами до срабатывания ордеров - то нафига туда лезть. 2. Есть ли смысл смотреть на старшие ТФ? Если вы работаете на Н1, то нет ни какого смысла смотреть чего то выше. Пока там отрабатывается коррекция старшего тренда - здесь эта коррекция будет выглядеть локальным трендом и его можно отработать. Если вы собираетесь работать на меньших ТФ, то такой подход использования стопов и профитов не пойдёт совершенно ибо спред в итоге убъёт прибыль. Там уже другие законы и другие соотношения стопов профитов. Другой ММ. 3. Что если позиция открылась, а после АО отрисовал новый сигнал? В случае если позиция открылась, а АО показывает новый сигнал, ничего не делаем просто ждем. 4. Есть ли сопровождение позиции? Для сопровождения можно использовать Мувинг 55-го периода. Для начала лучше вообще не сопровождать позицию. 5. Как правильно натянуть линии Фибо? По стандарту фибо тянется от начала движения до конца, если честно не знаю зачем так, в подробности не вдавался) Мы тянем фибо от конца импульса до начала, т.е. для покупок это будет сверху вниз. ---------------------------------------------------------------------------------------------------------------- В качестве примера добавил скрины текущей ситуации по новозеландцу (киви) и австралийцу (кенгуру) Так же в вложениях есть мой шаблон на эту стратегию, правда там моя цветовая схема, может кому не понравится. Доработка ТС - http://tlap.com/forum/torgovye-sistemy/2/h1-d1-shelest-utrennikh-zvezd/4051/?do=findComment&comment=286411111.png 222.png Шелест_звезд.rar

- 498 ответов

-

- 50

-

-

- стратегия

- индикаторная стратегия

-

(и ещё 4 )

C тегом:

-

Стратегия по линиям тренда Тома Демарка: Год выпуска: Сайт продажи: Валютные пары: Все Таймфрейм: H1 Время торговли: нет ограничений Описание: Том Демарк известный форекс консультант и трейдер. Предлагаю вашему вниманию одну из его стратегий. Данная стратегия очень простая, но очень мощная и позволяет получать доход. Стратегия работает на всех валютных парах. Стратегия базируется на методе прорыва. Правила стратегии: 1. EMA 9, Ema 30. 2. Индикатор Momentum (Горизонтальная линия на 100 пунктов). 3. Часовой график. 4. Нарисовать линию тренда Тома Демарка. Линия тренда Тома Демарка Для этого используем готовое программное решение для MT4, которое будет строить TD-точки (точки Тома Демарка) и проводить TD-линии тренда (линия тренда Тома Демарка). Разбиремся с параметрами: Commen — показывать ли комментарии; TD — показывать точки или нет; TD_Line — показывать TD линии тренда или нет (этот параметр нам как раз и надо включить для построения линии нашего тренда); Horiz_line — текущее значение TD линий горизонтальной линией; TakeProf — показывать цели. Входим на рынок: Покупка. 1. 9 EMA должна пересечь вверх 30 EMA. 2. Momentum должен быть выше 100. 3. Цена должна пробить линию тренда Тома Демарка вверх. Вход должен осуществляться при открытии новой часовой свечи после пересечения (убедитесь что было действительно пересечение и цена пробила тренд Тома Демарка). Продажа. 1. 9 EMA должна пересечь 30 EMA вниз. 2. Momentum должен быть ниже 100. 3. Цена должна пробить линию тренда Тома Демарка вниз. Пересечение EMA может случится до или после пробива тренда Тома Демарка. Stop loss: 40 пипсов (пунктов) Цель: от 40 до 150 пипсов зависит от текущей ситуации и изменчивости валютной пары. + индикатор сам выставляет цели Передвигайте свой стоп лосс в направлении торговли с шагом в 10 пипсов (пунктов). Когда рынок проходит 75% от своего дневного диапазона — зафиксируйте стоп лосс. Когда вы видите признаки разворота — закрывайте ордер. Когда ни каких признаков разворота не наблюдается уберите свой лимит и внимательно следите за ценой не забывая двигать stop loss. на скачку есть два архива.подбирайте по свой стиль Скачать: Demark.rar DeMfrk.rar сист.zip

- 23 ответа

-

- 7

-

-

- h1

- трендовые линии

- (и ещё 4 )

-

При перепечатке ссылка на сайт tradelikeapro.ru обязательна. Название стратегии: "Two fingers" Год выпуска: 2017 Сайт продажи: tradelikeapro.ru Валютные пары: "универсальна". Таймфрейм: D1+H4 Рекомендуемый брокер: Альпари Время торговли: круглосуточно Описание: Трендовая, среднесрочная, вход на откате. Логика системы: Вход по тренду после коррекции с дальнейшими доливками. Вход Продажа. На D1 после пересечения ЕМА 22 и 5, 22 вверху, 5 внизу. С этого момента считаем, что тренд вниз. Теперь необходимо дождаться коррекции и после нее войти на Н4. Появление коррекции определим после закрытия пятой свечи, составляющей фрактал. (стрелочка - знак фрактала направлен вниз). После окончания формирования фрактала (закрытия его пятой свечи) на high пятой свечи проводим горизонтальную линию. Переходим на Н4. Ждем пробоя барами OsMA нулевого уровня сверху вниз, при этом цена должна находится ниже проведенного на D1 уровня. Выставляем sell stop после закрытия пробойного бара под локальный минимум Н4. Выход при обратном пробое нулевого уровня OsMA (для быстрого взятия небольшой прибыли) или перевод в БУ и ожидание существенных областей сопротивления или обратного пересечения скользящих на D1. Доливки на каждом следующем фрактале стрелкой вниз. Покупки зеркальны. Установка стандартна. http://tradelikeapro.ru/instruktsiya-po-ustanovke-torgovyih-strategiy/ Альтернативный (упрощенный) вариант входа В связи с тем, что количество архивов с программным обеспечением превысило лимит загрузки файлов, разбиваю на два архива по оригинальному и альтернативному способам входа, а также универсальный советник. SignalTwoFingers - индикатор, вспомогательный советник и документация в архиве. Автор Kasatik, при содействии usver73. загружено 17.05.2017 Two fingers_two_signal_v1.0 индикатор с добавочным алертом. Автор Kasatik . загружено 20.05.2017 _2FingersSymbols - сигнальный советник+документация в архиве. Автор LeoK. загружено 13.06.2017 TwoFingers.1.1 1.12 1.15 - автоматический советник+документация. Автор usver73. загружено 27.09.2017 TwoFingersBoxInd - индикатор сигнальных уровней. Автор Бармалей. загружено 11.06.2017 TwoFingersSymbolsExp - сигнальный советник. Автор идеи LeoK, версия Бармалей. загружено 11.06.2017 2FingersMultiAlert_5_10 - сигнальный советник (альтернативный вход) + документация. Автор идеи LeoK, версия TyroSpy. загружено 27.06.2017 TwoFingersSymbolsExp_fibo_v1.0 - сигнальный советник (альтернативный вход). Автор идеи LeoK, версия Бармалей. загружено 25.06.2017 Two fingers_v.2.1_fibo - индикатор (альтернативный вход). Автор Kasatik. загружено 28.06.2017 2FingersMultiAlert_6_10 - универсальный сигнальный советник + документация. Автор идеи LeoK, версия кардинально переработанная с расширенной функциональностью автор TyroSpy. загружено 04.07.2017 Тема для обсуждения торговли Обзор стратегии на сайте Выложена последняя версия http://tlap.com/forum/torgovye-sistemy/2/d1plush4-two-fingers/16296/1215, рабочее название "One finger", архив с профилем в посте и топике. Важно, в посте http://tlap.com/forum/torgovye-sistemy/2/d1plush4-two-fingers/16296/?do=findComment&comment=406144 описано дополнение к стандартной системе для торговли на развороте тренда. AUDCHFDaily.png AUDCHFH4.png альтернативный_вход.png профиль_без_советников_и_индикаторов.rar Альтернативная_версия.rar 2FingersMultiAlert_6_10+документация.zip 18-07_Профиль_с_фиборазметкой_советником_и_индикатором.rar Оригинальная_версия.rar one_finger.rar

- 1 516 ответов

-

- 237

-

-

- стратегия

- индикаторная стратегия

- (и ещё 5 )

-

Торговля на импульсе Сёрфинг в каналах Торговля на колебаниях с помощью канала, образованного SMA с периодами 50 и 200 Трейдеры, торгующие на колебаниях, часто используют простую скользящую среднюю (SMA) с периодами 50, 100 и 200. Это особенно применимо к графикам, которые находились в продолжительном тренде и недавно вернулись в более ранний торговый диапазон. Использование МА с периодом 50 в качестве линии сопротивления и МА с периодом 200 в качестве линии поддержки Самая важная скользящая средняя – это SMA с периодом 200. На графике акций компании “Tesla Inc.” (TSLA), представленном на рисунке 1, очевидно, что она является линией поддержки. В этом примере с акцией, стоимость которой составляет чуть ниже 800 $, мы используем линию SMA с периодом 50 в качестве линии сопротивления. Обычно рекомендуется избегать торговли, когда ценовое движение находится в середине канала, образованного SMA с периодами 50 и 200, вблизи линии SMA с периодом 100, как мы видим в данном примере. Вместо этого нам следует открывать длинную позицию, когда цена находится выше SMA с периодом 50, или открывать короткую позицию, если цена находится ниже SMA с периодом 200 (при стоимости акции 500 $). Эти основные значения скользящих средних хорошо известны профессиональным трейдерам и используются ими, поэтому они популярны. Пошаговый план действий Эту стратегию можно использовать следующим образом: Шаг 1. Определите график, на котором в течение как минимум 3 месяцев был устойчивый восходящий тренд, примерно удвоивший цену акции, и в настоящее время цена откатывается, как показано на рисунке 1. Шаг 2. Постройте линии простых скользящих средних с периодами 50/100/200, чтобы увидеть основные уровни поддержки и сопротивления. Шаг 3. Установите триггер для открытия длинной позиции чуть выше SMA с периодом 50 (и/или триггер для открытия короткой позиции чуть ниже SMA с периодом 200) (в данном примере приведена акция ценой в 800 $). Шаг 4. В данной конкретной конфигурации я бы подождал, пока цена акции не поднимется выше максимума графика, например, до 900 $ за акцию (см. рисунок 1). Рисунок 1. Канал, образованный SMA с периодами 50/200, в восходящем тренде. Данный пробой находится в середине торгового канала. Информация о том, почему работает эта методика Эти основные значения скользящих средних хорошо известны профессиональным трейдерам и используются ими, поэтому они популярны. Канал, образованный линиями SMA с периодами 50 и 200, может стать бесценным инструментом в вашем наборе, поскольку вы разрабатываете торговый план, предназначенный для получения прибыли на пробоях ценового движения, когда цена выходит за пределы этого торгового канала. Советы по управлению позициями Лучший совет, который я могу вам дать – не поддаваться искушению излишней торговли, особенно когда ценовое движение колеблется около центральной линии SMA с периодом 100, как это сейчас происходит на графике на рисунке 1. Продвинутые трейдеры для открытия возможной длинной позиции в качестве сигнала могут включить разворот цены от SMA с периодом 200; а если стоимость акции TSLA упадёт до 500 $ и цена начнёт разворачиваться, это, вероятно, тоже будет хорошим сигналом для входа. Преимущество использования верхней линии SMA с периодом 50 в качестве линии сопротивления заключается в том, что если вы торгуете на пробое этой линии снизу вверх, то на случай, если цена не сможет продолжить восходящее движение, вы можете разместить стоп-лосс сразу же под этой линией. Канал, образованный SMA с периодами 50/200, поможет вам принять более информированные торговые решения. Кен Калхун, Переведено специально для Tlap.com

-

- 9

-

-

-

-

- moving average

- price action

- (и ещё 4 )

-

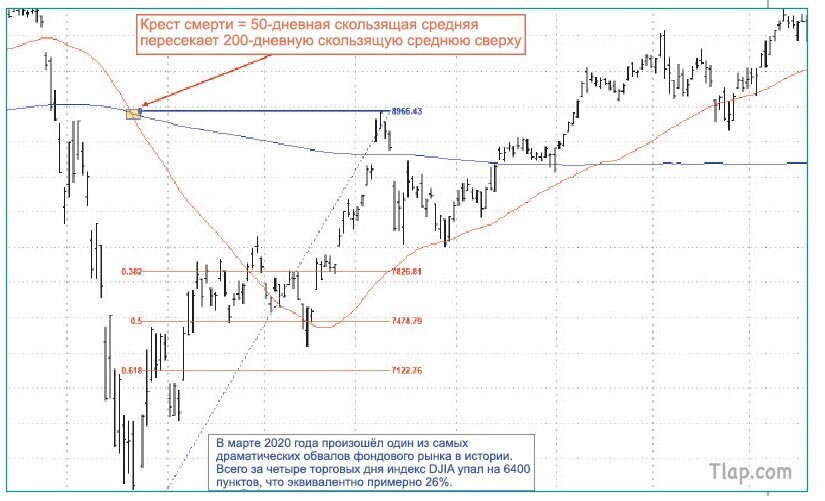

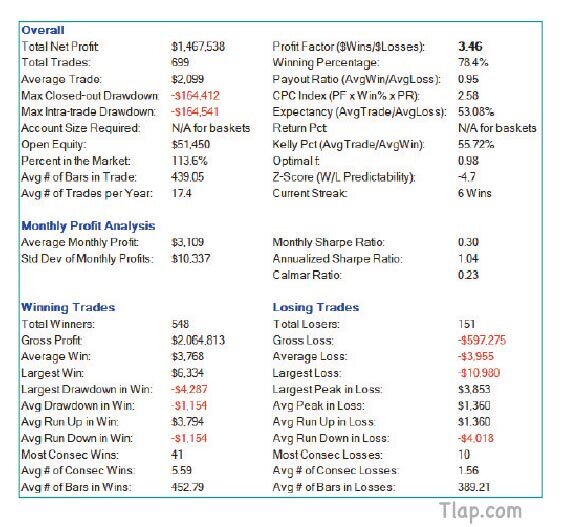

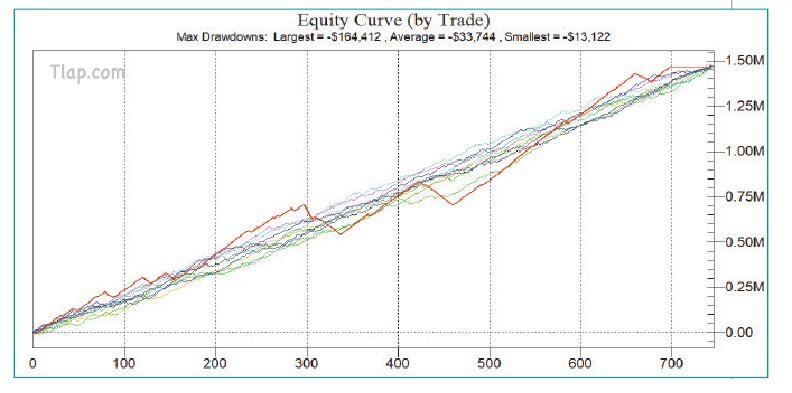

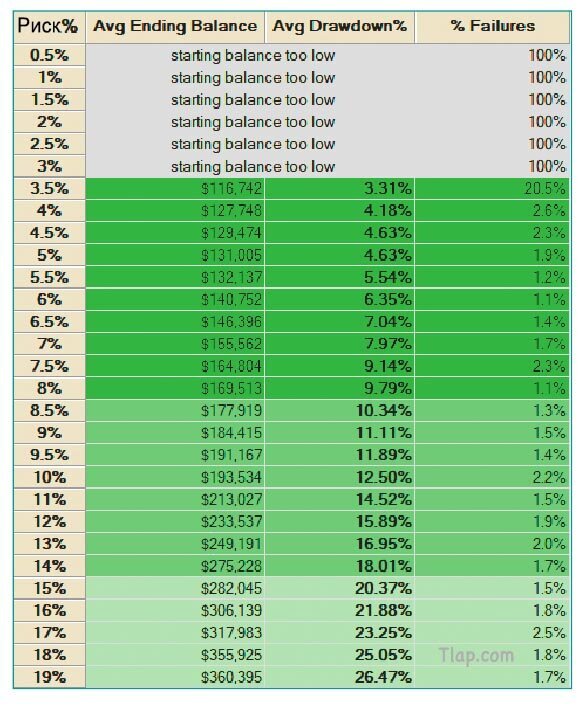

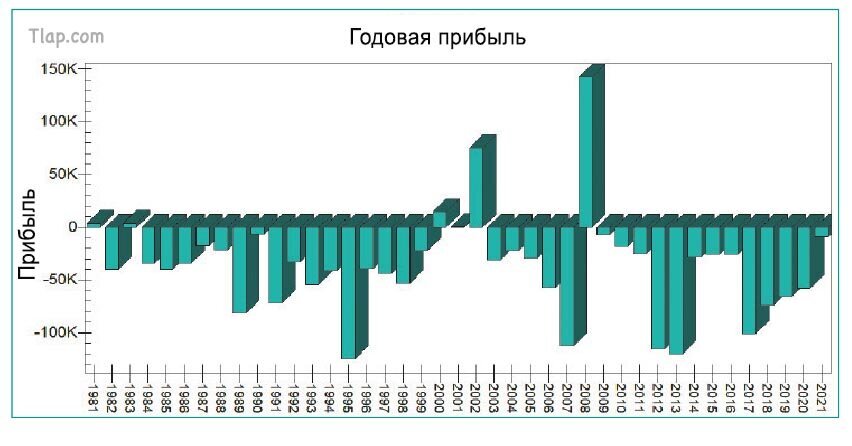

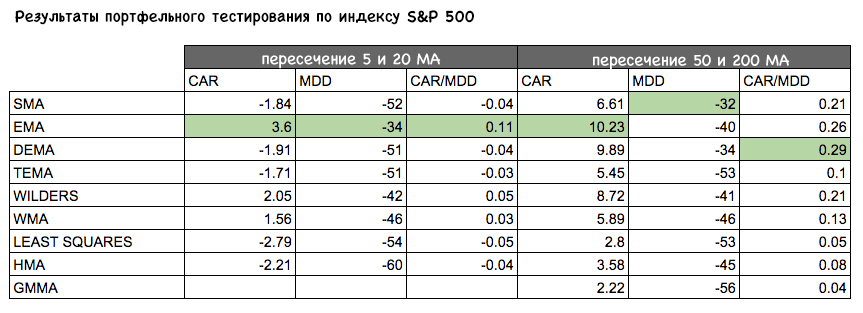

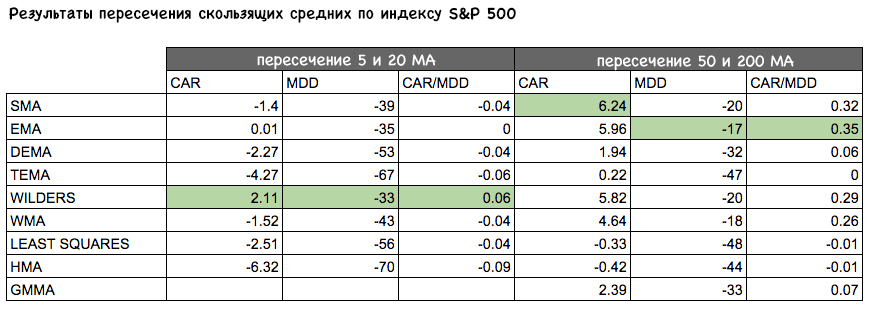

Являются ли золотой крест и крест смерти надёжными сигналами? Паттерны пересечения скользящих средних Скользящие средние являются незаменимым инструментом для технических аналитиков и трейдеров. Некоторые скользящие средние и паттерны их пересечения широко используются, и им доверяют. Но может ли скользящая средняя сказать нам о продолжении тренда? Действительно ли так называемый золотой крест полезен для прогнозирования разворота тренда? А как насчёт прогнозирования медвежьих рынков с помощью сигналов пересечения скользящих средних? Двумя хорошо известными в анализе фондового рынка паттернами пересечения скользящих средних являются золотой крест и крест смерти. Оба эти паттерна широко освещаются в прессе и активно используются в качестве важных графических паттернов, которые стоит отслеживать. Как насчёт того, чтобы протестировать их на исторических данных? Можем ли мы реально проверить, приносят ли эти паттерны ожидаемые результаты? И, в конце концов, увеличат ли они вашу доходность? В этой статье я попытаюсь развенчать мифы об этих двух грандиозных сетапах скользящих средних, на которые так сильно полагается толпа инвесторов, и покажу, дают ли они надёжные сигналы. Рисунок 1. Золотой крест. Здесь можно увидеть паттерн «золотой крест», когда скользящая средняя с периодом 50 дней пересекает снизу вверх скользящую среднюю с периодом 200 дней на графике непрерывных фьючерсных контрактов индекса Russell 2000 в период с 05.02.2020 по 27.10.2020. Рисунок 2. Крест смерти. В марте 2020 года, в начале глобальной пандемии, вы можете увидеть, как скользящая средняя с периодом 50 дней пересекает сверху вниз скользящую среднюю с периодом 200 дней на графике промышленного индекса Доу-Джонса (DJIA). В марте 2020 года произошёл один из самых драматических обвалов фондового рынка в истории. Всего за четыре торговых дня индекс DJIA упал на 6400 пунктов, что эквивалентно примерно 26%. Скользящая средняя Скользящая средняя (MA) – это расчётный индикатор, который фиксирует изменение среднего значения во временном ряду за заданный период. Скользящие средние обычно используются для определения направления тренда или его разворота. Поскольку МА основаны на прошлых ценовых данных, мы можем отнести их к категории запаздывающих индикаторов. С увеличением периода скользящей средней эта задержка тоже увеличивается. Как правило, для краткосрочной торговли используются скользящие средние с короткими периодами ретроспективного анализа. При использовании скользящих средних нет понятия правильной или неправильной MA. Проблема возникает, когда участники рынка используют что-то вслепую, даже предварительно не протестировав, действительно ли это работает. Трейдерам и инвесторам будет лучше, если они не будут принимать на веру всего услышанного. Иногда трейдеры узнают, какие сетапы лучше работают на рынке, методом проб и ошибок или используют наиболее рациональный метод – бэктестирование (то есть нахождение гипотетических результатов производительности с использованием исторических рыночных данных). В данной статье я представлю тестирование этих двух сетапов пересечения скользящих средних на исторических данных. При принятии решения об открытии сделки трейдерам в большинстве случаев следует избегать использования какого-либо одного технического индикатора. Обычно используются подтверждающие индикаторы и инструменты. Таким образом, в этой статье я не пытаюсь оценить, следует ли использовать паттерн пересечения MA в качестве единственного индикатора для определения входа в рынок или выхода из него. Однако есть феномен самоисполняющегося пророчества: если достаточное количество участников рынка верят, что золотой крест знаменует собой разворот тренда, то это действительно может стать правдой. Это само по себе может сделать его сильным индикатором. То же самое относится и к пузырям фондового рынка: если достаточное количество людей станут пессимистично относиться к фондовому рынку, то пузырь в конце концов лопнет. Это тот самый момент, когда коллективная мудрость превращается в коллективную манию. Как писал журналист Чарльз Маккей, инвесторы «сходят с ума стадом», а «в сознание приходят медленно и поодиночке». Пересечение скользящих средних Двумя широко используемыми скользящими средними являются МА с периодами 50 дней и 200 дней. И когда эти две линии пересекаются друг с другом на графике, это называется пересечением скользящих средних. Когда скользящая средняя с периодом 50 дней пересекает скользящую среднюю с периодом 200 дней снизу вверх, возникает паттерн «золотой крест». (На Рисунке 1 показан пример золотого креста на графике непрерывных фьючерсных контрактов индекса Russell 2000.) Среди трейдеров и финансовых аналитиков золотой крест считается священной коровой скользящих средних. «Крест смерти» возникает, когда на графике актива скользящая средняя с периодом 50 дней пересекает сверху вниз скользящую среднюю с периодом 200 дней. (См. рисунок 2, на котором изображён крест смерти на графике промышленного индекса Доу-Джонса во время официального начала глобальной пандемии коронавируса в марте 2020 года, что привело к остановкам экономической деятельности.) Название этого паттерна, «крест смерти», происходит от его предполагаемой силы в качестве индикатора медвежьего рынка. Паттерны «золотой крест» и «крест смерти» можно применять к скользящим средним индексов, акций, товаров, облигаций или других рынков. Чаще всего паттерны золотой крест или крест смерти определяются с помощью скользящих средних с периодами 50 дней и 200 дней. Ещё одним популярным вариантом этого сигнала является пересечение скользящей средней с периодом 20 дней и скользящей средней с периодом 50 дней (пересечение 20/50). Профессиональные трейдеры считают пересечение скользящих средних более надёжным индикатором, если оно подтверждается большим объёмом торгов. Формирование креста смерти состоит из трёх этапов: Восходящий тренд цены акции достигает пика, и импульс начинает уменьшаться. Цена снижается до точки, когда скользящая средняя с периодом 50 дней падает ниже скользящей средней с периодом 200 дней. Продолжение нисходящего тренда – последняя фаза. Если нисходящий тренд недолговечен, то крест смерти считается ложным сигналом. Многие инвесторы знакомы с двумя наиболее значимыми паттернами «крест смерти» в истории рынка. Один из них произошёл на графике промышленного индекса Доу-Джонса, который, как известно, предшествовал краху 1929 года. Другой произошёл на графике индекса S&P 500 в мае 2008 года, за четыре месяца до лопнувшего пузыря на рынке недвижимости. Вся эта рыночная мудрость и рыночная история звучат интересно, но как часто эти два хорошо известных паттерна действительно являются прогностическими и будут ли они продолжать работать по мере эволюции наших рынков? В целях получения некоторых реальных результатов я проведу тестирование этих двух паттернов в интервале времени с 1980 года по 2020 год. Рисунок 3. Золотой крест, результаты бэктестирования. В рамках бэктестирования было проанализировано 30 компонентов индекса DJIA. После того, как на графике акции формировался золотой крест, обычно следовала хорошая прибыль; все акции имеют процент прибыльных позиций выше 50%, за исключением акций компаний “IBM” и “Apple”. Для всех остальных акций процент прибыльных позиций превышает 60%, а для акций компаний “Walmart”, “Johnson & Johnson” и “Salesforce.com” – 100%. Рисунок 4. Золотой крест, комбинированная сводка результатов. Сводка результатов тестирования на истории показывает, что процент прибыльных позиций составляет 78%, а коэффициент прибыли – 3,46. В рамках тестирования имело место 548 прибыльных позиций и 151 убыточная. Коэффициент Шарпа в годовом исчислении был немного выше 1. Действительно ли золотой крест или крест смерти являются полезными для прогнозирования разворота тренда? Тестируемые паттерны Вот подробности, которые я использовал для тестирования на истории: Компоненты промышленного индекса Доу Джонса Таймфрейм: дневной Диапазон дат: 30.12.1980 – 23.02.2020 Тестирование «в выборке»: статическая длина скользящей средней («золотой крест» для открытия длинной позиции и «крест смерти» для открытия короткой позиции) Стоп-лосс/цель по прибыли: 3500 $ 10 000 $ за сделку Допускалось пирамидирование: можно было открывать несколько позиций (максимум пять) Для тестирования устойчивости и анализа каждой сделки использовалось моделирование методом Монте-Карло. Рисунок 5. Золотой крест, анализ по методу Монте-Карло. В анализе по методу Монте-Карло, который использовался в качестве теста на надёжность, было проведено 10 симуляций с перетасованными одинаковыми сделками, и результаты показали, что кривая капитала не зависит от какого-либо конкретного порядка сделок. Анализ по методу Монте-Карло подтверждает положительное ожидание. Красная линия представляет собой исходную кривую капитала. Рисунок 6. Золотой крест, риск (в %) на сделку. Анализ процента риска на сделку основан на размере стоп-лосса в 3500 $ и исполнении 1000 симуляций случайных сделок, при этом каждая симуляция начинается с объёма капитала в 100 000 $ и торговля происходит в течение одного года (17 сделок). Золотой крест: Результаты тестирования на истории при открытии только длинных позиций Результаты тестирования показывают высокую доходность при анализе всех 30 компонентов индекса DJIA (рисунок 3). Все акции имеют процент прибыльных позиций выше 50%, за исключением акций компаний “IBM” и “Apple”. Удивительно, но процент прибыльных позиций по всем остальным акциям превышает 60%. А по акциям компаний “Walmart”, “Johnson & Johnson” и “Salesforce.com” он составляет 100%. Сводка результатов тестирования на истории (рисунок 4) показывает, что процент прибыльных позиций составляет 78%, а коэффициент прибыли – 3,46. В рамках тестирования в общей сложности было 548 прибыльных позиций и 151 убыточная. Коэффициент Шарпа в годовом исчислении был немного выше 1 – это значение может считаться приемлемым. Могут ли результаты бэктестирования оказаться ложными? Наш анализ по методу Монте-Карло (рисунок 5) подтверждает положительные ожидания, и кривая капитала не зависит от какого-либо конкретного порядка сделок. Красная линия представляет собой исходную кривую капитала. Данная система является надёжной и отвечает нашим требованиям к рискам. Результаты по методу Монте-Карло показывают, что при стартовом капитале в 100 000 $ и 8%-ом лимите риска мы имеем шанс разорения в 1,1% и среднюю просадку в 9,79% (рисунок 6). Очевидно, что все эти результаты являются положительными. Профессиональные трейдеры считают пересечение скользящих средних более надёжным индикатором, если оно подтверждается большим объёмом торгов. Крест смерти: Результаты тестирования на истории при открытии только коротких позиций Неудивительно, что для периода времени, в рамках которого выполнялось бэктестирование (30.12.1980 – 23.02.2020), результаты паттерна «крест смерти» (рисунок 7) являются не очень хорошими. Крест смерти – ненадёжный сигнал. Как показано на рисунке 8, он только дважды правильно спрогнозировал начало медвежьего рынка: во время пузыря доткомов (который уничтожил 6,2 триллиона $ домашних хозяйств в течение следующих двух лет) и во время краха рынка жилья (который уничтожил стоимость недвижимости, принадлежащей американским домохозяйствам, почти на 6 триллионов $). Без сомнения, это были серьёзные медвежьи рынки и важные маркёры для креста смерти. Однако паттерн крест смерти не помог предсказать другие медвежьи рынки или развороты тренда меньшей величины. Рисунок 7. Крест смерти, результаты бэктестирования. В рамках бэктестирования было проанализировано 30 компонентов индекса DJIA за период почти в четыре десятилетия, с 30.12.1980 года по 23.02.2020 года. Результаты показывают, что после того, как на графике акции сформировался крест смерти, торговая система, в рамках которой предполагалось открывать только короткие позиции, в целом принесла плохую прибыль. Рисунок 8. Крест смерти, годовая прибыль по результатам бэктестирования. Крест смерти только дважды правильно спрогнозировал начало медвежьего рынка: во время пузыря доткомов в 2002 году и во время краха рынка жилья в 2008 году. В целях получения некоторых реальных результатов я проведу тестирование этих двух паттернов в интервале времени с 1980 года по 2020 год. Заключение Как видно из результатов этих тестирований, крест смерти не является надёжным сетапом скользящих средних для прогнозирования медвежьих рынков или любого разворота тренда. Этот паттерн правильно спрогнозировал разворот тренда только в двух случаях из 41 года. Таким образом, если кто-то пытается сказать вам, что крест смерти является прекрасным и надёжным сигналом, покажите ему эту статью и результаты тестирования на исторических данных. С другой стороны, золотой крест, скорее всего, является паттерном, который нам определённо стоило бы использовать для определения бычьего импульса на рынке. Этот индикатор можно считать надёжным, учитывая, что он даёт правильные прогнозы в 78% случаев. Однако имейте в виду, что хорошую производительность этого индикатора можно в основном объяснить положительным долгосрочным трендом фондового рынка. Если вы используете индикатор долгосрочного бычьего тренда на рынке с долгосрочным восходящим трендом, вероятность того, что результат будет положительным, уже сама по себе высока, поскольку в этом в основном состоит феномен самоисполняющегося пророчества. Марко Фрзоп – инвестиционный консультант и основатель компании “Milton Financial Market Research Institute, LLC” (miltonfmr.com), которая специализируется на тестировании торговых стратегий на исторических данных и разработке алгоритмических торговых стратегий. Марко Фрзоп, Переведено специально для Tlap.com

-

- 6

-

-

-

- скользящие средние

- moving average

- (и ещё 4 )

-

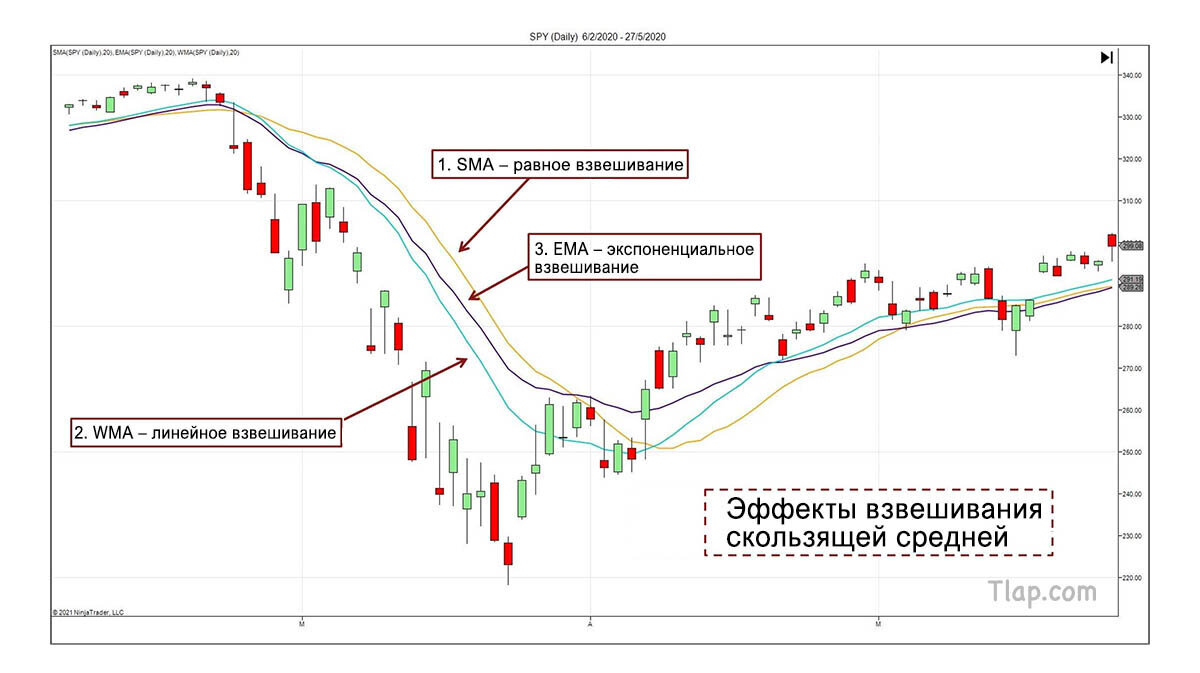

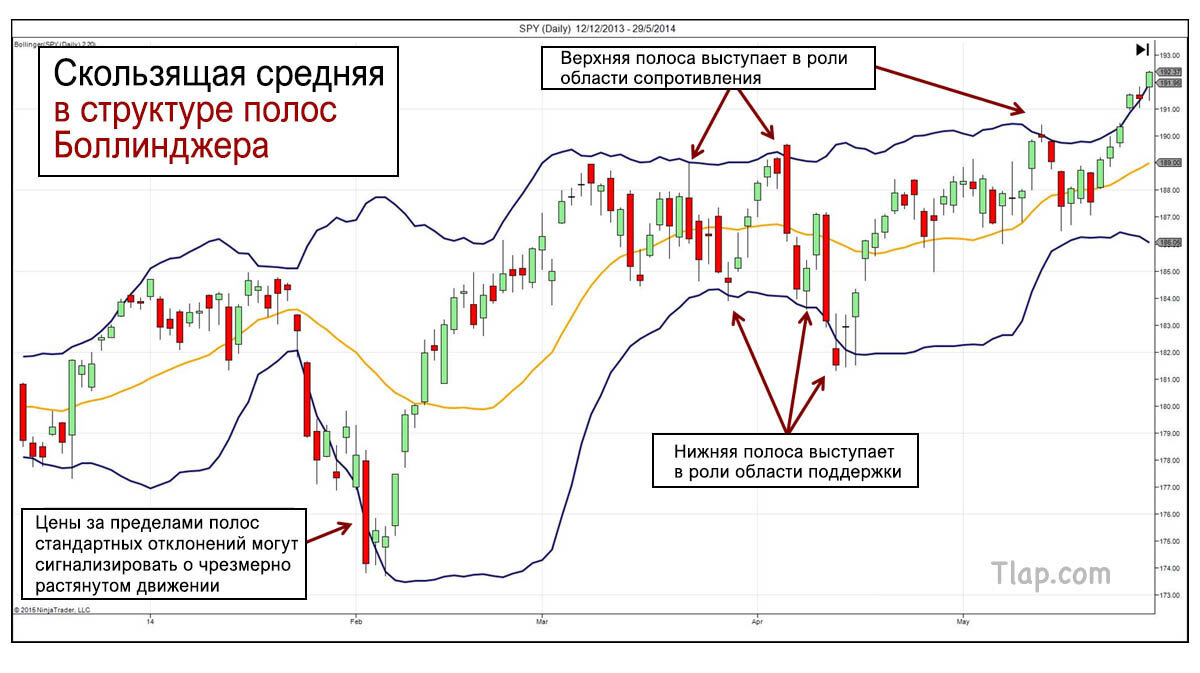

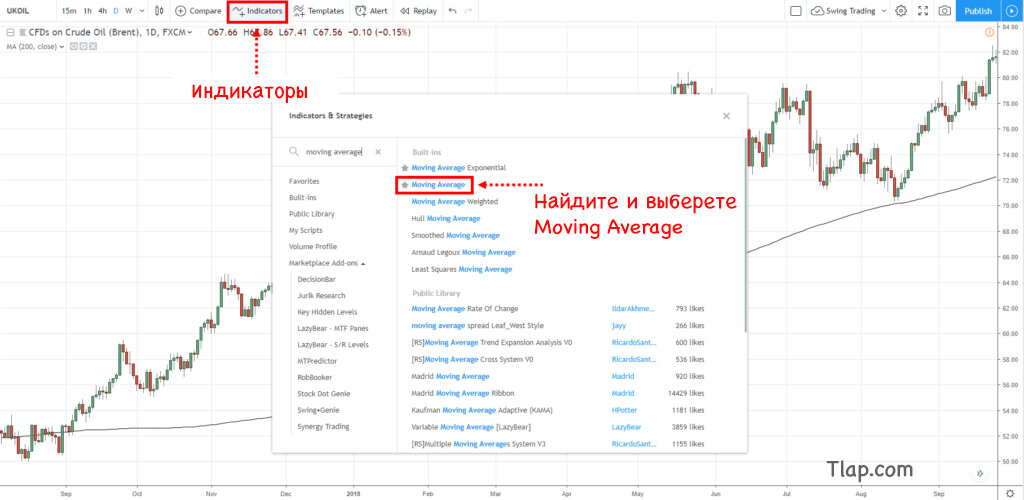

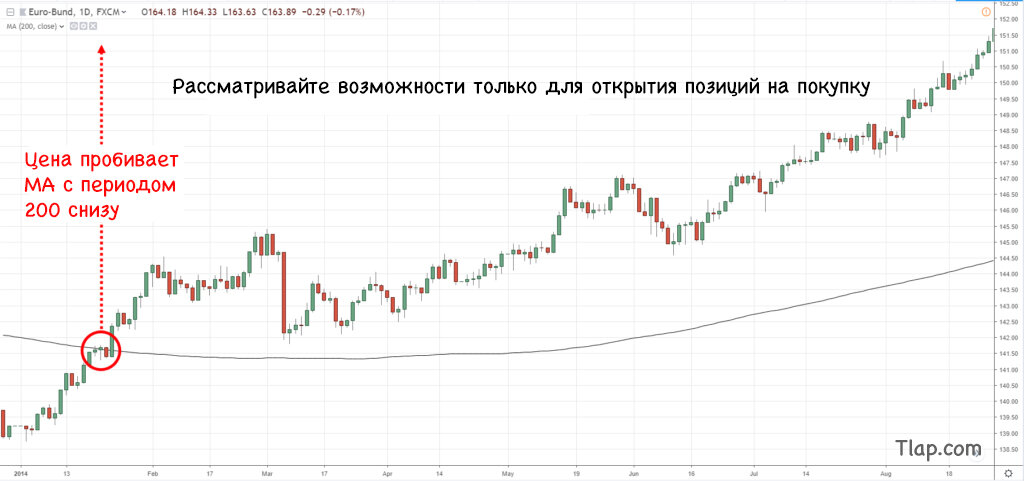

Полное руководство по торговле с использованием скользящей средней Начнём с вопроса. Какой технический индикатор является самым распространённым? Подсказка: даже фундаментальные аналитики помещают этот индикатор на свои графики. Не стоит слишком углубляться, чтобы найти ответ: скользящая средняя. Скользящая средняя (MA) – это самый распространённый технический индикатор. Вероятно, это один из первых индикаторов, которые вы изучили, и вы видите их на большинстве графиков. Индикатор MA встроен во все платформы для построения ценовых графиков. Почему? Что такого особенного в скользящей средней, что делает её столь популярной? Среди большой массы причин перечислю несколько: Это простой индикатор. Она универсальна. Она добавляет ценность, если вам известны ограничения её использования. В этом руководстве по торговле вы узнаете, как раскрыть весь потенциал этого простого индикатора для анализа рынка и увеличения вашей прибыли. Не волнуйтесь. Мы не будем вдаваться в скучные формулы и таблицы расчётов скользящих средних. Вместо этого вы узнаете, как извлечь максимальную выгоду из скользящих средних, независимо от того, предпочитаете ли вы торговать на сигналах Прайс Экшен или на сигналах индикаторов. Вот список того, что мы рассмотрим в этой статье: Основные виды скользящих средних Комбинация скользящей средней с сигналами Прайс Экшен Комбинация скользящей средней с другими индикаторами Виды экзотических скользящих средних Основные виды скользящих средних Существуют десятки различных МА, и я не рекомендую пытаться понять их все. Как следует из названия, скользящая средняя – это среднее значение цены, изменяющееся с течением времени. Итак, по сути: Это среднее значение набора точек данных. Точки данных меняются по мере движения рынка, отбрасывая старые точки данных в пользу новых. Основные виды MA различаются в зависимости от способа взвешивания точек данных (как правило, ценовых данных). Существует три вида MA: Простая (SMA) – простое среднее значение последних N цен. Она вычисляется простым сложением ценовых данных с последующим делением этой суммы на их количество N. Экспоненциальная (EMA) – экспоненциальная скользящая средняя, в которой больший вес уделяется последним ценам. Применяется экспоненциальное взвешивание. EMA с периодом N в большей степени учитывает данные N точек и постепенно ослабляет влияние прошлых данных. Взвешенная (WMA) – среднее значение последних N цен вычисляется с помощью линейного взвешивания, и, опять же, больший вес придаётся более свежим ценам. Эффекты взвешивания скользящей средней 1. SMA – равное взвешивание 2. WMA – линейное взвешивание 3. EMA – экспоненциальное взвешивание Как видно на представленном выше графике, способ взвешивания цен влияет на то, как быстро реагируют МА. Обязательно ознакомьтесь с тремя основными видами скользящих средних, указанными выше. Что касается экзотических MA, вы можете исследовать их в любое удобное для вас время, когда освоите базовые навыки применения скользящей средней. (Более детально мы поговорим о них в последнем разделе данного руководства.) Комбинация скользящей средней с сигналами Прайс Экшен Первый шаг к торговле с помощью любого технического индикатора состоит в том, чтобы увидеть, как он взаимодействует с ценовым движением. Приведённые ниже концепции вы можете использовать для определения рыночного тренда или для определения времени входа в рынок. Чтобы выбрать наиболее подходящий для вас период MA, проведите ретроспективный анализ MA с разными периодами. Более высокие периоды обычно подходят для наблюдения за трендами, а более низкие периоды ретроспективного анализа подходят для определения времени входа в рынок. Обратите внимание, что скользящая средняя является запаздывающим индикатором ценового движения. Именно поэтому вы должны анализировать её в комплексе с сигналами Прайс Экшен. Это лучший способ выполнения вашего анализа в рамках контекста. При достаточной отработке своих навыков на практике вы обнаружите, что торговля с использованием только одной скользящей средней является жизнеспособной. Для простоты мы используем SMA с периодом 20. Эти же торговые концепции вы можете применить и к другим видам скользящих средних. 1. Направление Основная функция скользящей средней заключается в сглаживании трендов. Это означает, что для быстрой оценки наличия тренда на рынке вам достаточно лишь взглянуть на её направление. Восходящее направление MA символизирует бычий тренд Нисходящее направление MA символизирует медвежий тренд Но не всегда всё так просто. Чтобы убедиться, что вы не попали в ловушку угасания тренда, изучите также и ценовое движение. Общие инструкции: Когда ценовая структура совпадает с направлением MA, рынок находится в тренде. Когда они противоречат друг другу, рынок замедляется и, возможно, разворачивается или откатывается. Если цена и скользящая средняя демонстрируют рост, то это сигнал подтверждения бычьего тренда. Падение цены на фоне восходящей скользящей средней даёт сигнал к открытию потенциальной сделки на коррекции. Если цена и скользящая средняя демонстрируют падение, это сигнал подтверждения медвежьего тренда. Когда и цена, и скользящая средняя растут, мы можем подтвердить наличие на рынке бычьих настроений. В этой точке рынок упал, но MA продолжает идти в восходящем направлении. Если предположить, что бычий тренд сохранится, то такое расхождение является сигналом для открытия длинной сделки на откате. Наконец, выраженный медвежий гэп в комбинации с изменением наклона скользящей средней послужил сигналом медвежьего разворота. 2. Степень наклона Степень наклона скользящей средней предоставляет ценную информацию взыскательному трейдеру. Плоская скользящая средняя указывает на боковой рынок. Крутая линия является результатом настойчивых действий по одну из сторон скользящей средней. Это указывает на силу рынка, а иногда и на истощение ценового движения. Обратите внимание, что диапазон наклона скользящей средней связан с её ретроспективным периодом. Быстрые скользящие средние быстро реагируют на новые ценовые данные и могут образовывать крутые линии – медленные же скользящие средние отягощены прошлыми данными и показывают более пологие наклоны. Наклон скользящей средней Самая крутая часть скользящей средней совпадает с истощённым движением. Плоская скользящая средняя и боковое движение цены. Самая крутая точка МА совпадает с истощением медведей. Плоская скользящая средняя предполагает боковое ценовое движение. Или, по крайней мере, это теоретически так. Присмотритесь тщательнее и обратите внимание, что ценовое движение, вероятнее всего, формирует более высокие максимумы колебания. Следовательно, плоская скользящая средняя может предшествовать бычьему рынку. На это имеет смысл обратить пристальное внимание и не доверять МА слепо. 3. Расстояние Нас интересует расстояние между скользящей средней и ценой. Возможные сценарии: На боковом рынке цена переплетается со скользящей средней. Между ценой и скользящей средней имеется небольшое расстояние или оно отсутствует. Во время сильного бычьего тренда цена остаётся на значительном расстоянии выше скользящей средней. (Во время сильного медвежьего тренда цена остаётся на значительном расстоянии ниже скользящей средней.) Если тренд достиг своей кульминации, вы обнаруживаете поразительное расстояние между ценой и скользящей средней. Давайте посмотрим на эти идеи в действии на представленном ниже графике. Расстояние между ценой и скользящей средней Во время сильного бычьего тренда цена остаётся на значительном расстоянии выше скользящей средней Во время бокового движения цена никогда не отклоняется слишком далеко от скользящей средней Когда цена находится слишком далеко от скользящей средней, она может вернуться к среднему значению Во время сильного бычьего тренда ценовое движение остаётся выше скользящей средней и редко тестирует её. В этой части графика меняется взаимодействие между ценовым движением и скользящей средней. Свечи отклоняются от скользящей средней на небольшое расстояние. Такое пересечение свечей со скользящей средней сигнализирует о боковом движении рынка. Внезапное ускорение ценового движения приводит к запаздыванию скользящей средней. Такое запаздывание очевидно, исходя из появления огромного разрыва между свечами и линией скользящей средней. 4. Использование областей поддержки и сопротивления Скользящая средняя выступает в роли области поддержки и сопротивления. Ищите ценовые бары, которые пересекают MA. Следите за тем, как цена взаимодействует с ней. Если ценовое движение замедляется и тестирует скользящую среднюю, то существует высокая вероятность того, что цена найдёт в MA область поддержки или сопротивления. Скользящая средняя в качестве области поддержки и сопротивления Скользящая средняя оказывает поддержку цене при восходящем тренде Цена пробивает скользящую среднюю сверху вниз. Область поддержки в виде скользящей средней может потерять свою эффективность. В этих случаях MA действовала в качестве эффективной области поддержки. В этом месте свеча пробивает МА сверху вниз, и ниже формируется новая свеча. Возможно, это не всегда будет проблемой для бычьего тренда. Но в данном случае у нас была причина обратить на это внимание. В конце концов, это была первая свеча, которая сформировалась полностью ниже МА с момента начала бычьего тренда. Комбинация скользящей средней с другими индикаторами Чтобы по-настоящему оценить ценность скользящих средних, нам нужно увидеть, как они работают в различных контекстах. 1. Сигнальная линия (в качестве вложенной структуры) Скользящая средняя является частью многих технических индикаторов. В торговых осцилляторах, таких как RSI, MACD и Stochastic, вы найдёте сигнальные линии. Эти сигнальные линии представляют собой скользящие средние значений базового индикатора. Обычно мы следим за тем, чтобы линия индикатора пересекала снизу вверх или сверху вниз сигнальную линию. И это генерирует сигнал на покупку или продажу. На представленном ниже графике зелёная линия представляет собой линию RSI, а оранжевая – сигнальную линию. Когда линия RSI пересекает сигнальную линию снизу вверх, мы получаем сигнал на покупку. Скользящая средняя в качестве сигнальной линии в индикаторе RSI Зелёная линия – это линия RSI Оранжевая линия – это скользящая средняя с периодом 3 в индикаторе RSI. Сигнальные линии являются результатом вложения одного индикатора в другой. Под вложением понимается использование выходных данных одного индикатора в качестве входных данных для другого индикатора (в данном случае МА). Например, чтобы получить сигнальную линию RSI, мы вкладываем RSI в скользящую среднюю с периодом 3. Я также использовал концепцию вложения индикаторов в торговой стратегии с использованием индикатора балансового объёма (On-Balance-Volume), вложив OBV в долгосрочную скользящую среднюю. Вложение OBV в скользящую среднюю 1. Линия OBV зубчатая и трудно поддаётся интерпретации 2. Вложив OBV в долгосрочную скользящую среднюю, мы можем легко определять тренды Линия OBV зубчатая и трудно поддаётся интерпретации. Вложив значения OBV в долгосрочную WMA, мы можем легко определять тренды и помещать значения OBV в контекст. 2. Применение нескольких скользящих средних В поисках сигналов подтверждения некоторые трейдеры используют несколько скользящих средних с разными периодами. Когда несколько скользящих средних движутся в одном направлении, это подтверждает тренд. Когда одна MA пересекает другую, это сигнализирует о возможном открытии сделки. В приведённом ниже примере показана торговая система с тремя скользящими средними (с периодами 20, 50 и 200). Применение нескольких скользящих средних SMA с периодом 200 обеспечивает область поддержки и указывает на более долгосрочный тренд. SMA с периодом 20 пересекает снизу вверх SMA с периодом 50 – это сигнал для покупки Сигнал на продажу SMA с периодом 200 отслеживает доминирующий рыночный тренд. Пересечение SMA с периодом 20 снизу вверх SMA с периодом 50 послужило бычьим сигналом. Пересечение SMA с периодом 20 сверху вниз SMA с периодом 50 послужило медвежьим сигналом. Когда у вас имеется чёткая структура для интерпретации каждой MA, то они достаточно хорошо работают в плане выделения трендов разной степени. Однако будьте осторожны, не переусердствуйте, поскольку здесь действует закон убывающей приростной отдачи. Каждая добавляемая вами MA предлагает меньшую маржинальную ценность. 3. Полосы и конверты скользящих средних Как уже упоминалось, расстояние между ценой и скользящей средней показывает импульс рынка. Ценовые конверты помогают количественно определить расстояние между ценой и скользящей средней. Они хорошо работают на боковом рынке, предлагая надёжную область поддержки и сопротивления. Самый известный пример – полосы Боллинджера. Этот индикатор состоит из двух линий стандартного отклонения, окружающих скользящую среднюю. Скользящая средняя в структуре полос Боллинджера Цены за пределами полос стандартных отклонений могут сигнализировать о чрезмерно растянутом движении Верхняя полоса выступает в роли области сопротивления Нижняя полоса выступает в роли области поддержки Как видно из приведённого выше графика, полосы Боллинджера легко выделяют трендовые и диапазонные части рынка. Иными словами, он служит практическим дополнением к простой скользящей средней. Вот несколько руководств, которые вам следует изучить, если вы интересуетесь полосами MA: Чтение Прайс Экшен с помощью полос Боллинджера Чтение Прайс Экшен с помощью канала Кельтнера Торговые каналы для Прайс Экшен Экзотические скользящие средние По мере того, как вы глубже изучите МА, вы можете перейти к более экзотическим МА, предназначенным для преодоления конкретных проблем с основными МА. Предлагаю вашему вниманию список некоторых наиболее необычных МА: 1. Скользящая средняя Хала 2. Адаптивная скользящая средняя Кауфмана 3. Тройная экспоненциальная скользящая средняя 4. Сглаженная скользящая средняя 5. Скользящая средняя, взвешенная по объёму 6. Привязанная скользящая средняя (MIDAS) 7. Смещённая скользящая средняя 8. Динамическая средняя с переменным индексом 9. Скользящая средняя методом наименьших квадратов 10. Скользящая средняя Арно Легу Предоставляю вам право выбрать свою любимую. Ключевой вывод: ни один из этих экзотических вариантов не является Святым Граалем. У них есть свои плюсы и минусы. Не используйте их, если вы не понимаете, чем они отличаются от SMA. Эффективный способ изучения этих экзотических скользящих средних – отобразить их на графике рядом с SMA. Некоторые трейдеры воспринимают запаздывание как проблему скользящих средних. Следовательно, многие из вышеперечисленных «расширенных» вариантов направлены на сокращение запаздывания. Тем не менее, попробуйте взглянуть на запаздывание как на одну из характеристик МА. Именно благодаря запаздыванию МА могут выполнять свою функцию по выявлению трендов. (Если мы хотим иметь нулевое запаздывание, то нам достаточно просто посмотреть на само ценовое движение.) Важнейший вопрос заключается в определении того, какая задержка является оптимальной для нашей цели. Другими словами, нам не нужна лучшая МА – нам нужна МА, которая лучше всего соответствует нашему торговому плану. Например, для определения долгосрочного тренда нам нужна стабильная скользящая средняя с определённым запаздыванием (например, SMA с периодом 200). Но если мы хотим отслеживать колебания цен, нам нужна плавная, но достаточно быстро реагирующая скользящая средняя (например, MA Хала с периодом 21). Позвольте скользящей средней быть вашим путеводителем Скользящие средние особенно полезны для трейдеров, которые являются новичками в анализе ценового движения. Однако использовать скользящие средние без учёта более широкой картины неразумно. Скользящие средние проясняют ценовое движение, но не заменяют его. Короче говоря, позвольте скользящим средним направлять вас, но не позволяйте им контролировать вас. Гален Вудс, Переведено специально для Tlap.com

-

- 11

-

-

-

-

- гален вудс

- скользящие средние

- (и ещё 4 )

-

Стратегия трейдера из «ямы» Торговая стратегия трейдера из «ямы» – это интересная стратегия торговли на откатах. Здесь применяется простой концепт. Во-первых, она использует две скользящие средние для определения тренда. Далее она использует откат цены для входа в рынок. Но не позволяйте её простоте обмануть вас: есть тонкие факторы, которые вы должны принять к сведению, чтобы эта стратегия была эффективной. Подробнее об этом мы поговорим ниже. А сейчас давайте познакомимся с правилами торговли. Примечание: чтобы сформировать представленные ниже торговые правила, я интерпретировал исходный материал в комбинации с моими собственными наблюдениями. Поэтому имеются небольшие различия. Правила определения тренда Торговые подходы, как правило, сосредоточены на том, когда следует входить в рынок. Но лучшие стратегии также подчеркивают и то, когда не следует входить в рынок. Этот аспект является решающим преимуществом торговой стратегии трейдера из «ямы». Он позволяет рассматривать сделку только при наличии устойчивого тренда. Эта характеристика имеет решающее значение для любой разумной стратегии торговли на откатах. Следовательно, первым шагом является определение тренда. Прежде чем продолжить, отобразите на графиках две простые скользящие средние (SMA): · SMA с периодом 9 (SMA-9); · SMA с периодом 18 (SMA-18). Цикл восходящего тренда является предпосылкой для бычьего сетапа Цикл восходящего тренда 1. Три бара сформировались полностью выше обеих SMA; 2. SMA-9 пересекла снизу вверх SMA-18; 3. Обе SMA имеют восходящий наклон. Для подтверждения бычьего тренда обратите внимание на следующие критерии: 1. Цена торгуется выше обеих SMA на протяжении как минимум трёх последовательных баров; 2. SMA-9 должна быть выше SMA-18; 3. Обе SMA должны иметь восходящий наклон. Выявление цикла нисходящего тренда Цикл нисходящего тренда готовит почву для коротких сетапов. На приведённом ниже графике представлен подобный пример. Цикл нисходящего тренда 1. Три бара сформировались полностью ниже обеих SMA; 2. SMA-9 пересекла сверху вниз SMA-18; 3. Обе SMA имеют нисходящий наклон. Для подтверждения медвежьего тренда обратите внимание на следующие критерии: 1. Цена торгуется ниже обеих SMA на протяжении как минимум трех последовательных баров; 2. SMA-9 должна быть ниже SMA-18; 3. Обе SMA должны иметь нисходящий наклон. Многие трейдеры сосредотачиваются на торговых индикаторах и связанных с ними правилах, упуская информацию, которую предоставляет им ценовое движение. Первое правило, описанное выше, подчёркивает, что несмотря на использование скользящих средних, мы будем следить за паттернами прайс экшен. Следует также иметь в виду, что приведённые выше правила идентификации тренда определяют начало восходящего или нисходящего тренда. Они ничего не говорят нам о том, когда закончится этот тренд, хотя те же факторы имеют значение. Таким образом, это область, на которую вы должны обратить внимание. Правила открытия сделок Для входа в рынок есть три уровня. Как вы увидите, каждый уровень соответствует разной степени отката. 1-й уровень – это самый консервативный вход в рынок, а 3-й уровень – самый агрессивный. Правила открытия длинных позиций Прежде всего, рынок должен находиться в цикле восходящего тренда. Тогда у вас есть три варианта: · 1-й уровень: покупайте на более высоком максимуме бара, после того как цена откатится вниз к SMA-18; · 2-й уровень: покупайте на более высоком максимуме бара, после того как цена откатится вниз к SMA-9; · 3-й уровень: покупайте на более высоком максимуме бара, после того как цена откатится вниз, не коснувшись ни одной из SMA. Что означает «откат цены»? Что нам нужно увидеть, чтобы знать, что рынок откатился? В данном случае мы будем искать бар с более низким минимумом и более низким максимумом по сравнению с предыдущим баром (примечание для студентов моего курса: имеется в виду нисходящий бар). На практике вход в рынок осуществляется размещением и последующим грамотным тралом ордера buy stop. На приведённом ниже графике показано, как это сделать. Открытие длинных позиций 1. Для входа 3-го уровня разместите ордер buy stop здесь – без пересечения с SMA; 2. Ордер buy stop сработал на этом баре; 3. Для входа 2-го уровня разместите ордер buy stop здесь – на откате и пересечении ценой SMA-9. 1. Для входа 3-го уровня разместите ордер buy stop в этом месте; 2. Этот бар поднялся выше предыдущего, и ордер на покупку сработал; 3. Этот бар откатился к SMA-9 и пересёк её. Следовательно, он предлагал вход в рынок 2-го уровня. Размещение ордера buy stop выше его максимума дало нам шанс открыть позицию 2-го уровня. (Если бы вы стремились открыть позицию 1-го уровня, то воздержались бы от данного ордера); 4. Этот бар активировал ордер на покупку 2-го уровня. Правила открытия коротких позиций Рынок должен находиться в цикле нисходящего тренда. Затем рассмотрите один из следующих вариантов входа: · 1-й уровень: продавайте на более низком минимуме бара, после того как цена откатится вверх к SMA-18; · 2-й уровень: продавайте на более низком минимуме бара, после того как цена откатится вверх к SMA-9; · 3-й уровень: продавайте на более низком минимуме бара, после того как цена откатится вверх, не коснувшись ни одной из SMA. Что означает «откат цены»? В данном случае мы будем искать бар с более высоким максимумом и более высоким минимумом по сравнению с предыдущим баром (примечание для студентов моего курса: имеется в виду восходящий бар). На приведённом ниже графике показаны примеры открытия коротких позиций 1-го и 2-го уровня. Открытие коротких позиций 1. Для входа 2-го уровня разместите ордер sell stop здесь – на откате и пересечении ценой SMA-9; 2. Ордер sell stop сработал на этом баре; 3. Для входа 1-го уровня разместите ордер sell stop здесь – на откате и пересечении ценой SMA-18; 4. Ордер sell stop сработал на этом баре. 1. Этот бар откатился к SMA-9 и пересёк её. Для входа 2-го уровня разместите ордер sell stop в этом месте; 2. Ордер sell stop сработал на этом баре; 3. Для этого отката нам пришлось выполнить трал ордера sell stop вверх, так как до этого момента ни один бар не показал более низкого минимума. В конце концов рынок достиг SMA-18 и сформировал сетап для открытия короткой позиции 1-го уровня; 4. Этот бар опустился ниже, и сработал ордер sell stop. Выбор уровня входа в рынок Какой уровень является лучшим? · Стремление к консервативному входу (1-й уровень) позволяет войти по более выгодной цене, но несёт риск полностью упустить торговую возможность. · Применяя агрессивный вход (3-й уровень), вы будете чаще входить в рынок, но далеко не по лучшей цене. Лучший вариант зависит от вашей оценки тренда. Например, если вы ожидаете немедленного и быстрого тренда, вы можете рассмотреть возможность агрессивного входа в рынок. Кроме того, выбор уровня зависит и от вашей стратегии размещения стоп-лосса. Примеры сделок в рамках стратегии трейдера из «ямы» В этом разделе мы рассмотрим два примера из фьючерсного рынка (фьючерс ES, 5-минутный график). Чтобы самостоятельно изучить этот подход, вы можете применить его к другим рынкам. Пример прибыльной сделки В этом примере представлено несколько возможностей открытия позиций, которые соответствуют приведённым выше торговым правилам. Торговая стратегия трейдера из «ямы», пример прибыльной сделки 1. Три бара полностью сформировались выше SMA, и обе SMA направлены вверх, что говорит о наличии восходящего рыночного тренда; 2. Здесь началась коррекция; 3. На этом баре мы выполняем вход в рынок 1-го уровня. 1. Три последовательных бара сформировались полностью выше обеих SMA. Хотя эти бары были чуть выше SMA-9, очевидно, что рынок начал расти задолго до этого; 2. Данный бар подтвердил откат, и мы ждали возможности для входа. Мы разместили бы ордер buy stop и с формированием каждого нового максимума бара выполняли его грамотный трейлинг вниз; 3. Этот бар пробил максимум предыдущего бара, и наш ордер buy stop сработал. Это был вход в рынок 1-го уровня, поскольку бар сетапа пересек SMA-18. Для этого сетапа, если бы мы стремились ко входу 1-го уровня, мы бы подождали и разместили ордер buy stop только тогда, когда цена откатилась бы к SMA-18. Но если бы нас устраивал вход 3-го уровня, мы бы начали грамотный трейлинг ордера buy stop сразу же после того, как сформировался бар отката (указанный в п. 2). Взгляните на точки входа разных уровней в рамках стратегии трейдера из «ямы», которые представлены далее (отмечены в соответствии с их уровнями). Не все сетапы были успешными. Обратите внимание на разницу между консервативным (L1) и агрессивным (L3) входами. Наконец, обратите внимание на последний вход 1-го уровня, который сформировался, когда SMA-9 наклонилась вниз. Хотя было преждевременно делать вывод о том, что бычий тренд закончился, но это изменение наклона означало, что тренд замедляется. Пример убыточной сделки При устойчивом тренде большинство сетапов сработают хорошо. Таким образом, для всестороннего обзора важно изучить убыточные сделки в рамках данной стратегии. Торговая стратегия трейдера из «ямы», пример убыточной сделки 1. Три бара полностью сформировались выше SMA, и обе SMA направлены вверх, что говорит о наличии восходящего рыночного тренда; 2. Здесь началась коррекция; 3. На этом баре мы выполнили вход в рынок 1-го уровня, однако после двух баров у нас сработал стоп. 1. Эти три бара сформировались на значительном расстоянии выше обеих SMA, подтверждая наличие цикла восходящего тренда; 2. Данный бар подтвердил откат вниз к SMA. Отсюда с формированием каждого нового максимума бара мы могли бы начать грамотный трейлинг ордера buy stop; 3. Продолжался откат вниз, и в конце концов рынок достиг SMA-18 и сформировал сетап для открытия короткой позиции 1-го уровня. Этот бар поднялся выше предыдущего, и сработал ордер buy stop. Однако данный сетап практически сразу же оказался неудачным. В этом примере было два предупреждающих сигнала. · Во время отката цены SMA-9 наклонилась вниз (аналогично последнему входу в первом примере). Это не помеха для сделки, но, тем не менее, этот факт требует осторожности. · Ценовое движение на откате вошло в консолидацию (посмотрите на серию доджи, предшествующую нашей точке входа) – иными словами, оно стало более непредсказуемым. Стратегия трейдера из «ямы». Торговые советы и исключения В рамках этой стратегии вы обнаружите, что стратегия трейдера из «ямы» представляет собой надёжный и гибкий подход к торговле. Вы также заметите способы улучшить её производительность путём внедрения в неё своего торгового опыта. В этом разделе вы найдёте некоторые наблюдения, которые могут помочь вам усовершенствовать данную стратегию. Прежде чем переходить к изучению этого раздела, ознакомьтесь, пожалуйста, с приведённой выше базовой стратегией. В противном случае вы перегрузите себя информацией. Приведённые ниже торговые советы и исключения объясняются в контексте бычьего сетапа. Торговые советы Эти советы помогут вам сфокусировать свое внимание на лучших сделках: · Применяйте входы 3-го уровня только на ранних этапах здорового и устойчивого тренда; · В идеале во время коррекции цены наклоны обеих SMA должны оставаться восходящими; · Предпочтительной является плавная и упорядоченная коррекция (как показано в примере с прибыльной сделкой); · В идеале откат должен длиться от двух до пяти ценовых баров; · Диапазон бара должен оставаться постоянным или уменьшаться во время отката; · Перестаньте искать входы, если бар полностью сформируется ниже SMA-18; · Для фильтрации сигналов на вход в рынок используйте свечные паттерны. Исключения Если вы очень уверены в своём анализе рыночного тренда, примите к сведению следующие исключения, которые вы можете использовать по своему усмотрению: · SMA-9 не обязательно должна быть выше SMA-18. Допускается, чтобы SMA-9 собиралась пересечь SMA-18 снизу вверх; · Для определения нового цикла восходящего тренда вам не нужно, чтобы обе SMA имели восходящий наклон. Достаточно, чтобы восходящий наклон имела одна из SMA; · Необязательно, чтобы выше обеих SMA сформировались именно три последовательных бара. Вы можете продолжить, если рынок торгуется выше обеих SMA. Заключение Мне нравится стратегия трейдера из «ямы» по нескольким причинам. Во-первых, она тесно связана с прайс экшен. Она фокусируется на поведении цены и её отношении к SMA. Она не относится к категории стратегий, которые слепо следуют сигналам торговых индикаторов. Во-вторых, она предлагает три уровня входа. Этот метод отлично подходит для обучения начинающего трейдера. Он признает, что для каждой стратегии возможны разные уровни сетапов. Возможные входы варьируют от самых консервативных до самых агрессивных, что представляет собой жизненно важный уровень принятия решений в торговой стратегии. В-третьих, хотя эта торговая стратегия и содержит набор торговых правил, она допускает свободу действий. Это видно из исключений и дополнительных соображений, приведённых в предыдущем разделе. В конечном счете важнее всего то, что вы наблюдаете на рынках, а не то, что утверждают другие трейдеры. Предлагаю вашему вниманию несколько идей для дальнейших экспериментов с этой стратегией: · Протестируйте её на разных внутридневных таймфреймах, а также на дневных графиках. Возможно, вам придётся настроить периоды скользящих средних для определённых таймфреймов, но я рекомендую изначально придерживаться настроек по умолчанию. · Дополните её анализом уровней поддержки и сопротивления прайс экшен. Гален Вудс, Переведено специально для Tlap.com

-

- 10

-

-

-

- гален вудс

- стратегия

- (и ещё 2 )

-