Поиск сообщества

Показаны результаты для тегов 'перри кауфман'.

Найдено: 3 результата

-

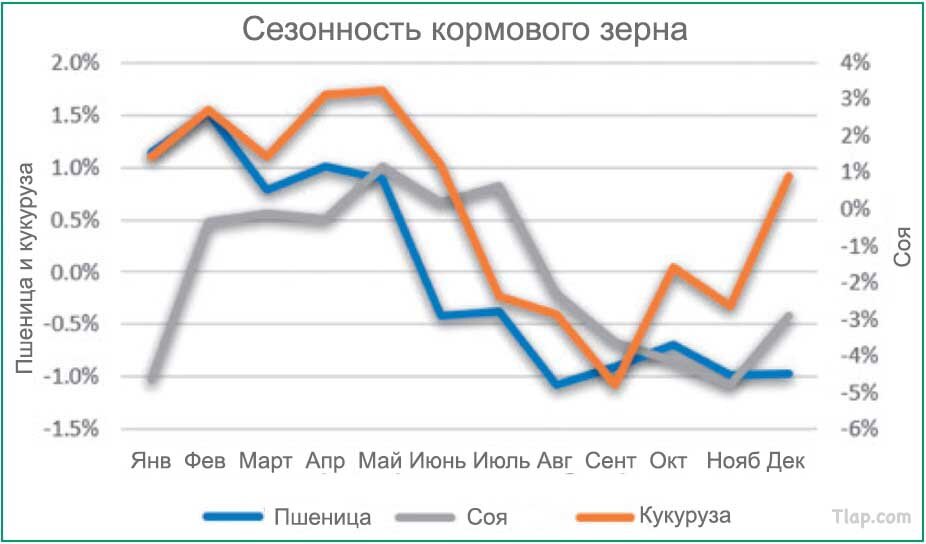

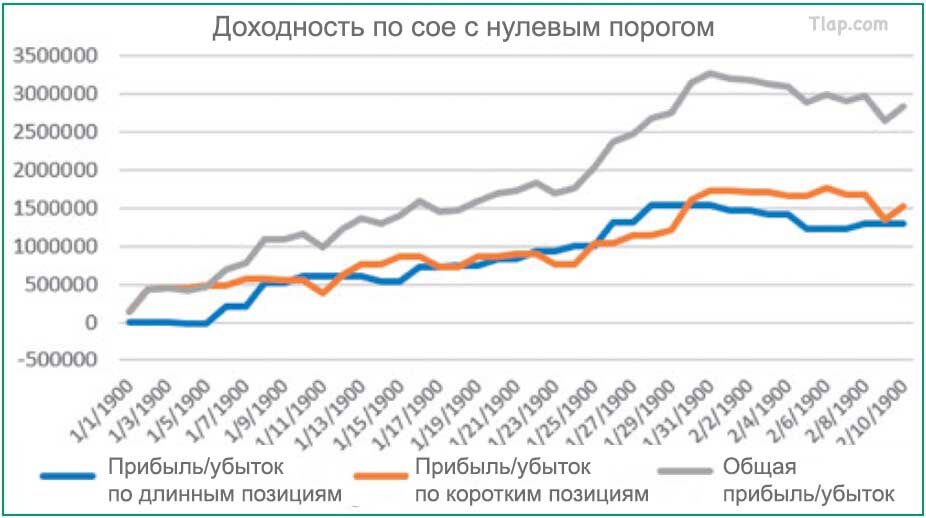

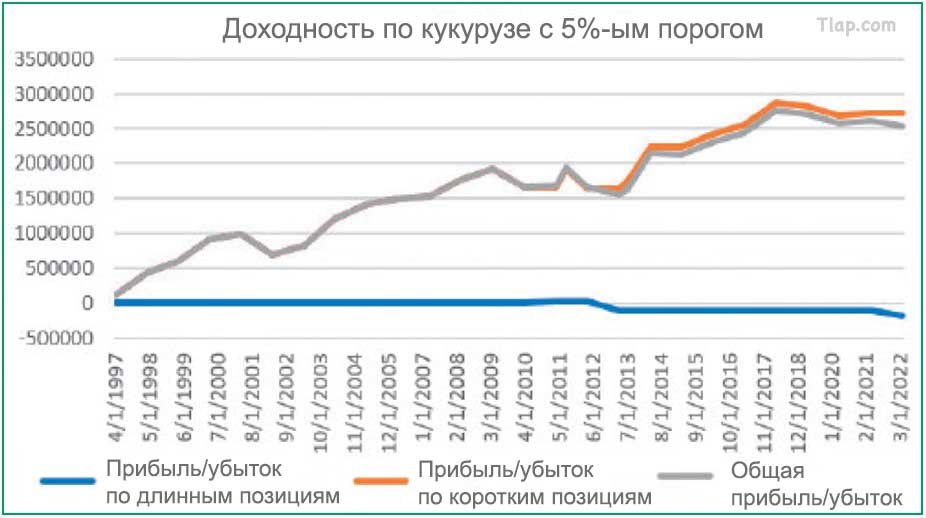

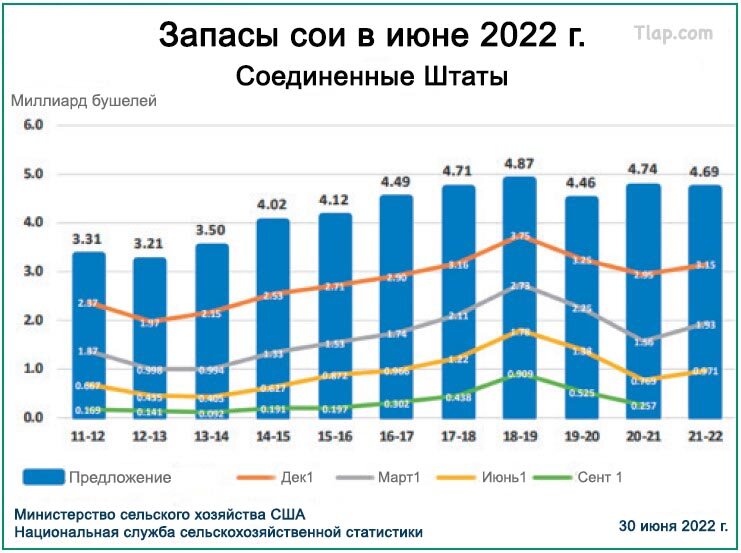

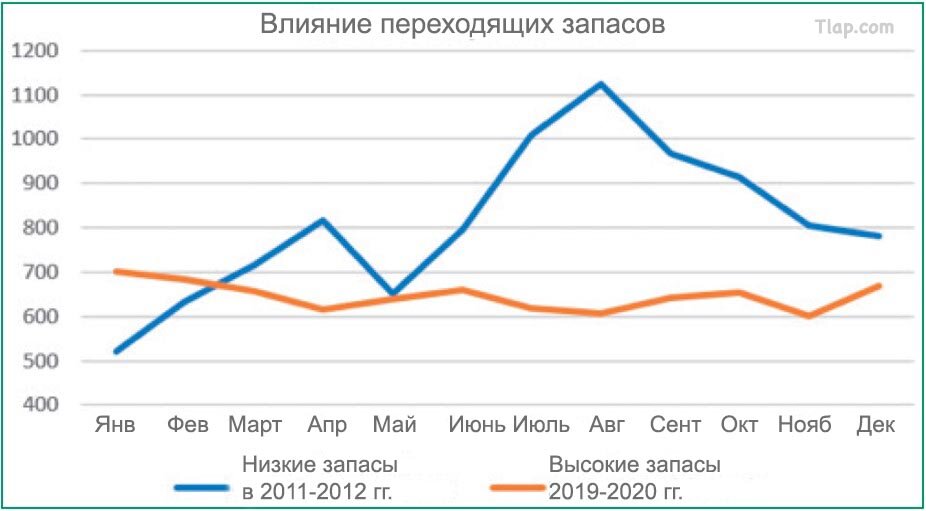

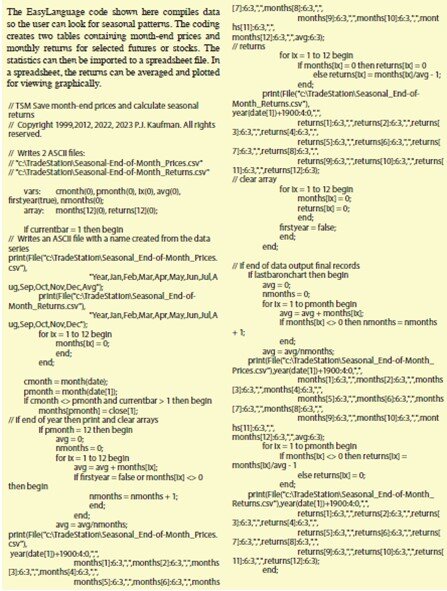

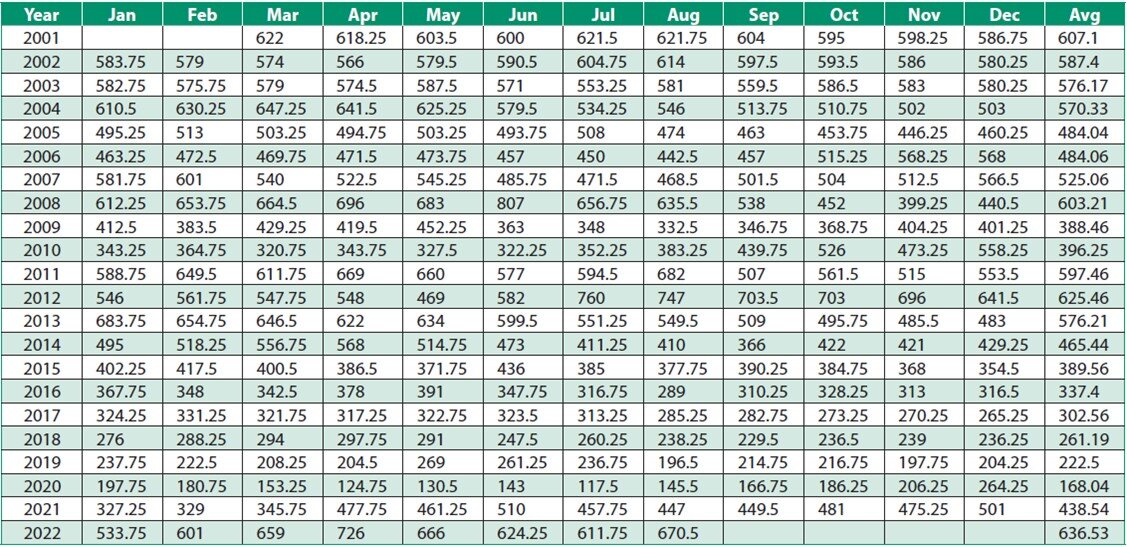

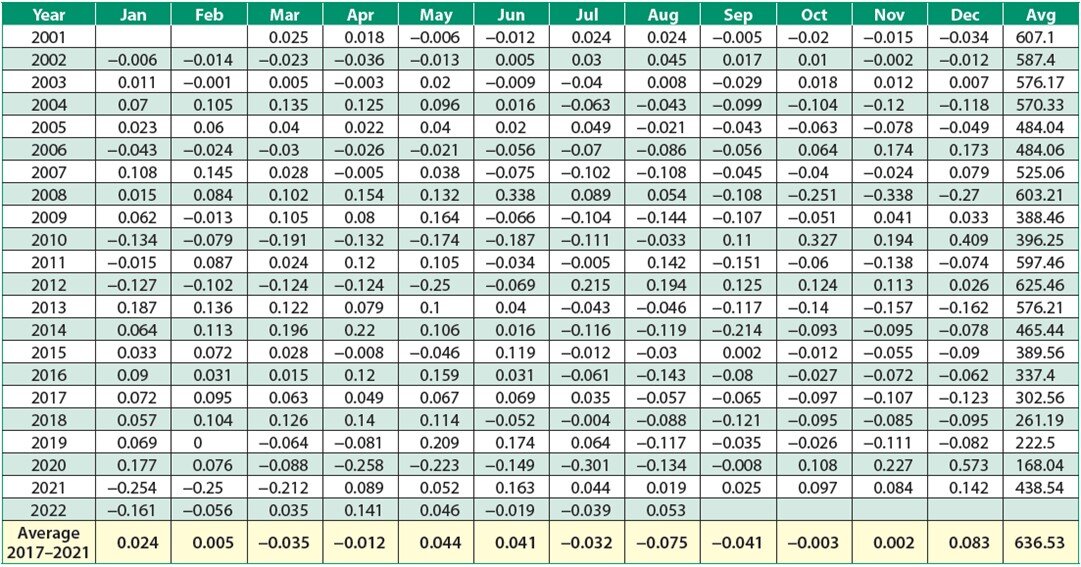

Последовательность и диверсификация Стратегия торговли на сезонных и несезонных рынках Сезонные паттерны привлекательны, потому что реальны и не подвержены манипуляциям, они естественным образом формировались веками в результате выращивания сельскохозяйственных культур и модификаций агробизнеса и технологий. Они предлагают трейдерам последовательность и диверсификацию. Несколько лет назад я был партнёром в крупном фермерском хозяйстве, находящемся в центре штата Иллинойс. У меня сложилось мнение, что цены на зерно вырастали в середине лета из-за опасений по поводу предстоящего плохого урожая, связанных с отсутствием дождей, слишком большим количеством осадков, нашествием насекомых и множеством других неприятных вещей. С тех пор я внимательно отслеживал ценовые паттерны и обратил внимание, что они стали сильно отличаться от тех, какими были ранее. Экскурс в историю Фермеры в Северной Америке обычно сажают свои летние сельскохозяйственные культуры в апреле и собирают урожай в октябре. Вы не можете изменить сезон, однако вы можете изменить устойчивость культур к экстремальным погодным условиям – жаре, засухе и дождю – и возможность хранения бо́льшего количества урожая, чтобы избежать избыточных продаж. Фермеры также стали хитрее: они умышленно сеют культуры, которые могут дать более высокие цены, но сообщают иные данные, а не те, которые публикует Министерство сельского хозяйства США. С другой стороны, Министерство сельского хозяйства США может оценить масштабы такого искажения данных, и это становится игрой в кошки-мышки. В данной статье мы рассмотрим сезонные и несезонные паттерны. Эти паттерны находятся под влиянием погодных условий, экспортных соглашений и технологических факторов. Технологии неуклонно улучшают урожайность (благодаря выведению гибридов и внесению удобрений), поэтому доходность с поправкой на инфляцию фактически снизилась. Мы уже давно не видели плохих урожаев. Представленную в этой статье сезонную стратегию я ограничу тремя основными северными культурами: кукурузой, пшеницей и соей. Они имеют одинаковую сезонность. Ещё одной традиционной культурой США является хлопок, но он выращивается на юге и имеет несколько иную сезонность. Вы должны уметь применять эту стратегию к хлопку и более мелким культурам, даже к энергии, но эту задачу я оставлю вам. Сезонность пшеницы, кукурузы и сои Вы видели сезонные графики, поэтому я не буду обсуждать их здесь – нам нужно уметь распознавать эти паттерны, чтобы прибыльно торговать на них. На рисунке 1 показана сезонность фьючерсов на кормовое зерно, пшеницу, кукурузу и соевые бобы с использованием ближайших фьючерсных данных за последние 20 лет, до июля 2022 года включительно. Для тех из вас, кто не занят в сельском хозяйстве, следует отметить, что пшеница, продаваемая на бирже, является кормовым товаром, она не предназначена для выпекания хлеба. Например, твёрдая краснозерновая озимая пшеница из Канзаса. Я использовал метод среднегодовых значений, который усредняет цены товара на конец месяца каждого года, а затем подсчитывает ежемесячный доход относительно его среднегодового значения путём деления цены товара на конец месяца на среднегодовое значение этих цен на конец месяца. Так как некоторые методы используют среднюю цену за месяц, цена на конец месяца является более практичной и позволяет избежать задержки. В разделе «Программный код сезонных цен и ежемесячной доходности на конец месяца на языке EasyLanguage» генерируются две таблицы: цены и ежемесячная доходность на конец месяца. Вы можете импортировать их в файл Excel и каждый месяц усреднять доходность, а затем построить график сезонной картины из среднемесячных цен. Он будет работать для любого фьючерса или фондового рынка. Сезонные паттерны цен на зерно Три зерновых культуры имеют сходство, начиная с максимумов при их посеве и заканчивая минимумами при сборе урожая, который, как правило, происходит в сентябре и октябре. Соевые бобы демонстрируют рост цен в середине лета, перед сбором урожая. Тем не менее, цены на все три зерновые культуры могут взлетать летом, даже несмотря на то, что средние их значения сглаживают данное ценовое движение. Соевые бобы имеют несколько другую динамику, поскольку их можно посадить позже и собрать раньше. Если погода задерживает посев кукурузы, фермеры могут переключиться с кукурузы на сою. Даже в 2022 году, когда цены взлетели, сезонный паттерн, похоже, сохранялся. Сезонность кормового зерна Пшеница и кукуруза Пшеница Соя Кукуруза Рисунок 1. Сезонность фьючерсов на пшеницу, кукурузу и сою. На этом графике показана сезонность кормового зерна, ближайшие фьючерсы в течение 20 лет до августа 2022 года. Сезонные паттерны привлекательны, потому что они реальны. Торговая система Теперь, когда мы видим сезонный паттерн, можем ли мы воспользоваться им для получения прибыли? На первый взгляд всё выглядит просто, но это не так. Мы увидим, что обычно цены на зерно снижаются с весны и до сбора урожая. Ценового всплеска в середине лета в некоторые годы достаточно, чтобы его можно было увидеть на графике, но он происходит гораздо реже, чем ожидается. Превращение сезонных паттернов в правила Паттерн определяется как «сезонный», если его цена начинается с низкого уровня зимой, увеличивается летом, а затем снижается к периоду сбора урожая. К нему можно применить следующие правила: Средняя ежемесячная доходность за предыдущие пять лет. Если цена на конец апреля (месяц для высаживания с/х культур) ниже средней за последние 5 лет, значит, мы имеем дело с «сезонным» паттерном. Если цена на конец апреля выше средней за последние 5 лет, значит, мы имеем дело с «несезонным» паттерном. После того, как мы определили вид паттерна, мы применяем правила: Если имеется «сезонный» паттерн, то покупайте по цене закрытия на конец апреля. Если цена в июле этого года выше средней, то в конце июля мы закрываем длинную позицию и открываем короткую. Если мы не выходим в июле, мы всегда выходим в конце августа и открываем короткую позицию. В конце сентября мы закрываем все свои позиции. Если имеется «несезонный» паттерн, мы продаём по цене закрытия на конец апреля. Закрываем короткую позицию в конце сентября. Используя эти правила, мы получаем результаты, представленные на рисунках 2, 3 и 4. Доходность по пшенице с нулевым порогом Прибыль/убыток по длинным позициям Прибыль/убыток по коротким позициям Общая прибыль/убыток Рисунок 2. Результаты торговли фьючерсами на пшеницу. Здесь показана доходность после применения этой торговой стратегии к фьючерсам на пшеницу. Доходность по кукурузе с нулевым порогом Прибыль/убыток по длинным позициям Прибыль/убыток по коротким позициям Общая прибыль/убыток Рисунок 3. Результаты торговли фьючерсами на кукурузу. Здесь показана доходность после применения этой торговой стратегии к фьючерсам на кукурузу. Доходность по сое с нулевым порогом Прибыль/убыток по длинным позициям Прибыль/убыток по коротким позициям Общая прибыль/убыток Рисунок 4. Результаты торговли фьючерсами на сою. Здесь показана доходность после применения этой торговой стратегии к фьючерсам на сою. Доходность по кукурузе с 5%-ым порогом Прибыль/убыток по длинным позициям Прибыль/убыток по коротким позициям Общая прибыль/убыток Рисунок 5. Сделаем более строгое условие для входа. Здесь представлены результаты торговли на кукурузе с использованием 5%-го порога для входа (то есть мы открываем длинную позицию, если текущая месячная цена на 5% ниже средней, и короткую, если она на 5% выше средней). Эта стратегия предлагает способ диверсификации на основе естественного явления сезонности. Применим более строгое условие для входа В приведённом выше примере мы открывали длинную позицию, когда ежемесячная доходность была ниже средней, и короткую позицию, когда она была выше средней. Теперь можно видеть, являются ли результаты более надёжными, если мы открываем длинную позицию, когда текущая месячная цена на 5% ниже средней, и короткую позицию, когда она на 5% выше средней. На рисунке 5 представлены результаты по кукурузе. Другие зерновые культуры показали не такие хорошие результаты при использовании порогового значения 5%. Тем не менее, вы можете протестировать другие пороговые уровни. Отсутствие сезонного паттерна – нормальное явление Когда мы смотрим на все результаты, мы можем сделать вывод, что торговля на несезонном паттерне, когда цены этого года стартуют выше, чем в среднем за последние 5 лет, является нормой. Но это противоречило бы идее технологии, потому что более высокая доходность привела бы к снижению цен. Причиной может быть инфляция, но это не приведёт к увеличению переходящих запасов. У нас имеются более высокие цены и бо́льшее количество зерна – необычное сочетание. Единственным объяснением будет более высокий спрос. Даже при более высоких запасах зерно, находящееся на хранении, исчезает до сбора нового урожая. Вы можете убедиться в этом, взглянув на декабрьские цены акций и цены акций следующего августа, как показано на рисунке 6. Улучшение тайминга Недостатком месячных данных является то, что они допускают большие колебания цен без возможности как-либо отреагировать на них. Амбициозный разработчик должен рассмотреть возможность использования дневных данных наряду с месячными сигналами. Если позиция длинная (сезонный паттерн), то её закрытие в середине лета будет обосновано индикатором дневного импульса. Я бы предложил RSI с фильтром Элерса, который сглаживает эти значения. Эта стратегия предлагает способ диверсификации на основе естественного явления сезонности. Запасы сои в июне 2022 г. Соединенные Штаты Миллиард бушелей Предложение 1 Дек 1 Марта 1 Июня 1 Сент Министерство сельского хозяйства США Национальная служба сельскохозяйственной статистики 30 июня 2022 г. Рисунок 6. Переходящие запасы соевых бобов. Низкое или высокое предложение в этом сельскохозяйственном продукте? Об этом вам расскажут переходящие запасы. На графике показаны переходящие запасы соевых бобов по состоянию на июль каждого года. Мы видим, что запасы в 2011-2012 годах были низкими, а запасы в 2019-2020 годах были высокими. Влияние переходящих запасов Низкие запасы в 2011-2012 гг. Высокие запасы в 2019-2020 гг. Рисунок 7. Влияние переходящих запасов соевых бобов. Здесь показана динамика цен на сою за два года: 2012 год (низкое количество переходящих запасов) и 2020 год (высокое количество переходящих запасов). Переходящие запасы Переходящие запасы сообщают нам, является ли предложение зерна низким или достаточным для того, чтобы пережить зиму до сбора нового урожая. Если переходящие запасы низкие, рынок будет нервничать и, вероятно, поднимется выше в середине лета при первом же опасении по поводу погодных условий. Большие запасы ослабят эти опасения. На рисунке 6 показаны запасы сои по состоянию на июнь каждого года. Вам нужно найти аналогичный график за декабрь. Раньше его было легко найти в Интернете, но, похоже, он исчез, поэтому вам нужно найти график, аналогичный показанному на этом рисунке. Мы видим, что запасы в 2011-2012 годах были низкими, а запасы в 2019-2020 годах были высокими. На рисунке 7 показаны ценовые паттерны в течение 2012 и 2020 гг. Низкие запасы в 2012 году вызвали всплеск цен летом, которые затем упали со сбором нового урожая. Высокие запасы в 2020 году привели к очень спокойным и снижающимся ценам. Что касается стратегии торговли, то низкие запасы изменят несезонный год (в котором происходят продажи) на сезонный год (в котором происходят покупки) в ожидании летнего всплеска цены. Продолжающееся увеличение переходящих запасов также должно быть связано с технологией. Программный код сезонных цен и ежемесячной доходности на конец месяца на языке EasyLanguage Представленный здесь код на языке EasyLanguage компилирует данные, которые помогают пользователю искать сезонные паттерны. Данный код создаёт две таблицы, содержащие цены и ежемесячную доходность на конец месяца для выбранных фьючерсов или акций. Затем статистику можно импортировать в файл электронной таблицы. В электронной таблице доходность может быть усреднена и отображена в графическом виде. Как рассчитать среднее значение за 5 лет Я запрограммировал её на компьютерном языке, который позволяет оперировать массивами данных. Это можно сделать в большинстве торговых платформ, но это будет сложно. Вместо этого вы можете создать таблицы сезонных цен и ежемесячной доходности, а затем усреднить ежемесячную доходность за последние пять лет, не включая текущий год. Это нужно делать только раз в год. В таблице на рисунке 8 показаны цены на конец месяца, сгенерированные в разделе «Программный код сезонных цен и ежемесячной доходности на конец месяца на языке EasyLanguage». В последнем столбце таблицы также отображена среднегодовая цена. В таблице на рисунке 9 показана ежемесячная доходность, сгенерированная тем же кодом. Рисунок 8. Цены на кукурузу на конец месяца. В таблице показаны цены на конец месяца, полученные из сопутствующего листинга кода. В последнем столбце указана среднегодовая цена. Рисунок 9. Доходность кукурузы на конец месяца. Данная таблица является результатом деления цены на конец месяца на среднегодовую цену минус 1, что даёт нам доходность на конец месяца. Резюме Хотя доходность данной стратегии не так хороша, как доходность оптимизированной системы торговли в направлении тренда, эта стратегия предлагает способ диверсификации на основе естественного явления сезонности. Результаты можно улучшить путём включения переходящих запасов и ежедневных данных. Причем эту концепцию можно применить к любому аграрному рынку. Предположения о том, что при сборе урожая цены как в сезонном, так и в несезонном паттернах (почти) всегда снижаются в конце, по всей видимости, являются верными. Природа играет свою роль. Переведено специально для Tlap.com, Перри Дж. Кауфман

-

- 7

-

-

-

-

- статья

- сезонность

- (и ещё 3 )

-

Рыночный шум, ценовые шоки, волатильность и информационный коэффициент – Перри Кауфман Ссылки: YouTube, сайт подкаста Добро пожаловать на подкаст Better System Trader! Это – выпуск номер 10, я – ваш ведущий Эндрю Суонскотт. На этой неделе я подготовил для вас просто отличное интервью! Карьера нашего гостя началась в ракетостроении – он работал над системами навигации для космической программы «Аполлон». На рынки он пришел в 1971 году! За свою карьеру он успел поработать со множеством успешных CTA и проп-фирм, занимающихся как трейдингом, так и инвестированием. Он выступал в качестве консультанта и помогал в создании программ для хеджирования и системной торговли. Также он опубликовал целых 13 книг… А через пару недель их количество увеличится до 14! Мы обсудили с ним концепт рыночного шума, какой эффект шум оказывает на разные стили торговли и как его можно использовать для отбора стратегий. Также мы поговорили о ценовых шоках, о том, как снизить их негативное влияние на торговлю, и о том, как можно обернуть волатильность себе на пользу. Кроме того, мы обсудили применение информационного коэффициента в качестве инструмента для отслеживания работоспособности стратегии… А еще наш гость поделился несколькими идеями для торговых систем, которые вы сможете протестировать самостоятельно, и ответил на вопросы слушателей. Ладно, давайте приступим! Наш сегодняшний гость – Перри Кауфман! Надеюсь, вам понравится это интервью. *** — Перри Кауфман, спасибо, что смогли к нам сегодня присоединиться! Полагаю, большинство знают вашу историю, но для тех, кто не в курсе… Не могли бы вы представиться и рассказать в двух словах о том, как вы начали торговать? — В двух словах будет проблематично! Моя карьера началась в аэрокосмической отрасли. Большинство и так это знают, но… Я попал в команду ученых, занимавшихся навигацией «Джемини». Слушателям постарше, возможно, известно, что это – проект, предшествовавший «Аполлону». Про «Аполлона»-то знают все… Но да, без навигации в этом деле никуда! Образование я получил математическое. После выпуска я какое-то время работал на правительство, занимался исследованиями. Потом увлекся компьютерами. Мы с парой приятелей из моей исследовательской группы решили начать свое собственное дело и основали компьютерную компанию. А еще несколько лет спустя один из клиентов предложил нам поработать над опционами. Это случилось примерно в 1970 году, так что это были опционы Лондонской биржи… Это дело оказалось настолько увлекательным, что мы с тех пор занимались только торговлей. Правда, мы быстро переключились с опционов на фьючерсы – они показались нам более интересными с фундаментальной точки зрения, ведь их можно торговать с большим кредитным плечом. Вот так все и началось! Какое-то время я руководил собственной фирмой, мы занимались хеджингом на рынках сельскохозяйственного сектора. Так что есть у меня и такой опыт… А потом мы решили пойти по пути разработки систем и торговли на средства инвесторов. Я занимаюсь этим до сих пор! Еще я достаточно долго консультировал нефтяные компании и успел разработать множество алгоритмических торговых программ. Хочу это подчеркнуть – все, что я делаю, я делаю с помощью алгоритмов! Давным-давно, много лет назад, я пробовал торговать дискреционно. Это показалось мне очень утомительным – то зарабатываешь, то теряешь… На мой взгляд, системный трейдинг гораздо проще. Я хорошо управляюсь с числами, и мне нравится, когда вероятности работают самостоятельно. Вот чем я занимаюсь! Я разрабатываю программы. Впрочем, уверен, вы и так это знаете. — Вы торгуете уже очень давно! Уверен, за свою карьеру вы успели повидать самые разные рыночные условия. Можете рассказать нам, как с годами менялись рынки? — Хороший вопрос! Действительно, рынки сильно изменились. Полагаю, в основном это обуславливается двумя факторами: развитием технологий и ростом количества участников. Очевидно, технологии значительно ускорили процесс торговли. Сейчас доступ на рынки можно получить с любого конца света! Когда я начинал, все было иначе. Выросло и количество участников. Особенно на рынках США! В США ведь все вкладываются в рынок – так или иначе… В основном, конечно, через инвестиционные программы пенсионных фондов. Одни выбирают фонд и вкладывают в него свои сбережения… А другие торгуют сами! Причем достаточно активно. Это сильно изменило рынки. Сейчас на них гораздо больше шума, чем раньше! В начале семидесятых, когда я только начинал торговать, можно было зарабатывать деньги, используя скользящую среднюю с периодом в десять дней! Все было действительно настолько просто. Но в начале восьмидесятых ситуация начала меняться. Рынки становились все активнее и активнее, в торговлю приходило все больше людей… Людей с разными мнениями и разными целями, которые то вводили деньги на рынок, то выводили их… Это привело к росту уровня шума, что значительно усложнило трендовую торговлю – сейчас не так-то просто определить, где тренд начинается, а где заканчивается. Приходится ждать сильного движения, которое невозможно спутать с шумом. Зато для тех, кто торгует возврат к среднему, сейчас все стало немного проще! Потому что шум увеличил количество краткосрочных колебаний, в том числе и против тренда. Так что, думаю, в целом тенденция идет именно в эту сторону… Есть и другой нюанс, который все усложняет: в периоды кризисов рынки сейчас гораздо чаще двигаются вместе. И развороты на них тоже происходят одновременно… Движущая сила рынков – денежные потоки, входящие и исходящие. В 2008 году все начали выводить свои деньги из рынков! Из-за этого те рынки, которые росли, начали падать, а те рынки, которые падали, начали расти. Это весьма плохо сказалось на диверсификации. Управляющие из хедж-фондов, которые привыкли снижать риски путем распределения позиций по разным активам, прочувствовали это на собственной шкуре. Все активы отреагировали на движение денежного потока одновременно. Подозреваю, что в будущем это повторится. Сейчас люди начинают нервничать при первых признаках проблемы… Вы знаете, как это обычно бывает: проходит слух, что какой-нибудь крупный банк может разориться, и все сразу бегут в него снимать свои деньги. В итоге это приводит к гораздо более серьезным проблемам, чем та, с которой все началось. Вот, собственно, три основных фактора, усложнивших нам жизнь: развитие технологий, рост количества участников и поведение людей во время кризисов. Мне кажется, из-за этого современные рынки совсем непохожи на те, которые я торговал каких-то десять-пятнадцать лет назад. — Если вы не против, я хотел бы вернуться к теме шума! Шум – это ведь не волатильность, верно? — Шум – это хаотичные колебания цены вверх-вниз. Как я уже сказал, в начале семидесятых можно было делать деньги, используя скользящую среднюю с периодом в 10 дней! Участников на рынке было мало, так что движения цены были плавными и направленными. Плавными – потому что доминирующей силой были коммерческие участники и крупные трейдеры. Тогда на рынке не торговали ни частники, ни пенсионные фонды… Возможно, слушателям это покажется интересным: когда появляется какой-нибудь новый рынок, например, когда какая-то страна вводит новый биржевой индекс, обычно он легко поддается торговле краткосрочными трендовыми стратегиями! Потому что новый индекс ведет себя так, как вели себя наши рынки в шестидесятых-семидесятых годах. Малое количество участников, преимущественно – коммерческие представители... Такие рынки склонны к сильным трендам! Но… Можете убедиться сами: с годами торговать их с помощью краткосрочных трендовых систем становится все сложнее и сложнее! Приходится переходить на более долгосрочные тренды – это помогает избегать «шумных» движений, которых с каждым годом становится все больше. Если вы попробуете отсортировать индексы по шуму, то обнаружите, что самые «шумные» – американские. Для измерения шума я использую свой коэффициент эффективности. Он вычисляет количество краткосрочных колебаний по отношению к долгосрочному изменению цены. Рынки США – самые шумные! Следом идет большинство европейских индексов. Потом – азиатские, за ними – индексы Латинской и Южной Америки. Новые рынки и рынки развивающихся стран, количество участников в которых сравнительно невелико, обычно имеют более сильные тренды. Это – полезная информация, потому что если вам нужно выбрать, какую систему разрабатывать… Рынки с самым высоким уровнем шума лучше торговать с помощью краткосрочных стратегий возврата к среднему. А рынки с низким уровнем шума – трендовыми стратегиями! Полезно это учитывать. Хочу уточнить… На развитых рынках тренды тоже случаются! Наши индексы много лет были печально известны слабостью своих трендов. Но последние шесть лет [с 2009 по 2015] тренды на них просто прекрасные! Так что у каждого рынка бывают свои периоды тренда и флета. Но в целом рынки индексов США не очень-то хорошо подходят для трендовых систем. Их лучше использовать на рынках краткосрочных и долгосрочных процентных ставок, а еще на форекс. Потому что, как мне кажется, главной движущей силой на этих рынках является политика Федрезерва. Долгосрочные тренды случаются именно из-за изменений процентных ставок… Которые, очевидно, меняются плавно и медленно. Эти изменения оказывают огромное влияние на рынки процентных ставок! Следом идет форекс. Денежные потоки обычно направлены в сторону рынков с высокой инфляцией и низкой политической стабильностью. А потом уже идут индексы… Изменения процентных ставок отражаются и на них, но здесь все гораздо сложнее. — Вы сказали, что при выборе стратегии и рынка полезно учитывать уровень шума… На что еще стоит обратить внимание? — Очень хороший вопрос! Знаете, моя жена двадцать пять лет проработала трейдером в одном из чикагских биржевых залов. Она – истинный краткосрочный трейдер, в этом не может быть никаких сомнений. Она все еще торгует! И всегда ищет хорошую возможность быстро зафиксировать прибыль. Как-то раз мы с ней решили обсудить, как распорядимся нашими инвестиционными счетами. Мы сошлись во мнении, что стоит купить акции – энергетических компаний, медицинских и так далее… Мы договорились, что продержим эти позиции один год, а там посмотрим. Нам показалось, что это – адекватный срок. В общем, мы потратили пару дней на то, чтобы все распланировать, а потом моя жена отправилась на биржу и купила все эти акции. Несколько дней спустя, вернувшись домой с работы, она объявила: «Окей, я вышла, мы получили прибыль!» [смеются]. К чему я это рассказываю? У каждого трейдера свой характер. Лично я предпочитаю использовать одновременно много разных торговых систем. Мне нравится их комбинировать! Примерно 50% моего портфеля – трендовые системы. Другие 50% – возврат к среднему и краткосрочная торговля по паттернам… Но моя жена – это истинный краткосрочный трейдер! Как бы она ни старалась, она не сможет изменить свою природу. Так что вам нужно найти систему, которая подходит вашему характеру. Если в душе вы – краткосрочный трейдер, вы не сможете справиться с размашистыми колебаниями кривой доходности, которые характерны для программ долгосрочной трендовой торговли. Такие программы по окончании тренда легко могут принести вам 15-20% прибыли! Это – одно из характерных свойств данных программ, и если вы собираетесь их использовать, вы должны быть к этому готовы. Но если вы – краткосрочный трейдер, это сведет вас с ума! Так что… Да, конечно, вы можете выбрать систему, отталкиваясь от уровня шума. Но вам обязательно нужно определить, в чем заключается ваш личный торговый подход… И что для вас комфортнее всего. — Полагаю, те, кто только начал торговать, еще не знают, в чем заключается их личный торговый подход… Можете им что-нибудь посоветовать? — Я всегда советую начать с трендовой торговли! Определенно, это – самый безопасный путь. Причем я говорю о долгосрочной трендовой торговле! Ведь тренды бывают и краткосрочными... Ими движет спрос, предложение и ряд других факторов. Но, как мне кажется, самые безопасные тренды – те, которыми движет политика Федрезерва. То есть макротренды! Они определяются индикаторами с периодами вычисления от 60 дней… И вплоть до 200. Макротренды – самый безопасный путь для новичков. Он дает возможность встать на правильную сторону рынка. Сигналы появляются редко, так что этот подход не потребует от вас много времени. В принципе, по нему можно торговать даже всего один раз в неделю! Но вам обязательно нужно познакомиться с рынком поближе. И вложить в него реальные деньги! Хотя бы небольшую сумму. Акции, например, можно торговать со счетом всего в пару тысяч долларов. Чтобы по-настоящему понять трейдинг, вам нужно увидеть, как ваша система работает в реальных условиях. Я посоветовал бы вам начать с трендовой торговли! С ее помощью можно торговать и акции, и ETF. Кстати… Сейчас мне придется затронуть тему портфельного риска, но, думаю, это стоит упомянуть… Если вы торгуете больше одного инструмента, всегда нужно использовать так называемый паритет волатильности. Нужно стремиться к тому, чтобы риски по каждой позиции были одинаковы. Самый простой способ добиться этого при торговле акциями – и, в принципе, единственный – это отвести на каждые акции равное количество средств, а размер позиции определять в зависимости от цены на акции. Конечно, это примитивный подход. Но на акциях дороже, скажем, пяти долларов наблюдается достаточно стабильная корреляция между ценой и волатильностью. Не буду углубляться в эту тему, она достаточно сложная… Но самый простой способ, который я сам использую – просто отвести на каждые акции какой-то фиксированный размер инвестиции (например, 10 000, 5 000 или 1 000 долларов), а потом поделить эту сумму на цену акций. Получившееся число – размер вашей позиции. Придерживайтесь ее, и ваши риски на разных акциях будут примерно одинаковыми. Кстати, когда я торгую фьючерсы, например, S&P E-mini, я делю это число на реальную волатильность. Для ее определения я использую ATR с периодом в 20 дней – его долларовое значение! То есть я беру какой-нибудь размер инвестиции, например, 25 000 долларов, и делю это число на долларовое значение ATR(20). Это и есть паритет волатильности. На акциях это нельзя считать реальным паритетом волатильности… Но та простая формула, которую я вам дал, позволяет приблизиться к нему настолько, насколько это возможно. Хочу отметить, что не всем нравится использовать во всех сделках один и тот же размер позиции. Иногда трейдеру кажется, что какие-то акции принесут ему больше прибыли, чем все прочие… Тем не менее, я всем советую придерживаться равных рисков. Ведь если вы решите открыться по каким-то акциям более крупной позицией, но по какой-либо причине не сможете получить по ним более крупную прибыль… Окажется, что вы только зря увеличили риск своего портфеля. Лично я так и не научился предсказывать, какую прибыль мне удастся сделать в следующей сделке. Прогнозировать риск у меня получается гораздо лучше! Но вот то, сколько рынок тебе даст… Это – сложная тема! Предположим, мы берем с какого-нибудь рейтингового сервиса список «топ-10 самых прибыльных акций». Можно ли сказать, что акции, которые находятся на первом месте, на следующей неделе тоже принесут самый большой доход? А вдруг на первое место выйдут те, которые сейчас находятся на третьем?.. Сомневаюсь, что здесь может быть какая-то определенность! Думаю, гораздо лучше просто взять десяток разных акций, которые, как вам кажется, будут показывать хорошие результаты, и торговать их с равными рисками, наслаждаясь преимуществами, которые дает диверсификация. Потому что мы не можем знать, какие акции покажут наилучшую доходность! В общем, советую вам стремиться к выравниванию рисков. Это – самый безопасный подход. Хочу порекомендовать вам одну книгу. Она была опубликована пару лет назад, называется «Inside the Black Box». Автор утверждает, что в ней содержится инсайдерская информация о том, как ведется торговля в разных хедж-фондах. В ней описано множество методов для аллокации средств… И автор критикует их все – кроме метода равных рисков! При этом он не утверждает, что этот метод – лучший. Он просто говорит, что все остальные методы никуда не годятся. Так что… Вывод предлагаю вам сделать самостоятельно. Кстати, могу посоветовать еще одну книгу, это – моя любимая! Называется «Логика неудачи». Не знаю, слышали ли вы о ней, Эндрю… Это – немецкая книга, она была издана примерно в 2001 году. Автор – Дитрих Дернер. Там описывается интересный опыт… Ученые собрали группу испытуемых, состоящую из топ-менеджеров. Каждому из них предоставили гипотетическую африканскую страну, с которой они могли делать все, что пожелают, и дали цель – улучшить качество жизни. Испытуемые приказывали вырыть глубокие колодцы, создать системы ирригации для полива посевов, начать выращивать скот и так далее… Но большинство попыток окончились провалом. Все это происходило в сложной компьютерной модели, которая оценивала долгосрочные последствия их действий. Некоторым из испытуемых все же удалось добиться успеха. Но почему именно это произошло, ученые так и не поняли! Почему ошибочные стратегии оказывались ошибочными – с этим все было ясно. Но с успехами все гораздо сложнее. Не так-то просто определить, почему именно человеку удалось добиться успеха. Думаю, это справедливо и для трейдинга. Очень советую вам прочитать эту книгу! Она короткая и написана простым языком. Ее уже перевели на английский [и на русский]. Всем ее рекомендую. — Спасибо за совет, надо будет ее найти! Раз уж мы заговорили о контроле рисков, может, обсудим тему ценовых шоков? Под ценовым шоком я имею в виду крупное изменение цены, вызванное неожиданным событием. Рынки за свою историю повидали немало ценовых шоков, которые, очевидно, отразились на результатах многих стратегий. Однако во время бэктестов ценовые шоки почти никогда не учитываются. Можете рассказать, какое влияние они оказывают на ценовые данные? И как с этим можно справиться? — Очень хороший вопрос! Да, боюсь, ценовые шоки привели к завышению результатов огромного количества бэктестов. Очевидно, мы не можем знать, как ценовой шок скажется на нашей стратегии во время реальной торговли. Но в целом они обычно оказывают негативный эффект. Особенно на трендовую торговлю… Ценовой шок приводит к тому, что на одной из сторон рынка образуется вакуум. Так как большинство людей торгуют акции только в покупки, на них чаще случаются ценовые шоки-обвалы. Причем очень серьезные! Кстати, моя жена их просто обожает. Краткосрочные биржевые трейдеры, можно сказать, только ради них и живут! Ради подобных резких обвалов... Не то чтобы их можно было спрогнозировать заранее! Но она постоянно торгует продажи, надеясь на то, что случится ценовой шок. Если вы проводите долгосрочный тест, вы можете легко изолировать ценовые шоки, пройдясь по истории… Кстати говоря, ценовой шок – это резкое движение цены, случившееся за один день. Так что события вроде тех, которые произошли в 2008 году, к ним не относятся! Рынок тогда не просто рухнул… Это было длительное падение, причем со временем оно только ускорялось. То же самое случилось и в 1987. Но ценовой шок – это просто какое-то неожиданное событие... Например, победа на выборах менее популярного кандидата или ядерный взрыв в Индии. Все эти события легко можно исключить из своих бэктестов. Достаточно добавить фильтр: игнорировать дни, в которые волатильность (или ATR) в три раза превышала свое среднее значение. Попробуйте пройтись по результатам бэктестов и отметить эти дни… Вы обнаружите, что в большинстве из них вы получили бы прибыль! Но это просто нереально. Вам бы крупно повезло, если бы вы закрыли с прибылью хотя бы 30% этих дней. Но в бэктестах ими может обуславливаться значительная часть ваших прибылей. Их результаты легко могут ввести вас в заблуждение касательно доходности вашей стратегии… А все из-за ценовых шоков! Причем они опасны не только тем, что вы можете переоценить доходность своей системы – вы можете еще и недооценить ее риски! Ведь в реальности вы не только не получили бы эти прибыли – вместо них вы получили бы убытки! А именно убытками и определяются риски... Из-за этого можно серьезно недооценить риски системы, что приведет к катастрофе. Пожалуй, большинство людей недооценивают то количество средств, которое нужно иметь на счете, чтобы пережить ценовой шок. Хуже того, многие трейдеры переоценивают параметры своей системы и пускают в ход слишком большое кредитное плечо... С ним нужно быть очень осторожным! Пример, ставший уже классическим – фонд Long-Term Capital Management, рухнувший, кажется, в 1998 году. В нем работали два лауреата Нобелевской премии – они помогали с разработкой торговых систем! Знаете, что они сделали? Они сказали: «Да, очевидно, в прошлом случилось несколько серьезных ценовых шоков, но можно не рассчитывать на то, что они повторятся – слишком уж они уникальны!» Они просто выкинули ценовые шоки из исторических данных! Конечно, они были правы – те ценовые шоки действительно никогда больше не повторились. Зато случились другие! Поскольку эти ученые исключили ценовые шоки из своих исторических данных, их бэктесты показали просто прекрасную кривую доходности… Настолько прекрасную, что им удалось уговорить банки предоставить им кредитное плечо 50:1! Рынку даже не понадобилось совершать какое-то огромное движение, чтобы стереть их с лица земли. У них выдалось то ли шесть, то ли семь лет очень хорошей доходности, потому что им повезло начать торговлю как раз после очередного ценового шока, который бы их разорил. Они протянули… До следующего ценового шока! Который разорил их на самом деле. Но в промежутке им удалось продемонстрировать прекрасную доходность. Проблема ценовых шоков в том, что они будут всегда. И они всегда будут непредсказуемыми. И крупными. Не стоит исключать их из исторических данных! Потому что по ним можно судить о рисках. А насчет тестирования… Есть пара способов смягчить их влияние, не прибегая к ручному просеиванию каждой прибыли и убытка. Вы можете начать с тестирования широкого диапазона параметров. Скажем, вы разрабатываете трендовую систему… Одно дело – выбрать для нее период в 60 дней, потому что с ним она показывает наилучшие результаты на истории. Поступая таким образом, вы, вероятно, неосознанно используете ценовые шоки. Но совсем другое дело – протестировать параметры 30, 60 и 120… И обнаружить, что средний из них наименее чувствителен к ценовым шокам. Кстати, обратите внимание: в этом примере я использовал удвоение переменной! Когда вы удваиваете период вычисления, вы, по сути, используете равные проценты, что повышает качество выборки. Если вы протестируете скользящие средние с периодами 30, 40, 50, 60, 70 и так далее, то обнаружите, что прибыльный диапазон значений перекошен в сторону крупных чисел. Потому что разница между скользящими средними с периодами 90 и 100 очень небольшая! А вот разница между 10 и 20 – просто огромная. Получается, тестируя параметры с шагом 10, вы сами вносите перекос в свои результаты. Вам может казаться, что вы анализируете равномерное распределение, но это не так. Так что… Что бы вы ни тестировали, старайтесь увеличивать период не на какое-то одинаковое число, а на значение в процентах! Даже если это будет всего 1,2% или 1,5%. Равное количество дней использовать не стоит! Потому что в этом случае есть вероятность, что вы получите искаженное представление о том, что работает, а что нет. Вам всегда будет казаться, что лучше всего работают варианты с более крупными периодами вычисления… Кроме того, чтобы снизить влияние ценовых шоков, можно уменьшить время удержания сделки! У меня есть хорошая трехдневная система – расскажу о ней позже! Но… Если представить, что в течение года я нахожусь в рынке всего 15-20% времени, получается, что я избегаю 80% ценовых шоков! Что просто прекрасно. Это – одно из преимуществ краткосрочной торговли… Если вы найдете способ зарабатывать те же деньги, но за меньшее время, вы не только повысите эффективность использования капитала, но и сможете избежать больше ценовых шоков! Те, кто торгует в краткосрок, страдают от них гораздо реже. Однако вы все равно должны быть к ним готовы. Не надо думать, что если вам удалось снизить вероятность столкнуться с ценовым шоком, то этого вообще никогда не произойдет. — Ценная информация, Перри, спасибо! Если вы не против, я хотел бы обсудить тему отслеживания торговых результатов и деградации систем. Рынки меняются, одни стратегии перестают работать, другие наоборот – выходят в прибыль… Как можно отслеживать здоровье своих систем? — Похоже, вы не подготовили для меня ни одного простого вопроса [смеются]! К сожалению, ответа на этот вопрос еще никто не нашел. Позвольте дать вам пару простых ответов… Каждому управляющему нужно отслеживать работоспособность своих систем. Вероятностная природа рынка делает возможной ситуацию, в которой мы забираемся в глубокую просадку, но при этом считаем, что все в порядке, потому что происходящее худо-бедно соответствует тому, что было на истории… Очевидно, начинать нужно с истории. Бэктесты помогут вам составить представление о своей стратегии – о том, какой должна быть ее доходность, просадки, риски… Также я всегда учитываю информационный коэффициент. Чтобы вычислить его, возьмите годовую доходность стратегии и разделите ее на годовое стандартное отклонение. Формула достаточно простая! Можете загуглить. Если ваша система надежна, вы получите значение между 1 и 1,5. Если ваш информационный коэффициент превышает 3, вы, вероятно, дошли до подгонки. Идеальных систем не бывает! В девяностых у меня была одна прекрасная система для краткосрочной трендовой торговли. Ее информационный коэффициент на протяжении целых восьми лет равнялся 3. Мы продали ее одной компании за хорошие деньги. Однако сейчас рынки стали куда сложнее! Раньше все было гораздо проще… В девяностых рынки вообще шли вверх по прямой! И мы неплохо на этом заработали. И все же, если информационный коэффициент вашей стратегии превышает значение 3… Это уже немного нереалистично! А выше 4 – совершенно нереалистично. Если вы получили такое значение, вам стоит пересмотреть свой подход. А в действительности… Скажем, я создаю стратегию, информационный коэффициент которой равняется 2. Это – в выборке, то есть на истории. Предположим, что я начинаю торговать по этой системе на демо-счете, то есть вне выборки. В этом случае вполне можно ожидать, что коэффициент упадет с 2 до 1. Потому что система столкнется с незнакомыми ей паттернами ценовых движений! Они обязательно будут отличаться от исторических, хотя бы немного. Ваша программа не сможет адекватно на них реагировать, но при этом она может торговать в прибыль! То, что она торгует в прибыль – это хорошо! И то, что значение упало с 2 до 1 – на самом деле это успех! Не нужно этого бояться, это просто реалии торговли. Статистика учит, что по мере добавления новых данных максимальные серии прибылей и убытков растут. Прямо как в подбрасывании монетки! Чем больше раз вы ее подбросите, тем более длинные серии прибылей и убытков вы получите. Но результаты все равно будут случайны. Так что нет ничего удивительного в том, что при переходе на демо, на новые данные, информационный коэффициент падает с 2 до 1. А когда вы начнете реальную торговлю, он просядет еще сильнее! Потому что ваши прибыли начнут страдать от комиссий и проскальзываний, которые очень сложно точно учесть в бэктестах. Можно ожидать, что коэффициент упадет до 0,75. Опять же, это – большой успех! Потому что информационный коэффициент рынка акций – примерно 0,3. Если у вашей системы он равняется 0,75, значит, с конкурентоспособностью у вас все в полном порядке! В общем, нужно хорошо понимать параметры своей системы и знать, что есть хорошо, а что – плохо. А еще нужно принимать риски. Информационный коэффициент 0,7 подразумевает достаточно крупные колебания кривой доходности. Но это тоже – реалии торговли... В трейдинге приходится мириться с тем, что у твоих систем есть определенные риски. Избавиться от рисков полностью невозможно. Нет смысла постоянно менять параметры и добавлять новые фильтры, исключающие неудачные сделки. Это так не работает. Ваша система должна быть надежной! Мне нравится поговорка: безразмерные штаны подойдут любому. Если у вашей системы всего несколько переменных, конечно, она будет показывать далеко не лучший результат. Но она будет работать! И будет приносить вам прибыль, причем на большинстве рынков. А что до рисков – их можно снизить с помощью диверсификации. Вот это – верный подход. Не пытайтесь избавиться от убытков, сохранив прибыли. Не обманывайте самих себя. Избавитесь от риска в одном месте – он выскочит в другом. Это просто нереально. Так что я настоятельно советую… Если вы хотите добавить в свою прибыльную систему какой-то параметр, посмотрите, насколько он увеличивает ее доходность. Доходность должна вырасти значительно, причем на всех рынках! Если этого не происходит, изменение лучше не вносить. Ваши подходы должны быть надежными. Какие подходы надежны? Долгосрочная трендовая торговля! И некоторые паттерны волатильности… Возможно, вы замечали, что когда волатильность преодолевает определенную отметку, риски начинают превышать потенциальное вознаграждение. А когда волатильность низкая, рынок часто топчется на одном месте… Режимы волатильности определяют некоторые рыночные характеристики, что очень интересно. Если вы не против, я еще немного поболтаю на эту тему… Интересный нюанс трендового подхода: если вы исключите из торговли периоды экстремально низкой волатильности, когда рынки как будто топчутся на одном месте, то обнаружите, что ваша доходность серьезно просела. Трендовые системы работают лучше всего именно в периоды низкой волатильности! Точнее говоря, в периоды с волатильностью ниже средней. Низкая волатильность приводит к самым стабильным прибылям, пусть и небольшим, ведь рынок в такие периоды движется слабо! Так что если вы торгуете фьючерсами или S&P, очень важно задействовать в периоды низкой волатильности более крупное кредитное плечо! Профессиональные управляющие применяют так называемую целевую волатильность – где-то 12-16%. Для ее измерения используется стандартное отклонение дневных прибылей и убытков. Когда волатильность падает, скажем, до 8-10%, они начинают торговать более крупными позициями, чтобы подстегнуть волатильность своей торговли до 12%. Если вы не будете этого делать, ваши результаты окажутся ниже ожидаемых. Так что в периоды низкой волатильности можно делать хорошие деньги. С другой стороны, как я уже упомянул, когда волатильность очень высокая, обычно полезнее просто выйти из рынка. Для измерения волатильности я использую двадцатидневное значение волатильности в годовом исчислении [annualized volatility] – ту самую, которая применяется в опционах. Загуглите формулу, не буду ее диктовать! Например, S&P лучше не торговать, когда волатильность доходит до 40-50. Потому что риск начинает превышать потенциальное вознаграждение. Возможно, вам не захочется выходить из активного рынка… Но в долгосроке это – прибыльное решение. Кстати… Не знаю наверняка, но я бы не удивился, если бы обнаружилось, что в периоды высокой волатильности ценовые шоки случаются чаще. Может, это – отдельный вид ценовых шоков… Ладно, хватит с этой темой! Думаю, я и так вас уже утомил. — Если вы не против, я хотел бы задать вам еще один короткий вопрос, а потом перейдем к вопросам слушателей! Правда, для ответа нам может понадобиться хрустальный шар, но все же… Если принять во внимание те изменения, с которыми вы столкнулись в прошлом… Как вы думаете, в каком направлении рынки будут двигаться в будущем? — Сложный вопрос! Думаю, и ликвидность, и уровень шума с годами будут только расти. Трендовая торговля по-прежнему будут прибыльной, но не такой, как сейчас. Потому что, как я уже сказал, сейчас требуется больше времени, чтобы определить, когда входить, а когда выходить. От трендов удается забрать все меньше и меньше… Но мне по-прежнему нравится трендовая торговля! Думаю, возможности будут всегда. Я уже лет десять избегаю внутридневной торговли, потому что возможностей на дневных графиках по-прежнему достаточно. Правда, в последнее время индексы стали более склонны к возврату к среднему… К сожалению, единственное, что я отчетливо вижу в будущем – рост корреляций. Это значительно усложнит диверсификацию… Так что я настоятельно советую слушателям задуматься о разных стратегиях – а не о разных рынках! Рынки будут двигаться сонаправленно. Но если в вашем арсенале будет и стратегия возврата к среднему, и трендовая стратегия, и стратегия торговли по паттернам… Вы все равно сможете поддерживать диверсификацию на приемлемом уровне! Даже в ситуациях, когда рынки будут двигаться сонаправленно. Так что я бы сосредоточился на разработке трех хороших стратегий. Трех-четырех, не больше! После четырех рост диверсификации значительно замедляется. Постарайтесь придумать три-четыре разных подхода к рынкам. Думаю, это поможет вам выжить. И, как я уже сказал, вам нужно внимательно следить за результатами своих стратегий. Вы должны быть уверены в том, что они не деградируют. — Мне хочется задать вам еще столько вопросов! Но давайте перейдем к вопросам слушателей... Первый – от Ларри П. «Трендовая торговля, свинговая, возврат к среднему – во всех ли системах полезно учитывать уровень шума? Помню, как 20 лет назад я прочитал вашу книгу, «Smarter Trading», в которой вы описали свой коэффициент эффективности. К сожалению, он не стал для меня святым граалем… Но, возможно, с тех пор вам удалось найти ему лучшее применение?» — Да… Спасибо за вопрос. Мне действительно нравится мой коэффициент эффективности. Как я уже сказал, я использую его для измерения уровня шума. Полученные данные помогают мне принять решение о том, что лучше торговать на этом рынке – тренды или возврат к среднему. Но я не придумал, как его можно использовать в повседневной торговле… Хотя несколько лет назад я попробовал применить его при разработке метода умного исполнения ордеров. Если коэффициент показывал высокий уровень шума, я не входил, пока цена не успокоится. К сожалению, это тоже не оказалось святым граалем… Потому что этот подход не учитывает волатильность. Но даже если добавить ее в уравнение, единственный тип систем, в которых имеет смысл применять этот метод – долгосрочные трендовые системы. Хотя изначально я разработал его для краткосрочных реакций... Я пытался найти способ максимально сократить количество дней, необходимое для определения начала долгосрочного тренда. Но за годы торговли я обнаружил, что этот метод гораздо полезнее применять в долгосроке. Если использовать период в 40 или 60 дней (вместо 8 или 10), вы получите более хороший результат, чем может дать любая долгосрочная скользящая средняя. Что хорошо! Но все же… Это – трендовая система. Причем долгосрочная. И колебания ее кривой доходности будут соответствующие. Это – единственный совет, который я могу дать вам на эту тему… Возможно, вам стоит попробовать переключиться на долгосрок. Хотя я знаю людей, которые очень успешно применяют мой коэффициент эффективности в краткосрочной торговле. Один из них – моя жена! Но она – дискреционный трейдер! Она смотрит на все переменные – и сама принимает решение… Она не торгует системно. Но я уверен, что вы справитесь и найдете способ его использовать. А что до меня… Я вам уже все рассказал. — Окей, спасибо, Перри! Следующий вопрос от Олы: «Было бы интересно узнать, что вы думаете о снижении прибыльности технического анализа. Трейдинг стремительно развивается, и поддерживать прибыльность стратегий, основанных на классическом техническом анализе, становится все сложнее. Кажется, что полезные таймфреймы становятся все короче, а уровень шума растет. Все это усугубляется развитием алгоритмической торговли. Неужели нам остается только одно – двигаться в сторону краткосрочного алгоритмического трейдинга?» — Думаю, в целом вы верно описали тенденцию. Так дела и обстоят. Но знаете… Возможности есть всегда! Позвольте поделиться с вами простой краткосрочной системой, которая весьма неплохо работает на биржевых индексах. Возможно, некоторым из вас знакомо имя Тейлора… Это – трейдер, торговавший в пятидесятых годах прошлого века. Он придумал интересный трехдневный цикл, на котором и основана эта система. Она выглядит так… Если рынок растет два дня подряд, а на третий открывается с гэпом вверх – вы продаете на открытии и удерживаете свою позицию один дополнительный день. То есть если вы продали в среду, то выходить нужно в четверг, на закрытии рынка. А если рынок идет вверх два дня подряд, но на третий день открывается с гэпом вниз, а потом в течение дня растет – вы продаете на закрытии. И выходите на следующий день, опять же на закрытии. Эта система до сих пор прекрасно работает на рынках биржевых индексов! На отдельных акциях ее использовать не стоит, потому что у каждых акций свои собственные паттерны. Они более непостоянны… Это – просто вопрос больших чисел. Чем больше людей торгуют какой-либо паттерн, тем чаще он формируется. Я недавно проводил тест этой трехдневной сделки – она действительно работает на S&P и Spiders – SPY, Q, IWM… Так что стоит попробовать! Это – одна из многих доступных нам возможностей. А еще я сейчас работаю над системой, в которой торгуются скачки объемов. Постараюсь в ближайшем будущем опубликовать информацию по ней у себя на сайте! За скачок я считаю рост объемов как минимум до уровня, который в два раза превышает средний. При этом в течение предшествующей недели на рынке должен наблюдаться заметный тренд. Скачок объемов указывает на изменение направления движения. Рынок переключается с тренда на возврат к среднему. Похоже, что этот паттерн работает везде – и на акциях, и на фьючерсах… Если тренд нисходящий, вы входите на скачке в покупки. Эту сделку нужно удерживать около четырех дней. А если вы продаете на восходящем тренде – около трех! Это – интересный подход, позволяющий взглянуть на рынок с необычной стороны. Кроме того, у меня есть интересные наработки по ключевым разворотам… Может, кто-то из вас в курсе – у меня есть сайт kaufmansignals.com, на котором я продаю торговые сигналы по трем разным стратегиям… Каждый месяц я публикую небольшой исследовательский отчет, если хотите, можете на него подписаться, для этого вам даже не потребуется регистрация! В своих отчетах я рассказываю о конструировании портфелей, о разных рыночных паттернах… В общем, обо всем, что можно использовать для улучшения своей торговли. В этом месяце я собираюсь рассказать о ключевых разворотах. Они неплохо работают, главное – использовать только сравнительно крупные развороты. Крупным должен быть и внешний бар, и предшествующий ему тренд. Так что возможности на рынках есть! По-прежнему есть... Конечно, винрейт у них далеко не стопроцентный, но это можно сказать про любую систему. У всех подходов бывают затяжные периоды прибылей и убытков. Но в долгосроке описанные мной методы работают хорошо. Они прибыльны! И, опять же, их использование поможет вам с диверсификацией. Дополните свою программу торговли по тренду этими программами торговли от паттернов. Это поможет вам защититься от ценовых шоков. Думаю, это чрезвычайно важно. — Большое спасибо за эти стратегии, Перри! Я уже знаю, чем буду заниматься сегодня вечером – бэктестами! Несколько вопросов от Райана: «Какая торговая методология и какой тип рынков больше всего располагают к использованию фрактальной геометрии? Трендовая торговля или возврат к среднему? Акции или форекс? И так далее». — Точно сказать не могу! Фрактальная геометрия – интересная тема. Конечно, вы в курсе, что об этом много писал Эдгар Петерс. Но он так и не смог превратить это в торговую систему… По крайней мере, он ее не опубликовал. У меня нет работ на эту тему… Но могу посоветовать вам взглянуть на труды Джона Элерса. Я – его большой фанат. Позвольте мне в очередной раз немного отклониться от темы и подкинуть вам еще одну идею для бэктестов. Недавно Джон Элерс опубликовал сразу несколько новых индикаторов. И один из них показался мне просто великолепным! Он называется Roofing Filter. Он опубликовал формулу в одной из своих последних книг… Не помню, в какой именно, но, уверен, вы легко сможете найти ее в интернете. Этот индикатор трансформирует ценовые данные в циклы. А потом берет то, что получилось, и представляет это в виде стохастического индикатора импульса. Это позволяет значительно сгладить неровности. И запаздывания – они практически отсутствуют! Знаю, звучит, как будто это какой-то идеальный индикатор... Но я уже опробовал его в нескольких торговых программах – работает он действительно хорошо! Лучше, чем все индикаторы импульса, что я видел. Очень удобно, что шкала индикатора идет от 0 до 100. Можно покупать, когда значение доходит до 5-10, и продавать, когда оно поднимается до 90-95. Недавно он опубликовал новый индикатор, кажется, в «Cybernetic Analysis for Stocks and Futures»… Он назвал его Universal Oscillator. Этот индикатор нравится ему больше, чем Roofing Filter, но проблема в том, что он ничем не ограничен… Значение Roofing Filter всегда находится в пределах диапазона от 0 до 100, но у Universal Oscillator нет «потолка», так что он хуже подходит для определения уровней перекупленности и перепроданности. Приходится дожидаться разворотов индикатора, что все усложняет… Лично я предпочитаю продавать, когда значение осциллятора заходит в зону перекупленности, не дожидаясь момента, когда его линия развернется вниз. Так что я продолжаю использовать Roofing Filter… В общем, у Джона Элерса есть много полезного! И тему фрактальной геометрии он тоже затрагивает. Но я над ней не работал, я только знаком с концептом – и все… Идея в том, что если рынок по-настоящему фрактален, то паттерны должны одинаково хорошо работать и на M15, и на H1, и на D1, и на W1… Но мне кажется, что это не так. Потому что чем выше частота данных, тем выше уровень шума. На M15 шума гораздо больше, чем на D1 и W1. И это не может не отражаться на характеристиках системы. Это – лучший ответ, который я могу вам дать… Должно быть, вы хотели услышать что-то другое, но это – лучшее, на что я способен. — У нас есть еще один вопрос от Райана! «Есть ли у Перри опыт краткосрочной торговли фьючерсами на индексы Nikkei и Hang Seng? Меня интересует, к чему склонны эти рынки: к трендам или к возврату к среднему? И в какое время суток они дают самые хорошие возможности – днем или ночью?» — А, еще один интересный вопрос! На самом деле, я только что вернулся из Гонконга. Я провел там презентацию, в которой использовал примеры с их рынков. Потому что… Это логично! В Гонконге нужно торговать гонконгские рынки. Я обнаружил, что их рынки больше склонны к возврату к среднему, чем наши. Та трехдневная система, которую я дал вам ранее – она работает и на Hang Seng! Так что советую вам ее попробовать. Двухдневная система – тоже! Первый день – рост, второй – гэп вверх на открытии – продаем! Так как это более шумный рынок, значит, развороты на нем будут случаться чаще. Это показалось мне интересным. Так что если вас интересует торговля на индексе Hang Seng, советую вам попробовать применить эту систему и посмотреть, как быстро рынок меняет свое направление. Но лично я… Лично я предпочитаю торговать все рынки одними и теми же паттернами. Как я уже сказал, я люблю надежность! Меня устраивает то, что мои системы – далеко не самые прибыльные… Потому что максимальной прибыльности невозможно добиться без индивидуальной подгонки под каждый рынок. Но я предпочитаю торговать все рынки по одним и тем же правилам. Мне так просто комфортнее. А еще это помогает избегать подгонки, которая, как мне кажется, является самой серьезной проблемой, учитывая доступный нам набор инструментов для анализа рынков… Чтобы добиться в этом деле успеха, нужно научиться не заходить в своих анализах слишком далеко. В общем, вот вам мой опыт работы с Hang Seng! А насчет Nikkei… Что-то не припомню, чтобы Nikkei и Straits Times были такими же прибыльными. Но трехдневная система должна работать на всех биржевых индексах. Просто не могу сейчас вспомнить, насколько хорошо (или плохо) она работает на Nikkei. — Окей, спасибо, Перри! Следующий вопрос от Адама. Адам спрашивает: «Что вы думаете о высокочастотной торговле? Какой эффект она оказывает на поведение рынка? Можно ли его как-нибудь избежать?» — Понимаю, почему это всех так волнует! Но… Успешные фирмы высокочастотной торговли получают с каждой сделки совершенно мизерные прибыли. Поскольку счет у них идет на миллисекунды, думаю, это хорошо сказывается на ликвидности… А цену за это нам приходится платить совсем небольшую. Однако… Не уверен, что высокочастотная торговля сейчас так же прибыльна, как раньше. Как и программная торговля рынка акций… Знаете, раньше был популярен такой подход – когда между ценами на индекс и на входящие в него акции образовывалась дивергенция, трейдеры открывали на них противоположные позиции. Но конкуренция в этом направлении выросла настолько, что сейчас его даже нельзя назвать прибыльным… Трейдерам приходится открывать позиции раньше, чем им хотелось бы, чтобы успеть заскочить перед толпой, что значительно снижает прибыльность подхода. В итоге его доходность стала такой маленькой, что заниматься этим теперь просто нет смысла… Думаю, то же самое происходит и в среде высокочастотного трейдинга. Да, люди им занимаются. Да, он приносит им прибыли… Но небольшие. Я знаю несколько компаний, которые перестали заниматься высокочастотной торговлей, потому что конкуренция в ней стала слишком высока. Но… Так или иначе, лично я считаю, что присутствие в рынке высокочастотной торговли – это хорошо! Ведь я, можно сказать, ворую позиции этих фирм. Им на это плевать, зато я получаю свое исполнение. А то, что мне приходится платить за это долей цента от каждой сделки… Я готов этим пожертвовать, ведь я охочусь на гораздо более крупные прибыли! Время удержание сделки у меня – не доля секунды, а пара дней! — Ясно, спасибо, Перри! Последний вопрос – от Джима. Джим спрашивает: «Можете посоветовать простую механическую систему для торговли возврата к среднему на S&P, сделки по которой открывались бы раз в сутки, в конце торгового дня? Я торгую индекс взаимного инвестиционного фонда открытого типа RIDEX, так что я ограничен сделками на закрытии. Я изучал методы покупок на откатах в зону перепроданности, но мне не удалось найти стратегию с хорошим винрейтом. Буду искренне благодарен любому совету». — Ответ тот же, что и раньше! Трехдневная система просто прекрасно работает на рынках американских биржевых индексов. Я уже объяснил вам правила. Правда, вы сказали, что торгуете RIDEX… На этом индексе мне не удалось добиться того же успеха. Когда я сравнивал доходность систем на SPY и на S&P, я получил идентичные результаты. Но на RIDEX они оказались хуже… Почему – не знаю! Индекс этого фонда должен следовать за S&P. Когда я анализировал процентные изменения, казалось, что движения на них действительно сопоставимы. Могу посоветовать вам вот что… У RIDEX есть проблема – он не публикует цену открытия. Не уверен, но, кажется, в течение дня его вообще нельзя торговать. Вроде бы были какие-то подвижки в сторону того, чтобы дать трейдерам возможность торговать его чаще, чем раз в сутки, но… Можете попробовать поторговать по трехдневной системе, используя только один из двух входов – тот, который делается на закрытии. В правилах говорится, что если рынок два дня растет, а на третий открывается с гэпом вверх, то нужно продавать на открытии. Но если рынок два дня растет, а на третий открывается с гэпом вниз и в течение дня, опять же, растет… Нужно продавать на закрытии. Можете отслеживать этот паттерн на SPY или S&P, а потом продавать на RIDEX. Сделку нужно удерживать один день. Это должно сработать... Но сначала попробуйте проверить, насколько близко RIDEX следует за S&P. Если не очень – у вас проблемы… Не знаю, чем это обуславливается! С ценой творится что-то странное… Я так и не разобрался в этом. Но я бы сказал, что если RIDEX будет следовать за S&P достаточно хорошо, то, что вы будете открывать сделку только на закрытии, не окажется для вас большой проблемой. Потому что этот тип сделок очень хорошо работает в долгосроке. Думаю, я предпочел бы именно этот вариант. Но, как я уже сказал, я скоро собираюсь опубликовать на своем сайте материалы по ключевым разворотам и скачкам объемов! Их тоже можно торговать на закрытии. Время удержания этих сделок – от одного до пяти дней. Можете отслеживать еще и эти возможности. — Окей, спасибо! Если вы не против, я задам вам напоследок несколько коротких вопросов. Можете рассказать нам о самом важном уроке, который вы усвоили благодаря трейдингу? — Наверное, слушателям не понравится мой ответ, но… Я научился принимать риски. Чтобы абсорбировать свинги, нужно иметь достаточно средств. И… Если я доволен своей торговой программой, я пускаю ее в работу, не беспокоясь об убытках. Я предоставляю своим программам немало свободы, потому что знаю, что убыточные периоды случаются постоянно! Нужно выработать к ним иммунитет, принять их в качестве неотъемлемой части торговли. Чтобы сделать это, вам потребуется приличный капитал. Так что не стоит торговать на все доступные вам средства… Как, впрочем, и на те средства, которые вы не можете позволить себе потерять. Потому что тогда вы не сможете справиться с рисками своих программ. А риски есть всегда… Это – лучшее, что я могу вам посоветовать. На то, чтобы научиться принимать риск, у вас уйдет много времени и сил. Но это необходимо для достижения успеха. — Можете поделиться с нами лучшим советом по трейдингу, который вы слышали? — Лучшим советом… Хороший вопрос! На этой неделе я собираюсь опубликовать свою новую книгу. Ради разнообразия я решил издать ее самостоятельно, не прибегая к помощи агентств. Она называется «The Algorithmic Trader». Она будет доступна на Amazon, появится в продаже через пару дней. В ней описывается все, чему я научился, занимаясь разработкой торговых систем. Я ведь занимаюсь этим… Даже уже не помню, сколько лет! Думаю, вы сможете найти в ней ответ на свой вопрос. Книга будет дешевой – ее можно будет купить в том числе и в электронном формате. — Хорошо! Вы упомянули уже несколько книг по трейдингу. У вас есть любимая? — Кроме моих собственных [смеются]? — «The Algorithmic Trader» – это ведь, кажется, ваша двенадцатая книга? Или уже тринадцатая? — Четырнадцатая! — Четырнадцатая, вау! Мне казалось, вы обещали своей жене больше не писать книг! — Обещал! Но эта книга – можно сказать, просто сборник моих презентаций. Я заметил, что когда рассказываю о своих торговых системах, слушателям обычно гораздо интереснее сопутствующие темы – сопровождение сделок, определение размеров позиций, методики тестирования… Я их не виню! Я только рад научить их «ловить рыбу», то есть правильно разрабатывать свои собственные системы. Так что однажды я, вернувшись домой с очередной презентации, записал все эти нюансы, дополнил их примерами – и получилась небольшая книга! Всего 100 страниц, но в ней много интересного. Я не стал описывать в ней основы, например, то, как устроены рынки… Так что если вы новичок, не советую вам с нее начинать! Но информации в ней действительно много, причем написание далось мне совершенно безболезненно, чего не скажешь о моих больших книгах. Там на одну только корректуру уходил целый год работы… — Как с вами проще всего связаться? — Через мой сайт – perrykaufman.com. Пишите на почту – perry@perrykaufman.com! Это – самый простой способ. Я отвечу на все письма – никаких проблем! Отвечаю я достаточно быстро. Но не просите меня дать вам грааль! На такие вопросы я не отвечаю [смеются]. Но если вы столкнулись с технической сложностью или у вас есть серьезный вопрос – я с удовольствием дам вам серьезный ответ! Всегда рад поделиться советом. Телефонные звонки я не люблю, предпочитаю общаться по почте, это дает мне возможность подбирать самые точные и понятные формулировки. — Окей, большое спасибо, что уделили нам время, Перри! Хотите еще что-нибудь сказать, прежде чем мы закончим? — Нет, не думаю! Если хотите, можете посетить еще один мой сайт – kaufmansignals.com. Там можно найти мои работы, думаю, они вам пригодятся. А кроме этого… Я надеюсь, что вы сможете разработать хорошие системы! Думаю, очень важно использовать в торговле свои собственные системы. Только такую систему можно полностью понять и принять вместе со всеми ее слабыми и сильными сторонами. Я – большой фанат этой идеи. И я с удовольствием помогу советом всем, кто хочет распорядиться своими деньгами именно таким образом. Думаю, это здорово. Спасибо всем за то, что выслушали меня! Уверен, вы притомились… Но, надеюсь, вам удалось извлечь из этого интервью какую-то пользу. — Да, это было здорово! Хочу добавить: если кто-то не читал книгу «Системы и методы биржевой торговли» – рекомендую! Это огромная книга, настоящая энциклопедия трейдинга. В ней собрано столько полезного!.. Переоценить ее невозможно. А скоро выйдет еще и «The Algorithmic Trader» – ждем с нетерпением! Большое спасибо за то, что уделили нам время, Перри, я ценю это. — Спасибо, Эндрю! Пока! Переведено специально для Tlap.com

-