Поиск сообщества

Показаны результаты для тегов 'лорен берню'.

Найдено: 7 результатов

-

Увлекательная тема, которая годами не давала мне спать. Это щекотливый вопрос. Как порой говорил служащий патентного бюро Эйнштейн: «Ответы находятся не на том же уровне, на котором находятся вопросы». Ответ находится не на том же уровне, на котором находится сигнал (для входа/выхода). Это вопросы определения размера позиции и управления ордерами. Определение смены рыночной ситуации У каждого есть свое гениальное определение. Я бы мог предложить простую практическую метафору. Представьте, что вы едете со скоростью 150 км/ч по шоссе, и вдруг эта 4-полосная дорога превращается в проселочную дорогу. Если вы быстро не среагируете, вы врежетесь в дерево. Есть три вида рынка: бычий, медвежий и, что более важно, боковой. Каждый вид можно подразделить на тихий и волатильный. Итак, у нас есть шесть разновидностей рынка. Смена рыночной ситуации – это когда рынок переходит из одного разряда в другой. Это может быть либо новый режим волатильности, либо переход от медвежьего рынка к боковому, от бокового рынка к бычьему или наоборот. Рынки редко переходят от бычьего к медвежьему – между добром и злом всегда имеет место некая борьба. Почему это важно? Многие стратегии предназначены для получения прибыли в конкретной среде. Они зарабатывают много денег, но при смене режима в конечном итоге отдают весь свой заработок назад в рынок. Примеры: 1. Короткая гамма-позиция опционов «вне денег» и получение премии. Выберите копеечный, не гигантский актив. 2008-2009 годы, август 2015 года, укрепление CHF, Brexit и т. д. В один прекрасный день эти опционы станут «в деньгах», и игра будет окончена. 2. Двойной импульс: торгуйте на коротком таймфрейме, но режим торговли определяйте на более длинном таймфрейме. Когда рынок торгуется во флете, участники рынка сталкиваются с ложными пробоями. 3. Возврат к среднему значению на боковых рынках творит чудеса, пока однажды трейдер не попадется в ловушку. Экстремальной версией этого является открытие короткой гамма-позиции. 4. Ценность для роста и наоборот: это, пожалуй, самая запаздывающая стратегия. К тому времени, когда мои дорогие коллеги отказывались и переходили на торговлю акциями, которые демонстрировали шикарный рост, рынок обычно показывал признаки усталости… 5. Фундаментальные данные для торговли на валютных парах: здесь отношения стабильны до того момента, пока рынок не развернется. Например, спекулятивные акции сильно растут на ранней стадии бычьего рынка, но их качество падает. Пример: в октябре-декабре 2012 года акции Mazda поднялись на 400%, а акции Toyota поднялись на 30%. Подавляющее большинство участников рынка торгует в направлении тренда, будь то поток новостей, динамика заработка или технический анализ. Они прекрасно торгуют на бычьих или медвежьих трендах. Но именно в боковых рынках они теряют свои деньги на ложных пробоях. Проблема часто сводится к тому, как войти в боковой режим и не остаться без штанов. Ценность бэктестов Я согласен, что тестирование на исторических данных поможет вам определить периоды, когда ваша стратегия не работает. В этом заключается реальная ценность бэктестирования. Именно в это время вы меняете свою стратегию и адаптируете размер позиции к неблагоприятным для торговли условиям. В эти периоды используйте адаптированный подход к трейдингу, а не идеальную стратегию. Причина проста: у каждого есть свой план, пока он не получил по зубам. Таким образом, всегда будьте бдительны. Распределяйте свои активы по нескольким стратегиям Некоторым участникам рынка нравится разрабатывать конкретные стратегии для конкретных рынков: стратегию торговли на волатильном боковом рынке, отличную стратегию для торговли на валютных парах, отличную стратегию для одновременной продажи опционов пут и колл с одинаковыми ценами и сроками исполнения. Пробои хороши для трендовых рынков и т. п. Как вам переключаться с одной стратегии на другую? Распределение основных средств является столь же неуклюжим и столь же примитивным, как и современная теория портфеля активов. Есть нечто гораздо более элегантное и простое: 1. Рассчитайте преимущество торговли для каждой подстратегии: следование за бычьим трендом, торговля на валютных парах и т. д.; 2. Преимущество пропорционального распределения средств для каждой торговой стратегии; 3. Распределение средств на пропорциональной основе; 4. Выделяйте некоторое минимальное количество оставшихся средств даже для стратегий с отрицательным торговым преимуществом. Это простой способ положить деньги туда, где они работают лучше всего. Изменение режима для единой стратегии Когда не следует торговать Ван Тарп считает, что нет стратегии, которая могла бы безупречно работать, принося хорошие результаты, или выдержать все рыночные условия. Я считаю, что здесь гораздо больше нюансов. Является ли целью заработок денег во всех рыночных режимах? Например, тихий рынок во флете – это прелюдия к взрывным движениям. Для того, чтобы зарабатывать деньги, вам нужно торговать по-крупному, но если вы находитесь не на той стороне, когда всё начинается, для вас игра окончена. Мы торгуем с использованием единой стратегии (возврата к среднему в рамках следования за трендом). Далее следуют наши действия по решению проблемы смены режима. Мы обнаружили, что тремя лучшими способами управления сменой режимов являются следующие: 1. Стоп-лосс; 2. Размер позиции; 3. Управление ордерами. Стоп-лосс Изменения режима обычно сопровождаются повышением волатильности. Волатильность – это не риск, волатильность – это неопределенность. У нас было сложное правило размещения стоп-лосса. Теперь же у нас имеется единый элегантный стоп-лосс. Он просто несколько запаздывает от текущей позиции. Запаздывание нынче в моде, отсюда и название – французский стоп-лосс. Идея заключается в том, чтобы дать рынкам достаточно места для восприятия изменений, не возвращая при этом в рынок слишком большого количества ранее полученной прибыли. Наше решение состоит в том, чтобы рассматривать стоп-лосс в качестве защитной меры и позволять рынку переключаться с бычьего направления на медвежье и наоборот в пределах стоп-лосса. В результате мы переходим от одного режима к другому более плавно. Мы сократили количество стоп-лоссов на 2/3, что существенно увеличило наши ожидания. Стоп-лоссы являются затратными. Они представляют собой тот максимум, который вы можете потерять в любой позиции. Таким образом, если у вас недостаточно высокий процент прибыльных позиций или отсутствует правильный удлиненный хвост, вы будете иметь желание уменьшить частоту своего трейдинга и позволите рынку перейти в другой режим. Размер позиции Первое, что вам нужно понять – это то, что вы не можете предсказать/предвидеть предстоящий рыночный режим. Вы узнаете его по фактам. Это оказывает некоторые последствия для определения размера позиции: всегда ограничивайте максимальные значения риска своего портфеля. Многие алгоритмы определения размера позиции используют размер капитала послойно или ступенчато. Мы основываем наш расчет на максимальном значении размера капитала. Таким образом, на изменение размера позиции непосредственное влияние оказывают даже небольшие просадки. Это намного быстрее пресекает пробой, чем какой-либо другой известный мне метод. Другая сторона данного уравнения – это риск в сделке, который колеблется между минимальным и максимальным значением. Когда режим снова становится благоприятным, размер риска быстро ускоряется. Вся суть данного метода состоит в раннем ответе на изменение режима посредством определения размера позиции. Еще одной характеристикой является зрелость тренда. Ставка на тот же -1% в начале и в конце тренда будет серьезным ударом по доходности. Тренды зарождаются, растут, созревают, стареют и в конечном итоге однажды умирают, точно так же, как и верящие в теорию эффективного рынка. Так что если вы добавляетесь к открытой позиции, то рискуйте меньшим количеством капитала. Управление ордерами и гибернация Наряду с изменением размера позиции в большинстве систем управления ордерами появляется сильно недооцененная функция – отклонение сделки. Во-вторых, мы используем порог размера позиции. Когда рынки становятся слишком волатильными и мы испытываем некоторую просадку, стоп-лосс расширяется. Как результат, размеры позиций становятся меньше. А когда размеры позиций слишком малы, сделки отклоняются. В большинстве систем, которые я видел, управление ордерами недостаточно используется. Обычно это бинарное управление по принципу «всё пусто/всё занято» или одностороннее масштабирование. В нашей же системе отдача полученной прибыли назад в рынок не является функцией графика и технического анализа, а определяется правилами управления риском. Позиции не закроются до тех пор, пока цена не пройдет определенное расстояние. А если не сработают триггеры по закрытию позиций, то также не смогут сработать и триггеры по открытию. Как только возрастает волатильность и уменьшаются размеры позиций, система впадает в спящий режим. У нас есть фактические доказательства того, что гибернация во время неблагоприятного режима является мощным механизмом смены режима торговли. Она охватывает гораздо более сложные вещи, чем индикаторы отключения, создание более пологих кривых и т. д. Она включает в себя определение размера позиции, управление ордерами стоп-лосс и в меньшей степени сигналы. Заключение Самым простым путем является распределение активов по нескольким стратегиям торговли, основанное на пропорциональном преимуществе. Применение единственной стратегии в разных рыночных режимах означает ускорение/замедление, а также переход в спящий режим. Данная проблема не является простой. Единственная мысль, заставившая меня испытать разочарование в попытке понять это, заключалась в следующем: «Создание системы – это как изготовление часов. Часы всегда будут стоять, пока не будет установлена последняя шестеренка». Лорен Берню, Переведено специально для Tlap.com

-

- 8

-

-

-

-

- лорен берню

- стратегия

-

(и ещё 2 )

C тегом:

-

Как определять размер позиции в зависимости от сигнала

!!NIKA!! опубликовал тема в В помощь трейдеру

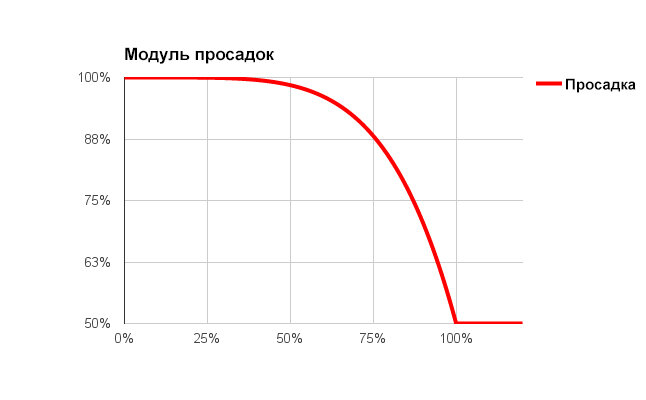

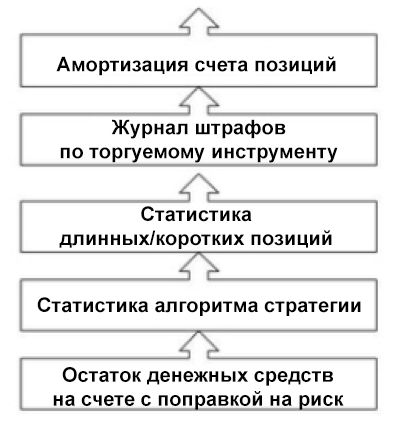

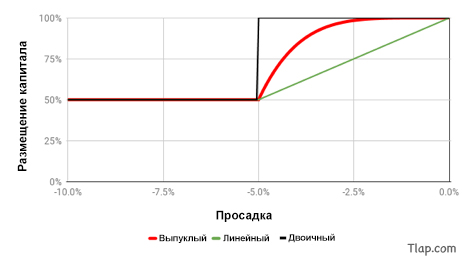

Алгоритм определения размера позиции по типу «один лот для всех» – это всего лишь форма лени Большинство людей имеют универсальный алгоритм определения размера позиции для всех своих стратегий, для открытия как длинных, так и коротких позиций, как во время просадки, так и во время подъема кривой капитала. Это так же эффективно, как вождение одного и того же автомобиля на одной и той же передаче при подъеме в гору, на крутом спуске, в центре города или на трассе. И тому есть два возможных объяснения: 1. Хм, никогда не думал об этом; 2. Вы должны быть стойким солдатом в дни бедствий, чтобы пожинать хороший урожай в дни изобилия. Деньги делаются в модуле управления капиталом То, как вы делаете ставку, определяет, сколько вы заработаете. При небольшой выборке данных такое решение может иметь значение. В течение полного цикла, когда стиль становится всё более ясным, определение размера позиции является основным фактором производительности. Теперь давайте перефразируем вопрос: должен ли размер позиции зависеть от кривой капитала, стратегии, стороны рынка (длинной/короткой) и/или торгуемого инструмента? Ответ: да, от всего вышеперечисленного. Размер позиции, которую вы собираетесь открыть, должен отражать: 1. насколько хорошо вы чувствуете себя в данный момент – идея состоит в том, чтобы больше рисковать при разгоне и меньше при просадках; 2. стратегию, по которой вы собираетесь торговать – разные стратегии требуют разных алгоритмов определения размера позиции или, по крайней мере, разных значений для переменных. Пример: высокая вероятность получения прибыли означает реверсию и тенденцию к низкому проценту прибыльных позиций и т. д.; 3. сторону, на которой вы торгуете: длинную или короткую – у них разные проценты прибыльных позиций и ожидаемые размеры прибыли; 4. инструмент: допустим, у вас есть 3 ложных срабатывания подряд – вы можете пойти на меньший риск. Это индивидуальный журнал штрафов. И наоборот – если вы увеличиваете капитал и масштаб, вы можете снизить риск для любой дополнительной позиции. Теперь подведем итог Это дает нам такую пирамиду: Остаток денежных средств на счете с поправкой на риск → Статистика алгоритма стратегии → Статистика длинных/коротких позиций → Журнал штрафов по торгуемому инструменту → Амортизация счета позиций. Итак, первый слой – это остаток денежных средств на счете с поправкой на риск. Я не буду вдаваться в подробности того, как он рассчитывается, но на практике подойдет как кривая вашего капитала, так и баланс вашего счета. Модуль просадки Затем вы можете добавить модуль просадки, который уменьшит ваш выделенный капитал на основе вашего текущего баланса по сравнению с максимальным балансом. Проще говоря, если ваша просадка составляет -5%, вы можете выделить только 50% от капитала, который вы выделяете в нормальных условиях. Этот модуль просадки имеет такую форму: Для справки, черная линия – это действия менеджеров компании Millennium Partners: после просадки в 5% их уровень распределения капитала автоматически уменьшается до 50% от первоначального уровня. Зеленая линия представляет собой обычное арифметическое пропорциональное уменьшение. Красная линия – это мой взгляд на данную концепцию. Формула является собственностью. Стратегия и попутная статистика Это означает, что вам нужно вести учет статистики для каждого алгоритма определения размера позиции, который вы используете для каждой стратегии на каждой стороне рынка. Она по-прежнему ведется на уровне портфеля. Пример: скажем, в настоящее время стратегия следования за трендом дает 40% прибыльных позиций на длинной стороне и 20% на короткой стороне. Средняя реверсия составляет 60% для длинных позиций и 30% для коротких позиций. Это говорит вам о том, какая стратегия работает на какой стороне. Теперь давайте перейдем к уровню отдельных инструментов. Журнал штрафов и теория игр Теперь всё становится действительно интересно. Некоторым участникам рынка для выбора акций нравится использовать теорию игр. Я считаю, что теория игр лучше подходит для определения размера позиции. Разница в том, что использование теории игр для входа в рынок имеет бинарный выбор: либо входить, либо нет. Здесь нечему обучаться, потому что вы не ведете статистику по тем выборам, которые вы не сделали. Если вы не относитесь к жутким преследователям, вы не будете вести счет женщинам, на которых вы не женились... На уровне определенного инструмента у вас есть статистика того, насколько хорошо исполнена каждая позиция. Вознаградить тех, кто сделал хорошо, и наказать тех, кто не сделал этого – это простой элегантный эвристический алгоритм. Именно здесь действительно хорошо работает теория игр. Алгоритм, который мы используем – это детская игровая площадка, отработанная веками. Он последовательно побеждал сложные алгоритмы теории игр в многократных конкурсах. Вы хотите знать, какой это алгоритм – пойдите и заберите своих детей сегодня немного раньше. Пирамидальная амортизация Добавление ордеров в существующую позицию называется масштабированием/лэддерингом/пирамидированием. Это главный продукт, который используют трейдеры, следующие за трендом. Тренды рождаются, растут, созревают и в конце концов умирают – в некоторой степени подобно сторонникам гипотезы эффективного рынка. Таким образом, при добавлении новых траншей вам нужно понизить свой риск. Простой способ сделать это состоит в следующем: норма амортизации = 1 / (1 + n), при n = 0 до того, как вы откроете свою первую позицию Мультипликация обладает замечательным свойством, называемым транзитивностью, которое позволяет нам соединить всё вместе в сжатую формулу, которая выглядит следующим образом: Размер = Капитал * модуль просадки * книга штрафов * амортизация * f(статистика стратегии, побочная статистика) Отказ от сделки, распределение активов и смена режима И самое лучшее напоследок. После того, как вы подставили переменные в приведенную выше формулу, мы получаем размер позиции. Теперь вы хотите иметь препятствие для отказа от сделки. Ниже значения x% или размера позиции x(MV), где мы отказываемся от совершения сделки. Всё, о чем здесь говорится, просто. Один из ингредиентов в вашей корзине сгнил. Причиной может быть следующее: 1) вы испытываете просадку; 2) сейчас не самый подходящий момент для отработки данной стратегии; 3) данная сторона не работает; 4) сам по себе инструмент имеет очень низкий процент прибыльных позиций; 5) вы уже перезагрузились несколько раз. Какой бы ни была причина, это не будет хорошим поводом, поэтому ваша задача – держать порох сухим. Это влияет на распределение активов и смену режима. Допустим, вы используете несколько стратегий. Ваш капитал имеет предел. Таким образом, каждая позиция должна бороться за наличные. Систематически отсеивая стратегии с низкими отдачами, вы в конечном итоге отдаете предпочтение стратегии, которая работает лучше всего при текущем режиме. Это означает, что в боковом рынке вы будете совершать массу средних реверсивных сделок, в то время как трендовый алгоритм будет оставлять желать лучшего. Затем, по мере того, как г-н Рынок почувствует тренд, ваша общая статистика оживится за счет трендовых стратегий и именно на их долю ляжет основное распределение капитала. Теперь предположим, что тренд будет понижаться, ваша долгосрочная статистика будет ухудшаться, а алгоритм станет более избирательным. Заключение Определение размера позиции является крайне недооцененной темой, несмотря на то, что она является основной движущей силой долгосрочных доходов: разница не в том, что вы выбираете, а в том, какой размер вы выбираете. Определение размера позиции позволяет достичь гораздо большего, чем просто получение прибыли. Некоторыми из самых острых проблем для менеджеров являются распределение активов и смена режима. Что ж, ваш алгоритм определения размера позиции может выполнить одну из сложных задач – распределение между стратегиями и смену режима навигации. Лорен Берню, Переведено специально для Tlap.com -

Как управлять портфелем клиента, если он боится просадок

!!NIKA!! опубликовал тема в В помощь трейдеру

Опыт научил меня, что такие клиенты – это наказание! Они не относятся к категории ищущих риск. Но они консервативны до такой степени, что начинают искать риск: они отказываются принимать умеренные волны волатильности и при этом ныряют в цунами с огромными хвостами. Если вы не можете позволить себе вернуть ему деньги, вот вам несколько советов: А. Психология консервативных людей Если вы не можете смириться с поражением, тогда вам не следует играть. Когда они вам говорят, что готовы получать скромные доходы и при этом немного терять, они имеют в виду, что вообще не хотят проигрывать. Консервативность не является синонимом непринятия риска. На самом деле эти понятия противоположны. Непринятие риска означает, что вы сформулировали и оценили свою склонность к риску. Консервативность же означает, что вы боитесь пойти на любой риск. Вы готовы подавлять свои амбиции до такой степени, что в конечном итоге будете определенно сталкиваться с ними. Kodak и Nokia были противниками риска... Это также означает, что они боятся и думают, что любое действие является рискованным. Вы несете ответственность за обучение таких людей риску. Риск – это не история, риск – это цифра. Во-вторых, если вы дойдете до этих цифр, то со временем они, вероятно, потребуют от вас бо́льших: не 8-10%, а 10-12% и т. д. Для этого есть две причины: вы будете конкурировать с другими менеджерами, которые обещают, что смогут работать лучше при тех же цифрах риска. И поскольку цифры ваших возвратов от инвестиций не будут приводить их в восторг, вы постоянно будете испытывать давление конкуренции. В-третьих, и что еще более коварно, они становятся самоуверенными. В свете их убеждений, что всё вокруг является рискованным, но даже на этом фоне они зарабатывают деньги и по-прежнему не понимают риска, в них зарождается эйфория – они в буквальном смысле пьянеют от тестостерона и дофамина. По дороге в банк они постоянно смеются, но это происходит до того дня, пока вы снова не начнете проигрывать. Б. Рыночные деньги Стратегия заключается в том, чтобы начинать с малого, с минимального риска, и постепенно увеличивать его по мере увеличения вашей производительности. Затем к концу года вы понижаете свой риск, чтобы заново начать новый год. Многие люди очень хорошо умеют постепенно увеличивать свой риск, но забывают о том, что его нужно уметь и понижать. Инвесторы же мыслят в рамках календарных лет. Например: в первом квартале вы заработали 2%. Теперь вы можете увеличить свой риск на x% от вашей прибыли (на 10-33%). Таким образом, вместо того, чтобы рисковать 0,10% в сделке, вы рискуете 0,12% и так далее, и так далее. И к приходу ноября вы уже рискуете 0,20% в сделке. Пришло время постепенно снижать риск до 0,10%, чтобы начать январь с низкого уровня риска и низкой концентрации, подготовившись к новому году. Помните: по мнению инвесторов, январь – это начало нового года, а не продолжение прошлогоднего рынка. В. Риск: «Сколько будет достаточно?» Обычно вы читаете, что не должны рисковать более чем 1-2% вашего капитала в сделке. Это не значит, что данная цифра является вашим размером позиции, – это является той частью вашего капитала, которой вы рискуете. В вашем случае, если вы примените это правило более чем к 5 акциям, то один плохой месяц – и игра для вас будет окончена навсегда. Итак, примите самую лучшую из плохих идей... Какой максимальный риск в каждой сделке вы можете себе позволить себе? Это один из самых сложных вопросов финансового плана, над которым я размышлял годами, пока однажды не придумал простое элегантное решение. Входящие переменные: 1. Толерантность к просадке: если ваш инвестор отдаст рынку всю сумму, которой вы готовы рисковать, игра будет окончена. Он сказал, что готов терпеть максимальную просадку в -5%. Поэтому, чтобы пребывать в безопасности, вам, вероятно, следует откалибровать свой риск на некоторую долю от этой цифры. Если вы примете все 100% этой цифры и он однажды потеряет их, то это будет тот самый случай, когда быть правым – это плохо, очень плохо. Кроме того, вам нужно отбить просадку где-то в районе 50%-66,67%, скажем, на 2/3; 2. Среднее количество позиций: каково ваше среднее количество позиций за 1 цикл? Допустим, 50; 3. Процент убыточных позиций: каков ваш средний процент убыточных позиций за 1 цикл? В случае, если вы не знаете, используйте в качестве коэффициента убыточных позиций цифру 60% (да, это означает, что вы терпите убыток чаще, чем получаете прибыль, но это называется рассудительность). Пользуйтесь следующей формулой: Максимальный риск в сделке = толерантность к просадке / (процент убыточных позиций * среднее количество позиций) = 5% * 2/3 / [60% * 50] Максимальный риск в сделке = 0,11% Это был максимальный риск в сделке. Теперь давайте перейдем к минимальному риску в сделке. Это определенная доля максимального риска в сделке, обычно это 40%. Таким образом, ваш минимальный риск в сделке будет приблизительно 0,05%. Добавьте еще издержки на трейдинг в размере 0,036%. Теперь вы, вероятно, начинаете понимать, почему я сказал, что эти клиенты столь опасны. Потому что в период просадки, когда вы будете испытывать трудности, вы просто не сможете восстановиться. Заключение Однажды в начале 2013 года я был в круизе на вечеринке, которую проводил один хедж-фонд, где я сопровождал одного отвратительного пижона, который объяснял свою стратегию: – Фундаментальные данные для торговли на валютных парах, – гордо говорил он. – Значит, вы покупаете акции Toyota и продаете акции Mazda, не так ли? Акции Mazda выросли на 400%, а Toyota на 30%. Такая торговля, должно быть, является болезненной? – спросил я. – Нет, мои позиции всё равно очень маленькие, так что нет, это не приносит мне боли, – уверенно ответил он. – Ну, если они слишком малы, чтобы причинить вам боль, то неужели, по-вашему, они достаточно велики, чтобы внести свой вклад в вашу торговлю? – откровенно спросил я. И он поступил по отношению ко мне немыслимо грубо, как только может поступить настоящий японец: он вернул мне мою визитку и ушел. Лорен Берню, Переведено специально для Tlap.com -

Если большинство людей на фондовом рынке проигрывают или впадают в азарт, то смогу ли я зарабатывать деньги, если буду делать противоположное тому, что делает на рынке среднестатистический человек? Мой ответ на вопрос: если большинство людей на фондовом рынке проигрывают или впадают в азарт, то смогу ли я зарабатывать деньги, если буду делать противоположное тому... С точки зрения статистики, вы будете точно в таком же положении, что и человек, против которого вы идете. Есть нечто, называемое молитвой о спокойствии. Вот простая адаптация: Позволь мне плыть по течению, когда оно в правильном направлении Позволь мне противостоять толпе, когда она бежит в неверном направлении Дай мудрость, чтобы знать, что есть что Восторженный читатель прокомментировал ответ, который я дал о прогнозном техническом анализе, сказав, что процент прибыльных позиций при торговле на уровнях Фибоначчи и последовательном улучшении данной стратегии, как это делает Де Марк, составляет около 40%. Он сказал, что я идиот (это правда), но, что еще более важно, если бы это было так, то люди делали бы всё наоборот и получали прибыль (это ложь). Хотя меня редко обвиняют в том, что я умный, тем не менее, вероятности не работают таким образом. Существует три вида исходов торговли на рынке: · Четкие победы; · Четкие поражения; · Частичные поражения/победы. Третья категория составляет от 10 до 30%: 10 для простых (элегантных) систем и 30 для упрощенных (наивных) систем. Таким образом, выполнение действий, противоположных тем, которые совершают все остальные люди, не сделает вас героем. Продавайте акции Apple только потому, что все остальные их покупают, и вы добьетесь лишь одного: предоставите ликвидность другим покупателям – большое вам спасибо. Как склонить торговое преимущество в свою пользу Это важный момент для людей, которые разрабатывают систематические автоматизированные стратегии: улучшение торгового преимущества достигается за счет сокращения ложных срабатываний или перехода от получения частичной прибыли (небольших убытков) в зону с частичными убытками (небольшой прибыли). Кумулятивный эффект изменения коэффициента прибыльных позиций и среднего значения прибыли оказывает существенное влияние на общую ожидаемую прибыль. Например, в нашей стратегии мы ввели запаздывающий стоп-лосс, так называемый «французский стоп-лосс», потому что сейчас запаздывание в моде (bien sur). Это дает дополнительное пространство для маневра в каждой сделке. Такие трейдеры могут взрослеть, и у них редко срабатывают стопы. Однако не все из них преуспевают. У некоторых срабатывают стопы, потому что тренды разворачиваются. Это намного менее затратно, чем обычный стоп-лосс, поскольку развороты тренда происходят вблизи уровня безубыточности. Количество стоп-лоссов сократилось почти на 3/4, и теперь сделки закрываются возле точки безубыточности. Это в значительно меньшей степени отразилось на состоянии нашего капитала и позволило нам увеличить количество валютных пар, которые мы торгуем, с 12 до 36. Лорен Берню, Переведено специально для Tlap.com

-

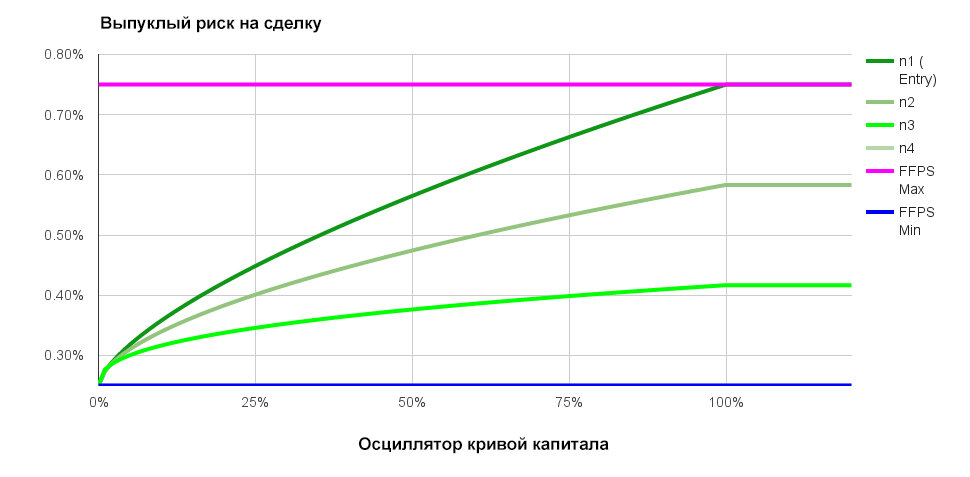

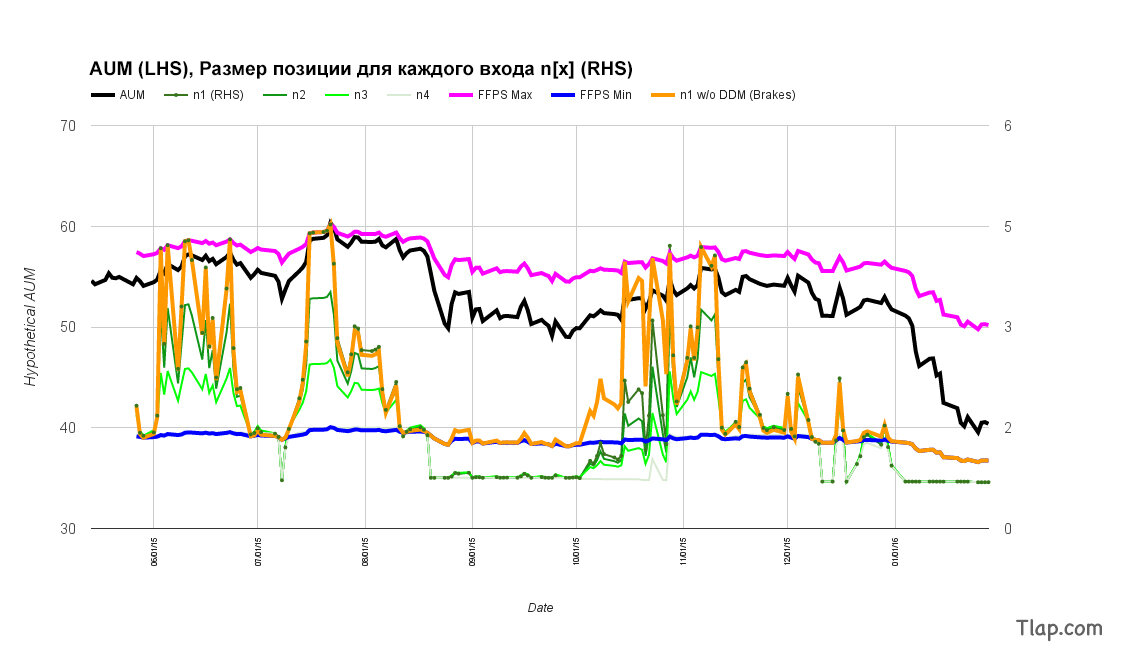

Введение Есть два размера позиции: слишком маленький или слишком большой. Слишком маленький, когда всё работает, и слишком большой, когда всё не работает. Естественно, действия нашего идиота, сидящего внутри нас, заставляют нас рисковать слишком малым размером позиции, когда мы должны действовать решительно, и наоборот, когда мы должны действовать осторожно. Определение размера позиции – это критический момент между нашим финансовым и эмоциональным капиталом. Если вы опустошите значение своего капитала, то для его восстановления потребуется приложить усилия. Это сложная проблема. Потеряешь всё – и «игра окончена». С другой стороны, определение размера позиции является ещё более важным, если поражения становятся всё масштабнее и болезненнее, а успехи всё мельче. На протяжении многих лет я экспериментировал с целой массой алгоритмов определения размера позиции. Многие из них были великолепными, но спустя время я всегда отходил от них. Затем я понял, что смотрел на данную проблему под неправильным углом зрения. Определение сферического размера позиции – это история моего жизненного пути. Если вы столкнулись со «страхом нажатия на спусковой курок» или регулярно рискуете слишком большим или слишком малым размером капитала в неподходящее для этого время, то данный алгоритм определения размера позиции, скорее всего, как раз для вас. Часть 1. Правильный математический ответ не может быть правильным Первая часть моего пути заключалась в выяснении того, почему я постоянно отходил от традиционных алгоритмов. 1. Открытие коротких позиций – это не соревнование по сбору акций, это упражнение по определению размера позиции На короткой стороне рынок не оказывает содействия: 1. Волатильность повышена – это исключает, например, равновесные системы; 2. Фокусировка на ставках является плохой идеей, поскольку их волатильность движет сторону продаж книги ордеров и, следовательно, всю книгу; 3. Часто происходят короткие сжатия – ожидайте, что все шорты будут повышаться в цене более чем на 10% в течение 5 торговых дней; 4. В период медвежьих фаз коэффициент корреляции приближается к 1. Ожидайте, что длинные и короткие позиции сразу же пойдут против вас; 5. Убыточные сделки быстро раздуваются. Таким образом, естественная тенденция – это сохранять консервативный подход и принимать небольшие риски; 6. В отличие от длинных позиций, здесь нет 2-3 рывков. Количество прибыльных позиций сокращается, и они вносят меньший вклад в торговлю. Здесь существует противоположная тенденция к увеличению размера позиций. Итог: короткие позиции – это не соревнование по подбору акций, а упражнение по определению размера позиции. Прибыльных позиций становятся меньше, а убыточных позиций становится больше. Сложность состоит в определении размера позиций. Таким образом, они вносят свой вклад в случае успеха, но не подрывают производительность в случае поражения. 2. Два типа алгоритмов и два типа людей Существует два типа алгоритмов определения размера позиции: агрессивный и консервативный. Системы поиска рисков будут заставлять вас делать ставки за пределами своей зоны комфорта, а иногда и терять больше, чем вам следует. Несостоятельность вашей системы означает, что кумулятивные потери навсегда подрывают вашу способность к восстановлению. Консервативные системы заставят вас делать маленькие ставки и зарабатывать меньше, чем вы могли бы. Неудача означает, что прибыль становится недостаточно привлекательной, а период восстановления после крупного убытка будет слишком затяжным. Когда речь идет о риске, есть также два типа людей: ищущие риск и не принимающие его. Люди, ищущие риск, имеют более высокую толерантность к волатильности, а это предполагает смелый выбор. Если они зайдут слишком далеко, у них больше не будет ресурсов, чтобы вернуться к норме. А люди, не принимающие риск, получают ничем не примечательную прибыль в обмен на низкую волатильность. Их провал в том, что они иногда консервативны до такой степени, что начинают искать риск. Их неудача не в том, что они ставят перед собой слишком высокие цели и не достигают их. Их неудача в том, что они ставят перед собой низкие цели и достигают их. 3. Изменение режима, переход и отказ Современный мир не является манихейским. Есть моменты, когда разумно быть консервативным, согласиться на систему, не приемлющую риск, согласиться зарабатывать немного меньше, чем вы могли бы. Также бывают случаи, когда оправдано быть агрессивным, использовать систему, ищущую риски, но потенциально потерять намного больше, чем следовало бы. Проблема в том, что большинство алгоритмов определения размера позиции хороши либо в одном, либо в другом. Они не способны плавно переходить от роста капитала к его сохранению. Основным принципом является то, что для достижения прогнозируемых результатов системы они должны соблюдаться на протяжении всего цикла. 4. Правильный математический ответ не может быть правильным Проблема многих алгоритмов определения размера позиции не в том, чтобы найти оптимальный размер, который обеспечит желаемую отдачу в геометрической прогрессии. Трудность состоит в том, чтобы суметь сберечь соблюдение своей системы даже в периоды эйфории и депрессии. Конечно, оптимальное f является правильным алгоритмом определения размера позиции. Проблема в том, что мой внутренний идиот думает, что он знает лучше. Например, «страх нажатия на курок» – это просто внутренний идиот (часто называемый миндалиной) говорит, что эти ставки слишком велики. Этот страх усиливается после каждой потери, связанной с действиями таламуса. Это в конечном итоге доходит до того, что мозг действует вопреки моему алгоритму, но рационализирует решения. Самообман коварен: он заметает свои же следы. Я не отказывался сразу же ни от одного алгоритма определения размера позиции. Я просто постепенно отдалялся от них. Я терпел неудачу, потому что мой внутренний идиот постоянно критиковал задним числом то, что предлагали мои алгоритмы. Дисциплина бесполезна. Это похоже на диету: каждый худеющий в итоге набирает потерянные килограммы. Поэтому я понял, что единственным способом будет более разумно построить алгоритм определения размера позиции, который может освоить мой мозг, а затем произвести математические подсчеты. Часть 2: Определение сферического размера позиции 1. Философия определения сферического размера позиции Алгоритм определения сферического размера позиции задуман в обратном порядке. Математика подчинена мозгу. Возможно, это математическое решение не является оптимальным, но у моего внутреннего идиота не возникнет проблем с его исполнением во время триумфа или катастрофы. Итак, я начал со списка требований: 1. Торговать с оптимальным риском (педаль акселератора); 2. Ускорять до максимального риска во время разгонов; 3. Быстро замедлять, как только произойдет просадка; 4. Поглощать волатильность (педаль тормоза); 5. Выделять максимальный капитал; 6. Значительно сокращать риск при серьезных просадках; 7. Избегать качелей вследствие преждевременного повторного ускорения; 8. Уменьшать риск для каждого нового повторного входа (зрелость тренда); 9. Простые входные переменные (степень склонности к риску). Лучшая аналогия – экономия топлива. Нажатие на педаль акселератора до упора в пол с последующим резким нажатием на педаль тормоза не является экономичным способом управления автомобилем. Это агрессивные системы: к примеру, критерий Келли, оптимальное f и определение размера позиций с фиксированным соотношением (FRPS). Вождение, как у миссис Дейзи, прекрасно, но не обязательно является самым конкурентоспособным стилем. Есть также фиксированные дробные модели определения размера позиций (FFPS), которые являются равновесными. Алгоритм определения сферического размера позиции работает с оптимальным ускорением. Когда кривые капитала будут расти, он будет принимать рискованные решения, а по мере его снижения риск будет уменьшаться. Для предотвращения несчастных случаев он будет притормаживать, а затем снова будет плавно увеличивать скорость. Риск в сделке – это педаль акселератора, а размер капитала – это педаль тормоза. Одним из преимуществ данного алгоритма является плавный переход от поиска риска к непринятию риска. Данный алгоритм ориентирован на просадки. Как только происходит просадка, риск уменьшается. Традиционные алгоритмы определения размера позиции ориентированы на череду побед и пороговые величины. Поэтому они медленно реагируют. 2. К вопросу о фиксированных дробных моделях определения размера позиций Базовая формула алгоритма фиксированной дробной модели определения размера позиции: Рыночная стоимость = риск в сделке / размер стоп-лосса * размер капитала Большинство формул основываются исключительно на размере риска в сделке. За существенным исключением рыночных денег, лишь немногие из них рассматривают размер капитала (распределение капитала). Идея прояснилась, когда я стал использовать обе стороны: одну для ускорения, другую для замедления. 3. Сферический размер риска в сделке На практике риск в сделке выглядит следующим образом: Риск в сделке колеблется между минимумом и максимумом. По мере развития тренда риск в сделке уменьшается при каждом повторном входе. Происходит своеобразная выпуклость (сферичность), вытекающая из соотношения минимального риска к максимальному. В этом примере минимальный риск установлен на уровне -0,25%, а максимальный – на уровне -1%. Чем больше данное отношение, тем круче ускорение. Как рассчитать минимальный и максимальный риск в сделке: 1. Максимальный риск в сделке = склонность к риску / [среднее количество позиций * (долгосрочная ставка убытка + 2 стандартных отклонения (ставка убытка)] 1. Склонность к риску – это не математическое число. Именно просадку инвесторы готовы переварить, прежде чем возместить ее. Что бы вы ни думали об этом числе, разделите его на 2. Это тот самый явный случай, когда вы не хотите быть правым!!! 2. Долгосрочная ставка убытка в идеале является коэффициентом прибыльных позиций на протяжении всего цикла. Когда данных из выборки недостаточно, по умолчанию используется консервативный коэффициент 2/3. Он означает, что 2 сделки из 3 являются убыточными. Коэффициент прибыльных позиций 51% – это сказки: очаровательный принц на белом коне не приедет. 2. Минимальный риск в сделке – это тот минимальный риск, который вы по-прежнему можете использовать для торговли в период просадок. 3. Расчет позиции – это зрелость трендов. Таким образом, с каждым последующим входом в рынок риск необходимо уменьшать во избежание возврата заработанной прибыли рынку по последним позициям. Склонность к риску является одной из двух входных переменных всего алгоритма определения размера позиции. Все остальные являются расчетными. 4. Модуль просадок Это капитал, распределяемый по каждой сделке. Целью этого компонента является поглощение небольшой дневной волатильности. По мере того, как просадка становится серьезной, распределение капитала экспоненциально уменьшается с тем, чтобы резко снизить остаточный риск. Обратите внимание на наклон кривой. Небольшое восстановление приводит к быстрому увеличению распределения капитала. Нижний предел торговли – это вторая входная переменная. Это процент от уровня капитала, который будет распределяться, если просадка превысит допустимое значение. Хорошим примером здесь являются партнеры биржи Millennium. После просадки в 5% их уровень распределения капитала автоматически уменьшается до 50% от первоначального уровня. Когда инвесторы говорят, что могут пережить 20% просадки, они имеют в виду, что будут серьезно размышлять о восстановлении после 10% просадки. Таким образом, с помощью данного модуля просадки разумно смягчить удар. Часть 3: Определение сферического размера позиции в действии Данный алгоритм определения размера позиций работает автоматически на торговой платформе Metatrader 4. Мы торгуем почти на 30-ти валютных парах, с кредитным плечом 100:1 и на 15-минутном таймфрейме. И максимально агрессивно. Такое ощущение, что вы участвуете в Формуле 1 без водителя, без руля и без педалей акселератора и тормоза. Тем не менее, благодаря данному алгоритму нет необходимости весь день смотреть на экран компьютера. Данный алгоритм определения размера позиции обеспечивает бесценный комфорт в самый необходимый момент. Он будет надежно решать ваши проблемы – уменьшать риск при необходимости резко тормозить, а затем быстро ускорять движение. На практике это выглядит следующим образом. Ниже приведена гипотетическая кривая капитала (цена акций компании Goldman Sachs). Реальная кривая капитала не имеет таких больших просадок, поэтому ее сложнее различить. Синие и розовые линии – это минимальные и максимальные рыночные цены в сделке (MVPT). Зеленые линии – это рыночные цены для каждой позиции от № 1 до № 4. Оранжевая линия – первый вход в рынок без просадочного модуля. По мере роста кривой капитала MVPT растет синхронно. MVPT быстро реагирует на каждую просадку, но по-прежнему остается вблизи у верхней границы, пока не произойдет более выраженная просадка. Для каждого нового транша риск уменьшается. При сильных просадках задействуется модуль просадки. Это разница между оранжевой и зеленой пунктирными линиями. MVPT снижается даже ниже минимального риска. Иногда происходят такие моменты, когда маленькие размеры позиций кажутся слишком большими. Это гарантированно говорит о том, что сделки проходят, но с минимальным риском. И это снижает концентрацию, которая в свою очередь создает основу для отскока. Одной из проблем FFPS является преждевременное повторное ускорение после просадки. Это приводит к качелям на боковых рынках. И это снова является возможной причиной отклонения от предложенных размеров позиций. После серьезной просадки оранжевая линия поднимается быстрее, а пунктирная линия регулирует повторное ускорение до набора скорости восстановления. Например, первое падение ниже уровня минимального риска сопровождалось быстрым восстановлением. Второе было более вероятным. Заключение В условиях крайнего стресса любая степень свободы, каждый бит, оставленный для интерпретации, могут привести к разорительной ошибке, связанной с человеческим фактором. Определение размера позиции часто упускает из виду самый важный компонент в любой торговой системе – нашего внутреннего идиота. Этот алгоритм совмещает математику и эмоциональную неврологию. Это помогает нам «быть твердым в удаче и в несчастье, которым, в сущности, цена одна» (отрывок из стихотворения Редьярда Киплинга «Если»). Лорен Берню, Переведено специально для Tlap.com

-

Вопрос: Как обычным внутридневным трейдерам удается зарабатывать 200-300% годовых, а хедж-фонды могут заработать только 20-40%? Ответ Лорена Берню: Внутридневной трейдер – это один человек, и он отвечает только за себя одного. А хедж-фонды – это целый штат крутых парней с высокими операционными затратами. Привлекательность в сравнении с быстрыми деньгами. Дело не в том, что они могут приносить хорошую прибыль, а в том, что их клиенты не дадут им быть достаточно гибкими для свободы действий. Таким образом, они застряли в ежемесячной тирании положительных результатов. ХФ – это бизнес с фиксированными издержками Одни только затраты на электроэнергию в любом ХФ будут стоить им от половины миллиона до миллиона долларов в год. Есть и более дешевые схемы, но эти средства не имеют институционального значения: пенсионеры даже не будут обращать на них внимания. Руководители не смогут извлечь из них ни копейки. Сейчас, вопреки распространенному мнению, ХФ – это бизнес с фиксированными издержками. У вас есть счета для оплаты, и для этого вам нужно привлекать инвесторов и расширять свои активы в управлении. Производительность не оплачивает счета. Производительность привлекает инвесторов, которые оплачивают эти счета. В ХФ работают дорогостоящие, не проявляющие всех своих способностей люди По мнению инвестора, зачем инвестировать в ХФ, если в другом месте можно инвестировать дешевле? Да, да, да, низкая корреляция с рынками, защита от потерь, диверсификация классов активов – я вас слышу, но кого это волнует: положа руку на сердце, 8-летний бычий рынок, как правило, притупляет восприятие риска людьми. Каждый раз, когда на рынке происходит сбой, эти мудрые парни точно так же сильно спотыкаются. Это факт, но это также связано с характером людей, чьи интересы они удовлетворяют. Привлекательность в сравнении с быстрыми деньгами ХФ застряли в тупике, где они с трудом привлекают деньги пенсионного типа. CalPERS (Калифорнийская система пенсионного обеспечения государственных служащих) отошла от игры с ХФ и многих других пожертвований, пенсионные фонды следуют ее примеру. Одни только затраты на электроэнергию в ХФ будут обходиться им от полумиллиона до миллиона долларов в год. Таким образом, они выходят на рынок быстрых денег, которые оказывают давление на них. Если вы не показываете должной производительности в течение 2-3 месяцев подряд или теряете 5% активов в управлении, то вас уволят. Мудрым парням из ХФ не нравятся такие нервные инвесторы, но у них нет выбора. Эти Shylocks – это те парни, которым приходится выполнять косметические операции, например, прикрывать рот тем, кто зарабатывает деньги, чтобы однажды выйти на институциональные уровни. Что происходит, когда вам не разрешают терять деньги? Вы не рискуете. Когда вы поднимаетесь на месяц, вы берете деньги со стола. Когда вы в просадке, вы понижаете риск. Вы никогда не позволяете своим позициям развиться в полной мере. В основе этого лежат три вещи: 1. Несоответствие между активами и обязательствами: ХФ финансируют свои долгосрочные стратегии с помощью краткосрочного финансирования. А это не может работать. В этом действительно вся суть проблемы, из которой всё и вытекает; 2. Плохие навыки управления портфелем: я начал свою карьеру с построения систем управления портфелем. Думайте об этом, как о полете по приборам. Если у вас нет хороших приборов, благодаря которым вы сможете приземлиться ночью в туман, то для вас игра окончена. Когда я смотрю на системы управления портфелем своих друзей из ХФ, я вижу, как они испытывают большие трудности. Я видел только двоих, кто достиг инвестиционного уровня за 15 лет. Эти парни летают вслепую, и неудивительно, что в результате терпят крах; 3. Недостаточная компетентность в продажах: продажа фьючерсов в качестве хеджирования – это для туристов. Большинство парней из учреждений, торгующих на длинной стороне рынка, считают, что они хороши в коротких продажах. А спустя 2 года они отказываются от коротких продаж. Вы же не идете сразу на чемпионат по бою без правил – вы сначала тренируетесь в спортзале. Институциональные ХФ SAC/Point 72, Millennium, Balyasny являются очень успешными и имеют совсем другую философию. Инвестиции осуществляются с привлечением заемных средств, и у менеджеров есть жесткий стоп-лосс. В результате они зарабатывают своим клиентам 15-18% годовых. Если менеджер терпит просадку 5%, то объем его активов в управлении сокращается вдвое. А уровень 7% считается его стоп-лоссом. Для менеджеров существует прямая сдерживающая мера в плане принятия дополнительного риска. Очень немногие менеджеры обладают терпением и дисциплиной, необходимыми для отслеживания скучных доходов месяц за месяцем. Становятся ли частные инвесторы менеджерами ХФ? В нашем мире, полном призывов к действию, некоторые действительно становятся ими. Именно так начинал свою карьеру Пол Тюдор Джонс. Тем не менее, с годами правила игры изменились. Раньше было легче. Кен Гриффит начинал торговать облигациями, живя в общежитии. Сейчас, по его словам, он никогда бы не смог осуществить это. Мои мысли по этому поводу. Раньше я хотел запустить свой ХФ. Мы были достаточно продвинуты, но затраты на всё это уже тогда поразили меня. Я бы просто обанкротился прежде, чем мы смогли бы собрать достаточное количество активов в управление (AUM), чтобы выйти на инвестиционные уровни. Таким образом, я изменил свое мышление. Я пообещал себе, что сделаю все возможное, чтобы никогда не нуждаться в инвесторах. Добро пожаловать на платформу MT4 Forex Autotrade: трейдинг 24/5 с кредитным плечом 100:1. Да, это был долгий и трудный путь, но теперь нам не нужны инвесторы. Благодаря автотрейдингу я зарабатываю себе на вино (мой любимый вид пищи). Лорен Берню,Переведено специально для Tlap.com

-

- 9

-

-

-

- статья

- мани менеджмент

-

(и ещё 1 )

C тегом:

-

Повышение эффективности выходов с Лореном Берню Плохой вход можно исправить. Плохой выход – нет. При плохом входе всегда можно что-то сделать, снизить риски и так далее… Но плохой выход – это финиш. Это – конечный результат вашей сделки! Вход – это выбор. Выход – это необходимость. Лорен Берню – опытный трейдер, в прошлом специализировавшийся на коротких продажах на рынке акций, а сейчас – на алгоритмическом форекс-трейдинге. Он подходит к торговле с необычного угла, предпочитая начинать с конца и делать основной упор не на входах, а на выходах, о которых он и расскажет в данном интервью. Его примеры будут касаться в основном акций, но если подключить воображение и экстраполировать их на другие рынки, можно извлечь несколько ценных уроков. Интересного чтения! Ссылки: YouTube, сайт подкаста *** Добро пожаловать в очередной выпуск подкаста Better System Trader! Рад, что вы смогли присоединиться к нашей беседе – возможно, самой забавной из всех, что были у нас на подкасте! Я хотел бы начать, повторив вступление… Оно отлично задает настроение нашему сегодняшнему разговору. «При плохом входе всегда можно что-то сделать, снизить риски и так далее… Но плохой выход – это финиш. Это – конечный результат вашей сделки!». Выходы оказывают огромное влияние на работу стратегии. Так что полное понимание того, как их можно использовать, совершенно необходимо в трейдинге. В данном выпуске Лорен Берню из Alpha Secure Capital с присущим ему остроумием и чувством юмора поделился с нами следующими инсайтами: О разных видах выходов и о том, как их можно использовать для создания более чистых, точных и качественных торговых стратегий; О простой технике для определения того, не злоупотребили ли вы гостеприимством рынка (проведете в сделке слишком много времени – и можете пострадать!); О том, как использовать «игру двух третей» для определения выхода по времени; И о многом другом, включая то, как правильно относиться к стоп-лоссам, как разбираться со сделками-«нахлебниками», как выглядит ультимативная техника входов для определения и насколько надежна ваша стратегия выходов. Давайте же перейдем к нашей беседе с Лореном! *** — Лорен Берню, с возвращением, друг мой! Для вас этот визит – уже третий, верно? — Да, большое спасибо, что снова пригласили, Эндрю! Большое спасибо. — Здорово! Я позвал вас, чтобы обсудить ваши мысли по поводу одного из прошлых выпусков подкаста… Но прежде чем мы перейдем к этой теме, не могли бы вы вкратце рассказать о себе для тех, кто с вами не знаком? Опишите свой опыт в трейдинге! — В 2001 году я стал специалистом по акциям японских компаний! До этого я работал бухгалтером в одной японской фирме, а потом, в 2001, перешел в отдел продаж. Через некоторое время после этого я вошел в мир хедж-фондов! Принял участие в двух из них. В 2007 я решил усложнить себе жизнь и присоединился к фирме Fidelity в качестве трейдера, специализирующегося на коротких продажах. В течение следующих восьми лет мой мандат был таков: не догнать по результатам худший медвежий рынок в истории! Сейчас я занимаюсь алгоритмическим трейдингом. Преимущественно на форекс! Но и на других классах активов тоже. В нашей фирме мы ведем самостоятельную торговлю! Вот и все! — Окей, круто! Как я сказал ранее, я пригласил вас не просто так… Примерно месяц назад я опубликовал выпуск подкаста под названием «Выбор правильного типа выходов». В ответ на него вы отправили мне письмо, в котором подняли несколько весьма интересных тем! И я подумал, что эта беседа стоит того, чтобы записать ее и поделиться с нашими слушателями! Не буду включать тот выпуск, если хотите, можете найти его под номером 77. Расскажу только его основную мысль: определенные типы выходов должны комбинироваться с определенными типами входов. Так что когда мы расцениваем какой-либо вид стопов, мы должны расценивать и то, как он соотносится с нашим методом входа. В частности, нужно учитывать, как долго наши прогнозы сохраняют силу… Именно от этого нужно отталкиваться, когда мы пытаемся определить, какой стоп нам нужно использовать. Как вы относитесь к этому подходу? — Ответ короткий: 53%. Да! Как говорил один великий американский философ: «у каждого есть план, пока ему не дадут по морде». Майк Тайсон! Да, у всех нас есть планы! И часто на момент входа наш план выглядит просто чудесно! Но… 53% – это показатель количества разводов. Почему-то при женитьбе никто не думает о разводе. Такая манера поведения может дорого вам обойтись! Вспомнить только Стива Отта и многих других... К чему я клоню? Плохой вход можно исправить. Плохой выход – нет. Вход – это выбор. Выход – это необходимость. Как трейдер, долгое время специализировавшийся на коротких продажах, могу сказать, что… Нам ведь постоянно приходилось иметь дело с волатильностью, выносом продавцов по стопам и так далее! На самом деле, это очень сложный вид трейдинга. Так вот, могу сказать, что при плохом входе всегда можно что-то сделать, снизить риски и так далее… Но плохой выход – это финиш. Это – конечный результат вашей сделки! Есть еще одно интересное число: 90%! 90% людей считают, что для того, чтобы зарабатывать на рынке ценных бумаг, самое главное – это выбирать правильные акции и совершать точные входы. А еще 90% людей, приходя на рынок, терпят крах… Это называется корреляция! А может – причинно-следственная связь?.. Так что если вы попробуете начать с конца – это здорово упростит вам задачу! Несколько лет назад я наткнулся на такую цитату: нельзя садиться писать книгу о выходах, не закончив сначала книгу о входах. То же самое я слышал и от одного из гостей вашего подкаста… Я ни в коем случае не ставлю себя выше него! Я искренне уважаю этого трейдера. Но в то же время… Опыт коротких продаж заставляет меня смотреть на многие вещи иначе. Так что если позволите мне внести свои два цента, ну, или полтора… Моя идея звучит так: если вы начнете с выходов, то это приведет вас к иному типу входов. Возьмем простой пример! Трейдеры, торгующие прорывы… Винрейт этого подхода – всего около 30-35%. Скажем, вы используете трейлинг-стоп в 2 ATR или типа того… Но если бы вы входили не на прорыве, а немного раньше, еще в тот момент, когда цена только начинает расти, используя тот же самый выход в 2 ATR, ваша вероятность сделать деньги значительно возросла бы! Идея вот в чем: если вы сначала разберетесь со своими стоп-лоссами или с выходами, то расчет точки входа превратится в работу со скользящей шкалой вероятностей! То есть использовать вероятности станет значительно проще… Логичный вывод – вместо того, чтобы работать над 25 видами входов, лучше постараться классифицировать свои выходы. Тогда ваши стратегии станут чище, точнее, качественнее! По сути, в этом и заключается моя точка зрения. — Окей! Не могли бы мы обсудить это немного поподробнее? Вы сказали, что стоит начать с конца, и дали нам небольшой пример со стратегией торговли прорывов… Не могли бы вы более подробно рассказать нам о процессе для определения наилучшего подхода? — Хорошо. Существуют два основных типа стратегий! Только два. Удивительно, но один отличается от другого именно выходами! Я говорю о стратегиях возврата к среднему и о трендовых стратегиях. Форма кривой распределения прибылей определяется именно выходами! Скажем, вы замечаете, что у вас есть возможность закупиться какими-то хорошими акциями по дешевке. Вы открываете сделку, цена подскакивает вверх, и – бум! Вы выходите из рынка. Это – торговля возврата к среднему. Правда, иногда вы попадаете в ловушку стоимости (value trap), и цена идет все ниже и ниже… Как же так?.. Ведь на момент входа идея выглядела так хорошо! Ну что ж (смеется)… Другой пример – вы покупаете что-то типа Apple по паре долларов за акцию… На самом деле, у меня есть такой друг! Раньше он работал в Microsoft. Он заметил, что Билл Гейтс скупает акции Apple, цена на них тогда как раз составляла 2 доллара. Он подумал: «Ну, Билл Гейтс, как ни крути, парень неглупый! Сделаю то же самое». В итоге он заработал на этом столько денег, что хватило бы выйти на пенсию… Причем множество раз! Суть в том, что он тоже закупился по дешевке. Но когда цена откатила к среднему, он не закрыл сделку! Он удерживал свою позицию, а цена все росла и росла… Сделка превратилась в трендовую! Так что тип используемого вами выхода определяет то, к какой категории относится ваша торговая стратегия. Но вот когда дело доходит до классификации типов выходов… Для многих трейдеров это оказывается проблемой! Я как раз недавно отвечал на Quora на вопрос о самых распространенных проблемах, с которыми сталкивается большинство трейдеров. Главная проблема – отсутствие плана выхода! Знаете, на войне тоже есть такие люди. Их работа – врываться в ряды противника и взрывать там все налево-направо… Без плана выхода. Такие люди называются камикадзе! Не уверен, что вы захотите адаптировать их подход к своей торговле (смеется)! Так что идея в том, чтобы сначала продумать план выхода… Могу дать вам точный пример из собственного опыта! Работая в Fidelity, я принял осознанное решение перейти от дискреционного трейдинга сначала к полудискреционному, а потом к стопроцентно системному… Теперь-то я понимаю, что системный трейдинг – это как беременность! Вы торгуете либо системно, либо нет. Нельзя отложить беременность в сторонку, потому что сегодня – вторник, а значит, в баре «вечер девушек», и все напитки идут со скидкой! Это так не работает (смеются)! Я разработал одну штуку, назвал ее Box Concept, концепт коробки. Можем обсудить его поподробнее! Но если говорить в общем, его идея в том, чтобы снизить вероятность попасть в ловушку. Бывает, мы открываем сделку, но цена долгое время ничего не делает, а потом начинает идти в сторону нашего стоп-лосса… Но от этого можно защититься, если ограничить время на отработку сделки! «Так, что-то у нас никак не складывается! Я все спонсирую и спонсирую, кормлю ее ужинами, пою вином, но ничего не происходит, даже первого поцелуя еще не было. Время вышло! Следующая!». Кроме того, в Box Concept используется простой метод для снижения рисков. Эту тему нам тоже стоит обсудить подробнее! Потому что снижение рисков напрямую влияет на статистическое преимущество. Ведь, по сути, существуют только три основных торговых ловушки… Когда я занимался короткими продажами, я на своей шкуре прочувствовал, как велик стресс, вызываемый этим типом торговли. Но после того, как я спланировал все свои выходы, я внезапно ощутил чувство свободы! Ведь у меня пропали поводы для беспокойства... Я знал, что если в рынке появится соответствующее условие, моя стратегия выходов сделает то, что должна сделать. А пока этого не произошло… Мне было просто нечего делать! Это осознание принесло мне чувство свободы. Я практически не испытывал стресса! Ну, по сравнению со своими коллегами… Причем они специализировались на отдельных секторах, так что им приходилось отслеживать меньше акций, и, скажем честно, при таком типе трейдинга угадывать общее направление движения проще. Но при этом они испытывали гораздо больше стресса, чем я! Они постоянно отслеживали поток новостей, все время проверяли, не случилось ли чего-нибудь… Все это вызывало немалый стресс. А мне было так скучно, что я залипал в YouTube! Смотрел там шаолиньские фильмы… Уморительная история! Помню, босс заходит ко мне в кабинет, а у меня из колонок слышны всякие вопли в стиле Брюса Ли… Он мне: «Чувак! Ты что, опять смотришь шаолиньские фильмы?». А я ему: «Чувак! А ты что, нет?..» (смеются). Смешное было время… Мои коллеги только и делали, что закатывали глаза, когда проходили мимо моего кабинета и слышали эти вопли. Но смысл вот в чем… Если вы начнете с того, что хорошенько продумаете свои выходы, запрете их в «коробку» и начнете любить их и лелеять… Тогда вам будет просто не о чем беспокоиться, пока не появятся определенные условия. Это освободит немало психической энергии! Которая вам очень пригодится, когда придут сложные времена. Что думаете насчет того, чтобы рассмотреть несколько видов выходов? — Звучит здорово! Я как раз хотел кое-что уточнить… Вы сказали, что мало кто правильно воспринимает выходы. Если вы не против, давайте разобьем их на отдельные категории и обсудим все по порядку? — Окей, конечно! Первый тип выходов – стоп-лоссы! Мало кто правильно относится к стоп-лоссам… Настолько мало – это просто вау! Начнем с того, что их никто не любит. Их даже не любят обсуждать! Даже дискреционные трейдеры из хедж-фонда, в котором я работал, избегали этой темы! Очень важно понимать психологию стоп-лоссов. На эту тему у меня на сайте собрано немало постов! Если есть желание, можем ее обсудить. Хотя не хотелось бы отклоняться от нашей основной темы… Но если вкратце – проблема в том, что мы ассоциируем прибыли со своей правотой. Когда мы говорим, что кто-то оказался прав насчет каких-то акций, мы подразумеваем, что он сделал на них деньги. Противоположность этому – убытки. Ты получил убыток – значит, ты неправ! Это мировоззрение приводит к тому, что наше эго пытается сражаться с убытками. Лучший пример – инвестиция в Valeant Билла Экмана. Цена на эти акции упала с 250 до 22 – так, небольшие трудности! Но на отметке в 150 он закупился еще больше… Это – признак того, что он поставил свое эго превыше процесса. Именно так и нужно воспринимать стоп-лоссы… Через призму процесса! Неважно, принесет ли какая-то сделка вам прибыль или убыток, главное – придерживаться своего процесса… В котором учтены и стоп-лоссы! Если вы выставили стоп, ему нужно следовать. В трейдинге быть правым – значит придерживаться своего процесса. Иногда вы будете получать убытки, иногда прибыли, но главное – правильное поведение в долгосроке. А для этого нужно выстроить целый процесс… На эту тему у меня тоже есть пост на сайте! Есть и еще кое-что, что я хотел бы прояснить по поводу стоп-лоссов… Стопы должны быть логичными! Дам хороший пример – Черепахи-трейдеры! Они торговали прорывы, используя стоп-лосс в 2,5 ATR. Это не плохо! Это разумно с точки зрения риск-менеджмента. Но следовать такому подходу означает не уважать рынок. Рынку плевать на ваши 2,5 ATR! На что ему не плевать, так это на то, на какой цене он обосновался и от какой цены устроил ралли. Вот это – действительно логично! Если вы будете думать о стопах с точки зрения логики, а не с точки зрения риск-менеджмента, то это поможет вам снизить количество их срабатываний. Не забывайте: для заработков самое важное – это пики сделок! Стоит их немного подправить, превратив маленькие убытки в маленькие прибыли… И прибыли тогда уже будут совсем не маленькими! И еще кое-что насчет стоп-лоссов… Советую провести такую параллель! Она поможет вам избавиться от эмоциональной привязанности к своим сделкам… Советую вам воспринимать стопы как тормоза. Я могу дать вам ключи от самой сексуальной Ferrari, Lamborghini, чего угодно! Но обещаю вам, вы в нее даже не сядете, если я вам при этом скажу… «Да-да, машина ваша, не беспокойтесь! Вот только… Тормоза у нее работают не всегда». На это вы сразу ответите: «Так, ладно, где там такси? Убер, давай сюда!» (смеется). Логично, да? Ладно, о стоп-лоссах поговорили! Следующая тема – снижение риска. Этому я научился, когда занимался короткими продажами! Как говорил Эйнштейн, в жизни неизбежны лишь три вещи: смерть, налоги и вынос продавцов. Не уверен, правда, насчет последнего… Но даже если он этого не говорил, наверняка он об этом думал! Ну да ладно (смеется). Вынос продавцов – это такая штука, которая может превратить глубокий звучный баритон Барри Уайта в высокий фальцет Барри Гибба! Оба Барри, но разница между ними просто огромна (смеются)! Пример, понятный каждому! Общая идея в том, что… Когда торгуешь короткие продажи, совершенно нормально такое явление: рынок начинает падать, но сразу же отскакивает обратно. Это – огромный стресс! Один из методов работы с этим явлением – снижать риск еще до того, как произойдет вынос стопов. Тогда вы сможете спокойно подождать, пока рынок смывает туристов… А когда он снова начнет падать, вы вернете часть позиции обратно. Сделать это можно так… Рынок – не улица с односторонним движением! Он не ходит по прямой. Он может немного упасть, потом немного подрасти, потом здорово упасть – спасибо большое! – потом опять вернуться обратно… И так без конца. Так что попробуйте применить в торговле концепт снижения рисков! Каждый раз, когда вы доливаетесь к своей позиции, вы повышаете риски. Каждый раз, когда вы фиксируете часть прибыли, вы снижаете риски. Правда, этот подход работает, только если вы используете поэтапное наращивание позиции! Потому что математика ожидаемой прибыли, лежащая в его основе, такова, что при торговле таких движений стопы являются минусом… Их использование в долгосроке приведет к убыткам, а не к прибылям. Так что логичнее вместо этого просто снизить риски, а потом зайти снова, когда шансы будут уже в вашу пользу. Поэтому снижение риска – как раз один из подходов, который может изменить знак ожидаемой доходности с минуса на плюс. — Вы обмолвились и о выходах по времени… Как стоит воспринимать их?.. — О, идея очень проста! Давайте проведем параллель… Скажем, вы владеете каким-то зданием или квартирой. Разрешите ли вы арендаторам снимать ее бесплатно? Большинство людей ответят – нет! Нахлебники нам не нужны! Однако в портфолио это происходит постоянно! Дам пример. Вы вошли в покупки, цена пробила потолок. Сделка отработала просто отлично! Потом проходит три-четыре месяца… И ничего не происходит. Полный флет! Но вы, возможно, думаете: «Не буду закрывать позицию, ведь эти акции показали такую огромную доходность». Или «я не могу знать, что на уме у рынка». Или даже вообще ничего не думаете! А просто смотрите на плавающую прибыль – «вау… Вот здорово!». Но задумайтесь, ведь это – сделка, которую вы держите с прошлого года! На эту тему у меня тоже есть пост, там описан очень простой математический метод, который можно использовать в данной ситуации… Если за срок длиной в треть оборачиваемости ваших активов позиция никуда не сдвинулась – урезайте ее в два раза! Лучше вложите эти средства в новую идею или в то, что действительно работает. Этим вы повысите текучесть своего портфолио. Чтобы подкрепить эту идею, скажу вот что… Работая с другими менеджерами, я понял, что существуют две основные причины, по которым трейдерам не удается догнать рыночную доходность. Во-первых, стоит случиться обвалу – и вам конец… Конечно, смысл в этом есть! Но этим дело не ограничивается. Проблема еще и в позициях-нахлебниках! Которые раньше показывали отличный доход, но в последнее время перестали тянуть лямку наравне со всеми. Когда на рынках происходит какая-то катастрофа, это сказывается и на незафиксированных прибылях… Так что займитесь переработкой! Переработкой денег, переработкой активов. Направьте их в то, что работает… Этим вы повысите одновременно и текучесть, и устойчивость своего портфолио. В этом плане невозможно переоценить выходы по времени. Представьте: вы открываете сделку, проходит пара месяцев, но она не приносит плодов… Многие думают – ну, ничего страшного, мы же не можем знать, когда рынок совершит движение. Ну и ладно! Пускай! Но уменьшите свою сделку в два раза. Хотя бы временно! А когда сделка начнет работать, вы снова откроете позицию полного размера. Профессионалы не могут позволить себе удерживать сделки, которые не работают. «Ну, я же не могу развернуть рынок»… Не хотите – делайте что-то другое! И последний тип выходов – окончательный. Сложная тема! Труднее всего поймать момент, когда нужно сказать «прощай». Это очень, очень сложно! Многие злоупотребляют гостеприимством рынка… Взгляните на тех трейдеров, которые встали в покупки по золоту в 2012. Или на тех, кто покупал акции интернет-компаний в 1999… Они прокатились на рынке сначала вверх, а потом вниз! Так что это – сложная тема… Когда нужно немного уменьшить размер позиции, а когда нужно закрыть ее вовсе? Сложный вопрос! Но у меня для этого есть одна простая техника. Сейчас я пишу книгу о коротких продажах… И о сетапах. Как правило, трейдеры предпочитают либо технический анализ, либо фундаментальный. Это похоже на две религии! Их приверженцы молятся одному богу, но по-разному. Я считаю, что иногда бывает полезно добавить к техническому анализу фундаментальный, а иногда – фундаментальный к техническому. Синкретизм! Лучше всего, когда они работают сообща. Я смотрю на вещи просто! Как понять, что рынок развернулся? Сначала нужно определить «пол» и «потолок». Предположим, вы входите в покупки, и рынок формирует новый максимум, потом падает, потом устраивает ралли наверх… Но второй максимум оказывается чуть ниже предыдущего! О чем нам это говорит? О спросе и предложении! Когда продавцы были у руля, они значительно сдвинули цену вниз. А когда управление снова перехватили покупатели, они сдвинули цену обратно вверх… Но уже не так высоко, как раньше! Это дает нам понять, что с этого момента главные – продавцы. Ну и ладно! Пускай! Значит, пора выходить. Проще просто некуда! Кто сейчас главный: покупатели или продавцы? Если продавцы, а у вас открыта позиция на покупку… То вас впереди ждут дни, полные трудностей и рационализаций, без которых вполне можно было бы обойтись. Так что хотя бы урежьте свою позицию вдвое! Просто закройте половину и посмотрите, что произойдет дальше. Если спад продолжится – что ж… Следующий! Следующий! — Да… Я хотел бы ненадолго вернуться к выходам по времени. Как определить, какой срок нужно дать своей позиции на отработку? Вы рассмотрели этот концепт на примере долгосрочного трейдинга… Но ведь выходы по времени можно использовать и в более краткосрочных стилях торговли? Как в этом случае определить подходящий срок? — Хорошо! Это называется «игра двух третей». Вы берете срок оборачиваемости своих активов, а потом делите его на три. На три, потому что если делить на два, получится слишком медленно! А если на четыре, то можно ненароком проявить неуважение к рынку. Знаете, ведь часто бывает, что цена подскакивает, а потом – уф! Делает перерыв, останавливается, выходит из машины, идет в туалет, читает газетку… А потом садится обратно – и только тогда движение продолжается. Так что иногда нужно дать рынку время, чтобы позиция отработала. Деление на три, похоже, неплохо работает с точки зрения статистики. Скажем, ваш срок оборачиваемости активов – один квартал… Поделите свои сделки на четыре квартиля, рассортировав их по доходности. С первым и четвертым не будет никаких проблем! То есть со сделками, которые отрабатывают особенно хорошо, и со сделками, которые отрабатывают особенно плохо… Они всегда привлекают внимание. Проблема в сделках-нахлебниках, которые не выделяются. Они – ни туда, ни сюда! Не приносят ни достаточно пользы, ни достаточно вреда, и трейдеры пускают их на самотек. Они – что-то вроде ребят, которые платят только половину аренды… Мало, но достаточно, чтобы их не выгоняли из дома. Так что нужно брать умеренно прибыльные позиции, входящие в третий квартиль… И просто делить их пополам по прошествии каждой трети вашего срока оборачиваемости активов! Всех этих ребят… Просто делите позицию пополам, не задавая вопросов! И перераспределяйте эти средства в пользу новых торговых идей. Смысл в том, чтобы разобраться со скрытыми потенциальными убытками. Так как эти позиции не выделяются, разобраться с ними можно только одним способом – обратив внимание на шкалу Х! На шкалу времени. Тут в дело вступает треть оборачиваемости активов. Понятно?.. — Да, но как применить это к более краткосрочному трейдингу? Например, к свинг-трейдингу, сделки в котором удерживаются около пары дней? — Ох, не знаю! Хотя… Ну, если вы обычно закрываете сделку за пару дней, но вдруг видите, что какая-то висит уже пару недель (смеется)… — То есть нужно отталкиваться от здравого смысла (смеется)! Окей, справедливо! Давайте вернемся к вашему концепту коробки? Не уверен, что полностью его понял! Не могли бы вы еще раз провести нас через него и рассказать, как его можно применять для выходов? — Хорошо! Давайте возьмем какой-нибудь простой, понятный всем пример. Скажем, вы входите в покупки на отметке в 100… Кстати, интересный момент: профессиональные менеджеры портфолио считают, что невозможно сопровождать сотни позиций. Неверно! Если вы применяете этот концепт, ограничения на количество позиций практически не существует. Это важно! Итак, вы входите в покупки по 100. Стоп ставите внизу, например, на отметке в 95. А первый выход – на 105. Если цена упадет, вы получите стоп. Если цена пойдет вверх, вы зафиксируете часть прибыли и снизите таким образом свои риски. Кажется, существует только два варианта: либо вверх, либо вниз! Но многие забывают про третью сторону «коробки», правую – время! Самая проблемная ось – это Х! Люди о ней почти не думают. Скажем, срок оборачиваемости ваших активов – три месяца… Если цена за этот срок никуда не дошла, вам нужно что-то сделать! Если позиция открыта, рано или поздно с ней просто придется что-то делать... И вы это сделаете! Используя план выходов, который подготовите заблаговременно. Так что концепт коробки таков: под ценой – стоп, над ценой – снижение риска. — Ага… Похоже, на тему выходов проводилось не так уж много исследований. Пожалуй, можно сказать, что это – непопулярная тема! Как минимум, по сравнению со входами... Где можно побольше узнать о выходах? С чего лучше всего начать погружение в эту тему? — Ну, я начал изучать выходы, когда занялся программированием в Wealth-Lab! Сначала я, как и все, использовал выходы по ATR и другие подобные техники… Но со временем я осознал, что это – примитивный подход! И начал работать над вышеописанными вариантами… Стоп-лоссом, снижением риска, выходом по времени и окончательным выходом… По сути, четыре подхода! Снижение риска относится к теме поэтапных входов и выходов. Как вы и сказали, по выходам существует мало работ… Изучать их действительно сложно! Плюс еще тот факт, что многие верят, что прежде чем писать книгу по выходам, нужно сначала закончить книгу по входам… Тут мы возвращаемся к началу нашей беседы. Трейдеры изо всех сил работают над входами, почти не уделяя внимания выходам. Вот я и подумал – надо бы этим заняться! На самом деле, мне, пожалуй, стоило бы уделить побольше внимания теме стоп-лоссов… Но хорошие новости – сейчас я пишу книгу о коротких продажах, и там будет очень много информации о выходах! Я рассказываю там об ожидаемой прибыли, статистическом преимуществе, определении размеров позиций… Входы – наименее важная тема! Том Бассо, один из легендарных трейдеров, доказал, что можно зарабатывать, используя для принятия решений монетку. Так что я считаю, что метод со случайными входами – лучший тест для проверки стратегии выходов. Думаю, если вы сделаете упор на выходы, вы значительно повысите надежность своей торговли… По крайней мере, мне так кажется. — Окей, круто, с нетерпением жду выхода вашей книги! Держите нас в курсе! Обычно в конце интервью я задаю гостю несколько коротких вопросов. Но вы и так это знаете, ведь вы сами через это прошли! Так что на этот раз… Поскольку мы весь выпуск обсуждаем выходы, можно попробовать адаптировать под эту тему и серию коротких вопросов! Давайте попробуем? В моем воображении эта идея выглядела интересно! Возможно, на деле окажется, что все плохо, но мы все равно попробуем (смеется). Итак! Расскажите о важнейшем уроке, усвоенном вами, пока вы изучали выходы? — Две вещи. Во-первых, я обрел умиротворение! Если вы выстроите подробный план для своих выходов, вы тоже его обретете. На эту тему есть хорошая книга, «Час между собакой и волком», Джон Коутс. Умиротворение – первый усвоенный мною урок! А второй… Он особенно важен для разработки стратегий. Ваша стратегия (и ваша доходность) определяется вашими выходами! Это – суть. — Окей! Как вы считаете, что важнее всего учитывать, работая над определением наилучшего типа выходов для своей стратегии? — Ну… У вас должен быть не один тип выходов, а их комбинация. Вход можно использовать один! Но на рынках велика роль случайности. Вам нужно быть к ней готовым! Так что… В конечном счете, думаю, нужно учитывать две вещи. К примеру, если вы будете использовать слишком короткий стоп-лосс, у вас будет очень низкий винрейт, что иногда может приводить к длинным сериям убыточных сделок… Так что важны две вещи: математическое ожидание и комфорт трейдера! Вы можете, как и все, использовать для выходов 1,5 ATR или типа того… Но тогда вам придется весь день не отлипать от экрана. Ваш скромный слуга предпочитает выставлять стоп под ценовой поток и уходить гулять, ни о чем не беспокоясь. — Как с вами проще всего связаться? И где можно побольше узнать о вас? — Я есть на сайте Quora! У меня там более миллиона просмотров… Что не перестает меня поражать! Так что можете задать мне вопрос там. А еще у меня есть свой сайт, alphasecurecapital.com. На Quora я ответил уже на кучу вопросов… Кажется, я вхожу там в топ авторов на тему финансов. — Ого! Круто! — Да, похоже, мои ответы действительно приносят пользу! Я хочу быть полезным. — Здорово! Хорошая работа! — Спасибо (смеется)! — Нет, я серьезно, никакого сарказма! Больше миллиона просмотров! Несомненно, вам удалось помочь многим людям. Продолжайте в том же духе! Хотите упомянуть что-нибудь еще, прежде чем мы закончим? — Ну, у меня скоро выйдет книга… Надеюсь, она тоже окажется полезной! Вы тоже делаете превосходную работу, Эндрю! Хочу порекомендовать книгу «Час между собакой и волком» Коутса, она действительно классная… Как и «Максимум» Андерса Эрикссона. Я часто ссылаюсь на него в своей книге! А еще – «Твердость характера» Анжелы Дакворт. Она тоже относится к этой теме. И тоже очень интересная! Думаю, эти книги отлично дополняют друг друга. Вот, собственно, и все! — Круто! Большое спасибо, что уделили нам время, Лорен! Как всегда, было весело! И было очень интересно послушать, что вы думаете о выходах. Как я сказал, это – далеко не самая популярная тема! Несмотря на то, что выходы напрямую влияют на торговые результаты… Было здорово пообщаться с человеком, который провел много исследований на эту тему. Я очень ценю, что вы уделили нам время и поделились своими инсайтами. Еще раз спасибо, всего наилучшего! До связи! — Спасибо, большое спасибо, Эндрю! — Пока! Переведено специально для Tlap.com

.thumb.png.7e8e24d5cce2527547827cf881659d56.png)