Поиск сообщества

Показаны результаты для тегов 'инвестирование'.

Найдено: 9 результатов

-

СОДЕРЖАНИЕ Что такое инвестиционная монета Графики котировок драгметаллов Какие бывают инвестмонеты Другие инвестмонеты Плюсы и минусы Где приобрести Что такое инвестиционная монета Инвестиционная монета - по сути - кусок драгоценного металла (золота, серебра, платины, палладия) с, как правило, указанным валютным номиналом соответствующей страны-эмитента (то есть страны, где эта монета выпускается). номинал, конечно, очень условен, - по стоимости драгоценного металла монета стоит гораздо дороже. в отличие от памятных, юбилейных, коллекционных монет тиражи выпуска инвестиционки большие (сотни тысяч и даже миллионы монет в год), соответственно эти монеты не представляют большого интереса для коллекционеров. как уже было указано, выпускаются монеты в золоте и серебре, реже есть платиновые и палладиевые версии. цена на монеты привязана к стоимости соответствующего драгоценного металла (плюс наценка банка-продажника или организации, осуществляющей продажу), а так как в целом тренд по драгметаллам восходящий, то и стоимость монет, в перспективе (5-10 лет) только возрастает. Вес монет обычно измеряют в унциях (тройских унциях, на английском oz t). Тройская унция (жаргонное - унцовка) - 31.1 грамма, стоит запомнить (если совсем быть точным, то 31,1034768 грамма). как правило золотые монеты идут и в гораздо более меньших весовых категориях - так как золото довольно дорогой металл - есть 1/2 унции - 15.55 грамма, 1/4 унции 7.78 грамма, 1/10 унции - 3.11 грамма, но есть и более мелкие единицы, типо 1/20, 1/40 унции и так далее. Графики котировок драгметаллов за последние годы Какие бывают инвестмонеты Крюгерренд - считается первой инвестиционной монетой в мире. Выпускается с 1967 года ЮАР и по настоящее время. Выпускается в золоте (916 проба), серебре и платине. В свое время (конец 60-х - 70-е годы) Южная Африка была бесспорным лидером на рынке инвестиционных монет, ну пока с одной стороны не подтянулись другие страны, и с другой стороны на эту страну не были наложены санкции от международного сообщества в связи с политикой апартеида. Как такового номинала на монете нет - её стоимость привязана к цене на золото (серебро). Рисунок на монетах за более чем половину столетия чеканки не менялся. Ну ещё такой момент интересный - в своё время в США гражданам было запрещено владеть золотом (1933-1974 годы) - отчасти для преодоления последствий великой депрессии. ну а крюгерренды американцы вполне законно могли приобретать - так как они считались иностранной валютой, что вполне логично) BC_2_Krugerrand.pdf Червонец (Сеятель) - не менее известная монета, чеканилась уже в бывшем СССР и для граждан нашей страны, увы, была недоступна. только для иностранцев. Выпускалась монета только в золоте, 1/4 унции, 900 проба, с 1975 по 1982 годы. в 1980 чеканилась монета наивысшего качества - пруф (с зеркальной поверхностью) - понятно почему, так как в этот год проходила олимпиада-1980 в Москве. по тиражу, по разным данным, было изготовлено всего около 7 миллионов монет, так что приобрести Сеятелей вполне можно и сейчас, даже в Сбербанке иногда они появляются. Канадский кленовый лист - с 1979 года по настоящее время. страна-эмитент - Канада. Монеты есть в золоте (999 проба), серебре, палладии и платине - как говорится - весь комплект. Само собой - по золоту представлены все четыре весовые категории - 1/10-1/4-1/2-1 oz t, и даже меньше 1/10 унции есть монеты. BC_8_Maple Leaf_GoldCoins.pdf Китайская панда - с 1982 года на рынок инвестиционных монет выходит Китай. Особенность китайских монет - каждый год разное изображение панды (за очень редким исключением), и с недавнего времени (2016 год) Китай отклонился от традиционной системы тройских унций - ну вот как вы даже видите на фото выше - монета "унцовая" 30 грамм весит. Золото высшей пробы, так же и в серебре монета существуют. BC_7_Gold_Panda_Bullion_Coins.pdf Австралийский кенгуру с 1986 года, страна-эмитент Австралия. Монеты чеканят в золоте, серебре и платине. Золото высшей пробы (999). BC_1_Kangaroo_Lunar_GoldBullionCoins.pdf Американский орёл - с 1986 года на рынок инвест монет выходят Соединённые Штаты Америки. Полный комплект - золото, серебро, палладий, платина. Золото не высшей пробы - 916. Кому интересно американское золото высшей пробы - есть монета American Buffalo. BC_3_AmericanEagle_Buffalo_GoldCoins.pdf Британия - с 1987 года и по настоящее время, страна-эмитент Великобритания. Монеты чеканят в золоте, серебре и платине. Золотые монеты представлены (проба 999), как и положено, в четырёх весовых категориях 1, 1/2, 1/4 и 1/10 унции. Филармоникер, одна из самых известных монет, с 1989 года, страна-эмитент Австрия. до евро номинал указывался в австрийских шиллингах, ну а с переходом страны на единую европейскую валюту - евро. Монеты чеканят в золоте (высшая проба), серебре и платине. BC_4_Vienna_Philharmonic_GoldBullionCoins.pdf Георгий Победоносец, Россия, 2006 год. После распада СССР гражданам РФ разрешено было приобретать монеты из драгметаллов. по мере того, как ЦБ РФ распродавал запасы Сеятелей, было принято решение чеканить новую монету. Монеты существуют в золоте и серебре (с 2009 года). только в 2021 году у нас появился полный весовой комплект золотых монет: 1 унция (номинал 200 рублей), 1/2 унции (номинал 100 рублей), 1/4 унции (номинал 50 рублей) и 1/10 унции (номинал 25 рублей). Другие инвест монеты В других странах тоже чеканят свои инвест монеты. В Мексике это Либертад (Libertad), в Украине Архистратиг Михаил и так далее. Но именно с инвестиционной точки зрения проще и быстрее продать Крюгерренд - известный во всем мире, чем Архистратига Михаила... Ну если вы приобретаете такую монеты для коллекции - кто же против. а все вышеозначенные монеты выпускаются в странах, которые так или иначе являются лидерами по добыче золота: Плюсы и минусы + Золото и серебро - вечные ценности, вне зависимости от инфляции, изменений денежно-кредитной политики государства (РФ/США и т.д.), деноминации - драгметаллы всегда будут в цене + Имея драгметаллы (в монетах или слитках) вы в гораздо более защищённом положении, по сравнению с тем, у кого только вклад в Сбербанке + Металлы будут актуальны не только у нас, но и за рубежом, если придётся уехать из страны + В трудные времена, когда все активы обесценятся (типо наличных денег) монеты можно поменять на самое необходимое (патроны или еду...) + Связи/контакты с нумизматами, новые знакомства, расширение кругозора, новые знания - Хранение монет требует определённых трудозатрат - сейф, аренда банковской ячейки... - Есть риск кражи - Со временем на некоторых монетах может появится специфический налет - т.н. патина (устраняется, конечно, чисткой), требуются специальные материалы и знания - Вложения в монеты надо делать на длительный срок - 5-10 лет - В нашей стране есть риск того, что монеты может "отжать" государство (путем принятия специального закона...) Где приобрести Инвест монеты можно приобретать в банках, можно в разного рода профильных организациях, кто этим занимается (там же и продать можно, как правило). как вы уже поняли, для нашей страны всё (или очень многое) это делается в Москве (ну конечно, за вашу денежку, в общем-то, вам монету доставят хоть до деревни Николаевка, это тоже сейчас не проблема). для начала (перед покупкой) я рекомендую изучить профильную тему на форуме банкиру по инвест монетам. ссылка. почитайте отзывы, опыт тех, кто покупал и продавал монеты. тема небольшая. ещё порекомендую тему (совсем небольшую) с форума банкиру "Курс по инвестициям в золото". ссылка. по интересующим вас монетам для начала неплохо почитать статьи в той же википедии/потом на сайте монетного двора, выпускающего соответствующую монету. и можно (и нужно) пробовать, делать первые шаги

- 1 ответ

-

- 6

-

-

-

- обсуждение

- монеты

-

(и ещё 1 )

C тегом:

-

Том Бассо - Всепогодный Трейдер - Книга на русском языке

!!NIKA!! опубликовал тема в В помощь трейдеру

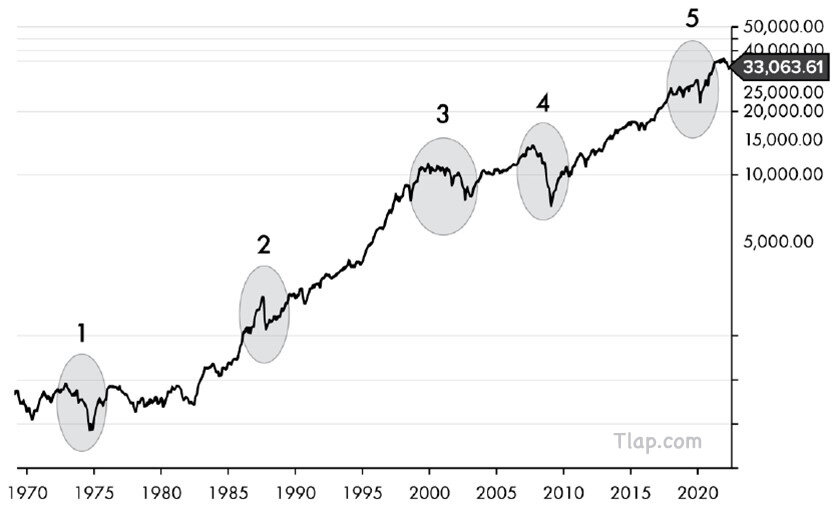

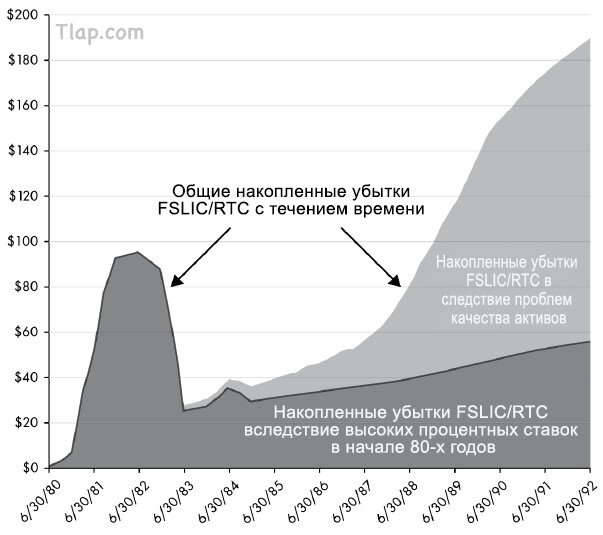

Всепогодный трейдер Мысли мистера Серенити (мистера Спокойствие) о торговле, посещающие его в любых погодных условиях Введение Каждое малейшее действие, которое вы предпринимаете, связано с риском. Подумайте о самых распространённых повседневных делах: поездке на работу, переходе улицы и рассеянной многозадачной работе. Они могут казаться безопасными, тем не менее, они могут иметь опасные последствия. Риск присутствует везде. Будь то ваше благополучие, финансовое состояние или любая другая важная часть жизни – вы везде подвергаете себя риску. Риск неизбежен, и он найдет путь к вам. Риск неизбежен, и страх является естественным чувством. Инвестиционный мир охвачен глубоко укоренившимся страхом. Он создал препятствия, внушая тревогу тем, кто хочет выйти на рискованную и высокооплачиваемую арену управления капиталом. Только подумайте о том, что произошло на финансовых рынках за последние пять десятилетий: Рисунок 1. Промышленный индекс Доу Джонса за последние пять десятилетий ($DOWI) Медвежий рынок 1973-74 гг., когда индекс S&P 500 упал на 45%. 1. Чёрный понедельник 19 октября 1987 года 2. В 2000 году лопнул пузырь доткомов 3. Жилищный кризис, который привёл к экономическому краху в 2008-2009 годах 4. Пандемия COVID-19, вызвавшая глобальный экономический хаос в 2020 году Эти события привели к катастрофе семьи по всему миру, в результате чего некоторые потеряли всё, что у них было, за короткий период времени. Некоторые инвесторы оказались практически вне игры. Наблюдение за этими тревожными событиями, происходящими с друзьями и семьёй, оказало эмоциональное влияние на трейдеров, и это продолжается десятилетиями. Я испытал это на собственном опыте и остро осознаю риск, который берут на себя инвесторы на любом рынке. Я видел, как это происходило с моим отцом в режиме реального времени. Мой отец, Карло Бассо, имел хорошую работу: он был почтальоном Почтовой службы США. Он был родом из итальянской семьи, которая пережила Великую депрессию. Иметь постоянную работу с последующим выходом на пенсию было практически всем, на что он мог надеяться, и это настроение было у большинства людей его поколения. Они рассматривали фондовый рынок как казино – азартную игру, в которой каждая рука может оказаться либо крупным выигрышем, либо крупным проигрышем, который может смести стопку их фишек. Вместо этого они возложили всю свою надежду на получение стабильной зарплаты, льгот и пенсионного плана. Карло Бассо знал, что хочет бо́льшего, и он хотел инвестировать. Но он не хотел быть частью этой игры. Он хотел разместить свои деньги в более безопасном и менее волатильном месте. Он взял деньги, которые положил в бюджет для сбережений, и поместил их в то, что, по его мнению, было самой безопасной инвестицией в то время: депозитные сертификаты местных ссудо-сберегательных ассоциаций. Инвестирование в ссудо-сберегательные ассоциации было консервативным путём. Он не занимался недвижимостью или волатильным фондовым рынком. Он нивелировал весь свой предполагаемый риск и выбрал безопасный путь. Вскоре после этого, в 1980 году, когда краткосрочные процентные ставки поднялись выше долгосрочных ставок, а кривая доходности инвертировала, ссудо-сберегательные ассоциации потерпели крах. После финансовой помощи в размере $ 200 миллиардов от правительства эти инвесторы в основном смогли окупить бо́льшую часть своих убытков. К счастью, мой отец продолжал работать в почтовом отделении и мог обеспечивать свою семью и троих растущих детей. Рисунок 2. Краткое изложение кризиса ссудо-сберегательных ассоциаций, произошедшего в начале 1980-х годов Накопление убытков Федеральной корпорации по страхованию счетов в ссудо-сберегательных ассоциациях (FSLIC)/Трастовой корпорации для урегулирования кризиса (RTC) в 80-х и начале 90-х годов (миллиарды долларов США) Общие накопленные убытки FSLIC/RTC с течением времени Накопленные убытки FSLIC/RTC вследствие высоких процентных ставок в начале 80-х годов Накопленные убытки FSLIC/RTC вследствие проблем качества активов Семья Карло оказалась одной из немногих счастливчиков – другим не повезло в бо́льшей степени, и они ощутили на себе все негативные последствия кризиса ссудо-сберегательных ассоциаций. То же самое можно сказать и о Великой депрессии, Чёрном понедельнике, пандемии COVID и любых других ужасных событиях на фондовом рынке. Лишь немногие были удачливы или проницательны – большинство же понесли убытки. После того, как мой отец столкнулся с кризисом ссудо-сберегательных ассоциаций, я извлёк из этого один ценный урок: инвестиции в даже, казалось бы, наиболее безрисковую среду никогда не бывают по-настоящему безрисковыми. Всё может измениться в одно мгновение, и если вы инвестировали только в один вид активов и рынок быстро движется против ваших инвестиций, вы можете понести значительные убытки. К тому времени я ещё многого не знал о силе диверсификации и отражении риска, которые в конечном итоге станут основой моей будущей карьеры менеджера по управлению капиталом. За годы управления деньгами других людей я понял, что ни один трейдер не может укрыться от риска. Риск всё равно найдет вас. Единственный верный способ подготовиться к риску – это не прятаться от него, а бороться с ним лицом к лицу. В этой книге я опишу несколько способов, которыми я научился воздействовать на риск и извлекать выгоду из этого процесса. Все эти идеи являются достаточно простыми, чтобы вы могли принять концепции, изменить их в соответствии с вашим собственным портфелем или изобрести новые способы повышения эффективности вашего портфеля и стать всепогодным трейдером. Инвестор или трейдер? Вы можете думать о себе как об инвесторе, потому что вы становитесь «им в долгосрочной перспективе». Я слышал эти слова много раз. Но должен сказать всем, кто пытается управлять своим богатством: все мы трейдеры! Покупка чего-либо с намерением продать его где-то в будущем – это трейдинг. Таким образом, в этой книге для обозначения всех нас, работающих на финансовых рынках, я буду использовать термин «трейдер». Консервативный или агрессивный? Вы можете думать о себе как об одном из двух типов трейдеров: консервативном или агрессивном. Но должен сказать вам ещё одну вещь. Даже несмотря на то, что мой отец считал себя «консервативным» инвестором, он не был им. Он пошёл на риск и реализовал этот риск. Итак, начиная с этого момента в вашем торговом путешествии, я хочу, чтобы вы стремились к лучшей доходности, одновременно уменьшая свои риски на этом пути. Там, где вы окажетесь, не обязательно быть консервативным или агрессивным. Это будет ваш собственный персонализированный способ работы с вашим портфелем и ничьим другим. Большой или малый размер портфеля? Если вы только начинаете, у вас может быть маленький портфель. Возможно, вы наскребли только несколько тысяч долларов, чтобы начать. В 1974 году я начал с маржинального счёта в $ 2000 и до сих пор хорошо помню это. Когда я был менеджером по управлению капиталом в компании Trendstat Capital, мои сотрудники и я управляли капиталом в $ 600 миллионов. Возможно, упомянутые в этой книге идеи будет легче реализовать при наличии огромных сумм денег, но это не значит, что вы не можете применять данные концепции на меньших суммах. В этой книге я создал множество примеров, используя хорошие большие портфели с круглыми числами, такими как $ 100 000, $ 1 000 000 или даже $ 10 000 000, чтобы сделать объяснения математически простыми и лёгкими для усвоения. Я знаю, что большинство трейдеров не торгуют такими размерами. Я просто пытаюсь показать влияние всепогодных концепций. Эти концепции могут использоваться кем угодно, независимо от размера портфеля. Меньшие портфели будут страдать от того, что я называю детализацией. Другими словами, предсказуемость использования данной концепции на меньшем размере портфеля является не столь идеальной, как на более крупном размере портфеля. То есть результаты будут немного более статистически небрежными. Подобно тому, как вы смотрите на зернистую картину на своём телевизоре со всевозможными чёрными точками по всему экрану, детализированные результаты в трейдинге означают, что хотя та или иная торговая концепция хорошо работает в статистическом плане на большой выборке сделок, есть вероятность того, что в любой момент она может и не показать таких результатов. Чем больше размер выборки и чем больше портфель, тем меньше у вас будет вероятность детализации при применении этих концепций. Это как проводить опрос. Если я опрошу десять человек и получу ответ, что шестеро из них чувствуют, что цена пойдёт в одном направлении, а четверо чувствуют, что она пойдёт в другом, то я получу лишь небольшое представление об их настроениях. Однако, если я опрошу 10 000 человек, я получу менее детализированный ответ касательно их настроений. К примеру, если 7 263 опрошенных дадут один ответ, а 2 737 – другой, у меня будет гораздо больше уверенности в том, что результат будет являться истинным представлением настроения этого бо́льшего размера выборки. Оба размера выборки таковы, каковы они есть. Чем больше размер выборки, тем он менее детализирован и более точен. Если вы начинаете с малого размера портфеля, поставьте перед собой задачу увеличить размер своего портфеля. Работайте немного усерднее на своей повседневной работе, сберегайте максимально возможное количество средств и добавляйте их на свой торговый счёт. Увеличьте размер своего портфеля, используя надёжные всепогодные методы. Если вы упорно продолжите делать эти вещи, то в один прекрасный день в будущем сможете управлять миллионами. Он или она? Согласно статистике моего сайта, более 80% моих подписчиков и посетителей сайта – это мужчины. Время от времени я получаю вопросы и от дам, но трейдинг, по-видимому, в подавляющем большинстве случаев является мужским делом, поэтому, чтобы быть эффективным, при обращении к трейдеру я буду использовать местоимение «он». Тем не менее, это будет подразумевать человека любого пола, занимающегося трейдингом. Затянувшаяся проблема управления капиталом На сегодняшний день управление капиталом сильно отличается от предыдущих десятилетий. Я изучал рынки в течение полувека и недавно обнаружил кардинальные изменения в поведении инвесторов. Современные технологии позволяют увидеть изменения котировок вплоть до секунды – это означает, что волатильность может измеряться минутами. Трейдеры испытывают эти дикие колебания, хорошие и плохие. Возникающая у трейдеров паника является реальной и происходит быстро. В трейдинге речь идет о снижении риска. Почему бы не атаковать риск, чтобы прибыть на поле боя на своих собственных условиях, а не на условиях, которые диктует рынок? Именно это я и подразумеваю, говоря о всепогодном трейдере. Всепогодный трейдинг Основные фондовые рынки являются волатильными, но именно в них большинство розничных инвесторов хотят инвестировать свои деньги. Причина проста: акции легко понять, и они привлекают к себе внимание средств массовой информации. Акции во многих случаях также являются очень ликвидными, поэтому миллиарды долларов можно легко перемещать из одной акции в другую. Многие считают, что высокий риск инвестирования в фондовый рынок создает потенциал для высокой доходности. Во время моей работы в компании Trendstat Capital все мои клиенты-инвесторы хотели видеть кривую капитала, плавно движущуюся вверх и вправо. Убытки практически невозможно устранить, потому что не всегда возможно быть на правильной стороне рынка. Я не верю, что есть некто, кто может прогнозировать точное направление ценового движения в какой-либо отдельно взятый день или неделю. Большую часть времени все рынки коварно обманывают большинство трейдеров. Тем не менее, размышление о риске и возможных убытках может создать у трейдера правильный настрой для всепогодного подхода к инвестированию. Хотя воздействие на риск может смягчить некоторые из этих плохих дней, у вас всё равно будут дни с высоким риском. В этом и заключается часть проблемы, которую мы называем трейдингом. Всепогодный трейдер попытается захеджировать бо́льшую часть волатильности, наблюдаемой на рынках, поэтому неудивительно, что я буду довольно часто упоминать термин «волатильность». Помимо всех основных ценовых колебаний, которые мы наблюдаем в таких активах, как акции технологических компаний, публичных компаний и криптовалюты, существует масса волатильности, о которой можно говорить. Всепогодный трейдер использует эту волатильность в свою пользу, а не прячется от нее. Подобно тому, как ковбой пытается приручить дикого жеребца в целях создания из него отличной рабочей лошади, всепогодный трейдер сосредотачивается на том, откуда может прийти волатильность и как активно использовать её в своих интересах, чтобы его счёт был менее волатильным. Он не избегает риска и, таким образом, не страдает от более низких доходов, которые могут сопровождать «консервативное» инвестирование. Всепогодный трейдер не пытается устранить акции или какой-либо конкретный рынок. Этот трейдер пытается захватить прибыль везде, где её только можно взять. Такая философия торговли просто расширяет инвестиционную вселенную и стратегически распределяет активы по нескольким направлениям и континентам, создавая возможности для получения прибыли в любом экономическом климате. Это философия торговли, которую я успешно реализовывал много раз, а не та, которую я придумал буквально вчера и внедрил в игру. Я был в этой игре довольно долгое время. Это был процесс, на развитие, корректировки и исполнение которого ушло достаточно много времени, но данная концепция проделала для меня массу хорошей работы, обеспечивая устойчивые и последовательные результаты с течением времени и позволяя мне спокойно мыслить. Здесь нет кнопки «просто» Будучи менеджерами по управлению капиталом, мы хорошо знаем мантру наших клиентов: Сделайте мне хороший возврат от инвестиций с минимальным риском. На сегодняшний день эта универсальная цель инвестиций вклинилась в умы многих розничных инвесторов. Причина в том, что доступные технологии создают впечатление, что такое возможно. В мире, где в социальных сетях показывают людей, наглядно демонстрирующих большой возврат от инвестиций, и самопровозглашённых экспертов, хвастающихся, что они знают, какая компания станет следующей после Amazon, люди часто думают, что такой непредвиденный доход возможен. Однако в реальном мире инвестиций я знаю, что риск присутствует везде. Ни одна инвестиция не является гарантированно прибыльной, и никто не может определить, какие инвестиции будут убыточными. Существует взаимосвязь между риском и вознаграждением, и чтобы получить это вознаграждение, вы должны пойти на риск. Создавая всепогодный торговый план, я считаю, что вы можете идти за теми доходами, которые вы ищете, не беспокоясь о том, что произойдёт дальше, и да, спать спокойно по ночам, как мистер Серенити (мистер Спокойствие)! Том Бассо,Переведено специально для Tlap.com -

5 экономических показателей, имеющих значение для инвесторов Вид архитектуры Гонконга Недавно я взял с полки книгу, которая стояла в моей библиотеке последние 10 лет. Она называется «Руководство по 50 экономическим показателям, которые имеют большое значение». Это одна из немногих книг, описывающих конкретные торговые стратегии, которые являются актуальными по сей день. Чтение этой книги также является отличной возможностью освежить свои знания об экономических показателях. Давайте поговорим о некоторых из них. Показатели, которые имеют значение На уроках макроэкономики нас учат, что валовой внутренний продукт (ВВП) состоит из четырёх компонентов: потребление капитальные товары/инвестиции государственные расходы чистый экспорт Большинство показателей используются для прогнозирования одного компонента ВВП заблаговременно, например, продажи автомобилей могут дать нам некоторую информацию о потреблении, заказы на товары длительного пользования об инвестициях и т. д. Некоторые показатели являются опережающими, некоторые – совпадающими, а некоторые – запаздывающими. Разумеется, будучи инвесторами и трейдерами, мы должны сосредоточить наш основной интерес на опережающих показателях. Нам нужны экономические сигналы, предшествующие резкому падению или росту рынка. Ещё одним критерием, который делает тот или иной экономический показатель хорошим, является высокое отношение сигнала к шуму. Показатели, которые имеют слишком много случайности, несут в себе мало смысла. Важная хитрость (если это возможно) заключается в использовании версии показателей, скорректированных на сезонные колебания. Также лучше наблюдать за трендом в течение нескольких отчётных периодов, а не просто в рамках одного из них. Я выбрал пять индикаторов из книги и выполнил бэктестирование по предлагаемым торговым стратегиям (или их небольшим вариациям). Начнем с... 1. Продажи автомобилей Автомобильная промышленность связывает многие секторы экономики, поэтому показатели продаж автомобилей многое говорят о здоровье экономики в целом. Для большинства людей покупка транспортного средства является крупным расходом, требующим заимствования денег. Поэтому, глядя на количество проданных автомобилей, вы получаете некоторое представление о доверии людей к экономике и их готовности тратить деньги. Общие цифры продаж транспортных средств публикуются в первую пятницу месяца за предыдущий месяц. Нам нужно взглянуть на цифру, скорректированную на сезонные колебания, поскольку продажи автомобилей имеют закономерный годовой цикл, и к концу года их продажи увеличиваются. Стратегия, которую нужно протестировать, является довольно простой: до тех пор, пока тенденция продаж автомобилей за последние 6 месяцев положительна, продолжайте инвестировать в акции потребительского сектора, представленного тикером XLY на ETF (или покупайте акции AAPL, HD, NKE и т. п.). Когда тренд продаж транспортных средств станет отрицательным, инвестируйте в долгосрочные долговые казначейские обязательства США (тикер TLT). Продажи транспортных средств, как оказалось, являются сильным сигналом для избегания просадок при торговле на акциях потребительского сектора. Следуя этой стратегии, можно было заработать дополнительно 3% в год, принимая на себя при этом меньший риск (коэффициент Шарпа для данной стратегии составляет 0,96 по сравнению с 0,59 для стратегии на XLY при тестировании на исторических данных с 2002 года). 2. Розничные продажи Как и продажи автомобилей, розничные продажи могут давать намёк на доверие потребителей. Потребители тратят больше, когда полагают, что имеют стабильную работу и смогут оплачивать свои кредитные счета. Предварительные розничные продажи представляют собой оценку, основанную на данных выборки розничных продавцов. Они называются предварительными, потому что публикуются перед выходом более крупного ежемесячного опроса по розничным продажам: обычно примерно 15-го числа следующего месяца. Ниже приведён график изменения предварительных розничных продаж одежды и аксессуаров. Продажи одежды интересны тем, что они в некоторой степени представляют собой импульсивные розничные покупки. В начале 2020 года очевидно огромное падение продаж одежды, за которым следует значительное увеличение продаж во время пандемии COVID. Опять же, очень важно использовать цифры, скорректированные на сезонные колебания, ибо покупка в период праздников полностью исказит данный сигнал. Предлагаемая стратегия заключается в покупке акций ретейлеров (тикер XRT на ETF, но можно выбрать отдельные акции, например, JNW, DLTR и т.д.), когда розничные продажи за последний месяц растут, и акций сектора здравоохранения (тикер XLV на ETF), когда они падают. Это следует простой логике компромисса: когда продажи одежды растут, розничная торговля будет процветать, но когда розничные продажи падают, люди всё равно будут тратить деньги на поддержание своего здоровья. Исходя из изменения цифр розничных продаж одежды, данная стратегия показала явную высокую производительность по обеим отраслям (коэффициент Шарпа в данной стратегии составляет 0,68). 3. Слабая, или неполная, занятость Ежемесячно публикуемый уровень безработицы является одним из наиболее широко используемых и обсуждаемых эффективных экономических показателей. Тем не менее, предварительные данные по безработице являются очень грубой мерой в том смысле, что когда она растёт, экономический спад уже значительно продвинулся вперёд, и фондовые рынки уже предвидели его и учли в цене актива. Одна из причин заключается в том, что эта информация уже публикуется в еженедельных заявках на пособия по безработице. Гораздо более интересным показателем является уровень неполной занятости, также именуемой «слабой». Это говорит нам о том, сколько людей работают в условиях неполного рабочего дня по причине сложившихся экономических условий. Рост уровня неполной занятости в основном связан с тем, что работодатели сокращают затраты на рабочую силу, фактически не увольняя своих работников. Причина, по которой работодатели сокращают рабочее время, не разрывая контрактов полностью, заключается в том, что последняя процедура будет для них более затратной, когда наступит время для повторного найма или бизнес пострадает в меньшей степени, чем ожидалось. Почему? Потому что большинство рабочих мест требуют некоторой подготовки и адаптации, а также потому что процедура найма сотрудников может быть дорогостоящей. В результате уровень неполной занятости, как правило, реагирует раньше уровня безработицы и раньше восстанавливается. Для трейдера это может быть сигналом о том, что пришло время вернуться к инвестициям в цикличные активы. Ниже приведены графики слабой занятости и уровня безработицы в США. Разница между ними крайне незначительная, но имеется. Стратегия торговли снова является простой: если 6-месячный тренд неполной занятости снижается, тогда открывайте длинные позиции по акциям потребительского сектора (XLY на ETF). С другой стороны, если этот тренд является положительным, то есть компаниям требуется в большей степени сократить рабочие графики своих сотрудников, тогда открывайте длинные позиции по акциям компаний-производителей медицинских препаратов (тикер IHE). Почему по акциям компаний-производителей медицинских препаратов? Это один из антицикличных секторов, к которому люди возвращаются, когда меньше работают. Как вариант, люди также могут запасаться пивом (тикеры DEO, CCU и т.д.) или могут вырасти покупки различных домашних развлечений (тикеры DIS, NFLX и т.д.). Стратегия ротации между IHE и XLY на основе 6-месячного тренда неполной занятости показала лучшие результаты как с точки зрения абсолютной производительности, так и с поправкой на риск (коэффициент Шарпа в ней составил 0,71 в сравнении с 0,59 для стратегии торговли на XLY и 0,54 для стратегии торговли на IHE). 4. Заказы на товары длительного пользования Расходы предприятий на технику и оборудование могут помочь нам понять предстоящее состояние экономики. В конце каждого месяца Бюро переписи США публикует новые заказы компаний-производителей на товары длительного пользования за предыдущий месяц. Конкретно мы рассматриваем заказы на товары длительного пользования без заказов на оборонный комплекс, чтобы избежать шума от крупных государственных расходов. Стратегия торговли здесь снова является простой: до тех пор, пока 3-месячный тренд заказов на товары длительного пользования является положительным, инвестируйте в промышленный сектор (тикер XLI или в отдельные акции компаний промышленного сектора, такие как HON, GE и т. д.). Когда тренд станет отрицательным, возвращайтесь к широкому фондовому рынку (тикер SPY). По сравнению с инвестициями в промышленный сектор (по принципу «покупай и удерживай») данная стратегия не имеет существенных преимуществ до 2020 года. Во время краха фондового рынка, связанного с пандемией COVID, сигнал указывал на своевременный выход на широкий рынок, что привело к улучшению общей производительности (коэффициент Шарпа в этой стратегии составил 0,46 по сравнению с 0,40 для стратегии торговли на XLI и 0,42 для стратегии торговли на SPY). 5. Спред доходности Наконец, пожалуй, одним из самых сильных показателей того, куда движется экономика, является спред доходности, или кредитный спред. Он измеряет разницу между доходностью долгосрочных и краткосрочных казначейских облигаций. Короче говоря, если долгосрочная доходность намного выше краткосрочной доходности, экономическое будущее выглядит светлым и инвесторы будут иметь бычьи настроения. Однако, если долгосрочная и краткосрочная доходности примерно равны или долгосрочная доходность падает ниже краткосрочной (это называется инверсия кривой доходности), значит, к экономике мало доверия. Такой сценарий почти наверняка приведёт к некоторому замедлению экономического роста. Вопреки предыдущим показателям, спред доходности доступен сразу, поскольку он непосредственно является производным от доходности торгуемых казначейских облигаций. В этом и есть его главное преимущество, и здесь можно найти пересчитанные данные. Ниже приведён график распределения доходности по времени. Несмотря на то, что существует множество способов торговли на спреде доходности, таких как ротация между акциями и облигациями, между цикличным сектором и оборонительным комплексом или между компаниями с большой и малой капитализацией, здесь должна быть представлена чистая стратегия с фиксированным доходом. Стратегия торговли заключается в том, чтобы инвестировать в долгосрочные казначейские облигации США (тикер TLT) до тех пор, пока спред доходности будет превышать 150 базисных пунктов (1,5%), и переключаться на инвестиции в краткосрочные казначейские облигации США (тикер SHY), когда он опустится ниже этого порогового значения. Следуя этой стратегии, можно было избежать значительных колебаний цен долгосрочных казначейских облигаций. Это наиболее заметно в период с 2005 по 2008 год и с 2017 по 2021 год. Коэффициент Шарпа в этой стратегии составил 0,64 (по сравнению с 0,45 для стратегии торговли на TLT). Заключительные мысли Это всего лишь несколько экономических показателей. Желательно быть внимательными в отношении опережающих сигналов, о которых другие могут даже и не думать. Например, отслеживание показателя неполной занятости вместо предварительных данных по безработице или розничных продаж одежды вместо розничных продаж в целом может принести ценные сигналы. Представленные стратегии просты и основаны на правилах. После сигнала происходит ротация между рисковым и безрисковым активами. В реальной торговле предпочтение может отдаваться более дискреционному подходу. Вы можете разработать более сложные способы торговли на экономических показателях. Например, динамически взвешивать рост или падение акций компаний определённых секторов экономики в зависимости от того, насколько серьёзным кажется сигнал. Для создания более надежной модели можно также комбинировать несколько экономических показателей. Джо Марвуд,Переведено специально для Tlap.com

- 1 ответ

-

- 7

-

-

-

- джо марвуд

- анализ

- (и ещё 2 )

-

Иллюзия пассивного инвестирования Пассивное инвестирование – это иллюзия, навязанная долгосрочными графиками в ретроспективном анализе. Дело в том, что есть 2 категории пассивных инвесторов: счастливчики и неудачники. Обе категории пассивных инвесторов, как счастливчики, так и неудачники, определяются сроками их инвестирования в индексный фонд. Приведённый ниже график не требует пояснений. Он не включает в себя совокупную доходность, однако последняя зависит только от продолжительности периодов, обозначенных одним или двумя годами. Пассивные инвесторы не сталкиваются с меньшим риском по сравнению с теми инвесторами, которые пытаются рассчитать время входа и выхода из рынков. График показывает, что тем, кто купил в середине 1949 года, в начале 1990-х годов или на дне после мирового финансового кризиса, повезло, в то время как тем, кто купил вблизи вершин 1956 и 2000 годов, не повезло. Те, кто купили в начале 1980-х годов, столкнулись с событием «хвостового» риска, произошедшим в октябре 1987 года. Никто не знает, как инвесторы реагировали в разные периоды: продавали ли они свои инвестиции, выходя из них с убытком, или же добавлялись к своим позициям. Утверждение о славном пассивном инвестировании основано на ретроспективном подходе и многих нереалистичных предположениях типа «если бы вы купили в ____ году, вы бы заработали +__% годовых». Успех пассивного инвестирования – это иллюзия, основанная на ретроспективном подходе. Чтобы быть успешным пассивным инвестором, требуется приложить столько же усилий, сколько и для простой стратегии следования за трендом. Эти два элемента являются в некотором смысле эквивалентными. Майкл Харрис, Переведено специально для Tlap.com

-

- 10

-

-

-

-

- инвестирование

- статья

-

(и ещё 1 )

C тегом:

-

Определение компаний с высокой, средней и низкой капитализацией Читая описание компании, паевого инвестиционного фонда или биржевого инвестиционного фонда, вы видите термины «высокая капитализация», «средняя капитализация» и «низкая капитализация». Что они означают? Как они влияют на инвестиционную стратегию? Слово «капитализация» означает рыночную капитализацию, т.е. общую рыночную стоимость компании. Математически она вычисляется путём умножения цены акции на общее количество акций компании в обращении. Что означает «компания с высокой капитализацией»? Под понятием «компания с высокой капитализацией» понимаются крупнейшие компании, торгуемые на фондовом рынке, с рыночной капитализацией в 10 миллиардов $ и более. Аналитики и инвесторы отслеживают их чаще всего. Исторически сложилось так, что компании с высокой капитализацией демонстрируют более медленные темпы роста и имеют меньший риск по причине своего размера и стабильности. Вследствие этого многим компаниям с высокой капитализацией присвоено обозначение “Blue-Chip” (высоконадёжная компания, имеющая устойчивый курс и стабильно выплачивающая дивиденды). К категории компаний с высокой капитализацией относятся такие известные компании, как “Microsoft”, “Walmart”, “Amazon” и “Nike”. Паевой инвестиционный фонд или биржевой инвестиционный фонд, относящиеся к категории фондов с высокой капитализацией, будут инвестировать большую часть денег своего фонда в компании с высокой капитализацией. Поступая таким образом, фонд стремится к медленному, стабильному и уверенному росту. Эти фонды стараются избегать ежедневных беспорядочных колебаний на фондовом рынке. Хотя фонды с высокой капитализацией по-прежнему несут определённый риск инвестиций, они считаются менее рискованными, чем фонды со средней или низкой капитализацией. Что означает «компания со средней капитализацией»? К категории компаний со средней капитализацией относится любая компания, находящаяся в середине списка, и её рыночная капитализация колеблется от 2 до 10 миллиардов $. Большинство компаний со средней капитализацией демонстрируют более высокий рост, чем компании с высокой капитализацией. Из-за этого они имеют и связанный с этим более высокий риск. К категории компаний со средней капитализацией относятся такие известные компании, как “Goodyear Tire and Rubber”, “Tupperware”, “Southwest Airlines” и “Whirlpool”. Паевой инвестиционный фонд или биржевой инвестиционный фонд, относящиеся к категории фондов со средней капитализацией, будут инвестировать большую часть средств своего фонда в компании со средней капитализацией. Эти фонды ищут более высокие темпы роста и берут на себя бо́льший риск, чем берёт на себя фонд с высокой капитализацией. Фонды со средней капитализацией являются одними из самых популярных по доступности средств, поскольку соответствуют риску и потенциалу роста среднестатистического инвестора. Что означает «компания с низкой капитализацией»? Под компанией с низкой капитализацией понимается относительно новая компания с рыночной капитализацией от 250 миллионов до 2 миллиардов $. Из всех этих трёх категорий компании с низкой капитализацией несут наибольший инвестиционный риск, но при этом выплачивают и наибольшее вознаграждение. Все хорошо известные компании с высокой капитализацией (“Microsoft”, “Walmart”, “Amazon” и “Nike”) много лет назад были компаниями с низкой капитализацией. В то время у них был очень высокий инвестиционный риск, но потенциал их роста смог превратить скудные инвестиции в миллионы. Естественно, большинство компанией с низкой капитализацией никогда не достигнут высот компании “Walmart”. Большинству из них даже не удаётся перейти в категорию компаний со средней капитализацией. К категории компаний с низкой капитализацией относятся такие известные компании, как “Buffalo Wild Wings”, “Pappa John’s Pizza”, “Revlon” и “Boston Beer Co”. Паевой инвестиционный фонд или биржевой инвестиционный фонд, относящиеся к категории фондов с низкой капитализацией, будут инвестировать большую часть средств своего фонда в компании с низкой капитализацией. Эти фонды будут стремиться к очень высоким темпам роста и при этом будут склонны брать на себя гораздо бо́льший риск, чем берёт на себя фонд с высокой капитализацией. Эти фонды могут быть довольно нестабильными и иметь тенденцию чрезмерно преувеличивать движения фондовых рынков. Фонды с низкой капитализацией, как правило, работают намного эффективнее, когда фондовый рынок пребывает в стабильном и спокойном состоянии. Когда же на фондовом рынке дела идут плохо, фонды с низкой капитализацией, как правило, демонстрируют намного более низкую эффективность. Резюме В следующий раз, когда вы будете вносить изменения в свой портфель, заранее проведите небольшое исследование у своего онлайн-брокера или на другом исследовательском сайте. Один только параметр рыночной капитализации даст вам хорошее представление о сумме риска, связанного с каждой инвестицией. Джон, Переведено специально для Tlap.com

-

- 5

-

-

-

- инвестирование

- фондовый рынок

- (и ещё 3 )

-

Инвестиционные фонды недвижимости (REIT) являются популярными инструментами, которые приносят доход своим инвесторам. REIT – это компания, владеющая и управляющая различной недвижимостью, в которой 90% дохода, генерируемого ей, выплачивается акционерам в виде дивидендов. В результате REIT могут предложить инвесторам стабильный поток дохода, который особенно привлекателен в условиях низких процентных ставок. Тем не менее, существуют риски REIT, которые вы должны понимать, прежде чем инвестировать. Как работают инвестиционные фонды недвижимости Поскольку фонды REIT возвращают акционерам не менее 90% своего налогооблагаемого дохода, они обычно предлагают более высокую доходность по сравнению с остальным рынком. REIT выплачивают своим акционерам дивиденды, которые представляют собой денежные выплаты корпораций своим инвесторам. Хотя многие корпорации тоже выплачивают дивиденды своим акционерам, дивидендный доход от REIT превышает доход большинства компаний, выплачивающих дивиденды. REIT должны выплачивать 90% налогооблагаемого дохода в виде дивидендов акционерам, поэтому они обычно платят больше, чем большинство компаний, выплачивающих дивиденды. Некоторые REIT специализируются на определенном секторе недвижимости, в то время как другие более разнообразны по своим активам. REIT могут владеть многими различными типами собственности, в их числе: Жилые комплексы Медицинские учреждения Отели Офисные здания Складские помещения Торговые центры REIT привлекательны для инвесторов, потому что они предлагают возможность получать доход на основе дивидендов от этой собственности, не владея ни одной из них. Другими словами, инвесторам не нужно вкладывать деньги и время в покупку недвижимости напрямую, что может привести к неожиданным расходам и бесконечным головным болям. Если REIT имеет хорошую управленческую команду, проверенный послужной список и доступ к хорошей недвижимости, заманчиво думать, что инвесторы могут сидеть сложа руки и наблюдать за ростом своих инвестиций. К сожалению, у REIT есть некоторые подводные камни и риски, о которых инвесторы должны знать, прежде чем принимать какие-либо инвестиционные решения. Риски неторгуемых REIT Non-traded REITs не торгуются на фондовой бирже, что подвергает инвесторов особым рискам. Стоимость акций Non-traded REITs не торгуются публично, что означает, что инвесторы не могут проводить исследования своих инвестиций. В результате трудно определить стоимость REIT. Некоторые Non-traded REITs раскрывают все активы и их стоимость через 18 месяцев после оферты, но это все равно неутешительно. Отсутствие ликвидности Неторгуемые REIT неликвидны, что означает, что на рынке может не быть покупателей или продавцов, когда инвестор хочет совершить сделку. Иногда неторгуемые REIT не могут быть проданы в течение как минимум семи лет. Некоторые компании позволяют инвесторам вернуть часть инвестиций через год, но, как правило, за это взимается комиссия. Распределения Неторгуемые REIT должны объединять деньги для покупки и управления недвижимостью, что блокирует деньги инвесторов. Но у этих объединенных денег может быть и более темная сторона. Эта более темная сторона относится к выплате дивидендов из денег других инвесторов, а не к доходу, полученному от собственности. Этот процесс ограничивает денежный поток для REIT и снижает стоимость акций. Сборы Еще одним недостатком неторгуемых REIT являются авансовые сборы. Большинство фондов взимают авансовый платеж в размере от 9% до 10%, а иногда и до 15%. Есть случаи, когда неторгуемые REIT имеют хорошее управление и отличные свойства, что приводит к космической доходности, но это также относится и к публично торгуемым REIT. Неторгуемые REIT могут взимать комиссию с внешнего управляющего. Если неторгуемый REIT платит внешнему управляющему, эти расходы уменьшают доходность инвестора. Если вы решите инвестировать в неторгуемый REIT, обязательно задайте руководству все необходимые вопросы, связанные с вышеуказанными рисками. Чем больше прозрачности, тем лучше. Риски публично торгуемых REIT Публично торгуемые REIT предлагают инвесторам возможность добавить недвижимость в инвестиционный портфель и получить привлекательные дивиденды. Публично торгуемые REIT являются более безопасной игрой, чем их необменные аналоги, но все же существуют риски. Риск процентной ставки Самый большой риск для REIT возникает, когда процентные ставки растут, что снижает спрос на REIT. В условиях роста процентной ставки инвесторы обычно выбирают более безопасные инструменты для получения дохода, такие как казначейские облигации США. Казначейские облигации гарантированы государством, и по большинству из них выплачивается фиксированная процентная ставка. В результате, когда ставки растут, REIT распродаются, а рынок облигаций растет, поскольку инвестиционный капитал перетекает в облигации. Однако можно привести аргумент, что рост процентных ставок указывает на сильную экономику, что в свою очередь будет означать более высокие арендные ставки и занятость. Но исторически сложилось так, что REIT плохо работают, когда процентные ставки растут. Выбор неправильного REIT Другим основным риском является выбор неправильного REIT. Например, пригородные торговые центры пришли в упадок. В результате инвесторы могут не захотеть вкладываться в такие REIT, а всё потому, что миллениалы предпочитают городскую жизнь из соображений удобства и экономии средств, и городские торговые центры могут быть лучшим вариантом. Тенденции меняются, поэтому важно исследовать недвижимость или владения в рамках REIT, чтобы убедиться, что они по-прежнему актуальны и могут приносить доход от аренды. Налоговый режим Хотя это и не является риском само по себе, для некоторых инвесторов может быть важным фактором то, что дивиденды REIT облагаются налогом как обычный доход. Другими словами, обычная ставка налога на прибыль такая же, как ставка налога на прибыль инвестора, которая, вероятно, выше, чем ставки налога на дивиденды или налога на прирост капитала для акций. Являются ли REIT рискованными инвестициями? В целом REIT не считаются особенно рискованными, особенно когда они имеют диверсифицированные активы и являются частью диверсифицированного портфеля. Однако REIT чувствительны к процентным ставкам и могут быть не такими благоприятными для налогообложения, как другие инвестиции. Если REIT сосредоточен в определенном секторе (например, в отелях) и этот сектор подвергается негативному воздействию, вы можете увидеть рост потерь. Что такое мошеннические REIT? Некоторые инвесторы могут быть обмануты злоумышленниками, пытающимися продать инвестиции REIT, которые оказываются скамом. Чтобы избежать этого, инвестируйте только в зарегистрированные REIT, которые можно идентифицировать с помощью инструмента SEC’s EDGAR. Резюме Инвестирование в REIT может быть пассивной и приносящей доход альтернативой прямой покупке недвижимости. Тем не менее, инвесторы не должны поддаваться влиянию крупных дивидендных выплат, поскольку REIT могут отставать от рынка в условиях роста процентных ставок. Вместо этого для инвесторов важно выбирать REIT с солидной управленческой командой и качественной недвижимостью, основанной на текущих тенденциях и публично торгуемой. Также рекомендуется поработать с доверенным налоговым бухгалтером, чтобы определить способы достижения наиболее благоприятного налогового режима. Дэн Московиц написал множество статей для Investopedia, Motley Fool и wallstcheatsheet.com, а его работы регулярно публикуются на Yahoo. Он утверждает, что отраслевые и потребительские тенденции в сочетании с фундаментальным анализом являются лучшими долгосрочными индикаторами эффективности компании, особенно те, которые могут демонстрировать параболическое движение.

-

- 6

-

-

-

- статья

- инвестирование

-

(и ещё 1 )

C тегом:

-

Основы фондового рынка: как компания зарабатывает деньги?

!!NIKA!! опубликовал тема в В помощь трейдеру

Основы фондового рынка: как компания зарабатывает деньги? Лучший совет по инвестированию, который я когда-либо слышал, звучит так: «Если вы не понимаете в инвестициях, не вкладывайте в них свои деньги». Аналогичный совет может быть дан и в отношении фондового рынка, и это философия некоторых величайших управляющих капиталом. Если вы не понимаете, как данная компания зарабатывает деньги, не покупайте ее акции. Это довольно простое правило, но его зачастую упускают из виду. Если мы владеем информацией о том, как компания зарабатывает деньги, нам становится намного легче понять, какой внешний фактор может принести пользу или вред деятельности данной компании. Например, более высокие цены на нефть могут являться положительным фактором для нефтяной компании, но отрицательным для транспортных компаний. К примеру, если мы исследуем акции корпорации McDonald’s (NYSE: MCD), то следующим логическим шагом будет выяснение вопроса, как компания зарабатывает деньги. Найдите в Интернете сайт этой компании и перейдите в раздел ее профиля. Тщательный поиск такой информации – это лучшее, с чего вы можете начать свое исследование. Изучите данный сектор экономики Есть несколько секторов, которые составляют экономику в целом. В каждом секторе есть предприятия, предлагающие одинаковые или похожие продукты или услуги. Фондовый рынок подразделяется на следующие секторы: сырьевые материалы, промышленные товары, потребительские товары, финансы, здравоохранение, услуги, технологии, коммунальные услуги и энергетика. Причина, по которой имеет значение сектор той или иной компании, заключается в ее диверсификации. Лучше всего, чтобы какой-либо один сектор занимал не более 20% вашего портфеля. Необязательно вкладываться в каждый сектор, но иметь диверсифицированный портфель в нескольких секторах – это хорошая идея. В нашем примере компания McDonald’s относится к сфере услуг. Это говорит нам о том, что она находится в одном из самых широких секторов экономики. Это будет хорошим отправным пунктом в будущем, если окажется, что ее акции достойны инвестиций. Владение одной или двумя акциями компаний в рамках одного сектора может сработать в вашу пользу, если они относятся к разным отраслям. Изучите данную отрасль Аналогичным образом экономику можно разбить и на отдельные секторы. В каждом секторе есть несколько отраслей. Отрасль представляет собой группу предприятий, которые занимаются аналогичной деятельностью. Компании, работающие в одной отрасли, стремятся расти и зарабатывать деньги одинаковым образом. Благодаря этому очень легко сравнивать компании, работающие в одной отрасли. С точки зрения диверсификации вам в конечном итоге не следует владеть более чем одной акцией в одной и той же отрасли. Акции одной и той же отрасли, как правило, движутся в тандеме друг с другом. Однако, если вы решите владеть акциями более чем одной компании в одной и той же отрасли, вы тем самым подвергаете риску свои инвестиции. Если мы снова посмотрим на компанию McDonald’s, то увидим, что она отлично вписывается в индустрию предприятий общественного питания. Если вы еще не знали, компания McDonald’s занимается продажами еды, а это очень простое объяснение тому, как компания зарабатывает деньги. Изучив ее бизнес-резюме, мы лучше поймем, как обстоят дела в ее бизнесе. Бизнес-резюме Если посмотреть на бизнес-резюме компании McDonald’s, то мы увидим, что данная компания является предприятием розничной торговли продуктов общественного питания, которая продает в розницу различные продукты питания, безалкогольные напитки, кофе и т. п. В конце 2010 года насчитывалось чуть более 32 000 ресторанов McDonald’s в 117 странах, в том числе 26 000 принадлежали франчайзи и 6 000 принадлежали компаниям. Проще говоря, компания McDonald’s берет сырые полуфабрикаты, подвергает их технологической обработке, тепловой обработке и продает нам с вами с целью получения прибыли. Большая часть денег зарабатывается через франчайзи, которые ежемесячно платят лицензионные сборы и авторские гонорары. Имея такую большую базу франчайзи, компания McDonald’s несет большие коммерческие риски, связанные с деятельностью отдельных ее владельцев, но при этом и зарабатывает деньги. Когда вы покупаете очередной Happy Meal, то с большой долей вероятности компания McDonald’s получит лишь совсем небольшую часть того, что вы за него заплатили. Понимание того, как та или иная компания зарабатывает деньги, дает вам больше шансов зарабатывать деньги для себя. Если же вы не уверены в той или иной компании или не понимаете принципа ее деятельности, просто избегайте этой акции и переходите к следующей. Акция McDonald’s, вероятнее всего, является самым простым примером для этого, поскольку ее компания относится к отрасли предприятий общественного питания. Но что, если бы это была акция нефтяной или технологической компании? Известно ли вам, как зарабатывает деньги компания Google? А как насчет корпорации Exxon Mobil? Джон, Переведено специально для Tlap.com -

Инвестирование в дивидендные акции Торговля на фондовом рынке и инвестирование Инвестирование в дивидендные акции дает биржевым трейдерам и инвесторам возможность получать пассивный доход наряду с увеличением стоимости капитала и долгосрочным ростом. Однако владение акциями, приносящими дивиденды, само по себе не делает это хорошим инвестированием и может создавать путаницу в отношении того, в какие акции вкладываться для получения дивидендов. При инвестировании в акции, приносящие дивиденды, необходимо учитывать множество факторов. Ниже мы представили наш список того, на что обращать внимание при выборе дивидендных акций, чтобы у вас были необходимые инструменты для поиска отличных акций в целях более прибыльного инвестирования. Далее мы поделимся с вами тремя дивидендными акциями, которые следует учитывать в вашем инвестиционном портфеле, а также несколькими дивидендными аристократами. Что такое дивиденды и на что обращать внимание при выборе дивидендных акций? Публично торгуемые компании, у которых есть дополнительные денежные средства на своих счетах, имеют некоторые варианты того, что делать с этими дополнительными средствами. В частности, они могут реинвестировать свои средства в научно-исследовательские, проектные и конструкторские разработки, расширять существующие сферы активности, рассматривать возможность приобретения других компаний и т. д. И другой вариант: выплачивать средства своим акционерам, побуждая их и дальше быть владельцами акций своих компаний или покупать новые, а также привлекать новых инвесторов для приобретения акций, тем самым поддерживая их котировки. Что такое дивиденды? Дивиденды – это выплата компанией прибыли в виде денежных средств напрямую акционерам, которая обычно осуществляется ежеквартально и в определенные периоды. В качестве примера компания может выплачивать вам прибыль в денежном эквиваленте в пересчете на стоимость акций, которыми вы владеете, или же выплачивать фиксированный процент от акций, которыми вы владеете, ежеквартально. Инвесторы могут либо получать денежную стоимость причитающихся им дивидендов, либо получать эти доходы в виде частичных акций компании. Инвестирование в дивидендные акции Пассивный доход или увеличение общего количества акций? В настоящее время, если вы ищете пассивный доход, вы можете получать дивиденды в виде наличных. Но если вы хотите укрепить свою позицию в акциях компании на более длительный срок (поскольку вы думаете, что у компании есть потенциал для долгосрочных инвестиций), вы можете получать дивиденды в виде частичных акций, тем самым увеличив размер своей доли в акционерном капитале. Какие компании предлагают дивиденды? Важно понимать, какие компании обычно дают дивиденды. Если компания новая и имеет некоторые инициативы по развитию для выхода на новые рынки и для увеличения доли рынка, она обычно не будет выплачивать дивиденды, поскольку ей нужны дополнительные денежные средства для развития своего бизнеса. Но если у вас хорошо налаженный бизнес с предсказуемыми продажами и компания будет инвестировать в себя, предлагая дивиденды, это привлекает ценных инвесторов и создает стабильность для данных акций. Как рассчитываются дивиденды? Два наиболее важных фактора, которые следует учитывать при рассмотрении дивидендов – это сумма выплаты дивидендов и коэффициент выплаты. Дивидендная доходность измеряет, сколько вы получаете в виде дивидендов по сравнению со стоимостью акции. Для понимания этого используйте простое уравнение: сумма выплаты дивидендов / цена акции. В качестве примера предположим, что вы владеете акциями, по которым выплачивается 2 $ за каждую вашу акцию ежеквартально (4 раза в год), что составляет 8 $ в год. Если текущая цена акции составляет 100 $, и вы владеете 1 акцией на сумму 100 $, и вы зарабатываете 8 $ в год, то дивидендная доходность составляет 8 $ (сумма выплаты дивидендов) / 100 $ (цена акции), т.е. дивидендная доходность по этой акции составляет 8%. По S&P500 средняя доходность составляет примерно 2%, но многие акции могут предлагать 4%, 6% или даже до 10%. Дивиденды могут увеличиваться или уменьшаться Важно отметить, что со временем дивиденды могут увеличиваться или уменьшаться, особенно во время рецессий (например, в период пандемии, вызванной COVID-19), когда десятки компаний сокращают свои дивиденды в целях компенсации потери доходности. Следовательно, вы не можете думать о дивидендах как о гарантированной вещи, особенно во время медвежьих рынков или рецессий. Ключевые концепции, которые помогут вам найти акции с отличными дивидендами 1. История дивидендов. Компании могут увеличивать или уменьшать дивиденды с течением времени. Если компания последовательно увеличивает дивиденды – это признак здоровой компании со стабильным балансом; 2. Доход и рост прибыли. Стабильность в дивидендных компаниях, в которые вы инвестируете, является ключевым моментом, поскольку она дает вам более надежную систему оценки для измерения роста ваших дивидендов и потенциального дохода. Если доход и прибыль демонстрируют стабильность в течение каждого квартала, то это грамотно управляемая компания. Если прибыль поражает своим разнообразием: в одном квартале она растет, а в следующем падает без особой предсказуемости, это может быть признаком проблемы; 3. Высокая доходность. Очевидно, что более высокая доходность предпочтительна, но только в том случае, если компания является сильной и может поддерживать ее, не нанося ущерба своему бизнесу; 4. Конкурентные преимущества. Обычно определяющей чертой компании является наличие у бизнеса стабильного конкурентного преимущества, такого как уникальный продукт (например, Apple), уникальный алгоритм программного обеспечения компании (например, поисковик Google) или высокое препятствие для доступа (например, автомобили и технологии Tesla). Эти преимущества затрудняют покупателям осуществлять покупку других товаров. Это дает компании возможность пользоваться преимуществами и доходами, поскольку у нее меньше конкурентов, предлагающих достойный жизнеспособный продукт. С помощью этих 4 вышеперечисленных показателей вы можете найти потенциально хорошие дивидендные акции для добавления в свой инвестиционный портфель. Инвестирование в дивидендные акции – долгосрочная стратегия Важно понимать, что инвестирование в дивидендные акции чаще всего дает наилучшие результаты, когда это осуществляется в долгосрочной перспективе. Помните, что есть два способа заработка на инвестировании в дивидендные акции: 1. Прирост капитала акций; 2. Дивидендная доходность. В то время как бо́льшая часть вашего дохода от инвестирования в акции будет состоять из прироста капитала акции с течением времени, дивиденды предлагают второй доход и могут обеспечить его в периоды волатильности, особенно когда акция теряет свою стоимость. Следовательно, при осуществлении инвестиций в дивидендные акции вас интересует общий тренд на протяжении многих лет, а не ежедневные колебания цен. Таким образом, ключевым моментом является поиск компаний с долгосрочным потенциалом, ростом и стоимостью при меньшей волатильности. Они могут обеспечивать стабильный доход долгие годы, при этом со временем значительно увеличиваясь за счет прироста капитала. 3 дивидендные акции, которые стоит покупать 1. Акции компании Apple (тикер на Nasdaq: AAPL). Apple является одной из самых богатых компаний в мире – стойкий технологический гигант фондового рынка, который недавно начал выплачивать дивиденды, поскольку все предыдущие годы были направлены на рост и развитие. Обладая одной из самых лояльных клиентских баз в мире и невероятно тесной технологической экосистемой, Apple увеличивает свой доход не только от продаж телефонов, но также и от продаж нательной электроники и предоставления услуг консультационного характера. Хотя дивиденды компании составляют всего 0,6% (по состоянию на 21 июля), ее акции стабильно растут на протяжении многих лет; 2. Акции компании Verizon (тикер на NYSE: VZ). Являясь одним из самых распространенных провайдеров беспроводной связи в США, Verizon имеет несколько источников дохода, таких как услуги предоставления высокоскоростного Интернета, беспроводные услуги 4G и 5G и многое другое, что приносит компании доход от основных продуктов, которые в наши дни очень нужны каждому из нас (например, услуги сотовой связи и тарифные планы). В сочетании с более низкими долгами по сравнению с большинством конкурентов это дало компании возможность занять определенную нишу среди инвесторов, вкладывающих свои средства в дивидендные акции. Verizon также должна стать одним из основных бенефициаров и поставщиков перехода потребителей на мобильную технологию 5G, обладая хорошими перспективами для будущего роста и доходов. Да, и в настоящее время она обеспечивает дивиденды в размере 4,47%, что делает возможной более высокую дивидендную доходность, сохраняя при этом более низкую волатильность цены; 3. Акции компании Microsoft (тикер на Nasdaq: MSFT). Является одним из наиболее известных мировых брендов компьютерных операционных систем и программного обеспечения (например, Microsoft Office). Акции MSFT значительно выросли в цене за последние несколько лет, увеличивая продажи и сохраняя при этом регулярный доход от подписных услуг на пакеты своих приложений. Наряду с солидным балансом Microsoft недавно выиграла часть контракта на облачные вычисления JEDI для правительства США, обеспечив себя миллиардами доходов по контрактам на будущее. При небольшом долге и большом количестве наличных денег Microsoft представляет собой акцию с потенциальными долгосрочными перспективами, обеспечивающую при этом солидные дивиденды в 0,81%. Что такое дивидендные акции аристократов? Индекс дивидендных аристократов (часть индексов S&P) – это группа компаний, которые регулярно выплачивали дивиденды держателям своих акций и хотя бы минимально, но увеличивали суммы своих дивидендов в течение как минимум 25 лет подряд. Таким образом, создается список компаний, которые выплачивали инвесторам стабильные дивиденды во время бычьих и медвежьих рынков, тем самым обеспечивая некоторую стабильность портфелям инвесторов. Длительная история увеличения дивидендов делает инвестиции в них потенциально более стабильными, чем в среднестатистические дивидендные акции. Ниже мы перечислили некоторые из них, которые следует учитывать при выборе вашего портфеля акций: 1. Акции компании Target (тикер на NYSE: TGT) имеют дивидендную доходность 1,43% (по состоянию на 21 июля). Мы считаем, что акции Target имеют хорошие долгосрочные перспективы; 2. Акции компании Johnson & Johnson (тикер на NYSE: JNJ). Компания производит портфель продукции для здоровья на основе тайленола, серию бактерицидных пластырей Band-aids и другую продукцию. JNJ предлагает доходность 2,5%, стабильный рост и прирост капитала с момента появления COVID; 3. Акции компании 3M (тикер на NYSE: MMM). Компания является одним из старейших и сильно диверсифицированных промышленных конгломератов. 3M выплачивает солидные дивиденды 2,96%, и цена ее акций неуклонно растет после краха, вызванного пандемией COVID. В заключение Каждый долгосрочный инвестор фондового рынка должен рассматривать дивидендные акции в качестве потенциальных кандидатов для своего портфеля. Инвесторы фондового рынка должны рассмотреть комбинацию акций дивидендных аристократов, добавляя в свой портфель некоторые из акций высокодоходных компаний. Включая в ваш портфель солидную часть, содержащую дивидендные акции, вы добавляете акции, которые предлагают пассивный доход, потенциальную стабильность и надежные перспективы для прироста капитала. Переведено специально для Tlap.com

-

- 7

-

-

-

- инвестирование

- дивиденды

-

(и ещё 2 )

C тегом:

-

Итак, вы хотите инвестировать, но не знаете, с чего начать? Сейчас самое время для этого. Но мы не можем вот так просто взять и окунуться в сферу инвестиций. Сначала нам предстоит узнать несколько важных вещей, поэтому возьмите ручку и бумагу. 1. Знайте свое финансовое положение Когда дело доходит до инвестирования, то все находятся в разном финансовом положении. Поэтому нам нужно взглянуть на три вещи, которые всегда будут определять вашу инвестиционную стратегию, и более детально поговорить о них. • Прежде чем начать, мы должны знать о текущем финансовом положении. Каков ваш чистый собственный капитал? Ваш ежемесячный доход? Ваши ежемесячные расходы? Ваш общий долг и его процентная ставка? Какова сумма ваших ежемесячных сбережений и куда они вкладываются? Каков ваш уровень доходности на эти вложенные средства? Всё это нам понадобится в пункте 2. • Далее нужно узнать ваши цели. И что еще более важно – ваши финансовые цели. Каким вы видите себя через 3 месяца, 1 год, 5 лет, 10 лет или более длительный срок? Сколько средств вам нужно, чтобы достичь их, и идете ли вы уже по этому пути? Всё это нам понадобится в пункте 3. • Нужно знать вашу толерантность к риску (финансовую способность справляться с потерями в рамках ваших инвестиций). Чтобы выяснить это, нужно знать ваш возраст, обеспеченность работой на определенный срок, ваше состояние здоровья, чистый собственный капитал, сумму денежных средств, которая у вас имеется для покрытия непредвиденных расходов, сколько времени вы выделяете на достижение своих финансовых целей и, самое главное, ваши индивидуальные особенности. Ваши финансы, цели и толерантность к риску не являются догмой. Ситуация у всех меняется, поэтому нам периодически придется возвращаться и пересматривать ее. Хорошим правилом является выполнение финансового анализа каждые 3-6 месяцев и внесение необходимых изменений. 2. Приведите в порядок свои финансы Вы не сможете заняться этим увлекательным инвестированием, если не будете точно знать, на что вы ежемесячно тратите свои деньги. Если у вас есть задолженность с высокой процентной ставкой, например, задолженность по кредитной карте, вы должны прежде всего погасить ее. После того как ваш долг сократится до приемлемых ежемесячных расходов, вы можете начинать инвестировать. Начните с 50 $ в месяц. Прекрасно, если вы сможете потянуть бо́льшую сумму, но главное – не просрочить платеж, иначе вы не сможете иногда выйти и весело провести досуг. Вам следует начать с накопления суммы, которая равнялась бы вашим расходам в течение 3-6 месяцев, и положить эту сумму на безопасный денежный рыночный счет. Это будет фонд на случай непредвиденных ситуаций и только; вы не будете брать из него деньги на такие забавные вещи, как отпуск, покупка телевизора с плоским экраном или новой машины – на них вам придется накопить средства отдельно. Всё, что вы сэкономите сверх этой суммы, можно использовать в инвестициях с более высоким риском/доходностью (акции, облигации, паевые инвестиционные фонды, биржевые инвестиционные фонды). 3. Разработайте план Исходя из своих целей, вы сможете составить краткосрочный и долгосрочный план, в котором будут подробно расписаны все ваши расходы на каждый месяц. Это может быть покупка машины или дома, оплата образования в колледже или накопительная пенсионная программа. Разбейте свои цели на краткосрочные (менее года) и долгосрочные (более года) – они подскажут вам, куда уходят ваши деньги. Он также покажет вам, откуда берутся эти деньги. Как уже было сказано ранее, каждые 3–6 месяцев вы будете пересматривать этот план. По мере изменения целей будет меняться и ваш план. 4. Приведите свой план в действие Итак, у вас уже есть краткосрочный и долгосрочный планы ваших ежемесячных сбережений. Начнем с краткосрочного плана, так как он самый простой. Любые деньги, которые вы вкладываете в свой краткосрочный план, могут идти прямо на ваш сберегательный счет. Не пытайтесь вкладывать эти деньги во что-нибудь более рискованное – это может вам дорого обойтись. Наконец, самым интересным будет именно ваш долгосрочный план. Он даст вам возможность инвестировать средства в некоторые из более рискованных активов. Большая часть этих инвестиций будет в той или иной форме в виде акций и облигаций. Процентное распределение между ними будет основываться на вашей толерантности к риску. Если вам 21 год и вы только начинаете свою карьеру, то гораздо бо́льшую долю своих средств вы, вероятнее всего, будете вкладывать в акции, чтобы увеличить свой портфель. А если вы собираетесь выходить на пенсию, вы можете подумать об увеличении доли ваших средств в облигациях с целью поддержания стоимости вашего портфеля. Все это будет зависеть от ваших личностных особенностей. 5. Выполняйте домашнее задание После всего этого у вас еще есть деньги, которые вы ежемесячно откладываете, некоторые из них идут в краткосрочный план, а остальные нужно инвестировать. Можем ли мы просто пойти и купить какие-нибудь акции, облигации или паевые инвестиционные фонды? Нет. Ежедневно можно купить тысячи различных акций, то же самое касается облигаций и паевых инвестиционных фондов. Но чтобы совершить правильную инвестицию, придется немного поработать. Вам нужно знать риски каждой инвестиции и то, как она вписывается в ваш портфель и долгосрочный план. Если вы планируете инвестировать в акции, вы должны полностью изучить деятельность компании, в которую инвестируете. Если вы не уверены, что знаете, чем занимается эта компания и на чем она зарабатывает деньги, вам следует избегать инвестиций в нее. Не инвестируйте во что-либо, чего вы не изучили, не понимаете и не знаете. При принятии решения соберите как можно больше информации о компании. Как только в вашем портфеле появятся несколько акций, продолжайте их дальнейшее исследование. Хорошим практическим правилом является тратить час в неделю на исследование каждой акции. Если у вас нет времени на проведение такого исследования, лучше выбрать паевые инвестиционные фонды или биржевые инвестиционные фонды. 6. Инвестируйте головой, а не сердцем Необходимыми компонентами инвестирования являются дисциплина и терпение. У вас есть план – придерживайтесь его. По мере того, как вы будете узнавать большее количество информации, вы станете более уверенными в себе и выработаете свой собственный инвестиционный стиль. Не меняйте свои инвестиционные стратегии в зависимости от краткосрочных рыночных колебаний. Вам даже не нужно ежедневно следить за ценами, особенно в начале своей инвестиционной деятельности. Никогда не бросайтесь сразу же инвестировать в те инструменты, в которых вы не до конца уверены. Инвестируйте, основываясь только на том, что вы узнали. И помните: вы всегда будете совершать ошибки и нести убытки. Все делают ошибки, даже лучшие в мире управляющие капиталом. 7. При необходимости обращайтесь за помощью Не всем подходит метод самостоятельного инвестирования. Если вы углубленно изучили сферу инвестиций и по-прежнему не уверены, что используете лучшую стратегию инвестирования, существует множество компаний, которые помогут вам в этом. И если вы поручили свой капитал стороннему инвестору, помните, что это ваши деньги: ежеквартально просматривайте его работу, чтобы убедиться, что данный инвестор разумно распоряжается вашими деньгами. Джон,Переведено специально для Tlap.com

-

- 7

-

-

-

- статья

- мани менеджмент

- (и ещё 2 )

EA.thumb.jpg.60312ba5db857cc65ffef00716ab3ed3.jpg)

.thumb.jpg.05a631c3f087031fce81ef53dbd206ad.jpg)

.thumb.png.ae6896441f9563689e411c43a1255276.png)

.thumb.png.c638b97af341a8232e8f8182d949e57a.png)

.thumb.png.c9a9f652a227580b157f8bb2971c088f.png)