Поиск сообщества

Показаны результаты для тегов 'гален вудс'.

Найдено: 53 результата

-

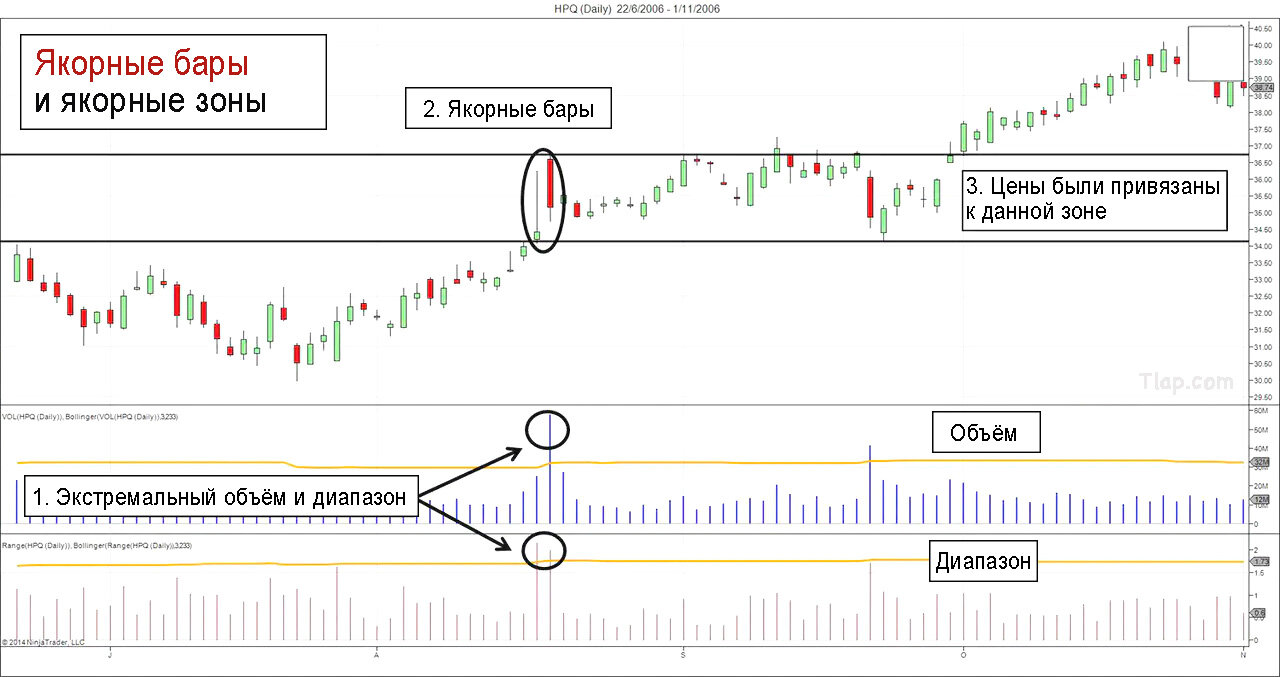

Стратегия торговли в якорных зонах Находите надёжные области поддержки и сопротивления с помощью якорных зон на экстремальных участках Прайс Экшен. Л. А. Литтл написал две отличные книги о трендовой торговле: «Трендовые торговые сетапы: как входить и выходить из трендов, чтобы получать максимальную прибыль» (“Trend Trading Set-Ups: Entering and Exiting Trends for Maximum Profit”) «Классификация трендов и трейдинг: техники для выявления лучших трендов для торговли» (“Trend Qualification and Trading: Techniques To Identify the Best Trends to Trade”) В своих книгах он объяснил ключевую концепцию тайминга, называемую якорными зонами, которая может быть очень полезным инструментом для трейдеров, торгующих Прайс Экшен. В нашем обзоре мы рассмотрим якорные зоны и основанную на них торговую стратегию. Однако имейте в виду, что якорные зоны – это лишь часть торговой структуры Л. А. Литтла. Чтобы применять якорные зоны в рамках трендовой системы Л. А. Литтла, обратитесь к его книгам. Что такое якорные зоны? Чтобы разметить якорные зоны, мы должны сначала найти якорные бары. Якорные бары имеют один или несколько признаков экстремальной ценовой активности: Широкой диапазон Гэпы Высокий объём Как только вы найдёте якорные бары, вы сможете нарисовать якорные зоны, отметив границы этих баров. В приведённом ниже графике показано, как это делается. Шаги просты: 1. Найдите бары с экстремальным объёмом, диапазоном или гэпом. На средней панели показан объём каждого бара. Оранжевая линия – это верхняя полоса индикатора полосы Боллинджера, применённая к объёму, которая используется для идентификации пиков объёма. На нижней панели показан диапазон каждого бара. Оранжевая линия – это верхняя полоса индикатора полосы Боллинджера, применённая к диапазону, которая используется для идентификации баров с широкими диапазонами. 2. Это якорные бары. 3. Отметьте на графике зоны по границам якорных баров и посмотрите, как цена будет торговаться в пределах данной зоны. Для приведённых ниже примеров мы выделили якорные зоны, используя этот метод. Для пользователей TradingView Если вы используете платформу TradingView, то для изучения якорных зон можете скопировать этот шаблон графика. Чтобы шаблон графика могли использовать трейдеры с бесплатным аккаунтом на TradingView, нам пришлось изменить реализацию, чтобы график на платформе TradingView отличался от графиков в этой статье. Тем не менее, все графики показывают те же якорные бары. Якорные бары на TradingView На верхней панели график отображает пики объёма, выделяя бары с экстремально высоким объёмом. На нижней панели представлена столбчатая диаграмма среднего дневного диапазона (ADR) – на ней выделяются бары с широким диапазоном. Правила торговли по якорным зонам Торговый подход прост и, по сути, подразумевает наблюдение за Прайс Экшен по мере того, как рынок тестирует якорную зону. Сетап для длинной позиции Бычий разворотный бар, который тестирует область поддержки в якорной зоне Покупайте на пробое максимума разворотного бара Сетап для короткой позиции Медвежий разворотный бар, который тестирует область сопротивления в якорной зоне Продавайте на пробое минимума разворотного бара Примеры сделок в якорной зоне Пример прибыльной длинной сделки Примеры, приведённые в книгах Л. А. Литтла, в основном относятся к фондовому рынку и дневному таймфрейму. Однако в этой сделке мы торговали якорные зоны на 20-минутном графике фьючерсов 6J, торгуемых на Чикагской товарной бирже (CME). Экстремальный диапазон и объём помогли нам выделить якорные бары, по границам которых мы обозначили зоны поддержки и сопротивления. Нашим торговым сигналом стал бычий разворотный бар, который немного пробил область поддержки в якорной зоне. На его максимуме мы разместили ордер buy stop. Цена выросла и остановилась чуть ниже области сопротивления в якорной зоне, что дало нам достаточно места для получения прибыли. Эта якорная зона успешно сдерживала ценовое движение. Красный и зелёный круги выделяют другие потенциальные сделки в якорной зоне. Пример убыточной длинной сделки Перед нами дневной график акции EBAY. Он показывает якорные зоны, которые обеспечили цене поддержку и сопротивление, но не привели к прибыльной сделке. Ориентируясь на диаграммы объёма и диапазонов, мы обозначили якорные зоны. Цена быстро упала в область поддержки якорной зоны, ограниченной бычьим внешним баром и внутренним баром. Однако ни один бычий паттерн не имел продолжения. Наконец, в области поддержки якорной зоны сформировался бычий разворотный бар, и мы купили, когда цена пробила его снизу вверх. Но сделка принесла убыток, поскольку цена пробила якорную зону сверху вниз, чтобы протестировать уровень более раннего минимума колебаний. Резюме Прайс Экшен часто исчерпывается кульминационными движениями. Якорные бары включают в себя гэпы, широкий диапазон баров и высокий объём торгов. Они также являются признаками кульминационных движений. Следовательно, якорные бары означают исчерпывающие движения. Разметка областей поддержки и сопротивления с помощью якорных баров может быть превосходным методом торговли. Он объединяет в себе цену и объём при поиске ключевых диапазонов, которые эффективно сдерживают цену. Эта концепция привязки цен к исчерпывающим движениям работает и во внутридневной торговле. Максимум и/или минимум каждой торговой сессии часто формируется в течение первого торгового часа. Первый час торгового дня обычно имеет широкий диапазон и большой объём. Следовательно, он служит якорем для остальной части торговой сессии. Утренние сделки на развороте и сделки на пробое диапазона, сформировавшегося на открытии дня, работают по одному принципу. Чтобы упростить процесс, наши торговые правила сосредоточены на разворотных барах, которые служат сигналами для входа. Но вы можете применить любой свечной паттерн для совершения сделок. Более опытные трейдеры могут входить лимитными ордерами, устанавливая их недалеко от пределов якорных зон. Использование лимитных ордеров сводит к минимуму неблагоприятное ценовое движение в успешных сделках. Стоп-лосс получается очень узкий, а соотношение прибыли к риску отличное. Тем не менее, вы должны иметь железную дисциплину, чтобы закрыть сделку без колебаний. Если вы находите данную концепцию якорных зон эффективной, вам стоит посмотреть, как она работает в торговой системе Л. А. Литтла, описанной в его книгах, получивших высокую оценку. Переведено специально для Tlap.com, Гален Вудс

- 2 ответа

-

- 7

-

-

-

- гален вудс

- стратегия

-

(и ещё 2 )

C тегом:

-

Руководство по торговле паттерна «двухбаровый разворот»

!!NIKA!! опубликовал тема в В помощь трейдеру

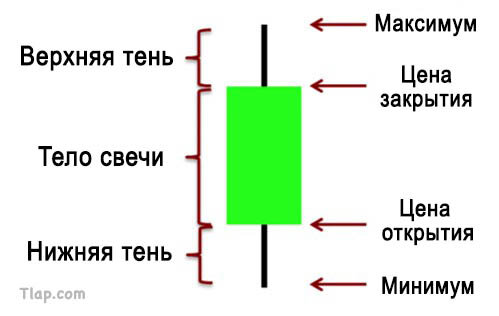

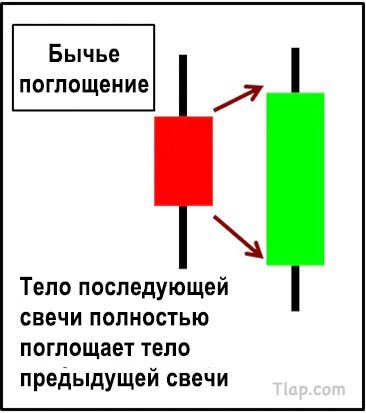

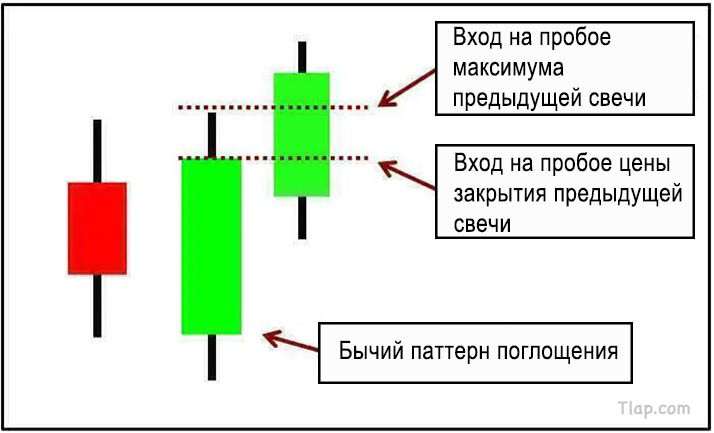

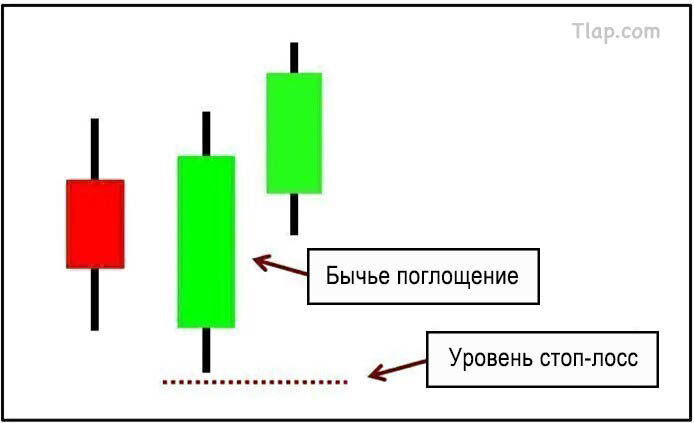

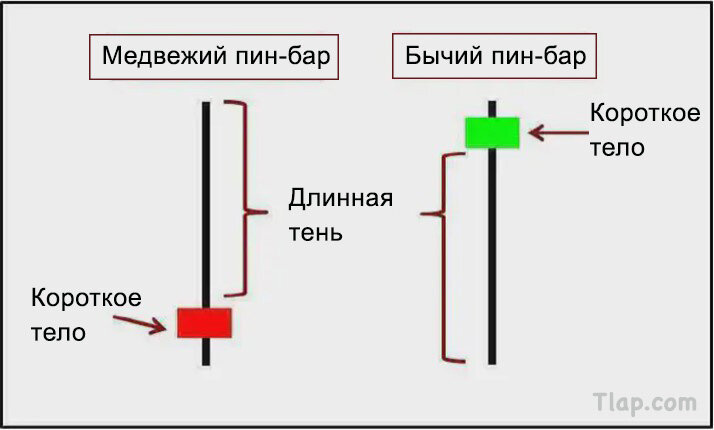

Руководство по торговле паттерна «двухбаровый разворот» «Двухбаровый разворот» может быть очень эффективным паттерном, если его применять в правильном контексте. С помощью нескольких технических рекомендаций вы научитесь находить лучшие «двухбаровые развороты». «Двухбаровый разворот» – это простой, но полезный ценовой паттерн. Однако некоторые трейдеры упускают из виду этот паттерн именно из-за его простоты. Они считают, что прибыльно торговать можно только с помощью сложных паттернов. Насколько это верно? Как и во всех ценовых паттернах, важен контекст. Поэтому не зацикливайтесь на сложных паттернах. В правильном контексте простой паттерн тоже может быть полезным. Ценовые паттерны содержат торговые концепции. Эти идеи являются результатом накопленного опыта многочисленных трейдеров. Следовательно, даже для одного свечного паттерна вы найдете разные определения. По этой причине некоторые трейдеры скрывают точные описания паттернов. Но в этом мало пользы для трейдеров-новичков, торгующих по сигналам Прайс Экшен. Итак, прежде чем рассматривать примеры, мы дадим определение ценовому паттерну «двухбаровый разворот». Что такое паттерн «двухбаровый разворот»? Базовая форма данного паттерна – это два последовательных ценовых бара, которые закрываются в противоположных направлениях. · Медвежий «двухбаровый разворот» – один бычий бар, за которым следует медвежий бар · Бычий «двухбаровый разворот» – это один медвежий бар, за которым следует бычий бар Бычьим называется бар, цена закрытия которого выше, чем цена открытия. Медвежьим называется бар, цена закрытия которого ниже цены открытия. Характеристики классических паттернов «двухбаровый разворот» Поиск базовой формы приводит к появлению слишком большого количества паттернов. Следовательно, нужно сосредоточиться на лучших «двухбаровых разворотах». · Лучшие паттерны «двухбаровый разворот» заметно выделяются на фоне Прайс Экшен. Они не прячутся в зоне консолидации. · Два бара представляют собой сильные импульсы, каждый в своем направлении. · Эти два бара значительно перекрываются. Когда я впервые столкнулся с торговлей по сигналам Прайс Экшен, я обнаружил, что фразы «значительно перекрываются» и «выделяются» бесполезны. Эти расплывчатые описания создают у трейдеров-новичков ощущение, что ценовое движение сложно для понимания. Поэтому я всегда ищу способы системного представления Прайс Экшен начинающим трейдерам. В этой статье я предлагаю рекомендации, чтобы прояснить эти термины и помочь в поиске паттернов «двухбаровый разворот». Давайте перейдем к техническим аспектам Для ясности: это всего лишь рекомендации. Они помогают выявить специфические характеристики ценовых паттернов. Но они ни в коем случае не являются единственным способом определения паттернов «двухбаровый разворот». Для начала я хотел бы представить концепцию типичной цены. Типичная цена = (H + L + C) / 3 Чтобы найти типичную цену бара (или свечи), вы берете среднее значение его максимума, минимума и цены закрытия. Для поиска лучших паттернов «двухбаровый разворот» в приведенных ниже рекомендациях мы будем использовать типичную цену. Примечания к графикам: · Синяя линия на каждом баре показывает типичную цену этого бара. · Затенение фона указывает, является ли данный бар трендовым. На представленном ниже графике показаны технические аспекты бычьего паттерна «двухбаровый разворот». (Для медвежьего паттерна применяйте те же принципы.) Технические рекомендации для паттерна «двухбаровый разворот» На представленном графике бары B и C образуют бычий паттерн «двухбаровый разворот». Чтобы определить паттерны «двухбаровый разворот», которые заметно выделяются на фоне Прайс Экшен: Типичная цена бара B должна быть ниже минимума бара A. Чтобы определить силу баров в обоих направлениях: Бар B и бар C должны быть трендовыми барами. Чтобы определить, достаточно ли перекрываются эти два бара: Типичная цена бара B должна находиться в пределах диапазона бара C. Типичная цена бара C должна находиться в пределах диапазона бара B. Прежде чем перейти к примерам, запомните эти рекомендации. В следующих примерах мы покажем паттерны, которые соответствуют рекомендациям. И обсудим, почему паттерны, не соответствующие им, тоже могут предлагать разумные сделки. Как входить в рынок на паттерне «двухбаровый разворот» Существует два распространенных способа входа в рынок на паттерне «двухбаровый разворот»: · Входите, как только паттерн сформируется (т. е. по цене закрытия бара C) · Входите, когда рынок пробивает бар данного сетапа (бар C) В примерах ниже мы будем использовать консервативный вариант – метод пробоя. Примеры сделок Для визуализации показана типичная цена каждого бара (синие линии). На графиках ниже все ссылки на «двухбаровые развороты» указывают на второй (финальный) бар паттерна. Пример №1. Дневной график акций Ford На графике ниже показан рынок в бычьем тренде. 1. Паттерн «двухбаровый разворот» отскочил от линии бычьего тренда. Это также было второе тестирование дна обведенной области гэпа. Конфлюэнтность двух зон поддержки дала нам надежный сетап. 2. Посмотрите на более ранний ценовой паттерн «двухбаровый разворот». 3. Его форма уступает паттерну, указанному в пункте №1. Это потому, что он не так сильно выделяется на фоне Прайс Экшен. (Обратите внимание, что типичная цена его бара не была ниже минимума предыдущего бара.) Тем не менее, это была разумная сделка, поскольку она нашла поддержку в зоне консолидации. Пример №2. 3-минутный график фьючерсов FDAX Паттерн «двухбаровый разворот» можно найти практически на всех таймфреймах. Рассмотрим пример на внутридневном графике фьючерсов FDAX. 1. Посмотрите на этот паттерн «двухбаровый разворот». Учитывая, что на тот момент рынок двигался во флэте, этот сетап не был идеальным. Однако успешный толчок рынка вниз подтвердил начало нового медвежьего тренда. 2. Мы соединили самый высокий разворот на графике с новой точкой разворота на ценовом колебании и получили линию медвежьего тренда. 3. Этот паттерн «двухбаровый разворот» был исключительным. Он нашел сопротивление на линии медвежьего тренда и завершился нисходящим внешним баром, который подтвердил силу медведей. Пример №3. Дневной график валютной пары EUR/USD Техническое определение паттерна «двухбаровый разворот» дает нам хорошую отправную точку. Но не стоит слишком зацикливаться на точной форме паттерна. В этом примере показаны два паттерна. Первый соответствует нашему определению, а второй – пограничный случай. В конце примера вы обнаружите, что выбор превосходного сетапа не так прост. 1. Этот паттерн «двухбаровый разворот» хорошо вписывается в наше определение. 2. А этот случай был пограничным. 3. Согласно нашим правилам, типичная цена первого бара паттерна «двухбаровый разворот» должна быть выше максимума предыдущего бара. В данном случае типичная цена была просто на максимуме предыдущего бара. Следовательно, вы можете сделать вывод, что первый паттерн должен отработать лучше. Но вспомним обоснование этого правила. Это делается для того, чтобы убедиться, что паттерн не находится в зоне консолидации и заметно выделяется на фоне более раннего ценового движения. Первый паттерн в данном примере проталкивает цену выше двух предыдущих баров. Второй паттерн толкнул цену выше предыдущих пяти баров. С этой точки зрения второй паттерн проделал отличную работу по «выделению» на фоне окружающего Прайс Экшен. Кроме того, трейдеры, недавно начавшие торговать по сигналам Прайс Экшен, склонны считать, что определения являются жесткими и четко ограниченными. Накопив некоторый опыт, вы узнаете, что ценовые паттерны всегда имеют оттенки серого. Перекрытия – обычное явление. Например, второй паттерн «двухбаровый разворот» в данном случае также является пробоем внешнего бара. Пример №4. Дневной график акции MCD Структура рынка, поддерживающая паттерн «двухбаровый разворот», имеет решающее значение. Комбинация «двухбарового разворота» и поддерживающей структуры дает отличный торговый сетап. 1. Особенностью графика является проверенная зона поддержки/сопротивления. Как видно, на этом уровне сформировалось несколько ключевых разворотов. 2. Гэп на отрыв от уровня поддержки также представлял собой потенциальную зону поддержки. 3. Этот паттерн «двухбаровый разворот» имел отличные характеристики. Он соответствовал всем изложенным выше техническим рекомендациям. И это положило конец резкому падению цены от вершины тренда. Агрессивный трейдер мог разместить лимитный ордер на покупку вблизи уровня поддержки. Для консервативного трейдера идеальной точкой входа был паттерн «двухбаровый разворот». Пример №5. Убыточная сделка на 4-часовом графике валютной пары GBP/USD Чтобы сбалансировать свой обзор, я покажу пример убыточной сделки. Помните, что прибыльным сделкам сопутствуют убыточные. Работа трейдера заключается не в избавлении от убыточных сделок, а в достижении благоприятного баланса между прибыльными и убыточными сделками. 1. Бычий «двухбаровый разворот» на линии тренда, выступающей в роли линии поддержки. 2. Тем не менее, вскоре после входа цена достигла уровня стоп-лосс. 3. Пятибаровое нисходящее движение было признаком медвежьего импульса. Разумный трейдер, возможно, ждал бы повторного входа, который был успешным. Когда сделка оказывается убыточной, спросите себя, связано ли это с таймингом рынка, сменой рыночного настроения или вы изначально допустили ошибку. Если это связано с таймингом рынка, подумайте о повторном входе. Заключение Паттерн «двухбаровый разворот» – это классический торговый паттерн. Комбинируя его с зонами поддержки и сопротивления, вы получите прочную основу для стратегии на сигналах Прайс Экшен. Используя типичную цену бара, мы дали определение лучшим паттернам «двухбаровый разворот». (Подобные рекомендации можно разработать и для других ценовых паттернов. Используйте типичную цену в нечетких концепциях Прайс Экшен.) В примерах мы также показали паттерны, которые не соответствуют нашему описанию. Некоторые из них были действительными и прибыльными. Что же дальше? Технические рекомендации дают отправную точку трейдерам-новичкам, торгующим по сигналам Прайс Экшен. По мере накопления опыта вам не нужно будет строго следовать этим рекомендациям. Точное определение паттерна всегда вторично. Вашей основной задачей является рыночный контекст, который включает в себя ключевые уровни поддержки и сопротивления. Это важнейший урок, который вы должны извлечь из приведенных выше примеров. Независимо от вида ценового паттерна, лучше всего начинать с объективного определения. Затем, по мере накопления опыта, вы можете отклоняться от первоначальных рекомендаций. Такой торговый подход гарантирует, что вы столь же систематичны, сколь и гибки. Переведено специально для Tlap.com, Гален Вудс- 5 ответов

-

- 3

-

-

-

- гален вудс

- прайс экшен

-

(и ещё 1 )

C тегом:

-

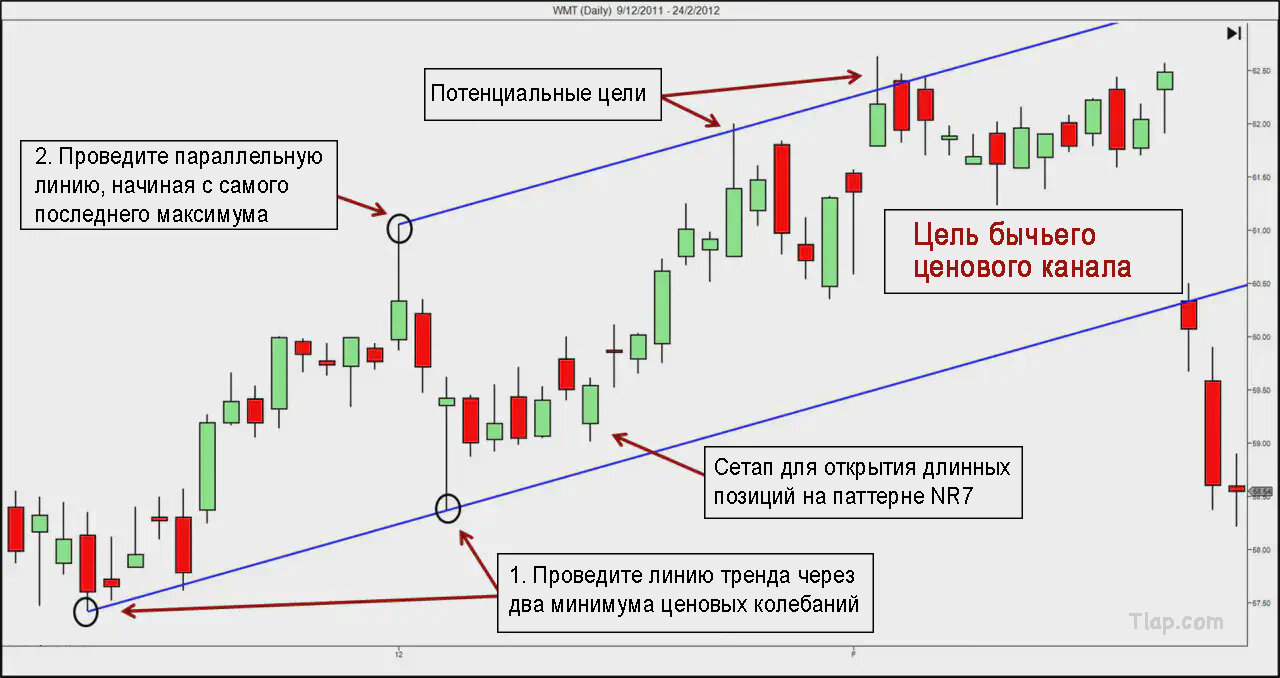

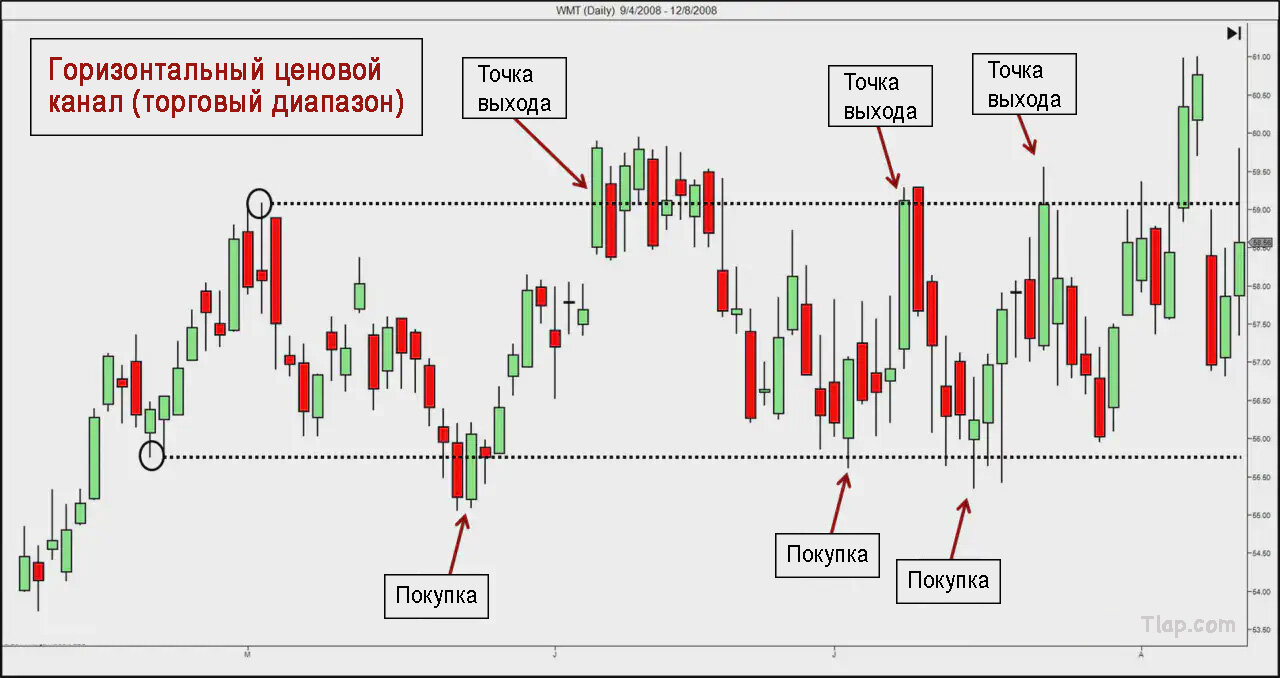

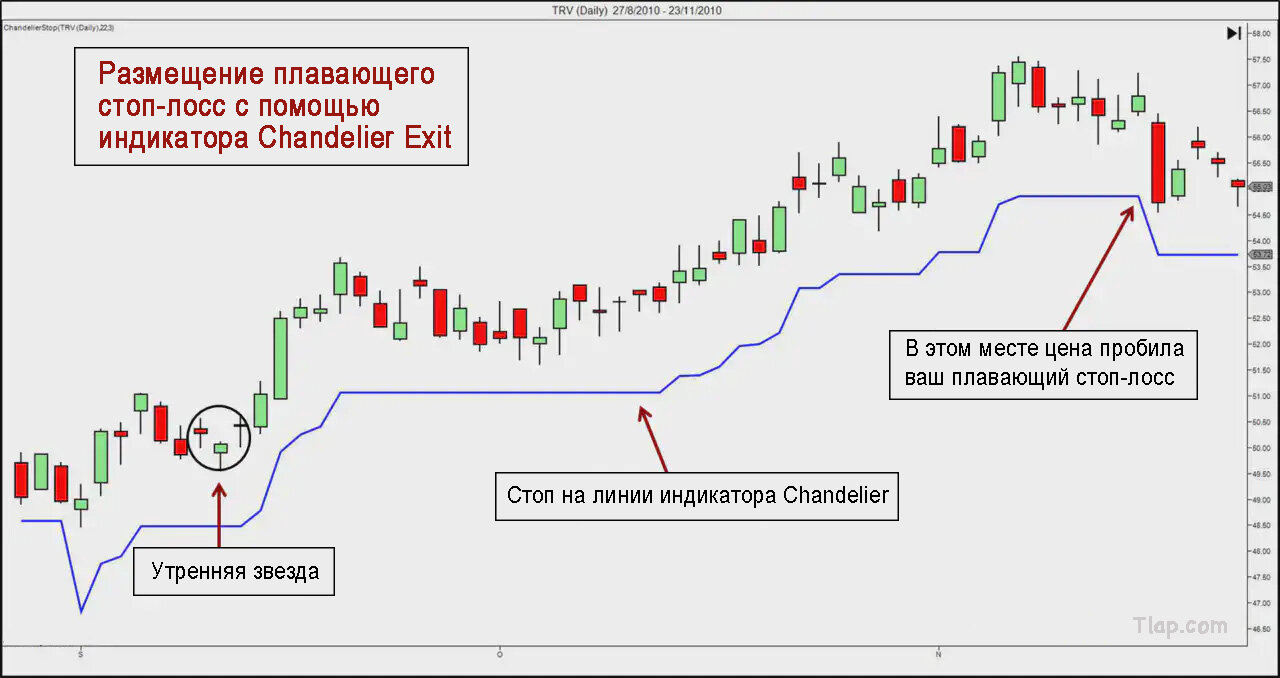

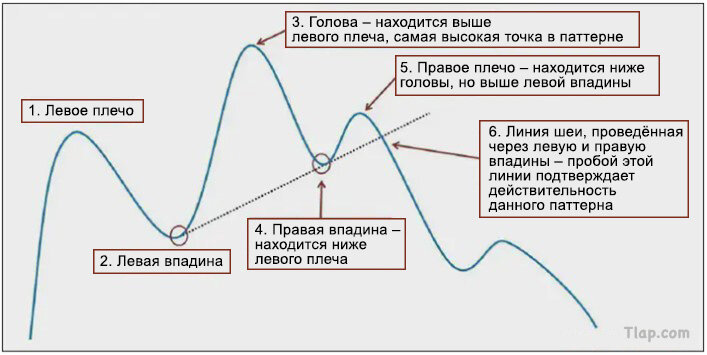

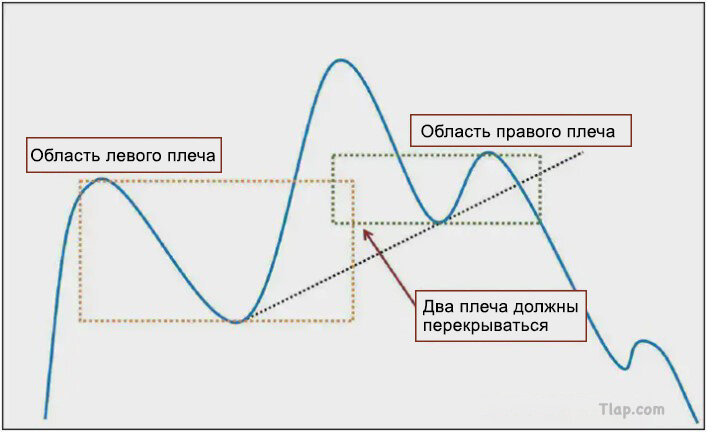

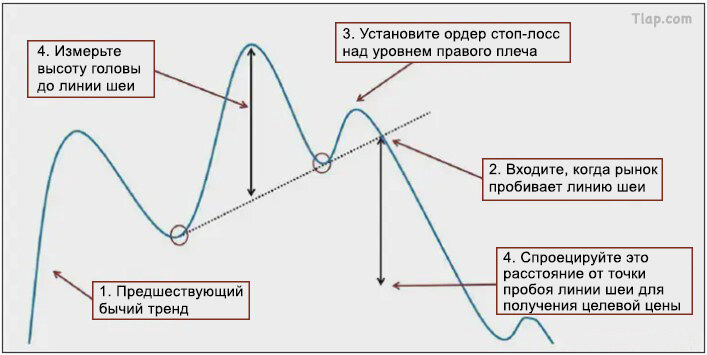

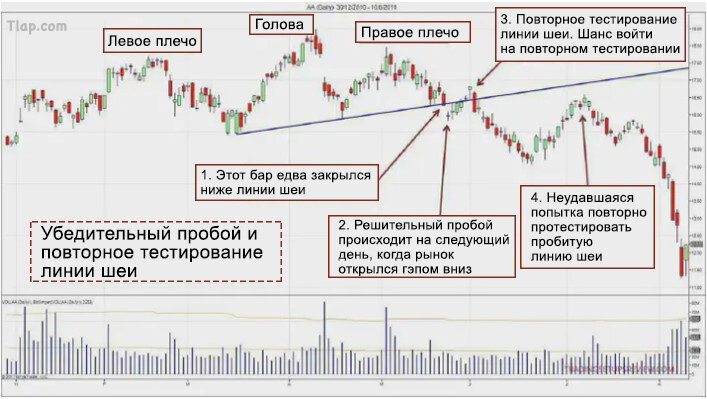

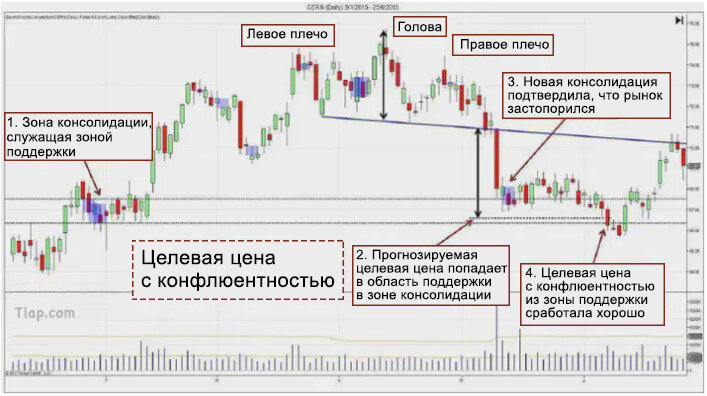

10 способов фиксации прибыли в сделке Фиксация прибыли в сделке является одной из самых игнорируемых тем среди трейдеров. Типичный цикл обучения проходит следующим образом. Трейдер считает, что имеет значение только правильный выбор точки входа. Трейдер истощает свой торговый капитал и понимает, что упустил из виду стоп-лоссы. Время сосредоточиться на стоп-лоссах. Трейдер испытывает разочарование, когда видит, что его открытая прибыль в сделке исчезает снова и снова. Только после этого он понимает, что у него есть план выхода из убыточных сделок, но нет плана выхода из прибыльных сделок. Без знания того, как фиксировать прибыль, трейдер никогда не станет прибыльным. Не игнорируйте этот крайне важный аспект торговли. Предлагаю вашему вниманию 10 техник фиксации открытой прибыли в сделках. Размещение целей по прибыли 1. Проекция цели по прибыли с помощью графического паттерна 2. Расширение Фибоначчи 3. Разворотные точки прошлых ценовых колебаний 4. Ценовой канал 5. Временна́я цель Скользящие стоп-лоссы 6. Parabolic SAR 7. Стоп на линии индикатора Chandelier 8. Новый торговый сигнал Продолжающееся Прайс Экшен 9. Сигнал разворота 10. Кульминационное движение Размещение целей по прибыли Самый распространённый способ зафиксировать прибыль – разместить лимитный ордер на уровне ценовой цели (ордер take profit) при входе в сделку. Как определить целевую цену? Для технического трейдера есть несколько надежных вариантов. 1. Проекция цели по прибыли с помощью графического паттерна Базовый метод проекции целевой цены основан на использовании классических графических паттернов. Это могут быть треугольники, прямоугольники, паттерн «голова и плечи» и многие другие. Если вы используете графические паттерны в своей торговле, почему бы не использовать их и для проецирования целей? Хотя каждый графический паттерн отображается по-разному, метод проецирования целевой цены работает одинаково. Он всегда начинается с определения высоты графического паттерна и проецирования её от точки пробоя вверх или вниз. В приведённом ниже примере показано, как спроецировать бычью цель по графическому паттерну прямоугольник. Чтобы спроецировать целевую цену, как в этом примере: Измерьте высоту прямоугольника, Отложите это расстояние от вершины прямоугольника вверх, и вы получите бычью цель. Точно так же можно рассчитать медвежью цель, если спроецировать высоту прямоугольника от его основания вниз. 2. Расширение Фибоначчи Для проецирования целевой цены трейдеры также используют золотое сечение. Золотое сечение тесно связано с последовательностью Фибоначчи, которая является распространённой торговой концепцией. Трейдеры, торгующие по этой концепции, для проецирования целей используют расширения Фибоначчи. С помощью программного обеспечения для построения графиков вы можете легко отметить потенциальные целевые уровни. Как показано выше, отображение расширений Фибоначчи представляет собой двухэтапный процесс: Определите значимое импульсное движение. В этом примере мы хотим найти бычью цель. Следовательно, мы выбрали бычье импульсное колебание. Проецируйте расширения с использованием коэффициентов Фибоначчи (0,382 и 0,618). Например, умножьте высоту импульсной волны на 0,382. Затем от максимума импульсного колебания нанесите на график расширения Фибоначчи. Выбор импульсной волны имеет решающее значение. Для достижения наилучших результатов выбирайте чёткий и значимый ценовой импульс. 3. Разворотные точки прошлых ценовых колебаний Также можно использовать разворотные точки рынка. Эти разворотные точки являются эффективными уровнями поддержки и сопротивления, особенно на ключевых вершинах и основаниях рынка. Следовательно, проецируя их в будущее, мы получаем надёжные ценовые цели. Как правило, мы ищем медвежьи цели, используя минимумы прошлых колебаний, и бычьи цели, используя максимумы прошлых колебаний. В этом примере показана короткая сделка. Используя прошлые минимумы ценовых колебаний, мы отметили несколько уровней сопротивления, представляющих собой потенциальные цели. Ближайший уровень сопротивления будет самой консервативной целью. Наблюдение за разворотными точками ценовых колебаний – это простой и надёжный способ найти уровень поддержки/сопротивления. 4. Проекция ценового канала Ценовой канал ограничен двумя параллельными линиями. Характер канала зависит от его наклона. Восходящий наклон линий – бычий канал Нисходящий наклон линий – медвежий канал Горизонтальные линии – торговый диапазон Более подробную информацию о торговле в каналах вы можете узнать в этой статье. На графике показан сетап для открытия длинных позиций по паттерну NR7. Мы спроецировали цель, используя ценовой канал. Нарисуйте восходящую линию тренда через два минимума колебаний. Проведите параллельную линию, начиная с самого последнего максимума (линию канала). План состоит в том, чтобы выйти из рынка, как только цена достигнет линии канала. По мере движения рынка линия канала поднимается. Следовательно, наша целевая цена будет динамичной, и нам нужно переносить ордер тейк-профит выше, чтобы не отставать от линии канала. Это резко контрастирует с тактикой, обсуждаемой ранее: там были статические цели, которые не нуждаются в корректировке. Кроме того, как показано ниже, метод канала будет естественным выбором для трейдеров, работающих в торговом диапазоне и стремящихся получить небольшую прибыль. 5. Временна́я цель Давайте посмотрим на цели в другом измерении. Например, во времени. Установка временны́х целей – это метод фиксации прибыли по истечении определённого периода времени. Этот метод актуален и, возможно, имеет решающее значение для трейдеров, торгующих опционы, и внутридневных трейдеров. Трейдеры, торгующие опционы (в том числе покупатели), должны управлять своими потенциальными прибылями и убытками с точки зрения времени. Как правило, потеря временной стоимости ускоряется по мере приближения даты истечения срока опционов. Следовательно, наличие временно́й цели полезно для решения проблемы временно́го распада. Большинство внутридневных трейдеров работают в рамках одной торговой сессии, чтобы получить внутридневную торговую маржу и избежать риска переноса позиции через ночь. Для них существует естественная временна́я цель – конец каждой торговой сессии. Для лучшего целевого ориентира комбинируйте временну́ю цель с ценовой целью. Применение скользящего ордера стоп-лосс Позвольте вашей прибыли расти. Уверен, что вы слышали этот афоризм и раньше. Если вы хотите придерживаться этого торгового совета, лучше всего использовать плавающий стоп-лосс. Плавающий стоп-лосс – это ордер стоп-лосс, который следует за рынком с некоторым опозданием. Он имеет двойную функцию: фиксирует прибыль и позволяет ей расти. Тем не менее, размещение плавающего ордера стоп-лосс требует усилий. Если мы поставим плавающий стоп-лосс слишком близко к цене, мы можем задушить свою сделку. Если разместим его слишком далеко от цены, мы рискуем вернуть в рынок бо́льшую часть нашей прибыли. Систематический подход к установке плавающих стопов использует один из следующих методов. 6. Parabolic SAR Дж. Уэллс Уайлдер изобрёл индикаторы ADX для отслеживания трендов и RSI для определения импульса. Неудивительно, что у него был некий хитрый план на случай срабатывания плавающих стопов. Давайте применим индикатор Уайлдера Parabolic Stop-and-Reverse (SAR). Судя по названию, Уайлдер намеревался использовать Parabolic SAR не только для плавающего стоп-лосса. Он также открывал противоположную торговую позицию после того, как срабатывали стопы. Тем не менее, в данной статье мы фокусируемся на использовании этого индикатора только в качестве инструмента плавающего стоп-лосса для фиксации нашей прибыли. Этот индикатор отображается ниже каждого ценового бара в восходящем тренде и выше каждого ценового бара в нисходящем тренде. Его основная концепция заключается в том, что время – это деньги. Следовательно, с течением времени Parabolic SAR ускоряется, подходя ближе к рыночной цене. В этом примере точкой входа был бычий пин-бар (доджи). Синие точки отображают индикатор Parabolic SAR, который обеспечивает естественный плавающий стоп-лосс для нашей долгосрочной сделки. Справа на графике мы видим, как синие точки не переносят длительного бокового движения и быстро догоняют цену, когда рынок находится во флете. Точный расчёт индикатора Parabolic SAR довольно сложный. Если вы хотите разобраться в его работе, лучшим источником информации будет книга Уайлдера «Новые концепции в технических торговых системах» (“New Concepts in Technical Trading System”). 7. Индикатор Chandelier Exit Идеальный плавающий стоп-лосс должен иметь достаточно места для небольших ценовых откатов. Таким образом, важно знать, насколько волатилен данный актив. Индикатор Chandelier Exit как раз оценивает рыночную волатильность, используя в качестве меры волатильности средний истинный диапазон (ATR). ATR – это ещё одна концепция Уайлдера. (Да, мы в долгу перед ним.) Если кратко, то индикатор ATR измеряет волатильность, используя средний диапазон каждого ценового бара с поправкой на гэпы. Если вас интересует его формула, то вот она: Chandelier Stop (длинная позиция) = наивысший максимум за указанный период - (коэффициент x ATR за данный период) Chandelier Stop (короткая позиция) = наинизший минимум за указанный период - (коэффициент x ATR за данный период) Необходимо ввести 2 входных параметра: период и коэффициент. Общепринятыми параметрами являются период 22 и коэффициент 3. Чтобы узнать, где разместить стоп-лосс, умножьте ATR (с периодом 22) на 3. Затем отнимите полученное значение от самого высокого максимума последних 22 баров, и вы получите бычью цель. В приведённом ниже примере показано применение плавающего стоп-лосса с помощью индикатора Chandelier Exit (синего цвета) после сигнала свечного паттерна «утренняя звезда». 8. Новый торговый сигнал Здесь основная идея состоит в том, чтобы перемещать стоп-лоссы чуть ниже новых торговых сетапов, которые формируются в направлении вашей сделки. Это дискреционная техника. Она может принимать различные формы в зависимости от сетапов. Просто запомните, что если сетап достаточно хорош для открытия новой сделки в том же направлении, это будет достаточным основанием для корректировки стоп-лосса. В приведённом ниже примере для перемещения стоп-лоссов используются пин-бары. Но вы можете использовать любой ценовой паттерн или сигнал индикатора. На представленном выше графике мы выделили пин-бары с помощью нашего индикатора Price Action Pattern Indicator. Продолжающееся Прайс Экшен В приведённых выше примерах мы размещали лимитный ордер на уровне ценовой цели (ордер take profit), а также фиксировали прибыль с помощью ордеров стоп-лосс. Теперь давайте посмотрим, как фиксировать прибыль с помощью рыночных ордеров. Это гибкий подход, позволяющий решить, нужно ли немедленно выйти, чтобы сохранить прибыль. 9. Сигнал разворота Это выход из рынка на основе здравого смысла. Входите в лонг на бычьем сигнале. Фиксируйте свою прибыль на медвежьем сигнале. Входите в шорт на медвежьем сигнале. Фиксируйте свою прибыль на бычьем сигнале. Это ловкая тактика. Однако в трендах такой метод может привести к преждевременным выходам и ограничить нашу прибыль. Это связано с тем, что тренд поддерживает себя, подавая ложные разворотные сигналы, тем самым заманивая в ловушку трейдеров и заставляя их открывать противоположные позиции. В приведённом ниже примере мы вошли в шорт на свече медвежьего поглощения. Затем паттерн бычьего поглощения побудил нас зафиксировать прибыль. 10. Кульминационное движение Кульминационное ценовое движение – это сигнал разворота, который особенно эффективен в качестве сигнала для фиксации прибыли. Обращайте внимание на: Расширение диапазона баров Прайс Экшен с нарастающей скоростью Экстремальный объём На этом графике показан пример выхода по рыночной цене после кульминационного движения. 1. На этом медвежьем разворотном баре мы вошли в шорт. 2. Цена упала по параболической кривой. 3. Одновременно увеличился объём. 4. Вышеуказанные признаки кульминационного движения побудили нас закрыть короткую позицию. После кульминации рынок двигается вяло (как показано выше) или резко разворачивается. 11. Прогнозирование целей на графике «крестики-нолики» (бонус) График «крестики-нолики» – это уникальный вид графика, который фокусируется только на чистом Прайс Экшен и отфильтровывает шум. Он содержит свой набор графических паттернов и уникальные методы проецирования целевой цены, включая подсчёты по горизонтали и вертикали. Поскольку графики «крестики-нолики» используют чистое Прайс Экшен, они могут предложить более надёжную ценовую цель. По крайней мере, это даёт нам второе мнение для определения целевой цены. Если вы хотите получить более детальную информацию, прочтите книгу Джереми дю Плесси о построении графиков «крестики-нолики». Идеальное закрытие сделки В этой статье мы представили десять способов фиксации прибыли в сделках. Какой из этих методов выбрать? Учитывайте следующие факторы: Торговый стиль (трендовая или диапазонная торговля) Позвольте вашему торговому стилю определить, что лучше применять: ордера тейк-профит или плавающие стопы. Если вы торгуете тренды и хотите позволить своей прибыли расти, используйте плавающие стоп-лоссы. (Как черепахи, которые при каждой возможности останавливаются и разворачиваются.) Если вы скальпируете с целью получения небольшой прибыли в пределах торгового диапазона, используйте ордера тейк-профит. Если рынок торгуется в диапазоне, значит, торговый диапазон ограничивает наш потенциал прибыли. Следовательно, применение плавающих стоп-лоссов для получения прибыли не является стандартной методикой. Торговый таймфрейм Ключевым фактором также является ваш торговый таймфрейм. Внутридневным трейдерам целесообразнее применять ордера тейк-профит. Диапазон каждой сессии ограничивает их потенциал прибыли, поэтому, сталкиваясь с такими ограничениями, нет смысла позволять прибыли расти, применяя трейлинг-стопы. В этом случае лучше применять ордера тейк-профит. Если вы можете удерживать позиции без ограничений по времени, то предпочтительнее будут плавающие стоп-лоссы. Ищите конфлюэнтность целей Трейдеры, которые применяют лимитные ордера в качестве целей по прибыли, могут находить лучшие ценовые цели, используя концепцию конфлюэнтности. Это означает, что если вы ставите цель, основываясь на расширениях Фибоначчи, цель, измеренную по графическому паттерну, и цель в точке разворота крупного ценового колебания, и все эти три цели находятся вблизи одного уровня, значит, вам улыбнулась удача. Идеальная цель? Проснитесь! Попытка найти идеальную точку выхода из рынка столь же опасна, как и попытка найти Святой Грааль идеального входа в рынок. Их просто-напросто не существует, и вы никогда не будете удовлетворены, гоняясь за ними. В конечном итоге вы только навредите своим торговым результатам. Независимо от того, какую точку выхода вы будете использовать, вы пожалеете об этом. Помните, что нам не нужно совершенство. Нам просто нужна прибыль. Переведено специально для Tlap.com, Гален Вудс

-

- 7

-

-

-

- статья

- гален вудс

-

(и ещё 2 )

C тегом:

-

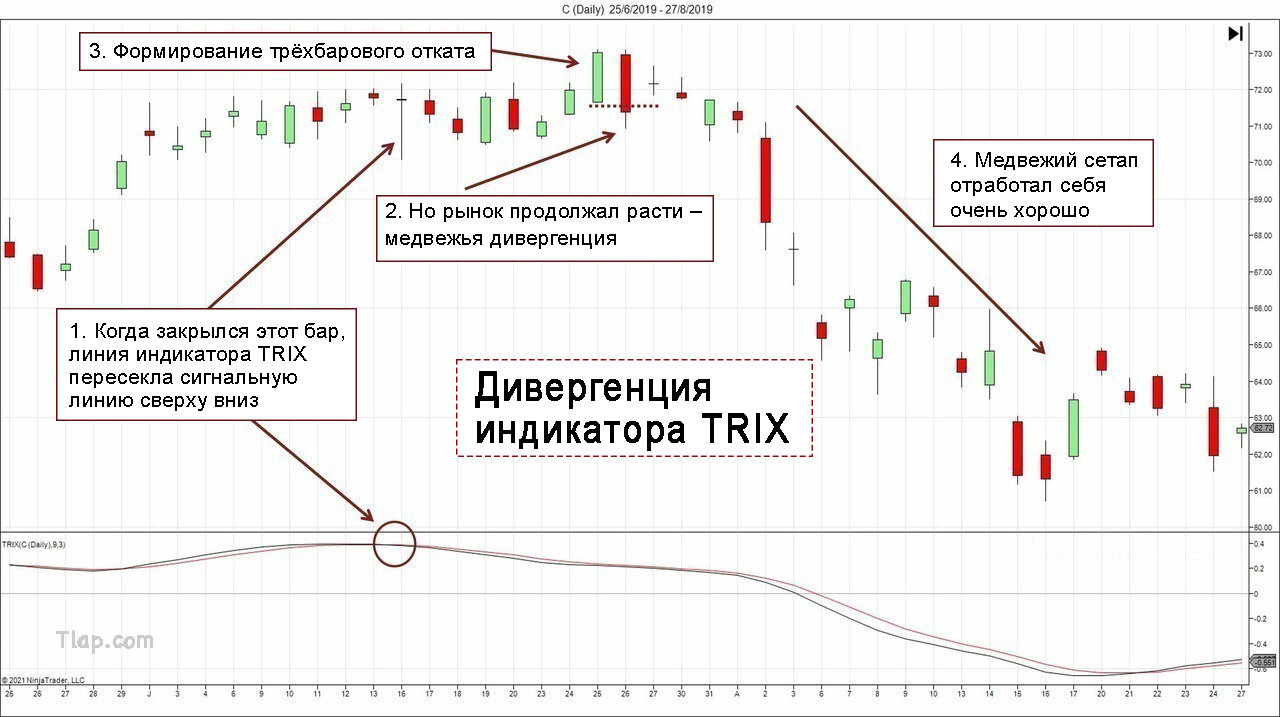

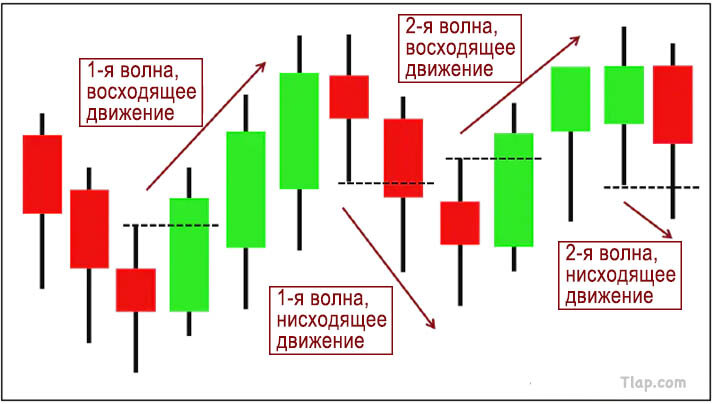

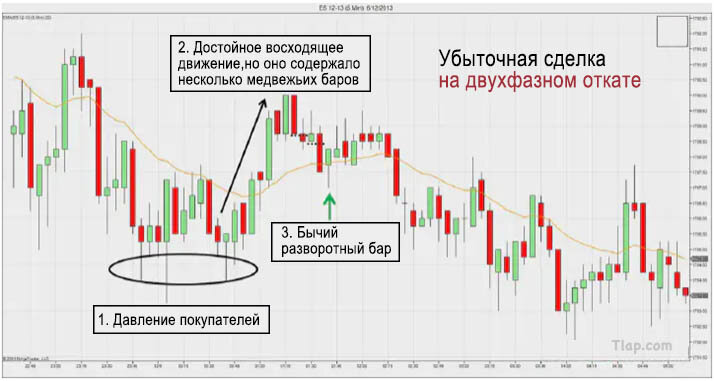

Усовершенствованный паттерн «трёхбаровый откат» Входы на откатах очень популярны среди трейдеров, торгующих по сигналам Прайс Экшен. Однако, несмотря на простую концепцию входа на откате, вы найдёте много различных стратегий из-за множества способов определения трендов и откатов. В этой статье рассмотрим один из самых простых методов определения отката с использованием только Прайс Экшен: трёхбаровый откат. В статье журнала «Фьючерсный и опционный трейдер» (“Futures & Options Trader”) за август 2008 года Ли Лейбфарт предложил усовершенствовать паттерн «трёхбаровый откат». (Журнал “Futures & Options Trader” пришёл на смену журналу “Active Trader” в связи с тем, что последний прекратил свою деятельность.) В этой статье в качестве отправной точки мы используем его вариант трёхбарового отката. Правила торговли усовершенствованного паттерна «трёхбаровый откат» Для определения тренда Ли Лейбфарт использовал индикатор TRIX. TRIX – это впечатляющий индикатор, который выходит за рамки тройной сглаженной экспоненциальной скользящей средней (EMA) и работает как осциллятор. Линия TRIX отображает скорость изменения (наклон) тройной сглаженной EMA и добавляет сигнальную линию для интерпретации её движения. Сигнальная линия в индикаторе TRIX представляет собой EMA. Параметры индикатора TRIX Индикатор TRIX имеет два параметра: период ретроспективного анализа и период сигнальной линии. Мы используем следующие настройки: Период ретроспективного анализа: 9 Период сигнальной линии: 3 Открытие длинной позиции Индикатор TRIX с периодом 9 находится выше сигнальной линии, что указывает на бычий тренд. Трёхбаровый откат демонстрирует движение вниз (три последовательно закрывшихся красных бара). Размещайте ордер buy stop чуть выше последнего бара паттерна «трёхбаровый откат». Открытие короткой позиции Индикатор TRIX с периодом 9 находится ниже сигнальной линии, что указывает на медвежий тренд. Трёхбаровый откат демонстрирует движение вверх (три последовательно закрывшихся зелёных бара). Размещайте ордер sell stop чуть ниже последнего бара паттерна «трёхбаровый откат». Если вы ищете инструмент для определения паттернов «трёхбаровый откат», см. ниже раздел «Дополнительные ресурсы». Примеры торговли паттерна «трёхбаровый откат» Давайте рассмотрим четыре примера. В первых двух примерах мы будем строго следовать приведённым выше правилам торговли. В третьем примере рассмотрим альтернативные входы с использованием ценовых паттернов. И, наконец, в последнем примере для открытия сделки мы воспользуемся сигналом дивергенции индикатора TRIX. На представленных ниже графиках на нижней панели отображается индикатор TRIX с линией TRIX чёрного цвета и сигнальной линией красного цвета. Пример №1. Прибыльная сделка на бычьем паттерне Это дневной график акции Apple Inc. (тикер AAPL на NYSE). Чёрная линия TRIX поднялась над красной сигнальной линией, что означает восходящий тренд. Вскоре после этого мы видим паттерн «трёхбаровый откат», который подтолкнул рынок вниз. Первым баром паттерна был доджи. Следующий бар имел более крупное тело, а последний был выраженным медвежьим трендовым баром. Каждый бар в откате был сильнее предыдущего, что свидетельствует о кульминационном движении. Однако, несмотря на сильный импульс, рынок не достиг последнего минимума ценового колебания (пунктирная линия). Это бычий знак для трейдеров, учитывающих рыночный контекст. (Обратите внимание, что на протяжении всего отката индикатор TRIX оставался бычьим.) Исходя из наших правил торговли, мы должны совершить покупку на пробое максимума последнего бара паттерна. В данном случае нам повезло, и мы поймали первый откат нового бычьего тренда. Индикатор TRIX тоже неплохо отработал. Пример №2. Убыточная сделка на бычьем паттерне В этом примере показан дневной график биржевого фонда S&P (тикер SPY на NYSE). В своей статье Ли Лейбфарт протестировал эту стратегию на дневном графике фьючерсов S&P E-mini, и результаты оказались обнадёживающими. Но в данном примере мы обсудим менее идеальный сетап. Индикатор TRIX двигался над сигнальной линией, тем самым определяя бычий тренд. На графике сформировался медвежий трёхбаровый откат. Последний бар был внешним баром, и мы разместили ордер buy stop чуть выше него. Через два дня рынок открылся с гэпом вверх и активировал наш ордер buy stop. После входа в течение нескольких дней рынок открывался с гэпом вниз, а закрывался выше. Если смотреть на все эти дни по отдельности, то они были бычьими. Однако спустя несколько дней рынок не показал бычьего настроя. В итоге стало понятно, что начался флэт и тренд не возобновится. Извилистое поведение цены после нашего входа побудило нас закрыть сделку преждевременно. К сожалению, это означает, что даже лучший результат данной сделки был в районе безубыточности. Пример №3. Альтернативные входы В этом примере мы рассмотрим триггер для входа отдельно от паттерна «трёхбаровый откат». Хотя трёхбаровый откат по-прежнему является способом выявления отката, триггер для входа не обязательно должен зависеть от него. По мере формирования трёхбарового отката мы можем использовать любой разворотный паттерн в качестве триггера для входа в рынок. В данном примере представлен графике валютной пары EUR/USD. На нём показаны две сделки: одна на покупку и одна на продажу. Линия индикатора TRIX двигалась над сигнальной линией, подчёркивая бычий тренд. Этот трёхбаровый откат был очевиден, и мы разместили ордер buy stop выше максимума последнего бара (пунктирная линия). Когда паттерн «трёхбаровый откат» завершился, индикатор TRIX был очень близок к смене на медвежий, но этого не произошло. Следовательно, сетап всё еще был технически действительным, хотя консервативный трейдер мог пропустить эту сделку. Этот бычий двухбаровый разворот предложил солидный альтернативный триггер с лучшей ценой входа. (Тем не менее, в этот момент индикатор TRIX уже был медвежьим, и было бы разумнее пропустить данный сетап.) Теперь посмотрим на вторую половину графика. Здесь линия индикатора TRIX находилась ниже сигнальной линии, что говорит о медвежьем тренде. Эта серия из трёх бычьих свечей сформировала паттерн «трёхбаровый откат». Стандартным входом был минимум последнего бара в паттерне (пунктирная линия). Для этого сетапа медвежий разворотный бар дал лучший вход. Очень часто после трёхбарового отката будут появляться возможности для входа на основе ценовых паттернов. Для оценки вариантов обратите внимание на следующие вторичные факторы: В рассмотренном выше входе в лонг (п. 3) на уровне минимума более раннего бычьего внешнего бара сформировался двухбаровый разворот, который был потенциальным уровнем поддержки. Следовательно, возможность для входа в лонг была действительно хорошей. В последнем примере во входе в шорт (п. 6) медвежий разворотный бар был частью зоны консолидации, и он выглядел не очень хорошо в качестве триггера для входа. (Обратите внимание на неблагоприятное Прайс Экшен: сначала рынок поднялся и протестировал уровень цены входа, после чего возобновил падение.) Пример №4. Сигнал дивергенции индикатора TRIX Как уже упоминалось ранее, индикатор TRIX – это осциллятор, который в определённых случаях может быть полезен для выявления краткосрочных трендов. Так как TRIX является осциллятором, неудивительно, что его сигналы иногда расходятся с Прайс Экшен. В таких случаях применяется стандартная интерпретация дивергенций. Ниже представлен дневной график акции Citigroup Inc. (тикер C на NYSE). В этом месте линия индикатора TRIX сверху вниз пересекла сигнальную линию и начала дрейфовать вниз. Однако рынок продолжал расти. Дивергенция между Прайс Экшен и индикатором TRIX показала возможную слабость восходящего движения рынка. По мере того, как TRIX продолжал наклоняться вниз, на графике сформировался паттерн «трехбаровый откат». Однако «откат» был неправильным, поскольку его направление совпадало с ценовым трендом, а не против него. Тем не менее, он соответствовал нашим торговым правилам для короткого сетапа. Данный шорт быстро отработал и принёс нам хорошую прибыль. Как вы, наверное, уже поняли, этот сетап принципиально отличается от ранее рассмотренных. Первые три примера сосредоточены на откатах в краткосрочных трендах, а последний пример представляет собой разворотную сделку. Хотя во всех четырёх примерах применялись одни и те же правила торговли, условия Прайс Экшен были разными. Это важно, поскольку рыночный контекст в каждом случае тоже будет отличаться. Резюме по торговле усовершенствованного паттерна «трёхбаровый откат» Эта стратегия демонстрирует, как можно усовершенствовать базовый паттерн Прайс Экшен (трёхбаровый откат) с помощью вашей любимой тактики (в данном случае с помощью индикатора TRIX). Наши самые эффективные торговые стратегии отражают нашу индивидуальность и взгляды на рынок. Использование индикатора TRIX для определения тренда лишь часть импровизации Ли Лейбфарта. Он также протестировал два набора правил для выхода из рынка, которые улучшили производительность данного паттерна. Один набор для краткосрочных сделок, а другой – для торговли в направлении тренда. Для получения более подробной информации прочтите его оригинальную статью или проведите собственное тестирование для дальнейшего изучения этого вопроса. Одно важное замечание: в этой стратегии мы открываем фейдинговые сделки на паттерне «трёхбаровый откат». Но всегда есть вероятность, что трёхбаровый откат набирает импульс для продолжения движения в направлении тренда, а не для разворота. Например, серия из трёх последовательных медвежьих баров может быть началом медвежьего тренда, а не откатом в рамках бычьего тренда. Такой результат противоречит нашему подходу. С этой точки зрения использование стоп-ордера помогает уменьшить риск. Следовательно, полезно наблюдать за структурой рынка по отношению к паттерну «трёхбаровый откат». Например, пробил ли этот откат какой-либо значимый уровень поддержки или сопротивления? Если да, то данный сетап с бо́льшей вероятностью отработает. И, конечно, нам нужно проявлять особую осторожность, если более трёх баров подряд закрываются в одном направлении. (По некоторым причинам «три» – знакомое трейдерам число. Трейдеры, торгующие на основе волновой теории Эллиотта, отсчитывают три импульсные волны. У нас также есть трёхбаровый разворотный паттерн и трёхбаровые свечные паттерны, такие как утренняя/вечерняя звезда. Я не привожу никаких объяснений, это лишь несколько несущественных замечаний о числе «три», чтобы доставить вам удовольствие от чтения.) Дополнительные ресурсы Я создал простой индикатор на TradingView, чтобы выделить последовательные бары по трём различным условиям. (Для его использования вам понадобится как минимум бесплатный аккаунт на TradingView.) Цена закрытия текущего бара по сравнению с ценой открытия текущего бара Цена закрытия текущего бара по сравнению с ценой закрытия предыдущего бара Максимум и минимум текущего бара по сравнению с максимумом и минимумом предыдущего бара В частности, условие для рассмотренного нами трёхбарового отката является первым условием. Вы можете использовать его для поиска паттернов «трёхбаровый откат» и дальнейшего их изучения. Переведено специально для Tlap.com, Гален Вудс

-

- 5

-

-

-

- статья

- гален вудс

-

(и ещё 1 )

C тегом:

-

4 эффективных способа торговли с использованием ценового канала Ценовые каналы являются полезными индикаторами для поддержания фокуса. В отличие от многих других торговых индикаторов, они отображаются непосредственно на графике Прайс Экшен. Таким образом, каналы не только фокусируют вас на ценовом движении, но и дают полезную основу для анализа движения рынка. Существует много разновидностей ценовых каналов. Но все разнообразие сводится к двум составляющим: Репрезентативная линия, проходящая через Прайс Экшен Мера волатильности для расширения линии в канал Существуют десятки торговых каналов, среди которых: Канал линейной регрессии Канал скользящих средних Канал трендовых линий Независимо от того, какой инструмент канала является вашим любимым, есть четыре способа торговли на них. В этом учебном пособии мы рассмотрим четыре различных подхода для получения максимальной прибыли от использования этого универсального инструмента. Торговля в направлении тренда (с использованием каналов трендовых линий) Торговля на разворотах (с использованием каналов трендовых линий) Торговля в диапазоне (с помощью полос Боллинджера) Торговля на пробоях (с помощью полос Боллинджера) Эти четыре подхода согласуются с основными видами торговых сетапов. 1. Торговля в направлении тренда с использованием каналов трендовых линий Каналы идеально подходят для открытия сделок на откате (продолжении). Именно эти сетапы вы должны искать на трендовом рынке. В идеале ищите канал, который имеет здоровый угол наклона (не слишком крутой и не слишком пологий). Эта характеристика подтверждает, что рынок находится в стабильном тренде. В приведённых ниже примерах мы будем использовать классический канал трендовых линий. На практике вы можете использовать этот простой инструмент ценового движения для: Подтверждения рыночного тренда Определения откатов и точек входа Определения времени закрытия ваших позиций Пример сделки Давайте рассмотрим пример торговли на канале. Отобразите каналы трендовых линий, чтобы найти ценовой откат. Канал также обеспечивает хорошую цель по прибыли. Торговля в направлении трендов с использованием каналов трендовых линий Через эти два максимума ценовых колебаний можно нарисовать нисходящую трендовую линию. Затем, чтобы завершить ценовой канал, нарисуйте параллельную линию через этот минимум колебания (это линия канала). Рынок поднялся и протестировал трендовую линию, которая послужила линией сопротивления. Более того, это тестирование завершилось в зоне сопротивления, предложенной предыдущим уровнем консолидации. Таким образом, это был превосходный контекст для открытия медвежьей сделки. Медвежий внутренний бар представил хороший сетап для открытия короткой позиции. Здесь линия канала обеспечила идеальную цель по прибыли для этой сделки в направлении продолжения тренда. Мы могли определить этот сетап для открытия короткой позиции с помощью только одной трендовой линии. Тем не менее, канал добавил ценность, предлагая чёткую точку выхода из этой сделки. 2. Торговля на разворотах с использованием каналов трендовых линий Ширина канала трендовых линий задаёт ожидания волатильности. Следовательно, если трендовый рынок ускоряет движение за пределы канала, вы можете интерпретировать это как признак истощения. Это означает, что когда цена пробивает трендовую линию канала, следует рассмотреть возможность разворотного движения. Истощился ли тренд? Если ваш ответ «да», ищите сделки для разворота, как показано ниже. Пример сделки На представленном ниже графике показаны дневные цены биржевого индексного фонда SPY ETF. После пробоя трендовой линии канала цена развернулась на бычьем внешнем баре, создав сетап для бычьей разворотной сделки. Торговля на разворотах с использованием каналов трендовых линий Это был самый последний канал трендовых линий. В отличие от расчётных диапазонов волатильности (например, полос Боллинджера и каналов Кельтнера), каналы трендовых линий нам нужно настраивать вручную, обновляя их, чтобы отслеживать самые последние развороты Прайс Экшен. Под каналом сформировался целый бар. Как рынок отреагировал на этот медвежий толчок? Рынок резко отверг его, сформировав бычий внешний бар с длинной нижней тенью. Теоретически трудно точно определять разворотные сделки. Следовательно, нужно быть более избирательными и ограничиваться только лучшими сетапами. Ниже приведены некоторые рекомендации по поиску лучших разворотных сделок. Убедитесь, что канал направлен против тренда более высокого таймфрейма. В идеале вы ищете коррекцию цены на более значимом, более доминирующем тренде. Ищите развороты, когда тренд находится в пределах крутых каналов. Крутые каналы являются неустойчивыми. Сильный разворот цены после любого выраженного пробития трендовой линии канала (как, например, формирование внешнего бара в вышеприведённом примере). 3. Диапaзонная торговля в канале волатильности Каналы полезны не только для трендовых рынков. Они также полезны для совершения сделок в рамках диапазона. В горизонтальных каналах естественной является стратегия торговли в диапазоне. Ищите возможность продать у верхней границы канала и купить у нижней границы канала. Торговый сетап бар Gimmee является классическим примером торговли на боковых рынках с использованием каналов. Однако в стратегии Gimmee bar вместо канала трендовых линий мы применяем полосы Боллинджера. Полосы Боллинджера формируются вокруг скользящей средней с помощью стандартного отклонения в качестве меры волатильности для охватывания Прайс Экшен. Пример сделки На нижепредставленном графике показан рынок, вступающий в извилистую диапазонную фазу после резкого скачка цены вверх. Если вы не знакомы с сетапом бар Gimmee, вы можете прочитать о нем в этой статье. Диапазонная торговля с использованием канала волатильности В данной ситуации ключевым фактором является определение начала бокового рынка. Одним из способов является поиск пробойных баров, пробивающих расширяющиеся полосы Боллинджера изнутри наружу. Это признак неустойчивого импульса, после которого рынок, вероятно, изменит своё направление или войдёт во флэт. Обратите внимание на сетапы для открытия коротких позиций на медвежьих барах Gimmee. Медвежий бар Gimmee формируется, когда разворотный бар пробивает верхнюю полосу, но закрывается ниже неё. (Посмотрите, как рынок отвергает каждую попытку цены подняться выше диапазона. Сравните их с предыдущим резким подъёмом. Очевидно, что поведение рынка изменилось.) Обратите внимание на сетапы для открытия длинных позиций на бычьих барах Gimmee. Они не только пробивали нижнюю полосу, но и отбивались от уровня поддержки, образовавшегося на фоне более ранней консолидации. Ни одна торговая стратегия не является идеальной. На приведённом выше графике показаны как прибыльные, так и убыточные сигналы. Если вы хорошо управляете своим риском, то полосы Боллинджера предложат вам достаточно хорошие возможности для получения прибыли. Кроме того, помните, что это стратегия торговли в диапазоне. Следовательно, сохраняйте реалистичные цели по прибыли. Хорошим универсальным правилом является закрытие позиции вблизи противоположной полосы. 4. Торговля на пробоях канала волатильности Предыдущие стратегии предполагают, что Прайс Экшен будет находиться в канале. Таким образом, они стремятся покупать по низкой цене и продавать по высокой цене внутри канала. Что, если данное предположение не оправдается? Тогда у нас может быть торговый сетап на пробой. Торговля на пробое даёт нам возможность получения быстрой прибыли. Тем не менее, определение истинных пробоев – это искусство, которым тяжело овладеть. Предлагаю вам некоторые рекомендации, которые трейдеры используют для нахождения истинных пробоев: Ожидайте подтверждения Обращайте внимание на объём. Истинные пробои быстро движутся на высоких объёмах. Обращайте внимание на пробойные бары, диапазон которых превышает средние значения (паттерн продолжения Yum-Yum). Правила торговли на пробоях Здесь будем придерживаться простого подхода с помощью полос Боллинджера. Бычий пробой Дождитесь закрытия бычьего бара выше верхней полосы Боллинджера (это пробойный бар). Разместите ордер buy stop выше пробойного бара. Бар, следующий сразу же после пробойного бара, должен инициировать данный ордер. Если этого не происходит, отмените ордер. Медвежий пробой Дождитесь закрытия медвежьего бара ниже нижней полосы Боллинджера (это пробойный бар). Разместите ордер sell stop ниже пробойного бара. Бар, следующий сразу же после пробойного бара, должен инициировать данный ордер. Если этого не происходит, отмените ордер. Понимание правил Первое правило ищет технический сигнал пробоя. Второе правило гарантирует, что мы входим в рынок только в том случае, если рыночный импульс будет на нашей стороне. Это служит подтверждением. Последнее правило требует немедленного контроля, что имеет решающее значение для успешного пробоя. Пример сделки В этом примере применяются приведённые выше правила торговли. Данный пример включает неконтролируемые пробойные бары и оба вида сделок: как прибыльные, так и убыточные. Торговля на пробоях канала волатильности Сам по себе этот бычий пробойный бар выглядел мощным. Но рынок не довел данную ситуацию до логического конца. Ожидание подтверждения помогло избежать подобных заблуждений. Два последовательных бара закрываются ниже нижней полосы Боллинджера. Однако мы должны сосредоточиться только на первом. Поскольку он не сработал, мы должны отменить наш ордер. Ищите следующий пробойный бар только после того, как рынок вернётся в середину диапазона полос Боллинджера. Ещё один сильный пробой с широкими медвежьими гэпами и барами (аналогичный пробою в точке 1). Однако пробойный бар здесь тоже не сработал. Эти убедительные (но несостоявшиеся) попытки пробоя поймали в ловушку ещё больше трейдеров. Эти два медвежьих пробойных бара сработали, но принесли небольшую прибыль (ни одна из стратегий не является идеальной). Наконец, данный бычий бар послужил сигналом для хорошей прибыльной сделки. Он дал начало новому бычьему тренду. В обведённой в кружок области два бара казались бычьими пробойными барами. Но они не смогли закрыться чуть выше верхней полосы Боллинджера. Более того, они даже не сработали. В этом примере используется простое подтверждение Прайс Экшен при поиске сетапов пробоя. Существует множество других способов определения истинных пробоев. Если вы хотите изучить другие подходы, то вам будет интересно прочитать следующие ресурсы: Быстрая торговля с использованием канала линейной регрессии – классический пример сделки на пробое. Простая внутридневная торговая стратегия с применением MACD для подтверждения пробоя полос Боллинджера. Получайте максимальную отдачу от торговли в каналах Каналы являются мощными торговыми инструментами, которые подчёркивают торговые возможности для всех четырёх видов базовых торговых сетапов. Однако для некоторых трейдеров наличие слишком большого количества торговых вариантов является недостатком. Они ищут торговые сетапы повсюду. Они торгуют на откатах, затем торгуют на разворотах, в конце концов они думают, что пробой неизбежен. И все эти планы меняются у них в течение нескольких минут. В результате они торгуют излишне. Решение состоит в том, чтобы отобразить на графике самый значимый канал для анализа общей картины. После этого открывайте сделки только в направлении канала. Чтобы создать более широкий канал для долгосрочного ценового движения, в параметрах каналов индикаторного типа можно увеличить как ретроспективный период, так и волатильность. Теперь, когда вы получили информацию об универсальности ценовых каналов, пришло время заняться канальным сёрфингом. Гален Вудс, Переведено специально для Tlap.com

- 3 ответа

-

- 7

-

-

-

-

- гален вудс

- прайс экшен

-

(и ещё 2 )

C тегом:

-

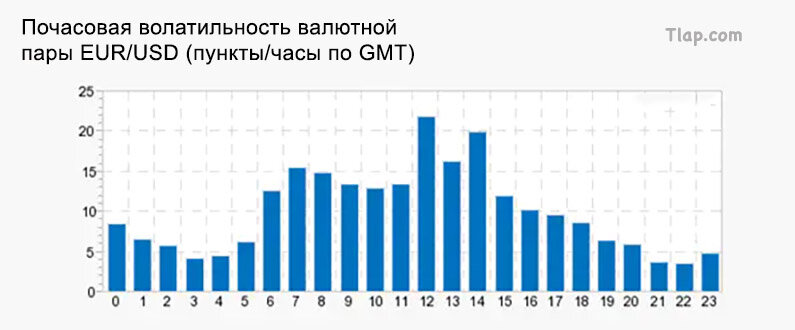

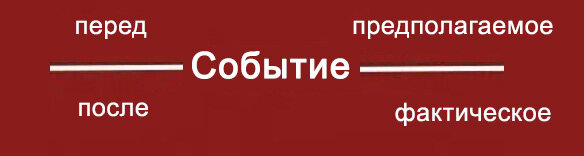

7 мощных советов по торговле пробоев Торговля пробоев может принести вам быструю прибыль при условии, что вы всё будете делать правильно. В этой статье вы узнаете 7 мощных советов, а также основные концепции торговли пробоев. Торговля пробоев довольно популярна и привлекает внимание многих трейдеров-новичков. И это неудивительно, учитывая, что она приносит быструю прибыль, если вы всё делаете правильно. Тем не менее, торговать пробои не так просто, как это кажется на первый взгляд. Если смотреть на график после пробоя, то сделки на пробое, естественно, выглядят легко. Но когда вы наблюдаете за рынком в поисках потенциальных пробоев, всё выглядит менее радужно. Трейдер, торгующий пробои, часто сталкивается с ложными пробоями. В этой статье я поделюсь с вами семью мощными советами, которые помогут вам торговать пробои с меньшим разочарованием. Но сначала вы должны понять, что такое пробойная сделка. Основные концепции торговли пробоев Основной концепцией торговли на сигналах Прайс Экшен являются уровни поддержки и сопротивления. Следовательно, важно уметь определять, удержится уровень поддержки/сопротивления или пробьётся. Удержится ли уровень? 1. Уровень поддержки удержался 2. После некоторой борьбы уровень сопротивления пробился 3. Рынок беспрепятственно рос Торговля пробоев направлена на получение прибыли, когда уровни поддержки и сопротивления пробиваются. Когда уровень сопротивления пробивается снизу вверх, вы стремитесь покупать. Когда уровень поддержки пробивается сверху вниз, вы стремитесь продавать. Ловля импульса на пробоях Продавайте, когда рынок пробивает линию поддержки сверху вниз Покупайте, когда рынок пробивает линию сопротивления снизу вверх Основные этапы стратегии торговли пробоев: Найдите рынок, застрявший между линиями поддержки и сопротивления. (Обычно торговый диапазон имеет вид треугольника или канала.) Подождите, пока рынок не выйдет за пределы линии поддержки или сопротивления. Входите в рынок по мере роста волатильности после пробоя. В качестве своей основы торговля пробоев использует только ключевые уровни поддержки и сопротивления. Следовательно, вы можете использовать этот подход на любом таймфрейме (включая внутридневной и дневной). Торговля на пробоях – это один из видов импульсной торговли. Это означает, что вы: Ждёте импульса, чтобы присоединиться к нему. Реагируете на рынок, а не прогнозируете его. Покупаете на максимумах и продаёте на минимумах (у некоторых трейдеров это может вызывать дискомфорт). Получаете прибыль от роста волатильности. Эти основные принципы помогут извлечь максимальную пользу из приведенных ниже торговых советов. Советы по торговле пробоев 1. Для подтверждения пробоя дождитесь увеличения объёма Всплеск объёма – один из лучших способов подтвердить пробой. Но речь идёт не только об увеличении объёма. В идеале вы должны поймать период торговли с низким объёмом, предшествующий всплеску объёма. В приведённом ниже примере на графике вы видите скользящую среднюю объёма (VMA) на нижней панели. Она помогает выделить различия в объёме. Всплеск объёма на пробое Здесь был незначительный всплеск объёма, но уровни поддержки и сопротивления не были пробиты Между этими двумя точками был период низкого объёма, в пределах которого объём был ниже МА Уровень сопротивления был пробит на объёме ниже среднего Уровень поддержки был пробит по мере увеличения объёма, который продолжал расти после пробоя Низкий объём означает, что рынок ждёт появления новой значимой информации. Всплеск объёма является признаком того, что ожидание завершилось и рынок перешёл в активную фазу. Всплеск объёма не является строгим критерием для торговли пробоев, но указывает на то, что качество вашей сделки будет лучше. 2. Торгуйте пробои в направлении тренда Как правило, вы должны придерживаться пробоев, которые происходят в направлении преобладающего тренда. Пробойная сделка может включать в себя различные графические паттерны, такие как треугольник, клин или прямоугольник. Но будет проще, когда вы сфокусируетесь на пробоях в направлении тренда. Всё, что вам нужно для этого – две точки колебаний, которые позволяют провести линию поддержки или сопротивления против тренда. На приведённом ниже графике показан этот простой подход. Торговля на пробое в направлении тренда Линия сопротивления, нарисованная через эти две точки Пробой в направлении доминирующего тренда Линия сопротивления, нарисованная через эти две точки Пробой в направлении доминирующего тренда Линия сопротивления, нарисованная через эти две точки Пробой в направлении доминирующего тренда Пробои предлагают отличный способ присоединиться к тренду после отката. Примечание: это работает лучше, если для отображения линии сопротивления вы используете действительные максимумы разворотных точек. Аналогичные примеры приведены в главе 5.2.5 2-го тома. 3. Воспользуйтесь циклами волатильности На каждом рынке есть периоды высокой и низкой волатильности. При внутридневной торговле вы можете быстро обнаруживать эти циклы. Просто проанализируйте средний часовой диапазон вашего рынка. Как правило, бо́льшая часть диапазона сессии приходится на какую-то пару часов. Почасовая волатильность валютной пары EUR/USD (пункты/часы по GMT) После того, как вы настроитесь на цикл волатильности, вы можете использовать его: Выполняйте поиск торговых диапазонов в периоды низкой волатильности Совершайте пробойные сделки в периоды высокой волатильности На дневных графиках сложнее уловить тенденции волатильности. Это связано с тем, что они зависят от фундаментальных факторов. Например, волатильность может увеличиться после анонса нового продукта. Помните, что тратить больше времени на торговлю – не означает получать с рынка больше прибыли. Гораздо важнее торговать в нужное время. 4. Входите на повторном тестировании линии поддержки или сопротивления Если вам нравятся высоковероятностные сделки, подумайте о входе в рынок после повторного тестирования линии. Открытие сделок на повторном тестировании линий поддержки и сопротивления после пробоев После пробоя легко распознать паттерн треугольник, нарисовав две линии тренда – гораздо сложнее определить этот паттерн во время его формирования Вход в рынок на повторном тестировании линии треугольника позволяет уменьшить ваш риск Возможные уровни стоп-лосс Предлагаемые уровни стоп-лосс не сработали бы при появлении этого внешнего бара, но если бы трейдеры разместили более плотные стопы, их бы выкинуло из рынка Такой подход имеет два больших преимущества. Во-первых, он зависит от подтверждённого уровня поддержки или сопротивления. Он приводит к появлению более высоковероятностного сетапа. Во-вторых, у вас есть надёжное основание для более жёсткого стоп-лосса. Однако для нетерпеливого трейдера этот метод является сложным. Вам нужно дождаться отката, но он может никогда не произойти. Следовательно, вы должны быть готовы пропустить некоторые высокодоходные пробойные сделки. 5. Имейте заранее определённый план для выхода После пробоя волатильность рынка увеличивается. Следовательно, у вас должен быть чёткий план закрытия сделки, который вы можете исполнить без колебаний. Во избежание проблем рассмотрите возможность демо-трейдинга, в рамках которого вы можете отточить свои навыки исполнения сделок. План для размещения тейк-профитов Пробойная сделка часто основана на консолидирующемся паттерне, например, на ценовом канале или треугольнике. Таким образом, естественная цель – та, которая проецируется с использованием того же паттерна. Ценовая цель для торговли на пробое Цель, спроецированная с помощью паттерна треугольник Консолидация цены в этом месте послужила ещё одной причиной зафиксировать прибыль Примечание: в поисках пробоев ищите перекрывающиеся зоны консолидации (на графике показаны в виде синих прямоугольников). На волатильном рынке пробой обычно происходит быстро, и цена так же быстро возвращается к линии пробоя. Следовательно, вы должны устанавливать актуальные лимитные ордера. Если вы выберете выжидательную позицию, то можете упустить самую существенную часть Прайс Экшен. Опытные трейдеры могут проявлять бо́льшую гибкость: сразу же выходить из рынка, как только импульс ослабнет. Вы можете не размещать фиксированную цель по прибыли и дать вашей прибыли возможность расти только в том случае, если вы ожидаете формирования нового тренда. Например, пробой значимого ценового паттерна, который демонстрирует признаки накопления. План для размещения стоп-лоссов Самым консервативным местом для размещения ордера стоп-лосс является противоположный конец торгового диапазона. Для графического паттерна, охватывающего огромный ценовой диапазон, этот метод несёт в себе чрезмерный риск. Более разумным методом является размещение ордеров стоп-лосс на основе рыночной волатильности. При любом методе размещения не ставьте свой стоп-лосс слишком близко и слишком рано к точке пробоя. В противном случае вы рискуете получить преждевременное срабатывание стопов, поскольку цена обычно повторно тестирует точки пробоя (см. статью «Смена уровней поддержки и сопротивления на уровни сопротивления и поддержки соответственно»). 6. Торгуйте на ложных пробоях Когда вы научитесь торговать пробои, вы также получите представление о ложных пробоях. Не упустите торговые возможности, которые предоставляют вам ложные пробои. Вот простой прибыльный метод торговли ложных пробоев. Ищите: пробои незначительного ценового паттерна пробои против тренда пробои, быстро становящиеся ложными Ложный пробой против тренда Ложный пробой паттерна «бычий клин»; открывайте лонг с помощью ордера buy limit На графике выше показан ложный пробой на бычьем пин-баре – характерный признак ложного пробоя. Вы можете использовать стратегию торговли на баре Gimmee. Она сочетает полосы Боллинджера с ценовыми паттернами и основывается на ложных пробоях. 7. Экономьте время, сканируя паттерны, являющиеся кандидатами на пробой Вы можете оптимизировать свой торговый процесс, сканируя паттерны, являющиеся кандидатами на пробой. Если ваш сканер позволяет, то вы можете сканировать такие графические паттерны, как флаги, клинья и каналы. Вы также можете сканировать акции с понижающейся волатильностью и при необходимости добавлять их в свой шорт-лист. Для этого можно использовать полосы Боллинджера или падающие значения индикатора ADX. См. сканирование №2 в этой статье. Никогда не устанавливайте автоматический вход в рынок на основе сканирования. Вы всегда должны просматривать графики по отдельности, чтобы отсеивать слабых кандидатов. Заключение Торговля пробоев соединяет основные навыки торговли сигналов Прайс Экшен в единый подход. Трейдеру, торгующему Прайс Экшен, не следует игнорировать пробои. Благодаря своей простоте пробои принимают множество форм. Пробой значимой области накопления также является бычьим разворотом. Пробой незначительного бычьего клина запускает сделку на откате. Вы должны понимать эти нюансы, потому что более широкий контекст всегда имеет решающее значение. Это даст вам представление о том, как действовать в сделке. Позволить своей прибыли расти или зафиксировать небольшую прибыль? Входить сразу или дождаться повторного тестирования линии или уровня? Всё зависит от контекста. Важнейшими атрибутами трейдера, торгующего пробои, являются терпение и решительность. В периоды низкой волатильности вам нужно проявлять терпение. В моменты роста волатильности вы должны действовать решительно. Вам поможет в этом хорошо продуманный торговый план. Эти простые советы, которыми я поделился с вами выше, значительно увеличат ваши шансы на совершение успешных пробойных сделок. Переведено специально для Tlap.com, Гален Вудс

-

- 3

-

-

-

-

- статья

- гален вудс

-

(и ещё 1 )

C тегом:

-

Внутридневная торговля на паттерне «Двойной Внутренний Бар»

!!NIKA!! опубликовал тема в В помощь трейдеру

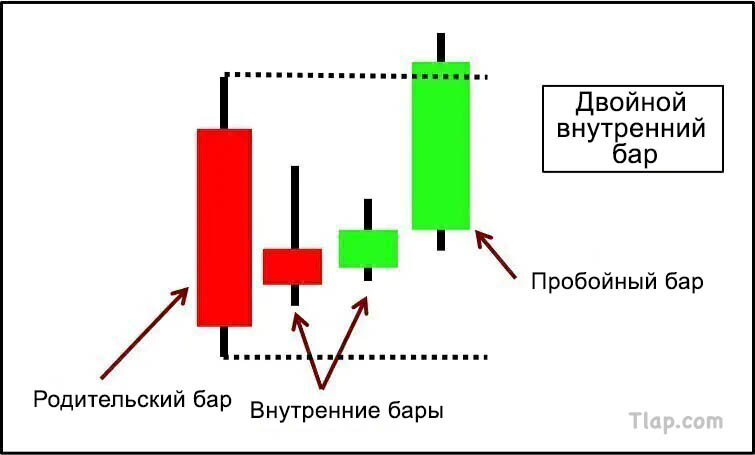

Внутридневная торговля на паттерне «Двойной Внутренний Бар» Паттерн «Двойной Внутренний Бар» в правильном рыночном контексте даёт возможность совершать сделки с низким уровнем риска и высоким потенциалом прибыли. Освойте этот паттерн для прибыльной торговли на сигналах Прайс Экшен. Знакомы ли вы с «внутренним баром»? Если да, то можете легко добавить в свой арсенал ещё один паттерн – «Двойной Внутренний Бар». Этот ценовой паттерн может быть полезен при применении в правильном рыночном контексте, однако торговля на нём бывает сложной. В этом обзоре будет дано несколько рекомендаций и примеров, которые помогут вам прибыльно использовать его при внутридневной торговле. «Внутренний бар» означает сжатие волатильности. «Двойные внутренние бары» демонстрируют ещё бо́льшее сжатие. Формирование «внутреннего бара» говорит нам о двух вещах: Рынок торгуется примерно по той же цене, что была на предыдущем баре. Рынок торгуется в более узком диапазоне по сравнению с предыдущим баром. Остановка ценового движения готовит рынок к пробою. И перспектива пробоя привлекает достаточно гибких трейдеров, которые смогут воспользоваться его преимуществами. Этот сетап означает переход от ценового движения в узком диапазоне к более мощным толчкам. Следовательно, при тщательном анализе вы сможете точно определить сетапы с фантастическим соотношением прибыли к риску. Паттерн «Двойной Внутренний Бар» выглядит следующим образом. «Двойной внутренний бар» Родительский бар Внутренние бары Пробойный бар Для удобства мы будем называть первый бар «родительским». Это бар, который предшествует двум «внутренним барам». Многие трейдеры определяют пробой как пересечение ценой уровня максимума или минимума «родительского бара». Вы можете сформулировать другое условие для пробоя , мы обсудим это в первом примере. Чтобы понять этот паттерн, вспомните паттерн «треугольник». Паттерн «Треугольник» концептуально похож на паттерн «Двойной Внутренний Бар». Например, паттерн «Треугольник» может отображаться на более высоком таймфрейме в виде «двойного внутреннего бара». Рекомендации по торговле на паттерне «Двойной Внутренний Бар» Общие рекомендации по эффективной торговле на паттерне «Двойной Внутренний Бар»: Избегайте «двойных внутренних баров», которые формируются в зоне консолидации. Чтобы судить о пробоях, сфокусируйтесь на цене закрытия. Торгуйте в направлении тренда. Неудачные пробои являются более надёжными, но вам, возможно, придётся пожертвовать количеством сделок. Не волнуйтесь, если сейчас вы ещё не до конца понимаете эти концепции. В приведённых ниже примерах мы повторим эти рекомендации. Примеры сделок на паттерне «Двойной Внутренний Бар» Приведённые ниже примеры взяты из 3-минутного графика фьючерсов FDAX за последние 30 дней. Они демонстрируют различные ситуации, связанные с паттерном «Двойной Внутренний Бар», включая: Стандартную сделку на пробое Сделку на несработавшем пробое Затянувшуюся консолидацию Несколько паттернов Разворот тренда Пример №1. Стандартная сделка на пробое Этот пример иллюстрирует различные варианты входа в рынок на этом паттерне. Входы стоп-ордерами на пробоях Установился бычий тренд Уровень для размещения ордера buy stop Уровень для размещения ордера sell stop «Двойной внутренний бар». Используйте эти бары для более агрессивного размещения ордеров Рынок двигался в бычьем тренде. При стандартном подходе к торговле на пробое паттерна «Двойной Внутренний Бар» используются стоп-ордера. Разместите стоп-ордера на уровнях максимума и минимума «родительского бара». На уровне максимума «родительского бара» разместите ордер buy stop. На уровне минимума «родительского бара» разместите ордер sell stop. Как только один из ордеров будет исполнен, отмените другой. Для более агрессивных входов вы можете использовать уровни максимума и минимума любого из «внутренних баров». Как видите, трейдеры по-разному определяют уровни пробоя, это зависит от агрессивности торговли. Я использую один из двух критериев: Пробой любого уровня (максимума или минимума) «родительского бара»; или Закрытие цены выше уровня максимума или ниже уровня минимума предыдущего бара. В данном примере «пробойный бар» соответствовал обоим критериям. Пример №2. Сделка на несработавшем контртрендовом пробое В этом примере показан отличный для шорта́ пробой, который содержал два паттерна «Двойной Внутренний Бар». Пример сделки на несработавшем контртрендовом пробое Сильный медвежий тренд «Двойной внутренний бар» Бычий контртрендовый пробой Далее следует боковое ценовое движение: бары в значительной степени перекрываются «Двойной внутренний бар» Медвежий пробой – хороший сетап для шорта́ На рынке был сильный медвежий тренд. По мере движения к новому минимуму рынок колебался и сформировал паттерн «Двойной Внутренний Бар». Однако пробой произошёл против устоявшегося медвежьего тренда. Было бы нецелесообразным совершать контртрендовую сделку при отсутствии других подтверждающих факторов. После бычьего «пробойного бара» наблюдалось незначительное движение цены. Последующие пять баров существенно перекрывали друг друга, двигаясь в очевидном боковом направлении. Кроме того, сформировался ещё один паттерн «Двойной Внутренний Бар». Пробой второго паттерна «Двойной Внутренний Бар» произошёл в направлении доминирующего рыночного тренда. Следовательно, это была отличная возможность для шорта. Пример №3: Затянувшаяся консолидация Здесь показан замечательный пример паттерна «Тройной Внутренний Бар». Паттерн «Двойной Внутренний Бар» является сложным, поскольку может быть началом длительной консолидации цены. В результате зигзагообразного движения может сформироваться паттерн «Тройной Внутренний Бар». Избегайте боковых рынков Наблюдайте за более широким рыночным контекстом. В данном случае рынок попал в ловушку диапазона «Тройной внутренний бар» Длинные верхние тени показывают давление со стороны продавцов Длинные нижние тени показывают давление со стороны покупателей Если отслеживать значимые уровни поддержки и сопротивления, то легко понять, что в данной ситуации рынок оказался в ловушке диапазона. В контексте этого зигзагообразного движения сформировался паттерн «Тройной Внутренний Бар». Учитывая, что рынок торгуется в диапазоне, маловероятно, что его пробой приведёт к сильному направленному импульсу, на котором мы могли бы прокатиться. И действительно, формирование бычьего «пробойного бара» закончилось длинной верхней тенью, подразумевающей давление медведей. Мы рассмотрели возможность торговли на несостоявшемся пробое. Тем не менее, перекрывающиеся нижние тени свечей подразумевали давление быков, сильно противостоящее давлению медведей. Давление с обеих сторон в узком торговом диапазоне не сулит ничего хорошего сделкам на пробое. Таким образом, если вы не хотите скальпировать рынок в пределах диапазона, рекомендуется избегать торговли в боковом рынке, который мы видим в этом примере. Пример №4. Два паттерна с одинаковым исходом На этом графике показан «тройной внутренний бар», за которым следует «двойной внутренний бар». В этом примере вы увидите, как изучение их взаимоотношений помогло нашему анализу. Пример сделки на «тройном внутреннем баре» Два последовательных пробоя Линия слабого медвежьего тренда Давление покупателей привело к неопределённости Линия тренда оказала сопротивление «Тройной внутренний бар» Нисходящий пробой «родительского бара», за которым сразу же формируется «двойной внутренний бар» Этот «пробойный бар» дал хороший сетап для шорта́ Отправной точкой для нашего анализа была эта линия медвежьего тренда. По мере снижения рынка было очевидным давление покупателей (длинные нижние тени). В комбинации с пологой линией тренда они ставят под сомнение медвежий тренд. Тем не менее, линия тренда на данном этапе смогла оказать сопротивление рынку. Следовательно, мы должны сохранять медвежий прогноз. В контексте этого зигзагообразного движения сформировался паттерн «Тройной Внутренний Бар». (Я использую вольное определение внутреннего бара. Совпадающие максимумы или минимумы бара не мешают мне распознать внутренний бар.) Учитывая прежнюю неопределённость, мы, вероятно, воздержимся от шорта. Когда рынок протестировал минимум родительского бара, сформировался паттерн «Двойной Внутренний Бар». Медвежий пробой данного паттерна подтвердил наличие на рынке медвежьего тренда. Этот паттерн предложил гораздо более надёжный сетап для шорта́, чем тройной паттерн. Пример №5. Сетап в контексте трендовых каналов Этот пример демонстрирует ценность трендовых каналов, помогающих нам при выборе подходящего торгового метода. Без отображения каналов рыночный тренд не был очевидным, и нам пришлось воздержаться от торговли на паттерне. Но с помощью ценовых каналов мы подчеркнули рыночный контекст. В результате получился разумный подход к торговле. Если вам незнакомы трендовые каналы, прочтите, пожалуйста, эту статью. Пример конфлюэнтности сигналов со стороны зон поддержки и сопротивления Неясный рыночный тренд. Рынок зигзагообразно двигался вдоль линии канала «Двойной внутренний бар» Бычий пробой Линия медвежьего тренда и линия бычьего канала сформировали зону сопротивления Шортить здесь? Несмотря на наличие бычьего канала (синие линии), рынок запутался с линией канала. В области линии канала появились ценовые качели, и бычий тренд оказался под сомнением. Вдоль линии канала появились ценовые качели, и сформировался паттерн «Двойной Внутренний Бар». Возобновится ли бычий тренд после этого пробоя? Наша уверенность в возобновлении бычьего тренда в этот момент была слабой, поскольку произошло слияние двух областей сопротивления: линии канала и более поздней линии медвежьего тренда (бордового цвета). (Примечание для студентов нашего курса: для рисования обоих каналов использовались действительные точки разворота.) Медвежьи трейдеры могут открывать короткие позиции на этой медвежьей свече (или на любом из предыдущих медвежьих баров). После того, как медведи выиграют эту битву и сломают тренд, медвежий канал необходимо скорректировать, как показано на графике ниже. Скорректированный канал оказался полезным как для повторного входа в рынок, так и для фиксации прибыли. Открытие шорта на «двойном внутреннем баре» Скорректированный медвежий канал «Двойной внутренний бар» Возможный сетап для шорта́ на откате, если вы пропустили несработавший «двойной внутренний бар» Фиксация прибыли на 200%-ой линии канала После того, как рынок продавил цену вниз, мы скорректировали медвежий канал (бордовые линии), чтобы охватить всё движение цены. Наклон линий канала стал пологим. Для простоты сравнения с первым графиком мы указываем на нём тот же паттерн «Двойной Внутренний Бар». Новая линия канала выступала в роли линии сопротивления и давала шанс войти в шорт на откате. 200%-ая линия была уровнем для фиксации прибыли медвежьими трейдерами. Если вы хотите подробнее узнать о ценовых каналах для внутридневной торговли, вы можете прочитать об этом в одной из моих статей. Резюме по внутридневной торговле на паттерне «Двойной Внутренний Бар» Как вы видели в приведённых выше примерах, недостаточно строго придерживаться метода торговли на данном паттерне. Необходимо широко рассматривать рыночный контекст. Паттерн «Двойной Внутренний Бар» может сформироваться в середине торгового диапазона или в рамках отката ценового тренда. Поэтому и подходы к торговле на них будут разными. Последовательные внутренние бары не являются типичными, особенно когда рынок не находится в зоне консолидации. Следовательно, имеет смысл наблюдать, как рынок реагирует на них. Уделите больше времени наблюдению за их формированием и реакцией рынка на них. Так вы узнаете, как совершать сделки с низким риском на этих паттернах. Если сомневаетесь, подождите дальнейшего разворачивания Прайс Экшен. Если рынок быстро убегает от вас, примите это как должное и поблагодарите его за внесение ясности. В этом уроке мы сосредоточились на внутридневных торговых графиках. Однако этот паттерн можно найти и на дневных графиках. Следовательно, он будет полезен свинг-трейдерам, которые хотят расширить свой набор инструментов для торговли на сигналах Прайс Экшен. Во всех случаях применяются те же торговые правила. (Примечание для студентов курса: в сетапах несработавших пробоев выполните анализ, используя метод «тревожных зон» из 3-го тома данного курса. Он поможет вам определить, когда входить в рынок на несработавшем пробое.) Для получения дополнительной информации о торговых стратегиях, использующих «внутренний бар», прочтите следующую статью: Модифицированный паттерн Hikkake Переведено специально для Tlap.com, Гален Вудс-

- 7

-

-

-

-

- статья

- гален вудс

- (и ещё 3 )

-