Поиск сообщества

Показаны результаты для тегов 'анализ'.

Найдено: 7 результатов

-

5 экономических показателей, имеющих значение для инвесторов Вид архитектуры Гонконга Недавно я взял с полки книгу, которая стояла в моей библиотеке последние 10 лет. Она называется «Руководство по 50 экономическим показателям, которые имеют большое значение». Это одна из немногих книг, описывающих конкретные торговые стратегии, которые являются актуальными по сей день. Чтение этой книги также является отличной возможностью освежить свои знания об экономических показателях. Давайте поговорим о некоторых из них. Показатели, которые имеют значение На уроках макроэкономики нас учат, что валовой внутренний продукт (ВВП) состоит из четырёх компонентов: потребление капитальные товары/инвестиции государственные расходы чистый экспорт Большинство показателей используются для прогнозирования одного компонента ВВП заблаговременно, например, продажи автомобилей могут дать нам некоторую информацию о потреблении, заказы на товары длительного пользования об инвестициях и т. д. Некоторые показатели являются опережающими, некоторые – совпадающими, а некоторые – запаздывающими. Разумеется, будучи инвесторами и трейдерами, мы должны сосредоточить наш основной интерес на опережающих показателях. Нам нужны экономические сигналы, предшествующие резкому падению или росту рынка. Ещё одним критерием, который делает тот или иной экономический показатель хорошим, является высокое отношение сигнала к шуму. Показатели, которые имеют слишком много случайности, несут в себе мало смысла. Важная хитрость (если это возможно) заключается в использовании версии показателей, скорректированных на сезонные колебания. Также лучше наблюдать за трендом в течение нескольких отчётных периодов, а не просто в рамках одного из них. Я выбрал пять индикаторов из книги и выполнил бэктестирование по предлагаемым торговым стратегиям (или их небольшим вариациям). Начнем с... 1. Продажи автомобилей Автомобильная промышленность связывает многие секторы экономики, поэтому показатели продаж автомобилей многое говорят о здоровье экономики в целом. Для большинства людей покупка транспортного средства является крупным расходом, требующим заимствования денег. Поэтому, глядя на количество проданных автомобилей, вы получаете некоторое представление о доверии людей к экономике и их готовности тратить деньги. Общие цифры продаж транспортных средств публикуются в первую пятницу месяца за предыдущий месяц. Нам нужно взглянуть на цифру, скорректированную на сезонные колебания, поскольку продажи автомобилей имеют закономерный годовой цикл, и к концу года их продажи увеличиваются. Стратегия, которую нужно протестировать, является довольно простой: до тех пор, пока тенденция продаж автомобилей за последние 6 месяцев положительна, продолжайте инвестировать в акции потребительского сектора, представленного тикером XLY на ETF (или покупайте акции AAPL, HD, NKE и т. п.). Когда тренд продаж транспортных средств станет отрицательным, инвестируйте в долгосрочные долговые казначейские обязательства США (тикер TLT). Продажи транспортных средств, как оказалось, являются сильным сигналом для избегания просадок при торговле на акциях потребительского сектора. Следуя этой стратегии, можно было заработать дополнительно 3% в год, принимая на себя при этом меньший риск (коэффициент Шарпа для данной стратегии составляет 0,96 по сравнению с 0,59 для стратегии на XLY при тестировании на исторических данных с 2002 года). 2. Розничные продажи Как и продажи автомобилей, розничные продажи могут давать намёк на доверие потребителей. Потребители тратят больше, когда полагают, что имеют стабильную работу и смогут оплачивать свои кредитные счета. Предварительные розничные продажи представляют собой оценку, основанную на данных выборки розничных продавцов. Они называются предварительными, потому что публикуются перед выходом более крупного ежемесячного опроса по розничным продажам: обычно примерно 15-го числа следующего месяца. Ниже приведён график изменения предварительных розничных продаж одежды и аксессуаров. Продажи одежды интересны тем, что они в некоторой степени представляют собой импульсивные розничные покупки. В начале 2020 года очевидно огромное падение продаж одежды, за которым следует значительное увеличение продаж во время пандемии COVID. Опять же, очень важно использовать цифры, скорректированные на сезонные колебания, ибо покупка в период праздников полностью исказит данный сигнал. Предлагаемая стратегия заключается в покупке акций ретейлеров (тикер XRT на ETF, но можно выбрать отдельные акции, например, JNW, DLTR и т.д.), когда розничные продажи за последний месяц растут, и акций сектора здравоохранения (тикер XLV на ETF), когда они падают. Это следует простой логике компромисса: когда продажи одежды растут, розничная торговля будет процветать, но когда розничные продажи падают, люди всё равно будут тратить деньги на поддержание своего здоровья. Исходя из изменения цифр розничных продаж одежды, данная стратегия показала явную высокую производительность по обеим отраслям (коэффициент Шарпа в данной стратегии составляет 0,68). 3. Слабая, или неполная, занятость Ежемесячно публикуемый уровень безработицы является одним из наиболее широко используемых и обсуждаемых эффективных экономических показателей. Тем не менее, предварительные данные по безработице являются очень грубой мерой в том смысле, что когда она растёт, экономический спад уже значительно продвинулся вперёд, и фондовые рынки уже предвидели его и учли в цене актива. Одна из причин заключается в том, что эта информация уже публикуется в еженедельных заявках на пособия по безработице. Гораздо более интересным показателем является уровень неполной занятости, также именуемой «слабой». Это говорит нам о том, сколько людей работают в условиях неполного рабочего дня по причине сложившихся экономических условий. Рост уровня неполной занятости в основном связан с тем, что работодатели сокращают затраты на рабочую силу, фактически не увольняя своих работников. Причина, по которой работодатели сокращают рабочее время, не разрывая контрактов полностью, заключается в том, что последняя процедура будет для них более затратной, когда наступит время для повторного найма или бизнес пострадает в меньшей степени, чем ожидалось. Почему? Потому что большинство рабочих мест требуют некоторой подготовки и адаптации, а также потому что процедура найма сотрудников может быть дорогостоящей. В результате уровень неполной занятости, как правило, реагирует раньше уровня безработицы и раньше восстанавливается. Для трейдера это может быть сигналом о том, что пришло время вернуться к инвестициям в цикличные активы. Ниже приведены графики слабой занятости и уровня безработицы в США. Разница между ними крайне незначительная, но имеется. Стратегия торговли снова является простой: если 6-месячный тренд неполной занятости снижается, тогда открывайте длинные позиции по акциям потребительского сектора (XLY на ETF). С другой стороны, если этот тренд является положительным, то есть компаниям требуется в большей степени сократить рабочие графики своих сотрудников, тогда открывайте длинные позиции по акциям компаний-производителей медицинских препаратов (тикер IHE). Почему по акциям компаний-производителей медицинских препаратов? Это один из антицикличных секторов, к которому люди возвращаются, когда меньше работают. Как вариант, люди также могут запасаться пивом (тикеры DEO, CCU и т.д.) или могут вырасти покупки различных домашних развлечений (тикеры DIS, NFLX и т.д.). Стратегия ротации между IHE и XLY на основе 6-месячного тренда неполной занятости показала лучшие результаты как с точки зрения абсолютной производительности, так и с поправкой на риск (коэффициент Шарпа в ней составил 0,71 в сравнении с 0,59 для стратегии торговли на XLY и 0,54 для стратегии торговли на IHE). 4. Заказы на товары длительного пользования Расходы предприятий на технику и оборудование могут помочь нам понять предстоящее состояние экономики. В конце каждого месяца Бюро переписи США публикует новые заказы компаний-производителей на товары длительного пользования за предыдущий месяц. Конкретно мы рассматриваем заказы на товары длительного пользования без заказов на оборонный комплекс, чтобы избежать шума от крупных государственных расходов. Стратегия торговли здесь снова является простой: до тех пор, пока 3-месячный тренд заказов на товары длительного пользования является положительным, инвестируйте в промышленный сектор (тикер XLI или в отдельные акции компаний промышленного сектора, такие как HON, GE и т. д.). Когда тренд станет отрицательным, возвращайтесь к широкому фондовому рынку (тикер SPY). По сравнению с инвестициями в промышленный сектор (по принципу «покупай и удерживай») данная стратегия не имеет существенных преимуществ до 2020 года. Во время краха фондового рынка, связанного с пандемией COVID, сигнал указывал на своевременный выход на широкий рынок, что привело к улучшению общей производительности (коэффициент Шарпа в этой стратегии составил 0,46 по сравнению с 0,40 для стратегии торговли на XLI и 0,42 для стратегии торговли на SPY). 5. Спред доходности Наконец, пожалуй, одним из самых сильных показателей того, куда движется экономика, является спред доходности, или кредитный спред. Он измеряет разницу между доходностью долгосрочных и краткосрочных казначейских облигаций. Короче говоря, если долгосрочная доходность намного выше краткосрочной доходности, экономическое будущее выглядит светлым и инвесторы будут иметь бычьи настроения. Однако, если долгосрочная и краткосрочная доходности примерно равны или долгосрочная доходность падает ниже краткосрочной (это называется инверсия кривой доходности), значит, к экономике мало доверия. Такой сценарий почти наверняка приведёт к некоторому замедлению экономического роста. Вопреки предыдущим показателям, спред доходности доступен сразу, поскольку он непосредственно является производным от доходности торгуемых казначейских облигаций. В этом и есть его главное преимущество, и здесь можно найти пересчитанные данные. Ниже приведён график распределения доходности по времени. Несмотря на то, что существует множество способов торговли на спреде доходности, таких как ротация между акциями и облигациями, между цикличным сектором и оборонительным комплексом или между компаниями с большой и малой капитализацией, здесь должна быть представлена чистая стратегия с фиксированным доходом. Стратегия торговли заключается в том, чтобы инвестировать в долгосрочные казначейские облигации США (тикер TLT) до тех пор, пока спред доходности будет превышать 150 базисных пунктов (1,5%), и переключаться на инвестиции в краткосрочные казначейские облигации США (тикер SHY), когда он опустится ниже этого порогового значения. Следуя этой стратегии, можно было избежать значительных колебаний цен долгосрочных казначейских облигаций. Это наиболее заметно в период с 2005 по 2008 год и с 2017 по 2021 год. Коэффициент Шарпа в этой стратегии составил 0,64 (по сравнению с 0,45 для стратегии торговли на TLT). Заключительные мысли Это всего лишь несколько экономических показателей. Желательно быть внимательными в отношении опережающих сигналов, о которых другие могут даже и не думать. Например, отслеживание показателя неполной занятости вместо предварительных данных по безработице или розничных продаж одежды вместо розничных продаж в целом может принести ценные сигналы. Представленные стратегии просты и основаны на правилах. После сигнала происходит ротация между рисковым и безрисковым активами. В реальной торговле предпочтение может отдаваться более дискреционному подходу. Вы можете разработать более сложные способы торговли на экономических показателях. Например, динамически взвешивать рост или падение акций компаний определённых секторов экономики в зависимости от того, насколько серьёзным кажется сигнал. Для создания более надежной модели можно также комбинировать несколько экономических показателей. Джо Марвуд,Переведено специально для Tlap.com

- 1 ответ

-

- 7

-

-

-

- джо марвуд

- анализ

- (и ещё 2 )

-

Определение компаний с высокой, средней и низкой капитализацией Читая описание компании, паевого инвестиционного фонда или биржевого инвестиционного фонда, вы видите термины «высокая капитализация», «средняя капитализация» и «низкая капитализация». Что они означают? Как они влияют на инвестиционную стратегию? Слово «капитализация» означает рыночную капитализацию, т.е. общую рыночную стоимость компании. Математически она вычисляется путём умножения цены акции на общее количество акций компании в обращении. Что означает «компания с высокой капитализацией»? Под понятием «компания с высокой капитализацией» понимаются крупнейшие компании, торгуемые на фондовом рынке, с рыночной капитализацией в 10 миллиардов $ и более. Аналитики и инвесторы отслеживают их чаще всего. Исторически сложилось так, что компании с высокой капитализацией демонстрируют более медленные темпы роста и имеют меньший риск по причине своего размера и стабильности. Вследствие этого многим компаниям с высокой капитализацией присвоено обозначение “Blue-Chip” (высоконадёжная компания, имеющая устойчивый курс и стабильно выплачивающая дивиденды). К категории компаний с высокой капитализацией относятся такие известные компании, как “Microsoft”, “Walmart”, “Amazon” и “Nike”. Паевой инвестиционный фонд или биржевой инвестиционный фонд, относящиеся к категории фондов с высокой капитализацией, будут инвестировать большую часть денег своего фонда в компании с высокой капитализацией. Поступая таким образом, фонд стремится к медленному, стабильному и уверенному росту. Эти фонды стараются избегать ежедневных беспорядочных колебаний на фондовом рынке. Хотя фонды с высокой капитализацией по-прежнему несут определённый риск инвестиций, они считаются менее рискованными, чем фонды со средней или низкой капитализацией. Что означает «компания со средней капитализацией»? К категории компаний со средней капитализацией относится любая компания, находящаяся в середине списка, и её рыночная капитализация колеблется от 2 до 10 миллиардов $. Большинство компаний со средней капитализацией демонстрируют более высокий рост, чем компании с высокой капитализацией. Из-за этого они имеют и связанный с этим более высокий риск. К категории компаний со средней капитализацией относятся такие известные компании, как “Goodyear Tire and Rubber”, “Tupperware”, “Southwest Airlines” и “Whirlpool”. Паевой инвестиционный фонд или биржевой инвестиционный фонд, относящиеся к категории фондов со средней капитализацией, будут инвестировать большую часть средств своего фонда в компании со средней капитализацией. Эти фонды ищут более высокие темпы роста и берут на себя бо́льший риск, чем берёт на себя фонд с высокой капитализацией. Фонды со средней капитализацией являются одними из самых популярных по доступности средств, поскольку соответствуют риску и потенциалу роста среднестатистического инвестора. Что означает «компания с низкой капитализацией»? Под компанией с низкой капитализацией понимается относительно новая компания с рыночной капитализацией от 250 миллионов до 2 миллиардов $. Из всех этих трёх категорий компании с низкой капитализацией несут наибольший инвестиционный риск, но при этом выплачивают и наибольшее вознаграждение. Все хорошо известные компании с высокой капитализацией (“Microsoft”, “Walmart”, “Amazon” и “Nike”) много лет назад были компаниями с низкой капитализацией. В то время у них был очень высокий инвестиционный риск, но потенциал их роста смог превратить скудные инвестиции в миллионы. Естественно, большинство компанией с низкой капитализацией никогда не достигнут высот компании “Walmart”. Большинству из них даже не удаётся перейти в категорию компаний со средней капитализацией. К категории компаний с низкой капитализацией относятся такие известные компании, как “Buffalo Wild Wings”, “Pappa John’s Pizza”, “Revlon” и “Boston Beer Co”. Паевой инвестиционный фонд или биржевой инвестиционный фонд, относящиеся к категории фондов с низкой капитализацией, будут инвестировать большую часть средств своего фонда в компании с низкой капитализацией. Эти фонды будут стремиться к очень высоким темпам роста и при этом будут склонны брать на себя гораздо бо́льший риск, чем берёт на себя фонд с высокой капитализацией. Эти фонды могут быть довольно нестабильными и иметь тенденцию чрезмерно преувеличивать движения фондовых рынков. Фонды с низкой капитализацией, как правило, работают намного эффективнее, когда фондовый рынок пребывает в стабильном и спокойном состоянии. Когда же на фондовом рынке дела идут плохо, фонды с низкой капитализацией, как правило, демонстрируют намного более низкую эффективность. Резюме В следующий раз, когда вы будете вносить изменения в свой портфель, заранее проведите небольшое исследование у своего онлайн-брокера или на другом исследовательском сайте. Один только параметр рыночной капитализации даст вам хорошее представление о сумме риска, связанного с каждой инвестицией. Джон, Переведено специально для Tlap.com

-

- 5

-

-

-

- инвестирование

- фондовый рынок

- (и ещё 3 )

-

Основы фондового рынка: знайте рейтинговую игру аналитиков

!!NIKA!! опубликовал тема в В помощь трейдеру

Основы фондового рынка: знайте рейтинговую игру аналитиков Ежегодно компании проводят четыре квартальные телеконференцсвязи для обсуждения результатов деятельности с последующей публикацией отчетов о прибылях и убытках, которые оказывают сильное влияние на фондовый рынок. Эти события совпадают с так называемым сезоном корпоративной отчётности – периодом, когда компании публикуют данные о своей квартальной прибыли. Прибыль компании может приводить к повышению или понижению курса её акций. Но как мы узнаем, насколько достоверным на самом деле является отчёт о прибылях и убытках компании? Прибыль компаний является настолько важным фактором, что была создана целая подотрасль только для изучения будущего потенциального дохода компании. Аналитики, участвующие в обсуждении посредством телеконференцсвязи, публикуют прогноз или оценку прибыли компании на предстоящий период, что может оказывать большое влияние на курс её акций. Я использую термин «прогноз» в широком смысле этого слова – аналитики, как и синоптики, часто могут ошибаться в своих прогнозах. При этом цена акций зависит от того, насколько близко реальная прибыль компании соотносится со средней оценкой аналитиков. Если реальные показатели компании превосходят оценки аналитиков, её акции обычно растут в цене. И наоборот – они падают, если её реальные показатели не соответствует оценкам аналитиков. Оценка аналитиков На аналитика возлагается ответственность за изучение отрасли и деятельности компании, акции которой котируются на фондовой бирже. Компании в рамках одной отрасли ведут бизнес аналогичным образом, имеют похожие продукты и услуги и склонны одинаково реагировать на возникающие в экономике изменения. Изучая эти вещи, аналитик может сделать обоснованное предположение о будущих доходах компании, предоставить рейтинговую оценку акций и потенциальную целевую цену акций, если их оценки будут достигнуты. Если вы владеете акциями или имеете брокерский счёт, вы будете замечать, что оценки аналитиков периодически пересматриваются, обновляются, инициируются, переходят в ранг более высокой или более низкой категории, и цена акций будет всецело пересматриваться в зависимости от этих изменений. Это происходит потому, что рынок жаждет информации. В зависимости от той или иной конкретно взятой компании варьирует и количество аналитиков, акции которых они освещают. Компании, которые попадают в заголовки газет, обычно привлекают бо́льшее количество аналитиков. Чем больше аналитиков исследуют ту или иную акцию, тем выше вероятность того, что их средние оценки будут точными. Это также дает вам лучшее сравнение для ваших собственных исследований. Рейтинговая игра Когда аналитики оценивают прибыль компании, они пишут свои рекомендации или оценки акции этой компании исходя из того, как эта акция будет работать в сравнении с другими компаниями в той же отрасли. Таким образом, если акции присвоен наивысший рейтинг, это не означает, что она должна работать лучше, чем любая другая акция – просто, вероятно, она покажет лучшую эффективность, чем акции аналогичных предприятий. А это на самом деле мало о чём говорит. Скажем, акции компании XYZ получили наивысший рейтинг и завершили год падением на 10%. Если все остальные акции в отрасли компании XYZ на конец года упали также более чем на 10%, то аналитик был прав. Однако рейтинговая оценка не раскрывает всей истории. Почему-то люди считают, что каждая инвестиционная и брокерская фирма, предлагающая рейтинговую оценку, имеет свою собственную систему. Наивысшая рейтинговая оценка одной фирмы может быть «покупать», а другой «активно покупать» или «рекомендуется для покупки». Относитесь к каждой такой оценке скептически. Ниже приведены некоторые часто используемые рейтинговые оценки и их эквиваленты. Активно покупать: рекомендуется для покупки; Покупать: лучше рынка, умеренно покупать, накапливать, выше индикативного уровня; Удерживать: нейтральная, на уровне рынка, на уровне акций аналогичных предприятий; Ниже уровня рынка: рост ниже среднего, умеренно продавать, слабо удерживать, ниже индикативного уровня; Продавать: активно продавать. Остерегайтесь инвестировать, основываясь исключительно на рекомендациях аналитиков. Многие аналитики работают в инвестиционных или брокерских фирмах. И этот аналитик или фирма могут сами владеть теми акциями, рейтинговую оценку которым они дают. Или фирма может просто вести с компанией какую-то другую деятельность и, соответственно, может желать получить более высокую рейтинговую оценку. Гораздо лучше использовать рекомендации и оценки в сравнении с вашим собственным инвестиционным исследованием. Джон,Переведено специально для Tlap.com-

- 7

-

-

-

- фондовый рынок

- статья

-

(и ещё 2 )

C тегом:

-

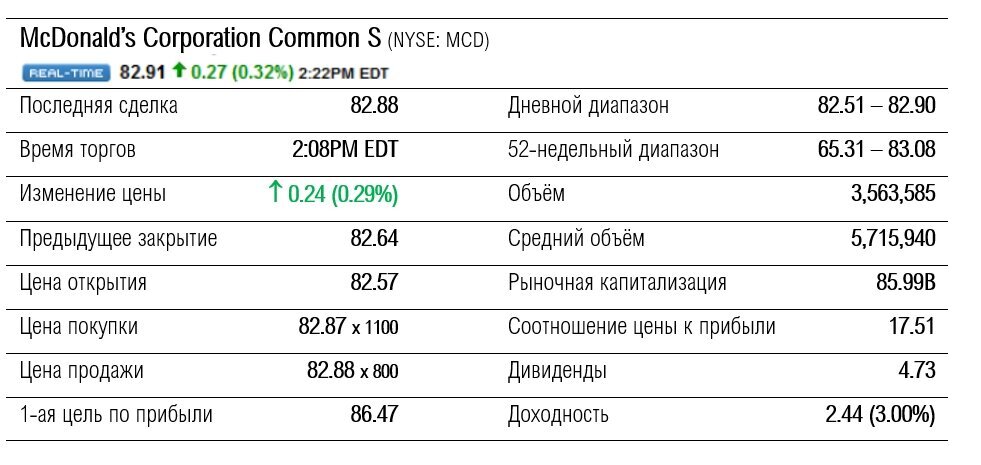

Основы фондового рынка: обзор котировок акций Обзор котировок акций – это первая информация, которую вы видите при исследовании и анализе акций. Независимо от того, используете ли вы бесплатный сайт, такой как Yahoo Finance, исследовательский сайт премиум-класса или просто сайт своего онлайн-брокера, эта информация определяет ежедневную котировку акций. Именно с этого мы и начнём нашу серию статей «Основы фондового рынка», чтобы показать, как просеивать важную информацию при проведении собственного исследования и анализа акций. Обзор котировок – это просто краткий обзор динамики акций. Он сообщает нам о том, где в настоящее находится данная акция, как изменилась её цена за день до настоящего времени и за последний год. Цель этого первоначального исследования в конечном итоге заключается в поиске акции, которая принесёт нам какое-то количество прибыли либо за счёт повышения её котировки, либо за счёт дивидендов, либо за счёт того и другого. В качестве примера мы возьмём акцию корпорации McDonald’s (NYSE: MCD), поскольку это хорошо известная компания. Вот несколько вопросов, на которые мы, возможно, хотели бы получить ответы. Где находится цена акции в настоящее время? Насколько близка её цена к годовому максимуму? Выплачиваются ли по ней дивиденды? И какова её доходность? Обзор терминов «Последняя сделка» (Last Trade) показывает последнюю цену, по которой торгуется акция (обычно с задержкой в 15 минут). Как видно из нашего примера, цена последней сделки в 14:08 по летнему североамериканскому восточному времени составляет 82,88. «Изменение цены» (Change) показывает разницу цен между последней сделкой и предыдущей ценой закрытия дня. Параметр «изменение цены» обычно имеет цветовую кодировку: зелёный цвет означает повышение цены, а красный – её понижение. Изменение цены акций компании McDonald’s показывает рост на 0,24 (на 0,29%). «Цена открытия» (Open) показывает цену первой сделки после открытия рынка. «Цена покупки» (Bid) показывает цену, которую самый последний покупатель готов заплатить за эти акции (цена спроса), и количество этих акций. «Цена продажи» (Ask) показывает цену, по которой самый последний продавец пытается продать эти акции (цена предложения), и количество этих акций. «Дневной диапазон» (Day’s Range) показывает максимальную (82,90) и минимальную (82,51) цену, по которой акция торговалась в течение дня. Чем больше диапазон, тем более волатильной является данная акция. Наблюдение за этим в течение нескольких дней даст вам представление о том, насколько волатильной (или рискованной) может быть та или иная акция. «52-недельный диапазон» (52-Week Range) показывает максимальную (83,08) и минимальную (65,31) торговую цену на акции за последние 52 недели. Мы видим, что акции компании McDonald’s торгуются очень близко к своему 52-недельному максимуму. «Объём» (Volume) показывает общее количество акций, которые были проданы на данный момент в течение этого торгового дня. «Средний объём» (Average Volume) показывает средний объём в день за последние 3 месяца. «Рыночная капитализация» (Market Cap) показывает текущую рыночную стоимость компании, в данном случае это 85,99 млрд $. Рыночная капитализация рассчитывается путём умножения текущей цены акции на общее количество акций в обращении. «Соотношение цены к прибыли» (P/E) показывает соотношение цены к прибыли, которое измеряет цену акции по отношению к прибыли данной компании и является одним из нескольких способов оценки акции. Соотношение P/E у компании McDonald’s составляет 17,51. «Дивиденды» (Dividend) показывает текущие дивиденды (при наличии таковых), которые компания ежегодно выплачивает на акцию. Большинство компаний будут выплачивать четверть дивидендов каждые три месяца. В настоящее время компания McDonald’s выплачивает дивиденды в размере 2,44 $ на акцию. «Доходность» (Yield) показывает процентную доходность дивидендов. Доходность определяется путём деления дивиденда на текущую рыночную цену акций. Таким образом, дивидендная доходность одной акции компании McDonald’s составляет примерно 3%. О чём это нам говорит Основываясь на этой информации, обзор котировок акций сообщает нам несколько важных вещей. В качестве примера возьмём акции компании McDonald’s. Сразу же видно, что это компания с высокой рыночной капитализацией. Соотношение цены к прибыли (P/E) говорит нам о том, что покупатели акций считают, что компания растёт, но на сколько – мы ещё не знаем. Относительно высокий объём говорит о том, что акции легко продаются и покупаются. Низкая величина дневного диапазона говорит нам, что данная акция, вероятно, не подходит для внутридневной торговли, а больше для среднесрочных и долгосрочных инвестиций. И, наконец, высокая дивидендная доходность, как правило, подтверждает данное предположение. Если мы ищем более безопасные акции с высокой рыночной капитализацией для долгосрочных инвестиций, акции McDonald’s, безусловно, будут для этого хорошим кандидатом. Поскольку цена акций приближается к их 52-недельному максимуму, вероятно, стоит подождать, а не стремглав запрыгивать в рынок и покупать акции по текущей цене. Ну и, конечно же, мы должны немного углубиться в исследования. Для получения более детальной информации мы должны научиться читать между строк. Немного практики, и вы сможете анализировать акции как профессионал. Каждый исследовательский сайт несколько отличается от другого своей предоставляемой информацией, но в комплексе всё это даст вам хорошее представление о том, чего ожидать, в обзоре котировок акций. Джон,Переведено специально для Tlap.com

-

- 7

-

-

-

- фондовый рынок

- статья

-

(и ещё 2 )

C тегом:

-

Некоторым сегментам рынка свойственно иметь более высокие показатели, чем другим. Классические показатели стоимости, такие как соотношение цены к прибыли (P/E) или соотношение цены к балансовой стоимости (P/B), использовались еще во времена Бенджамина Грэма. С тех пор многие показатели стоимости продемонстрировали лучшие результаты (позже мы вернемся к ним). Показатели стоимости работают в долгосрочной перспективе в основном вследствие возврата к среднему, а также из-за некоторой доли поведенческой тенденции. Инвесторы, как правило, делают ставки, основываясь на влиянии популярности и новизны. Как сказал Грэм: «В краткосрочной перспективе рынок – это машина для голосования…» Ход мыслей здесь таков. Компании, которые преуспевают, будут продолжать преуспевать, а компании, у которых дела идут плохо, будут продолжать испытывать проблемы, и вряд ли что-то изменится. Это работает какое-то время, пока не наступит возврат к среднему. Возврат к среднему – это склонность фундаментальных показателей и цен на акции возвращаться к долгосрочному среднему значению вследствие фактора конкуренции. Отличные компании с высокой рентабельностью и темпами роста, которые зарабатывают кучу денег, получают высокую оценку, но они также и привлекают конкуренцию. Эта конкуренция оказывает давление на маржу прибыли, темпы роста и т. д., что сказывается на показателях P/E, ценах на акции и многом другом. Иными словами, отличная компания переходит в ранг средней компании, и на рынках в конечном итоге происходит коррекция курса ее акций в соответствии с этой реальностью. Возврат к среднему также происходит и на противоположном конце. Плохие компании не продолжают оставаться плохими. Конкуренты покидают нерентабельные отрасли, закрывают свои заведения или объединяются. Прибыль и рентабельность этих компаний повышаются. И плохая компания переходит в ранг средней. Проще говоря, «отличные» компании, как правило, теряют свою рыночную эффективность, а «плохие» компании повышают свою рыночную эффективность. Естественно, бывают и исключения. В редких случаях некоторые компании остаются отличными в течение исключительно длительного периода времени. А некоторые плохие компании так и остаются плохими. Тем не менее, возврат к среднему значению оказывает влияние на подавляющее большинство компаний. Так что вопрос не в том, произойдет ли он, а в том, когда он произойдёт. В связи с недавним возрождением понятия «стоимость» я подумал, что будет интересно посмотреть, как в этом столетии работали некоторые из классических показателей стоимости с их обновленными версиями. На основе следующих предположений были проведены тестирования на исторических данных: • Не учитывались акции, обращающиеся на внебиржевом рынке, и американские депозитарные расписки. • Не учитывались акции, торгующиеся по цене ниже 1 $ за акцию. • Не учитывались акции с низким объемом. • Рыночная капитализация более 50 млн $. • Децили имели равный вес, как и генеральные совокупности. • Проводился сравнительный анализ с индексом стоимости Russel 3000 (данный контрольный показатель, взвешенный по капитализации, не является идеальным, поэтому был включен набор подходящих акций, что, вероятно, является лучшим сравнением). • Акции покупались 1 января каждого года, удерживались в течение одного года и затем продавались. Откатные бэктесты выполнялись с четырехнедельными интервалами с одинаковым периодом удержания акций. • Предполагалось, что все показатели основаны на данных последних двенадцати месяцев (TTM). • Данные брались за период с 2000 по 2020 год (то есть за целых 20 лет), источником данных является Portfolio123. Два десятилетия представляют собой небольшой срок, но это отправная точка для дальнейших исследований. Анализировать данные показатели можно двумя способами. Первый – это сфокусироваться на самом дешевом, т.е. самом низком дециле. Обратите внимание, что многие из приведенных ниже показателей демонстрируют, что самый низкий дециль работает хуже, чем второй по величине самый низкий дециль. Следует напомнить, что любой показатель стоимости – это отправная, а не конечная точка. Некоторые акции компаний являются дешевыми намеренно. В стратегиях Бена Грэма стоимость преднамеренно использовалась в комбинации с другими показателями, такими как низкий показатель соотношения долга к собственному капиталу, чтобы помочь исключить из рассмотрения самые плохие компании и тем самым повысить доходность. Второй способ анализа показателей стоимости является противоположным. Вместо фокусировки на самом дешевом дециле следует исключить самый высокий дециль и инвестировать в то, что осталось. Соотношение цены к балансовой стоимости (P/B) Соотношение цены к балансовой стоимости провоцирует массу критики, и на то есть все основания. Самый низкий дециль едва ли превосходит самый высокий дециль, но оба сильно уступают значениям генеральной совокупности и эталонным значениям. Это хороший пример того, что «плохие компании склонны оставаться плохими». Это особенно верно, когда следующие по величине два самых низких дециля отрабатывали себя намного лучше. Соотношение цены к капитальным затратам Соотношение цены к капитальным затратам не включает нематериальные активы, такие как патенты, товарные знаки, репутация компании и другие нефизические активы. Таким образом, капитальные затраты больше применимы к компаниям, располагающим большим количеством земли, собственности, оборудования и инвентаря. Результаты данного показателя аналогичны таким же для соотношения цены к балансовой стоимости. Соотношение цены к прибыли (P/E) с учетом экстраординарных прибылей и убытков Экстраординарные прибыли и убытки в рамках бухгалтерского учета указывают на факторы, которые оказывают влияние на доходность компании, но не связаны с ее повседневными бизнес-операциями. Таким образом, включение экстраординарных прибылей и убытков может искажать доходность компании. Опять же, самое низкое значение является более показательным, чем самое высокое, однако самое низкое соотношение P/E, вероятно, имеет группа компаний, акции которых заслуженно являются дешевыми. Соотношение цены к прибыли (P/E) без учета экстраординарных прибылей и убытков Исключение экстраординарных прибылей и убытков дает лучшее представление о доходности компании в рамках ее повседневной деятельности. Тем не менее, результаты показывают небольшую разницу между этими показателями с учетом и без учета экстраординарных прибылей и убытков в расчете ее доходности. Это может дать некоторую информацию о том, как часто экстраординарные прибыли и убытки выявляются в примечаниях к финансовой отчетности и/или в насколько незначительной мере рынок учитывает их. Соотношение цены к прибыли (P/E) с учетом научных исследований и разработок Показатель P/E с учетом научных исследований и разработок (НИР) также известен, как соотношение цены к скорректированной прибыли от инноваций. Исследования и разработки зачастую являются фактором, который поддерживает конкурентоспособность и рост компаний. Таким образом, хорошая программа НИР приносит компании значительную чистую прибыль, несмотря на затраты. Данный показатель дает возможность скорректировать прибыль с учетом этого фактора. Это наиболее целесообразно в отраслях с высокими расходами на НИР. Как и в предыдущих результатах, самое низкое значение является более показательным, чем самое высокое. Соотношение цены к будущей прибыли Соотношение цены к будущей прибыли использует расчетную будущую прибыль. Неудивительно, что результаты являются неоднозначными… вплоть до бесполезности. Примечание: данные взяты, начиная только с 2003 года. Соотношение цены к продажам Соотношение цены к продажам основано на предположении, что продажи варьируют меньше, чем прибыль, поэтому данный показатель позволяет точнее измерить стоимость компании. Продажами также труднее манипулировать. Опять же, самое низкое значение является более показательным, чем самое высокое, но с наибольшей маржой из всех вышеперечисленных показателей. Джон,Переведено специально для Tlap.com

-

- 6

-

-

-

- фондовый рынок

- статья

-

(и ещё 2 )

C тегом:

-

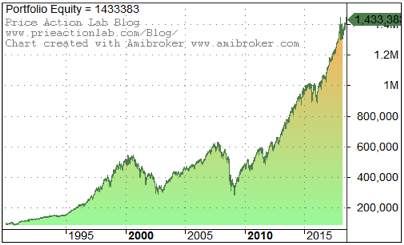

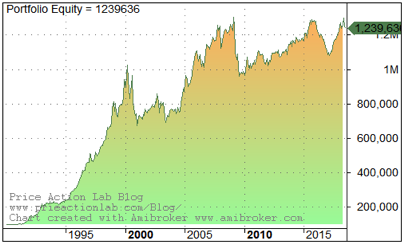

Ежегодно публикуются сотни, если не тысячи, научных статей о различных ценовых аномалиях, и тем не менее, основная их масса не демонстрирует кривых капитала. Кривые капитала являются полезным результатом для практикующих специалистов и трейдеров, рискующих своими деньгами. Кривые капитала отсутствуют не только во многих академических публикациях, но и в отчетах некоторых подразделений хедж-фондов, которым, похоже, нравится академический формат. В частности, несколько дней назад я прочитал отчет хедж-фонда о динамике цен, и я не смог найти в нем ни одной кривой капитала. Несмотря на то, что отчет представлял собой бесполезную попытку построения кривой с бесполезными для каких-либо практических целей результатами, отсутствие в нем кривых капитала выглядело, мягко говоря, странно. Кривые доходности показывают прирост капитала в данной инвестиционной стратегии с течением времени. Это самая ценная визуализация данных для людей, которые рискуют собственными деньгами. Кривые капитала дают визуальное представление о плавности доходности. Ведь вы вряд ли хотите, чтобы основная часть прибыли за 30-летний период приходилась, например, на первые 5 лет. Кривые капитала, а также основанные на них показатели: максимальная просадка, коэффициент Шарпа, совокупный среднегодовой темп роста (CAGR) и т. д., позволяют практикующим специалистам осуществлять быстрый скрининг стратегий. Ниже приведен пример кривой капитала для стратегии покупки и удержания позиций по S&P 500 при начальном капитале в 100 тысяч $ за период с 01.03.1990 по 27.07.2018. Затем рассмотрим стратегию ценового импульса 2_12, в рамках которой мы ежемесячно открываем длинную позицию по 20% акций, находящихся в топе, и короткие позиции по 20% акций, находящихся в низах. 2_12 означает, что мы ранжируем акции на основе изменения цены в период с конца предыдущего месяца до конца 12 месяцев ретроспективно и повторно изменяем баланс портфеля в конце текущего месяца. Период тестирования на исторических данных продолжается с 01.02.1990 по 27.07.2018, а семантический срез данных, рассматриваемый в этом примере, представляет собой текущую структуру акций Dow 30 только для практических целей. Данный бэктест не учитывает комиссию, однако влияние трений в рамках месячного таймфрейма для этого примера составляет около 100 базисных пунктов за весь период. Это влияние зависит от количества акций и таймфрейма. Сравнение производительности CAGR – совокупный среднегодовой темп роста MAR – максимальный допустимый размах Мы просто нашли стратегию, основанную на «неопровержимой» аномалии импульса, который превзошел совокупный доход, скорректированный на риск, по S&P 500. Вероятно, многие степени докторов наук были присуждены за то, что практикующие специалисты делали более тщательно и скрупулезно с 1980-х годов. В соответствующих научных статьях вы можете прочитать такие наивные утверждения об аномалии импульса, как: · Это важно; · Он затрагивает основную часть альфа-прибыли; · Это имеет устойчивый характер; · Это, вероятно, никогда не прекратится. Аплодисменты... Но при всём этом в статьях и отчетах зачастую отсутствуют кривые капитала. Давайте посмотрим на одну из приведенных выше импульсных стратегий 2_12: Ни один практикующий трейдер никогда не наработал бы такой кривой капитала, тем более новички. Когда я читаю научные статьи и отчеты хедж-фондов о стратегиях, которые не показывают кривых капитала, мне приходят в голову несколько вещей о том, что это, вероятно, не соответствует действительности: · наивность; · обман; · несоответствующая информация. Надеюсь, никто не инвестирует свои средства в людей, которые не показывают своих кривых капитала, никто. И также надеюсь, что никто серьезно не воспринимает академические статьи, в которых отсутствуют кривые капитала. И даже когда кривые капитала представлены и выглядят довольно хорошо, их необходимо оценить на предмет влияния систематической ошибки интеллектуального анализа данных и чрезмерной аппроксимации. Майкл Харрис, Переведено специально для Tlap.com

-

Привет, меня зовут Олег. Я люблю читать графики, анализировать спрос и предложение на финансовых рынках. Я извлекаю всю необходимую информацию с графика, используя взаимодействие цены и объемов покупок / продаж. В этой теме я буду постить свое видение рынков. Спасибо, что зашли.

.thumb.png.b66e3b530549f9b54ed26963e3f1b115.png)