«Все индикаторы запаздывают!» Сколько раз вы слышали подобные крики на просторах интернета?

Пожалуй, мечта всех трейдеров мира – создать индикатор, который будет максимально точно и эффективно описывать и прогнозировать ситуацию на рынке. Однако сколько бы ни предпринималось попыток по созданию такого грааля, всегда остается проблема запаздывания сигналов. Уже после трейдер понимает: вот войти бы в рынок чуть раньше, по более выгодной цене, но, как говорится – поезд ушел.

Конечно, есть эффективные и сильные сигналы, например, дивергенции, но они бывают редко. Поэтому валютным спекулянтам приходится подгонять, настраивать и тестировать индикаторы в своих торговых системах. Итак, что делать с запаздыванием индикаторов, есть ли какие-то эффективные методы для устранения такого явления – вы узнаете из нашего сегодняшнего материала.

Большинство из нас черпали и пополняли свои знания по валютному трейдингу из Интернета или специализированных форумов, добывая информацию, в том числе и на нашем сайте. Поисковики браузеров выдают информацию по конкретному запросу. По любой теме о Форекс трейдер может самостоятельно расширять или сужать поиск.

Частая тема запросов – это индикаторы. Профессионалы рынка таким образом отслеживают новые тенденции, новички-трейдеры находятся в поисках грааля. Начиная создавать торговую систему или модернизируя уже существующую стратегию, трейдеры вбивают в поисковики более сотни всевозможных сочетаний со словом «индикаторы». Среди них нет ни одного вопроса со словом «запаздывающий», как показывает статистика анализа запросов.

Возможно, дело в психологическом ассоциативном восприятии: кому может понадобиться запаздывающий сигнал? Но в реальном трейдинге именно запоздалое определение тренда – гарантия развития среднесрочной или долгосрочной тенденции.

Опережающие или фактические индикаторы, к которым можно отнести и Price Action, дают гораздо больше ложных сигналов и намного меньше возможностей для длительного удержания позиции. Но как понять, к какому виду относится выбранный индикатор?

Запаздывание, опережение и торговля на Форекс без лагов времени

Опережающие индикаторы – это инструмент анализа цен с высокой долей прогноза, в отличие от запаздывающих индикаторов, которые определяют текущую тенденцию на основании фактических показателей или правил (например, череды максимумов или минимумов).

Трейдинг без запаздывания возможен только на основе Price Action или свечного анализа. По теории Чарльза Доу цена учитывает все события и фундаментальные новости. Таким образом, торгующие по сигналам цены и объемам получают преимущество в сделках, не затрачивая времени на изучение экономической статистики и имея возможность участвовать в инсайде.

Опережающие индикаторы фундаментального анализа – это косвенные показатели снижения потребительского спроса, инфляции, экономической активности. Анализируя значения разрешений на строительство, розничных продаж, изменений занятости, инвесторы могут заранее прогнозировать падение ВВП, размеры ставки Центробанка и т. д.

Более сложные конструкции, например, опережающие индикаторы LEI агентства The Conference Board, позволяют надежно предсказать экономический кризис, доказательство тому – не столь давнее падение рынков в 2020 году.

Примером опережающих индикаторов теханализа на Форекс и других рынках служат различные осцилляторы, особенно дивергенции их показателей с ценой. Перекупленность или перепроданность может стать причиной разворота и появления нового тренда, идеальной точкой входа в самом начале движения на дне или на вершине.

Уровень безработицы, учетная ставка ЦБ, ВВП и даже инфляция – это запаздывающие фундаментальные индикаторы. Подобная классификация может объяснить, почему рынок иногда противоположно реагирует на выход перечисленных данных. Аналитики объясняют подобную аномалию тем, что цифры статистики уже учтены спекулянтами в текущей цене.

«Неправильная реакция» – это коррекция в течение одного или нескольких дней; изменения фундаментальных индикаторов вызывают на рынке долгосрочные тренды длительностью до нескольких месяцев по причине цикличности в экономике. Редко бывает, чтобы ставка Центробанка была снижена на краткосрочный период, за который кризис был бы преодолен – экономические рецессии и подъемы длятся годами.

Запаздывающие индикаторы в теханализе, как и фундаментальные показатели того же вида, определяют тренд на основании анализа прошлых значений цены. Это скользящие средние – индикаторы, строящие кривую средних значений за указанный трейдером период.

Простой принцип анализа тренда с помощью усреднения цен лег в основу множества индикаторов, самые известные – MACD, ленты Боллинджера и Ишимоку. Создатели этих осцилляторов – опережающих индикаторов – тоже не смогли обойтись без скользящих средних, подобные сигналы можно отнести к запаздывающим инструментам анализа.

Почему трейдеры не торгуют по кроссоверам скользящих средних?

Скользящая средняя (Moving Average) – это один из первых индикаторов технического анализа, разработанный в 1901 году английским статистиком P. X. Хукером. Название «скользящая средняя» дал индикатору Юл Джордж Удни и открыл пересечения разнопериодных мувингов (быстрой и медленной линии).

Шотландский математик не воспользовался собственными трудами, но первые трейдеры, применившие принцип кроссоверов, стали миллионерами; их заработок и простота расчета Moving Average послужили причиной массового распространения индикатора.

Работа индикатора не вызывала вопросов до середины 30-х годов, пока на рынке не возник период флэта. Moving Average разорил множество валютных спекулянтов, но дал толчок для разработки различных видов формул, учитывающих тем или иным образом влияние последних значений цены (EMA, WMA, LWMA и т. д.).

Второй период флэта фондовых рынков пришелся на конец 60-х годов и продлился более 10 лет, став отправной точкой для алгоритмической торговли. Появление ЭВМ и графиков цен активов привело к расцвету индикаторного теханализа. Программисты создавали по заказу трейдеров механические торговые системы – прототипы современных советников Форекс.

Множество решений и вариаций технических инструментов не смогли полностью отменить использование в трейдинге скользящих средних, эти индикаторы по-прежнему самые эффективные определители трендов.

Несмотря на разнообразие индикаторов Moving Average (в соответствующей теме на форуме представлено свыше 600 вариантов индикатора), самой эффективной остается первоначальная модель простой скользящей, предложенная статистиком Хукером. Попытки добиться решения проблемы флэта прямо в формуле индикатора с использованием различных математических подходов, в том числе искусственного интеллекта, до сих пор ни к чему не привели.

Как сделать из запаздывания скользящей средней идеальный торговый инструмент?

Простая скользящая средняя становится надежным и прибыльным торговым индикатором, если соблюдать следующий набор правил:

- Торговать на дневном таймфрейме;

Внутри дня моменты высокой волатильности на новостях и первые часы работы крупных мировых фондовых бирж перемежаются с длительными участками низкой активности и ликвидности, где возможны различные провалы и импульсы. Все вышеперечисленные причины делают практически бесполезным поиск циклов внутри дня.

- Использовать двухзначный период;

Стандартные настройки Metatrader предлагают вычислять среднее значение за 20 дней, этот показатель позволяет удерживать позицию до нескольких месяцев. Среднесрочная трендовая торговля – это самый лучший способ следования за циклами роста/падения валют.

- Не торговать в период флэта.

Причина бокового движения валютных пар – отсутствие ликвидности, не позволяющее участникам торгов преодолеть барьеры отложенных заявок крупных спекулянтов, расположенных на значимых уровнях поддержки и сопротивления.

Отсутствие ликвидности, т. е. по сути сам флэт, легко вычислить по резкому падению волатильности торгов, которая определяется как среднеквадратичное отклонение текущей цены. Формула расчета этого параметра заложена в индикаторе Standard Deviation, период которого должен быть чуть меньше (18) аналогичного периода скользящей средней на графике анализируемого актива.

Показания StDev достаточно просты – индикатор растет в периоды резкой активности торгов и падает при снижении среднего диапазона колебаний свечей. Кстати, это тоже запаздывающий индикатор, но для более надежной фильтрации флэтовых периодов надо замедлить этот параметр еще больше, взяв среднее значение его измерений.

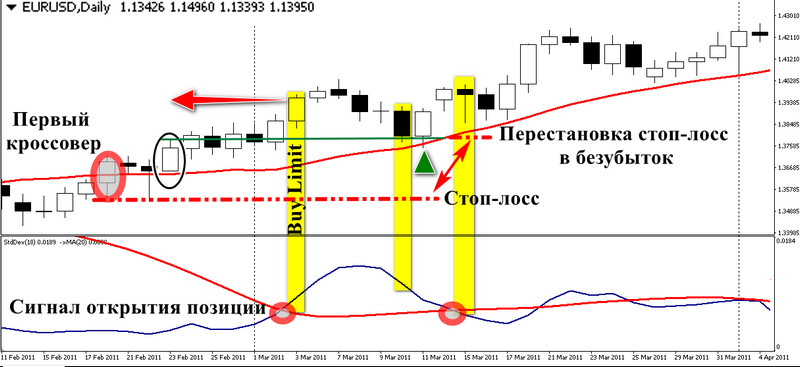

На рисунке выше к StDev добавлена скользящая средняя с периодом 20; чтобы ее отобразить, перетащите Moving Average «в подвал» и выберите пункт расчета «Previous Indicator’s Data».

Показанный в примере двухмесячный период флэта был надежно отфильтрован среднеквадратичным отклонением. Ниже приведен еще один пример полуторамесячной протяженности. Напомним, комбинация индикаторов использует «двойное запаздывание», при этом работает во флэте лучше более сложного MACD или трендового Parabolic SAR.

Запаздывание сказывается на старте тренда, но правила входа позволяют превратить этот недостаток в очередное преимущество торговли по запаздывающим индикаторам.

Правила работы при трендах и флэтах

Положение индикатора StDev ниже скользящей средней означает запрет любых сделок по сигналам простой скользящей средней SMA. В стратегии они стандартны:

- Покупка на свече с ценой закрытия выше SMA (20);

- Продажа на свече с ценой закрытия ниже SMA (20).

Все сделки проходят только отложенными ордерами, выставленными после пересечения (снизу вверх) StDev скользящей средней, расположенной в подвале вместе с индикатором:

- Buy Limit выставляется по максимуму первой бычьей свечи, тело которой (цена открытия и закрытия) оказалось выше SMA (20);

- Sell Limit выставляется по минимуму первой медвежьей свечи, тело которой (цена открытия и закрытия) оказалось ниже SMA (20).

На рисунке видно, что кроссовер StDev в подвале всегда запаздывает, то есть происходит после стандартного сигнала SMA, но коррекция позволяет войти на откате. Иногда к ордеру прибавляют 20 (для волатильных пар) или 30 пп.

Если котировки пересекают скользящую среднюю линию на графике в момент высокой волатильности StDev, то позиции открываются по рынку:

- SELL по цене закрытия свечи ниже SMA (20);

- BUY по цене закрытия свечи выше SMA (20).

Сделка удерживается до возникновения обратного сигнала: для удерживаемой позиции лонг это пересечение ценой скользящей средней сверху вниз в момент активного роста волатильности – StDev выше SMA (20). В случае шорта валютной пары сделку стоит закрыть при выходе котировок выше SMA (20) при условии аналогичного положения StDev относительно собственной скользящей средней линии.

Мани-менеджмент стратегии достаточно прост: стоп-лосс располагается на минимуме или максимуме «сигнальной» свечи, чья цена закрытия оказывается выше или ниже линии SMA. Он перемещается в точку безубытка, как только кривая StDev опускается ниже собственной скользящей линии.

Примеры сделок

На рисунке ниже трейдер получил сигнал на вход от StDev с запозданием, когда растущий тренд наблюдался на рынке уже 18 дней. По правилам уровень для ордера Buy Limit дала первая бычья свеча с телом выше SMA (20). Ее поиск следует начинать сразу после первого пересечения котировок и скользящей средней линии.

Ордер сработал в момент коррекции, когда волатильность была выше «подвальной» SMA, что не противоречит правилам. Трейдер защитил сделку стоп-лоссом, равным минимуму свечи кроссовера, который был перемещен в безубыток через три свечи, так как волатильность упала ниже среднего значения.

Позиция была закрыта с профитом в точке (1) реверсной сделкой, открытой по рынку на свече с ценой закрытия ниже SMA (20) по причине совпадения кроссовера с зоной высокой волатильности. Исключительные правила входа не отменяют уровня стоп-лосс, выставленного по максимуму первой свечи пересечения.

Этот ордер был закрыт с убытком, но следующий, открытый по тем же правилам, совпал с разворотом рынка и концом долгосрочного растущего тренда, который принес трейдеру +550 пп.

Перед началом падающего тренда трейдер попал в зону флэта, но успел закрыть сделку по безубытку, переместив стоп-лосс в момент снижения волатильности ниже средних значений.

Следующий вход Buy тоже прошел по рыночной цене на первом кроссовере, что не редкость для флэтового рынка. Тренд не развился, трейдер должен был перенести стоп-лосс к цене входа, когда волатильность оказалась ниже средних значений, но позиция находилась в убытке.

В этом случае ставим ордер на закрытие по цене входа, не снимая стоп. Он может сработать раньше, чем стоп-лосс, закрыв позицию в ноль, что и произошло в примере. Через месяц после флэта котировки EURUSD определились с трендом, позволив трейдеру войти в рынок по заявке Sell Limit.

Заключение

В трейдинге XXI века начинают преобладать эконометрика и нейросети, анализирующие рынки с помощью нелинейных методов и различных сложных разложений временных рядов, где в расчетах присутствуют определение циклов и применение сглаживания результатов с помощью скользящих средних линий.

Этот метод статистики по-прежнему «в строю», но скользящую среднюю можно использовать напрямую, если правильно отфильтровать моменты, когда вообще не стоит торговать на валютном рынке. Трейдер должен понимать, что ликвидность и объемы торгов – это топливо для трендов, без которого каждое движение будет случайным как по силе диапазона, так и по направлению.

Запаздывание индикаторов позволит войти в рынок, когда тенденция укрепится и пройдет первая волна коррекции, что в 90% случаев сделает позицию трейдера прибыльной за одну-две свечи после входа. Это даст запас профита, позволяющий выдерживать откаты в процессе долгосрочного следования за трендом.

С уважением, Иван Петров

Tlap.com

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|