Всем привет!

Сегодня мы поговорим о технике поэтапного входа в позицию «Работа с зоной», сочетающей в себе элементы усреднения и пирамидинга. Причем техника позволяет риски не увеличить (с чем обычно ассоциируется усреднение), но даже в некоторой степени уменьшить. А также облегчить психологическую нагрузку на трейдера.

Разница между усреднением и пирамидингом

Усреднение – это усиление убыточной позиции путем открытия дополнительных ордеров против движения цены.

Допустим, мы вошли по EURUSD в лонг (buy-ордер), но цена продолжила падение. Следующие покупки валютной пары ускорят рост убытков, если продолжится медвежий тренд.

С другой стороны, несколько входов ниже уровня открытия первого ордера усредняют общую цену позиции, и в случае отскока мы можем заработать на целевом закрытии по тейк-профиту больше, чем рассчитывали, входя в первую сделку. Проблема в том, что при продолжении движения вниз многократный рост убытка способен привести к маржин-коллу – требованию пополнения депозита и принудительному закрытию ордеров.

Описанных рисков нет в пирамидинге – тактике усиления прибыльной позиции.

Пирамидинг – это усиление прибыльной позиции путем открытия дополнительных ордеров по направлению движения цены.

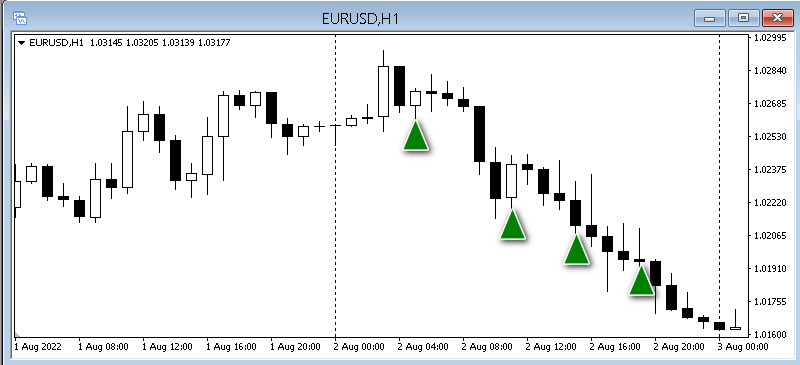

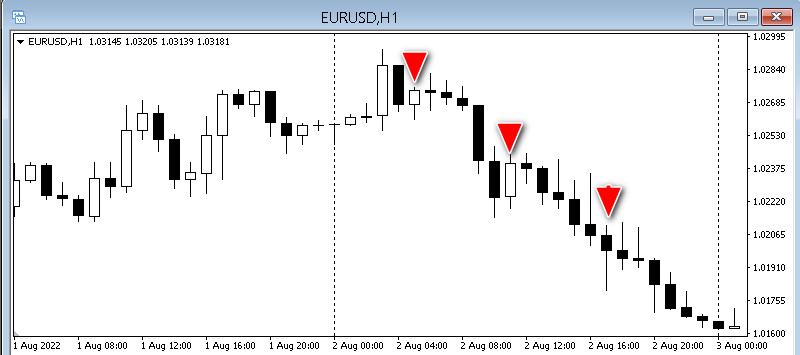

Если бы в рассмотренном выше примере мы открыли шорт (Sell-ордер) и по мере появления прибыли добавляли ордера, то каждый новый минимум увеличивал бы бумажную прибыль.

В этом случае риски можно свести к нулю, поставив стоп-лосс (ограничение убытка) на среднюю цену.

Цель этой статьи состоит в попытке объединить плюсы усреднения позиции при убытке и увеличить прибыль при успешном следовании за трендом, минимизировав потери стартовой сделки. Описанный прием можно применить в любой торговой стратегии.

В статье использован материал из вебинаров по работе с зонами известного трейдера Тома Данте, русский перевод которых выложен на нашем форуме.

Техника «Работа с Зоной» или «Разделение риска»

Алгоритм работы с зоной достаточно прост:

- Находим сигнал по стратегии.

- Входим 1/3, 1/4 или 1/5 позиции… Как вам нравится)

- Добавляемся к позиции на новых сигналах в том же направлении , если цена ещё не дошла до стопа или тейка.

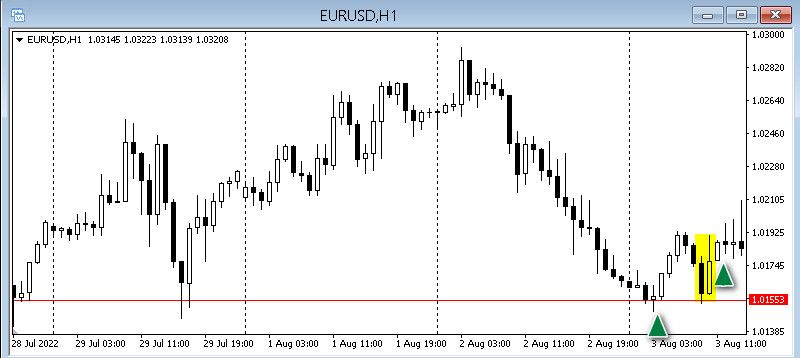

Как обычно, находим точку входа по правилам существующей торговой системы. В опубликованном ниже примере это будет контртрендовая сделка по пин-бару – лонг в расчете на отскок от уровня.

Единственное отличие состоит в тактике входа: нужно разбить сделку на части, оптимально на три, но возможны и другие варианты входа (1/4, 1/5 и т. д., кому как удобно). Если обычный торговый ордер равен 0,3 лота, то первая сделка открывается 0,1 лота. Остальные два входа держатся в запасе и выводятся на рынок:

- По мере роста прибыли – пирамидинг;

- По мере образования убытка – усреднение.

На каких уровнях входить?

Трейдер не должен отступать от правил стратегии, новые позиции открываются только по мере появления сигналов в направлении уже открытой сделки. В рассматриваемом примере был использован свечной анализ, поэтому вторая позиция на 1/3 открывается с появлением модели медвежьего поглощения, пусть даже с небольшим заходом за цену открытия падающей свечи.

Два ордера в рынке, второй вход получился выше первого, и это значит, что использована тактика пирамидинга. Если курс продолжит повышение и покажет, например, внутренний бар, то будет использована третья (последняя) сделка. Однако в случае резкого падения или ниже уровня первого входа трейдер тоже может войти на пин-баре при отскоке, несмотря на то, что это уже можно считать усреднением позиции.

Совмещение двух тактик вполне допустимо, ведь основная задача тактики – распределение рисков. Допустим, трейдер использует стандартные настройки риск-менеджмента, выделяя на одну сделку 3% от депозита.

Тактика разделения ордеров уменьшит потери на старте в случае движения цены к стоп-лоссу, ведь позиция набрана лишь на 1/3 (или меньше, по желанию трейдера). Последующие сделки улучшат цену входа и эмоциональный фон за счет эффекта «второго шанса».

В теории, трейдер может испытать дискомфорт, если курс резко изменится в нужную сторону, но рынок Форекс достаточно техничен и такое происходит редко. Скорее всего, последующие сделки пирамидинга ненамного увеличат среднюю цену, а следующие сигналы на вход только подтвердят правильность прогноза тренда.

По статистике, начинающие трейдеры гораздо чаще «уходят в минус» при первоначальном входе, чем сразу получают профит, и усреднение оказывается более выгодным, покрывая недополученную прибыль от пирамидинга.

Важные нюансы

В процессе работы со стратегией у трейдера может появиться желание увеличить количество усреднений или построить более высокую пирамиду. Это будет уже нарушением правил тактики, которая не предусматривает повышения заложенного в стратегию риска.

- Никогда не выходите за пределы изначального риска. Никогда, никогда не превышайте изначального риска, доливаясь к своей позиции! Определите при открытии первой сделки, какой суммой вы готовы рискнуть. Вам нельзя выходить за пределы этого риска.

- Каждый из ордеров должен быть полноценной сделкой сам по себе.

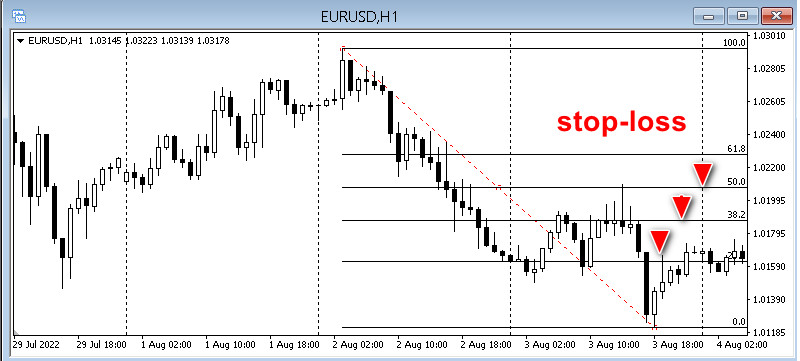

Например, вы торгуете по уровням Фибоначчи. Правила этой стратегии предполагают вход по тренду на откате в ожидании разворота на уровнях 23,6%, 32,8% или 50%.

Вне зависимости от точки входа трейдер ставит стоп в районе линии 61,8%. Это правило не должно меняться, даже если принято решение использовать тактику разделения риска, например, вход по 1/3 позиции на каждом уровне. Дробление сделок не отменяет обычных уровней тейк-профита и стоп-лосса стратегии.

Комбинирование таймфреймов при торговле по дневным свечам

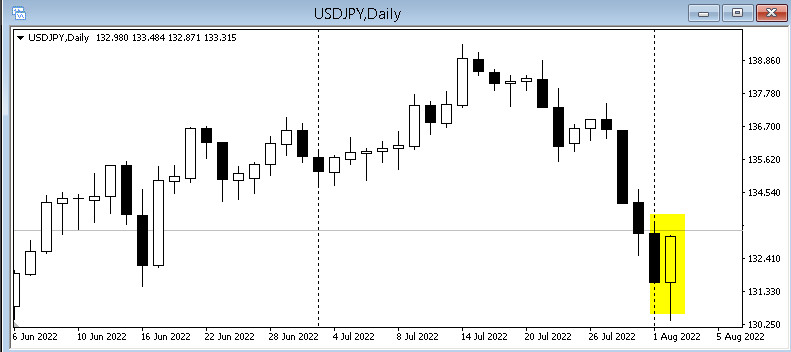

Использование тактики разделения позиции позволяет улучшить входы по сигналам стратегии торговли на дневном графике. Этот метод актуален для высоковолатильных валютных пар, таких как USDJPY.

Определив дневную свечу входа, допустим, по пин-бару, заходим не по цене открытия следующего дня, а ждем сигналов в том же направлении на H1.

Торгующие иену знают, что существует высокая вероятность того, что колебания цены в течение дня окажутся ниже точки входа. Как только свечи H1 нарисуют разворот, трейдер может открыть 1/3 позиции. Такая тактика значительно снизит размер стопа, который на дневных свечах может доходить до сотни (старых) пунктов.

Последующие сделки тоже открываем на H1 по мере появления сигналов на дневном графике.

Размер ордеров

Внутридневная торговля может давать большое количество уровней для входа, как и дневная торговля, особенно когда пара торгуется в боковом коридоре. В этом случае можно увеличить количество разделений позиции.

При этом необязательно, чтобы эти части были кратными. Размер каждой из них можно привязать к силе сигнала или оставить большую часть для финального, с точки зрения трейдера, входа.

Например, на более сильном уровне войти лотом 0.2, а на менее значимом – лотом 0.1.

Заключение

Соединение тактики усреднения и пирамидинга может эффективно оптимизировать риски стратегии, не меняя торговых правил. Разделение ордеров подходит для волатильных пар, снижая величину стопа за счет улучшения средней цены позиции, и помогает при комбинации таймфреймов.

Применение тактики не отменяет правил риск-менеджмента: не стоит превышать стандартный размер торгового лота, уровень стоп-лосса и тейк-профита.

С уважением, Власов Павел

Tlap.com

Топ Брокеров 2025 по версии TLAP

При регистрации по нашей ссылке, вы получаете возврат 5% от спреда и/или комиссий

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

При регистрации по нашей ссылке, вы получаете скидку 5% от комиссии на RAW счете

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

При регистрации по нашей ссылке, вы получаете возврат 5% от спреда и/или комиссий

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|