Индикатор предназначен для определения среднего значения волатильности внутри дня или месяца. Расчеты ведутся по инструментам Форекс, металлам и Bitcoin c периодом от 1 до 54 недель.

Средняя волатильность = (Максимум выбранных свечей за указанный период — Минимум выбранных свечей за указанный период).

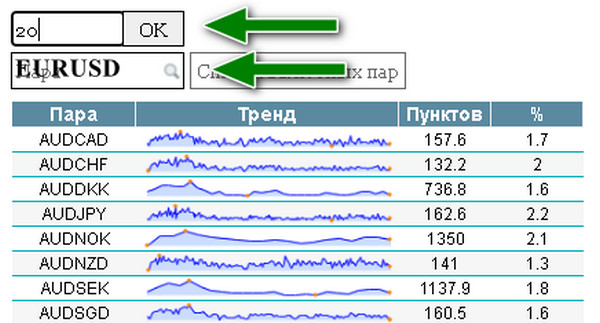

Индикатор предназначен для определения среднего значения волатильности внутри дня или месяца. Расчеты ведутся по инструментам Форекс, металлам и Bitcoin c периодом от 1 до 54 недель. Этот параметр, как и валютную пару задает пользователь, в верхней части таблицы:

Выбор недельного периода и конкретного вида валютной пары приводит к автоматическому пересчету среднего значения волатильности для часовых или дневных таймфреймов. Они отображаются в виде двух отдельных гистограмм, расположенных справа. Волатильность разбивается по 24 часам и дням недели, расчет проводится по формуле:

Средняя волатильность = (Максимум выбранных свечей за указанный период — Минимум выбранных свечей за указанный период)

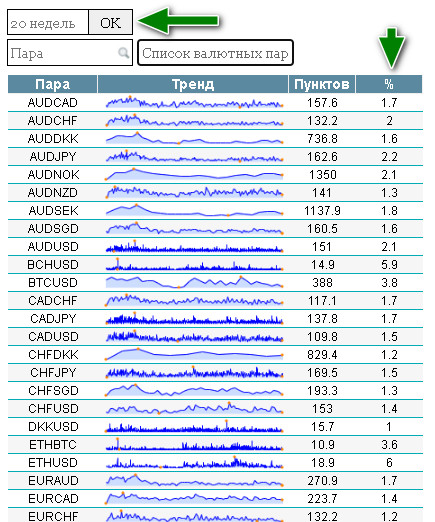

Результат указывается по каждому инструменту в старых пунктах. Слева в таблице с парой отображается линейная кривая волатильности и средний процент волатильности, на промежутке выбранного недельного периода.

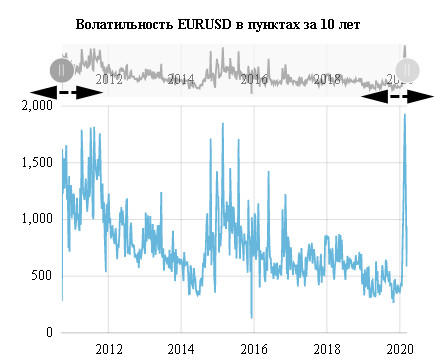

Внизу справа расположен график средней волатильности за 10 лет. Пользователь может масштабировать этот период, отображая в окне любой исторический период с помощью ползунков, расположенных слева и справа, на «шкале времени». Она размещена выше графика волатильности.

Если пара и период не выбраны, таблица показывает все доступные валютные инструменты с процентом волатильности за 10 недель. Этот параметр можно менять, не выбирая пары. Смена недельного периода приведет к пересчету волатильности чтобы пользователь мог выбрать самый активны или «умеренный» валютный инструмент.

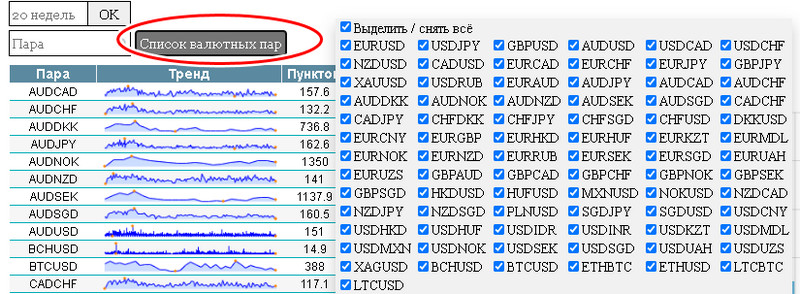

Таблицу можно отсортировать с помощью фильтра «Список валютных пар», отметив галочками только интересующие трейдера инструменты.

Анализ волатильности относится к так называемому классу «неторговых индикаторов». Графики помогут определить участки наибольшей активности торговых сессий внутри дня, ежемесячные данные, совмещенные с сервисом сезонности укажут на наиболее вероятное значение «глубины падения» или роста, ожидаемое время трендов внутри периода.

Десятилетний отрезок будет интересен для тестов – доказано, что скачки волатильности в виде шипов приводят к сбоям работы стратегии, после них требуется оптимизация параметров, так как это триггеры смены «торгового режима». Участники торгов, понеся на скачке волатильности потери, массово меняют стиль торговли, что приводит к изменениям периода цикличности, формата трендов, размеров флэтовых участков.