Инвестирование в ПАММ-счёта может показаться очень простым делом в теории, но на практике зачастую приходится пережидать затяжные периоды просадок у управляющего, а то и вовсе закрывать инвестиционный счёт с убытком.

Грамотная стратегия выбора управляющего, а также определение оптимального момента входа и выхода из ПАММа помогут избежать потерь.

Сегодня мы разберем одну из тактик инвестирования, автором которой является известный финансист Джек Сингер, весьма оригинальную и эффективную.

Цель пользователя сервиса ПАММ-счетов в идеале – добиться гарантированной доходности от вложений с минимальным риском ухода в минус. Проблема в том, что рейтинги управляющих и истории торгов не могут гарантировать будущих прибыльных результатов. Управляющий может слить счет по причине человеческого фактора или программного сбоя при использовании роботов (советников).

Хеджировать риски потерь ПАММ-инвестиций помогают тактики:

- Диверсификации – выбора нескольких управляющих;

- Лимитированной просадки – инвестор избегает счетов с максимальным убытком более 30%;

- Антимартингейла.

Последний пункт – предмет постоянных споров, метод усреднения с наращиванием размера лота широко используется на ПАММ-счетах. В руках профессионала, контролирующего риски, он может приносить прибыль длительное время, но непрофессионал сливает счет при первом же долгосрочном тренде.

Лимит просадки выбрать достаточно просто, заглянув в торговую статистику; основная проблема кроется в диверсификации. Инвестор должен выбрать апериодичные счета управляющих, способные перекрывать убытки друг друга, выдавая общий положительный результат.

Эту непростую задачу удалось решить Джеку Сингеру, знаменитому канадскому финансисту и крупному девелоперу, умершему в возрасте 95 лет 2 февраля 2013 года.

Этот миллиардер на протяжении нескольких десятков лет активно и успешно инвестировал в различные паевые фонды, распределяя средства среди нескольких сотен и даже тысяч доверительных управляющих, ПИФов и хедж-фондов.

Постепенно отходя от дел в XXI веке, он поделился собственной стратегией выбора инвестиционных инструментов, включающей в себя три пункта:

- Ранжирование фондов (управляющих);

- Момент входа в инвестицию;

- Момент выхода или замены управляющего.

Алгоритм выбора доверительного управляющего от Джека Сингера

В основе стратегии лежит видоизмененный алгоритм, предложенный в конце 90-х годов Джеем Кеппелем, торгующим в течение 25 лет на валютном, фондовом и товарных рынках, написавшим 4 книги по фьючерсам, сезонной торговле и правилам инвестирования в акции и фонды.

Знаменитый управляющий предложил инвесторам фонда Alpha Investment Management стратегию выбора менеджеров для доверительного управления, основанную на рейтинге относительной силы результативности на полугодовом отрезке. Момент инвестирования определялся по сигналам скользящей средней EMA с 28-недельным периодом.

Джек Сингер заменил сложную формулу относительной силы в подборке рейтинга на разность годовой прибыли и максимального убытка. Выбор точки входа в инвестиционный портфель определял короткопериодный MACD, а выход – MACD с большими значениями периодов скользящих средних.

Характеристики стратегии

Платформа ПАММ: Alpari

Торговый терминал: Metatrader 4

Индикаторы: MACD

Скрипт: opamm_manbeastVo11

Правила выбора ПАММ-управляющих

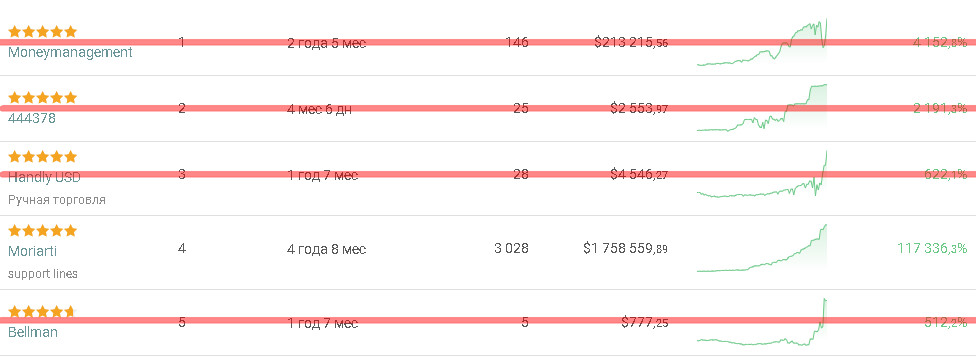

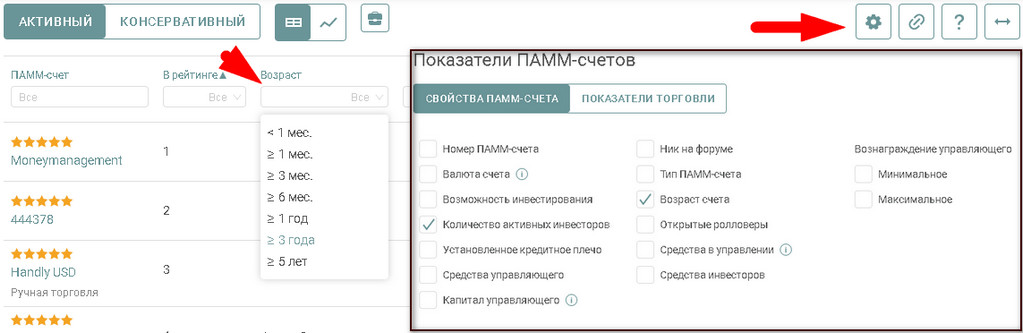

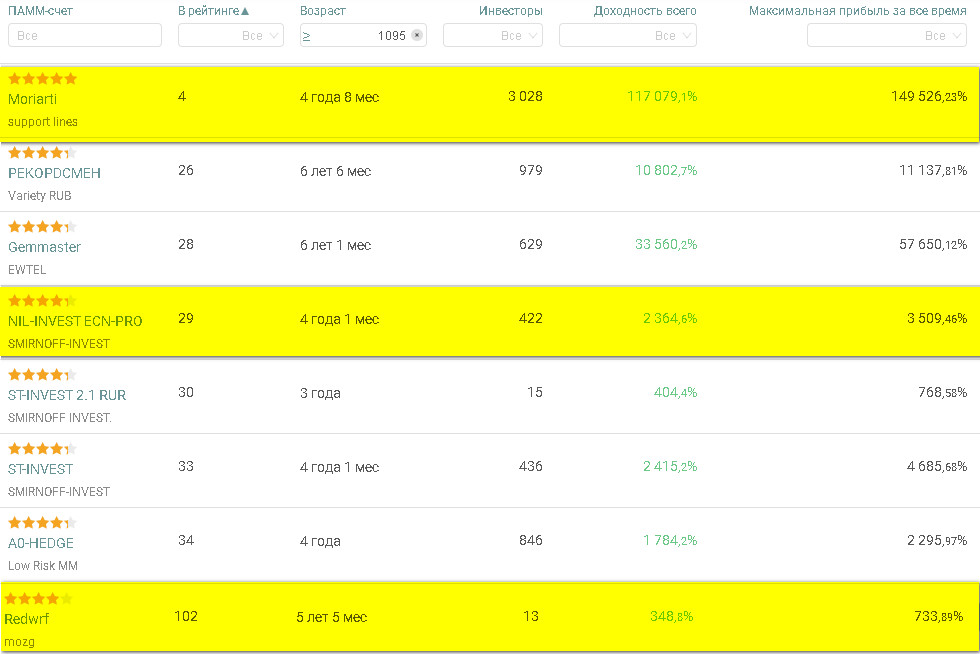

Откройте рейтинг ПАММ-счетов брокера Alpari, исключив счета со сроком управления меньше 4 лет.

Выбор указанного периода объясняется цикличностью валютного рынка Форекс. Четырехлетний цикл выступает как испытательный срок для управляющих и демонстрирует способность работы стратегии на затяжных участках растущих и падающих трендов.

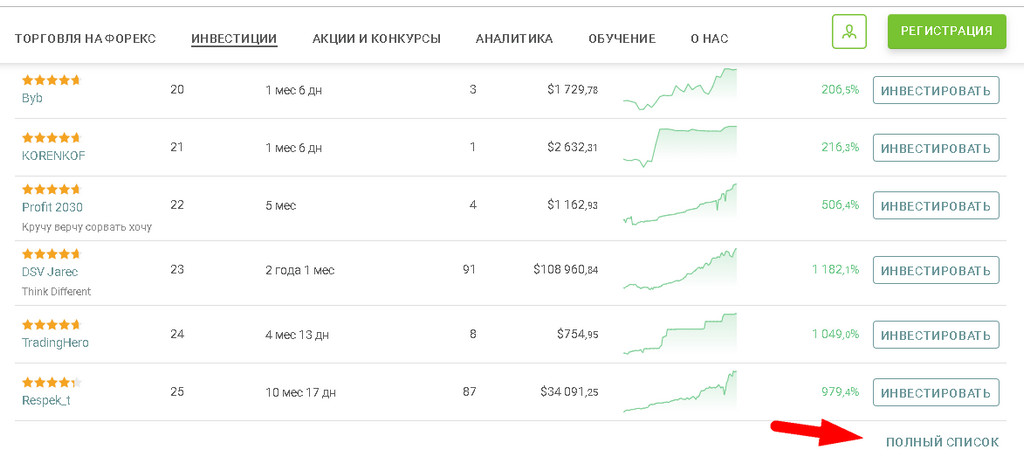

Настройте таблицу рейтинга, выбрав с помощью фильтров столбцы: возраст счета, место в рейтинге, годовая прибыль, максимальная (за все время) просадка.

Составьте собственный рейтинг управляющих, отобрав их по наибольшей разнице (дельте), полученной в результате вычитания максимальной просадки из годовой доходности, исключив при этом отрицательные результаты.

В качестве примера воспользуемся предложенным Джеком Сингером алгоритмом для первой страницы из полного списка рейтинга управляющих Альпари.

Открываем страницу сайта, переходим в конец таблицы, нажимаем «Полный список»:

В окнах столбцов выбираем возраст счета больше 3-х лет и нажимаем «Настройки», где включаем отображение в столбце доходности «Годовая», просадка – «Максимальная» за все время.

По результатам выборки лучшие данные по дельте обнаружены на ПАММ-счетах:

- NIL-INVEST ECN-PROSMIRNOFF-INVEST – Дельта = 150,11%;

- Redwrf mozg – Дельта = 118,02%;

- Moriarti support lines – Дельта = 73,29%.

Загрузка истории торгов ПАММ-управляющих в Metatrader 4

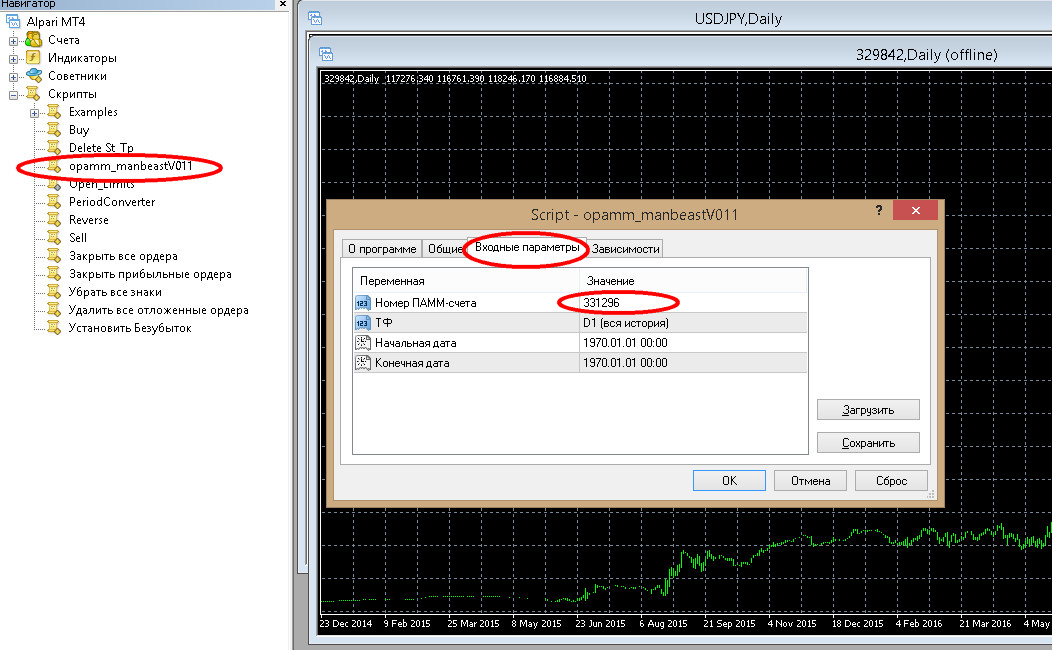

На втором этапе Джек Сингер выбирает точку входа в каждый из выбранных портфелей управляющих с помощью индикатора MACD. Сервис на сайте Alpari не предусматривает подобных возможностей технического анализа. Воспользуемся скриптом opamm_manbeastVo11 (скачать его можно в конце статьи), позволяющим загрузить историю торгов в терминал Metatrader 4, где присутствует знакомый каждому трейдеру стандартный набор из 50 индикаторов.

Рекомендации по настройке, установке, а также описание работы скрипта (вместе со стратегией теханализа ПАММ-счетов) можно найти на странице нашего сайта.

После того, как скрипт появился в окне Навигатора, перетащите его на любой график с помощью мыши. В открывшемся окне на вкладке «Входные параметры» пропишите номер счета ПАММ-управляющего, который можно взять из таблицы сервиса брокера Alpari.

История торгов загрузится в отдельном дневном графике по нажатию клавиши «ОК».

Правила выбора точки входа/выхода для ПАММ-портфелей

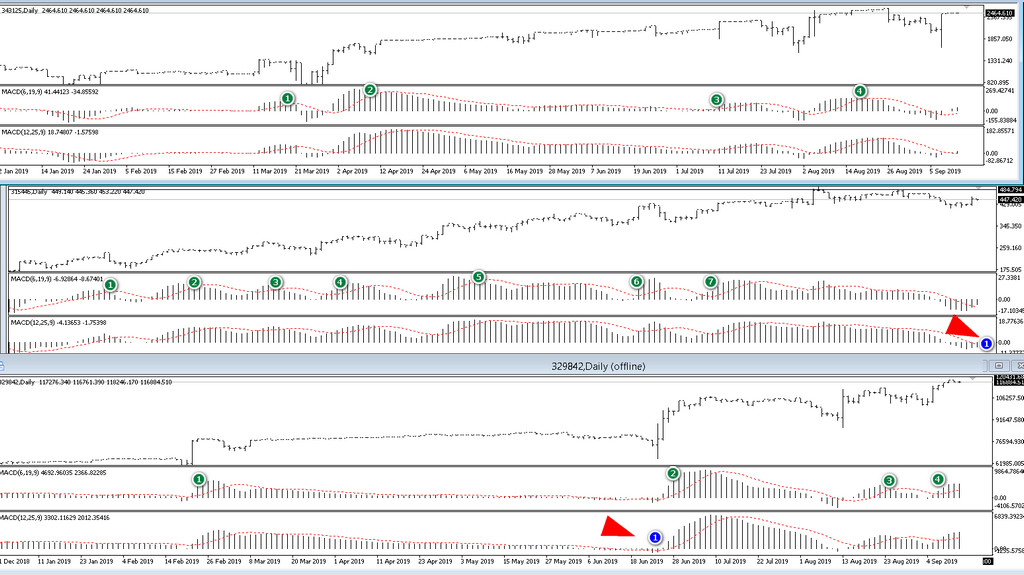

На загруженный график доходности ПАММ-счета добавьте два осциллятора MACD: первый с параметрами 6, 19, 9; второй – 12, 25, 9.

Инвестируйте средства в этот счет, когда быстрый MACD выдаст сигнал на покупку:

- Столбик гистограммы выше нуля и пересекает скользящую среднюю линию.

Инвестиции отзываются (выводятся) из портфеля управляющего по сигналу на продажу медленного MACD:

- Гистограмма в отрицательной области пересекается скользящей средней линией.

Эффективность стратегии Джека Сингера

В процессе описания стратегии по алгоритму Джека Сингера были выбраны три счета из предложенного брокером Альпари рейтинга, при этом не проводился детальный анализ на наличие/отсутствие Мартингейла, а также анализ по другим стандартам математической и графической оценки.

Собранная система показала:

- Возможность долгосрочного удерживания инвестиции – медленный MACD показал необходимость выхода из двух портфелей, тогда как инвестиции в управляющего NIL-INVEST оставались «нетронутыми» на протяжении полугода;

- Общее количество моментов дополнительного инвестирования в три выбранных ПАММ-счета составило 15 сигналов, выданных быстрым MACD.

Предложенная стратегия инвестирования убирает фактор эмоций и помогает систематизировать входы/выходы из ПАММ-счетов.

Идеи Джека Сингера вполне работают на современных площадках для инвестирования, также не забывайте заглядывать в наш ежеквартальный Дайджест инвестора.

С уважением, Алексей Вергунов

Tlap.com

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|