Существуют нерушимые заповеди трейдинга. Например, что тейк-профит всегда должен быть больше стоп-лосса в 2-3, а лучше в 5 раз. Все с этими каноническими рекомендациями из старых, покрытых пылью книг соглашаются и…. Торгуют наоборот. Стоп побольше, тейк поменьше. А потом испытывают чувство вины за «неправильный» риск-менеджмент.

Так где же истина? Всегда ли тейк должен быть больше стопа? Стоит ли считать себя грешником, торгуя с большим стопом?) Давайте попробуем разобраться.

Положительное матожидание или ваше преимущество в трейдинге

Чтобы оставаться в плюсе после большого количества сделок, у вас должно быть положительное матожидание. Или, другими словами, торговое преимущество.

Матожидание высчитывается по формуле:

(Среднее значение прибыли * коэффициент прибыльных позиций) – (среднее значение убытка * коэффициент убыточных позиций) – транзакционные издержки.

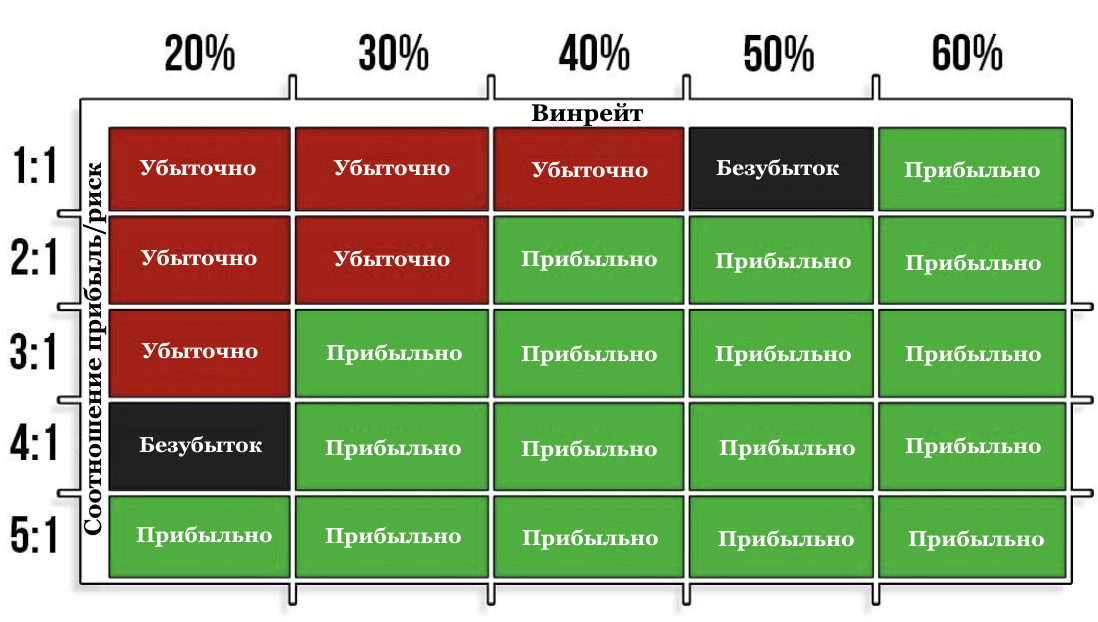

Я не любитель формул. На мой взгляд, таблица выше дает намного более понятное представление о том, что же такое положительное матожидание.

Если у вас всего-навсего 20% прибыльных сделок, то чтобы оставаться в плюсе и иметь торговое преимущество, вам нужно соотношение Прибыль/Риск 5:1 и более. Так как тейк-профит должен быть больше стопа минимум в 5 раз.

При 50% прибыльных сделок достаточно соотношения Тейк/Стоп 2:1. А вот у свыше 60% прибыльных сделок стоп может быть даже больше, чем тейк-профит.

Отсюда мы можем сделать первый вывод – Чем меньше тейк, тем выше должен быть винрейт.

Особенность рынка Forex

Но что на практике? Много вы видели на Forex долгих прибыльных мониторингов ручной торговли или советников, где прибыль стабильно больше стопа в несколько раз? Я не очень….

И тут мы подходим к еще одному нюансу. Нужно учитывать особенности рынка, на котором вы торгуете.

Большинство книг, откуда и берутся все эти советы по соотношению прибыли к риску, написаны для американского фондового рынка, особенность которого – склонность к росту больше, чем к снижению.

А особенность валютного рынка – возврат к среднему.

Что я имею в виду?

Взгляните на график SP500 (индекса фондового рынка США):

Что вы видите? Даже ребенку очевидно, что график в целом растет.

Теперь давайте посмотрим на пресловутый EURUSD:

А что вы скажете об этом графике? То растет, то падает, но стремится в целом к неким средним значениям. Это и есть возврат к среднему.

Отсюда мы можем сделать еще один вывод:

Если у вас большой стоп – можно «пересидеть» колебание, если большой тейк – не дождаться его отработки.

Это вовсе не значит, что нельзя использовать большие тейки. Их можно и нужно применять тогда, когда есть для этого предпосылки. Когда ваш анализ показывает, что цена действительно способна дойти до большой цели.

Вот тогда можно ставить большую цель по прибыли. А не потому что вы умножили стоп-лосс на 5….

Так что же делать?

Так как же быть?

Нужно ставить стоп и тейк в соответствии с ситуацией и вашим видением рынка, а также в соответствии со стратегией.

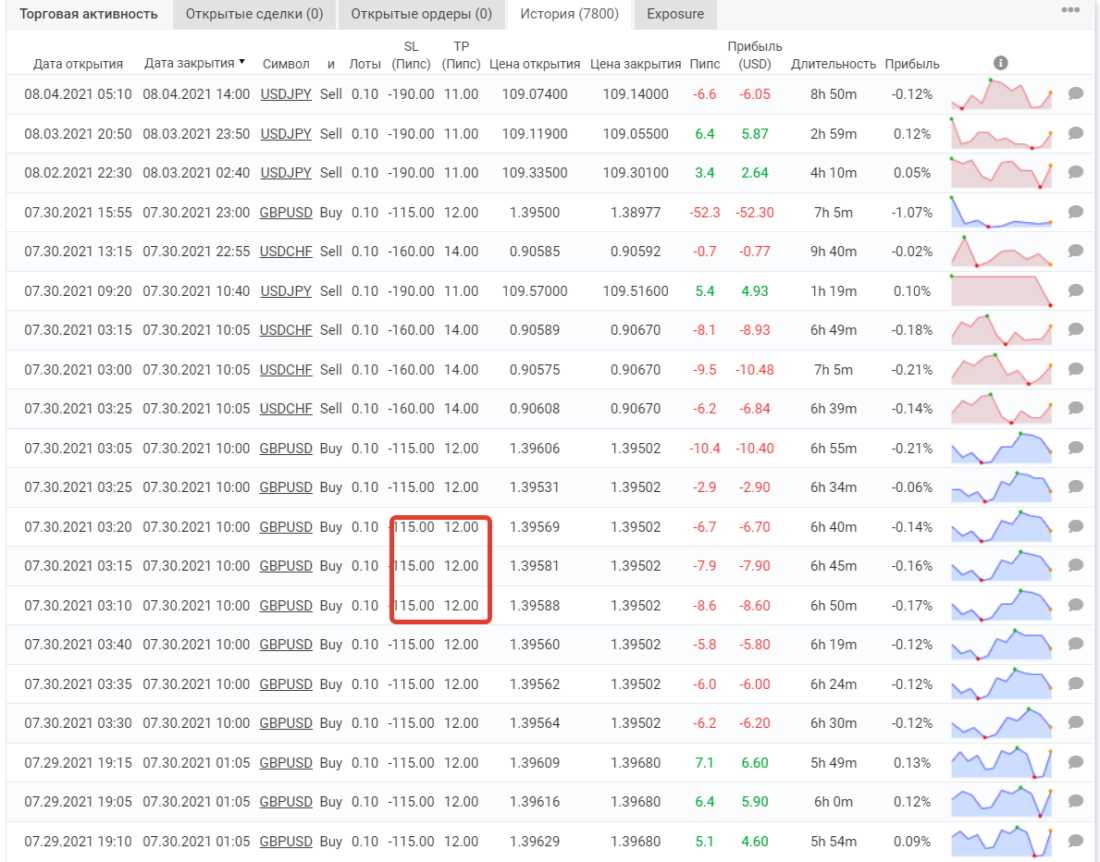

Вот мониторинг советника Survivor:

За 4 года советник заработал почти 400% прибыли. Какие у него тейки и стопы?

В зависимости от пары, в среднем советник использует стоп, более чем в 10 раз превосходящий тейк-профит. Страшно? Стоит отметить, что часто он выходит из рынка раньше стопа, но и раньше тейка.

Поэтому в итоге, по данным Myfxbook, средняя прибыльная сделка советника в 2 раза меньше средней убыточной.

Хотя опиши я подобную систему для ручной торговли, в комментариях мне бы сказали, что у меня с головой не все в порядке.

Тем не менее, если ситуация на графике и ваш анализ показывают, что достижима большая цель, то нужно стараться ее взять.

Пример по паре GBPUSD:

Я купил после ложного пробоя 200 SMA. Поставил стоп, равный 2 ATR.

И, согласно моему анализу, ожидаю, что цена дойдет до уровня, отмеченного как тейк-профит на скрине, что больше стоп-лосса примерно в 2,5 раза. Дойдет ли туда цена? Может, и не дойдет. Но если я считаю эту цель адекватной, почему я должен ставить тейк меньшего размера?

При другой ситуации на графике я бы поставил тейк равный или даже чуть меньше, чем стоп-лосс, если бы так показал мой анализ.

Заключение

Итак, соотношение прибыль/риск не является догмой. Стоит всегда помнить о здравом смысле и придерживаться «золотой середины», чтобы сохранялось положительное матожидание. Стоп-лосс и тейк-профит должны зависеть от стратегии, ситуации на графике и вашего технического/фундаментального анализа, а не потому что вы выставили стоп в 10 пунктов, а тейк-профит высчитали, умножив 10 на 5.

Также не стоит забывать и об особенностях рынка, который вы торгуете.

С уважением, Власов Павел

Tlap.com

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|