Сезонность по Ларри Вильямсу

Темой влияния сезонности на цены биржевых активов Ларри Вильямс занялся в 1973 году. Многие исследователи истории возникновения технического анализа считают его «крестным отцом» применения данного метода на рынке сырьевых товаров. Благодаря этому, именно Ларри Вильямса считают истинным родоначальником торговли по сезонности.

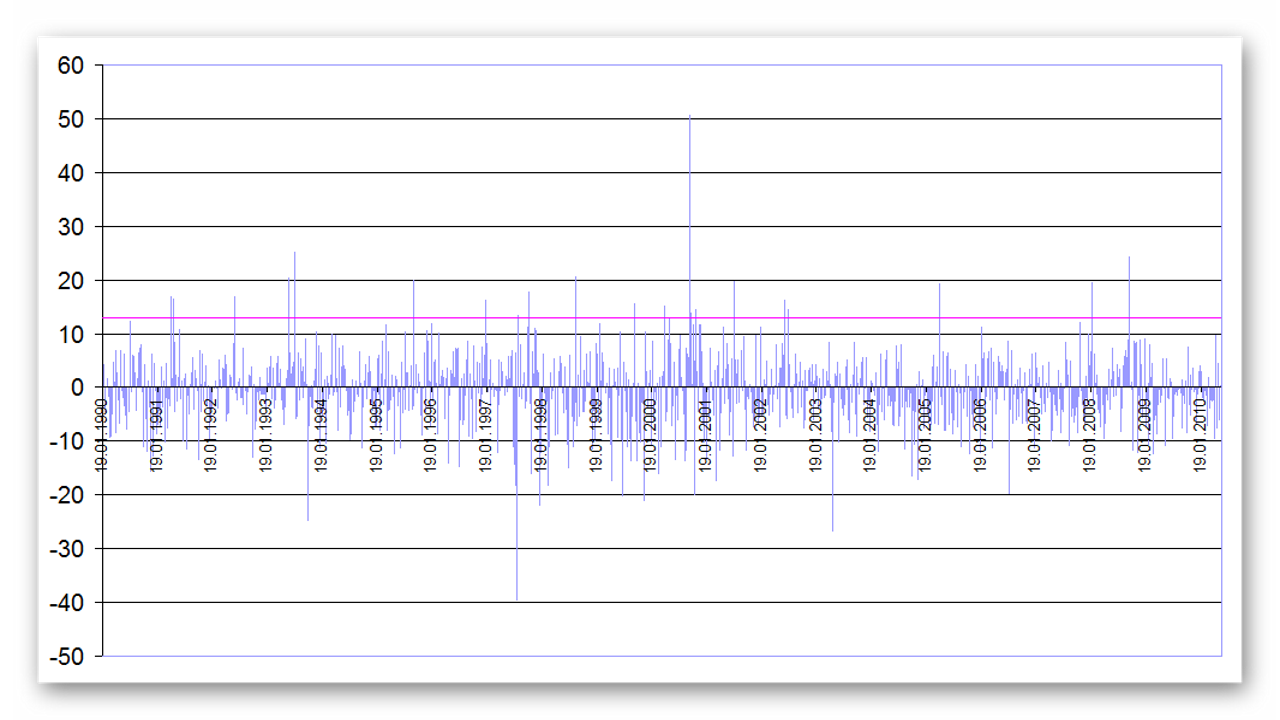

По своей сути, сезонные модели подразумевают изменение поведения инструмента в зависимости от времени года. Для примера возьмем историю торгов акций Apple за последние 20 лет. На графике ниже отображена разница закрытия текущей недели, против закрытия предыдущей. Как видим, на графике прослеживается определенная периодичность смены пиков и впадин, что как раз таки связано с изменением сезонного спроса.

Сезонность рынка Форекс

Сезонность фондового и товарного рынков давно известна. Аналогичным образом описанный принцип работает и на Форекс, следуя тем же законам изменения спроса и предложения. Закономерности существуют – например, все мы знаем, что осенью рубль падает.

Описание функций сервиса «Сезонные движения по валютам»

Чтобы торговать на основе сезонной колебаний, необходим подходящий графический инструмент. До этого момента, на форекс таких инструментов не существовало, поэтому мы приняли решение создать такой своими силами.

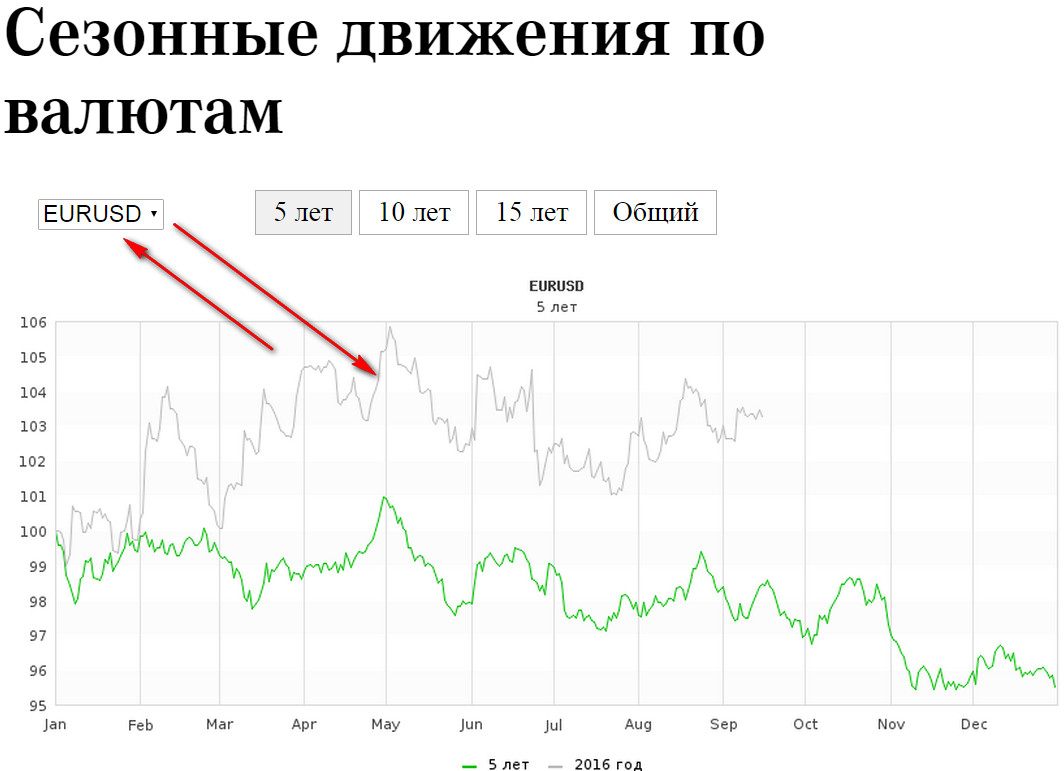

Благодаря приведенным средним значениям валютных пар, взяв за основу годовой отрезок, можно отследить закономерности движений на различных отрезках в течении каждого года на протяжении пятнадцати лет.

Как строится график исторических котировок? Усредняется цена по периоду пять, десять и пятнадцать лет. Берутся годовые отрезки, синхронизируются колебания. Точка отсчета бралась равной сто, строго по началу года, пересчет изменений котировок на годовом отрезке накладывался в виде относительных отклонений.

На странице, в окне выбора инструмента выбираем из выпадающего списка интересующую нас валютную пару. Отобразить можно одновременно только один инструмент.

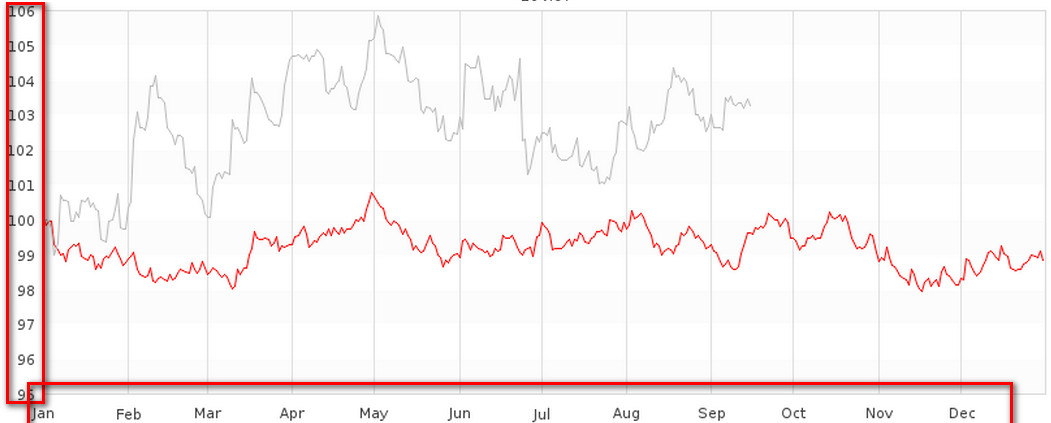

Далее, трейдеру предлагается выбрать к какой исторической средней предстоит соотнести текущий курс валютной пары. Выбор кривых осуществляется кликом по окошку с соответствующей цифрой периода усреднения (пять, десять или пятнадцать лет). Окно «Общий» выведет сразу три кривых исторических средних. Выбранный режим анализа указан сверху и снизу графического поля. Возможно отобразить либо одну сезонную линию (совместно с котировками), либо три.

Оси графика отображают относительные отклонения (ось Y), календарные месяцы годовой продолжительности (ось X). За точку отсчета берется начало года. Графики текущий и аналитический совмещаются, дальше, с течением времени откладываются относительные изменения цены (проценты отклонения). Функция настройки данных осей недоступна пользователю, отображается автоматически.

Практическое применение

Как видим, устоявшееся понятие сезонного анализа, как чисто фундаментального инструмента не совсем верно. Да, мы можем оценивать потенциал актива по циклам урожая, производства и роста спроса потребителей. Но, в то же время, мы можем оценивать сезонные перспективы с помощью технического анализа.

Как можно применять эти данные на практике ? Очень просто: находите закономерности, которые повторяются на кривых 5, 10 и 15 лет, т.е. устойчивые. Например, пара USDJPY всегда растет с ноября по декабрь. Как мы можем извлечь выгоду из этого знания? Конечно же, при торговле внутри дня эти данные вам не помогут, а вот если вы торгуете на D1, то вполне можете с ноября по декабрь брать по данной паре только сигналы на покупку, а сигналы на продажу – игнорировать.

Схожим образом можно составлять сет-файлы для советников, зная например, что USDCHF первую половину мая всегда растет, не очень разумно открывать в это время продажи, согласитесь.