Здравствуйте, коллеги трейдеры!

Два года назад исполнилось 50 лет с момента выхода книги Studies in Tape Reading, положившей начало теории краткосрочной стратегии скальпинга и анализа Volume spread analysis (VSA). Автор книги Ричард Вайкофф подробно раскрыл взаимосвязь объемов и цен, описав ее принципы сначала в серии статей двух собственных журналов, а позже издав 9 книг на эту тему.

В сегодняшнем материале для вас – интереснейший обзор торгового пути Вайкоффа, а также его стратегия, которая может быть интересна и полезна трейдерам Forex.

Признанный аналитик фондового рынка потратил на проникновение в тайны Уолл-Стрит 15 лет и начал публикацию собственных знаний в возрасте 30 лет, уйдя из жизни в 60. След, оставленный Вайкоффом в теории рыночного анализа, оказался настолько глубоким, что получил отдельное направление уже после смерти автора, названное Volume spread analysis.

Стратегия VSA активно развивается в XXI веке, обрастая новыми принципами и индикаторами, некоторые из них описаны во многих параллельных темах на нашем сайте.

Эта статья не станет антологией новейших современных трактовок взаимосвязи объемов и цены – ее задача познакомить читателя с классической теорией Вайкоффа и напомнить трейдерам о вкладе автора в современную биржевую торговлю.

Первый после Доу

Вне зависимости от уровня знаний и вовлеченности в рынок, многие из нас слышали о теории Чарльза Доу, ставшей основой первых законов, описывающих движение котировок любых активов. Первооткрыватель принципа индексного отображения курса акций сформулировал в конце XIX века следующие постулаты:

- Типы тренда;

- Фазы состояния рынка;

- Корреляции активов;

- Взаимосвязь объемов и цен.

Последний постулат оказался ключевым, имеющим такое же значение для трейдинга, как рычаг и точка опоры для физики, открытые Архимедом.

Теория Доу так и осталась теорией – простым описанием фактов, наблюдаемых на графике и не дающих особых преимуществ трейдеру, только косвенные выводы для торговых стратегий:

- Трендовые системы дают больше шансов получить профит, чем контртрендовые сделки;

- Отраслевые и фондовые индексы могут выступать индикаторами тренда для отдельных акций, валют и товаров из-за корреляции.

Ричард Вайкофф дал трейдерам набор правил и инструментов, практически безошибочно определяющих с помощью объемов и определенных видов графиков все перечисленные выше постулаты Чарльза Доу.

В ходе изложения материала не будет затронута часть знаний стратегии VSA, касающаяся чтения ленты и стакана ордеров.

Вайкофф посвятил исследованиям скальперской внутридневной торговли больше половины своей жизни. На децентрализованном рынке Форекс нет полноценного стакана и внутридневных объемов торгов, охватывающих рынок в целом.

Более детально эта проблема описана в сервисе «Order Book», где собраны позиции клиентов брокера Oanda. Там же можно найти краткое описание правил совершения сделок и анализа позиций в стакане. Сервис открывается из меню на главной странице сайта «Инструменты», опция «Индикаторы».

Что нужно знать о Ричарде Вайкоффе?

На нашем форуме опубликована увлекательная статья о жизни Ричарда Вайкоффа, раскрывающая основоположника VSA с неожиданной стороны, которая мало освещена в русскоязычном сегменте Интернета. Информация о первом теоретике, описавшем связь цены и объема, часто мифологизирована или упускает важные черты его характера.

Ричард Вайкофф умер состоятельным человеком, но значительную часть заработка ему принес не рынок, а выпуск журнала. Первым изданием стал The Ticker, подробно раскрывший все знания, полученные и наработанные трейдером за 15 лет торговли ценными бумагами.

С 17 лет Вайкофф был связан с биржевыми торгами, сделав карьеру, начатую клерком у брокера, работая маклером, маркетмейкером, финансовым корреспондентом. Решив поделиться накопленными знаниями, он был вынужден стать самостоятельным трейдером, чтобы оплачивать выпуски не окупающего себя издания The Ticker.

Автор ставил целью всеобщее обучение – дать знания мелким трейдерам, чтобы они перестали сливать депозиты крупным игрокам. Вайкоффа всегда поражал огромный процент теряющих деньги мелких и средних спекулянтов, он полагал, что причина этого в недостатке публикаций по теории трейдинга.

Статьи сделали издателя и трейдера знаменитым, написанные по ним книги переиздаются по сей день, но журнал с подпиской стоимостью в $3 приносил финансовые убытки. Устав писать и торговать одновременно, Вайкофф выпускает новое издание форматом в 1 листок, содержащее только графики и отметки уровней входа.

Бюллетень с сигналами сделок «The Trend Letter» за первый год решил финансовые проблемы, а за второй год из-за трехкратного роста стоимости подписки сделал издателя состоятельным человеком. Единственное, что очень расстраивало Вайкоффа – нежелание многих трейдеров проходить обучение, им было достаточно сигналов.

Многие из новичков спокойно отдавали средства людям, звонившим от имени брокера, только потому, что голос в трубке давал гарантию окупаемости и заработка по своему инвестиционному совету. Фондовый рынок начала XX века представлял собой «Дикий Запад». Он был наводнен брокерами-мошенниками, спокойно получавшими доступ к крупным биржам. Маркетмейкеры манипулировали ценой акций, полностью отсутствовал надзор за рынком со стороны Регуляторов.

Ричард Вайкофф посвятил последние 20 лет своей короткой жизни борьбе за защиту прав мелких трейдеров. Пользуясь тем, что третий его журнал The Magazine Of Wall Street стал самым популярным американским финансовым изданием, Вайкофф с его страниц разоблачал «кухни» (да, они были уже в начале XX века) и заставлял крупные биржи лишать лицензий недобросовестных брокеров.

«Крестовый поход» издателя поддержали почти все значимые трейдеры того времени, под давлением которых Комиссия по ценным бумагам начала кампанию в Конгрессе США по изменению законодательства. На момент смерти Вайкоффа на американских фондовых биржах не осталось брокеров-мошенников.

Основные элементы теории Вайкоффа

Как уже было отмечено выше, теория Ричарда Вайкоффа ценна тем, что раскрывает технологии применения постулатов Чарльза Доу. Родоначальник VSA никогда не учитывал фундаментальный анализ, считая, что реакция цены и объема до выхода новостей или макроэкономических индексов – лучший индикатор.

По той же причине Вайкофф отвергал любые графические элементы технического анализа, особенно различные паттерны, за исключением:

- Линий поддержки/сопротивления;

- Пивотных точек;

- Определения тренда;

- Цикличности рынка.

Определение уровней и точек разворота рынка

Уровни поддержки и сопротивления определялись Вайкоффом без привязки ко времени. В начале XX века трейдеры не обращали внимания на таймфреймы, работая с телеграфной лентой, по которой передавался поток цен.

Полное представление о процессе описания и учета цены дал в подробностях друг Вайкоффа – Джесси Ливермор, его воспоминания изложены в аудиокниге на нашем сайте. Трейдеры отмечали только цену – рост крестиком, падение ноликом, фигуры сменяли друг друга после заданного параметра падения или роста. Вайкофф использовал для разворотов:

- Крест, если курс поднялся на три пункта выше последнего минимума;

- Ноль, если курс упал от последнего максимума цены в ленте на три пункта ниже.

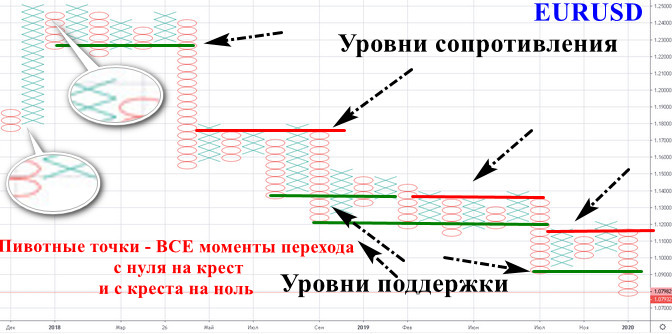

График крестики-нолики автоматически строится в сервисе TraidingView. В нижеприведенном примере видно, как можно просто и эффективно на нем строить уровни. Определение пивотов тоже не вызовет затруднений – это зоны смены крестов и нулей.

Определение тренда и циклов рынка

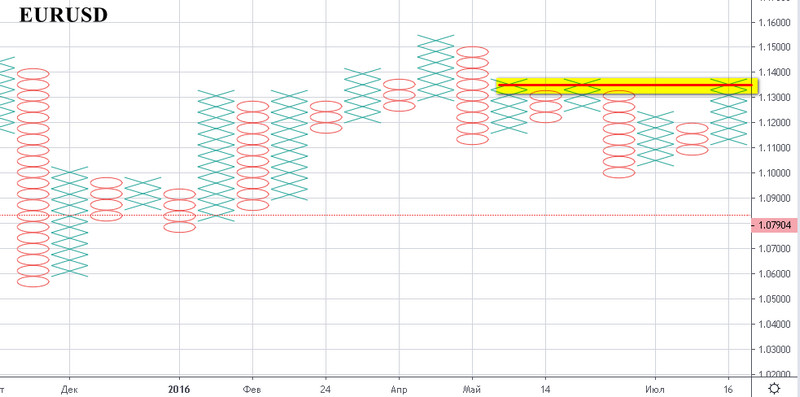

Теория VSA была создана для рынка ценных бумаг. Ричард Вайкофф открывал среднесрочные позиции в акциях только по тренду, который определялся фондовым индексом. Направление движения рынка определялось на таймфрейме MN (месяц).

На валютном рынке известен только один индекс DXY/USDX. Адаптируя правила открытия позиций Вайкоффа для Форекс, следует придерживаться следующей тактики:

- Сделки открываются только по тренду, который определяется с нового года, начиная с первого квартала (первые новогодние месяцы рассматриваются относительно IV квартала);

- Особое внимание обращаем на пробой годовых максимумов и минимумов для поиска краткосрочных контртрендовых сделок.

Циклы рынков определяются путем сопоставления волатильности и текущего тренда на дневном графике. Согласно теории Чарльза Доу, Вайкофф выделял две основные циклические фазы состояния рынка:

- Накопление позиций во флэте;

- Распределение актива по ходу развития тренда.

Еще в начале карьеры, работая в брокерских домах и в яме фондовой биржи, Ричард Вайкофф наблюдал, что крупные игроки сдерживали колебания рынка, набирая позицию. В эти моменты активы слабо реагировали на фундаментальные показатели и экономические новости.

Ситуация менялась только после окончания формирования позиции. Котировки взлетали или падали по любому незначительному поводу. Крупным игрокам теперь был необходим тренд для распределения набранного актива и фиксации прибыли.

Сильные движения были спровоцированы нанятыми маркетмейкерами с целью вовлечения как можно большего числа трейдеров, способных на FOMO-фобии поглотить объём раздаваемых с прибылью позиций крупных игроков.

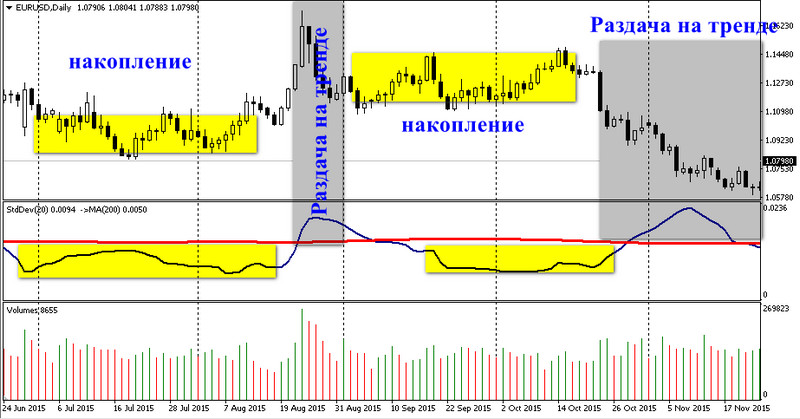

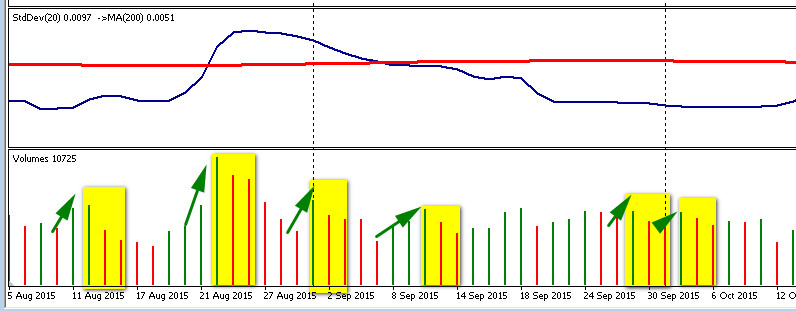

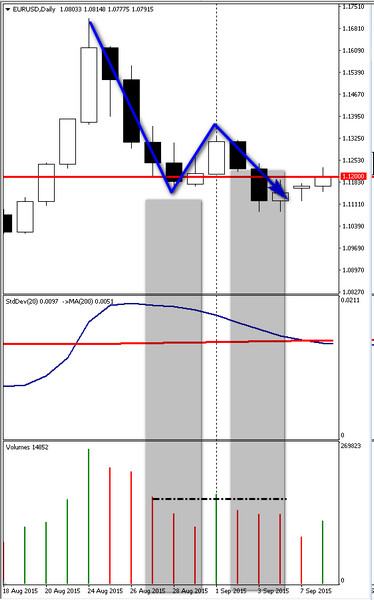

Низкая волатильность определяет цикл накопления позиции. Высокая – раздачу и момент завершения тренда. Она определяется с помощью индикатора среднеквадратичного отклонения, расположенного в подвале графика. Разграничить циклы помогает линия MA с периодом 200 дней, примененная к значениям Standard Deviation.

Правило контртрендовых операций Ричарда Вайкоффа

Контртрендовые сделки должны заключаться трейдером в конце фазы распределения в направлении глобального тренда курса DXY/USDX. При этом должны выполняться обязательные условия:

- Внутридневные объемы должны в два раза превышать минимальное значение, зафиксированное в фазе накопления;

- Тело свечи входа должно быть в два раза больше среднедневного диапазона;

- Волатильность должна быть выше среднего значения.

На стадии накопления (волатильность ниже скользящей средней с периодом 200) трейдер определяет наименьшее значение объема, на рисунке ниже оно отмечено маркером. Как только минимальный внутридневной объем определен, умножаем значение на два и проводим уровень выше. Это одна из сигнальных линий для сделки.

Следующим шагом станет определение тренда, куда будет двигать рынок крупный игрок. Правильно определить направление можно, соединив точки начала зоны накопления со свечой, соответствующей обратному пересечению Standard Deviation со скользящей средней с периодом 200.

После определения тренда на дневном графике смотрим глобальный тренд на DXY – с начала года до августа 2016 года, рассматриваемого на графике, он направлен вниз, что совпадает с будущей контртрендовой сделкой Short.

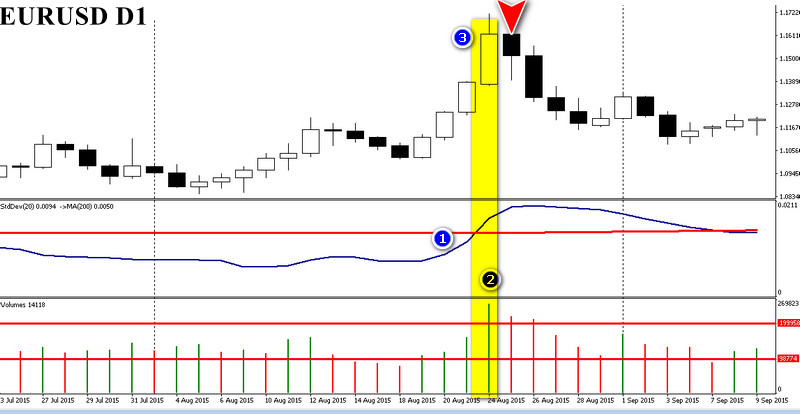

Сделка Short открывается, как только совпадут три сигнала:

- Внутридневной объем вырастает выше двукратного значения от минимумов промежутка фазы накопления;

- Волатильность пересекает скользящую среднюю 200 снизу вверх;

- Свеча совпадает с объемом в два раза выше среднесрочного диапазона.

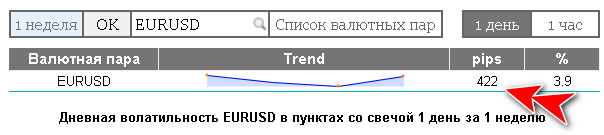

На нашем сайте есть специальный сервис для определения среднего значения волатильности каждой пары, из которого видно, что дневные свечи торгуются в диапазоне 42 пункта. Свеча входа показала более 200 пунктов. Чем выше внутридневной объем и соответствующий диапазон свечи, тем выше вероятность профитной контртрендовой сделки.

Сделку можно удерживать до ухода графика в зону накопления при среднесрочной стратегии, а в долгосрочном варианте – держать до момента, пока не подтвердится обратный тренд, обнаруженный на промежутке низкой волатильности.

Сделки прикрываются стопами чуть выше ближайших линий поддержки и сопротивления. В рассматриваемом примере – это сопротивление 1,1350, взятое из графика крестики-нолики. Если позиция удерживается долгосрочно, то стоп-лосс переводится в зону безубытка, как только валютная пара войдет в режим накопления.

Краткосрочные контртрендовые сделки продолжительностью не более двух дневных свечей дают дивергенции трендов и объемов. Ричард Вайкофф отметил паттерн «трамплин», представляющий собой три последовательных падения внутридневного оборота после локального пика.

Определив тренд на трех дневных свечах, соответствующих объемам, трейдер может совершать сделки в обратном направлении. Основные правила для таких контртрендовых сделок:

- Учитываются только два первых падения после гистограммы;

- Тренд определяется как линия, соединяющая цену открытия первой и цену закрытия третьей свечи.

Позиция закрывается с профитом на первой свече, а при убытке удерживается еще один день, чтобы закрыть сделку в ноль. После двухдневного промежутка позиция закрывается с отрицательным результатом, не дожидаясь срабатывания стоп-лосса. Он считается равным двойному размеру средней волатильности, ее можно определить в сервисе на нашем сайте.

Ричард Вайкофф советовал использовать тактику «трамплин» в зонах накопления; на стадии распределения желательно дождаться скачка объема и цены, чтобы войти в среднесрочную позицию.

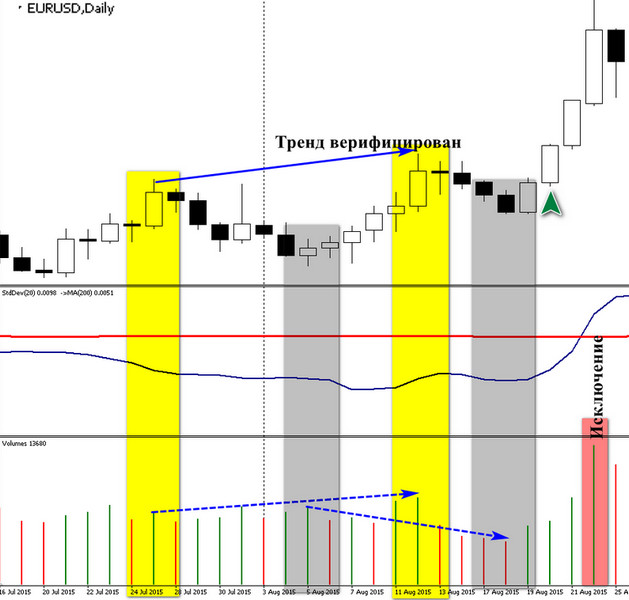

Торговля по тренду

Тренд в классическом определении рыночной теории – это последовательное чередование экстремумов (максимумов и минимумов). Направление вверх указывает на рост, а вниз – на снижение, но только в том случае, если движение подтверждается объемом.

На растущем тренде Ричард Вайкофф предлагал сравнить объемы на трех свечах новой вершины с показателями предшествующего максимума. Тренд считался подтвержденным, если текущий показатель был выше – тогда трейдер получал сигнал на вход после отката, если при этом объемы минимумов были ниже предыдущих значений аналогичного экстремума.

Аномально высокие объемы исключаются из методики верификации тренда: они сигнализируют о возможном развороте тенденции и подходят для контртрендовых среднесрочных сделок, описанных выше.

В случае определения падающего тренда высокие объемы должны подтверждать новые минимумы цены, а максимумы должны соответствовать обороту торгов, меньшему аналогичного предыдущего экстремального значения.

Ложные пробои

Тренды не всегда заканчиваются аномальным объемом и свечой с большим диапазоном дневных торгов. Направленное движение затухает из-за отсутствия «топлива», объемы покупателей и продавцов падают до минимума. Ричард Вайкофф отмечал, что такое явление происходит около сильных линий поддержки/сопротивления, подавая трейдеру точный сигнал ложного пробоя.

На картинке ниже видно, как ретест уровня 1,1200 парой EURUSD прошел на низких объемах, что дает трейдеру возможность понять, что будет отскок.

Отскок не стал началом локального растущего тренда, объем предыдущего максимума превысил оборот торгов на новом экстремуме. Точно такая же ситуация возникла с минимумами, указав на очередной ложный пробой поддержки. Вайкофф считал, что такая ситуация нормальна для фазы накопления – крупные игроки часто набирают позицию в период флэта, удерживая курс и «убивая» локальные тренды.

Настоящий пробой подтвердился аномальным объемом, перед которым сравнение дневных оборотов свечей, соответствующих максимумам локального растущего тренда, как и в первом случае, показало ложный отскок.

При этом объемы не превысили двукратного значения, рассчитанного от минимума внутридневного оборота, зарегистрированного в зоне накопления. Ричард Вайкофф полагал, что подтверждение пробоя – идеальный момент для входа на следующей свече. Цена открытия предыдущей свечи выступала в качестве уровня стоп-лосс.

Заключение

Теория VSA создавалась через 30 лет после смерти Ричарда Вайкоффа; цикл статей и книги стали основой для достаточно емкого по количеству приемов и методик анализа рынка через взаимосвязь изменения цены с объемом торгов.

Вайкофф торговал проще, не имея современных возможностей автоматического построения графиков, визуализации объемов заявок, применения индикаторов, как это делают современные торговые терминалы. Это не помешало трейдеру стать признанным мастером прогнозов, вынужденным отказаться от публикаций торговых сигналов из-за сильного инсайдерского влияния на фондовый рынок.

Раскрытые в статье подходы родоначальника VSA достаточно просты, эффективны и понятны даже новичку. Современная трактовка усложняет или искажает идеи автора, с которыми стоит познакомиться поближе, изучив в оригинале изданные им книги и подборку авторских статей из его собственного журнала.

Статья — Ричард Демиль Вайкофф (Часть 1-3)

Статья — Ричард Демиль Вайкофф (Часть 4-5)

С уважением, Иван Петров

Tlap.com