Торговля на откате – один из вариантов трейдинга по паттернам Price Action. Как и торговля на пробой, этот стиль предполагает использование отложенных ордеров. Трейдинг на откатах менее популярен, чем на пробой фигуры, однако, при правильном использовании сигналов Price Action, способен приносить больше прибыли при меньших рисках. Почему торговля на откате незаслуженно игнорируется большинством трейдеров, и как правильно выставлять ордера, чтобы получить максимальный профит?

Торговля на откате – один из вариантов трейдинга по паттернам Price Action. Как и торговля на пробой, этот стиль предполагает использование отложенных ордеров. Трейдинг на откатах менее популярен, чем на пробой фигуры, однако, при правильном использовании сигналов Price Action, способен приносить больше прибыли при меньших рисках. Почему торговля на откате незаслуженно игнорируется большинством трейдеров, и как правильно выставлять ордера, чтобы получить максимальный профит?

Особенности стратегии торговли на откате

Данная стратегия, как и все прочие ТС, основанные на Price Action, считается универсальной и мультивалютной, подходящей для любого актива и таймфрейма. Тем не менее, рекомендуется торговать на ликвидных валютных парах, вроде EURUSD или GBPUSD на часовых или четырехчасовых графиках. D1 также подходит для торговли.

При торговле на откате трейдеры выставляют лимитные ордера (в отличие от пробойной, где используются ордера типа «стоп»).

Принцип торговли на откате и алгоритм выставления ордеров

Основная идея стратегии заключается в том, что цена, прежде чем пойти в нужном направлении после формирования паттерна, чаще всего откатывается назад, и, если поймать момент этого отката, можно войти в ту же сделку на более выгодных условиях, с меньшим стоп-лоссом и большим тейк-профитом.

Торговля на откате ведется следующим образом:

- На графике появляется паттерн Price Action. Это может быть фигура поглощения, доджи свеча на развороте тренда и т. д.;

- На открытии следующей свечи выставляется отложенный ордер типа Limit (на покупку, если предполагается восходящий тренд, и на продажу, если нисходящий). Ордер выставляется примерно на середине сигнальной свечи;

- Стоп-лосс выставляется на несколько пунктов дальше экстремума сигнальной свечи (ниже минимума, если торговля на покупку, выше максимума, если на продажу);

- Тейк-профит ставится на усмотрение трейдера. Как вариант – можно умножить величину стоп-лосса на 3 или 4, или выставить тейк в районе следующего ключевого уровня, так, чтобы цена, дойдя до этого уровня, гарантированно его зацепила

Пример торговли на откате

Пример торговли на откате

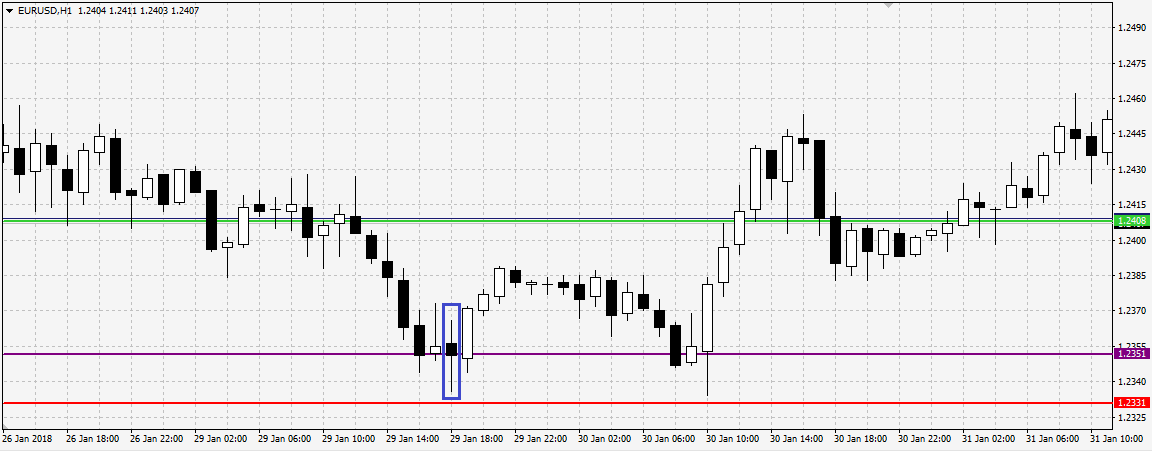

В качестве примера подробно рассмотрим торговлю на откате на часовом графике EURUSD. В качестве альтернативы рассмотрим также вариант открытия в этой ситуации ордера на пробой и сравним результаты.

События развивались следующим образом:

- После мощного бычьего тренда сформировалась медвежья свеча-доджи, сигнализируя о, как минимум, коррекции;

- На открытии следующей свечи был выставлен ордер Sell Limit (в данном случае ордер был открыт по рынку, так как цена в тот момент находилась на уровне предполагаемого отложенного ордера);

- Стоп-лосс выставлен выше максимума сигнальной свечи, тейк-профит – в район ближайшего уровня поддержки;

- Соотношение стопа к тейку – примерно 1:2,5, что обеспечивает положительное математическое ожидание от сделки;

- Через 5 часов сделка закрылась в прибыль.

На скриншоте фиолетовым цветом отмечен уровень открытия сделки на откате, а синим – альтернативный вариант торговли на пробой в этой же ситуации. Стоп-лосс и тейк-профит (красная и зеленая линия соответственно) одинаковы для обеих сделок.

На скриншоте фиолетовым цветом отмечен уровень открытия сделки на откате, а синим – альтернативный вариант торговли на пробой в этой же ситуации. Стоп-лосс и тейк-профит (красная и зеленая линия соответственно) одинаковы для обеих сделок.

В данном случае обе сделки были бы прибыльными, но профит при торговле на пробой оказался бы почти в 2 раза меньше, а соотношение стопа к тейку составило бы 1,5:1 не в пользу тейк-профита, что недопустимо с точки зрения мани менеджмента.

Дополнительные нюансы откатной торговли

Несмотря на то, что в примере, приведенном выше, торговля на откате оказалась прибыльнее трейдинга на пробой, нельзя утверждать, что этот стиль абсолютно лучше. У торговли на откате есть и недостатки.

В отличие от торговли на пробой, которая применима на всех возможных паттернах Price Action, лимитная торговля возможна далеко не в каждой ситуации. За счет этого сокращается количество сигналов и возможных сделок, а значит, и потенциальная прибыль тоже будет меньше. Несмотря на то, что при пробойной торговле тейк-профит, как правило, меньше, чем при лимитной. За счет большего числа сделок за один и тот же тестовый период торговля на пробой может принести большую прибыль.

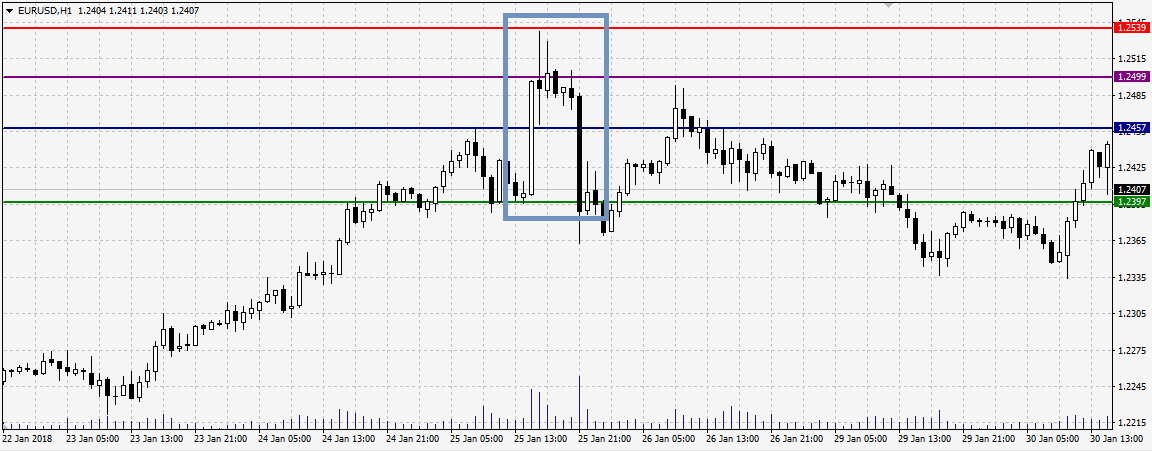

Например, на скриншоте выше показан паттерн продолжения тренда внутренний бар. При торговле на пробой отложенный ордер ставится выше максимума материнской бычьей свечи, который открывается через несколько часов, и дальше тренд идет вверх, принося трейдеру прибыль. Для лимитной торговли в данной ситуации нет никаких предпосылок.

Например, на скриншоте выше показан паттерн продолжения тренда внутренний бар. При торговле на пробой отложенный ордер ставится выше максимума материнской бычьей свечи, который открывается через несколько часов, и дальше тренд идет вверх, принося трейдеру прибыль. Для лимитной торговли в данной ситуации нет никаких предпосылок.

Выставить отложенный ордер на середину внутреннего бара невозможно, а для выставления его на середину материнской свечи нет никаких логических обоснований.

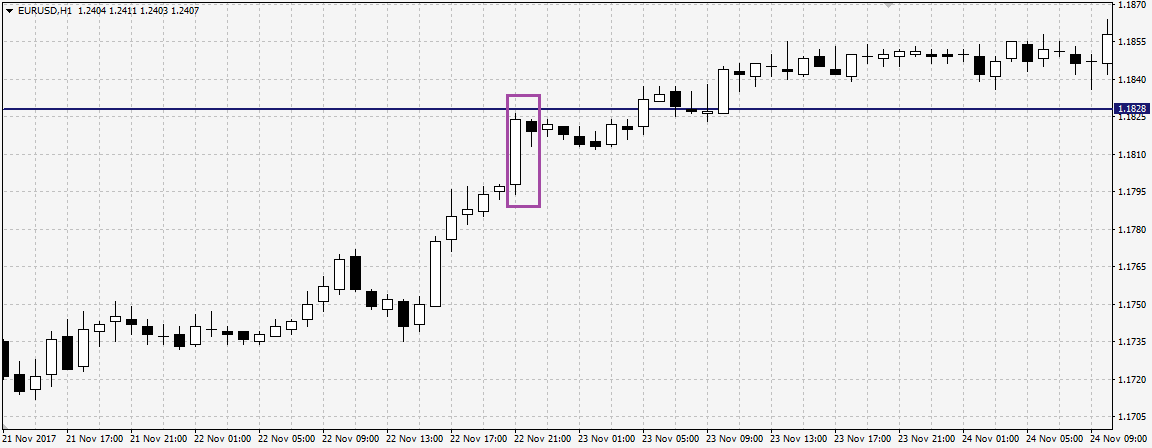

Случается, что сигнал не открытие сделки на откат по лимитному ордеру не срабатывает, даже когда для этого есть все предпосылки. Например, при формировании фигуры поглощения на скриншоте выше – выставление лимитного ордера на середину этой фигуры было вполне логичным.

Случается, что сигнал не открытие сделки на откат по лимитному ордеру не срабатывает, даже когда для этого есть все предпосылки. Например, при формировании фигуры поглощения на скриншоте выше – выставление лимитного ордера на середину этой фигуры было вполне логичным.

Однако из-за того, что сигнальная свеча оказалась слишком сильной, откатное движение не достигло выставленного отложенного ордера, и сделка не открылась. В этой же ситуации при торговле на пробой сделка открылась бы уже на следующей свече, а еще через несколько часов трейдер зафиксировал бы прибыль.

Заключение

Торговля по Price Action на откате обладает как достоинствами, так и недостатками. С одной стороны, этот стиль позволяет получить больше прибыли при меньших рисках в той же ситуации, когда торговля на пробой показывает менее привлекательную динамику. С другой – далеко не все паттерны ценового действия подходят для этого стиля, к тому же – даже подходящие сигналы порой не срабатывают, оставляя трейдера без прибыли.

Выбор стиля торговли во многом зависит от темперамента трейдера. Откатный метод подойдет терпеливым и консервативным специалистам, которые готовы ждать сигнала днями и даже неделями. В итоге такое ожидание будет вознаграждено высокими прибылями по каждой из сделок (а если какие и закроются в минус, то потери будут минимальными). Более агрессивным трейдерам больше подойдет торговля на пробой, позволяющая чаще входить в рынок, компенсируя небольшой размер профита и вероятные потери количеством прибыльных сделок.

С уважением, Власов Павел

TradeLikeaPro.ru

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|