Сегодня мы поговорим о нюансах и секретах валютного рынка Forex. Почему трендовые стратегии не совсем для него подходят, в чем секрет популярности роботов-сеточников, что движет долгосрочными трендами и можно ли торговать без стоп-лосса?

Форекс – рынок диапазонов

Описанный в учебниках хрестоматийный постулат трейдинга предлагает торговать рынок по тренду. Трейдер должен определить ярко выраженное направленное движение с помощью выбранной торговой системы. Подобные советы обычно проиллюстрированы в книгах примерно такой картинкой – «Покупай снизу; удерживай, пока растет; фиксируй на максимумах».

Проблема в том, что 99% процентов книг по трейдингу написаны для фондового рынка на основе постулатов Чарльза Доу, одного из создателей основных принципов технического анализа и первого индекса акций Dow Jones.

Глядя на этот биржевой индикатор, дошедший к нам из XIX века, можно увидеть оправданность трендовых стратегий на фондовом рынке, динамика которого визуально отличается от валютных торгов.

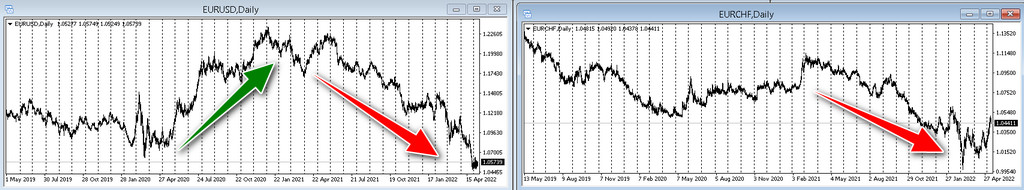

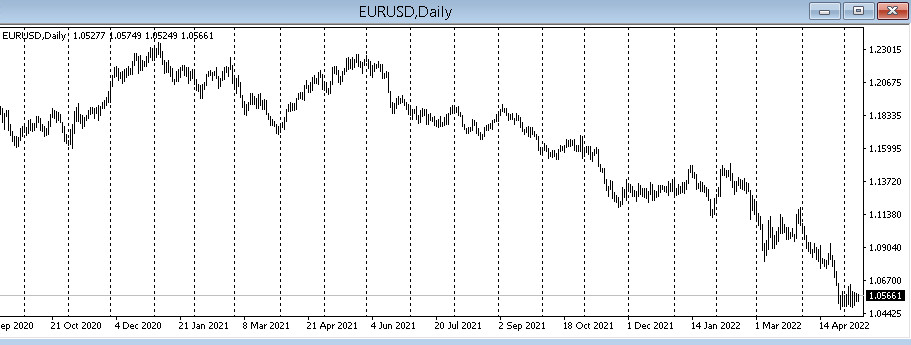

Например, на протяжении 5 последних лет, как и всегда, индекс Dow Jones показывал растущий тренд, преодолевший кризис 2020 года. Курс EURUSD за этот период колебался в пределах широкого диапазона 1,28 -1,05.

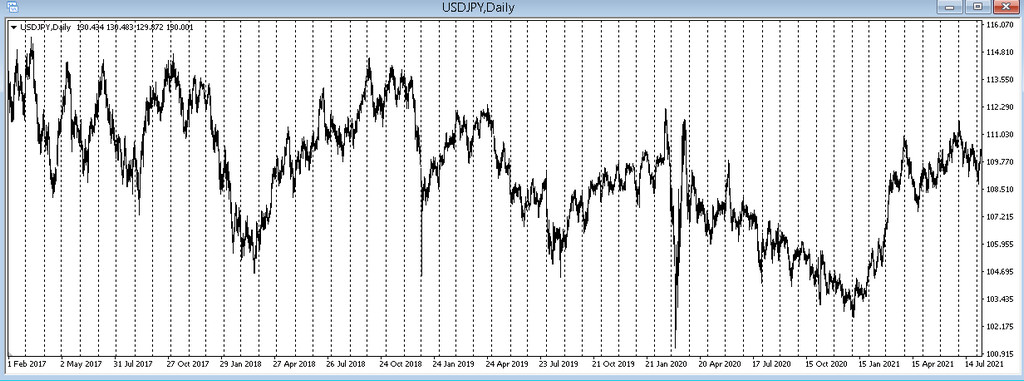

Аналогичная картина наблюдается в паре USDJPY, где на протяжении 4 лет курс доллара к иене менялся в диапазоне от 104 до 114.

Похожая картина сохраняется и для более мелких масштабов, где колебания основных валютных пар, называемых «мажорами» (major), проходят в ограниченных диапазонах: от одной четко различимой границы сопротивления до уровня поддержки.

Сильная экономика развитых стран ограничивает волатильность курса нацвалют в пределах 10-15%, в отличие от экзотических валют. Почти полувековая история рынка Форекс не имеет примеров падения/взлета major-пар на величину 50% и выше, как это происходит с рублем, турецкой лирой, рупией, Bitcoin или акциями фондового рынка.

Незначительная волатильность основных валют заставляет трейдеров использовать для заработка кредитное плечо, которое приносит $1 на каждый цент, если речь идет о леверидже (leverage, кредитное плечо) 1 к 100.

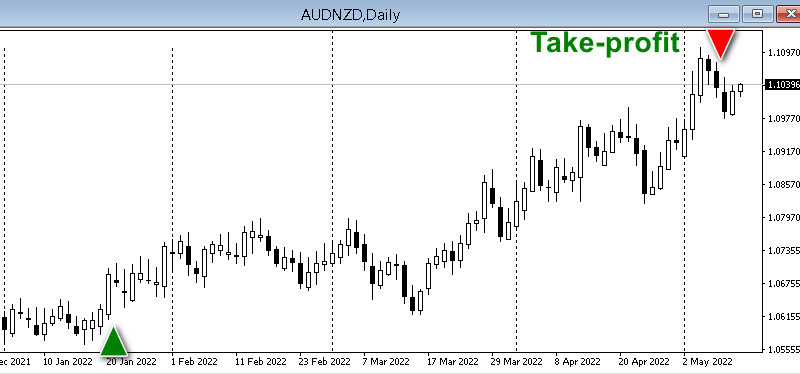

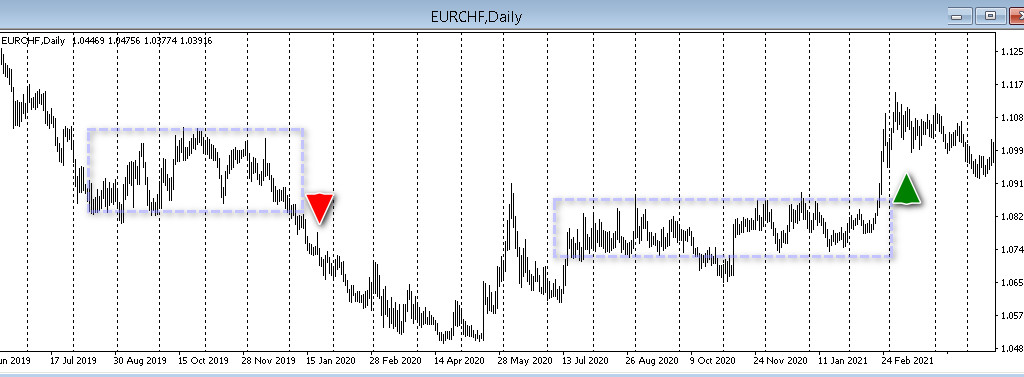

Несмотря на то, что значительную часть времени колебания валют Форекс проходят в диапазонах, ряд пар позволяет трейдеру зарабатывать на ярко выраженных трендах, например, EURUSD. Локальные направленные движения можно обнаружить даже в кросс-парах валют, где нет доллара. Две регионально близкие валюты евро и швейцарский франк (CHF) на графике свечей размером в один день иногда демонстрируют тренд, выходящий за границы диапазонных колебаний.

Как видно из вышеприведенных графиков, валютные тренды имеют значительную продолжительность. Трейдер может использовать для прогнозирования тренда не только технические индикаторы, но и простые фундаментальные показатели.

Что движет долгосрочными трендами на Форекс?

Курс национальных валют зависит от множества внутренних и внешних факторов, среди которых стоит особо выделить ВВП, уровень безработицы, политические события. Наиболее сильное и прямое влияние на валютные пары оказывает денежно-кредитная политика Центробанков, в частности уровень процентной ставки.

С 1976 года по настоящий момент Форекс работает по принципам Ямайской валютной системы, где стоимость валют выражена через доллар. Поэтому ставка ФРС США имеет решающее значение и влияет на все без исключения валютные пары.

Денежно-кредитная политика Центробанка стимулирует или охлаждает национальную экономику. Низкая процентная ставка снижает стоимость кредитов для коммерческих банков и фактически снижает стоимость денег.

С одной стороны, дешевые кредиты увеличивают инвестиции в производственный и непроизводственный секторы, создают новые рабочие места. С другой стороны, низкая ставка ЦБ уменьшает проценты по вкладам, стимулируя потребителя на траты.

Потребительская активность увеличивает розничные продажи и прибыль бизнеса. В конечном итоге начинает расти инфляция, которая приводит к падению курса валюты. Итак, понижение ставки ведет к падению курса валюты.

Со временем Центробанк вынужден повышать ставку, чтобы охладить рынки. Повышение ставки ведет к росту курса валюты.

Кредиты дорожают, проценты по вкладам растут, коммерческая и потребительская активность снижается, сокращаются рабочие места. Граждане переходят к накопительству, откладывая траты. Таким образом, ставка – это главный инструмент Центробанка для балансировки инфляции и дефляции.

Денежно-кредитная политика ЦБ – обширная и сложная тема. Не вникая в ее тонкости, трейдеры могут отслеживать курс нацвалют по простой разнице между ставками.

На момент написания статьи в Еврозоне установлены нулевые ставки, а ФРС США поднял этот параметр до уровня 1%. Грубо говоря, вклад в евро не приносит дохода, деньги инвесторов идут в доллары, где можно получить прибыль. Этим и объясняется затяжное падение EURUSD с ноября 2020 года, когда ФРС намекнула на долгосрочный цикл ужесточения монетарной политики.

Простое сравнение ставок Центробанков на основных валютных парах даст трейдеру понимание направления глобальных трендов. Анализ экзотических валют потребует знания «местной специфики». Курс нацвалюты не будет игнорировать смягчение или ужесточение монетарной политики Центробанка, но оно может быть отыграно «одним днем».

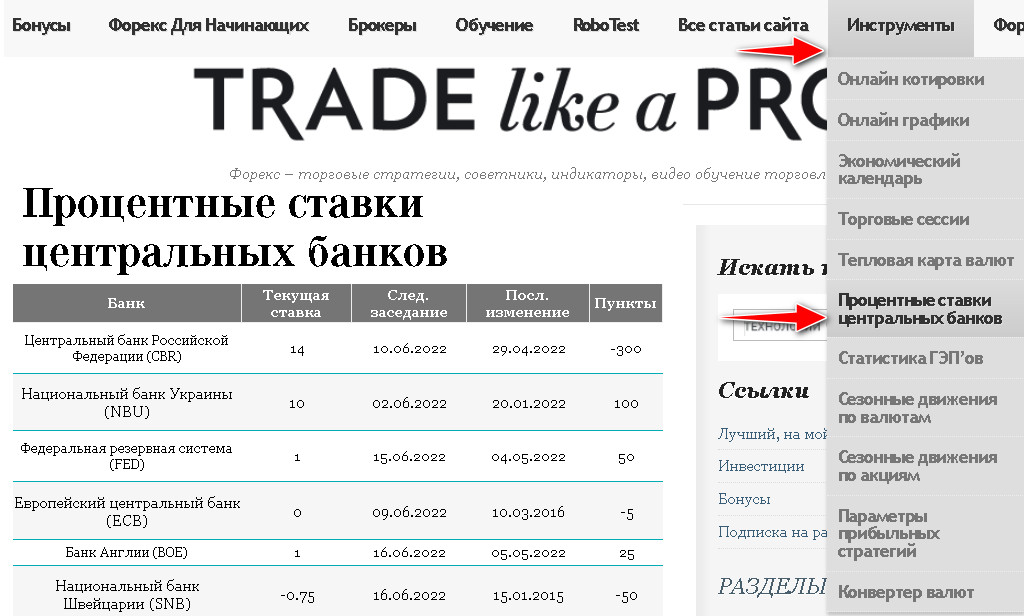

Размер ставок мировых ЦБ выкладывается на нашем сайте TradeLikeaPro в разделе «Инструменты». Выбрав в выпадающем меню пункт «Процентные ставки», пользователь получит доступ к таблице с названиями банков, текущим уровнем этого параметра и датой следующего заседания.

Таблица сопровождается историческим графиком изменений процентной ставки.

Важность данных монетарной политики Центробанков позволяет без труда найти эту информацию в Интернете. Статья по процентным ставкам есть в Википедии, но трейдеру лучше использовать специализированные онлайн-ресурсы с постоянным обновлением данных, например, investing.com.

Так как торговать рынок Форекс?

Любая торговая система для рынка Форекс потребует от трейдера изначально ответить на следующие вопросы:

- Таймфрейм;

- Торговля по тренду или в диапазоне, от этого будет зависеть набор индикаторов и правил теханализа;

- Размер стоп-лосса и тейк-профита;

- Процент прибыльных сделок, необходимый для отбора торговых систем на стадии тестирования.

Как уже упоминалось выше, большинство теоретиков выступают за трендовую торговлю, но статистика ПАММ-счетов показывает многолетний успех «ночных» и скальперских стратегий, торгующих в период низкой волатильности.

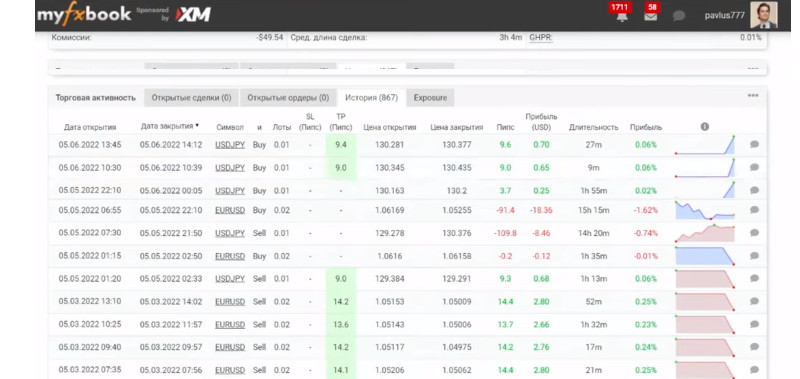

Счета ПАММ-управляющих недоступны для глубокой аналитики из-за закрытости целого ряда данных, но большинство трейдеров в мире пользуются сервисом Myfxbook.com. Сервис позволяет получать верифицированную торговую статистику по торговым счетам, публикуемую пользователями платформы.

Основной смысл Myfxbook состоит в том, чтобы трейдер мог открыто делиться торговыми результатами, реальность которых проверена с помощью сервиса. Дополнительно пользователь получает доступ к уникальной аналитике и возможности претендовать на капитал инвесторов, если им будет интересен показанный финансовый результат.

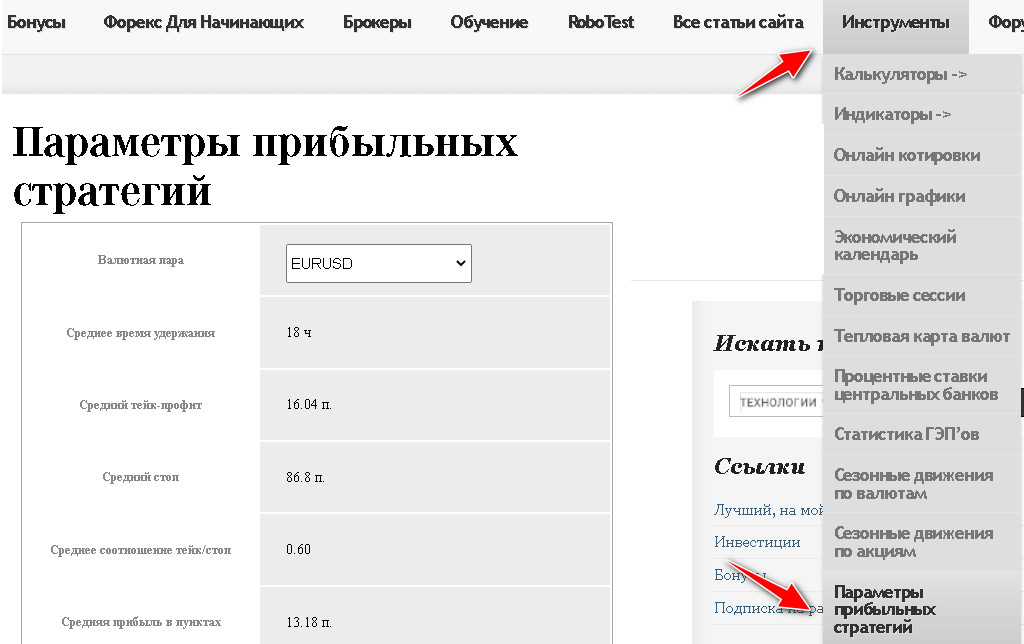

Команда сайта TradeLikeaPro проанализировала все счета Myfxbook с открытой статистикой, выделив из них около 6 000 прибыльных торговых систем. Эта выборка подверглась дополнительным фильтрам, исключающим тактики мартингейл, инвестиционных долгосрочных сделок и ряд других параметров, чтобы получить картину среднестатистических параметров прибыльных стратегий.

Статистика прибыльных счетов трейдеров сервиса Myfxbook

Статистика прибыльных счетов трейдеров на основе анализа открытых данных платформы Myfxbook выложена на нашем сайте в специальном разделе, который можно найти в выпадающем меню «Инструменты».

Несмотря на условную усредненность полученных значений вышеприведенной таблицы, цифры дают ответы на поставленные в предыдущем разделе вопросы и приводят к следующим выводам:

- Прибыльные трейдеры торгуют на таймфреймах от H1 и выше, судя по времени удержания сделки от 18 часов и выше;

- Прибыльные трейдеры используют широкие стопы. Средний выставленный стоп-лосс (SL) в несколько раз превышает средний тейк-профит (TP), но средний убыток по факту почти совпадает с полученной средней прибылью;

- Прибыльные трейдеры выходят, не дожидаясь срабатывания стоп-лосса;

Вероятно, трейдеры используют увеличенный стоп для защиты от случайных скачков волатильности. Размер SL в 60-70 пунктов превышает средний диапазон внутридневных колебаний. Реальные убытки показывают, что трейдеры предпочитают «закрываться руками», когда видят смену сигнала торговой стратегии или теханализа.

В показаниях TP другая картина: трейдеры фиксируют прибыль близко к ее средним показателям отложенных ордеров, т.е. прибыльные трейдеры автоматически выходят по тейк-профиту.

- Процент прибыльных сделок составляет от 53% до 66%.

Очевидно, реальные прибыльные стратегии не имеют ничего общего с поиском грааля. Показатели прибыльности достаточно скромные, но благодаря сопоставимым соотношениям стопа и тейк-профита они позволят трейдерам получать доход на длительном промежутке времени.

Как рассчитать стоп-лосс?

Как показывает статистика Myfxbook, размер стопа должен превышать диапазон волатильности курса валютной пары. Эта тактика поможет избежать «выноса» ограничивающих убыток отложенных ордеров, зоны скопления которых привлекают маркет-мейкеров возможностью совершать крупные сделки без сильного изменения валютного курса.

На рынке Форекс часто наблюдается картина, когда резкий рост или падение валютной пары неожиданно разворачивается, несмотря на массовое срабатывание SL. Разворот сопровождается обратным уверенным движением, как показано на картинке ниже.

В этом случае говорят, что маркет-мейкеры «охотились за стопами». Они заранее определили зону максимального скопления отложенных ордеров и «подтащили» в эту область котировки.

Чтобы не попадать в такие ситуации, достаточно опираться на знание, что Форекс – более диапазонный, чем трендовый рынок. При отклонении на грани волатильности и выше курс валютной пары с большей вероятностью развернется, чем продолжит тренд.

Поэтому ставить стопы желательно за границами дневной волатильности. Она определяется с помощью индикатора ATR.

На сайте есть отдельная статья, посвященная расчетам SL по этой методике.

Алгоритм в целом такой:

- Смотрим текущее значение Value ATR;

- Переводим его в пункты;

- Умножаем на подходящий коэффициент;

- Прибавляем/вычитаем из цены сделки.

Пример

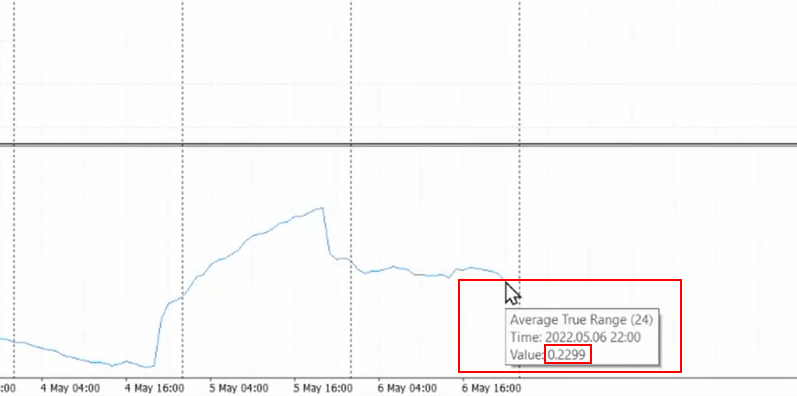

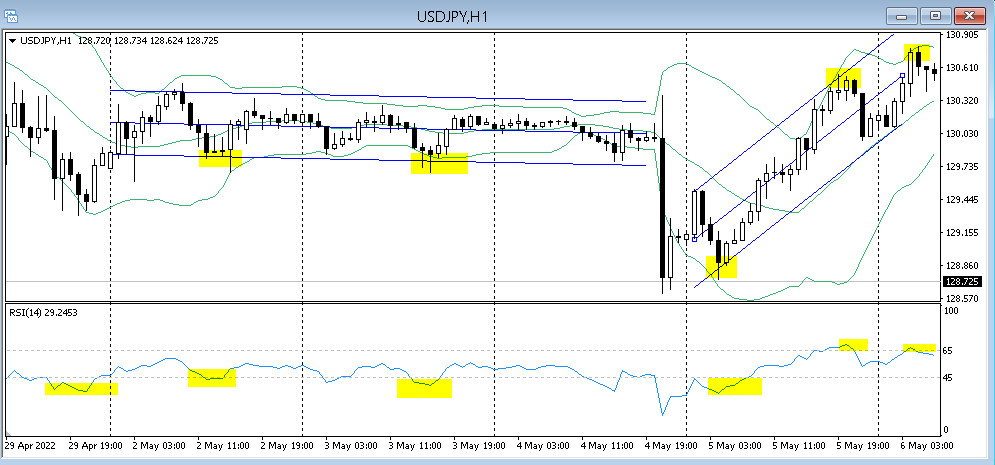

Если выбрать в настройках индикатора период 24 и применить к графику USDJPY H1, цифра ATR покажет волатильность в пунктах.

Полученный диапазон надо умножить на коэффициент 2 или 3 в зависимости от вида валютной пары.

На графике ниже представлена USDJPY, чей ATR равен 0,23. Пара считается волатильной, поэтому для расчета стопа подойдет коэффициент 3. Лонг или шорт по USDJPY должен быть прикрыт стопом, отступающим в данном примере на 69 пунктов.

Представленный расчет не может учесть все резкие изменения валютного курса. Трейдер должен быть готов к тому, что SL может сработать после выхода важной или неожиданной новости.

Также не стоит доводить ситуацию до срабатывания стопа, если сигнал стратегии изменился. Вспомните статистику Myfxbook, где реальный убыток гораздо меньше выставляемых SL.

Можно ли торговать без стоп-лосса?

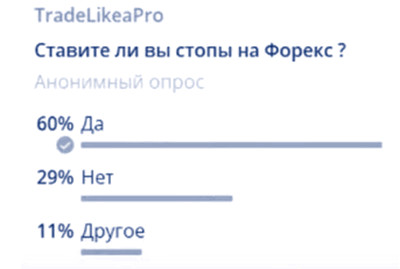

Судя по опросам в Telegram-канале TradeLikeaPro и в группе Вконтакте, не ставят стоп 30% трейдеров. 11% отметили некий альтернативный вариант SL, возможно, «стоп в уме».

К нему можно отнести вход в рынок по частям, сетки и даже мартингейл, который предусматривает усреднение убытков с одновременным увеличением размера позиции. Такие действия позволяют трейдеру закрыть позицию с меньшими потерями в момент отскока.

Каждый трейдер должен выбрать самостоятельно тактику расстановки стопов. Она может быть любой, но ограничение убытков не должно мешать сделке отрабатывать потенциальную прибыль.

Стратегии работы на рынке Форекс

Стратегии Форекс должны быть «привязаны» к особенностям выбранных валютных пар. Как было показано выше, большинство из них проводят часть времени в диапазоне. В этом случае трейдер может использовать тактику, основанную на возврате к среднему значению на краткосрочных периодах. На более долгосрочных периодах, от 4-часовых ТФ и выше, надежно себя проявят трендовые торговые системы.

Тактика возврата к среднему или равновесному значению основана на концепции регрессии, открытой антропологом и статистиком Френсисом Гальтоном. С ее помощью ученый описывал принцип наследования людьми физических характеристик, в частности роста сыновей, который стремится вернуться к средним значениям при очень низком или высоком росте отца.

Регрессия оказалась присуща любой системе, выведенной из равновесия экстремальными явлениями. Со временем ее параметры стремились вернуться к средним значениям.

Регрессия видна на графике валютных пар при трендовом и боковом движении. График USDJPY наглядно показывает, что при росте курса и движении в диапазоне ценовые выбросы к верхнему и нижнему пределам всегда заканчиваются возвратом к некой средней линии.

Определить экстремальные отклонения курса помогают осцилляторы – особый вид индикаторов, чьи значения ограничены диапазоном от 0 до 100 (0-1). С помощью настроенных зон перекупленности/перепроданности трейдер может прогнозировать моменты разворота котировок к средним значениям.

На примере осциллятора RSI и пары USDJPY видно, что сигналы работают лучше в диапазоне и хуже при трендовом движении. В этом случае может помочь использование лент индикатора Боллинджера, которые, сужаясь и расширяясь, прогнозируют переходные периоды от тренда к боковику.

Ленты тоже могут дать сигналы на возврат курса к скользящей средней линии индикатора. Например, расширение индикатора приравнивают к сигналам перекупленности/перепроданности.

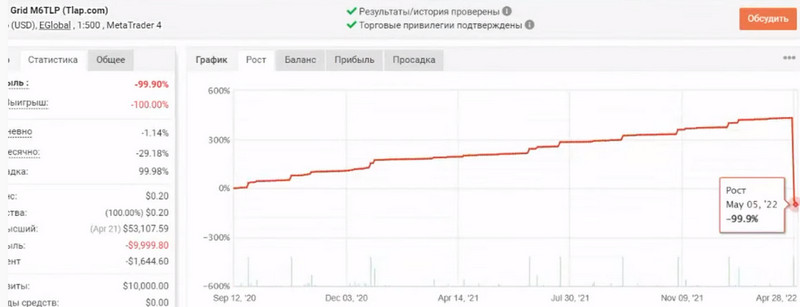

Особенности диапазонного движения рынка Форекс в совокупности со свойствами регрессии курса привели к возникновению стратегий с открытием сеток ордеров в зонах наиболее вероятного ценового отскока. Трейдеры создают роботов, открывающих по определенной тактике ордера по мере роста убытка.

Возврат к среднему дает возможность закрыть все позиции в ноль или с прибылью в момент отката. Трейдеры часто увеличивают размер каждой новой позиции, чтобы поднять вероятность покрытия образовавшегося убытка.

Такая стратегия получила название мартингейл и довольно широко практикуется ведущими ПАММ-управляющими Форекс. Она дает красивый график прибыльности из-за долгого отсутствия просадок и почти линейного роста депозита.

Слабым местом торговой системы становятся затяжные тренды. Большое количество ордеров многократно увеличивает убыток, который в определенный момент приводит счет к стоп-ауту – минимальному уровню депозита, при котором брокер принудительно закрывает позиции.

Несмотря на критику мартингейла, статистика показывает более длительный отрезок позитивной работы подобных счетов, в отличие от большинства любых других торговых систем. Торговать роботом успешно получается даже у новичков, если они правильно эксплуатируют стратегию и устанавливают рекомендуемые настройки мани-менеджмента. Используя сетку, надо помнить про высокую вероятность слива депозита и периодически выводить прибыль.

На сегодняшний день самый старый советник-мартингейл Forex Взломщик Pro, запущенный на сайте TradeLikeaPro в разделе RoboTest, приносит прибыль с 2015 года. Ряд ПАММ-сервисов имеют счета сеточников, датированные 2014 годом.

Кроме трендовых стратегий и мартингейла, к отдельной категории стоит отнести скальперов. Это трейдеры, открывающие большое количество позиций внутри дня, чтобы закрыться с прибылью в несколько пунктов на «рыночном шуме».

Ликвидность Форекс приводит к высокой частоте колебаний курса внутри свечи любого таймфрейма, что позволяет взять 5 или 10 пунктов, открываясь по локальному тренду или на отскоках от круглых числовых уровней. При этом скальперы используют большой уровень стоп-лосса, который иногда срабатывает.

Движение валют в диапазоне открывает возможность для заработка на выходе цены из бокового движения. Трейдеры выставляют отложенные ордера выше и ниже границ таких каналов.

Изменение экономической ситуации приводит к критическому повышению или понижению курса, которое оборачивается импульсным движением из-за массы отложенных стопов на краях долгосрочного канала. Курс выходит на новый уровень и снова начинает формировать боковик.

Заключение

Рынок Форекс по своей сути не является трендовым рынком, колебания основных пар часто идут в широком диапазоне. Стратегии торговли по тренду применимы для больших таймфреймов на дневных свечах. В этом случае понять направление изменения курса поможет анализ монетарной политики Центробанков.

Внутри дня оптимально торговать по тактике возврата к среднему значению, определив верхнюю и нижнюю границы диапазона с помощью осцилляторов или других индикаторов, где можно выделить сигналы перекупленности/перепроданности.

Колебания в диапазоне открывают для трейдера возможность торговать на пробой боковика. При удачном сочетании пробойная стратегия поможет компенсировать часть убытка благодаря резкому изменению цены при выходе из диапазона.

Размер стоп-лосса для торговли должен учитывать волатильность рынка с запасом, чтобы избежать случайного срабатывания и убытка. Стоп может быть заменен тактикой входа по частям или сеткой ордеров. Скальперские стратегии тоже требуют стоп-лосс большого размера.

С уважением, Павел Власов

Tlap.com