Здравствуйте, коллеги-трейдеры!

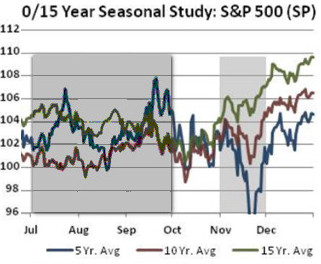

Наверное, каждый из нас слышал выражение «Рождественское» или «Новогоднее ралли». Термин относится к фондовому рынку США, характеризуя сезонный мощный тренд биржевых индексов в конце или в начале года.

Национальные валюты и доллар также не остаются в стороне, реагируя на общемировой подъем рынка акций. Как ралли происходит на форекс, какие инструменты наиболее четко реагируют на новогодние тренды, статистика прошлых лет – все это в нашем сегодняшнем материале.

Причины роста рынка акций перед Рождеством и Новым годом

Акции 30 американских компаний старейшего индекса Dow Jones демонстрируют подобное восходящее движение два века подряд с вероятностью в 80%. Остальные биржевые индексы повторяют такие движения в 65-75% случаев, находясь под влиянием различных внутренних экономических, сырьевых, национальных и политических факторов.

В основе роста акций, который можно условно разделить на два предновогодних этапа, лежат субъективные причины. Рождественские распродажи поднимают экономические индикаторы потребительского спроса и разгоняют инфляцию. Спекулянты стараются заранее сформировать позиции, чтобы зафиксировать прибыль на импульсном росте в начале декабря по факту выхода экономической статистики.

Если индикаторы значительно превышают ожидания аналитиков, и при этом отчеты крупных компаний за предыдущие три квартала показывали рост прибыли, то биржевые индексы пойдут на вторую волну роста. Инвесторы купят акции в расчете на положительные годовые отчеты, которые выйдут сразу после длинных новогодних праздников.

Валютный рынок Форекс в Рождество и Новый год

Как уже было сказано выше, американские биржи имеют самую высокую вероятность показать рождественское ралли. Фондовый рынок напрямую связан с национальной валютой, а рост инвесторских аппетитов к риску и, как следствие, к покупке акций в США приводит к укреплению доллара во всех валютных парах.

Это означает, что с большой долей вероятности в конце ноября и весь декабрь мы будем наблюдать либо снижение курса остальных валют, либо флэт, если местный фондовый рынок вырастет больше американских индексов.

Силу тренда доллара в каждой конкретной паре определят:

- Ожидания по изменению ставки ФРС;

- Экономические показатели США конца ноября и начала декабря;

- Состояние экономических индикаторов национального фондового рынка;

- Стоимость сырья для зависимых экономик;

- Относительная сила и текущий рост ВВП США по отношению к аналогичным показателям других развитых стран.

Ставка ФРС, как и учетные проценты по кредитам других стран, в последние 5-10 лет падала до нуля. Наметившийся рост вновь сменился политикой смягчения, что привело к глобальным изменениям трендов сезонных графиков валют.

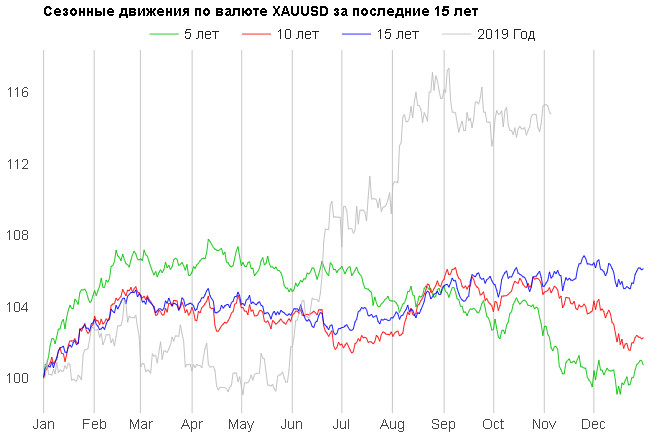

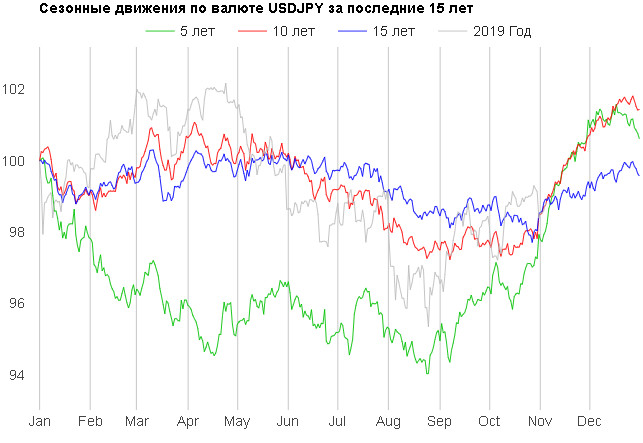

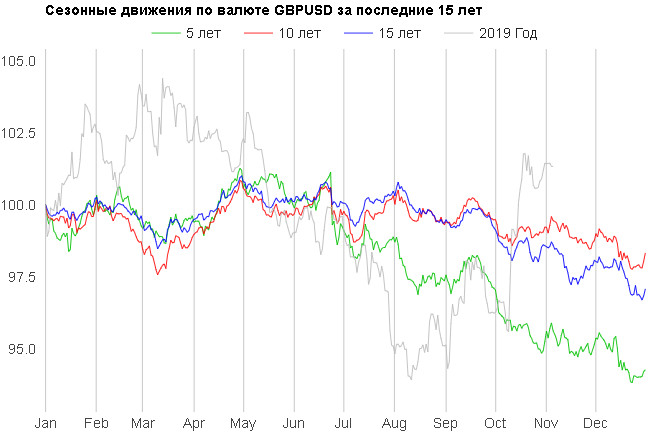

В нашем инструменте сезонности можно наблюдать усредненные курсовые колебания валют, разбитые по месяцам года. Обратите внимание, как они начали меняться в периоде 5 и 10 лет относительно длительного 15-летнего отрезка. Причина этого – накачка нацэкономик «дешевыми кредитами» в последние годы.

Проблему хорошо иллюстрирует золото: пара XAUUSD традиционно росла в ноябре и продавалась в декабре, а высвобожденные инвестиции шли на покупку акций. Последние пять лет золото проигрывает доллару, как и остальные валюты. При низкой или даже нулевой инфляции инвесторы предпочитают купить облигации трежерис, чем драгоценный металл.

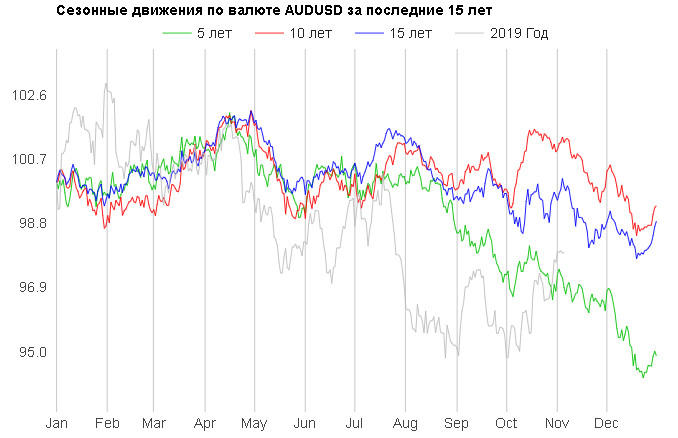

Подобная специфика спроса ударила по паре AUDUSD. Зависящая от добычи золота валюта сменила нисходящий 15-летний сезонный тренд на крутое пике в последнюю пятилетку. Возможно, ко Дню Благодарения трейдерам стоит поискать точку входа в продажи и попытаться удерживать позицию весь декабрь.

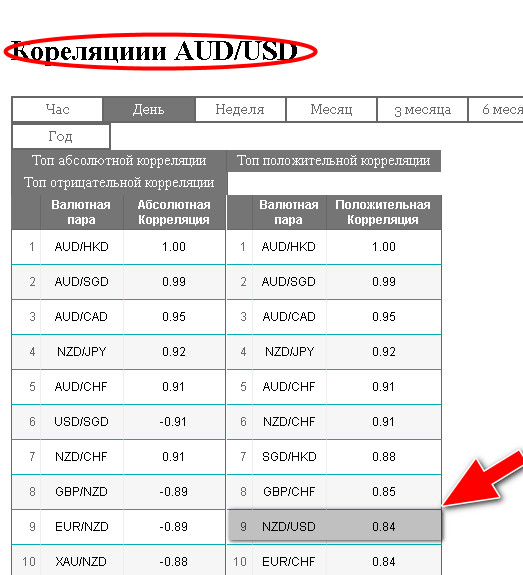

Любителей валютного арбитража может заинтересовать возможность хеджирования продажи AUDUSD позицией лонг по NZDUSD (или покупка кросса). Если австралийская валюта падает из-за обесценивания золота, то экономика и валюта Новой Зеландии больше зависит от поставок молочной и сельскохозяйственной продукции.

Какой Новый год обходится без застолья? На самом деле ритейлеры будут набирать товары впрок, чтобы «пережить длинные выходные». Региональные валюты AUD и NZD связаны корреляцией, индикатор показывает взаимосвязь котировок 84%. Если шорт AUD начнет «минусить», убытки может покрыть новозеландская валюта.

Нулевая ставка Европейского Центробанка, проблемы с экономикой и Брексит привели к росту неопределенности в тренде евро на 10- и 5-летнем участках. Сезонный график показывает, что трейдеры-среднесрочники могут попасть в «пилу флэта», который может привести к потерям из-за отсутствия четкого тренда в совокупности с высокой предновогодней волатильностью.

В Японии минусовая ставка существует долгое время, что привело к частому росту пары USDJPY в ноябре и декабре. Трейдеры могут использовать обратную пирамиду или тактику сеток, которая может оправдать себя за два месяца.

GBPUSD отыгрывает ралли в ноябре, когда валюта находится под влиянием национального фондового рынка. Расписание заседаний Центробанков – еще один фактор рождественского ралли фунта стерлингов. Банк Англии собирается в ноябре, когда ФРС не проводит встреч.

В этом году фактор сезонности может победить Брексит, четырехлетний развод с Евросоюзом подходит к финалу, что может непредсказуемым образом отразиться на ставке и курсе валюты.

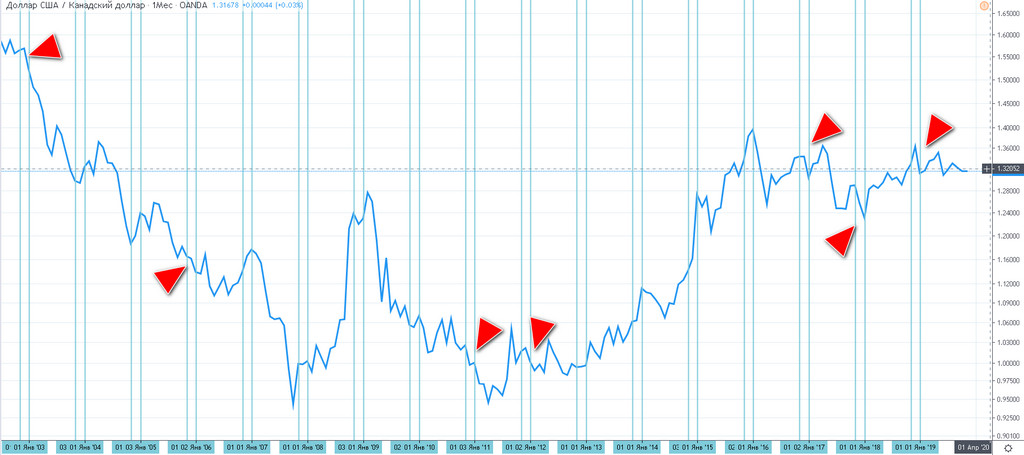

Более привлекательной идеей может стать продажа близких к США региональных валют – мексиканского песо (USDMXN) и канадского доллара (USDCAD), которые находятся под сильным негативным влиянием рождественского фондового ралли.

Рубль также часто сдает позиции под Новый год, но применительно к текущей ситуации российская валюта может пойти против обычного тренда, так как ожидается новый виток сокращения добычи нефти ОПЕК+ на декабрьской встрече участников расширенного соглашения с картелем.

Как часто отрабатывается закономерность зимнего ралли на рынке Форекс?

Сервис сезонных движений валютных пар оперирует средними относительными величинами, что не дает возможности понять вероятность возникновения описанных выше трендов. Почти все они основаны на укреплении курса доллара вследствие роста спроса на валюту из-за взлета цен на американские акции.

На рисунке ниже отмечены промежутки ноябрь-январь с 1999 года по 2018 год по биржевому индексу S&P 500. За 20 лет ралли срывалось 5 раз, а если учитывать вход в однозначно кризисном году – 6 раз, что ставит стратегию в ряд среднестатистических торговых тактик.

Если применить подобную простую методику проверки эффективности входов на ралли к паре USDCAD, результат окажется хуже: на протяжении 15 лет тренд в 50% случаев не оправдывал ожиданий трейдеров.

Вместо заключения: «No Silver Bullet»

«Серебряной пули нет» – это расхожее выражение американских трейдеров наиболее применимо к тем, кто надеется ежегодно зарабатывать на ралли. Как и другие подобные, эта торговая стратегия основана на вероятности события, что не позволяет полностью на него положиться, открыв сделку.

Безусловно, само по себе знание об этом феномене может сыграть свою роль в принятии решения для входа. Например, сделки в контртренд при наличии сильных сопротивлений или поддержек заставят более тщательно искать признаки их ложного пробоя. Каждый сам может решить, как использовать полученную информацию в качестве сезонного дополнительного фильтра к уже существующей торговой системе.

С уважением, Иван Петров

Tlap.com

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|