Среди множества различных информационных источников порой довольно трудно найти необходимую информацию и собрать ее в единое целое. Связано это по большей части с тем, что большинство авторов книг, статей и курсов по трейдингу – люди, далекие от математики. Поэтому многие вещи описываются поверхностно, некоторые моменты трактуются вообще неверно. Вторая проблема заключается в том, что многие любители Форекс также люди, глубоко не разбирающиеся в этой самой математике, а некоторые нюансы того же мани менеджмента было бы сложно понять, не углубляясь в дебри формул.

Сегодня мы с вами разберем, что же такое критерий Келли и как его применять на рынке без сложных формул и математических терминов. Все выводы и доказательства, исследования, теоремы и прочие сложности – будут опущены, а вместо этого я расскажу о самих результатах всех страшных вышеперечисленных вещей простым и понятным языком.

История критерия Келли

Как и стратегии Д‘Аламбера с Мартингейлом, критерий Келли известен любителям ставок на спорт уже много лет. Проблему оптимальной ставки пытаются решить еще с восемнадцатого столетия, с обсуждения Даниилом Бернулли Санкт-Петербургского Парадокса. Даже в этом вопросе точки зрения разделились – одни пытаются минимизировать вероятность потерять весь депозит за определенное количество будущих сделок, другие же, наоборот, хотят за это количество сделок получить максимально возможный прирост. Еще один подход состоит в том, чтобы оценить деньги, используя функцию полезности. Иными словами, все сводится к тому, чтобы максимально полезно использовать свой депозит. Даниил Бернулли в 18 веке использовал функцию полезности при попытке решения Санкт-Петербургского Парадокса, но безуспешно.

О формуле вспомнил Джон Ларри Келли в 1956 году, заметив ее некоторые интересные свойства. В то время он работал на фирму AT&T Bell Laboratories, занимающуюся телекоммуникациями, электронными и компьютерными системами. Строго говоря, эта формула была им применена именно в этой сфере. Затем, пятью годами позже эти свойства были изучены и обобщены в исследовании Бримана. Ну а уже Марковиц в том же году решил применить формулу к ценным бумагам. А спустя еще год, в 1962 году, Эдвард О. Торп подробно описал критерий в первом издании своей книги Beat the Dealer («Побить дилера»). Такая вот нелегкая история у этого критерия, названного не в честь реального автора и получившего распространение на финансовых рынках также по воле совсем другого человека.

Что такое критерий Келли и как его рассчитать?

Критерий Келли обладает рядом свойств для заданной торговой системы с положительным математическим ожиданием и вот самые «волшебные» из них:

- размер капитала неограниченно растет;

- вероятность разорения игрока стремится к нулю при увеличении числа трейдов.

И действительно, при применении критерия Келли капитал будет расти быстрее, чем при применении любого другого метода управления средствами. На самом деле, определяя размер лота по этому методу, трейдер действует оптимально, но только в очень частном случае. Под самой оптимальностью тут понимается вот что:

- максимально быстрое достижение капиталом заранее заданной величины;

- достижение максимальной величины капитала после фиксированного числа сделок.

Пахнет разгоном, не так ли? Совершенно верно, и немного позже вы поймете, почему.

А для начала давайте разберемся с формулой критерия Келли. В литературе можно найти огромное количество различных формул для расчета, и все они будут верны. В сети встречается очень много вариантов формул для беттинга, которые также авторы статей пытаются применить к финансовым рынкам. Самая общая из встреченных мной формул выглядит так:

X = p – q/w, где:

p – вероятность выигрыша;

q – вероятность проигрыша;

w – средняя величина выигрыша (также часто рекомендуют использовать среднюю величину выигрыша относительно среднего проигрыша).

Исходя из формулы, вы всегда должны ставить в каждой сделке x от размера вашего капитала. То есть если x = 0.1, то при каждой сделке нужно ставить 10% от вашего капитала. Приведенную выше формулу далее давайте будем называть «простым» критерием Келли.

Если TAKE PROFIT = STOP LOSS, т.е. W=1, формула упрощается до: F = P(W) — P(L).

Таким образом, если вероятность выигрыша составляет 60%, то F=20%.

Давайте попробуем применить критерий Келли, высчитанный по такой формуле, к системе со стопом, тремя уровнями тейкпрофита, безубытком, двумя различными видами трейлинг стопа и выходом по стохастику:

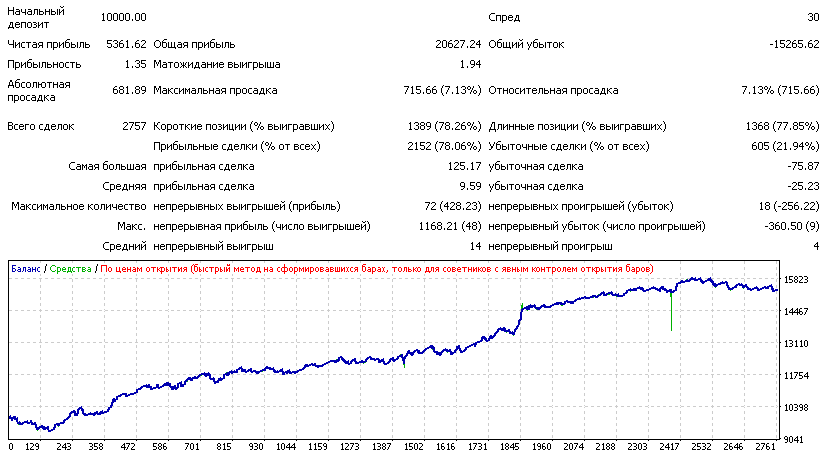

Система имеет 78.06% прибыльных сделок со средней прибылью 9.59$ и средним убытком -25,23$.

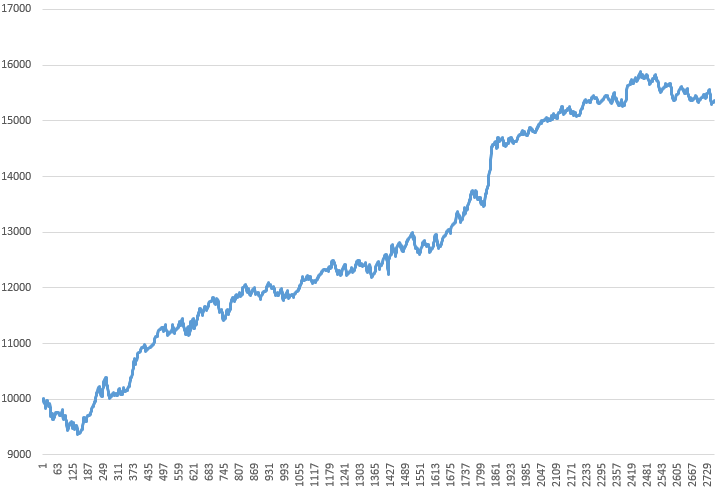

Давайте перенесем статистику в Excel, чтобы дальше производить наши вычисления. Построим график прироста депозита фиксированным лотом 0.1:

Теперь рассчитаем для нашей системы критерий Келли по формуле X = p – q/w:

Х = 78,06 – 21,94/(9,59/25,23) = 20,32%.

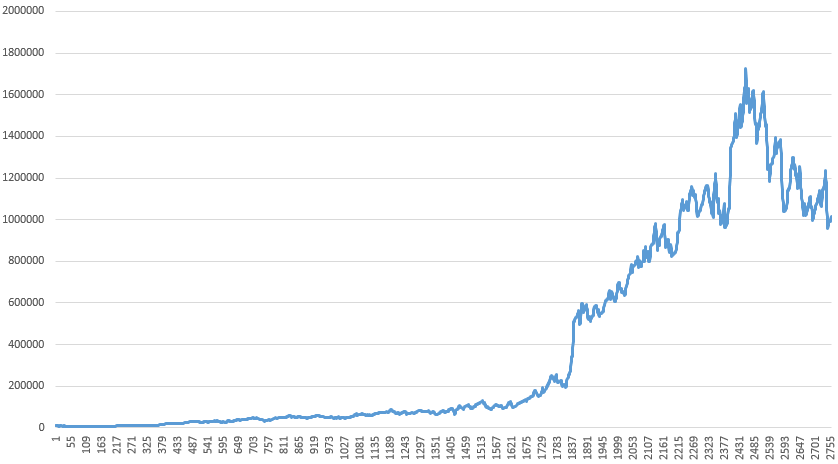

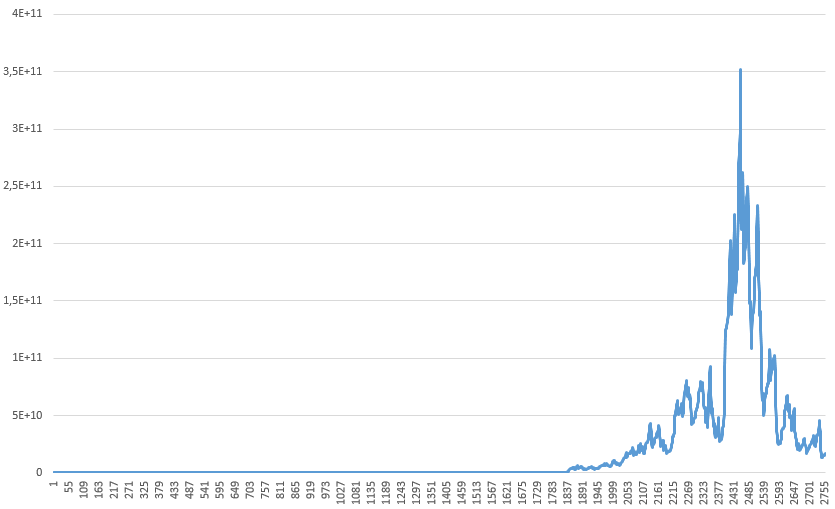

Соответствующий график:

Наш депозит показал пик на отметке 1 724 000, а затем мы попали в серию неудачных сделок, что снизило наш баланс до 997 000.

Оптимальность критерия Келли

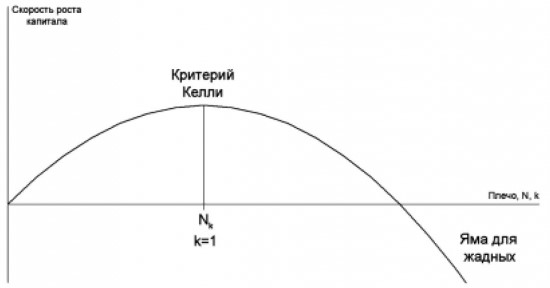

Относительная скорость роста капитала в зависимости от выбранного плеча будет пропорциональна k-0.5*k^2, где k – критерий Келли. Первое слагаемое понятно – в первом приближении скорость должна быть пропорциональна плечу, так вроде бы и следует из здравого смысла. Второе слагаемое описывает убыток пересчета, который при небольших плечах практически незаметен, но быстро увеличивается с ростом плеча и после Келли жестко убивает доходность в ноль – территория больших критериев заканчивается «ямой для особо жадных».

С увеличением плеча прибыль растет линейно, а убыток пересчета, как видно из формулы, нарастает квадратично. Это приводит к тому, что с увеличением плеча общая доходность торговли растет все меньше и меньше, а после достижения некоторого оптимума начинает падать и вскоре уходит в минус. Получается странная вещь – имеем, к примеру, довольно неплохую стратегию с множеством прибыльных сделок, принимаем решение поднять плечо до максимума с целью выжать побольше дохода, и в результате неожиданно получаем полную потерю счета.

Скорость роста достигает оптимума при значении плеча Nk, соответствующему критерию Келли, и с дальнейшим повышением плеча начинает снижаться, быстро достигая нуля и уходя в отрицательную зону для избыточно больших плеч («яма для жадных»). Теперь должно быть понятно, что есть оптимальное плечо, на котором мы имеем максимальную доходность, и выше которого убыток пересчета начитает убивать прибыль. С увеличением плеча выше оптимального, несмотря на растущую волатильность счета, итоговая прибыль становится все меньше и меньше.

Выходит, нельзя повышать плечо, не зная заранее его оптимальный по Келли уровень для используемой стратегии. Результаты могут неприятно удивить. Выше критерия Келли следует обрыв доходности вниз, можно влететь в него и попасть в «яму для жадных». Именно поэтому не стоит использовать полученный критерий без искусственного уменьшения.

Ограничения стандартной формулы

Почти нигде не написано, что в такой формулировке критерий Келли предполагает, что в торговой системе могут быть только результаты:

-1хСтавка (то есть трейдер проигрывает при х=0.1 ровно 10% от депозита);

+ wхСтавка (то есть или выигрыш w, или проигрыш -1).

Такой вариант, как вы видите, довольно частный случай, в котором исхода у сделки может быть только два – либо стоп лосс, либо тейк профит. А вот более обобщенный вариант, где возможно большое число различных результатов каждой сделки (например, в системах с применением безубытка, трейлинг стопа и выхода по системе), такой вариант расчета не подойдет.

Поэтому необходимо обобщить формулу расчета критерия Келли. Опуская теоретические выкладки, доказательства и формулировки, я приведу лишь конечный результат.

Обобщенная формула критерия Келли

Пусть у нас есть торговая система, которая дала следующие результаты {ai,ki} при i=0…n, где k – количество сделок с одним результатом, a – их результат, i – количество сделок. Чтобы было понятнее: мы совершили по системе кучу сделок и разбили эти сделки по результатам. Получилось у нас, например, 10 сделок по бу (0%), 30 сделок с профитом 2%, 20 сделок с убытком -3% и так далее. Таких вариантов у нас может быть сколько угодно много, их i штук. В каждом таком наборе у нас количество сделок с одним результатом (k) и сам результат (a). Если a>0, то сделка или сделки закрылись с прибылью, если a<0, то с убытком.

Сделки с нулевым результатом можно отбросить, на конечный результат системы они не влияют. Теперь будем считать, что все сделки (или кучки сделок с одинаковыми результатами) у нас упорядочены по возрастанию, при этом у нас есть хотя бы одна кучка убыточных сделок, то есть a1<a2<a3…<ai. Если не было ни одной убыточной сделки, значит либо вы что-то сделали не так, либо, если все сделали так, то оптимально в таком случае в каждой сделке рисковать всем капиталом. Итак.

Торговая система с исходами {ai,ki} при i=0…n даст доход, только если сумма всех aiki > 0. А случается такое, когда математические ожидание системы положительно. Если сумма всех aiki меньше либо равно нулю, система обречена на слив и никакая система управления капиталом тут не поможет.

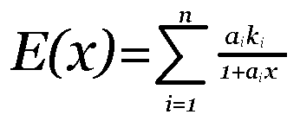

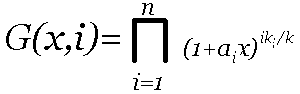

Введем функцию:

Известно, что существует и единственно 0<f<-1/a1, такое, что E(f)=0. Оптимальная ставка равна x0=min(f,L).

Максимальный риск в одной сделке равен |ai|x0.

Средний размер капитала после i сделок, считая, что начальный капитал равен 1, при ставке x можно определить по формуле:

Если ставка x удовлетворяет условию G(x,1)>1, то, ставя x, трейдер пришел к успеху.

И последний пункт, касающийся скорее сравнения двух систем. Пусть у нас есть две системы {a1i,k1i} и {a2i,k2i} с положительным математическим ожиданием, которые были испытаны на одинаковом интервале времени. Первая система сделала i1 сделок, вторая i2 сделок, трейдер ставил в первой системе х1, во второй х2. Тогда первая система будет эффективней второй, если G1(x1,i1)>G2(x2,i2).

В итоге при решении уравнения из пункта 2, мы получим критерий Келли. Решать это уравнение лучше всего при помощи специализированных математических программ, например, MathCAD. Можно также воспользоваться Excel и инструментом «Поиск решения». Четвертый и пятый пункты служат для оценки эффективности торговой системы и позволяют оценить средний прирост капитала. Рассчитанный по данной формуле, критерий Келли будет обладать всеми достоинствами, перечисленными выше – нулевой вероятностью разорения и оптимальной скоростью прироста капитала.

Применение на практике

Скорее всего, если вы дочитали до этого места, вы все равно так и не поняли, как же рассчитать критерий Келли. Разберемся на простом примере. Итак, у нас есть трендовая система, которая сделала 100 сделок, 10 из которых дали результат +20%, еще 30 дали +40%, остальные были проигрышными – двадцать по -30% и сорок по -10%. Напомню: доход и убыток считаются, как процент от размера капитала до сделки. Система делает всего 30 сделок в год – система трендовая, скажем, на дневках, работает по одной валютной паре. Итак, мы имеем 4 различных исхода +0.2, +0.4, -0.3, -0.1, а повторялись они 10, 30, 20 и 40 раз, то есть у нас есть a1…a4 и k1…k4. Для начала давайте проверим, что математические ожидание положительно, иначе не имеет смысла применять критерий Келли. Подставим в формулу из 1 пункта: 0.2*10+0.4*30-0.3*20-0.1*40 = 2+12-6-4 = 4>0, все хорошо, система может давать прибыль. Составим уравнение из пункта 2:

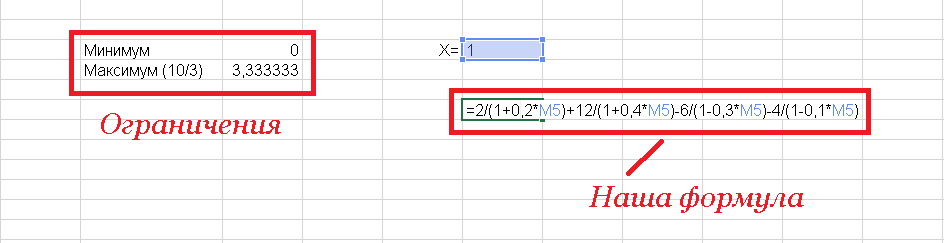

E(x) = 0.2*10/(1+0.2х) + 0.4*30/(1+0.4х) – 0.3*30/(1-0.3х) – 0.1*40/(1-0.1х) = 2/(1+0.2х)+12/(1+0.4х)-6/(1-0.3х)-4/(1-0.1х) и E(x) = 0. Также у нас есть критерий – при E(f)=0 у нас есть единственный корень уравнения 0<f<-1/a1. a1 = -0.3, -1/a1 = -1/-0.3 = 10/3. Дальше используем любую программу для решения уравнения. Нам нужно подобрать х перебором таким образом, чтобы уравнение стало равно нулю, а х при этом находился в пределах от 0 до 10/3. Я воспользуюсь для этого поиском решения в Excel:

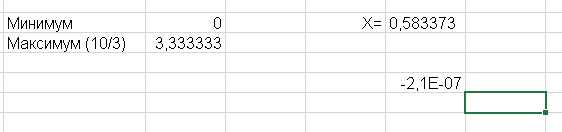

Наша формула и будет целевой ячейкой, которую нужно приравнять к нулю изменяя ячейку с Х. Как пользоваться этим инструментом, вы наверняка знаете, а если нет, просмотрите курс Excel Trader. Вот что у меня получилось в результате перебора:

Это почти ноль, но все же округлим немного Х в меньшую сторону, до 0.58. То есть оптимальная ставка в нашем случае 0.58% от капитала. В случае, если у вас использовалось в торговле кредитное плечо, необходимо привести результаты к плечу 1:1. То есть без изменений можно брать тесты торговых систем лотом 0.1 при депозите 10 000$. В противном случае нужно результаты каждой сделки приводить в соответствующий вид.

Более сложный пример

Немного выше я давал статистику по реальной системе. Сейчас мы с вами рассчитаем критерий Келли для этой торговой системы, используя Excel.

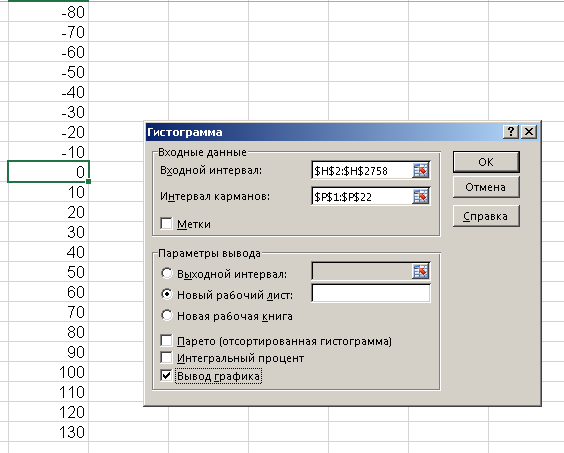

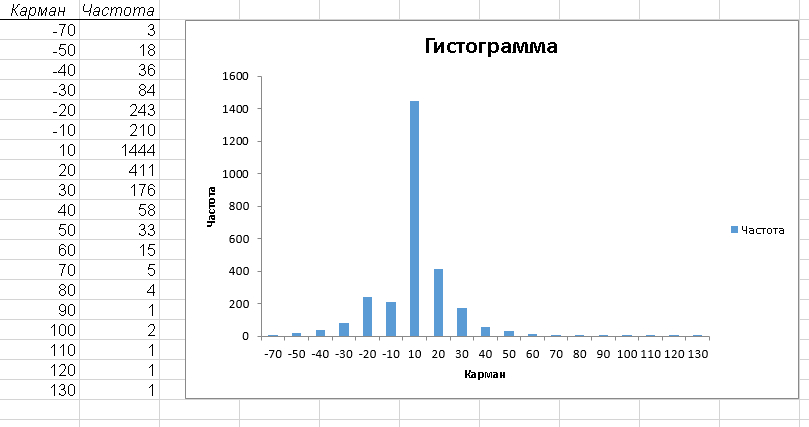

Готовим данные для построения гистограммы:

Возьмем карманы по 10:

Строим гистограмму распределения результатов сделок и убираем нулевые результаты:

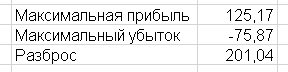

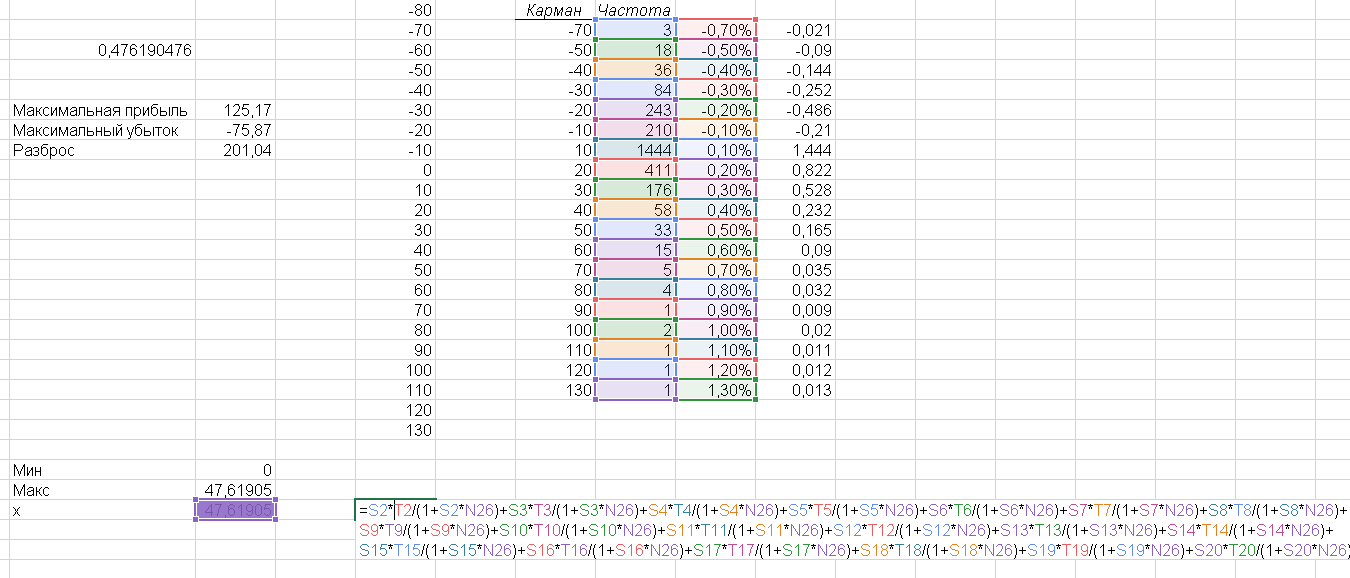

Определим минимум и максимум f: 0<f<-1/a1. Для этого найдем а1. Для этого вычислим максимальный убыток в процентах от начального депозита и умножим на количество таких сделок. В моем случае это (-70$/10 000$)*3 = -0,021. Тогда максимальное f = -1/-0,021 = 47,62.

Далее введем нашу длинную формулу:

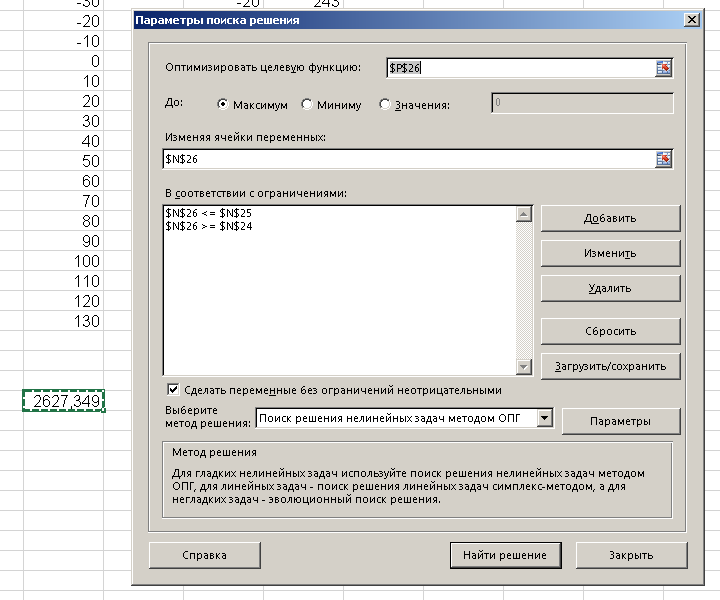

Затем воспользуемся инструментом «Поиск решения» и найдем критерий Келли:

В этом случае он равен 47,6%:

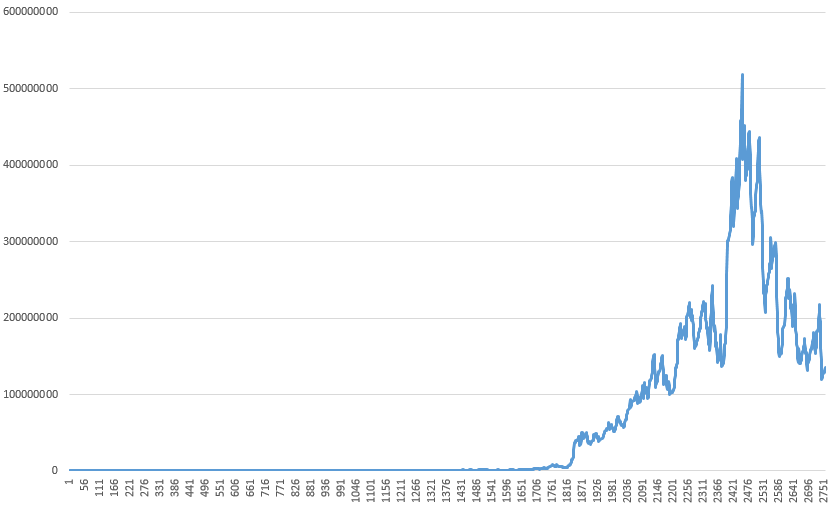

Как видите, прирост депозита еще более значительный, а значит наша ставка более оптимальная. При этом депозит опускался до 2000$. А теперь давайте применим немного увеличенный критерий Келли:

Как видите, максимальный прирост депозита достиг астрономических величин, но как только началась серия неудач, мы стремительно ушли чуть ли не к тому, с чего начинали. При этом перед достижением максимума мы опускались до 250$ на депозите.

И действительно, получается максимально быстрый рост депозита. Но просадка экстремально велика – около 80%. Именно поэтому я и говорил про разгон. Если не ошибиться с тестированием и с расчетами, критерий Келли точно скажет, каким процентом от депозита нужно рисковать, чтобы получить максимальную доходность. Но такая торговля будет, безусловно, «на грани».

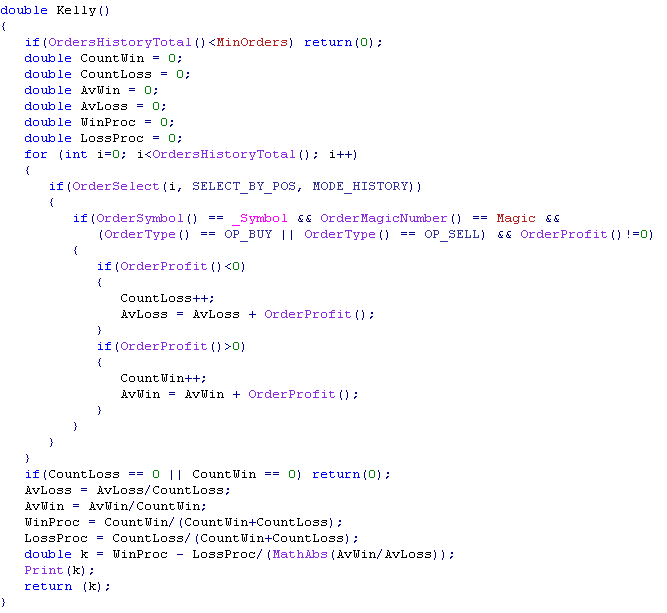

Функция критерия Келли для советников

Ну а вот как выглядит функция для расчета простого критерия Келли для советников:

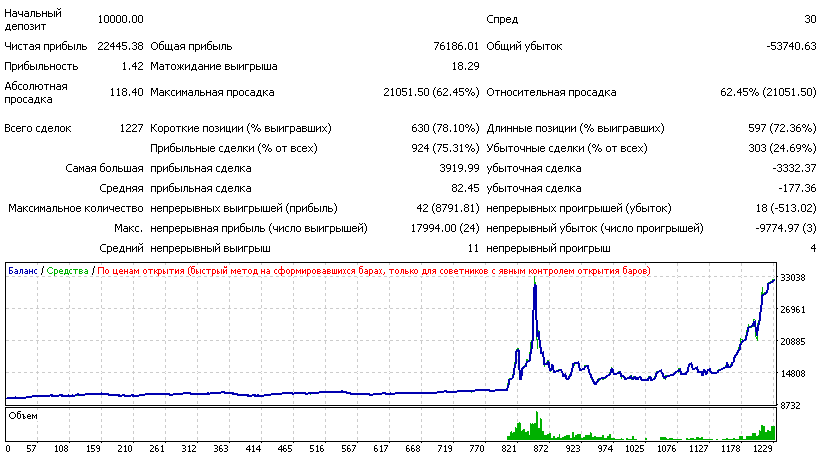

Единственное, что стоит помнить, используя критерий Келли в своих алгоритмах – количество сделок в истории должно быть достаточно велико. Вы должны быть уверены, что ваша система успела побывать в различных рыночных условиях, в противном случае, как только такие условия настанут, вы войдете в них с чрезмерно завышенными рисками и потеряете депозит или большую его часть. Вот наглядная демонстрация критерия Келли в работе:

Использовано 800 сделок, после чего расчет лота стал производиться по критерию Келли. У графика очень большая волатильность, мягко говоря его прилично «штормит». Тем не менее, депозит мы можем потерять только в том случае, если у нас недостаточно сделок в истории, а весь расчет направлен именно на получение максимальной прибыли, невзирая ни на что.

Достоинства критерия Келли

Главным достоинством критерия Келли является исключительная защищенность депозита. Вероятность обанкротиться, играя по предложенному Келли алгоритму, практически нулевая. Даже в случае наступления ужасающей полосы неудач, ваш капитал уменьшиться на вполне терпимую сумму. К примеру, если, имея депозит в 1000 евро, мы проиграем восемь сделок размером в 6.67% от депозита, то у нас на счету останется 574.19 долларов. Учитывая длительную «черную полосу», вполне приемлемый результат, не так ли?

Недостатки критерия Келли

Несмотря на очевидные преимущества, которые дает применение критерия Келли в качестве системы управления капиталом, у такого подхода есть и определенные недостатки.

- Во-первых, для расчета критерия вам нужна готовая история сделок. Чем их будет больше, тем точнее будет расчет. При использовании для расчета недостаточного количества данных вы рискуете брать слишком высокие риски и потерять депозит;

- Во-вторых, критерий Келли вычисляется для конкретной следующей ставки. В следующий раз критерий снова придется пересчитывать. Конечно, с каждой новой сделкой изменения не критичны, но, скажем, раз в 5-10 сделок пересчитывать критерий точно придется. Вообще, применять частный случай критерия, описанный в начале статьи, совсем не сложно, но годится он, строго говоря, далеко не везде;

- В-третьих, сложность расчетов также ограничивает его применение для ручных трейдеров, торгующих внутри дня;

- В-четвертых, такой метод расчета все-таки делает график депозита уж слишком волатильным. Да, в теории мы знаем, что потерять депозит не сможем. Но на практике торговля с такими рисками легко прибавит вам седых волос;

- В-пятых, простой критерий Келли вообще не учитывает максимальные убытки в одной сделке.Между тем, торгуя с рассчитанным по Келли риском, скажем, в 40% от депозита и получив один убыток выше среднего раза в два (по большому счету – обычное дело, когда вы не используете один и тот же фиксированный стоп в каждой сделке), вы получите на руки Маржин-колл. От этого недостатка частично нас избавит более сложная формула, приведенная выше – она как раз учитывает результаты в том числе и самой убыточной сделки. Но не стоит забывать, что нет никакой гарантии того, что у вас не появится еще более серьезная максимальная потеря в будущем.

- В-шестых, ни одна из формул критерия Келли не учитывает неравномерность получения прибыльных и убыточных сделок. Иными словами, в нем не учитывается реальная возможность получить длинную серию убытков. Такая серия не опустошит ваш счет, но, скорее всего, вы потеряете все прибыли.

Заключение

На самом деле критерий Келли – достаточно обширная область знаний, рассказать о которой невозможно в рамках одной статьи. К тому же, все это потребовало бы не самой слабой математической подготовки. Но для тех, кто не боится трудностей, критерий дает возможность расчета:

- вероятности достижения установленной цели за n попыток;

- вероятности того, что капитал когда-либо уменьшится до доли x от начальной величины;

- вероятности попадания в или выше указанной величины в конце определенного числа попыток;

- непрерывной аппроксимации времени, ожидаемого для достижения цели;

- вероятности того, что одна стратегия опередит другую после n попыток;

- а также еще довольно немало интересных возможностей.

Все это, а также кучу интегралов и производных различных порядков (в общем, все, что вы любите) вы сможете найти в книге Эдварда Торпа «Критерий Келли»(скачать книгу). Также на форуме в разделе “Помошь трейдеру” можно почитать интервью с Эдвардом Торпом. Вообще в этом замечательном разделе можно найти очень много интересного, например, статью Тарпа о рисках, а также интервью с Уильямом Зиембой и Виктором Хагани, также применяющими критерий Келли в своей торговле.

С уважением, Дмитрий аkа Silentspec

TradeLikeaPro.ru

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|