Раз в полтора месяца наши умы будоражат такие события, как заседания Федеральной Резервной Системы США, Банка Англии, Европейского центрального банка и многих других банков, чьи валюты входят в наши инвестиционные портфели. В этой короткой статье я хочу рассказать о небольшом секрете: как почти наверняка узнать, чем же закончится заседание ФРС и Банка Англии — повысят, понизят или оставят процентную ставку неизменной. Сразу скажу, что описываемый ниже лайфхак работает только для этих двух банков. Скоро поймете, почему.

Что такое учетная ставка: просто о сложном

Что такое учетная ставка? Это процентная ставка, по которой Центральной банк фондирует коммерческие банки. В теории, да и на практике обычно тоже, снижение ставки стимулирует кредитование, повышение – наоборот, замедляет. Усиленное кредитование увеличивает экономическую активность, что может привести к повышению инфляции и ускоренному обесцениванию денег. Поэтому политика ЦБ выглядит следующим образом: снижение сменяется повышением, которое сменяется снижением. В общем, обычная система с регулирующей обратной связью. Так же устроен сливной бачок в уборной комнате. Ниже я покажу, как это работает.

Каждый раз, когда вы нажимаете на кнопку унитаза, внутри открывается впускной клапан. Вода уходит быстрее, чем поступает новая, поэтому клапан открывается все сильнее, до того момента, как вся вода уйдет. Когда процентные ставки высокие, притока свежих денег нет, экономика стагнирует, т.к. сложно расширять производство и стимулировать спрос. Но только в ЦБ опускают кнопку унитаза, хотел сказать опускают ставки, так сразу начинается приток новых дешевых денег.

Когда вся вода старая вода ушла, новая прибывает с большой силой, т.к. клапан полностью открыт. В это время в экономике наблюдаем финансовые пузыри, кредитование всех и вся, денег хоть отбавляй. В общем, ставки низкие — растет экономическая активность, а вместе с ней и инфляция.

Вода в бачке постепенно поднимается, а значит в экономике начинают повышаться ставки, т.е. клапан прикрывается. Экономика замедляется, приток воды тоже.

Вода поднялась, клапан закрылся: ставка на максимуме, экономике нужны дешевые деньги; предприятия задыхаются без кредитов. Приходит время снижать ставку, т.е. снова сливать воду. И так каждый раз.

Надеюсь, это простое сравнение помогло понять, каким образом устроена антициклическая политика Центральных банков. Конечно, все чуточку сложнее (например, поток воды в процессе слива некоторое время усиливается, а ЦБ, в свою очередь, некоторое время снижает ставку, т.е. это проциклическая политика), но нам больше знать и не надо.

Надеюсь, я достаточно популярно объяснил то, как ЦБ через ставку регулирует экономическую активность.

Роль Чикагской биржи в изменении ставок ФРС США: как все устроено на самом деле

За политикой Центральных Банков следят не только форекс-трейдеры с сотней баксов на счете, но и настолько серьезные дяди и тети, что их даже не показывают по телевизору, но они управляют фондами с капиталом в десятки миллиардов долларов. Первые надеются после новостей прокатиться на полсотни пунктов, а может быть даже на 150 за полчасика. У вторых от процентной ставки зависит доходность инвестиций, где изменение ставки фондирования в 0,5% может превратить крайне прибыльный бизнес в убыточный (долго и сложно объяснять, поверьте на слово).

Центральные банки стараются учитывать интересы серьезных дядей и тетей, но делают они это очень красиво. Для того, чтобы подробнее рассказать об этом симбиозе крупного бизнеса и государства, надо разобраться в роли крупнейшей биржевой площадки в мире – CME Group. В состав CME Group входят такие биржи, как CME (Чикагская товарная биржа), CBOT (Чикагская торговая палата), NYMEX (Нью-Йоркской товарная биржа) и COMEX (Нью-Йоркской товарная биржа): крупнейшие американские, а значит и мировые товарно-фьючерсные биржи.

Таким образом, ее специализация – срочный рынок. Срочный рынок – это рынок фьючерсов и опционов на фьючерсы. Фьючерсы бывают валютные, товарные, индексные и другие.

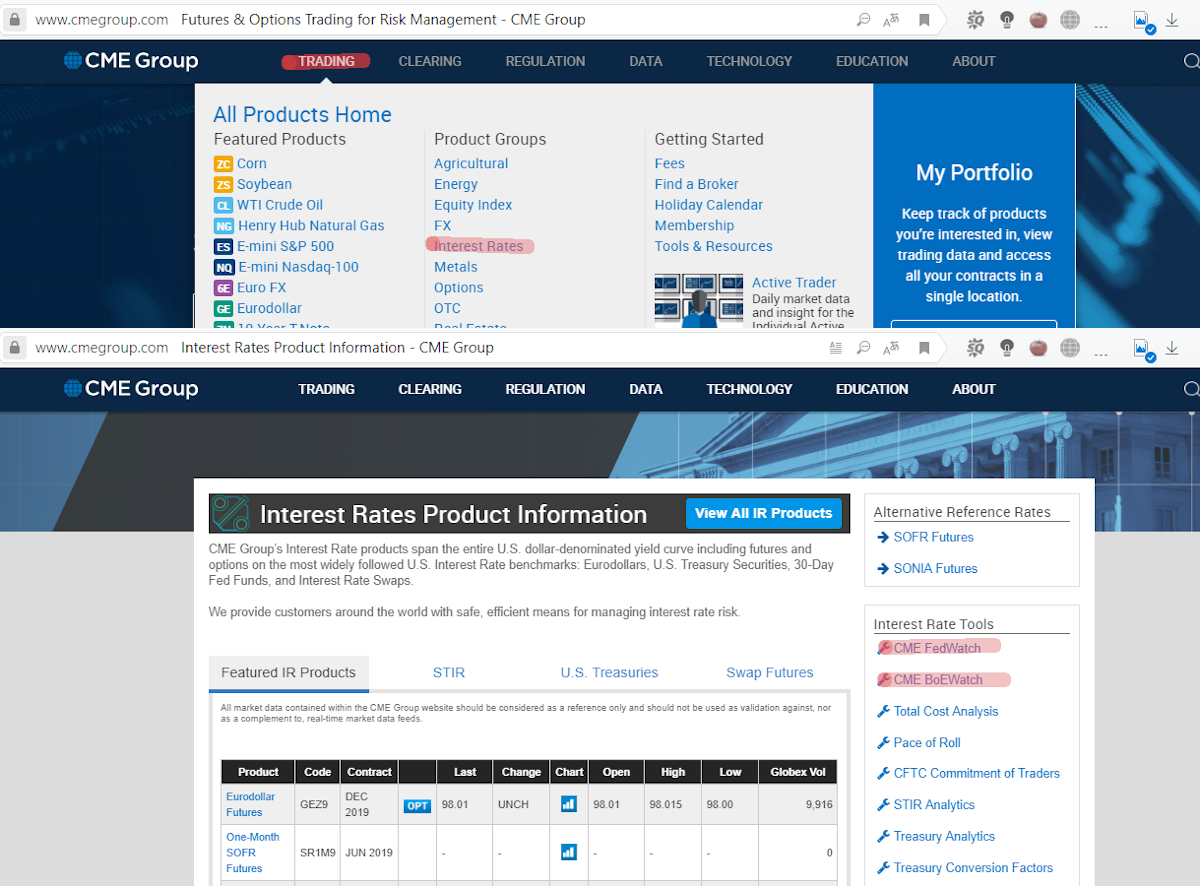

Если с главной страницы сайта CME Group зайти на вкладку Interest Rates, то справа можно найти две ссылки в разделе Interest Rate Tool: CME FedWatch и CME BoEWatch. Это то, что нас интересует. Это секрет полишинеля, который теперь известен и читателям Tradelikeapro. Нажав на эти ссылки — Вы попадете на страницы, где в режиме онлайн (это не обязательно) можно смотреть, как меняются настроения инвесторов по ставке на ближайшие и дальние заседания.

Полное описание методологии расчета FEDWatch и BoEWatch можно найти на сайте СМЕ. Но там все по-английски, а встроенный переводчик не совсем корректно переводит. Можете не переходить по ссылке, если вам незачем знать, как СМЕ Group считает ожидания.

Главные предположения следующие:

Вероятность повышения ставки рассчитывается путем сложения вероятностей всех целевых уровней ставки выше текущей целевой ставки;

Вероятности возможных целевых ставок ФРС основаны на ценах фьючерсных контрактов ФРС, предполагающих, что повышение ставки составляет 0,25% (25 базисных пунктов) и что эффективная ставка ФРС (FFER) будет реагировать на аналогичную сумму;

Вероятности заседаний FOMC определяются из соответствующих фьючерсных контрактов ФРС CME Group.

Так вот, и ФРС, и Банк Англии учитывает, что от них ждет рынок. За всю историю торговли такими фьючерсами, а это более 50 лет, еще ни разу они не пошли против рынка. Но и рынок меняет свои ожидания, анализируя те же данные, что и ФРС, т.е. одновременно с чиновниками ФРС. Поэтому ожидания рынка меняются. Это еще одна система с обратной связью. ФРС не меняют ставку, пока рынок не показывает свою готовность к этому. Рынок показывает свою готовность к изменению ставки, когда ФРС это действительно необходимо. Тут можно провести аналогию с ртутным градусником и жаропонижающим. При росте температуры ртуть расширяется, при охлаждении – сжимается. В ограниченном пространстве градусника это выглядит как подъем и опускание ртутного столба. Если температура высокая, то больной начинает пить жаропонижающие препараты. Так и здесь.

Когда экономика ухудшается (тут не важно как, ведь ухудшение в плане деловой активности ведет к снижению ставок, а ухудшение в плане инфляции ведет к повышению ставок), ФРС и другие институты посылают сигналы (повышают температуру в СМИ), что ставку надо бы изменить раньше или позже. Поэтому инвесторы на рынке (биржевая ртуть) производят некие действия (какие — можно прочитать по ссылке на методологию расчета, приведенную выше, но это не обязательно), которые ведут, в конечном итоге, к изменению ожиданий изменения ставки. В какой-то момент времени рынок становится готовым к изменению (т.е. более 70-80% инвесторов ждет изменения) и тогда оно становится неотвратимым (высокая температура ожиданий подразумевает прием жаропонижающего). Если рынок не определился (около 50% ждет изменения ставки, около 50% ждет сохранения ставки), то и ФРС скорее не изменит политику, чем изменит. Но в комментариях намекнет, что же собирается делать через 1,5 месяца, если условия за это время не изменятся — то есть внесет ясность в ситуацию. А это приведет к изменению соотношения ожиданий по ставке на следующем заседании.

Повторю еще раз мысль: ФРС просто так ставку не меняет, т.к. на это завязан бизнес у очень серьезных товарищей. Если же уйти от конспирологии в сторону бюрократии и управления экономикой (мандат ФРС подразумевает также влияние на безработицу, а ставки влияют на уровень безработицы через снижение/повышение деловой активности), то можно сказать, что стабильность финансовой системы подразумевает максимальное снижение системных рисков, поэтому любые действия регулятора просто обязаны быть прогнозируемыми, даже в непредсказуемо меняющейся обстановке.

Инструменты FEDWatchtool и BoEWatchtool: как ими пользоваться

Для того, чтобы пользоваться этими инструментами необходимо иметь некоторые базовые умения.

Умение читать таблицы и графики, а также пользоваться предложенным инструментарием;

Понимание принципа распределения вероятности ожиданий инвесторов;

Умение сравнивать таблицы, графики и изменения информации на них в долгосрочном плане.

Учимся читать график

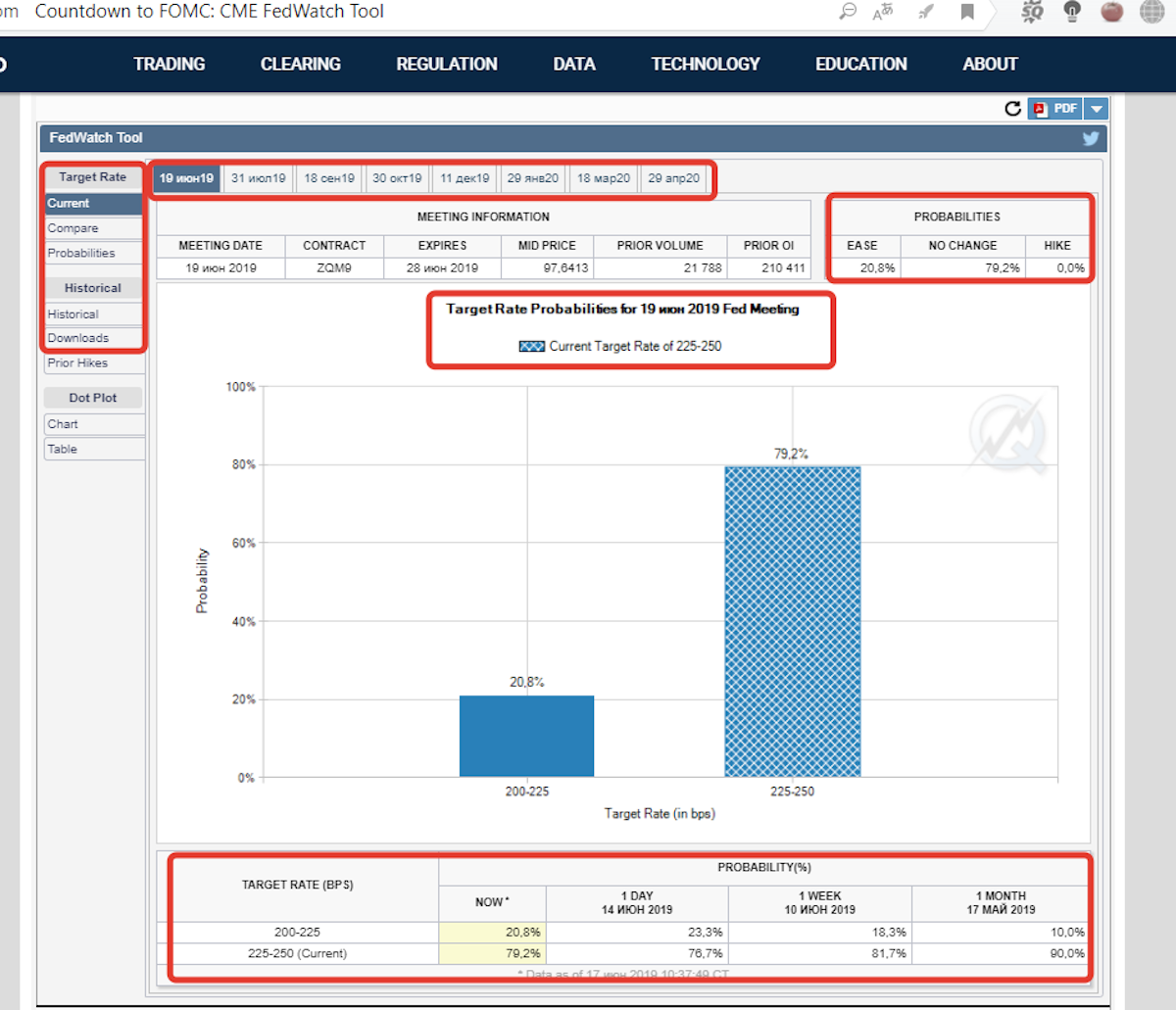

Вот принтскрин страницы и сейчас мы разберем значения всех необходимых нам кнопочек.

Красными прямоугольниками я выделил те области, которые наиболее важны для нас.

Вверху мы видим меню со ссылками на ожидания по ближайшим 8 заседаниях. Буквально завтра (19 июня) пройдет очередное заседание, поэтому на нем, а также на ожиданиях по заседанию 31 июля и будем учиться.

Слева мы видим меню, в котором я опишу следующие кнопки: current, compare, probabilities, historical. По большому счету, большинству читателей будет достаточно только кнопки current.

В разделе Meeting information мы видим всю информацию по фьючерсу, с которым связаны расчеты ожиданий по ставке. В общем-то нам от этой информации ни холодно, ни жарко.

А вот раздел Probabilities очень даже полезен. По сути, он сжато отражает информацию, представленную на графике. Под словом “сжато” я подразумеваю следующее. В таблице всего три варианта: снижение, без изменений и повышение. А на графике может быть больше вариантов, т.к. снижение возможно на 0,25% или на 0,5% пункта.

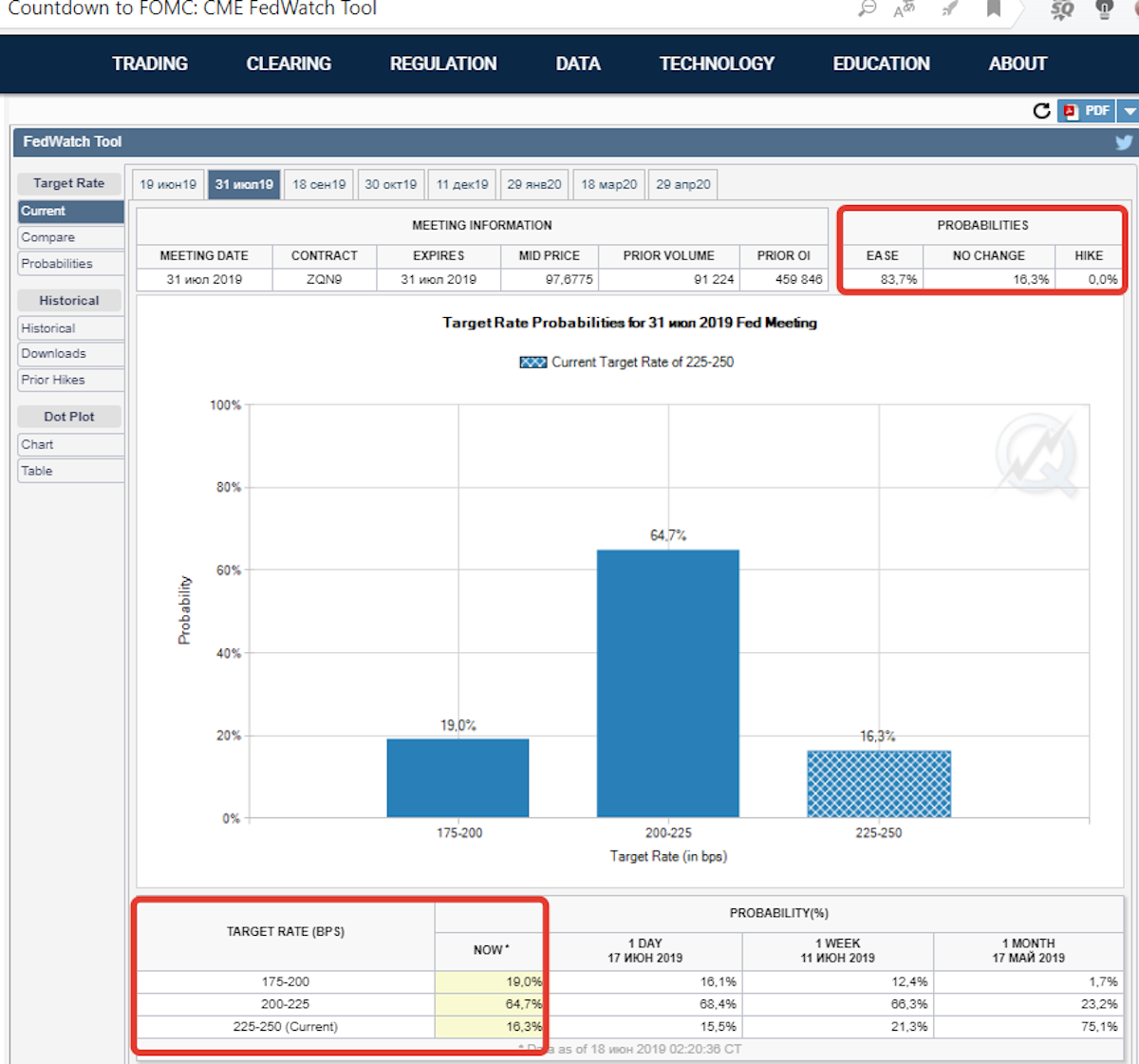

Вот, например, ожидания по июльскому заседанию. Сейчас мы видим, что вероятность снижения составляет 83,7%. Это очень много. Но как реально распределены эти ожидания, ведь мы читали вот буквально вчера или позавчера, что GoldmanSachs отрицает резкое снижение ставок. На графике видим, что с вероятностью 64,7% произойдет снижение на 0,25%, что является минимальным шагом. А “резкое” снижение, т.е. на сразу 0,5%, может случиться только с вероятностью 19,0%. Эта вероятность, кстати, фактически равна вероятности оставления ставок без изменений 31 июля (16,3%). Эта же информация представлена в таблице под графиком, которую мы детально разберем чуть ниже.

После раздела Probabilities надо бы разобрать график. Но мы его с вами уже и разобрали. Каждый столбик — это вероятность того или иного события. Думаю, больше разъяснять не надо. Просто еще раз напомню, что для простого понимания ситуации необходимо отслеживать то, насколько вероятность общего изменения ставки выше вероятности сохранения ее неизменной. Самая интересная ситуация такая, когда рынок ожидает изменения, но вот размер изменения не ясен. Именно в таких ситуациях и происходят резкие движения на рынке.

В общем, завтра ставку никак не поменяют, а в июле поменяют, если только что-то за 1,5 месяца не изменится. Но вероятность маленькая.

Под графиком есть еще одна таблица. В первом столбике (target rate) указаны диапазоны ставок, которые так или иначе актуальны на данном заседании. А в следующих 4-х столбиках показаны данные для ставок на актуальную дату, на 1 день до актуальной даты; на неделю и месяц до актуальной даты. Т.о., данная таблица позволяет проанализировать динамику ожиданий по изменению ставки ФРС. На рисунке, посвященному июльскому заседанию, хорошо видно, что за месяц ожидания изменились на прямо противоположные, т.е. произошла инверсия ожиданий. До самого июльского заседания еще 1,5 месяца, в которые будет июньское заседание, встреча G20 и ряд других событий, сумма которых может изменить ожидания в ту или иную сторону. Так что мониторить ожидания надо хотя бы раз в две недели для того, чтобы находится в одном информационном поле с реальными финансовыми акулами.

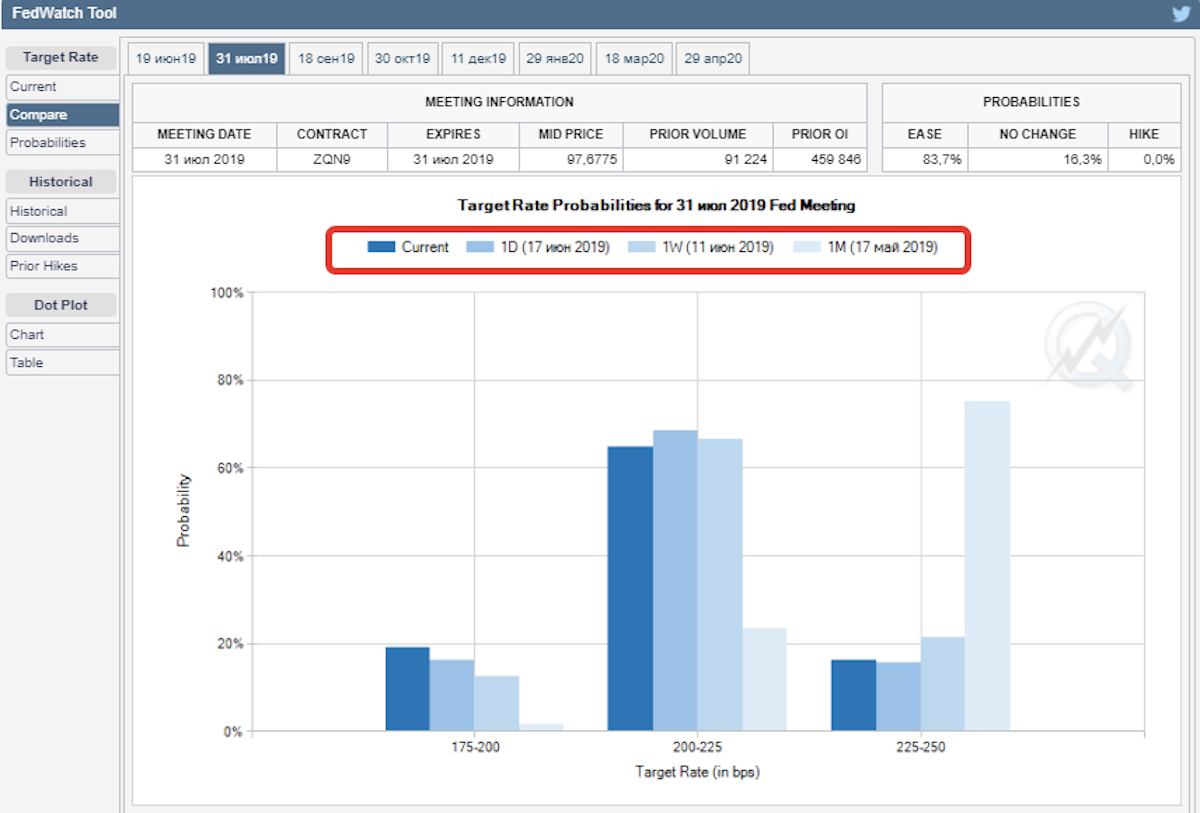

Пора переходить к следующим разделам левого меню. Нажимаем на кнопку Compare и получаем такой вот график по текущей ставке. Что он нам показывает? По сути, ничего нового. Это просто выраженная в графическом виде табличка по ожиданиям сегодня, вчера, неделю и месяц назад. В общем-то, — все просто и понятно. Еще раз рекомендую оценить, как за месяц кардинально изменились ожидания по июльскому заседанию.

Следующая ссылка в меню — Probabilities.

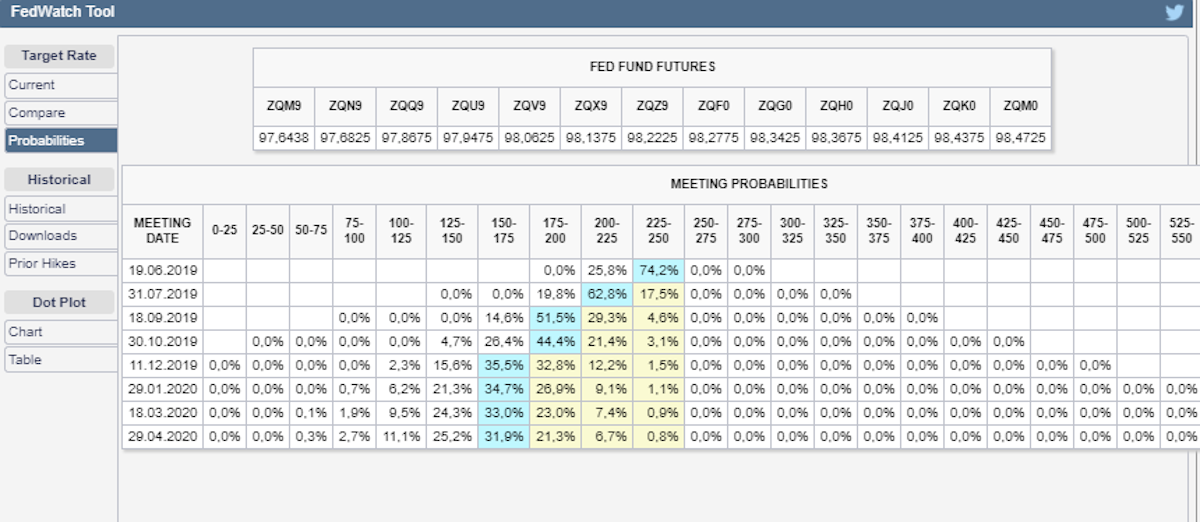

Это достаточно познавательная таблица с распределением вероятностей ставок по 8 ближайшим заседаниям, т.е. на год вперед. Естественно, вероятности изменения ставок меняются, но если вы правильно поняли мандат ФРС, с одной стороны, и принцип расчета данных вероятностей, с другой стороны, то данная таблица покажет вам РЕАЛЬНЫЕ ОЖИДАНИЯ КРУПНОГО ТРАНСНАЦИОНАЛЬНОГО БИЗНЕСА по перспективам американской и мировой экономики. Сейчас ожидания таковы, что в конце года ставка будет на 0,5%, а может быть даже и на 0,75% ниже текущей. Все ясно?

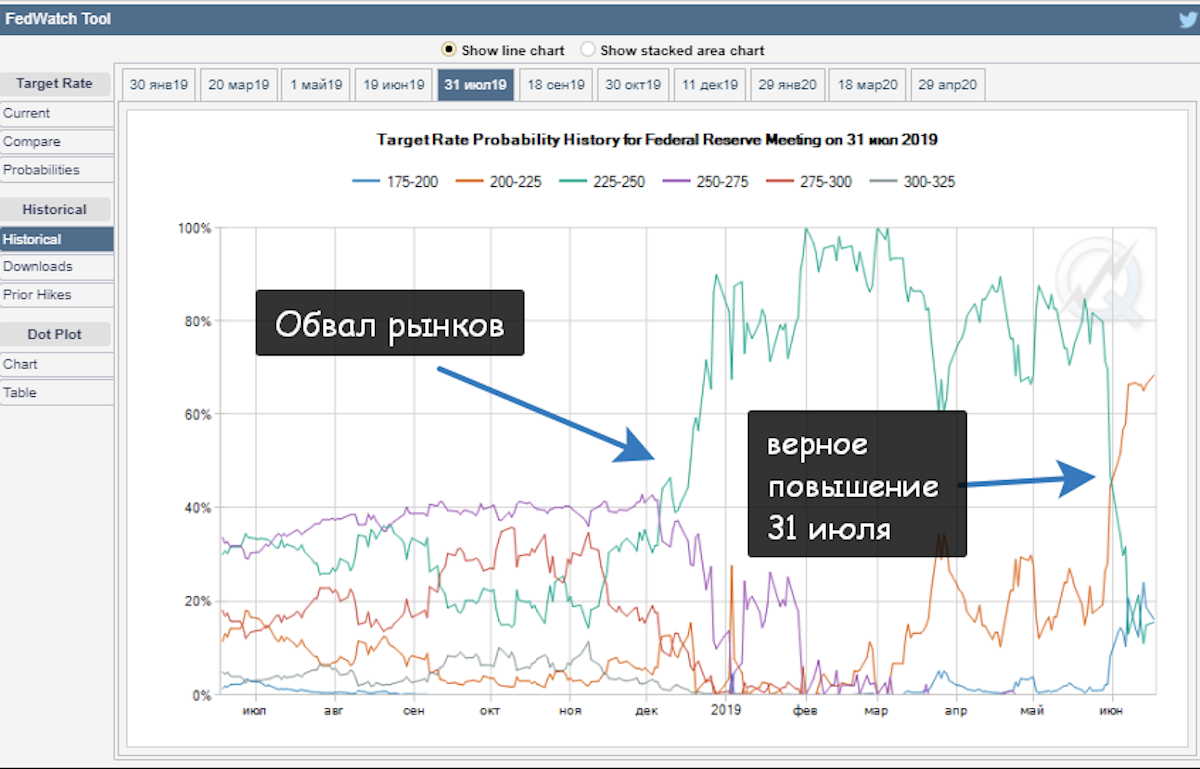

Последние интересующие нас две ссылки: Historical и Downloads. Перейдя по первой ссылке и выбрав интересующее заседание (31 июля, т.к. на нем, скорее всего, ставку снизят) можно увидеть изменение ожиданий по ставке на это заседание за год.

Вспомните, что там было у нас в первой трети декабря 2018 года? Не помните? Зря, такие вещи надо помнить, если занимаешься торговлей на бирже. Тогда случился обвал фондового рынка и вообще, все было плохо-плохо. И именно тогда рынки отреагировали резким изменением ожиданий. А ФРС еще ничего конкретного не говорила, а даже намекала на повышение. Про градусник помните? Ну вот это оно. В общем, в это время о повышении ставок инвесторы забыли полностью, а вот с середины марта начали задумываться о снижении.

А вот буквально на днях (с конца мая) речи о сохранении ставки неизменной уже нет и в помине. Правда, интересно?

Перейдем к последней интересующей нас ссылке — Downloads. Это, по сути, то же самое, что и ссылка Historical, только здесь можно скачать данную информацию в удобном формате и проанализировать так, как необходимо именно вам. А оно вам необходимо? Думаю, не очень. Но вот мониторить ожидания — более чем.

А что там у Банка Англии на повестке дня?

На следующий день после заседания ФРС случится заседания Банка Англии. Я про него ничего рассказывать не буду. А вы просто перейдите по ссылке на BoEWatchTool, которую давал выше, или найдите эту ссылку сами и посмотрите ожидания инвесторов по ставке. Когда и как ожидается изменения в политики Банка Англии? То-то и оно. Да, и не забудьте посмотреть изменения ожиданий после заседания в четверг.

Заключение

- Fedwatchtool и BoEwatchTool являются самым надежным источником информации по изменению ставки ФРС и Банком Англии. Все, что вы читаете в статьях (часто неверно переведенных), так или иначе опирается на данные, полученные здесь. Так зачем доверять другим то, что можно проанализировать самим, и точно знать, что будет в плане ставок с высокой долей вероятности?

- Ставку гарантированно изменяют тогда, когда такая вероятность — больше 60%. Если меньше, то ситуация является неоднозначной и следует ожидать сохранения ставки. Особое внимание следует уделять тому, на сколько процентов может быть изменена ставка. Если нет консенсуса (например, 0,25% или 0,5%), тогда реальное решение может вызвать сильную волатильность.

- Изучение изменений ожиданий в прошлом позволяет найти ключевые моменты во времени, когда происходит переоценка рисков инвестиционным сообществом.

- Отслеживание ожиданий по ставкам на ближайший год позволяет оценить перспективы мировой экономики, а также работать вместе с инвестиционным сообществом (если ставку понизят через 1,5 месяца, то эти полтора месяца доллар может ослабевать, а потом нам скажут, что “рынок учел все”).

- 19 июня ставку не изменят от слова совсем, а вот 31 июля ставку сократят на 0,25%. Вероятность сохранения ставки неизменной и ее снижение сразу на 0,5% равны. Суммарная вероятность снижения ставки (более 80%) делает это событие неизбежным в июле.

С уважением, Иван Русин

Tlap.com