Мы уже обсуждали множество типов стратегий на форекс: высокочастотную торговлю, арбитраж, скользящие средние, теорию циклов, возврат цены к среднему, трендовые системы и пробойные. Но есть еще несколько типов ТС, о которых мы поговорить пока не успели. И один из этих типов – системы, построенные на психологии трейдеров и инвесторов.

Мы уже обсуждали множество типов стратегий на форекс: высокочастотную торговлю, арбитраж, скользящие средние, теорию циклов, возврат цены к среднему, трендовые системы и пробойные. Но есть еще несколько типов ТС, о которых мы поговорить пока не успели. И один из этих типов – системы, построенные на психологии трейдеров и инвесторов.

Трудно не думать о рынке, как о человеке: его настроение может измениться с раздражительного на беспричинно радостное, потом он может поспешно среагировать на что-то и все поменять на следующий день. Но может ли психология действительно помочь нам понять финансовые рынки? Теоретики по поведенческим финансам считают, что да. Эта область исследований утверждает, что люди далеко не так рациональны, как описывает традиционная теория финансов. Итак, давайте разбираться.

Психология и рыночная эффективность

Идея, что психология движет рынком, идет вразрез с установленной теорией, согласно которой рынки являются эффективными. Сторонники гипотезы эффективного рынка говорят, что любая новая информация быстро попадает в цены рынка через процесс арбитража.

Специалисты по поведению объясняют, что иррациональное поведение – это не аномалия, а обычное дело. В самом деле – исследователи смогли воспроизвести поведение рынка, используя очень простые эксперименты.

Вот один из экспериментов: предложить кому-нибудь выбор между тем, чтобы получить $50 и получить возможность бросить монетку и выиграть $100 или не выиграть ничего. Скорее всего, человек выберет $50. И наоборот, если предложить выбор между потерей $50 и возможностью потерять $100 или ничего не потерять, то человек, вероятно, захочет бросить монетку. Возможность бросить монетку присутствует в обоих сценариях, но люди пойдут на это, чтобы спасти себя от убытков, хотя могут потерять еще больше. Люди склонны считать, что возможность отыграть потери более важна, чем возможность получить больший выигрыш.

Приоритет избегания потерь справедлив и для трейдеров. Просто подумайте о том, насколько популярны различные сетки и мартингейлы. Независимо от того, насколько низко упала цена, трейдеры верят, что она, в конечном итоге, снова вырастет, и все равно держат убыточные позиции вплоть до маржин колла.

Стадный инстинкт объясняет, почему люди склонны подражать другим. Когда рынок движется вверх или вниз, трейдеры считают, что другие знают больше или обладают более подробной информацией. Следствием является то, что трейдеры чувствуют сильное желание делать то, что делают другие.

Поведенческие финансы также обнаружили, что трейдеры склонны придавать слишком большое значение суждениям, полученным из маленькой выборки данных или из отдельных источников. Например, известно, что если аналитик выбирает выигрышные акции, то трейдеры приписывают это навыкам, а не удаче.

С другой стороны, убеждения трейдеров не так легко поколебать. В конце 1990-х годов долгосрочных трейдеров охватила вера, что любое внезапное падение на рынке – хорошее время для покупки. Более того, эта точка зрения все еще царит. Трейдеры часто слишком уверены в своих суждениях и имеют склонность бросаться на единственную «говорящую» деталь, а не прислушиваться к более очевидному среднему.

Почему люди так плохо себя ведут со своими деньгами?

В процессе принятия решений люди в качестве факторов используют факты, но они совершают действия под влиянием эмоций. Даже если вам кажется, что вы работаете с холодной головой – вы ошибаетесь. Не существует волшебной кнопки, которая даже на непродолжительное время могла бы полностью отключить эмоциональную составляющую.

В мире статистики существуют классификации для разных типов переменных. Это правила, которые направляют исследование и торговые решения. Они относятся к тому, как мы анализируем модели и проводим стресс-тесты для достижения статистически значимых результатов, и как мы, в конечном счете, принимаем решения. Эти переменные являются процедурными, и они в высшей степени контролируемые.

Представьте, что вас доставили в полицейский участок для дачи свидетельских показаний. Полицейские будут проводить опрос согласно своей процедуре. Вы будете смотреть на реальных подозреваемых? Вам покажут фотографии? Если да, то фотографии покажут по одной? Или по шесть штук сразу? В это время офицер будет заглядывать через ваше плечо? Какого пола, расы и возраста будет офицер по отношению к свидетелю? Или по отношению к подозреваемым? Это выбор, который нужно сделать при проведении конкретной процедуры.

А теперь представьте свое психическое состояние, когда вы сидите в полицейском участке. Как ваш психический и эмоциональный статус может меняться в зависимости от характера преступления? Что, если при преступлении было использовано оружие, вы сосредоточитесь на оружии или на нападавшем? Насколько уверенно вы будете отвечать на вопросы, если преступление произошло час назад или же день назад, или неделю назад? Если оно произошло по соседству или далеко от вашего дома? Вы с большей или меньшей степенью вероятности укажете на фотографию, соответствующую вашей расе или полу? Люди с татуировками – это злоумышленники или творческие личности?

Все это – «контекстные переменные», поскольку они относятся к вам и к контексту, окружающему ваш индивидуальный процесс принятия решений, в нашем случае – к вашей способности предоставить достоверные свидетельские показания.

Между системными и контекстными переменными есть связь, они не являются полностью независимыми друг от друга. Например, оптимизация системных переменных путем внедрения процедур, которые уменьшают беспокойство свидетеля и период времени между преступлением и выяснением обстоятельств, может помочь стабилизировать другие волатильные контекстные переменные, что приведет к более точным показаниям очевидцев.

Торговля во многом работает таким же образом. Мы постоянно стремимся исследовать новые методы, интегрируя идеи, где это уместно, и вводя в рабочую систему переменные, которые показывают сильную статистическую значимость. И мы знаем, что если добьемся успеха, то, скорее всего, по другим волатильным контекстным переменным получим эффект подавления. Простыми словами – если мы разрабатываем систему, которая обеспечивает стабильность и рост, и при этом стараемся максимально подавить влияние контекстных переменных, то такой системе будет проще следовать, а вероятность неверных решений из-за эмоций и денежных потерь в связи с этим будет сведена к минимуму.

К сожалению, в большинстве случаев на влияние контекстных переменных при разработке торговых систем закрывают глаза. Средний трейдер получает значительно худшие результаты, чем инвестор, который придерживается простой стратегии «купить и держать». Большая часть этого разрыва результатов объясняется именно поведенческими недостатками (они же – контекстные переменные). Очень многие инвесторы, которыми завладели страх и жадность, покупают задорого и продают задешево.

Поэтому, несмотря на хорошие, аккуратные теории, инструменты часто торгуются по необоснованным ценам, трейдеры принимают иррациональные решения, а вы затрудняетесь найти человека, который имеет такой желанный и такой разрекламированный доход с 60% годовых каждый год, как по расписанию.

Так что все это означает для нас? Это означает, что, когда трейдеры принимают решения, эмоции и психология играют большую роль и иногда заставляют их вести себя непредсказуемо или иррационально. Это не означает, что теории не имеют значения – их принципы работают. Но далеко не всегда. А раз люди чаще ведут себя, как идиоты, на этом просто необходимо зарабатывать. Осталось только понять – как.

Как можно использовать знания о поведенческих финансах на практике?

Итак, помогут ли эти идеи получать прибыль? В конце концов – нехватка рациональности должна предоставить много прибыльных возможностей для умных людей. Однако на практике мало кто использует поведенческие финансы в своих торговых стратегиях. Влияние поведенческих финансов, по-прежнему, чаще исследуют в научных кругах, чем при практическом управлении денежными средствами.

Несмотря на то, что поведенческие финансы указывают на многочисленные отклонения от рациональности, они предлагают мало решений, которые делают деньги из рыночных страстей. Роберт Шиллер (Robert Shiller), автор книги «Иррациональное изобилие» (Irrational Exuberance, 2000 год), выявил, что в конце 1990-х годов американский рынок акций был в центре пузыря. Но он не мог сказать, когда тот лопнет. Точно так же на падении рынка специалисты по поведению человека не смогут нам сказать, когда рынок достигнет дна. Однако они могут описать, как это, вероятно, будет выглядеть.

Специалисты по поведению человека до сих пор не придумали вразумительной модели, которая в действительности прогнозирует будущее, а не просто задним числом объясняет, что рынок сделал в прошлом. Главный урок состоит в том, что теория не говорит людям, как получить прибыль. Вместо этого, она говорит, что психология влияет на то, что рыночные цены отклоняются от нормы с течением длительного времени.

Поведенческие финансы не предлагают инвестиционных чудес, но, возможно, они помогут научиться следить за своими действиями, что, в свою очередь, поможет избежать ошибок, которые уменьшают личное благосостояние.

Различия между теоретическими и поведенческими финансами лучше смотреть так: теория это основа, от которой можно отталкиваться при совершенствовании понимания предмета исследования, а поведенческие аспекты – это напоминание о том, что теория не всегда работает так, как ожидалось. Соответственно, хорошее знание обеих точек зрения может помочь вам принимать лучшие решения.

Идея, что финансовые рынки являются эффективными, – один из основных принципов современной теории портфеля. Этот принцип, отстаиваемый в теории эффективного рынка, предполагает, что в любой момент времени цены полностью отражают всю имеющуюся информацию о конкретном рынке. Поскольку все участники рынка знают одинаковую информацию, то ни у кого не будет преимущества в прогнозировании доходности, потому что ни у кого нет доступа к информации, недоступной остальным. На эффективных рынках цены становятся непредсказуемыми, следовательно, паттерны не прослеживаются, что полностью отрицает любой плановый подход к торговле. С другой стороны, исследования в области поведенческих финансов, которые изучают влияние психологии инвесторов на курсы, выявляют некоторые предсказуемые паттерны на рынках.

В теории вся информация распространяется одинаково. На самом деле, если бы это было правдой, то инсайдерская торговля не существовала бы, никогда бы не случались неожиданные банкротства. Не было бы необходимости в законе Сарбейнса-Оксли (Sarbanes-Oxley Act, 2002 год), который был предназначен для движения рынков в сторону более высоких уровней эффективности. И давайте не будем забывать, что личные предпочтения и личные способности также играют некоторую роль. Очевидно, что существует разрыв между теорией и реальностью.

Теоретически все принимают рациональные решения. Конечно, если бы все было рационально, не было бы спекуляций, пузырей и иррационального изобилия. Никто не покупал бы, когда цена высокая, и не продавал бы в панике, когда цена падает. Не принимая во внимание теорию, мы все знаем, что спекуляции есть, что пузыри растут и лопаются.

Цикл хайпа

В 1995 году консалтинговая компания Gartner ввела так называемый «цикл хайпа», или кривую зрелости технологий.

С тех пор Gartner регулярно публикует график зрелости технологий, на котором отмечает, в какой фазе сейчас находится то или иное новшество. За этими публикациями пристально следят инвесторы, чтобы понимать, когда и во что инвестировать.

С тех пор Gartner регулярно публикует график зрелости технологий, на котором отмечает, в какой фазе сейчас находится то или иное новшество. За этими публикациями пристально следят инвесторы, чтобы понимать, когда и во что инвестировать.

Это – типичное развитие хайпа не только для технологий, но и для любых событий на рынках. Фактически реакцию на любую новость можно поместить в такой паттерн. Переименуем стадии с первого изображения применительно к рынку.

Понятно, что модель идеализированная. В действительности конфигурация может иметь различия (как, собственно, и для родительского цикла для технологий), но главное остается — последовательность стадий, выражающаяся в изменении цены.

Понятно, что модель идеализированная. В действительности конфигурация может иметь различия (как, собственно, и для родительского цикла для технологий), но главное остается — последовательность стадий, выражающаяся в изменении цены.

Посмотрим на работу в реальности. Цикл хайпа для годовых данных по ВВП США, вышедших 30 января 2019 года:

В данном случае график хорошо соответствует модели, так как новость сильная и перетягивает одеяло на себя. В целом на рынках происходит одновременно много событий, и циклы хайпа могут накладываться и влиять друг на друга, выражаясь, в конечном счете, в цене.

В данном случае график хорошо соответствует модели, так как новость сильная и перетягивает одеяло на себя. В целом на рынках происходит одновременно много событий, и циклы хайпа могут накладываться и влиять друг на друга, выражаясь, в конечном счете, в цене.

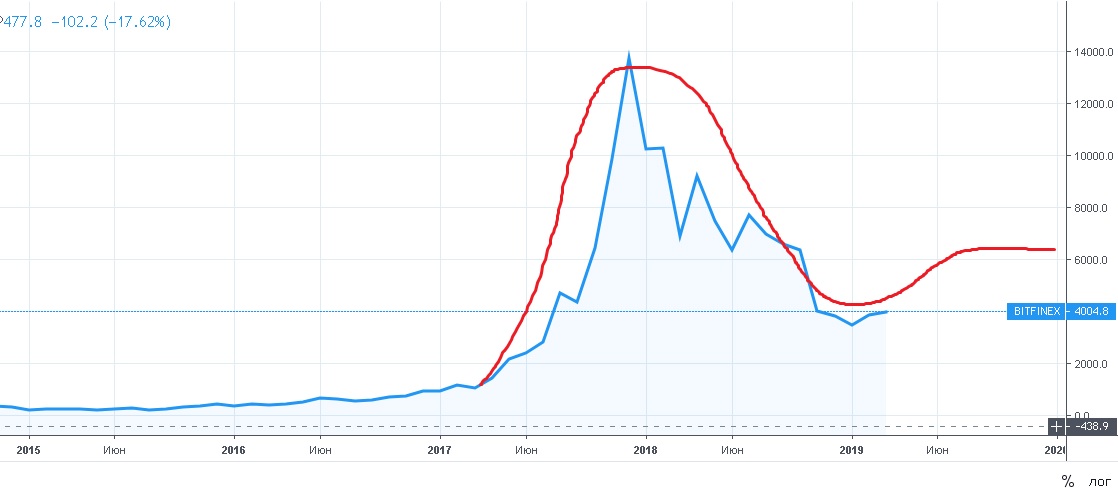

Пример долгосрочного цикла хайпа – пики на биткойне. Но там они прямым образом могут называться хайпами. График биткойна – это прямое связующее звено между графиками финансовых рынков и родительским циклом хайпа для технологии:

На рынке, где мы можем входить в продажи, кажется неплохой идеей продавать на откате в расчете на нижнюю точку разочарования. Кстати, для новостей, вызывающих падение рынка, то же самое применимо в перевернутом виде, когда интересны будут покупки на откатах.

На рынке, где мы можем входить в продажи, кажется неплохой идеей продавать на откате в расчете на нижнюю точку разочарования. Кстати, для новостей, вызывающих падение рынка, то же самое применимо в перевернутом виде, когда интересны будут покупки на откатах.

Впрочем, паттерн является интуитивным, и, наверняка, многие из вас приходили к нему самостоятельно. Я лично встречал нескольких трейдеров, торгующих эту модель (правда, они не знали, что это именно она).

Отношение открытых позиций трейдеров

Как вы уже, наверняка, поняли, трейдеры и инвесторы (даже профессиональные) при торговле на рынках часто ошибаются и идут на поводу у своих эмоций. Поэтому еще одной совершенно логичной идеей было бы использовать их ошибки в наших целях. На таком принципе построена стратегия Supremacy, рассмотренная ранее на страницах блога. Также можно посмотреть и индикатор Кайман, который позволяет отслеживать настроения трейдеров прямо в терминале.

Некоторые считают, что, если входить против толпы, – это всегда даст результат, ведь толпа же постоянно ошибается. Толпа действительно теряет деньги в долгосрочном периоде времени. Но вовсе не потому, что постоянно неправильно прогнозирует тренд. Большинство его определяет верно, так как это совсем нетрудно.

Наблюдение за открытыми позициями розничных трейдеров, когда цена подходит к значимым уровням поддержки/сопротивления, линиям тренда, перед важными новостями, – все это позволит заглянуть за кулисы розничного рынка и понять, какие эмоции скрываются в голове среднестатистического валютного спекулянта.

Существует довольно много инструментов для анализа открытых позиций трейдеров. У многих крупных брокеров есть своя собственная таблица. Вполне неплохой инструмент вы можете найти на страницах родного блога. Этот индикатор хорош тем, что в нем собраны позиции сразу из восьми источников, что вполне достаточно для анализа. Кстати, в ближайшем будущем под этот инструмент я напишу очередной урок по mql, – мы будем парсить и анализировать все эти данные в советнике, собирать статистику и, в конечном итоге, возможно, соберем прибыльного робота. Также на форуме уже есть советник, работающий по этому принципу – Supremacy.

Безусловно, мы все слышали, что более 90% людей теряют на валютном рынке деньги. Но, как мы уже говорили, это совсем не значит, что в любой отдельно взятый период времени более 90% трейдеров неправильно прогнозирует движение рынка. Согласно простому исследованию, которое я приводил в начале статьи, проблема тут в другом. Психология человека такова, что он, с большей вероятностью, возьмет гарантированный профит и будет до последнего тянуть с закрытием убыточной сделки. По статистике – средняя прибыль трейдеров на паре EURUSD составляет 48 пунктов, а средняя потеря – 83 пункта. Это разница почти в 70%, и она является критической.

Таким образом, трейдеры форекс теряют больше денег на неприбыльных сделках, чем зарабатывают на прибыльных. Обычный розничный трейдер крайне дерганый, плохо дисциплинирован – он не умеет работать с рисками и деньгами. Отсюда типичный парадокс – большинство неплохо прогнозирует движение цены (линию тренда нарисовать не так уж и сложно), но не умеет зарабатывать на этом.

Также не забывайте, что это данные по розничному рынку Форекс. Обычный розничный трейдер, как правило, много скачет и редко держит позицию открытой более 2-х дней, что следует учитывать при анализе его сделок. Принимайте во внимание и тот факт, что весь розничный форекс – это менее 15% от общего объема валютного рынка, крохотная ниша. Поэтому используйте такие данные, как еще один рыночный индикатор, что позволит вам получить очередной намек относительно рыночного движения.

Обращайте особое внимание на сильные перекосы. Если вы видите перекупленность или перепроданность по определенной валютной паре в 80% и более – это может указывать на разворот. Ищите граничные, полярные значения, несоответствия, рыночные «уязвимости», что подтверждают различные корреляции.

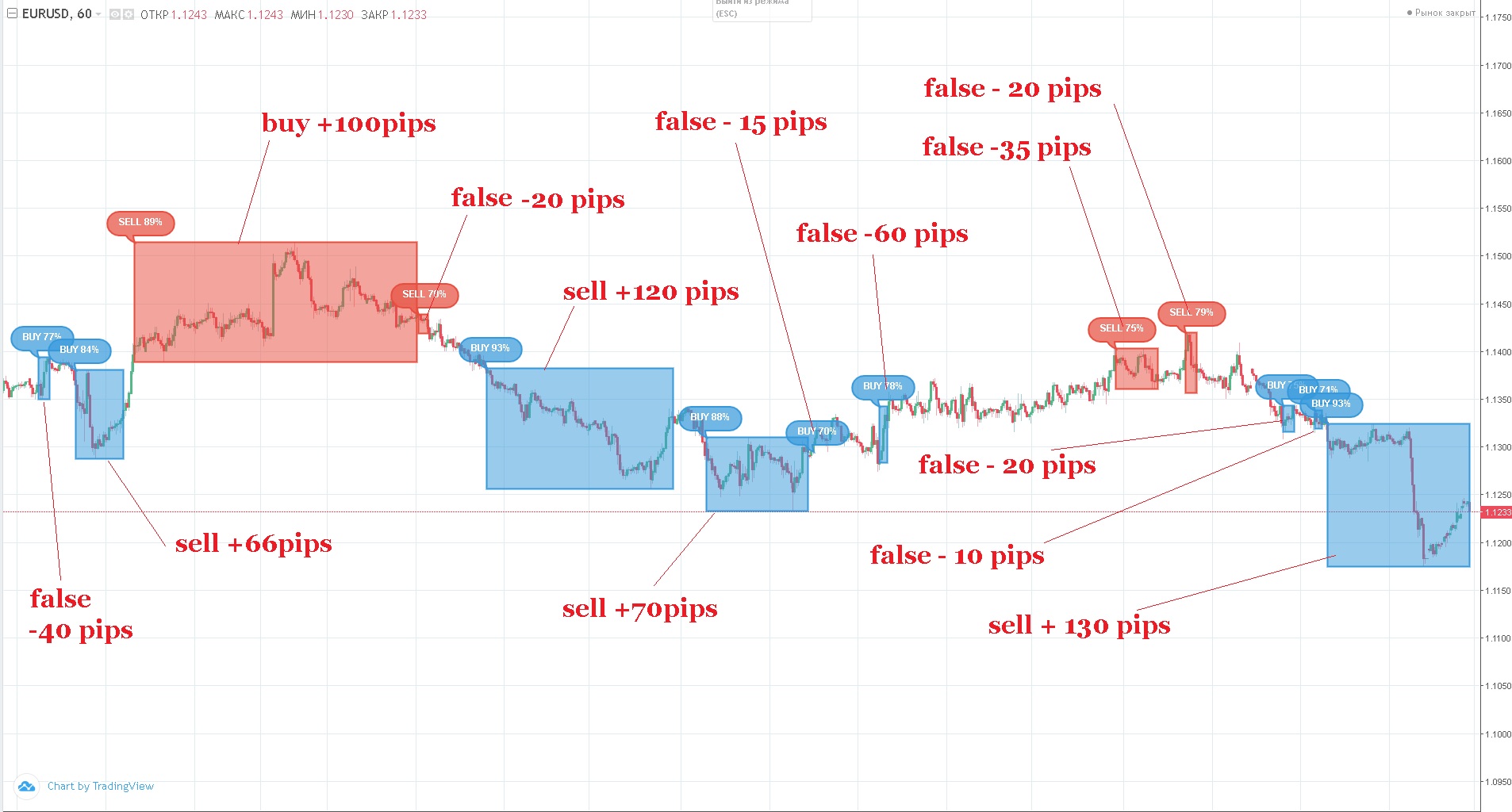

На самом деле данных для анализа этого подхода довольно мало, а историю изменения соотношения позиций хотя бы для одной из валютных пар найти непросто. Но я совершенно уверен, что из этой идеи можно построить прибыльную ТС, достаточно только собрать эти данные, и тщательно протестировать стратегию на достаточном их количестве. Чтобы убедиться в целесообразности дальнейших исследований, достаточно взглянуть на первый попавшийся график с отметкой зон, где соотношение открытых позиций превышает уровни 30/70:

Итак, при беглой оценке у нас получилось 8 убыточных сделок и 5 прибыльных. Общий убыток составил 220 пунктов, общая прибыль – 486 пунктов и чистая прибыль – 266 пунктов.

Итак, при беглой оценке у нас получилось 8 убыточных сделок и 5 прибыльных. Общий убыток составил 220 пунктов, общая прибыль – 486 пунктов и чистая прибыль – 266 пунктов.

Как видите, лучше всего отрабатывают именно уровни свыше 80%. Если бы мы брали только сделки, где дисбаланс был выше этого уровня, – у нас бы не было ни одной убыточной сделки, прибыль была бы 486 пунктов, а максимальная просадка в одной из открытых позиций составила бы всего 25 пунктов. Тогда можно было бы спокойно работать со стопом в 50 пунктов, что при начальном депозите в 1000$ и торговле с риском 3% на сделку принесло бы нам 324 доллара прибыли или 32,4% по одной валютной паре с просадкой в 1,5% буквально за полтора месяца! Конечно, в реальности картина может быть (и будет) не такой радужной, но подобный результат свидетельствует об определенном потенциале этого подхода.

Для развития этой идеи и превращения ее в потенциально прибыльную стратегию следует накопить статистику хотя бы за год по всем доступным валютным парам и всем брокерам. Затем, при помощи тестирования, определить лучшие источники данных. Возможно, стоит использовать усредненные значения источников, показывающих лучшие результаты на тестах – некий пул лучших брокеров.

Основные выводы и торговые возможности

Итак, как мы с вами убедились, большинство трейдеров ведут себя на рынках неадекватно. На основании исследования поведения трейдеров можно сделать следующие выводы:

1. Большинство сделок часто открываются против тренда. Особенно хорошо это видно, когда тренд имеет затяжной характер.

Примерно с середины тренда большая часть трейдеров открывает позиции в обратную сторону в надежде предугадать его разворот и запрыгнуть в самом начале движения цены. Естественно, практически никогда этого не получается:

Поэтому, когда свыше 80% трейдеров считают, что тренд окончен, наступает самое идеальное время входить на его продолжение. Такой сигнал на наших тестовых данных выдал 100% попаданий.

Поэтому, когда свыше 80% трейдеров считают, что тренд окончен, наступает самое идеальное время входить на его продолжение. Такой сигнал на наших тестовых данных выдал 100% попаданий.

2. Прибыльные сделки закрываются намного быстрее убыточных. И это тоже подтверждается нашими тестовыми данными.

Обратите внимание, что даже при уровне 70%, когда мы получили 8 убыточных и всего 5 прибыльных сделок, прибыль как раз примерно в два раза превысила убытки. Это хорошо видно даже визуально:

Первая сделка в покупки, которая оказалась прибыльной, была очень быстро закрыта большинством трейдеров. Вторая и третья, которые сразу ушли в отрицательную для большинства зону, тянулись очень долго и просадка была гораздо глубже, чем прибыль по первой сделке. Четвертая сделка (в продажи) сразу вышла в прибыль и так же была немедленно закрыта большинством, хотя тренд еще долгое время продолжался и, в потенциале, мог принести минимум в четыре раза больше прибыли.

Первая сделка в покупки, которая оказалась прибыльной, была очень быстро закрыта большинством трейдеров. Вторая и третья, которые сразу ушли в отрицательную для большинства зону, тянулись очень долго и просадка была гораздо глубже, чем прибыль по первой сделке. Четвертая сделка (в продажи) сразу вышла в прибыль и так же была немедленно закрыта большинством, хотя тренд еще долгое время продолжался и, в потенциале, мог принести минимум в четыре раза больше прибыли.

Все это еще раз подтверждает целесообразность подхода торговли «против толпы» и дает нам важный урок – если вы хотите зарабатывать на финансовых рынках, приходится идти против собственной психологии и против комфорта, делать наоборот, а не следовать за основным стадом на убой.

3. Еще один вывод – трейдеры чаще всего не забывают устанавливать тейк-профиты и частенько напрочь забывают про стоп-лоссы.

Думать о прибыли всегда намного приятней, чем о возможных потерях. К тому же, вполне возможно, что трейдеры надеются на свою железную волю и ту фантазию, где они закрывают убыточную позицию на заранее обдуманном уровне. Я допускаю возможность того, что большинство не знают, что такое математика, и именно поэтому их соотношение прибыли к убыткам составляет 1 к 2, но, все же, эта теория маловероятна.

4. Любимый уровень для стопа большинства трейдеров – экстремум. Эту идею отлично иллюстрирует следующая картинка:

Как видите, в убыточных зонах дисбаланс между открытыми позициями быстро рассасывается, когда пробивается предыдущий экстремум. Это позволяет предположить, что стопы большинства находятся как раз на этих уровнях. Как только цена опускается чуть ниже или поднимается чуть выше, многие позиции закрываются по стопам, и дисбаланс сходит на нет. Не нужно так делать. Ставьте стопы, немного подумав.

Как видите, в убыточных зонах дисбаланс между открытыми позициями быстро рассасывается, когда пробивается предыдущий экстремум. Это позволяет предположить, что стопы большинства находятся как раз на этих уровнях. Как только цена опускается чуть ниже или поднимается чуть выше, многие позиции закрываются по стопам, и дисбаланс сходит на нет. Не нужно так делать. Ставьте стопы, немного подумав.

Заключение

Итак, мы с вами в очередной раз убедились в том, что на розничном рынке форекс торгует 90 – 95% идиотов, которые, так или иначе, теряют свои деньги. Также снова мы убедились в уже банальном и избитом клише о том, что «психология в торговле – самое важное», и в том, что, несмотря на всю его избитость и банальность, – никто к нему не прислушивается.

Очень часто в людской психологии встречается такое забавное противоречие – слишком банальные советы игнорируются. Взять хотя бы человеческое здоровье. Делать зарядку по утрам и не есть всякие сомнительные вещи – очень банальные советы, которые помогают продлить жизнь на годы, а то и десятки лет. Но оглянитесь вокруг, и вы с удивлением обнаружите, что этим советам почти никто не следует. То же самое и в торговле.

Мы живем в далеко не идеальном мире, и основной источник этой неидеальности – как раз человеческая натура. Поэтому все, что нам остается, как бы забавно это ни звучало, использовать ее в нашем трейдинге на полную катушку. До тех пор, пока на рынке присутствуют люди с их ручными граальными стратегиями, всегда есть возможность заработать немного деньжат на их святой вере в себя и свои силы. И один из отличных инструментов для этого – работа против толпы.

Два замечательных инструмента мы с вами сегодня разобрали – цикл хайпа, который дает неплохие возможности для торговли против трейдеров, ведущихся на новости, и соотношение открытых позиций трейдеров, которое дает прекрасные возможности для совершения сделок с высокой вероятностью благоприятного исхода.

Ну и напоследок я призываю вас почаще думать головой и не поддаваться эмоциям. Это недопустимо как в жизни, так и в торговле, с одной лишь разницей – в жизни вы расплачиваетесь за идиотское поведение всего лишь отношениями с такими же, как вы, людьми, возможно, работой и редко когда чем-то ценным, а вот в торговле вы теряете свои реальные деньги.

С уважением, Дмитрий аkа Silentspec

TradeLikeaPro.ru

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|