Здравствуйте, товарищи форекс трейдеры.

Один из самых неприятных моментов в трейдинге при применении индикаторного технического анализа является баланс между сглаживанием и запаздыванием. Чтобы отфильтровать резкие шумы, приходится увеличивать период сглаживания, но тогда при изменении тренда сигнал будет запаздывать. Чем меньше будет сглаживание, тем больше ложных сигналов будет поступать. Как же свести к минимуму влияние шумов и при этом не пропустить начало нового тренда? В этом нам поможет индикатор Laguerre, о котором и пойдет сегодня речь.

Характеристики индикатора Laguerre

Платформа: Metatrader 4

Валютные пары: любые

Таймфрейм: любой

Время торговли: зависит от вашей стратегии

Рекомендуемые ДЦ: Альпари, Forex4you

Что это за индикатор?

Индикатор Laguerre стал довольно широко известным с начала 2000 – х годов, когда Джон Элерс рассказал об интересном алгоритме сглаживания цены в своей книге «Кибернетический анализ фондового и фьючерсного рынков». Элерс по образованию инженер и в 70-е годы прошлого века он работал над созданием оборудования, предназначенного для обработки аэрокосмических сигналов. Как раз эти его наработки и послужили базой для создания индикатора Laguerre.

Элерс является сторонником теории циклов и для разработки индикатора Laguerre использовал спектральный анализ максимальной энтропии, разработанный геофизиками. Если вкратце, формулы, использованные Элерсом для расчета индикатора сводятся к оценке будущих спектров на основании минимального набора данных. По еще одной теории появление индикатора связывают с уравнением известного французского математика Лагерра. Так или иначе, давайте лучше проверим его в действии.

Индикатор Laguerre – отличный индикатор для использования в торговле по тренду. Трейдерам он нравится потому, что показывает рыночные циклы на выбранном периоде графика лучше, чем большинство стандартных индикаторов из набора платформы МТ4. Этот индикатор отлично показывает начало и окончание микротрендов, а это значит, что индикатор будет прежде всего интересен свинг-трейдерам и скальперам. Конечно, индикатор сам по себе ни в коем разе не является самостоятельной торговой системой, но в сочетании с другими индикаторами и методами технического анализа Laguerre способен дать неплохой результат.

На самом деле этот индикатор – один из самых простых, которые разработал Элерс. Если зайти на авторский сайт, можно увидеть множество гораздо более сложных разработок, в том числе и опережающие индикаторы с очень сложными алгоритмами вычисления.

Ниже вы можете прочитать перевод статьи “Time Warp” Джона Ф. Элерса, более подробно раскрывающей принцип работы индикатора. Либо вы можете сразу перейти к разделу об использовании индикатора Laguerre в торговле.

Искажение времени – без путешествия в космос

Одна из самых неприятных задач технического анализа – избежание трейдинга при ложных сигналах начала тренда. Чтобы избежать этих сигналов, производится сглаживание скользящей средней. Но при этом, запаздывание, вызываемое сглаживанием, часто приводит к катастрофическому снижению эффективности сигналов. Таким образом, дилемма заключается в следующем: как свести баланс между сглаживанием и допустимым запаздыванием. В этой статье вы получите новые инструменты для более эффективного решения проблемы сглаживания, и связанной с ней проблемой запаздывания. В частности, вы узнаете о лучших сглаживающих фильтрах и новом модифицированном быстродействующем индикаторе технического анализа Laguerre RSI.

Moving Average

Скользящая средняя – это простой индикатор, с задаваемым в настройках, периодом.

Она усредняет данные за указанное в настройках количество свечей. Затем смещается вперед на один бар и снова показывает среднее арифметическое значение нового набора данных (выборки). Далее все повторяется. Фактически каждый раз при смещении удаляется только самое давнее значение и добавляется одно новое. В любом случае, среднее арифметическое значение определяется для фиксированного периода. Среднее значение непрерывно перемещается вперед одно за другим. Так происходит «движение» скользящей средней.

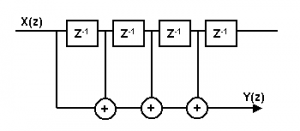

Программист рассматривает этот процесс несколько по-иному. Он видит, что данные опускаются к линии фиксированной задержки, которая перехватывается для получения результата каждой выборки, и результаты такого перехвата суммируются для получения скользящей средней. Этот процесс изображен на схеме рис.1 для скользящей с периодом в 4 свечи. На рисунке 1 символ Z-1 означает, что существует одна единица задержки. Для дневных графиков, сдвиг будет составлять один день. Характеристика фильтра с точки зрения Z-преобразования представляет собой следующее:

H(z) = 1 + Z-1 + Z-2 + Z-3

Рисунок 1. Схема скользящей средней

Уравнение скользящей средней в формате EasyLanguage:

Filt = (Price + Price[1] + Price[2] + Price[3]) / 4;

То есть, старые данные из последней выборки постепенно усредняются для достижения отфильтрованного результата.

КИХ – фильтры

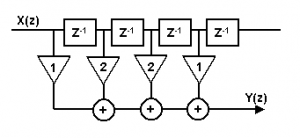

Программисты предпочитают концепцию линии задержки с отводами вследствие того, что более обобщенные КИХ – фильтры (конечная импульсная характеристика) могут быть разработаны путем изменения относительных амплитуд выборок. Например, если бы мы хотели двум средним выборкам придать в два раза больший вес по сравнению с самым свежим и самым старым значениями в нашем примере из 4 выборок, то схема бы выглядела, как показано на рисунке 2.

Рисунок 2. Схема из четырех элементов фильтра с конечной импульсной характеристикой (КИХ-фильтра)

Уравнение КИХ-фильтра, в формате EasyLanguage, будет следующим:

Filt = (Price + 2*Price[1] + 2*Price[2] + Price[3]) / 6;

Множители, стоящие перед ценами, называются коэффициентами фильтра. Пожалуйста, обратите внимание, что фильтр всегда нормируется к сумме коэффициентов. Это нормирование осуществляется таким образом, что результирующее значение будет таким же, как и исходное, если все выборки будут иметь одинаковые значения.

Лучшим способом сравнить результирующие значения скользящей средней и КИХ-фильтра, является изучение их частотной характеристики.

Частотная характеристика

Поскольку мы имеем дело с выборочными данными, самая высокая частота, которую мы можем рассмотреть, составляет две выборки за один цикл. Это называется частотой Найквиста (половина частоты дискретизации). Таким образом, на дневных графиках цикл, состоящий из двух баров, работает на частоте Найквиста, которая имеет нормированную частоту 1. Цикл, состоящий из четырех баров, имеет нормированную частоту 0,5. Общее соотношение между периодом цикла и нормированной частотой:

Частота = 2 / Период

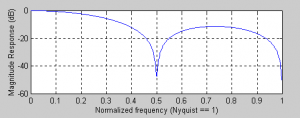

Частотная характеристика Moving Average

Основываясь на этой идее, частотная характеристика скользящей средней для четырех баров показана на рисунке 3. Амплитуда выражена в децибелах, показана логарифмическая шкала, где 0 является крупнейшим незатухающей амплитудой. Поскольку это имеет место в левой части частотного диапазона, мы знаем, что коэффициент усиления нулевой частоты фильтра равен нулю. Обратите внимание, что цикл из 2 баров и цикл из 4 баров в точности вырезаются скользящей средней. Фильтрация между циклами из 2 баров и 4 баров снижается лишь немногим более чем на 10 дБ от коэффициента усиления нулевой частоты.

Рисунок 3. Частотная характеристика скользящей средней с периодом в четыре бара

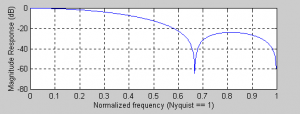

Частотная характеристика КИХ – фильтра

На рисунке 4 показана частотная характеристика КИХ-фильтра, представленного на рисунке 2. Манипулирование коэффициентами улучшило фильтрацию, которая станет более чем 20 дБ. Тем не менее, частоты с минимальным значением переместились до уровня цикла из 3 баров. То есть, диапазон частот фильтра шире, чем диапазон частот скользящей средней. Более широкий диапазон частот означает, что через фильтр могут проходить более высокочастотные компоненты, и, таким образом, КИХ-фильтр будет менее сглажен, чем скользящая средняя той же длины.

Сглаживание КИХ – фильтра

КИХ-фильтр можно применять с целью дополнительного сглаживания путем большего фильтра. Тем не менее, запаздывание в КИХ-фильтре составляет примерно половину длины фильтра. Результатом является то, что, если мы хотим достичь большего сглаживания, мы должны принять дополнительное запаздывание в обычных фильтрах.

Рисунок 4. Частотная характеристика четырехэлементного КИХ-фильтра

Функция Лагерра

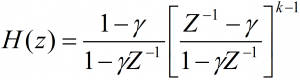

Чтобы описать передаточную характеристику фильтра, обычные фильтры используют Z преобразование, где Z-1 обозначает единичную задержку. Для арифметического преобразования существует полубесконечное число ортонормированных функций. Одна из таких функций формируется из многочлена Лагерра. Математическое выражение для результата переноса Лагерра k-го порядка состоит в следующем:

Преобразование Лагерра может быть представлено в виде EMA фильтра нижних частот (первый член), после чего следует последовательность фазового фильтра вместо единичной задержки (k-1 член). Все члены имеют точно такой же коэффициент затухания y. Благодаря изучению частотной характеристики мы видим, что это фазовые фильтры. Если частота равна нулю, член Z-1 имеет значение 1, и, следовательно, член принимает значение (1- y)/(1- y) = 1. Аналогично, когда частота бесконечна, Z-1 имеет значение -1, и, следовательно, член принимает значение (-1- y)/(1+ y) = -1. Член имеет единичное усиление на всех частотах от нуля до бесконечности, и, следовательно, является фазовым звеном. Тем не менее, фаза от своего исходного к результирующему значению смещается в диапазоне частот, в связи с чем задержка представляет собой переменную, зависящую от частоты. Степень, в которой задержка является переменной, зависит от величины коэффициента затухания y.

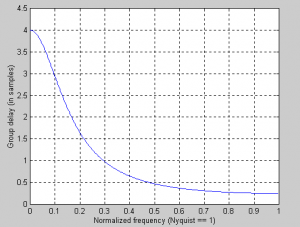

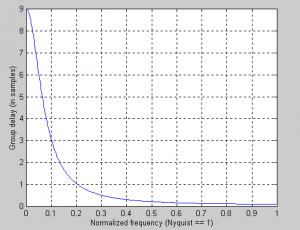

Например, на рисунке 5 показаны запаздывание или групповая задержка для y = 0.6 и g = 0,8.

y = 0.6

y = 0.8

Рисунок 5. Запаздывание фазового фильтра – это функция частоты и коэффициента затухания

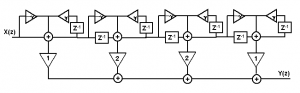

Таким образом, мы можем сделать фильтр, используя элементы Лагерра, вместо единичной задержки, коэффициенты которой такие же [1 2 2 1]/6 , как и у КИХ – фильтра.

Разница лишь в том, что мы исказили время между периодами линии задержки. Схема фильтра Лагерра показана на рисунке 6.

Рисунок 6. Схема фильтра Лагерра

Фильтр Лагерра и КИХ-фильтр

На рисунке 7 приведен EasyLanguage код для четырехчленного фильтра Лагерра. L0 является результирующим значением первого члена, а также обычной EMA. Следующие три члена одинаковы по своей форме. Четыре члена линии задержки Лагерра суммируются точно так же, как если бы можно было подвести итог линейной линии задержки для КИХ-фильтра. Результирующее значение Лагерра является переменной “Filt”. Для сравнения также вычисляется КИХ-фильтр одинаковой длины.

Inputs: Price((H+L)/2),

gamma(.8);

Vars: L0(0),

L1(0),

L2(0),

L3(0),

Filt(0)

FIR(0);

L0 = (1 – gamma)*Price + gamma*L0[1];

L1 = -gamma*L0 + L0[1] + gamma*L1[1];

L2 = -gamma*L1 + L1[1] + gamma*L2[1];

L3 = -gamma*L2 + L2[1] + gamma*L3[1];

Filt = (L0 + 2*L1 + 2*L2 + L3) / 6;

FIR = (Price + 2*Price[1] + 2*Price[2] + Price[3]) / 6;

Plot1(Filt, “Filt”);

Plot2(FIR, “FIR”);

Рисунок 7. EasyLanguage код фильтра Лагерра

На рисунке 8 показаны результаты фильтра Лагерра и КИХ-фильтра. Помните: оба фильтра имеют одинаковые длины. КИХ-фильтр (зеленая линия) имеет запаздывание всего в 1,5 бара и лишь умеренно сглаживает ценовые данные. С другой стороны, фильтр Лагерра (красная линия) является значительно более гладким, а также имеет более выраженное запаздывание. Вы можете уменьшить сглаживание и отставание за счет уменьшения коэффициента затухания. Когда коэффициент затухания сводится к нулю, фильтр Лагерра становится идентичным КИХ-фильтру. Это простой способ управления скользящей средней. И он по-прежнему использует только несколько выборок данных для расчета.

Рисунок 8. Четырехчленный фильтр Лагерра намного более сглаженный, чем обычный четырехчленный КИХ-фильтр

RSI Лагерра

История не заканчивается на обычных фильтрах. Как я люблю говорить: «Истина и наука всегда торжествует над невежеством и суеверием». Если мы можем создать превосходное сглаживание с применением очень коротких фильтров, следовательно, мы также должны уметь создавать и превосходные индикаторы с помощью очень краткосрочных данных. Использование краткосрочных данных означает, что мы можем сделать индикаторы более чувствительными к изменениям цены. В качестве примера будет использоваться индикатор RSI Лагерра.

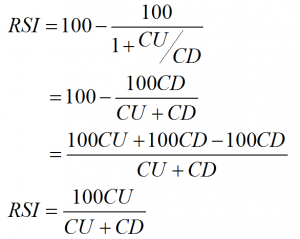

Уэллс Уайлдер определил индикатор RSI как:

RSI = 100 – 100 / (1 + RS)

где RS = (Closes Up) / (Closes Down) = CU/CD

RS – это аббревиатура от Relative Strength. CU представляет собой сумму разности цен закрытия в течение периода наблюдения, когда эта разница является положительной. CD представляет собой сумму разности цен закрытия в течение периода наблюдения, когда эта разница отрицательна, но сумма выражена как положительное число. Подставив CU/CD в формулу и упростив уравнение RSI, получаем

Другими словами, RSI является процентом суммы дельты цен закрытия с положительной разницей по отношению к сумме всех дельт цен закрытия за период наблюдения.

В коде EasyLanguage (см. рисунок 9) я сгенерировал индикатор RSI с помощью времени Лагерра, а не линейного времени, используя только четыре выборки данных. В этом случае я использовал коэффициент затухания 0,5, но вы можете настроить свое время затухания, которое будет наилучшим образом подходить под вашу собственную торговлю.

Inputs: gamma(.5);

Vars: L0(0),

L1(0),

L2(0),

L3(0),

CU(0),

CD(0),

RSI(0);

L0 = (1 – gamma)*Close + gamma*L0[1];

L1 = – gamma *L0 + L0[1] + gamma *L1[1];

L2 = – gamma *L1 + L1[1] + gamma *L2[1];

L3 = – gamma *L2 + L2[1] + gamma *L3[1];

CU = 0;

CD = 0;

If L0 >= L1 then CU = L0 – L1 Else CD = L1 – L0;

If L1 >= L2 then CU = CU + L1 – L2 Else CD = CD + L2 – L1;

If L2 >= L3 then CU = CU + L2 – L3 Else CD = CD + L3 – L2;

If CU + CD <> 0 then RSI = CU / (CU + CD);

Plot1(RSI, “RSI”);

Plot2(.8);

Plot3(.2);

Рисунок 9. EasyLanguage код для индикатора RSI Лагерра

Пример RSI Лагерра

На рисунке 10 показан пример реакции четырехчленного индикатора RSI Лагерра, расположенного внизу под графиком цены. На индикатор также нанесены сигнальные уровни 20% и 80%. Обратите внимание, что RSI, как правило, движется от одного крайнего значения к другому и что восстановление происходит быстро, на каждом развороте цены.

Индикатор RSI Лагерра обычно используют для покупки, после того как линия снизу вверх пересекает уровень 20%, и для продажи, после того как цена пересекает сверху вниз уровень 80%. Но, как и с обычным RSI, можно также создавать и более сложные правила торговли.

Рисунок 10. Индикатор RSI Лагерра быстро реагирует на изменения цен

RSI Лагерра в торговле

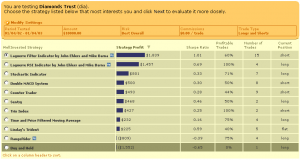

Применять более сложные правила вовсе не обязательно, поскольку система RSI Лагерра оказалась самой полезной среди всех систем, зарегистрированных в www.wellinvested.com, ее годовая доходность по оценкам компании AKSYS Ltd. составила 118,3%. На сайте WellInvested.com представлен широкий выбор систем для автоматической торговли, которые применяются для большинства котируемых на бирже акций и фьючерсов. Поисковик на сайте может оказаться очень интересным. Например, для данного символа можно найти самые высокоэффективные системы, а для данной системы можно найти самые высокопроизводительные символы. Оказывается, что две системы Лагерра были самыми высокопродуктивными в знаменитом договоре с Diamond Trust в 2002 году (см. рисунок 11).

Рисунок 11. Снимок экрана, сделанный с www.wellinvested.com, демонстрирует торговые системы Лагерра, которые были самыми высокопродуктивными в договоре с Diamond Trust в 2002 году

Выводы

Преобразование Лаггера вносит в расчеты своеобразное временное искажение. В результате чего задержка низкочастотных составляющих цены значительно выше, чем ее высокочастотных составляющих. Благодаря этой особенности, возможно создание сглаживающих фильтров, для работы которых достаточно всего лишь небольшого количества входных данных.

Подобным образом, посредством временного искажения можно разрабатывать индикаторы, имея в распоряжении даже небольшую выборку. Поскольку эти индикаторы созданы на основе небольшой выборки, они будут более чувствительными к более новым ценам.

Бо́льшая чувствительность способствует сокращению времени реакции для открытия позиции, а уменьшение задержки, соответственно, положительно сказывается на прибыльности вашей торговли.

Джон Ф. Элерс

Описание настроек

gamma (по умолчанию = 0.7) — коэффициент для расчета уровней индикатора. Чем выше gamma , тем более сглаженная линия будет на выходе.

CountBars (по умолчанию = 950) — максимальное количество баров графика, на которых будет рассчитываться индикатор.

Как использовать индикатор в торговле

Несмотря на то, что индикатор Laguerre считается трендовым индикатором, построен он по принципу осциллятора, где итоговые значения находятся в определенных рамках. В нашем случае это интервал от 0 до 1.

Простейший вариант использования – покупка при пересечении линии 0.2 снизу вверх и продажа при пересечении линии 0.8 сверху вниз. Также можно использовать и линию сглаженного индикатора 0.5 для фильтрации сделок по системе: если Laguerre ниже 0.5, рассматриваем только продажи, если выше – только покупки. Или же рассматривать возможность выхода из покупок, если индикатор Laguerre пересек линию 0.5 или 0.8 сверху вниз и возможность выхода из продаж при пересечении линии 0.2 или 0.5 снизу вверх.

Давайте рассмотрим простой пример практического использования индикатора Laguerre в стратегии торговли на валютном рынке Форекс. Сам Джон Элерс отмечал, что циклы на финансовых рынках необходимо применять в сочетании с трендовыми методиками, поэтому для примера я возьму две скользящие средние. Вы же можете поэкспериментировать и с трендовыми линиями, каналами, другими трендовыми индикаторами.

Давайте возьмем две скользящие средние и будем входить при их пересечении, фильтруя вход при помощи двух индикаторов Laguerre: один с gamma = 0.6, а второй 0.8. Если быстрая скользящая пересекает медленную вверх, быстрый Laguerre находится выше уровня 0.8, а медленный начал расти снизу и пересек уровень 0.2, входим в покупки. Выход из покупок можно осуществлять при пересечении медленного индикатора Laguerre уровня 0.8 сверху вниз. Для продаж все наоборот. Такая стратегия в связке с трейлинг стопом вполне нормально может работать на периоде Н4.

Повторюсь, индикатор Laguerre – это не полноценная торговая система, поэтому применять его нужно в связке с другими индикаторами или методами технического анализа. Тем не менее, на более старших периодах (от D1 и выше) можно даже обойтись двумя индикаторами Laguerre – быстрым и медленным. Более медленный становится индикатором направления тренда, более быстрый генерирует сигналы на вход в рынок.

Кроме того, интересные результаты получаются при работе с линиями тренда и дивергенциями индикатора Laguerre. Обычно индикатор образует дивергенцию с ценой незадолго до пробоя существующей трендовой линии и слома тренда.

Заключение

Индикатор Laguerre является трендовым индикатором, который отображает трендовую линию в отдельном окне. Он может использовать как подтверждающий сигнал для входа в рынок, а также как и отдельная торговая система. Этот индикатор очень прост в использовании. Его можно одинаково успешно использовать как для выхода из сделки, так и как сигнал для входа.

При этом автор так и не смог полностью устранить самую главную проблему всех индикаторов – проблему запаздывания. И тем не менее, индикатор Laguerre дает сигналы чаще и точнее большинства стандартных осцилляторов, при этом количество ложных сигналов заметно ниже, чем у того же стохастика.

Скачать индикатор Laguerre

С уважением, Дмитрий аkа Silentspec

TradeLikeaPro.ru

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|