«Вот подниму бабла на Форекс и уйду на фонду !», «Ваш Forex – лохотрон, кококо, то ли дело цивилизованные рынки, там нет риска обмана !», «На бирже нет кредитного плеча, поэтому там невозможно проиграть ! »…. и т.п. крики можно периодически увидеть в комментариях к постам в нашей группе вк.

«Вот подниму бабла на Форекс и уйду на фонду !», «Ваш Forex – лохотрон, кококо, то ли дело цивилизованные рынки, там нет риска обмана !», «На бирже нет кредитного плеча, поэтому там невозможно проиграть ! »…. и т.п. крики можно периодически увидеть в комментариях к постам в нашей группе вк.

Только почему-то “элита трейдинга” забывают, что все книги, в которых говорится о 90% проигрывающих трейдеров, написаны… (барабанная дробь) … о фондовом рынке. Что-то здесь не сходится, вам так не кажется ?

«Как это так, ведь на фонде невозможно проиграть !!! Там бегают единороги и на небе радуга !! Вам все проплатили кухни !» – я уже вижу подобные комментарии к этой статье))

В сегодняшнем материале вы узнаете: легко ли заработать на бирже, какие есть риски и минусы, существуют ли там способы манипуляции ценой, а также разберемся с самыми популярными мифами о фондовом и срочном рынках.

Откуда пошли мифы про фондовый рынок ?

Как правило, деньги теряются по стандартному набору причин, проистекающих из неготовности трейдера к работе на финансовых и товарных рынках. Тут помимо знаний требуется психологическая трансформация личности. Однако брокеры, чей заработок зависит от уплаты клиентами комиссий за каждый открытый торговый ордер, начинают убеждать клиента в неправильном выборе:

- Стратегии

- Инструмента

- Рынка

Последний довод – это отголосок борьбы между брокерами за клиента. Каждая компания специализируется на каком-то одном из рынков, например, фондовом или срочном (фьючерсы и опционы) из-за раздельного лицензирования. Рынок Форекс стоит отдельно в этом списке: фирмы, предлагающие валютным спекулянтам услуги трейдинга валютными парами и контрактами CFD могут открыть бизнес по упрощенной схеме, используя регистрацию в оффшорах.

Форекс децентрализован, в отличие от фондовых, товарных и срочных рынков, привязанных к конкретным биржам. Эти площадки имеют жесткое государственное регулирование и выдвигают к брокерам повышенные, а значит – затратные требования. Дороже всего обходится лицензия на торговлю ценными бумаги и по «странному» совпадению именно фондовый рынок считается «самым выгодным для трейдеров, где невозможно потерять деньги».

Фондовый рынок – грааль или рабство?

Чтобы понять механизм работы фондового рынка и брокеров, трейдеру достаточно прочесть книгу «Воспоминания биржевого спекулянта». Описанная в ней исповедь Джесси Ливермора сделала его знаменитым, а результаты торгов вывели личность на негласное первое место среди фондовых трейдеров.

Несмотря на признанную ценность тактических и психологических советов, размещенных на страницах этой книги, следует всегда помнить о трагической судьбе автора. На его пути было множество случаев, когда Ливермор разорялся и, в конечном итоге, очередная потеря средств на спекуляциях акциями привела его к самоубийству.

Разорение – это традиционный конец любого фондового спекулянта. Причина – специфика продаж и трендов рынка ценных бумаг. Акции для продажи занимаются у своего брокера, за что с клиента взимаются кредитные проценты, при этом он ограничен в выборе списком доступных для шорта инструментов. Отдаст ли брокер бумаги, которые принесут ему убыток от продажи?

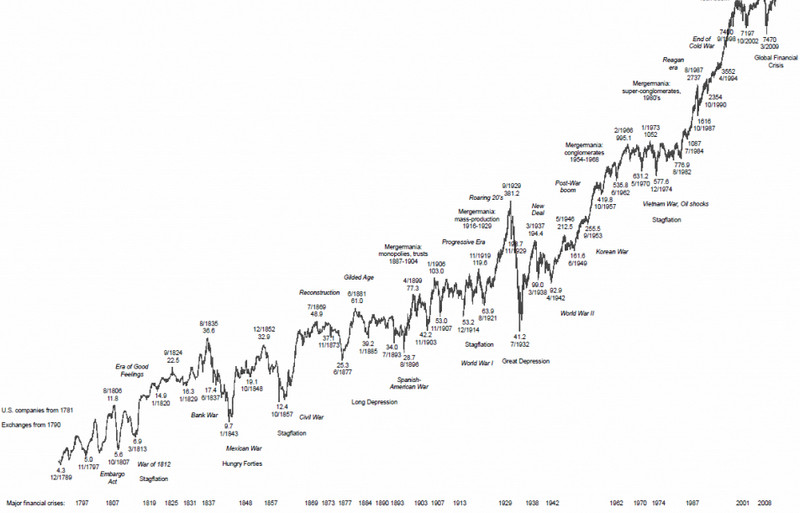

Что касается тренда, то акции компаний имеют большее свойство расти, чем падать. Убедитесь в этом сами, открыв график индексов. Обратите внимание на старейший индикатор Dow Jones, прошедший за 240 лет через множество кризисов:

Поэтому спекулятивные продажи приносят убыток. Фондовые брокеры обычно говорят, что принцип грааля, позволяющий не терять никогда средства, кроется в стратегии «Купи и держи». Трейдер должен постоянно дозакупать ценные бумаги, увеличивая суммы инвестиций на спадах рынка.

Поэтому спекулятивные продажи приносят убыток. Фондовые брокеры обычно говорят, что принцип грааля, позволяющий не терять никогда средства, кроется в стратегии «Купи и держи». Трейдер должен постоянно дозакупать ценные бумаги, увеличивая суммы инвестиций на спадах рынка.

Переводя на язык мани менеджмента, компании призывают к усреднению позиции в акциях и мартингейлу. Трейдеры Forex знают, что оба метода не рекомендованы для использования в трейдинге, каждый откат тренда приводит к умножению потерь после новой инвестиции. Чтобы склонить клиента к этой тактике, брокер показывает график с четким, растущим трендом фондовых индексов, отображающих рост акций, и рассказывает о баснословном богатстве Уоррена Баффетта.

Интерес компании можно понять: акции приносят самый высокий процент комиссионных, помимо выплаты маржи за сделку, клиент платит ежемесячно за ведение ссудного счета и услуги депозитария. При попытке вывести прибыль со средств будет удержан «налоговый залог», а на счете заблокирована сумма «неснижаемого остатка», которой брокер будет бесплатно пользоваться до конца налогового периода.

Чтобы развеять миф о «граале покупок», возьмем «условного инвестора», вложившего средства в акции 10 лет тому назад в самый высоколиквидный индекс S&P 500, состоящий из «голубых фишек» флагманов американского бизнеса.

На графике видно, что покупка ценных бумаг в 2008 году обернулась убытком. Первоначальная стоимость инвестиций вернулась только после пятилетнего ожидания. Весь этот период инвестору бы пришлось жить надеждами, но он бы заработал, если довносил средства. В этом случае пятилетнее ожидание обернулось бы периодом испытания убытком, средства бы периодически таяли, а убытки росли.

Десятилетний период инвестиций – это шесть лет флэта, когда инвестор сидел и ждал новых максимумов, чтобы баланс счета вновь стал положительным, то есть на протяжении 60% долгосрочного периода о снятии прибыли не могло быть и речи.

Десятилетний период инвестиций – это шесть лет флэта, когда инвестор сидел и ждал новых максимумов, чтобы баланс счета вновь стал положительным, то есть на протяжении 60% долгосрочного периода о снятии прибыли не могло быть и речи.

Казалось бы, ожидание окупается прибылью: за 10 лет совокупный доход составил 80%. Однако из этих средств надо вычесть 20% инфляции (статистика ФРС) и 30% на обслуживание ссудного счета и услуги депозитария, а также налоги (НДФЛ 13%). Чистый доход за такой большой период составил бы 1,7% в год.

В примере был рассмотрен результат инвестиции в один из самых прибыльных индексов, попытка вложений в рынок акций Великобритании или Японии обернулась бы убытками, учитывая потерю на комиссии и инфляцию. Ситуация на биржах развивающихся стран еще более плачевна.

Доказательство Баффетта

Доказательство Баффетта

Каждый новичок, приходя на фондовый рынок, считает, что сможет на нем заработать, набрав самые выгодные и быстрорастущие акции. Благодаря средствам массовой информации, каждый из нас знает о взлетах ценных бумаг Tesla, очень выгодном росте курса Facebook, постоянном тренде Visa или Mastercard и так далее.

Уоррен Баффетт развеял этот миф с помощью публичного спора с компанией Protégé Partners, предложив им пари, что любые, выбранные его оппонентами профессиональные управляющие хедж-фондами не смогут показать за 10 лет доходность выше S&P 500. В 2017 году, по истечению срока, спорщики отдали великому инвестору проигранный $1 млн. Выбранные оппонентами “лучшие из лучших” пять хедж-фондов за 10 лет смогли заработать только 22%, тогда как S&P 500 показал 80%.

Вывод простой – никто из трейдеров не зарабатывает на фондовом рынке, если из суммы доходов вычесть инфляцию и расходы на выплату комиссий и налогов. Доказано Уорреном Баффеттом, который готов снова об этом спорить с любым желающим.

Почему Уоррен Баффетт уверен в своей победе? Ответ прост – великий инвестор смог заработать 99% огромного состояния после 50-ти лет, потратив на изучение рынка 35 лет, при этом все равно слил 80% капитала в 2003-м году. Он единственный реально удачливый инвестор на планете, торгующий акциями, а не писатель книг, показавший супер результаты на коротком периоде торгов, после чего сразу занявшийся обучением других трейдеров и семинарами.

Мифы о низком торговом плече на фьючерсах и опционах

На фьючерсах трейдеры так же теряют деньги, как и на валютах Форекс. Контракты торгуются по курсу базового актива – акции, индекса, купона облигации, товара (даже валютной пары) с ограниченным плечом, обычно в 10, 20, 30 раз умножающим доходы и убытки. С одной стороны – это меньше размера кредитного плеча на Форекс, которое начинается от 50 или 100 и доходит до 1000, но такой подход продиктован волатильностью активов, которая в 3-5 раз превышает изменчивость валютного курса.

В отличие от Forex, где валюты крайне редко превышают двукратный всплеск волатильности, на фьючерсах и, особенно, опционах, риски резкого изменения диапазона колебаний куда выше.

При возникновении любой ценовой паники или эйфории произойдут стоп-торги, депозит на фьючерсах будет блокирован и трейдер сможет только наблюдать за курсом базового актива. Если после открытия площадки гэп не приведет к разорению счета, клиенту все равно придется срочно искать средства или фиксировать часть позиций из-за возросших маржинальных требований, так как биржа резко поднимет плечо.

Опционы могут быть закрыты еще раньше, чем фьючерсы, изменение кредитного рычага в этих контрактах происходит нелинейно. Чтобы гарантированно обезопасить себя от рисков, брокеры ставят (негласно) уровень стоп-аута в 50%. Продавец опционов должен быть готов к неожиданным закрытиям части контрактов и бесполезным спорам с компанией о правомочности таких действий.

Миф о прозрачности торгов фьючерсами и опционами

Высокий процент разорения трейдеров на фьючерсах заставляет компании придумывать другие способы завлечения клиентов, без обещания “беспроигрышных граалей”. Новичкам рассказывают о прозрачности процесса торгов. Срочные контракты торгуются на бирже, где каждый участник в «стакане» наблюдает собственную выставленную отложенную заявку и видит ее исполнение в «Ленте всех сделок».

Проблема в том, что прозрачность торгов – это явный повод для манипуляций: биржа открыто сливает информацию об уровнях отложенных ордеров и размерах заявок специально нанятым компаниям – маркет-мейкерам. Трейдеры дали им меткое название – кукловоды.

Специфика их работы дает не только преимущество в информации о «карте рынка», но и доступ к большим финансовым ресурсам, отданным в доверительное управление множеством крупных и мелких клиентов.

Также клиенту рассказывают о государственном надзоре, не посвящая в историю столетней безуспешной борьбы госорганов с картельным сговором брокеров, который сложно доказать и трудно довести до суда. И даже когда это удается – дело все равно заканчивается штрафом, несопоставимым с заработком от манипуляций.

Торгующий фьючерсами новичок или профессионал попадает на конвейер маркет-мейкеров – масштабную кухню, где брокеры организовано используют против клиентов следующие стратегии:

- Раскраска ленты – множество сделок малыми лотами, чтобы создать иллюзию активности по инструменту, привлекая скальперов для создания тренда в инструменте. Используется с целью создания высокого спроса для «раздачи» ранее купленных больших объемов перед разворотом рынка;

- Фантомы в стакане или «переливы» – фиктивные отложенные или реальные «договорные» сделки с целью остановить нежелательный тренд, «напугав» Продавцов или Покупателей, которые поверят в реальность контрсделок или противоположного спроса, зафиксируют прибыль и уйдут с рынка;

- Гэп – продвижение предложения или снижение спроса для возникновения на графике ценового разрыва, резко меняющего стоимость фьючерса за один тик;

- Сбор стакана – предварительный расчет и резкий выброс сделок по самой высокой рыночной цене, превышающий по объему все ближайшие отложенные ордера в стакане. Импульс привлекает Покупателей или Продавцов, работающих по стратегии «на пробой», но они становятся жертвами заранее запланированного «сброса стакана» в обратную сторону;

- Манипуляции с уровнем цены открытия фьючерса – размещение ордеров на премаркете по завышенным объемам, чтобы зафиксировать цену первой сделки с открытия рынка на нужном уровне;

- Корнер – договоренность с партнерами о переуступке доминирующих объемов в базовом активе с целью манипуляции ценой фьючерсов;

- Сжатие – обратная вышеописанной операция – набор продажной фьючерсной позиции в условиях нехватки базового актива, чтобы удовлетворить спрос клиента на короткую позицию (занять акции для продажи);

- Контролируемый флэт – торговля активом в определенных ценовых рамках перед экспирацией фьючерсов или опционов с целью удержать необходимый уровень цены исполнения контрактов;

- Искусственная бэквордация или контанго – маркет-мейкеры охотятся на арбитражеров, торгующих без стопов, продавая и одновременно покупая фьючерсы на один и тот же актив с разным сроком исполнения. Стратегия считается безрисковой, так как ценовая разница в начале действия контракта выравнивается в момент экспирации;

В отличие от рынка фьючерсов и опционов, собранных часто на одной площадке, рынок Форекс полностью децентрализован и курс валюты формируется путем фиксации информации по реальным сделкам из множества крупных банков.

Миф об отсутствии «кухни» на фьючерсах и опционах

Клиентов убеждают, что, в отличие от рынка Форекс, среди брокеров отсутствуют, так называемые «кухни», организующие торги внутри компании, а биржа защищает актив от любых манипуляций, потому что подотчетна государственным Регуляторам. Поэтому тренды поддаются логичным фундаментальным и техническим прогнозам, управляемые логичным спросом и предложением.

Это действительно правда – брокер не может организовать «кухню» своими силами, чего нельзя сказать о самой бирже. Национальные торговые площадки стараются предложить трейдерам большой список торговых инструментов, используя для курсового образования данные из международных центров торговли, в том числе рынка Форекс.

Мало кто обращает внимание, что по Соглашению биржа должна, но не обязана держать соответствие этих курсов. Что это означает на практике? В частности, на Московской бирже трейдер вполне может, торгуя фьючерсы нефти, металлов или валюты, получить неожиданный скачок курса на несколько процентов, отличный от общемировых значений.

В практике Форекс такое явление называют шпилькой, и порядочный брокер в 99% случаев вернет средства пострадавшему клиенту. В случае Московской биржи – это называется «рынком», и убытки от разницы никто не вернет.

Недавней иллюстрацией такого поведения стали торги по нефти Brent 25 декабря 2018 года. Площадка, использовав факт закрытых торгов на биржах США, резко опустила курс нефти на 11% в перерыве 40 минут торгов. Благодаря механизму «планок», описанному в статье выше, многие позиции были закрыты по маржин-коллу или стоп-ауту.

Это не первый случай подобной ценовой разницы, ранее по отношению к мировым ценам “убегали” курсы по фьючерсам EURUSD, контрактам палладия и золота. Во всех вышеперечисленных историях разбирался Центробанк России, который не заметил нарушений или фактов манипуляции ценой.

Заключение

Торговля без плеча на фондовом рынке не снижает риски. Любая попытка спекуляции (покупка и продажа) приведет, в конечном итоге, к разорению по причине необходимости достаточно долгого удержания позиции, чтобы заработать и оправдать комиссии.

Стратегия «Купи и держи», а также попытки доверить средства профессионалам, принесут прибыль только управляющим хедж-фондов, которые сразу берут комиссию за управление финансами. Инвестор гарантировано останется с пустыми карманами в момент очередного экономического кризиса, которые случаются каждые 5-10 лет на протяжении трех столетий существования бирж.

Торговля фьючерсами и опционами на бирже не отличается от рынка Форекс, если брокер выбран правильно – трейдер будет защищен от беспредела маркет-мейкеров и рисков курсовых провалов по причине неликвидности бирж.

С уважением, Алексей Вергунов

TradeLikeaPro.ru

Топ Брокеров 2025 по версии TLAP

Центовые счета

Быстрый ввод и вывод

Платформа CopyFx для копирования сигналов

Отличное исполнение

На рынке с 1998 года

Низкие спреды

Быстрый ввод и вывод

Хорошее исполнение

Множество способов пополнения

С 2007 года на рынке

Счета Zero с нулевыми спредами

Система Копи-трейдинга

Хорошее исполнение

Более 500 торговых инструментов

Комиссия на пополнение 0%

Лицензия ЦБ РФ

Удобный ввод и вывод средств

Подходит для крупных трейдеров

Крупнейший форекс дилер в России

Компания – налоговый агент, выплата налогов без участия клиента

Торговля через MetaTrader 5

Форекс, фондовые индексы и нефть

Низкие спреды

Хорошее исполнение

Подходит для торговли советниками

Торговля криптовалютами

Центовые счета со стартовым лотом 0.01

Система копирования сделок Share4You

Низкие спреды

Подходит для новичков

Лучшие на рынке условия для работы с сеточниками и мартингейлом

Исполнение без вмешательства дилинга

Низкие спреды

Трейдинг Forex, CFD и Crypto

Полная прозрачность работы

Множество представительств компании, в том числе в Великобритании

На рынке с 2006 года

| ||

| ||

| ||

| ||

| ||

| ||

|