Поиск сообщества

Показаны результаты для тегов 'rsi'.

Найдено: 33 результата

-

Лучшие настройки индикатора RSI для внутридневной торговли криптовалютами При внутридневной торговле криптовалютами важны правильные настройки индекса относительной силы (RSI) для анализа рынка с помощью данного индикатора. Хотя стандартный период 14 дней является хорошей отправной точкой, для высоковолатильных монет можно экспериментировать с более короткими значениями периода. Для определения оптимальных настроек RSI решающее значение имеет анализ исторических данных, а для более точного анализа рекомендуется использовать RSI в комбинации с другими индикаторами. Настраивая период и параметры RSI для захвата быстрых движений рынка, трейдеры повышают чувствительность индикаторов и могут совершать более эффективные сделки. Основные выводы Стандартный 14-дневный период является хорошей отправной точкой для настроек RSI при внутридневной торговле на криптовалютном рынке Для высоковолатильных монет следует экспериментировать с более короткими периодами RSI Для определения оптимальных параметров RSI важно выполнять анализ исторических данных Для более точного анализа RSI следует использовать в комбинации с другими индикаторами Понимание принципа работы индикатора RSI Прежде чем оптимизировать настройки RSI для внутридневной торговли криптовалютами, вы должны понимать, как работает индекс относительной силы в качестве импульсного осциллятора. Индикатор RSI разработан Уэллсом Уайлдером. Он измеряет скорость и изменение ценовых движений, колеблясь в интервале значений от 0 до 100. Стратегия использования индикатора RSI учитывает, что значения выше 70 обычно указывают на условия перекупленности, а значения ниже 30 указывают на условия перепроданности. Настройка параметров RSI может улучшить работу индикатора. Вам нужно усовершенствовать свой подход к интерпретации RSI на криптовалютных рынках, которые, как известно, имеют высокую волатильность. Помните, что RSI может генерировать ложные сигналы; следовательно, крайне важно подтверждать его сигналы другими индикаторами. Для оценки потенциальных разворотов тренда тщательно анализируйте конвергенцию и дивергенцию. Оптимальные настройки периода RSI для использования на криптовалютном рынке При определении оптимальных настроек RSI для внутридневной торговли на криптовалютном рынке необходимо учитывать, какое влияние могут оказывать разные таймфреймы на чувствительность и точность данного индикатора. Стратегический подход к настройкам RSI: Придерживайтесь стандартных настроек: для оценки общего настроения рынка криптовалют начните со стандартного периода 14 дней. Поправка на волатильность: для высоковолатильных монет экспериментируйте с более короткими периодами, чтобы зафиксировать быстрые движения цены. Стратегии бэктестирования: анализируйте исторические данные, чтобы определить, какие настройки RSI соответствуют вашему стилю торговли и общим целям. Минимизируйте ложные сигналы: комбинируйте стратегии торговли с помощью RSI с другими индикаторами или сигналами Прайс Экшен, чтобы отфильтровать рыночный шум. Уровни перекупленности/перепроданности Смотрите на шкалу RSI: если значения индикатора выше 70, значит, данная криптовалюта перекуплена, а если его значения ниже 30, значит, криптовалюта перепродана. Эти уровни имеют решающее значение, поскольку они указывают на потенциальные зоны разворота, где ценовой импульс может достигать своего пика или минимума. Некоторые трейдеры для интерпретации сигналов RSI используют уровни 80/20 или 60/40. При использовании RSI в качестве инструмента подтверждения важно анализировать уровни перекупленности и перепроданности в контексте преобладающего рыночного тренда и других технических индикаторов для получения более точных торговых сигналов. Имейте в виду, что значение RSI выше 70 не обязательно будет означать немедленную продажу, а значение ниже 30 не всегда сигнализирует о немедленной покупке. Эти уровни дают вам основу для принятия решений в рамках вашей стратегии, побуждая к дальнейшему анализу и тщательному учёту всех условий перед открытием сделки. Таймфреймы для внутридневной торговли Вы можете обнаружить, что эффективность RSI при внутридневной торговле на криптовалютном рынке часто зависит от таймфрейма вашей торговой стратегии. Вы должны учитывать следующее: Внутридневные графики отлично подходят для точного определения точек входа и выхода в течение одного торгового дня, основываясь на сигналах более высоких таймфреймов. 1-часовой - 4-часовой графики предлагают баланс, фиксируя краткосрочные тренды и отфильтровывая «рыночный шум». Дневные графики полезны для оценки более широкого рыночного контекста, помогая в принятии стратегически важных решений. Комбинирование нескольких таймфреймов: анализ Прайс Экшен на нескольких таймфреймах может повысить точность вашего технического анализа и предложить лучшие точки входа и выхода. Выбор таймфрейма зависит от вашей торговой стратегии на криптовалютном рынке. Стратегический подход к внутридневной торговле включает в себя согласование сигналов, получаемых от торговых индикаторов, таких как RSI, с выбранным таймфреймом для оптимизации производительности. RSI в комбинации с другими индикаторами Скользящая средняя показывает переменчивые условия Использование индекса относительной силы (RSI) в комбинации с другими техническими индикаторами или сигналами Прайс Экшен может значительно улучшить ваши стратегии внутридневной торговли на криптовалютном рынке. Оптимизируя RSI для криптотрейдинга, рассматривайте его как осциллятор, который измеряет импульс, но не используйте его сигналы изолированно. Дивергенция RSI в криптотрейдинге является мощным сигналом, особенно когда она подтверждается другими индикаторами импульса, такими как скользящие средние или полосы Боллинджера. Эти комбинации могут помочь вам отделить низковероятностные сделки от хороших торговых сигналов. Использование RSI в комбинации с другими индикаторами также сглаживает его недостатки на трендовых рынках. Например, высокое значение RSI может указывать на состояние перекупленности, но вместе с мощным сигналом восходящего тренда со стороны другого индикатора может указывать на продолжающееся ралли, а не на возможный разворот. Чтобы повысить точность ваших торговых сигналов, всегда стремитесь к стратегической конфлюэнтности факторов. Дивергенция и конвергенция RSI Понимание дивергенции и конвергенции имеет решающее значение для повышения эффективности стратегии внутридневного криптотрейдинга. Интерпретация дивергенции и конвергенции RSI: Бычья дивергенция – цена формирует более низкие минимумы, в то время как RSI показывает более высокие минимумы; данная ситуация прогнозирует восходящий тренд. Медвежья дивергенция – цена формирует более высокие максимумы, а RSI показывает более низкие максимумы; данная ситуация прогнозирует нисходящий тренд. Конвергенция – RSI движется в тандеме с ценой, подтверждая силу текущего тренда. Понимание сигналов RSI: дивергенция и конвергенция помогают прогнозировать развороты рынка, предоставляя вам больше информации и делая ваши торговые решения более стратегическими. Корректировка параметров RSI для определения волатильности криптовалют Корректировка настроек RSI может стать важным шагом в согласовании чувствительности индикатора с волатильностью рынка. Уменьшение стандартного значения периода 14 дней помогает индексу относительной силы (RSI) отражать быстрые ценовые колебания, присущие более волатильным криптовалютам. Изменив период RSI до значения 9 или 5, вы получите инструмент, который будет более чувствителен к быстрым изменениям на рынке, что очень важно для разработки эффективных стратегий внутридневной торговли. Тем не менее, это сопряжено с некоторыми сложностями. Короткий период RSI может привести к появлению бо́льшего количества ложных сигналов, поэтому важен баланс между чувствительностью и надёжностью. Тщательно тестируйте различные настройки, но при этом не забывайте, что рыночные тренды являются вашей полярной звездой. Часто задаваемые вопросы 1. Какое значение периода RSI является лучшим для внутридневной торговли на криптовалютном рынке? Как правило, трейдеры начинают со значения 14 и выполняют коррекцию этого параметра в соответствии со своими стратегиями и анализом рынка для принятия обоснованных торговых решений. 2. Какое наилучшее значение параметра RSI для 15-минутного графика? Оптимальное значение периода RSI для 15-минутного графика вы определите, оценив волатильность рынка и свой стиль торговли. Начните со стандартного значения 14 и при необходимости скорректируйте пороговые значения уровней, дающих сигналы перекупленности и перепроданности. Лучшего значения не существует – каждый трейдер использует свои параметры RSI. 3. Какие значения уровней RSI лучше: 60/40 или 70/30? Как правило, стандартными значениями уровней, указывающих на условия перекупленности/перепроданности, являются 70/30, но для получения бо́льшей чувствительности на быстро меняющихся рынках вы можете скорректировать их до 60/40. Для принятия правильного решения оцените потребности своей стратегии и вашу интерпретацию этих уровней. 4. Какие значения параметров RSI лучше использовать для скальпинга? Для скальпинга вам понадобится более чувствительный RSI; рассмотрите значение периода ниже 14, например, RSI с периодом 5 или даже 2. Это повысит его чувствительность, что будет лучше соответствовать быстрому темпу криптовалютных рынков. Помните, что решающее значение имеет оптимизация стратегии с помощью бэктестирования. Заключение Настройка параметров RSI является важным фактором для внутридневной торговли на криптовалютном рынке вследствие его высокой волатильности. Одним из аспектов, который следует учитывать, является период (временно́й период), используемый для расчёта RSI. Настройте период и пороговые уровни в соответствии с вашим торговым ритмом и волатильностью монеты, которой вы торгуете. Помните, что уменьшение периода RSI (до 2 или 5) повышает его чувствительность, что идеально подходит для быстрых рынков. Для надёжного анализа комбинируйте RSI с другими инструментами и отслеживайте сигналы дивергенции. Это повысит точность вашей стратегии и даст вам возможность уверенно ориентироваться в бурных водах криптовалютного рынка. Всё сводится к созданию гибкого и основанного на данных торгового подхода. Переведено специально для Tlap.com, Коуч Шейн

-

Торговля на свечных паттернах в комбинации с RSI Комбинация свечных паттернов с индексом относительной силы (RSI) увеличивает шансы на успешный разворотный сетап. В этой статье вы узнаете, как определить дивергенцию на RSI. В известной книге Стива Нисона «Японские свечи: графический анализ финансовых рынков» (“Japanese Candlestick Charting Techniques”) есть раздел о комбинации свечного анализа с осцилляторами, включая стохастики, RSI и осциллятор скользящей средней. Важно отметить, что осцилляторы являются объективными индикаторами и усиливают более субъективные свечные паттерны. Данный обзор посвящён торговле на свечных паттернах в комбинации с индексом относительной силы (RSI), разработанным Уэллсом Уайлдером. Этот популярный индикатор измеряет импульс прибылей и убытков. Что означает индекс относительной силы? В формулировке Уайлдера индекс относительной силы – это отношение средней прибыли к среднему убытку. Эти средние рассчитываются аналогично экспоненциальной скользящей средней. Последующие расчёты преобразуют относительную силу в ограниченный индекс, значение которого колеблется от 0 до 100. В представленных ниже торговых сетапах мы рассмотрим две характеристики: Свечные паттерны Дивергенции RSI Если вы не знакомы с концепцией дивергенций осциллятора, не беспокойтесь, я вкратце расскажу вам о ней. Дивергенции возникают, когда RSI не поддерживает ценовое движение. Представленный ниже рисунок иллюстрирует медвежью дивергенцию RSI. Медвежья дивергенция RSI Цена формирует более высокие максимумы RSI формирует более низкие максимумы Когда Прайс Экшен формирует более высокие максимумы, мы ожидаем, что то же самое будет делать RSI. И если при этом RSI формирует более низкие максимумы, мы наблюдаем медвежью дивергенцию. Эта ситуация показана выше. В противоположной ситуации, когда Прайс Экшен формирует более низкие минимумы, мы ожидаем, что то же самое будет делать RSI. Если же RSI формирует более высокие максимумы, мы наблюдаем бычью дивергенцию. Правила торговли на дивергенции RSI в комбинации со свечными паттернами Правила просты. По сути, мы отслеживаем появление дивергенции RSI, чтобы иметь контекст, и определяем точку входа с помощью свечных паттернов. Сетап для открытия лонгов Бычья дивергенция между RSI с периодом 14 и Прайс Экшен Входим в лонг на бычьем свечном паттерне Сетап для открытия шорто́в Медвежья дивергенция между RSI с периодом 14 и Прайс Экшен Входим в шорт на медвежьем свечном паттерне Полезная рекомендация для выявления дивергенций RSI: Для выявления бычьих и медвежьих дивергенций начинайте свой анализ с уровней перепроданности или перекупленности RSI. Они добавляют ещё один уровень поддержки для разворотных сетапов, которые мы ищем. Примеры сделок на сигналах RSI В каждом примере мы выделили дивергенцию и свечной паттерн. Пример №1. Трехточечная дивергенция Этот дневной график акции International Business Machines (тикер IBM на NYSE) показывает две последовательные медвежьи дивергенции (также называемые трёхточечной дивергенцией). Прибыльная сделка на свечном паттерне в комбинации с RSI Первая медвежья дивергенция Вторая медвежья дивергенция с «вечерней звездой» Уровень предыдущего гэпа был хорошей целью по прибыли По мере роста цены RSI достиг более низкого максимума, который завершил первую медвежью дивергенцию. Но никакого примечательного свечного разворотного паттерна не было, поэтому мы не входили в рынок. После некоторого бокового движения рынок сформировал ещё один максимум. Однако RSI не показал более высокого максимума, и мы получили ещё одну медвежью дивергенцию. Хотя цена протестировала новый уровень максимума, рынок не смог закрыться выше предыдущего трендового экстремума. Эта неудача была медвежьим сигналом. После закрытия следующего дня на ценовом графике появился свечной паттерн «вечерняя звезда», и мы вошли в шорт. Идеальной ценовой целью была зона более раннего гэпа. Благодаря тому, что цена не смогла подняться выше экстремума тренда и сформировался свечной паттерн «вечерняя звезда», у нас появилась возможность для открытия шорта (на красной стрелке), что обеспечило нам быструю прибыль в сделке с консервативным тейком. Полноценный медвежий тренд так и не осуществился, и охотящиеся за ним трейдеры были разочарованы. Пример №2. Убыточная сделка В этом примере представлен 10-минутный график фьючерса на индекс крупнейших акций Германии (FDAX на бирже EUREX). Благодаря своей ликвидности и волатильности он является хорошим инструментом для активной торговли. Давайте подробнее рассмотрим этот несработавший торговый сетап. Убыточная сделка на свечном паттерне в комбинации с RSI Бычья дивергенция Бычий свечной паттерн поглощения Дивергенция сохранилась, и паттерн молот подтвердил восходящее ценовое движение Цена сформировала более низкий минимум, а RSI сформировал более высокий минимум, показав бычью дивергенцию. На фоне бычьей дивергенции сформировался бычий свечной паттерн поглощения, т.е. появился сетап для длинной позиции (показан зелёной стрелкой). Тем не менее, после открытия сделки цена около часа шла в боковом направлении, и у нас сработал стоп, установленный чуть ниже бара этого сетапа. Однако после нашей убыточной сделки бычья дивергенция продолжилась. После появления свечного паттерна молот длинная сделка могла стать прибыльной. Убыточные сделки обычно бывают по одной из двух причин. Мы либо неправильно распознали рыночный контекст, либо неправильно выбрали время для входа в рынок. В данном случае имело место последнее. В таких ситуациях важно обеспечить надлежащий контроль за рисками и иметь план для повторного входа, если это возможно. Свечной паттерн предлагал аккуратный уровень стопа, который помогал контролировать риск. Пример №3. Две дивергенции (или одна?) Ниже представлен дневной график акции компании Southwestern Energy (тикер SWN на NYSE). Здесь отмечены две бычьи дивергенции RSI. Пример сделки на дивергенции RSI в комбинации со свечными паттернами Первая бычья дивергенция, более слабая Бычий паттерн харами Вторая бычья дивергенция Множественные бычьи свечи поглощения; нестабильное поведение цены, разрешающееся в пользу быков Это первая бычья дивергенция. Она была слабее, так как второй минимум, сформированный Прайс Экшен, не сильно снизился. Следовательно, дивергенция была слабовыраженной. Появившийся бычий паттерн харами предлагал очевидную возможность для лонга. Однако после этого рынок блуждал в боковом направлении и даже спустя пару дней не развернулся вверх. Мы видим вторую бычью дивергенцию. Поскольку вторая дивергенция появилась вскоре после первой, она выглядела многообещающе. Вторая дивергенция сформировалась в комбинации с несколькими бычьими свечами поглощения. Цена открылась гэпом вниз, но закрылась выше, демонстрируя очевидное давление со стороны покупателей. В конце концов нестабильное поведение цены разрешилось в пользу быков. Крайне важно понимать, что выявление дивергенций может быть больше искусством, чем наукой. Покажем это на примере. На приведённом ниже графике то же поведение цены, что и на графике выше, но только с одной отмеченной дивергенцией. Была ли здесь одна дивергенция? Давайте проанализируем данную формацию как единичную дивергенцию Точки входа мы будем искать в этой области Если мы сделаем небольшое отступление, то сможем проанализировать данный рыночный контекст как длительную бычью дивергенцию. Это наблюдение даст мощный контекст для бычьих разворотных сделок. (Аналогичным образом можно было определить и трёхточечную дивергенцию в примере №1.) Мы будем искать точки входа в этой области для лучших результатов. Резюме по торговле на свечных паттернах в комбинации с индексом относительной силы (RSI) Такой торговый подход, сочетающий в себе свечные паттерны и дивергенцию RSI, обычно даёт разворотные торговые сетапы. По сравнению с другими сетапами развороты имеют меньше шансов на успешное исполнение и более высокое соотношение прибыли к риску. Использование дивергенций RSI для поиска истощённых трендов помогает повысить шансы на успешную разворотную сделку. Однако проблема с дивергенциями состоит в том, что они просто намекают на приближающийся разворот. Подсказки могут продолжать приходить и дальше, пока фактически не произойдёт этот разворот. Поиск свечных паттернов помогает точнее определить момент входа, однако невозможно избежать качелей Прайс Экшен и последующих убытков. Поэтому полезно быть гибкими и при возможности отменять затянувшиеся сделки. Обратите внимание на Прайс Экшен после входа. В идеале развороты происходят быстро, и вы должны увидеть на графике появление сильных баров в своем направлении в пределах двух-трёх баров от вашей точки входа. Если быстрого разворота не происходит, выходите из рынка с небольшим убытком или небольшой прибылью и ждите лучших возможностей. Чтобы эффективно находить торговые возможности, можно использовать сканер акций для поиска дивергенций RSI, а затем детальнее рассматривать подходящие торговые сетапы. Для получения более подробной информации о свечных паттернах и о том, как их комбинировать с другими осцилляторами, прочтите книгу Стива Нисона «Японские свечи: графический анализ финансовых рынков» (“Japanese Candlestick Charting Techniques”). Переведено специально для Tlap.com, Гален Вудс

-

- 4

-

-

-

- статья

- гален вудс

- (и ещё 4 )

-

2ТЭ116-853 by Pavel888, on Flickr РУССКИЙ ЯЗЫК/Russian language. Вступление. НАБОР посвящается одному из самых популярных осцилляторов - RSI. Большинство индикаторов - с открытым кодом (файл mql в наличии). Однако для работы индикатора требуется только файл с разрешением EX. Подборка по индикатору фундаментальная и основательная, не имеющая аналогов в сети! Ни у кого нет такого НАБОРА, товарищи! Так как индикаторов очень много - поделил основной блок на семь частей - семь спойлеров. Даже в таком случае скриншотов/материалов очень много. Ну и для изучения всего так же времени потребуется немало - но, поверьте, RSI того стоит. Так как физически дать описания всех индикаторов невозможно - было принято решение делать скриншоты с менюшками индикаторов - там есть ответы на многие вопросы по функционалу индикаторов. Вложения. В постах за номерами №№ 0 и 1 следующие вложения: RSI НАБОР RSI (2017.03.24) OVER 700 INDICATORS RSI OPEN SOURCE (2017.03.24) 771 INDICATORS RSI МАНУАЛЫ ЧАСТЬ 01 (2017.03.24) RSI МАНУАЛЫ ЧАСТЬ 02 (2017.03.24) Далее про каждое вложение подробно. RSI НАБОР RSI (2017.03.24) OVER 700 INDICATORS - НАБОР RSI - финальный вариант на 24 марта 2017 года. Такой фундаментальной и основательной подборки по этому индикатору тут ещё не было. Да и в сети ни на одном форуме форекс тематики её нет. А у нас она есть. ВПЕРВЫЕ! Все индикаторы есть в скомпилированном варианте - файлы с разрешением EX, которые и нужны для работы в терминале МТ4 (файлы mql для работы индикатора НЕ ТРЕБУЮТСЯ). Если вам нужен этот индикатор с его многочисленными модификациями - то качаем эту папку. Тут более 700 (семи сотен) индикаторов, если быть точнее, то 799. RSI OPEN SOURCE (2017.03.24) 771 INDICATORS - ПАК из индикаторов RSI с открытым кодом - файлы mql - исключительно для программистов и любителей открытого кода - open source. Некоторые из этих файлов не поддались компиляции ни в одном из компиляторов MetaEditor - ни в старом, ни в новом. Но при наличии исходного кода программисты всегда могут исправить ошибки и починить индикатор. Этот ПАК с исходниками представляется публике и вводится в оборот ВПЕРВЫЕ - ранее ничего подобного в этом НАБОРЕ не было. Да и вообще ничего подобного в сети на форекс форумах так же нет. ПАК состоит (на 24 марта 2017 года) из более чем 700 (семи сотен) индикаторов. Если вы не знаете, не понимаете, не умеете компилировать индикаторы - то вам этот ПАК скачивать не стоит. RSI МАНУАЛЫ ЧАСТЬ 01 (2017.03.24), RSI МАНУАЛЫ ЧАСТЬ 02 (2017.03.24) - МАНУАЛЫ по осциллятору RSI - описание индикатора, книга разработчика Уэлса Уайлдера, описание работы индикатора и т.д., - все текстовые материалы собраны тут. Специально для тех, кто любит почитать. Материалы на русском и английском языках, принадлежность каждого указана (ENG) или (RUS). Файлы в формате pdf. Скачать можно по ссылке: ПОСТ1. Техническая информация. - Индикаторы компилировались в билдах терминала за номерами 509 и 840. На момент формирования НАБОРА все индикаторы прошли через билд 1045 терминала MetaTrader4; - Может потребоваться некоторое время вашему браузеру для загрузки и обработки всей информации - очень большое количество скриншотов в этом (темообразующем) посте; - Если указано, что нет скриншота - значит индикатор выглядит, как вышеозначенный. Если нужно - даны текстовые пояснения; - В списке и комплектации всех индикаторов всё расположено по алфавитному порядку; - Все индикаторы, что выложены в этой теме в отдельных постах - поглощены в наборе - RSI НАБОР RSI (2017.03.24) OVER 700 INDICATORS; - Для работы индикаторов из серии Dynamic zone требуется библиотечный файл DynamicZone.DLL. Без него эти индикаторы работать не будут. Прилагается в папке Libraries. Заключение. Подборка по индикатору фундаментальная и основательная. Таковой нет нигде и ни у кого в сети, а у нас есть! Тут представлены результаты четырёх лет (2014-2017) по собиранию осциллятора RSI. Успехов НАМ в работе !!!!! УРА TradeLikeaPro.ru !!!!! Мы - лучшие !!!!! АНГЛИЙСКИЙ ЯЗЫК/English language. Introduction. This Kit is dedicated to RSI - one of the most known indicators. Big part of indicators are open source ('.mql'-file is included). Though for correct usage '.ex'-file is needed too. There are a lot of material so the main block is divided into 7 parts - each part is under it's own spoiler. Even so there is a huge pile of material, you will spend a lot of time to digest it but trust me, RSI worth it all. It was hard to give each indicator a textual description so a decision was made to make screenshots there you will find answers to the most of your questions. Attachments. Posts #0 and #1 contain: RSI KIT (2017.03.24) OVER 700 INDICATORS RSI OPEN SOURCE (2017.03.24) 771 INDICATORS RSI Мanuals, part #1 (2017.03.24) RSI Мanuals, part #2 (2017.03.24) Next, about each attachments in details. RSI НАБОР RSI (2017.03.24) OVER 700 INDICATORS - final version from 03.24.2017. I bet you haven't seen such vast and profound set of indicators. Exact number of indicators is 799. All indicators have been compiled - '.ex'-files are included (you do not need '.mql'-file in this case). Download this archive if you need one of the RSI versions. RSI OPEN SOURCE (2017.03.24) 771 INDICATORS - pack of open source RSI indicators ('.mql'-files) - solely for programmers and opensource fans. Some of the files haven't been compiled in MetaEditor (both old and new). But with source code a knowing man can fix it. Pack contains (for 03.24.2017) more than 700 indicators. Do not download this archive if somehow you have no idea how to compile indicators. RSI Мanuals, part #1 and #2 (2017.03.24) - RSI oscillator manual - contains description, a book from RSI creator Welles Wilder, RSI manuals and etc. All textual materials are gathered here. Both (ENG) and (RU) languages are available. Format: PDF. Can be downloaded from Post #1. Technical Info. -indicators were compiled in #509 and #840 terminal builds. On release date all of the files passed through #1045 MT4 build; -this page is heavy on screenshots so don't push your browser too hard; -if you see no screenshot in the indicator description then there will be a textual description; -files are in the alphabetical order; -absolutely all indicators in this thread could be found in one archive - RSI НАБОР RSI (2017.03.24) OVER 700 INDICATORS; -in case of 'Dynamic Zone' series of indicators you will need a DynamicZone.dll library (search in /Libraries). Conclusion. This RSI Kit is an extremely useful tool, unique and profound, you wont find anywhere else. Good luck! С уважением, Павел aka Pavel888. ОПИСАНИЕ ИНДИКАТОРА СПИСОК И КОМПЛЕКТАЦИЯ ВСЕХ ИНДИКАТОРОВ =================================================================== ОПИСАНИЯ И СКРИНЫ ИНДИКАТОРОВ ЧАСТЬ 1 (! Diver RSI+CCI+WPR+OsMA_Long+OsMA_Short - drsi_filtered) ЧАСТЬ 2 (dss_of_rsi - Fisher RSI Oscillator) ЧАСТЬ 3 (Flat Trend RSI - onchart_dss_bressert_-_rsi_2) ЧАСТЬ 4 (onchart_dss_bressert_-_rsi_nmc - rsi__ma_crosses(1)) ЧАСТЬ 5 (rsi__ma_crosses - rsi_min_max_rsi) ЧАСТЬ 6 (RSI_Mirror - RSIOMA Light) ЧАСТЬ 7 (rsioma prp_mtf+alerts - МА & RSI channel) =================================================================== ПОЛЕЗНЫЕ ССЫЛКИ ИСТОРИЯ ОБНОВЛЕНИЙ RSI_OPEN_SOURCE_2017.03.24_771_INDICATORS.zip RSI_НАБОР_RSI_2017.03.24_OVER_700_INDICATORS.zip

- 47 ответов

-

- 92

-

-

-

- rsi

- осциллятор

-

(и ещё 3 )

C тегом:

-

Лучшие настройки индикатора RSI для внутридневной торговли

!!NIKA!! опубликовал тема в В помощь трейдеру

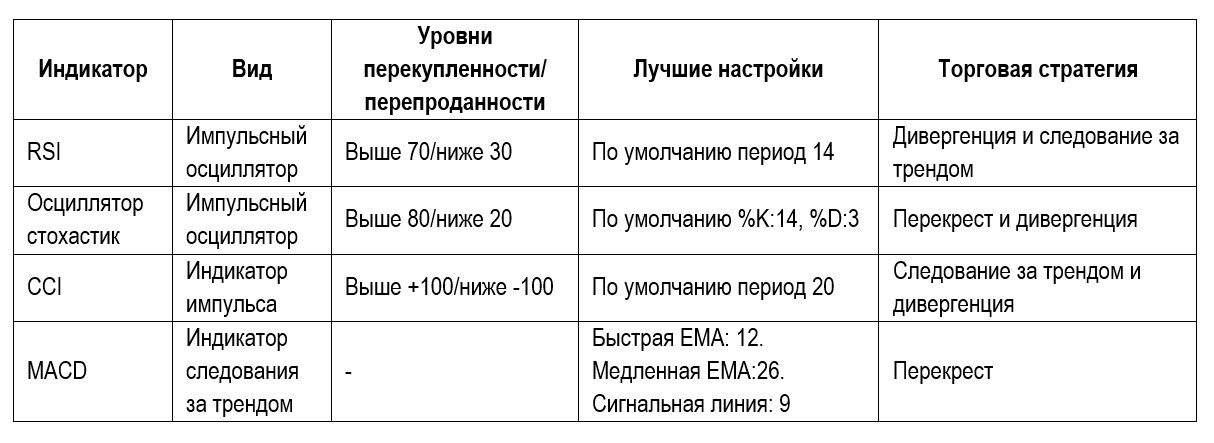

Лучшие настройки индикатора RSI для внутридневной торговли Лучшие настройки индикатора RSI для внутридневной торговли зависят от индивидуальных предпочтений, рыночных условий и торговых стратегий. Как правило, по умолчанию используются следующие настройки: период 14, уровень перепроданности 30 и уровень перекупленности 70. Все вы слышали поговорку «покупайте на минимумах и продавайте на максимумах», но как узнать, когда рынок находится в самой низкой или самой высокой точке? Именно здесь приходит на помощь индекс относительной силы (RSI). RSI – это популярный индикатор импульса, предназначенный для технического анализа и применяемый внутридневными трейдерами для определения перекупленности и перепроданности на рынке. Но каковы лучшие настройки индикатора RSI для внутридневной торговли и как их эффективно использовать? Оглавление Как работает RSI? Выявление перепроданности и перекупленности Адаптация периодов RSI к вашему стилю торговли Настройка параметров RSI RSI и внутридневная торговля RSI: внутридневная торговля на дивергенциях Другие аналогичные индикаторы 6 советов по использованию RSI во внутридневной торговле Тестирование стратегии с помощью RSI Часто задаваемые вопросы Каковы рекомендуемые настройки RSI для 5-минутного таймфрейма? Каковы оптимальные настройки RSI для торговли на колебаниях? Можете ли вы объяснить стратегию внутридневной торговли с использованием RSI с периодом 2? Каковы идеальные значения для уровней индикатора RSI? На каких таймфреймах обычно используется RSI? Не могли бы вы подробнее рассказать о стратегии торговли с использованием RSI с периодом 8? Заключение Как работает RSI? RSI – это осциллятор, который измеряет скорость и изменение ценовых движений, колеблясь в интервале значений от 0 до 100. Он рассчитывается с помощью простой формулы, для расчёта обычно используется значение периода 14. Движение индикатора RSI выше 70-го уровня может определять условия перекупленности, а ниже 30-го уровня – условия перепроданности Настройки RSI влияют на генерацию сигналов продажи, разворотов тренда и сигналов дивергенции Более краткосрочные таймфреймы увеличивают частоту экстремальных значений RSI, а более долгосрочные таймфреймы уменьшают её Значение периода индикатора RSI по умолчанию составляет 14; можно использовать альтернативные уровни, такие как 20/80, или не использовать уровни Перед торговлей на реальном рынке необходимо провести бэктестирование различных настроек Для получения точной аналитической информации выполняйте корректировку параметров RSI на основе предпочтений и рыночных условий Выявление перепроданности и перекупленности RSI относится к категории импульсных осцилляторов и измеряет скорость и изменение ценовых движений. Он колеблется в интервале значений от 0 до 100, причём наиболее важными уровнями являются 30, 50 и 70. Падение индикатора ниже 30-го уровня считается перепроданностью рынка, а подъём выше 70-го уровня – перекупленностью. RSI может использоваться на любых рынках и таймфреймах для торговли в направлении тренда и на разворотах. Являясь одним из самых популярных индикаторов для внутридневных трейдеров, он может идентифицировать уровни перекупленности и перепроданности, а также бычьи/медвежьи дивергенции. Тем не менее, важно проявлять осторожность при открытии коротких позиций, когда RSI поднимается выше 70-го уровня во время восходящего тренда, или при открытии длинных позиций, когда RSI падает ниже 30-го уровня во время нисходящего тренда. Лучшие настройки индикатора RSI для внутридневной торговли зависят от индивидуальных предпочтений, рыночных условий и торговых стратегий. Говоря в общем, на более краткосрочных таймфреймах экстремальные значения RSI генерируются чаще, в то время как на более долгосрочных таймфреймах значения RSI выше 70 или ниже 30 возникают реже. По умолчанию используются следующие настройки: период 14, уровень перепроданности 30 и уровень перекупленности 70. Адаптация периодов RSI к вашему стилю торговли Лучший способ оптимизировать свой график – это скорректировать периоды в соответствии с вашей торговой стратегией и рыночными условиями. Значение периода RSI по умолчанию составляет 14, но оно может не подойти для всех трейдеров. Например, если вы являетесь внутридневным трейдером, вы можете использовать более короткий период, в результате чего индикатор RSI будет чаще достигать экстремальных значений. С другой стороны, если вы являетесь свинг-трейдером или позиционным трейдером, торгующим на длительных таймфреймах, вам следует установить более длинный период, и индикатор RSI будет реже уходить выше 70-го или ниже 30-го уровня. Важно отметить, что изменение настроек периода влияет на то, как часто RSI будет давать сигналы перекупленности и перепроданности, а также сигналы дивергенции для покупки и продажи. Поэтому, прежде чем внедрять какие-либо изменения в свою торговую стратегию, протестируйте их на исторических данных. В дополнение к настройкам периода включение других технических индикаторов может помочь повысить точность и минимизировать риск при использовании RSI для внутридневной торговли. Настройка параметров RSI Настройка параметров индикатора RSI в большинстве торговых платформ является простой, но прежде чем вносить какие-либо изменения, трейдеры должны убедиться, что они понимают, какое влияние эти изменения окажут на их стратегию. Увеличивая или уменьшая значение периода, используемое при расчёте RSI, трейдеры могут корректировать индикатор в соответствии со своим стилем торговли или рыночными условиями. Например, трейдер, совершающий внутридневные сделки в поисках быстрой прибыли, скорее всего, будет использовать более короткий период ретроспективного анализа, чем тот, кто ищет долгосрочные тренды. Кроме того, тестирование различных настроек с использованием исторических данных может помочь определить прибыльные стратегии, которые работают на конкретных рынках и таймфреймах. Говоря о выборе лучших настроек RSI для внутридневной торговли, следует сказать, что универсального решения не существует. Трейдеры должны экспериментировать с различными комбинациями, пока не найдут то, что лучше всего подходит для них, исходя из их предпочтений и уровней толерантности к риску. RSI и внутридневная торговля Будучи внутридневным трейдером или свинг-трейдером, вы хотите получать надёжные сигналы, которые генерируют прибыльные торговые возможности. Регулируя настройки RSI в соответствии со своим стилем торговли, вы можете точно настроить этот индикатор для своевременной генерации сигналов на покупку и продажу. Внутридневным трейдерам, торгующим на более коротких таймфреймах, для генерации частых сигналов подойдёт использование более короткого периода RSI. Значение периода RSI 5 может дать много информации о быстро меняющихся рынках, а более длительный период, такой как 50, может лучше работать для свинг-трейдеров, которые ищут серьёзные изменения тренда. Когда дело доходит до поиска уровней перекупленности или перепроданности с помощью индикатора RSI, большинство трейдеров используют настройки уровней по умолчанию 70/30, независимо от торгуемых таймфреймов. Некоторые опытные внутридневные трейдеры предпочитают корректировать свои индикаторы, изменяя значения уровней до 80/20 или даже ниже, в зависимости от волатильности рынка. Такой подход может повысить точность определения потенциальных точек разворота ценового движения. RSI: внутридневная торговля на дивергенциях С помощью индекса относительной силы (RSI) вы можете применять стратегию торговли на дивергенциях. Дивергенция возникает, когда цена актива движется в одном направлении, а индикатор RSI движется в противоположном направлении, что указывает на возможный разворот ценового движения. Например, данный график демонстрирует более низкое ценовое движение, тогда как RSI демонстрирует бычий тренд, предполагая предстоящий разворот – бычью дивергенцию. Перепроданность Более низкий минимум Более высокий минимум Тем не менее, стратегии торговли на дивергенциях больше подходят для свинг-трейдеров и позиционных трейдеров, которые удерживают активы в течение более длительных периодов, а не для внутридневных трейдеров. Для формирования реальной дивергенции требуется время, в отличие от быстрых пробоев из-за волатильного внутридневного ценового движения. Другие аналогичные индикаторы Хотя RSI является популярным индикатором импульса, используемым трейдерами на всех рынках, включая фондовый рынок, это не единственный технический индикатор для внутридневной торговли. Другие индикаторы, такие как осциллятор стохастик, индекс товарного канала (CCI) и MACD, тоже могут быть полезны для выявления условий перекупленности/перепроданности и разворотов тренда. В таблице ниже представлены сравнительные характеристики этих индикаторов: У каждого индикатора есть свои преимущества и недостатки. Тем не менее, лучшие настройки индикатора RSI для внутридневной торговли будут зависеть от ваших индивидуальных предпочтений, рыночных условий и торговых стратегий. При выборе индикатора или комбинации индикаторов для вашей торговой стратегии учитывайте такие факторы, как точность сигналов покупки/продажи, простота использования, совместимость с вашей торговой платформой и соответствие вашему стилю/стратегии торговли. 6 советов по использованию RSI во внутридневной торговле Используйте индикатор RSI в комбинации с другими индикаторами. Установите соответствующие уровни перекупленности и перепроданности. Ищите сигналы дивергенции между индикатором RSI и ценой. Учитывайте таймфрейм и в соответствии с ним корректируйте период RSI. Комбинируйте сигналы RSI с ценовыми паттернами для подтверждения. Помните, что вы должны практиковаться, оставаться дисциплинированным и адаптироваться к рыночным условиям. Тестирование стратегии с помощью RSI Тестирование стратегии с помощью индикатора RSI предполагает использование различных настроек, таймфреймов и финансовых инструментов – это позволяет увидеть, как работает данный индикатор в различных рыночных условиях. Этот процесс может помочь вам выявить потенциальные недостатки вашей стратегии и повысить её точность. При тестировании стратегии с помощью RSI важно обращать внимание на торговые сигналы, генерируемые данным индикатором. Вы должны искать сигналы для входа, которые соответствуют вашему плану управления рисками и стратегиям выхода из рынка. При оценке прибыльности вашей стратегии учитывайте торговые комиссии. Для ограничения убытков или фиксации прибыли при торговле с использованием индикатора RSI некоторые трейдеры используют ордера стоп-лосс и тейк-профит. Чтобы эффективно протестировать стратегию RSI, вам необходимо иметь доступ к надёжным историческим данным и платформе, позволяющей реалистично моделировать сделки. Многие брокеры предлагают демо-счета или инструменты для бэктестирования, которые позволяют отрабатывать свою стратегию на практике, не рискуя реальными деньгами. Имейте в виду, что прошлые результаты не гарантируют будущих результатов, поэтому, даже если ваша стратегия торговли с использованием RSI хорошо работала в прошлом, нет никакой гарантии, что она будет приносить прибыль в будущем. Часто задаваемые вопросы 1. Каковы рекомендуемые настройки RSI для 5-минутного таймфрейма? Для торговли на более коротких таймфреймах поэкспериментируйте со значениями периода от 5 до 14, которые обеспечат вам баланс между чувствительностью и ложными сигналами. 2. Каковы оптимальные настройки RSI для торговли на колебаниях? Чтобы зафиксировать среднесрочные ценовые колебания и снизить уровень шума, протестируйте значения периода от 14 до 30. 3. Можете ли вы объяснить стратегию внутридневной торговли с использованием RSI с периодом 2? Стратегия торговли с использованием RSI с периодом 2 предполагает выявление перекупленности и перепроданности на более краткосрочных таймфреймах. 4. Каковы идеальные значения для уровней индикатора RSI? Универсального лучшего уровня не существует. Настраивайте уровни RSI в зависимости от рыночных условий, волатильности активов и личных предпочтений. 5. На каких таймфреймах обычно используется RSI? RSI может применяться на различных таймфреймах, включая внутридневные, дневные и долгосрочные графики. 6. Не могли бы вы подробнее рассказать о стратегии торговли с использованием RSI с периодом 8? Стратегия с использованием RSI с периодом 8 предназначена для торговли на более краткосрочных таймфреймах с адаптацией уровней для получения более чётких сигналов входа и выхода. Заключение В этой статье вы узнали о лучших настройках индикатора RSI для внутридневной торговли и о том, как эффективно использовать этот универсальный инструмент в своих торговых стратегиях. Регулируя настройки RSI на основе индивидуальных предпочтений, рыночных условий и тестирования различных стратегий, вы можете найти оптимальные параметры, которые лучше всего подойдут для вас. Отрабатывая свои торговые навыки на практике и проявляя терпение, вы можете стать успешным внутридневным трейдером, используя RSI в своём арсенале. Протестируйте различные настройки RSI уже сегодня – кто знает, возможно, этот индикатор поможет достичь ваших торговых целей. Переведено специально для Tlap.com Коуч Шейн -

Название: RSI Divergence Trader Pro | Годы выпуска: 2019-2021 | Версия: 1.50 | Цена: $250 | Покупок за месяц 10 Маркет: mql5.com/ru/market/product/44395 | Сигнал: mql5.com/ru/signals/1113703 Рекомендуемые пары и таймфрейм: M5 - EURUSD, EURCAD, EURAUD | M15 - USDJPY Стратегия: Дивергенции с RSI, фильтрацией по ADX и локированием просадки RSI Divergence Trader Pro v1.50-EAForexMarkets.ex4 VPS Lock EAForexMarkets v1.0.0.3 - MT4 1340 - password tlap.zip

-

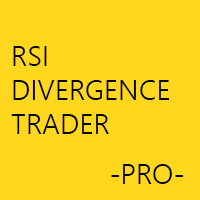

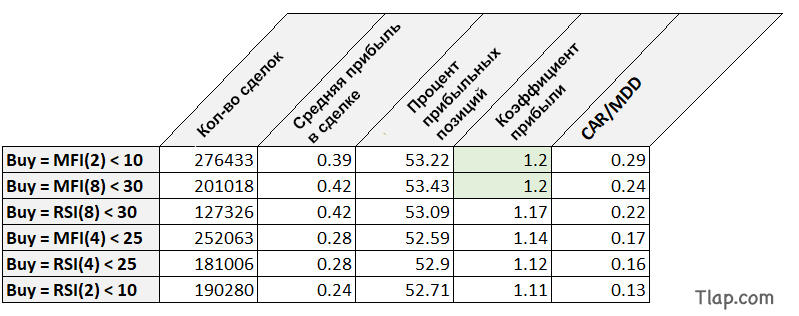

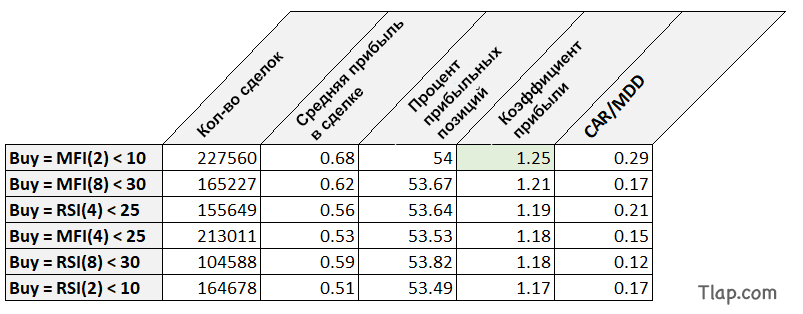

Какой индикатор позволяет больше заработать: RSI или MFI? Индикатор RSI является одним из самых популярных технических индикаторов среди трейдеров, занимающихся количественными исследованиями, в частности, RSI с периодами 2 и 4. Предыдущий анализ и статьи показали, как RSI (2) сохранял сильное преимущество на фондовом рынке на протяжении большей части 2000-х годов. Индикатор MFI (индекс денежного потока) похож на RSI, но включает в себя объем. Индикатор MFI не так популярен, как RSI, однако MFI работает так же хорошо и во многих случаях даже лучше, чем RSI, для краткосрочной торговли и торговли на колебаниях. Что такое индекс денежного потока (MFI)? Как и RSI, Money Flow Index измеряет скорость движения цены. Но в отличие от RSI он еще измеряет силу денег, поступающих в акции и уходящих из них. Он оценивает ее с помощью объема. Как-то я прочитал хорошее определение индикатора MFI, которое вкратце излагается следующим образом: Чтобы рассчитать MFI, вы должны сначала рассчитать денежный поток, который определяется путем умножения средней цены дня на объем. Денежный поток = Объем x Средняя цена Затем вы должны разделить денежные потоки на положительные и отрицательные, чтобы рассчитать денежное отношение. Если в определенный день цена росла – это называется положительным денежным потоком, а если цена падала – отрицательным денежным потоком. Денежное отношение = Положительный денежный поток / Отрицательный денежный поток Теперь денежное отношение можно нормализовать в форму осциллятора – это означает, что его можно легко использовать (как и RSI) для определения условий перепроданности и перекупленности. MFI = 100 - (100/100 + денежное отношение) Когда индикатор MFI демонстрирует низкие значения, это означает, что на рынке преобладает давление продавцов, и наоборот. Как и в случае с RSI, трейдеры стремятся покупать, когда индикатор MFI находится в зоне перепроданности, например, ниже 30. Итак, какой же из этих индикаторов использовать – RSI или MFI? Чтобы протестировать индикатор MFI, я загрузил из Norgate Data программное обеспечение для тестирования на исторических данных. А затем я провел несколько тестов для сравнения этих двух индикаторов. 3-дневный период удержания позиций В следующей таблице сравниваются сигналы на покупку от RSI с сигналами на покупку от MFI при 3-дневном периоде удержания позиций, с января 2008 года по январь 2018 года по 10 000 акций США, входящих в индекс Russell. Комиссии не принимались во внимание, а все входы/выходы из рынка происходили по цене открытия следующего дня. Сравнение сигналов на покупку от индикаторов RSI и MFI для 10 000 акций США в период с 2008 по 2018 год при 3-дневном периоде удержания позиций: При 3-дневном периоде удержания MFI показал лучшие результаты, чем RSI. Как видно из таблицы выше, при 3-дневном периоде удержания позиции индикатор MFI показал лучшие результаты, чем RSI со стандартными параметрами. Наилучшие результаты давал сигнал на покупку от MFI (8) < 30: средняя прибыль в сделке составляла 0,3%, процент прибыльных позиций – 52,66%, а коэффициент прибыли – 1,18; выборка включала 232 589 сделок. Это превосходило результаты сигнала на покупку от RSI (8) < 30, который давал среднюю прибыль в сделке 0,18% и коэффициент прибыли 1,09. 5-дневный период удержания позиций В следующей таблице сравниваются сигналы на покупку от RSI с сигналами на покупку от MFI при 5-дневном периоде удержания позиций. Сравнение сигналов на покупку от индикаторов RSI и MFI для 10 000 акций США в период с 2008 по 2018 год при 5-дневном периоде удержания позиций: При 5-дневном периоде удержания MFI показал лучшие результаты, чем RSI. Как видно из таблицы выше, при 5-дневном периоде удержания позиции индикатор MFI показал лучшие результаты, чем RSI со стандартными параметрами. Наилучшие результаты давал сигнал на покупку от MFI (2) < 10: средняя прибыль в сделке составляла 0,39%, процент прибыльных позиций – 53,22%, а коэффициент прибыли – 1,20. Это превосходило результаты сигнала на покупку RSI (2) < 10, который давал среднюю прибыль в сделке 0,24% и коэффициент прибыли 1,11. 10-дневный период удержания позиций Поскольку 5-дневный период удержания позиций показал некоторые явные результаты, мы можем запустить этот же тест, используя 10-дневный период удержания позиций. Обратите внимание, что 10-дневный период удержания позиций обычно дает лучшие результаты из-за восходящего дрейфа цен на акции, и в нашем анализе мы не стремимся использовать намного больший период, чем этот. Сравнение сигналов на покупку от индикаторов RSI и MFI для 10 000 акций США в период с 2008 по 2018 год при 10-дневном периоде удержания позиций: При 10-дневном периоде удержания MFI показал лучшие результаты, чем RSI. Как видно из этой таблицы, индикатор MFI в очередной раз показал лучшие результаты. Сигнал на покупку от MFI (2) < 10 дал нам среднюю прибыль в сделке 0,68%, процент прибыльных позиций 54% и коэффициент прибыли 1,25. Это лучший результат, которого мы достигли до настоящего времени. Заключение RSI является популярным техническим индикатором среди трейдеров, однако редко кто упоминает об индикаторе MFI. Тем не менее, из результатов видно, что при выборе перепроданных акций индекс денежного потока тоже является хорошим индикатором, если даже не лучшим, по сравнению с индикатором RSI. Данные результаты основываются на большой выборке сделок в течение 10-летнего периода тестирования на исторических данных. Во избежание систематической ошибки, связанной с трендом выживаемости, в результаты также добавлены акции, исключенные из реестра фондовой биржи. Совершенно очевидно, что индикатор MFI работает не хуже RSI. ==> НАБОР ИНДИКАТОРОВ MFI для MetaTrader 4 ==> НАБОР ИНДИКАТОРОВ RSI для MetaTrader 4 Джо Марвуд Переведено специально для Tlap.com

-

Здравствуйте, Пару месяцев назад, изучая индикаторы на другом форуме и пытаясь программировать, сделал гибриды известного индикатора Waddah Attar Explosion, который создал Ahmad Waddah Attar. От оригинала взял расчёт (MACD) разницы между быстрой и медленной скользящей средней, от полученной разницы на каждой свече вычитается разница с прошлой свечой. Положительное значение, окрашивает индикаторы по умолчанию в зеленый цвет, отрицательное в красный. Сегодня посетил tlap и местный форум, вспомнил про индикаторы, решил здесь тоже ими поделиться. Если вы не знакомы с Waddah Attar Explosion,waddah attar explosion averages nmc alerts 2_2.mq4 , лучше сначала посмотрите оригинальный индикатор, так вы лучше поймете эти гибриды. Можете вместе с оригиналом использовать. Ну или как вам угодно. п.с. MA просто, отличается от MA_2, тем что первая это скользящая средняя из терминала на графике, которая меняет цвет в зависимости от расчета разницы между быстрой и медленной средней по выбору, среднюю на графике тоже можно выбрать. MA_2, это медиана от суммы быстрой и медленной , меняет цвет в зависимости от их разницы. Большой выбор средних и вообще сама основа на которой я сделал эти индикаторы, это работа mrtools и ребят с другого форума. п.п.с. Большое спасибо tlap.com и всем местным, за их работу ! Развития вам! п.п.п.с. Всем успехов, и доброй торговли!!! =) Искренне, Сергей Waddah_RSI.mq4 Waddah_MA_2.mq4 Waddah_MA.mq4 Waddah_ATR.mq4 Waddah_MACD.mq4 Waddah_OsMA.mq4 Waddah_STOCH.mq4

-

Название стратегии: Дорожная Карта. Способ Читать Рынки Год выпуска: 2020 Сайт продажи: https://www.forexfactory.com/showthread.php?t=993524 Валютные пары: универсальна Таймфрейм: Какой нравится Время торговли: Какое нравится Описание: Автор LauraT. Просто смотришь и просто торгуешь. На графике находится 200SMA. EMA8 High Low. ADR high low. Daily high low. RSI и положение цены относительно 200SMA на разных таймфреймах. Правила стратегии: Цена пробивает 200SMA или отскакивает от нее, RSI больше 60 для покупки и RSI меньше 40 для продажи. Цена выше 200SMA на нескольких таймфреймах для покупки или ниже для продажи. Для упрощения торговли была сделана приборная панель https://www.forexfactory.com/showthread.php?t=994835 Laura.zip LauraT Roadmap Dashboard b600.ex4

- 54 ответа

-

- 6

-

-

-

- стратегия

- индикаторная стратегия

- (и ещё 4 )

-

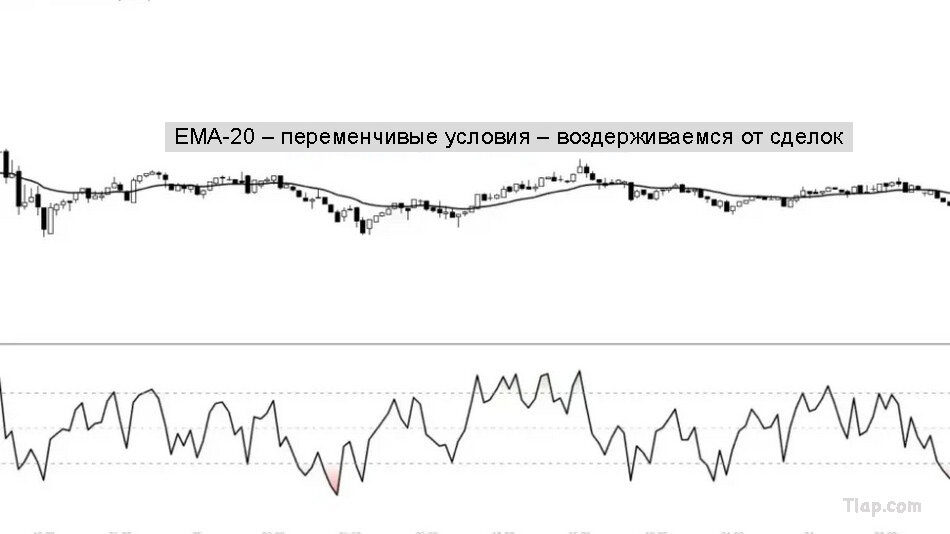

http://tlap.com/forum/torgovye-sistemy/2/h1-forex-power-pro/3228/?do=findComment&comment=49780 https://s3.amazonaws.com/93lk3n324kj45/RRM/forex-power-pro.pdf Название стратегии: Сёрфинг Год выпуска: 2013 Сайт продажи:нет Валютные пары: любые Таймфрейм: UNI+Ренко Время торговли: любое Описание: Простая трендовая система, приносящая стабильный профит. Правила стратегии: Система основана на 4 скользяших: 20ЕМА-зелёная настроена по максимумам,красная-по минимумам. Задача этих МА -подтверждать сигнал к открытию. 10ЕМА-красная пунктирная-по максимумам, зелёная пунктирная-по минимумам.Задача этих МА-ориентир для продвижения стоп-лосса и вывода в безубыток позиций. В подвале расположен RSI с периодом 10 и его сглаживает 10SMA. RSI имеет 2 уровня-45 и 55. Именно RSI даёт сигналы на вход и по нему же как вариант осуществляется выход. Уровень ниже 45-зона продаж, уровень выше 55-зона покупок. Всё что между 45 и 55- нейтральная зона, сделки не совершаются. Также по РСИ мы можем и должны видеть дивергенции как дополнительное подтверждение-скрины в теме. Можно использовать советник по сопровождению сделок для трала, перевода в безубыток,частичного закрытия.Вот и весь арсенал стратегии. Правила для покупок: 1.Свеча закрылась над зелёной линией 20ЕМА. 2.RSI пересёк линию 55 снизу вверх. 3. Синяя 10SMA под RSI. 4. Выставляем отложенный ордер от максимума-хая сигнальной свечи на 3-5-10-15 пунктов(в зависимости от валатильности и таймфрейма пары). 5. Стоп ставим на 5-10-15 пунктов ( в зависимости от таймфрейма и волатильности пары) ниже красной линии 20ЕМА. Правила для продаж: 1.Свеча закрылась под красной линией 20ЕМА. 2.RSI пересёк линию 45 сверху вниз. 3.Синяя 10SMA над RSI.4. Выставляем отложенный ордер от минимума -лоу сигнальной свечи на 3-5-10-15 пунктов(в зависимости от валатильности и таймфрейма пары) 5. Стоп ставим на 5-10пунктов ( в зависимости от таймфрейма и волатильности пары) выше зелёной линии 20ЕМА Стоп-лосс передвигаем при движении вверх под зелёную пунктирную 10ЕМА также с отступом 3-5 пунктов при каждом значимом движении вверх или можно настроить в советнике трал по МА. При движении вниз-над красной 10МА с теми же 3-5 пунктами. При получении значения прибыли 2/3 от стоп-лосса мы переводим стоп в безубыток .Также при движении вверх мы можем закрывать часть позиции при определённом профите. При касании и отскоке цены от зелёной-красной пунктирной 10ЕМА при закрытии свечи мы можем (зависит от агрессивности торговли) делать доливку по позиции-окрывать дополнительный ордер в сторону движения. Выход из позиции: Самый нетерпеливый выход- обратное пересечение RSI и 10SMA. И агрессивно- при появлении обратного сигнала. Трал позиции. Установка ренко-графиков: Скриншоты: Скачать: 1. ПДФ на русском с применением фильтра по беттер валюм http://tlap.com/forum/torgovye-sistemy/2/m15-m30-h1-h4-d1plusrenko-ts-serfing-lovi-volnu-ili-power-pro-perezagruzka/5268/?do=findComment&comment=99595 2. ПДФ на английском и будем считать мод с индикаторами с использованием TDI от rueda http://tlap.com/forum/torgovye-sistemy/2/m15-m30-h1-h4-d1plusrenko-ts-serfing-lovi-volnu-ili-power-pro-perezagruzka/5268/?do=findComment&comment=114742 3.Мод от Timohad-по вудиССИ http://tlap.com/forum/torgovye-sistemy/2/m15-m30-h1-h4-d1plusrenko-ts-serfing-lovi-volnu-ili-power-pro-perezagruzka/5268/?do=findComment&comment=113181 4. Алерт от fos - http://tlap.com/forum/torgovye-sistemy/2/m15-m30-h1-h4-d1plusrenko-ts-serfing-lovi-volnu-ili-power-pro-perezagruzka/5268/?do=findComment&comment=100483 Робот: fos http://tlap.com/forum/laboratoriya-profitfx/24/sovetnik-po-ts-uni-ea-serfing-lovi-volnu/5320/?do=findComment&comment=100495 mzk_3om6u http://tlap.com/forum/laboratoriya-profitfx/24/sovetnik-easurfplussupertrend-gryadet-apgreyd/5379/?do=findComment&comment=101803 Rever27 http://tlap.com/forum/torgovye-sistemy/2/m15-m30-h1-h4-d1plusrenko-ts-serfing-lovi-volnu-ili-power-pro-perezagruzka/5268/?do=findComment&comment=393021 Видеообзор стратегии http://tradelikeapro.ru/strategiya-surfing/ Сёрфинг.rar HamaSystem.ex4 Настройка_Трейд_Менеджера.rar Surfing_новый_билд.rar

- 860 ответов

-

- 129

-

-

- стратегия

- индикаторная стратегия

- (и ещё 9 )

-

RSI каналы: Год выпуска: N/A Сайт продаж: N/A Пары : EURUSD,GBPUSD,EURJPY,GBPJPY... : в принципе я пробовал только эти пары, может кого то потянет на экзотику Таймфрейм : Практически любой, но рекомендуют на М30, я же сижу на GBPJPY на м5 Время Торговли: любое Описание: Стратегия основана на 1 индикаторе RSI 14 периода и трендовых линий, трендовые линии строятся по основному тренду, в случае если тренд вверх то по лоям RSI если тренд вниз то по хаям,стратегией можно торговать как в чистом виде так и использовать как дополнение к своей ТС Правила:При восходящем тренде строится трендовая линия в окне индикатора RSI по его лоям и если тренд в будущем не меняется, то каждое касание индикатора RSI трендовой линии может рассматриваться как потенциальный вход на продолжение тренда,при нисходящем тренде Трендовую рисуем по хаям RSI, для того чтоб нарисовать трендовую линию достаточно 2 хаев или лоев RSI, очень хороший сигнал такой как касание трендовой и дивергенция, так же касание трендовой на м30 к примеру и дивер на м5 Скриншоты: а вот принцип последнего входа на минутке Вхожу 2 ордерами, 1 крою 1 к 1 , 2 оставляю уже на 60 и более пунктов PDF в низу )) там более подробно и в заключении ) торгую я по RSI уже с месяц )) в целом можно делать в день по пунктов 60 точно ) зависит от ТФ, терпения и пары ) и немного стимула вчерашний день 18 Апреля 2013 Все будет в процессе редактироваться и добавляться ) Прошу не бить ногами )) хотяб в лицо И просьба, не делать из ТС гирлянду, а обсуждать только ее. Мои прогнозы не для того чтоб тупо следовать им, а для того чтоб показать что RSI работает, все сделки сделанные на основе моих прогнозов и скринов вы делаете на свой страх и риск,я сам все еще учусь и могу ошибаться... Канал_RSI.pdf

- 763 ответа

-

- 64

-

-

- стратегия

- индикаторная стратегия

-

(и ещё 3 )

C тегом:

-

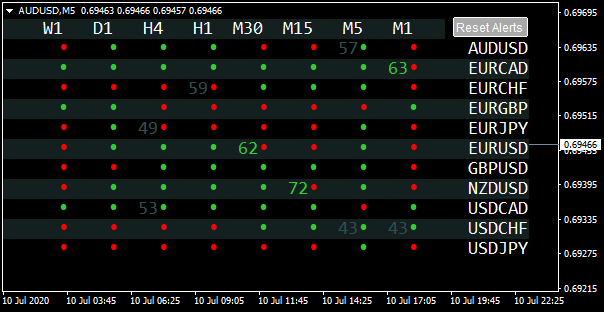

Название стратегии: TMT Scalping System Год выпуска: возможно 2016 Сайт продажи: http://www.forexfactory.com/showthread.php?t=577639 Валютные пары: желательно волатильные Таймфрейм: М5, М15 Риски: 5-10% от баланса на сделку Время торговли: с открытия Лондона до закрытия Америки Когда не входим в сделку: -Не торгуем 30 мин до и после красной новости. -На пути стоит круглый уровень или пивот Описание: Внутридневной скальпинг в течение дня на м5 и м15. Система трендовая, используются 4 индикатора. - Стоп лосс ставим за предыдущий максимум-минимум. - Тейк профит на ближайший уровень поддержки сопротивления. - Стараемся что бы соотношение было 1к1 2к1 или 3к1, то-есть стоп не превышал тейк. Цель: автоматизировать. Правила для покупок: 1. Дневная свеча зеленая 2. RSI фильтр Синий 3. MFI фильтр зеленый 4. Цена пробила 20 ЕМА, а до этого был откат до EMA 7. 5. Ждём закрытия бара Продажи зеркально. Моё рабочее место выглядит так: Мониторинг: Порядок установки: -Готовим 2 терминала, один с демо счётом, другой с реальным, на котором будем работать по системе -Папку MQL4 копируем в корневую папку обоих терминалов с заменой всех файлов -На терминале с демо счётом устанавливаем шаблон "Т1 Доска м15 терминал 1 демо", если шаблон не установился, то сначала запускаем скрипт "ForceLoadHistoricalData(ASM)" для загрузки истории котировок по всем парам -На терминале с реальным счётом загружаем на график шаблон "Т2 Рабочий график М15 реал" Настройки торговой доски приближённы к параметрам системы, она сама открывает ордера при этом сигналит и не торгует во время сильных новостей, что освобождает нас от лишних забот. Вы смотрите уже на другом терминале, где у вас установлен шаблон самой системы, эту пару, если условия удовлетворяют для входа в сделку, то торгуем. Это очень удобно, что бы постоянно не мониторить каждую пару. Система настроена на м15, если вы торгуете на другом временном интервале, доску надо будет перенастроить. Результаты на демо счёте (М5): [move]Скачать файлы системы:[/move] Обзор стратегии в блоге

- 24 ответа

-

- 30

-

-

- стратегия

- индикаторная стратегия

- (и ещё 6 )

-

[UNI] TheGrandRSI - возможно, лучшая закономерность на рынке

charly опубликовал тема в Торговые системы

Универсальная закономерность основанная на откате и сигнале индикатора RSI Год выпуска: 2017 Валютные пары: любые Период времени: любой Описание: Представляю Вам одну закономерность на легендарном индикаторе RSI. Её можно использовать как на форекс, так и на бинарных опционах.Работала, работает и будет работать всегда. Правила стратегии: И так, начинаем. С начала Вам надо знать некоторое свойство данного индикатора: 1) RSI колеблется между уровнями 100 и 0. Это его крайние уровни. Мало того, он никогда неможет быть равен 100 или 0.Он может только очень близко приближаться к этим значениям. 2) RSI всегда следует за ценой, если цена идёт вверх то и RSI пойдет вверх.Если цена идёт вниз то и RSI вниз. И теперь, зная эти два свойства, появляется вопрос - что дальше?Что случится с ценой когда она очень близко подойдёт к одному из крайних уровней RSI (например 99,5) и продолжит движение в том же направлении? Ответ - всегда случается откат размером в одну свечу данного таймфреима. Конечно откатить может и дальше, но одна свеча это то, что случится всегда. Уровни 100 и 0 это так называемые бетонные уровни для цены и рядом с ними всегда будет откат на одну свечу. Как это использовать практически на форекс и бинарных опционах?И как близко к крайним уровням надо начинать ловить откатную свечу? Разумеется тут может быть некая прогрешность в силу того, что по идее цена может маленькими шагами бесконечно приближаться к крайним уровням. В метатрейдере изменение RSI идет с 4-мя знаками после запятой. Уровни 99,9999 и 0,0001 самые близкие к уровням 100 и 0 но на таких уровнях RSI бывает очень редко.Откат на одну свечу чаще всего произойдёт быстрее прежде чем RSI достигает таких значений. Я долго тестировал и нашел хорошие уровни RSI после которых стоит начинать ловить откат. Использовать стоит RSI с периодом 3 и уровнями 99 и 1. Когда RSI поднимается выше 99 или ниже 1 - значит очень скоро будет откат.Он может случится прямо на следующей свече,может случиться на второй,может на третей. На какой именно свече будет откат преждевременно сказать трудно.Но мы можем с очень высокой вероятностью сказать, что откат произойдёт очень скоро (ведь бетоный уровень стоит прямо на пути у цены) - в течении 2-3 следующих свеч. RSI с периодом 3 и уровнями 99 и 1 показывает то, что реально после захода за эти уровни:в течении 3 следующих свеч одна точно будет откатная. Таймфреймы для этого сигнала - H4, D1. Данная закономерность работает на всех инструментах и таймфреимах.Разве что на каждый таймфреим надо подобрать другой сигнальный уровень RSI. Чем ниже таймфреим тем ближе к 100 и 0 должен находится сигнальный уровень RSI. Есть ещё один способ как применять это свойство на форекс - использовать сетку. После сигнала выставляем сетку и зная, что очень скоро 100% будет откат - сетка, закроется с прыбилью. Есть возможность применить это и на бинарных опционах - тут всё просто и понятно - после сигнала открываемся на откат. Если не сработает то снова откроемся на следующую свечу в ту же сторону вплоть до срабатывания сигнала. Конечно, тут без мартина не обойтись, но в нашем случае мартин более безопасен чем обычно по причине того, что с каждой новой свечой многократно увеличивается вероятность отката.Ведь цена приближается к бетонным уровням 100 и 0. Теперь покажу как выглядит на практике RSI с периодом 3 и уровнями 99 и 1. Когда RSI выше их, появляется стрелка и мы начинаем ловить откат: Вот и сообственно сам индикатор со стрелками.Настройки должны быть такие: Мониторинг в Роботесте Старт 09.10.17, 28 пар, TheGrandRSI_1.7.4, сеты от shrike74. Советник от Sergey Forex TheGrandRSI_1.7.3 - http://tlap.com/forum/torgovye-sistemy/2/uni-thegrandrsi-vozmozhno-luchshaya-zakonomernost-na-rynke/15783/?do=findComment&comment=363902 TheGrandRSI_1.7.4 - http://tlap.com/forum/torgovye-sistemy/2/uni-thegrandrsi-vozmozhno-luchshaya-zakonomernost-na-rynke/15783/?do=findComment&comment=364057 TheGrandRSI_1.7.5 - http://tlap.com/forum/torgovye-sistemy/2/uni-thegrandrsi-vozmozhno-luchshaya-zakonomernost-na-rynke/15783/?do=findComment&comment=364379 Дополнение к сетке [EA][Qj] - Setka v1.41 - 20161224 - http://tlap.com/forum/torgovye-sistemy/2/uni-thegrandrsi-vozmozhno-luchshaya-zakonomernost-na-rynke/15783/?do=findComment&comment=367611 set_robotest.rar- 205 ответов

-

- 50

-

-

- стратегия

- индикаторная стратегия

-

(и ещё 2 )

C тегом:

-

Название стратегии: «Trading Made Simple(r)» Год выпуска: 2019 Сайт продажи: https://www.forexfactory.com/showthread.php?t=917569 Валютные пары: любые Таймфрейм: D1+H4 Время торговли: во время открытия (закрытия) свечи Описание: Индикаторная трендовая стратегия, рестайлинг «Trading Made Simple». Появилась в мае текущего года на форуме Forexfactory и быстро набрала популярность. Индикаторы: 5 EMA, Shift + 2 HMA Line 12 Heiken Ashi Synergy_APB RSI 14 Stochastic - 8,3,3 Stochastic - 14,3,3 Правила стратегии: (Перевод на русский язык, оригинал и полный текст по ссылке выше) Объяснение двух основных методов входа в торговлю: 1. Торговля разворота 2. Торговля продолжения тренда Обратите внимание: поначалу может показаться, что при использовании шаблонов нужно запомнить множество индикаторов и вещей, но я могу заверить вас, что как только вы поймете, как работает каждый индикатор, все станет ОЧЕНЬ просто. Торговля разворота: 1. Линия HMA меняет цвет и пересекает желтую линию снизу вверх для длинных сделок ИЛИ линия HMA меняет цвет и пересекает желтую линию сверху вниз для коротких сделок. 2. Свечи Heiken Ashi и Synergy_APB должны поменять цвет в соответствии с направлением торговли. 3. После того, как произошли пункты #1 и #2, желательно, чтобы вы начали торговлю после того, как 1-я свеча закрылась на той же стороне от желтой линии, что и направление сделки, или на 2-й или 3-й свече. Вход позже является более рискованным. 4. Торговая установочная свеча - это первая свеча, пересекающая желтую линию, ее цвет должен быть противоположен цвету предыдущих свечей. Установочная свеча должна закрыться перед входом в сделку. 5. Оба стохастика должны быть выше или пересекать уровень 50 для длинных сделок ИЛИ ниже для коротких. 6. Линия RSI (коричневая) должна находиться на той же стороне от уровня 50, что и направление сделки на момент входа. Торговля продолжения тренда: Сделка продолжения тренда - это когда сделка в этом направлении уже была, но вы были остановлены или вышли из нее по какой-то другой причине, а затем вы получили другой сигнал для входа в том же направлении. Вы можете снова войти в длинную позицию, если свеча станет соответствующего цвета и закроется выше желтой линии, а все остальные индикаторы согласуются с направлением сделки. Вы можете снова открывать короткую позицию, если свеча станет соответствующего цвета и закроется ниже желтой линии, а все другие индикаторы согласуются с направлением сделки. Методы выхода из сделки: 1. Свечи меняют цвет на противоположный 2. RSI пересекает уровень 50 в противоположном направлении 3. HMA меняет цвет на противоположный 4. Свеча закрывается на противоположной стороне желтой линии 5. Один или оба стохастика пересекают уровень 50 в противоположном направлении. 6. HMA и желтая линия пересекаются в противоположном направлении. 7. Срабатывает стоп лосс 8. Цель прибыли достигнута 9. Рынок останавливается, или замедляется, или становится прерывистым 10. Тренд меняет направление Установка стопов: Для длинных сделок: чуть ниже минимума второй свечи позади свечи, на которой вы вошли Для коротких сделок: чуть выше максимума второй свечи позади свечи, на которой вы вошли Примечание: вы можете поставить стоп на максимум или минимум на 1 свечу назад, но он будет срабатывать гораздо чаще. Скриншоты: Шаблоны: # 1 (используется на 4-х часовых, дневных, недельных и месячных графиках) # 2 (используется на 1-часовых и ниже) *Единственное различие между этими двумя шаблонами состоит в том, что Шаблон №2 включает в себя индикатор времени открытия и закрытия рынка, который в основном будет использоваться для внутридневной торговли. Заданы время открытия и закрытия в Лондоне, а также время открытия и закрытия в США (по восточному поясному времени). Их можно легко редактировать в соответствии с вашими предпочтениями и часовым поясом. Мне нравится возможность визуально видеть, когда открываются и закрываются разные рынки. * Лично я торгую только на 4-х часовых и дневных графиках и использую только Шаблон № 1. И в заключении: Это может показаться суровым, но я действительно считаю, что если вы не сможете научиться зарабатывать деньги, используя эти шаблоны, тогда вам, вероятно, стоит просто отказаться от торговли на Форекс. Скачать: полный мануал (на анг.), индикаторы и шаблоны # 1 and # 2 Template and Indicators.zip Trading Made Simple(r) by Uncle R (Robinhood) .pdf

- 149 ответов

-

- 15

-

-

-

-

- стратегия

- индикаторная стратегия

- (и ещё 6 )

-

Название стратегии: MACD Год выпуска: 2019 Сайт продажи: https://www.forexfactory.com/showthread.php?t=952162 Валютные пары: Все Таймфрейм: 1 час, 4 часа, День Время торговли: круглосуточно Описание: --Когда сигнальная линия пересекает основную гистограмму выше 0 уровня, это противоположный крест , --Когда сигнальная линия пересекает основную гистограмму ниже уровня 0, это противоположный крест, Система торговли: мы рассчитываем на количество пересечений, когда оно достигает 3 или выше, мы занимаем позицию в противоположном направлении. Правила стратегии: Первый вход на третьем пересечении. При следующих пересечениях усредняемся (0,01 далее 0,02 потом 0,03 и так далее) Стоп-лосс не ставим (или ставьте где хотите) Выходим при пересечении нулевой линии или при пересечении сигнальной линии и основной гистограммы с противоположной стороны (смотри на рисунке).

- 7 ответов

-

- 2

-

-

-

- стратегия

- индикаторная стратегия

- (и ещё 5 )

-

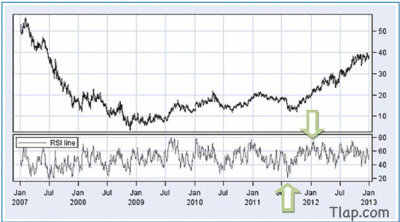

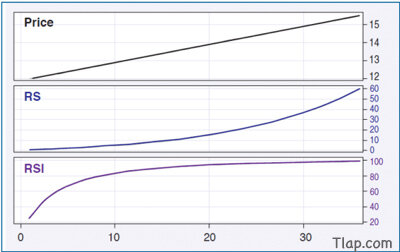

Настройте и протестируйте Индекс относительной силы (RSI) – это индикатор, популярный среди трейдеров и технических аналитиков. Как и все индикаторы, он более эффективен для определенных акций или в определенные периоды. Можно ли использовать его для улучшения производительности? Давайте разберемся. Индекс относительной силы (RSI) является техническим индикатором, предназначенным для определения скорости изменения ценовых движений. Все значения RSI находятся в диапазоне от нуля до 100. Очень распространена интерпретация показаний RSI, что акции являются перепроданными, когда RSI падает ниже 30, и перекупленными, когда RSI поднимается выше 70. Первоначальное впечатление от его применения заключается в том, что вы покупаете акции, когда они перепроданы, и продаете их, когда они перекуплены; или продаете, когда акция перекуплена, и закрываете позицию, когда она перепродана. Насколько хорошо он работает? Чтобы выяснить, насколько хорошо работает RSI, я провел масштабное тестирование на 1816 случайно выбранных акциях, торгуемых на NYSE и NASDAQ. Данные испытаний охватывали 10-летний период с 1 января 2005 года по 31 августа 2014 года. Учитывая масштаб тестирования на исторических данных, результаты считаются достаточными, точными и вполне надежными, чтобы можно было сделать важные выводы о применении стратегии RSI. Для запуска тестов производительности я применил специальную автоматизированную систему – далее буду называть ее программной. Правила тестирования на исторических данных просты. Когда значение RSI падает ниже 30, происходит покупка. И когда RSI поднимается выше 70 в первый раз после покупки, происходит продажа. В целях тестирования в качестве цен на вход и на выход брались цены закрытия сигнальных дней для RSI. На рисунке 1 я показал пример сделки на графике акций компании Lennar Corp. (LEN). Зеленая стрелка вверх указывает на падение значения RSI до 28,03 22 августа 2011 года. В этот момент была открыта длинная позиция по цене 12,71 $ (по цене закрытия данного торгового дня). 11 января 2012 года RSI поднялся до значения 72,49 (зеленая стрелка вниз), т.е. пересек уровень продаж. В этот момент акция была продана по цене 22,25 $ (по цене закрытия этого дня). Во время бэк-тестирования программное обеспечение генерировало длинные позиции для каждой из 1816 акций, а затем суммировало результаты теста. Столбец прибылей и убытков в таблице на рис. 2 показывает, что в результате применения данной стратегии среднегодовая прибыль/убыток (P&L) составила +4,09% для 1816 акций в портфеле (строка 1). Показатель эффективности рассчитывался на основе равновзвешенного подхода. Каждой сделке независимо от цены акции присваивался одинаковый вес. Рисунок 1: Торговля с применением индикатора индекс относительной силы (RSI). Зеленая стрелка вверх указывает на падение значения RSI до 28,03 22 августа 2011 года, и была открыта длинная позиция по цене 12,71 $. 11 января 2012 года RSI поднялся до значения 72,49 (зеленая стрелка вниз), т.е. пересек уровень продаж, акция была продана по цене 22,25 $. Рисунок 2: Результаты тестирований. Здесь вы видите результаты тестирования классической стратегии RSI и ее вариаций. Рисунок 3: Тренды, относительная сила (RS) и индекс относительной силы (RSI). Верхний график показывает движение цены в идеальном восходящем тренде. Значения RS (средний график) ускоряются во время восходящих трендов. С другой стороны, RSI (нижний график) сначала резко поднимается, а затем замедляется после достижения уровня 70. Рисунок 4: Торговля только на восходящих трендах. Зеленая заштрихованная область изображает восходящий тренд. Выявление восходящих трендов поможет вам размещать сделки только в течение этого периода. Между продолжительностью тренда и эффективностью стратегии с использованием RSI имеется обратная зависимость. Данная стратегия, вероятно, будет лучше работать на более краткосрочных трендах. Она прибыльна, но можно ли ее улучшить? Результаты тестирования показывают, что торговая стратегия является прибыльной. Тем не менее, среднегодовые результаты P&L являются недостаточно хорошими, чтобы убедить меня торговать с помощью данной стратегии. Причин для этого может быть несколько. Одна из них таится в формуле, используемой для расчетов индикатора RSI: RSI = 100-100/(1 + RS) RS = средняя прибыль/средний убыток В этой формуле относительная сила, или значение RS, представляет собой отношение между средней прибылью и средним убытком. В идеальном и постепенном восходящем ценовом тренде (верхний график на рисунке 3) значения RS ускоряются (средний график) по мере продолжения восходящего ценового тренда. Тем не менее, RSI, который является производным от RS, первоначально повышается, а затем его прирост значительно замедляется после достижения им уровня 70 (нижний график). Это связано с тем, что математически уравнение для расчета RSI ограничивает его значения движением в пределах диапазона от 0 до 100. Это явление также существует в нисходящем тренде. Когда акции сталкиваются с длительными трендами, применение данной стратегии становится проблематичным. Возвращаясь к графику LEN на рисунке 1, вы видите, что в ходе стабильного нисходящего тренда в 2007 году значения RSI упали ниже уровня 30 за 10 движений. Каждый раз, когда цена акции демонстрировала незначительную коррекцию, значения RSI сильно реагировали скачками вверх. Когда цена вернулась к своему нисходящему тренду, RSI несколько раз генерировал сигналы перепроданности. В худшем случае, если бы 2 марта 2007 года вы открыли длинную позицию, которая является первым случаем падения RSI ниже уровня 30 на графике, вы потерпели бы большой убыток, если бы следовали данной стратегии. Как можно получить большую отдачу Одним из решений проблемы является уменьшение количества сделок во время нисходящего тренда. Еще одним подходом является выбор акций, которые движутся в более краткосрочных трендах. Я провёл второе тестирование, которое буду называть тестом 2, чтобы проверить данный подход. В тесте 2 я применил метод торговли в направлении тренда, по которому торговал акциями только во время восходящих трендов. Во время нисходящих трендов сделки не открывались. Согласно теории Доу, нисходящим трендом считается снижение цены более чем на 20%, а восходящим трендом считается повышение цены более чем на 20%. На рисунке 4 вы видите график акций LEN, где закрашенная зеленым цветом область отмечает восходящий тренд. Этот восходящий тренд начался, когда цена акции выросла на 20% (горизонтальная линия указывает на подтверждение восходящего тренда) от минимума предыдущего нисходящего тренда. И этот восходящий тренд завершился, когда акция упала на 20% от максимума (горизонтальная линия указывает на разворот тренда). Идея в том, что торговать разрешалось только в закрашенной зоне. В тесте 2 в рамках отсутствия восходящего тренда сделки не осуществлялись. Для целей данного тестирования после разворота восходящего тренда все позиции закрывались по цене закрытия дня. Другие торговые правила оставались прежними. После определения трендов акций торговые правила вступали в силу только во время восходящих трендов. Результаты теста 2 показывают, что стратегия в этом тесте показала плохие результаты: годовая доходность составила всего 3,44% (строка 2 на рисунке 2). Согласно сводной статистике, произошло значительное снижение количества сделок. Снижение было результатом редких сигналов перепроданности (сигналов на покупку) во время восходящих трендов. Такое сокращение количества сделок, очевидно, приводит к упущенным возможностям. Из рисунка 1 следует обратить внимание на то, как во время восходящего тренда в 2012 году RSI падал примерно до уровня 50. Если RSI будет вести себя подобным образом во время большинства восходящих трендов, то повышение уровня входного сигнала RSI до значения 50 увеличит количество сделок. Таким образом, в тесте 3 уровень сигнала RSI изменился с 30 до 50. Все остальные условия тестирования оставались прежними. Как и ожидалось, результаты теста улучшились с 4,09% до 7,37% (строка 3 на рисунке 2). В целях оценки я включил 500 лучших акций из теста 1 и 100 лучших акций из теста 3. Лучшие 500 акций в тесте 1 показали годовой результат доходности в 12,98% (строка 4), тогда как лучшие 500 акций в тесте 3 показали годовой результат доходности в 20,72% (строка 5). Лучшие 100 акций в тесте 1 показали годовой результат доходности в 21,63% (строка 6), а лучшие 100 акций в тесте 3 показали годовой результат доходности в 35,99% (строка 7). С помощью трех наборов сопоставимых показателей доходности вы можете легко оценить улучшение производительности в тесте 3. Процент прибыльных сделок в тесте 3 был ниже, чем в тесте 1. Это было результатом ликвидации сделок при смене тренда, которые в основном приносили небольшие потери. Второй подход, который должен был улучшить производительность, заключался в выборе акций, которые обычно торгуются в более краткосрочных трендах. Чтобы проверить это, я выбрал 500 лучших из 1816 акций из выбранного списка по длительности тренда. Моя программа отдельно отобрала производительность теста 1 этих акций и суммировала результаты. Они отображаются в строке 8 на рисунке 2. Годовой доход составил 8,64%. Для сравнения: программа также отобрала 500 худших акций, т.е. тех, которые торговались в долгосрочных трендах. Их доходность составила 2,15% (строка 9 на рисунке 2). Это подтверждает обратную зависимость между продолжительностью тренда и эффективностью стратегии с использованием RSI. Другими словами, данная стратегия, вероятно, будет лучше работать при более краткосрочных трендах. Проявите творческие способности С помощью индикатора RSI можно разработать эффективную торговую стратегию. Ни одна торговая стратегия не работает одинаково хорошо или стабильно на всех акциях. Аналогично и с RSI: он лучше работает на некоторых акциях с определенными характеристиками. Вы видели, что торговля во время восходящих трендов, а также торговля в период более краткосрочных трендов улучшает производительность стратегии с использованием RSI. Также есть и другие способы использования RSI для повышения его производительности. Я призываю вас протестировать разные методы. Кевин Луо является независимым исследователем технического анализа, специализирующимся на автоматическом анализе ценовых трендов и разработке торговых стратегий. Вместе со своими партнерами по проекту он разработал автоматизированную систему анализа трендов и протестировал ее на исторических данных для высокочастотной и низкочастотной торговых стратегий. ==> НАБОР RSI ДЛЯ MetaTrader 4 Кевин Луо, Переведено специально для Tlap.com

-

Классические индикаторы MetaTrader 4 от Silentspec. Silent_RSI

Silentspec опубликовал тема в Индикаторы

В данной теме я буду выкладывать улучшенные мной классические индикаторы и различную информацию, касающуюся этих индикаторов, в частности видео-обзоры и статьи по применению того или иного индикатора. Silent_RSI Silent_Stochastic (ожидается в ближайшее время) ВИДЕООБЗОРЫ ИНДИКАТОРОВ СПИСОК ИНДИКАТОРОВ, ПОДЛЕЖАЩИХ ДАЛЬНЕЙШЕЙ ОБРАБОТКЕ ПОЛЕЗНЫЕ ССЫЛКИ ИСТОРИЯ ОБНОВЛЕНИЙ Несмотря на то, что индикатор бесплатный (как и все мои разработки), думаю, он ничем не уступает коммерческим аналогам. Если индикатор пришелся кому-то по вкусу, вы можете выслать ваше спасибо сюда: R192371619200 или Z164579536516 КЛАССИЧЕСКИЕ_ИНДИКАТОРЫ_MetaTrader4_от_Silentspec_2016.01.25.zip -