Поиск сообщества

Показаны результаты для тегов 'торговый план'.

Найдено: 18 результатов

-

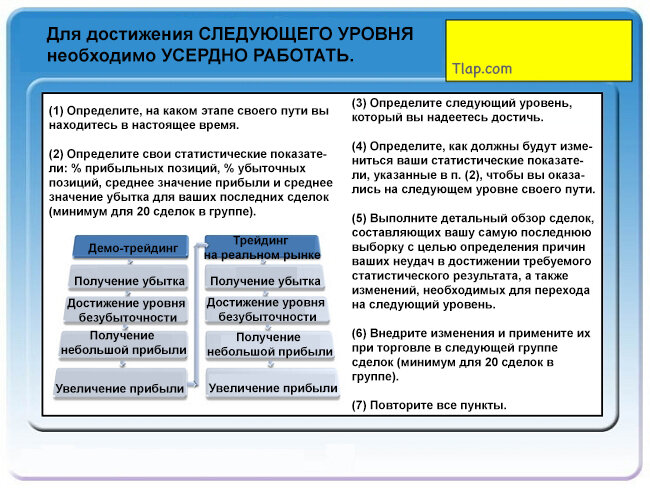

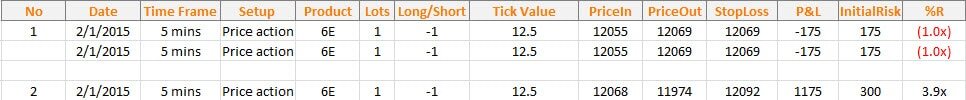

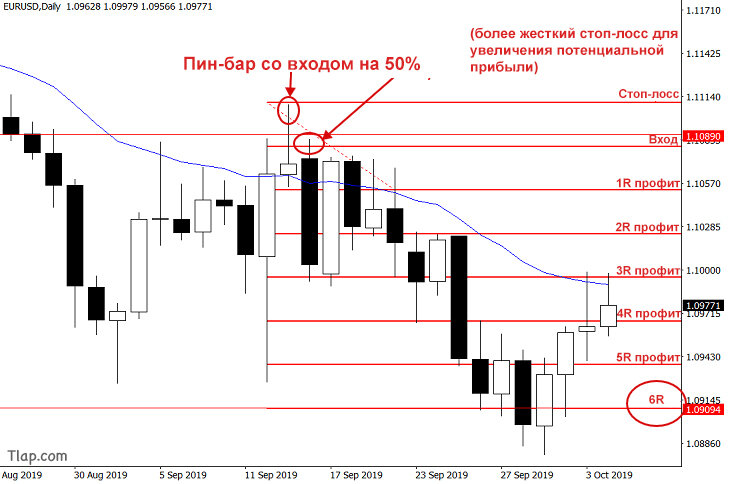

Четыре шага профессионального исполнения сделок Ссылка на оригинал Окей, полагаю, вы все провели анализ прошедшей торговой недели и подготовились к следующей [смеется]? Давайте, поднимите руки, если вы действительно проанализировали свои сделки и внесли их в торговый журнал… И хотя бы начали думать о том, как вы будете торговать грядущую неделю? Проверили экономический календарь, нашли рынки с очевидным перевесом, за которыми вы будете следить особенно внимательно?.. Поднимите руки, кто это сделал! Посмотрим, кто подходит к делу ответственно. Окей, похоже, вас не так уж мало. Филипп пишет: все вы врете [смеется]! Что ж, если вы этого не сделали – стоит. Я вижу в списке участников знакомые имена – некоторые из вас уже посещали мои вебинары, некоторых я знаю по твиттеру… Но, уверен, среди вас много новичков, поэтому я представлюсь – очень коротко! Мое имя – Том Данте, я – трейдер, и я вот уже 22 года по самые шары в рынках. Еще я люблю писать в твиттер длинные треды и постить старые шутки, гадая, покажутся ли они кому-нибудь смешными в этот раз. Раньше я устраивал подобные вебинары каждую неделю, но в последние несколько лет моя активность в социальных сетях поубавилась. Я немного притормозил… И дал некоторым из своих учеников возможность набрать в четыре раза больше подписчиков, чем у меня – не будем показывать пальцем! Это – мой первый вебинар за два с половиной года. Я собираюсь снова вернуться к этому делу! Когда я анонсировал этот вебинар, кое-кто написал в комментариях примерно следующее: «Если он будет по твоей стратегии – я не приду. Но если по психологии – я в деле». Прочитав это, я подумал – вот же мелкий засранчик! Но потом хорошенько над всем поразмыслил… И понял: реалии таковы, что большинство знакомых мне людей, которые не справляются с этим бизнесом, страдают от проблем, связанных с использованием преимущества – каким бы оно ни было. Я хотел бы сделать это заглавной темой данной серии вебинаров. Когда я работал в проп-фирме… Да, знаю, почти все мои истории начинаются с этой фразы! Но когда я работал в проп-фирме, там было два трейдера, которые торговали на порядок круче всех прочих. Один из них зарабатывал, торгуя новости. Другой намеренно блокировал новостной поток, потому что новости обычно приносили ему только убытки. Его волновало только одно – цена. Два самых крупных трейдера фирмы – два совершенно противоположных подхода. Это стало для меня наглядной демонстрацией идеи о том, что достичь успеха можно множеством способов. Но знаете что? Я провел немало лет, сидя рядом с настоящими машинами по зарабатыванию денег, но ни разу не слышал споров о том, чья стратегия лучше. Обычно разговоры на эту тему выглядели примерно так… Один парень говорит – «у меня работает вот это». А второй ему отвечает – «как интересно, а я делаю все по-другому, и у меня работает вот это». Сейчас сообщество трейдеров стало гораздо более токсичным – люди постоянно доказывают, что именно их стратегия работает лучше всего. Но знаете что? Большинство тех людей, которые просто прекрасно умеют объяснять, что произошло в левой части графика, оказываются ни на что не годны, когда дело доходит до его правой части. Несколько месяцев назад ко мне обратился один парень… Он просто пылал энтузиазмом! «Том, у меня для тебя есть кое-что невероятное! Мне кажется, я смогу научить старых собак новым трюкам!» Я ему – «круто, показывай, что там у тебя!» Он достает график, начинает показывать на нем разные точки и рассказывать, что он еще вчера предсказал, что рынок сегодня будет расти, и ему было совершенно очевидно, что рынок сделает вот это и вот это… Я говорю ему: «Окей, звучит здорово! Но сделай мне одолжение – дай теперь несколько сигналов… Заблаговременно. Со входами, стопами и целями». И он начал давать мне сигналы. Но… Как оказалось, он не смог бы получить прибыль, даже если бы от этого зависела его жизнь. И знаете что? Он начал передо мной оправдываться. Он привел все возможные причины! «Сигнал появился не в то время дня», «это не тот сигнал, обычно я такие не торгую», «я удерживал эту сделку слишком долго, обычно я выхожу из рынка быстрее», бла-бла-бла… Я не критикую чужие стратегии. Возможно, стратегия, по которой торговал тот парень – чистое золото. Но… Ему нужно разобраться с тем, как он исполняет свои сделки. Если ты знаешь, что данное время суток не подходит для торговли – какого черта ты тогда торгуешь? Проблемы с дисциплиной испытывает огромное количество трейдеров!.. Они планируют сделки, которые не будут открыты. Они открывают сделки, которые не планировали. Они не фиксируют убытки, они завышают и занижают размеры позиций. Они не ведут торговый журнал. Я знаю это, потому что мой почтовый ящик забит письмами, в которых трейдеры сами мне об этом рассказывают. Честно скажу: мне плевать, какую стратегию вы используете. В трейдинге нет места элитизму. Я торгую Price Action, но вам нравятся скользящие средние? Круто! Я не против. Моя цель – сделать так, чтобы вы начали торговать по своей стратегии лучше, чем раньше. Так что, возвращаясь к парню, который сказал, что придет на мой вебинар только в том случае, если он будет посвящен психологии… Будем ли мы обсуждать на моих вебинарах мою стратегию? Да. Мои сделки? Да. Буду ли я рассказывать о том, какие сделки собираюсь открыть? Да. Я просто обязан, потому что вы должны быть уверены в том, что я умею торговать. Если я вам этого не докажу – значит, я просто какой-то придурок, который любит читать другим лекции. Но сегодня мы не будем говорить об этом. Сегодня мы не будем обсуждать никакие стратегии! Сегодня мы будем обсуждать исполнение сделок. Если вы испытываете с этим проблемы – готовьтесь, я дам вам задание на следующую неделю. А если проблем с исполнением у вас нет… Можете этот вебинар не смотреть. Я хотел бы, чтобы вы сосредоточились на четырех вещах. Опишу их по очереди. Запишите их, а потом начинайте практиковать. Итак, я хочу, чтобы на следующей неделе вы делали четыре вещи… Номер один. Не открывайте на этой неделе сделки, которые не относятся к вашему преимуществу. Если вы видите, что делать на рынке сейчас нечего, вы должны сидеть у себя на руках! На следующем вебинаре я наугад выберу одного из вас и спрошу, торговал ли он сделки, которые не относятся к его преимуществу. Если он ответит «да», я запрещу ему вход на свои вебинары. Если понадобится, я буду банить участников до тех пор, пока мы не сократим количество с 1 000 до 1! Мне плевать! Я здесь для того, чтобы создавать трейдеров-профессионалов. Мне тут не нужны дети, которые не могут себя контролировать. Я понимаю: иногда нетерпеливость объясняется тем, что трейдер плохо понимает свое преимущество. Если вы нетерпеливы потому, что не знаете, что именно вы хотите увидеть, тогда каждое движение рынка будет казаться вам потенциальной возможностью. Если это ваш случай – ладно... Но вам нужно поработать над своим преимуществом и разобраться, что именно вы хотите увидеть в рынке. А еще – где вы хотите это увидеть и когда хотите это увидеть! Но если вы знаете свое преимущество – а некоторые из вас ведут себя так, как будто они его знают – не лезьте в рынок, если не видите просто убийственно хорошей возможности! Это – номер один. Номер два. Если видите хорошую сделку – действуйте! Не сомневайтесь. Входите! Иначе вы попадете в адскую петлю обратной связи. Я недавно твитнул такой рисунок... В его основу лег разговор, который состоялся у меня с одним из учеников. Он действительно использовал эти самые формулировки! Он сказал: «Я настолько не уверен в себе, что не открываю сделки, которые я должен открывать… А когда я все-таки открываю сделку, я плохо ее сопровождаю». Когда я спросил его, как можно решить эту проблему, он сказал: «Я начну торговать более уверенно, когда увижу хорошие результаты»! В смысле? Что за *****? Хватит гоняться за собственным хвостом! Вы должны торговать уверенно, чтобы увидеть хорошие результаты и вырваться из этого порочного круга! Многие торгуют неуверенно, дискомфортно, потому что боятся проиграть. Большинство боятся проигрывать потому, что они слишком сосредоточены на деньгах. Вот почему некоторые трейдеры зарабатывают, торгуя на демо, но сливают, когда переходят на реальный счет. Деньги – корень этой проблемы. Так что вам нужно забыть о деньгах и просто следовать процессу. Лично я считаю, что слишком уж много трейдеров склонны возлагать на каждую сделку слишком большие ожидания. Ожидания создают эмоции, а эмоции плохо сочетаются с хорошей торговлей. Вы должны входить в рынок, ничего при этом не ожидая. Просто играйте свою руку, зная, что после нее будет и другая. Судя по комментариям, некоторые из вас думают: «Ну нифига себе Шерлок! Как я должен развить в себе это мышление?» Согласен, проще сказать, чем сделать. Недавно я твитнул, что мое преимущество заключается не только в том, что я знаю, какие уровни нужно торговать. Я считаю, что огромная часть моего преимущества заключается в том, что я всегда на один шаг обгоняю тех, кто торгует, как придурок. Зато половина из вас считают, что вы всего в одном шаге от того, чтобы торговать, как гений. Вот уже много лет я, получив несколько убытков подряд, чувствую себя слегка уныло… Хотя обычно в такой ситуации трейдер с нетерпением ожидает следующую сделку, ведь она может положить конец серии убытков. Я использую технику, которая сейчас стала популярной – технику негативной визуализации. Хотя… Я отдаю себе отчет, что иногда просто веду себя, как гребаный пессимист. Техника спорная! Но для некоторых она действительно подходит. Суть в том, чтобы перед открытием сделки визуализировать получение убытка. Представьте, как рынок выносит ваш стоп, и ваш депозит становится немного меньше. Вообразите это, смиритесь с этим… И открывайте сделку. Некоторые из вас, возможно, думают, что визуализация события увеличивает вероятность того, что оно действительно произойдет. Те, кто спит с книгой «Секрет» под подушкой, сейчас надо мной смеются! Техники визуализации действительно могут быть эффективны. Но, судя по моему опыту, негативная визуализация не повышает вероятность убытка. Зато она помогает с ним смириться, что снижает эмоциональность. Вы буквально снижаете психический урон, который получаете, когда оказываетесь неправы. И это самое важное. Не могу гарантировать, что вам поможет эта техника… Но у меня она работает очень неплохо. Неважно, согласны вы с этой идеей или нет, некоторая эмоциональная отчужденность требуется всем трейдерам. Когда вы изучаете какое-либо преимущество, ваша цель – просто торговать по нему и собирать данные, которые либо подтвердят, либо опровергнут гипотезу о его работоспособности. Нет смысла говорить в конце недели «ну да, я потерял деньги, но только потому, что я получил убыток, испугался и не стал торговать следующую сделку, которая оказалась бы прибыльной». Хватит тратить свое время! Просто торгуйте все сетапы, которые дает вам система. Не обращая внимания на эмоции! Вы просто обязаны это делать. Пока мы обсуждаем эту тему, хочу сделать небольшое отступление и еще раз рассказать фантастическую историю о парне, который сделал состояние, торгуя против других трейдеров. Он уже ушел в отставку. Он заработал на этом так много, что я до сих пор не устаю этому поражаться! Я познакомился с ним, потому что он посещал мои вебинары. Не помню точно, когда это было… Примерно в 2012 году. Я спросил у подписчиков, как у них дела, и он написал, что его день прошел просто прекрасно… Потому что он открыл сделку, которую планировал открыть я. Вот только я отменил свой отложенный ордер, а он – удвоил позицию! И сделка отработала просто прекрасно. Я подумал, что он меня троллит. Оказалось, что нет [смеется]. Оказалось, что он нашел во мне паттерн! Когда я отменял ордер в подобных условииях, сделка обычно отрабатывала. Для него это было настолько очевидно, что он буквально использовал меня в качестве индикатора, дающего сигнал на удвоение позиции! Я подумал – да ну, не может быть… Но он назвал мне точное количество ордеров, которые я отменил с того момента, как он начал посещать мои вебинары. И соотношение прибыли к убытку этих ордеров. Беспокойство вызывало то, что я сам этого не заметил! Потому что я никогда не записывал в торговый журнал отмененные сделки. Я поддался «эффекту недавнего». Я мог пару раз отменить прибыльный ордер, но потом отменял тот, который принес бы мне убыток, замечал это – и поздравлял себя! Все мы склонны придавать большее значение тому, что произошло недавно. Когда он рассказал мне все это, я был шокирован… И впечатлен. Я начал отслеживать этот паттерн и понял, что он прав. Это помогло мне немного улучшить свою торговлю. Я перестал отменять отложенные ордера, когда цена летела к моему уровню, как сумасшедшая… И начал получать больше прибыльных сделок. Мое преимущество увеличилось, и я начал делать больше денег. Прошло немного времени. Мы с ним подружились. Однажды вечером мы сидели в одном из лондонских баров, и он сказал, что сейчас покажет мне свое преимущество. Я отшутился – «я-то думал, что твое преимущество заключается в том, что ты посещаешь мои вебинары, копируешь мои сделки и удваиваешь ордер, когда я его отменяю!» Он сказал – «да, я копирую твои сделки, но этим дело не ограничивается». И тут он достает блокнот, исписанный наблюдениями за трейдерами, которые рассказывают в интернете о своих сделках. Пользователи форумов, люди из твиттера… Он знал о них такое, чего, готов поклясться, они не знали о себе сами. Он выписывал их сделки, активные торговые часы, их винрейт, соотношение средней прибыли к среднему убытку… По сути, он торговал людей. Я был поражен. Он сказал мне: «Посмотри на этого парня. Он каждый день заходит в твой чат-рум и рассказывает, какие сегодня планирует открыть сделки. Первая практически всегда оказывается убыточной. Но после этого его торговля начинает идти хорошо. Так что в первой сделке следует входить в противоположную сторону. Остальные сделки можно копировать». Он все рассказывал и рассказывал! Выкладывал факты о разных трейдерах, говорил, против кого он торгует, а кого копирует. Я сказал ему – вот это по-настоящему нестандартное мышление! А он: «Разве это не очевидно? Все ищут прибыльного трейдера, чтобы научиться правильно торговать. Но если 90% трейдеров сливают, разве не проще найти убыточного, а потом просто открывать противоположные сделки?» Возможно, вы гадаете, какое отношение эта история имеет к тому, о чем я сейчас рассказываю – к тому, что сделки нужно открывать без колебаний. Что ж… Другой вечер, другой бар, мы с ним опять выпиваем. Он открывает сделку с телефона. Я спрашиваю, что он там такого увидел. Он отвечает: «Джефф только что вошел по нефти, так что я вхожу в противоположную сторону. Он продал, я купил, его стоп – моя цель, его цель – мой стоп». Я открыл график, чтобы посмотреть, что именно бедняга Джефф там увидел… И обнаружил, что график выглядит довольно-таки по-медвежьи! И тут мне в голову пришла одна мысль… Я спросил у своего друга, что он думает насчет графика. Он сказал: «Да, я, как и ты, думаю, что график выглядит по-медвежьи. Пожалуй, Джефф вполне может получить тут прибыль». Я спросил – почему же ты тогда вошел в этой сделке против него? Он ответил: «Я торгую людей, а не графики. В долгосроке этот парень стабильно убыточен. Если я начну выбирать сделки, в которых он, как мне кажется, получит прибыль, тогда я начну привносить в торговый процесс свое чтение рынка. А если бы я настолько хорошо умел читать рынки, я бы не зарабатывал на жизнь, торгуя против этого придурка, не так ли?» Логично. Этот парень вышел в отставку – теперь он мультимиллионер. Его стратегией было торговать против других трейдеров… Я постоянно вижу, как в твиттере кто-то строит из себя крутого: «Да, чувак, я торгую против сентимента». Но я сейчас о другом. Когда он замечал, что убыточный трейдер открывает сделку, он сразу же открывал противоположную. Это не торговля против сентимента – это торговля буквально против других трейдеров. Они получают стоп – он получает тейк-профит. Они получают тейк-профит – он получает стоп… Потому что даже убыточные трейдеры иногда получают прибыли. Он буквально отслеживал результаты других трейдеров и торговал против убыточных, но вместе с прибыльными. Продолжим! Пункт номер три. Не лезьте на этой неделе в рынок, если видите, что у вас нет преимущества. Если вы считаете, что преимущество у вас есть, спускайте курок – всегда. А еще… Убедитесь, что вы торгуете именно рынок. Окей? Рынок – это та штука, которая ходит вверх-вниз на ваших экранах. Рынок – это не то, что вы облажались в последних трех сделках. Рынок – это не ваша обида на жену, которая назвала вас безответственным, потому что у вас нет нормальной работы. Рынок – это не тот факт, что вы торгуете одной сотой лота, так что вот это огромное движение, которое вам удалось ухватить, принесет жалкие 6 долларов, а вам хотелось бы гораздо больше… Рынку плевать, что вам нужно получить 14R прибыли, чтобы вывести свой торговый счет на новый максимум. Честное слово – сужу по собственному опыту! Не сосчитать, сколько раз я входил в сделку, видел, как цена доходит до желаемого уровня, смотрел на свою прибыль… И думал: «Не, за целый день работы это маловато. Давай-ка найдем повод не закрывать сделку». И возвращал рынку одну прибыль за другой… Вы должны торговать то, что видите перед собой. Помню, как один криптотрейдер отправил мне сообщение – это было довольно давно… Он сказал: «Я не могу сейчас закрыть позицию по Bitcoin, потому что вчера у меня было 100 тысяч, а теперь только 80». Важно не то, какие цены вы могли бы торговать – важно то, что вы должны сделать в этот самый момент. Вы должны войти в какой-то зоне – входите! Рынку совершенно плевать на вас и на ваши желания. Он пойдет туда, куда пойдет. Вы должны торговать рынок – и больше ничего. Пункт номер четыре. Учитесь на своих сделках. Хватит делать одно и то же, надеясь на то, что результат изменится. Я столько раз наблюдал это поведение… Уже не знаю, плакать мне или смеяться. Наверное, и то, и другое. Если вы сделали ошибку – бога ради, извлеките из этого урок! Я считаю, что каждому трейдеру полезно составлять торговый план на день. Новичкам – особенно! Но опытным трейдерам – тоже. Я уже выкладывал фото этой таблицы в твиттер – эту распечатку выдавали нам в проп-фирме каждое утро… Она очень полезна. А как закончите ее заполнять – возьмитесь за это: Да, я не рассказываю вам ничего нового. Вы, ребята, и так знаете, что вы должны делать. Используйте «Demon finder», чтобы быстро выявлять плохие практики. Следующий шаг – определить ситуации, в которых вы к ним прибегаете. Предположим, вы заметили, что постоянно ставите галочки в графу «Открыл сделку не по плану»… Буквально каждый день! Посмотрите, приводит ли это к убыткам… И определите, почему именно вы открываете сделки не по плану. Может, это случается после того, как вы получаете два убытка подряд и расстраиваетесь? Просто пример! В этом случае вам нужно ввести в свой торговый процесс какой-нибудь элемент, который сделает это невозможным. Личный пример! У меня есть правило: если я получаю по своей свинговой стратегии за один день 2R убытка, я прекращаю по ней торговлю до завтра. Наша конечная цель – развитие. Вы должны учиться на своем опыте. Именно так трейдеры и развиваются. Вы можете чему-то научиться, когда выигрываете… И когда вы проигрываете. И, кстати говоря, убыточные периоды бывают у всех. В просадках нет ничего постыдного. Только придурки из твиттера считают это какой-то запретной темой. Если вы собираетесь отправить мне личное сообщение с жалобами на то, что вы теряете деньги – уж лучше бы вам сразу написать, что вы планируете сделать, чтобы это исправить! Если ваш депозит просел на 10%, но вы собираетесь по этому поводу что-то предпринять – я за вас спокоен. Кто меня реально беспокоит, так это люди, которые, попав в свет автомобильных фар, замирают без движения, как кролики… Люди, которые понятия не имеют, что происходит, но все равно продолжают открывать сделку за сделкой. На мой взгляд, перспективы таких трейдеров – так себе… Итак, мы прошли полный круг и вернулись к тому, что я сказал в начале. В этих вебинарах я буду рассказывать о своей стратегии. Я буду рассказывать вам о том, какие сделки собираюсь открыть. И буду показывать, что из этого вышло. Мы будем проводить анализ торговой недели. Я покажу вам, как вести торговый журнал. Я научу вас всему, что, как мне кажется, должен знать профессиональный трейдер. Но на первую неделю я хочу дать вам только эти четыре задания. Первое: если вы видите, что делать сейчас нечего – ничего не делайте. Второе: если вы видите, что вы должны что-то сделать – сделайте это. Третье: торгуйте рынок, а не свою кривую доходности, свою нужду в острых ощущениях и так далее… Четвертое: учитесь! Учитесь на своих ошибках. Мы должны вести себя профессионально. Чем для вас является трейдинг – работой? Или развлечением? Вот и все! Я хочу, чтобы вы развили в себе привычку следовать процессу профессионального исполнения сделок.

-

Как восстановить счёт после огромных убытков Большинство трейдеров в какой-то момент своей карьеры сталкиваются с крупными убытками. Обычно это происходит на заре их торговой карьеры, когда они только обучаются трейдингу, но может произойти и позже, если они станут слишком самоуверенными. Ключевыми действиями к восстановлению после крупного убытка являются прекращение торговли, пересмотр торгового процесса, а затем внесение необходимых корректировок. После внесения корректировок начните торговать небольшими размерами позиций, прежде чем вернуться к полному риску в сделке. Я разобью весь этот процесс на 7 простых шагов, которые следует поэтапно выполнить. Оглавление Шаг 1. Сделайте перерыв в своей торговле Шаг 2. Примите на себя полную ответственность Шаг 3. Выполните обзор своего торгового журнала Шаг 4. Определите конкретную(-ые) проблему(-ы) Шаг 5. Разработайте конкретные решения Отсутствие протестированной торговой стратегии Перемещение ордера стоп-лосс Принятие слишком большого риска в одной сделке Несоблюдение правил стратегии Добавление дополнительных позиций к данной сделке Торговля на слишком большом количестве рынков/совершение большого количества сделок одновременно Отсутствие написанного торгового плана Необходимость проработки своей торговой психологии Шаг 6. Начните торговать снова, но малыми размерами позиций Шаг 7. Продолжайте отслеживать свои результаты Заключительные мысли Шаг 1. Сделайте перерыв в своей торговле Большой убыток влечёт за собой сильный стресс, и вам не следует усугублять этот стресс ещё бо́льшим количеством убыточных сделок. Итак, вам нужно прекратить торговлю и изучить, почему у вас произошёл такой большой убыток. Если вы продолжите торговать, очень вероятно, что вы будете продолжать разочаровываться и терять ещё больше денег. Прекращение торговли помогает выйти из убыточной среды. В этот момент лучше всего зайти в кафе или посидеть на заднем дворе. Смена обстановки поможет вам избавиться от мышления, которое привело к этим убыткам. Как только вы поймёте, почему это произошло, вам будет намного проще реализовать правильное решение, и вы сможете с уверенностью вернуться к своему рабочему месту. Шаг 2. Примите на себя полную ответственность Чтобы улучшить свои результаты, вам придётся взять на себя полную ответственность за свои действия. Это означает, что вы не можете обвинять своего брокера, свой компьютер или советы, полученные на Facebook. Все ваши результаты зависят только от вас самих. По большей части, раз вы создали эту проблему, значит, вы можете найти и решение для неё. Как только вы примете это, вы будете готовы перейти к следующему шагу. Шаг 3. Выполните обзор своего торгового журнала Большинство постов в блоге упускают этот шаг. Обзор вашего торгового журнала является ключом к выяснению того, почему вы потеряли так много денег и как предотвратить это в будущем. Покупка О, нет! Вы не сможете понять суть проблемы, если не будете знать её причины. И вы не сможете выяснить причины, если не выполните обзор статистики своих сделок. Не имея торгового журнала, вы просто будете угадывать источник проблемы. Например, вы можете думать, что причиной убытков является ваша торговая система, но на самом деле причиной является отсутствие дисциплины. Что делать, если вы не вели торговый журнал в момент получения крупного убытка? Вернитесь к своей торговой истории и сделайте скриншоты каждой сделки. Составьте статистику по всем вашим сделкам. Сделайте заметки по каждой сделке. Очевидно, что вы не сможете запомнить их все, но приложите максимум усилий, чтобы записать причину для открытия, закрытия и корректировки своих сделок. Как только у вас будет эта информация, вы сможете внимательно изучить данные и выявить проблему. Шаг 4. Определите конкретную(-ые) проблему(-ы) На данный момент у вас должно быть очень хорошее представление о том, почему произошёл такой большой убыток. Давайте рассмотрим несколько наиболее распространённых причин, по которым трейдеры теряют большие суммы денег. Этот список поможет понять причину, которую вы упустили. Перемещение ордера стоп-лосс Принятие слишком большого риска в одной сделке Отсутствие протестированной торговой стратегии Несоблюдение правил стратегии Совершение сделок, которые не являются частью вашей стратегии Добавление дополнительных позиций к своей сделке Отсутствие написанного торгового плана Торговля на слишком большом количестве рынков/совершение большого количества сделок одновременно Необходимость проработки своей торговой психологии Запишите самую главную причину, по которой вы понесли огромные убытки. Чем больше вы её конкретизируете, тем лучше. Если проблем несколько, запишите 3 самых основных. Отлично, теперь вы знаете причину своего крупного убытка. Это уже половина дела. Шаг 5. Разработайте конкретные решения Разумеется, теперь я дам вам несколько решений для каждой из причин, перечисленных в предыдущем шаге. Многие из этих проблем легко решить, как только вы узнаете, в чем их суть. Отсутствие протестированной торговой стратегии Это самая распространённая причина крупных торговых убытков. Трейдеры-новички будут совершать сделки, не протестировав свою торговую стратегию. Они узнают об очередной новой стратегии на YouTube и сразу же внедряют её в свою торговлю на реальном счёте. Я не осуждаю их, поскольку сам совершал подобные ошибки, когда только начинал торговать. Но откуда такая уверенность, что данная стратегия на самом деле является прибыльной? Вы доверяете этому видеоролику только потому, что вам показали пару хорошо подобранных примеров с некой красочной графикой? Конечно же, нет. Это всё равно что доверять причудливой телевизионной рекламе, в которой говорится, что некая автомобильная компания, будучи всего 6 месяцев на рынке, выпускает очень надёжные автомобили. У нас просто нет данных, подтверждающих это утверждение. Вы должны протестировать свою стратегию, чтобы увидеть, работает ли она в течение длительного периода времени. Выполните бэктестирование, а во многих случаях следует выполнить форвардное тестирование своей стратегии. Как только у вас будут исторические данные, показывающие, что эта стратегия имеет преимущество, у вас появится больше уверенности в совершении сделок, и вы будете знать, когда данная стратегия перестает работать. Перемещение ордера стоп-лосс Для некоторых трейдеров это может быть большой проблемой. Они хотят дать сделке «немного больше пространства», поэтому продолжают перемещать свой стоп-лосс, чтобы их сделка имела больше шансов на успех. Я никогда не встречал успешного трейдера, который стабильно получал бы прибыль от последовательного перемещения своих уровней стоп-лосс. Когда вы совершаете сделку и устанавливаете стоп-лосс, вы фиксируете определённую сумму риска. Если вы перемещаете стоп-лосс, вы увеличиваете свой риск в сделке. Даже если вы протестировали свою стратегию, она не будет работать так же, если вы перемещаете стоп-лосс, потому что вы меняете свои параметры риска. Суть в том, что перемещение стоп-лосса для увеличения вашего потенциального убытка никогда не является хорошей идеей. Таким образом, вы должны выбрать: хотите ли вы быть успешным трейдером или хотите перемещать свой стоп-лосс и продолжать подвергать себя большим убыткам. Принятие слишком большого риска в одной сделке Я называю это «синдромом лотерейного билета». Трейдеры настолько уверены, что эта сделка сработает, что рискуют большим процентом своего счёта в какой-то одной сделке. Они никогда не останавливаются, чтобы задуматься над тем, что произойдёт, если их сделка не сработает. Помните: если вы потеряете 50% средств на своём счёте, то вам придётся заработать 100% прибыли, чтобы вернуться на уровень безубыточности. Это может быть сложной задачей даже для лучших трейдеров в мире. Таким образом, сохраняйте свой риск на низком уровне и либо работайте над тем, чтобы иметь высокий процент прибыльных позиций, либо совершайте сделки, значение прибыли в которых намного превышает значение убытка. Напоминайте себе, что торговля заключается в том, чтобы разбогатеть со временем, а не быстро. Несоблюдение правил стратегии Принятие сделок, которые не являются частью вашей стратегии, сводится к отсутствию дисциплины. Эффективным способом решить эту проблему является напоминание себе о том, насколько болезненным был ваш крупный убыток. Прочувствуйте это по-настоящему. Я не говорю, что вы должны зациклиться на этом. Но просто напомните себе о том, что может случиться, если вы не будете следовать своей системе. Затем представьте себе обратное. Представьте себя успешным трейдером. Представьте дом, в котором вы хотели бы жить. Визуализируйте автомобиль, на котором вы будете ездить. И просто ответьте сами себе: какую жизнь вы хотите жить? Хотите ли вы жить в удовольствии или постоянно испытывать боль? Ваш долгосрочный результат состоит из результата каждой отдельно взятой сделки, которую вы совершаете. Добавление дополнительных позиций к своей сделке Покупка Закрытие всех позиций Практика пирамидинга, или добавления к прибыльной сделке, является общераспространённой, и её используют многие успешные трейдеры. Но если вы ошибаетесь, это только умножает убыточную сделку. Опять же, вы можете применять пирамидинг только после того, как протестируете свою стратегию. Если вы добавляете бо́льшее количество лотов в сделку случайным образом, то это рецепт катастрофы. Не добавляйтесь к прибыльным сделкам, если ваша стратегия не приносит прибыли без пирамидинга. Затем применяйте только после того, как вы протестируете пирамидирование данной стратегии, которое докажет, что оно делает базовую стратегию более прибыльной. Торговля на слишком большом количестве рынков/совершение большого количества сделок одновременно Открытие слишком большого количества сделок одновременно может привести к рассредоточению вашего внимания и большому убытку. Это может очень сильно разочаровать и привести к утрате уверенности и порочному кругу порождения всё новых убытков. В данном случае решение является простым. Ограничьте количество сделок, которые вы можете открыть одновременно. Большинство трейдеров ограничивают размер риска, который принимают в сделке. Вы, наверное, уже делаете это. Теперь ограничьте сумму открытого риска, который вы принимаете на себя единовременно. Допустим, вы хотите ограничить открытый риск до 10%, а ваш риск в сделке составляет 2%. Это означает, что вы можете открыть только 5 сделок одновременно. Использование такой очень простой формулы поможет вам контролировать свой риск и предотвратить крупные убытки, особенно на коррелированных рынках. Вы также можете ограничить количество открытых сделок независимо от риска. Например, вы можете установить лимит на 5 открытых сделок. Это позволит сосредоточиться на управлении этими сделками, и вы не потеряете сразу много денег, если все эти сделки в конечном итоге окажутся убыточными. Это также поможет вам сохранить здравомыслие. Отсутствие написанного торгового плана Наличие изложенной на бумаге торговой стратегии имеет важное значение для успеха. При торговле или тестировании нескольких торговых стратегий границы между ними могут быть размыты. Легко забыть правила стратегии, на которой вы торгуете в режиме реального времени. Поэтому наличие чётко написанного торгового плана имеет важное значение для поддержания стабильных результатов. Если вы забыли правила, вы всегда можете посмотреть свой план. При просмотре торгового журнала вы можете увидеть, следовали ли вы своему торговому плану или нет. Необходимость проработки своей торговой психологии Теперь вы знаете, что вам нужно делать, но, похоже, не можете реализовать это? Вы совершаете случайные сделки, когда знаете, что должны следовать своим правилам. В этом случае проблема заключается в вашей психологии. Это очень глубокая тема, которая выходит за рамки данного руководства. Намёк: ваша самая большая прибыль в трейдинге всегда будет происходить в результате работы над вашей психологией. Шаг 6. Начните торговать снова, но малыми размерами позиций Как только у вас будет соответствующий план, вы можете вернуться к торговле. Я бы посоветовал начать торговать малыми размерами позиций и постепенно возвращаться к своему полному размеру. Это как реабилитация после спортивной травмы. Допустим, вы повредили колено, играя в баскетбол. Не будете же вы играть в баскетбол на полной скорости сразу после восстановления. Разумнее будет возвращаться в игру на лёгких нагрузках. Затем, как только вы будете уверены, что полностью исцелились, вы сможете снова выкладываться по полной. В трейдинге эквивалентом является совершение сделок меньших размеров. Например, предположим, что вы обычно рискуете 2% в каждой сделке. Пока вы приходите в себя, подумайте о том, чтобы рисковать только 0,5% в сделке. Как только вы обретёте уверенность в себе, вы сможете снова рисковать 2% в сделке. Шаг 7. Продолжайте отслеживать свои результаты Как только вы снова начнёте прибыльно торговать, ваша работа на этом не закончится. Продолжайте записывать сделки в торговый журнал и отслеживайте свою производительность. Регулярно просматривайте свою производительность, независимо от того, как вы торгуете. Если вы торгуете часто, то просматривайте свой торговый журнал раз в неделю. Если вы торгуете нечасто, то достаточно просматривать его раз в месяц. Когда вы будете стабильно пребывать на вершине производительности, у вас будет меньше шансов совершить ту же ошибку, которая привела к огромным убыткам. Заключительные мысли Восстановление после большого торгового убытка включает пересмотр вашего процесса торговли, внесение в него корректировок, а затем плавный возврат к совершению сделок полного размера. Потеря значительной части средств на счёте – это крайне обидно и досадно. Но если вы сможете абстрагироваться от этих негативных эмоций и объективно оценить свои результаты, вы, скорее всего, найдёте решение. Продолжайте идти вперёд! Переведено специально для Tlap.com, Хью Кимура

- 12 ответов

-

- 10

-

-

-

- хью кимура

- статья

-

(и ещё 3 )

C тегом:

-

Шаблон для дневной отчетной карты Ссылка на оригинал Всем привет, я – Ланс Брейтштейн, и сегодня я вместе с SMB представлю вам свой шаблон для DRC, дневной отчетной карты. В качестве вступления хочу привести отрывок из книги «Алиса в Стране чудес»: Алиса оказалась на распутье. На дереве она увидела Чеширского Кота. «Какую дорогу мне выбрать?» – спросила она. «А куда ты хочешь прийти?» – был ответ. «Я не знаю» – сказала Алиса. «Тогда», – ответил Кот, – «это неважно». Судя по моему опыту, многие трейдеры сталкиваются с трудностями в торговле именно потому, что у них отсутствует направление развития. Они не знают, на чем им нужно в данный момент сосредоточить свои усилия, и не пытаются найти наиболее эффективный путь, ведущий к желанной цели. Я – большой фанат мета-обучения. По сути, это целый процесс, направленный на максимальное повышение эффективности роста и развития. Один из ключевых принципов мета-обучения – у вас должно быть направление и цель, к которой вы стремитесь. Раньше я входил в топ-10 трейдеров своей фирмы. Сегодня я познакомлю вас с одной из лучших практик, с помощью которой я смог стать топ-1. Именно с нее я начинаю, когда нужно помочь какой-то команде трейдеров стать лучше. Самое главное в этой практике – последовательность. Вы должны сделать ее частью себя – «я каждый день заполняю дневную отчетную карту. Никаких исключений». Давайте же начнем! Дневная отчетная карта – это одна из практик ежедневного анализа, проводимая с целью эффективного улучшения торговли. Эта практика заставляет трейдера определить самый важный аспект его торговли, начать целенаправленно над ним работать и регулярно (каждый день!) оценивать свой прогресс в достижении этой цели. Почему это работает? Целенаправленная практика – одна из важнейших составляющих мета-обучения. Ее суть заключается в том, чтобы заниматься своим делом, имея при этом четкую цель и намерение. Известный факт о Тайгере Вудсе: он не совершил ни одного удара, не подумав, чего он хочет с его помощью достичь. Он никогда не практиковал удары бездумно – даже на тренировочной площадке! Так же нужно подходить и к торговле – каждая ваша торговая сессия должна иметь какую-то цель. Как не раз подчеркивал доктор Стинбарджер, отслеживание и документирование торговых результатов повышают внимательность и осознанность. Кроме того, данная практика помогает быстро замечать вредные привычки и адаптироваться к изменениям рыночной ситуации. В этом году [2022] многие трейдеры столкнулись с неожиданными сложностями. Рыночный режим изменился, и они не смогли к этому адаптироваться. Восходящие пробои и импульсы, столь эффективные в прошлые годы, перестали работать. Те, кто каждый день придерживался процесса ведения торгового журнала (в той или иной его форме), смогли адаптироваться и изменить свой подход гораздо быстрее всех прочих. И еще один немаловажный плюс: ведение дневных отчетных карт позволяет отслеживать свои достижения и получать подтверждения своего прогресса! Вот шаблон, который я использую уже много лет. Сейчас я пройдусь по каждому пункту. Начнем с даты и оценки! Можете использовать шкалу от 1 до 5, можете дополнить ее плюсами и минусами… Выберите то, что вам лучше подходит. Далее – цель. Цель должна быть одна, это важно. Многие спрашивают, можно ли ставить себе две цели или даже больше... Руководствуясь собственным опытом и опытом тех людей, которых я тренировал, настоятельно рекомендую вам ограничиться одной целью. Не используйте цели по прибылям – ваша цель должна касаться того, что вы хотите улучшить в своем торговом процессе. Например, вы можете поставить себе цель «решить проблему овертрейдинга». Или «более осознанно подходить к определению размеров позиций». Или «каждый день определять в потоке новостного вещания три важных сообщения». Затем нужно решить, каким образом вы постараетесь достичь своей цели. Если ваша проблема – овертрейдинг, вы можете сказать: «Сегодня я проведу не больше 5 сделок, причем сетапы я буду искать осознанно, не чаще одного раза в час». Оценка, которая выставляется рядом с датой, должна отражать то, насколько хорошо вам сегодня удалось поработать над достижением цели. Это очень важно, потому что помогает сместить фокус внимания с прибылей и убытков на развитие. Вы оцениваете свой день не по тому, «красным» или «зеленым» он оказался, не по тому, много вы заработали или мало… Вы оцениваете его только по тому, добились ли вы прогресса в достижении своей цели. Далее – раздел «Памятки и афоризмы». Сюда я записываю то, что, как я считаю, мне будет полезно освежить в памяти перед открытием рынка. Разумеется, записывайте сюда то, что применимо к вашей ситуации. Вы можете напомнить себе прислушиваться к новостному вещанию, делать что-то в случае возникновения какой-то особой рыночной ситуации, избегать торговли против восходящего тренда, когда цена находится выше VWAP… Впишите сюда то, что актуально для вашей торговли. Следующий раздел тоже очень важен. Здесь мы разбиваем торговый день на несколько периодов… Я оцениваю каждый из них: дорыночный период, 9:30-11, 11-12, 12-14, 14-16. Прелесть в том, что это позволяет заметить «рост снежного кома» до того, как он успеет загнать вас в просадку. Причем вы можете облажаться в одном из ранних периодов, но компенсировать это позже, вовремя заметив опасность и сосредоточившись. Первая графа – моя температура. Не буквальная! Я записываю сюда то, как я себя чувствую. Сосредоточен ли я? Готов ли показать класс? Выспался или нет? Кстати, качество своего сна я отслеживаю с помощью кольца Oura, которое тоже использует балльную систему! Проанализировав все эти факторы, я выставляю себе оценку, которая определяет, какими сегодня будут мои риски. Если я не выспался и испытываю стресс и похмелье, мои риски, очевидно, будут не такими высокими, как в день, когда я хорошо отдохнул и отлично себя чувствую. Оценку следующему сегменту – 9:30-11 – я выставляю в 11 часов. Опять же, это помогает оперативно заметить рост снежного кома. Какую оценку я получил? Придерживаюсь ли я своего плана на день? Правильно ли подхожу к определению размеров позиций? Ограничиваюсь ли только по-настоящему выгодными сетапами? Заметки и комментарии могут быть любыми – я записываю все, что стоит внимания. То же самое я делаю и для всех остальных периодов. В конце дня я трачу немного времени, чтобы поразмышлять о том, какой урок я сегодня усвоил и в чем стал лучше. Эта графа мотивирует меня каждый день узнавать что-то новое. Я заполняю ее даже в медленные торговые дни, когда рынок не дает мне никаких возможностей. Чему-то научиться можно всегда… Если вы осознанно к этому стремитесь. В следующей графе я записываю изменения, которые собираюсь внести в свой подход с завтрашнего дня. Этот раздел помогает мне решать возникающие проблемы. Например, я могу заметить: похоже, сегодня я немного увлекся и поддался овертрейдингу! Или торговал чересчур агрессивно, потому что получил серию прибылей. В общем, в эту графу я записываю то, какие изменения мне нужно внести в свой подход. А еще – то, каким образом я это сделаю. Далее – графа «Обзор». По сути, это раздел «Прочее», в который я записываю любые мысли, не относящиеся к вышеперечисленным категориям. Что сегодня я мог сделать лучше? Какие интересные мысли меня сегодня посетили? Что помогало мне поддерживать сосредоточенность? Что меня отвлекало? Наблюдаю ли я какие-то рыночные тенденции? В общем, сюда я обычно записываю свои наблюдения и размышления. Потом – графа «Самые легкие $50k». У вас это число может отличаться. Суть в том, что я каждый день стараюсь найти сделку, которая могла бы принести мне хорошую прибыль. Причем она вовсе не обязательно должна касаться самого крупного ценового движения! Возможности, которые дают рынки, иногда поражают… Но я сейчас не об этом! В этой графе я указываю сделку, которая была бы самой простой – для меня и для моего плейбука. Трейдеры придают слишком много значения гигантским ценовым движениям и другим ситуациям, которые позволили бы им сделать самые большие деньги. Но это заблуждение… Максимальную прибыль на инвестированный капитал нередко приносят сетапы, которые являются для вас наиболее простыми. Последняя графа – мои тикеры. В нее я записываю самые важные сегодняшние сделки. Насколько подробно? Зависит от их важности. Если день выдался медленный, я эту секцию вообще пропускаю. Вот так, если вкратце, и выглядит шаблон, который я использую каждый день на протяжении уже многих, многих лет. Он похож на метод 3-2-1, который практикуют элитные спортсмены – не перепутайте с методом 3-2-1 для копчения ребрышек! Как его используют спортсмены?.. Сразу же после соревнования они отмечают 3 вещи, которые вызвали у них гордость. Бывает, что спортсмену удалось провести какой-то сложный прием или сохранить самообладание в сложной ситуации… Это может быть что угодно. Этот же метод можно практиковать и в торговле. Вам удалось поддерживать сосредоточенность на протяжении всего дня? Вы не поддались тильту после неудачной сделки? Отмечайте свои маленькие победы – это очень важно! После этого нужно выделить 2 вещи, которые удались вам плохо… И, что самое важное, нужно подумать, что вы можете предпринять, чтобы это исправить. Критически и объективно оценивайте, что вы могли сделать лучше – каждый день! Это – очень полезный образ мышления, особенно на ранних этапах развития. Будьте честны и объективны. Ищите способы стать лучше – хотя бы немножко. И, наконец, 1 – самый важный урок, который вы сегодня получили. Вспомните весь свой торговый день и подумайте, какая мысль стоит того, чтобы взять ее с собой в завтрашний день. Может, есть что-то, на что вам нужно чаще обращать внимание? Или что-то, чего вам нужно избегать? Опять же, это может быть что угодно… Постарайтесь определить самый важный урок сегодняшнего дня. А теперь – продвинутые тактики. Невозможно переоценить преимущества командной работы! Настоятельно советую вам найти коллег для ежедневного обмена отчетными карточками. Это приведет к повышению эффективности обучения – всех вас! Уверен, это был один из главных факторов, позволивших мне стать топ-1. Я не только практиковал написание отчетных карт, но еще и обменивался ими с другими топ-трейдерами фирмы. Каждый день – целыми годами! – я не просто отправлял им свои карты, но еще и читал их собственные. Это многократно повысило эффективность моего обучения, ведь я учился у лучших трейдеров фирмы! Какие сделки они оценивают выше всего? Какие уроки они получают? Над развитием чего они работают? Какие привычки практикуют? Какие решения они придумывают для своих проблем? Какие из них я могу применить в своем трейдинге? За те же усилия – ну, практически – вы будете получать в три раза больше пользы… Что поможет вам развиваться в три раза быстрее. Не забывайте: все, что вы записываете в отчетную карту, должно быть направлено на поиск решений. Если вы замечаете, что подвержены овертрейдингу, недостаточно просто записать это. Хорошо, что вы это определили, вы сделали важный шаг, но это – только половина победы. Не менее важно разобраться в том, что вам нужно предпринять, чтобы решить эту проблему. Это может прозвучать немного глупо, но я настоятельно советую вам использовать свои дневные отчетные карты еще и для того, чтобы отмечать свои победы. Би Джей Фогг, профессор Стэндфордского университета, сказал: «Лучший способ закрепить полезную привычку – отпраздновать ее». Это может выглядеть как угодно – как возглас «ура!» с поднятием кулаков вверх или как хлопанье в ладоши! Запланируйте, как вы будете праздновать свои небольшие победы, и придерживайтесь плана. А еще, как говорит Джерри Сайнфелд, «не разрывайте цепь». Самое главное в этой практике – последовательность. Огромное количество трейдеров смогли с ее помощью добиться успеха, но многие после этого ее забросили… Эта практика работает только тогда, когда вы стабильно ее придерживаетесь. Так что – «не разрывайте цепь»! Заполняйте отчетные карты каждый день – день за днем, день за днем… И, наконец, подстраивайте все под себя. Я познакомил вас со своим шаблоном для отчетной карты. У меня он работает. Но он не подойдет всем без исключения! Возможно, он не подойдет вообще никому, кроме меня. Подумайте, как вы можете его улучшить. Поделитесь своими мыслями с коллегами-трейдерами и в твиттере. Давайте помогать друг другу развиваться! А теперь отвечу на несколько вопросов, которые мне часто задают по этой теме. Когда нужно менять цель? И сразу второй вопрос, вытекающий из первого: менять цель можно только после ее достижения? Это – прекрасный и совершенно обоснованный вопрос. Я бы сказал так… Я меняю цель, когда работа над ней перестает приносить мне наибольшую выгоду. Предположим, что я испытываю проблему с овертрейдингом. Я хочу ее решить. Это не значит, что мне нельзя менять цель, пока у меня случаются срывы и лишние сделки. Если я смог добиться в достижении этой цели ощутимого прогресса и продолжение работы над ней уже не является для меня самым выгодным действием, я вполне могу переключиться на другую цель – например, на совершенствование своего подхода к определению размеров позиций. Желание довести продукт до идеала – враг прогресса. Я продвинулся в достижении цели настолько, что работа над ней уже не стоит затрачиваемых на нее усилий? Переходим к следующей цели! Можно ли ставить себе сразу несколько целей? Опять же, многие предпочитают делать именно так… Я этого просто не понимаю. Судя по моему опыту, люди добиваются гораздо более серьезного прогресса, когда работают над достижением только одной цели. На мой взгляд, когда ты работаешь над целями по очереди, на каждую обычно уходит по три-четыре недели… А когда ты работаешь сразу над тремя целями, тебе не удается добиться приличного прогресса за четыре-пять месяцев. Сколько времени обычно требуется на достижение цели? Этот показатель варьируется в самых широких пределах. Есть цели, которые требуют перепрограммирования мышления на достаточно глубоком уровне, что непросто, особенно когда ты находишься под давлением реальной краткосрочной торговли. Некоторые цели требуют огромного количества повторений и, соответственно, огромного количества времени… Я бы сказал, что на достижение цели у вас может уйти от двух недель до многих месяцев. Над некоторыми из своих целей мне пришлось работать по три-четыре месяца. Ничего не поделать! Что, если выдается медленный день практически без сделок? Все равно ли я заполняю свою дневную отчетную карту? Ответ – большое и решительное «ДА»! Я бы даже сказал, что это – самые важные дни! Потому что именно в такие дни большинство трейдеров расслабляются и не добиваются никакого прогресса. Но если вы постараетесь, вы обязательно найдете, над чем поработать… В конце концов, можно занять себя и другой продуктивной работой. Так что – каждый день без исключений! Не разрывайте цепь! Предлагаю вам челлендж. Попробуйте каждый день заполнять отчетные карточки – на протяжении всего следующего месяца! Если у вас есть такая возможность, делитесь своим прогрессом с сообществом, выкладывайте свои карточки в твиттер и отмечайте меня! Посмотрим, что вы придумаете. Если есть вопросы – пишите, мой ник – TheOneLanceB. За работу!

- 6 ответов

-

- 8

-

-

-

- ланс брейтштейн

- smb

-

(и ещё 1 )

C тегом:

-

Теряете деньги? Сделайте ЭТО (пока не слишком поздно) Ссылка на оригинал Нет ничего хуже продолжительной торговой просадки. Ты получаешь несколько убытков – и вся твоя торговля летит под откос, и кажется, будто это не остановить… Ты теряешь все больше денег, твое беспокойство нарастает… Ты начинаешь испытывать стресс и сомневаться в своих торговых способностях и даже в самом себе. Это – настоящий кризис веры. Поверьте, за свою карьеру я не раз с этим сталкивался, пока не стал топ-трейдером одной из крупнейших проп-фирм. Как же мне удалось добраться до вершины? Во многом это обуславливается именно тем, что я научился «останавливать кровотечение», попав в просадку. Я прерывал бесконечное низвержение в трейдинговый ад с помощью конкретного структурированного подхода, призванного помочь трейдеру выбраться из ямы, которую он сам себе выкопал. В этом видео я поделюсь с вами данной стратегией из 10 шагов. Не упустите! Привет, народ! Сегодня я расскажу вам о лучших практиках для просадок. Если вас интересуют советы по трейдингу, можете подписаться на меня в твиттере – @TheOneLanceB. Начну с того, что я понимаю вашу боль. Раньше я так переживал из-за убытков!.. Крупный убыток вполне мог испортить мне весь день или даже неделю. Я проигрывал свои убытки в уме – снова и снова, снова и снова… За свой первый год трейдинга я не смог получить ни одного прибыльного месяца! Я каждый день страдал, работая изо всех сил и не видя никакого результата. Поэтому мне пришлось научиться справляться с этими «ямами» и проблемными периодами... Мне пришлось научиться перестраивать свою психологию. Но даже когда я добился в торговле успеха… Я стал выбивать хоум-раны. То есть я не из тех трейдеров, которые каждый день стабильно делают деньги. У меня, конечно, случались прибыльные периоды, но я бью по мячу изо всех сил! Так что и крупные убытки у меня случаются. Поверьте, мне знакомы сомнения, страдания и боль, вызванные просадками. Эти просадки… Они наносят урон нашему самосознанию. Мы начинаем сомневаться в себе, в своей стратегии и в своем будущем как трейдера. Удастся ли мне выбраться из этой ямы? И если да – сколько времени на это придется потратить?.. Я знаю, каково это. Именно поэтому очень важно иметь план на случай просадки. Никто не хочет жить, испытывая боль поражения. Умение управлять своими просадками – навык, совершено необходимый для выживания и последующего выстраивания карьеры в трейдинге. Давайте же начнем! Шаг 0. Стресс, вызванный трейдингом – совершенно реальное явление. Не позволяйте другим принижать масштабы ваших переживаний. Убытки могут нанести настоящую психологическую травму и спровоцировать нестабильный и даже опасный образ мышления. Так что первое – прекращайте торговлю, когда это необходимо! Если вам требуется профессиональная помощь – найдите специалиста. В этом нет ничего постыдного. Я сам пользуюсь услугами трейдингового психолога, как и многие другие трейдеры. Все последующие шаги предполагают, что вам уже удалось встать на ноги и разобраться со своей психологией – по крайней мере настолько, чтобы продолжить движение дальше. Шаг 1 – восстановите перспективу. Мы всегда должны помнить, что убытки и просадки – это неотъемлемая часть работы трейдера. Постарайтесь принять это… Даже если в моменте вам покажется, что это никак не облегчит вашу ситуацию. Это распространяется не только на трейдинг, но и на другие профессии – спорт, покер… Как бы хороши вы ни были, у вас обязательно будут случаться просадки и трудные периоды. Вам нужно научиться работать с ними. Мне очень нравится история, которую однажды рассказал мой тренер. В свое время он, успешный начинающий трейдер, получил на выходе неожиданных данных по прибыли Google огромный убыток. Я уже забыл подробности той сделки, но хорошо запомнил, что сказал ему его папа. Мой тренер позвонил ему по телефону и рассказал о своем убытке, который тогда казался ему концом света. И его папа ответил: «Не волнуйся. Пусть твои убытки будут становиться все больше и больше». Почему он это сказал? Его папа понимал, что такое рост трейдера. Если вы хотите получать все более и более крупные прибыли, вам нужно смириться с тем, что и убытки у вас будут все больше и больше. Если впереди вас ждет долгая карьера, вы можете быть уверены, что ваши убытки будут только расти – потому что расти будете и вы. А еще… Не забывайте про мой «концепт болванчика». Ссылку на это видео мы добавим в описание. Помните: убытки делают вас лучше. Они помогают вам расти. Они помогают находить и исправлять изъяны вашей торговли. Они помогают вам становиться лучше. Вот цитата одного из трейдеров SMB: «Эта яма помогла мне многое узнать о стоицизме и о самом себе. Благодаря ей я смог стать лучше». Обещаю, вы тоже станете лучше, когда преодолеете свою просадку. Вот еще несколько трюков, которые я использую для восстановления перспективы. Первый – правило 24 часов. Дона Фэйли, тренер олимпийской сборной, рассказывала, что после матча, чем бы он ни закончился – победой или поражением – она дает своей команде 24 часа, чтобы отпраздновать или хорошенько поныть. Но после этого они возвращаются обратно к работе! И сосредотачиваются на следующем испытании. Получив крупный убыток, я тоже даю себе 24 часа, чтобы смириться с ним. В этой игре нет кнопки «отменить действие». Ничто не поможет вам волшебным образом вернуть потерянные деньги. Не беспокойтесь о них – беспокойство вам никак не поможет. Смиритесь и двигайтесь дальше. Сделайте все, что в ваших силах, чтобы вернуть контроль. Извлеките урок и больше не вспоминайте про этот убыток. Не позволяйте себе без конца проигрывать его в голове и вести негативный внутренний диалог. Ваше мышление должно быть направлено не на проблемы, а на методы их решения. Я люблю рассказывать историю «твой худший день – это мой лучший день». Однажды я получил огромный убыток по акциям биотехнологического сектора. По дороге домой я встретил бездомного, который держал картонку с надписью «твой худший день – это мой лучший день». Никогда этого не забуду! Такая перемена перспективы… Тот убыток был для меня словно конец света! Но вот я наткнулся на человека, который жил на улице – без денег, без дома, без возможности прокормить себя… И подумал: что бы он отдал за возможность получить такой же убыток – но при этом получить мою работу, мой дом, поддержку моей семьи и коллег? Когда у меня случается неудачный день, я вспоминаю этот момент и напоминаю себе о том, что в мире есть множество людей, которые отдали бы все, чтобы оказаться на моем месте. Рекомендую вам составить список вещей, которые помогают вам «заземляться». Подумайте: когда вы в следующий раз получите крупный убыток, что поможет вам вспомнить, что жизнь – хорошая штука? Такие вещи стоит держать под рукой. Восстановив перспективу… Шаг 2 – прекратите рыть себе яму! Это клише, но это правда. Конечно, это будет зависеть от того, какую яму вы успели себе вырыть, но вам, возможно, придется снизить размер позиций или даже взять несколько выходных. Я настойчиво рекомендую вам жестко закодировать эти ограничения в свой процесс, чтобы у вас не осталось возможности поддаться страху упустить прибыль или заблуждению «я должен вернуть все обратно». Они могут вызывать чрезвычайно сильные эмоции, так что чем более серьезную защиту вы выстроите, тем лучше. Воспользуйтесь услугами риск-менеджера, настройте ограничения у своего брокера или в своем софте. И не позволяйте себе возвращаться к торговле, пока не извлечете из убытка урок. Серьезно все обдумайте, дайте себе время на размышления и на поиск решений. После этого создайте план того, как вы будете выбираться из ямы, которую себе вырыли. Шаг 3 – извлеките урок из убытка. Плох только тот убыток, из которого вы не извлекли никакого урока. Вы уже заплатили за обучение. Вы уже получили убыток. Отменить его нельзя. Значит, нет повода не попытаться извлечь из него урок! Изучите сделку, определите первичные и вторичные причины убытка. Первичная причина может заключаться в том, что вы не вышли по стопу, или сделали плохой вход, или поддались желанию погнаться за уходящим рынком. Вторичная причина может быть психологической – может, есть что-то, что заставило вас это сделать? Может, вы боитесь упустить прибыль? Или поддались тильту? Или просто не выспались? Вот что я понимаю под вторичными причинами. Проведите анализ, а потом придумайте решение и внесите в свой процесс правки, которые помогут вам избежать этой проблемы в будущем. Если это возможно, спросите совета у других трейдеров – может быть, они уже столкнулись с этой проблемой и преодолели ее. Шаг 4 – постройте «защитное ограждение». Это важно! Продвинутый трейдер вполне может получить убыток в $100k – весьма для него серьезный... Но нельзя позволять этому убытку вырасти до $200k, до $400k, до миллиона долларов! Вы должны остановить снежный ком. Спросите себя – какой убыток является для вас приемлемым? Сколько вы готовы потерять? Каким образом? Сколько за раз?.. Что вы будете делать по достижении каждого последующего лимита убытков? В какой момент вы полностью остановите торговлю? Не менее важно продумать и то, как вы будете возвращаться к стандартному размеру позиций. Часто бывает, что трейдер получает просадку в $20k, снижает ее до $15k… И думает – кажется, все вернулось в норму, так что и мне нужно вернуться к обычной торговле и обычным размерам позиций! Но в итоге он лишь усугубляет свое положение… Дам практический пример «защитного ограждения», чтобы вы поняли, что я имею в виду. Вы можете ввести для снижения размеров позиций такие правила… «В случае просадки в $10k я снижу размер дневного стопа до 50% и перейду на плейбук для просадок». О нем – чуть позже! «В случае трех убыточных дней подряд или просадки в $15k размер дневного стопа будет снижен до 25% от стандартного. Еще три убыточных дня подряд или просадка в $20k – я беру перерыв от торговли, чтобы проветрить голову». Можно установить минимальный размер перерыва – например, 3 торговых дня. Вы можете решить, что максимально допустимой просадкой для вас будет $25k. По ее достижении вы можете прибегнуть к крайним мерам – нанять трейдингового психолога, обратиться за помощью к ментору, взять полноценный отпуск… Не возвращайтесь к торговле, пока не сделаете все, что запланировали. А когда вернетесь – начинайте с гораздо более маленьких сделок! Вы можете решить, что размер вашего дневного стопа будет равняться 5% от обычного. И вы можете поставить себе цель – каждый день стараться выбить сингл, после которого вы будете прекращать торговлю до следующего дня. Вместе с этим стоит продумать и то, как вы будете набирать обороты. Определите, в каких условиях будет безопасно увеличить размер позиций? Пример: «В случае 3 прибыльных дней подряд или снижения просадки до $5k я повышу размер дневного стопа до 75% от стандартного. В случае 5 прибыльных дней подряд или закрытия просадки – возврат к стандартному дневному стопу и стандартному плейбуку». Очень важно расписать правила, позволяющие остановить рост снежного кома. Шаг 5 – переход на плейбук для просадок. Не могу не подчеркнуть его важность. Многие трейдеры, угодив в просадку, продолжают открывать сделки с низкой вероятностью отработки… И никак не адаптируются к тому, что говорит им рынок. Зачем нужен плейбук для просадок? Он позволяет сосредоточиться на синглах. Спросите себя: какие из ваших сделок обладают наибольшей вероятностью отработки? И чем вы готовы в них рискнуть? А еще – каких сделок со сравнительно низкой вероятностью отработки вам нужно начать избегать? Если вы вырыли себе яму, вам, вероятно, стоит начать избегать акций, по которым часто останавливают торговлю – это может помешать вам контролировать риски. Постарайтесь не застревать в сложных позициях, это только все усугубит. Во время ежедневного анализа стремитесь к определению самых «легких денег». Забудьте о расширении своего плейбука, забудьте о работе над технологической составляющей трейдинга. Ваша единственная цель – с одержимостью искать и находить самые простые синглы, чтобы минимизировать урон, который вы можете получить в течение дня. Учтите и то, что для большинства внутридневных трейдеров это означает полный выход из рынка перед закрытием. Сделки, которые нужно оставлять на ночь, сопряжены с ночным риском, повышенным риском новостей и так далее. Как правило, они обладают более высокой дисперсией, чем традиционные внутридневные сделки. В общем, советую вам задуматься о том, на какие сделки стоит сделать упор, а каких лучше избегать, пока вы не закроете просадку. Шаг 6 – удвойте ставку на лучшие практики. Это цитата Майка Беллафиоре. «Удвойте ставку на лучшие практики, которые позволили вам добиться успеха в прошлом!» Что хорошо вам дается? Что помогло вам преодолеть предыдущие просадки? Что привело вас к успеху? Уделите внимание правильному сну, тренировкам, диете. И самое важное – никакой выпивки! Вам нужно пребывать в идеальном психическом состоянии. Вы должны быть сосредоточены и готовы ко всему. Поверьте, если вы совершите во время просадки глупые ошибки – по невнимательности или из-за недосыпа – вам это не понравится. Они вполне могут усугубить эффект снежного кома… Если вы попали в просадку потому, что перестали вести отчетные карточки – вернитесь к этой практике. Часто бывает, что трейдер достигает в своей торговле уровня, который его устраивает, и перестает писать отчетные карточки, определять сетапы «легкие деньги», работать со своей командой… Он перестает придерживаться практик, которые привели его к успеху. Шаг 7 – нарисуйте немного зеленого. Вот тут начинается веселье! Ваша главная цель на этом этапе – создать петлю положительной обратной связи, вернуть уверенность в себе, зацементировать позитивное психическое состояние. Каждый день старайтесь выбить сингл, получить прибыль, «зеленый цвет». Торгуйте «легкие деньги» и самые очевидные сетапы. Ваша цель – не отыграться! И не закрыть просадку за сутки! Ваша цель – каждый день делать по одному небольшому шагу в сторону закрытия просадки и восстановления своей психологии. Шаг 8 – ни шагу назад! Разумеется, у вас будут случаться негативные дни, но не позволяйте этому повлиять на процесс. Продолжайте каждый день писать отчетные карты и проводить свои анализы. Избегайте самоуспокоения и удовлетворенности текущим положением дел. Крупные убытки случаются, это нормально. Но самые затяжные просадки случаются потому, что люди забывают про практики, которые привели их к успеху. Самое главное – сопротивляйтесь желанию повысить ставки, чтобы поскорее выбраться из ямы. Эта логика ошибочна и очень опасна. Если вы упустили какой-то нюанс, если рынок изменился, а вы к этому не адаптировались, или если вы боретесь с трендом… Повышение ставок только усугубит вашу ситуацию. Я столько раз видел трейдеров, которые боролись с рынком, не отдавая себе в этом отчета! Им казалось, что у них просто случился неудачный период…. Увеличение ставок в такой ситуации приводит к тому, что проблемы начинают расти по экспоненте. Шаг 9 – маленькие шажки. Вы начали получать прибыли, вы создали петлю позитивной обратной связи… Одна из лучших практик – мини-празднования различных вех. Разбейте просадку на небольшие кусочки – такого размера, чтобы вы могли без проблем с ними справиться. Не сосредотачивайте свое внимание на яме в $100k – сосредоточьтесь на том, как вы можете для начала компенсировать убыток в $5k или $10k. Постарайтесь получить три «зеленых» дня подряд или «зеленую» неделю. Визуализируйте каждый небольшой шажок и отмечайте небольшие победы. Но отмечайте их здраво! Не нужно устраивать гулянок на всю ночь с морем выпивки. И, опять же, старайтесь не сосредотачиваться на всем убытке целиком – он легко может накрыть вас с головой. Лучше сосредоточьтесь на его маленьких кусочках. Продвигайте мяч вперед по полю, один день – один ярд. Работайте над своим процессом, улучшите его настолько, насколько это возможно. Есть такой парадокс: «Чтобы быстро вылезти из ямы, требуется много времени. Самый быстрый путь – медленный и осторожный». Это справедливо и для трейдинга. Шаг 10 – финальные советы. Многие трейдеры поддаются ощущению безнадежности. Они говорят: «Но если я снижу размер позиции до X, мне потребуется 200-300 дней, чтобы выкарабкаться из ямы!» Дело вот в чем… Вам действительно нужно снизить размер позиций и своего дневного стопа, но это не значит, что вы будете оставаться на этих отметках вечно. Не пытайтесь выбраться из убытка одной огромной сделкой – такой же, которая загнала вас в просадку. Еще раз, это – долгосрочный процесс. Самое главное – вернуться в колею стабильно прибыльной торговли! Делать это нужно поэтапно и безопасно. Так что сопротивляйтесь мыслям о том, сколько времени вам потребуется, чтобы выбраться из просадки. Главное – выбраться. А еще – не забывайте, что по отношению к тем изменениям, которые вы вносите в свой процесс, ваши прибыли и убытки являются запаздывающим индикатором. Если вы перестали вести свои отчетные карты полгода назад, два-три дня их ведения не помогут вам волшебным образом выбраться из просадки. Прибыли и убытки – запаздывающий индикатор! Изменения в своих результатах вы заметите далеко не сразу. Также я часто слышу, что люди, размышляя о том, что они сделали не так, говорят: «Я торговал только сетапы с высокой вероятностью отработки. Я не делал ничего плохого». В большинстве случаев это не является правдой. Числа не лгут. Если вы каждый день торгуете сетапы с высокой вероятностью отработки, но при этом получаете 5, 10, 15, 18 убыточных дней в месяц… Угадайте, что? Числа не лгут! Вы что-то упускаете. Очень часто просадки оказываются вызваны тем, что трейдеры либо сражаются с трендом, либо не адаптируются к рыночным изменениям. Анализ каждой просадки нужно начинать именно с этого. И помните – с каждой просадкой будет все проще и проще. Стоит вам выбраться хотя бы из одной – и вы сможете в любой момент напомнить себе, что вы с таким уже сталкивались и вам удалось с этим справиться. Если вам однажды удалось добиться успеха – любого, даже незначительного – значит, у вас есть все способности, чтобы сделать это снова. В завершение поделюсь с вами личным девизом. «Радуйтесь хорошим временам, потому что впереди вас ждут и плохие. Преодолевайте плохие времена, потому что впереди вас ждут хорошие». Это я вам обещаю. Полученный опыт поможет вам стать лучше. Даже если во время просадки вам в это не верится... Каждый трейдер, которому удалось добраться до вершины, знает это, потому что у него тоже случались тяжелые периоды. Хочу закончить, сказав, что каждый трейдер должен уметь выбираться из просадок… Но прежде нужно добиться стабильной прибыльности! Без нее у вас не получится наращивать свой торговый счет в долгосроке. А для этого нужно знать самый важный секрет прибыльной торговли... Это – не то, что многие думают. В видео, которое сейчас появилось на экране, я подробно описываю, в чем он заключается и почему он так важен для вашей торговли, так что обязательно его посмотрите. Ланс Брейтштейн

- 8 ответов

-

- 20

-

-

-

-

- мани менеджмент

- торговый план

- (и ещё 3 )

-