Поиск сообщества

Показаны результаты для тегов 'том бассо'.

Найдено: 3 результата

-

Том Бассо - Всепогодный Трейдер - Книга на русском языке

!!NIKA!! опубликовал тема в В помощь трейдеру

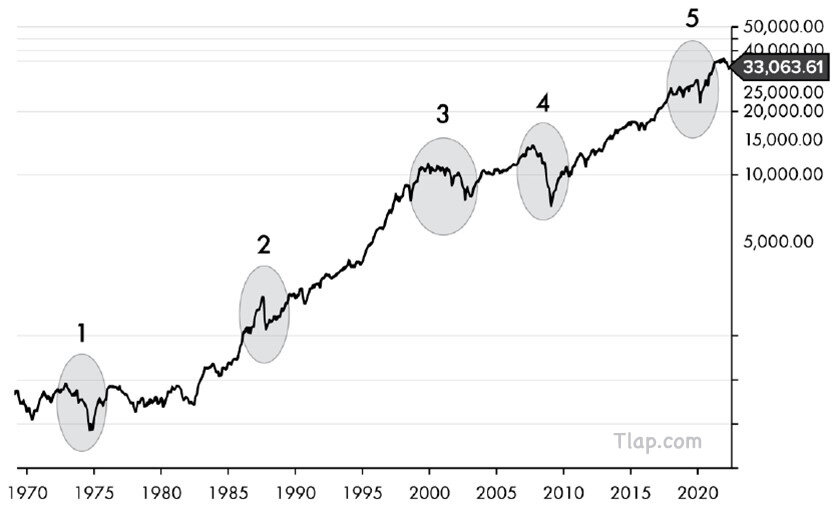

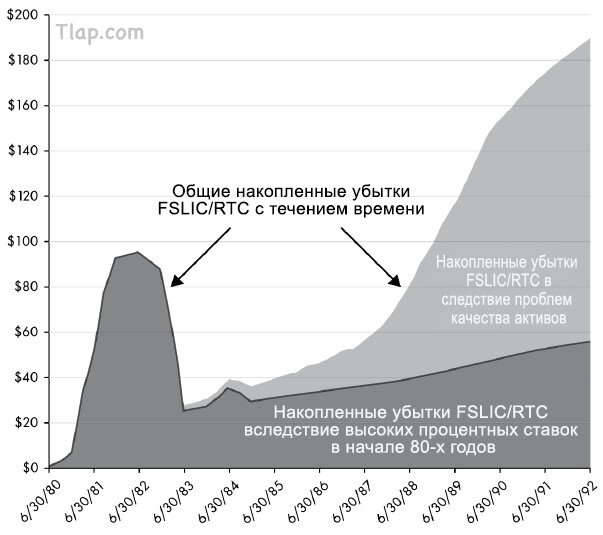

Всепогодный трейдер Мысли мистера Серенити (мистера Спокойствие) о торговле, посещающие его в любых погодных условиях Введение Каждое малейшее действие, которое вы предпринимаете, связано с риском. Подумайте о самых распространённых повседневных делах: поездке на работу, переходе улицы и рассеянной многозадачной работе. Они могут казаться безопасными, тем не менее, они могут иметь опасные последствия. Риск присутствует везде. Будь то ваше благополучие, финансовое состояние или любая другая важная часть жизни – вы везде подвергаете себя риску. Риск неизбежен, и он найдет путь к вам. Риск неизбежен, и страх является естественным чувством. Инвестиционный мир охвачен глубоко укоренившимся страхом. Он создал препятствия, внушая тревогу тем, кто хочет выйти на рискованную и высокооплачиваемую арену управления капиталом. Только подумайте о том, что произошло на финансовых рынках за последние пять десятилетий: Рисунок 1. Промышленный индекс Доу Джонса за последние пять десятилетий ($DOWI) Медвежий рынок 1973-74 гг., когда индекс S&P 500 упал на 45%. 1. Чёрный понедельник 19 октября 1987 года 2. В 2000 году лопнул пузырь доткомов 3. Жилищный кризис, который привёл к экономическому краху в 2008-2009 годах 4. Пандемия COVID-19, вызвавшая глобальный экономический хаос в 2020 году Эти события привели к катастрофе семьи по всему миру, в результате чего некоторые потеряли всё, что у них было, за короткий период времени. Некоторые инвесторы оказались практически вне игры. Наблюдение за этими тревожными событиями, происходящими с друзьями и семьёй, оказало эмоциональное влияние на трейдеров, и это продолжается десятилетиями. Я испытал это на собственном опыте и остро осознаю риск, который берут на себя инвесторы на любом рынке. Я видел, как это происходило с моим отцом в режиме реального времени. Мой отец, Карло Бассо, имел хорошую работу: он был почтальоном Почтовой службы США. Он был родом из итальянской семьи, которая пережила Великую депрессию. Иметь постоянную работу с последующим выходом на пенсию было практически всем, на что он мог надеяться, и это настроение было у большинства людей его поколения. Они рассматривали фондовый рынок как казино – азартную игру, в которой каждая рука может оказаться либо крупным выигрышем, либо крупным проигрышем, который может смести стопку их фишек. Вместо этого они возложили всю свою надежду на получение стабильной зарплаты, льгот и пенсионного плана. Карло Бассо знал, что хочет бо́льшего, и он хотел инвестировать. Но он не хотел быть частью этой игры. Он хотел разместить свои деньги в более безопасном и менее волатильном месте. Он взял деньги, которые положил в бюджет для сбережений, и поместил их в то, что, по его мнению, было самой безопасной инвестицией в то время: депозитные сертификаты местных ссудо-сберегательных ассоциаций. Инвестирование в ссудо-сберегательные ассоциации было консервативным путём. Он не занимался недвижимостью или волатильным фондовым рынком. Он нивелировал весь свой предполагаемый риск и выбрал безопасный путь. Вскоре после этого, в 1980 году, когда краткосрочные процентные ставки поднялись выше долгосрочных ставок, а кривая доходности инвертировала, ссудо-сберегательные ассоциации потерпели крах. После финансовой помощи в размере $ 200 миллиардов от правительства эти инвесторы в основном смогли окупить бо́льшую часть своих убытков. К счастью, мой отец продолжал работать в почтовом отделении и мог обеспечивать свою семью и троих растущих детей. Рисунок 2. Краткое изложение кризиса ссудо-сберегательных ассоциаций, произошедшего в начале 1980-х годов Накопление убытков Федеральной корпорации по страхованию счетов в ссудо-сберегательных ассоциациях (FSLIC)/Трастовой корпорации для урегулирования кризиса (RTC) в 80-х и начале 90-х годов (миллиарды долларов США) Общие накопленные убытки FSLIC/RTC с течением времени Накопленные убытки FSLIC/RTC вследствие высоких процентных ставок в начале 80-х годов Накопленные убытки FSLIC/RTC вследствие проблем качества активов Семья Карло оказалась одной из немногих счастливчиков – другим не повезло в бо́льшей степени, и они ощутили на себе все негативные последствия кризиса ссудо-сберегательных ассоциаций. То же самое можно сказать и о Великой депрессии, Чёрном понедельнике, пандемии COVID и любых других ужасных событиях на фондовом рынке. Лишь немногие были удачливы или проницательны – большинство же понесли убытки. После того, как мой отец столкнулся с кризисом ссудо-сберегательных ассоциаций, я извлёк из этого один ценный урок: инвестиции в даже, казалось бы, наиболее безрисковую среду никогда не бывают по-настоящему безрисковыми. Всё может измениться в одно мгновение, и если вы инвестировали только в один вид активов и рынок быстро движется против ваших инвестиций, вы можете понести значительные убытки. К тому времени я ещё многого не знал о силе диверсификации и отражении риска, которые в конечном итоге станут основой моей будущей карьеры менеджера по управлению капиталом. За годы управления деньгами других людей я понял, что ни один трейдер не может укрыться от риска. Риск всё равно найдет вас. Единственный верный способ подготовиться к риску – это не прятаться от него, а бороться с ним лицом к лицу. В этой книге я опишу несколько способов, которыми я научился воздействовать на риск и извлекать выгоду из этого процесса. Все эти идеи являются достаточно простыми, чтобы вы могли принять концепции, изменить их в соответствии с вашим собственным портфелем или изобрести новые способы повышения эффективности вашего портфеля и стать всепогодным трейдером. Инвестор или трейдер? Вы можете думать о себе как об инвесторе, потому что вы становитесь «им в долгосрочной перспективе». Я слышал эти слова много раз. Но должен сказать всем, кто пытается управлять своим богатством: все мы трейдеры! Покупка чего-либо с намерением продать его где-то в будущем – это трейдинг. Таким образом, в этой книге для обозначения всех нас, работающих на финансовых рынках, я буду использовать термин «трейдер». Консервативный или агрессивный? Вы можете думать о себе как об одном из двух типов трейдеров: консервативном или агрессивном. Но должен сказать вам ещё одну вещь. Даже несмотря на то, что мой отец считал себя «консервативным» инвестором, он не был им. Он пошёл на риск и реализовал этот риск. Итак, начиная с этого момента в вашем торговом путешествии, я хочу, чтобы вы стремились к лучшей доходности, одновременно уменьшая свои риски на этом пути. Там, где вы окажетесь, не обязательно быть консервативным или агрессивным. Это будет ваш собственный персонализированный способ работы с вашим портфелем и ничьим другим. Большой или малый размер портфеля? Если вы только начинаете, у вас может быть маленький портфель. Возможно, вы наскребли только несколько тысяч долларов, чтобы начать. В 1974 году я начал с маржинального счёта в $ 2000 и до сих пор хорошо помню это. Когда я был менеджером по управлению капиталом в компании Trendstat Capital, мои сотрудники и я управляли капиталом в $ 600 миллионов. Возможно, упомянутые в этой книге идеи будет легче реализовать при наличии огромных сумм денег, но это не значит, что вы не можете применять данные концепции на меньших суммах. В этой книге я создал множество примеров, используя хорошие большие портфели с круглыми числами, такими как $ 100 000, $ 1 000 000 или даже $ 10 000 000, чтобы сделать объяснения математически простыми и лёгкими для усвоения. Я знаю, что большинство трейдеров не торгуют такими размерами. Я просто пытаюсь показать влияние всепогодных концепций. Эти концепции могут использоваться кем угодно, независимо от размера портфеля. Меньшие портфели будут страдать от того, что я называю детализацией. Другими словами, предсказуемость использования данной концепции на меньшем размере портфеля является не столь идеальной, как на более крупном размере портфеля. То есть результаты будут немного более статистически небрежными. Подобно тому, как вы смотрите на зернистую картину на своём телевизоре со всевозможными чёрными точками по всему экрану, детализированные результаты в трейдинге означают, что хотя та или иная торговая концепция хорошо работает в статистическом плане на большой выборке сделок, есть вероятность того, что в любой момент она может и не показать таких результатов. Чем больше размер выборки и чем больше портфель, тем меньше у вас будет вероятность детализации при применении этих концепций. Это как проводить опрос. Если я опрошу десять человек и получу ответ, что шестеро из них чувствуют, что цена пойдёт в одном направлении, а четверо чувствуют, что она пойдёт в другом, то я получу лишь небольшое представление об их настроениях. Однако, если я опрошу 10 000 человек, я получу менее детализированный ответ касательно их настроений. К примеру, если 7 263 опрошенных дадут один ответ, а 2 737 – другой, у меня будет гораздо больше уверенности в том, что результат будет являться истинным представлением настроения этого бо́льшего размера выборки. Оба размера выборки таковы, каковы они есть. Чем больше размер выборки, тем он менее детализирован и более точен. Если вы начинаете с малого размера портфеля, поставьте перед собой задачу увеличить размер своего портфеля. Работайте немного усерднее на своей повседневной работе, сберегайте максимально возможное количество средств и добавляйте их на свой торговый счёт. Увеличьте размер своего портфеля, используя надёжные всепогодные методы. Если вы упорно продолжите делать эти вещи, то в один прекрасный день в будущем сможете управлять миллионами. Он или она? Согласно статистике моего сайта, более 80% моих подписчиков и посетителей сайта – это мужчины. Время от времени я получаю вопросы и от дам, но трейдинг, по-видимому, в подавляющем большинстве случаев является мужским делом, поэтому, чтобы быть эффективным, при обращении к трейдеру я буду использовать местоимение «он». Тем не менее, это будет подразумевать человека любого пола, занимающегося трейдингом. Затянувшаяся проблема управления капиталом На сегодняшний день управление капиталом сильно отличается от предыдущих десятилетий. Я изучал рынки в течение полувека и недавно обнаружил кардинальные изменения в поведении инвесторов. Современные технологии позволяют увидеть изменения котировок вплоть до секунды – это означает, что волатильность может измеряться минутами. Трейдеры испытывают эти дикие колебания, хорошие и плохие. Возникающая у трейдеров паника является реальной и происходит быстро. В трейдинге речь идет о снижении риска. Почему бы не атаковать риск, чтобы прибыть на поле боя на своих собственных условиях, а не на условиях, которые диктует рынок? Именно это я и подразумеваю, говоря о всепогодном трейдере. Всепогодный трейдинг Основные фондовые рынки являются волатильными, но именно в них большинство розничных инвесторов хотят инвестировать свои деньги. Причина проста: акции легко понять, и они привлекают к себе внимание средств массовой информации. Акции во многих случаях также являются очень ликвидными, поэтому миллиарды долларов можно легко перемещать из одной акции в другую. Многие считают, что высокий риск инвестирования в фондовый рынок создает потенциал для высокой доходности. Во время моей работы в компании Trendstat Capital все мои клиенты-инвесторы хотели видеть кривую капитала, плавно движущуюся вверх и вправо. Убытки практически невозможно устранить, потому что не всегда возможно быть на правильной стороне рынка. Я не верю, что есть некто, кто может прогнозировать точное направление ценового движения в какой-либо отдельно взятый день или неделю. Большую часть времени все рынки коварно обманывают большинство трейдеров. Тем не менее, размышление о риске и возможных убытках может создать у трейдера правильный настрой для всепогодного подхода к инвестированию. Хотя воздействие на риск может смягчить некоторые из этих плохих дней, у вас всё равно будут дни с высоким риском. В этом и заключается часть проблемы, которую мы называем трейдингом. Всепогодный трейдер попытается захеджировать бо́льшую часть волатильности, наблюдаемой на рынках, поэтому неудивительно, что я буду довольно часто упоминать термин «волатильность». Помимо всех основных ценовых колебаний, которые мы наблюдаем в таких активах, как акции технологических компаний, публичных компаний и криптовалюты, существует масса волатильности, о которой можно говорить. Всепогодный трейдер использует эту волатильность в свою пользу, а не прячется от нее. Подобно тому, как ковбой пытается приручить дикого жеребца в целях создания из него отличной рабочей лошади, всепогодный трейдер сосредотачивается на том, откуда может прийти волатильность и как активно использовать её в своих интересах, чтобы его счёт был менее волатильным. Он не избегает риска и, таким образом, не страдает от более низких доходов, которые могут сопровождать «консервативное» инвестирование. Всепогодный трейдер не пытается устранить акции или какой-либо конкретный рынок. Этот трейдер пытается захватить прибыль везде, где её только можно взять. Такая философия торговли просто расширяет инвестиционную вселенную и стратегически распределяет активы по нескольким направлениям и континентам, создавая возможности для получения прибыли в любом экономическом климате. Это философия торговли, которую я успешно реализовывал много раз, а не та, которую я придумал буквально вчера и внедрил в игру. Я был в этой игре довольно долгое время. Это был процесс, на развитие, корректировки и исполнение которого ушло достаточно много времени, но данная концепция проделала для меня массу хорошей работы, обеспечивая устойчивые и последовательные результаты с течением времени и позволяя мне спокойно мыслить. Здесь нет кнопки «просто» Будучи менеджерами по управлению капиталом, мы хорошо знаем мантру наших клиентов: Сделайте мне хороший возврат от инвестиций с минимальным риском. На сегодняшний день эта универсальная цель инвестиций вклинилась в умы многих розничных инвесторов. Причина в том, что доступные технологии создают впечатление, что такое возможно. В мире, где в социальных сетях показывают людей, наглядно демонстрирующих большой возврат от инвестиций, и самопровозглашённых экспертов, хвастающихся, что они знают, какая компания станет следующей после Amazon, люди часто думают, что такой непредвиденный доход возможен. Однако в реальном мире инвестиций я знаю, что риск присутствует везде. Ни одна инвестиция не является гарантированно прибыльной, и никто не может определить, какие инвестиции будут убыточными. Существует взаимосвязь между риском и вознаграждением, и чтобы получить это вознаграждение, вы должны пойти на риск. Создавая всепогодный торговый план, я считаю, что вы можете идти за теми доходами, которые вы ищете, не беспокоясь о том, что произойдёт дальше, и да, спать спокойно по ночам, как мистер Серенити (мистер Спокойствие)! Том Бассо,Переведено специально для Tlap.com -

Том Бассо — Маг рынка и всепогодный трейдер Ссылка на оригинал — С возвращением на подкаст TraderLion! Наш спонсор – Deepvue, я – ваш ведущий, Ричард Моглен. Сегодня у нас в гостях Том Бассо, трейдер с огромным стажем. Он торгует уже несколько десятилетий! Том – один из героев «Новых магов рынка» Джека Швагера. Кроме того, он сам является автором нескольких книг, включая недавно опубликованную книгу «Всепогодный трейдер». Том, большое спасибо, что нашли для нас время! И добро пожаловать! Всегда рад с вами побеседовать. — Я тоже рад, Ричард! В прошлый раз вы задали мне немало хороших вопросов. Надеюсь, сегодня вы удержите планку! — Приложу все усилия! Как у вас дела в последнее время? Что думаете о текущих рынках? — Я сейчас в небольшой просадке. Акции флэтят… Хеджей у меня нет. Рынок пытается расти, но серьезным бычьим движением это не назовешь. Я отслеживаю 30 разных секторов и люблю оценивать состояние рынка в целом. Для этого я использую долгосрочные трендовые модели, которые измеряют силу разных секторов фондового рынка. Сейчас я в покупках по 14 секторам из 30, что меньше 50%! Это – признак того, что фондовый рынок еще не начал расти в полную силу. Он выбирает сегменты, в которых хочет устроить рост, а остальные… Остальные понемногу умирают. Региональные банки делают один новый минимум за другим… Многие секторы серьезно страдают, пока другие растут. Ситуация неоднозначная! Это выглядит достаточно странно. Сейчас пытаюсь во всем этом разобраться! Но на фьючерсах у меня сейчас светлая полоса. Хлопок недавно устроил неплохое движение. Еще я получил хорошую прибыль с апельсинового сока и кофе. Пиломатериалы тоже неплохо двигаются… И облигации! Весьма неплохо – учитывая активность ФРС. Эти светлые полосы уравновешивают мой портфель. Торговля кредитных спредов на опционах во флэте обычно работает неплохо. Я получаю по несколько пенни то тут, то там. Что еще?.. В моей краткосрочной фьючерсной торговле тоже светлая полоса. Рынок сейчас совершает много небольших движений, которые хорошо улавливаются моими индикаторами. Я сейчас почти скальпирую. Получаю много безубытков и много мелких прибылей… Серьезная работа – ради не таких уж больших денег! Тем не менее, это помогает мне уравновесить свой портфель. — И заполнять «дорожные ямы»? — А-а, вижу, вы прочитали мою книгу! — Конечно! Хотя мы обсуждали это и в прошлых интервью. Можете рассказать немного о себе – для тех, кто не очень знаком с вами и с вашей историей?.. Вы относите себя к системным трейдерам… В своей книге вы рассказываете о том, как торговать несколько таймфреймов, как использовать инструменты с низкой корреляцией и стратегии, которые работают в разных условиях – и в тренде, и во флэте… Как бы вы сами описали свой стиль? И, может, расскажете в двух словах о том, как вы пришли к этому типу торговли? — Все началось в университете! Я получил образование по специальности «химическое машиностроение». Один из первых курсов этой программы – «технологические процессы». А трейдинг – это процесс, не так ли? К нам поступают данные, мы их обрабатываем – и отправляем в рынок торговые ордера! Это не так уж сильно отличается от химической промышленности. Там мы получаем химикаты, обрабатываем их, разливаем по цистернам – и отправляем дальше! Я всегда воспринимал трейдинг именно так… И, как и на химическом заводе, в торговле у вас есть разные продукты! В моем портфеле есть и долгосрочные трендовые стратегии, использующие сектор-тайминг ETF, и краткосрочная система, которую я применяю для торговли Nasdaq – период индикаторов там составляет всего 9 дней. Еще я торгую фьючерсы на крипту, этот сектор я добавил недавно, всего полтора-два года назад. Плюс моя долгосрочная фьючерсная торговля 26 разных рынков – отличный инструмент для диверсификации! А еще – немного краткосрочной фьючерсной торговли, в которой я пытаюсь отыгрывать контртрендовые движения в ситуациях перекупленности/перепроданности. Это помогает мне заполнять «дорожные ямы» моей торговой статистики. Долгосрочные трендовые системы нередко получают один стоп за другим, что может вызвать серьезную просадку. Так что, когда появляется возможность, я запрыгиваю в тренд в противоположном направлении, отыгрываю контртрендовое движение, если хотите… Это – все равно трендовая торговля! Просто очень краткосрочная. Если взглянуть на нее со старшего таймфрейма, она может показаться контртрендовой, но в действительности это краткосрочная трендовая торговля. С ее помощью я снижаю урон от откатов, что помогает мне получать более стабильные результаты. В общем, я много чем занимаюсь! При этом я стараюсь автоматизировать все, что возможно. Как инженер технологических процессов я всегда стремлюсь к максимальной эффективности. Я применяю свои математические, статистические и инженерные навыки, повышая эффективность своего процесса… Эффективность – и надежность! Я всегда держу наготове запасные варианты на случай поломки компьютера, потери интернет-связи и отключения электричества. Вот так я и подхожу к торговле! Я по-прежнему работаю над автоматизацией своих стратегий. Всего их у меня 9 – не знаю, дойдет ли их количество до 10… И 6 из них полностью автоматизированы. На этой неделе их станет 7! 7 из 9. Оставшиеся 2 автоматизировать будет непросто. Они дают сетапы всего раз в неделю или того реже… И эти сетапы требуют самостоятельного анализа. — Мне близки ваши взгляды на торговый процесс и на рынки в целом! Я тоже получил инженерную специальность. Любопытно, что трейдингом вы заинтересовались благодаря своим коллегам по химическому машиностроению… Пользуясь случаем, передаю привет всем инженерам! Мне очень понравилась блок-схема из вашей книги, иллюстрирующая вашу систему в целом. Она напомнила мне об инженерных задачках, которые нам давали в университете! Знаете, когда описывается тепловая система со множеством компонентов, и ты должен рассчитать все ее составляющие… Хорошо, что вы обратили внимание на важность подхода в целом. Думаю, многие начинающие трейдеры думают, что системная торговля заключается в использовании программы, которая покупает и продает. Но на самом деле это нечто гораздо большее! Этому и учит ваша книга. Необходимо учитывать множество нюансов – размеры позиций, волатильность и так далее… Было бы здорово, если бы вы немного рассказали нам об этом! Что требуется для создания системы?.. — Да, было время, когда я понятия не имел об алгоритмах определения размеров позиций! Пока не прочитал в «Магах рынка», в самой первой книге, что Ларри Хайт все свои сделки торгует с одинаковым риском. Я задумался: «Как это так?.. Риск ведь всегда разный! Получается, ему нужно использовать позиции разного размера… Звучит логично, интересно, как эта идея пройдет симуляцию». Я сразу же связался с ребятами из компьютерного отдела в Trendstat и попросил их провести два теста – тест с позициями фиксированного размера и тест, в котором позиции подстраивались к риску. И… Меня просто поразило то, насколько второй вариант был лучше. Соотношение доходности к риску подскочило вверх. Просадки уменьшились. Прибыли – тоже, признаю! Но совсем немного. Зато кривая доходности обрела такую плавность, что у меня не осталось никаких сомнений... Я хотел этой плавности. Как и мои клиенты. Конечно, для клиентов важнее всего прибыли! Но если ради высокой доходности вам приходится проходить через кошмарные взлеты и падения… Клиентов вам не удержать. Они от вас просто уйдут. А какой толк от вашей работы, если у вас в управлении нет денег? Мне пришлось залезть в голову к своим клиентам и попытаться представить, какую просадку они готовы перенести. Как мне подстроить эти алгоритмы определения размеров позиций, чтобы создать такую торговую статистику, которая заинтересовала бы их, причем надолго?.. Сейчас у меня цели немного иные. Когда я управлял средствами инвесторов, я торговал с более высокими рисками. Но теперь, когда я на пенсии, я не вижу смысла рисковать. Я стараюсь отладить свой процесс так, чтобы он проходил максимально легко и гладко. Мне хотелось бы спокойно провести свою пенсию. Было бы обидно, если бы мне пришлось вернуться к работе из-за слива! Но что касается общей торговой стратегии… Когда я разобрался со стратегиями определения размеров позиций, я принялся за проработку опасений клиентов. Они меня часто спрашивали – «ваша торговля так сильно автоматизирована, что случится, если у вас пропадет электричество? Или интернет? Или что-то пойдет не по плану?.. Что, если вы лишитесь своего главного трейдера? Как это скажется на процессе?» Все это – хорошие и актуальные вопросы! Которые заставили меня задуматься – может, мне стоит устроить для нас день-катастрофу?.. Взять только половину команды, отправиться в запасную локацию и попытаться поторговать оттуда – с запасных компьютеров и запасного софта? И извлечь из этого ценный урок! Поразительно, сколько проблем всплывает на поверхность, когда ты пускаешь в ход запасной план. Мы попробовали. Костяк команды при этом остался в Trendstat и продолжал работать в обычном режиме. Вечером мы сравнили итоги дня… И действительно извлекли массу ценных уроков. Думаю, всем трейдерам стоит попробовать провести подобный опыт. Однажды мне пришлось вести рабочий процесс с ноутбука из кафе Safeway – с их вайфая… Это было непросто, но я справился! Если у тебя нет запасных вариантов, твой уровень стресса будет выше крыши. А если ты испытываешь серьезный стресс, о том, чтобы называться мистером Безмятежность, не может быть и речи. Так что я стараюсь продумывать подобные моменты. И в книге я об этом тоже рассказываю. Вот вашему ребенку становится плохо в школе… Школьная медсестра звонит вам и говорит, что кому-то нужно приехать и забрать его. Вы – дейтрейдер. Что вы будете делать?.. Каков ваш план? Буквально на днях я занимался проектированием плана электрики – мы сейчас делаем ремонт… Параллельно с этим я торговал внутри дня, графики были открыты на втором экране. Я разместил в рынке отложенные ордера, цена почти дошла до них… И тут мне звонит жена! «Мой гольф-кар заглох прямо на оживленном перекрестке… Я в порядке, я вышла на тротуар, но гольф-кар по-прежнему там, и я не знаю, что делать». Я отменяю отложенные ордера – «отмена», «отмена», «отмена» [смеется]! Прыгаю в машину и еду спасать гольф-кар. Такова жизнь! Такое случается. Трейдинг нужно как-то совмещать с жизнью. Именно трейдинг с жизнью, а не жизнь с трейдингом. Думаю, из-за Уолл-стрит и всех этих фильмов у многих сформировалось ошибочное мнение, что настоящий трейдер должен постоянно находиться в состоянии стресса, курить одну сигарету за другой, заливать стресс спиртным, сидеть на наркотиках и так далее. Но в действительности… Если у вас есть запасной план для каждой ситуации и вам по силам справляться с разными жизненными перипетиями, вам вовсе не обязательно вести себя так, как ведут себя трейдеры из фильмов. — Да, несомненно! Полторы недели назад у меня пропал интернет. Мой запасной вариант на этот случай – раздача интернета с телефона. Все сработало отлично! Но на всякий случай я все равно посмотрел в интернете, где находятся ближайшие Starbucks и интернет-кафе. Действительно, критически важно всегда иметь запасной план. Причем ты даже не догадываешься, насколько это важно, пока не попадешь в сложную ситуацию. Так что нужно всегда планировать наперед и иметь под рукой запасные варианты. В начале своей книги вы написали: «Все мы трейдеры». Вы считаете трейдерами всех участников рынка, даже инвесторов… Можете рассказать об этом поподробнее? — На мой взгляд, даже Уоррен Баффетт – трейдер. Сам он называет себя инвестором, но, на мой взгляд, трейдинг – это покупки и продажи… На любом таймфрейме. Баффетт известен тем, что он покупает и продает компании на долгосрочном таймфрейме. Так что я бы назвал его долгосрочным трейдером. Потому что концепты он использует те же самые! Он не может позволить себе купить слишком много компаний, потому что это дестабилизирует Berkshire Hathaway. Ему нужно вести себя благоразумно, учитывать возможности своих капиталов, использовать диверсификацию, управлять портфелем компаний. Разве это не то же самое, о чем я рассказываю в своих книгах? Разве ему не нужно поддерживать дисциплинированность? Разве ему не нужно работать над своей психологией? Ему ведь тоже приходится вести дела с инвесторами, которые бывают очень недовольны, когда у него случается убыточный год. Иногда бывает, что рынки целый год двигаются вяло, и Баффетт получает небольшой убыток. Про него сразу же начинают писать, что он потерял хватку. Нет! На самом деле он делает все то же самое, что делал всегда. Но даже ему приходится работать со стресс-факторами… Вернее, с потенциальными стресс-факторами, потому что стресс они могут вызвать только в том случае, если вы им это позволите. Как мне кажется, в этом у нас есть выбор. Но да, ему тоже приходится работать над психологической стороной этого дела, ему тоже приходится принимать непростые решения, покупать доли компаний стоимостью в 40 или даже 200 миллионов долларов… Это – огромные деньги. Причем входить ему, вероятно, приходится поэтапно, на протяжении целых недель. Нельзя же просто закинуть такие деньги в рынок, ожидая идеального исполнения ордера. Так что ему приходится работать с теми же аспектами трейдинга, что и всем нам. Если он хочет называть себя инвестором – на здоровье. Но когда человек вешает на себя ярлык «инвестор»… Мне кажется, многие просто используют это как оправдание для того, чтобы лениться и не продумывать некоторые важные аспекты, например, методы определения размеров позиций, стратегии выхода, точные цели. Человек просто выключает мозг и говорит: «Я – долгосрочный инвестор, мне нравится эта компания, так что я просто куплю ее акции и буду их удерживать». А потом эти акции падают на 50%, и инвестор начинает думать: «Так, кажется, у нее проблемы… Что мне делать, продавать? Или нет?» И тут он начинает испытывать страх... А вот в трейдинге все это определяется заранее! Ты либо выходишь, либо говоришь – критерии для выхода еще не сформировались, так что мне придется удерживать эту позицию и дальше. Вы подходите к делу с ясной головой и без лишнего стресса. Потому что вы следуете плану! Когда у человека нет плана, ему приходится принимать решения на ходу. В этом случае результаты его будут непредсказуемы. Как и уровень стресса, с которым он может столкнуться. В дело вступает столько психологических аспектов… Которых нам, трейдерам, лучше избегать. — Да, не стоит вводить в свою торговлю фактор случайности. Он провоцирует сильные эмоции, что может привести к негативным последствиям. Что вы можете посоветовать тем, кто практикует более долгосрочную торговлю и, возможно, классифицирует себя как инвестора? Как им снизить риски, как добиться долгосрочного успеха? — Ну, в своих долгосрочных стратегиях я просто использую большие периоды индикаторов. В случае моего сектор-тайминга ETF стопы по длинным позициям выставляются по индикаторам с периодами в 50 дней. В месяце примерно 21 торговый день, так что 50 дней – это около двух с половиной месяцев ценовых данных. Я сглаживаю их, игнорируя практически все, что происходит в пределах этого периода. Использование периода в 2-3 месяца позволяет исключить большое количество краткосрочных взлетов и падений. При этом вы ухватываете каждый крупный бычий рынок и избегаете (или продаете) каждый крупный медвежий рынок. И торгуете вы при этом немного! У вас будет открыто много позиций с долгосрочными целями. Это эффективно в плане налогов и не требует от трейдера каких-то серьезных усилий. Нужно только каждый день обновлять индикаторы и подтягивать стоп-лоссы. Все достаточно просто! Это – первое, о чем можно подумать. Второе… Вам стоит использовать размеры позиций, учитывающие разные уровни рисков. Если вы будете применять долгосрочные индикаторы, ваш риск на акцию (или риск на контракт, если вы торгуете фьючерсы) будет достаточно высоким. По каждой позиции! Поэтому вам придется торговать позициями маленького размера. Простой пример… У вас есть портфель в 100 000 долларов. Вы решаете: я буду использовать риски в 1% на позицию. Вы хотите купить XYZ. 1% от 100 000 долларов – 1 000 долларов… Ради простоты предположим, что расстояние от вашего входа до стопа – 1 000 долларов. Какого размера тогда должна быть ваша позиция? 1 акция! Используйте этот подход везде, в том числе и на фьючерсах… Также я учитываю секторы. Я торгую 30 разных секторов! По 14 я сейчас в покупках. По оставшимся 16 позиций у меня нет. Рынок сейчас неоднозначен! Те секторы, которые идут вниз… Позиций по ним у меня нет. Я позволяю им падать. Если на рынке начнется обвал и остальные 14 секторов тоже пойдут вниз, я закрою вообще все свои позиции. А еще я использую хеджирование. В общем, у меня подготовлен план на любую ситуацию! Но у многих плана нет. Они просто выкидывают все это из головы… Эти люди знают, что есть такая вещь – медвежий рынок, но они уже давно его не видели, так что они решают, что об этом можно не беспокоиться. Они просто встают в покупки и надеются на лучшее. Это похоже на гэмблинг! Как будто рынки – это игровой автомат… Очень странное отношение. Я предпочитаю иметь планы практически на любую ситуацию. Это очень успокаивает. — Разумеется. Учитывая недавний бычий рынок, который, вполне возможно, еще не закончился, думаю, многим придется задуматься на эту тему… До сих пор популярна идея о том, что ваши деньги должны работать на вас – всегда. И что если ты не в рынке, ты упустишь дно… Но вы не пытаетесь поймать дно! Вы просто торгуете тренды. Тренд сформировался – вы заходите, пытаясь поймать долгосрочное движение. Вы стараетесь держаться подальше от коррекций, подальше от просадок. — И это позволяет мне задействовать в своих сделках больше капитала! Потому что я его сохраняю. Все просто: если вам удается дождаться более низких цен, сохранив при этом капитал, то вы сможете закупиться более крупной позицией. Вспоминая мой пример – купить 2 акции вместо 1! А еще это помогает сгладить кривую доходности, что полезно для психологии. Рынки могут делать только три вещи: идти вверх, вниз или в сторону. Но по какой-то странной причине люди уделяют больше всего внимания только восходящим движениям. Конечно, за последнюю декаду мы немало их повидали! Пожалуй, больше, чем за последние 100 лет. Так что да, рынки росли. У акций действительно есть предрасположенность к росту, особенно если учесть инфляцию… Поэтому я использую период в 21 день для входов и период в 50 дней для выходов. Моя торговля тоже смещена в сторону роста. Но медвежьи рынки все-таки иногда случаются. Цена вполне может рухнуть на 50%. Мне бы очень не хотелось получить просадку по своему пенсионному счету в 50%. Это было бы очень неприятно. Но раз уж мы знаем, что медвежьи рынки иногда случаются… Почему бы нам этим не воспользоваться? Почему бы не создать стратегии, использующие бычьи рынки? В своей книге я описываю стратегию торговли Nasdaq. В ней используются индикаторы с периодом в 9 дней. Я торгую и покупки, и продажи, причем подход этот очень простой. В день у меня уходят на него считанные секунды. При этом его можно еще и автоматизировать! Потому что правила у него очень простые. Благодаря этой стратегии я торгую не только покупки, но и продажи, причем на коротком таймфрейме. Я подбираю с ее помощью все крупные движения, как восходящие, так и нисходящие. Если рынки падают и Nasdaq падает вместе с ними, я извлекаю из этого выгоду! Это помогает мне компенсировать убытки по другим составляющим моего портфеля. Стабильность кривой доходности – это всегда хорошо. — Да, мне понравилась эта часть вашей книги! Очевидно, вы торгуете несколько рынков – вы упомянули крипту, фьючерсы и так далее… Но при этом вы торгуете разные таймфреймы, что помогает вам снизить просадки еще сильнее! Потому что в те периоды, когда тренды старших тайфреймов затихают, начинают работать краткосрочные стратегии. Это помогает портфелю не просесть, пока долгосрочные стратегии, можно сказать, отдыхают. Мне это очень понравилось! Сам я – скорее дискреционный трейдер. Я предпочитаю заниматься свинг-трейдингом и позиционной торговлей, но сейчас мне пришлось немного снизить свой рабочий таймфрейм. Я начал чуть быстрее фиксировать прибыли и чуть сильнее ограничивать риски. Можно сказать, мы в этом похожи, правда, чтобы подстроиться к текущему положению дел, я использую немного иные стратегии. Но ваш концепт показался мне очень крутым! — Да, я использую разные рынки, разные периоды времени, разные индикаторы! Периодов времени у меня 4: 1-2 дня, 9 дней, 21 день и 50. Это – основные. И если задуматься… Можно сказать, что я торгую периоды в 1 день, в две недели, в месяц и в 2,5 месяца. То есть торговля у меня достаточно долгосрочная. Таймфреймы выше… Это была бы уже стратегия типа «покупай и держи». При использовании в индикаторах переменных в 100-200 дней период удержания растягивается на годы. Я не против такой торговли! Если кому-то нравится ей заниматься, в этом нет ничего плохого. Просто это не для меня. Мне нравится более активная торговля, и сейчас, на пенсии, у меня достаточно свободного времени, чтобы ей заниматься. А насчет диверсификации по рынкам… Боже, я торгую 26 фьючерсных рынков, 30 разных секторов ETF, фьючерсы на крипту, а еще индекс Nasdaq в краткосрок. При полной загрузке количество позиций у меня доходит до 60-62 – это по 9 разным стратегиям. Так что «под капотом» у моей торговли происходит достаточно много всего! — Да, несомненно! Предположим, что вам пришлось начать с нуля, и у вас нет тех девяти стратегий, которые вы сейчас используете. Какие первые шаги вы бы предприняли?.. В плане исследований и разработки стратегий. — С чего начать… Знаю, многие трейдеры думают, что у них есть ключ к успеху. Они даже проводят семинары, на которых рассказывают, как нужно торговать. Но я убежден: первое, что нужно сделать – это сесть с листком бумаги и разобраться во всем, что касается дела, которым вы собираетесь заняться. Составьте что-то вроде бизнес-плана! Трейдинг – это ведь бизнес. Нужно продумать все его составляющие. Например, определиться с инструментами для контроля рисков... Возможно, вам даже понадобится персонал! Если вы хотите заняться системной торговлей, вам могут потребоваться услуги компьютерных специалистов. Где вы будете искать сотрудников? Сколько вы готовы им заплатить? Сколько времени им может понадобиться на разработку? Что вы будете автоматизировать, а что – нет? Каковы ваши цели? Все это нужно продумать до старта! Если вы не знаете, в чем заключается ваша цель, вы ее никогда не достигнете. Это будет полный хаос. Так что первый шаг – вовсе не поиск торговой стратегии. Первый шаг – разобраться, а что, собственно, вы пытаетесь сделать. А еще я настоятельно советую всем задуматься о жизни – своей личной жизни и жизни своей семьи. Что вы будете делать со своей торговой стратегией, когда поедете в отпуск? Ваш трейдинг должен нормально сосуществовать с остальными делами и занятиями. Стоит продумать подобные вещи. Если вам удалось создать систему, которая производит впечатление прибыльной, но она постоянно конфликтует с другими сторонами вашей жизни, на достижение успеха вам потребуется очень много времени. Потому что вы будете пребывать в состоянии борьбы! Трейдинг и ваши другие дела будут постоянно бороться за ваше внимание, за ваше время и так далее. Я с самого начала старался планировать свою торговлю так, чтобы она хорошо укладывалась в мою жизнь. Сейчас у меня уходит на трейдинг всего около 35 минут. Это время я могу найти всегда, даже в отпуске. После интервью я планирую проверить рынки – а потом отправиться с женой в небольшое путешествие в Фаунтин-Хилс. Завтра планирую провести большую часть дня у бассейна – после утреннего массажа! Но примерно в три часа я вернусь в свой номер, чтобы потратить около сорока минут на работу. И все, готово! Моя жена в курсе, что мне потребуется уделить немного времени рынкам. Все запланировано заранее. Все дела в порядке. В перспективе я хотел бы сократить эти 35 минут до 15. На следующей неделе мы начинаем новый этап автоматизации и тестирования… На это потребуется время! Стратегия сравнительно сложная, запрограммировать ее будет непросто. Но когда мы с этим разберемся, я смогу тратить на рынки всего 15 минут в день. Я смогу торговать даже на круизном лайнере! Просто запущу процесс на облачном сервере – и готово! Для торговли больше не нужен даже хороший интернет. В облако поступают ценовые данные, в облаке проводятся все торговые процессы, с облака отправляются ордера. Я уделил много сил проекту, цель которого – сократить время торговли до минимума, чтобы я мог спокойно наслаждаться пенсией, играть в гольф… И отвечать на вопросы интервьюеров вроде вас [смеется]! — Идеально! Предположим, что человек смог поставить себе цели и разобраться, чего он хочет от своей торговой системы… Что делать дальше? Как подойти к вопросу рисков? Как сформировать стратегию для покупок и продаж? — Я бы посоветовал хорошенько изучить блок-схему общей торговой стратегии из моей книги – после того, как вы разберетесь, какими навыками вы владеете, каков ваш капитал, сколько времени вы готовы тратить на трейдинг, как это отразится на вашей семье и так далее… После этого я бы задал себе вопрос – что я сейчас делаю со своими деньгами? Возможно, вы держите свои сбережения не в банке, а в акциях, которые посоветовал купить ваш брокер. Задумайтесь – действительно ли вы хотите этим заниматься? Какому процессу вы хотите следовать? Хотите ли вы повысить диверсификацию? Снизить таймфрейм? Повысить его?.. Как ваши цели, ваши бизнес-планы согласуются с тем, что вы сейчас делаете? Возможно, вы придете к ответу, который плохо согласуется с тем, что вам предлагает ваш брокер или финансовый консультант. Возможно, вы придете к чему-то совершенно иному. И вы поймете: «Похоже, стратегия, которой я сейчас следую, не совпадает с той, которой я хотел бы заняться. Значит, мне нужно либо найти другого брокера или консультанта, либо взять дело под свой контроль и заняться этим самостоятельно». Во втором случае вам нужно задуматься – что вам для этого необходимо? Во-первых, вам нужен инструмент для покупок и продаж. Если вы торгуете акции, вам понадобится какой-нибудь скринер. Их великое множество – возможно, вам стоит провести небольшое исследование и найти тот, который вам лучше всего подходит. Какие-то скринеры работают с фундаментальными данными, какие-то – с техническими, какие-то – и с теми, и с другими. Предположим, вы это сделали и получили список акций, обладающих хорошим потенциалом для открытия сделки. Теперь вам нужно разобраться с системой для покупок и продаж. После этого – с рисками. Где будет ваш стоп-лосс? Как правильно определить размер позиции, чтобы не купить слишком много или слишком мало? И то, и другое – проблема! Размер сделки должен быть подобран точно. Разобравшись с этим, нужно проработать вопрос мониторинга размеров позиций, уровней риска и уровней стопов. Что, если некоторые из ваших позиций придется удерживать по 9 месяцев?.. Не требуется заглядывать далеко в историю, чтобы понять, что за 9 месяцев рынок может серьезно измениться. Рыночные условия постоянно меняются. Вы должны отслеживать их и подстраиваться, когда это нужно. Хотя в большинстве случаев системная торговля не требует от трейдера никаких действий. Вы просто позволяете своим системам работать и «наслаждаетесь поездкой». Но вы должны быть готовы в любой момент вмешаться: «Воу, погодите-ка, эта позиция совершила сумасшедший скачок. Мои индикаторы не позволяют подтянуть стоп достаточно высоко. Получается, текущий размер позиции слишком велик для моего портфеля. Мне стоит его снизить». Вы делаете это, освобождаете немного средств, проводите ребалансировку портфеля… Все позиции возвращаются к адекватным размерам. Это нужно делать каждый день! Или даже чаще, если вы торгуете внутри дня. Может, вам придется проводить ребалансировку каждые 5 минут. Но какой бы подход вы ни использовали, обязательно отслеживайте риски открытых позиций и поддерживайте диверсификацию портфеля. Это поможет вам избежать неожиданного серьезного удара по какой-нибудь крупной позиции. Такое событие заставляет задуматься… — Серьезный убыток может лишить уверенности в себе! — Да. Так что подумайте обо всем этом заранее. И составьте запасные планы, продумайте запасные варианты. Если торгуете с ноутбука – возможно, вам стоит завести запасной… И интернет! Я тоже держу наготове смартфон, чтобы в случае обрыва связи раздать с него интернет. Но в тот раз, когда мне пришлось бежать в Safeway, этот запасной вариант не сработал! У меня пропал домашний интернет из-за какого-то происшествия с оптоволоконным кабелем, проложенным до нашего городка. Как выяснилось, мобильный оператор Verizon тоже его использует! Так что у меня пропал не только домашний интернет, но и мобильный. Я даже не мог позвонить провайдеру и рассказать о проблеме. Хотя, конечно, он и так об этом знал. Потому что интернет отрубился во всем городке Пэйсон… Но оказалось, что у Safeway есть свой интернет-канал! Это – национальная сеть кафе, им требуются свои собственные каналы связи, чтобы их кассовые аппараты работали без перебоев. Так что они оставались в сети даже тогда, когда интернет пропал у всего города. — Должно быть, все горожане сбежались в Safeway? Посмотреть Netflix и так далее [смеются]. — На удивление, нет! Туда рвануло не так уж много людей. Должно быть, все просто решили немного отдохнуть от интернета. — Это всегда полезно! В своей книге вы рассказываете о своих трех любимых индикаторах: каналах Дончиана, каналах Кельтнера и полосах Боллинджера. Как вы их используете? Как собираете из них системы? Какие варианты их применения нравятся вам больше всего? — Думаю, как инженер вы понимаете, что современные компьютерные мощности позволяют легко оптимизировать любой индикатор. Можно скормить компьютеру определенный отрезок ценовых данных и, скажем, скользящую среднюю с периодами от 2 до 200 дней, и он найдет для вас самый лучший, который вполне может оказаться каким-нибудь странным – скажем, в 37 дней. И это будет проще простого! Однако этот период будет оптимальным только для выбранного отрезка данных. Но нас волнуют не прошлые результаты, а будущие! В следующем году оптимальным периодом может оказаться 24 дня. Потом – 55 дней. Колебания могут быть просто огромными! Именно поэтому мне нравятся Кельтнер, Дончиан и Боллинджер. Советую изучить, как вычисляются эти индикаторы, информацию об этом можно найти, например, в инвестопедии. В основе Кельтнера лежит ATR – мера волатильности. В основе Дончиана – максимум и минимум цены за последний выбранный период. Это тоже мера волатильности! У волатильных рынков разница между максимумом и минимумом будет больше, чем у спокойных. В Боллинджере используется стандартное отклонение – еще одна мера волатильности. Получается, эти три индикатора измеряют разные формы волатильности! И сами подстраиваются к изменениям рыночных условий. И мне это нравится! Это повышает их робастность. Проблема скользящих средних в их ограниченности. Когда я заинтересовался более гибкими индикаторами, сначала я наткнулся… Кажется, на Дончиана! Мне понравилось, как он подстраивается к рынку. Потом я открыл для себя Кельтнера… А потом и Боллинджера. Мне довелось встретиться с ним лично. Это случилось на какой-то конференции по трейдингу много лет назад, может, около 20… Это знакомство подтолкнуло меня к тому, чтобы присмотреться к индикатору поближе. Так или иначе, мне понравилось, что все эти индикаторы формируют канал «шума», у которого есть верхняя и нижняя границы. Все, что происходит между этими линиями, можно игнорировать, потому что это – обычный повседневный рыночный нонсенс. Но вот когда цена выбирается за его границу, это означает наличие тренда, восходящего или нисходящего. А когда цена движется в промежутке между линиями – это флэт, ничего интересного. Я постарался подобрать сбалансированные параметры для всех трех индикаторов. Для торговли я использую «канал шума», который формируется двумя линиями, находящимися к цене ближе всего. Его верхняя граница может оказаться Дончианом, а нижняя – Боллинджером. Все, что между ними – шум. Когда цена пробивает любую из сторон канала, я говорю: тренд изменился, пора действовать. В случае высокой волатильности… Вспоминается ковид – обвал тогда случился просто сумасшедший! Дончиан тогда остался где-то далеко вверху. Рынки рухнули на 35%. Мой стоп остался наверху, за Дончианом. А Кельтнер и Боллинджер полетели вниз вместе с ценой! Как какие-то скайдайверы… Что было дальше? Рано или поздно сформировалось V-образное дно, и Кельтнер с Боллинджером дали мне сигнал на покупку. В случае же плавного флэта сигналы на вход начинает давать Дончиан, потому что он сужается. Так что эти три индикатора постоянно сменяют друг друга. Мне нравится их комбинация, потому что математика, которая в них используется, достаточно разнообразна, чтобы они хорошо подстраховывали слабые стороны друг друга. Дончиан зависит от определенных ценовых уровней. Боллинджер двигается особенно быстро, в волатильные периоды он догоняет рынок быстрее других. Использовать комбинацию индикаторов, по-моему, гораздо комфортнее. — Да, идеально! В своей книге вы также упомянули, что вам нравится использовать индикаторы с низким количеством переменных. Это тоже позволяет повысить робастность системы? — Да, эту идею я почерпнул у Джека Швагера, кажется, я упомянул это в книге. Мы с Джеком много общались во время его работы над «Новыми магами рынка» и, конечно, продолжили общаться после ее публикации… Именно от него я услышал термин, в который просто влюбился! «Степень ограничения». Джек сказал, что каждый параметр, который вы добавляете в индикатор или торговую стратегию, усложняет ее. Вы начинаете с чего-то простого, например, со скользящей средней… Потом добавляете фильтр – «использовать скользящую среднюю только в таких-то ситуациях». Потом – еще один, «требуется еще и такой фактор». С добавлением каждого параметра вы добавляете дополнительную степень ограничения. Возможно, на истории в этом фильтре действительно есть смысл... Но, думаю, вы легко можете представить себе ситуацию, в которой этот фильтр приведет к тому, что вы упустите прекрасную сделку. В долгосрочной перспективе это может привести к проблемам! Так что я стараюсь использовать минимально возможное количество параметров. — Достаточно популярный вопрос на тему системной торговли: как достичь уверенности в своей системе? Ведь никогда не знаешь, какой окажется следующая сделка – убыточной или прибыльной... Как можно развить уверенность в своей системе и уверенность в самом себе? — Есть несколько аспектов… В этом плане я многому научился у ныне покойного великого Вана Тарпа. Он говорил, что самое главное – обладать положительным математическим ожиданием. Ваш винрейт должен быть достаточно высок, а ваше соотношение прибыль/риск – достаточно велико, чтобы в долгосрочной перспективе, то есть на отрезке, скажем, в 1 000 сделок, вы точно сделали бы деньги. Нужно использовать принцип казино. Казино обладает совсем небольшим преимуществом, поэтому им нужно очень, очень много клиентов, чтобы делать деньги! Но если казино посетит, скажем, та же 1 000 клиентов, в конечном счете оно окажется в выигрыше. Я стараюсь не думать о следующей сделке – я думаю о следующей тысяче сделок. Это очень помогает в психологическом плане. Каждая конкретная сделка не так уж важна! Так что и стрессовать из-за нее не нужно. Лучше задумайтесь о том, что вам нужно сделать, чтобы хорошо провести следующую тысячу сделок. Получается, отчасти все кроется в математическом ожидании. Наличие положительного матожидания очень помогает в плане уверенности. Но полезно еще и мыслить категориями тысяч сделок. Это поможет вам снизить важность отдельных сделок и избавиться от страха совершить ошибку. Следующая сделка не важна, она – одна из многих. Это как один из бесконечного множества вдохов! Конечно, если вы не сделаете вдох, вы умрете. Но никто не думает о дыхании. Мы просто дышим – и все. Торговать для трейдеров – как дышать. Следующая сделка – лишь одна из следующей тысячи. — Хороший совет! Но как узнать свое будущее матожидание? Очевидно, можно провести бэктесты, но в этом случае мы получим матожидание стратегии только на выбранном участке данных… Как можно оценить эффективность новой стратегии? Или уже работающей? — Я скептически отношусь к симуляциям на исторических данных. Конечно, от них есть польза – они позволяют разобраться, как работает математика и логика стратегии. Также мне нравится оценивать, сколько сделок стратегия дает в год. Это позволяет прикинуть, сколько времени у меня будет уходить на торговлю – и сколько потенциальных торговых ошибок мне надо будет выискивать… Внутридневная торговля на большом количестве рынков вполне может подразумевать сотни сделок в день! Это не по мне. Так что симуляция на истории помогает мне оценить, как сильно стратегия нагрузит меня в плане времени… И как сильно нагрузит мой портфель! Какие уровни маржи она обычно использует и так далее. Будущее матожидание по бэктестам вы узнать не сможете, это невозможно. Но вы можете провести анализ и посмотреть, обладает ли ваша стратегия на истории тем матожиданием, которое вы от нее ожидаете. Например, я уже давно торгую тренды на товарных рынках. Я провел достаточно исследований и знаю, что в случае долгосрочной торговли винрейт у меня обычно равняется 30-35%. Но прибыли я при этом получаю огромные – в 2R, 3R, 4R, может, до 7R. Как говорится, ограничивай убытки, давай прибылям расти! Подобные методы обладают достаточно высоким матожиданием, но в них очень важно не упустить ни одного сигнала. А на более краткосрочных таймфреймах потенциальная прибыль снижается, зато винрейт – растет… Иногда. Моя краткосрочная трендовая торговля имеет винрейт в 40-41%. Все еще меньше 50%! Что любопытно. А что касается прибылей – вы можете обнаружить, что по большей части получаете прибыли всего в 1,2-1,3R… Матожидание не такое уж большое, так что для того, чтобы выйти в плюс, вам придется совершить огромное количество сделок – ту же тысячу... Но сделать это на краткосрочном таймфрейме не так уж сложно, потому что сигналы тут формируются чаще. Так что небольшое преимущество компенсируется большим количеством сделок. В случае долгосрочной торговли все иначе – там большую часть прибылей вам будет давать сравнительно небольшое количество сделок. Но в целом сделок там будет гораздо меньше – а значит, и работы. Стратегии обладают столь разными характерами! У меня как будто 9 детей. И я всех их люблю, хотя они такие разные… Вот так я и добиваюсь уверенности в своей торговле! Я использую симуляции, но с осторожностью. Они помогают мне составить представление о том, чего я могу ожидать от системы в целом. Я не одержим точными значениями. — Это интересно! Я никогда не думал об этом в таком контексте… На старших таймфреймах нужно стремиться к хорошему соотношению прибыль/риск. При этом не нужно ждать от такой торговли винрейта в 60-70%. Это слишком много! Но при высоком соотношении прибыль/риск даже 40% более чем достаточно. — Если бы я увидел, что какая-то долгосрочная трендовая стратегия имеет винрейт в 60%, причем на выборке в тысячи сделок, я бы сразу подумал: что-то не так. Где-то ошибка – либо в коде, либо в ценовых данных! Я просто не поверил бы в то, что вижу, и начал бы искать проблему. — Да, это разумно! А в краткосрочных стратегиях, которые обладают чуть более высоким винрейтом, вы стремитесь к максимизации оборота. Это интересно! Думаю, эта информация пригодится не только системным трейдерам, но и разработчикам дискреционных стратегий. Если вы торгуете внутри дня, стоит сосредоточиться на винрейте, а если в долгосрок, надо стремиться к повышению соотношения прибыль/риск. Крутая идея! Я хотел бы обсудить еще один концепт из вашей книги – общий риск портфеля. Не могли бы вы рассказать, как вы подходите к определению риска – не конкретных позиций, а общего риска портфеля? — Этим аспектом мне пришлось озаботиться в те времена, когда я торговал на средства инвесторов! В этой сфере твои торговые результаты изучают самым тщательным образом со всех возможных углов. Я заметил, что все просто одержимы просадками, и задумался – а чем они обуславливаются математически? Скажем, у меня открыто по фьючерсным рынкам 26 позиций. И предположим, что все они пошли в моем направлении, и я сделал кучу денег. Отличный месяц! Или даже два. Но рынок двигается вверх так быстро, что мои стопы за ним не успевают. Расстояние от максимума постоянно растущей цены до моих стопов становится все больше. Раньше портфельный риск по этой стратегии составлял 8%. Теперь, когда цена выросла, он поднялся до 15% или 16%. Лично я для себя определил уровень в 17%! Это – произвольное решение, я просто подумал, что 17% – хорошая отметка. Немного меньше 20%! Если вдруг произойдет резкий откат и я вылечу из рынка по стопу, я готов потерять 17%, не больше. Конечно, этот пример подразумевает стопроцентную корреляцию между рынками. Обычно она меньше, и для меня это выгодно – все 17% я, скорее всего, не потеряю. Но такое может случиться во время кризиса – когда рынок вдруг резко разворачивается, когда разоряется какой-нибудь банк, когда начинается какая-то война… Или когда Саудовская Арабия перекрывает вентиль! Может случиться все что угодно, даже очередная пандемия… В подобных ситуациях корреляция между рынками нередко доходит до 1.0 или -1.0. Я называю это «шагать в ногу». Этот термин мы придумали в Trendstat – специально для описания подобных условий… Обычно они длятся несколько дней, реже – неделю. Когда рынки «идут в ногу», они все двигаются в вашем направлении – или против вас! Одновременно. Это вызывает огромные колебания чистой стоимости активов. Интересно вот что… Вы можете сколько угодно рассчитывать корреляции, но когда случается кризис, все рынки начинают двигаться с корреляцией в 1.0 или -1.0, и ценность ваших работ по корреляциям вылетает в трубу. На истории все может выглядеть идеально, но в действительности в такой ситуации дела нередко идут не очень-то хорошо. Так что я всегда по умолчанию предполагаю, что корреляция равняется 100%. Я знаю, что не потеряю более 17% от эквити. Если риск выходит за эту отметку, я срезаю по чуть-чуть с каждой своей позиции – пропорционально их размеру! До тех пор, пока риск не опустится ниже 17%. Это позволяет математически снизить грядущую просадку. Рано или поздно просадка обязательно случится! Причем тогда, когда все рынки обновят максимумы и ваши позиции выйдут в огромную прибыль. Вы будете делать просто невероятное количество денег… Именно в этот момент у вас начнется просадка. В общем, нужно контролировать риск не только отдельных позиций, но и общий риск портфеля. Это поможет вам немного снизить предстоящую просадку… По крайней мере, ее начало. — Идеально! И этот показатель в 17%... Он мне хорошо подходит. Если мне удается в коррекции ограничить просадку 10-15% от счета, я чувствую, что мне удалось проделать хорошую работу. Я смог сохранить достаточно капитала, чтобы извлечь выгоду из следующего тренда… Да, это интересно! Давайте вернемся к теме разработки стратегий. Используете ли вы для этого искусственный интеллект? Или предпочитаете придерживаться обычных индикаторов и не отклоняться от своего личного подхода, на который вы потратили несколько десятилетий?.. — В Trendstat мы пробовали заигрывать с ранними версиями ИИ... Мы пытались применять их для распознавания паттернов. Для этого нам пришлось собрать огромную базу исторических данных. Нам едва хватило компьютерных мощностей того времени. Мы загружали в модель определенные рыночные движения и то, что произошло после них, и программа выявляла «паттерны», если их можно так назвать… Далее компьютер смотрел на происходящее в настоящий момент и определял: паттерн сегодняшнего дня совпадает с паттерном №317 из базы данных, в 67% случаев после него происходит вот это… Мы обнаружили любопытную, но, пожалуй, вполне логичную тенденцию. Со временем вероятность отработки паттернов стремилась к 50%! В какие-то годы она была выше, в какие-то – ниже, но в среднем результат получался случайным. То есть вся эта работа оказалась бесполезной. Из-за этого я немного разочаровался в ИИ, и мы перестали работать в этом направлении. Недавно я спросил у ChatGPT, кто такой Том Бассо. И получил ответ! «Управляющий из хедж-фонда, мани-менеджер» и так далее… ChatGPT сказал, что Trendstat работает с клиентами со всего мира и имеет в управлении до 600 миллионов долларов. Именно «имеет»! А не «имел». А ведь я уже 20 лет на пенсии! Этот нюанс ChatGPT упустил. Был и еще один. ChatGPT рассказал о моих старых книгах, но ничего не сказал о новой! Эта информация для него слишком нова. Уверен, через полгода, когда «Всепогодный трейдер» станет бестселлером в четырех категориях, ChatGPT обратит на это внимание и обновит свой ответ. Но пока он этого не знает! На мой взгляд, ИИ – это всего лишь умная программа, которая анализирует интернет, статьи, книги и так далее, а потом формирует из этого огромную облачную базу данных. Она хороша настолько, насколько хороша ее база данных и все те сайты, которые она использует… ChatGPT описал меня достаточно точно. Но не идеально! Как мне кажется, в этом и заключается проблема ИИ, в том числе и в контексте трейдинга. Не думаю, что ИИ – это панацея… И не думаю, что ему по силам делать кое-что из того, что делаю я – креативный человек. Используя креативность, я создаю код для своих стратегий, который удовлетворяет моим потребностям. Я не стал бы полагаться в этом на ИИ… Начать хотя бы с того, что если все будут использовать один и тот же ИИ, они будут получать одни и те же торговые рекомендации! Разве такая торговля будет работать? Если все будут покупать, кто будет продавать?.. Не знаю, по-моему, в этом просто нет смысла. — Да, как вы сказали, ИИ может упускать определенные нюансы… Что повышает рандомность и риски системы. Так что его работа требует строго контроля и надзора. Да, логично! Уверен, сейчас разрабатывается немало систем ИИ. Я слышал, Джим Саймонс добился в этом направлении больших успехов. Но вы решили сосредоточиться на своем круге компетенции и извлечь из него максимум… — Если вы попросите ИИ написать на C# код для индикатора каналов Кельтнера – это совсем другое дело! И другая задача. У нее есть конечное количество потенциально правильных решений. Если вы дадите ИИ определенные переменные и попросите его написать конкретный код… Он вполне может создать для вас работающий индикатор. Это – хороший вариант использования ИИ! Но скармливать ему информацию по фондовому рынку и просить предсказать, что будет дальше… Нет, я не фанат этого подхода. — Ясно! Возвращаясь к теме разработки… Хочу задать такой вопрос: как думаете, если человек хочет заняться системным трейдингом, но при этом не имеет торгового опыта, стоит ли ему сначала позаниматься дискреционной торговлей? Получить опыт, попрактиковаться в риск-менеджменте и так далее… Или это не так уж важно, и можно сразу начинать с системной торговли? — Мне кажется, что в идеале разрабатываемые вами системы должны подходить вашему характеру и использовать ваши экспертные знания. Я знаю немало трейдеров, которые после закрытия бирж столкнулись с необходимостью переучиваться. Я застал те времена, когда все ордера размещались в рынке через биржевые ямы! Все кричали друг на друга, махали руками и так далее… Теперь все это полностью компьютеризировано. Когда начался переход на электронную торговлю, биржевым трейдерам пришлось переучиваться. И, надо сказать, они выглядели, как рыбы, вытащенные из воды… Многие умудрялись зарабатывать в ямах, наблюдая за тем, что делает какой-нибудь условный Джо – и повторяя за ним. Или входя против него. Кроме того, в биржевых ямах были не только зрительные подсказки, но и звуковые. Если уровень шума поднимался, это означало, что активность рынка, возбужденность его участников и ликвидность растут. Трейдеры обладали определенными экспертными знаниями, которые оказались бесполезны, когда им пришлось пересаживаться за компьютеры. Компьютерный трейдинг требует совершенно иного набора навыков. Вы не слышите никакого шума – за исключением лайт-джаза или что у вас там играет на фоне [смеется]. Думаю, все трейдеры рано или поздно осознают, насколько это важно – понимать свой набор навыков и то, что вам по-настоящему нравится делать. Если все сутки в вашем распоряжении и вам нравится наблюдать за рынками, тогда дискреционный трейдинг подойдет вам гораздо больше, чем человеку вроде меня! Я недавно переехал в горы и затеял ремонт, так что дел у меня по горло. Поэтому я и хочу тратить на торговлю только 15 минут в день. Это было бы просто прекрасно!.. И, опять же, я – технарь, инженер… Я хорошо разбираюсь в математике, компьютерных науках, логике, технологических процессах. Все, что касается торговли, я спроектировал так, чтобы это максимально подходило моей ситуации, моему набору навыков, моему характеру. Всему! Я постарался сделать так, чтобы все, что я делаю, подходило мне идеально! Как хорошо сидящие перчатки. Если мы говорим о человеке, который не понимает, как работают компьютеры, не имеет математических навыков, о человеке, который пришел с биржи и который теперь вынужден торговать, используя каналы ценового шума, Кельтнера и так далее… Он просто этого не поймет. Он будет испытывать сильный дискомфорт. Вероятно, ему не стоит этим заниматься. Так что, как я и сказал, все сводится к тому, что вам нужно оценить свою личную ситуацию, свои цели, свой «личный инвентарь», как я это называю – все о себе! Всю свою жизнь. Это должно направить вас к тому, чем вы хотите заниматься в торговле. Сделайте это, и вы сэкономите себе массу времени. И не пытайтесь никого копировать! Все допытываются, какие переменные я использую. Они спрашивают – так, значит, нам нужно здесь закупиться?.. Нет! Вам не нужно ничего делать! Тут закупится Том, а вы делайте, что хотите! Это ваши деньги! Вы можете сменить индикатор, вы можете использовать период 10 дней, а не 9, если вам так комфортнее. Мне все равно! Нет какого-то закона, предписывающего всем использовать переменную в 10, в 21 или в 50 дней. Думаю, пытаться копировать каких-то успешных трейдеров – это ошибка. Полезно знакомиться с их концептами, психологическими приемами, подходами. Но копировать их параметры, если они вам не подходят, просто бесполезно и, возможно, даже контрпродуктивно. Если вы пытаетесь делать то, на что вы не способны, или то, что вызывает у вас дискомфорт… Вы только все для себя усложните. Так что для начала вам нужно разобраться, что вы за человек. Это значительно облегчит вам задачу. — Да, согласен на 100%! Думаю, это очень важный момент. Последняя тема, которую я хотел бы с вами обсудить – разные коэффициенты, упомянутые вами в книге: коэффициент Сортино, коэффициент Шарпа и ваш коэффициент комфорта ETR [Enjoy The Ride, «наслаждайтесь поездкой»] – он мне очень понравился! Можете рассказать о них? Как с их помощью можно оценить эффективность системы? — Я – большой фанат соотношения доходность/риск. Многие сосредотачиваются только на прибылях. Рано или поздно таким людям придется столкнуться с крупной просадкой. Если повезет, им хватит стойкости, чтобы не отклониться в этот момент от своей системы и получить высокую прибыль… Но я привык учитывать не только доходность системы, но и ее риски – еще с тех времен, когда торговал на средства инвесторов. Клиенты ведь постоянно беспокоятся о рисках… Поэтому контроль соотношения доходность/риск стал для меня целью №1. Я постоянно проводил исследования, пытаясь увеличить его. Самый известный коэффициент, оценивающий доходность системы по отношению к риску – коэффициент Шарпа. Учитывая его формулу… Остается только гадать, зачем его кто-то использует. Особенно во фьючерсной торговле, где в основном используются направленные позиции! Фондовые рынки ходят и вверх, и вниз, но коэффициент Шарпа считает, что риск при этом одинаковый?.. Это просто нелепо. Сортино в этом плане чуть лучше. В этом коэффициенте для расчета риска учитываются только негативные стандартные отклонения, что намного логичнее. Еще есть коэффициент MAR, отражающий среднюю доходность по отношению к максимальной просадке. Но максимальная просадка – это такая штука, которая случается только один раз в истории! И если она у вас уже случилась… Получается, в плане этого коэффициента вы будете «запятнаны» до конца жизни – математически. Что немного странно! Еще есть соотношение доходность/средняя просадка. Окей, это уже немного лучше, чем MAR, ведь просадка учитывается средняя… Правда, это немного обесценивает важность худшей просадки. Но, по крайней мере, если большинство ваших просадок не так уж плохи, коэффициент это покажет. Со временем большое количество мелких просадок начинает затмевать отдельные крупные, и ты думаешь – окей, все не так уж и плохо! Но я пошел еще дальше. Я задался вопросом: что именно клиенты обычно одобряют и не одобряют в моих результатах? Я решил назвать это «коэффициент комфорта ETR». Потому что для клиентов нет ничего важнее комфорта! А комфорт они испытывают тогда, когда вы делаете деньги. Так что я измерил все свои прибыльные дни – сколько я зарабатывал от старта до нового максимума кривой доходности?.. Прибыльные дни – это комфортно! Получившийся результат лег в основу одной из частей моего соотношения. Еще я попробовал учесть, с какой отметки просадка начинает нервировать клиентов. Когда она доходит до 5%, они начинают более внимательно следить за вашей торговлей. До 10% – можете быть уверены, они за ней следят. А если больше… На определенной отметке они начинают ненавидеть происходящее и задумываются об увольнении управляющего. Это уже дискомфорт! В итоге я создал коэффициент, учитывающий соотношение всех комфортных дней ко всем дискомфортным. Чем оно выше, тем лучше! На самом деле, большую часть времени мы, трейдеры, проводим в просадке. Обновление максимума доходности – явление не такое уж частое. Поэтому умение поддерживать просадки на низком уровне и быстро закрывать их очень полезно – как в принципе, так и для моего коэффициента комфорта ETR. Его значение само по себе не так уж важно. Важно то, растет оно или падает. Если мне удалось повысить его с 0.317 до 0.38 – это хорошо! Это улучшение. Если я смогу повысить его до 4 или 5 – еще лучше! С помощью этого показателя можно сравнивать разные стратегии и выявлять, какие временные периоды были наиболее благоприятными для разных подходов… Но для меня важнее то, что этот коэффициент отражает те нюансы, которые волнуют трейдеров и инвесторов сильнее всего. Думаю, традиционные коэффициенты – Сортино, Шарп – этого не отражают. Шарп мне нравится меньше всех. Сортино и MAR – это, пожалуй, самые популярные коэффициенты. Многие трейдеры учитывают их во время симуляций. Но если вы сможете запрограммировать коэффициент комфорта ETR, вы получите дополнительный и более точный показатель. Когда я провожу симуляции на истории, я всегда стараюсь максимизировать соотношение доходности к риску. Я раз за разом задаю себе вопрос, как этого можно достичь… Зачем я использую несколько стратегий? Ради диверсификации! Потому что это позволяет снизить общий знаменатель – риск! Ведь маловероятно, что все стратегии одновременно войдут в просадку. Конечно, иногда это немного снижает доходность, но общий знаменатель – риск – гораздо важнее. Его нужно поддерживать на минимально возможном уровне. Неважно, насколько большой окажется доходность. Главное – контролировать риски. Потому что это – главный способ максимизировать соотношение доходности к риску! Настолько, что вы сможете стать всепогодным трейдером. — Идеально! Том, думаю, это – отличный момент для того, чтобы завершить наше интервью! Это очень важный момент. На нем и закончим. На мой взгляд, коэффициент комфорта ETR хорош еще и тем, что его можно подогнать под себя, под свои представления о комфортном уровне риска. Это интересно! Хочу спросить, где можно побольше узнать о вас и о вашей системе? Очевидно, у вас есть свой сайт! — Мой сайт – enjoytheride.world! Там собрана масса полезной информации. Ссылки на все мои интервью – ссылку на это я тоже добавлю! Рекомендации по книгам, ссылки на различные ресурсы, в том числе и по фьючерсной торговле… Если кто-то интересуется торговлей на средства инвесторов, там есть информация по работе с NFA и CFDC. А еще – всякие философские вещи. Моя хеджинговая стратегия там тоже подробно расписана. Ссылки на все мои книги, включая последнюю… Не знаю, что еще сказать! Там действительно собрана масса информации. Еще можете подписаться на меня в соцсетях. В твиттере у меня, кажется, около 50 000 подписчиков… Мой ник – @basso_tom. Убедитесь, что ввели правильно! Есть много фейковых аккаунтов, моих друзей не раз пытались обмануть. Будьте осторожны! Хуже всего ситуация обстоит с фейсбуком. Этот сервис ничего не предпринимает для борьбы с моими фейковыми аккаунтами. Твиттер в этом плане немного получше. После того, как его выкупил Маск, фейковых аккаунтов там стало гораздо меньше. Все ссылки на мои аккаунты есть у меня на сайте. — Обязательно добавлю ссылку на него в описание! Том, еще раз спасибо, что уделили нам время! Я всегда узнаю от вас что-то новое. Ценю это! Уверен, как и наши зрители! Если да – ставьте лайк и подписывайтесь на канал! Спасибо еще раз, Том, было весело! — Да, Ричард, было здорово! Давайте как-нибудь повторим! — Звучит здорово! Ладно, больше спасибо, что подключились! Берегите себя, увидимся в следующих видео!

-