Поиск сообщества

Показаны результаты для тегов 'риск менеджмент'.

Найдено: 1 результат

-

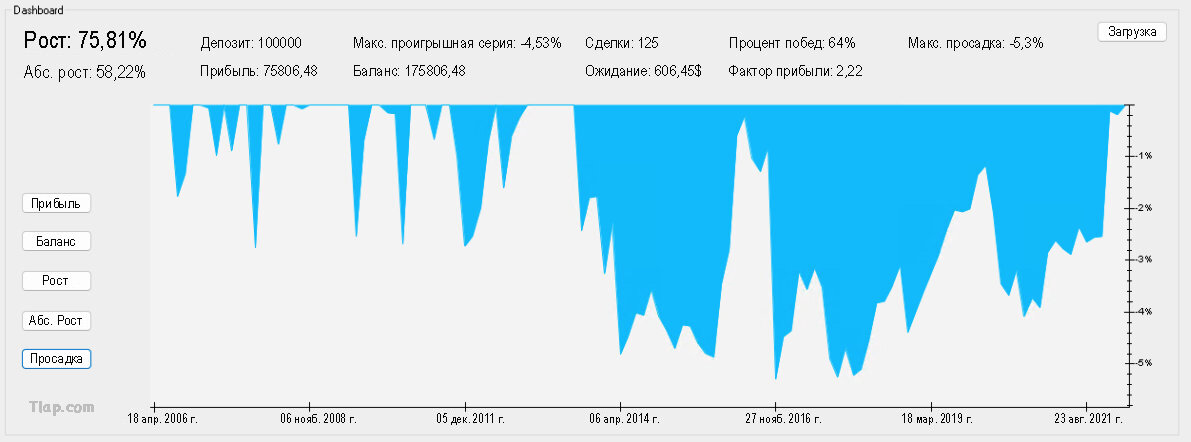

Психология торговой просадки: как анализировать серии убыточных сделок На заре своей торговой карьеры я испытывал страшные разочарования во время просадок. Как только я попадал в просадку, я сразу же думал, что моя торговая стратегия перестала работать, и переходил к новой стратегии. Но это последнее, что должны делать трейдеры. С тех пор я многому научился и хочу помочь вам избежать этой ошибки, показав инструменты и методы для правильного преодоления естественных сомнений, связанных с просадкой. Психология оптимальной торговой просадки заключается в максимально объективном изучении. Сначала оцените, находится ли просадка в пределах приемлемых параметров вашей торговой стратегии. Если нет, сделайте обзор своих данных, чтобы выяснить, почему она произошла, и найдите пути, как ее исправить. В этой статье я детально расскажу обо всём, что касается просадок. Просадки являются неизбежной частью торговли, и ими трудно управлять. Однако то, как вы реагируете на просадку, может оказать существенное влияние на ваш успех. Поэтому, если вы хотите стать более последовательным трейдером и меньше беспокоиться о своих просадках, вы должны знать следующее. Понимание просадок в трейдинге Во-первых, важно понимать определение просадки, потому что это может уменьшить психологическое воздействие убытков. Понимание того, что такое просадка, позволяет объективно понять, нужно вам беспокоиться о серии убытков или нет. Определение просадки и ее важность Термин «просадка» используется для описания снижения торгового счёта от его пикового значения до минимума перед восстановлением до нового пикового значения. Это важная концепция в трейдинге, потому что она помогает трейдерам понять риски, связанные с их торговыми стратегиями. Просадки обычно измеряются в процентах от пикового значения капитала на счёте. Например, если счёт трейдера имеет пиковое значение $ 10 000, а затем снижается до $ 8 000, то просадка составляет 20%. Важно отметить, что просадки – это не то же самое, что убытки. У вас может быть несколько убытков на пути к новым максимумам баланса вашего счета. Таким образом, наличие нескольких убытков – это нормально, если у вас есть правильно протестированная торговая стратегия. Измерение просадки: максимальная просадка и ее продолжительность Максимальная просадка – это наибольшее снижение баланса торгового счёта от пика до самой низкой точки перед его новым максимумом. Это важный показатель, который трейдеры используют для оценки риска своих торговых стратегий. Максимальная просадка рассчитывается в процентах или в долларах от пикового значения капитала. Но гораздо полезнее выражать её в процентах. Максимальную просадку рассчитать легко. Просто посмотрите на график своей доходности в процентах и найдите самое большое падение от максимума до минимума. Если хотите получить более точную информацию, вы можете экспортировать свой торговый журнал в Excel и использовать данную формулу. Существует также специальное ПО, которое может показывать статистику вашей торговли в режиме реального времени и бэктестирования. Вот пример такого ПО от NakedMarkets. Просадки также могут измеряться по продолжительности, которая представляет собой промежуток времени между пиком и минимумом вашего капитала. Продолжительность просадки может значительно варьироваться в зависимости от вашей стратегии и рыночных условий. У краткосрочных трейдеров могут быть более частые и короткие просадки, в то время как долгосрочные трейдеры получают длительные просадки. Таким образом, важно понимать как величину, так и продолжительность ваших обычных просадок по причинам, о которых я расскажу чуть позже. Влияние на просадки кредитного плеча, волатильности и риска в сделке Кредитное плечо и волатильность – два фактора, которые могут оказывать существенное влияние на просадки на счёте трейдера. Используемое вами кредитное плечо будет увеличивать прибыль и убытки на вашем счёте, что может привести к значительным просадкам. Во многих случаях простое снижение кредитного плеча или риска в сделке может сделать вашу просадку более терпимой. Среди трейдеров бытует распространённое заблуждение, что если увеличить риск в сделке, то это увеличит сумму прибыли, которую приносит торговая стратегия. Это не так. Зачастую к лучшим результатам будет приводить именно снижение (а не повышение) кредитного плеча или риска в сделке, потому что вы не будете переживать по поводу результата и с меньшей вероятностью будете совершать иррациональные действия. Волатильность тоже может влиять на просадки, увеличивая частоту и серьёзность рыночных движений. Рынки с высокой волатильностью могут приводить к значительным просадкам, особенно если стратегия трейдера не соответствует рыночным условиям. Таким образом, важно понимать, выигрывает ли ваша стратегия от волатильности или волатильность ей только вредит. Психологическое воздействие просадок Просадки являются неизбежной частью торговли и могут оказывать на вас значительное психологическое воздействие. В этом разделе мы рассмотрим эмоциональные реакции на убытки, когнитивные искажения в период просадки и влияние стресса на процесс принятия решений. Эмоциональные реакции на убытки Во время просадки можно столкнуться с широким спектром эмоций, таких как страх, жадность, разочарование и досада. Спровоцировать просадки может, например, поражение в школьном чемпионате по борьбе или увольнение с работы. Чувство вины и страх перед дальнейшими убытками могут привести к тому, что трейдеры станут чрезмерно осторожными, а это, в свою очередь, приведёт к тому, что они начнут упускать потенциальные возможности. С другой стороны, жадность может заставить вас пойти на ненужный риск в попытке быстро возместить убытки. Важно признать эти эмоции и управлять ими, чтобы они не затуманивали ваше суждение и не приводили к принятию неправильных решений. Первый шаг – научиться принимать свои негативные эмоции, а не убегать от них. Если вы сможете полностью прочувствовать свою эмоцию, она начнёт рассеиваться. В это время можете спросить себя, почему вы так себя чувствуете. Вы даже можете начать получать решения из своего подсознания. Это может показаться странным, но попробуйте. Я использовал этот метод, и он работал много раз. Когнитивные искажения во время просадки Во время просадки трейдеры могут испытывать когнитивные искажения, оказывающие влияние на процесс принятия решений. Например, склонность к подтверждению собственной точки зрения может заставить трейдеров искать информацию, подтверждающую их убеждения, и игнорировать информацию, которая им противоречит. Аналогичным образом склонность к неприятию убытков может привести к тому, что трейдеры будут чрезмерно сосредоточены на том, чтобы избежать убытков, а не на поиске прибыли. Такие предубеждения могут привести к упущенным возможностям и плохим торговым решениям. Стресс и принятие решений в трейдинге Торговля может быть стрессовой деятельностью, и периоды просадки усугубляют этот стресс. Стресс может влиять на процесс принятия решений и приводить к импульсивным и иррациональным решениям. Очень важно контролировать свой уровень стресса, делая перерывы, практикуя техники релаксации и поддерживая здоровый баланс между работой и личной жизнью. Также изучите, какой контент вы потребляете ежедневно и с кем общаетесь. Негативные новостные программы и стрессовая музыка могут усугублять стресс. То же самое относится и к негативным людям. Узнайте, как свести к минимуму влияние этих вещей на вашу жизнь, и вы сможете резко снизить свой уровень стресса. Я бы также предложил поместить трейдинг в контекст и увидеть более широкую картину. Риск-менеджмент и смягчение последствий риска Разработка эффективного торгового плана является краеугольным камнем успешной торговли. Торговый план включает в себя набор правил и рекомендаций, диктующих подходы к рынку. План должен основываться на вашей толерантности к риску, целях и стиле торговли. Прежде чем рисковать реальными деньгами, всегда тестируйте торговый план на исторических данных. Затем придерживайтесь своего плана. Важность определения размера позиции и ордеров стоп-лосс Определение размера позиции – это процесс определения соответствующего количества акций, лотов или контрактов, которыми вы будете торговать, основываясь на размере счёта, торговой стратегии и толерантности к риску. Ордера стоп-лосс являются важным инструментом управления рисками. Они позволяют ограничить убытки, автоматически закрывая сделку, когда она достигает заданного ценового уровня. Конечно, не все стратегии нуждаются в стоп-лоссе, но большинство трейдеров будут в выигрыше от его применения. Если у вас небольшой счёт, вам следует рассмотреть возможность использования нанолотов. Это отличный способ управления рисками. Понимание параметров вашей торговой стратегии Одна вещь, которой уделяют мало внимания в Интернете – это бэктестирование торговой стратегии, чтобы понимать максимальную историческую просадку. Это крайне важно, потому что если текущая просадка находится в пределах обычной исторической просадки в рамках вашей торговой стратегии, то вам, вероятно, не о чем беспокоиться. Конечно, вы всегда должны следовать своему торговому плану. Но если вы не отклоняетесь от торгового плана, то вам не стоит волноваться из-за нормальной просадки. Знание максимальной исторической просадки может снять с вас большое давление и позволит лучше чувствовать себя в процессе торговли. Оптимизируйте свои показатели риска и мани-менеджмент Ещё одной областью управления рисками и психологии торговли, которой не уделяется достаточного внимания, является концепция адаптации максимальной просадки к вашей личности. Предположим, что некий супертрейдер X говорит вам, что вы должны рисковать 2% в сделке при использовании его торговой стратегии. Он успешный трейдер, поэтому вы следуете его рекомендации. Но просадки при таком риске в сделке могут составлять более 60%. Большинство трейдеров не могут справиться с таким уровнем просадки, поэтому бросают эту стратегию, даже несмотря на то, что она со временем приносит очевидную прибыль. Многие трейдеры-новички не понимают, что стратегия может работать очень хорошо, если просто снизить риск в сделке. Естественно, они не будут зарабатывать столько же денег, сколько зарабатывает супертрейдер X, но они, возможно, намного лучше справятся с просадками. Возможно, они снизят свой риск в сделке до 0,5%, и их максимальная просадка станет 27%. Для большинства людей это гораздо более терпимая цифра. Следовательно, чтобы заработать деньги, вам просто понадобится бо́льший размер счёта. Вы сможете выявить максимальную историческую просадку, протестировав свою торговую стратегию на максимально возможном количестве исторических данных. Затем подключите свои сделки к симулятору Монте-Карло, чтобы получить максимальную просадку во многих симуляциях. Если вы сможете жить с этой максимальной просадкой, тогда отлично: ваша стратегия хорошая. Однако, если максимальная просадка выходит за рамки вашего уровня комфорта, вы можете внести в этот калькулятор рисков результаты своего бэктестирования, и получите сумму, которой можно рисковать в сделке, чтобы при просадке не потерять больше комфортного для вас уровня. Таким образом, если вы хотите иметь максимальную просадку 27%, внесите это значение в калькулятор вместе с другими статистическими данными из вашего бэктестирования, и он покажет, какой суммой вы должны рисковать в сделке для достижения своей цели. Стратегии восстановления и роста Теперь, когда вы понимаете ключевые концепции, связанные с просадками, и какое влияние они могут оказывать на вас, давайте рассмотрим некоторые возможные решения, если вы окажетесь в просадке. Если вы будете следовать этому логическому процессу, то начнёте понимать, как можно свести к минимуму влияние просадок на вашу торговую психологию. Просадка может быть нормальной Первое, что нужно учитывать – является ли ваша текущая просадка нормальной. Если она находится в пределах параметров вашего бэктестирования и результатов моделирования по методу Монте-Карло, то вам, вероятно, не о чем беспокоиться. Просто не забудьте дважды проверить, строго ли вы следовали своему торговому плану. Если вы строго соблюдали свой торговый план и текущая просадка меньше, чем историческая максимальная просадка, то вам нечего волноваться. Всё хорошо, расслабьтесь и продолжайте торговать в соответствии со своим планом. Ваша торговая стратегия перестала работать? Но если текущая просадка больше, чем максимальная историческая просадка, то пришло время провести некоторый анализ. Вы должны задаться следующим вопросом: «Моя стратегия перестала работать или это просто нестандартная ситуация?» Например, вышло некое новостное событие, происходящее раз в жизни, которое неожиданно подействовало на рынки. Если это так, то ваша стратегия, вероятно, по-прежнему хороша, но вам следует подумать о том, как смягчить такие ситуации в будущем. С другой стороны, если вам кажется, что ваша стратегия перестала работать, то есть 2 вещи, которые вы можете сделать, чтобы выяснить, действительно ли она перестала работать: Уменьшите риск в сделке Торгуйте только на демо-счёте Продолжайте торговать по своей стратегии, потому что вам нужно увидеть, вернутся ли ваши результаты в нормальное русло. Но если просадка продолжает расти, это может быть признаком того, что ваша стратегия перестала работать, и вам, возможно, придётся пересмотреть свою стратегию или вообще отказаться от неё. Психологическая готовность и эмоциональный контроль Поддержание психологической готовности и эмоционального контроля имеет важное значение для восстановления после просадок. Трейдеры, эмоционально реагирующие на убытки, могут принимать импульсивные решения, приводящие к ещё бо́льшим убыткам. Важно иметь позитивное мышление и чёткое понимание рисков, связанных с торговлей. Одна из эффективных стратегий поддержания эмоционального контроля заключается в том, чтобы быть уверенным, что вы находитесь в оптимальном психическом состоянии для торговли и делаете частые перерывы для расслабления в течение дня. Даже если вы не торгуете, просто сделайте перерыв – это простой способ сосредоточиться и получить больше удовольствия. Вы не должны всё свое время уделять только одному трейдингу. Заключительные мысли по психологии оптимальной торговой просадки Будучи трейдерами, мы получаем прибыль за то, что имеем дело с неопределённостью. Если вы предпочитаете определённость, найдите работу с 9 до 5. Но если вы действительно хотите построить успешную карьеру в трейдинге, то вам следует согласиться с тем, что просадки неизбежны. Положительным моментом является то, что просадки дают ценный опыт обучения. Анализируя причины просадки, вы можете определить области для совершенствования и разработать более эффективные торговые стратегии на будущее. Чтобы извлечь уроки из просадок, обязательно определите основную причину ваших убытков. Это подразумевает анализ торговых данных, пересмотр торговых решений или получение обратной связи от других трейдеров. После выявления первопричины вы можете разработать стратегии для решения проблемы. Есть ли проблема вообще? Понимайте свою торговую стратегию, ведите записи и поддерживайте позитивное мышление, и вы дадите себе лучший шанс быстро выйти из просадки. Переведено специально для Tlap.com, Хью Кимура

-

- 6

-

-

-

- хью кимура

- психология

- (и ещё 2 )

.png.3377f2e247374100c01c51eca7fc9e5e.png)