Поиск сообщества

Показаны результаты для тегов 'питер брандт'.

Найдено: 11 результатов

-

Питер Брандт - Достижение долгосрочного успеха в торговле Ссылка на оригинал Питер: …Мне нравится название вашего подкаста! Crowded Market Report [возможные варианты перевода – отчет о переполненном рынке, репортаж с переполненного рынка]… Здорово! Джейсон: Спасибо! Итак… Сегодня 7 марта 2024 года, я – Джейсон Шапиро, и это подкаст Crowded Market Report. Сегодня я имею удовольствие – нет, честь! – беседовать с мистером Питером Брандтом. Питер – своего рода легенда трейдинга. Я очень рад, что он согласился с нами поговорить – думаю, у нас получится крутое интервью! Что мне по-настоящему нравится, так это то, что Питер занимается торговлей уже очень давно. Его опыт просто огромен, а опыт – штука уникальная, заменить его нечем. За свою карьеру Питер добился больших успехов – и совершил массу ошибок. Наши подходы отличаются. Он придерживается пробойной, импульсной технической торговли – совершенно не мой метод! В чем-то он прямо противоположен моему подходу. Но когда я читал главу о нем в Магах рынка, я заметил: то, о чем он рассказывает – вещи, которые делают человека успешным трейдером – полностью совпадает с тем, что обычно рассказываю я! Несмотря на тот факт, что наши процессы очень, очень сильно отличаются. Меня это радует! Как и возможность поговорить с трейдером, подход которого сильно отличается от моего. Потому что именно так я обучаюсь! Питер, рад, что вы здесь, спасибо, что пришли! Питер: Джейсон, строго говоря, чтобы человек стал легендой, он должен сначала умереть! Не торопите, я и так достаточно стар! Джейсон: Хорошо, выражусь иначе – живая легенда! Надеюсь, надолго. Питер: Не знаю… Вам, наверное, пятьдесят с чем-то? Джейсон: Пятьдесят шесть. Питер: Вы – такой молодой парень! Даже не верится. Джейсон: Ну, не знаю. Я воспринимаю возраст в контексте того, сколько человеку осталось. И в этом плане… Я очень стар! Потому что не думаю, что я долго протяну. Питер: Я ощущаю примерно то же, но… Я-то стремительно приближаюсь к отметке в восемьдесят лет! Джейсон: Вы молодец! Питер: Да, я родился всего через два года после окончания Второй мировой… Джейсон: Впечатляет! Питер: А свою первую сделку по фьючерсам я провел летом 1974 года. В этом году ей исполнится 50 лет! Причем эта сделка была по серебряным монетам – серебро тогда еще не торговалось! Джейсон: Круто! Опыт ничем не заменишь. Я недавно обсуждал с одним знакомым своего приятеля-трейдера, который, наверное, даже старше вас, он торговал на AMEX… Он мне говорит: «Рон так хорошо торгует, потому что он…». Бла-бла-бла! А я – послушай-ка меня, Рон так хорошо торгует, потому что он торговал еще 60 лет назад на AMEX! Ничто не может заменить 60 лет опыта! Опыт важен в любом деле, без него никуда. Я всегда говорю: интуиция – производная опыта. Человек не рождается с интуицией. Она появляется с опытом. Так что опыт ничто не заменит! Уверен, к вам это тоже относится. Вашему опыту замены нет! Питер: Да, я торговал на бирже с парнями, которые родились еще до ревущих двадцатых! Среди трейдеров ям можно было найти ветеранов первой мировой [смеются]! Да, возраст у меня приличный! Джейсон: Двадцатитрехлетние парни, которые днями напролет торгуют опционы нулевого дня, сейчас выключили это интервью – «все, хватит с меня этих старых пердунов!» Но мы все равно продолжим! И постараемся поделиться с вами крупицами мудрости, которые нам удалось собрать за годы трейдинга. Позвольте начать с такого вопроса… Что нужно, чтобы зарабатывать деньги трейдингом? Питер: Ох, какой масштабный вопрос!.. Пожалуй, первое, что нужно сделать – это перестать терять деньги. И я говорю не о крипте… Эти ребята, скупающие крэк-коины… Они за год увеличивают свой депозит в 50 раз и начинают считать себя гениями. Крипта многое изменила. Теперь приходится уточнять, о какой эпохе мы говорим – до появления крипты или после. Отвечу так, как будто мы до сих пор находимся в эпохе до крипты, потому что, честно говоря, я считаю, что вся эта молодежь, которая сейчас делает на крипте огромные деньги… Она в итоге их потеряет. Ну, многие из них. Не потеряют их только те, кто разберется, как это правильно делается. Итак, прежде чем пытаться заработать деньги, нужно сначала научиться их не терять. Как защитить свою гору фишек? Как ограничить свои убытки? Я всегда говорю: приготовьтесь к тому, что вы совершите массу ошибок. Вы пытаетесь взобраться на очень крутую стену. Освоить это дело будет нелегко. Делать деньги на рынках просто. Сложно сохранить их! С этого и надо начинать. Если, конечно, вы не купили какой-нибудь сумасшедший альткоин, который вырос с 20 центов до 20 баксов… Но сейчас я обращаюсь не к этим людям. Я обращаюсь к тем, кто хочет заниматься торговлей в течение долгого времени. Есть «гении», которые добиваются успеха за один, два, три года. Но такие люди на меня особого впечатления не производят. Впечатление на меня производят трейдеры-марафонцы, которые занимаются этим делом уже очень давно. Они отдают себе отчет, что трейдинг – это их дело, их источник заработка, их карьера. Они хотят заниматься им сейчас, и они будут хотеть заниматься им через двадцать лет. Они хотят зарабатывать им на жизнь и хотят выстраивать свой капитал. Такие трейдеры бегут не спринт, а марафон. А в марафоне… Если ты получаешь убыток – ты его фиксируешь. Ты должен держаться за свой капитал. Потому что тебе потребуется от трех до пяти лет только на то, чтобы напасть на след подхода, к которому ты в итоге придешь. Исключения случаются, но очень редко. Наверное, менее 1% начинающих трейдеров удается сразу во всем разобраться. Такие люди есть, но их немного. А подавляющее большинство… От подавляющего большинства остается меньшинство, которое после пяти лет получения синяков, порезов и ударов по голове начинает что-то понимать. У таких людей появляется шанс на достижение успеха. Джейсон: У меня ушло десять лет, чтобы разобраться в том, что я пытаюсь делать. По всей видимости, учусь я медленно! Я десять лет делал большие деньги – и терял их, делал – терял… Типичная картина. Рано или поздно я сказал себе: я занимаюсь этим уже десять лет – но опять вернулся на старт… Нужно что-то решать! Если я хочу зарабатывать этим на жизнь, мне нужно сесть и разобраться, что здесь работает – в долгосрочной перспективе! Нет смысла пытаться сделать на этой неделе кучу денег – а на следующей потерять их… Мне потребовалось 10 лет, чтобы дойти до этого решения. Питер: Да, как я уже сказал, свою первую сделку я провел в 1974. 50 лет назад! А мой первый по-настоящему хороший год на рынках, год, когда мне действительно удалось увеличить свой счет и вывести с него какие-то деньги… Это, наверное, был 1980. А 1981 стал годом, когда я получил монструозную прибыль. Семь лет! Семь лет до первого года-монстра. Джейсон: В 22-23 года, когда я только начинал, я получил неудачный опыт – угодил в мощный бычий рынок. Опыт был неудачным, потому что я был молод и глуп. Я просто покупал, используя огромное кредитное плечо, и быстро сделал очень много денег. Это заставило меня поверить в то, что я гений, что я знаю, что делаю... Конечно, все эти деньги я потом потерял. Это было неизбежно. Думаю, хорошо, когда карьера начинается не с прибылей, а с убытков. Потому что так ты сразу понимаешь, насколько опасным может быть это дело. Питер: Да, на Чикагской товарной бирже говорили – первая сделка-две должны быть убыточными! Когда сразу же получаешь большую прибыль, с ней приходят и большие проблемы. Джейсон: Это точно. У меня так и случилось! Поневоле вспоминается девяносто девятый год… Я стараюсь быть «мистером Противоположностью». Я убежден в том, что подавляющее большинство людей в перспективе лишатся своих денег. Поэтому нужно разобраться, что они делают – и постараться встать на противоположную сторону, чтобы забрать деньги, которые они потеряют. Конечно, этот подход не работает в 100% случаев – никакой не работает! Но в целом… В долгосрочной перспективе он неплох. В конце 99 года все хвастались тем, какие огромные деньги они делают, и меня это так бесило! Так что я продавал и продавал… Я знал: для большинства это плохо кончится. Тем не менее, рынок вырос за четыре месяца еще на 50%. Все эти люди действительно сделали кучу денег! Но в итоге… Перематываем в 2002 – они все эти деньги потеряли! Знаю одного парня, который сделал 15 миллионов долларов. При том, что зарплата у него была 60 000 в год... Но в акциях у него было 15 миллионов! И он все это потерял. Но какое-то время дела у него шли просто прекрасно! Я понимал: тем же самым занимаются и многие другие. Тут мы снова возвращаемся к тому, как важен опыт... Сегодня то же самое происходит с акциями Nvidia. Кто-то может подумать: «Мой сосед купил Nvidia и сделал кучу денег, а он долбаный придурок, так что продам эти акции!» Да, ваш сосед рано или поздно потеряет эти деньги. Но это не значит, что не будет периода, когда он будет деньги делать. И чем больше денег он сделает, тем больше потом потеряет. Это – одна из трудностей контртрендовой торговли… Да и торговли вообще. Главное – это терпение. Ты должен быть терпелив. Такие вещи случаются! Потому что они должны случаться. Но их нужно очень терпеливо дожидаться. Иначе рынок вас просто переедет. Питер: Да, на меня сильно повлияла сделка, которую я провел в 76 или 77 году… Не помню, сколько я слил счетов, три, четыре?.. Но я хорошо помню одну отличную прибыль по фьючерсам на сою. Наверное, моя первая достойная сделка. Я рассказал о ней одному знакомому из Cargill, это был умудренный жизнью трейдер… Он взглянул на меня и сказал: «Юнец, держись за эти деньги! Держись за них – ради меня, потому что, возможно, я когда-нибудь их у тебя попрошу». И я такой – вау! Это говорит о многом! Джейсон, я недавно перечитал главу, которую Джек отвел вам в «Магах рынка»… Кстати, поздравляю, что вам удалось войти в их число! Не понаслышке знаю, какие проверки Джек устраивает кандидатам в Маги. Так вот, я прочитал главу о вас… И, должен сказать, мне даже не верится, как много у нас общего! Джейсон: Да, я уже это отметил! И неважно, что наши торговые подходы отличаются. Подход неважен – можно вообще подкидывать монетку! Что важно, так это усвоенные уроки… Вчера я тоже перечитал главу о вас. Подумал, что нужно подчеркнуть моменты, которые мы могли бы с вами обсудить… Но быстро отказался от этой идеи – понял, что мне придется подчеркнуть все интервью! То, о чем вы в нем рассказали – я это тоже усвоил. Все, что я знаю – это именно то, о чем вы рассказали! И узнал я это, честно говоря, из других книг «Маги рынка»! Все успешные трейдеры говорят одно и то же. Питер: Кстати, еще одна наша общая черта – мы оба связаны с фирмой Commodities Corp! Правда, вы вошли с ней в контакт гораздо позже меня… Я тогда взял огромный отпуск от рынков, который продлился с 1995 по 2006. В середине девяностых я столкнулся с ужасным выгоранием… Ужасным! Примерно тогда же Commodities Corp продались Goldman Sachs. Goldman устроили переезд Commodities Corp в Лондон – а потом, честно говоря, просто загубили компанию… Джейсон: Так и есть. Питер: Просто загубили. Для людей вроде меня это стало катастрофой. Конец эпохи!.. Но вам удалось войти в контакт с этой фирмой. Вы смогли познакомиться с Гельмутом… Джейсон: Я тогда ушел с работы. Денег у меня не было. Моя жена меня ненавидела. Мы собирались развестись… Я жил в Лоуренсвилле, это прямо по соседству с Принстоном. Нашел себе адвоката по разводам – первого попавшегося! Он спросил, чем я занимаюсь, я ответил, что торгую. Он поинтересовался, знаю ли я Гельмута, я сказал, что знаю, но мы не знакомы, и что я даже не знаю, жив ли он еще. Он сказал мне, что его жена – лучшая подруга жены Гельмута. И тогда я заявил ему: «Здорово! Если вы хотите стать моим адвокатом, позвоните жене и попросите ее связаться с женой Гельмута, чтобы та уговорила его со мной встретиться». На следующий день я сидел в офисе Гельмута в Commodities Corp. К тому моменту Goldman уже купили фирму, но он еще не успел переехать. Питер: Он был в «замке»? Джейсон: Да. Огромный камин и все такое… Впечатляющее место. Я рассказал ему, как я торгую, и он сразу же все понял. Дал мне средства в управление, а потом пошел в Goldman и заставил их дать мне столько же. Сумма не была огромной – несколько миллионов долларов – но я был рад и этому. Но, что оказалось для меня гораздо важнее… Вы же не работали в офисе?.. Питер: Нет, я работал в Чикаго, а потом в Миннесоте. Джейсон: Для меня гораздо важнее оказалось то, что в итоге мы с Гельмутом подружились. Я жил в Лоуренсвилле, всего в трех милях от его дома. Честно говоря, это был один из величайших людей, которых мне довелось повстречать в своей жизни. Не только в плане его мозга – суперумный парень! Но в плане его взглядов на жизнь. Благодаря ему изменились и мои собственные взгляды. Это по сей день влияет на то, какие решения я принимаю, на то, что я делаю… И на то, что меня мотивирует. Гельмуту не нужно было давать мне деньги в управление. Ему не нужно было заниматься инвестициями! Потому что он заработал столько денег, что хватило бы до конца жизни – кому угодно! Ему не нужно было брать меня под крыло, учить меня жизни, становиться для меня отцовской фигурой. И давать мне уроки по трейдингу. Но он стал для меня наставником – во многих смыслах. Ему не нужно было этого делать, но он это сделал. И для меня это был первый подобный опыт. В молодости таких вещей не понимаешь… Наверное, ум доходит до этого позже, в зрелом возрасте, когда оглядываешься на свою жизнь и смотришь, как ты распорядился отведенным тебе временем. Отдавать другим – это чрезвычайно важно… Как я обнаружил. Раньше я об этом даже не думал. Когда мне было тридцать, я не хотел ничего отдавать! Я пытался брать, брать столько, сколько получится. Я хотел стать миллиардером! И это нормально. Но с возрастом задумываешься о других вещах… О том, чем ты можешь поделиться с другими. Гельмут именно это и сделал. Он передал мне этот образ мышления… Правда, дошло до меня не сразу! Но теперь я понял, что должен сделать то же. Ладно, хватит! Это интервью с вами, а не со мной. Просто хотел рассказать, как Commodities Corporation повлияла на мою жизнь. Благодаря ей я подружился с Гельмутом. Питер: Так вышло, что он тоже на меня повлиял, пусть и косвенно. У меня были хорошие отношения с Луисом Труднером, который входил вместе с Гельмутом в совет директоров биржи какао. Я исполнял через него свои сделки. А потом я попал в Чикагскую торговую палату – помогал там организовывать клиринговую корпорацию для одного крупного брокера с рынка какао. У него тоже были свои контакты, и он знал Гельмута… Разумеется! Ведь Гельмут был, наверное, главным в мире экспертом по какао – и по торговле на рынке какао! Это был его рынок, его тема. Кстати, я торговал на чужие средства только один раз в жизни, и это были средства Commodities Corp. Это – еще одно наше общее свойство. Нас не особо интересует торговля на чужие средства, так? Джейсон: Лет пять назад я снова зарегистрировал CTA. И недавно взял у нескольких знакомых институциональных клиентов средства в управление... Так что я торгую на чужие средства. Питер: Кстати, я хотел бы обсудить с вами отчеты COT. Они всегда играли для меня важную роль. Пусть и не первостепенную… Но я всегда их учитываю. Отслеживаю ситуации, когда мы доходим до экстремумов. Данные по мелким спекулянтам меня не интересуют… Ну, практически! Единственное исключение – если там наблюдается огромный перекос. Но куда больше меня интересуют хедж-фонды и коммерческие хеджеры. Особенно когда их позиции доходят до экстремальных уровней! Сейчас, например, это наблюдается на зерновых. Длинная позиция коммерческих хеджеров по соевому комплексу вышла на исторический максимум. Как и короткая позиция хедж-фондов… В таких ситуациях я предпочитаю торговать на стороне коммерческих хеджеров. На еженедельные изменения в отчетах COT я практически не обращаю внимания. Меня интересует другое… Во-первых, наблюдается ли в позиционировании исторический экстремум. Во-вторых, вижу ли я на графике что-то, что говорит в пользу идеи о том, что коммерческие хеджеры скоро вернут значительную часть денег, потерянных в ходе предшествующего тренда. Потому что… Когда у коммерческих хеджеров появляется огромная короткая позиция, это обычно означает, что на рынке наблюдается восходящий тренд. А в случае огромной длинной весьма вероятно, что на рынке наблюдается экстремальный нисходящий тренд… В такие моменты я ищу признаки разворота. И, как мне кажется, чтобы «спустить курок», мне требуется более существенный разворот, чем вам... Джейсон: Да, я использую COT именно так – ищу выдающиеся экстремумы. Это – окно возможностей для разворота рынка. Я обнаружил, что при развороте рынка индикатор COT часто показывает экстремум. Но! Наличие экстремума на COT еще не означает, что рынок развернется. Именно здесь люди обычно и совершают ошибку! И именно поэтому у COT столько ненавистников. Но тут, как и везде! Взять, к примеру, тот же RSI… Когда рынок разворачивается, RSI часто показывает экстремум. Но очень часто бывает такое, что RSI показывает экстремум, а рынок не разворачивается. Так работают все осцилляторы! И все подходы возврата к среднему… Просто COT показывает возврат к среднему не цены, а позиционирования участников рынка. Чтобы торговать это, требуется просто огромное терпение, потому что… Во-первых, индикатор COT может очень долго показывать экстремум. А во-вторых, ситуация может очень быстро измениться. Вы затронули тему какао… Я уже несколько раз приводил этот пример, но все же! В прошлом июле позиционирование на какао дошло до экстремального уровня. Так что я с июля очень внимательно наблюдал за ним… Не могу не вспомнить Гельмута – как вы знаете, он буквально написал книгу по торговле на рынке какао. Ту самую книгу! Так что текущая ситуация на рынке какао заставляет меня постоянно вспоминать о Гельмуте. Но ладно… COT вышел на экстремальный уровень – в июле прошлого года. Я продал. Получил стоп. И экстремум пропал! По какой-то причине спекулянты не стали закупаться по мере роста рынка. Они стали продавать! Это удержало меня от попыток снова войти в продажи – ведь экстремума-то больше не было… Можете посмотреть, какой на рынке случился рост. Когда я продал, цена была где-то 3300… А теперь мы на 6500! Как я обнаружил, у индикатора COT есть еще один плюс… Я всегда говорю – его нельзя считать отличным предиктором рынков. Но это – отличный инструмент для управления рисками. Он помогает мне избегать лишних проблем! Он удерживал меня от попыток продать какао в ходе этого огромного тренда с 3300 до 6500 – потому что на нем не было экстремумов! И от попыток продать фондовый рынок, который тоже устроил ралли… Я могу сколько угодно ругать Nvidia и говорить, что их нужно продавать, но… COT меня от этого спас. Инструмент, который не дает тебе терять деньги, нередко оказывается не менее ценным, чем инструмент, который помогает тебе их делать, верно? И вот в этом плане COT очень полезен. Также он полезен и для трендовой торговли, потому что помогает оставаться в трендах, которые не являются «переполненными» – и выбираться из тех трендов, в которых стало слишком много участников. Вернемся к тренду какао… Вот сделка выходит в прибыль – и трейдер начинает гадать, не пора ли ее закрыть. Отчеты COT могут с этим помочь – и удержать от закрытия хорошей сделки. Тренд не переполнен? Позвольте своей прибыли расти! Это – еще одно преимущество COT. Опять же, это интервью не со мной, а с вами, но… Я – бизнесмен, который управляет фирмой-CTA, главная особенность которой – контртрендовая торговля, имеющая отрицательную корреляцию с фондом фондов, на который я торгую. У него вложено в трендовую торговлю немало денег. Моя торговля имеет с ней негативную корреляцию. Казалось бы, что сложного! Нужно просто смотреть, что делают трендовые трейдеры, и поступать прямо противоположным образом. Но в таком подходе не будет ценности! Они выигрывают – я проигрываю, они проигрывают – я выигрываю. Получается, для них это все равно что добровольно снизить доходность своих трендовых стратегий. Но… Я стараюсь делать так, чтобы не терять много денег, пока они много денег делают. А когда ситуация меняется, и они начинают терять деньги… Я стараюсь их делать. В этом и заключается моя ценность. Это хороший пример, потому что… Как я уже не раз говорил своим подписчикам, эту ценность нелегко заметить, потому что для этого требуется время. Они видят, что последние два года у меня оказались отличными. Они думают – этот подход реально работает! И начинают копировать мои сделки. Я это не приветствую, но не собираюсь указывать людям, что им делать. Но за последние три месяца… Я не открыл ни одной сделки. Такое у меня впервые! Я торгую по этому подходу уже 24 года. Суммарного времени, когда у меня не было открыто ни одной позиции, едва ли наберется два месяца. Не подряд! За 24 года – всего два месяца без торговли. А тут вдруг – три месяца подряд… Никогда такого не было! (А) это серьезная проверка моей дисциплины. Что здорово! (Б) – смотрите, что происходит! Трендовая торговля сейчас приносит огромную прибыль. Некоторые из трендовых трейдеров сделали за последние три месяца 15-20%! А у меня – ни одной сделки! Но зато я не лез против этих мощных трендов. COT показывал, что сейчас – не время. Потому что эти тренды не переполнены! На мой взгляд, именно поэтому они и продолжаются. И именно поэтому мне не стоит сейчас против них лезть. Опять же, COT в данной ситуации не приносит мне прибыли – но и не дает терять деньги. Хотя теоретически текущая среда располагает к убыткам. В этом и заключается ценность COT. Как и любой инструмент, он не идеален. Но когда он работает, то работает отлично… Как вы и сказали, верно? Когда он работает, он работает по-крупному! А еще он помогает снизить количество убытков. А в этом, как вы знаете, и заключается смысл игры. Питер: Позвольте мне задать вопрос о вашей торговле. В плане годовой доходности мои результаты достаточно предсказуемы. Я регулярно оцениваю свои сделки, я знаю, сколько в них зарабатываю, знаю итоговую прибыль… Потому что отчитываюсь об этом в IRS. Но… Практически каждый год я обнаруживаю, что 10-15% моих сделок отвечают за 90-100% моей годовой прибыли. Прямо закон Парето, да? 20% усилий приносят 80% результата. В случае моей торговли это действительно так. Интересно, что насчет вас? Наблюдается ли у вас в торговле что-то подобное? Джейсон: Да, сто процентов! Мой винрейт за последние 24 года составил 36%. Прибыли у меня в 4-4,5 раза больше убытков. Так я и стараюсь торговать! Потерял 1, потерял 1, сделал 4, потерял 1, потерял 1, сделал 4… Это в среднем! Но да, действительно, хотя мой винрейт равняется 36%, 80% прибыли мне принесли 15-20% моих сделок. Никогда не знаешь, какая сделка окажется по-настоящему прибыльной! И когда придет следующая прибыльная сделка. Хотел бы я знать – так было бы гораздо проще! Но жизнь устроена иначе. Да, закон Парето действительно работает, причем не только в трейдинге. Питер: Продолжая эту тему, Джейсон… Я сделал пару наблюдений. Бывает, что я испытываю в отношении какой-то сделки хорошее предчувствие… Я стараюсь относиться к торговле нейтрально! Стараюсь избегать эмоциональных пиков и впадин. Я прикладываю серьезные усилия, чтобы поддерживать уравновешенность и эмоциональную нейтральность. Но все же я – человек! И иногда у меня случаются сделки, которые по-настоящему воодушевляют. Я чувствую: «Это – та самая сделка». Но именно такие сделки часто оборачиваются фиаско… А те сделки, которые в итоге оказываются самыми прибыльными – в их отношении я ничего не ожидаю! Не жду, что они принесут мне прибыль. С вами такое тоже бывает? Джейсон: Сто процентов! Я тоже человек. У меня тоже есть эмоции, я не робот. Хотя, как мне кажется, я неплохо с ними справляюсь. Бывает, я делюсь своей сделкой, и меня спрашивают: «Что ты о ней думаешь? График выглядит не очень-то хорошо!» Я отвечаю, что не знаю, просто не знаю. Либо цена дойдет до стопа, и тогда я получу запланированный убыток… Либо сделка отработает. Это все, что я знаю. «А что насчет вот этого? И вот этого?» Понятия не имею! Понятия не имею ни о чем, что вы мне рассказываете. У меня есть сделка. Вероятность прибыли – 38%. Вероятность убытка – 62%. Случится либо одно, либо другое. Вот и все! Больше ничего не знаю. Больше – ничего! Конечно, когда-то я потратил немало времени, отслеживая все эти факторы, прислушиваясь к различным мнениям, читая отчеты и так далее… Так что я могу притвориться, что знаю побольше этого. Но правда в том, что на самом деле это – все, что я знаю. И все, что я хочу знать! Питер: Наверное, у меня винрейт побольше 38%, но это, должно быть, объясняется тем, что я торгую импульсы, а вы пытаетесь ловить развороты. Если вы оказываетесь неправы, вы быстро выходите – совершенно понятно, что винрейт у вас в районе 40%. А я стараюсь дождаться импульса… Но из-за этого упускаю половину движения. Это правда! Я всегда сразу предполагаю, что половину движения я упущу. Джейсон: Да, все это совершенно логично! Именно так все и должно работать. У меня – так, у вас – так. Люди ищут какие-то волшебные подходы… Но их не существует. Рынки достаточно эффективны, не так ли? Если трейдер придерживается трендового подхода – он должен ожидать результатов, сопоставимых с вашими. Если контртрендового – с моими. Питер: Джек отвел вам в книге вторую главу… Вы как-то упомянули, что хотели быть третьим. Потому что третьим был Брюс Ковнер [вероятно, оговорка – в оригинальных «Магах рынка» интервью с Брюсом Ковнером шло вторым после интервью с Майклом Маркусом]. Любопытно, что вы сказали, что если бы вам нужно было назвать человека, которого вы считаете своим героем из мира трейдинга, то вы бы назвали Брюса Ковнера. Джейсон: Да, он мой герой! Я с ним однажды встретился – благодаря Гельмуту. Мы провели вместе пару часов. Питер: Совершенно невероятный человек! Все говорят о Поле Тюдоре Джонсе, о Маркусе… Ни в коем случае не принижаю их заслуг, но для меня Ковнер всегда был лучшим трейдером. Он для меня как бог. Джейсон: Для меня тоже. Мы долго с ним говорили… Я спросил о возможности устроиться в его фирму… Я ведь тогда был безработным! И тут у меня внезапно появляется возможность устроиться в Caxton – хедж-фонд класса А. Но работу я в итоге не получил – я не понравился гендиректору, Питеру Ди Анджело. Не знаю, знакомы ли вы с ним, но это был, так сказать, строгий человек. Мое отношение к жизни показалось ему легкомысленным. Ну да ладно! А Ковнер… Он спросил меня, как я торгую. Я рассказал ему про COT и так далее – все должны быть на одной стороне, и тогда я вхожу в другую… Единственное, что он мне тогда сказал – «да, это может работать при наличии правильной дисциплины». Питер: Да, уникальное дело! Все, кто читал «Магов рынка», это понимают… У этой серии две главные темы. Первая – каждый торгует по-своему. Кого-то скопировать у вас не получится. Подражателям тут не место. Вы должны найти и разработать свой собственный подход. Джек опубликовал уже сколько, 72 интервью?.. И каждый Маг рынка торгует по-своему! А вторая тема… Маги рынка чаще говорят о себе не как о трейдерах, а как о риск-менеджерах. Они занимаются контролем риска – в первую и главную очередь! Джейсон: В этом деле приходится работать в условиях неопределенности. Кем бы вы ни были, будущего вы не знаете! «Контролируй риски, не пытайся предсказать будущее». Это – одна из моих мантр. Мне не нравится, когда люди называют меня Магом рынка… Но когда это происходит, я подчеркиваю, что я смог стать Магом рынка только потому, что умею справляться с убытками лучше большинства людей. Вот и все! А справляться с убытками я умею потому, что мне пришлось пережить немало потерь, окей? В этом и заключается разница между Магами рынка и всеми остальными. В умении справляться с убытками! Питер: Да… Вы упомянули свое соотношение риска к прибыли. У меня оно примерно такое же. За последние 9 лет размер моей средней прибыли составил 70 базисных пунктов. А среднего убытка – 20… Но когда меня спрашивают о моем винрейте, я всегда отвечаю – не имею ни малейшего понятия! Мне на него совершенно плевать. А одержимость коэффициентом Шарпа… Она меня просто поражает! Инвестиционные фирмы формата семейного офиса в первую очередь спрашивают именно об этом. Как будто мне не все равно! Я не знаю свой коэффициент Шарпа, я ни разу его не вычислял. Хотя, кажется, его вычислил Джек. Джейсон: Да, глупый параметр. Когда я искал инвесторов, меня тоже постоянно об этом спрашивали. Эти ребята… Их интересовали только трейдеры с коэффициентом Шарпа 3. Это была их фишка! Коэффициент Шарпа 3? Ты нанят! Они даже не задумывались – а что, если подходы всех этих трейдеров коррелируют? Пойдет на дно один – пойдут на дно все! Что это за подход к составлению портфеля [смеется]? Питер: Еще один фактор, который вы наверняка понимаете, Джейсон… Многие трейдеры с высоким коэффициентом Шарпа занимаются тем, что продают гамму. А таких трейдеров рынок рано или поздно переезжает! Джейсон: Конечно, так и происходит! Даже если они не продают гамму… Они продают ее по определению – распределением своих прибылей. Возможно, на самом деле они не продают гамму. Но их доходность выглядит так, как будто они ее продают! Питер: Интересный момент… Когда я посещаю всякие мероприятия, сравнительно молодые трейдеры – или те, кто еще только хочет стать трейдером – задают мне вопросы типа «какой период скользящей средней вы используете?», «применяете ли вы RSI?» и так далее… Их интересуют только подобные вопросы. Но я помню совещания в Commodity Corp и встречи трейдеров из Чикагской торговой палаты… Там обсуждались совершенно иные темы! Например – «моя жена ненавидит меня, потому что из-за моей торговли мы не можем нормально распланировать семейный бюджет, как вы с этим справляетесь?» Или «как только я захожу домой, моя собака мгновенно понимает, плохой у меня выдался торговый день или хороший». Вот какие темы обсуждают настоящие трейдеры! Джейсон: Святая правда!.. Это мой второй брак. Трейдинг – такая профессия, что… Семейная жизнь не с той женщиной может стать огромным испытанием. И первый брак у меня был как раз не с той женщиной. Сейчас ситуация у меня наладилась, я могу позволить себе все, что хочу, мне не нужно беспокоиться о ежемесячных тратах… Но в первом браке… Дома у меня не было. Купить я его не мог – кредит мне не давали, а денег не хватало. Так что жилье мне приходилось снимать, а женщины такое не любят… Крутой машины у меня тоже не было – я не мог себе ее позволить. А ту, что мог… Я тоже не стал покупать, я купил машину в два раза дешевле, а оставшуюся половину суммы положил в банк на черный день. Я всегда так жил… Моя первая жена этого не выдержала. Моя вторая жена… Господи, благослови ее! Я познакомился с ней, когда устроил себе перерыв от торговли на полтора года. Я тогда закрыл CTA и купил ферму, потому что хотел пожить сельской жизнью… Мой дом отапливался внешней дровяной печью – знаете, такой, которую приходится растапливать на улице. И я такой – да, круто, буду колоть дрова! Делаю один замах, второй… И надрываю себе спину. Две недели провалялся в постели! Такая вот у меня выдалась сельская жизнь. Но суть в том, что… Когда я встретил свою вторую жену, у меня были кое-какие инвестиции, все было неплохо, но… Я собирался вернуться в трейдинг. А она ничего о нем не знала. Я сел и сказал ей, послушай… Я подумываю снова заняться трейдингом. Ты должна понять, что в эмоциональном плане это чрезвычайно сложное дело. Я буду стараться держать себя в руках, но… Ты все равно это заметишь. Вы понимаете, что я имею в виду. Питер: Полностью. Я не шутил о собаке! Джейсон: Знаю! Это действительно так! Когда кто-нибудь задает мне подобный вопрос – вместо всей этой обычной ерунды про скользящие средние – я понимаю: этот человек станет трейдером. Это круто! Что идеально подводит нас к следующей теме… Я рассказал об этом интервью у себя в дискорде. Многие из участников моего канала на вас подписаны – и восхищаются вами! Я сказал, что собираюсь провести интервью с Питером Брандтом, и спросил, есть ли у них к вам какие-то вопросы. Вот один из них: «Какой совет вы дали бы себе из прошлого? Или просто человеку, который хочет заняться трейдингом?» Есть еще второй вопрос – думаю, он вас рассмешит! Но сначала ответьте на этот. Питер: Я бы сказал – не надо [смеются]! Джейсон: Знаете, как на этот вопрос обычно отвечаю я? «Лучше поступите на юрфак!» Питер: На самом деле, я хотел! Но… В Университете Миннесоты было требование – нужно было пройти курс иностранного языка. А я и с английским-то не очень справлялся! Три семестра пытался пройти курс французского, но так и не смог сдать экзамен. Смог бы – вероятно, стал бы юристом! Но я рад, что этого не случилось, действительно рад. Знаете, Джейсон… Я иногда даже щиплю себя, чтобы убедиться, что я не сплю. Потому что мне не верится, что я вот уже почти 50 лет содержу свою семью за счет трейдинга! Ну разве не безумие? Джейсон: Да, у меня было много взлетов и падений, были и периоды, когда я жил без гроша в кармане, в то время как мои друзья, которые на меня когда-то работали, зарабатывали кучу денег… Но сейчас у меня все в порядке. Это просто благословение свыше, и моя жена постоянно мне об этом напоминает. Этот путь занял у меня много лет… Люди говорят – блин, тебе так повезло! А я – серьезно?.. Проживите-ка сначала последние 35 лет моей жизни, посмотрите, какой я везунчик! Но сейчас – да… Я счастлив. Я люблю свое дело. Я работаю прямо здесь, в своей гостиной. Моя жена сидит в пяти метрах от меня, занимается искусством. Люблю ее до смерти! Мы проводим вместе много времени, мне не нужно ездить в офис, не нужно тратить кучу времени на дорогу… У меня нет босса – у меня есть клиенты. Некоторых мне пришлось отвергнуть. Мои клиенты должны понимать мой подход. Понимать, в каких условиях я должен делать деньги, а в каких – терять их. И когда я теряю деньги, они не рыдают, как дети! Они все понимают. Так что я действительно счастлив. Но чтобы добиться этого, мне потребовалось очень много времени… Что заставляет меня испытывать еще большую благодарность. Питер: Я впервые встал на след прибыльного подхода в 1979-1980… Уверен, некоторые сейчас подумали – эти годы вообще есть в учебниках по истории? Да, безумие! В восьмидесятых дела у меня шли превосходно. Но в девяностых я столкнулся с серьезными трудностями… В 93, 94 и 95 году я не смог заработать ни пенни. Кажется, в 93 я получил убыток в 5%, 94 закрыл с безубытком, а в 95 потерял еще пару процентов… Я тогда просто выгорел. Это было тяжело… В эмоциональном плане это был самый тяжелый период моей жизни. Я хотел бросить торговлю… И действительно ее бросил. Выдернул вилку из розетки – и 10 лет не приближался к рынкам. На самом деле, какое-то время я даже работал на ООН! Меня всегда интересовала политика. Я открыл НПО и начал сотрудничать с советом экономического развития ООН. А насчет моей жены… В этом году у нас будет годовщина – 55 лет. Мы уже 55 лет в браке! Джейсон: Здорово! Питер: Быть замужем за трейдером, да еще так долго? Безумие! На такое способен только святой человек. Просто святой! В 2005 или 2006 я сказал ей, что, наверное, хотел бы снова заняться торговлей. Это было у нас дома – я помню, где я тогда сидел и где она тогда стояла… Я хорошо это запомнил, потому что это был важный момент нашей жизни. Я сказал, что хочу вернуться к этому сумасшедшему делу… Как она знала, делу тяжелому… Трейдинг – это тяжело! Вы со мной согласны? Джейсон: Я всегда это говорю! «Вы должны понимать, что это – одно из самых сложных в интеллектуальном и эмоциональном плане занятий». Ни в коем случае не хочу обидеть пожарных! Входить в горящие здания… Это сложнее, чем трейдинг, окей? Не хочу обидеть людей, которые патрулируют с оружием улицы Афганистана и так далее… Это сложнее. Но… Если не считать тех профессий, в которых приходится рисковать жизнью… Трейдинг – это одно из самых сложных дел, опять же, в эмоциональном и интеллектуальном плане. Хотя нам не приходится рисковать своей жизнью – только своим финансовым благополучием! Никто не пристрелит меня за занятие торговлей. Хотя кто знает [смеется]. Но… Это действительно сложно. Тебе здесь никто не платит… Поэтому я и говорю всем – идите на юрфак, становитесь юристами! Получайте свои 500 долларов в час. Хотите торговать? Откладывайте половину этих денег и торгуйте в свободное время. Питер: Соглашусь! Меня часто спрашивают, сколько нужно накопить денег, чтобы уйти с обычной работы. Люди думают, что откроют счет на 50 000 долларов – и будут каждый год выводить с него по полмиллиона... Это просто глупо. Обычно я советую иметь на счете в банке достаточно средств, чтобы хватило на два года жизни. Причем это – не торговый капитал! Ваш торговый капитал должен формироваться деньгами, которые вы заработали на рынках. А не деньгами, которые вы получили, заложив дом или опустошив семейный трастовый счет... Это должны быть реальные прибыли! Доказательство того, что вам по силам заниматься этим делом! Вы должны понимать, что первый год вы, скорее всего, закроете с убытком. Ваши ожидания должны быть реалистичными. Дело вот в чем… Джейсон, хочу спросить вас! Моя цель не в том, чтобы делать деньги. Трейдинг перестал быть для меня источником дохода. Моя цель – достижение превосходства во всех аспектах моей деятельности. Я хочу превосходно контролировать свои эмоции. Превосходно управлять своим потоком ордеров. Превосходно читать графики. Превосходно сопровождать сделки. Превосходно вести статистику и торговый журнал. Я разбиваю свой трейдинг на отдельные области, а потом смотрю, как выглядит превосходство в каждой из них. И в процессе… Я замечаю все свои ошибки. Ведь я – дискреционный трейдер! В системной торговле, наверное, все иначе. Но поскольку я торгую дискреционно, идеал для меня недостижим. Он всегда где-то впереди! Но… Подобный подход помогает выявлять ошибки. Не бывало такого, чтобы я посмотрел на свою сделку и сказал: «Я все сделал правильно, я все сделал идеально, у этой сделки нет ни одного аспекта, которой я мог бы улучшить». Так что хочу спросить… У вас все так же? И если бы вам пришлось начать сначала… Стали бы вы дискреционным трейдером? Или пошли бы по системному пути? Джейсон: Ну… Сначала я торговал полностью дискреционно. Но мне мешали волатильность и эффект йо-йо. Тогда я систематизировал все, что смог – и дополнил получившуюся систему своей дискреционностью. У меня есть правила, и я должен их придерживаться. Но в пределах этих правил есть пространство для маневра, для вольного чтения ситуации. Например, вы спросили меня про сою… Да, ее сейчас все продают! Но это ничего не значит. Потому что когда все продают, это может продолжаться достаточно долго. Я не буду вставать на пути у рынка! Когда же мне входить?.. Завтра по сое выходит важный отчет. Если повезет, он окажется супермедвежьим. Если так и получится, и соя упадет на 2%, но день закроется в плюсе… Питер: Бинго! Джейсон: Тогда я и закуплюсь! Это решение будет дискреционным. Моя система мне этого не скажет. Так что я использую комбинированный подход. Иногда мне говорят: но ведь машина справляется лучше человека. Что ж… А человек плюс машина справляется лучше машины! Именно так я и торгую. Знаете, во время нашего разговора у меня то и дело по спине пробегают мурашки! То, что вы рассказываете… Это истина! Истина, исходящая от чрезвычайно опытного человека. Бывает, меня спрашивают – почему ты все еще торгуешь, Джейсон? Послушайте… Это – то, что я делаю. Я посвятил этому делу всю свою жизнь. Я в нем не идеален – и никогда не стану. Всегда есть куда расти! Но я действительно занимаюсь этим всю свою жизнь. Я люблю соревноваться, поэтому хочу стать в этом деле лучшим. Я смотрю на людей вроде Монро Траута… Которым удалось достичь поразительного соотношения доходности к просадке. И поразительного соотношения прибыльных месяцев к убыточным. 14 из моих первых 15 месяцев торговли после того, как я вновь зарегистрировался в качестве CTA, оказались прибыльными. Вот к этому я и стремлюсь! К тому, чтобы обыграть Монро Траута. Ему, кажется, удалось получить 75 прибыльных месяцев из 80… Получится ли у меня? Не знаю! Но я точно знаю, что попытаюсь. Дело не в деньгах! Да, когда я добиваюсь в этом деле успеха, я получаю деньги, это очевидно. И бесплатно я бы торговлей не занимался! Потому что я – капиталист, и у меня есть счета, по которым нужно платить. Если я занимаюсь торговлей успешно, я получаю деньги. Но моя основная мотивация, особенно сейчас… Я хочу стать лучшим в деле, на которое потратил всю свою жизнь. Это – моя жизнь! И пути назад нет. Я не могу сейчас пойти учиться на юриста или врача, я для этого слишком стар. Так что я хочу стать лучшим в том, чем я занимаюсь. В этом и заключается моя мотивация. Я хочу преуспеть в этой игре – игре невероятно увлекательной. Я считаю себя бихевиористом, моя семья – психиатры и психологи, так что я по своей природе, по своей днк нахожу тему человеческого поведения чрезвычайно увлекательной. Ведь эта игра – величайшее испытание человеческой психологии из всех возможных! Поэтому она идеально мне подходит. Питер: Меня тоже об этом часто спрашивают. «Когда вы планируете выйти на пенсию? Вы ведь уже достаточно пожилой человек. Должно быть, вы успели заработать достаточно». Конечно, я заработал достаточно. Но я полностью согласен с вами, Джейсон. За свою жизнь я не смог найти ни одной области, которая представляла бы собой более серьезное испытание, чем трейдинг – в интеллектуальном, эмоциональном, психологическом плане. Трейдинг – это испытание. И я им наслаждаюсь. Джейсон: Он нами движет! Люди спрашивают – почему ты не уйдешь на пенсию? Уйду на пенсию – от чего? Я проснулся, я сел за компьютер, я общаюсь с человеком, с которым уже давно хотел пообщаться, а поговорить я люблю… Вот выйду я на пенсию – и что буду делать? Играть в гольф? Как сказал Стив Коэн, гольф – прекрасное занятие, но только до тех пор, пока не начинаешь играть в него пять дней в неделю. Чем мне тогда заниматься?.. Я люблю свое дело! Я уже на пенсии! Питер: Я отношусь к этому так же. Я буду заниматься торговлей, пока я в состоянии думать, пока я помню свое имя, пока могу связать два слова… Джейсон: Честно говоря, это – одна из причин, почему я завел этот подкаст. Рано или поздно я перестану торговать на чужие деньги. Я надеюсь, что интервью помогут мне поддерживать интеллектуальную вовлеченность в торговлю. Разговоры о рынках, обсуждения новых решений ФРС и так далее… Надеюсь, это поможет моему мозгу оставаться живым. Есть масса историй, как люди умирали сразу же после выхода на пенсию. Их мозг просто засыпал! Я всегда говорю – я умру, сидя за этим столом. Вероятность этого составляет 90%. Питер: Не торопитесь, вам потребуется 20 лет только на то, чтобы догнать меня! Джейсон: Но умру я за этим столом! И буду этому очень рад! Потому что уходить на пенсию мне не от чего. Питер: Джейсон, а вы торгуете в основном фьючерсы? Джейсон: Только фьючерсы. Позвольте задать вам второй вопрос от подписчиков, не хочу, чтобы они на меня обиделись! Первый был про совет, который вы дали бы начинающему трейдеру. Второй прекрасно подходит к теме нашей беседы. Это так забавно! Прямо то, о чем вы рассказывали… «В “Магах рынка” Питер сказал, что торгует паттерны протяженностью от 8 до 26 недель. Но в прошлом он торговал паттерны протяженностью от 1 до 4 недель. Изменился ли ваш подход с момента выхода книги?» Питер: Как мы уже обсудили, это совершенно неважно. Джейсон: Меня такой ответ устроит [смеется]! Питер: Когда я вел по-настоящему активную торговлю – это было в восьмидесятых, когда я работал в проп-фирме – мы проводили по 40 сделок в месяц. Каждый месяц открывали от 30 до 40 новых сделок! Но это чересчур! С годами я понял, что у меня уже не получается жонглировать таким количеством мячиков. Джейсон: Это такой крутой ответ!.. «А почему это вы перешли от краткосрочной скользящей средней к долгосрочной?» Да потому что я, блин, постарел и больше не могу торговать сразу столько сделок! Как вы и сказали, входы не важны – важен риск-менеджмент! Вот что самое важное. Это настоящее золото! Слушатели, пожалуйста, поймите это. Главное – это риск-менеджмент, дисциплина, терпение. А не входы! Входы – наименее важная вещь! Питер: Интересно, что вы это подметили, Джейсон! Мне есть что сказать на эту тему. Судя по моим наблюдениям, 90% новичков – это очень воодушевленные люди... И я не хочу их разочаровывать! Не хочу высказывать на этот счет никакого негатива. Наоборот, я хочу вдохновлять их. Но если вы стремитесь стать трейдером… Я бы очень хотел, чтобы вы стремились стать хорошим трейдером. Конечно, с чего-то нужно начинать. И многие начинают со входов. Но для меня торговые входы – наименее важный аспект моей деятельности. Кому какая разница, какую сделку я открыл? Это неважно! Просто неважно. Важны не входы, а выходы! Джейсон: Святая правда! Одним из моих первых мест работы была гонконгская брокерская фирма… Брокер из меня – так себе! Но в то время Гонконг открылся для инвесторов из США, и мне удалось убедить фирму, что я им пригожусь – буду обзванивать разные американские фирмы и все такое… Брокер из меня вышел ужасный. Но зато у меня появилась возможность торговать. Я этим пользовался – днями напролет! Соседнее рабочее место занимала леди по имени Джеки Чан. Прекрасный трейдер! До этого она была главой отдела фондовой торговли в Morgan Stanley, заработала там кучу денег. В брокерскую фирму среднего масштаба она устроилась потому, что хотела торговать на свои собственные средства. Также она исполняла ордера для своего мужа, который управлял одной крупной институциональной фирмой… Неважно! Важно то, что она постоянно скидывала на меня свои сделки! «Эй, я только что купила 50 000 акций! Джейсон, разберись с ними!» Питер: Теперь это твоя сделка! Джейсон: Да! «Почему ты их купила?» «Не знаю, купила и все. Давай, разбирайся». Так что да – входы не важны, важны выходы! Это концепт настолько важный, что переоценить его невозможно… Питер: Когда я читал главу о вас, меня поразило, что вы тоже не используете VAR, Value At Risk. Я считаю этот параметр просто нелепым! Когда меня спрашивают, какой у меня VAR, я отвечаю – да кому какое дело! Джейсон: Когда-то я его использовал. Это, кстати, одна из причин, почему я в свое время закрыл CTA... Я тогда ушел из хедж-фонда, потому что нашел инвесторов, которых заинтересовали мои результаты. Открыл CTA, думал, стану большой шишкой! Но инвесторы вдруг потребовали от меня начать рассчитывать VAR и другие параметры риска – и строго придерживаться определенных рамок. Я согласился, я не мог отказаться, потому что на меня работали люди, которых я не мог подвести. Мне требовалось несколько миллионов долларов только на то, чтобы покрыть расходы. Я сделал, что от меня хотели… Но в итоге все это дерьмо только навредило моим результатам. Это – одна из причин, почему я развелся и решил изменить свою жизнь… Я закрыл свою фирму-CTA, а потом открыл новую. Произвел рестарт! При этом я сказал своим инвесторам: если вас не устраивает, что в моей фирме будет работать только один сотрудник – я сам – тогда не давайте мне свои деньги, потому что я могу пообещать вам, что нанимать никого и никогда не буду. Некоторые сказали – нет, мы так не можем. Я ответил – справедливо, тогда удачи вам. Я работаю один! И я не работаю с «институциональными» инструментами типа VAR. Поверьте, я умею контролировать риски. Я сижу перед этими экранами днями и ночами – отслеживаю корреляции! Я уделяю им больше внимания, чем чему бы то ни было. Корреляции рынков – для выявления потенциальных позиций – и корреляции моих собственных сделок! Если вы думаете, что я с этим не справлюсь, просто не давайте мне свои деньги. Мои результаты доказывают, что контролировать риски я умею. У меня никогда не было просадки больше 5%! Могу ли я получить просадку больше 5%? Могу! Но это не будет просадка в 20%! Может, моя система начнет сбоить, и я получу 6% или 7% просадки, и тогда мы обсудим, стоит ли мне продолжать ее придерживаться. Но я не могу получить неожиданного убытка в 20%! Если вы мне не верите, просто не давайте мне свои деньги. VAR тут никак не поможет. VAR – это отстой. Я окончил бизнес-школу, я знаю про VAR все. Я знаю, как он рассчитывается, я понимаю суть концепта. Но это полное дерьмо. Я контролирую ситуацию гораздо лучше, чем VAR, потому что VAR запаздывает. Причем… Когда этот параметр важнее всего – он хуже всего работает! Говорят же: когда на рынках случается обвал, все корреляции доходят до 1. К тому моменту, как VAR покажет это, будет уже слишком поздно. Питер: Да, это запаздывающий индикатор, ничего не поделаешь. Джейсон: У нас и так слишком много запаздывающих индикаторов, зачем нам еще один!.. Питер, мы разговариваем уже больше часа. Не хочу вас задерживать! Но прошу, скажите мне, что мы сможем встретиться снова. Потому что я давно не получал такого удовольствия! Я по-настоящему нуждаюсь в подобных собеседниках. Потому что то, что происходит в твиттере и так далее… Это меня убивает! Просто убивает. Я пришел в твиттер достаточно поздно… Питер: А я рано! Но только потому, что в районе 2010 ко мне обратился Джон Уайли, издатель. Он спросил, не хочу ли я написать книгу. Я ответил, что не уверен! Но в итоге я согласился – и написал ее. Издательство завело мне аккаунт в твиттере для продвижения книги. Мир твиттера просто безумен! Джейсон: Безумен и прекрасен, ведь твиттер – это люди! Я вчера так посмеялся! Я опубликовал какой-то твит и получил комментарий: «Не слушайте его, он уже ошибался – тогда-то и тогда-то». И я такой: «Ты прав, мужик, потому что я ошибаюсь ПОСТОЯННО! Но, строго между нами, когда я ошибаюсь, я получаю такой крошечный убыток, что мне плевать!» Питер: Меня твиттер тоже часто веселит. Бывает, я выкладываю какой-нибудь график с обозначением, что падающий рынок сформировал дно. Потом оказывается, что это было не дно, а паттерн продолжения нисходящего тренда. Проходит полгода… И тут меня спрашивают – а вы все еще в покупках? Боже, да какие покупки! Это же было целую жизнь назад! Джейсон: Лично я считаю, что это забавно, потому что… По таким вопросам сразу становится понятно, кто настоящий трейдер, а кто – нет. Сразу! Трейдер не будет говорить «ты ошибся вот здесь, вот здесь и вот здесь, ты отстой». Вопрос не в этом! Правильный вопрос звучал бы так: «Сколько ты в итоге потерял из-за того, что оказался неправ?» Я вот ничего не потерял! Поэтому то, что я оказался неправ, совершенно неважно. Вот что интересует трейдеров! А не-трейдеры говорят: «Ты сказал, что цена пойдет вниз, а она пошла вверх, зачем мне тебя слушать?» Как я уже сказал, я не умею предсказывать будущее – никто не умеет! Зачем кому-то меня слушать? Потому что я могу помочь вам с риск-менеджментом, вот зачем. Ладно, Питер, расскажите, где вас можно найти? Питер: В Тусоне, но не приезжайте! Ищите меня в твиттере, мой ник – PeterLBrandt. Джейсон: Настоятельно рекомендую всем подписаться! Лично я считаю, что Питер – это человек, который знает, о чем говорит. Я давно слежу за его твиттером. 98% его постов отзываются в моем сердце. А остальные 2% – это сообщения о том, что он купил или продал. Скажу честно, мне это неинтересно. Но когда он пишет о рынках и о трейдинге… Он бьет точно в цель. И этому есть причина! Потому что он занимается торговлей уже очень давно. И он непредвзят. Его интересует только то, что может принести прибыль. А всякая ерунда – нет. Так что настоятельно рекомендую! Питер, большое спасибо, что уделили нам время! Было здорово наконец-то с вами встретиться – и наконец-то поговорить! Очень надеюсь, что мы сможем это повторить.

-

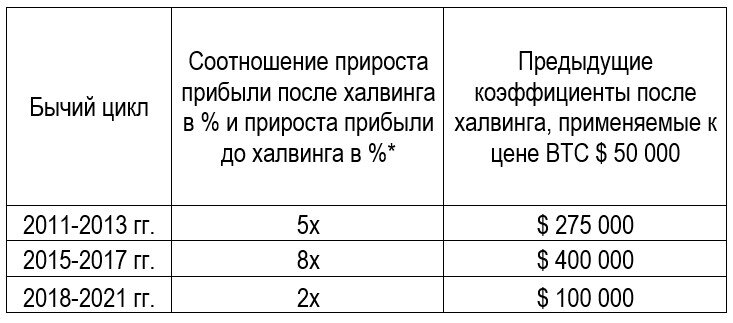

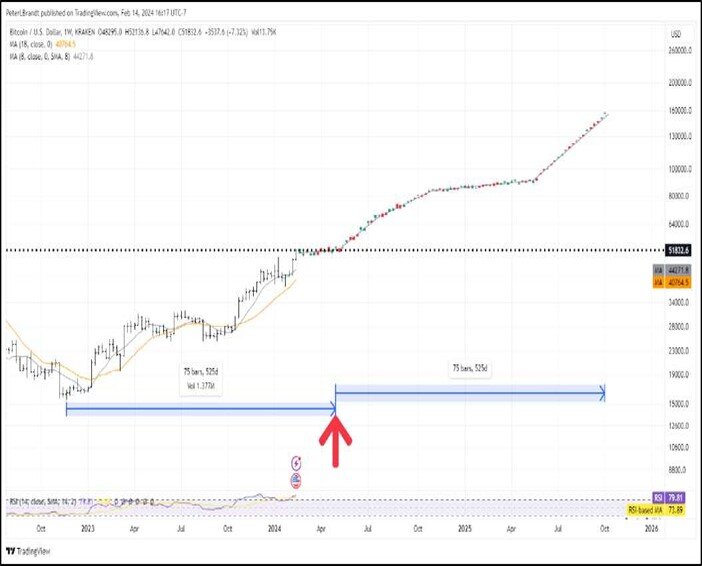

Халвинг Биткойна 2024 – прогноз от Питера Л. Брандта В прошлом халвинг биткойна тесно ассоциировался с бычьими трендами на рынке биткойна. Также существует сильная корреляция между халвингами биткойна и началом бычьих трендов. Если точнее, то в прошлом все халвинги происходили прямо в середине крупных бычьих циклов. Другими словами, продолжительность бычьих трендов после дат халвинга биткойна примерно равнялась продолжительности бычьих трендов до дат халвинга. Бычий цикл 2011-2013 гг. Халвинг 28 ноября 2012 года произошёл через 54 бара (на недельном графике) после минимума, сформировавшегося 14 ноября 2011 года, и за 54 бара (на недельном графике) до максимума, который в дальнейшем сформировался 2 декабря 2013 года, как показано на рисунке. Бычий цикл 2015-2017 гг. Халвинг 9 июля 2016 года произошёл через 77 баров (на недельном графике) после минимума, сформировавшегося 12 января 2015 года, и за 77 баров (на недельном графике) до максимума, который в дальнейшем сформировался 11 декабря 2017 года. Бычий цикл 2018-2021 гг. Халвинг 11 мая 2020 года произошёл через 74 бара (на недельном графике) после минимума, сформировавшегося в декабре 2018 года, и за 74 бара (на недельном графике) до максимума, который в дальнейшем сформировался в октябре 2021 года. Бычий цикл 2022-2025 гг. Мы знаем, что было в предыдущих бычьих циклах. Мы уверены в том, что уже знаем. Но прогнозирование поведения цены в будущем, исходя из её поведения в прошлом, является весьма спекулятивным. Следующий халвинг приходится на 22 апреля 2024 года. Допустим, что минимум текущего бычьего цикла был в конце ноября 2022 года. Т.е. продолжительность периода от этого минимума до халвинга в апреле 2024 года на недельном графике составит 75 баров. Если после следующего халвинга бычий тренд продлится в течение последующих 75 баров, то максимум цены будет в начале октября 2025 года. Если темп бычьего тренда после апреля 2024 года будет аналогичен темпу бычьего тренда, начавшегося в ноябре 2022 года, то ценовой уровень прогнозируемого максимума в октябре 2025 года может составить около $ 150 000. Однако во время предыдущих бычьих циклов рост цены после халвинга был намного круче, чем перед ним. Питер Брандт Переведено специально для Tlap.com

-

Питер Брандт – торговые просадки В основу этой статьи лег перевод вебинара Питера Брандта о торговых просадках. Краткое содержание: просадки – суровая реальность трейдинга; анализ просадки по графику закрытых сделок и по графику, построенному по результатам сделок, отсортированных по дате открытия; правильные и неправильные реакции трейдера на просадку; системный подход к изменению своей торговой стратегии. Интересного чтения! Ссылка на оригинал *** На этот раз я хотел бы потратить около двадцати минут на то, чтобы поговорить о проблеме просадок и сложных торговых периодов. Я никогда не стеснялся обсуждать эту тему, потому что, честно говоря, я считаю, что умение выживать в сложные времена – это качество, без которого в долгосроке невозможна стабильно прибыльная торговля. Так что это – важная тема, и она стоит того, чтобы ее обсудить! Кроме того, для меня она сейчас является актуальной, потому что 2017 год у меня пока складывается с переменным успехом. 2014 был просто отличным, 2015 – великолепным, 2016 – хорошим. Но, конечно, нельзя забывать и о 2013, – это был худший год за всю мою карьеру, убыток составил почти 14%. Более того, просадка, в которую я тогда попал, оказалась еще и самой продолжительной. Бывают хорошие времена, бывают плохие. Я никогда не избегаю разговоров о плохих! Конечно, я регулярно рассказываю о своих прибыльных сделках, которые принесли мне по 3,5-4%. Нельзя преуменьшать их важность для моей торговли! Но рассказывая о них, я не бью себя кулаком в грудь, потому что знаю, что стоит мне начать хвалиться своими удачными сделками, – и рынок сразу же преподнесет мне на блюдечке весьма крупный кусочек унижения. Таких кусочков я за свою жизнь съел немало! Правда, их вкус мне так и не полюбился. Но я все же хочу поговорить на тему самого концепта просадок! Несмотря на то, что это – тема, которая многих заставляет понервничать. Не знаю, много ли вы видели вебинаров, на которых выступающий свободно говорит о том, насколько ужасно временами складывалась его торговля. Однако я делал то, что было необходимо, чтобы преодолеть эти тяжелые времена, и мне это удалось, я смог продвинуться дальше. Я прошел через множество сложных периодов, и через один из них я прохожу прямо сейчас, так что самое время это обсудить! Чтобы лучше объяснить вам мой взгляд на просадки, хочу для начала познакомить вас со своей торговлей. Это нужно для создания точки отсчета. Для меня просадки – это нечто регулярное и неизбежное. На иллюстрации – краткая статистика моего трейдинга. Конечно, фирма Factor LLC была основана в 1981 году, но активный трейдинг в ней велся только последние 25 лет! Первые 10 лет я занимался некоммерческой благотворительной деятельностью и вкладывал капитал в рынок акций и в фонды взаимного инвестирования. Но последние 25 лет – это был активный трейдинг! 20 из 25 лет были прибыльными, 5 – убыточными. В среднем в убыточные годы я терял по 6,5%. Средний размер худшей за год просадки – 14%. Самая худшая составила 33%, но, к счастью, случилась она давно, еще в восьмидесятых. Совокупный годовой темп роста депозита за эти годы составил примерно 47%, засвидетельствованный темп чуть ниже – 41%. Но этот показатель для меня большого смысла не имеет, потому что в нем совершенно не учитывается волатильность, так что в своей торговле я ориентируюсь не на него, а на соотношение Gain-to-Pain. Мое равняется 2,5! Gain-to-Pain Ratio и Profit Ratio – это два показателя, которые действительно для меня важны. Если говорить об истории просадок… Средний размер худшей за год просадки, как я и сказал, у меня равняется 14,3%. Но в этой статистике учитываются и ранние годы моего трейдинга, когда я торговал с рисками в 2-3% на сделку. Если скорректировать это значение на мой текущий уровень использования кредитного плеча, – оно снизится до 10,7%. Думаю, вы уже составили представление о моем трейдинге и получили точку отсчета… А это, можно сказать, «карта», на которой обозначены мои просадки выше 5%, опять же, с корректировкой на текущий уровень использования кредитного плеча. Здесь можно оценить их длительность и глубину. Эти две переменные – первые, о которых я задумываюсь, когда речь заходит о просадках. Сколько потребовалось времени, чтобы депозит вышел на новый максимум? И насколько глубока была просадка? Длинные просадки – это настоящая пытка по сравнению с глубокими, но короткими! По крайней мере, в плане эмоциональной просадки… Я учитываю оба вида просадок – финансовые и эмоциональные! Конечно, в первую очередь это важно для дискреционных трейдеров, но и системные трейдеры, бывает, попадают в эмоциональные просадки, когда им начинает казаться, что их системы перестали работать. Нельзя сбрасывать со счетов эмоциональный аспект трейдинга, даже если торгуешь системно. Во многих смыслах короткая глубокая просадка предпочтительнее затяжной, потому что переносится она проще. Я уже показывал раньше эту иллюстрацию, это – Underwater Curve, график просадки. Тут была произведена коррекция на текущий уровень использования кредитного плеча. В чем смысл этого графика? Об этом я уже говорил не раз, даже давал ссылку на научную работу на эту тему… Реальность трейдинга такова, что большую часть времени мы проводим в просадках и в периодах восстановления от просадок! А не в процессе формирования новых уровней доходности, когда стоимость наших активов все растет и растет. Создается впечатление, что мы, трейдеры, всегда находимся в режиме восстановления! Конечно, временами все идет как по маслу, и стоимость наших активов растет месяц за месяцем. Но все же, большую часть времени график нашей доходности пребывает либо в состоянии падения, либо в попытках восстановиться после просадки... Все познается в сравнении! Всем известно, что рынок акций находится в сильном бычьем тренде, который не прекращается с середины восьмидесятых годов. Вот вам график просадки актива S&P 500, который начинается с июня 1986! Кажется, как ни взглянешь на график S&P, – всегда он рисует максимум за максимумом! Но реальность такова, что даже если вы подойдете к торговле S&P с позиции «покупай и держи», вы проведете куда больше времени "под водой", в состоянии просадки либо в восстановлении после просадки, а не в состоянии формирования нового максимума доходности! Такова реальность трейдинга. Необходимо учитывать это в своем эмоциональном настрое. В таком уж мире мы живем! Я собираю подробную статистику своих сделок, чтобы получить представление о своем винрейте и других средних значениях параметров моей торговли (конечно, тут важно учитывать долгосрок, ведь в краткосроке параметры могут варьироваться достаточно сильно). На основе своих метрик я могу определять вероятности. Поэтому я обладаю достаточно неплохим представлением о том, как выглядит стандартное отклонение моих просадок. Я знаю, что просадка в 7% находится на расстоянии всего лишь в одно стандартное отклонение! То есть это – то, чего стоит ожидать! Я знаю, что размер моего депозита легко может упасть на 7% от своей пиковой величины. Кстати, изменения торговых результатов я отслеживаю не каждый час и не каждый день, а раз в месяц. Это – правильный подход к измерению просадок! Многие трейдеры забивают себе голову центовыми колебаниями своих открытых сделок, неотрывно следя за ними. Я считаю, это – очень опасная привычка! Свое внимание лучше уделять рынкам и торговым практикам, а не беспокойству насчет своей эквити. Думаю, постоянно сосредотачиваться на своем депозите – это очень опасно. Как вы знаете, изменения своего депозита я оцениваю, опираясь на закрытые сделки, а не на внутридневные колебания открытых позиций. На открытые сделки я внимания вообще не обращаю! Хотя, иногда все-таки приходится – 21 декабря каждого года, потому что в этот день человек из налоговой службы интересуется эквити моего торгового счета. Это нужно для расчета налога на доход с трейдинга, так уж заведено в США. Но в статистике доходности я отслеживаю и учитываю только закрытые сделки, просто потому, что это – разумный и реалистичный подход. Взгляните на иллюстрацию выше… Это – график моей доходности с 1 января этого года, построенный по закрытиям сделок. Кстати, это – мой проп-счет, а не счет для отслеживания, о нем – через минуту. Просадка на этом графике составляет чуть менее 2%, – по сути, совсем небольшое колебание, не выходящее за рамки того, что может случиться за период в два месяца. Это событие не настолько серьезно, чтобы начинать беспокоиться. Но, конечно, можно взглянуть на это и с другой стороны! Для просадок можно использовать другой базис. Для этого нужно построить график доходности, отсортировав результаты по дате открытия сделок. Ведь сделки не всегда закрываются в том же порядке, в котором они были открыты. Скажем, последние десять открытых нами сделок оказались убыточными… Просто ради примера! Но это не значит, что мы получили десять убытков подряд, может, были и прибыльные результаты от сделок, открытых нами ранее. Так и строится предыдущий график! Но этот график построен по результатам от сделок, отсортированных по времени открытия. При такой сортировке получается, что я сейчас в просадке на 4,8%! Так что я поневоле начинаю задумываться о той самой просадке в 7%, которая находится на расстоянии всего одного стандартного отклонения! Не скажу, что меня это сильно заботит, но все же я это отслеживаю. Разумеется, когда на рынках не все складывается гладко, я начинаю беспокоиться! Не паниковать, но беспокоиться. На счете Factor, который я использую для отслеживания, просадка пока составляет 3,1%, если использовать такую же сортировку. Так что, опять же, я осознаю, что сейчас я нахожусь в просадке! Естественная реакция на просадки: Что я делаю не так? Что мне нужно изменить? Стоит ли мне удвоить размер позиций, чтобы наверстать упущенное? Стоит ли мне на какое-то время прекратить торговать? Моя реакция: Как быстро мне нужно снижать размер позиций? В какой момент мне будет пора задуматься о внесении правок в свой подход? Как мне справиться с эмоциональной просадкой? Давайте поговорим о том, что это значит. Как выглядит естественная человеческая реакция на просадку? Я же тоже человек! Я тоже подвержен влиянию человеческих эмоций. Но я делаю все возможное, чтобы управлять ими как трейдер. Ведь свои эмоции, свои главные отрицательные черты характера, свою природу преодолеть невозможно. Вам никогда не обуздать их полностью! Но управлять ими можно и нужно. Я – такой же человек, как и вы! Я тоже испытываю эмоциональные реакции на разные рыночные ситуации. Так что меня тоже посещают эти мысли! Но когда я замечаю ошибочную мысль, – я пытаюсь ее укротить. Что я делаю не так? Что мне нужно изменить? Может, мне стоит удвоить размер позиций, чтобы быстрее наверстать упущенное? Может, мне стоит на некоторое время прекратить торговлю? Может, я читаю графики неправильно? В каких сделках я ошибся? Ведь, очевидно, именно они виноваты в просадке! Какие сетапы я упустил?.. Об этом мне хотелось бы поговорить отдельно. Попав в просадку, я никогда не задумываюсь о том, не стоит ли мне включить в уравнение упущенные сетапы и сделки, в которых я ошибся. Потому что упущенные сетапы будут всегда! И всегда будут сделки, в которых вы ошиблись! Это – константа. Это будет происходить и во время просадок, и в хорошие времена, когда ваш депозит растет. Так что это – константа! Поэтому я всегда стараюсь избегать мыслей о том, что могло бы случиться, не торгуй я, например, какой-нибудь рынок, вдруг это помогло бы мне избежать просадки… Я знаю, что эти размышления ведут в никуда, так что при появлении этой мысли я стараюсь максимально быстро среагировать и избавиться от нее. Я хочу реагировать на просадку иначе! Задумываться: как быстро мне стоит снижать размер своих позиций? Как я писал в недавней рассылке Factor, две мои последние сделки я закрыл в убытке. Убытки я фиксирую быстро! Сразу после этого я задумался о том, стоит ли мне снизить размер своих позиций. Обычно я использую для этого десятые части процента. Например, я могу торговать с рисками 0,8%, но, получив две убыточные сделки, я снижу свою лотность. Сейчас риск у меня равняется 0,2-0,3% на сделку. С такими рисками я в данный момент и торгую! Две десятых, три десятых процента. Пока что продолжу в том же духе! По-моему, лучше торговать так, чем гадать «наверное, не стоит мне открывать эту сделку», «лучше пропущу этот сигнал», «может, попробую изменить свой подход»… Для меня это неприемлемо! Я хочу продолжать брать сигналы. Но я осознаю, что нахожусь в просадке, поэтому я снижаю размер своих позиций. Кстати, обратное тоже верно! Если я получу две прибыльные сделки подряд, – я начну наращивать риски. Я постоянно контролирую их размер! Но, конечно, существует отметка, на которой пора задуматься, не стоит ли внести в свой подход какие-то правки. Об этом – через минуту! Пока что я до этой отметки еще не дошел, пока что мне еще не нужно искать альтернативы и думать, что мне стоит делать иначе. Я продолжу двигаться по тому же пути, брать те же сигналы. Я изменю размер торгового лота, но не буду паниковать и думать о том, что пора внести правки в стратегию или вовсе отказаться от нее и найти новую. Нет, вместо этого я задумываюсь о том, как мне справиться с эмоциональной просадкой. Потому что эмоциональная просадка всегда следует за финансовой! Например, я стараюсь по максимуму отстраниться от внутридневных колебаний рынка. Вплоть до закрытия графиков! Сама мысль о трейдерах в просадке, которые не могут весь день оторвать глаз от экрана… Это, конечно, их выбор! Но подвергать себя я этому не хочу. Позвольте объяснить этот график! Это – матрица, которую я использовал на протяжении многих лет. Она помогает мне с таким вопросом… Если бы я задумался об изменении своей торговой системы, – как бы я к этому подошел? Этот нюанс моей торговли систематизирован! За долгие годы трейдинга я действительно не раз менял свой подход, но его основу всегда составляли классические графические паттерны. Вертикальная ось, как обозначено слева, – это протокол трейд-менеджмента. Чем выше по этой оси мы находимся, тем более широкие стопы используем. По мере нашего снижения снижается и размер стопов. Внизу стопы используются чрезвычайно короткие, например, если мы входим в покупки, то начинаем каждый день подтягивать свой стоп к минимуму предыдущего дня. Если же мы находимся на этой оси высоко, то стопы мы подтягиваем, скажем, опираясь на пересечение скользящих средних с периодами 8 и 21. Какой бы подход мы ни использовали, он будет базироваться на графическом анализе! Горизонтальная ось – это длительность сделок. Слева – очень быстрые сделки по диагональным паттернам, справа – тщательно отобранные долгосрочные паттерны. В данный момент на графике я нахожусь примерно здесь (ячейка «Present»)… На диапазоне от «держу свои сделки близко к сердцу» до «даю своим сделкам простор для движения» я нахожусь достаточно низко! Причем пребываю в этом положении уже около двух лет. Где я нахожусь в плане паттернов, – это расписано наверху! На данный момент основа моего трейдинга – это горизонтальные паттерны длиной 10-26 недель, которые обычно позволяют мне ухватить движение в 10-30% от стоимости базового актива. Чтобы вам было с чем сравнить, в 2010 году, когда я написал свою книгу «Diary of a Professional Commodity Trader», моя торговля находилась примерно в этой зоне (обложка книги). В те времена я брал больше паттернов – до двадцати в месяц! Тогда как сейчас я беру лишь около восьми. Тогда я торговал диагональные паттерны, более краткосрочные, и стопы у них были больше. Рано или поздно приходится задумываться о других вариантах торговли... Чего на этой матрице не отображено, так это динамики изменения размера моих позиций, но об этом я уже немного рассказал. Думаю, с начала моей торговой карьеры в 1981 году я, пожалуй, побывал в каждой ячейке этой таблицы! Я знаю, что они из себя представляют, я знаю, как ощущается в них торговля. Рассматривая разные варианты точек на этом графике, я могу представить, какие сделки там будут. Но в данный момент я нахожусь в ячейке «Present», и именно там я пока и продолжу находиться. Если моя доходность в ближайшие два-три месяца будет идти горизонтально или вниз, – придет время задуматься о других вариантах. Но пока я до этого не дошел! Переведено специально для Tlap.com

-

[Питер Брандт] Когда вы совершаете ошибку – это хорошо

!!NIKA!! опубликовал тема в В помощь трейдеру

Позиция закрывается по стоп лоссу, после чего рынок сразу же разворачивается и идет в нужном направлении Я получаю много вопросов касательно срабатывания стопов, после которых рынок сразу же разворачивается и идет в нужном направлении. За все годы моей торговли подобное случалось со мной сотни раз. Беспокоит ли меня это? НЕТ! Когда-то ранее да, я переживал по этому поводу, – но постоянно совершенствуясь как трейдер, я поднялся на высокий уровень. Когда вас выкидывает из рынка, после чего рынок идет в вашем направлении, – это та цена, которую нужно платить за защиту своего торгового капитала. Примите это как должное. Это плата за то, чтобы научиться хорошо управлять рисками. Я принимаю возможность срабатывания моих стопов по следующим причинам: • Подавляющая доля моей чистой прибыли, полученной в процессе моей профессиональной деятельности трейдера, была получена от сделок, которые никогда не подвергались жесткому повторному тестированию; • У меня были сотни отличных сделок в прошлом, и будут сотни отличных сделок в будущем (если я буду достаточно долго применять свои навыки на практике). Я получаю невероятное преимущество от данных о тысячах реальных сделок. Применение активных и агрессивных принципов управления торговлей позволяет мне проводить хорошие сделки. Исходя из моих данных, расширение пространства для маневра позволило бы увеличить мою торговую прибыль примерно на 20% в год. Тем не менее, у меня есть достоверные данные, доказывающие, что активное и агрессивное управление торговлей удваивает мой коэффициент прибыли и соотношение прибыли к убытку. Я считаю, что этот компромисс между чистой прибыльностью и волатильностью активов вполне оправдан. Как насчет того, чтобы признавать свои ошибки публично? В мире блогосферы есть отвлекающие факторы, и есть люди, которые действительно хотят учиться. Я очень благодарен всем моим читателям, которые хотят узнать о рынках и трейдинге. Я очень часто вижу, как читатели моего блога выступают в мою защиту в переписке, когда кто-то не согласен со мной. Я ценю это. Но помните, что у каждого есть свое мнение, и именно это делает рынок таким, какой он есть. Люди имеют право думать, что я невежественен. Это нормально, до тех пор, пока они сохраняют вежливость в своих сообщениях. Питер Брандт, Переведено специально для TradeLikeaPro.ru -

За свою более чем 40-ка летнюю деятельность в трейдинге я никогда не встречал прибыльных трейдеров, у которых не было бы своего уникального стиля торговли. На протяжении многих лет я постоянно твердил, что для достижения успеха трейдер должен разработать свой собственный уникальный подход к торговле. Вот уже много лет я отдаю предпочтение одному частному онлайн-форуму, в который входят одни из лучших трейдеров в мире – некоторые из них были представлены в серии книг Джека Швагера «Маги рынка». В последнее время предметом оживленной дискуссии внутри группы была тема копирования стиля торговли другого трейдера. Были представлены некоторые важные замечания, которыми бы я хотел поделиться с вами. Данные комментарии были сделаны трейдерами, имена которых вам, вероятно, известны. «Интересным для меня является то, что я не думаю, что вы можете изменить себя, чтобы соответствовать той или иной стратегии. Если вы являетесь проблемной личностью, вам нужно либо бросить трейдинг, либо найти стратегию, которая вам подходит (что на самом деле очень сильно взаимосвязано, потому что, если вы не можете найти стратегию, которая с течением времени будет приносить прибыль, значит, вам не следует торговать). Полагаю, суть данной оговорки в том, что вы можете измениться сами кардинальным образом. Но лично я никогда не видел, чтобы кто-то менялся. Интересно, наблюдал ли это кто-то другой?» – комментарий одного из крупнейших и успешных трейдеров в мире, торгующего на своих собственных средствах и открывающего крупные сделки на мировых рынках. «Я рад, что кто-то в нашей дискуссии упомянул о принципе «взаимосвязи» и объяснил его лучше меня. Думаю, именно поэтому среди борющихся трейдеров настолько распространен «стратегический дрейф» – они считают, что определенный стиль им не подходит, поэтому они продолжают менять один стиль на другой, третий и т.д., не осознавая реальной проблемы. Трудно сказать кому-либо: «Вам вообще ничего не подходит», но если та тема, которую вы сегодня поднимаете, актуальна, то, похоже, этот вывод неизбежен для многих», – комментарий одной из самых успешных семей в трейдинге из США. «Трудно отбеливать пятна у леопарда, но даже и после этого он всё равно останется леопардом. Стратегический дрейф – это, по сути, охота трейдеров на священный Грааль. Вы знаете, это именно та вещь, которая будет иметь значение в данной торговой операции и во всех последующих. Опыт говорит мне, что это бесполезно. Торговые инструменты могут быть освоены и с помощью этого эликсира, но самообладание, похоже, как раз и является именно тем, в чем определяется успех или поражение трейдера. Приверженность процессу контроля эмоций – это жизненный путь, а не какое-то мимолетное событие. Ее необходимо применять на практике с помощью молитвы, медитации, внедрения в повседневную деятельности и т.д. Если вы не будете ежедневно следовать своей стратегии, неудача в значительной степени вам гарантирована», – комментарий одного из самых состоятельных менеджеров в США. Сайты по Интернет-трейдингу кишат массой «крутых» промоутеров, которые сулят вам большой успех, если вы будете следовать их сигналам, покупать их системы или слушать их советы. Не покупайте то, что они пытаются вам навязать! Становление прибыльным трейдером – это процесс проб и ошибок, которые должны быть уникальными только для вас. Чтобы найти и понять свое преимущество, вам потребуется три-пять лет... Далее вам следует совершенствовать и оттачивать его в течение всей своей жизни. Еще один навык, который должен иметь любой начинающий трейдер – это строгое управление капиталом. То, что вы делаете со своей открытой позицией, гораздо важнее того, когда, где и почему вы открыли ее изначально. Мой принцип в трейдинге заключается в том, чтобы каждую пятницу закрывать любую убыточную позицию и рисковать менее чем 1% своего капитала в любой своей позиции. Начинающие трейдеры должны сначала научиться сохранять свой капитал без изменений, выясняя для себя (методом проб и ошибок), какой подход будет соответствовать их индивидуальности, толерантности к риску, таймфрейму, на котором они торгуют, методам определения сигналов и способам управления своими эмоциями. Я постоянно ставлю ударение на управлении риском, управлении эмоциями, развитии дисциплины и терпения и принятии торгового подхода, который согласуется с тем, кем и чем вы являетесь. Питер Брандт Переведено специально для TradeLikeaPro.ru

-