Поиск сообщества

Показаны результаты для тегов 'нил фуллер'.

Найдено: 119 результатов

-

О Ниле Фуллере Нил Фуллер является высокоуважаемым трейдером, автором и преподавателем, проживающим в Австралии. Он имеет более, чем 10-летний опыт торговли на финансовых рынках и сегодня многими он считается Авторитетом по price action-стратегиям на рынке Форекс Один день из жизни трейдера Ниала Фуллера Как я вхожу в сделки[/size] Соотношение риска к прибыли и управление капиталом в торговле[/size] Торговля открыл и забыл - занимайтесь своими делами[/size][/size] Как создать свой собственный торговый план Как торговать ключевые уровни Руководство Как забирать прибыль Продолжение внизу Со временем буду добавлять еще . Ниал_Фуллер._Почему_ваша_торговля_не_прибыльна.pdf

-

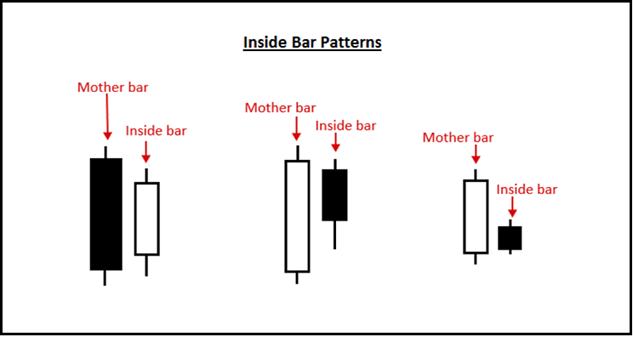

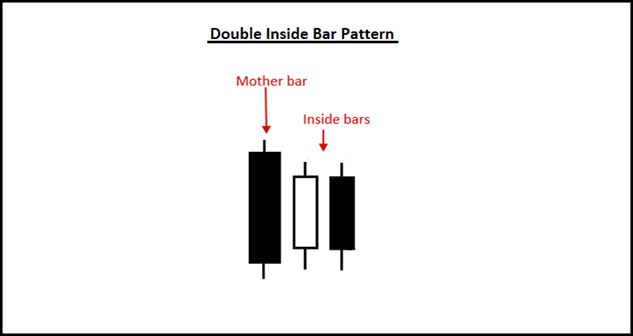

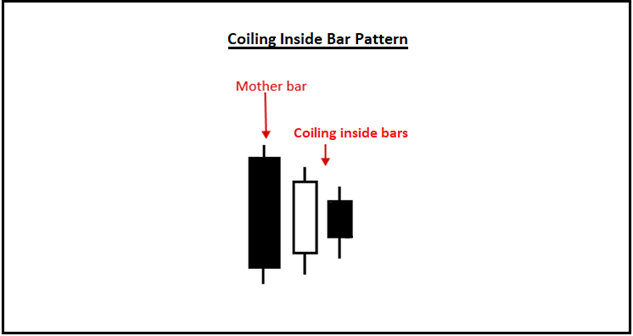

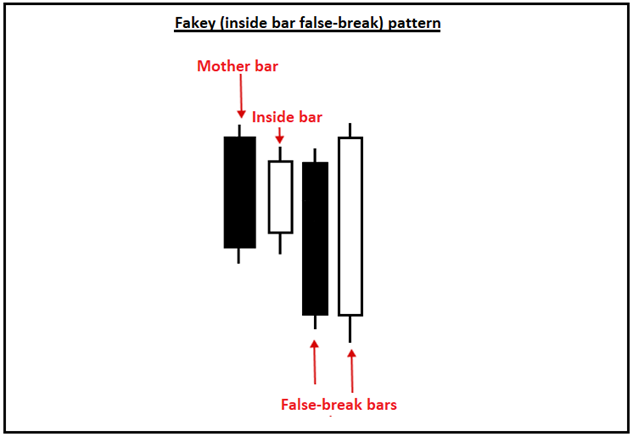

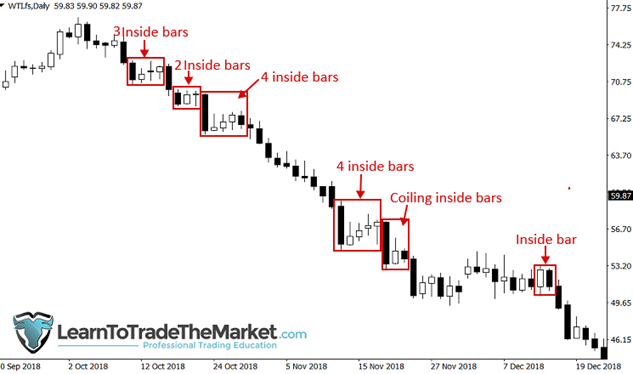

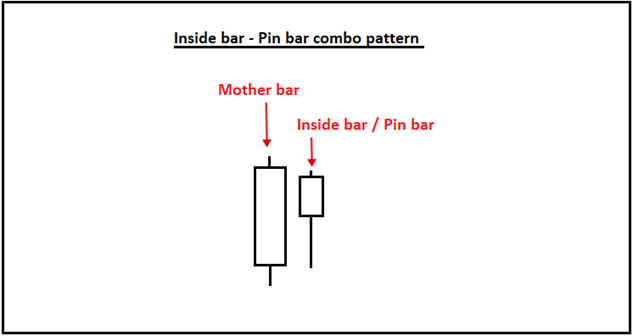

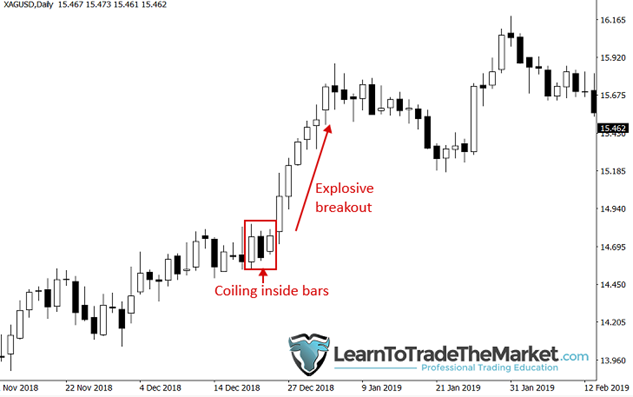

Автор: Нил Фуллер в книге «Торговые стратегии Форекс» Сегодняшний урок – это знакомство с сигналом внутренний бар и с тем, как по нему торговать. Это действительно один из моих любимых паттернов для торговли, особенно на дневном графике. Почему – спросите вы? Это просто. Паттерн внутренний бар показывает паузу или нерешительность на рынке, и в зависимости от окружающего ценового контекста, в котором он сформировался, это дает нам чрезвычайно ценную подсказку о том, что рынок собирается делать дальше. Внутренний бар – это еще один «инструмент» в вашем наборе Price Action, дополняющий вашу торговую стратегию, которая, если ее освоить, повысит ваши шансы на долгосрочный торговый успех. Давайте начнем с некоторых вводных концепций и теории внутренних баров... Что такое внутренний бар? Внутренний бар – это паттерн из нескольких баров, состоящий из «материнской свечи», которая является первым баром в паттерне и за которой следует внутренний бар. Модель внутреннего бара иногда может иметь несколько внутренних баров внутри одного основного бара. Вот как выглядят стандартные внутренние бары. Как вы можете видеть на изображении ниже, внутренние бары могут формироваться точно в середине материнской свечи или близко к максимуму или минимуму ее диапазона. Нет четкого описания, как они должны выглядеть, но они должны находиться в пределах материнской свечи. 4 варианта стандартных внутренних баров 1. Двойной внутренний бар «Двойной внутренний бар» состоит из двух внутренних баров в структуре материнской свечи. Он довольно распространен, и часто вы видите 3, 4 или (реже) больше внутренних баров в пределах одной и той же структуры. Эти модели означают длительный период нерешительности на рынке, и они могут появляться перед очень мощными прорывами. 2. Спиральные внутренние бары Спиральные внутренние бары формируются, когда 2 или более внутренних бара «скручиваются в спираль» все туже и туже, словно сужающаяся пружина. Обратите особое внимание, когда вы видите их, потому что они означают, что рынок сжимается, и в конце концов такая пружина «выстрелит» и взорвется мощным движением (во многих случаях). 3. Fakey Pattern (ложный пробой внутреннего бара) Паттерн fakey очень важен в отношении внутренних баров, потому что это внутренний бар с ложным пробоем. Как вы можете видеть ниже, fakey – это на самом деле ложный прорыв паттерна внутреннего бара. Это буквально то место, где цена сначала пробивается в одну сторону от внутреннего барного паттерна, но затем быстро разворачивается, вынося всех, кто был неправ, а затем устремляется в другом направлении. Очевидно, что такая модель дает нам очень разумные подсказки относительно следующего потенциального направления цены. 4. Комбинированный паттерн «Внутренний пин-бар» Как мы все знаем, пин-бары – это один из лучших ценовых паттернов, которыми вы можете торговать; и когда вы получаете пин-бар, который одновременно является внутренним баром, у вас есть комбинированный паттерн внутренний пин-бар. Когда вы объединяете пин-бар и внутренний бар, вы получаете «поток», который будет выпущен в направлении пин-бара с хвостом / тенью, что указывает на следующее потенциальное направление рынка. Следовательно, внутренний бар – это не просто пауза на рынке, это пауза с дополнительным слиянием и, как следствие, более мощным сигналом ценового движения. Торговля по паттернам внутреннего бара По сути, есть два основных способа торговли внутренних баров, как и большинства других паттернов – как сигнал продолжения или как модель разворота. Сейчас я предпочитаю торговать ими в качестве сигналов продолжения тренда на дневном графике, потому что это самый простой способ их торговать. Однако внутренние бары действительно могут быть очень мощными на основных уровнях поддержки и сопротивления в качестве разворотов. Давайте посмотрим на несколько примеров. Торговля на внутренних барах как продолжение движения «Классический» способ торговли по паттерну внутреннего бара и тот способ, которым я люблю торговать по ним больше всего – внутри трендового рынка как продолжение движения. Внутренний бар гораздо легче использовать на трендовом рынке, потому что шансы для торговли по тренду уже в вашу пользу. Внутренний бар много раз приводит к прорыву или продолжению курса в соответствии с направлением существующего тренда. Они могут обеспечить хорошую структуру, чтобы попытаться превратить вашу торговлю в огромную прибыль. Совет: избегайте торговли внутренних баров на основных уровнях до тех пор, пока уровень не будет пройден, потому что во многих случаях такие внутренние бары создают ложные пробои на основном уровне. Торговля на внутренних барах как «паттерн остановки / разворота» Иногда вы можете торговать на внутреннем баре как на паттерне разворота / остановки, когда цена «останавливается» на уровне, что приводит к развороту в обратном направлении. На графике ниже мы можем видеть пример хорошего сигнала разворота внутреннего бара. Обратите внимание, что внутренний бар сформировался на ключевом уровне графика, что указывает на то, что рынок колеблется и «не уверен», хочет ли он двигаться дальше. Мы видим сильное движение вниз, когда цена пробила минимум материнской свечи внутреннего бара. Обратите внимание, что торговлю внутренних баров как паттернов разворота следует пробовать только после того, как вы успешно освоили торговлю ими по тренду дневного графика в качестве продолжения / пробоя, как мы обсуждали выше. Специальные советы по торговле на внутреннем баре Вот несколько моих советов и приемов при торговле внутренних баров. Вот вещи, которые я узнал за эти годы и которые улучшат ваши шансы на успех при торговле по этой модели. Более плотные модели внутренних баров с несколькими барами внутри часто приводят к большим взрывным пробойным движениям. Это из-за «накопленной энергии», которая имела место при «сжатии» рынка – эта энергия обычно высвобождается в виде сильного прорыва... Паттерны внутренних баров меньшего размера позволяют устанавливать более короткие стоп-лоссы и получать большую прибыль за риск – это идеальные кандидаты. Остерегайтесь паттернов как с очень большими материнскими барами, так и с большими внутренними барами – по ним часто бывает сложно торговать из-за большого количества ложных сигналов и они затрудняют управление риском. Мои любимые паттерны – это Fakey и внутренний пин-бар. Мы должны научиться фильтровать внутренние бары, потому что у них есть одна плохая черта: многие из них формируются на всех таймфреймах. Однако с надлежащей подготовкой и опытом работы с графиками вы научитесь их различать. Вывод Это было базовое введение по внутренним барам и то, как я торгую их. Я освещаю этот паттерн и многое другое в своих продвинутых курсах торговли Price Action. Надеюсь, сегодняшний урок был для вас полезным и вдохновляющим. Внутренние бары – действительно один из самых интересных и мощных сигналов прайс-экшн, поэтому я надеюсь, что вам понравилось изучать их и вы будете продолжать это делать. Нил Фуллер, Переведено специально для Tlap.com

-

Паттерн внутренний бар может быть очень мощным сигналом Прайс Экшен, если вы понимаете, как правильно его торговать. К сожалению, многие трейдеры не знают, как правильно торговать на данном паттерне, и в результате они теряют свои деньги снова и снова и разочаровываются в торговле на внутренних барах. Как и на любом другом сигнале Прайс Экшен, в торговле на сетапе внутреннего бара есть свои тонкости и, понимая эти тонкости между «хорошим» и «плохим» внутренним баром, вы будете дифференцировать прибыльные сигналы от убыточных. Если вы знаете, как правильно торговать, это не означает, что каждая сделка на внутреннем баре будет прибыльной, но вы должны, по крайней мере, убедиться, что вы открываете позицию, на которой вы можете заработать деньги. Как я вижу, при торговле на паттерне внутренний бар трейдеры совершают следующие три ошибки, которые являются критичными. Давайте рассмотрим их, чтобы разобраться, как их можно избежать... 1. Трейдеры не торгуют на паттерне внутренний бар на дневном графике Вы, наверное, читали некоторые из моих статей о торговле на дневных графиках. Если нет, вам следует их прочесть. Дневной график является самым мощным и важным таймфреймом для работы трейдера. Тем не менее, я также обучаю и торгую на некоторых сигналах Прайс Экшен на 4-х часовых и часовых графиках, если формирующиеся на этих таймфреймах сигналы согласуются с моими критериями входа. Тем не менее, внутренний бар – это тот паттерн Прайс Экшен, на котором я торгую только на дневном графике. Основными причинами для этого являются следующие: 1. Внутренний бар на дневном графике показывает период консолидации на более низких ТФ и что приближается потенциальный пробой этой консолидации. Внутренний бар на дневном графике имеет гораздо большее значение, чем на более коротком временном периоде, поскольку он «сглаживает» все боковые колебания и консолидации на 4-х часовых и часовых (или более низких) графиках и представляет их просто в виде одного паттерна внутренний бар. Это позволяет избежать путаницы, чрезмерного анализа и предугадывания последствий. Помните: на неустойчивом/боковом рынке труднее торговать, поэтому возможность удалить колебания и боковые движения рынка на Н4 и Н1 или даже более низких таймфреймах и просто увидеть внутренний бар на дневном графике поможет вам сэкономить много денег и мучений в долгосрочной перспективе. 2. На таймфреймах ниже дневного присутствует сплошь и рядом масса внутренних баров, и среди них очень много предвещающих ложные пробои. Короче говоря - просто слишком сложно торговать на графиках ниже дневного, ибо на них так много незначительных внутренних баров, которые просто не стоят вашего времени и денег. Если вы посмотрите на два ниже представленных изображения, вы увидите силу дневного графика и почему я торгую на внутренних барах только на дневном графике. Обратите внимание на то, что все боковое движение на часовом ТФ представлено просто в виде одного паттерна внутренний бар на дневном графике, который в этом примере довольно красиво себя отработал как сигнал на продажу. Кроме того, обратите внимание на все внутренние бары на часовом графике: большинство из них не отработали себя – вам просто не следует пытаться торговать на них на часовом ТФ... 2. Трейдеры не торгуют на внутренних барах в контексте тренда на дневном графике Я предпочитаю торговать на внутренних барах в контексте тренда дневного графика и на дневном графике, как описано выше. Очень сложно пытаться торговать на внутренних барах против тренда дневного графика, особенно если вы новичок или относительно новый человек в трейдинге. Можно торговать против дневного тренда, только если вы успешно и комфортно торгуете на паттерне внутренний бар в направлении тренда на дневном графике, причем только от ключевых уровней графика. Паттерн внутренний бар в основном является сигналом продолжения тренда на дневном графике; его также можно рассматривать как сигнал «пробоя» после короткой паузы или консолидации в направлении основного рыночного тренда при соблюдении хорошего соотношения риска к прибыли. 3. Они слишком близко размещают стоп-лоссы Размещение стоп-лосса чуть выше или ниже максимума или минимума материнского бара в паттерне внутреннего бара иногда может быть ошибкой. Размещая стоп-лосс, вы не должны руководствоваться жадностью, это означает, что вы не должны ставить их слишком близко к точке входа только потому, что вы хотите торговать большим размером позиции. Вы должны размещать их исходя из логических соображений, так, чтобы они не были затронуты нормальными ценовыми колебаниями в течение суток. Я предлагаю вам проверить средний истинный диапазон валютной пары или рынка, на котором вы торгуете, и убедиться, что ваш стоп-лосс действительно находится за его пределами, а также за пределами любого ближайшего или близлежащего ключевого уровня поддержки или сопротивления. Это, скорее всего, означает, что вам следует уменьшать размер позиции, чтобы удовлетворить свои потребности в более широком стоп-лоссе (и сохранить величину вашего риска 1R), но если именно это необходимо вам для получения прибыли от торговли, то это всё, о чем вы должны заботиться. Как я уже говорил в своей недавней статье «Как успешно торговать, имея небольшой счет», вы не должны чрезмерно сосредотачиваться на зарабатывании денег и отказываться от правильных торговых привычек (например, от правильного размещения уровня стоп-лосс). Именно правильные торговые привычки и приведут вас к долгосрочному успеху на рынке, в то время как чрезмерное сосредоточение внимания на «прибыли и заработке» будет мешать вам фокусироваться на правильной торговле и, в конечном итоге, приведет к потере денег. Нил Фуллер Переведено специально для TradeLikeaPro.ru

-

На первый взгляд это может показаться несколько нелогичным, но для того, чтобы по-настоящему управлять своей торговлей и своим торговым образом мышления, вы должны сначала научиться перестать контролировать рынок. Трейдеры часто пытаются контролировать рынок и даже не подозревают о том, что делают это. Помните: на самом деле вы вообще не можете контролировать рынок. Таким образом, если вы пытаетесь делать это, вы не только потеряете деньги, но и будете крайне разочарованы и безрассудны в отношении своей торговли. Вы должны прежде всего выяснить, действительно ли вы пытаетесь контролировать рынок, а затем выяснить, что с этим делать, если это так (или, возможно, так). Как только вы поймете, что в жизни и на рынках есть определенные вещи, которые вы не можете контролировать и которые всегда будут в определенной степени непредсказуемы, вы научитесь концентрировать свою энергию на том, что вы МОЖЕТЕ контролировать. Подобно мастеру боевых искусств, вы можете выучить каждое движение, удар и блок, но есть некоторые аспекты противника, которые вы никогда не сможете контролировать. Так же и трейдеры: мы «сражаемся» на финансовом поле битвы со множеством разных противников, и нашим лучшим шансом на успех будет подготовка хорошего плана атаки, подготовка хорошей защиты и наличие плана действий в непредвиденных обстоятельствах. Мы делаем все возможное для надлежащей подготовки поля битвы на рынке и ориентировки на нем, но мы не можем контролировать всё – мы можем контролировать только самих себя, то, что мы делаем и не делаем, и как мы справляемся с каждым обстоятельством и ситуацией. Самоконтроль часто является определяющим фактором успеха в трейдинге, в отношениях и в жизни в целом. Каждая книга о хороших отношениях скажет вам, что вы можете контролировать только самого себя. Действия и мысли других людей неподвластны вашему контролю, насколько осуществимым это бы ни казалось. Работая над собой, мы можем учиться, адаптироваться и преуспевать в совершенно разных сферах, но сначала мы должны отпустить и успокоиться в отношении того, что мы не можем контролировать. Это же относится к трейдингу. Большинству трейдеров требуются годы или даже десятилетия, чтобы осознать эту истину, что мы можем контролировать только себя, а не рынок. Эта ошибка обойдется трейдеру в тысячи долларов, а также в несчетное количество поздних вечеров, разочарований и бессонных ночей. Где вы на самом деле вписываетесь в общую картину рынка? В любой момент времени рынок находится под влиянием буквально сотен тысяч или даже миллионов переменных, начиная с выхода экономических новостей и заканчивая трейдерами, их мнениями и чувствами на рынке. Ни один человек не может контролировать, собирать и воспринимать такой объем данных. Единственный способ по-настоящему осмыслить это – научиться анализировать следы денег на рынке: ценовое движение. Вам нужно осознать, что вы всего лишь один из участников в огромном море конкурентов/врагов на «поле битвы»… каждый из которых пытается забрать приз (то есть деньги) с рынка. Рынок, как и другие его участники, не может быть подвластен вашему контролю: они не знают вас, им наплевать на вас, таким образом, бесполезно пытаться контролировать его/их. Наша единственная цель и миссия – успешно исполнить наш торговый план и реализовать наши торговые преимущества, максимально придерживаясь дисциплины, защищая наш капитал посредством управления рисками. Помните: вы несете ответственность на рынке только за СЕБЯ и контролируете только СЕБЯ. Так что не тратьте свое время на то, что не поддается вашему контролю. Наша врожденная потребность «стоять у руля» и как она работает против нас Трейдеры часто пытаются контролировать всё на рынке, кроме единственной вещи, которую они могут контролировать: самих себя. У людей вообще очень слабо развита самодисциплина и самоконтроль. Что же они в таком случае обычно делают? Чтобы поднять свою самооценку, они пытаются управлять другими людьми (ибо управлять собой неудобно и сложно). В трейдинге люди делают то же самое, единственное отличие — они пытаются управлять рынком, а не другим человеком. Тем не менее, рынок даже МЕНЕЕ управляем, чем другой человек, и последствия попыток контролировать его являются катастрофическими. Быть «под контролем» – это на самом деле касается страха. Когда мы не контролируем что-либо, мы боимся этого. Вот почему некоторые люди боятся летать, поскольку они не контролируют происходящее: они просто являются пассивными пассажирами, несмотря на тот факт, что это самый безопасный способ передвижения. Точно так же и в трейдинге: люди боятся потерять деньги и поэтому пытаются контролировать рынок, впадая в чрезмерный трейдинг, постоянно перемещая свои стопы и цели по прибыли, рискуя слишком большим количеством денег и т. д. Выполнение этих вещей дает им ВРЕМЕННОЕ чувство контроля, но как только рынок делает нечто, чего они не хотят, это чувство быстро трансформируется в гнев и даже в панику. Вы можете получить контроль над рынком, только утратив необходимость контролировать его. Прочтите это предложение еще раз. Вы должны смириться с тем, что вы не можете контролировать, и просто отказаться от врожденной потребности и соблазна действовать так, словно вы контролируете неконтролируемое. Не соблюдая свой план, вы планируете свое поражение (Бенджамин Франклин) Если вы хотите избежать естественного зацикливания на попытках контролировать рынок и даже не знаете о том, что именно это вы и делаете, вам нужно стать планировщиком торговли, а не просто «трейдером». Позвольте, я объясню. Единственный реальный способ избежать попыток контролировать рынок – это сначала узнать, контролируете вы его или нет (скорее всего, да). Информация, изложенная в этой статье, поможет вам понять это. Просто помните: если в итоге вы теряете деньги, то чаще всего это происходит по той причине, что вы пытаетесь управлять рынком. Прибыльные трейдеры определенно контролируют только самих себя и уже давно отказались от попыток контролировать рынок. Далее вы должны составить определенный план, когда вы не смотрите на графики и не принимаете участия в реальной торговле (поэтому вы объективны и сохраняете трезвый рассудок при составлении плана). Это для того, чтобы у вас были пункты, которые вы будете соблюдать и которые будут напоминать вам о том, что вы должны оставаться дисциплинированным и контролировать себя. Каждый трейдер должен сделать это в самом начале своей торговой карьеры или в случае больших потерь, потому что рынок подобен дикой пустыне постоянного искушения, которая усыпит вас и украдет все ваши деньги, если вы не будете обращать на это внимания. Помните: успех приходит только туда, где встречаются возможности и ПОДГОТОВКА. Итак, если вы не подготовили свой торговый план и способ того, как обойти ваши собственные человеческие умственные недостатки — вы не добьетесь успеха. 4 основные вещи, которые мы можем контролировать Вот некоторые из вещей, которые мы можем контролировать при выполнении фактического анализа рынка и совершении сделок: · Вход в рынок и выход из него — вы вправе решать, когда и где вы будете входить в рынок и выходить из него; · Управление рисками — вы можете регулировать размер своей позиции и правильно размещать стоп-лосс в целях ограничения своего риска в каждой сделке; · Психическое состояние и мысли — вы можете контролировать свое психическое состояние и мысли с помощью своего торгового плана, понимания рынка и его работы, наличия торговой стратегии, ежедневного чтения торговых аффирмаций, а также отсутствия зависимости от графиков и многих других способов, изложенных мной в статье о мышлении трейдеров-победителей; · Бизнес-план/торговый план — вы можете самостоятельно решать, что вы хотите включить в свой торговый план. Вы должны твердо знать, что вы внесете в него, и соблюдать его. Самое важное в трейдинге – это самоконтроль и дисциплина. Самый простой способ убедиться, что вы контролируете себя Этот пункт не станет большим сюрпризом для моих постоянных читателей, но я должен обсудить его, потому что это действительно самый простой способ сохранить контроль над собой в процессе вашей торговли. Самая быстрая и простая вещь, которую вы можете сделать, чтобы немедленно прекратить попытки контролировать рынок — это просто установить свои сделки и забыть о них! В теории это легко, но на практике может оказаться довольно сложным, ибо в этом и таится смысл самодисциплины и самоконтроля. В состоянии ли вы открыть сделку, выключить компьютер и спокойно удалиться на неделю? Если да, то вы, вероятно, добьетесь успеха в долгосрочной перспективе. Если же нет, тогда держу пари, что вы не добьетесь успеха. Протестируйте этот подход на нескольких сделках и посмотрите, как он работает. Заключение Когда мы говорим о «контроле рынка в сравнении с контролем самого себя», мы действительно начинаем понимать, почему большинство людей не могут заработать деньги в трейдинге. Спекуляция на финансовом рынке, возможно, является самой показательной проверкой способности человека соблюдать свой план и игнорировать искушения. Это становится еще более сложным, поскольку у вас нет начальника: вы ни перед кем не несете ответственности. Здесь не та ситуация, когда вы действительно будете наказаны за систематические опоздания на работу. И когда вы теряете деньги вследствие отклонения от своего торгового плана, никто, кроме вас, никогда этого не узнает – это никого даже не будет интересовать. Дело в том, что невероятно сложно сосредоточиться только на самоконтроле и четко соблюдать это в трейдинге, поэтому, как только вы научитесь делать это, вы встанете на путь зарабатывания денег в трейдинге. Итак, фактически всё сводится к тому, что вы боретесь против самих себя, поэтому вы должны решить, какая из ваших версий победит? Неуправляемая анималистическая версия, которая заботится только о временных иллюзиях контролировать всё вокруг, или спокойная и собранная версия, которая заботится только о долгосрочном результате и играет в «игру» только при наличии в ней гарантии 100%-ного положительного результата? Вы должны понять это заранее, потому что вы, конечно же, не хотите просто отдавать рынку свои деньги. Вы можете «дать резкий старт» всему этому процессу, обучаясь у кого-либо, кто уже побывал на вашем месте и разобрался во всем этом с помощью метода проб и ошибок, или можете самостоятельно пройти этот путь. В моем профессиональном курсе по торговле я выложил для вас полноценный шаблон торгового плана, который намного ускорит и упростит процесс его создания. Но что бы вы ни делали, просто знайте: чем больше вы сосредотачиваетесь на себе и на контроле самого себя, тем чаще вы будете видеть, как улучшаются ваши торговые результаты. Нил Фуллер, Переведено специально для Tlap.com

-

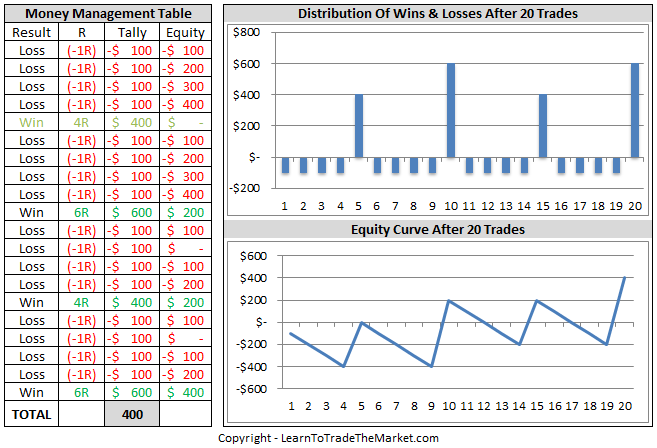

Вы теряете деньги на своем торговом счете? Вы чувствуете себя разбитым, расстроенным и готовы признать свое поражение в трейдинге? Что ж, сегодняшний урок, если его правильно понять и реализовать, вполне может дать вам все необходимые знания, которые в буквальном смысле помогут сохранить ваш торговый счет и начать возвращать свои потерянные средства. Вы, наверное, слышали, что 90-95% трейдеров, занимающихся спекуляцией на финансовых рынках, в конечном итоге в долгосрочной перспективе терпят неудачу. И хотя для такого массового поражения есть масса причин, основной же причиной обычно является плохое управление рисками или отсутствие подобных навыков. Зачастую трейдеры даже не понимают, насколько важным и мощным инструментом в трейдинге является риск-менеджмент. Таким образом, в сегодняшнем уроке мы собираемся погрузиться в, казалось бы, «скучную» тему управления рисками (на самом же деле это очень интересная тема, если вы любите и хотите ЗАРАБАТЫВАТЬ ДЕНЬГИ). Забудьте обо всем остальном, обо всей рекламной шумихе, обо всех торговых системах, потому что сегодня я собираюсь объяснить и показать вам самый важный фрагмент торговой «головоломки»… Не начинайте войну, если вы не готовы к победе. В трейдинге есть три основных составляющих успеха: технические навыки, которые включают в себя умение правильно читать графики, торговать по сигналам Прайс Экшен и наличие любой торговой стратегии, которую вы выбираете (в силу ряда причин я использую и преподаю стратегию торговли по сигналам Прайс Экшен); управление капиталом, способствующее сохранению вашего капитала и охватывающее такие вещи, как сумма, которой вы будете рисковать в расчете на одну сделку, определение размера позиции, размещение уровней стоп-лосс и тейк-профит; наконец, существует ментальная сторона или психология торговли. И все эти три вещи – технические навыки, управление капиталом и ментальная составляющая – тесно взаимосвязаны и переплетены таким образом, что при отсутствии одной две другие ничего не значат. Сегодня мы детальнее рассмотрим управление капиталом. Если вы спросите меня, то я бы сказал, что управление капиталом – это САМЫЙ важный из трех вышеупомянутых компонентов. Почему? Всё просто: если вы не уделяете достаточного внимания управлению капиталом и не заботитесь о нем должным образом, ваше мышление будет в корне неверным, и какие бы технические навыки чтения графиков вы ни имели, без навыков правильного управления капиталом они фактически будут бесполезными. Итак, прежде чем начать торговать реальными, с трудом заработанными деньгами, вы должны задать себе один вопрос: не начинаете ли вы торговую войну, которую в действительности не готовы выиграть? Это то, что делают большинство трейдеров, а большинство трейдеров терпят поражение. Если вы не понимаете концепций, изложенных в данном уроке, и которые я преподаю в моем специальном курсе по трейдингу, значит, вы не готовы выиграть в этой войне. Никогда не оставляйте свою крепость без защиты! Что хорошего в том, когда целая армия уходит на войну и оставляет незащищенной и неохраняемой свою крепость со всеми ее богатствами (золото, серебро, мирное население)? Вот почему всегда есть защита. Даже в современных вооруженных силах всегда в резерве имеется «национальная гвардия», которая постоянно находится на страже своего отечества, тщательно наблюдая за малейшими попытками атаки со стороны какого-либо государства. Дело в том, что люди ВСЕГДА защищали свои ценности, так почему бы не защитить свои деньги?! Вы прежде всего ЗАЩИЩАЕТЕ СВОЙ ТОРГОВЫЙ СЧЕТ. Далее вы приумножаете его и совершаете потенциальные прибыльные сделки. Помните о «правилах участия в торговле»: выходя на «поле битвы» в трейдинге, НИКОГДА не оставляйте незащищенным свой банковский счет. Итак, что именно это означает для вас, как для трейдера, и, что более важно – как вы это делаете? Это означает, что вы не будете начинать торговлю на реальных деньгах, пока у вас не будет комплексного торгового плана. Ваш торговый план должен подробно включать следующее. Каков ваш риск в торговой позиции? Какую сумму вы позволяете себе потерять в любой сделке? Каково ваше преимущество в трейдинге и что вы должны увидеть на графиках, прежде чем нажать на кнопку открытия позиции? Конечно, торговый план включает в себя гораздо большее, но это одни из самых важных моментов. Для получения дополнительной информации ознакомьтесь с шаблоном торгового плана, который я даю на своих курсах. Я никогда не выхожу на «поле боя в трейдинге», если не верю, что у меня есть большие шансы на получение прибыли (высоковероятностный сигнал Прайс Экшен с конфлюентностью). Но я также всегда предполагаю, что МОГУ ПОНЕСТИ УБЫТОК (потому что любая сделка может быть убыточной), поэтому всегда стараюсь тщательно устанавливать свои защитные ордера! Почему недостаточно просто «быть хорошим трейдером»… Чрезмерное использование кредитного плеча, также известное как принятие «глупых рисков» или принятие неоправданно высоких рисков, является основной причиной поражений трейдеров и слива их торговых счетов. Именно поэтому даже лучшие трейдеры могут потерять все свои деньги или деньги своих клиентов, и вы, возможно, даже слышали о банкротстве некоторых хедж-фондов в последние годы – это связано с использованием ими неоправданно высоких кредитных рычагов и в некоторых случаях с мошенническими операциями на рынке. В своем популярном блоге «Голый доллар» автор Скотт С. Джонстон рассказывает, сколько высокопоставленных менеджеров хедж-фондов слили все средства с инвестиционных счетов на сто миллионов долларов просто потому, что они не защищали капитал должным образом. Видите ли, порой достаточно одного чрезмерно уверенного в себе или «дерзкого» трейдера, который сначала убедит себя и других в том, что он «в чем-то уверен», а затем откроет позицию очень большого размера, которая приведет к катастрофе. Дело в том, что в мире много «хороших трейдеров», и многие из них даже работают в крупных банках и инвестиционных компаниях, таких как Goldman Sachs и другие. Однако все их истории недостаточно продолжительны: они не приносят компании значительной прибыли, поскольку им просто не хватает умственных способностей в управлении рисками, планировании убытков и правильном последовательном сохранении капитала в течение длительных периодов времени. «Хороший трейдер» не просто может прочитать график и спрогнозировать предстоящее ценовое движение – он знает, как управлять рисками и капиталом, как контактировать с рынком, и делает это ПОСТОЯННО В КАЖДОЙ СВОЕЙ СДЕЛКЕ. Если ваши навыки сохранения капитала оставляют желать лучшего, вы будете неудачником в трейдинге – это всего лишь математика, простая и понятная всем. Вот почему некоторые из лучших трейдеров (технических специалистов) и рыночных аналитиков оказываются «никчемными». Если вы хотите стать «кем-то» на рынке, вы ДОЛЖНЫ научиться сохранять свой капитал и делать это ВСЕГДА и постоянно. Почему я так возбужденно говорю об управлении рисками? Вопреки распространенному мнению среди торговых масс, управление рисками является очень и очень интересным и захватывающим. Почему? Всё просто. Потому что ИМЕННО РИСК-МЕНЕДЖМЕНТ ЗАСТАВЛЯЕТ ВАС ЗАРАБАТЫВАТЬ НА РЫНКАХ. Однако большинство трейдеров просто-напросто превратно истолковывают управление рисками или относятся к нему, как к «тому, что я сделаю позже», или применяют иное нелепое оправдание. На самом же деле это должно быть первой и главной вещью, на чем они должны сосредотачиваться. Зачастую трейдеры просто не знают о СИЛЕ правильного управления капиталом, поэтому давайте обсудим это. Почему управление рисками является настолько мощным инструментом и как его использовать? Что является ключом к тому, чтобы постоянно зарабатывать деньги на рынках в долгосрочной перспективе? Всё просто: необходимо оставаться на рынке достаточно длительное время, чтобы ваше преимущество отработало в вашу пользу. Однако большинство трейдеров сливают свои счета задолго до того, как это может произойти, из-за плохих навыков управления капиталом. Надеюсь, вы научитесь этому и исправите свою ситуацию. Для получения прибыли трейдер должен: 1. Сохранять все свои убытки ниже определенного уровня в денежном эквиваленте, который вы предварительно определили в качестве своей личной суммы риска 1R, потерю которой вы допускаете в любой сделке; 2. Правильно торговать своим преимуществом и давать ему возможность отработать себя со временем, чтобы между вашими небольшими потерями имели место более крупные прибыли. Честно говоря, это то, к чему вы должны в итоге стремиться. Но большинство трейдеров слишком усложняют ситуацию и многократно оказывают себе медвежью услугу, пока у них совсем не останется денег. С помощью представленного ниже изображения я хочу продемонстрировать вам этот момент, чтобы вы поняли его и НЕМЕДЛЕННО ПРИМЕНИЛИ в своей торговле. Эти данные показывают следующее: · Процент прибыльных позиций не настолько важен. В приведенном ниже примере процент прибыльных позиций составляет около 20%, тем не менее, трейдер зарабатывает деньги! Как? Благодаря правильному управлению рисковым капиталом. Обратите внимание, что все убытки одинаковы, но некоторые из прибылей равны 4R или 6R! Вот как выглядит прибыльная торговая производительность. Также неплохо иметь и некоторую прибыль размером в 2R; · Вы должны психологически быть одержимы сохранением своего капитала. ВЫ должны определить максимальную сумму риска 1R, выраженную в денежном эквиваленте, а затем вы должны решить, каким количеством денег вы хотите рисковать в каждой конкретной сделке, при этом ваш риск должен быть максимум 1R ИЛИ МЕНЬШЕ, но НИКОГДА не выше этой суммы. На изображении ниже вы увидите, что максимальное значение 1R составляло 100 долларов за сделку; · Да, в данном примере мы видим больше убыточных позиций, чем прибыльных, но трейдер ЖЕСТКО И ДИСЦИПЛИНИРОВАННО соблюдал правила управления капиталом (сохранял свой капитал), и размер его прибыли существенно превысил размер его убытков! Пусть этот пример послужит призывом для тех из вас, кто не применяет на практике дисциплинированное сохранение своего капитала. Изучите эти примеры ниже и начните применять их в реальном мире. Как на самом деле использовать управление капиталом? За последние годы я подробно написал о своих идеях и теории управления капиталом в нескольких статьях. Я затронул следующие темы: Соотношение риска к прибыли Соотношение риска к прибыли – это показатель, по которому мы определяем риск и потенциальную прибыль в сделке. Если в данной сделке соотношение риска к прибыли не имеет смысла, то ее следует пропустить и дождаться лучшей. Правило 2% в сравнении с фиксированным риском Существуют разные философии управления рисками, и, к сожалению, многие из них являются всего лишь мусором – в итоге они только причиняют боль начинающим трейдерам, а не помогают им. Размещение уровня стоп-лосс Размещение уровня стоп-лосс имеет прямое влияние на управление рисками, ибо то, где вы размещаете свой стоп, определяет, насколько велик размер позиции, которой вы можете торговать, а размер позиции – это как раз то, как вы контролируете свой риск. Размер позиции Определение размера позиции – это фактический процесс ввода количества лотов или контрактов (размера позиции), которыми вы торгуете в конкретной сделке. Величина стоп-лосса в сочетании с размером позиции определяет сумму денег, которой вы рискуете в сделке. Размещение цели по прибыли Размещение целей по прибыли, а также весь процесс получения прибыли можно легко усложнить. Не могу сказать, что размещение тейк-профита – это «легко», но есть определенные вещи, которые вам нужно знать об этом и которые помогут упростить размещение целей. Психология торговых выходов Если вы еще не знаете, то в скором времени обнаружите, что закрытие позиции может действительно создать вам проблему. Вы должны знать всё о закрытии своих позиций и о психологии, лежащей в основе всего этого, прежде чем вы сможете надеяться на успешное закрытие своих сделок. Более подробно о торговых выходах вы можете узнать здесь. Заключение Большинство трейдеров заканчивают тем, что уделяют слишком много внимания и времени неправильным аспектам торговли. Да, торговые стратегии, выбор точек входа, технический анализ – всё это важные аспекты в трейдинге, и вы должны знать, что вы делаете, иметь торговый план и понимать, что ваша цель заключается в зарабатывании денег. Но одних только этих вещей недостаточно. Чтобы зарабатывать деньги на рынках, вам нужно правильное «топливо» для костра. И этим «топливом» является управление рисками. Вы должны понимать управление рисками и то, насколько оно важно и как применять его в своей торговле. Надеюсь, сегодняшний урок дал вам некоторое представление об этом. Нил Фуллер, Переведено специально для Tlap.com

-

Почти ежедневно я получаю от людей электронные письма, в которых они задают мне вопросы о том, как правильно определить и построить уровни поддержки и сопротивления на графиках. Это говорит о том, что среди людей бытует достаточное количество путаницы и, вероятно, дезинформации касательно того, как лучше отображать на графике уровни п/с. Итак, в данном уроке я предоставлю вам свое профессиональное понимание того, как я подхожу к определению и отображению уровней поддержки и сопротивления, предлагая вам 9 простых практических советов... 1. Удалите со своего графика ВСЕ ИНДИКАТОРЫ Когда вы ищите на графике важные уровни поддержки и сопротивления, ваш глаз ничего не должно отвлекать – вам нужен ясный и чистый график. По этой причине я удаляю с графика все скользящие средние и настоятельно рекомендую вам делать то же самое. Просто помните: чистый график, содержащий только ценовые бары (свечи), даст вам лучший обзор рынка и ключевых уровней, которые вам необходимо определить и отобразить на нем. 2. Откройте недельный график, отобразите на нем долгосрочные уровни Я считаю, что недельный график является лучшим временным периодом, с которого следует начинать, чтобы научиться отображать уровни поддержки и сопротивления, потому что на нем видны самые значимые долгосрочные ключевые уровни, необходимые вам на ваших графиках. Ради примера продемонстрирую вам, как бы я отобразил уровни поддержки и сопротивления на одном и том же инструменте (GBPJPY), начиная с недельного таймфрейма. В представленном ниже примере я уменьшил изображение недельного графика (чтобы уместилось 2 года) и разместил горизонтальные линии на наиболее явных и очевидных ценовых точках или областях, на которых цена меняла свое направление... 3. Что делать на дневном графике... После того, как вы определили и отобразили ключевые долгосрочные уровни на недельном графике, самое время опуститься ниже к дневному графику, который я считаю самым важным таймфреймом. На нем вам стоит искать какие-либо очевидные/ключевые уровни, которые не были четко видны на недельном графике и которые вы, возможно, просмотрели. На этом таймфрейме также отобразите явные, более краткосрочные уровни. Эти краткосрочные уровни имеют больше вероятности быть задействованными в игре, чем более долгосрочные ключевые уровни, поэтому они имеют важное значение для выявления и отображения. Давайте посмотрим на пример... Обратите внимание на указанный выше дневной график: я отобразил на нем новый уровень по цене 184,22. Я считаю, что это краткосрочный уровень и должен сказать, что он не был для меня очевиден на недельном графике, но это однозначно важный уровень, следовательно, я отобразил его на дневном графике. Также обратите внимание: я откорректировал ключевые уровни поддержки и сопротивления, которые мы отобразили на недельном графике, несколько вверх или вниз – после их просмотра на дневном графике имеет смысл немного подкорректировать положение уровня по отношению к максимумам/минимумам свеч. Это совершенно нормально, и вы увидите, что, когда будете смотреть на недельные уровни на дневном графике, вы иногда будете видеть причину для подобной незначительной корректировки, которую я сделал в приведенном выше примере. Я не говорю о «сильной» корректировке: если вы заметили, я подкорректировал их примерно всего на 20-30 пунктов. 4. Что делать на внутридневных графиках (H1-H4) Графики час и 4 часа в основном предназначены для «обзора» целей. Это значит, что вы будете искать тут ситуацию, где цена будет находиться вблизи ключевых недельных/дневных и любых ближне-/краткосрочных дневных уровней, поскольку эти уровни очень важны на внутридневных таймфреймах. Большую часть времени я фокусируюсь на уровнях с дневного таймфрейма, торгуя на 4-х или часовом графике, и редко когда отображаю другие уровни на этих внутридневных таймфреймах. Но, в отдельных случаях, я отображаю один-два уровня более предпочтительно на 4-х часовом, чем часовом графике. Давайте посмотрим на ниже представленный пример... Обратите внимание на представленный выше 4-х часовой график: я отобразил на нем новой краткосрочный уровень по цене 186,03. Этот уровень выглядел для меня важным с точки зрения H4 таймфрейма, поэтому я отобразил его, хотя на дневном и недельном графике он не выглядел таким значительным и очевидным. Для получения более подробной инструкции о том, как я торгую на H4 и H1 графиках с применением дневных и недельных таймфреймов, вы можете изучить курс, посвященный торговле на сигналах Прайс Экшен. 5. Разница между «ключевыми уровнями» и «краткосрочными уровнями» Вы заметите, что в вышеуказанных пунктах 3 и 4 я отметил некоторые из уровней дневного графика как «краткосрочные уровни». Они отличаются от «ключевых уровней», прежде всего тем, что они не очевидны на недельном графике и находятся очень «близко» к текущей рыночной цене на дневном графике. Ключевой уровень, как правило, очевиден на недельном графике, и от него будет происходить крупное или важное ценовое движение (вверх или вниз). Ключевые уровни являются наиболее важными уровнями, именно на них наблюдаются важные сигналы, и от них можно отталкиваться в своей торговле, но краткосрочные уровни также важны. Естественно, имеются некоторые нюансы, связанные с отображением уровней поддержки и сопротивления, и данное различие между ключевыми и краткосрочными уровнями, безусловно, является одним из них. Вам будет необходима некоторая свобода действий, и в процессе обучения и приходом опыта вы будете отшлифовывать свои навыки относительно определения того, какие уровни являются «ключевыми», а какие «краткосрочными». 6. Как далеко в истории я должен искать уровни? Один вопрос, который я часто получаю от трейдеров по электронной почте про линии поддержки/сопротивления: «Как далеко в истории я должен искать и отображать свои уровни?» Это уместный вопрос, и на него легко ответить, просто посмотрев на представленные выше примеры графиков. Недельный график содержит данные о ценовом движении в течение двух-трех лет, дневной график – от шести месяцев до года, 4-х часовой и часовой – как правило, содержит данные около 3-х месяцев или меньше. Помните, что это только оценки, но, говоря в общем, вам не нужно возвращаться очень далеко в историю. Я считаю, что, по большому счету, чем дальше вы углубляетесь в историю, тем меньшее значение имеют эти уровни; таким образом - за последние 1-2 года, например, я уделяю больше внимания уровням, отображенным за последние 3-6 месяцев. 7. Не наносите на свои графики чрезмерное количество уровней Иногда я вижу, как трейдеры наносят на свои графики столько уровней, что за ними просто не видно цены. Вы не должны отображать каждый мелкий уровень, который вы только видите на графиках – необходимо сосредотачивать свое внимание только на ключевых уровнях и наиболее очевидных краткосрочных уровнях, как я вам показал в приведенных выше примерах. По большому счету, чем меньше уровней вы отобразите на графиках, тем проще вам будет торговать. Если вы отобразите слишком большое количество уровней поддержки и сопротивления, вы начнете чрезмерно анализировать рынок, сбивая себя с толку и «парализуя свой анализ». Научиться отображать только самые важные графические уровни, как ключевые, так и краткосрочные - не слишком трудно; в процессе обучения, с течением времени, по мере накопления опыта, вы будете совершенствовать свои навыки. 8. Вы не всегда сможете отобразить линии точно по максимумам или минимумам Помните, что вы не всегда должны отображать линию, которая бы идеально касалась максимумов или минимумов каждой свечи, во многих случаях вы не сможете провести ее таким образом. Ваши линии могут и обычно будут пересекать тело или середину хвостов некоторых свечей, которые они соединяют. В конце концов - вы должны определять на свое усмотрение, где наиболее логичное место для отображения уровня. При этом некоторые свечи будут соединяться по максимумам, а некоторые свечи уровень пересечет по их телам – это нормально. Давайте взглянем на пример... 9. Уровни поддержки и сопротивления в сравнении с зонами Еще одним ключевым моментом, который необходимо помнить в плане поддержки и сопротивления, является то, что они обычно не являются «точными» уровнями. Зачастую на графиках вы будете видеть ценовые «зоны» поддержки или сопротивления; вы можете думать о них как о «ценных» зонах на графике, где цена предпочтительно задерживалась в последнее время и какое-то время консолидировалась или пребывала. Вам будет проще обучиться, применив информацию, содержащуюся в этой статье, на примере зон поддержки и сопротивления. Нил Фуллер, Переведено специально для TradeLikeaPro.ru

-

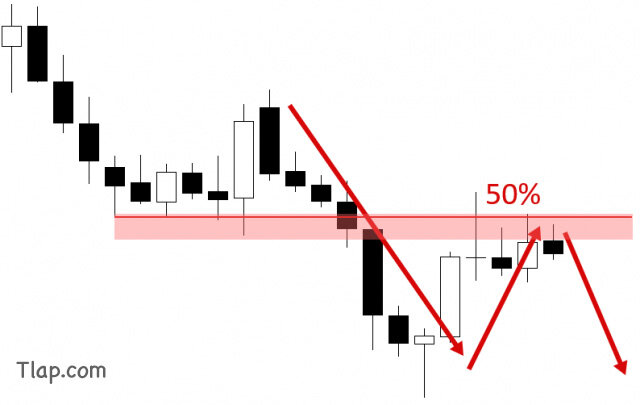

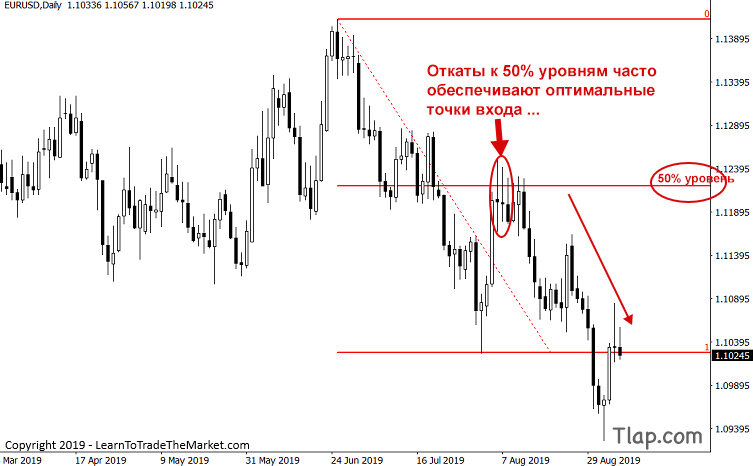

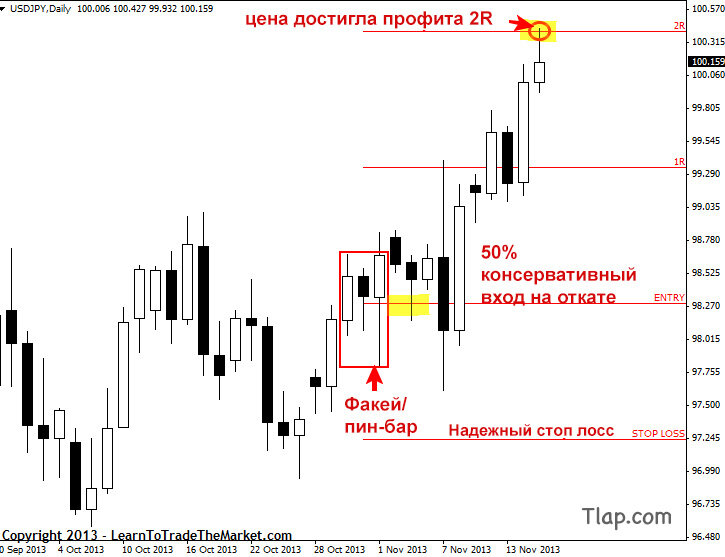

Бары с длинными тенями, вне всякого сомнения, являются наиболее важными на ценовом графике. Причина, по которой они так важны, состоит в том, что они в большей мере, чем любой другой ценовой бар, дают нам очень сильную подсказку относительно того, как поведет себя Прайс Экшен в дальнейшем. Сегодняшний урок – это резюме моих любимых паттернов свечей с длинными тенями. Это те самые паттерны, которые я ищу, когда я анализирую графики, и по сигналам которых регулярно торгую. Вы узнаете, как выглядят эти паттерны, и как их определять, а также что они означают. Это будет отличным введением в различные стратегии торговли по барам с длинными тенями для начинающих трейдеров, а также отличным дополнением для тех, у кого уже есть базовое представление о том, как я торгую и что ежедневно ищу на графиках. Этот урок предполагает, что вам уже известны основы свечных паттернов, поэтому, если вы не очень хорошо знакомы с этой темой, то для получения дополнительной информации загляните, пожалуйста, в статью Японские свечи. Я не буду вдаваться в подробности о конкретных точках входа и выхода из рынка с помощью паттернов, обсуждаемых сегодня, потому что это отдельная тема, – более подробно я расскажу об этом в других статьях, посвященных торговле по сигналам Прайс Экшен. Итак, давайте начнем изучение свечных паттернов с длинными тенями... Что такое бары с длинными тенями? Бар с длинной тенью несколько субъективен по своей природе. Говоря о «барах с длинной тенью», я подразумеваю бар с тенью, которая заметно длиннее тела (т.е. расстояния между ценой открытия и ценой закрытия). Тени ценовых баров, иногда называемые хвостами, или фитилями, важны для расшифровки того, что они показывают и что подразумевают. Они показывают отбой от ценового уровня или зоны, а также то, что в этой области имело место истощение, образованное тенью, что влечет за собой серьезные последствия. Когда мы видим, что цена в этой области затухает (истощается), это означает, что есть нечто, что мы должны принять к сведению. Эта тень показывает нам, что в этой зоне либо покупатели действительно хотели купить, либо продавцы действительно хотели продать (почему – это не имеет большого значения, нас только интересует само направление цены). Тень бара дает понять, что цена в скором времени МОЖЕТ начать двигаться в противоположном направлении. Это важная информация для трейдера, и, увидев ее, вы можете объективно обосновать свой торговый подход. Подобные бары на дневном графике, на мой взгляд, являются самыми важными, и, как следствие, вы можете основывать свою торговую стратегию на барах с длинными тенями. Если вы не понимаете важности дневных графиков, то перед тем, как читать дальше, прочтите мое руководство по торговле на дневных графиках. Даже если у нас нет очень четкого сигнала Прайс Экшен со стороны бара с длинной тенью, например, моего любимого пин-бара или комбинации пин-баров, показывающей ложный пробой, мы все равно можем получить огромное количество ценной информации из простых баров с длинными тенями. Короче говоря, ценовые бары с длинными тенями – это ваши друзья, и, вероятнее всего, ваши ЛУЧШИЕ ДРУЗЬЯ на рынке, и я предлагаю вам познакомиться с ними поближе, влюбиться в них, и сделать их той самой вещью, благодаря которой вы сможете овладеть торговлей и преуспеть в ней. Примеры свечных паттернов с длинными тенями Классический пин-бар Пин-бар представляет собой бар с длинной тенью, который показывает разворот цены на графике данного таймфрейма. Таким образом, пин-бар на дневном графике показывает разворот цены на D1, а пин-бар на часовом графике показывает разворот цены на часовом таймфрейме. Чем выше таймфрейм, тем более «весомым» и более важным является сигнал. Тень у пин-бара обычно намного длиннее, чем тело. Его тень должна составлять не менее 2/3 длины всего бара, в идеале 3/4. Иногда тело бывает очень коротким, или его вообще нет. Ниже приведены примеры нескольких пин-баров, которые несут одинаковое смысловое значение, - произошел разворот цены, представленный длинной тенью. Подразумевается, что цена может двигаться в другом направлении, противоположном длинной тени... Вот пример классического пин-бара на графике: Пин-бар с длинной тенью Пин-бар с длинной тенью – его название говорит само за себя: пин-бар с необычно длинной тенью. Это, пожалуй, самые важные бары во всех торговых операциях, и они встречаются редко. Когда вы увидите пин-бар с длинной тенью, остановитесь и обратите на него внимание, - это огромная подсказка, что цена будет разворачиваться и идти в противоположном направлении. Пин-бары с длинными тенями часто характеризуют значительные изменения на рынке и даже развороты крупных трендов. Тело у пин-баров с длинными тенями, как правило, меньших размеров, чем у классического пин-бара. А их тени всегда значительно длиннее, чем у соседних баров, поэтому их невозможно пропустить. Вход в рынок на откате цены на 50% длины бара дает хорошее соотношение прибыли к риску. Вот несколько примеров идеальных пин-баров с длинными тенями. Для новичков отмечу: «бычий» означает потенциальный сигнал на покупку, а «медвежий» означает потенциальный сигнал на продажу... Вот пример пин-бара с длинной тенью из рынка: Еще один классический пример пин-бара с длинной тенью: Паттерн «двойной пин-бар» Нередко можно видеть, как на рынке последовательно один за другим формируются пин-бары, обычно на ключевых уровнях поддержки или сопротивления, так как рынок «тестирует» эти области, чтобы увидеть, какая сторона собирается выиграть: быки или медведи (покупатели или продавцы). Чаще всего вы встретите двойные пин-бары, или два пин-бара, идущие подряд, но я иногда встречал даже и три пин-бара друг за другом. Двойные пин-бары являются очень важным сигналом, если они формируются в надлежащем рыночном контексте и согласовываются с другими сигналами. В этом случае они могут быть очевидными предупреждающими сигналами о том, что цена приближается к развороту. Вот как они выглядят... Вот пример паттерна «двойной пин-бар» из реального рынка: Примечание: Обратите внимание, что цена едва не пробила минимумы двойного пин-бара. Иногда это происходит, и именно поэтому вы должны правильно размещать стоп лосс в ваших позициях, прежде чем начинать торговать на реальном рынке. Правильная расстановка достаточно широких уровней стоп лосс предотвратила бы их срабатывание, и дала бы вам возможность взять с рынка огромную прибыль... Бары с короткими тенями и бары с длинными тенями (не пин-бары) Следующий график демонстрирует бары, которые я просто называю «барами с длинными тенями». Это бары со значительными тенями, но они недостаточно совершенны, чтобы их можно было назвать «пин-барами». Как я упомянул в самом начале, тени часто сами по себе несут важную информацию, даже если они не являются идеальными сигналами пин-баров. Поэтому нам нужно обращать внимание на любую тень, которая потенциально может повлиять на краткосрочное направление рыночного движения. «Феномену» таких баров с длинными тенями я посвятил целую статью. В приведенном ниже графике представлен довольно «классический» бар с длинной тенью. В данном случае он является бычьим, поскольку он сформировался на уровне поддержки в рамках восходящего тренда: как мы видим, за ним последовал сильный рост. Обратите внимание, что он не являлся бычьим пин-баром, так как его нижняя тень была недостаточно длинной относительно тела, а верхняя его тень была слишком длинной. Но, тем не менее, нижняя тень была достаточно длинной, чтобы рассматривать его как «бычий бар с длинной тенью»... На следующем изображении вы можете увидеть различия между баром с длинной тенью и баром с короткой тенью, а также классический пин-бар... Другие свечные модели с длинными тенями Ниже вы увидите некоторые свечные модели с длинными тенями. Комбинация пин-бара и внутреннего бара – это когда внутренний бар формируется в пределах предыдущего пин-бара. Далее - паттерн пин-бара, выступающего в роли внутреннего бара по отношению к предыдущему бару. Не путайте: это не то же самое, что и предыдущая комбинация, – в данном случае пин-бар одновременно является и внутренним баром; по сути, он интерпретируется так же, как и внутренний паттерн с небольшим добавочным «весом», поскольку данный пин-бар несет дополнительную информацию. И, наконец, у нас есть комбинация паттерна пин-бара с ложным пробоем, где пин-бар демонстрирует ложный пробой. Ниже представлен реальный пример комбинированного паттерна медвежьего пин-бара и внутреннего бара. Он, как и предполагалось, привел к сильному падению цены. Кроме того, обратите внимание на медвежий бар с длинной тенью, который последовал за ним, - еще один хороший сигнал для продажи в рамках этого нисходящего тренда... Вот пример комбинированного паттерна пин-бара, который является внутренним баром на реальном графике: Реальный пример комбинации паттерна пин-бара с ложным пробоем: Заключение Надеюсь, вам понравился этот урок по паттернам с длинными тенями, и вы вникли в их смысл. Эта статья представляет собой краткое введение в эти паттерны, но вы, должно быть, многому научились в плане их определения на графиках и отработки их на своем демо-счете. Нил Фуллер, Переведено специально для Tlap.com

-

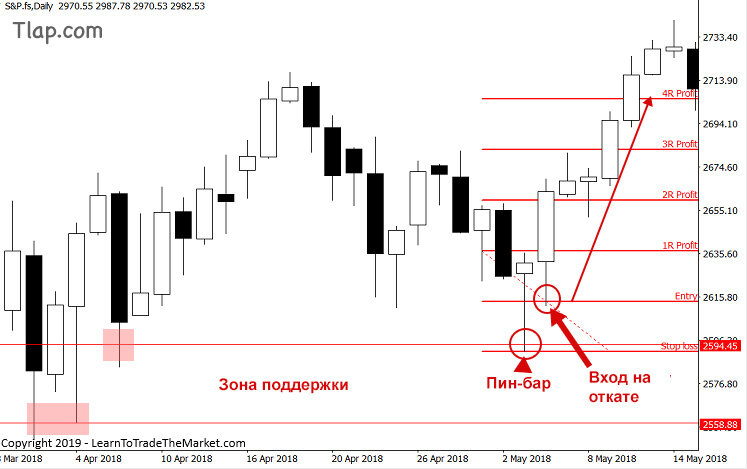

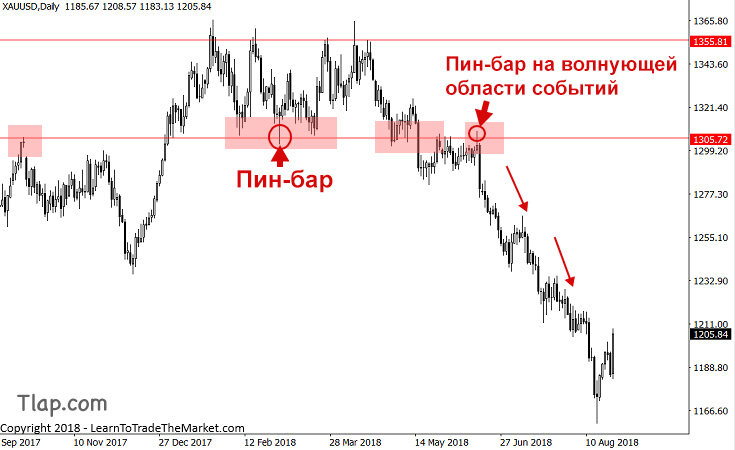

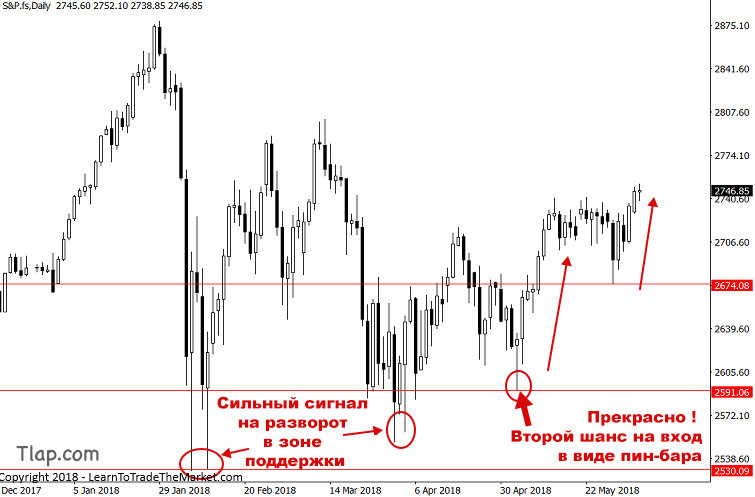

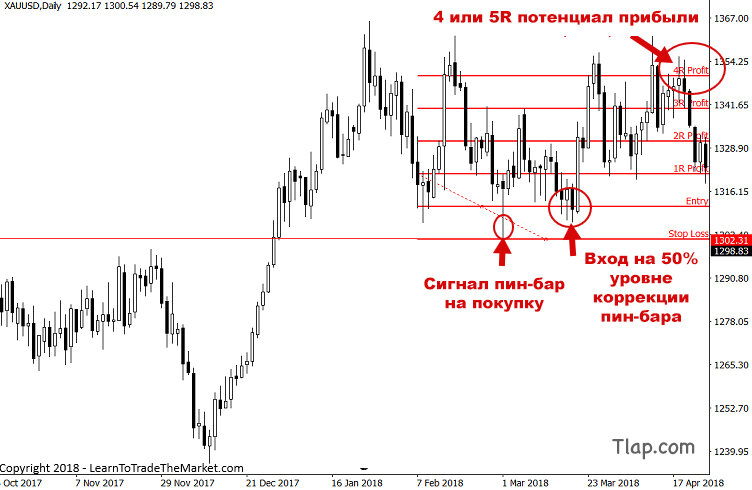

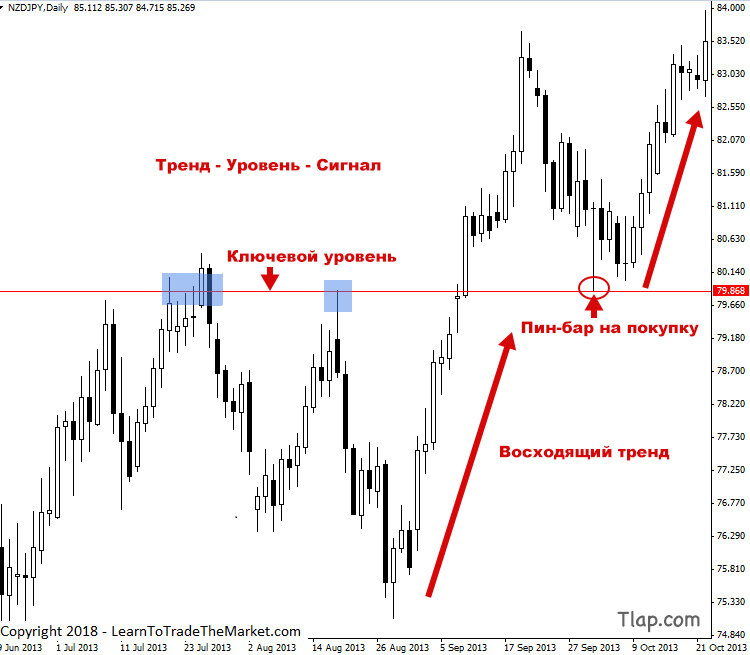

Типичный вопрос, который задают мне трейдеры-новички, звучит так: использую ли я внутридневные графики или «более низкие таймфреймы», и если да, то как я их использую? По большей части - да, я использую внутридневные графики. Но (вы знали, что я дам утвердительный ответ, не так ли?) всему есть свое время и место, особенно внутридневным таймфреймам. Важно понимать, когда следует их использовать и как. Это то, о чем я более подробно рассказываю в своем спецкурсе, посвященном торговле по сигналам Прайс Экшен, но в сегодняшнем уроке я хотел бы дать вам краткий обзор того, как я включаю внутридневные графики в свой ежедневный торговый план. В этом учебном пособии будут продемонстрированы некоторые из основных способов использования более низких таймфреймов с целью дополнительного подтверждения сигналов на дневных графиках, а также вопросы риск-менеджмента, управления размером позиции и повышения соотношения прибыли к риску в трейдинге. Мои любимые графики внутридневных таймфреймов Как правило, люди, которые пишут мне по поводу внутридневных таймфреймов, хотят знать, торгую ли я когда-либо исключительно на этих графиках? Ответ: да, я иногда торгую только на часовом или 4-часовом графике без учета дневного или недельного таймфреймов. Но в 90% случаев я использую часовой и 4-часовой графики с целью подтверждения сигнала на более высоком таймфрейме, в основном на дневном графике. Таким образом, внутридневные графики работают как дополнительная точка конфлюентности, так сказать, для придания веса торговле и дальнейшего подтверждения правильности открытия своей позиции. Другим большим преимуществом внутридневных графиков является то, что они могут показать мне более точное место входа, чтобы достичь лучшего управления рисками. Подробнее об этих темах позже. • Самая главная вещь – помните, что я никогда не опускаюсь ниже часового графика, потому что, по моему опыту, любой таймфрейм ниже часового – это просто рыночный шум. По мере того, как вы опускаетесь на более низкий таймфрейм, увеличивается количество бессмысленных ценовых баров, которые вы должны проанализировать, а это делает историю рынка туманной и сомнительной, таким путем вы достигнете минутного графика, где присутствует хаос; • Просматривая внутридневные таймфреймы, я обращаю внимание только на часовой и 4-часовой графики. Ключевым же графиком, на котором я основываю большинство своих торговых решений, всегда является дневной; • Для тех, кто любит просматривать недельные графики, в этом уроке могут использоваться и его концепции в том числе. Применяйте дневные графики для подтверждения сигналов недельных графиков и добавления их конфлюентности, а также для тонкой настройки риск-менеджмента. Следует отметить, что я редко использую недельные графики сами по себе, но трейдерам, преданным недельным графикам, следует помнить об этом, читая остальную часть этого урока; • Помните, что для торговли на дневном графике НЕОБЯЗАТЕЛЬНО иметь подтверждение со стороны внутридневных графиков. Это просто вариант, который вы, вероятно, захотите использовать, когда станете более опытными и освоите торговлю на дневных таймфреймах; • Учитывайте, что это не внутридневная торговля! Продолжительность времени, в течение которого мы удерживаем эти сделки, по-прежнему предназначена для полной овернайт-позиции или позиции длительностью в несколько дней/недель. Начальным торговым триггером здесь по-прежнему является график более высокого таймфрейма. Использование внутридневных графиков для определения точек входа в качестве второго шанса Все трейдеры очень не любят пропускать хороший момент входа в рынок, и я не исключение. К счастью, существует несколько различных способов, с помощью которых вы можете получить отличный второй шанс для открытия позиции по сигналу, который вы пропустили. Одним из таких способов является использование часового или 4-часового графика для поиска сигнала через несколько часов или даже дней в направлении первоначального сигнала на дневном графике. В приведенном ниже примере мы видим четкий сигнал пин-бара на покупку от уровня поддержки на графике S&P500. Если бы вы пропустили его, то определенно кусали бы локти... Однако опытные трейдеры, торгующие по сигналам Прайс Экшен, знают, что на внутридневных графиках вскоре после сигнала на дневном графике обычно появляется вторая возможность. Обратите внимание, что в приведенном ниже графике мы видим комбинацию паттернов пин-бар и fakey, сформировавшуюся вскоре после пин-бара на дневном графике. Кроме того, в тот же день на 4-часовом графике сформировался большой пин-бар, добавив конфлюентность к данному сигналу на дневном таймфрейме. Использование внутридневных графиков для подтверждения сигналов на дневном таймфрейме Иногда вы можете увидеть потенциальный сигнал на дневном графике, но не будете чувствовать уверенности в нем. Возможно, для вас он не выглядит «правильно», и вы понимаете, что требуется дополнительное подтверждение. Это нормально, и такое происходит очень часто. В этом случае иногда вы можете спуститься на часовой или 4-часовой таймфрейм и получить на них супер-убедительный сигнал, подтверждающий паттерн неубедительного для вас сигнала на дневном графике. Обратите внимание, что на приведенном ниже графике у нас был бычий бар с длинным хвостом на уровне поддержки на восходящем рынке. Но в момент формирования этого бара вы, вероятно, задавались вопросом, стоит ли входить по этому сигналу в рынок или нет: вас смущало его медвежье закрытие и предшествующее снижение цены. Данную ситуацию спасает внутридневной график. Посмотрите на два убедительных пин-бара на 4-часовом таймфрейме, которые сформировались в течение отмеченного выше бычьего бара с длинным хвостом на дневном графике. Вы могли бы использовать эти 4-часовые пин-бары для подтверждения своих предположений относительно сигнала на дневном графике. Иногда вы будете видеть сигналы на дневных графиках, которые не будут иметь реальной конфлюентности с сильным трендом или уровнем. В этих случаях вы можете полагаться на отчетливый внутридневной сигнал, который будет являться тем самым слиянием, которое вам необходимо для входа в рынок или воздержания от входа. Обратите внимание на дневной график S&P500 ниже, в начале 2018 года произошло сильное падение. Большинству трейдеров было бы очень сложно найти точку входа на покупку сразу же после такого сильного спада. Наличие мощного медвежьего импульса и давление со стороны продавцов поставило бы под сомнение сигналы от пин-баров на дневных графиках, как показано ниже. В этой ситуации нам помог бы часовой график, на котором в это время один за другим сформировались пин-бары, что указывает на дальнейшее слияние и дает нам подтверждение для безопасного открытия длинной позиции. Кроме того, открытие позиции по этим часовым пин-барам позволило нам разместить ближе уровни стоп лосс и, следовательно, получить более выгодный профиль риска/прибыли, о чем мы поговорим в следующий раз. Использование внутридневных графиков для более точной настройки соотношения прибыли к риску и размера позиции Как мы знаем, дневной график требует от нас размещать более широкие стопы (за исключением случаев, когда вы входите в рынок на 50% от высоты пин-бара), поэтому в большинстве случаев, когда мы используем часовой или 4-часовой внутридневной график, мы можем размещать более тесный стоп лосс и настроить соответствующий размер позиции. Это позволяет нам существенно улучшить соотношение прибыли к риску, поскольку расстояние до стоп лосс уменьшается, и это дает возможность увеличить размер позиции, но цель по прибыли остается прежней. Это не значит, что так будет в каждой сделке на внутридневных графиках, иногда достаточно одного дневного графика в комплексе с применением правил управления рисками. Но есть масса случаев, когда это работает, когда это может удвоить или утроить потенциальную прибыль с помощью внутридневных сигналов. В приведенном ниже примере графика Dow Jones мы видим четкий сигнал пин-бара, и если бы вы вошли около его максимума, классически установив стоп лосс на минимуме пин-бара, вы, вероятно, получили бы вознаграждение в 2R, или даже 2,5R - 3R. В это же время на 4-часовом графике Dow Jones вскоре после пин-бара на дневном графике выше появился пин-бар, который предоставил нам возможность для крупного трейда, это позволило нам уменьшить уровень стоп лосс примерно на половину и удвоить размер позиции, увеличив вознаграждение до 6R вместо 3R. Именно благодаря максимизации прибыли вы увеличиваете капитал своего торгового счета и зарабатываете большие деньги на рынках. Аналогичная ситуация и в приведенном ниже примере. На дневном графике GBPJPY сформировался хороший медвежий пин-бар, хотя и довольно широкий. Ваш стоп лосс, измеряемый от максимума до минимума этого пин-бара, превысил бы 300 пунктов, значительно ухудшив потенциальное соотношение прибыли к риску: После вышеупомянутого дневного пин-бара на 4-часовом графике появился пин-бар гораздо меньших размеров. Это позволило нам превратить прибыль из 1R в 5R или больше. Заключение Приемы и нюансы на внутридневных графиках, которые я показал вам в сегодняшнем уроке, – это лишь некоторые из способов использования часового и 4-часового графиков с моими тремя основными стратегиями торговли по сигналам Прайс Экшен в моем торговом плане. Торговля на сигналах Прайс Экшен состоит не в том, чтобы просто искать несколько свечных паттернов на графике, а затем открывать позицию. Ваше участие в этом отношении является гораздо более активным. Процесс фактического поиска и фильтрации сделок, управление соотношением риска к прибыли, затем открытие позиции и управление ей как технически, так и умственно, – это то, чему вы не сможете обучиться за одну ночь. В каждой сделке есть сторона технического анализа и умственная сторона, и обе части необходимо постоянно изучать и практиковать, прежде чем вы действительно научитесь последовательно зарабатывать деньги на рынке. Надеюсь, что после сегодняшнего урока вы стали лучше понимать, как правильно смотреть внутридневные графики, чего не умеют делать большинство трейдеров. Не делайте ошибку, используя внутридневные графики для микроуправления своей позицией и чрезмерной торговли. Это неправильно и приведет к потере денег. Вместо этого применяйте советы и рекомендации, полученные в этом уроке, а также многие другие, которые я преподаю в своем торговом курсе. Идея заключается в том, чтобы максимально проторговать хороший сигнал, и именно для этого я смотрю на внутридневные графики, а не для того, чтобы чрезмерно торговать или вмешиваться в свои сделки. Надеюсь, вы тоже сможете использовать внутридневные графики в своих интересах, реализовав теорию и концепции, представленные в этом учебном материале, чтобы в конечном итоге улучшить шансы любой конкретной позиции, которая будет работать в вашу пользу, и получать с рынка максимальную прибыль. Нил Фуллер, Переведено специально для Tlap.com

-

Большинство трейдеров просто хотят торговать. Они боятся пропустить следующее крупное движение и забывают, что рынок будет завтра, и на следующий день, и через 10, 20, 50 лет в будущем. На рынке всё повторяется, и это значит, что в ближайшем будущем на нем будет еще одна возможность, так что перестаньте беспокоиться. Сегодня не последний день вашей торговли, однако многие забывают об этом! Чрезмерный трейдинг является основной причиной, почему большинство трейдеров не достигают успеха – это «раковая опухоль», окутывающая ваш торговый счет и вашу мечту. Что будет, если торговать излишне? Если вы обнаруживаете, что почти всегда открываете позиции – значит, вы торгуете излишне. Если вы обнаруживаете, что вас беспокоит рыночное движение, и вы переживаете о своих сделках, значит, вы уже занимаетесь чрезмерным трейдингом или находитесь на пути к нему. Если вы открываете более одной позиции за раз – вы, вероятно, торгуете излишне, за исключением случаев, где вы строго делите общий риск 1R между всеми позициями. Есть и много других примеров чрезмерной торговли, но основным индикатором излишней торговли является ваше ощущение того, что вы не можете спать по ночам, а ваше сердце обливается кровью из-за страха потери денег. Лично я торгую примерно от 1 до 6 раз в месяц, и я очень тщательно отбираю свои сделки и отфильтровываю сигналы, которые мне не нравятся. Давайте рассмотрим влияние чрезмерного трейдинга на результаты вашей торговли и на ваш торговый счет... Слишком большое количество позиций снижает ваше торговое преимущество Чем больше сделок вы совершаете, тем в большей степени снижается ваше торговое преимущество. Ваше преимущество увеличивает ваши шансы на успех в трейдинге, но всё дело в том, что на рынке будет очень много высоковероятностных торговых сигналов каждую неделю, каждый месяц, каждый год и т. д. независимо от вашего преимущества. Итак, как только вы начинаете удаляться от своего торгового преимущества и начинаете совершать сделки с низкой вероятностью отработки, которые не соответствуют вашим критериям, вы начинаете снижать свои шансы на успех. Вы уменьшаете свое торговое преимущество до такой степени, что оно в конечном итоге становится хаотичным или ещё хуже. · Рыночный шум в сравнении с качественными сделками Помимо реальных высоковероятностных ценовых событий на рынке присутствует шум, и вы должны различать их. Я написал статью на тему того, как торговать на рынках, находящихся в боковом движении, и предлагаю вам прочитать ее, чтобы больше узнать об этом и увидеть соответствующие примеры на графиках. Дело в том, что когда вы не знаете разницу между рыночным шумом и реальными ценовыми сигналами, на которых стоит рисковать своими деньгами, вы, естественно, в конечном итоге будете совершать сделки на простом рыночном шуме, а не на реальных ценовых сигналах, тем самым еще больше уменьшая любые ваши торговые преимущества. Вывод прост: прежде чем вы начнете рисковать своими с трудом заработанными деньгами на рынках, вы должны быть уверены, что ТОЧНО знаете, как выглядит ваше торговое преимущество и как на нем торговать, чтобы СЛУЧАЙНО не начать торговать излишне! Спред и комиссионные сборы съедают вашу прибыль Как вы думаете, каким образом казино зарабатывает столь огромное количество денег? Ответ: частота. Высокая частота сыгранных игр означает, что преимущество постоянно будет разыгрываться в их пользу. Казино всегда побеждает. В трейдинге брокер выступает в роли казино, и он всегда выигрывает, потому что на рынке торгуют много людей и, вероятно, 90% из них торгуют ИЗЛИШНЕ. Следовательно, ваше единственное РЕАЛЬНОЕ «преимущество» как розничного трейдера или инвестора – просто ТОРГОВАТЬ С МЕНЬШЕЙ ЧАСТОТОЙ! Задумайтесь: каждые 100 выполняемых вами сделок – это потеря на спреде или комиссионных, которая по меньшей мере эквивалентна 100-150 пунктам, поэтому чем больше вы торгуете, тем больше средств вы «вытрясаете» со своего счета. Вам следует избегать торговли по методу игрока в казино и тщательно продумывать, фильтровать и скрупулезно отбирать свои сделки. Иными словами: чтобы сохранить свое преимущество, вы должны как можно меньше кормить спредами рынок и своего брокера. Делать слишком много чего-либо, как правило, является плохой идеей Если взглянуть на большинство начинаний, в том числе и в трейдинге, то зачастую излишние действия или излишние мысли/беспокойство в отношении чего-либо оказывают прямое и отрицательное действие в отношении того, насколько хорошо вы справляетесь с данной задачей. Например: пить слишком много Кока-колы, излишне питаться в Макдональдсе, даже чрезмерные физические тренировки или употребление очень большого объема воды – всё это может быть пагубным для вас. Чрезмерное беспокойство о вашем близком человеке в конечном итоге оттолкнет его от вас, поскольку это перейдет в разряд «навязчивости» и убьет его интерес к вам. Верно одно: любое чрезмерное действие может причинить вам вред или даже убить вас; так же и открытие слишком большого числа сделок УБЬЕТ ваш торговый счет! · Ваш мозг попадает в зависимость... Наркотики, сахар, видеоигры, азартные игры, синий свет вашего смартфона, трейдинг – что общего у всех этих вещей? От всех этих вещей может возникать коварная зависимость. Наш мозг устроен таким образом, чтобы становиться зависимым от разных вещей – это свойство нашего мозга прошло сквозь эволюцию и покорно служило нам тысячи лет назад, когда люди были охотниками-собирателями, однако в современном обществе со всеми его нездоровыми пороками и искушениями оно имеет тенденцию работать против нас и в некоторых случаях даже убивает нас. Наш мозг работает с помощью подкрепляющей системы: когда мы чувствуем себя хорошо, в головном мозге вырабатывается некоторое количество «гормонов счастья», таких как дофамин и т. п. Следовательно, мы становимся зависимыми от всего, что стимулирует выработку дофамина, независимо от того, оказывает ли это на нас плохой или хороший эффект. Например, очевидно, что наркотики наносят нашему организму вред, но они могут заставить чувствовать эйфорию, и мы можем стать зависимыми от этого хорошего чувства, даже зная о тяжелых последствиях наркотиков для нашего организма. Некоторые наркотики, такие как героин, вызывают сильное привыкание и могут очень быстро убить вас, поэтому они особенно опасны. С другой стороны, физические упражнения также способствуют выработке «гормонов счастья» – это тоже может породить привычку к этому чувству, и вы будете продолжать выполнять физические тренировки, только в этом случае очевидно, что это принесет пользу. Владея этой основной информацией о том, как работает ваш мозг, становится ясно, что вы должны быть очень осторожны, должны развивать в себе привычки к позитивным мыслям и процессам и всячески избегать зависимости от негативных. Теперь давайте вернемся к трейдингу. Перед нами ноутбук с мигающими цветами и движущимися вверх или вниз ценами, которые мы можем использовать для открытия позиций одним нажатием кнопки. Как только мы сделаем это и получим несколько прибыльных позиций, наш мозг скажет: «Эй, это чертовски хорошо, сделай это еще раз!». И если мы не проявим осторожность, то попадем в зависимость от трейдинга. Если вы не разработаете свой торговый план, в рамках которого будете планировать свое торговое преимущество и свое поведение на рынке, вы, естественно, в конечном итоге будете торговать чрезмерно, поскольку у вас разовьется зависимость: вы будете «гнаться» за прибыльными позициями. Если в самом начале своей торговой карьеры вы не планируете объективно совершать свои сделки, то в итоге вы потеряете много денег из-за чрезмерного трейдинга и в результате повторите этот урок достаточное количество раз, после чего вам придется бросить трейдинг по причине либо отсутствия денег, либо желания торговать. Лекарство от чрезмерного трейдинга Я торгую на рынках около 18 лет и больше половины этого времени обучаю трейдеров, и, без сомнения, я многократно усвоил каждый урок, который можно извлечь из торговли на рынках. Итак, план, который я собираюсь изложить вам ниже, основан на моем личном опыте, и я считаю, что если вы будете следовать ему, то «излечитесь» от «раковой опухоли» чрезмерного трейдинга, которая, по всей видимости, уже сейчас разрушает ваш торговый счет. · Возьмите за основу открывать максимум 10-12 сделок в месяц, а в идеале и того меньше У вас должны быть жесткие правила, встроенные в ваш торговый план. Отнеситесь к этому следующим образом: некоторая часть вашей торговой стратегии является жесткой, но в рамках этой жесткой структуры вы можете проявлять некоторую гибкость, например, в определении размера вашего риска, вашей точки входа, в размещении своего уровня стоп-лосс и т. д. Но когда дело доходит до частоты вашей торговли, вы должны твердо сказать: «Я не собираюсь совершать более 10 сделок в месяц», или 5 сделок, или определите какую-то другую цифру. В идеале я бы не торговал более 5-7 раз в месяц. Если вы торгуете более 10 раз в месяц, вы, вероятно, торгуете излишне. · Подождите, пока сетапы не будут полностью соответствовать вашему торговому плану, и применяйте фильтр... Говоря о «применении фильтра», я подразумеваю набор критериев, которые вы используете для проверки того, стоит ли совершать сделку или нет. Для этой цели мне нравится проверять сделки с помощью T.L.S. фильтра, по которому я ищу несколько слияний в свою пользу, по меньшей мере 2 из 3-х: тренд, уровень, сигнал и т. д. Ваша цель – торговать как снайпер и терпеливо выжидать как крокодил, охотясь за своей добычей. Вы не будете преследовать каждую сильную цель или добычу, которую трудно «убить». Напротив, вам нужно улучшить свои шансы на успех, сохранив свои «боеприпасы» (торговый капитал) для более слабых/более легких добыч/сделок. У вас есть только определенное количество денег, которыми вы можете рисковать, как и у снайпера только определенное количество патронов в магазине, а у крокодила определенное количество энергии. Используйте их с умом, иначе вы исчерпаете/уничтожите свой счет. · Подход «установите и забудьте»... Одна из главных причин, по которой трейдеры торгуют излишне, заключается в том, что они не дают своим сделкам достаточно времени, чтобы те себя отработали, после чего сразу же открывают другую сделку. Помните: для отработки хороших сделок требуется время, и если вы хотите поймать крупные рыночные движения, вы должны быть терпеливыми, а это означает, что вам не нужно торговать слишком много. Вот почему вы должны устанавливать свои сделки и забывать про них. Это не только увеличит ваши шансы на получение крупной прибыли, но и не позволит вам торговать слишком много и «гнаться» за сделками. · Ограничьтесь рынками, которые движутся явно направленно и имеют технические доказательства Трейдеры часто совершают ошибку, торгуя в нестабильных рыночных условиях – это приводит к тому, что они открывают позицию, и она сразу же начинает идти против них, затем они спешат открыть следующую. В этот момент ведется погоня за дофамином. Прыжки от сделки к сделке крайне опасны. Если вы будете придерживаться рынков, которые явно находятся в тренде и агрессивно движутся в одном направлении, у вас будет гораздо меньше шансов торговать излишне. В заключение… Одна из суровых истин трейдинга заключается в том, что на рынке просто нет большого количества высоковероятностных ценовых событий, которые присутствовали бы каждую неделю, каждый месяц или каждый год. Таким образом, само собой разумеется, что чем больше вы торгуете, тем менее значимым становится ваше торговое преимущество. Но, несмотря на эти факты, большинство трейдеров постоянно торгуют слишком часто в течение недели, и в итоге они теряют свои деньги. Моя стратегия основана на низкочастотном подходе к торговле, то есть я в основном торгую как можно реже, при этом не упуская из виду самые очевидные торговые сетапы. Естественно, чтобы понять, что представляют собой «лучшие» и «очевидные торговые сетапы», требуется некоторый опыт и навыки – это не так, что вы просто проснетесь однажды утром, зная волшебным образом, что вам искать. Благодаря моим профессиональным курсам по трейдингу и подходу «установить и забыть», который я преподаю, вы узнаете, как выглядят «высоковероятностные» события Прайс Экшен, и вы научитесь отфильтровывать из них менее качественные. Мой подход к торговле, основанный на цене закрытия торгового дня, НЕДАРОМ по своей природе является низкочастотным: он приводит к самореализации, которая работает с целью систематического предотвращения чрезмерного трейдинга, что, естественно, увеличивает ваши шансы на долгосрочный успех в нем. А ведь именно этого мы и хотим, верно? Нил Фуллер, Переведено специально для Tlap.com

-